6-НДФЛ за 4 квартал 2017 год: инструкция по заполнению с примерами

Существует ли универсальная инструкция по заполнению 6-НДФЛ за 4 квартал 2017 года с примерами? Нет, такой инструкции, к сожалению, нет. Поэтому у бухгалтеров возникают самые различные вопросы, требующие расшифровки.

Какие данные должны попасть в расчет по итогам 4 квартала 2017 года? Действительно ли, требуется сдавать расчет 6-НДФЛ за 4 квартал 2017 года по новой форме? Каким документом утвержден новый бланк и где его скачать? Как отразить в расчете зарплату за декабрь, выплаченную в декабре? Как показать зарплату за декабрь 2017 года, выплаченную в январе 2018 года? Как юридическим лицам отразить годовую или квартальную премию? Что делать с отпуском декабря, оплаченным в декабре? Следует ли включать в 6-НДФЛ за 4-квартал 2017 года данные по сентябрьской зарплате, выплаченной в октябре? Давайте посмотрим на конкретные примеры.

Срок сдачи 6-НДФЛ за 4 квартал 2017 года

Расчет по форме 6-НДФЛ сдают в ИФНС по итогам каждого квартала. Срок сдачи – не позднее последнего дня месяца, следующего за кварталом. Однако срок сдачи годовой отчетности по НДФЛ другой. Годовой расчет 6-НДФЛ по итогам 2017 года, по общему правилу, нужно сдавать не позднее 1 апреля года, следующего за отчетным (абз. 3 п. 2 ст. 230 Налогового кодекса РФ).

Если же крайний срок подачи расчета 6-НДФЛ приходится на выходной или нерабочий праздничный день, то отчетность можно сдать в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). 1 апреля 2018 года – это воскресенье. Поэтому годовой расчет 6-НДФЛ за 4 квартал 2017 года нужно направить в ИФНС не позднее 2 апреля 2018 года (это рабочий понедельник).

Кто должен сдать 6-НДФЛ за 4 квартал 2017 года

Сдать годовой расчет по форме 6-НДФЛ за 4 квартал 2017 года должны все налоговые агенты (п. 2 ст. 230 НК РФ). Они считаются, как правило, работодатели (организации и индивидуальные предприниматели), выплачивающие доходы по трудовым договорам. Также налоговыми агентами могут считаться заказчики, выплачивающие вознаграждения исполнителям по гражданско-правовым договорам.

Какие суммы отражают в 6-НДФЛ за 4 квартал 2017 года

В годовой расчет по форме 6-НДФЛ за 2017 гол следует внести все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Однако необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Новая форма 6-НДФЛ в 2018 году: утверждена или нет?

Утверждена ли новая форма расчета 6-НДФЛ с 2018 года? Какой бланк скачивать для заполнения «бумажного» годового расчета 6-НДФЛ за 4 квартал 2017 года? Утвержден ли новый формат, необходимый для сдачи расчета в электронном виде? Подобного рода вопросы всегда возникают перед сдачей очередной налоговой отчетности.

По состоянию на момент подготовки данной статьи (25 января 2018 года) новая форма расчета 6-НДФЛ для заполнения и сдачи в ИФНС за 4 квартал 2017 год утверждена не была.

Поэтому годовой отчет 6-НДФЛ готовьте по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Изменения в этот бланк не вносились. Его вы применяли весь 2017 год.

Бланк расчета 6-НДФЛ за 4 квартал 2017 года включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее поясним особенности заполнения каждого из разделов 6-НДФЛ за 2017 год и ответим на самые неоднозначные вопросы об отражении в отчетности переходящей зарплаты за сентябрь и декабрь 2017 года.

Уже же точно известно, что в 2018 году бланк расчёта по форме 6-НДФЛ налоговики не существенно, но обновят. А вместе с ним – электронный формат, правила заполнения и сдачи в налоговую. С проектом изменений можно ознакомиться здесь:

https://regulation.gov.ru/projects/List/AdvancedSearch#npa=75142

ФНС обновила штрих-коды, ввела поля для правопреемников, которые сдают 6-НДФЛ (в т. ч. уточняющую) за реорганизованную фирму. Поэтому в верхней части титульного листа им нужно приводить ИНН и КПП организации-правопреемника. Последняя также должна фигурировать в основном поле – «Налоговый агент».

Пока эти изменения проходят регистрацию в Минюсте России и не вступили в силу, можно заполнить и сдавать 6-НДФЛ по прежней форме, утвержденной приказом Налоговой службы России от 14 октября 2015 года № ММВ-7-11/450.

Титульный лист

При составлении 6-НДФЛ за 4 квартал 2017 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное).

Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки».

Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если годовой расчет за 2017 год подается впервые. Если же сдается уточненный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 34 – это означает, что вы сдаете именно годовой 6-НДФЛ за 2017 год. В графе «Налоговый период (год)» отметьте год, за который сдается годовой расчет, а именно – 2017.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

Раздел 1 расчета 6-НДФЛ за 4 квартал 2017 года

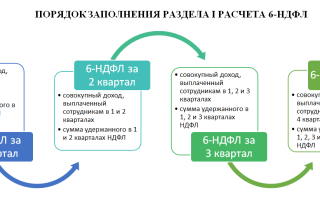

В разделе 1 6-НДФЛ за 4 квартал 2017 года «Обобщенные показатели» показывайте общую за весь год 2017 год сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога.

В раздел 1 расчета включают доходы, вычеты и НДФЛ по ним общими суммами: за I квартал, полугодие, 9 месяцев, год нарастающим итогом с начала 2017 года (п. 2 ст. 230 НК РФ). Поэтому в разделе 1 6-НДФЛ за 4 квартал 2017 года должны найти отражение сводные показатели с 1 января по 31 декабря 2017 года включительно. Сведения для заполнения берите из регистров налогового учета по НДФЛ.

Далее поясним, какие строки обобщенных значений находятся в разделе 1:

| Строка | Что отражать |

| 010 | Ставку НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 020 | Сумму начисленного дохода. |

| 025 | Доходы в виде дивидендов с января по декабрь 2017 года включительно. |

| 030 | Сумму налоговых вычетов. |

| 040 | Сумму исчисленного НДФЛ с начала 2017 года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 045 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом за весь 2017 год: с 1 января по 31 декабря 2017 года. |

| 050 | Сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Однако эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 № БС-4-11/3852). |

| 060 | Общее количество физических лиц, получивших доход, в течение отчетного (налогового) периода. |

| 070 | Сумму удержанного НДФЛ. |

| 080 | Сумму НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до конца 4 квартала 2017 год, но по каким-либо причинам не сделали этого. |

| 090 | Сумму возвращенного НДФЛ (по статье 231 НК РФ). |

Раздел 2 расчета 6-НДФЛ за 4 квартал 2017 года

В разделе 2 годового отчета 6-НДФЛ указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

В разделе 2 6-НДФЛ за 4 квартал 2017 год следует отражать сведения только за последние три месяца (октябрь, ноябрь и декабрь 2017 года). При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 особое внимание нужно уделять датам выплат и удержания налога.

Поясним заполнение основных строк в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных пособий и отпускных выплат срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Пример заполнения 6-НДФЛ за 4 квартал 2017 года

Теперь приведем пример заполнения расчета 6-НДФЛ за 2017 год. Он составлен на основании официальной инструкции по заполнению расчета.

Предположим, что в компании 12 сотрудников. За 2017 год начислены зарплата, премии, отпускные и пособия по временной нетрудоспособности в общей сумме 3 584 692,69 руб., предоставлены вычеты – 43 200 руб. НДФЛ со всех выплат – 460 394 руб. Весь НДФЛ удержан и уплачен в бюджет, кроме НДФЛ с зарплаты за декабрь – 37 050 руб.

В январе 2017 года удержан НДФЛ 36 400 руб. с зарплаты за декабрь 2016 года – 283 600 руб., вычет – 3 600 руб. Всего за 2017 год удержан НДФЛ – 459 744 руб. (460 394 руб. – 37 050 руб. + 36 400 руб.).

В 4 квартале 2017 года выплачены:

- зарплата за вторую половину сентября 295 000 руб. – 10 октября. Из нее удержан НДФЛ со всей зарплаты за сентябрь – 69 914 руб. (вся зарплата за сентябрь – 545 000 руб.), вычет – 7 200 руб.;

- зарплата за октябрь 530 000 руб. – 25 октября и 10 ноября, НДФЛ с нее – 67 964 руб., вычет – 7 200 руб.;

- премия за октябрь 258 000 руб. – 10 ноября, НДФЛ с нее – 33 540 руб.;

- пособие нетрудоспособности в связи с болезнью 5 891,54 руб. – 23 ноября, НДФЛ с него – 766 руб. Больничный выдан с 14 по 20 ноября;

- отпускные 33 927,71 руб. – 24 ноября, НДФЛ с них – 4 411 руб. Отпуск – с 28 ноября по 22 декабря;

- зарплата за ноябрь 530 000 руб. – 24 ноября и 8 декабря, НДФЛ с нее – 67 964 руб., вычет – 7 200 руб.;

- аванс за декабрь 250 000 руб. – 25 декабря.

Обратите внимание: премия и зарплата за октябрь включены в один блок строк 100 – 140, т.к. у них совпадают все три даты в строках 100 – 120. Их общая сумма – 788 000 руб., удержанный с нее налог – 101 504 руб. Образец заполнения 6-НДФЛ за 2017 года в таких условиях может выглядеть так:

Далее более подробно разберем некоторые особенности заполнения и переходящих выплат в составе 6-НДФЛ за 4 квартал 2017 года.

Зарплата за декабрь 2017 года выплачена в декабре: как отразить

Самые спорные вопросы в отношении заполнения 6-НДФЛ – это выплаты переходных периодов. С ними сталкиваются, когда зарплата или премия начислены в одном отчетном периоде, а выплачены в другом. Подобная неоднозначная ситуация сложилась с зарплатой за декабрь 2017 год.

Дело в том, что одни работодатели зарплату за декабрь выдали до Нового года (в декабре). Другие организации и ИП выплатили зарплату и годовую премию в январе 2018 года.

Как показать декабрьские начисления в отчете, чтобы налоговики приняли 6-НДФЛ с первого раза? Давайте разбираться на конкретных примерах заполнения 6-НДФД за 4 квартал 2017 год.а

Как рекомендует действовать ФНС

Всю зарплату за декабрь 2017 года выплатили работникам в декабре 2017 году? Тогда расчет по форме 6-НДФЛ за 2017 год заполните так:

- сумму начисленной зарплаты за декабрь 2017 года – стока 020;

- сумму исчисленного с зарплаты НДФЛ – строка 040;

- сумму удержанного НДФЛ (строка 070). Дата удержания НДФЛ – это 31 декабря 2017 года.

В разделе 2 расчета 6-НДФЛ за 4 квартал 2017 года данные о зарплате за декабрь не фиксируйте. Их нужно показать в расчете за I квартал 2018 года, поскольку в разделе 2 следует опираться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный налог отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ.

Для зарплаты за декабрь 2017 года, которую выплатили до новогодних праздников, срок уплаты НДФЛ – первый рабочий день после 31 декабря 2017 года, то есть 9 января 2018 года. Объясним почему. Зарплату вы начислите только 31 декабря 2017 года.

Деньги, которые выплатили за декабрь до 31 декабря – это аванс. Зачет начисленной зарплаты в счет аванса можно произвести только 31 декабря 2017 года. Этот день и будет датой фактического получения дохода сотрудниками.

А НДФЛ с зарплаты платят не позже дня, следующего за датой получения дохода.

В разделе 2 расчета 6-НДФЛ за I квартал 2018 год укажите по строкам:

- 100 «Дата фактического получения дохода» – 31.12.2017;

- 110 «Дата удержания налога» – 31.12 2017;

Источник: https://blogkadrovika.ru/6-ndfl-za-4-kv-2017-instrukciya-s-primerami/

Срок сдачи декларации по форме 6-НДФЛ за 4 квартал

Прочие формальности

Начиная с 2016 года о суммах НДФЛ, удержанных из доходов физлиц, налоговые агенты обязаны отчитываться ежеквартально. Для этого составляют форму 6-НДФЛ, утвержденную приказом ФНС России от 14.10.2015 № ММВ-7-11/450.

Расчет по форме 6-НДФЛ следует подавать в налоговую инспекцию. См. «Куда сдается расчет 6-НДФЛ».

Форма 6-НДФЛ — это отчетность, составляемая по обобщенным цифрам, отражающим процесс начисления удерживаемого налога и его дальнейшую судьбу (уплату, невозможность удержания, возврат).

Формируется и сдается этот отчет поквартально. В его состав входят 2 основных раздела.

Применительно к последнему из кварталов периода расписываются суммы НДФЛ к уплате.

То есть на протяжении года по рассматриваемой форме создается 4 отчета, включающих данные за 1 квартал, полугодие, 9 месяцев и год в разделе 1. И каждый из них содержит данные, относящиеся к последнему из кварталов периода, в разделе 2.

Нюансы, которые необходимо учесть при оформлении рассматриваемого отчета, ищите в публикации «Отчет по форме 6-НДФЛ за год — пример заполнения».

| Отчетный период | Крайний срок подачи отчетных документов |

| Первый квартал | 30 апреля |

| Полугодие | 31 июля |

| Девять месяцев | 31 октября |

| Полный год | 1 апреля следующего года |

В том случае, если последний срок сдачи отчетности является нерабочим или выходным днем, то в таком случае все бумаги нужно отправить в ближайший день.

Таким образом, в 2018 году отчетность сдается впервые не до 1, а до 3 апреля, так как 1 и 2 число приходятся на субботу и воскресенье.

| Категория | Место, куда нужно подавать отчетность |

| Компании и частные предприниматели | Отделение налоговой службы, расположенное по месту регистрации |

| Компании с обособленными подразделениями | Отделения, расположенные по месту регистрации обособленных подразделений |

| Компании, являющиеся крупнейшими налогоплательщиками | Отделения, расположенные по месту регистрации в роли крупнейшего налогоплательщика или же по месту регистрации обособленных подразделений |

| Частные предприниматели, работающие по патентной системе или ЕНВД | Отделение, расположенное по месту регистрации основного вида деятельности, который подпадает под указанную систему |

Большинство бухгалтеров было введено в заблуждение тем, что отчетность за первый и второй квартал раньше нужно было подавать до 4 мая и 1 августа соответственно, так как в 2018 году эти дни выпали на выходные.

В первую очередь, стоит отметить, что в 2018 году первый раз сдается годовая отчетность по форме 6-НДФЛ. Изначально в соответствии со стандартными нормами документы нужно подавать 1 апреля, но, так как этот день приходится на выходной, фактически дата была перенесена на 3 число этого месяца.

Как заполнить раздел 1 отчёта 6-НДФЛ?

В 2018 г. отчетные периоды для 6-НДФЛ остаются прежними (п. 2 ст. 230 НК РФ):

- 1 квартал,

- полугодие,

- 9 месяцев,

- год.

Особый срок установлен для подачи годовых расчетов налоговыми агентами – 1 апреля следующего года.

Аналогично правилам переноса, действующим для любых иных отчетов, для 6-НДФЛ сроки сдачи отчетности, совпадающие с выходным или праздничным нерабочим днем, переносятся на ближайший будний день, следующий за ним ( п. 7 ст. 6.1 НК РФ).

Обобщает данные за все месяцы отчётного периода — с 1 января по 30 сентября.

Отпускные и пособия по больничным, которые выплатили с января по сентябрь — неважно, за какой период. Другие доходы, которые физик получил с января по сентябрь и с которых вы должны удержать НДФЛ.

Строка 030 — сумма вычетов по доходам из строки 020. Например, детских, имущественных, социальных вычетов.

Строки 025 и 045 — заполняйте, только если платили дивиденды.

Указывайте только выплаты третьего квартала — с 1 июля до 30 сентября, отдельно за каждый месяц.

Строка 100 — дата получения дохода:

- Зарплата — последний день месяца, за который вы её платите.

- Вознаграждение по гражданско-правовому договору, отпускные и больничные — день выплаты дохода.

Строка 110 — дата удержания налога. Обычно совпадает со строкой 100. Исключения:

- С аванса — день выплаты окончательной зарплаты за месяц.

- С материальной выгоды, подарков дороже 4 000 рублей — в день ближайшей зарплаты.

- Со сверхнормативных суточных — ближайший день выплаты зарплаты за месяц, в котором утвержден авансовый отчет.

Строка 130 — вся сумма доходов за 3 квартал, до того, как из неё удержали НДФЛ.

Строка 140 — сумма НДФЛ, удержанного за 3 квартал.

6-НДФЛ: куда сдавать?

А куда сдавать 6-НДФЛ по обособленному подразделению организациям, имеющим такие структуры? Ими расчет подается в ИФНС по месту учета каждой «обособки» (код 220).

Сдавайте отчёт в налоговую по прописке ИП или юридическому адресу ООО.

Источник: https://straxovka.top/strahovye-kompanii/srok-sdachi-ndfl-i-strakhovyk/

Сроки сдачи 6 ндфл за 4 квартал 2017

Актуально на: 10 января 2018 г.

Расчет 6-НДФЛ – отчетность, представляемая ежеквартально организациями и ИП, производящими выплаты физическим лицам и выполняющими функции налогового агента по НДФЛ.

По итогам отчетных периодов (I квартал, I полугодие и 9 месяцев) 6-НДФЛ представляется не позднее последнего числа месяца, следующего за отчетным (п. 2 ст. 230 НК РФ).

По итогам года Расчет нужно представить не позднее 1 апреля года, следующего за отчетным (п. 2 ст. 230 НК РФ).

В случае выпадения крайнего срока сдачи 6-НДФЛ на выходной или нерабочий праздничный день действует общее налоговое правило переноса (п. 7 ст. 6.1 НК РФ): последний день подачи Расчета переносится на ближайший рабочий день, следующий за этим выходным/нерабочим праздничным днем.

Многие бухгалтеры задаются вопросом, когда сдавать 6-НДФЛ за 2017 год (6-НДФЛ за 4 квартал). Так вот, крайний срок подачи 6-НДФЛ за 2017 год — 02.04.2018 (1 апреля – воскресенье).

По итогам отчетных периодов сроки сдачи 6-НДФЛ в 2018 году следующие:

Отчетность по форме 6-НДФЛ ежеквартально сдается в налоговую инспекцию.

Срок сдачи 6-НДФЛ за 4-й квартал, то есть за год, такой же, как и срок сдачи справок 2-НДФЛ за год – не позднее 1 апреля.

Срок сдачи за 4-й квартал 2017 года — 1 апреля 2018 года, это воскресенье, поэтому по закону срок переносится на понедельник, 2 апреля 2017 года.

Форма 6-НДФЛ является ежеквартальной отчётностью и подлежит сдаче в налоговую инспекцию.

Срок сдачи формы 6-НДФЛ за четвёртый квартал 2017 года до 01 апреля 2018 года.

А в связи с тем, что 1 апреля выпадает на воскресенье и является выходным днём, то срок сдачи переносится на второе апреля (выпадает на понедельник).

За первые три квартала эта отчётность сдаётся в течении месяца после окончания квартала.

Если не успеть сдать до этой даты, то будет начислен штраф.

Налоговики подготовили новую форму 6-НДФЛ и опубликовали ее для обсуждения. Также они разработали новый формат 6-НДФЛ для сдачи отчетов в электронной форме. Есть ли надежда на то, что в новой форме 6-НДФЛ налоговики учли все замечания бухгалтерского сообщества? Правда ли, что отчет станет заполнять проще? Решилась ли, наконец, проблема с датами отражения полученных доходов?

Изменения в 6-НДФЛ с 2018 года: новый бланк и сроки сдачи

В форму 6-НДФЛ с 2018 года, как и в другие части налогового законодательства, было внесено довольно много поправок. Теперь действует новая форма 6-НДФЛ и обновленные сроки сдачи. Об изменениях в форме 6-НДФЛ с 2018 года вы можете узнать из данной статьи. Другие изменения в налоговом законодательстве мы рассматривали в обзорной статье.

Когда сдавать форму 6-НДФЛ за 4 квартал 2018 года?

Порядок заполнения прописан в Приказе ФНС РФ от 14.10.2015 № ММВ-7-11/[email protected] Отчет не отменяет привычную всем годовую форму справки 2-НДФЛ. Главное отличие двух форм в порядке отражения данных: справка 2-НДФЛ представляется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ подается в целом по организации.

Срок сдачи 6-НДФЛ за 1 квартал 2018 года: изменения

Форма 6-НДФЛ относится к ежеквартальной отчетности. Ее необходимо сдавать работодателям. В документе, который был введен ФЗ №113 от 2 мая 2015 года, отражают исчисленные, а также удержанные суммы налога на доходы в целом, которые были получены физическими лицами.

Срок сдачи 6-НДФЛ за 4 квартал 2017 года

Годовой 6-НДФЛ организации подают в налоговую по месту своего учета. Форма 6-НДФЛ на 2017 год утв. приказом ФНС России № ММВ-7-11/450 от 14.10.2015. Скачайте бланк 6-НФДЛ, который необходимо использовать, чтобы отчитаться перед инспекцией за 4 квартал 2017 года.

6-НДФЛ в 2018 году: как заполнить, сроки сдачи, бланк формы

Последний срок сдачи 6 НДФЛ за 4 квартал 2017 года — 2 апреля 2018 года. В случае не предоставления отчетности в срок налоговая инспекция наложит штрафные санкции. Как уже отмечалось выше, в пункте 7 статьи 6.

1 Налогового кодекса РФ приведена норма для случаев, когда срок сдачи отчета приходится на выходные или праздничные дни, в таком случае срок сдачи 6-НДФЛ переносится на первый рабочий день, следующий за выходными или праздничными днями.

Новая форма 6-НДФЛ с 2018 года: что изменилось и когда сдавать

В обязанность налоговых агентов входит предоставление отчетности по форме 6-НДФЛ. Отчеты должны предоставляться каждый квартал. Форма 6-НДФЛ была утверждена Приказом ФНС РФ № ММВ-7-11/[email protected] от 14 октября 2015 года.

Стоит отметить, что отчитываться по данной форме, начиная с 1 квартала 2016 года (на основании пункта 2 статьи 4 № 113-ФЗ от 02 мая 2015 года и абзаца 3 пункта 2 статьи 230 Налогового кодекса), должны индивидуальные предприниматели (в том числе – адвокаты и нотариусы), а также организации, которые выступают в качестве источника доходов физических лиц.

Изменения в 6-НДФЛ с 2018 года: новый бланк и сроки сдачи

Обязанность налоговых агентов сдавать дополнительный отчет появилась недавно, с 2016 года. Форма 6 НДФЛ отражает вознаграждения, полученные физическими лицами за текущий отчетный период.

Также она показывает налоги, перечисленные в казну государства.

От привычного налога (2 НДФЛ) расчет отличается тем, что заполняется не индивидуально по каждому работнику, а общими суммами по всем физическим лицам.

Правила заполнения 6 НДФЛ за 4 квартал

Многих бухгалтеров интересует вопрос о том, как правильно заполнять введенную с 2016 года форму 6-НДФЛ, отражающую расчет сумм НДФЛ, которые были исчислены и удержаны налоговым агентом.

Далее мы подробно рассмотрим общий принцип заполнения данной формы, особенности заполнения каждого раздела, сроки подачи данной отчетности и проанализируем образец заполнения 6-НДФЛ за 4 квартал на примере конкретной организации.

6-НДФЛ за 4 квартал – пример заполнения

Сдавать в налоговые органы форму 6-НДФЛ за 2017 год необходимо всем работодателям, выплатившим в отчетном периоде доход физлицам по трудовым договорам и гражданско-правовым. Относительно новый отчет (действует с 1 квартала 2016 г.) представляет собой небольшой документ с двумя разделами.

Срок сдачи 6-НДФЛ за 4 квартал 2017 года

Крайний срок подачи формы за 4 квартал 2017 года по НК РФ — 1 апреля. Если срок выпадает на выходной, то он переносится на ближайший рабочий день. Так произошло и на этот раз, ведь 1 апреля воскресенье. Поэтому крайний срок сдачи 6-НДФЛ за 4 квартал — 2 апреля 2018 года.

Срок сдачи декларации по форме 6-НДФЛ за 4 квартал

6-НДФЛ 4 квартал — срок сдачи этого отчета отличается от сроков, действующих для отчетности за иные кварталы года. Рассмотрим, что обусловливает существование этих отличий. Форма 6-НДФЛ — это отчетность, составляемая по обобщенным цифрам, отражающим процесс начисления удерживаемого налога и его дальнейшую судьбу (уплату, невозможность удержания, возврат).

6-НДФЛ за 4 квартал 2017, новая форма 6-НДФЛ 2018

6-НДФЛ представляет собой отчет, обобщающий все налогооблагаемые выплаты в пользу сотрудников. Это ежеквартальный отчет и составляется он нарастающим итогом. Поэтому не совсем корректно говорить об отчете 6-НДФЛ за 4 квартал 2017 года, правильнее — об отчете за 2017 год в целом.

Срок сдачи 6-НДФЛ за 4 квартал 2017 года

по итогам отчетных периодов (квартала, полугодия и 9 месяцев) — не позднее последнего дня месяца, который следует за отчетным периодом; по итогам расчетного периода (года) — не позднее 1 апреля следующего года. Об этом говорится в пункте 2 статьи 230 Налогового кодекса РФ.

Сроки сдачи 6-НДФЛ в 2018 году: таблица

В этой консультации мы разбираем, в какой срок 6-НДФЛ за 4 квартал 2017 года необходимо представить в налоговую инспекцию. И какие есть особенности у этого отчёта. 1 За 4 квартал = годовая форма2 Когда сдавать: крайняя дата3 Когда 6-НДФЛ считается сданной4 Изменения и новая форма

За 4 квартал = годовая форма

Сразу условимся: когда бухгалтеры говорят о сдаче 6-НДФЛ за 4 квартал 2017 года, то имеют в виду именно годовую форму этого расчёта – за весь 2017-й год. Но сдают её, конечно, уже по итогам и с учётом последнего квартала 2017 года.

Расчет 6-НДФЛ – отчетность, представляемая ежеквартально организациями и ИП, производящими выплаты физическим лицам и выполняющими функции налогового агента по НДФЛ. По итогам отчетных периодов (I квартал, I полугодие и 9 месяцев) 6-НДФЛ представляется не позднее последнего числа месяца, следующего за отчетным (п. 2 ст. 230 НК РФ).

Внимание, только СЕГОДНЯ!(Пока оценок нет)

Загрузка…

Источник: https://amvtrade.ru/info/aktualynoe/sroki-sdachi-6-ndfl-za-4-kvartal-2017/

Срок сдачи 6-НДФЛ за 4 квартал 2017 года

В этой консультации мы разбираем, в какой срок 6-НДФЛ за 4 квартал 2017 года необходимо представить в налоговую инспекцию. И какие есть особенности у этого отчёта.

Сразу условимся: когда бухгалтеры говорят о сдаче 6-НДФЛ за 4 квартал 2017 года, то имеют в виду именно годовую форму этого расчёта – за весь 2017-й год. Но сдают её, конечно, уже по итогам и с учётом последнего квартала 2017 года.

На основании пункта 2 статьи 230 Налогового кодекса РФ, изменений в который с 2018 года не было, провести заполнение 6-НДФЛ за 4 квартал 2017 года и сдать эту форму с показателями за весь 2017 год необходимо не позже 01 апреля 2018 года.

На благо плательщиков и налоговых агентов действует правило: если, согласно НК РФ, последний день срока сдачи 6-НДФЛ за 4 квартал 2017 года попадает на выходной либо официальный нерабочий праздничный день, то форму 6-НДФЛ за 4 квартал 2017 года необходимо представить в ИФНС максимум на следующий ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Согласно календарю, 01 апреля в 2018 году – это воскресенье, выходной день. Значит, срок для 6-НДФЛ за 4 квартал 2017 года автоматически смещается на 02 апреля 2018 года – понедельник:

Таким образом, у налоговых агентов по НДФЛ по объективной причине в 2018 году есть в запасе один дополнительный день на подготовку заполненного бланка 6-НДФЛ за 4 квартал 2017 года.

Учтите, что нарушение срока сдачи 6-НДФЛ за 4 квартал 2017 года грозит не только штрафом по п. 1.2 ст. 126 НК РФ, но и заморозкой банковских счетов, а также электронных переводов (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ). Также не исключено, что в административном порядке оштрафуют нерасторопного бухгалтера/иного ответственного за форму 6-НДФЛ специалиста компании (ч. 1 ст. 15.6 КоАП РФ).

Каких-либо иных правил в отношении срока сдачи 6-НДФЛ за 4 квартал 2017 года налоговое законодательство не содержит.

В силу пункта 5.2 Порядка сдачи 6-НДФЛ в налоговые органы (утв. приказом ФНС от 14.10.2015 № ММВ-7-11/[email protected]) де-юре день представления данного расчёта в ИФНС это:

- дата фактической сдачи в налоговую инспекцию лично или через представителя;

- дата отправки его с почтовым отправлением и описью вложения;

- дата в квитанции о приёме по ТКС электронного документа.

ФНС России своим приказом от 17 января 2018 года № ММВ-7-11/18 не существенно, но обновила бланк рассматриваемого расчёта. А вместе с ним – электронный формат, правила заполнения и сдачи в налоговую. С итоговым приказом ФНС можно ознакомиться здесь:

Поэтому многих закономерно интересует, действует ли новая форма 6-НДФЛ за 4 квартал 2017 года.

Упомянутый приказ ФНС действует с 25 марта 2018 года. Поэтому до этой даты можно смело заполнять 6-НДФЛ за 4 квартал 2017 года по прежней форме. Это приказ Налоговой службы РФ от 14 октября 2015 года № ММВ-7-11/450. Кстати, с момента утверждения этой формы (16.11.2015) изменений в неё по 2017-й год включительно не было

Источник: https://calypsocompany.ru/vash-yurist/srok-sdachi-6-ndfl-za-4-kvartal-2017-goda

Декларация 6-НДФЛ за 1-4 квартал 2018 года: форма, особенности расчёта, отчёт и другие нюансы

Декларирование по 6-НДФЛ введено в систему налоговой отчётности не так давно, но уже в 2018 году этот расчёт претерпел некоторые уточнения по его оформлению.

Бизнесу, имеющему в своём штате наёмных сотрудников, необходимо владеть полной информацией по заполнению этого отчёта.

Для понимания сути текущих изменений, а также чтобы не попасть под штрафные санкции налоговой (а они есть при определённых нарушениях) рекомендуем оформлять расчёт, опираясь на законодательные акты налогового органа и следуя грамотным инструкциям.

Цели предоставления расчёта 6-НДФЛ в налоговую

Ключевая задача декларирования частного предпринимательства по расчёту 6-НДФЛ — сдача отчётности в качестве налогового агента.

Справочно: к налоговым агентам причисляются все бизнесмены и юрлица, у кого в штате трудоустроен хотя бы один работник (хотя бы на один день).

При таком условии коммерсант несёт бремя фискальной ответственности по уплате подоходного налога за свой персонал в госбюджет и, соответственно, ему вменяется полный перечень отчётности по этому вопросу.

Но если ИП без наёмного персонала обязан отчитаться по главной декларации по подоходном налогу — 3НДФЛ в любой вариации, вне зависимости получал он доход или нет, то расчёт 6НДФЛ (кстати, так же как и 2НДФЛ) бизнесмен должен предоставлять только за то время, когда у него работали наёмные сотрудники.

Эта форма была внедрена в систему отчётности бизнеса с 2016 года. С этого периода все коммерсанты со штатом должны ежеквартально представлять в инспекцию по месту прописки расчётную форму по сумме начисленного и удержанного фискального сбора на доходы своих сотрудников, и эта форма — №6-НДФЛ.

Нормативный документ, который регулирует отчётность бизнесменов с персоналом, введён к исполнению законодательным документом №113-ФЗ от 2 мая 2015. Именно этот акт регламентирует ежеквартальную периодичность предоставления отчёта.

Шаблон, схема расчёта, способы сдачи и правила заполнения 6-НДФЛ утверждены приказом ФНС России от 14.10.2015 № ММВ-7–11/450@.

В целом форма по КНД 1151099 содержит обобщённые предпринимателем сведения по всем физлицам, трудоустроенным у ИП и получившим зарплату, премиальные, другие мотивационные выплаты за свой труд, а также по тем физ.лицам, которые получили выплаты по гражданско-правовым соглашениям.

А также сведения по срокам и суммам:

- выплат, полученных сотрудниками от нанимателя:

- удержанного и направленного в госбюджет подоходного сбора по работникам ИП.

Способ сдачи расчёта установлен законодательством в двух вариантах:

- В бумажном виде декларацию можно самостоятельно или через своё доверенное лицо (с нотариально заверенным бланком) привезти в инспекцию. При таком способе сдачи оптимальный вариант — иметь отчёт ещё и на USB-носителе, чтобы проверяющий инспектор мог скачать информацию в электронный документооборот ФНС (флешку вернут). Можно направить распечатанный документ заказным письмом (с описью). Но нужно учитывать, что расчёт на бумажном носителе будет принят только в том случае, если численность компании не переходит границу в 25 человек.

- В противном случае отчёт сдаётся строго в онлайн-форме через оператора электронного документооборота (ЭДО) или с помощью программы «Налогоплательщик ЮЛ». Но здесь нужно знать, что для работы сервиса у ИП должна быть усиленная ключом электронная виза (УКЭП). К слову, программа, разработанная налоговиками, устанавливается бесплатно, а вот за УКЭП придётся ежегодно платить определённую сумму, в минимальном варианте она составляет около трёх тысяч рублей за 12 месяцев.

Отчётные периоды по 6-НДФЛ — квартал / полугодие / 9 месяцев и полный отчётный год.

Если говорить по сроку представления отчёта, он установлен в следующие даты:

- 30 апреля за I квартал;

- 31 июля;

- 31 октября;

- годовая отчётность должна быть предоставлена налоговикам в срок до 1 апреля следующего года.

В случае если ИП не вёл деятельность и не осуществлял выплаты своим работникам за отчётный период, он не обязан предоставлять расчёт по форме, так как отсутствует сам факт обязанности налогового агента. Так установлено во втором пункте статьи №230 НК РФ.

Нюансы по уплате НДФЛ за работников: что учесть при расчёте

Как уже было упомянуто, все частные бизнесмены, у кого есть наёмный персонал, причисляются к фискальным агентам по начислению и уплате подоходного сбора за сотрудников, поэтому:

- Первым шагом до подачи декларации по форме 6-НДФЛ бизнесмен обязан сдать фискальному регулятору сведения по среднесписочному составу своей компании. Направив в течение двадцати дней с момента трудоустройства персонала, в налоговую инспекцию по месту своей регистрации определённую форму — по КНД 1110018. Скачать бланк предварительного отчёта по персоналу можно по гиперссылке. Просто для информации: финальные данные по итогам отчётного года сдаются до 20 января.Данные в первой стравке о численности работников минимальные

- Вторая форма отчётности до момента сдачи 6НДФЛ — отчёт СЗВ-М, который направляется в ПФР, где отражаются основные сведения по каждому застрахованному в ведомстве работающему физ. лицу. Сдаётся отчёт каждый месяц, поэтому расчёт 6-НДФЛ будет сдаваться уже после освоения этой формы.Справка СЗВ-М — вторая форма отчёта после трудоустройства работников в штат ИП

- Заметьте: при наличии штата сроки по выплатам ИП-агента по НДФЛ в бюджет регулируются статьями 223 и 226 Кодекса, где установлено: подоходный налог должен быть перечислен в бюджет не позднее следующего дня после выплаты заработной платы наёмным работникам. Поэтому налоговому агенту нужно строго следовать этому правилу и чётко отражать эти данные в расчёте 6-НДФЛ.

- Далее, отчётность сдаётся по утверждённому налоговиками графику (приведём его в таблице ниже). Так, параллельно с расчётом 6-НДФЛ, ИП ежеквартально сдаёт налоговикам Единый расчёт по страховым взносам за своих работников. Есть у ИП определённые годовые отчёты.

Главное, что нужно учесть при оформлении расчёта 6-НДФЛ, это то, что в нём должны быть:

- учтены все доходы работников, заработанные отчётный период;

- занесены все данные о налоговых вычетах, в отчёте нужно учесть:

- стандартные, профессиональные, имущественные, социальные вычеты — все, которые были предоставлены;

- предварительно рассчитаны и зафиксированы все суммарные цифры начисленного и удержанного подоходного сбора.

Самый важный вопрос здесь: какие доходы и в каком объёме учитывать в расчёте. Так, к доходам, 100% которых должны быть включены в декларацию относятся:

- заработная плата всех работников, причём проценты, которые полагаются сотруднику, если ему задерживают заработную плату, не подлежат налогообложению, соответственно, они не облагаются НДФЛ и не могут быть включены в доходы, которые отражаются в расчёте;

- немаловажный момент при расчёте, в том числе и 6НДФЛ за квартал: если сотрудник в отчётном периоде находился на б/листе, коммерсант обязан уплатить подоходный за него в последний день месяца, когда была выдана зарплата. И, соответственно, учесть эту сумму в расчёте;

- все разновидности премиальных выплат сотрудникам;

- компенсация по гражданско-правовым договорам;

- пособия, начисленные работникам;

- отпускные выплаты;

- дивиденды.

А вот подарки, которые получили работники, и оказанная им материальная помощь, считаются, исходя из статьи 217 НК РФ, то есть только в определённом законодательством порядке.

Полная отчётность ИП с работниками со сроками сдачи в 2018 году (таблица)

Особенности заполнения декларации 6-НДФЛ в 2018 году

Начнём рассмотрение специфики заполнения шаблона декларации налогового агента с нововведения, принятого в начале 2018 года, когда в Приложения №2 и 3 формы Приказом ФНС РФ №ММВ-7–11/18@ от 17 января 2018 были сделаны корректировки. Этот законодательный акт утвердил, что с 25 марта при отчётности по 6-НДФЛ начинает работать скорректированная форма, до этого момента нужно заполнять старую форму. Скачать актуальную форму 6-НДФЛ можно, перейдя по гиперссылке.

Уточнения коснулись следующих моментов:

- Обновлён титул-лист формы расчёта, а также заменён номер штрихового кодирования — вместо номера 15201027 сейчас ставится штрих-код 15202024.

- Корректировки по Приложению №2 коснулись только юр. лиц (крупнейших налогоплательщиков), в том числе по реорганизованным предприятиям. ИП эти изменения не коснулись.

А в остальном для ИП каких-либо серьёзных изменений не произошло.

Небольшой совет по поиску необходимой формы по любому коду налоговой отчётности: самый простой и надёжный способ — воспользоваться бесплатным сервисом налоговиков.

Для этого достаточно зайти по ссылке на страницу Справочника отчётности и выбрать из выпадающего списка налог или взнос и тот документ, который нужно заполнить. После выбрать период, по которому нужно отчитаться. Ресурс выдаст шаблон отчёта и инструкцию для его заполнения.

Как видно на фото ниже, по расчёту 6-НДФЛ есть как старая инструкция по заполнению отчёта, так и новая редакция, действующая со второго квартала.

В «Справочнике налоговой отчётности» на портале ФНС можно найти любую форму

Нужно сразу заметить, что расчёт заполняется нарастающим итогом: I квартал / 6 месяцев / 9 месяцев / год, то есть согласно полным отчётным периодам.

Состав формы формируется из:

- Титул-листа — страница 001.

- Раздела №1, который содержит обобщённые цифры по выплатам налогового агента.

- Раздела №2, отражающего даты и суммарные полученные доходы по всем работающим у ИП, а также НДФЛ, который был удержан из зарплаты в счёт государства.

Если в Разделе №1 ИП нужно указать несколько облагаемых ставок (к примеру, и 13%, и 30% для нерезидентов РФ), заполняется столько страниц, сколько необходимо, при этом нумерация страниц — сквозная, проходит от титульника (всегда №001) и далее.

Расчёту присущи все стандартные правила оформления налоговых деклараций:

- запрещается корректировать информацию в заполненном расчёте, пользоваться корректором или зачёркивать данные;

- печать должна быть только на одной стороне листа;

- нельзя скреплять листы отчёта;

- при заполнении от руки разрешено использование чернил чёрного, синего, фиолетового цветов.

- если в цифровых блоках нет данных, ставится «0»;

- все знакоместа, где нет данных, перечёркиваются знаком «—»;

- при заполнении на ПК разрешено не проставлять в незаполненных ячейках минусы, допустимый шрифт — Courier New размер 16–18;

- на каждом листе в подтверждение сведений ставится дата и виза ИП (либо его представителя, если расчёт сдаёт доверенное лицо).

Итак, если идти по порядку:

- Титульный лист расчёта форме по КНД 1151099 заполняется стандартно.

- В блок ИНН вносятся данные из свидетельства (или выписки из ЕГРИП). КПП предприниматели не заполняют.

- По умолчанию определено, что первый расчёт по отчётному периоду будет обозначен цифрой «000». Если в расчёт вносятся корректировки, и он по-новому сдаётся в ИФНС, нумерация продолжается «001» и т. д.

- Коды периодов определены нормативным актом как: 21 / 31 / 33 / 34, соответственно, по отчётным периодам.

- ИФНС можно взять из собственного свидетельства ИП: это первые 4 цифры. Узнать номер районного регулятора можно также на интернет-портале ФНС, пройдя на страницу по гиперссылке.

- Важный момент — правильно указать код по месту учёта. Для ИП это может быть либо «120», если ИП сдаёт расчёт по месту регистрации, либо «320», если ИП работает по ЕНВД в другом районе.

- Уточнить свой код ОКТМО можно уточнить на ресурсе налогового органа, по гиперссылке. Подход здесь такой же, как и в пункте выше: если ИП работает по вменёнке или патенте, он указывает код по месту работы ИП, остальные коммерсанты — только по месту постановки на учёт ИП.В титульном листе 6-НДФЛ указываются стандартные данные ИП (по аналогии с ЮЛ, только некоторые коды отличаются)

- В шапке Раздела №1 в обязательном порядке ставится ИНН предпринимателя.

- Как уже говорилось, все физические показатели дохода, налога и пр. ставятся от левого края, «хвостик» с копейками ставится после точки. Напомним, что данные рассчитываются нарастающим итогом. Учтите, что в поле с количеством физ. лиц — работников ИП, которые получили доход за отчётный период, должно быть равно реальному количеству тех, кто получил ЗП и прочие выплаты, а не подписанных трудовых договоров. То есть, если работник в одном месяце получил доход, уволился и снова устроился на работу через месяц, получив выплаты, он будет учитываться как 1 получатель. И даже в случае, когда один работник отработал по разным налоговым ставкам, он всё равно считается одним получателем.Раздел №1 расчёта 6-НДФЛ заполняется нарастающим итогом (образец)

- В Разделе №2 подход к расчётам несколько отличается от Раздела №1. Так, физические показатели здесь вносятся не из расчёта нарастающей суммы, а за отчётный квартал. В цифрах строк под номерами 100–140 должны отображаться суммы по доходам одного или нескольких сотрудников вместе, но с привязкой по датам к трём показателям:

- получения налогооблагаемого дохода;

- удержания НДФЛ;

- уплаты ИП налогового сбора в бюджет.Образец заполнения Раздела №2 декларации 6-НДФЛ

В результате: в варианте, когда 2+ человек получили доход, по которому даты по трём вышеперечисленным пунктам совпадают, то данные о выплатах отображаются в одной графе полей №(100–140).

А когда есть отличие хотя бы в одной — данные вносятся в отдельные графы полей 100–140. Учтите, что дата выплат и удержания НДФЛ — если получилось удержать налог — должны быть идентичными (п. 4 ст.

226 Кодекса).

Видеоурок: как предоставить 6-НДФЛ за I полугодие 2018 года

Ответственность за несвоевременное предоставление

Как и по любой отчётности при декларировании налога при нарушениях по 6-НДФЛ есть штрафные санкции, которые предусматривают:

- Штраф 1000 ₽ либо 5% от суммы фискального сбора — если ИП допускает просрочку, предоставляя 6НДФЛ (или совсем не сдаёт расчёт). Причём сумма рассчитывается исходя из каждого месяца опоздания. При этом максимум, что может установить налоговый регулятор — 30% от начисленной суммы НДФЛ.

- Самая распространённая сегодня санкция — блокировка р/счёта ИП. Как правило, уже через 10 дней после положенного срока налоговики закрывают доступ к виртуальным деньгам бизнеса.

- Если ИП сдал отчёт не по той форме, ему грозит штраф в 200 ₽.

- Если бизнесмен, будучи налоговым агентом, не удержал или не перевёл сумму налога в бюджет, он получит штраф в объёме 20% от неуплаченной суммы НДФЛ.

Есть наказания за непредоставление фискальному контролёру затребованной документации, а также отказ от дачи комментариев по расчётам, что предусмотрено статьёй 126 НК РФ:

- 200 ₽ — за каждый непредоставленный расчёт;

- 500 ₽ — за ошибки в расчёте 6-НДФЛ;

- 10000 ₽ — если документы отчётности были подделаны (если доказано умышленное действие).

Видеоинструкция: что быдет, если ИП не сдаст фискальный расчёт

НДФЛ — один из самых жёстко регулируемых налоговых сборов в перечне контролёров: чего стоит представление только четырёх деклараций по подоходному налогу.

Поэтому рекомендуем ИП, сдавая отчётность, внимательно изучить все требования и нововведения налоговиков. Тем более важно на сегодняшний момент всё, что касается зарплатной части работников.

В этом вопросе нужно быть особенно пунктуальным и грамотным.

Источник: https://biznes.guru/kadrovoe-deloproizvodstvo/6-ndfl-za-1-kvartal-2017.html

Срок сдачи 6-НДФЛ за 2017 год | ОКБУХ

2018 год принес немало поправок в налоговое законодательство. Обо всех них мы говорили в статье Изменения в бухгалтерском и налоговом учете в 2018 году. Изменения затронули и НДФЛ, а именно изменились формы отчетов 2-НДФЛ и 6-НДФЛ. А изменились ли сроки подачи отчетов, какой срок сдачи 6-НДФЛ за 2017 год? Об этом вы можете узнать из следующей статьи.

Обновленная форма

В прошлом году в Приказ налоговой инспекции под номером ММВ-7-11/450, которым утверждены унифицированная форма и принципы формирования 6-НДФЛ, были внесены поправки, которые мы подробно рассмотрели в статье Новая форма 6-НДФЛ с 2018 года.

Изменения вступили в силу с первого января текущего года. Значит, что отчетность за прошлый год плательщики должны подавать уже по обновленной форме.

Кто должен сдавать

Обязанность по формированию и сдаче отчета 6-НДФЛ ложится на тех фирм и частных бизнесменов, которые имеют статус налоговых агентов, то есть выплачивают вознаграждения наемному персоналу или другим физлицам.

Если юрлицо имеет филиалы, в которых трудятся наемные служащие, ему придется сформировать 6-НДФЛ по каждому из них.

Когда предоставлять

Налоговые агенты обязаны формировать и предоставлять 6-НДФЛ каждый квартал методом нарастающего итога: за первый квартал, полгода, девять месяцев и год.

За первые три периода форма должна быть предоставлена до последнего дня месяца, который идет за периодом отчета. А срок сдачи 6-НДФЛ за 4 квартал продлен на два месяца – годовой отчет должен быть сдан до первого апреля года, который следует за отчетным годом.

При этом если крайний день предоставления отчетности выпадает на выходной день или праздник, действует правило переноса. Документ можно будет предоставить в ближайший трудовой день.

Когда предоставлять в 2017 году

Рассмотрим сроки сдачи 6-НДФЛ за 2017 г.:

- За 1-ый квартал – до второго мая 2017 года;

- За полгода – до тридцать первого июля 2017 года;

- За девять месяцев – до тридцать первого октября 2017 года;

- За год – до второго апреля текущего года.

Как видим, срок сдачи 6-НДФЛ за 2017 год не изменился. Все также годовой отчет необходимо предоставить до первого апреля года, идущего за годом отчета. Однако первое апреля выпадает на воскресенье, в связи с чем применяется правило переноса: крайний срок, когда можно сдать документ, переносится на ближайший трудовой день.

Когда предоставлять в текущем году

Когда сдавать 6-НДФЛ за 2017 год? (изображение)

В 2018 году плательщики налогов должны предоставить в ФНС 6-НДФЛ в такие сроки:

- Срок подачи 6-НДФЛ за 2017 год – до второго апреля текущего года. По законодательству, годовой отчет должен сдаваться до первого апреля, но поскольку эта дата приходится на выходной, срок сдачи переносится.

- За 1-ый квартал текущего года – до третьего мая текущего года. Вообще, отчет должен быть подан до последнего числа месяца, который идет за кварталом отчета, то есть до тридцатого апреля. Но дни с тридцатого апреля по второе мая являются праздничными, поэтому отчет можно предоставить в ближайший трудовой день, то есть третьего мая.

- За 2-ой квартал текущего года – до тридцать первого июля текущего года. В этом периоде не применяется никаких переносов.

- За 3-ий квартал текущего года – до тридцать первого октября текущего года. Этот отчет является последним, который нужно сдать в текущем году. Переносов крайних дат в этом периоде также не применяется.

Ответственность за несоблюдение сроков

Если не соблюсти сроки сдачи 6-НДФЛ за 2017 год, налоговому агенту придется понести административную ответственность в виде двух штрафов:

- Для юрлица – 1000 рублей за каждый просроченный месяц, в том числе неполный;

- Для управляющего компании — от 300 до 500 рублей.

О других изменениях в бухгалтерском и налоговом законодательстве вы можете узнать в нашей обзорной статье Изменения в бухгалтерском и налоговом учете в 2018 году.

Источник: https://okbuh.ru/ndfl/6-ndfl-za-4-kvartal-srok-sdachi