Отказ в вычете по НДС из-за ошибки в счете-фактуре

Обоснован ли отказ в вычете по НДС, если счета-фактуры содержат искаженные сведения? Попробуем разобраться.

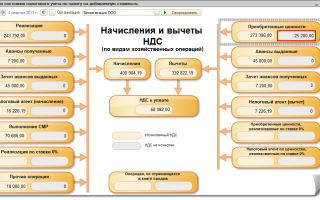

Поскольку речь пойдет о счете-фактуре и вычете по НДС, о двух неразрывно связанных вещах, то, прежде всего, для ясности и последовательности изложения мысли стоит начать с того, что вообще такое НДС, как он рассчитывается, и на какую налоговую выгоду может претендовать налогоплательщик, уплачивая его.

Продавая товары, оказывая услуги или выполняя работы, налогоплательщик обязан дополнительно к цене товара, стоимости услуги или работы добавить сумму НДС (18% или 10% от стоимости товара, работы или услуги).

Такой НДС называется «исходящим». Покупатель или заказчик в свою очередь должен полностью выставленную сумму (стоимость и НДС) оплатить. Полученная сумма «Исходящего НДС» перечисляется налогоплательщиком в бюджет.

Будучи плательщиком НДС организация имеет право на налоговую выгоду. Впервые понятие налоговой выгоды было сформулировано в Постановление Пленума Высшего арбитражного суда Российской Федерации №53 от 12.10.2006г. «Об оценки арбитражными судами обоснованности получения налогоплательщиками налоговой выгоды».

Согласно данному постановлению под налоговой выгодой понимается уменьшение размера налоговой обязанности вследствие, в частности, уменьшения налоговой базы, получения налогового вычета, налоговой льготы, применения более низкой налоговой ставки, а также получение права на возврат (зачет) или возмещение налога из бюджета.

В данном случае налоговой выгодой для плательщика НДС является налоговый вычет по НДС. В рамках ст. 171 НК РФ налогоплательщик имеет право уменьшить сумму «Исходящего НДС» на установленные налоговым законодательством налоговые вычеты по НДС.

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории Российской Федерации либо уплаченные налогоплательщиком при ввозе товаров на территорию Российской Федерации.

Тот НДС, который налогоплательщик оплатил своему продавцу, называется «Входящий НДС» или «Входной».

Таким образом, налоговые вычеты по НДС являются «Входящим НДС», и в бюджет уже налогоплательщик перечисляет не всю суммы «Исходящего НДС», а за минусом суммы «Входящего НДС».

В итоге в обывательском смысле получается, что налогоплательщик платит налог на добавленную им стоимость. Отсюда и такое называние налога.

Принять к вычету «Входящий НДС» налогоплательщик может только на основании счета-фактуры. Это документ, который составляется поставщиком товаров, работ или услуг и затем передается покупателю. В основном в этом документе указывается следующее сведения:

- порядковый номер и дата составления счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика и покупателя;

- наименование и адрес грузоотправителя и грузополучателя;

- номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

- наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

- количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения (при возможности их указания);

- наименование валюты;

- цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

- стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара и номер таможенной декларации.

Поскольку на основании счета-фактуры налогоплательщик уменьшает свои налоговые обязательства перед бюджетом, данный документ подвергается тщательному анализу со стороны налогового органа.

Если в этом документе будут выявлены ошибки или будут указаны недостоверные сведения, налоговый орган откажет налогоплательщику в налоговых вычетах по НДС и доначислить принятую ранее к вычету сумму вместе с пени и штрафом.

Возникает вопрос, насколько правильно то, что налогоплательщик несет ответственность за действия своего поставщика, который ошибся при составлении счета-фактуры, в то время как налогоплательщик уплатил сумму «Входящего НДС», предъявленную тем самым поставщиком?

На этот счет в аб. 2 п. 2 ст.

169 НК РФ сказано, что ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

Скорее всего, речь идет о технических ошибках или о дефектах при составлении документов, в частности неправильно указан ИНН сторон, неверно указаны адреса, ошибка в итоговой сумме, ошибки в фамилиях руководителей или неверные реквизиты платежных поручений и т.д.

В таком случае согласно позиции Конституционного Суда РФ, выраженной в Определении от 12.07.2006г.

№267-О, налоговый орган обязан информировать налогоплательщика об ошибках при заполнении документов и требовать представления объяснений и документов, подтверждающих правильность исчисления и своевременность уплаты налогов.

Представив в налоговый орган исправленные счета-фактуры и другие обосновывающие документы, инспекция не вправе отказать налогоплательщику в вычетах по НДС. В противном случае при обжаловании решения о доначислении НДС по таким основаниям инспекция потерпит поражение в суде, о чем свидетельствует сложившаяся судебная практика.

Существуют и более серьезные претензии к счетам-фактурам и соответственно к налоговой выгоде в виде вычетов по НДС нежели технические ошибки или дефекты. Речь идет о недобросовестных поставщиках, подписании счетов-фактур неустановленными лицами и о реальности сделки вообще.

Довольно часто встречается, что в ходе контрольных мероприятий поставщик налогоплательщика оказывается недобросовестным, генеральный директор поставщика отказывает вовсе от деятельности в этой организации, соответственно отказывается от подписания счета-фактуры, и отсутствует уплата налогов, в частности НДС, который перечислил налогоплательщик за товары, работы или услуги в бюджет неуплачен. Располагая такими сведениями, налоговый орган непременно откажет в налоговой выгоде и привлечет к налоговой ответственности, обосновав это тем, что документы подписаны неустановленными лицами, отсутствует уплата налогов и отсутствует факт реальности самой сделки.

До апреля 2010 года это был почти 100 процентный выигрыш в суде на стороне налоговой. Было достаточно просто доказать факт подписания документов неустановленными лицами и доказать факт неуплаты налогов.

Способствовало этому предыдущая редакция ст.

169 НК РФ, где говорилось, что если счет-фактура подписана неуполномоченным лицом, то такой документ не являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению.

С 01.01.2010г. вступили в силу изменения, внесенные в ст. 169 НК РФ, согласно которым ошибки в счетах-фактурах, не препятствующие налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товара (работ, услуг), имущественных прав, их стоимость, а также ставку налога, не являются основанием для отказа в вычете НДС.

Источник: http://bukhuchet.ru/2012/01/17/otkaz-v-vchete-po-nds-iz-za-oshibki-v-schete-fakture/

Как защитить вычеты по НДС, если налоговики назвали вашего контрагента однодневкой

При малейших подозрениях в том, что контрагент вашей компании — однодневка, налоговики попытаются снять вычеты по НДС. По их мнению, подпись недобросовестного продавца на счетах-фактурах не может быть достоверной. А значит, покупатель не имеет права на вычет входного налога. Как правило, отстоять вычеты получается только в суде.

Все потому, что налоговые инспекторы игнорируют реальность сделок. А судьи, напротив, считают это основным решающим фактором. Конечно, в пользу компаний играет и осмотрительность при выборе контрагентов. Как проверить будущего компаньона и отстоять свои законные вычеты в суде? В компании нужно установить унифицированные правила проверки деловых партнеров.

Подготовьте положение или издайте приказ за подписью директора со списком документации, которую необходимо запросить у возможных контрагентов. Регламентированный порядок покажет, что всех поставщиков вы оцениваете объективно. Такую проверку лучше проводить систематически. Так вы будете уверены в добросовестности контрагента на протяжении всего взаимодействия.

Генеральных поставщиков нужно проверять достаточно часто: раз в месяц или в квартал. Мелких налогоплательщиков или компании, которые изредка поставляют вам недорогие офисные принадлежности, можно проверять реже. Но все эти условия обязательно закрепите в положении. Объем запрашиваемых документов зависит в том числе и от специфики бизнеса.

Если контрагент ведет лицензируемую деятельность, удостоверьтесь, что он получил на нее разрешение. Чтобы проверить, не является ли ваш поставщик банкротом, требуйте копию бухгалтерского баланса.

Только не нужно прописывать в положении недопустимые требования. Вот, например, обязанность поставщика представить договор аренды. Лучше оговориться, что в случае сомнений компания может запросить дополнительные документы.

Скажем, отчетность в ФСС, чтобы удостовериться, что штат контрагента для выполнения вашего заказа достаточно укомплектован. Но, помните, что вот эти сведения поставщик вправе и не представлять. Еще ни в коем случае не запрашивайте дипломы и аттестаты работников.

Это персональные данные сотрудников, которые работодатель обязан защищать.

Периодически запрашивайте выписки из ЕГРЮЛ. Еще можете установить правило, что договоры выше определенной суммы руководители компаний подписывают в личном присутствии.

Однако все это не дает стопроцентной гарантии от претензий налоговых инспекторов. Если, по их мнению, поставщик — однодневка, то они скорее всего снимут вычеты по НДС.

Вот ваш основной аргумент — компания не виновата в том, что контрагент недобросовестно исполняет свои налоговые обязательства.

Поэтому в суде компания должна ссылаться на следующее. Во-первых, инспекция должна подтвердить, что организация каким-то образом нарушила налоговое законодательство. При этом вы не обязаны доказывать свою невиновность в совершении налогового нарушения (п. 6 ст. 108 НК РФ).

Во-вторых, инспекторы должны объяснить, какие объективные последствия возникли из-за того, что вы закупили товар у однодневки. То есть определить действительный размер налогового правонарушения. Конечно, инспекторы будут приводить всевозможные доводы, оспаривая добросовестность вашего поставщика.

Самые распространенные из них: поставщик не сдавал налоговые декларации, обороты по его счету не соответствуют данным в декларации, он уплачивает несоразмерно маленькие налоги по сравнению с оборотом.

Существует практика, которую суды принимают во внимание в качестве подтверждения недобросовестности компании. Первый — решение о проведении выездной проверки. Второй — требование, которое было выставлено организации, но не исполнено.

А какие еще доказательства должны убедить суд в том, что контрагент не исполняет свои обязательства? Уточните, проводили ли налоговики вообще проверку. Часто бывает, что инспекторы присваивают вашему контрагенту признаки недобросовестности, хотя фактически мероприятия налогового контроля они не проводили.

В большинстве претензий все вышеперечисленные аргументы выдвигаются просто по умолчанию. В надежде на то, что вы просто не захотите доводить дело до суда.

И не забывайте про то, что если компания не сдает отчетность, то ее расчетные счета налоговики должны арестовать. Попросите суд обязать инспекторов предоставить решение о приостановке. Уточните, какие действия в итоге предпринял банк. Ведь он должен отчитаться о заморозке счетов, раз получил указание от инспекции. После этого скорее всего довод отпадет.

Легко можно объяснить и несоответствие данных в обороте компании. Возможно, поставщик является агентом, действующим в интересах принципала. Тогда он декларирует только свои вознаграждения. А все остальные суммы проходят за балансом.

Естественно, в суде настаивайте — подобные претензии налоговиков не доказывают, что поставщик не заплатил налоги. А значит, контрагента вы считаете добросовестным. Поэтому и полученную выгоду признать необоснованной нельзя. Основываясь только на вышеперечисленных претензиях, доказать обратное инспекторы не смогут.

В письме от 24 мая 2011 г. № СА-4-9/8250 ФНС дала рекомендации инспекторам на местах, как проводить проверку. Теперь ревизоры стараются доказать, что однодневка ваша или вы заранее знали о недобросовестности контрагента. Либо поставить под сомнение реальность сделки.

Логика инспекторов такая: все документы подложные, подпись руководителя подделана, контрагент не имел возможности исполнить обязательства по договору. Отсюда вывод: компании вычет по НДС не положен. В любом случае, если хозяйственная операция имела место, обвинить компанию в связи с однодневкой инспекторам будет достаточно сложно.

Поэтому дальше подробно поговорим о том, чем подтвердить фактическое исполнение договора.

Все свои предположения налоговики будут основывать на том, что контрагент обязательство перед вами не выполнил. А счета-фактуры и накладные сфальсифицированы. Отсюда единственный выход — предоставьте доказательства реальности сделки.

В случае с закупкой товара вам, конечно, нужно доказать, что компания его получила. Но также важно показать, что с этим товаром произошло дальше. Допустим, вы пустили его в производство или храните на складе. Или вообще успели перепродать. Тогда предоставьте документы, которые могут подтвердить эти факты.

При этом вам нужно будет доказать, что проданный или складированный товар — часть той партии, которую вы приобрели у данного поставщика. Если на ТМЦ есть уникальные номера, это сделать, конечно, проще.

Но подтвердить, что вы храните товар, который никак не обозначается, тоже можно. Для этого достаточно регулярно проводить инвентаризацию склада и анализ карточек складского учета. Покажите суду, что по складу у вас все сходится.

Ведь если бы товар вы не приобрели, то сейчас после продажи его количество бы расходилось.

Как доказать реальность выполненных работ? В этой ситуации инспекторы скорее всего не будут настаивать, что работы не выполнялись. Но в суде начнут утверждать, что компания осуществила их своими силами. Поэтому только договорами подряда и актами не обойтись. Тут нужно доказать, что такой объем работ компания самостоятельно выполнить не могла.

Самый простой случай, когда квалифицированного персонала в штате нет. Если же нужные работники все-таки числятся, доказывайте, что в это же время они были полностью заняты на других объектах и физически не могли выполнить дополнительную работу. Никто не отменял и прочих косвенных доказательств.

Будь то отметки подрядчиков на посту охраны или фотографии помещения до и после выполненных работ.

Самое сложное доказать реальность сделок по предоставлению услуг. В этом случае также нужно дать суду верно оформленные договоры и акты.

А также продемонстрировать, что данные услуги не только дали результат, которым вы воспользовались, но и повлияли на вашу хозяйственную деятельность. Если говорить о рекламе, то, безусловно, после оказанных услуг продажи в компании должны увеличиться.

Если этого не произошло, а вашего контрагента одновременно подозревают в фиктивности, на вычет не рассчитывайте.

Источник: http://www.ordis.ru/stati/item/598-kak-zashchitit-vychety-po-nds-esli-nalogoviki-nazvali-vashego-kontragenta-odnodnevkoj.html

Контрагент не выставляет счет-фактуру. Как получить налоговый вычет по НДС

Почему суды отказываются понуждать контрагентов выставлять счет-фактуру. Как сформулировать договор, чтобы получить от контрагента счет-фактуру. Какими документами можно заменить счет-фактуру.

Внимание! Вы находитесь на профессиональном сайте для судебных юристов. Для чтения статьи может потребоваться регистрация.

| Наталья Александровна Чикунова,юрист Адвокатского бюро DS Law |

Налогоплательщик может уменьшить общую сумму налога на добавленную стоимость на сумму налоговых вычетов (ст. 171 НК РФ).

Чтобы получить такой вычет, нужно соблюсти ряд условий: приобретаемые налогоплательщиком товары (работы, услуги), имущественные права должны быть предназначены для осуществления операций, облагаемых НДС; налогоплательщик должен принять товары (работы, услуги), имущественные права к учету; и наконец, у налогоплательщика НДС должен быть счет-фактура, оформленный надлежащим образом, и соответствующие первичные документы. Если первые два условия полностью зависят от самого налогоплательщика, то с счет-фактурой могут возникнуть сложности не по его вине. Например, контрагент может не выставить счет-фактуру, а обращение к нему с такой просьбой может оказаться нерезультативным. Неужели в таком случае налогоплательщик будет лишен права на налоговый вычет? Закон не дает прямого ответа на этот вопрос, однако судебная практика выработала определенный механизм действий на случай, если контрагент отказывается выставлять счет-фактуру.

Полезные документы для судебных юристов

Счет-фактура является основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени), сумм налога к вычету (п. 1 ст. 169 НК РФ).

Нормативными правовыми актами, регулирующими порядок выставления и оформления счетов-фактур являются Налоговый кодекс РФ и постановление Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление № 1137).

При реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передаче имущественных прав выставляются соответствующие счета-фактуры (ст. 168 НК РФ).

Эти документы выставляются не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, у продавца есть 5 дней на выставление покупателю соответствующего счета-фактуры.

Форма счета-фактуры, а также правила заполнения утверждены Постановлением № 1137.

При этом ни Налоговый кодекс РФ, ни Постановление № 1137 не предусматривают механизма, с помощью которого покупатель вправе потребовать от продавца выставить счет-фактуру.

Таким образом, в случае невыставления контрагентом счета-фактуры единственным способом обязать контрагента выполнить свои обязательства является обращение в суд за защитой своих нарушенных прав. Судебная практика по данному вопросу сложилась неоднозначная.

В одних судебных актах суды указывают на то, что покупатель вправе предъявить требование к контрагенту о предоставлении счета-фактуры. Такой подход основан, прежде всего, на том, что требование направлено на пресечение нарушений гражданских прав, связанных с исполнением договора.

Например, суд удовлетворил требования общества об обязании контрагента выставить счет-фактуру. Решение суда первой инстанции поддержали и вышестоящие суды (). Судьи применили положения ст.ст.

12, 309–310 ГК РФ и пришли к выводу о наличии оснований для рассмотрения иска как требования, заявленного в рамках гражданско-правовых обязательств. На реализуемые объекты недвижимости покупателю был выставлен счет-фактура, в котором в цене покупки не был указан НДС.

Суд указал, что данное обстоятельство, по существу, не отражает достоверных сведений о согласованной сторонами цене договора и фактически направлено на искусственное завышение в пользу продавца стоимости объектов недвижимости.

Возможность предъявления требований о предоставлении счета-фактуры, как требования, направленного на пресечение нарушений гражданских прав, связанных с исполнением договора, подтверждается судебной практикой ().

В данном постановлении ВАС РФ указал, что заинтересованное лицо вправе обратиться в арбитражный суд за защитой своих нарушенных или оспариваемых прав и законных интересов в порядке, установленном АПК РФ (ч. 1 ст. 4 АПК РФ). Арбитражному суду подведомственны дела по экономическим спорам и другие дела, связанные с осуществлением предпринимательской и иной экономической деятельности (ч. 1 ст. 27 АПК РФ).

Спор в отношении обязанности комитета выставить счет-фактуру на переданную истцу квартиру, поскольку такая обязанность предусмотрена договором, связан с договором сторон и возник в связи с осуществлением экономической деятельности.

Некоторые суды отказываются применять нормы ГК РФ к налоговым отношениям

Существует и противоположная судебная практика, согласно которой к налоговым правоотношениям неприменимы способы защиты прав, установленные гражданским законодательством. Поэтому арбитражные суды иногда отказывают покупателю, требующему от продавца выставления счета-фактуры.

Например, суд признал неправомерным требование общества обязать контрагента выставить ему счет-фактуру ().

В качестве основания для отказа суд указал, что нормами Налогового кодекса РФ не установлена обязанность продавца передать счет-фактуру, а налоговое законодательство не регулирует гражданско-правовые отношения и не применяется к ним.

Счет-фактура не является документом, относящимся к товару (работам) и подлежащим передаче покупателю во исполнение условий договора.

В другом случае общество также обратилось в суд с требованием обязать контрагента выставить счет-фактуру (постановление ФАС Восточно-Сибирского округа от 26.09.2006 по делу № А19-9546/06-16).

Суд отказал, сославшись на то, что к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым, гражданское законодательство не применяется (ч. 3 ст. 2 ГК РФ).

Источник: https://www.arbitr-praktika.ru/article/121-red-kontragent-ne-vystavlyaet-schet-fakturu-kak-poluchit-nalogovyy-vychet-po-nds

Отказывают в вычете НДС? | Гордон и Партнеры

С 3 квартала 2017г. для оценки допустимости действий налогоплательщиков при применении налоговых вычетов по НДС и расходов по прибыли ФНС России будет руководствоваться правилами статьи 54.1 НК РФ.

Теперь в кодексе появилось описание конкретных действий налогоплательщиков, которые считаются злоупотреблением правами при налогообложении, и условия, которые должны быть соблюдены для правомерного применения расходов и налоговых вычетов.

Налоговые органы помимо правил 1 и 2 частей НК РФ получили в свое распоряжение два новых основания для снятия вычетов и расходов, а налогоплательщики новую обязанность — по каждой декларации, и в каждой выездной придется доказывать право на применение вычетов и расходов, фактически, по любому налогу и сбору.

Еще до вступления в действие ст.54.1 НК РФ налогоплательщики начали получать по ТКС «письма счастья» из налоговых с требованиями предоставить пояснения (зависит от региона) и внести исправления в учет вне камеральных или выездных проверок. Требования мотивируются только некими сведениями ФНС о совкершении операций с сомнительными контрагентами.

По указанию ФНС РФ новые правила проведения камеральных налоговых проверок деклараций по НДС применяются начиная с даты вступления в силу этой статьи (с 19 августа 2017), а по выездным проверкам — начиная с года назначения выездной проверки в котором вступила в силу статья 54.1 НК РФ.

То есть, выездные проверки, назначенные после 19.08.2017, будут проводиться налоговиками с учетом правил статьи 54.1 НК РФ. Соответственно, правила Постановления №53 Пленума ВАС РФ 2006г. о получении не обоснованной налоговой выгоды налоговики принимать во внимание не будут, даже по сделкам, совершенным до августа 2017.

Правила применения статьи 54.1 НК изложены в письме ФНС РФ от 31 октября 2017 г. N ЕД-4-9/22123@ и формально носят рекомендательный характер, но из текста вывод очевиден: с августа 2017 налоговики обязаны его использовать.

Вместе с тем, в письме есть и пряники для налогоплательщиков:

1) С августа 2017 при составлении актов налоговых проверок выводы должны мотивироваться ссылками на правила статьи 54.1 НК РФ, а так же быть вообще мотивированными.

2) Теперь для отказа в вычетах не могут служить основанием: подписание первичных учетных документов поставщика неустановленным или неуполномоченным лицом; нарушение контрагентом налогового законодательства; наличие возможности получения налогоплательщиком того же результата экономической деятельности при совершении иных не запрещенных законодательством сделок (операций).

3) Налоговые претензии обоснованные только перечисленными доводами ФНС считает формальными и необоснованными.

Полагаем, расслабляться не стоит, поскольку из письма ФНС следует не двусмысленный вывод: инспекциям следует оформлять налоговые претензии мотивированно и системно, по совокупности доказательств.

То есть теперь, в случае обнаружения «токсичных» счетов-фактур, накладных и т.д.

акт налоговой проверки не будет мотивирован одним этим фактом, а к нему в дополнение впишут и еще несколько, для системности и мотивированности.

Суть новых правил налоговых проверок в 2017

Кратко, суть новой статьи 54.1 НК РФ — 1) Запрет на уменьшение налога в результате искажений в учете; 2) Вычеты и расходы могут быть применены только при осуществлении реальной хозяйственной деятельности, по сделкам не направленным на уклонение от уплаты налогов. Соответственно, с 20 августа 2017 налоговики используют критерии ст. 54.1 НК в следующем порядке.

Проверка искажений в учете

Правила п.1 ст.54.1 НК РФ

Пунктом 1 ст.54.1 НК РФ установлен запрет уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика.

Положения п.1 ст.54.1 НК предполагают умышленные действия самого налогоплательщика по внесению искажений.

Налоговый орган должен доказать: сознательное искажение сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика и цель таких действий — в целях уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога, неправильного применения налоговой ставки, налоговой льготы, налогового режима, манипулирования статусом налогоплательщика, умышленных действий налогового агента по неудержанию (неполному удержанию) сумм налога, подлежащего удержанию налоговым агентом.

При отсутствии доказательств такого умысла у налогоплательщика методологическая (правовая) ошибка сама по себе не может признаваться искажением в целях применения пункта 1 статьи 54.1 НК РФ.

1)»дробление бизнеса» в качестве схемы перехода на специальные режимы налогообложения.

2)совершение действий, направленных на искусственное создание условий по использованию пониженных налоговых ставок, налоговых льгот, освобождения от налогообложения;

3)создание схемы, направленной на неправомерное применение норм международных соглашений об избежании двойного налогообложения;

4)нереальность исполнения сделки (операции) сторонами (отсутствие факта ее совершения).

Хотя в письме ФНС изложены конкретные признаки умышленного искажения. Перечень очевидно открытый, то есть может быть дополнен и иными признаками, а сами признаки носят оценочный характер. Открывается широкое поле для усмотрения налогового инспектора при проверке.

Способами искажения сведений об объектах налогообложения, которые могут быть квалифицированы по пункту 1 статьи 54.

1 НК РФ, ФНС считает (в частности): неотражение налогоплательщиком дохода (выручки) от реализации товаров (работ, услуг, имущественных прав), в том числе в связи с вовлечением в предпринимательскую деятельность подконтрольных лиц, а также отражение налогоплательщиком в регистрах бухгалтерского и налогового учета заведомо недостоверной информации об объектах налогообложения.

Налоговики будут доказать наличие совокупности обстоятельств:

1)Факт и существо искажения (в чем конкретно оно выразилось);

2)Причинную связь между действиями налогоплательщика и допущенными искажениями;

3)Умышленный характер действий налогоплательщика (его должностных лиц), выразившихся в сознательном искажении сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика в целях уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога;

4)Потери бюджета.

Как ФНС будет доказывать нарушения п.1 ст.54.1 НК РФ

Обстоятельства по вышеназванным пунктам 1, 2, 4 выявляются документально, а потому методика их установления контролерами очевидно не будет отличаться от применяемой до 19 августа 2017.

Умысел действий на снижение налоговой базы и т.д. именно за счет искажений — доказать гораздо сложнее, и именно к доказыванию этого обстоятельства проверяющие подходят формально. Часто в актах налоговых проверок контролеры ограничиваются простоым перечислением некоторых обстоятельств. В письме ФНС разъясняет недопустимость такого подхода.

Как будут доказывать умысел налогоплательщика на схемы в 2017:

ФНС предписывает инспекторам доказывать умысел через выявление одновременного наличия обстоятельств, свидетельствующих о том, что:

1)лицо осознавало противоправный характер своих действий (бездействия) — уменьшение налогов за счет незаконного искажения учета, например, посредством использования документов от однодневок.

2)желало либо сознательно допускало наступление вредных последствий таких действий (бездействия) — уменьшить сумму налога к уплате.

Так, по мнению ФНС, одним из признаков противоправных умышленных действий налогоплательщика на незаконное снижение налогов являются факты юридической, экономической и иной подконтрольности участников, вовлеченных в налоговую схему. По этому, налоговые проверки в 2017 году любых налогоплательщиков будут содержать обязательный элемент — проверку взаимозависимости и подконтрольности участников сделок.

Сейчас, при сдаче отчетности в электронной форме это сделать не сложно. На первом этапе выявление перечисленных признаков устанавливается автоматически — программой роботом. Далее выявленные цепочки «взаимосвязанных» лиц проверяются в обычном порядке — запрос информации и документов, допросы участников хозяйственных операций, осмотры мест деятельности и т.д.

https://www.youtube.com/watch?v=IMMtqL7Xm60

С августа 2017, после введения ст.54.1 НК, налогоплательщикам при сдаче налоговой отчетности придется дополнительно всегда «доказывать» два обстоятельства:

1) основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

2) обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

Более правильно утверждение: у налоговиков в 2017г. появились два новых установленных законом (НК РФ) основания для снятия вычетов и расходов. По мнению ФНС по новым правилам ч.2 ст.54.1 НК расходы могут быть сняты при проверке если:

1) у налогового органа есть доказательства наличия у налогоплательщика основной цели совершения сделки (операции) — неуплата (неполная уплата) и (или) зачет (возврат) налога (сбора) (п.1 ч.2 ст.54.1 НК);

2) если материалы проверки свидетельствуют, что товар (работа, услуга) исходят от иного лица, а не от заявленного контрагента (п.2 ч.2ст.54.1 НК).

Перечисленные признаки оценочные, и можно предполагать, как их будут применять контролеры. Например, в своем письме ФНС оценивает полученные в рамках проверок сведения (доказательства) не как прямые, а как косвенные.

ФНС предписывает инспекциям доказывать отсутствие у сомнительной сделки «разумного объяснения с позиции хозяйственной необходимости ее заключения и совершения, а имеет своей целью лишь уменьшение налоговых обязательств, и (или) является частью схемы, основной целью которой является уменьшение налоговых обязательств.»

ФНС имеет в виду давно существующее на западе понятие — отсутствие «деловой цели» сомнительной в налоговом отношении сделки. С августа 2017 НК РФ предоставил контролерам право на оценку деловой цели сделок.

Через взаимодействие с сомнительными контрагентами — выявление фактов обналичивания денежных средств проверяемым налогоплательщиком или взаимозависимым (подконтрольным) лицом, а также факты использования таких средств на нужды налогоплательщика, учредителей налогоплательщика, его должностных лиц.

Выявляется автоматизированно в результате анализа сведений о самом налогоплательщике и его контрагентах. Анализу подвергаются сведения об адресах регистрации и заявителях при регистрации, сведения о банковских счетах и движении средств, об IP-адресах, телефонах руководителей и сотрудников и т.д.

Особое внимание уделяется нетипичности предмета сделок и документооборота для данного налогоплательщика. Нетипичность поведения участников сделки (операции), должностных лиц налогоплательщика при заключении, сопровождении, оформлении результатов сделок (операций).

По всем таким фактам следует ожидать требований налоговиков о пояснениях, в том числе от контрагентов, и автоматизированный контроль цепочек. Наличие противоречий в доказательствах вызовет повышенное внимание проверяющих, что выливается в дополнительные мероприятия по их перепроверке.

При получении пояснений и проведении допросов необходимо устанавливать полномочия, а также функциональные и должностные обязанности лиц, исследовать вопросы, связанные с обстоятельствами заключения, сопровождения сделки и исполнения всех ее условий спорным контрагентом, а также наиболее эффективно использовать возможность предъявления свидетелям документов при допросах в целях получения наиболее полных и конкретизированных ответов.

Налоговый кодекс таких рекомендаций не содержит. ФНС предписывает налоговикам опровергнуть реальность спорной сделки (операции) через доказывание двух обстоятельств:

1) Установление в рамках проверки исполнения обязательств по спорной сделке (операции) иным лицом, чем контрагент налогоплательщика указанный в договоре;

2) Установление фактов исполнения спорной сделки (операции), самим проверяемым налогоплательщиком самостоятельно.

Рекомендации основаны на многочисленной судебной практике, поскольку при агрессивной налоговой оптимизации обязательства фактически не исполняются указанным в договоре лицом, а исполняются самим налогоплательщиком, или третьими лицами, уклоняющимися от уплаты налогов, установить которых в момент проверки не всегда возможно.

Необходимые сведения об отсутствии деловой цели налоговики должны получать в пределах полномочий, предоставленных им НК РФ при проведении налогового контроля:

1) получение пояснений от лиц, обладающих информацией об обстоятельствах заключения, совершения, исполнения сделки (операции); 2) проведение осмотров территорий, помещений, документов, предметов, в том числе с применением технических средств;

3) сопоставление объема поставляемых товаров размеру складских помещений (территорий);

4) инвентаризация имущества;

5) анализ и воссоздание полного баланса предприятия (товарного баланса, складского учета и т.п.);

6) истребование документов (информации);

7) выемки документов (предметов), проведение экспертиз и другие.

Выполнения налогоплательщиком работ, услуг собственными силами доказывается:

1) Информацией и документами, полученными посредством опросов должностных лиц проверяемого налогоплательщика, занятых на производстве;

2) Информацией и документами, истребованных у заказчиков и допросов их должностных лиц, лиц, осуществляющих технический надзор;

3) Информацией и документами, истребованных у иных, «непроблемных», контрагентов, оказывающих налогоплательщику аналогичные работы, услуги, с последующим проведением в отношении них контрольных мероприятий;

4) Локальными актами об установлении пропускного режима охраняемых объектов, пропусков, журналов регистрации.

Учитывая данные в письме разъяснения, ФНС России рекомендует инспекциям не формально применять к каждому налогоплательщику весь перечень механизмов по сбору сведений, а использовать их избирательно, для установления фактов, имеющих значение в конкретных обстоятельствах.

Источник: http://gordon-adv.ru/articles/otkazyvayut-v-vychete-nds/