Налоги с заработной платы: что платит работник, а что работодатель, сроки выплаты их в бюджет

Когда субъект бизнеса привлекает к деятельности наемный персонал по трудовым контрактам, то на него возлагается обязанность не только выплачивать определенную сумму, но и выполнять функции налогового агента и страхователя в системе соцстрахования. Налоги с зарплаты необходимо после удержания отправлять в бюджет и сдавать на эти суммы отчеты.

Какие налоги уплачиваются с зарплаты

С заработной платы в бюджет необходимо уплачивать ряд налогов, одна часть оплачивается за счет самого работника, а другая часть за счет работодателя.

За счет работника

Актуальное законодательство определяет, что в данный период налоги с зарплаты сотрудников представлены одним единственным платежом в бюджет — НДФЛ или его еще называют подоходный налог с зарплаты.

Обязанность осуществлять налогообложение заработной платы возложено на работодателя потому, что он выступает источником возникновения дохода работника. По существующей процедуре организация сначала удерживает налоги с зарплаты, а потом за их исключением производит выплату причитающихся сумм своим работникам.

В определенное время после этого работодатель, выступающий налоговым агентом, должен отправить эти средства в бюджет. Несмотря на то что они перечисляются предприятием, производятся они за счет начислений работника. Фирме запрещается производить перечисление НДФЛ из личных средств.

При исчислении этого налога надо учитывать, что в данной момент используется несколько ставок налога:

- 13% – этот НДФЛ исчисляется с доходов резидентов, то есть лиц, какие находятся на территории государства больше 183 дней. В эту категорию включаются почти все сотрудники хозяйствующих субъектов.

- 30% – этот размер налога, нужно удерживать с доходов лиц, которые на территории России были менее 183 дней. Их называют нерезидентами. В эту группу в основном входят работники, являющиеся иностранными гражданами.

- 35% – данная ставка обязательного платежа действует в организации в отношении доходов работников в виде материальной выгоды, выигрышей и т.д.

бухпроффи

Внимание! При этом налоги нужно исчислять, даже если у работника минимальный размер оплаты труда. В этой ситуации он фактически получает на руки суммы меньше МРОТ. Но это не запрещено законом, ведь требование о размере минимальной зарплаты действует в отношении ее начисления.

За счет работодателя

Компания должна на основании нормам закона производить обязательное страхование своих работников из собственных средств. Прежде всего это пенсионное, медицинское, социальные виды страхования. В текущий момент вопросами администрирования исчисления и уплаты этих страховых сумм ведают налоговые органы.

Кроме этого, существует еще один вид страхования — от несчастных случаев, которые находится в юрисдикции ФСС.

Хозяйствующий субъект должен помнить, что взносы на травматизм следует исчислять только с зарплаты. Когда с исполнителями оформляются договора гражданского характера, то эти отчисления производятся фирмой, если в договоре существует подобная обязанность.

Почти все работодатели производят исчисления страховых отчислений в бюджет в размере 30%. Это процентное соотношение предусмотрено общими правилами и действует в отношении большинства работодателей.

На определенных режимах налогообложения и при определенных видах деятельности она может значительно снижаться. К примеру, на упрощенке субъекты, осуществляющие льготные виды деятельности, имеют право применять ставку в отношении ФСС и ФОМС в размере 0%, а по взносам в ПФР — 20%.

бухпроффи

Внимание! Кроме данных платежей существуют дополнительные взносы в ПФР за наличие на местах вредных для здоровья факторов воздействия по результатам СОУТ. Их размер составляет от 2 – 8 % от зарплаты соответствующих сотрудников. В отношении этих обязательных платежей не действуют предельные величины баз.

Налоговые вычеты по НДФЛ – как уменьшить налоги физлицу?

НК РФ предусматривает для работников, в отношении доходов которых действуют ставка НДФЛ в размере 13% использовать льготы в виде стандартных, имущественных, инвестиционных и социальных вычетов.

Первая группа льгот включает в себя стандартный налоговый вычет на детей, а также для определенных категорий вычет на себя. Эти льготы предоставляются при предъявлении бланков, подтверждающих право сотрудника на льготу, а также направленной в письменном виде просьбы об этом. Например, на вычет на детей нужно составлять заявление на налоговый вычет на детей.

Существуют такие значения вычетов на детей:

- 1400 р. на первого;

- 1400 р. — на второго;

- 3000 р. – на третьего и всех дальнейших;

- 12000 р. – на каждого ребенка-инвалида до достижения им возраста 18 лет или 24 года при обучении.

Размер на всех детей после второго сохраняется даже когда старшие уже достигли установленного возраста и льгота на них закрыта.

бухпроффи

Внимание! Однако, при использовании этой льготы существует максимальная сумма дохода, которая дает право на такой вычет — размер дохода ФЛ до 350000 рублей. При ее превышении вычеты на детей не действуют.

Стандартную льготу на себя имеют право получить физлица:

- В размере 500 рублей — участникам боевых операций, героям России и СССР, ликвидаторы последствий на ЧАЭС, ПО «Маяк», эвакуированные люди из зон отчуждения и т. д.

- В размере 3000 рублей — у которых в результате ЧС была установлена лучевая болезнь, инвалиды ВОВ и т.д.

При использовании социального вычета работающие предприятия могут снизить базу налогообложения по НДФЛ на размеры своих расходов социального характера (лечение, обучение и т.д).

Право на имущественный вычет появляется у сотрудника при приобретении или продаже жилья. Он может обратиться к своему работодателю за такого типа льготой, если он приобрел недвижимость (дом, квартиру и т. д.).

Инвестиционный вычет действует в отношении операций с ценными бумагами.

Предельная величина по страховым взносам

Положениями НК РФ также предусмотрено существование предельной базы по пенсионному и социальному страхованию, при достижении которой происходит снижение ставки исчисления платежей. При этом организации ежегодно должны подавать подтверждать основной вид деятельности, предоставив соответствующие заявления.

Предельные суммы соответствующими актами законодательства каждый год корректируются с учетом принятых коэффициентов. Рассмотрим подробнее налоги предприятия за счет его на сотрудников в таблице.

Налоги с зарплаты в 2018 году в процентах таблица:

| Обязательные платежи | Основной процент взноса | Предельный лимит | Ставка более предельной базы |

| Пенсионный фонд | 22,0% | 876000 руб. | 10% |

| Фонд соцстрахования | 2,9% | 755000 руб. | 0% |

| Фонд медстрахования | 5,1% | Не определен | 5,1% |

| Травматизм | 0,2% – 8,5% (зависит от деятельности) | Не определен | 0,2% – 8,5% (зависит от деятельности) |

Действует правило, согласно которому исчисление предельных баз ведется в отношении каждого работающего на предприятии. Учет начислений поэтому нужно производить в специальных регистрах, которые включают большинство программ по бухучету.

Аванс и зарплата – с какой части взимаются налоги?

Аванс и зарплата — это две части дохода работника, который он получает за свою деятельность по итогам месяца.

Аванс должен выдаваться по результатам первых 15 дней работы, а остальная часть — это оплата за вторую половину месяца, и он выдается до 15 числа месяца, идущего за ним.

При выдаче окончательной части организация рассчитывается с сотрудником, в этот же момент происходит удержание налога.

В законе сказано, что датой получения дохода работникам считается заключительный день месяца. Поскольку аванс обычно выплачивается раньше этой даты, то и удерживать налоги с него не нужно. Сумма НДФЛ, подлежащая удержанию, определяется при расчете зарплаты и удерживается с сотрудника в момент выдачи второй части заработка. На следующий день после этого налог нужно отправить в бюджет.

Из этого правила есть исключение. Если решение о выдаче аванса принимается в последний день месяца, и по закону в этот же день происходит получение работником дохода, то с выплаченной суммы нужно удержать и перечислить налог. Такую позицию занимает и суд при спорах между компаниями и ФНС.

бухпроффи

Внимание! Суммы взносов в фонды рассчитываются в момент начисления зарплаты на всю ее сумму, а перечисляют до 15 дня следующего месяца. Поэтому, дата выплаты аванса никак на них не влияет.

Сроки уплаты налогов с зарплаты

С 2016 года действует единая дата, в которую нужно перечислять подоходный налог. Так, производить его удержание работодатель обязан в момент выдачи зарплаты, а перечислять в бюджет его необходимо уже на следующий день. Не имеет значения, каким именно образом производилась выдача средств — наличными из кассы, на расчетный счет или зарплатную карту, или любым другим способом.

Из данного правила есть исключение. Если налог удерживается с отпускной либо больничной выплаты, то его можно перечислить в завершающий день месяца. При этом такое перечисление можно выполнить единой суммой по всем удержаниям с данного типа в течение этого месяца.

Соцвзносы, какие были начислены на зарплату сотрудников, нужно выплатить до 15 дня месяца, который идет за месяцем начисления. Если эта дата приходится на выходной либо праздник, то срок выплаты разрешено передвинуть вперед на ближайший рабочий день.

Пример исчисления зарплаты

Жданов А. Г. работает менеджером по продажам. Это основное место работы, вычеты предоставляются здесь. Ему установлен оклад 25000 рублей. По итогам месяца, если он выполняет план по продажам, ему начисляется премия в размере 25% от оклада. У работника двое детей.

В расчетном месяце 20 рабочих дней, их них 9 дней приходится на авансовую часть, 11 дней — на основную.

Произведем расчет аванса. Поскольку премия выплачивается по результатам месяца, она в его определении участия не принимает.

Сумма аванса будет составлять: 25000 / 20 х 9 = 11250 руб.

Налоги с аванса не удерживаются, поэтому данная сумма подлежит выдаче на руки.

План по продажам был выполнен. Заработная плата за месяц составила: 25000 х 1,25 = 31250 руб.

Сумма налога к удержанию (учитывается налоговый вычет на детей): (31250 — 1400 — 1400) х 13% = 3699 руб.

Оставшаяся часть зарплаты к выдаче (корректируется на ранее выданный аванс): 31250 — 3699 — 11250 = 16301 руб.

Отчетность работодателя

Обязанностью работодателя является составление и сдача в госорганы целого пакета отчетов, данными для которых служат суммы начисленной зарплаты.

- 2-НДФЛ — по итогам года на каждого сотрудника оформляется отдельный бланк, который включает в себя данные о начисленной зарплате, вычетах, удержанном и перечисленном налоге.

- 6-НДФЛ — оформляется каждый квартал. Включает в себя два раздела — в первом указываются суммы зарплаты и налогов с начала года, во втором — в разрезе отчетного квартала;

- Единый расчет по страховым взносам — форма, которая была введена с 2017 года вместо РСВ-1. Сдается каждый квартал на всех работников компании;

- 4-ФСС — отправляется в соцстрах каждый квартал, содержит сведения о начислении и выплате взносов работодателя на травматизм;

- СЗВ-М — составляется на всех работников фирмы каждый месяц. Его основная цель — контроль за пенсионерами, которые продолжают трудиться, и при этом получают трудовую пенсию.

- СЗВ-СТАЖ — новый отчет, который первый раз сдается в 2018 году по итогам предыдущего. Содержит данные о стаже всех сотрудников за прошедший год, включая договора подряда.

Бухгалтерские проводки

Проводки на налоги с зарплаты делятся на два типа — по НДФЛ и по страховым отчислениям:

| Дебет | Кредит | Описание |

| 70 | 68 | Произведено удержание налога |

| 68 | 51 | Налог НДФЛ перечислен в бюджет |

| 20 | 69 | Начислены взносы на зарплату основных работников |

| 23 | 69 | Начислены взносы на зарплату вспомогательных работников |

| 25 | 69 | Начислены взносы на зарплату общепроизводственных рабочих |

| 26 | 69 | Начислены взносы на зарплату административного персонала |

| 29 | 69 | Начислены взносы на зарплату вспомогательного персонала |

| 44 | 69 | Начислены взносы на зарплату торгового персонала и работников общепита |

| 91 | 69 | Начислены взносы на зарплату работников, которые не заняты напрямую в производственной деятельности |

| 69 | 51 | Перечислены взносы в бюджет |

Источник: https://buhproffi.ru/kadry/nalogi-s-zarabotnoj-platy.html

Налоговый календарь бухгалтера на 2018 год: таблица

Хозяйственная деятельность всех участников рынка малого, среднего и большого бизнеса регламентируется большими объемами бухгалтерской документации: финансовые показатели деятельности, отчисления на заработные платы, платежи по налогам, страховые и пенсионные взносы – эти и ряд других данных должны быть отражены и поданы в налоговые службы в строго определенном формате. Для упрощения задач, стоящих перед ответственными за выполнение данных предписаний работниками, существует масса вспомогательных инструкций и рекомендаций, на которые бухгалтер или руководитель может опираться при подготовке отчетной документации. Один из таких документов – налоговый календарь бухгалтера.

В чем преимущество налогового календаря для бухгалтеров

Налоговый календарь бухгалтера – это специальная директива, ежегодно разрабатываемая Федеральной налоговой службой, которая содержит всю информацию обо всех необходимых статьях уплаты налогов для всех субъектов хозяйственной деятельности.

Являясь своего рода подсказкой в работе бухгалтера, налоговый календарь дает всю необходимую ежегодно меняющуюся информацию по срокам сдачи отчетности всех видов, а также совершения различного рода обязательных налоговых платежей. Документ содержит указание всех конкретных дат в году, а также актуальные коды бюджетной классификации перечисления денежных средств.

Помимо своей основной функции – ориентации бухгалтера на сроки сдачи необходимой отчетности, которые меняются ежегодно, налоговый календарь детализирует также информацию, касающуюся нормативных документов, а также регламентных изменений в формах отчетов на текущий год.

Таким образом, налоговый календарь служит перестраховкой бухгалтера в вопросах своевременной сдачи отчетной документации, снижая при этом, риск совершения правонарушений после проверок фискальных органов.

Почему важно сдавать отчеты в налоговую службу вовремя?

Несвоевременная сдача отчетной документации в налоговые службы чревата применением финансовых санкций в существенном размере, при этом, затягивание с их оплатой грозит начислением дополнительной пени и процентов. Какие штрафы грозят налогоплательщикам в 2018 году? Рассмотрим, сколько и на каком основании заплатят штрафники за основные статьи просрочки.

Налоговая декларация и страховые взносы. Согласно Ст. 126 НК РФ, штраф за просрочку составляет 5% от суммы неуплаченного налога (страхового взноса) за каждый месяц просрочки. Максимально – 30% от налогового платежа по декларации, минимально – 1 тыс. рублей.

Просроченная справка 2-НДФЛ облагается штрафом в сумме 200 рублей, а расчет 6-НДФЛ – штрафом в размере 1 тыс. рублей за каждый месяц просроченного платежа.

За несвоевременную подачу форм, входящих в бухгалтерскую отчетность, налогоплательщик в 2018 году заплатит по 200 руб. за каждую из них. (Ст. 126 НК РФ). А вот отсутствие данных в срок в ведомствах статистики регламентируется уже КоАП РФ: согласно Ст. 19.7, субъект хозяйствования вынужден будет оплатить штраф в размере от 3 до 5 тыс. рублей.

Сроки сдачи в ИФНС основной отчетности в 2018 году

| Вид отчета | Период | Сроки сдачи |

| Справки 2-НДФЛ | За 2017 год (при невозможности удержать НДФЛ с доходов) | Не позднее 01.03.2018 |

| За 2017 год (по всем выплаченным доходам) |

Источник: http://bs-life.ru/finansy/nalogy/nalogoviy-kalendar2018.html

Какие налоги платит ООО в 2018 году | Таблицы + описание

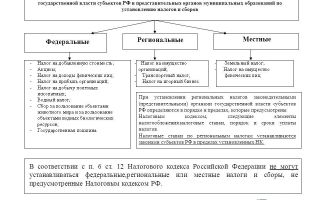

Все виды налогов, которые обязаны выплачивать компании, можно поделить на 3 группы:

- Налоги по выбранному налоговому режиму.

- Налоги и взносы с оплаты труда персонала.

- Прочие дополнительные налоги и сборы (в зависимости от рода деятельности компании).

1. Налоги по выбранному налоговому режиму

| Налоговый режим | Налог | Ставка | Срок уплаты в бюджет |

| ОСНО | НДС | 0, 10, 18 % | До 25 числа (включительно) каждого месяца, идущего за истекшим кварталом по 1/3 суммы ежемесячно или одним платежом до 25 числа (включительно) месяца, идущего за прошедшим кварталом |

| Налог на прибыль | 20% | Ежеквартальные авансы (для фирм, попадающих под категории, указанные в п. 3 ст. 286 НК РФ) – в течение 28 дней после окончания кварталаЕжемесячные авансы – до 28 числа (включительно) каждого месяцаНалог по результатам года – до 28 марта года, следующего за отчетным | |

| Налог на имущество юрлиц | до 2,2 % | Авансовые платежи и налог юрлица платят по срокам, установленным субъектами РФ | |

| УСН | Единый налог | 6 % (с доходов),15 % (доходы за минусом затрат) | По итогам отчетного периода (1 кв., полугодие, 9 мес., год) до 25 числа (включительно) месяца, идущего за окончанием расчетного периодаЗа год – до 31 марта (включительно) следующего года |

| Налог на имущество (с объектов по кадастровой стоимости) | до 2 % | Авансовые платежи и налог юрлица платят по срокам, установленным субъектами РФ | |

| ЕНВД | Единый налог на вмененный доход | Расчетным способом, в зависимости от региона и физ. показателей | До 25 числа (включительно) месяца, идущего за отчетным кварталом |

| Налог на имущество (с объектов по кадастровой стоимости) | до 2 % | Авансовые платежи и налог юрлица платят по срокам, установленным субъектами РФ | |

| ЕСХН | Единый сельхоз. налог | 6 % (с доходов за минусом затрат) | Авансовый платеж – не позже 25 дней по окончании полугодияЗа год – до 31 марта (включительно) следующего года |

| Фирмы на ОСНО и УСН, ведущие торговлю в регионе*, где принят закон о торговом сборе | Торговый сбор | Расчетным способом, в зависимости от ставки по региону* и параметров объекта торговли | Ежеквартально до 25 числа (включительно) месяца, идущего за отчетным кварталом |

*Примечание: в настоящее время такой нормативный документ утвержден только по Москве (закон от 17.12.2014 №62), в других регионах торговый сбор пока не введен.

2. Налоги и взносы с оплаты труда сотрудников

Любая компания обязана уплачивать налоги и взносы с зарплат (вознаграждений) наемных физлиц, занятых по трудовым или гражданско-правовым договорам (оказания услуг, подряда и т. д.).

Следует учитывать, что за генерального директора, даже если он является единственным работником компании, также следует уплачивать взносы и налог на доходы.

- Предприятие обязано рассчитывать и удерживать НДФЛ с доходов работников (в размере 13% с вознаграждений резидентов или 30% – с иностранцев) и перечислять его в бюджет не позднее следующего дня с момента выплаты дохода.

- С вознаграждений сотрудников также уплачиваются следующие виды взносов:

| Контролирующий орган | Вид взноса | Ставка,% |

| ИФНС | ОПС (пенсионное страхование) | 22 |

| ОМС (медицинское страхование) | 5,1 | |

| ОСС (социальное страхование и обеспечение) | 2,9 | |

| ФСС | Травматизм (профзаболевания и несчастные случаи на производстве) | 0,2-8,5Устанавливается фондом в зависимости от вида деятельности |

Взносы нужно уплачивать ежемесячно до 15 числа (включительно) месяца, идущего за расчетным.

Примечание: следует отметить, что если НДФЛ удерживается непосредственно из дохода сотрудника, то страховые взносы уплачиваются уже из средств самой организации и являются дополнительной статьей расходов по ведению деятельности.

3. Прочие налоги и сборы

Организация может заниматься видами деятельности, предполагающими уплату дополнительных налогов, а также иметь лицензии или разрешения, которые обязывают выплачивать специальные сборы и платежи.

При этом дополнительные налоги и сборы подлежат уплате независимо от выбранного налогового режима.

| Налоги | Налог на производство и реализацию подакцизной продукции |

| Транспортный налог | |

| Земельный налог | |

| Водный налог | |

| Налог на игорный бизнес | |

| Налог на добычу полезных ископаемых | |

| Сборы и платежи | Сборы за пользование водными ресурсами |

| Сбор за использование объектов животного мира | |

| Регулярные платежи за пользование недрами |

Источник: http://nalog-spravka.ru/nalogi-i-platezhi-ooo.html

Налоги в 2018 году таблица усн

С начала года многие компании и предприниматели должны отчитаться в налоговую и внебюджетные фонды за прошедший отчетный период. У каждого субъекта перечень деклараций, который ему необходимо сдать, разный.

Он зависит от применяемой системы исчисления налогов, и еще от наличия тех или иных объектов, подлежащих обложению.

В настоящем обзоре указывается отчетность в 2018 году, сроки сдачи, таблица, которая содержит информацию по большинству налогов.

Изменения по отчетности в 2018 году

Отчетная компания в этом году будет проводиться по многим декларациям в новых формах.

Обновлены отчеты 4-ФСС, налоговая декларация по транспортному налогу, налоговая декларация по налогу на прибыль. Введена новая форма отчета налога по имуществу, 3-НДФЛ, декларация по земельному налогу.

Серьезных нововведений в данных отчетах нет. Большинство нововведений связаны с уточнениями и новшествами в законодательстве по налогам. Поэтому в большинстве случаев декларации дополнены новыми строками.

Кроме этого, разработаны новые формы отчетности, которые необходимо будет применять начиная с 2018 года, это прежде всего:

Важно! Первый раз в этому году компаниям и предпринимателям, выступающим работодателями, нужно будет передать в ПФР новый бланк СЗВ-СТАЖ.

Многие бухгалтеры уже получили письма уведомления от представителей ПФР о необходимости представления нового отчета и сроках его сдачи. Письма приходили как в электронном виде, так и через почтовые отправления. Связано это с тем, что существовавший ранее отчет разделили в настоящее время на два — один нужно направлять в ИФНС, другой в ПФР.

Произошло также обновление многих статистических форм отчетности. Новшеством этого года стала невозможность подать в Росстат нулевой отчет.

Поэтому если в перечень обязательных форм для компании включен какой-то отчет, а данных для заполнения его в компании нет, то надо в статистику направлять письма с объяснением причины невозможности сдачи определенных форм отчетности (например, из-за отсутствия объектов стат. наблюдения).

Перенос сроков в выходные и праздничные дни

В настоящее время большинство нормативных актов устанавливают, что если день отправки отчета выпадает на дни выходных и праздников, то он переносится на идущий далее рабочий день после нерабочих периодов.

То есть, если форма «Сведения о среднесписочной численности» должна подаваться в ИФНС до 20 января, то в 2018 году в связи с выпадением этого числа на субботу, день отправки переносится на 22 января.

Отчетные формы, сдаваемые в ФСС ранее, нужно было отправлять в фонд только в срок, без учета переноса из-за выходных и праздничных дней.

Внимание! С 2018 года и соцстрах пересмотрел свою позицию в отношении переноса. Поэтому при определении дней отправки бланков в ФСС нужно также корректировать их, и при выпадении данных дней на выходные, использовать в качестве таковых идущие далее рабочие дни.

buhproffi.ru

Налоги и платежи ИП в 2018 году

Все налоги, сборы, взносы и прочие платежи, которые обязаны выплачивать ИП, можно условно поделить на 4 группы:

1. Налоги по выбранной системе налогообложения

15 (доходы за минусом затрат)

За год – до 30 апреля (включительно) следующего года

*ставка может быть ниже

При сроке 6-12 месяцев – 1/3 в течение 90 дней с начала срока действия патента, 2/3 не позже окончания этого срока

*региональные власти субъектов РФ имеют право самостоятельно снижать налоговые ставки по УСН, ПСН и ЕСХН в рамках налоговых каникул;

**в настоящее время такой нормативный документ утвержден только по Москве (закон от 17.12.2014 №62), в других регионах торговый сбор пока не введен.

2. Прочие налоги и сборы

Предприниматель может заниматься некоторыми видами деятельности, которые предполагают уплату дополнительных налогов, а также иметь лицензии или разрешения, обязывающие уплачивать специальные сборы и платежи.

При этом дополнительные налоги и сборы уплачиваются ИП независимо от выбранного налогового режима.

3. Налоги и взносы с вознаграждений наемного персонала

ИП может использовать труд наемных физлиц, заключая с ними трудовые или гражданско-правовые договоры (оказания услуг, подряда и т. д.).

Привлекая наемных сотрудников, ИП возлагает на себя обязанности налогового агента и несет дополнительные затраты на оплату взносов за своих трудящихся:

- Предприниматель обязан рассчитывать и удерживать НДФЛ с доходов работников (в размере 13% с вознаграждений резидентов или 30% — с иностранцев) и перечислять его в бюджет не позднее следующего дня с момента выплаты дохода.

- ИП должен уплачивать с вознаграждений сотрудников следующие виды взносов:

Устанавливается фондом в зависимости от вида деятельностиВзносы необходимо выплачивать ежемесячно до 15 числа (включительно) месяца, следующего за расчетным.Примечание: следует учитывать, что если НДФЛ уплачивается непосредственно из доходов самих сотрудников, то взносы за своих работников ИП платит уже из собственных средств. Такая обязанность накладывается на предпринимателя в законодательном порядке, как на работодателя.

4. Фиксированные взносы ИП

Каждый предприниматель должен выплачивать в бюджет фиксированные страховые взносы за самого себя на обязательное пенсионное и медицинское страхование.Причем платить такие взносы коммерсант обязан при применении любого налогового режима, независимо от факта получения прибыли, и даже при условии, что хозяйственная деятельность не велась совсем.С 2018 года страховые платежи больше не привязаны к МРОТ и составляют (на текущий год):Раньше (до 2018 г.) сумма взносов рассчитывалась в зависимости от МРОТ, устанавливаемой в начале каждого года, по формуле:

Отчетность ООО на УСН в 2018 году: сроки сдачи в таблице

Использование такой льготной системы исчисления налогов, как упрощенная, также предполагает обязанность налогоплательщиков, находящихся на ней, сдавать определенный перечень отчетов и деклараций. Их количество меньше, чем на общем режиме, но, тем не менее, включает определенное число форм. Рассмотрим подробнее какая предоставляется отчетность ООО на УСН в 2018 году: таблица и сроки сдачи.

Сроки подачи декларации по УСН

Упрощенная система налогообложения предполагает сдачу годовой декларации по единому налогу в связи с использованием УСН. Составлять ее необходимо, когда закончился отчетный период.Для компаний налоговым законодательством установлен срок сдачи отчета по единому налогу при УСН до 31 марта. В 2018 году этот день придется на 02.04.2018г. Связано это с тем что срок подачи формы выпадает на выходной день, поэтому по действующим правилам его нужно перенести на следующий рабочий д,ень.Если происходит закрытие ООО, то отчитаться по данной форме субъекту необходимо до 25 числа следующего месяца после ликвидации организации.Внимание! Хозяйствующий субъект может утратить право на применение упрощенки и перейти на общую систему налогообложения. Тогда законодательством также устанавливается обязанность подать в ИФНС декларацию по УСН до 25 числа следующего за кварталом потери права на льготный режим месяца.

Порядок и сроки уплаты авансовых платежей по УСН

Несмотря на то, что отчетность на УСН является годовой, нормами законодательных актов устанавливается обязанность субъектов бизнеса на этой системе исчислять и уплачивать в бюджет авансовые платежи по единому налогу.Это необходимо делать ежеквартально. При этом НК РФ устанавливает сроки, до которых налогоплательщик должен отправить в ИФНС исчисленные авансы по налогу. Это нужно осуществить до 25 числа месяца, которые следует за истекшим кварталом.Окончательный годовой платеж нужно произвести до 31 марта следующего после отчетного года.При этом обязательно нужно учитывать, что если срок выпадает на дни выходных и праздника, то действует правило переноса на следующий рабочий день.В 2018 году авансы и налоги по УСН следует осуществлять с учетом следующих сроков:Опубликовал: admin в Налоги и пособия 19.01.2018 0 464 Просмотров

Отчетность ИП и ООО на УСН в 2018 году: таблица и сроки сдачи

Организации и ИП, применяющие упрощенную систему налогообложения, обязаны соблюдать общий порядок и сроки сдачи отчетности, а также уплаты налогов, взносов и сборов. Все сроки сдачи отчетности ИП и ООО на УСН в 2018 году смотрите в таблицах.Смотрите в таблицах, какую отчетность сдают ИП и организации на УСН в 2018 году, чтобы избежать штрафов и блокировки расчетных счетов.

Отчетность ИП и ООО на УСН в 2018 году: таблица сроков сдачи

Для организаций — 31 марта2018 г.Для ИП — 2 мая2018 г. (перенос с 30 апреля)За 1 квартал2018 г. — 25 апреля2018 г.За 2 квартал2018 г. (полугодие) — 25 июля2018 г.За 3 квартал2018 г. (9 месяцев) — 25 октября2018 г.Бухгалтерская отчетность за 2016 год:— отчет о прибылях и убытках;— приложения к отчетам.Малые предприятия вправе сдать упрощенную отчетность.Справки с признаком «1» — 1 марта2018 г.Справки с признаком «2» — 3 апреля2018 г.За 2016 г. — 3 апреля2018 г.за 1 квартал2018 г. — 2 мая2018 г.за 2 квартал2018 г. (полугодие) — 31 июля2018 г.за 3 квартал2018 г. (9 месяцев) — 31 октября2018 г.за 2016 г. — 20 января/25 января2018 г. (в бумажном и электронном виде соответственно — здесь и далее)за 1 квартал2018 г. — 20 апреля/25 апреля2018 г.за 2 квартал2018 г. (полугодие) — 20 июля/25 июля2018 г.за 3 квартал2018 г. (9 месяцев) — 20 октября/25 октября2018 г.За 1 квартал2018 г. — 2 мая2018 г.За 2 квартал2018 г. (полугодие) — 31 июля2018 г.За 3 квартал2018 г. (9 месяцев) — 30 октября2018 г.Подтверждение основного вида деятельности:заявление, справка-подтверждение, копия записки к бухгалтерскому балансу за 2016 г.В этом списке отчетов стоит более внимательно отнестись к новому расчету по страховым взносам. Отчетность новая и сложная.

Какую отчетность сдает ИП на УСН без работников в 2018 году

За 2 квартал2018 г. — 25 июля2018 г.За 3 квартал2018 г. — 25 октября2018 г.Налоговую декларацию по УСН сдают ежегодно по месту нахождения организации или месту жительства ИП. Форма декларации по УСН утверждена приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]Организации, применяющие УСН, должны сдавать данную декларацию в налоговую не позднее 31 марта года, следующего за истекшим налоговым периодом. ИП представляют декларацию не позднее 2 мая 2018 года (30 апреля и 1 мая в 2018 году выпадают на нерабочие дни, поэтому сроки сдвигаются на ближайший рабочий день).Сдать сведения можно лично, по почте с описью вложения или же в электронной форме по телекоммуникационным каналам связи. Если среднесписочная численность работников за предшествующий календарный год превышает 100 человек, отчет представляется строго в электронной форме.Расчет по страховым взносам в 2018 году упрощены должны сдавать расчеты по страховым взносам не в фонды, а в налоговую инспекцию, за исключением отчетности РСВ-1 за 2016 год, 4-ФСС и СЗВ-М. Последние три отчета сдают в ПФР и ФСС. Прежние формы РСВ-1, РСВ-2 и РВ-3 уже не актуальны и сдавать их не надо.Расчет по взносам надо сдавать каждый квартал не позднее 30-го числа месяца, следующего за отчетным кварталом. Сроки едины для ИП и ООО на УСН — для бумажных и электронных отчетов.Расчет по форме 4-ФСС на обязательное страхование от несчастных случаев на производстве сдают в Фонд соцстраха по новой форме. Форма 4-ФСС обновлена дважды — с отчетности за 1 квартал 2018 года — одна форма, с отчетности за 3 квартал (9 месяцев) — другая. Сроки сдачи смотрите в таблице.Справки 2-НДФЛ в2018 году на УСН представляют в ИФНС в прежнем порядке. Здесь никаких изменений не было, если не считать новые коды доходов и вычетов. Форма 2-НДФЛ тоже прежняя — утверждена приказом ФНС от 30.10.2015 № ММВ-7-11/485.Срок сдачи справок — 1 апреля. Но в 2018 году последний день срока представления 2-НДФЛ приходится на выходной день. Поэтому крайний срок — 3 апреля (п. 7 ст. 6.1 НК РФ).Если упрощенец не смог удержать НДФЛ за 2016 год с выплат сотрудникам, надо письменно сообщить об этом налогоплательщику и в налоговую инспекцию и сдать справки 2-НДФЛ с признаком 2. Срок для такой отчетности смотрите в таблице.Сведения по форме СЗВ-М — еще один вид отчетности на УСН в 2018 году. Отчитываться в фонд по данной форме надо каждый месяц, причем следует очень внимательно заполнять данные о работниках, особенно учеть вновь принятых и всех уволившихся, иначе придется дополнять отчет. Сдавать такую отчетность надо каждый месяц с 1 по 15-е число. Чем раньше, тем безопаснее — будет время исправить недочеты.Форма утверждена постановлением Правления ПФР от 01.02.2016 № 83п. В этом году она не менялась, поэтому спокойно можно применять прежний бланк. Единственное — следует обратить внимание на новый формат и проверить обновления в программе подготовки и сдачи отчетности.

Источник: http://expressreshenie.ru/nalogi-v-2018-godu-tablica-usn/

Налоги в 2018 году

Грядущий 2018 год принесёт с собой ряд изменений в системе налогообложения. Предполагается повсеместное введение одной из концепций развития. Наиболее вероятным направлением считается система «22/22», при которой за счёт повышения косвенных налогов (НДС увеличится с 18% до 22%) будут снижены с 30% до 22% прямые страховые взносы.

Другие возможные варианты – ветки «21/21» или «21/20», при которых налоги в 2018 году разрастутся не качественно, а количественно.

К уже существующим взносам планируется добавить торговый сбор, а также увеличить НДФЛ с 13% до 15%.

Последний вектор развития, «22/20», предполагает следование концепции Торгово-промышленной палаты, при которой льготы будут распространяться только на детские и продовольственные товары. Чего же стоит ожидать конкретнее?

Транспортный налог в 2018 году

К чему готовиться владельцам транспортных средств в следующем году? Кого-то новости могут обрадовать, других же, возможно, расстроят. Всё останется без изменений.

Утвержденный положением федерального закона РФ транспортный налог продолжит выступать обязательной для владельцев автотранспортных средств выплатой, за регулярным взносом которой будут следить региональные властные структуры.

Повышение ставки сбора не планируется, равно как и изменение списка лиц, облагаемых обязательством этот налог выплачивать. Речь идет о владельцах:

- легковых машин;

- вертолетов;

- мотоциклов и мотороллеров;

- снегоходов;

- автобусов разных размеров и габаритов;

- моторных лодок и яхт;

- транспорта на пневматическом и гусеничном ходу.

Рассчитывать на абсолютную отмену транспортного налога, ежегодно приносящего в федеральный бюджет около 146 миллиардов рублей, в условиях кризиса всё же не стоит. Однако в системе появятся некоторые изменения, связанные со сроками внесения платы:

- Юридические лица будут обязаны оплатить взнос до 1 февраля 2018 года и при этом сразу же внести задаток за следующий отчетный период.

- Физические лица должны будут оплатить налоговый счет до 1 декабря, хотя ранее квитанции от хозяев средств передвижения принимались лишь до 1 октября. Это приятная новость для водителей – теперь у них будет достаточно времени для поиска требуемых средств.

Правила системы расчёта остались прежними, а фиксированная ставка налогового сбора для транспорта будет высчитываться так же, как и раньше, исходя из трех факторов:

- год выпуска транспорта;

- длительность его эксплуатации;

- мощность двигателя.

Необходимо уточнить, что коэффициент сбора для каждого региона будет индивидуальным, поэтому жители Москвы не смогут равняться в вопросе транспортного налогообложения на Санкт-Петербург или Краснодар, и наоборот.

Налог на имущество в 2018 году

Изменения будущего года серьёзно затронут категорию недвижимости физических лиц: например, если раньше житель столицы при покупке 2-х комнатной квартиры в центре города выплачивал в казну налог, равный 500 рублям, то по завершении новой реформы эта сумма вырастет до 5000 рублей в год и выше! Связано такое увеличение сбора с тем, что теперь вместо инвентаризационной оценки помещения главным фактором будет выступать кадастровая оценка, максимально приближающая любой недвижимый объект к его рыночной стоимости. Согласно новому закону, размер налога составит 0,1–2% от кадастровой цены, станет неоднородным для собственников разных категорий и типов жилья, будет обновляться в течение 5 лет на основе оценок независимых экспертов. Налог распространится на хозяев:

- недостроенных объектов жилого строительства;

- гаражей, парковочных мест;

- квартир, комнат, прочих жилых помещений;

- комплексов, включающих как минимум 1 жилое помещение;

- бытовых построек площадью до 50 м2, расположенных на участке и предназначенных для проведения садовых и дачных работ.

Собственники также должны будут подавать в налоговые службы достоверные сведения о принадлежащем им имуществе. В случае невыполнения этого предписания или подделки информации владельцам грозят штрафные санкции в виде выплаты 20% от реального налога. Льготы на недвижимость в 2018 году останутся прежними и никаких изменений не претерпят.

Налог на имущество организаций 2018

Юридическим лицам также предстоит ощутить на своих карманах тяжесть кризисного периода: вместе с ценами на обычное жильё повысится и стоимость коммерческих помещений, и плата за аренду.

Хотя на эту тему Министерство финансов пока высказывалось мало, всё же уже сейчас очевидно, что под контроль будет взята методика определения кадастровых стоимостей коммерческой и нежилой собственности. Упорядочиванию подвергнется реестр нежилой недвижимости, обязательным условием станет её максимальное наполнение.

Общие принципы имущественного налогообложения здесь будут такие же, как и для физических лиц. Изменится лишь размер процента и то, что вопрос сохранения льгот в данном случае будет решаться уже индивидуально администрацией каждого региона.

Налоги ИП 2018

Минфин приготовил новшества и для индивидуальных предпринимателей: с 2018 года максимальный доходный лимит для ведущих собственное дело людей, согласно упрощенной системе налогообложения (УСН), будет равен 150 миллионам ежегодно. Этот фиксированный показатель продержится до 2020 года. Ставки налогового сбора остались неизменными, однако сегодня регионы России могут установить сниженные проценты пошлины в индивидуальном порядке.

На пенсионные отчисления каждому индивидуальному предпринимателю за 2018 год придется выплатить чуть более 24000 рублей, а взносы за медицинское страхование составят около 5000 рублей.

При этом на рассмотрении находится законопроект, способный теоретически освободить предпринимателей от отчислений, завязанных на регулярно растущем показателе МРОТ.

Против этой практики сегодня выступает большое количество частников, ведь она оказывается совершенно невыгодна владельцу своего бизнеса.

Налог на землю 2018

В год Желтой Собаки сбор с владельца земли также будет осуществляться исходя из кадастровой стоимости находящейся во владении человека территории, то есть речь снова идет о необходимости установления реальной стоимости земельного надела. Однако практика показывает, что оценка чиновников часто бывает необъективна и завышена, в этом случае налогоплательщик, несогласный со ставкой установленного сбора, может обратиться в суд.

Сумма платежа увеличится на 20% и будет продолжать расти вплоть до 2020 года. Согласно предварительным оценкам специалистов, в ряде регионов поступления в бюджет повысятся в 7-8 раз и тем самым позволят выделять достаточно средств на развитие инфраструктуры городов.

Налог на отдых 2018

С 1 января 2018 года по 31 декабря 2022 года в качестве эксперимента также планируется ввести особый налоговый сбор в 4 курортных зонах:

- в Алтайском крае;

- в Республике Крым;

- в Ставропольском крае;

- в Краснодарском крае.

Курортным налогом будут облагаться приезжающие туристы, причём как россияне, так и иностранные граждане, за исключением традиционных категорий льготников (ветеранов, инвалидов, студентов, лиц младше 18 лет и т.д.).

Предполагается, что размер пошлины составит до 100 рублей в сутки за факт реального пребывания в объекте размещения, причём допускаются принципы сезонности и дифференциации в зависимости от места пребывания отдыхающего в курортном регионе, цели его поездки, значения района и его важности для окружающих муниципальных учреждений.

Налог на прибыль 2018

Акцизные ставки тоже будут расти сильнее. Возможно, главам предприятий придется платить на прибыль налог, повышенный на 15%, причём как минимум половина этого показателя (6–8%) будет направляться прямо в федеральную казну.

Повышение НДФЛ чиновники планируют смягчить компенсаторными введениями – это снижение страховых взносов на 21% и, в целом, сохранение неизменной системы налогообложения в отношении работодателей. Также рассматривается вариант перехода на прогрессивную шкалу ставок НДФЛ в новом году.

Новые налоги в 2018 году

В списке качественно новых для россиян налогов с 2018 года могут появиться:

- НДД – налог на дополнительный доход, который станет заменой НДПИ, или налога на добычу полезных ископаемых. НДД будет связан с обнулением экспортной пошлины на нефтепродукты и нефть, а также с постепенным переходом на систему внутреннего налогообложения;

- налог на труд роботов;

- налог на пенсию (будет взиматься Центробанком с пенсионеров за бюджетные выплаты с помощью системы платежных карт «Мир», за обслуживание которой нужно будет платить 750 рублей ежегодно).

Покроют ли вводимые изменения дефицит бюджета, пока неизвестно. Как бы там ни было, теперь известно, к чему следует готовиться. В этой статье были рассмотрены основные изменения, которые грядут в системе налогов в 2018 году.

Разработка законодательных проектов ещё будет продолжаться и корректироваться. Однако уже сегодня, благодаря данному материалу, можно составить исчерпывающую картину о новых налогах в 2018 году и изменениях уже существующих сборов.

Статьи на тему:

Реформы 2018 года

Чего ждать от налоговой реформы 2018?

Вырастет ли зарплата бюджетников в 2018 году?

Источник: https://v-2018.com/nalogi-v-2018-godu/

До какого числа выплата налогов физических лиц 2018

Довольно часто специалисты обнаруживают недоимку по истечении нескольких лет. ФНС имеет право предъявить претензию только за 3 предшествующих налоговых периода. Прекращение взимания налога Освобождение физического лица от уплаты транспортного налога следует в случаях:

- после уплаты налога;

- из-за смерти (налог погашают наследники);

- иные обстоятельства.

Также налог не взимается, если ТС было снято с учета в регистрирующих органах или угнано. Транспортный налог является региональным. Сроки устанавливаются отдельно каждым регионом. Физическими лицами налог оплачивается раз в год.

Юридические лица оплачивают налог в зависимости от того, установлена ли в регионе необходимость оплаты ежеквартальных авансовых платежей. Если установлена, сроки можно проверить на сайте ФНС.

Если налог не будет оплачен вовремя, за каждый день просрочки начисляется пеня.

Важно

Налог оплачивается раз в год с условием: срок его уплаты не должен быть раньше срока сдачи Декларации.

Внимание

Декларация должна быть сдана до 1 февраля. Поэтому срок оплаты не может быть установлен ранее 1 февраля.

м

Предлагаем к рассмотрению две ситуации:

- Если в регионе не установили отчетные периоды, транспортный налог платится раз в год.

Уплата производится в полных рублях, сумма округляется от 50 копеек.

- Если отчетные периоды установили, срок уплаты налога в 2018 году можно проверить в законе субъекта о транспортном налоге.

Наиболее удобный вариант — проверка информации на сайте ФНС (https://www.nalog.ru/rn77/service/tax/).

В Москве срок уплаты в 2018 году — до 5 февраля.

Оплата ежеквартальных авансовых платежей не осуществляется.

Если срок оплаты выпадает на выходной день, его нужно оплатить в ближайшим рабочий.

Онлайн журнал для бухгалтера

- До какой даты нужно оплатить транспортный налог?

- Когда нужно заплатить транспортный налог за 2018 год?

- Когда нужно заплатить транспортный налог за 2018 год?

- До какого числа нужно оплатить налоги на имущество в 2018 году

- До какого числа нужно заплатить налоги в 2018 году

- Срок уплаты транспортного налога для физических лиц в 2017 году

- Каковы сроки уплаты зарплатных налогов в 2018 году?

До какой даты нужно оплатить транспортный налог? ВАЖНО! Основанием для начисления служит информация в базе Госавтоинспекции о постановке ТС на учет конкретным владельцем, чье имя отражено в ПТС и СТС.

Все платежи, которые производит физическое лицо, рассчитываются специалистами налоговой службы за прошедший отчетный год.Списание налогов с 1 января 2018 года. что простили россиянам?

Запись осуществляется 3 раза за две недели, не более.

Прием по двум и более услугам осуществляется в тот же день, в разные интервалы времени.

Если налогоплательщик опоздал на 10 минут и более, он обслуживается в общей очереди.

Если в документе содержатся неточности, которые оказывают значительное влияние на исчисление налога, налогоплательщик может вовремя предупредить сотрудников налоговой инспекции.

Во вложении к письму с уведомлением направляется форма заявления для обратной связи с ФНС.

Сверить данные и указать допущенные ошибки можно также в Личном кабинете налогоплательщика.

До какой даты нужно оплатить транспортный налог?

Сроки уплаты имущественных налогов в 2018 году Сроки уплаты налога на имущество организаций, а также транспортного устанавливаются законом субъекта РФ. уплаты земельного налога устанавливаются местными нормативными правовыми актами.

Сроки уплаты страховых взносов в ИФНС и ФСС в 2018 году Одним из самых важных изменений 2018 года является то, что администрированием страховых взносов (кроме взносов «на травматизм») будет заниматься ФНС. Соответственно, перечислять взносы нужно будет в ИФНС. Но срок уплаты страховых взносов останется прежним.

Так, работодатели должны будут перечислять взносы с выплат работникам не позднее 15 числа месяца, следующего за месяцем начисления взносов (п. 3 ст. 431

НК РФ). В нашем Онлайн-календаре вы найдете сроки и других обязательных платежей в бюджет (например, «импортного» НДС или водного налога).

Сроки оплаты налога физ лицам за 2018

НК РФ транспортный уплачивают физические лица или организации, на которых зарегистрированы транспортные средства, подлежащие налогообложению.

необходимо оплачивать за зарегистрированные в РФ: Автомобили, автобусы, мотоциклы и др. самоходные машины; Самолеты и вертолеты и др. воздушные средства;

Парусные суда, яхты, моторные лодки и др. Транспортный налог 2018: ставки, льготы, сроки уплаты Сумма ежегодного платежа транспортного налога рассчитывается территориальным налоговым органом и доводится до плательщика посредством уведомления не позднее 30 дней до срока оплаты.

Чаще всего документ отправляется на почтовый адрес физического лица, однако законом предусмотрены и другие способы вручения налогового уведомления: Лично, под расписку налогоплательщика.

Электронной версией по телекоммуникационным каналам.

Сроки уплаты налогов в 2018 году: таблица для юридических лиц

Если речь идёт о транспартном налоге за 2018 год, тогда отмечаем, что оплату необходимо сделать в срок до 30 ноября 2019 года включительно.

Если мы имеем ввиду сумму транспортного, который следует заплатить в 2018 году до 1 декабря, тогда отмечаем, что эта сумма начислена за налоговый период 2017 года.

В каждом году оплачиваем налог за владение транспортом в предыдущем году.

Не позже 1 декабря 2019 года. Налог платится за прошедший год.

В них указаны срок оплаты, сумма налога, реквизиты платежа, информация за прошедший год.

Юридические лица рассчитывают налог самостоятельно.

Agency-law52.ru

ИП В Налоговом кодексе порядок и сроки осуществления платежей напрямую зависят от того, кто относится к субъектам налогообложения – граждане или юридические лица.

И тут возникает вполне закономерный вопрос: к какой категории отнести индивидуальных предпринимателей. Транспортный налог в г Налогоплательщики-организации уплачивают не позднее 5 февраля года, следующего за истекшим налоговым периодом.

В течение налогового периода уплата авансовых платежей по налогоплательщиками — организациями не производится.

Уплата ндфл в 2018 году: сроки уплаты

Каждый год служба осуществляет рассылку плательщикам налоговых уведомлений. В них указаны срок оплаты, сумма налога, реквизиты платежа, информация за прошедший год. Юридические лица рассчитывают налог самостоятельно. Налогообложению не подлежат:

- весельные и моторные лодки с двигателем мощностью выше пяти лошадиных сил;

- легковые автомобили, также оборудованные для пользования инвалидами;

- ТС, которые были получены через социальную защиту;

- промысловые суда;

- тракторы, самоходные комбайны, специальные автомашины (скотовозы, молоковозы, машины технического обслуживания и так далее);

- автомобили, которые находятся в угоне, если факт угона подтвержден документально.

Владелец должен уплатить налог даже в том случае, если автомобиль не эксплуатируется или ремонтируется.

Источник: http://yurist123.ru/do-kakogo-chisla-vyplata-nalogov-fizicheskih-lits-2018/