Путеводительпо налогу на прибыль

Минфин выпустил несколько писем с разъяснениями, в каких случаях платить НДС, а в каких — нет. Мы отобрали самые важные, а также привели свежую судебную практику. Проверьте, все ли у вас верно в учете НДС. Это обезопасит от переплаты и доначислений по налогу.

Подарки сотрудникам

Не забывайте начислять налог на стоимость подарков, которые вручаете сотрудникам. Безвозмездная передача в целях НДС — реализация облагается налогом на общих основаниях (подп. 1 п. 1 ст. 146 НК РФ).

Это относится и к случаям, когда компания дарит подарки своим сотрудникам (письмо Минфина России от 18.08.17 № 03-07-11/53088). Ранее Минфин высказывал аналогичное мнение (п. 3 письма от 19.10.

10 № 03-03-06/1/653).

Налоговая база по подаркам равна их рыночной стоимости без учета НДС и акцизов (п. 2 ст. 154 НК РФ). Компания определяет ее самостоятельно с учетом требований статьи 105.3 НК РФ. Если сделка не является контролируемой, договорная стоимость априори признается рыночной. Значит, вы вправе решить, что цена приобретения подарка является его рыночной стоимостью при дарении.

Рыночную стоимость подарков зафиксируйте в служебной записке на имя генерального директора, который ее утвердит. Можно составить одну записку на все подарки.

«Входной» НДС по таким подаркам компания вправе заявить к вычету. Ведь активы используются в деятельности, которая облагается НДС. Когда рыночная стоимость подарков равна цене приобретения, потерь по НДС не будет.

К юбилею компании директор купил для работников по подарочному набору чая. Стоимость партии составила 30 000 руб. плюс НДС в сумме 5400 руб. Эту сумму компания заявила к вычету.

В месяце приобретения подарки вручили работникам. Компания решила, что их рыночная стоимость равна цене покупки. Таким образом, НДС с передачи равен 5400 руб. (30 000 руб. × 0,18). Итого по сделке компания не должна ни платить НДС в бюджет, ни возмещать налог (5400 – 5400).

Уничтожение товаров с истекшим сроком годности

Когда покупатель за счет средств поставщика уничтожает товары с истекшим сроком годности, это выполнение работ. Такие работы облагаются НДС в общем порядке. Подтверждает это письмо Минфина России от 31.07.17 № 03-07-11/48494.

Другое дело — «входной» НДС по уничтоженным товарам. Минфин в письме от 31.07.17 № 03-07-11/48494 отметил, что предъявленный при покупке товаров налог можно принять к вычету, только если они использовались в деятельности, которая облагается НДС.

Некоторые специалисты считают, что при ликвидации просроченных товаров восстанавливать налог не нужно. Ведь ФНС России разрешает не восстанавливать налог по товарам, которые компания списывает из-за пожара. Но аналогия спорная.

Писем ФНС или Минфина, в которых чиновники подтверждали, что «входной» НДС при уничтожении товаров восстанавливать не нужно, мы не нашли.

В судах инспекторы пытаются доказать, что уничтожение нельзя считать «использованием в деятельности, облагаемой НДС». Следовательно, «входной» налог нужно восстановить. Но судьи поддерживают компании и считают, что Кодекс не обязывает восстанавливать «входной» НДС при уничтожении товаров.

Случаи обязательного восстановления перечислены в пункте 3 статьи 170 НК РФ, списания просрочки там нет. Истечение срока годности также не меняет изначального назначения товара, который компания собиралась использовать в облагаемой НДС деятельности (постановление ФАС Московского округа от 26.02.13 № А40-62341/12-115-418).

Но судебной практики по этому вопросу немного, поэтому опираться на ее выводы опасно.

Компания вправе продать испорченные товары. Если продажа облагается НДС, то восстанавливать «входной» налог не нужно. Но право на вычет и в этом случае приходится доказывать в суде (постановление Седьмого арбитражного апелляционного суда от 07.02.17 № 07АП-12201/2016).

Премия за досрочную оплату товара

Премия покупателю за досрочную оплату товара не облагается НДС. Например, если компания покупает товары за рубежом и по контракту перечислила деньги раньше срока и получила премию от поставщика. Такая премия, по мнению Минфина, не связана с реализацией товара, поэтому не облагается НДС (письмо от 16.08.17 № 03-07-11/52516).

Российская компания получает товар и платит за него деньги. Получение обратно части денег в виде премии эквивалентно скидке, которая могла бы уменьшить «ввозной» НДС. Но контролеры вряд ли на это пойдут.

Обмен подарочного сертификата на товар

Проверьте, начислили ли вы НДС на стоимость подарочного сертификата.

Продажу подарочного сертификата продавец отражает как получение аванса, поэтому в этот момент надо начислить НДС с аванса (подп. 2 п. 1 ст. 167 НК РФ).

При обмене сертификата на товар продавец принимает к зачету НДС с авансов и начисляет налог с реализации. По факту компания платит НДС в периоде, когда продала сертификат.

Если компания дарит сертификаты в ходе рекламной акции, никакого аванса продавец не получает. Начислить НДС надо на дату обмена сертификата на товар. Подтверждает это письмо Минфина России от 10.03.17 № 03-07-11/13704.

Задаток по договору поставки

Не забывайте начислять НДС, когда получаете задаток. Некоторые продавцы прописывают в договоре, что покупатель платит задаток вместо предоплаты. Отличия между ними существенные.

К примеру, если покупатель отказывается от договора, то аванс продавец обязан вернуть, а задаток оставляет себе. Если от договора отказывается продавец, аванс он возвращает в одинарном размере, а задаток — в двойном (п. 2 ст. 381 ГК РФ).

Компании считают, что ввиду этих отличий продавец не обязан начислять НДС с полученного задатка, как он сделал бы при получении аванса (подп. 2 п. 1 ст. 167 НК РФ).

[su_quote]

Налоговики всегда были против такой логики и пытались доказать, что продавец на самом деле получил аванс. Но теперь Минфин России сделал акцент на другом.

В пункте 1 статьи 154 НК РФ прописано, что налоговую базу по НДС определяют с учетом оплаты в счет предстоящих поставок.

Задаток подходит под это определение, значит, продавец обязан заплатить с него НДС в периоде получения денег (письмо Минфина России от 10.04.17 № 03-07-14/21013).

В суде споры о НДС с задатка рассматривают не часто. В одном из дел первая инстанция согласилась с компанией, что задаток не выполняет платежную функцию, поэтому не облагается НДС. Но кассация этот вывод отменила и отправила дело на пересмотр (постановление Арбитражного суда Центрального округа от 07.03.

17 № Ф10-49/2017). В других делах задаток изначально перечислялся с учетом НДС и все стороны с этим соглашались (постановления арбитражных судов Московского от 16.12.16 № Ф05-19206/2016 и Центрального от 08.02.17 № Ф10-5649/2016 округов).

Если вы не готовы к спорам, при получении задатка безопаснее начислить НДС.

Выдача бланков трудовой книжки или вкладыша

Начисляйте НДС, когда выдаете сотрудникам бланки трудовой книжки или вкладыши к ней. Например, когда оформляете трудовую книжку новичку без стажа, у которого ее нет. Либо когда оформляете вкладыш сотруднику, у которого закончилась трудовая книжка.

Владельцем трудовой книжки является сотрудник, поэтому Минфин трактует выдачу бланка как реализацию. Основание — Правила ведения и хранения трудовых книжек, утвержденные постановлением Правительства РФ от 16.04.03 № 225. Начислите НДС со стоимости продажи, даже если передаете бланки книжки и вкладышей по себестоимости (письмо Минфина России от 19.05.17 № 03-03-06/1/30818).

Инспекторы и ранее придерживались такой позиции (п. 6 письма Минфина России от 16.08.13 № 03-03-05/33508 и письмо ФНС России от 23.06.15 № ГД-4-3/10833@). Суды с ними согласны (постановление Восьмого арбитражного апелляционного суда от 13.06.17 № 08АП-4859/2017).

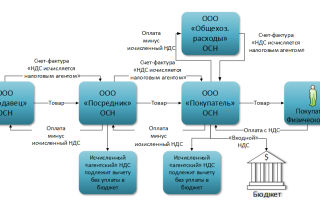

Реклама на зарубежных сайтах и другие электронные услуги

При оплате рекламы на зарубежных сайтах и других электронных услуг российская компания как налоговый агент должна удержать из вознаграждения исполнителя НДС. Удержать налог надо по ставке 18/118 и в этот же день перечислить его в бюджет (п. 4 ст. 174 НК РФ и письмо Минфина России от 21.01.

15 № 03-07-08/1467). Банк не вправе принимать платежку на перевод денег иностранному исполнителю без платежки на уплату НДС (абз. 3 п. 4 ст. 174 НК РФ). Затем компания вправе принять эту сумму к вычету (п. 3 ст. 171 НК РФ). Российская компания ничего не теряет, если стороны прописали НДС в договоре.

Новые требования связаны с тем, что с 2017 года местом реализации электронных услуг считают государство, в котором ведет деятельность покупатель (п. 1 ст. 174.2 НК РФ). В нашем случае это Россия, значит, услуги облагаются НДС по российскому законодательству (письма Минфина России от 03.07.17 № 03-07-08/41735 и от 21.11.16 № 03-07-15/68380).

Но нередко в договоре ничего не сказано о НДС. Тогда Минфин России считает, что российская компания должна заплатить этот налог за счет собственных средств сверх договорной цены (письмо от 08.09.11 № 03-07-08/276). Ведь исполнение обязанностей налогового агента не должно зависеть от условий договора (постановление Президиума ВАС РФ от 18.05.

10 № 16907/09).

Платить налог за счет собственных средств НК РФ не заставляет. Если агент не может удержать налог, он обязан сообщить об этом в инспекцию (подп. 2 п. 3 ст. 24 НК РФ). Но суды не видят в уплате налога за счет собственных средств ничего необычного. Они разъясняют, что в этом случае агент вправе заявить его к вычету в общем порядке (п.

12 Обзора судебной практики Верховного суда РФ № 4 (2016), утв. Президиумом Верховного суда РФ 20.12.16). Но Минфин считает, что, если налоговый агент не удержал НДС при выплате дохода иностранной организации в денежной форме, инспекторы вправе начислить ему не только пени и штраф, но и взыскать саму сумму налога (письмо от 08.08.16 № 03-08-05/46330).

Чтобы исключить споры, предусмотрите в договоре с зарубежным партнером сумму НДС.

Оплата НДС не продавцу, а сразу в бюджет

Покупатель не вправе платить НДС напрямую в бюджет. Перечисляйте выставленный НДС на расчетный счет продавца. Покупателей только планируют обязать платить НДС с реализации как налоговых агентов. Законопроект, который возлагает на покупателей новые обязанности, сейчас разрабатывает Минфин (письмо от 14.08.17 № 03-07-14/51894).

Кодекс сейчас разрешает уплату налога за налогоплательщика другим лицом (п. 1 ст. 45 НК РФ). Но если покупатель заплатит НДС за продавца, это не обезопасит вычет по сделке. Налог продавец рассчитывает и платит в целом за квартал. Уплата НДС по отдельным сделкам не предусмотрена, поэтому оплата НДС покупателем пока неправомерна (письмо Минфина России от 09.06.17 № 03-02-07/1/37101).

Дарение пробников и использование тестеров

Не забывайте начислять НДС, когда дарите покупателям пробники или предоставляете тестеры. Например, дарите при покупке пробники другой продукции или независимо от покупки даете клиентам право пользоваться тестерами и образцами для дегустации.

ФНС считает, что эти товары продавец передает в собственность покупателей. Значит, передача товаров облагается НДС (письмо от 11.01.17 № СД-4-3/194@). Единственное исключение, если расходы на приобретение или создание товаров не превышают 100 руб. за единицу. Тогда НДС начислять не нужно (подп. 25 п. 3 ст. 149 НК РФ).

С этим можно поспорить. Товаром признается имущество, реализуемое или предназначенное для реализации (п. 3 ст. 38 НК РФ). Ни пробники, ни тестеры, ни дегустационные образцы для этого не предназначены. Их цель — помочь определиться с выбором покупки.

Тем более что тестером или дегустационным образцом могут пользоваться несколько человек, ни один из которых не получает его в собственность. Если продукт не отвечает признакам товара, то он не формирует самостоятельного объекта обложения НДС (п.

12 постановления Пленума ВАС РФ от 30.05.14 № 33).

Продавец может избежать споров по пробникам, если при выдаче пробника отразит в документах его продажу и сделает скидку на основной товар на эту же сумму. В итоге общая стоимость покупки не изменится. Такой вариант одобрил еще Пленум ВАС РФ (п. 12 постановления от 30.05.14 № 33).

Источник: http://pnds.rnk.ru/article/2

Как начислить НДС по бартерным сделкам

- 1 Налоговая база

- 2 Оформление счета-фактуры

- 3 Вычет НДС

Организации, совершающие бартерные сделки, действуют в рамках договора мены (гл. 31 ГК РФ).

Налоговая база

При реализации товаров по бартерным сделкам налоговую базу определяйте с учетом акцизов (для подакцизных товаров), но без НДС. Если бартерная сделка является контролируемой, при начислении НДС соблюдайте условия ценообразования для целей налогообложения, предусмотренные статьей 105.3 Налогового кодекса РФ. Такой порядок установлен пунктом 2 статьи 154 Налогового кодекса РФ.

Моментом определения налоговой базы по НДС при передаче имущества в оплату товаров (работ, услуг) является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров.

Такие правила установлены в пункте 1 статьи 167 Налогового кодекса РФ.

Пример отражения в бухучете операций по начислению НДС по бартерному договору. Организации обменялись товарами

ООО «Торговая фирма «Гермес»» и ЗАО «Альфа» заключили договор мены. 27 марта «Гермес» получил от «Альфы» 5 медицинских приборов. В этот же день в обмен на приборы «Гермес» отгрузил в адрес «Альфы» 5 холодильников.

Балансовая стоимость одного холодильника равна 10 000 руб., а его рыночная цена – 15 340 руб., в т. ч. НДС (18%) – 2340 руб. Рыночная цена одного медицинского прибора составляет 15 340 руб., в т. ч. НДС (10%) – 1395 руб. При реализации холодильников НДС начисляется по ставке 18 процентов, при реализации медицинских приборов – по ставке 10 процентов.

Контрагенты согласовали рыночную стоимость бартерного договора в размере 76 700 руб. В счете-фактуре, который «Альфа» передала «Гермесу», указано:

- стоимость медицинских приборов без НДС – 69 725 руб.;

- сумма НДС – 6975 руб. (1395 руб./шт. × 5 шт.).

Особые условия перехода права собственности на товары в договоре не прописаны.

В учете «Гермеса» сделаны следующие записи.

27 марта:

Дебет 62 Кредит 90-1

– 76 700 руб. (15 340 руб./шт. × 5 шт.) – отражена выручка от реализации холодильников;

Дебет 90-3 Кредит 68 субсчет «Расчеты по НДС»

– 11 700 руб. ((15 340 руб./шт. – 2340 руб./шт.) × 5 шт. × 18%) – начислен НДС с выручки от реализации холодильников;

Дебет 90-2 Кредит 41

– 50 000 руб. (10 000 руб./шт. × 5 шт.) – списана себестоимость холодильников;

Дебет 41 Кредит 60

– 69 725 руб. – оприходованы медицинские приборы по фактической себестоимости, равной рыночной цене холодильников (за вычетом НДС);

Дебет 19 Кредит 60

– 6975 руб. – отражена сумма НДС, указанная в счете-фактуре, полученном от «Альфы»;

Дебет 60 Кредит 62

– 76 700 руб. – зачтена задолженность по договору мены;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 6975 руб. – принят к вычету НДС, предъявленный «Альфой».

Суммы НДС, начисленные и принятые к вычету по этой операции, бухгалтер «Гермеса» отразил в декларации по НДС за I квартал.

Оформление счета-фактуры

На товары, реализованные по бартеру, составьте счет-фактуру исходя из договорных цен. При этом суммы НДС, выделенные в счетах-фактурах, стороны бартерных сделок не должны перечислять друг другу в денежной форме.

Исключением из этого правила являются сделки, по которым товары были оприходованы до 1 января 2009 года. Если за эти товары организация рассчитывается по бартеру после 31 декабря 2008 года, перечислить НДС контрагенту она должна отдельным платежным поручением.

Это следует из положений пункта 12 статьи 9 Закона от 26 ноября 2008 г. № 224-ФЗ.

Вычет НДС

При товарообменных (бартерных) операциях НДС подлежит вычету на основании пункта 2 статьи 171 и пункта 1 статьи 172 Налогового кодекса РФ.

К вычету принимается НДС, который указан в счете-фактуре поставщика встречного товара.

Ситуация: нужно ли начислить НДС с операции по передаче учредителю основного средства в счет погашения задолженности по дивидендам?

Да, нужно.

Передача права собственности на товары (работы, услуги) на возмездной основе признается реализацией (п. 1 ст. 39 НК РФ). Реализация товаров (работ, услуг) на территории России является объектом обложения НДС (подп. 1 п. 1 ст. 146 НК РФ).

Передачу основного средства учредителю в счет погашения задолженности по дивидендам следует рассматривать как операцию по реализации этого основного средства.

Следовательно, в том налоговом периоде, в котором произошла эта операция, организация должна начислить НДС.

Ситуация: нужно ли начислить НДС с реализации жилья по бартерным договорам?

Нет, не нужно.

Операции по реализации жилья не облагаются НДС (подп. 22 п. 3 ст. 149 НК РФ). Реализацией товаров признается передача на возмездной основе права собственности на эти товары, в том числе обмен товарами (п. 1 ст. 39 НК РФ).

К договору мены применяются правила о купле-продаже, если они не противоречат положениям главы 31 Гражданского кодекса РФ и существу мены (п. 2 ст. 567 ГК РФ).

Каждая из сторон признается продавцом товара, который она обязуется передать, и покупателем товара, который она обязуется принять в обмен. Таким образом, операции по реализации жилья как на основании договоров купли-продажи, так и на основании договоров мены не облагаются НДС.

Однако операции по реализации товара, на который обменивается жилье (если этот товар не освобожден от налогообложения по ст. 149 НК РФ), облагаются НДС на общих основаниях.

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nds/kak_rasschitat_nds_po_barternim_sdelkam/1-1-0-115

Ндс при импорте товаров — услуг, налоговый агент, нулевая ставка в 2018 году

Порядок исчисления и уплаты НДС регламентируется российским законодательством: Налоговым и Таможенным кодексами.

Что нужно знать? ↑

Начисление и уплата налога на добавочную стоимость имеет множество особенностей и тонкостей, все их необходимо учитывать при ведении какой-либо коммерческой деятельности.

Величина налога сильно разнится в зависимости от страны-импортера. При импорте услуг из Казахстана налоговая ставка имеет одно значение. Если же осуществляется импорт из Германии, НДС вычисляется несколько иначе.

Нормативная база

При ввозе каких-либо товаров из-за рубежа необходимо уплатить налог на добавочную стоимость, этот момент регламентируется Налоговым кодексом и Таможенным кодексом РФ.

Он отменяет различного рода таможенный контроль, а также множество других таможенных процедур. Тем самым сильно упрощаются торговая деятельность между двумя государствами. Основанием этому является также

Налоговый кодекс – ст. 152, п. 1. В пределах Таможенного союза на таможне выплачивать налоги нет необходимости. Например, при импорте из Белоруссии НДС рассчитываться особым образом, и многие пошлины отменены.

Таможенная процедура

Таможенной процедурой называется процесс, осуществляемый таможней при ввозе каких-либо товаров или услуг на территорию РФ. Данная процедура осуществляется с учетом следующих моментов:

- налог на добавочную стоимость товаров выплачивается транспортной организацией в полном объеме;

- порядок и время, в течение которого необходимо оплатить налог, устанавливаются Таможенным законодательством (НК РФ ст. № 177);

- если налоговый вычет предусмотрен, то налогоплательщик имеет право им пользоваться (после принятия товаров на учет);

- основание для вычета при ввозе товаров – заполненная в соответствии с законодательством налоговая декларация.

Особенности объекта импорта

При импорте товаров и услуг имеется множество различного рода нюансов и особенностей. Они зависят от множества факторов: страны-поставщика, разновидности товаров или услуг. Исходя из этого, формируется налог на добавочную стоимость.

Товар

Особенности импорта товаров:

- если ввоз осуществляется с территории стран таможенного союза (Казахстан, Белоруссия), то необходимость в прохождении таможенного оформления отсутствует;

- импортирование товаров из стран, входящих в Таможенный союз, позволяет уплачивать НДС в налоговую службу по месту регистрации. Таможенная служба в данном процесс не участвует;

- некоторые товары, находящиеся в специальном перечне (ст. № 150 НК РФ), облагаются НДС 0 процентов (нулевая ставка);

- если импорт осуществляется не из стран Таможенного союза, необходимо оплачивать НДС до того, как товар будет выпущен из таможенной процедуры.

Услуги

Нередко случается, что фирма, являющаяся налоговым резидентом РФ, приобретает какие-либо услуги у компании иностранного происхождения. В данном случае фирма-заказчик становится налоговым агентом по НДС.

Исчисление налога на добавочную стоимость в данном случае имеет свои особенности:

- при исчислении и выплате НДС на услуги от иностранных индивидуальных предпринимателей его можно включить в расходы;

- независимо от того, является ли российская компания-заказчик плательщиком НДС или нет, при покупке услуг импортного происхождения она обязана выплачивать налог в бюджет;

- если импортные услуги, приобретаемые российской компанией, входят в перечень не облагаемых налогом, НДС оплачивать не требуется;

Плательщики

Организациями-плательщиками НДС на импортные услуги и товары становятся только при одновременном соблюдении двух условий:

- Товары и услуги должны реализовываться на территории Российской Федерации. Все правила, касающиеся данного момента, описаны в ст. №148 НК РФ (примеры услуг: юридические, бухгалтерские, различного рода консультации).

- Иностранный поставщик товаров или услуг не является налоговым резидентом Российской Федерации. Убедиться в этом можно двумя способами:

- запросить налоговое свидетельство о постановке на учет;

- запросить информацию на официальном сайте ФНС в специальном разделе.

Как рассчитать НДС при импорте в Россию ↑

Рассчитать НДС при осуществлении импорта на территорию РФ довольно просто. Для этого достаточно воспользоваться всего лишь одной формулой, состоящей из нескольких переменных.

Формула расчета

Если компания является налоговым агентом по НДС при импорте услуг или товаров, то расчет суммы налога на добавочную стоимость осуществляется по следующей формуле: Где Ст – налоговая ставка по ввозимому товару, услуге (варьируется в широких пределах – от 0% до 28%);

C – цена акциза, если импортируемый товар является подакцизным;

ПТ – таможенная пошлина, выражаемая в денежных единицах;

СТ – стоимость товара согласно прайсу таможенной службы.

Следует помнить о том, что полученный в результате вычислений налог, необходимый к оплате в бюджет государства, необходимо учитывать в конечной стоимости товара.

Либо в разделе расходов, которые несет организация в результате уплаты налога на добавочную стоимость.

Также формулы для расчета НДС могут иметь другой вид в зависимости от типа импортируемого товара:

- в случае если импортируемый товар облагается пошлинами и акцизами, то ставка НДС умножается на сумму стоимости товара, таможенной пошлины и акциза;

- если товары являются подакцизными, но облагаются пошлинами, то ставка налога на добавочную стоимость умножается на сумму таможенную стоимость и пошлины;

- если товар не подакцизный, но облагается пошлиной, налоговая ставка умножается на сумму таможенной стоимости и пошлины;

- в случае, когда товар является беспошлинным и не подакцизным, НДС вычисляется перемножением ставки на таможенною стоимость.

Пример

ЗАО «Сигары» занимается импортом сигар. Закупленная партия товара поступила на таможенные склады. Стоимость её оставляет 5 тыс. долларов.

При импорте товара подобного рода необходимо в обязательном порядке уплатить сборы за оформление, налог на добавочную стоимость, пошлины.

Также необходимо помнить о том, что сигары – товар подакцизный. Стоимость доллара на момент поступления товара — 32 рубля.

Величина таможенной пошлины на рассматриваемую разновидность товара составляет 20%, цена одного акциза – 17.7 рублей за одну штуку.

Таким образом, таможенная пошлина будет составлять: Также необходимо учитывать акцизы. В партии 7000 шт. сигар. Умножаем это количество на 17.7 рублей, получаем 124.250 тыс. рублей. Сигары облагаются налогом на добавочную стоимость, величина которого составляет 18%.

Используя стандартную формулу для вычисления налога на добавочную стоимость, получим: Наличие права на вычет

Для этого необходимо соблюдение двух условий:

- Импортируемые товары обязательно должны быть приобретены для различного рода операций, облагаемых налогом на добавочную стоимость.

- Товары должны предназначаться для перепродажи.

Также вычет осуществляется с соблюдением двух правил:

- НДС может быть принят к вычету только в том периоде, в котором товары оприходованы.

- Необходимо документальное подтверждение права на осуществление вычета. Это может быть контракт, инвойс или ГТД.

Порядок оплаты налога ↑

Но если товары или услуги – импортного происхождения, то процедура оплаты несколько иная.

Прежде, чем приступить к расчету НДС, необходимо оформить все необходимые документы для таможенного оформления товара.

В перечень необходимых документов входят:

- налоговая декларация;

- контракт с фирмой-поставщиком;

- документы, подтверждающие платежи;

- сертификаты и лицензии;

- инвойс;

- лист упаковочный;

- страховка;

- документы, содержащие все необходимые данные о декларанте.

Сумма налога, обязательная к выплате, определяется согласно типовой формуле с учетом пошлин и акцизов. Сам же налог необходимо оплачивать на таможне, а не по итогам налогового периода, как в других случаях.

Делается это одновременно с выплатой различных таможенных пошлин – когда товар находится на складе. Пока налог на добавочную стоимость не будет выплачен, служащие попросту не имеют права отдать товар.

Необходимо оплатить НДС в течение пятнадцати дней, следующих после прибытия товара на таможню. В противном случае будет начислено пени.

При вычислении налога на добавочную стоимость необходимо помнить о том, что для каждой категории товаров он рассчитывается отдельно.

Если в качестве импорта выступает не товар, а какая-либо услуга (консультация или нечто иное), то расчёт НДС осуществляется в аналогичном порядке.

Только в данном случае оплата налога осуществляется непосредственно в местный бюджет.

Часто возникающие вопросы ↑

Формула расчета НДС довольно проста. Но все же порой как у бухгалтеров, так и у предпринимателей возникает множество вопросов.

Проблема двойного НДС

Очень многих предпринимателей, занимающихся импортом товаров и услуг, волнует проблема двойного НДС.

В случае если покупатель уплачивает аванс, с него он обязан выплатить налог на добавочную стоимость. При импорте оборудования и другого товара необходимо снова уплачивать НДС, но уже на таможне.

Этот момент решается довольно просто: таможенный НДС принимается к вычету. Таким образом, компенсируются расходы на вторичную выплату налога на добавочную стоимость.

Если товары ввезены для перепродажи

Особым случаем является ситуация, когда товары ввозятся для перепродажи, и при осуществлении последующих торговых операций будет начисляться налог на добавочную стоимость.

То есть, он не будет реализовываться в розницу в регионах, где розничная торговля осуществляется с учетом ЕНВД. В такой ситуации все уплаченные суммы НДС подлежат вычету.

При наличии разных валют

При оплате НДС в таком ситуации следует:

- определиться с налоговой базой;

- выбрать курс валюты по отношению к рублю.

Разобравшись с этими двумя моментами, необходимо в расчётах по стандартной формуле рассчитать НДС.

После чего полученную величину необходимо перевести в рубль: она и будет суммой, требуемой к выплате на таможне или в бюджет.

Включение налога в стоимость импортируемых товаров

НДС включается в стоимость реализации импортных товаров в двух случаях:

- Если товары подпадают по действие ст. № 149 НК РФ – освобождаются от НДС на законных основаниях.

- Если товары реализуются вне территории Российской Федерации.

- Когда товары или услуги используются в операциях, не являющихся реализацией (ст. № 146 п. 2).

Видео: «Оприходование импортного товара. Учет таможенных платежей. «Импортный НДС»

Налоговое законодательство довольно сложно для понимания не специалистов в данной области. Но, тем не менее, с данным вопросом необходимо хорошо разобраться.

В противном случае у руководства организации могут возникнуть некоторые проблемы с налоговой и таможенной службой.

Источник: http://buhonline24.ru/nalogi/nds/nds-pri-importe-tovarov.html

Возмещение НДС: что такое НДС и как сделать возврат налогов правильно

НДС | 17 Июн 2016 | 7486

НДС являет собой налог, в государственный бюджет изымается часть цены на какую-либо продукцию, услугу либо работу, создаваемую на любой стадии процедуры по изготовлению товарной сетки и прочего. Вносится в бюджет по ходу дела производства.

Поэтапное содержание выплаты бюджетных налогов

- Основные требования;

- Специфика плательщика налогов;

- Дополнительные вопросы по ходу дела;

- Порядковая программа по возмещению бюджета государства.

Для применения права на возмещение НДС плательщику нужно правильно рассчитать размер налогового удержания, величина которого будет отображена в декларации.

Возмещая денежную сумму, плательщик налогов должен придерживаться последней версии НК РФ. Она, в свою очередь, гласит о том, что необходимо применить удержание налогов при процессе заполнения соответствующей документации (декларация отвечающая за выплату налогов).

Учитывая это, вычет по налогам считается частью стоимости, которая предусматривает снижение налога, необходимого для выплаты.

[su_quote]

Для того, чтобы стало возможным применить право на возмещение налогов, плательщик обязан просчитать размер выплаты максимально правильно. Размер задолженности будет написан в соответствующей декларации.

Налоговый вычет представляет собой ту стоимость НДС, которая сопоставляется по документации с налогоплательщиком и предоставляемыми услугами.

В том числе возможен вариант возмещения НДС при помощи учреждения, которое самостоятельно занимается этим вопросом. Особенно когда дело касается выполнения обязанностей агента, отвечающего за налоговые выплаты.

Хотя, для того чтобы возвратить сумму налогов, плательщик обязан четко знать свои права и подтвердить это, основываясь на 172 статье НК РФ.

Возместить НДС — очень трудоемкий и непростой процесс, который требует особого внимания и сосредоточенности.

Такой формат возврата денег можно объяснить не как иначе, как вариации по выплате государственных субсидий. Они оказывают влияние как на прогрессивность бизнеса в стране, так и помогают увеличить поставки импортной товарной сетки.

Основные правила возмещения НДС в Российкой Федерации

НДС возмещают касательно правил, которые были установлены 21 главой НК РФ. Учитывая это, стоит внимательно относиться к этим выплатам, чтобы ничего не перепутать и вернуть переплаченную налоговую сумму. Это связано с тем, что порядок выплаты средств у них существенно разнится.

Первый вариант предусматривает возврат средств плательщиком налогов, уплаченных поставщиками, в то время как производится возмещение авансов, возвращаются ваши же деньги.

Подача заявления на то, чтобы возместить налоговый период должна происходить параллельно с выдачей декларации.

Если по окончанию проверки соответствующей документации не найдут никаких ошибок, то орган ФНС максимально оперативно примет заявление к рассмотрению.

Касательно формы заявления, то законодательство разрешает подавать его путем электронной почты, если соблюдать все требования, а именно усиленную цифровую подпись.

Когда происходит подача заявления плательщику налогов, то обязательно указываются самые топовые нюансы, учитывая индивидуальные реквизиты счета, если речь идет о возвращении денег.

В случае, когда заявитель желает чтобы сумма была перечислена в будущем времени, тогда следует просчитать конкретный процент налога от выплачиваемой суммы.

При подаче заявления, также следует сделать акцент на периоде выплаты налога, в котором будет фигурировать сумма возврата.

Возмещение НДС: кто может воспользоваться?

Возмещение НДС могут сделать как фирмы, так и частные предприниматели, находящиеся в процессе обложения налогов и официально считаются налогоплательщиками.

Касательно предпринимательств и ИП, которые выбирает УПС, стоит сказать, что они не имеют права заниматься выплатой налогов.

Существуют различные типы возврата НДС, всего их 4:

- возвращение внутренних налоговых вложений;

- импортный возврат налогов;

- экспортный возврат;

- налоговый возврат в процессе выполнения каких-то конкретных деяний.

Налог возмещается различными путями:

- согласно общего порядка;

- максимально оперативным способом;

- автоматически.

Специфика плательщика налогов заключается в следующем:

Плательщик НДС обязан числиться с общей системе.

Законы требуют четких конкретных условий, которые в свою очередь дают гарантию плательщику налогов, что он в любом случае получит право на удержание налогов, а именно:

- купленная продукция, которая основывается на условиях по возврату налогов. Обязательно нужно вести учет в бухгалтерии;

- поставщики обязаны оплатить весь перечень товаров;

Физическое лицо

Касательно физического лица, законодательство Российской Федерации разрешает возмещать налоги. Но есть одно условие, это приобретение заграничной продукции, после чего плательщик налогов должен вернуться в Россию.

Юридическое лицо

Как упоминалось ранее, частные предприниматели также при желании могут пользоваться удержанием налогов. Если они считаются налогоплательщиками. Учитывая этот фактор, все нюансы, которые возникают при этом процессе, равносильно относятся как к юридическим лицам, так и к ИП.

Программа возврата налогов

Когда заявитель хочет вернуть свои деньги, он должен быть в курсе, что ему придется предоставить следующую документацию:

- выписки из банков;

- начальные документы;

- журналы по регистрации;

- книга продаж и покупок;

- копия комиссионного договора;

- конкретные счет-фактуры.

Каким образом оформляются документы для возмещения НДС

Бывает, что учреждение пользуется оперативным методом возврата налогов, о чем говорится в 176 статье НК РФ.

Плательщик налогов вполне может захотеть совершить выплату в будущем времени. Для этого и существует подробная последовательность действий. Пока не будет завершен процесс проверки, возврат налогов произведен не будет.

Есть одно важное условие, которое свидетельствует о том, что для того, чтобы оформить льготный режим, необходимо выплатить, начиная от десяти миллиардов рублей налога за три года перед тем, как сдать саму декларацию.

Учитывая это, сумма будет подсчитываться при таких видах налогов, как:

- прибыльный налог;

- сбор аксциз;

- НДПИ;

- НДС.

Режим на льготы распространяется таким же образом. Это происходит с учреждениями, имеющими гарантию от банка под то, что налоги будут возмещены.

Это аргументируют тем, что в случае, если дадут отказ на заявление, написанное плательщиком, то бюджетные деньги вернут в связи с тем, что есть гарантия.

Хотя, законодатель решил обусловить несколько основных требований к ней, учитывая:

- Гарантия будет действительна не меньше восьми месяцев, начиная со дня подачи декларации;

- Номер удержания налога должен быть покрыт соответствующей суммой, которая подлежит возмещению.

Заявление подается для того, чтобы применить оперативный метод по истечению пяти дней, это считается крайним сроком со дня подачи декларации. Документация должна насчитывать реквизиты банковской карты того, кто будет получать деньги.

Помимо этого, подача заявления принуждает плательщика налогов к таким обязательствам, как возврат средств, которые он получил. Это произойдет, если по результатам проверки будет отказ.

Прочие требования

Зарегистрированные лица, которые являются плательщиками налогов, которые не производили операции по налогооблаганию на протяжении двенадцати месяцев, но не более, не могут возместить налог.

Пошаговая схема возмещения НДС

Основная порядковая концепция возврата налога заключается из следующего:

- изначально необходимо подать соответствующую декларацию;

- проверку при помощи камеры;

- орган ФНС должен принять решение о возмещении НДС.

- деньги должны быть перечислены плательщику налогов из Федерального казначейства.

Дополнительно в возмещение налогов можно внести:

- когда начинается стадия проверки камерой, предоставляются всевозможные объяснения касательно поправок в документах;

- ФНС должно принять решение о том, чтобы предоставить протест по поводу акта проверки налогов;

Когда ФНС утвердило возмещение налогов, то:

- начинают проводить споры по поводу решения, которое приняло УФНС;

- тот же процесс принимается на рассмотрение в арбитражном суде;

- запускается производство исполнителями.

Для того, чтобы стало понятным как проходят споры, органы, которые занимаются рассмотрением налоговых вопросов, должны лицезреть схему, где будут изображены все пошаговые действия.

Автоматическое возмещение налогов несет за собой такие пункты, как:

- учреждение не может пройти процесс банкротства;

- плательщик налогов занимается процедурами, которые имеют удельный вес в течение года и в совокупности насчитывает порядка сорока процентов от общего количества поставляемой продукции;

- накладные по налогам предвещают сумму, которую необходимо вернуть примерно в 10 процентах;

- стандартная зарплата за год увеличилась в 2,5 раза;

- у плательщика налогов нет задолженностей по выплатам;

- количество работников, являющихся официально трудоустроенными в каком-либо учреждении, составляет 20 человек за год.

Каким образом подается декларация?

Если обращать внимание на общепринятые правила, то декларацию необходимо подавать в органы, отвечающие за налоги.

В случае, когда плательщик налогов сталкивается с вопросом возврата НДС за какой-то фиксированный промежуток времени, то в декларации указывается:

- сумма налогов, которая определяется в зависимости от количества проданной продукции;

- размер НДС, который необходимо выполнить по умолчанию;

- сумма налогов, которую необходимо преподнести по итогу.

НДС также платят и при УСН, основываясь на статье 346.11 НК РФ, согласно нормативам которой, организации, которые работают на УСН не признаны как плательщики НДС, помимо таких ситуаций, когда:

- в Россию ввозится продукция;

- налог, о котором говорится в статье 174.1 НК РФ.

Помимо этого, НДС при УСН необходимо заплатить агентам, занимающихся налогами, за все проделанные услуги. По той же схеме придется продвинуться, когда нужно будет выставлять свои счет-фактуры, на которых будет ярко выражен НДС.

Случаи, в которых «упрощенцы» расцениваются как агенты, можно наглядно увидеть в 161 НК РФ. Так говорится о вывозе продукции заграницу, совершении операций купли-продажи и аренде государственного имущества.

Как выставляют счет-фактуру с НДС вместо документации без НДС?

Случаются ситуации, когда «упрощенцу» по желанию покупателя приходится выписывать счет-фактуру, где будет четко указано НДС, не смотря на то, что агент на самом- то деле совершенно не обязан этим заниматься.

Завершающий этап процесса возмещения налогов

По завершению результатов проведения проверки при помощи камеры, орган, занимающийся налогами, будет вынужден определить для себя какое-то из решений, на почве которого либо возместят НДС, либо откажут в том, чтобы вернуть его. Это указано в приказе ФНС от 2007 года.

Сроки, за которые нужно вернуть налог

https://www.youtube.com/watch?v=IC7ThmPtDug

Сроки могут варьироваться от 3х до 12 дней. Для каждого срока предусмотрена отдельная ситуация. К примеру, срок в три дня подразумевает собой автоматический режим, срок в 5 дней отвечает за ускоренную схему возвращения НДС, а 12-дневный срок считается в общем порядке, как стандартный.

Для завершения итогов требуется возместить налог в самой обыкновенной ситуации сроком в неделю, а чтобы отправить деньги, плательщику налогов будет назначен срок в 5 дней.

По результатам того, как рассмотрят заявку ФНС, заявителю обратно будет отправлена сумма, которую необходимо вернуть либо отказать в возврате.

Если не было обнаружено никаких правонарушений, то инспекция по налогам отправит в банк уведомление, чтобы получить гарантию от банка.

Источник: http://xn--80ajpfhbgomfh1b.xn--p1ai/blog/nds/vozmeshenie-nds/

Закупка товара за границей: НДС и таможенное оформление — Эльба

Все товары ввезенные на территорию РФ подлежат таможенному оформлению, кроме импорта из Беларуси и Казахстана. Но прежде чем приступить к декларированию на таможне, нужно будет рассчитать и заплатить НДС.

Импортный НДС

НДС — известный как налог на добавленную стоимость, при ввозе товаров станет еще одним таможенным платежом, который придется заплатить для таможенной «очистки» товаров. Если вы применяете спец.режим и раньше в своей деятельности не сталкивались с НДС, то при ввозе иностранных товаров эта привилегия не действует.

Для того, чтобы рассчитать НДС к уплате, нужно определить налоговую базу и налоговую ставку. Налоговая база для уплаты НДС складывается из таможенной стоимости ввозимого товара (о ней мы писали в первой части нашей статьи), суммы ввозной таможенной пошлины, суммы акциза. Потом все это умножается на ставку (0, 10 или 18%)

Как определить ставку для расчета НДС

Проверьте по Налоговому кодексу, не освобожден ли от налогообложения НДС ввозимый вами товар (ст. 150 НК РФ). Если не освобожден:

Найдите код ввозимого товара в Едином таможенном тарифе Таможенного союза.

Сопоставьте этот код с перечнями Правительства РФ, в котором перечисленные товары облагаются по ставке 10%. Всего существует 4 перечня, в которых продовольственные товары, товары для детей, медицинские товары и книги по образованию, науке, культуре.

Если товар в перечне найдете, то он облагается по ставке 10%, если в перечне его нет, то по ставке 18%.

Вам нужно заплатить НДС до выпуска товаров из-под таможенной процедуры. Налог уплачивается непосредственно в таможенный орган. Исключение составляют товары, импортируемые из Беларуси и Казахстана. В этом случае вы платите НДС не на таможне, а в своей налоговой в стандартные для НДС сроки. Но об этом подробнее в конце статьи.

Попробовать Эльбу 30 дней бесплатно

Формируйте и отправляйте отчётность через интернет с помощью Эльбы!

Если вы находитесь на общей системе налогообложения, то уплаченный НДС сможете принять к вычету. Если применяете УСН, то уплаченный налог является Вашим расходом.

Подача таможенной декларации и документов для таможенного оформления

Вы можете самостоятельно оформить свой товар на таможне и набраться опыта в этом деле, или поручить выполнение этой формальности таможенному брокеру — сэкономить свое время и нервы. Если вы решитесь разобраться в этом деле без таможенного представителя, то вам будет полезно узнать, что предстоит пройти на таможне.

Для таможенного оформления вашего товара первым делом нужно подать таможенную декларацию и сопроводительные документы в таможенный орган. Таможенным Кодексом ТС установлено, что декларация подается до истечения сроков временного хранения товаров. Предельный срок временного хранения — 4 месяца.

[su_quote]

В зависимости от таможенных процедур подаются разные таможенные декларации, всего их существует 4 вида. В случае, когда вы ввозите импортные товары для перепродажи их в нашей стране, вам нужно подать Декларацию на товары. Форма декларации и инструкция заполнения утверждена Решением Комиссии таможенного союза от 20 мая 2010 года N 257.

Заранее подготовьте пакет документов, который нужно будет подать вместе с таможенной декларацией:

- контракт с иностранным поставщиком

- паспорт сделки (если имеется)

- инвойс

- упаковочный лист

- разрешительные документы (сертификаты, лицензии)

- платежные документы

- документы на товар

- документы на страховку груза

- документы по транспортировке товара

- документы, подтверждающие сведения о декларанте.

Вместе с декларацией на бумажном носителе необходимо предоставить её электронную копию. Также существует портал таможенной службы, где вы можете задекларировать свой товар электронно с использованием электронной подписи (ЭП).

После того, как вы подадите декларацию, в течение 2 часов она будет зарегистрирована. Затем сотрудники таможенных органов проверят предоставленные документы, проанализируют таможенную декларацию, детально проверят правильность расчетов и своевременность уплаты таможенных платежей. После проведения этой процедуры ваш товар будет выпущен с зоны таможенного контроля.

Исключение: ввоз товаров из Беларуси и Казахстана

Если вы будете ввозить товары с территории стран Таможенного Союза (Беларусь и Казахстан), вам не нужно проходить таможенное оформление. При импорте товаров из стран ТС действуют иные нормы уплаты НДС и подачи документов.

При ввозе товаров с территории Беларуси и Казахстана вам нужно будет заплатить НДС в налоговую по месту регистрации, а не в таможенный орган. Для оформления товара нужно подать в свою налоговую декларацию по косвенным налогам при импорте товаров на территорию Российской Федерации с территории государств — членов Таможенного союза (утверждена приказом Минфина от 07.07.2010 N 69н).

Вместе с заполненной декларацией предоставьте следующие документы:

- Заявление о ввозе товаров и уплате косвенных налогов в 4х экземплярах и в электронном виде (файл установленного формата, например, на флэшке). Форма заявления утверждена Приказом Минфина России от 07.07.2010 N 69н. Формат электронного файла утвержден Приказ ФНС России от 19.11.2014 N ММВ-7-6/590@.

- банковскую выписку, которая подтверждает уплату (переплату) косвенных налогов

- документы по транспортировке товаров

- счета-фактуры (если выставлялись)

- контракт

- информационное сообщение от поставщика (если было предоставлено)

Срок уплаты ввозного налога и подачи документов — до 20-го числа месяца, следующего за месяцем, когда вы примете товары на учет.

Статья актуальна на 15.09.2016

Источник: https://e-kontur.ru/enquiry/157

Передача подарочных сертификатов не облагается НДС

— В нашу юридическую фирму обратилась компания — оптовый продавец электронной техники с просьбой осуществить правовую поддержку после проведения у нее выездной проверки. Мы подготовили возражения на акт проверки, в результате чего по ряду пунктов налоговики сняли свои претензии.

—

— Компания, которая к нам обратилась, заключила, можно сказать, необычный договор. По условиям сделки продавец передавал в собственность проверяемой организации (покупателя) или третьего лица, являющегося держателем подарочного сертификата, товары, входящие в ассортимент онлайн-мегамаркета. При этом продавец передавал покупателю сертификаты в виде пластиковых карт номиналом 300 рублей.

Услуги по зачислению виртуальных денег на карты оплачивал покупатель. Непосредственное изготовление пластиковых карт осуществлял другой контрагент компании по отдельному договору. В дальнейшем такие сертификаты компания использовала при проведении рекламной кампании, в виде бесплатного приложения к телефонам определенной модели c последующей их продажей розничным продавцам для реализации.

—

— Инспекторы пришли к выводу, что стоимость подарочных сертификатов, полученных от поставщика и переданных партнерам для использования в рекламной акции при продаже мобильных телефонов, компания должна была включить в базу по НДС. Компания с таким решением не согласилась.

—

— В общепринятом смысле подарочный сертификат (карта) является документом, подтверждающим обязательство организации-эмитента передать его в будущем предъявителю товары, работы, услуги на определенную сумму и право предъявителя (держателя карты) на получение таких товаров, работ и услуг.

—

— Да, в целях налогообложения, именно так. Причем по нашему мнению, передачу поставщиком проверяемой организации подарочных сертификатов следует рассматривать именно как оказание услуг по предоставлению таких средств платежа. В частности, услуг по зачислению баллов на электронный счет, к которому относится конкретная пластиковая карта.

Учитывая правовую природу такой сделки — предоставление покупателю возможности в дальнейшем обменять баллы, зачисленные на электронную карту, на товары определенной стоимости, речь идет именно о безвозмездной передаче имущественных прав.

—

— Да, подарочная карта становится самостоятельным объектом гражданского оборота как документ, удостоверяющий имущественное право (ст. 128 ГК РФ).

При этом согласно подпункту 1 пункта 1 статьи 146 НК РФ объектом обложения НДС признается реализация (в т.ч. безвозмездная передача) товаров (работ, услуг).

В то время как передача имущественных прав на безвозмездной основе объектом налогообложения НДС не является.

—

— По нашему мнению, в данном случае эти нормы не применяются. Поскольку дальнейшей реализации подарочных сертификатов как товара не происходит. При этом порядок исчисления налоговой базы в отношении операций по реализации на безвозмездной основе товаров, работ, услуг установлен в пункте 2 статьи 154 НК РФ. На безвозмездную передачу имущественных прав данный порядок не распространяется.

—

Источник: http://taxombudsman.ru/moi-stati/69-peredacha-podarochnykh-sertifikatov-ne-oblagaetsya-nds