Налоги с иностранцев и особый статус для ВКС

28 октября 2017, Елена Позднякова

В 2010 году в России был принят закон, дающий высококвалифицированным работникам-иностранцам особые привилегии: льготное налогообложение, упрощенный порядок получения разрешения на работу и постановки на миграционный учет.

Сегодня разберем, зачем государство это делает, как получить статус ВКС для сотрудника, а заодно рассмотрим налогообложение всех иностранных работников в виде простой и понятной схемы.

Но сначала немного отклонимся от темы налогов и ВКС и обсудим очень важный вопрос:

Почему

многие компании не любят принимать на работу иностранцев?

Это правда, не любят, а некоторые категорически отказываются их принимать.

Причина в том, что обязанности компании, связанные с иностранцами – это лишние проблемы и еще есть риски налететь на огромные штрафы.

В чем заключаются проблемы: оформление разрешения на работу, миграционный учет, особые требования к трудовым договорам с иностранцами и регистрация этих договоров в МВД.

Об этом я уже рассказывала в статье «Трудовой договор с работником, образец 2017», раздел 6 . Там, в виде наглядных алгоритмов-схем, приведена информация о том, каким иностранцам нужно разрешение на работу, когда работодатель обязан поставить работника на миграционный учет, а также описаны особенности заключения трудового договора с иностранцами.

Какие возможны штрафы:

Отношения работодателей с иностранными работниками регулируются не только трудовым, но и миграционным законодательством.

Именно из-за потенциальных штрафов в сфере миграционного законодательства работник-иностранец становится для работодателя миной замедленного действия.

Сами нарушения и размеры штрафов перечислены в главе 18 Кодекса РФ Об административных правонарушениях.

Смотрите примеры, как самые обычные жизненные ситуации, могут привести к штрафу в 400 тысяч и даже 1 миллион рублей:

История №1. Регистрация у белоруса закончилась, а он забыл продлить… На работу приняли белоруса, который зарегистрирован у родственников. Работодатель подшил в личное дело копию отрывной части бланка уведомления, подтверждающей регистрацию работника у физического лица, и больше к этому вопросу не возвращался, наивно полагая, что все дальнейшие вопросы миграционного учета работник при необходимости обязан урегулировать сам.

Как же работодатель ошибался!

Дата убытия прошла, а сотрудник и его родственники забыли продлить срок регистрации. Вспомнили только через месяц, тогда и поставили его повторно на учет. Все бы хорошо, но у работодателя возникло нарушение миграционного законодательства.

Начиная с того дня, как срок регистрации закончился, работодатель автоматически, в силу статьи 2 109-ФЗ, стал для иностранного работника принимающей стороной и должен был поставить его на миграционный учет. Работодатель этого не сделал, а значит, совершил правонарушение, предусмотренное статьей 18.9 КОАП, пункт 4.

Если придет проверка, компанию ждет штраф от 400 до 500 тысяч. Только когда пройдет 1 год (срок исковой давности), компания сможет спать спокойно.

История № 2. Иностранец просрочил оплату НДФЛ по патенту на 3 дня и его патент автоматически аннулировали

И никто: ни работодатель, ни сам работник, — об этом не знал, пока к ним не пришли с проверкой и не выписали штраф за отсутствие патента и привлечение нелегальной рабочей силы (КОАП, статья 18, часть 1).

Штраф за такое событие может составить от 250 до 800 тысяч, а если работодатель находится на территории Москвы, Московской области, Санкт-Петербурга или Ленинградской области, за это предусмотрен увеличенный размер штрафа: от 400 тысяч до 1 миллиона. (КОАП, статья 18.15, часть 4)

История №3. Курьер промочил ноги, и отложил все последние поездки на следующее утро

В компанию на следующий день вернулся уже с протоколом о штрафе в 400 тысяч. Оказывается, он вез договор с иностранцем на регистрацию в МВД и вчера был третий рабочий день с момента заключения договора (это максимально допустимый срок).

Вез на третий, а довез на четвертый, вот и выкатили компании штраф за нарушение порядка уведомления. Сумма по статье 18.15 КОАП, от 400 до 800 тысяч, а для Москвы и Питера (вместе с областями) от 400 тысяч до 1 миллиона.

Надеюсь, теперь причины, по которым компании и не любят принимать на работу иностранцев, понятны. Если все же обстоятельства сложились так, что принимать иностранцев приходится, или они уже работают, не прячьте голову в песок, а проведите внутреннюю проверку на предмет правильности оформления договоров с иностранцами и соблюдения миграционного законодательства. Устраните все имеющиеся нарушения и создайте систему напоминаний о датах окончания: регистраций, патентов и всего остального, что имеет срок, а если какие-то нарушения устранить уже нельзя, то ждите год, когда пройдет срок исковой давности.

Для чего я так отклонилась от темы? Да чтобы в попытке сэкономить на иностранцах ВКС, о которых далее пойдет речь, компания не создала сама себе новых проблем из-за незнания мелочей и тонкостей, которые могут слишком дорого обойтись.

А теперь возвращаемся к нашим иностранцам.

Налогообложение

иностранных работников

Налогообложение доходов разных иностранцев сильно отличается и зависит от многих факторов:

- страны: ЕАЭС/не ЕАЭС;

- статуса резидента для целей НДФЛ: резидент/не резидент;

- категории по 115-ФЗ «О правовом положении иностранных граждан»: временно пребывающий / временно проживающий / постоянно проживающий;

- статуса ВКС/не ВКС

Сегодня мы сравним всех,

чтобы наглядно увидеть преимущества ВКС

О каких налогах пойдет речь:

1. взносы на травматизм;

2. страховые взносы;

3. НДФЛ

1. Взносы на травматизм

одинаковые для всех работников

Взнос зависит от вида деятельности компании и может составлять от 0,2% до 8,5%. От гражданства и статуса работника размер взноса не зависит вообще.

Начисляется со всех доходов иностранцев, независимо от наличия или отсутствия вида на жительство, разрешения на временное проживание или статуса ВКС.

Основание: Федеральный закон от 24.07.

1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

2. Страховые взносы

регрессивная ставка и зависит от страны и статуса

Основание: Налоговый Кодекс РФ, глава 34

Страховые взносы делятся на три категории:

- пенсионное страхование – от 22% до 0

- социальное страхование — от 2,9% до 0

- медицинское страхование — от 5,1% до 0

К страховым взносам применяется регрессивная ставка: доходы больше – ставка меньше.

С начала года взносы на доходы каждого сотрудника начисляются по максимальным ставкам, которые предусмотрены для каждой категории работника, а затем, когда сумма доходов нарастающим итогом достигнет определенных пороговых значений, тарифы снижаются.

Взнос в пенсионный фонд снижается до 10% на доходы свыше 876 000 рублей.

Взнос в ФСС перестает начисляться, когда доходы превысят 755 000 рублей.

Взнос в медицинский фонд не изменяется от размера доходов. А теперь определим по схеме, какой размер взносов предусмотрен для каждой категории иностранного сотрудника:

Схема: Страховые взносы с доходов иностранных работников 2017

Показать пояснения к схеме

Пояснения к схеме: Все иностранные работники для целей начисления страховых взносов делятся на следующие категории:

Белорусы, Казахи, Армяне, Киргизы

Источник: http://finver.ru/blog/optimizaciya-nalogov/vks

Какие налоги платит работодатель за иностранного работника

Российский законодатель создал такое нагромождение нормативных актов, посвященных социальному обеспечению, что разобраться, по каким ставкам работодателю необходимо уплачивать за иностранных работников страховые взносы, одному бухгалтеру без участия юриста бывает не под силу.

Ниже мы приводим таблицу ставок налога на доходы физических лиц и размеров страховых взносов для различных категорий иностранных работников во всех возможных комбинациях. Некоторые сочетания никак не регламентированы российским законодательством, и применение существующих законодательных норм, порой приводит к абсурдным заключениям.

В частности, с начислений в пользу дистанционного работника, находящегося, например, в Австралии, следует уплачивать страховые взносы на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, т.к.

действие Федерального закона, выводящего таких работников из категории застрахованных, не распространяется на другой Федеральный закон, который регулирует именно эту область страхования.

Другие сочетания существуют лишь в теории, наподобие новых сверхтяжелых элементов таблицы Менделеева, существование которых теоретически доказано, но в природе не обнаруженных.

Например, первые 183 дня доходы от трудовой деятельности иностранных граждан, имеющих разрешение на временное проживание или вид на жительство, не относящихся при этом к высококвалифицированным специалистам и не прибывшим из стран Евразийского экономического союза, должны облагаться по ставке 30%. Другое дело, где сыскать такого иностранца, который получит разрешение на временное проживание или вид на жительство в России быстрее чем за полгода, если это не Депардье или не тренер сборной по дзюдо? А изменение налогового статуса с резидента на неризидента для лиц, уже имеющих разрешение на временное проживание или вид на жительство, чревато их потерей.

При составлении данной таблицы мы руководствовались принципами высшей юридической силы международного договорного права над федеральным законодательством и главенства нормативных актов над разъяснениями министерств и ведомств по вопросам применения законодательства Российской Федерации по налогам и сборам.

| НДФЛ | ПФ | ФСС | ФОМС | |||

| Статус иностранного работника | до 183 дней | свыше 183 дней | НС и ПЗ | ВН и М | ||

| ИГ временно пребывающий с РнР по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ИГ временно пребывающий с РнР по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 0 %(17) |

| ИГ временно пребывающий с патентом по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ИГ временно пребывающий с патентом по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 0 %(17) |

| ИГ временно пребывающий из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(5) | Да(11) | 2,9%(5) | 5,1%(5) |

| ИГ временно пребывающий из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(5) | 0(21) | 0(21) | 5,1%(22) |

| ИГ ВКС временно пребывающий по ТД | 13%(1) | 13%(1) | 0%(6) | Да(11) | 0%(14) | 0 %(17) |

| ИГ ВКС временно пребывающий по ГПД | 13%(1) | 13%(1) | 0%(6) | 0(19) | 0%(20) | 0 %(17) |

| ИГ ВКС временно пребывающий из ЕАЭС по ТД | 13%(1) | 13%(1) | 0%(7) | Да(11) | 2,9%(15) | 5,1%(18) |

| ИГ ВКС временно пребывающий из ЕАЭС по ГПД | 13%(1) | 13%(1) | 0%(7) | 0(21) | 0(21) | 5,1%(18) |

| ИГ — дистанционный работник вне РФ по ТД | 0 %(3) | 0 %(3) | 0 %(8) | Да(12) | 0 %(8) | 0 %(8) |

| ИГ — дистанционный работник вне РФ по ГПД | 0 %(3) | 0 %(3) | 0 %(8) | 0(19) | 0 %(8) | 0 %(8) |

| ИГ – беженец по ТД | 13%(1) | 13%(1) | 22%(9) | Да(11) | 2,9%(9) | 5,1 %(17) |

| ИГ – беженец по ГПД | 13%(1) | 13%(1) | 22%(9) | 0(19) | 0%(20) | 5,1 %(17) |

| ИГ, получивший временное убежище по ТД | 13%(1) | 13%(1) | 22%(9) | Да(11) | 1,8%(9) | 5,1 %(9) |

| ИГ, получивший временное убежище по ГПД | 13%(1) | 13%(1) | 22%(9) | 0(19) | 0%(20) | 5,1 %(9) |

| ИГ с РВП по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с РВП по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(19) | 0%(20) | 5,1 %(17) |

| ИГ с РВП из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с РВП из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(4) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ — ВКС с РВП по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 0 %(17) |

| ИГ — ВКС с РВП по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ИГ — ВКС с РВП из ЕАЭС по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1%(18) |

| ИГ — ВКС с РВП из ЕАЭС по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 5,1%(18) |

| ИГ с ВНЖ по ТД | 30%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с ВНЖ по ГПД | 30%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ с ВНЖ из ЕАЭС по ТД | 13%(2) | 13%(2) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ИГ с ВНЖ из ЕАЭС по ГПД | 13%(2) | 13%(2) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

| ИГ — ВКС с ВНЖ по ТД | 13%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 0 %(17) |

| ИГ — ВКС с ВНЖ по ГПД | 13%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 0 %(17) |

| ИГ — ВКС с ВНЖ из ЕАЭС по ТД | 13%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1%(18) |

| ИГ — ВКС с ВНЖ из ЕАЭС по ГПД | 13%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1%(18) |

| ЛБГ временно пребывающий с патентом по ТД | 13%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ЛБГ временно пребывающий с патентом по ГПД | 13%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ЛБГ временно пребывающий с РнР по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 1,8%(13) | 0 %(17) |

| ЛБГ временно пребывающий с РнР по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 0 %(17) |

| ЛБГ с РВП по ТД | 30%(1) | 13%(1) | 22%(4) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ЛБГ с РВП по ГПД | 30%(1) | 13%(1) | 22%(4) | 0(21) | 0(21) | 5,1 %(17) |

| ЛБГ с ВНЖ по ТД | 30%(1) | 13%(1) | 22%(10) | Да(11) | 2,9%(16) | 5,1 %(17) |

| ЛБГ с ВНЖ по ГПД | 30%(1) | 13%(1) | 22%(10) | 0(21) | 0(21) | 5,1 %(17) |

(1) Часть 3 статьи 224 Налогового кодекса РФ;

Источник: http://legallabor.ru/sobytiya-i-informatsiya/39-kakie-nalogi-platit-rabotodatel-za-inostrannogo-rabotnika

Какие налоги платит работодатель за иностранного работника в 2018

Иностранному гражданину из стран СНГ очень сложно получить кредит в российских банках имея только иностранный паспорт.

Для упрощения подачи заявки в микрофинансовые организации и частным кредитным брокерам, мы сделали автоматическую форму отправки в более 50 МФО, которые работают только с иностранными гражданами. Заполните заявку и с вами свяжутся в течение 1 часа.

| Получить кредит гражданину СНГ за 15 минут онлайн! 97% одобрения (заявка во все МФО и кредитным брокерам) Деньги в день обращения! |

В настоящее время почти в каждой сфере можно встретить иностранного работника. В отличие от российских граждан налогообложение в отношении иностранных граждан исчисляется по другим правилам.

Иностранные работники в России

Российское законодательство не запрещает иностранным гражданам трудоустраиваться в нашей стране. Иностранный специалист может приехать в Россию по приглашению работодателя.

Либо по прибытию в страну начать поиски вакансий, это преимущественно для жителей СНГ и других государств, с кем налажен безвизовый режим.

Для достаточно оформить трудовой патент и путем уплаты авансовых платежей по НДФЛ продлевать его действие и тем самым свое законное пребывание в России (на один год), без посещения ФМС.

Трудовой контракт с иностранным специалистом

Официальное трудоустройство можно подтвердить подписанным трудовым договором, это касается и иностранных граждан.

Трудовой кодекс РФ гарантирует иностранным специалистам, возможность требовать от работодателя заключение контракта без срока ограничения его действия. Договор теряет свою силу, по истечении действия разрешения на работу или патента.

Однако, трудовое законодательство предполагает лишь на период продления или переоформления документов, отстранение от работы.

Читайте также статью ⇒ Поиск работы мигранту в 2018 году.

Налогообложение иностранных граждан в 2018 году

Налогообложение иностранных граждан в 2018 году зависит от статуса иностранца — резидент и нерезидент. А также установлен визовый режим между Россией и той страной, из которой прибыл специалист. И наличие между государствами соглашения об устранении двойного налогообложения

Налоги на доходы иностранного работника

На доходы иностранных специалистов, кроме высококвалифицированных, необходимо начислять и уплачивать в бюджет взносы на соцстрахование:

— пенсионное — 22%,

— медицинское -5,1%,

— от производственного травматизма (по классу профессионального риска).

Не освобождаются иностранные работники от уплаты налога с доходов физического лица.

Ставки НДФЛ для иностранцев

Ставка налога с доходов, поступивших в пользу иностранного гражданина из российских источников, составляет 30%.

На практике используются следующие ставки:

| Категория | Размер ставки |

| Налоговые резиденты | 13% со всех доходов |

| Иностранные граждане со статусом беженца, с РВП, из стран ЕАЭС | 13% с заработной платы, 15% — с дивидендов |

| Дивиденды юридического лица РФ, учредителем которого является подданный другого государства, постоянно проживающий на своей родине | уменьшат на 15%, а все остальные доходы на 30% |

Если статус иностранного работника меняется в течение календарного года с нерезидента на резидента, то ранее удержанный НДФЛ будет пересчитан по льготной ставке в 13%.

Статус налогового резидента

Нерезиденты не могут пользоваться налоговыми вычетами, такая возможность только у тех, кто пребывал на территории России 183 и более дней за предшествующий год и получил статус резидента. Посчитать количество дней можно, основываясь на данных загранпаспорта с визовыми отметками.

Читайте также статью ⇒ Прием на работу мигранта с патентом

Налоги для граждан стран-участников ЕАЭС

Граждане из стран, входящих в Евразийский экономический союз, прибывшие для трудоустройства или для занятия бизнесом в Россию получают наибольшее количество льгот и привилегий (к примеру, для них упрощен миграционный учет, не нужно получать трудовой патент).

Для граждан из стран ЕАЭС предусмотрен упрощенный порядок во всем. Не нужно легализовывать документы о получении специальности.

Порядок трудоустройство для лиц из Беларуси, Казахстана, Армении и Киргизии приближены применительно к россиянам, но тем не менее, они остаются иностранными гражданами, т.е.

работодатель должен уведомить налоговые органы и миграционные службы о заключении трудовых отношений с иностранцами.

Ндфл из доходов вкс

- Заработанная плата облагается НДФЛ по ставке 13% без присвоения статуса налогового резидента.

- Доходы освобождены от социальных взносов на пенсионное страхование, только до получения вида на жительство.

- Остальные доходы, уменьшатся на 15, 30% в зависимости от вида поступлений.

Налог с доходов для беженцев

Доходы иностранцев, получивших статус беженца в РФ, также облагаются по сниженной ставке.

Читайте также статью ⇒ Прием на работу иностранца с РВП в 2018 году.

Статус налогового нерезидента

Иностранный гражданин–нерезидент начинает свою трудовую деятельность на территории Российской Федерации на основании разрешения. К нему применима ставка НДФЛ в размере 30% от заработной платы, т.к. суммарное количество дней пребывания в России менее 183 дней. Ставка НДФЛ для нерезидентов, работающих на основании патента, составляет 13%.

Ндфл и страховые взносы с доходов иностранного работника

Налогом облагаются доходы всех иностранных граждан вне зависимости от миграционного статуса (п.1 ст. 207 НК РФ).

Работодатель является налоговым агентом, который исчисляет и удерживает НДФЛ в бюджет. Для определения размера ставки НДФЛ необходимо разобраться, является ли он налоговым резидентом, т.е.

нахождение на территории Российской Федерации не менее 183 дней в течение последних 12 месяцев.

Источник: http://migranty.info/kakie-nalogi-platit-rabotodatel-za-inostrannogo-rabotnika-v-2018/

Налоги с зарплаты в 2018 году в процентах: таблица

Налоги – тема злободневная. Казалось бы, необходимость их уплаты очевидна, и все-таки людям жалко отдавать свои «кровные» деньги государству. Давайте разберемся, какие суммы с зарплаты граждан отчисляются в налоговый фонд в 2018 году.

Виды налоговых и страховых отчислений

Налог, удерживаемый с заработной платы – налог на доходы физических лиц (НДФЛ), или подоходный налог. Это основной вид сбора, который отражен в сумме зарплаты.

Считается, что работник платит его сам, а работодатель выступает при этом лишь налоговым агентом, который перечисляет деньги в налоговую службу.

Однако роль работника является номинальной, ведь отчисление НДФЛ не зависит от его воли.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Размер НДФЛ зависит от статуса налогоплательщика (ст.224 НК РФ):

- Резиденты РФ – граждане, которые за последний год находились в стране не менее 183 дней. Они отчисляют со своего дохода 13%.

- Нерезиденты РФ – граждане, которые пребывали в России меньше указанного количества дней. Сумма НДФЛ для нерезидентов составляет 30%.

Вышеперечисленные суммы являются базовыми (стандартными) тарифами, применяемыми на общих основаниях. Они могут меняться для отдельных категорий лиц.

Не облагаются подоходным налогом следующие виды дохода (ст.217 НК РФ):

- пособия по беременности и родам, по безработице;

- выходное пособие на период трудоустройства при увольнении сотрудника;

- компенсационные выплаты (за неиспользованный отпуск, за возмещение материального ущерба и вреда здоровью, и т.д.).

Страховые взносы

Этот вид отчислений оплачивается работодателем самостоятельно и не отражен в зарплатной ведомости работника. Данные взносы направляются на пенсионное, социальное и медицинское страхование. Они рассчитываются исходя из суммы оклада (куда включен НДФЛ). Базовые ставки по страховым отчислениям приведены в таблице.

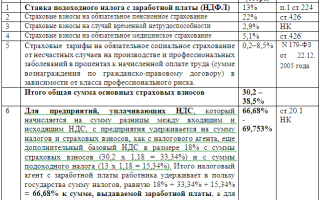

Таблица значений налоговых ставок на 2018 год

| Вид сбора | Процентная ставка | Примечание |

| НДФЛ для резидента | 13 | Ст.224 НК, п.1 |

| НДФЛ для нерезидента | 30 | Ст.224 НК, п.3 |

| Пенсионный фонд России | 22 | Ст.426 НК, п.1.Максимальная сумма зарплаты, облагаемой сбором по этой ставке – 876 тыс.руб. З/п выше данного лимита облагается сбором 10%. |

| Фонд социального страхования | 2,9 | Ст.426 НК, п.2. Максимальная облагаемая сбором сумма – 755 тыс.руб. Свыше 0 не облагается. |

| Страхование от несчастных случаев (травм) | 0,2-8,5 | Закон 179-ФЗ от 22.12.2005. тариф устанавливается в зависимости от вида деятельности (степени риска) |

| Медицинское страхование (ОМС) | 5,1 | Ст.426 НК, п.3 |

Отдельные категории налогоплательщиков

Налогообложение доходов некоторых категорий граждан рассчитываются по другим тарифам. К таким относятся индивидуальные предприниматели (ИП), иностранцы, лица без гражданства, беженцы.

ИП, не производящие выплат другим физическим лицам (пп.2 п.1 ст.419 НК), в 2018 году стали платить обязательные государственные сборы по новому принципу.

Если раньше ставка рассчитывалась, исходя из размера МРОТ, то теперь данная категория граждан обязана платить фиксированные суммы, которые надо оплатить по итогам календарного года. Они определены в ст.

430 НК РФ, п.1. и на 2018 год составляют:

- на пенсионное страхование – 26545 руб., если годовая сумма дохода не превышает 300 тыс.руб;

- на ОМС 5 840 руб.

Работники, не имеющие гражданства РФ, делятся на несколько категорий налогоплательщиков, выплачивающих НДФЛ в зависимости от своего статуса. К таковым относятся:

- Высококвалифицированные иностранные работники. Они платят подоходный сбор в размере 13%.

- Иностранные граждане, работающие на патенте. Платят налог самостоятельно в фиксированном размере.

- Работники-граждане ЕАЭС. Специалисты, приехавшие из стран Евразийского экономического союза, платят подоходный сбор по ставке 13%.

- Граждане, имеющие официальный статус беженцев, платят НДФЛ в размере 13%.

Во всех остальных случаях иностранные граждане, как нерезиденты РФ, платят налог в размере 30%.

Льготные ставки по страховым взносам в 2018 году

Рассчитывать на пониженные суммы страховых сборов могут работодатели в некоторых организациях, полный список которых приведен в ст.427 НК РФ. К ним относятся:

- Индивидуальные предприниматели, применяющие патентную систему налогообложения, некоммерческие и благотворительные организации, использующие упрощенную систему налогообложения, фармацевтические компании, пользующиеся ЕНВД, – не производят страховых отчислений вообще.

- Хозяйственные общества, применяющие УСН, деятельность которых относится к категориям, зафиксированным в ст.427 НК, п.1, пп5, отчисляют 20% на пенсионное страхование и освобождены от других выплат.

- Резиденты особых хозяйственных зон (ст. 427 НК, п.1, пп.2) отчисляют в пенсионный фонд 13%, в ФСС 2,9%, на ОМС 5,1%.

- Льготные тарифы применяются к резидентам определенных экономических зон (Республика Крым, Владивосток, Калининградская область).

Ндфл в других странах

Если суммировать налог на доходы и страховые отчисления в РФ (по стандартным тарифам), то выходит, что работодатель платит 43% сверх оклада работника. Какова же ситуация в других государствах?

Лидером по величине НДФЛ, взимаемого с граждан, является Швеция – там этот взнос может составлять до 60% от заработка. Недалеко ушли Финляндия, Бельгия, Франция и Нидерланды – налог на доходы превышает 50%.

Но надо учитывать, что в этих странах действует прогрессивное налогообложение (когда сумма налога увеличивается пропорционально росту дохода). Аналогичная система применяется в США, там подоходный сбор колеблется от 10% до 40%.

Россия же находится в первой десятке стран с наиболее низким НДФЛ.

Что касается страховых взносов, в Европе, например, принято «делить» эту нагрузку между работодателем и работником. В Германии половину страховых отчислений платит компания, а половину – работник.

Высокие страховые сборы на медицину и социальное обеспечение уплачиваются и гражданами США.

Социальная поддержка в странах Европы и США находится на высоком уровне: на пособие по безработице за рубежом можно прожить, тогда как в России оно почти в два раза меньше прожиточного минимума.

Какие изменения планируются в налоговой сфере

Министерство финансов давно прогнозирует повышение подоходного налога. Так, его предполагалось поднять на 2% еще в 2018 году, однако власти на это не пошли (возможно, в преддверие выборов). О том, состоится ли повышение ставки в 2019 году, официальной информации пока нет.

Также обсуждается возможность введения прогрессивной системы налоговых сборов, когда процентная ставка будет увеличиваться в зависимости от величины заработной платы. Поскольку эта реформа требует кардинального изменения всей налоговой системы, ожидать ее внедрения в ближайшее время не приходится, даже если ее примут на законодательном уровне.

Источник: http://2018god.net/nalogi-s-zarplaty-v-2018-godu-v-procentax-tablica/

Налоги с зарплаты в 2018 году в процентах: таблица ставок

Работодатели обязаны удерживать и своевременно перечислять налоги с зарплаты своих наемных работников. Таблица «Налоги с зарплаты в 2018 году в процентах» подскажет, какие ставки НДФЛ надо применять в различных ситуациях и сколько платить.

Какие налоги с зарплаты в 2018 году платят работодатели

Все работодатели обязаны перечислять с заработной платы и других доходов, выплачиваемых сотрудникам, НДФЛ (налог на доходы физических лиц) и страховые взносы на обязательное пенсионное, социальное и медицинское страхование.

НДФЛ — основной налог с заработной платы.Ставки и порядок его уплаты зависят от налогового статуса получателя дохода, то есть от того, является работник налоговым резидентом РФ или нет:

1) Работник — налоговый резидент РФ. Если работник в течение последних 12 календарных месяцев находится в России больше 183 календарных дней, он является резидентом.

2) Работник — нерезидент РФ. Если период нахождения работника в России составляет менее 183 календарных дней, то налоговым резидентом он не является.

Сумма налога с зарплаты зависит от статуса, т.е. соответствующей ставки, применяемой в расчетах. Доходы резидентов облагаются по ставке 13 процентов, нерезидентов — по ставке 30 процентов. Поэтому налоговый статус работника следует обязательно уточнить на конец года и, если потребуется, пересчитать налог по соответствующей ставке.

При этом следует учитывать, что период нахождения в России не прерывается, если сотрудник уезжает из страны для краткосрочного (менее полугода) лечения или обучения. Если статус изменился, то меняются и суммы налогов с зарплаты, которые приходится платить работодателю, — в большую или меньшую сторону.

Смотрите таблицу ставок налога с зарплаты.

Налоги с заработной платы в 2018 году: таблица

| 13 % | — Резиденты РФ ( за исключением выплат, облагаемых по иным ставкам);- Граждане стран — государств ЕАЭС;- Высоквалифицированные иностранцы. |

| 30 % | Нерезиденты РФ |

Также с заработной платы надо рассчитать и перечислить взносы, которые налогом не являются, но это обязательный платеж для работодателей.

Страховые взносы с зарплаты в 2018 году: таблица

| Пенсионное страхование | 22 % | 1 021 000 рублей | 10 % |

| Социальное страхование | 2,9 % | 815 000 рублей | — |

| Медицинское страхование | 5,1 % | — | 5,1 % |

Налоги на заработную плату в 2018 году для иностранных работников

Ставка НДФЛ с заработной платы иностранца зависит от налогового статуса. Основная ставка для нерезидентов-иностранцев — 30 процентов, но 13 процентов для:

- высококвалифицированных работников-иностранцев;

- беженцев или лиц, получивших временное убежище в России;

- резидентов стран, входящих в Евразийский экономический союз;

- лиц, работающих в России по найму на основании патента.

То есть налог с доходов иностранцев-резидентов считают по той же ставке, что и с выплат резидентам.

Если сотрудник-иностранец работает за рубежом, в том числе по месту жительства или в зарубежном представительстве (филиале) российской организации, то его вознаграждение за выполнение трудовых обязанностей относится к доходам, полученным от источников за пределами РФ (подп. 6 п. 3 ст. 208 НК РФ).

Иностранец, который имеет статус резидента, налог с выплат, полученных за рубежом, платит самостоятельно (подп. 3 п. 1 ст. 228 НК РФ).

Налог с зарплаты высококвалифицированного иностранного специалиста всегда составляет 13 процентов независимо от налогового статуса. А ставка налога по доходам, не связанным с трудовой деятельностью, у высококвалифицированного специалиста-нерезидента — 30 процентов. Например, 30 процентов удержат с дохода в виде материальной помощи, подарков, компенсации расходов на питание.

Средний заработок, который сохраняется за сотрудником на период отпуска (отпускные), не относится к доходам от трудовой деятельности. Ведь отпуск представляет собой время отдыха, в течение которого человек свободен от исполнения трудовых обязанностей (ст. 106, 107 ТК РФ). Значит, с отпускных высококвалифицированного специалиста-нерезидента нужно удерживать 30-процентный НДФЛ.

Налог с зарплаты граждан ЕАЭС удерживается по ставке 13 процентов. Трудовая деятельность граждан Евразийского экономического союза (Беларусь, Казахстан, Армения и Киргизия) регулируется не только Трудовым и Налоговым кодексом РФ, но и Договором о Евразийском экономическом союзе.

Нормы международного договора приоритетны (п. 4 ст. 15 Конституции РФ). Поэтому доходы граждан из стран ЕАЭС, работающих по трудовым и гражданско-правовым договорам, облагаются по ставке 13 % с первого дня работы (ст. 73 Договора о Евразийском экономическом союзе).

Не важно, сколько к этому моменту человек фактически находился в нашей стране.

Если иностранец из ЕАЭС теряет статус резидента своей страны, налог с его зарплаты в России составит 30 процентов.

Налог с зарплаты иностранца, работающего на патенте. Если иностранец приобретает патент на работу в РФ, то платит налог самостоятельно в фиксированном размере. После трудоустройства иностранца НДФЛ рассчитывает и удерживает работодатель.

Ставка НДФЛ в 2018 году — 13 процентов, независимо от того, является ли иностранец резидентом (абз. 3 п. 3 ст. 224 НК РФ).

Налог, перечисленный иностранцем в качестве фиксированного авансового платежа, нужно засчитывать в счет уплаты НДФЛ с заработной платы.

Налог с зарплаты беженцев или лиц, получивших временное убежище в России, — 13 процентов. Как долго они пребывают в России — значения не имеет (абз. 7 п. 3 ст. 224 НК РФ). Если статус беженца утрачен, но при этом еще нет статуса налогового резидента, с доходов надо удерживать 30 процентов налога.

Сколько налога можно удержать с зарплаты в 2018 году

Компания вправе удержать из зарплаты весь текущий НДФЛ. Такой вывод впервые сделала ФНС в письме от 26.10.2016 № БС-4-11/20405@ (ответ на частный вопрос).

Есть два лимита, в пределах которых компания вправе удерживать у работника НДФЛ.

- 50 процентов. В этом пределе можно удержать из зарплаты НДФЛ, который компания ранее исчислила с материальной выгоды или подарков.

- 20 процентов. Лимит действует, если с текущей зарплаты компания удерживает НДФЛ, который не смогла удержать с прошлой зарплаты, подряда, аренды, суточных. Но для текущего НДФЛ никаких ограничений нет.

Зарплата, премии и иные вознаграждения за труд. С текущей зарплаты компания удерживает весь НДФЛ, который исчислила. Ограничение в 20 процентов по статье 138 ТК РФ не действует.

С дохода надо полностью удержать исчисленный налог, даже если компания посчитала его по ставке, которая превышает 20 процентов. Например, у иностранца надо удержать 30 процентов, с денежных рекламных призов — 35 процентов (п. 2, 3 ст. 224 НК РФ).

НДФЛ может превысить текущую зарплату. Тогда удержите НДФЛ со следующей выплаты, но с учетом лимита в 20 процентов.

Работники также могут получать в компании деньги за аренду, денежные подарки или премии к юбилею. С таких доходов компания вправе удержать весь НДФЛ, который ранее исчислила с зарплаты, но не удержала. Лимиты на удержание не действуют.

Материальная выгода и доходы в натуральной форме. Налог, который компания исчислила с материальной выгоды или дохода в натуральной форме, необходимо удержать с ближайшей денежной выплаты. Здесь действует ограничение. Компания вправе удержать с денежного дохода не более 50 процентов налога, который ранее исчислила с выгоды и натуральных доходов (п. 4 ст. 226 НК РФ).

Когда будете считать лимит в 50 процентов, придерживайтесь двух правил. Во-первых, 50 процентов считайте от выплаты, из которой удерживаете налог. Доход, с которого вы не смогли удержать НДФЛ, не важен. Во-вторых, сначала удержите налог, который рассчитали с денежной выплаты, а от остатка определите 50-процентное ограничение.

Если до конца года не сможете удержать налог, то до 1 марта сдайте справку 2-НДФЛ с признаком 2 (п. 5 ст. 226 НК РФ, письмо ФНС России от 30.03.16 № БС-4-11/5443).

Налог с аванса и зарплаты в 2018 году в процентах: сроки уплаты

Весь налог с заработной платы (включая НДФЛ с аванса) надо перечислять в бюджет один раз — при окончательном расчете по итогам месяца. То есть налог с зарплаты за первую половину месяца (аванса) и вторую половину надо перечислить единым платежом.

Срок перечисления налога с зарплаты — не позднее дня, следующего за днем выплаты дохода по итогам месяца.

Плательщики НДФЛ и налоговые агенты перечисляют НДФЛ по месту налогового учета. Если у налогового агента есть обособленные подразделения, то НДФЛ с выплат работникам, трудящихся в них, платят по месту нахождения «обособок» (п. 7 ст. 226 НК РФ).

Источник: https://www.gazeta-unp.ru/articles/52010-nalogi-s-zarplaty-v-2018-godu-v-protsentah-tablitsa

Подоходный налог в 2018 году с зарплаты — сколько процентов, НДФЛ если есть ребенок

Законодательство обязывает нанимателя удерживать и уплачивать подоходный налог с зарплаты (или НДФЛ) своих сотрудников. Для того, чтобы правильно это сделать, следует обладать информацией о его актуальных ставках и порядке расчета.

Основным прямым налогом, удерживаемым с вознаграждения за труд, является НДФЛ. Порядок расчета и актуальные ставки зависят от налогового статуса, то есть резиденства или нерезидентсва получателя дохода.

Так, налоговым резидентом является работник, который за последний год находился в России более 183 календарных дней, а нерезидентом, соответственно, тот, кто пребывал на российской территории меньше указанного срока.

Уезд из страны для лечения или обучения на срок до 6 месяцев прерыванием пребывания не считается.

Статус требуется уточнять в конце отчетного периода ввиду возможности его изменения.

Подоходный налог с зарплаты — сколько процентов составляет

Отечественным НК предусмотрены следующие ставки НДФЛ в 2018 году:

Первая используется при налогообложении доходов учредителей доверительного управления ипотечным покрытием по сертификатам участия, выданным до 01.01. 2007 г. и процентов по выпущенным до 01.01. 2007 г. облигациям с ипотечным покрытием.

Вторая, то есть 13 %, – основная (п. 1 ст. 224 ТК) и применяется для налогообложения тех доходов налоговых резидентов, в отношении которых законодателями не установлено иное (вознаграждения за труд, премиальных, дивидендов, вырученных от продажи имущества средств).

Ставка 15% применяется для определенных категорий нерезидентов (подробнее об НДФЛ для иностранцев – в следующем разделе).

Ставка 30% применяется для расчета НДФЛ с доходов нерезидентов (кроме тех, к кому применимы 13 %), а также доходов по ЦБ (за исключением дивидендов), выпущенных российскими организациями, когда:

- они учитывают на счете депо депозитарных программ, иностранного номинального или уполномоченного держателя;

- их получателем не были предоставлены налоговому агенту сведения согласно положениям ст. 214.6 НК.

Иностранец-резидент лично уплачивает НДФЛ с доходов, полученных за рубежом.

По самой высокой ставке налога, то есть 35 %, облагаются, без применения вычетов, средства резидентов, перечисленные во втором пункте ст. 224 НК (к примеру, выигрыши и призы, проценты по депозитам и так далее).

При этом, если в 2017 г. выигрыши облагались все, без учета их размера, то в этом году налог удерживается с суммы, превышающей 4.000 р. (п. 28 ст. 217 НК). В противном случае уплачивать его не нужно.

Кроме того, ранее физлица самостоятельно платили НДФЛ c выигрыша любого размера, а сейчас удерживать его должен субъект, организующий конкурс или розыгрыш призов (однако, исключительно с дохода, превышающего 15.000 руб.). С выигрыша в размере 4.000-15.000 руб.

НДФЛ, как и прежде, уплачивается его получателем (подп. 5 п. 1 ст. 228 НК).

Без указанных ограничений НДФЛ удерживается с иных доходов в ненатуральной форме (к примеру, с премий к юбилею средств за аренду, полученных на предприятии).

При налогообложении зарплаты отбывающих исправительные работы, удержании алиментов, возмещении причиненного здоровью вреда, ущерба вследствие смерти кормильца или совершенного преступления он составляет 70.

На практике нередки ситуации, когда начисленная сумма НДФЛ больше заработной платы. В данном случае удержать его необходимо с последующей выплаты, принимая во внимание вышеприведенный процентный лимит.

Ставка НДФЛ для нерезидентов в 2018 году

Что касается налогообложения нерезидентов, подоходный налог с физических лиц с зарплаты, а также с других их трудовых доходов, взимается в размере 13 % с:

- наемных работников, выполняющих свои обязанности на основании патента;

- физлиц, участвующих в госпрограмме переселения соотечественников;

- членов экипажей, плавающих под госфлагом РФ судов;

Источник: https://delatdelo.com/organizaciya-biznesa/kadry/podohodnyj-nalog-s-zarplaty-ndfl.html

Ндфл с выплат высококвалифицированным работникам — новости — новости компании — консультантплюс свердловская область

Материалы журнала «Консультант Свердловская область»

|

Автор: Брызгалин Аркадий Викторович, генеральный директор Группы компаний «Налоги и финансовое право», кандидат юридических наук |

| Соавтор: Федорова Ольга Сергеевна,

заместитель генерального директора Группы компаний «Налоги и финансовое право» по экономическим проектам |

1. О применении к доходу члена совета директоров – высококвалифицированного работника – нерезидента ставки НДФЛ 13%

Описание ситуации:

В акционерном обществе одним из членов совета директоров является нерезидент – высококвалифицированный работник. Ему предписано осуществлять свои полномочия на основании договора гражданско-правового характера.

Однако процедура назначения и прекращения полномочий члена совета директоров установлена законом, полномочия члена совета директоров прописаны в законе и уставе.

Следовательно, на наш взгляд, договор является ненужной и искусственной конструкцией.

Мы предполагаем, что НК РФ устанавливает льготу для высококвалифицированных работников – нерезидентов по НДФЛ. Однако высококвалифицированный работник – нерезидент должен работать по договору гражданско-правового характера, а если таковой для члена СД является ненужной и искусственной конструкцией, то и льгота может быть применена ошибочно?

Вопрос 1. Может ли член совета директоров акционерного общества осуществлять права и обязанности на основании договора гражданско-правового характера?

Ответ. Следует отметить, что в действующем законодательстве нет прямого указания на то, как должны оформляться отношения между обществом и членами Совета директоров.

В то же время ни ГК РФ, ни Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах» не содержат прямого запрета на заключение с членом Совета директоров гражданско-правового договора на выполнение управленческих услуг.

Косвенно возможность функционирования Совета директоров по гражданско-правовому договору на оказание управленческих услуг признал Президиум ВАС РФ в Постановлении от 26.07.2005 № 1456/05.

Из письма Минфина РФ от 19.08.2010 № 03-04-06/6-182 также следует, что возможно заключать гражданско-правовой договор с членом Совета директоров. В нем, в частности, сказано, что доходы членов Совета директоров – нерезидентов РФ от осуществления деятельности в качестве высококвалифицированных специалистов на основании гражданско-правовых договоров подлежат обложению по ставке НДФЛ 13%.

Учитывая вышеизложенное, полагаем, что заключение между обществом и членом Совета директоров гражданско-правового договора на выполнение работ (или оказание услуг) по управлению организацией не противоречит действующему законодательству.

Вопрос 2. Имеет ли член совета директоров – нерезидент, получивший в установленном порядке статус высококвалифицированного специалиста, налоговую льготу по НДФЛ? Каковы налоговые риски, связанные с уплатой НДФЛ при отсутствии договора гражданско-правового характера?

Ответ. В силу п. 3 ст.

224 НК РФ налоговая ставка устанавливается в размере 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, за исключением доходов, получаемых от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25 июля 2002 года № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», в отношении которых налоговая ставка устанавливается в размере 13%.

Таким образом, иностранные работники – нерезиденты, получившие статус высококвалифицированного специалиста, имеют право на применение ставки НДФЛ 13% в отношении доходов, получаемых от деятельности в качестве высококвалифицированного иностранного специалиста.

Статьей 13.2 Федерального закона от 25.07.

2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» предусмотрено, что высококвалифицированным специалистом признается иностранный гражданин, имеющий опыт работы, навыки или достижения в конкретной области деятельности, если условия привлечения его к трудовой деятельности в РФ предполагают, в частности, получение им заработной платы (вознаграждения) в размере не менее двух миллионов рублей из расчета за один год (365 календарных дней).

Из вышеизложенного следует, что для признания иностранца-нерезидента высококвалифицированным специалистом в целях применения к его доходам ставки НДФЛ в размере 13% необходимо наличие заключенного работодателем (заказчиком работ, услуг) с таким лицом трудового или гражданско-правового договора с указанием в нем размера вознаграждения за осуществление деятельности в РФ не менее двух миллионов рублей из расчета за один год. Аналогичный вывод следует из писем Минфина РФ, ФНС РФ от 02.10.2012 № ЕД-4-3/16395@, ФНС РФ от 26.04.2011 № КЕ-4-3/6735 «О порядке применения отдельных положений Федерального закона от 19.05.2010 № 86-ФЗ».

Следовательно, иностранное лицо – нерезидент (в том числе, член Совета директоров) может быть признан высококвалифицированным иностранным специалистом, к доходам которого от трудовой деятельности применяется ставка НДФЛ 13%, только в случае, если он заключил трудовой или гражданско-правовой договор с указанием в нем размера вознаграждения за осуществление деятельности в РФ не менее двух миллионов рублей из расчета за один год. При отсутствии трудового договора или гражданско-правового договора, отвечающего вышеприведенным требованиям, нерезидент – член Совета директоров не будет признаваться высококвалифицированным иностранным специалистом, доходы которого от соответствующей деятельности облагаются НДФЛ по ставке 13%.

Таким образом, по нашему мнению, к доходам члена совета директоров – нерезидента, получившего в установленном порядке статус высококвалифицированного специалиста, применяется ставка НДФЛ 13%. При этом для признания его высококвалифицированным иностранным специалистом необходим трудовой или гражданско-правовой договор.

2. НФДЛ в случае компенсации расходов высококвалифицированного иностранного работника

Описание ситуации:

В нашей компании работают высококвалифицированные специалисты. Некоторые из них на данный момент пребывают в РФ менее 183 дней.

В рамках трудового договора сотрудникам предоставляются:

- ежедневная компенсация питания в денежной форме;

- питание в натуральной форме;

- выплата компенсации за использование автотранспорта в денежной форме;

- компенсация на обучение детей в денежной форме.

Вопрос 1. По какой ставке необходимо облагать данные доходы?

Ответ. Согласно п. 1 ст. 207 НК РФ налогоплательщиками НДФЛ признаются физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ.

В соответствии с подп. 6 п. 1 ст. 208 НК РФ к доходам от источников в РФ относится вознаграждение за выполнение трудовых обязанностей в РФ.

Таким образом, высококвалифицированный иностранный работник, получающий вознаграждение по трудовому договору за выполнение трудовых обязанностей в РФ, признается плательщиком НДФЛ, а получаемая им заработная плата по трудовому договору – доходом, подлежащим обложению НДФЛ.

Следовательно, организация-работодатель является по отношению к такому работнику налоговым агентом, который обязан исчислять, удерживать у налогоплательщика и перечислять в бюджет НДФЛ (п. 1 ст. 226 НК РФ).

Согласно п. 3 ст.

224 НК РФ налоговая ставка устанавливается в размере 30% в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, за исключением доходов, в частности, получаемых от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации», в отношении которых налоговая ставка устанавливается в размере 13%.

Иными словами, в п. 3 ст. 224 НК РФ установлено, что доходы от осуществления высококвалифицированным работником трудовой деятельности на территории РФ облагаются НДФЛ по ставке 13%. Вместе с тем обращаем внимание на то, что в норме ст. 224 НК РФ речь идет именно о доходе, полученном от трудовой деятельности высококвалифицированного специалиста, без привязки к трудовому договору.

Вместе с тем, по мнению Минфина РФ, НДФЛ по ставке 13% облагаются не любые выплаты в пользу высококвалифицированного работника, а только доход от осуществления трудовой деятельности в виде оплаты труда, включая премию за выполнение трудовых обязанностей и оплату расходов на командировки. Иные же выплаты в пользу такого работника, по мнению Минфина РФ, подлежат обложению НДФЛ по ставке в размере 30% (Письма Минфина РФ от 13.06.2012 № 03-04-06/6-168, от 11.04.2012 № 03-04-06/6-107).

Не можем согласиться с такой трактовкой Минфином статьи 224 НК РФ.

Так, в ст. 135 ТК РФ закреплено, что заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда.

При этом в систему оплаты труда входят тарифные ставки, оклады (должностные оклады), доплаты и надбавки компенсационного характера, доплаты и надбавки стимулирующего характера, премии, установленные коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права.

Из анализа данных норм можно сделать вывод, что организация самостоятельно устанавливает систему оплаты труда работников, которая может включать в себя не только заработную плату, но и иные выплаты в пользу работника, установленные в трудовом договоре.

Следовательно, к доходам, получаемым от осуществления трудовой деятельности в качестве высококвалифицированного специалиста, по смыслу п. 3 ст. 224 НК РФ можно отнести, по нашему мнению, любые выплаты в денежной или натуральной форме, которые работник получает от работодателя в соответствии с условиями трудового договора.

В пользу данной точки зрения говорят и более ранние письма контролирующих органов. Так, Минфин РФ в Письме от 26.04.2011 № КЕ-4-3/6735 указывал, что:

«ставка налога в размере 13 процентов, установленная Законом, подлежит применению в отношении доходов, полученных иностранным гражданином, имеющим статус ВКС, от осуществления деятельности по трудовому договору или по гражданско-правовому договору, предметом которых является выполнение работ или оказание услуг.

В отношении выплат, производимых упомянутыми выше работодателями и заказчиками в пользу указанных специалистов в денежной и натуральной форме и не предусмотренных соответствующими трудовыми и гражданско-правовыми договорами (материальная помощь, подарки и т. п.), применяется ставка налога в размере 30 процентов».

Таким образом, считаем, что организация вправе применить ставку по НДФЛ 13% к указанным в запросе выплатам в пользу высококвалифицированного иностранного работника, осуществляемым работодателем, при условии, что они предусмотрены трудовым договором.

Вместе с тем поскольку у Минфина РФ на сегодняшний день имеется противоположное мнение, существует риск возникновения спора с налоговым органом. В этом случае свою позицию организации придется отстаивать в суде. Поскольку судебная практика по подобным спорам отсутствует, затруднительно спрогнозировать, какое решение примет в этом случае суд.

Вопрос 2. В трудовом договоре одного из высококвалифицированных специалистов прописано, что ему будет предоставлен автотранспорт в личных целях. Организация заключила договор лизинга автотранспорта. Необходимо ли включать какой-либо доход (например, выплаты по лизингу) в доход сотрудника? По какой ставке?

Ответ. Из описания ситуации следует, что автомобиль предоставлен работнику для использования в личных целях.

Согласно ст.

211 НК РФ при получении налогоплательщиком дохода от организаций и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), иного имущества, налоговая база определяется как стоимость этих товаров (работ, услуг) иного имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ.

Таким образом, предоставление организацией высококвалифицированному работнику по условиям трудового договора автомобиля для использования в личных целях порождает у него доход в натуральной форме.

Это означает, что организация при предоставлении работнику в личное пользование автомобиля должна включать в налоговую базу по НДФЛ доход в виде стоимости пользования автомобилем исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ, то есть исходя из рыночных цен.

Следует отметить, что такая стоимость не обязательно будет равна сумме лизинговых платежей, поскольку договор лизинга иногда имеет значительно более короткий срок, чем срок полезного использования автомобиля, а также может предусматривать переход права собственности на объект.

Данные факторы могут быть причиной того, что лизинговые платежи значительно превышают ставку аренды аналогичного автомобиля без экипажа в обычных условиях.

Иначе говоря, при определении суммы облагаемого дохода организация должна подтвердить ее документально подтвержденным уровнем цен на аналогичную услугу.

Что касается вопроса о применении в такой ситуации ставки НДФЛ, то, как мы отметили выше, считаем, что организация вправе рассчитывать налог по ставке 13%, поскольку предоставление автомобиля осуществляется в соответствии с условиями трудового договора. Однако еще раз обращаем внимание на то, что, по мнению Минфина РФ, в данном случае НДФЛ необходимо рассчитывать по налоговой ставке 30%.

Вопрос 3. Также есть договор на обучение детей высококвалифицированного специалиста между организацией-работодателем и образовательным учреждением (данное условие прописано в трудовом договоре). Необходимо ли включать суммы по оплате счетов за образовательные услуги в доход сотрудника? По какой ставке?

Ответ. Согласно п. 21 ст.

217 НК РФ не подлежат обложению НДФЛ суммы платы за обучение налогоплательщика по основным и дополнительным общеобразовательным и профессиональным образовательным программам, его профессиональную подготовку и переподготовку в российских образовательных учреждениях, имеющих соответствующую лицензию, либо иностранных образовательных учреждениях, имеющих соответствующий статус.

Иными словами, суммы, уплаченные за обучение лица в образовательных учреждениях, имеющих соответствующую лицензию, освобождаются от уплаты НДФЛ. При этом факт наличия либо отсутствия трудовых отношений между организацией, оплачивающей обучение, и обучающимся лицом не влияет на освобождение от налогообложения сумм такой оплаты.

Минфин РФ в Письме от 04.10.2012 № 03-04-06/6-295 приходит к аналогичному выводу и указывает, что «суммы оплаты организацией стоимости обучения детей сотрудника не подлежат обложению налогом на доходы физических лиц на основании п. 21 ст. 217 НК РФ при соблюдении условий, установленных данным пунктом».

Следовательно, поскольку норма п. 21 ст.

217 НК РФ не содержит каких-либо ограничений относительно ее применения к работникам – иностранным гражданам (а говорит в целом о налогоплательщиках), считаем, что оплаченная организацией стоимость обучения детей высококвалифицированного иностранного работника хотя и является доходом последнего, однако не подлежит обложению НДФЛ на основании п. 21 ст. 217 НК РФ.

Источник: http://www.consultant-so.ru/news/show/type/company_news/year/2014/month/05/alias/ndfl_s_vyplat_vysokokvalifitsirovannym_rabotnikam