На какой счет ☝ представительские расходы

Затраты составили:

- аренда бизнес-холла — 27 325 руб. (включая НДС 4 168,22 руб.);

- буфетное обслуживание — 4 857 руб. (в т. ч. НДС 740,90 руб.);

- стоимость билетов в театр — 15 337 руб.;

- ужин в ресторане —23 456 руб.;

- стоимость проживания в гостинице — 8 500 руб.;

- транспортные расходы —2 856 руб.

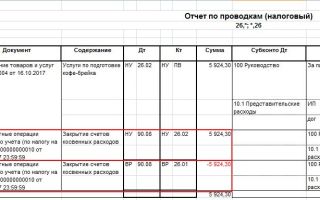

Проводки Дт Кт Сумма Расчет Детализация Документы Примечание: суммы принимаемые к НУ 60 51 27 325 Оплата аренды Выписка банка 26 60 23 156,78 27 325 – 4 168,22 Приняты расходы на аренду бизнес-холла Договор, акт выполненных работ Не принимаются 19 60 4 168,22 Принят к учету входной НДС Счет-фактура Входной НДС нельзя принять к вычету (т. к.

Представительские расходы: особенности бухгалтерского и налогового учета

Пример оформления и отражения в бухучете представительских расходов, произведенных во время командировки На I квартал ООО «Альфа» утвердило смету представительских расходов в размере 33 700 руб.

В марте менеджер «Альфы» А.С. Кондратьев был в командировке в Ростове-на-Дону.

Цель командировки – предварительные переговоры с ООО «Торговая фирма «Гермес»» о совместном продвижении товаров и сопутствующих услуг.

На основании приказа руководителя Кондратьев оплачивает расходы, понесенные в ходе встречи с представителем «Гермеса». На обед c представителем «Гермеса» А.С. Кондратьев потратил сумму 5900 руб. (в т. ч. НДС – 900 руб.). Сумма расходов отражена в авансовом отчете Кондратьева и подтверждена первичными документами.

Учет представительских расходов — проводки

Поэтому стоит воздержаться от проведения «официальных» приемов в явно развлекательных местах: театре, боулинге, бильярдном клубе, сауне и т.д., тем более, если в них не предусмотрено ресторанное обслуживание, а также в санаториях, здравницах и т.п.

Однако даже проводя прием в «рискованном» месте, есть шанс доказать обоснованность расходов и правомерность их учета в качестве представительских, правда, уже в судебном порядке.

В этом случае главным аргументом в защиту налогоплательщика являются подтверждающие документы, из которых следует официальный характер мероприятия и экономическая оправданность понесенных расходов.

Например, в Постановлении ФАС МО от 03.09.

2013 № А40-22927/12-107-106 суд признал, что расходы на проведение технического семинара на теплоходе с участием иностранной делегации являются обоснованными, и налогоплательщик правомерно учел их в составе представительских расходов.

Бухгалтерский учет представительских расходов в 2016 году

Оплата буфета Выписка банка 26 60 4 116,10 4 857 – 740,9 Приняты расходы на буфетное обслуживание Договор, акт выполненных работ Принимается 19 60 740,90 Учтен входящий НДС Счет-фактура Принимается к вычету 71 50 50 000 Выданы ДС в подотчет РКО 26 71 15 337 Учтена стоимость билетов в театр Авансовый отчет Не принимаются 26 71 23 456 Учтена сумма ужина в ресторане Авансовый отчет Принимаются 50 71 11 207 Возвращены неистраченные ДС в кассу ПКО 60 51 8 500 Оплачены расходы на проживание в гостинице Выписка банка 26 60 8 500 Приняты к учету затраты на гостиницу Договор, акт выполненных работ Не принимаются 60 51 2 856 Оплата услуг транспортной компании Выписка банка 26 60 2 856 Приняты к учету транспортные затраты Договор, акт выполненных работ Принимаются Таким образом, затраты на проведение мероприятия обошлись фирме ООО «Версаль» в 77 421,88 руб.

Учет представительских расходов: все официально

ВниманиеТо есть если часть представительских расходов, осуществленных, например, в первом квартале, превысила норматив и не была принята к налоговому учету, то в последующих отчетных периодах в течение года она может она может быть учтена при расчете налоговой базы.

«Входной» НДС по представительским расходам принимается к вычету только с той суммы затрат, которая учтена при расчете налога на прибыль, то есть с учетом норматива.

Если в последующих кварталах текущего года оставшаяся часть представительских расходов укладывается в норматив, то НДС с нее также может быть принят к вычету. Подробнее порядок налогового учета представительских расходов предлагаю рассмотреть на примере.

*** Пример.

Расходы ООО «Актив» на проведение представительского мероприятия в I квартале составили 23 600,00 руб. (в том числе НДС 3 600,00 руб.). Во IIквартале представительских расходов не было.

Учет представительских расходов

42 ст. 270 НК РФ). Кроме того, сумма входного НДС может быть принята к вычету лишь в том случае, когда представительские расходы учтены при подсчете налогооблагаемой прибыли (п. 7 ст. 171 НК РФ). Если такие затраты не принимаются к расчету прибыли, то и входной НДС с этих трат должен быть списан в расходы, не влияющие на расчет налога, проводкой Дт 91.2 Кт 19.

Представительские расходы в бухучете — основные проводки

1 ст. 346.18 НК РФ). В организациях, которые платят единый налог с разницы между доходами и расходами, – потому что этот вид расходов отсутствует в закрытом перечне, приведенном в пункте 1 статьи 346.

16 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме Минфина России от 11 октября 2004 г. № 03-03-02-04/1/22.

Суммы НДС по представительским расходам также не уменьшают налоговую базу организаций на упрощенке (подп.

8 п.

Представительские расходы

К представительским расходам относят:

- затраты, которые связанны с проведением делового приема (завтрак, обед и пр.);

- транспортная доставка к месту, где проводится представительское мероприятие и обратно;

- буфетное обслуживание в течение переговоров;

- оплата услуг переводчика, которые не состоят в штате налогоплательщика, для осуществления перевода в течение представительского мероприятия.

В бухучете такого рода расходы принимают к учету полностью и отражают их в числе расходов на обычные виды деятельности в том отчетном периоде, когда они производились.

На заметку! Читайте также статьи по учету расходов на медосмотры — ссылка, на рекламу — ссылка, на командировку — ссылка, на спецодежду — ссылка.

Представительские – расходы по обычным видам деятельности и списываются либо в дебет сч.

44, либо в дебет сч.26.

Почти всё о представительских расходах

Данный факт отражается записью: Дт 71 Кт 50 (51) — выданы ДС в подотчет на проведение деловых мероприятий; Дт 26 (44) Кт 71 — отражены представительские расходы согласно авансовому отчету.

Также компания может потратить какие-либо имеющиеся ресурсы, например материалы, товары или готовую продукцию. Такие расходы фиксируются проводкой Дт 26 (44) Кт 10 (41, 43) — отражено списание ТМЦ на проведение мероприятия.

Пример Компания ООО «Версаль» провела деловую встречу с представителями сторонней компании, программа которой включала: переговоры в бизнес-холле, посещение театра, последующий ужин в ресторане, размещение партнеров в гостинице и доставку их в аэропорт с утра.

На билеты и ужин были выданы денежные средства из кассы в размере 50 000 руб. коммерческому директору Уварову И. Г. Остальные расходы были оплачены в безналичном порядке.

Представительские расходы: гуляем для дела

Проводки по учету представительских расходов для торговых предприятий имеют вид:

- Д44 К71, 60, 76 – представительские расх. списаны в расходы на продажу.

- Д90/2 К44 – расх. учтены в составе себестоимости товара.

Налоговый учет С целью налогообложения прибыли представительские расходы относят к прочим, которые связаны с реализацией и производством. Они являются нормируемыми и не могут быть более 4% от расходов учреждения, связанных с оплатой труда за отчетный период. В соответствии с НК РФ, место для проведения представительских мероприятий не имеет значения.

Исходя из этого, налогоплательщик вправе признавать расходы представительскими даже в случае проведения переговоров за ужином в командировке в другом городе в любое время суток. Ст. 264 НК включает закрытый перечень таких расходов, и за его рамки выходить не стоит.

Свежие записи

Архивы

Рубрики

- Гражданское право

- Новости

- Семейное право

- Трудовое право

Источник: http://sovetnik36.ru/na-kakoj-schet-predstavitelskie-rash/

Как отразить представительские расходы проводки

Представительские расходы: особенности бухгалтерского и налогового учета

Также статья 264 п.2 НК РФ оговаривает, что представительские расходы в целях расчета базы для налога на прибыль принимаются не в полном объеме, а только в размере, не превышающем 4% от расходов на оплату труда в отчетном периоде, к которому относятся представительские расходы.

Представительские относятся к расходам по обычным видам деятельности. Для торгового предприятия они списываются в дебет счета 44 «Расходы на продажу», для производственного в дебет счета 26 «Общехозяйственные расходы».

Если оплата представительских расходов происходит лично представителем организации, то ему выдаются денежные средства под отчет, при этом составляется проводка Д26 (44) К71.

Все о бухгалтерском учете»

4. Зам. директора Оришко Л.Н на основании программы приема совместно с главным бухгалтером Семиножко Д.А. в срок до 24.07.2013 г. составить и представить директору смету расходов на прием.

Целью приема является проведение переговоров по условиям поставки полупроводников марки «10001/ор» и в случае заинтересованности партнеров — заключение соответствующего договора купли-продажи этой продукции.

Все права на материалы, размещенные на сайте газеты « сохраняются в соответствии с законодательством Украины.

Цитирование, использование, воспроизведение материалов допускается только в пределах, установленных законодательством Украины. При этом ссылка на сайт газеты « обязательна. Любое другое использование и воспроизведение (републикация) материалов, размещенных на www.vobu.com.ua.

возможны только с письменного согласия редакции газеты «.

(г. Санкт-Петербург) Все семинары Картотека С деловыми партнерами нужно поддерживать дружеские отношения.

Это закон бизнеса. Отсюда – постоянные презентации, переговоры, встречи в неформальной обстановке.

Устраивая очередной важный прием, зачастую приходится изрядно потратиться. Хорошо хоть, что такие можно учесть при расчете налога на прибыль (ст.

264 НК РФ). Такие затраты фирмы называются представительскими.

Представительские расходы – это затраты фирмы по приему и обслуживанию представителей других организаций, участвующих в переговорах для установления и поддержания сотрудничества, а также участников, прибывших на заседания совета директоров (правления) фирмы. Полный перечень представительских расходов приведен в статье 264 Налогового кодекса РФ.

Как в бухучете отражать расходы, которые не учитываются в налоговом учете при УСН

К первым относятся траты, связанные непосредственно с вашими основными видами деятельности. Это может быть изготовление и продажа продукции, приобретение и продажа товаров, выполнение работ или оказание услуг. Такое определение дано в пункте 5 ПБУ 10/99 «Расходы организации».

Для учета данных Инструкцией к Плану счетов предусмотрено несколько счетов в зависимости от направленности расхода. Так, для затрат на производство отведен счет 20 «Основное производство».

Если расходы связаны с продажей продукции, используется счет 44 «Расходы на продажу». А если расходы понесены для нужд управления и не связаны непосредственно с производственным процессом, применяется счет 26 «Общехозяйственные расходы».

Учет представительских расходов

Представительские — это расходы на официальный прием и обслуживание представителей других организаций, которые участвуют в переговорах для установления и поддержания взаимного сотрудничества, а также участников, прибывших на заседание совета директоров или другого руководящего органа налогоплательщика. Причем независимо от места проведения указанных мероприятий (п. 2 ст. 264 НК РФ (Статья 264 НК РФ ) ).

Источник: http://admpravokumskoe.ru/kak-otrazit-predstavitelskie-rashody-provodki-87881/

Проводки по представительским расходам в бухучете — Правовая помощь юриста

В условиях примера сумма затрат на аренду бизнес-холла не принимается при расчете прибыли (письмо Минфина РФ от 12.03.2003 №04-02-03/29), соответственно, и сумма входного НДС не может быть включена в книгу покупок, даже при наличии корректно оформленных документов. Таким образом, бухгалтеру нужно будет списать НДС в размере 4 168,22 руб.

в прочие расходы: Дт 91.2 Кт 19 — 4 168,22 руб. Более подробно о налоговом учете представительских затрат читайте в статье «Как правильно отражаются представительские расходы в налоговом учете».

Документальное подтверждение представительских расходов Все принятые к учету представительские затраты должны быть подтверждены корректно заполненными первичными документами.

Краткие выводы из этой статьи: К представительским расходам относятся расходы на официальный прием и обслуживание:

- представителей других организаций, с которыми проводятся переговоры с целью дальнейшего сотрудничества;

- участников совета директоров или другого руководящего органа;

В частности, к представительским расходам можно отнести:

- расходы на завтрак, обед, ужин для вышеуказанных лиц и официальных представителей налогоплательщика;

- транспортирование вышеуказанных лиц до места проведения переговоров, приемов, обедов и прочих официальных мероприятий и обратно;

- буфетное обслуживание во время переговоров;

- услуги переводчиков, если они оказаны сторонней организацией.

К представительским расходам НЕ относятся расходы на организацию отдыха, развлечений, а также профилактики и лечения заболеваний.

Представительские расходы в бухучете — основные проводки

- транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия и (или) заседания руководящего органа и обратно;

- буфетное обслуживание во время переговоров;

- оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

Важно

К представительским расходам не относятся расходы на организацию:

- развлечений и отдыха;

- профилактики или лечения заболеваний.

Представительские расходы в течение отчетного (налогового) периода включаются в состав прочих расходов в размере, не превышающем 4% от расходов налогоплательщика на оплату труда за этот отчетный (налоговый) период. Бремя доказывания необоснованности расходов налогоплательщика возлагается на налоговые органы.

Командировочные расходы . .

Представительские расходы: особенности бухгалтерского и налогового учета

Источник: http://dipna5.ru/provodki-po-predstavitelskim-rashodam-v-buhuchete/

Как отразить в бухгалтерском и налоговом учете представительские расходы на приобретение алкогольных напитков

Дано:

Нами для проведения официального приема представителей контрагентов приобретены алкогольные напитки, прием проводился с целью заключения договоров на поставку продукции организации.

Алкогольные напитки приобретены в магазине через подотчетное лицо за 57 340 руб. Приобретение напитков подтверждено авансовым отчетом с приложенным чеком ККТ (НДС не выделен).

Решение задачи:

- согласно п. 17 ПБУ 10 расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной);

- согласно п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты.

Исходя из первого, в учете могут возникать разницы, однако следует стремиться к лаконичности, преобладанию так сказать содержания перед формой и именно по этому, никаких изысков ПБУ 18 здесь рассматриваться не будет. Можно отметить лишь, что принципы отражения разниц между БУ и НУ для всех счетов абсолютно одинаковы.

Однако утрировать первое всё же не нужно, так как если следовать буквально, то скажем можно спокойно признавать расходами, например, взятки и откаты. Хотя, если оформить это документально, скажем как оказание консультационных услуг … но это отдельная обширная тема, рассматривать которую здесь мы также не будем.

Третье и важное:

Проводки проводками, однако, не забываем, что обложиться надлежаще оформленными документами не менее важная задача, чем правильное отражение хозяйственной операции на счетах бухгалтерского учета и в налоговых регистрах, если таковые имеются.

Документальное оформление представительских расходов

Факт организации и проведения официального приема должен быть подтвержден:

• приказом руководителя;

• программой мероприятий;

• сметой представительских расходов;

• списание приобретенных алкогольных напитков следует оформить актом на списание, утвержденным руководителем организации.

Бухгалтерский учет представительских расходов

В бухгалтерском учете такое понятие, как представительские расходы, не определено и особого порядка для их учета не установлено. Поэтому принимаем к учету и списываем в таком же порядке, как и остальные расходы.

Приобретенные подотчетным лицом алкогольные напитки, которые будут использованы для проведения официального приема, являются материально-производственными запасами и принимаются к учету по фактической себестоимости, которой в данном случае является сумма, уплаченная продавцу этих напитков.

Алкогольные напитки принимаются к учету на основании утвержденного руководителем авансового отчета с приложенными подтверждающими документами. При этом погашается задолженность работника по подотчетным суммам.

Затраты на проведение представительских мероприятий, в том числе официального приема представителей контрагентов, включаются в состав расходов по обычным видам деятельности в качестве коммерческих (расходов на продажу) (п. 5 ПБУ 10/99). Датой признания указанных расходов в данном случае является дата списания приобретенных алкогольных напитков на представительские цели (п. 16 ПБУ 10/99).

Списание алкогольных напитков на представительские цели оформляется соответствующим первичным учетным документом, составленным по форме, утвержденной руководителем организации (ч. 1, 3, 4 ст.

9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»). Таким первичным документом в данном случае является акт на списание, содержащий обязательные реквизиты, предусмотренные ч. 2 ст.

9 Федерального закона N 402-ФЗ.

Источник: https://www.royal-agency.ru/economy/consultation/hospitality.html

Представительские Расходы Учет Проводки

Налог на Прибыль Касса Бухгалтерский Учет В Помощь Бухгалтеру

.

.

Представительские расходы – это расходы по

приему и обслуживанию представителей других

организаций, участвующих в переговорах для

установления и поддержания сотрудничества (п.2 ст. 264 НК РФ).

К представительским расходам относятся расходы на:

- проведение официального приема (завтрака, обеда или иного аналогичного мероприятия) для указанных лиц, а также официальных лиц организации-налогоплательщика, участвующих в переговорах;

- транспортное обеспечение доставки этих лиц к месту проведения представительского мероприятия и (или) заседания руководящего органа и обратно;

- буфетное обслуживание во время переговоров;

- оплату услуг переводчиков, не состоящих в штате налогоплательщика, по обеспечению перевода во время проведения представительских мероприятий.

К представительским расходам не относятся расходы на организацию:

- развлечений и отдыха;

- профилактики или лечения заболеваний.

Представительские расходы в течение отчетного (налогового) периода включаются в

состав прочих расходов в размере, не превышающем 4% от расходов

налогоплательщика на оплату труда за этот отчетный (налоговый) период.

Бремя доказывания необоснованности расходов налогоплательщика

возлагается на налоговые органы.

Командировочные расходы

.

.

Проводки:

ДЕБЕТ 71 КРЕДИТ 50-1

– выданы денежные средства на оплату представительских расходов

ДЕБЕТ 26 (44) КРЕДИТ 71

– учтена сумма представительских расходов

ДЕБЕТ 19 КРЕДИТ 71

– учтена сумма НДС по представительским расходам

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– произведен налоговый вычет.

Пример

Организация приняла представителей, прибывших на переговоры для заключения договора о поставке оборудования.

Для приема делегации были оплачены расходы на проведение ужина на сумму 11 800 руб. (в том числе НДС – 1 800 руб.).

Для оплаты представительских расходов сотруднику выдали аванс в сумме 15 000 руб.

ДЕБЕТ 71 КРЕДИТ 50-1

– 15 000 руб. – выданы наличные денежные средства сотруднику для оплаты представительских расходов.

После утверждения авансового отчета руководителем, бухгалтер сделал записи:

ДЕБЕТ 26 (44) КРЕДИТ 71

– 10 000 руб. (11 800 − 1800) – учтены представительские расходы;

ДЕБЕТ 19 КРЕДИТ 71

– 1 800 руб. – учтена сумма НДС по представительским расходам ( счет -фактура ресторана).

Расходы организации на оплату труда работников в 2 квартале составили

180 000 руб.

Сумма представительских расходов, которая уменьшает налогооблагаемую прибыль, составляет: 180 000 руб. × 4% = 7 200 руб.

Сумма НДС, которая относится к представительским расходам в пределах норм и может быть принята к вычету, составит:

7 200 руб. × 18% : 118% = 1 098,3 руб.

Оставшийся входной НДС в сумме 701,7 руб. (1 800 − 1098,3) к вычету не принимают.

Эту сумму списывается в дебет субсчета 91-2 «Прочие расходы» без уменьшения налогооблагаемой прибыли:

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 1 098,3 руб. – принят к вычету НДС в пределах норм;

ДЕБЕТ 91-2 КРЕДИТ 19

– 701,7 руб. – учтена сумма НДС сверх норм.

. . .

Новости Бухгалтерского и Налогового Учета

Налог на Прибыль Касса Бухгалтерский Учет В Помощь Бухгалтеру

.

Источник: http://ibport.ru/predstavitelskie-raskhody

Проводки по командировочным и представительским расходам

Вести бизнес в современных рыночных условиях без служебных командировок и представительских расходов на официальные встречи с партнерами практически невозможно, так как наличие деловых связей с другими компаниями важно для успешного развития в будущем. Как отражаются такие расходы в бухгалтерском учете, что к ним относится, как они должны быть оформлены и какие проводки по ним формируются — рассмотрим далее.

Как учитывать командировочные расходы в бухгалтерском учете

Затраты, связанные с командировочными и представительскими расходами предприятий, включаются в состав прочих расходов, связанных с производством и реализацией.

К командировочным расходам относятся:

- Расходы по проезду;

- Расходы по найму жилья;

- Суточные расходы;

- Иные расходы с разрешения работодателя.

Также командировкой может считаться однодневный выезд или проезд дистанционного работника в офис компании.

При переводе подотчётных сумм на карту для командировочных расходов для документального подтверждения необходимо:

- В чеках отображение использования средств именно данной карты с обязательным указанием фамилии;

- При оплате наличными иметь квитанции с банкомата о снятии денежных средств для командировочных расходов.

Оплата командировки производится по среднему заработку. Возможна и другая оплата, например, оклад, но не менее суммы среднего заработка. Оплата выходных, выпадающих на командировку, производится в двойном размере или предоставляется дополнительный выходной.

Ндфл и командировочные расходы

Рассмотрим расходы, которые облагаются НДФЛ в виде схемы:

Что такое суточные расходы в командировке

Суточные расходы – это разновидность командировочных расходов, предназначенные для возмещения расходов вне места проживания в связи с служебной необходимостью.

Выплачиваются за каждый день, а также в праздники и выходные, в том числе и дни нахождения в пути. При этом суточные выплачиваются даже в случае документально подтверждённого больничного во время командировки.

Суммы суточных прописываются в локальных нормативных документах, при этом отдельно учитываются заграничные командировки и командировки в пределах Российской Федерации.

Суточные не выплачиваются при однодневных командировках в пределах РФ и оплачиваются в половинной стоимости при выезде за границу.

Пределы суточных расходов при начислении НДФЛ (суммы меньше предела не облагаются):

- Для командировок в пределах РФ – 700 руб.;

- Для заграничных командировок – 2 500 руб.

Получите 267 видеоуроков по 1С бесплатно:

Типовые проводки по командировочным и суточным расходам

| Дт | Кт | Описание проводки |

| 71 | 50 (51) | Выдача денежных средств из кассы (перечисление на банковскую карту) на командировочные расходы |

| 20 (26, 44 и т.д.) | 71 | Отражение командировочных расходов в производстве или в расходах на продажу |

| 71 | 50 (51) | Возмещение сотруднику перерасхода на командировочные расходы денежных средств из кассы (счета) |

| 50 | 71 | Возврат неизрасходованных денежных средств выплаченных на командировочные расходы |

Пример

За с 10 по 11 декабря работнику выплачиваются суточные в размере 1000,00 руб., а начиная с 12 декабря – 2 500,00 руб. за каждый день нахождения работника в иностранном государстве. Командировочные расходы учитываются в составе общехозяйственных затрат.

Следующие командировочные расходы были документально подтверждены:

- Дорога – 15 000,00 руб. Москва – Сухум;

- Дорога – 14 000,00 руб. Сухум — Москва;

- За найм жилья – 4 дня * 1 500,00 руб. = 6 000,00 руб.

- Прочие командировочные расходы, обговорённые с работодателем – 10 000,00 руб.

Облагаемые расходы НДФЛ:

- Суточные – 2*300,00 руб.;

- Дорога Сухум – Москва – 14 000,00 руб.;

- Итого НДФЛ – 2119,00 руб.

Бухгалтер сформировал следующие проводки по командировочным расходам:

| Дата | Счёт Дт | Счёт Кт | Сумма, руб. | Описание проводки | Документ-основание |

| 09.12.2016 | 71 | 50 | 60 000,00 | Выдача аванса на командировочные расходы | КО-2 |

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/provodki-po-komandirovochnyim-i-predstavitelskim-rashodam.html

Представительские расходы сверх норм проводки

Представительские расходы

NEW! КВАЛИФИКАЦИЯ «ФИНАНСОВЫЙ ДИРЕКТОР»,»ФИНАНСОВЫЙ МЕНЕДЖЕР», «ФИНАНСОВЫЙ АНАЛИТИК»- СОГЛАСНО МЕЖДУНАРОДНЫМ ПРОФСТАНДАРТАМ. ПРЕЗЕНТАЦИЯ от EICPA. С деловыми партнерами нужно поддерживать дружеские отношения. Это закон бизнеса. Отсюда – постоянные презентации, переговоры, встречи в неформальной обстановке.

Устраивая очередной важный прием, зачастую приходится изрядно потратиться.

PRO представительские расходы

В соответствии со статьей 102 Налогового Кодекса Республики Казахстан представительские расходы относятся на вычеты при определении суммы налогооблагаемого дохода.

Согласно пункту 4 статьи 102 НК РК представительские относятся на вычеты в размере не более 1% от суммы расходов работодателя по доходам работников . Сведения о сумме представительских, относимой на вычеты, отражаются в строке 100.

Учет представительских расходов

Для целей взаимовыгодного сотрудничества российские фирмы расходуют средства на проведение приемов и официальных обедов.

Эти затраты принято считать представительскими. К сожалению, в связи с тем, что в бухгалтерском и налоговом законодательстве много неясностей и спорных моментов, организации затрудняются правильно отразить эти расходы в учете.

Ситуация с представительскими расходами осложняется тем, что для уменьшения налогооблагаемой прибыли их можно списать только в пределах норм.

Учет нормируемых расходов в ПП «1С: Бухгалтерия предприятия 8» ред

NEW!

КВАЛИФИКАЦИЯ «ФИНАНСОВЫЙ ДИРЕКТОР»,»ФИНАНСОВЫЙ МЕНЕДЖЕР», «ФИНАНСОВЫЙ АНАЛИТИК»- СОГЛАСНО МЕЖДУНАРОДНЫМ ПРОФСТАНДАРТАМ.

ПРЕЗЕНТАЦИЯ от EICPA. При расчёте налога на прибыль, некоторые не могут полностью уменьшить налогооблагаемую базу.

По таким рассчитывается норма, в пределах которой они включаются в базу по налогу на прибыль и уменьшают её. Такие называются нормируемыми.

Учитываем нормируемые расходы

Компания в рекламных целях раздает случайным посетителям образцы своих товаров, а для партнеров устроила бизнес-завтрак. Такие расходы принимаются к учету по-разному: в бухучете – в полной сумме, в налоговом – с ограничениями.

Разница в подходах приводит к образованию постоянных налоговых обязательств и проблемам с входным НДС. Расходы по их соответствию в бухгалтерском и налоговом учете можно разделить на шесть категорий (таблица на с. 16)

Представительские расходы: ограничения сняты, но все ли можно?

Самое сложное для организаций в части представительских – это определить: 1) какие по приему можно включать в состав затрат; 2) можно ли угощать винно-водочными и табачными изделиями и включать на них в состав затрат; 3) какие расходы можно произвести в качестве расходов по бытовому обслуживанию?

Предлагаем вашему вниманию обоснованные ответы на обозначенные вопросы по учету представительских расходов.

Представительские расходы: гуляем для дела

ФНС отредактировала контрольные соотношения показателей декларации по НДС.

Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности.

Если компания для экономии на налогах, вместо того, чтобы набрать штат работников, заключила с несколькими ИП договоры на оказание услуг, налоговики все равно могут признать работу таких ИП трудовой деятельностью и привлечь хитрого работодателя к ответственности за уклонение от обязанностей налогового агента по НДФЛ.

Все о представительских расходах (Г

Деловые контакты, встречи, заседания совета директоров, ревизионных комиссий — неотъемлемая часть бизнеса, необходимая для установления поддержания взаимного сотрудничества. А если предприятие имеет статус акционерного общества — это еще и общие собрания акционеров.

А потому рано или поздно каждый руководитель и его бухгалтерская служба неизбежно сталкивается с необходимостью правильного отражения таких затрат, как представительские.

Только в апреле действует специальное предложение на покупку бератора «Практическая энциклопедия бухгалтера». Бератор стоит всего 14 980 руб.

вместо 16 980 руб. на 6 месяцев . * При заказе бератора в информационном пакете «Стандарт бухгалтерии» вместе с бератором вы получите материалы двух бухгалтерских журналов — «Нормативные акты для бухгалтера» и «Практическая бухгалтерия».

Косвенные расходы: что к ним относится?

Чтобы правильно сформировать себестоимость, бухгалтер распределяет на прямые и косвенные.

Что к ним относится, мы подробно разберемся.

Это поможет вам отразить в учете все операции без ошибок и корректно посчитать налог на прибыль. В действующем бухгалтерском законодательстве точный перечень, относящихся к прямым, не установлен.

Источник: http://obpotrebnadzor.ru/predstavitelskie-rashody-sverh-norm-provodki-86097/

Представительские расходы проводки на алкоголь и еду

В избранноеОтправить на почту Представительские расходы — проводки по ним будут рассмотрены в статье — это затраты на мероприятия по проведению встреч и переговоров с представителями сторонних компаний. Рассмотрим основные проводки и порядок документального отражения данных затрат.

Проводки по представительским расходам в бухучете Документальное подтверждение представительских расходов Итоги Проводки по представительским расходам в бухучете Практически каждая компания сталкивается с представительскими затратами, приглашая стратегически важных партнеров для проведения переговоров, встреч, презентаций и иных мероприятий, связанных с заключением экономически выгодных для развития фирмы сделок.

Представительские расходы: можно ли учесть алкоголь?

Предприниматели, «сидящие» на льготных системах налогообложения, могут использовать на представительские траты только средства из чистой прибыли (разницу между доходами и расходами).

ВажноПредставительские расходы и бухучет Если для налогового учета очень важно определение категории «представительские расходы», то в бухгалтерском учете они отдельно не выделяются.

Представительские расходы и алкоголь

Обычаем делового оборота там называется сложившееся и широко применяемое в какой-либо области предпринимательской деятельности правило поведения, не установленное и не зафиксированное документально.

Представительские расходы: алкоголь поможет договориться

ВниманиеБыло ли принято положительное решение о сотрудничестве, заключены договора, или же участники разошлись ни с чем, средства на мероприятие были потрачены и могут быть признаны.

- Количество участников также не определяет представительские расходы.

К ним относятся следующие траты:

- Оплата организации официального мероприятия по приему гостей из других фирм.

Таким мероприятием может быть:- завтрак;

- обед;

- выездное заседание.

ОБРАТИТЕ ВНИМАНИЕ! Затраты на продукты и алкоголь также включены в эту группу затрат.

Приобретая слишком много спиртных напитков для деловых переговоров, можно нарушить принцип разумной достаточности и экономически обосновать такую позицию будет достаточно сложно.

Для того чтобы предотвратить споры по этому поводу, организация может разработать нормы употребления алкогольных напитков при проведении официальных мероприятий.

Рассчитать норму на человека в сутки, и утвердить этот расчет локальным нормативным актом.

Тогда учитывать спиртные напитки будет гораздо проще в качестве статьи затрат на буфетное обслуживание.

Нужно будет всего лишь рассчитать сумму по каждому деловому приему в зависимости от количества участвующих человек.

Учет и оформление представительских расходов

Также напомним, что в налоговом учете представительские расходы — нормируемые и не могут превышать 4% от суммы заработной платы за текущий отчетный период. Также список принимаемых затрат при расчете налога на прибыль строго ограничен в ст. 264 НК РФ (применимые для НУ расходы перечислены в 1-м абзаце этой статьи).

При этом размер расходов, превышающих лимит и не учтенных при подсчете прибыли в текущем квартале, может быть принят в течение года по мере увеличения затрат на оплату труда (п.

42 ст. 270 НК РФ).

Кроме того, сумма входного НДС может быть принята к вычету лишь в том случае, когда представительские расходы учтены при подсчете налогооблагаемой прибыли (п.

7 ст. 171

НК РФ). Если такие затраты не принимаются к расчету прибыли, то и входной НДС с этих трат должен быть списан в расходы, не влияющие на расчет налога, проводкой Дт 91.2 Кт 19.

Представительские расходы: проверь себя

Разберемся, какие именно траты могут быть отнесены к данному виду расходов, а какие списать на этот счет не получится, какие документы могут служить подтверждением и как правильно отразить эту статью в бухгалтерском и налоговом учете.

Рассмотрим также современные законодательные изменения относительно представительских расходов и тенденции на ближайшее будущее.

Представительские расходы: что говорит закон Представительские расходы (ПР)– термин из Налогового кодекса.

Их нормы приводятся в пп. 22 п. 1 и п. 2 ст. 264 НК РФ.

Определение представительским расходам дается исходя из этих норм.

Представительскими будут считаться траты на официальный прием, сопровождение и сервис для уполномоченных лиц других компаний, а также тех, кто намеревается присутствовать на заседании совета директоров, правления или других руководящих органов.

Мнс предупреждает: алкоголь на прибыль не влияет

Нередко компания, устраивая официальный прием, приобретает алкогольную и табачную продукцию.

Затем эти расходы включаются в представительские. Налоговое законодательство России нигде не упоминает конкретно, что включить в представительские расходы алкоголь можно.

Но нет и прямого запрещения это делать. Ведь в представительские расходы можно включать затраты на буфетное обслуживание, организацию делового обеда или ужина.

Источник: http://zakon52.ru/predstavitelskie-rashody-provodki-na-alkogol-i-edu/