Расторжение полиса ОСАГО и возврат страховой премии

ОСАГО это обязательный вид страхования, который действует с 01 июля 2003 года.

Согласно Федеральному закону №40-ФЗ полис ОСАГО в соответствии с законом обязаны приобретать владельцы всех транспортных средств, используемых на территории РФ.

Но существуют ситуации, когда владелец автомобиля уже не нуждается в полисе ОСАГО и желает расторгнуть полис. И резонно рассчитывает получить назад часть денег, которые он оплатил страховой компании в качестве страховой премии.

В каких ситуациях в ответ на требование автовладельца вернуть часть премии по ОСАГО страховые компании выплатят ему деньги, а в каких могут отказать?

Давайте разберемся.

Досрочное расторжение договора ОСАГО

Действующий полис ОСАГО владелец транспортного средства имеет право расторгнуть досрочно, до завершения срока его действия.

Это право автовладельца никак не ограничено законодательством.

Однако если расторжение происходит просто по воле автовладельца, страховые компании имеют законное право не производить возврат неиспользованной части страховой премии.

К этому случаю следует добавить еще ряд ситуаций, когда возврат части платежа по ОСАГО не производится. К ним относятся:

- Договор ОСАГО расторгается по инициативе страховой компании на основании выявленной и подтвержденной информации о том, что клиент в момент оформления ОСАГО сообщил недостоверные сведения, влияющие на стоимость полиса.

К примеру, он немного «улучшил» стаж одного из водителей, добавив тому несколько лишних лет, или «ошибся» в мощности двигателя. И в результате страховщик неправильно оценил степень риска и рассчитал меньшую стоимость полиса ОСАГО.

- Отказ от полиса ОСАГО в связи с продолжительным периодом неиспользования автомобиля.

К примеру, автовладелец планирует полугодовую командировку на Север и не будет в этот период ездить на машине. Как правило, на заявление на возврат части страховой премии в подобной ситуации страхователь получает отказ.

- Еще одна ситуация связана со случаями ликвидации страховой компании. Здесь практика такова, что если компания подала на банкротство или у неё отозвана лицензия на право осуществлять обязательное страхование гражданской ответственности, то вероятность получить назад часть средств, уплаченных за полис ОСАГО, стремится к нулю.

Когда можно рассчитывать на возврат части премии по ОСАГО?

Выше мы перечислили ситуации, когда автовладелец, желающий расторгнуть полис ОСАГО с возвратом страховой премии, получает отказ.

Теперь рассмотрим ситуации, когда автовладелец имеет полное законное право на получение части неиспользованной премии.

- Утрата автомобиля. Если вероятность наступления страховых событий по полису ОСАГО отпала в связи с утратой или гибелью автомобиля (угон, конструктивная гибель, утилизация), владелец может претендовать на возврат части премии.

- Смена собственника. Если автомобиль продаётся новому собственнику по договору купли-продажи, полис ОСАГО можно расторгнуть с возвратом.

Кстати, при продаже автомобиля можно переоформить полис ОСАГО на нового собственника, включив стоимость полиса в общую цену сделки. Делается это через подачу заявления в страховую компанию с приложением договора купли-продажи.

- Смерть собственника. В данной ситуации допускается расторжение договора ОСАГО с возвратом.

- Смерть страхователя. Эта ситуация аналогична предыдущей, однако сопровождается большими временными задержками. Потому что подать заявление на расторжение смогут только законные наследники, которые вступают в право наследование только примерно через 6 месяцев после смерти.

- Ликвидация собственника-юридического лица. В том случае, если юридическое лицо, владеющее автомобилем, договор ОСАГО расторгается с расчетом и возвратом части премии.

Как страховая компания рассчитывает сумму возврата

Расчет суммы неиспользованной части страховой премии по ОСАГО, которая подлежит возврату, страховые компании производят на основании правил страхования по следующей формуле:

Сумма возврата = (Страховая премия – 23%) х N/12

Где,

N – это неиспользованный срок действия договора в месяца,

23% — сумма удержания страховщика.

Относительно удержания части премии в размере 23% от фактического платежа до сих пор нет чёткой правовой позиции.

Согласно рекомендациями Российского Союза Автостраховщиков, страховые компании удерживает эту долю с платежей страхователей. Логика при этом такая:

- 3% — это отчисления страховых компаний в различные фонды РСА,

- 20% — это расходы самих страховых компаний на заключение и сопровождение полисов ОСАГО.

Однако, существует большое количество судебных решений, в которых автовладельцы, несогласные с 23-процентным удержанием, успешно оспаривали действия страховщиков и взыскивали в свою пользу полную сумму неиспользованной премии.

Кто может получить возврат неиспользованной части премии при расторжении ОСАГО?

В зависимости от оснований, по которым расторгается полис ОСАГО, может меняться и конечный получатель сумму возврата.

Итак, получить неиспользованную часть премии может:

- Страхователь,

- Законные наследники страхователя (в случае его смерти),

- Собственник автомобиля,

- Законные наследники собственника ( в случае его смерти),

- Представители собственника автомобиля, чьи полномочия подтверждены в установленном законом порядке (чаще всего – это оформленная генеральная доверенность).

Срок выплаты суммы возврата по ОСАГО

Согласно пункту 34 действующих правил страхования ОСАГО, страховщик обязан произвести в течение 14 календарных дней с даты, следующей за датой получения страховщиком заявления на расторжение.

Формат возврата может быть разным, в зависимости от финансовой политики страховой компании.

Ряд компаний производит возврат части премии по ОСАГО наличными через кассу. Иногда даже сразу в день обращения.

Другие страховщики предпочитают безналичное перечисление на реквизиты, указанные в заявлении на расторжение. В этом случае следует подготовиться заранее и захватить с собой банковские реквизиты карты или расчетного счета перед визитом в офис страховщика.

Какие документы нужны для расторжения ОСАГО?

Для досрочного прекращения полиса ОСАГО и последующего возврата неиспользованной части премии страхователю нужно предъявить страховщику ряд документов.

В первую очередь это:

- полис ОСАГО или его копия,

- квитанция об оплате полиса ОСАГО,

- паспорт страхователя.

В дополнение к ним страховая компания может запросить и такие документы, как:

- договор купли-продажи автомобиля,

- генеральная доверенность,

- документ, подтверждающий права наследования,

- свидетельство о смерти страхователя или собственника,

- документы о ликвидации собственника-юридического лица.

Что происходит с КБМ при досрочном прекращении полиса ОСАГО?

В случае, если договор ОСАГО досрочно прекращается, то история безаварийности за неполный год не учитывается при расчете КБМ.

Что это означает для водителей?

Аккуратность вождения и отсутствие аварий за тот неполный период, в котором действовал расторгнутый полис, не дадут водителю дополнительную скидку за безаварийность.

Его коэффициент бонус-малус сохранится на уровне годичной давности.

Поэтому в ситуациях, когда возникает желание расторгнуть полис ОСАГО за месяц до окончания его действия, есть смысл не делать этого. В этом случае КБМ будет улучшен на очередные 5%, и стоимость полиса ОСАГО в будущем снизиться еще больше.

Ссылки по теме:

Расторжение полиса каско

Закон об ОСАГО, правила страхования и иные нормативные акты

* — заглавное фото izvestia.ru

Источник: https://711.ru/osago-rastorgenie-polisa-i-vozvrat-premii.html

Расторжение договора страхования жизни возврат страховой премии 2017 | Юридическое право

Как правило, в первые годы действия страхования размер выкупной суммы находится на очень низком уровне и только к концу страхования приближается к размеру страхового взноса.

В обязательных видах страхования порядок расторжения сформулирован в законе или подзаконных актах.

Например, в ОСАГО четко обозначены случаи, в которых договор может быть расторгнут или прекращает свое действие (например: смена собственника или гибель транспортного средства), и порядок расчета размера возврата премии — пропорционально не истекшему периоду действия полиса исходя из доли премии, предназначенной на осуществление страховых выплат, то есть изначально вычитается 23%.

С введением периода охлаждения потребителям стало проще отказаться от страховки и вернуть оплаченный страховой взнос, но все равно в этом вопросе остается много тонкостей и нюансов.

Как расторгнуть договор страхования жизни?

Если аннулирование договоренностей произошло в начале его заключения, то сумма выплачивается полностью, но при условии, если не наступила страховая ситуация в это время.

Про окончании «периода охлаждения», то есть двух недель, деньги возвращаются в размере соответствующем неистраченному времени действия полиса. Для проведения процедуры установлен максимальный срок в 10 суток, который должен быть использован для рассмотрения заявления и принятия решения.

Как быть, если в прекращении договора отказано

Надо отметить, что прекращение страховых обязательств достаточно непростая процедура.

ВажноОтказ может направляться в следующих ситуациях:

- В обращении о расторжении соглашения есть недостоверные сведения либо ошибки;

- Договор не содержит условий, на которых могут быть аннулированы правоотношения;

- Наступление страхового случая.

Но существуют ситуации, когда страховщик отказывается от прекращения договоренностей без законных на то причин. При наступлении такого случая необходимо подготовить претензионную жалобу в Центробанк России либо иск в суд.

Скачать образец искового заявления о расторжении договора страхования жизни по кредиту

Заявление должно направляться в арбитражный суд и содержать мотивированное прошение расторгнуть соглашение о страховании жизни.

Если при этом был оформлен заем, то с истечением срока в один месяц можно будет вернуть сумму внесенных финансов полностью.

как расторгнуть договор страхования

При отказе от страхования банк фактически безвозмездно перечисляет клиенту сумму, равную оплаченной комиссии, а подобные перечисления подлежат обложению налогом на доходы физических лиц.

В случае если при заключении кредитного договора вам оформили индивидуальный страховой полис, по которому вы выступаете и как страхователь, и как застрахованный, то воспользоваться периодом охлаждения можно. При этом главное — успеть написать заявление на отказ от страхового договора в течение пяти рабочих дней со дня его заключения, независимо от момента уплаты страховой премии.

Роспотребнадзор

ГК РФ).

Действие договора страхования прекращается в предусмотренный договором страхования или указанным соглашением срок. Срок исчисляется с даты получения страховщиком заявления гражданина о расторжении договора страхования.

Возврат страховой премии при расторжении договора страхования жизни

Возврат страховой премии возможен, если это предусмотрено договором страхования жизни либо правилами страхования (абз.

2 п. 3 ст. 958 ГК РФ).

Кроме того, с 02.03.2016 в течение 90 дней у страховых компаний появляется обязанность предусмотреть условие о возврате страхователю уплаченной страховой премии по вновь заключаемым договорам добровольного страхования.

Навигация

К таким видам страхования относятся: накопительное страхование, инвестиционное страхование, пенсионное страхование, страхование от несчастных случаев и болезней, добровольное медицинское страхование (за исключением ДМС для мигрантов), каско, страхование имущества, страхование гражданской ответственности владельцев автотранспорта, водного транспорта, за причинение вреда третьим лицам и страхование финансовых рисков.

Как воспользоваться периодом охлаждения

Заявление должно быть написано в свободной форме в адрес страховой компании. Однозначно ответить на вопрос, куда подавать заявление — в само отделение банка или в офис страховой компании — нельзя, так как между банком и страховщиком может быть заключен агентских договор, не распространяющий полномочий для агента на принятие подобного рода заявлений.

Лучше написать заявление непосредственно в отделении страховщика.

Если с момента оформления договора страхования прошло больше пяти дней, расторгнуть договор страхования с возвратом части уплаченной премии можно, только если это предусмотрено страховой документацией.

Это же правило относится и к расторжению договора при досрочном погашении кредита.

Возможность расторжения с возвратом части премии при досрочном погашении кредита связано в том числе с порядком определения размера страховой суммы в договоре.

Если есть четкая привязка к размеру остатка задолженности, шанс расторгнуть с возвратом премии есть, но, вероятнее всего, доказывать это придется в судебном порядке.

Возврат страховой премии при расторжении договора страхования жизни

Если же список документов четко оговорен и требует приложения оригинала полиса, а у вас его нет, можно одновременно с заявлением о расторжении подать заявление на предоставление дубликата полиса.

Расторжение страховок, оформленных при получении кредита

Чаще всего вопросы о расторжении договора страхования и возврате денежных средств возникают именно по страхованию жизни, оформленному при заключении кредита.

Для определения возможности возврата части уплаченного страхового взноса первое, на что стоит обратить внимание, это вид заключения договора. В банке вам могут оформить как индивидуальный страховой полис, так и подключение к коллективной программе страхования.

Так, условие о возврате уплаченной страховой премии предполагается как обязательное в случае отказа от договора в течение пяти рабочих дней со дня его заключения (или более длительного срока — по решению страховой компании) при условии, что в этот срок не произошел страховой случай (п. п. 1 — 2, 10 Указания Банка России от 20.11.2015 N 3854-У).

Если страхователь отказался от договора добровольного страхования в течение пяти рабочих дней со дня его заключения, и до даты возникновения обязательств страховщика по заключенному договору страхования, уплаченная страховая премия подлежит возврату в полном объеме.

Если страхователь отказался от договора в указанный срок, но после начала действия страхования, то страховая компания вправе удержать часть страховой премии пропорционально сроку действия договора (п. п.

ВниманиеПолис может выдаваться в рамках:

- Индивидуального страхования;

- Присоединения к коллективной программе.

Во втором случае, заемщик включается в совместное соглашение между банком и компанией-страховщиком. При этом страховой платеж является комиссией кредитной организации за осуществление процедуры по вступлению в указанную программу.

Основным условием аннулировать соглашение считается соответствующий пункт документа.

Внесенная сумма может возвращаться не полностью, в связи с возможностью удержания банком налога на доходы с физического лица.

Аннулировать договоренности со страховщиком можно в срок до двух недель с 01.01.2018 г. на основании положений приказа ЦБ РФ.

Также в правилах страхования часто присутствуют формулировки, предполагающие вычет из суммы, причитающейся после расторжения, размера произведенных выплат. Если такого положения страховая документация не содержит, уплаченный страховой взнос не возвращается.

В случае расторжения договора накопительного или инвестиционного страхования страхователь может вернуть себе часть затраченных на страховку средств.

По факту это не возврат страхового взноса, а сумма сформированного страхового резерва на день прекращения договора страхования (выкупная сумма). Размер выкупной суммы устанавливается на момент заключения договора страхования и должен обязательно быть указан в страховой документации.

Обращение подается путем личного посещения страховой организации либо направляется средствами почтовой связи.

При прекращении страховых обязательств, агент обязан вернуть средства, внесенные в счет выполнения договоренностей.

Источник: http://ur-pravo77.ru/rastorzhenie-dogovora-strahovaniya-zhizni-vozvrat-strahovoj-premii-2017/

Расторжение договора ОСАГО и возврат страховой премии

ОСАГО – договор обязательного страхования гражданской ответственности автовладельцев. Заключается такое соглашение сроком на один год в отношении владельца ТС и лиц, указанных в договоре. Оформляется и выдается не только на бумажном носителе, но и в электронном виде.

Возвращаются страховые взносы в течение 14 дней (календарных) с момента получения сведений страховщиком о произошедшем случае, или после заявления страхователя о прекращении сотрудничества с данной фирмой. Но, как показывает практика, политика компаний склоняется ко второму методу гораздо чаще первого.

Расторжение страхового полиса ОСАГО и возврат страховой премии возможен в случаях:

- смерти собственника-страхователя;

- ликвидации юридического лица (страхователя);

- потери/гибели транспортного средства;

- отзыва лицензии страховщика;

- смены владельца ТС;

- с иными обстоятельствами, указанными в законодательстве РФ.

В первых трех причинах датой расторжения обязательного страхования будет являться дата случившегося события, подтвержденного документально. В 4 и 5 вариантах датой прекращения действия договора страхования считается дата получения страховщиком (страховой компанией) письменного заявления страхователя с документальными подтверждениями факторов, послуживших основанием для этого действия.

Если часть страховой премии не будет выплачена в отведенный срок, страховая организация попадает под действие штрафных санкций в размере 1% от суммы задолженности за каждый день просрочки, но при этом пеня не может превысить размер самой премии. Осуществление выплат оставшейся части страховых средств возможно путем получения страхователем наличных средств или денежного перевода на указанные им реквизиты.

Досрочное расторжение договора ОСАГО по вышеперечисленным причинам обязует страховщика вернуть страховые премии застрахованному автовладельцу.

Вернуть деньги при расторжении соглашения будет возможно, если страхователь направит извещение о своем решении в компанию заказным письмом, со всеми необходимыми документами, или посетит офис лично и напишет заявление о своем намерении расторгнуть досрочно действие полиса обязательного страхования.

Стоит учесть, что лицо, вступившее в наследство после смерти владельца страховки, может получить причитающуюся денежную сумму от страховщика только по истечении 6 месяцев с трагической даты.

Список необходимых документов

Помимо заявления, понадобится целый ряд необходимых документальных сведений. Перед их подачей лучше всего связаться с уполномоченными сотрудниками страховой компании по телефону и уточнить, какие именно бумаги придется предоставить.

Примерный список необходимых документов:

- договор ОСАГО и, если сохранилась, квитанция об оплате;

- документ, удостоверяющий личность владельца/наследника/доверенного лица;

- договор купли-продажи транспортного средства;

- свидетельство об утилизации автомобиля;

- свидетельство о смерти предыдущего собственника;

- ПТС с пометкой о новом владельце;

- реквизиты счета/книжки/карты.

Стоит принять во внимание то, что заявление и оригинал договора ОСАГО остается в организации, поэтому, перед тем, как сдать их, следует сделать копии, заверенные печатями и подписями. Они могут понадобиться в спорных ситуациях. Например, если страховая компания задерживает полагающиеся денежные средства.

Для того чтобы получить обратно страховые премии, первым делом следует обратиться в свою СК и написать заявление о досрочном прекращении договора страхования. В правой верхней части необходимо будет указать название и адрес страховщика, ФИО заявителя, его адрес проживания (по паспорту), номер телефона для обратной связи, серию и номер полиса ОСАГО, дату заключения договора.

Текст самого заявления включает причину и дату досрочного расторжения договора, обязательно указывается просьба вернуть оставшуюся часть страховой премии в соответствии с п.34 Постановления Правительства РФ №263 от 07.05.2003г и статьей 958 ГК РФ в установленный срок и по предоставленным реквизитам.

К заявлению прикладываются все необходимые документы и их копии. В самом низу заявитель ставит подпись, а уже потом вносятся данные получателя (сотрудника компании), его подпись и индивидуальный код. Дату написания заполняют заявитель и непосредственный получатель.

Какую сумму вернут?

Страховая организация, получив письменное заявление от собственника полиса ОСАГО, и приняв во внимание уважительную причину отказа от дальнейшего сотрудничества с ней, обязана выдать оставшуюся часть страховых премий.

Возврат страховой премии после досрочного прекращения договора обязательного страхования гражданской ответственности водителя ТС рассчитывается страховой компанией со дня подачи заявления (в случаях гибели/потери транспорта, или его продажи). Ее размер пропорционален оставшимся дням до окончания договора ОСАГО.

Чем раньше оформитель страхового полиса свяжется со страховым агентством, тем больше он получит причитающихся денег. Структура расчета тарифа на полис ОСАГО подтверждена Правительством Российской Федерации.

Она включает в себя:

- 77% от цены составляют средства для выплат страховых случаев;

- 20% идут на расходы в страховой компании;

- 3% пойдут на отчисления в союз автостраховщиков РФ (РСА).

Исходя из этой структуры, 23% от всей суммы уйдут на расходы и нужды компании, не зависимо от того, останется ли клиент на весь период, или прекратит страхование раньше положенного срока.

И уже на этом основании страховая компания при досрочных выплатах удерживает 23% от всей суммы. Однако стоит принять во внимание, что в ГК РФ нет ни одного упоминания о таких вычетах.

Некоторые автовладельцы используют данный факт как основание для обращения в суд и возвращения полной 100% суммы страховой премии за оставшийся период.

Что делать в случае отказа?

Если в установленный законом срок не были получены денежные средства, в первую очередь следует обратиться в СК. Возможно, причины несвоевременного перевода удастся выяснить и решить на уровне страховой организации.

При отказе страховой компании вернуть страховую премию, страхователь имеет право подать обращение в одну или в несколько инстанций — РСА, ФССН, Банк России, ФАС, ОЗПП, суд.

Если страхователь уверен в своей правоте, у него имеются все нужные документальные подтверждения неправомерного действия компании, то исход такого дела будет приятным только для клиента.

Он имеет право помимо выплаты страховой премии, запросить оплатить СК судебные издержки и другие компенсационные средства.

При возможности расторгнуть страховой договор раньше срока не всегда следует это делать. Помните, что при досрочном расторжении автовладелец теряет скидку по КБМ.

Если до окончания страхового полиса осталось несколько месяцев, гораздо выгоднее будет приобрести новую страховку в этой компании с хорошей скидкой/перерасчетом.

Расторгнуть договор ОСАГО без объяснения причин можно в любое время, но деньги в таком случае возвращены не будут.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

Источник: https://lawecon.ru/vozvrat-straxovoj-premii-pri-rastorzhenii-dogovora-osago/

При расторжении договора страхования возврат страховой премии

При обращении в суд можно сослаться на то, что страховой договор был заключен на весь период кредитования, а в силу досрочного погашения обязательств, необходимость в страховке отпала; при этом согласно пункту 1 ст.

958 ГК РФ полис страхования прекращает свое действие, если риски, связанные с наступлением страхового случая исчезают. Также можно сослаться на ст.

16 ФЗ «О защите прав потребителей», трактующую условия признания договора о страховке недействительным, возврата этой суммы, взыскания процентов по ст. 395 ГК РФ, неустойки, штрафов, морального вреда.

Сложность возврата страховой премии при досрочном гашении кредита возникает в 99%. Это обусловлено юридической неграмотностью страхователя и изощрённостью уловок со стороны страховых компаний, которые всеми силами стараются придержать страховую премию, подлежащую возврату страхователю после досрочного погашения обязательств перед Банком.

Порядок возврата страховой премии при расторжении договора страхования

Страховая премия (СП) — это денежный взнос за услугу страхования, полагающийся компании-страховщику. Сделка закрепляется договором, и, как и любое соглашение, он может быть расторгнут досрочно. В статье расскажем про возврат страховой премии при расторжении договора страхования, дадим примеры проводок.

- Страховая компания ссылается на абзац 2 п.3 ст. 958 ГК РФ, предполагающий, что страховщик не имеет более никаких обязательств перед клиентом, когда происходит односторонний отказ от его услуг покупателем полиса.

- Отсутствие в кредитном договоре (для страховок, выданных при займе средств в банке) пункта о заключении страхового соглашения на весь период действия кредитного договора. Это является проблемой, поскольку при наличии данной оговорки клиент утрачивает обязательства перед страховщиком сразу после полного погашения долга, включая досрочную его выплату. Читайте также статью: → «Учет расходов по займам и кредитам (ПБУ 15/2008)».

- Отсутствие в правилах страхования (в разделе о досрочном выходе из отношений) условий расчета оставшегося срока действия договора. По закону, это следующий день, наступивший после случая, явившегося причиной досрочного отказа от полиса. Данное условие может не указываться только при оформлении полиса ОСАГО, так как предполагается, что страховщик расторгает договор с даты, с которой стало невозможным происшествие страхового случая.

- В договоре на кредит прописано невозвращение СП при досрочном освобождении себя от обязательств.

Возврат страховой премии при расторжении договора страхования жизни

Как правило, банк занимает позицию, сводящуюся к тому, что при заключении кредитного договора потребителю на выбор предлагалось два варианта с условием о страховании и без такового.

В первом случае процентная ставка по кредиту меньше чем по второму.

При этом на обозрение суда представляются оба расчета и условия кредитования, в виде брошюрок (или иных наглядных материалов), которые со слов представителя банка у них представлены в офисе для обозрения клиентам.

Минусом в Вашу сторону будет тот факт, что Вы подписали два самостоятельных договора: кредитный и страхования. Второе — то, что при заключении договора страхования процентная ставка по кредиту меньше, чем без его заключения, на что банк, займет позицию, что в силу этого Вы и оформили страховку.

Возврат премии при расторжении договора страхования

Подписание дополнительного документа для возвращения части страховой премии может оказаться нужным, если такая возможность изначально не была включена в текст договора, а договор прекращается либо по взаимному решению, либо по добровольному решению страхователя (выгодоприобретателя).

На практике второй вариант (с добровольным решением страхователя) фактически не действует, поскольку страховщики не идут на оформление такого документа, предпочитая использовать свое право на отказ от возвращения премии, если страхователем (выгодоприобретателем) решение о прекращении действия договора страхования принято в добровольном порядке (п. 3 ст. 958 ГК РФ).

- по взаимному согласию его сторон— в этом случае страховщик и страхователь вправе принять согласованное решение о возвращении части премии, закрепив это в тексте дополнительного соглашения к договору или документа о его прекращении, если текст договора изначально не содержал такого условия;

- по решению судебного органа— здесь вопрос о возвращении (невозвращении) части премии будет решен судом;

- в связи с исчезновением вероятности возникновения страхового случая и страховых рисков по основаниям, отличающимся от страхового случая,— эта ситуация обязывает страховщика к возвращению части премии, приходящейся на тот срок, на протяжении которого договор страхования оказался невостребованным (п. 3 ст. 958 ГК РФ);

- по добровольно принятому страхователем (или выгодоприобретателем) решению —здесь обязанность по возвращению части премии может возникнуть только тогда, когда это предусматривают условия договора (п. 3 ст. 958 ГК РФ).

Интересное: Письменное обращение в налоговые органы от налогоплательщика

Расторжение договора страхования жизни возврат страховой премии 2018

Самые распространенные варианты развития ситуации: Отказ в кредитовании Банк часто отказывает в одобрении заявки на кредит именно по причине отсутствия страхового полиса. По закону навязывание страховки запрещено. Исключением являются лишь залоговые кредиты, для которых наличие страховки обязательно. Но в то же время банк не обязан озвучивать причину отказа.

Разница в них будет влиять на то, какую сумму уплаченных страховых взносов страхователь при прекращении действия договора может вернуть. По индивидуальному договору определены суммы страховых премий, необходимых к уплате.

Если разрыв отношений производится в период охлаждения, то вернуть можно все деньги без потерь.

По коллективной страховой программе, страхователь как бы присоединяется к уже существующему договору между страховой компанией и кредитным учреждением.

Возврат страховой премии при расторжении договора ОСАГО

П. 34 ПС предусматривает, что выплаты по ОСАГО должны быть осуществлены в течение 14 дней после того как подано заявление на возврат страховой премии.

При наличии денег в кассе страховой фирмы деньги могут вернуть в день обращения. Клиент также вправе выбрать безналичную форму расчета. В таком случае в заявлении нужно предусмотреть банковские реквизиты.

- Смерть собственника допускает расторжение ОСАГО с возвратом премии.

- Смерть страхователя. Ситуация во многом похожа с предыдущим случаем, только требует больше временных издержек. Подать заявление на разрыв отношений со страховой фирмой могут только наследники, вступившие в права спустя полгода после смерти страхователя.

- Ликвидация юридического лица собственника транспортного средства. В этом случае компания может получить возмещение, так как причина считается веской.

- Транспортное средство продано. В таком положении владелец может расторгнуть договоренность со страховой фирмой и получить возврат, а может перепродать неизрасходованную премию новому владельцу. Достаточно просто внести нового претендента в полис и получить от него дополнительное вознаграждение.

Возврат страховой премии

Страховая практика насыщена примерами, когда руководитель предприятия, ведомый многообещающей рекламой и убеждениями страховщиков, сначала заключал договор страхования, а лишь потом осознавал, что в конечном итоге так и не застраховал ни одну из фактических угроз для возглавляемого им бизнеса.

Во-первых, возврат страховой премии возможен по объективным причинам.

Если в период действия страхового договора отпала необходимость в сохранении дальнейших взаимоотношений партнеров не из-за произошедшего страхового случая, а по иным причинам (например, автомобиль был застрахован от угона, а он попал в серьезную аварию и полностью вышел из строя, в результате, угнать его теперь попросту невозможно).

Интересное: Штраф для юридических лиц парковка на газоне

Как вернуть страховую премию при досрочном погашении кредита

На рассмотрение документов и предоставление ответа страхователю уходит до 30 дней. В случае отрицательного ответа клиенту нужно обратиться в Роспотребнадзор с письменным отказом или подать иск в суд. Роспотребнадзор предоставит не только исчерпывающую консультацию, но и бесплатно поможет оформить исковое заявление для подачи в суд.

Наиболее простой, но не всегда эффективный способ — обратиться в банк, в котором был оформлен кредит. Этот вариант подходит, если полис был приобретен вместе с базовым пакетом услуг кредитора. Не стоит забывать, что на возврат ранее уплаченных средств по страховому договору отводится только месяц, затем страховщик имеет право вернуть лишь часть страховки.

Деньги страховая обязана вернуть в течение 10 дней после получения письменного отказа клиента от страховки.

Если договор страхования уже вступил в действие (иногда он начинает действовать с момента заключения, а иногда — спустя некоторый срок), но гражданин успел в течение 14 дней с момента его заключения написать отказ от страховки, то страховая всё-таки удержит часть денег за оказанную услугу пропорционально общему времени.

Источник: http://mainurist.ru/bankrotstvo-predpriyatiya/pri-rastorzhenii-dogovora-strahovaniya-vozvrat-strahovoj-premii

Какую сумму должна вернуть страховая компания при расторжении договора страхование жизни — Помощь Адвоката

Сроки получения назад страховой премии

- Обычно на изучение заявок на возврат СП у банка, в котором оформлялись займ и договор услуги страхования, уходит месяц-полтора, притом что обратиться с заявлением нужно в течение месяца, иначе может быть возвращена только часть средств, уплаченных в счет страховки.

- Оставляя заявление на возврат СП в самой страховой фирме, нужно быть готовым к 30-дневному ожиданию решения.

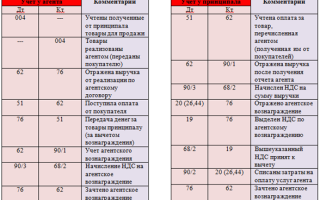

Бухгалтерские проводки при возврате страховой премии Основные положения:

- Деньги, затраченные на страхование транспорта (ОСАГО, КАСКО) состоят в списке расходов по обыкновенным видам деятельности. Они прибавляются к себестоимости реализуемой продукции и влияют на счет 76-1 «Расчеты по имущественному и личному страхованию».

- Написать заявление на имя страховой организации. Документ может быть составлен в свободной форме, но с указанием обязательных пунктов.

- Подать заявление в организацию, где страховой договор был подписан.

Бывает что филиал страховой конторы или магазин, который по сотрудничеству со страховщиком предлагает клиентам страховку, не вправе принимать заявление об отказе, необходимо в такой ситуации направлять отказной документ в головной офис страховой организации либо лично, либо заказным письмом. - После того как заявление подано, сотрудник страховой конторы обязан его зарегистрировать. Именно с данного факта начинается процедура по разрыву страховых отношений.

Расторжение договора страхования жизни по кредиту

Если страховая сумма устанавливается в размере задолженности по кредиту на дату начала срока страхования и остается неизменной в течение всего срока страхования, вернуть часть страхового взноса пропорционально неиспользованному периоду, скорее всего, не получится, если не будет доказано, что договор был навязан. Сделать это очень непросто. Расторжение договоров по добровольным видам страхования При расторжении договора добровольного страхования, с даты оформления которого прошло более пяти рабочих дней, необходимо руководствоваться правилами страхования.

Многие страховщики прописывают условие, согласно которому при расторжении договора клиент может вернуть часть уплаченного страхового взноса пропорционально неиспользованному периоду за вычетом расходов на ведение дел. При этом указанные расходы могут составлять 25—90%.

Расторжение договора страхования жизни

Что делать, если в счет ее уплаты был выдан вексель? Такой доход нужно учесть в момент оплаты векселя или его передачи по индоссаменту другому лицу. Вопрос №2.

Каким числом указывать выплату страховой премии после досрочного прекращения сотрудничества со страховщиком, если с ним был заключен договор о выполнении встречных обязательств зачетом? Датой дохода признается день заверения акта взаимозачета. Вопрос №3.

Может ли страховая компания вернуть часть СП через электронный кошелек? Да. В таком случае, оператор системы расчетов уменьшит остаток электронных денег у отправителя и увеличит их сумму у получателя одновременно.

Оцените качество статьи.

как расторгнуть договор страхования

Важно

К таким видам страхования относятся: накопительное страхование, инвестиционное страхование, пенсионное страхование, страхование от несчастных случаев и болезней, добровольное медицинское страхование (за исключением ДМС для мигрантов), каско, страхование имущества, страхование гражданской ответственности владельцев автотранспорта, водного транспорта, за причинение вреда третьим лицам и страхование финансовых рисков. Как воспользоваться периодом охлаждения Заявление должно быть написано в свободной форме в адрес страховой компании.

Однозначно ответить на вопрос, куда подавать заявление — в само отделение банка или в офис страховой компании — нельзя, так как между банком и страховщиком может быть заключен агентских договор, не распространяющий полномочий для агента на принятие подобного рода заявлений. Лучше написать заявление непосредственно в отделении страховщика.

Особенности расторжения страхового договора

Если с момента оформления договора страхования прошло больше пяти дней, расторгнуть договор страхования с возвратом части уплаченной премии можно, только если это предусмотрено страховой документацией. Это же правило относится и к расторжению договора при досрочном погашении кредита.

Внимание

Возможность расторжения с возвратом части премии при досрочном погашении кредита связано в том числе с порядком определения размера страховой суммы в договоре. Если есть четкая привязка к размеру остатка задолженности, шанс расторгнуть с возвратом премии есть, но, вероятнее всего, доказывать это придется в судебном порядке.

Если период занял больше времени, то вернуть удастся не более 50% от уплаченных средств. В срок до 30 дней судебный орган принимает заявление к рассмотрению и решает о прекратить страховые обязательства, в том числе обязывает компанию выплатить внесенную сумму.

Расторжение договора страхования жизни возврат страховой премии 2018

Если не соблюсти сроки обращения, то часть страховой суммы может быть удержана за период действия. Кроме того условия договора могут прямо указывать, что страховые взносы возврату не подлежат (при отказе после периода охлаждения).

Образец составления заявления на возврат страховки по кредиту Заявление на возврат страховки по кредиту составляется в свободной форме (СК может иметь готовый бланк). В содержании документа указывается:

- Ф.И.О. заявителя;

- реквизиты страховой компании;

- номер и дата страхового договора;

- номер и дата кредитного договора;

- просьба о расторжении страхового договора и возврате денежных средств;

- указание нормативного основания расторжения договора;

- номер счета или данные банковской карты для возврата средств;

- дата и подпись с расшифровкой.

Составить заявление нужно в двух экземплярах.

Порядок возврата страховой премии при расторжении договора страхования

При признании за страховой компанией долга перед приобретателем полиса, равного стоимости СП после прекращения раньше оговоренного срока исполнений обязательств по соглашению, страховщик вернет неучтенную в расходах СП не полностью. Объясняется это тем, что определенную долю тарифа (а именно 23%) составляют его траты по договору ОСАГО.

Министерство Финансов разрешает фирмам учитывать эту часть средств в статье расходов при оплате налогов на прибыль организаций.

Законодательные акты не представляют причин, по которым страховщик мог бы удерживать большую часть СП, чем сумму, пропорциональную прошедшему сроку действия договора.

Возможные сложности при возврате средств Нередко страховые компании и банки (в случаях получения страховки при выдаче заемных средств) пытаются ввести клиентов в заблуждение с целью удержания части СП, полагающейся быть возвращенной при прекращении договорных отношений раньше положенного срока.

Читайте также статью: → «Бухгалтерский учет страхования: проводки, документы, налоги». Вообще, по закону, страховку приобретать обязательно лишь при оформлении собственности в залог кредитной организации. Или приобретение страховки включено в основной пакет банковского продукта.

В случае пропуска допустимого срока страховая сумма не возвращается. При досрочном погашении часть страховки можно вернуть пропорционально оставшемуся неиспользованным периоду.

Но в страховом договоре должна быть прописана такая возможность (или отсутствует пункт о невозврате страховой премии).

Почта Банк В «Почта Банк» отказ от страховки допускается в течение законодательно установленного периода охлаждения, то есть в течение двух недель, начиная с 2018 года.

В этом случае в течение десяти дней после обращения средства возвращаются в полном объеме. Более позднее обращение чревато не возвратом страховки, если другое не предопределено договором.

Источник: http://komps-help.ru/kakuyu-summu-dolzhna-vernut-strahovaya-kompaniya-pri-rastorzhenii-dogovora-strahovanie-zhizni/

Вернуть часть страховки при досрочном расторжении договора — Законники

Home / Земельное право / Вернуть часть страховки при досрочном расторжении договора

Поскольку после закрытия кредитного договора исчезают страховые риски, то расторжение страхового договора регламентирует статья 958 ГК РФ (абз.1 п.2). ` Однако решение о возврате и возвращаемой сумме зависит от содержания договора. Возникающие нюансы Планируя возврат страховки по кредиту, необходимо для начала выяснить некоторые моменты:

- является ли договор индивидуальным или коллективным;

- условия возврата, установленные страховщиком;

- что сказано о возврате страховки в самом договоре.

Если договор страхования заключен индивидуально со страховой компанией, то подать заявление об отказе нужно в течение двух недель после подписания договора. Когда имеет место коллективная программа страхования, срок обращения для отказа устанавливается банком. Заявление нужно подавать непосредственному страховщику.

Это как раз наблюдается при досрочном погашении кредита, то есть заемщик перестает нуждаться в финансовой защите, так как полностью погасил долг перед кредитным учреждением.

Важно

Нередко страховщики отказываются от возврата части уплаченных страховых платежей, мотивируя свои действия п.

3 ст. 958 ГК РФ. Он гласит, что при расторжении договора в одностороннем порядке страхователем страховщик имеет право не возвращать ранее уплаченную премию.

Если страховая компания откажется вернуть страховку, то страхователь может защитить свои интересы через суд.

Расторжение договора страхования жизни по кредиту

- копия кредитного договора;

- паспорт;

- справка из банка о полном погашении кредита;

- заявление, написанное на имя руководителя страховой компании, о возврате части страховой премии.

(Внимание

После выплаты страховой премии можно расторгать договор)

При обращении в суд можно сослаться на то, что страховой договор был заключен на весь период кредитования, а в силу досрочного погашения обязательств, необходимость в страховке отпала; при этом согласно пункту 1 ст.

958

Также можно сослаться на ст.

Статья 958. досрочное прекращение договора страхования

Самые распространенные варианты развития ситуации: Отказ в кредитовании Банк часто отказывает в одобрении заявки на кредит именно по причине отсутствия страхового полиса.

Но в то же время банк не обязан озвучивать причину отказа.

При отсутствии иных весомых аргументов для положительного решения страховка становится решающим фактором Существенное повышение процентной ставки Некоторые банки предлагают кредитные продукты со страховкой и без.

В последнем случае ставка по кредиту может быть выше на 5-10 пунктов.

Клиентов пугает увеличение стоимости займа и они оформляют страховку.

как расторгнуть договор страхования

Законодательные акты не представляют причин, по которым страховщик мог бы удерживать большую часть СП, чем сумму, пропорциональную прошедшему сроку действия договора.

Возможные сложности при возврате средств Нередко страховые компании и банки (в случаях получения страховки при выдаче заемных средств) пытаются ввести клиентов в заблуждение с целью удержания части СП, полагающейся быть возвращенной при прекращении договорных отношений раньше положенного срока.

Читайте также статью: → «Бухгалтерский учет страхования: проводки, документы, налоги».

Вообще, по закону, страховку приобретать обязательно лишь при оформлении собственности в залог кредитной организации.

Или приобретение страховки включено в основной пакет банковского продукта.

Возврат страхования жизни за условиями при досрочном погашении . возможно ли?

Требуемый пакет документов:

- паспорт,

- справка о полной выплате займа в банке или о происшествии, при котором исключается наступление страхового случая,

- реквизиты счета,

- чеки на оплату страховых платежей.

В случае отказа в выплате денежных средств, можно перенаправить письменный отказ в Роспотребнадзор или пойти в суд с исковым заявлением.

При решении суда в пользу истца, имеет смысл переложить судебные тяжбы на страховую фирму и потребовать компенсации морального вреда за незаконное использование незаконно присвоенной СП в коммерческих целях.

Суд обычно встает на сторону потребителя услуги, исходя из неразумности выплат полной стоимости услуги страховщика при только частичном ее выполнении.

Как вернуть страховую премию при досрочном погашении кредита?

Согласно разъяснению Минфина (письмо № 03-04-05/57984 от 17 ноября 2014 года), сумма, уплаченная за подключение к договору страхования, является платой за оказанную услугу. При отказе от страхования банк фактически безвозмездно перечисляет клиенту сумму, равную оплаченной комиссии, а подобные перечисления подлежат обложению налогом на доходы физических лиц.

В случае если при заключении кредитного договора вам оформили индивидуальный страховой полис, по которому вы выступаете и как страхователь, и как застрахованный, то воспользоваться периодом охлаждения можно. При этом главное — успеть написать заявление на отказ от страхового договора в течение пяти рабочих дней со дня его заключения, независимо от момента уплаты страховой премии.

Поскольку банк должен быть уверен, что до окончательной выплаты кредита с залоговым объектом ничего не случится, он вправе требовать оформления страховки. В качестве страхового случая выступают риски утраты или повреждения залога. Прочие виды страхования оформляются по желанию клиента. Отказ от страховки предполагает расторжение страхового договора.

Но нужно знать, в каких случаях можно отказаться от страхования, и на каких условиях.

Для кого это возможно Отказ от страховки возможен только при добровольном страховании.

При этом возможно несколько вариантов отказа: Отказ от страховки в течение 5 дней после подписания договора Согласно Указанию ЦБ РФ № 3854 отказаться от навязанной банком страховки можно в «период охлаждения».

При этом должна быть возвращена полная страховая сумма, если не наступил страховой случай.

Вернуть часть страховки при досрочном расторжении договора

Это обусловлено юридической неграмотностью страхователя и изощрённостью уловок со стороны страховых компаний, которые всеми силами стараются придержать страховую премию, подлежащую возврату страхователю после досрочного погашения обязательств перед Банком.

Важно! Федеральная антимонопольная служба считает услуги страхования, предваряющие выдачу кредита, незаконными в связи с нарушением пунктов 3 и 5 части 1 статьи 10 Закона «о защите конкуренции», как действия, ущемляющие интересы других лиц (см.

Решение Президиума Федеральной антимонопольной службы от 5 сентября 2012 г. № 8-26/4 «О квалификации действий кредитных и страховых организаций в рамках договоров коллективного страхования жизни и здоровья заемщиков»).

Очень часто страхователь обращается не напрямую в страховую компанию, а в Банк, который настаивал на страховке — admiralmarkets.com.ua/analytics/technical.

Там прописаны условия прекращения договора досрочно и формат отношений между сторонами:

- прекращение договора до срока наступает, если риски наступления страхового случая исчезли по причине гибели имущества или прекращения деятельности страховщика;

- страхователь может прекратить сотрудничество, когда возможность наступления страхового случая не исчезла по обстоятельствам, показанном в пункте номер один;

- страховщик имеет право на частичное получение страховой премии.

Очень часто страховщик может отказать в осуществлении частичного возврата страховой премии при досрочном отказе от страхования, ссылаясь на пункт 2 ст.

958

ГК РФ. Грамотный юрист может обойти этот пункт, сославшись на саму формулировку страхового риска – при прекращении кредита вероятность наступления страхового случая исчезает, что обязывает организацию выплатить часть премии.

Дебет и Кредит см. п. 5-а.

- Если услугами страховой компании организация начала пользоваться не с 1 числа месяца, сумма подлежит списанию пропорционально числу оставшихся до конца месяца дней.

- Возвращенные средства неизрасходованной СП следует отражать проводкой: Дебет 51 Кредит 76-1 — получена часть страх.

премии с учетом фактической продолжительности действия договора.

- Практический пример БУ и НУ при возврате страховой премии Организация N на УСН «Доходы за вычетом расходов» приобрела в собственность легковое транспортное средство и потратилась на ОСАГО и КАСКО.

Меньше, чем через год, оно было перепродано. При НУ цена ОСАГО была причислена к расходам, в бухучете — к расходам на продолжительность действия договора со страховщиком (1 год) на 97 счете, была списана на 20 счет.

КАСКО в НУ не внесли, а в БУ повторили действия с ОСАГО.

Источник: http://zakonbiz.ru/vernut-chast-strahovki-pri-dosrochnom-rastorzhenii-dogovora/