Удержание НДФЛ

Бухгалтер ошибся в исчислении НДФЛ — не удержал налог из заработка работника или удержал не в полной сумме. Что нужно сделать в этом случае, вы узнаете из статьи.

Организации, индивидуальные предприниматели, нотариусы и адвокаты, которые осуществляют выплаты физическим лицам, обязаны правильно и своевременно рассчитать, удержать и перечислить в бюджет НДФЛ (подп. 1 п. 3 ст. 24 НК РФ). Эти обязанности возложены на них как на налоговых агентов. Форма 3-НДФЛ образец заполнения вы можете найти перейдя по ссылке.

Ответственность налоговых агентов за не удержание НДФЛ

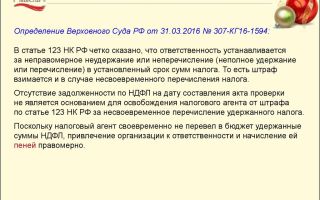

За невыполнение своих обязанностей налоговые агенты привлекаются к налоговой ответственности. Так, за неправомерное неудержание (неполное удержание) налога на доходы физических лиц согласно статье 123 Налогового кодекса налагается штраф в размере 20% от суммы, подлежащей удержанию, а за несвоевременное перечисление налоговый агент должен уплатить пени (п. 1 ст.

75 НК РФ). Пени рассчитываются за каждый календарный день просрочки в процентах от неуплаченной суммы НДФЛ. В отношении доходов в виде заработной платы исчисление периода просрочки начинается со дня, следующего за днем получения (перечисления) денежных средств для выплаты дохода.

Процентная ставка пени равна 1/300 ставки рефинансирования ЦБ РФ, действующей в период просрочки.

Что можно сделать для минимизации потерь от применения налоговых санкций? Только одно — постараться исправить ошибку.

Перечень и последовательность действий, производимых с целью исправления ошибки, приведшей к недоплате НДФЛ в бюджет, зависит от того, возможно ли удержание дополнительной суммы налога данным налоговым агентом или такой возможности у него нет.

Удержание НДФЛ: возможности налогового агента

Наличие возможности налогового агента удержать ставка НДФЛ из доходов физического лица определяется несколькими условиями.

Во-первых, между налогоплательщиком и налоговым агентом существуют договорные взаимоотношения, предполагающие выплату дохода. То есть работник не уволен, а продолжает трудиться и получать зарплату, исполнитель по гражданско-правовому договору исполняет согласованный объем работ за вознаграждение и т. д.

Во-вторых, договором предусмотрена выплата налоговым агентом дохода налогоплательщику в денежной форме, то есть вознаграждение осуществляется не только в натуральной форме.

В-третьих, сумма дохода, подлежащего выплате, достаточна для удержания НДФЛ. Соотношение суммы начисленных выплат, из которой удерживается налог, и суммы налога регулируется Налоговым кодексом. Сумма НДФЛ не должна превышать 50% суммы выплаты (п. 4 ст. 226 НК РФ).

В-четвертых, не завершены расчеты между налоговым агентом и физическим лицом по налоговому периоду, из доходов которого следует удержать НДФЛ. Например, заработная плата, начисленная за декабрь, выплачивается в январе следующего года.

В период до дня ее выдачи налоговый агент имеет возможность удержать НДФЛ. Позже этой возможности уже нет. Такой вывод следует из положений пунктов 3 и 4 статьи 226 Налогового кодекса.

Если обстоятельства складываются иным образом — из четырех выше перечисленных условий хотя бы одно не выполняется, налоговый агент не имеет возможности удержать НДФЛ из доходов налогоплательщика.

Пятый случай — смерть налогоплательщика, когда налоговый агент не имеет возможности удержать НДФЛ, в данной статье мы рассматривать не будем. Если налогоплательщик умирает, налог не может быть удержан. На основании статьи 44 Налогового кодекса в связи со смертью налогоплательщика обязательства по уплате НДФЛ прекращаются.

Рассмотрим порядок действий налогового агента, не полностью удержавшего НДФЛ с доходов физического лица.

Налоговый агент может удержать НДФЛ из доходов физического лица

Если налоговый агент на момент обнаружения недоплаты НДФЛ сохраняет договорные отношения с физическим лицом, выплачивает ему доходы в денежной форме, величина выплат удовлетворяет условиям пункта 4 статьи 226 Налогового кодекса и расчеты по налоговому периоду, к которому относится ошибка, не завершены, налоговый агент обязан удержать не полностью удержанный НДФЛ, перечислить его в бюджет, начислить пени и уплатить их. При этом налоговому агенту придется оформить ряд документов.

Фиксируем ошибку в бухгалтерской справке

В первую очередь факт выявления ошибки необходимо отразить в бухгалтерской справке. Может возникнуть вопрос, зачем создавать дополнительные бумаги? Постараемся ответить.

Прежде всего бухгалтерская справка нужна самому бухгалтеру как документ, описывающий факт, имеющий значение для бухгалтерского и налогового учета, для контроля взаимодействия между налогоплательщиком и налоговым органом.

Также она может потребоваться в случае проведения налоговой проверки для восстановления истории событий по исправлению ошибки, доказательства, что ошибка действительно обнаружена и исправлена самим налоговым агентом, а не налоговым инспектором.

На основании бухгалтерской справки производится доначисление НДФЛ, осуществляются дополнительные расчеты с налогоплательщиком и бюджетом, вносятся исправления в регистры бухгалтерского и налогового учета. Рассмотрим содержание бухгалтерской справки в данном случае. В этом документе следует:

- описать суть ошибки, дату, когда она была допущена, и ее причину;

- дать правильный вариант расчета НДФЛ и зафиксировать дату осуществления пересчета;

- обозначить сумму НДФЛ, которую необходимо доначислить;

- указать, с каких доходов налогоплательщика и когда будет произведено удержание доначисленной суммы НДФЛ;

- привести расчет суммы пеней за просрочку перечисления налога в бюджет;

- установить дату перечисления в бюджет недоимки и пеней по НДФЛ;

- предложить корректирующие записи для регистров налогового и бухгалтерского учета.

Составление бухгалтерской справки рассмотрим на примере.

Пример 1

В межрасчетный период 18 января 2011 года менеджеру по продажам ООО «Пирамида» Н.Г. Галушко была выплачена доплата к пособию по временной нетрудоспособности, предусмотренная системой оплаты труда на предприятии, в сумме 4530,77 руб. По ошибке бухгалтера эта сумма не была включена в состав облагаемого дохода работницы за январь 2011 года.

Заработная плата за вторую половину января была выплачена 5 февраля 2011 года. С суммы доплаты к пособию по временной нетрудоспособности не был начислен и не был удержан налог в сумме 589 руб.

Ошибка обнаружена 28 февраля 2011 года, когда работнице была выдана материальная помощь на приобретение лекарственных средств. Приказом директора материальная помощь назначена в сумме 1200 руб. Необходимо составить бухгалтерскую справку.

Решение

Образец бухгалтерской справки смотрите ниже.

Образец бухгалтерской справки об удержании НДФЛ

Уведомлять ли налогоплательщика?

Согласно части 1 статьи 136 Трудового кодекса при выплате заработной платы работодатель обязан в письменной форме извещать каждого работника о составных частях заработной платы, причитающейся ему, а также о размерах и об основаниях произведенных удержаний и, конечно, об общей денежной сумме, подлежащей выплате. Это извещение осуществляется путем выдачи работнику расчетного листка. Его форма утверждается работодателем (ч. 2 ст. 136 ТК РФ).

Готовить специальный документ, уведомляющий работника об ошибке, которая устраняется в течение налогового периода, не имеет смысла. Налоговое законодательство не вменяет налоговому агенту такой обязанности.

Отдельное уведомление об удержании из начисленного дохода недоимки по НДФЛ может понадобиться для информирования физического лица, не связанного с налоговым агентом трудовыми отношениями. Например, когда получатель дохода — исполнитель по гражданско-правовому договору. Ему может быть направлена просто копия бухгалтерской справки.

Вправе ли налогоплательщик воспротивиться удержанию недоимки и заплатить ее самостоятельно?

Если налоговый агент имеет возможность удержать исчисленный налог, то обязан это сделать. Налогоплательщик не вправе решать вопрос о самостоятельной уплате НДФЛ, если это прямо не указано в Налоговом кодексе.

Платим НДФЛ и пени

Разберемся, как при погашении задолженности по НДФЛ составить платежные документы.

Платежное поручение на уплату НДФЛ. Поля платежного поручения заполняются в порядке, который установлен приказом Минфина России от 24.11.2004 № 106н.

В поле 101 (верхняя правая часть бланка) указывается двузначный показатель статуса налогоплательщика. При перечислении НДФЛ указывается код 02 — налоговый агент.

В поле 104 (нижняя часть бланка) отражается показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов РФ.

В поле 105 указывается значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, в котором находится налоговый агент.

В поле 106 указывается основание платежа: ТП — платежи текущего года.

В поле 107 указывается налоговый период, за который доплачивается налог в случае самостоятельного обнаружения ошибки в расчете налога и добровольной уплаты доначисленного НДФЛ. Например, МС.01.2011 — месячные платежи за январь 2011 года.

В поле 108 платежного поручения проставляется ноль (0).

В случае добровольного погашения задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно ЗД) в поле 109 платежного поручения проставляется ноль (0).

В поле 110 платежного поручения указывается показатель типа платежа: НС — уплата налога или сбора.

Платежное поручение на уплату пени. При перечислении пени за просрочку платежа применительно к нашему примеру в платежном поручении следует указать соответствующий КБК, в поле 106 «Основание платежа» — ТП, в поле 107 «Налоговый период» — МС.01.2011, в поле 108 и 109 проставляются нули, в поле 110 «Тип платежа» — ПЕ.

Образец оформления платежного поручения

Отметим, что, если налоговому агенту удалось исправить допущенную ошибку и удержать НДФЛ в полной сумме, придется уплатить только пени, от штрафа он освобождается.

Дополнительные записи в регистрах налогового учета НДФЛ

С 2011 года налоговые агенты обязаны вести учет доходов физических лиц, исчисленного и удержанного налога в новом регистре налогового учета. Причем его форма должна быть разработана налоговым агентом самостоятельно.

Перечень информации, которая должна быть отражена в регистрах налогового учета по НДФЛ, приведен в пункте 1 статьи 230 Налогового кодекса.

В № 1 журнала «Зарплата» за этот год опубликован образец налогового регистра по учету НДФЛ — налоговая карточка. В № 2 дан порядок ее заполнения. В этом налоговом регистре будут показаны исправления, касающиеся ошибок, допущенных в расчете НДФЛ в 2011 году.

После проведения исправительных операций их необходимо отразить в регистре налогового учета НДФЛ.

Перечисление недоимки произведено в течение налогового периода. Показатели указываются в графах тех месяцев, когда проведены операции. Покажем это на примере.

Пример 2

Воспользуемся данными примера 1. Налоговая база за январь 2011 года занижена на 4530,77 руб. — на сумму доплаты к пособию по временной нетрудоспособности. Недоимка по НДФЛ в сумме 589 руб. образовалась в январе 2011 года, выявлена в феврале, перечислена в марте. Необходимо отразить операции в карточке налогового учета, разработанной по образцу из журнала «Зарплата», № 1, 2011.

Решение

Дополнительные записи на сумму доплаты к пособию по временной нетрудоспособности 4530,77 руб. должны быть показаны в графе «Январь»:

- в таблице 7 «Доходы, облагаемые по ставке 13%»;

- в таблице 9 «Сумма облагаемых доходов»;

- в таблице 11 «Облагаемая база».

Доначисление НДФЛ в сумме 589 руб. покажем в графе «Январь» таблицы 12 «НДФЛ по ставке 13%», там же укажем дату доначисления — 28.02.2011.

Источник: https://www.Zarplata-online.ru/art/131518-ndfl-ne-uderjan-kak-ispravit-oshibku

Кто и как должен платить НДФЛ

Налог на доход физических лиц — прямой налог в 13 % от общего дохода. Уплачивается со всех доходов, зарплаты, пособий, выигрышей и гонораров. Но есть и ряд исключений, когда налог не начисляется.

Кто подает декларацию НДФЛ

Декларация подается индивидуальными предпринимателями, адвокатами, нотариусами и теми, кто занимается частной практикой. Если плательщик претендует на частичный или полный возврат уже оплаченной суммы по НДФЛ, он тоже заполняет декларацию.

Налог уплачивается в следующих случаях:

- с зарплаты, премий и дивидендов ;

- с выигрышей от тотализатора, лотереи или игровых автоматов;

- с доходов, полученных при продаже прав на имущество и собственного имущества, если владели им не больше трех лет;

- с доходов по договору аренды или найма;

- при наследовании имущества, авторских прав на научные труды и произведения искусства и литературы.

Кроме того, налогом облагаются некоторые виды доходов, полученных за пределами России, а также полученные в подарок акции, недвижимость, транспортные средства, если даритель не является близким родственником.

Формула НДФЛ

НДФЛ рассчитывается по формуле:

Сумма налога = Налоговая база × Налоговая ставка.

Пример. Степан в январе 2016 заработал 58 000 рублей. У Степана есть сын, которому еще не исполнилось 18 лет, поэтому Степану предоставляется вычет за ребенка.

Ставка НДФЛ — 13 %. Налоговый вычет за ребенка составит 1400 рублей. Этот вычет уменьшает налогооблагаемую базу. Если у Степана в январе кроме зарплаты больше не было никаких доходов, налоговая база будет меньше ровно на сумму вычета:

58 000 — 1400 = 56 600 рублей.

Общая сумма налога составит

56 600 × 13 % = 7 358 рублей.

Сначала рассчитывается общая сумма налога для каждого отдельного вида доходов, затем полученные суммы складываются.

Как подавать декларацию: ставки и правила заполнения

Декларация заполняется по форме 3-НДФЛ, вместе с ней подают пакет документов, подтверждающих доход. Еще нужна справка 2-НДФЛ, которую по требованию выдает работодатель или организация, от которой доход получен.

Декларацию подают в электронном виде, отправляют по почте с описью содержимого или относят в налоговую по месту жительства. Можно подать и через представителя, но это займет больше времени.

С зарплаты и премий налог удерживает и перечисляет в ФНС работодатель (налоговый агент), а если вы работаете на себя, вы занимаетесь этим сами.

Декларацию подают за весь прошлый год до 30 апреля.

[su_quote]

Если декларацию не подать, оштрафуют на 5% от неуплаченной суммы за каждый месяц просрочки. Максимум — на 30 %. Минимальный размер штрафа — 1000 рублей (статья 119 НК РФ).

Основная ставка НДФЛ — 13 %, но для некоторых доходов её размер отличается.

Ставка 35 % начисляется на доходы с банковских вкладов и на все выигрыши и призы дороже 4000 рублей.

По этой ставке облагаются сэкономленные суммы, которые получаются у налогоплательщика при снижении процента по кредиту или размера ежемесячных платежей. Такая экономия считается доходом.

Сюда же относится использование денег членами кредитных кооперативов и пайщиков по сельскохозяйственным займам.

Ставка 30 % действует для всех физлиц-нерезидентов. Все иностранцы отдают государству треть дохода. Исключение сделано для специалистов, работающих по профессии (13 %), и тех, кто получает дивиденды от деятельности различных организаций (15 %).

Ставки НДФЛ определены в статье 224 НК РФ.

В каких случаях ндфл не уплачивается

Ряд доходов не облагается НДФЛ. Например, стипендии, государственные пособия и пенсии, компенсации и выплаты.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Не облагается подоходным налогом:

Единовременная материальная помощь, в том числе, при рождении или усыновлении ребенка, если сумма не превышает 50 000 рублей.

Материнский капитал. В некоторых регионах капитал дополнительно финансируется из местных бюджетов. На часть из регионального бюджета нужно подавать декларацию и уплачивать налог.

Доходы от продажи сельскохозяйственной продукции, выращенной в собственном хозяйстве. К таким доходам относятся доходы от птицы, диких животных и домашнего скота, растениеводства, пчеловодства и цветоводства, разведения нутрий и кроликов.

Подарки от близких родственников и наследство, спортивные призы и оплата обучения (если вы, например, получили грант или стипендию). Все прочие подарки и призы не облагаются налогом, если их стоимость не превышает 4000 рублей. Например, если компания дарит сотруднику автомобиль, с его стоимости нужно уплатить НДФЛ. А если подарили футляр для часов за 2500, платить не нужно.

Денежная помощь по инвалидности от работодателя и взносы на накопительную трудовую пенсию.

Полный перечень доходов, не облагающихся налогом, смотрите в статье 217 НК РФ.

Что такое налоговый вычет

Налоговый вычет — сумма, на которую снижается налогооблагаемая база.

Вычеты бывают стандартными, социальными, профессиональными и имущественными. Имущественные вычеты разделяются на вычеты по покупке и продаже. Все случаи вычетов перечислены в статье 218 НК РФ.

Для получения вычета подается декларация, даже если сумма, облагаемая налогом, будет нулевой. С декларацией подают письменное заявление и документы, подтверждающие право на вычет.

Нерезиденты не имеют права на вычет.

Виды налоговых вычетов

Стандартные вычеты есть у всех работающих граждан. Эти вычеты предоставляют работодатели в начале каждого календарного года. Дата подачи заявления значения не имеет.

На первого и второго ребенка в возрасте до 18 лет — 1400 рублей в месяц. На третьего и далее — до 3000 рублей для каждого из родителей. Родителям-одиночкам вычет предоставляется в двойном размере.

Инвалидам с детства, 1 и 2 групп, Героям России и СССР, кавалерам орденов Славы 3 степени — 500 рублей.

Инвалидам ВОВ, инвалидам-военнослужащим 1, 2 и 3 групп, ликвидаторам чернобыльской аварии — 3000 рублей.

Социальные вычеты предоставляются после подачи декларации и проверки сведений. По статье 219 НК РФ, все налогоплательщики имеют право на социальные вычеты за расходы на обучение, благотворительность и лечение.

Имущественные вычеты — предоставляются при продаже имущества, покупки или строительства дома или квартиры. При покупке недвижимости сумма максимального вычета не превышает 2 000 000 рублей, а вычет предоставляется единожды. Если вычет не израсходован полностью, его можно использовать при покупке другого объекта недвижимости.

Вместе с заявлением в налоговую подают:

- договор о покупке недвижимости;

- свидетельство права собственности или акт передачи недвижимости в собственность;

- платежные документы.

Декларацию и подтверждающие документы подают в конце отчетного периода.

Профессиональные вычеты назначаются лицам, ведущим профессиональную или предпринимательскую деятельность без образования юридического лица. Это адвокаты, нотариусы, предприниматели и специалисты, ведущие частную практику в установленном порядке. К декларации и заявлению на вычет добавляется документация, подтверждающая расходы на ведение такой деятельности.

Страховка. Четыре года назад Сергей купил автомобиль. В этом он году попал в аварию, автомобиль разбился до состояния металлолома. По страховке Сергей получил сумму, которая покрыла стоимость машины. Теперь налоговая инспекция требует от Сергея декларацию и уплату НДФЛ, поскольку страховка — тоже доход.

Жилье. У Лизы и Павла была комната в общежитии, оформленная по ½ на каждого. Они купили вторую комнату и оформили её на несовершеннолетнего ребенка. Потом они продали обе комнаты и купили квартиру. Треть её принадлежит малышу. Лиза и Павел заполняют декларацию от лица ребенка на покупку трети квартиры и сразу же подают заявление о налоговом вычете.

Согласно главе 23 Налогового Кодекса, при сделках купли-продажи декларацию подают все граждане любого возраста. Несовершеннолетнего ребенка представляют родители.

Если доход от продажи комнаты в общежитии больше суммы вычетов по расходам на покупку нового жилья, эта сумма облагается налогом по общей ставке в 13 %. Вычет предоставляется, если новая собственность куплена в том же году, в котором продана старая.

Источник: https://nebopro.ru/blog/ndfl

Что предпринять налоговому агенту, если НДФЛ удержать невозможно

- 1 Информирование налоговой инспекции

Организация обязана удерживать НДФЛ с выплат, в отношении которых она является налоговым агентом (п. 1 и 2 ст. 226, ст. 226.1 НК РФ). Однако возможность удержать НДФЛ у налогового агента есть не всегда.

Например, возможность удержания ограничивается, если сотрудник получил материальную выгоду, доход в натуральной форме или стал нерезидентом (НДФЛ в этом случае нужно пересчитать по ставке 30 процентов).

Если сотрудник не получал других доходов в денежной форме или уволился сразу после этих событий, возможность удержания НДФЛ организацией – источником дохода исключается совсем. Об этом сказано в письме Минфина России от 19 марта 2007 г. № 03-04-06-01/74.

Такая же ситуация возникает, если доход в натуральной форме получил человек, не являющийся сотрудником организации (например, покупатель).

Если после выплаты доходов, с которых налог не удерживался, сотрудник получает другие доходы в денежной форме, у налогового агента появляется возможность удержать НДФЛ, не удержанный ранее.

В таком случае он обязан произвести удержание налога со всей суммы доходов, в том числе и с доходов, выплаченных ранее (письма Минфина России от 12 марта 2013 г. № 03-04-06/7337 и от 17 ноября 2010 г. № 03-04-08/8-258, ФНС России от 1 ноября 2012 г. № ЕД-4-3/18519).

При этом налоговый агент должен учитывать, что удерживать НДФЛ в размере более 50 процентов от суммы выплаты в денежной форме он не вправе (абз. 2 п. 4 ст. 226 НК РФ).

Пример отражения в бухучете и при налогообложении выплаты премии в натуральной форме (НДФЛ удержать невозможно)

В декабре 2015 года организация выдала экономисту А.С. Кондратьеву премию по итогам работы за год. Премия выдана на основании приказа руководителя организации. В качестве премии сотруднику передан автомобиль.

https://www.youtube.com/watch?v=QOLY50MxtlE

Детей у Кондратьева нет, поэтому стандартные налоговые вычеты ему не предоставляются.

За декабрь сотруднику начислено 630 000 руб., из них:

- 30 000 руб. – оплата по окладу;

- 600 000 руб. – премия, выданная в натуральной форме.

НДФЛ, рассчитанный с дохода сотрудника за декабрь, составил:

630 000 руб. × 13% = 81 900 руб.

Начисления сотруднику в денежной форме составили 30 000 руб. Бухгалтер организации рассчитал максимальную сумму НДФЛ, которую можно удержать с дохода сотрудника:

30 000 руб. × 50% = 15 000 руб.

Неудержанная сумма налога составила 66 900 руб. (81 900 руб. – 15 000 руб.). Уведомить о невозможности удержать НДФЛ в 2015 году налоговый агент обязан не позднее 1 марта 2016 года (п. 5 ст. 226 НК РФ, письмо ФНС России от 19 октября 2015 г. № БС-4-11/18217).

В установленный срок организация направила в налоговую инспекцию соответствующее сообщение и уведомила об этом самого Кондратьева. В этот же день бухгалтер организации сделал в учете сторнировочную запись по начислению НДФЛ на сумму 66 900 руб. (81 900 руб.

– 15 000 руб.).

Информирование налоговой инспекции

О выплаченных доходах, из которых налоговый агент не удержал (не может удержать) НДФЛ, следует сообщить в налоговую инспекцию. Срок подачи сообщений – не позднее 1 марта после окончания года, в котором доходы были выплачены. Этот срок распространяется и на сообщения о невозможности удержать НДФЛ из доходов, выплаченных в 2015 году.

Помимо налоговой инспекции, о невозможности удержания НДФЛ нужно уведомить и самого налогоплательщика, получившего доход.

Такой порядок следует из положений пункта 5 статьи 226 Налогового кодекса РФ и подтверждается письмами Минфина России от 12 марта 2013 г. № 03-04-06/7337, ФНС России от 19 октября 2015 г. № БС-4-11/18217.

Внимание: несообщение налоговой инспекции о невозможности удержать НДФЛ является правонарушением (ст. 106 НК РФ, ст. 2.1 КоАП РФ), за которое предусмотрена налоговая и административная ответственность.

Размер штрафа составит:

- 200 руб. – за каждый случай непредставления информации (т. е. за каждое сообщение, которое налоговый агент должен был направить в инспекцию, но не сделал этого) по статье 126 Налогового кодекса РФ;

- от 300 до 500 руб. – в отношении должностных лиц организации, например руководителя (ст. 15.6 КоАП РФ).

Кроме того, если в ходе выездной налоговой проверки будет обнаружено, что организация не сообщила в налоговую инспекцию о доходах, с которых не был удержан НДФЛ, помимо штрафных санкций, проверяющие могут начислить пени (письмо ФНС России от 22 ноября 2013 г. № БС-4-11/20951).

Совет: Начисление пеней в тех случаях, когда организация не могла удержать НДФЛ, но не направила в инспекцию соответствующее уведомление, можно оспорить в суде.

Если налоговый агент не имел возможности удержать НДФЛ, основания для начисления пеней отсутствуют в принципе. Такой вывод содержится в определении Верховного суда РФ от 19 марта 2015 г. № 304-КГ14-4815. Этот вывод соответствует пункту 2 постановления Пленума ВАС РФ от 30 июля 2013 г.

№ 57, согласно которому начисление пеней налоговому агенту возможно, если НДФЛ был удержан, но не перечислен в бюджет. ФНС России разделяет такую позицию, но предупреждает, что пени не начисляются, если налоговый агент уведомил инспекцию о невозможности удержать налог (письмо от 22 августа 2014 г. № СА-4-7/16692).

На самом деле пени не могут быть взысканы, даже если такого уведомления налоговый агент не направлял. Ведь пени – это санкция за несвоевременную уплату налога, а не за то, что налоговый агент не исполнил свою обязанность по информированию инспекции (п. 1 ст. 75 НК РФ).

Следовательно, пени в таком случае начисляться не должны – применяется только ответственность по статье 126 Налогового кодекса РФ.

Особый порядок предусмотрен для подачи сообщений о невозможности удержать НДФЛ по операциям с ценными бумагами. Срок подачи таких сообщений зависит от того, что произошло раньше:

– истек месяц со дня окончания налогового периода, в котором не был удержан налог;

– истек срок действия последнего договора между человеком и налоговым агентом, в рамках которого был начислен НДФЛ.

В первом случае сообщение нужно направить в налоговую инспекцию до 1 марта года, следующего за истекшим налоговым периодом. Во втором – инспекцию нужно уведомить в течение месяца со дня окончания действия договора, в рамках которого был начислен НДФЛ.

Об этом сказано в пункте 14 статьи 226.1 Налогового кодекса РФ.

Сообщения о невозможности удержать налог подавайте на бланках по форме 2-НДФЛ (п. 2 приказа ФНС России от 30 октября 2015 г. № ММВ-7-11/485) с указанием в поле «Признак» цифры 2. Передавать эти сообщения нужно в том же порядке, что и сведения о выплаченных доходах (п. 1 Порядка, утвержденного приказом ФНС России от 16 сентября 2011 г. № ММВ-7-3/576).

После того как налоговый агент известил налоговую инспекцию и налогоплательщика о невозможности удержать НДФЛ, удерживать недостающую сумму налога он не должен. Даже если потом у него появится такая возможность. Если уведомление подано своевременно, то пени на сумму неудержанного НДФЛ налоговому агенту не начисляются.

Погасить задолженность человек должен будет самостоятельно не позднее 15 июля. Это следует из положений пункта 4 статьи 228 Налогового кодекса РФ, пункта 2 постановления Пленума ВАС РФ от 30 июля 2013 г. № 57 и подтверждается письмами Минфина России от 12 марта 2013 г. № 03-04-06/7337, от 17 ноября 2010 г. № 03-04-08/8-258, от 9 февраля 2010 г.

№ 03-04-06/10-12 и ФНС России от 22 августа 2014 г. № СА-4-7/16692.

Ситуация: обязана ли организация уведомлять сотрудника о необходимости самостоятельно заплатить НДФЛ, если он уже был извещен о невозможности удержать налог с его доходов?

Нет, не обязана. Но по собственной инициативе организация может довести до сотрудника такую информацию.

О том, что налоговый агент не может удержать НДФЛ с выплаченных доходов, он обязан известить налоговую инспекцию и самого налогоплательщика. Сообщения о невозможности удержать налог подают на бланках по форме 2-НДФЛ с указанием в поле «Признак» цифры 2. Об этом сказано в пункте 5 статьи 226 Налогового кодекса РФ.

Отдельной типовой формы сообщения сотруднику о невозможности удержания НДФЛ нет.

Более того, статья 226 Налогового кодекса РФ не содержит положений, которые обязывали бы организацию письменно информировать сотрудника о причинах невозможности удержания НДФЛ и его обязанности уплатить налог самостоятельно.

Однако в добровольном порядке организация может передать сотруднику эту информацию в форме сообщения, уведомления или пояснительной записки к форме 2-НДФЛ.

[su_quote]

Ситуация: нужно ли повторно подавать форму 2-НДФЛ по окончании года, если ранее налоговый агент известил инспекцию о невозможности удержать НДФЛ с выплаченных доходов? Дополнительные доходы в течение года человеку не выплачивались.

Да, нужно.

Представление сведений о невозможности удержать с гражданина НДФЛ в течение года не освобождает налогового агента от обязанности подавать справки по форме 2-НДФЛ по окончании налогового периода (п. 2 ст. 230 НК РФ). Такие разъяснения содержатся в письмах Минфина России от 29 декабря 2011 г.

№ 03-04-06/6-363, ФНС России от 29 октября 2008 г. № 3-5-04/652 и от 18 сентября 2008 г. № 3-5-03/513. При этом суммы доходов и исчисленного налога (в т. ч.

числе неудержанного), которые ранее были отражены в справке 2-НДФЛ с признаком 2, указываются в годовых справках с признаком 1 (письмо Минфина России от 27 октября 2011 г. № 03-04-06/8-290).

Совет: есть основания, освобождающие налоговых агентов от повторной подачи справок 2-НДФЛ в отношении доходов, с которых невозможно удержать налог. Они заключаются в следующем.

Если организация информировала налоговую инспекцию о доходах человека, с которых невозможно удержать налог, и если до конца года никаких дополнительных доходов этому человеку организация не выплачивала, направлять в инспекцию повторную справку 2-НДФЛ не нужно.

Наличие различных признаков для классификации одних и тех же доходов не влияет на состав сведений, отраженных в первоначальной справке. Сдав справку 2-НДФЛ с признаком 2, налоговый агент исполнил требования, установленные пунктом 5 статьи 226 и пунктом 2 статьи 230 Налогового кодекса РФ.

Дублировать те же самые сведения в справке 2-НДФЛ с признаком 1 организация не должна: повторное исполнение одних и тех же обязанностей налоговым законодательством не предусмотрено.

Поэтому штрафные санкции, предусмотренные пунктом 1 статьи 126 Налогового кодекса РФ, в рассматриваемой ситуации применяться не должны.

Скорее всего, налоговая инспекция не согласится с подобной трактовкой законодательства. Тогда отказ от повторной подачи сообщений о невозможности удержать НДФЛ налоговому агенту придется отстаивать в суде.

В арбитражной практике есть примеры судебных решений, подтверждающих правомерность такого подхода (см., например, постановления Арбитражного суда Уральского округа от 8 сентября 2015 г.

№ Ф09-5794/15, ФАС Уральского округа от 24 сентября 2013 г. № Ф09-9209/13).

Пример уведомления налоговой инспекции о том, что организация не может удержать НДФЛ из доходов сотрудников, ставших нерезидентами

Гражданин Молдавии А.С. Кондратьев работает в организации по трудовому договору с января 2014 года. В период с января по июль и с ноября по декабрь 2014 года Кондратьев проживал в России.

По состоянию на 1 января 2015 года Кондратьев признается резидентом.

Организация ежемесячно начисляет Кондратьеву зарплату в сумме 10 000 руб.

С января по март 2015 года (включительно) сотрудник находился в загранкомандировке.

За период с января по июнь Кондратьеву была начислена зарплата в сумме 60 000 руб. Других доходов, облагаемых НДФЛ, Кондратьев не получал.

Детей у Кондратьева нет, поэтому стандартные налоговые вычеты ему не предоставляются.

Сумма НДФЛ, удержанная и перечисленная в бюджет, составила 7800 руб. (60 000 руб. × 13%).

С 1 по 4 июля 2015 года сотрудник находился в отпуске за рубежом.

30 июля 2015 года сотрудник уволился по собственному желанию.

По состоянию на 30 июля 2015 года Кондратьев утратил статус налогового резидента (в течение предыдущих 12 следующих подряд месяцев он находился в России менее 183 календарных дней).

В связи с изменением налогового статуса Кондратьева ранее рассчитанный НДФЛ бухгалтер пересчитал по ставке 30 процентов.

В июле Кондратьеву начислили зарплату в сумме 10 000 руб.

Рассчитанная сумма НДФЛ к удержанию за июль составила:

(60 000 руб. + 10 000 руб.) × 30% – 7800 руб. = 13 200 руб.

Удерживаемая сумма налога не может превышать 50 процентов от суммы выплаты в денежной форме (абз. 2 п. 4 ст. 226 НК РФ). Поэтому максимальная сумма НДФЛ, которую организация может удержать из доходов Кондратьева за июль 2015 года, составляет 5000 руб. (10 000 руб. × 50%).

Неудержанная сумма налога составила 8200 руб. (13 200 руб. – 5000 руб.). В соответствии с пунктом 5 статьи 226 Налогового кодекса РФ 1 марта 2016 года организация направила в налоговую инспекцию сообщение о невозможности удержания налога с Кондратьева и уведомила об этом самого Кондратьева.

Ситуация: нужно ли подавать в налоговую инспекцию сведения о невозможности удержать НДФЛ с доходов физлица, у которого купили автомобиль?

Нет, не нужно.

https://www.youtube.com/watch?v=0GzYgLnYMX4

Подавать сведения по форме 2-НДФЛ требуется, только если обязанность удерживать НДФЛ в принципе есть и исполнить ее не удается. В рассматриваемом же случае эти обязанности у покупателя не возникают. НДФЛ с дохода от продажи автомобиля продавец-физлицо должен заплатить самостоятельно.

Организация-покупатель же не обязана рассчитывать, удерживать, перечислять НДФЛ и тем более отчитываться перед налоговой инспекцией об этих суммах. Обязанности налогового агента при покупке имущества у физлиц не возникают. Это прямо следует из пунктов 1 и 2 статьи 226, подпункта 2 пункта 1 статьи 228 Налогового кодекса РФ.

Разобраться с тем, когда нужно исполнять обязанности налогового агента, помогут рекомендации:

- Кто является плательщиком НДФЛ;

- В каких случаях у гражданина возникает обязанность исчислить НДФЛ.

Ситуация: как поступить с суммой НДФЛ, которую невозможно взыскать в связи со смертью сотрудника?

Налоговую инспекцию о невозможности удержания НДФЛ в связи со смертью сотрудника не уведомляйте.

Если до смерти сотрудника НДФЛ с его доходов не был удержан, то после смерти его удерживать не нужно. Смерть сотрудника приводит к прекращению его обязанностей по уплате НДФЛ (п. 3 ст. 44 НК РФ). При подаче сведений о доходах сотрудника по итогам года желательно указать, по какой причине не был удержан НДФЛ. Такие разъяснения дал Минфин России в письме от 18 января 2006 г. № 03-05-01-04/4.

Источник: https://NalogObzor.info/?p=2508

Удержание НДФЛ с суммы выплат за использование работником личного автомобиля

Любой организации может понадобиться, чтобы работник использовал свой автомобиль в интересах фирмы. В этом случае ему положена компенсация. Минфин России разъяснил, в каких случаях эти выплаты не облагаются НДФЛ

Согласно статье 188 ТК РФ работником с согласия или ведома работодателя и в его интересах может быть использовано при исполнении трудовых обязанностей свое личное имущество.

При этом работнику выплачивается компенсация за использование, износ (амортизацию) своего имущества, а также возмещаются расходы, связанные с его использованием.

Размер возмещения расходов определяется письменным соглашением сторон трудового договора.

Выплата указанной компенсации производится в тех случаях, когда

- Работа сотрудников по роду производственной (служебной) деятельности связана с постоянными служебными разъездами в соответствии с их должностными обязанностями.

- Для получения компенсации работник должен передать в бухгалтерию организации копию технического паспорта личного автомобиля, заверенную в установленном порядке.

- Учет служебных поездок ведется в путевых листах.

- На работника, который управляет автомобилем по доверенности, распространяются те же правила, что и на собственника.

Размеры компенсации работникам в учреждениях и организациях, финансируемых из средств бюджетов всех уровней, за использование ими личных легковых автомобилей и мотоциклов для служебных поездок определены Приказом Министерства финансов Российской Федерации от 4 февраля 2000 г. № 16н «Об изменении предельных норм компенсации за использование личных легковых автомобилей и мотоциклов для служебных поездок».

Для организаций, являющихся плательщиками налога на прибыль, расходы на выплату компенсации работникам за использование ими личных легковых автомобилей для служебных поездок относятся к прочим расходам, связанным с производством и реализацией, и нормы расходов на эти цели установлены Постановлением Правительства Российской Федерации от 8 февраля 2002 года № 92.

Минфин России в Письме от 24 марта 2010 г. № 03-04-06/6-47 разъясняет, что в соответствии с п. 3 ст.

[su_quote]

217 НК РФ не подлежат налогообложению налогом на доходы физических лиц все виды установленных законодательством компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей.

Таким образом, освобождению от налогообложения налогом на доходы физических лиц в соответствии с п. 3 ст. 217 НК РФ подлежат суммы компенсационных выплат, включая возмещение расходов в связи с использованием личного имущества работника в интересах работодателя при выполнении своих трудовых обязанностей в соответствии с соглашением сторон трудового договора.

Лучше доверьте работу о бухгалтерии юристу или адвокату. Поверьте, он знает тонкости и нюансы, которые помогут Вам не только сохранить время, но избежать критических ошибок. А найти опытных юристов из любого города России Вы сможете на ЮрПроводнике.

Найти юриста

Поиск по опытным юристам и адвокатам недалеко от Вас

Сравнить цены

Работайте с опытными юристами по фиксированным ценам

В рассматриваемом Письме Минфин указал, что поскольку гл. 23 НК РФ не содержит норм компенсаций при использовании личного имущества работника в интересах работодателя, то следует руководствоваться положениями Трудового кодекса РФ. Следовательно, выплаты работнику за использование личного имущества в интересах работодателя не облагаются НДФЛ в соответствии с условиями трудового договора.

Источник: https://JurProvodnik.ru/soveti/6-uderzhanie-ndfl-s-summy-vyplat-za-ispolzovanie-rabotnikom-lichnogo-avtomobilya

Налог с продажи автомобиля в 2018 году

Добрый день, уважаемый читатель.

Каждому автовладельцу рано или поздно приходится столкнуться с необходимостью продажи собственного автомобиля. Причины продажи могут быть совершенно разными, однако сегодня речь пойдет не о них. Думаю, для Вас не секрет, что в настоящее время все сделки по продаже имущества облагаются подоходным налогом. Это относится и к сделкам, направленным на продажу автомобиля.

Размер налога на продажу автомобиля зависит от нескольких факторов, которые и будут рассмотрены в этой статье. Кроме того, речь пойдет о ситуациях, в которых подоходный налог с продажи автомобиля можно не платить на вполне законных основаниях.

Даже если Вы в ближайшее время не собираетесь продавать автомобиль, рекомендую ознакомиться с текстом этой статьи. Полученная информация поможет Вам избежать лишних проблем в будущем.

Предлагаю для наглядности рассмотреть в этой статье несколько примеров продажи автомобилей:

- Автомобиль был куплен в январе 2018 года за 500 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль был куплен в январе 2014 года за 300 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль был куплен в январе 2018 года за 200 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль был куплен в январе 2018 года за 350 000 рублей и продан в сентябре 2018 года за 450 000 рублей.

- Автомобиль был куплен в январе 2018 года за 200 000 рублей и продан в сентябре 2018 года за 250 000 рублей.

В процессе изучения этой статьи Вы научитесь определять размер налога при продаже любого автомобиля и сможете без проблем вычислить размер отчислений государству для автомобилей Енисей.

Размер налога с продажи машины

Размер налога на доходы физических лиц в настоящее время составляет 13 процентов.

Применительно к автомобилям марки Енисей размер подоходного налога:

450 000 * 0.13 = 58 500 рублей.

Согласитесь, сумма достаточно внушительная. Однако целиком эту сумму платить не придется ни одному из продавцов.

Налог с продажи автомобиля

Рассмотрим основные ситуации, в которых сумма налога может быть уменьшена:

1. Отсутствие дохода

Давайте еще раз поподробнее рассмотрим ситуацию с автомобилем . Этот автомобиль был куплен за 500 000 рублей, а продан за 450 000 рублей. Очевидно, что в этом случае продавец вообще не получил никакого дохода, т.е. размер подоходного налога равен 0.

Однако в данном случае следует обратить внимание, что для того, чтобы освободиться от уплаты налога с продажи автомобиля, требуется подать в налоговую инспекцию декларацию с приложенными договорами купли-продажи (или их копиями). Подробнее про сроки подачи декларации речь пойдет чуть позже.

При этом договоров должно быть 2. Один из них составлен при покупке автомобиля (в январе), а другой при его продаже (в сентябре). Если договор купли-продажи автомобиля не сохранился, то следует обратиться к другим способам уменьшения налога.

2. Длительное владение автомобилем

Рассмотрим автомобиль , который продан на 150 000 рублей дороже, чем куплен. Этот автомобиль также не будет облагаться подоходным налогом, т.к. он находился в собственности более 3-х лет. НК РФ, статья 217:

Таким образом, длительное владение машиной может полностью освободить продавца от уплаты налога.

3. Налоговый вычет

Владелец автомобиля может рассчитывать на получение налогового вычета в том случае, если он не смог полностью избежать уплаты налогов по одному из вышеприведенных способов.

К данному пункту относятся автомобили и , которые были проданы дороже, чем куплены и находились в собственности менее 3-х лет. Кроме того, к этому же пункту относится и владелец автомобиля , если он потерял договор о покупке автомобиля.

Статья 220 Налогового кодекса:

Итак, что означает налоговый вычет в размере 250 000 рублей? В данном случае из стоимости автомобиля при продаже будут вычтены 250 000 рублей, а с оставшейся суммы нужно будет заплатить налог с продажи автомобиля.

: (450 000 — 250 000) * 0.13 = 26 000 рублей.

: (450 000 — 250 000) * 0.13 = 26 000 рублей.

(250 000 — 250 000) * 0.13 = 0 рублей.

Заметьте, автомобиль проданный за 250 000 рублей или дешевле не облагается налогом с продажи. Однако имейте в виду, что налоговый вычет в размере 250 000 рублей предоставляется только 1 раз в год.

Например, при одновременной продаже автомобилей и сумма налога составит:

(450 000 + 250 000 — 250 000) * 0.13 = 58 500 рублей.

Налоги при продаже 2-х автомобилей

4. Уменьшение дохода на сумму расходов

Существует еще один вариант уменьшения суммы налога — уменьшение дохода на сумму расходов. Статья 220 Налогового кодекса Российской Федерации, часть 2:

Это вариант имеет смысл использовать, если автомобиль продан дороже, чем куплен.

Способ хорошо подходит для продажи автомобиля (он куплен за 350 000 рублей и продается за 450 000 рублей).

В этом случае величина налога составит:

: (450 000 — 350 000) * 0.13 = 13 000 рублей.

Если в той же ситуации воспользоваться вычетом в размере 250 000, то величина налога будет значительно больше:

: (450 000 — 250 000) * 0.13 = 26 000 рублей.

Тем не менее бывают случаи, когда приходится использовать второй вариант. Например, если договор покупки автомобиля утерян и его невозможно предоставить в налоговую.

Обратите внимание, нельзя воспользоваться одновременно (для одного и того же автомобиля) вычетом в размере 250 000 и уменьшить доходы на стоимость расходов. Разрешается выбрать только один из вариантов.

Итак, еще раз приведу перечень ситуаций, в которых налог с продажи автомобиля можно не уплачивать:

- Стоимость автомобиля при продаже меньше стоимости при покупке;

- Владение автомобилем 3 года или более;

- Стоимость продажи автомобиля составляет 250 000 или менее.

Во всех остальных случаях при продаже автомобиля придется заплатить налог. Кстати, начиная с 2011 года продажу автомобиля можно выполнить по упрощенной схеме, не снимая автомобиль с учета.

Какой вариант уменьшения налога выбрать?

В следующей таблице приведены оптимальные варианты для самых распространенных ситуаций:

| Ситуация | Способ уменьшения налоговой базы | Пункт статьи |

| Договор покупки автомобиля утерян | Налоговый вычет | Пункт 3 |

| Договор покупки на руках, стоимость продажи меньше стоимости покупки. | Уменьшение дохода на сумму расходов | Пункт 4 |

| Договор покупки на руках, стоимость продажи больше стоимости покупки, стоимость покупки менее 250 000 рублей. | Налоговый вычет | Пункт 3 |

| Договор покупки на руках, стоимость продажи больше стоимости покупки, стоимость покупки более 250 000 рублей. | Уменьшение дохода на сумму расходов | Пункт 4 |

Не в каждой ситуации налог удастся уменьшить до 0, однако пользуясь приведенной таблицей Вы сможете добиться минимальной суммы платежа.

Порядок уплаты налога при продаже автомобиля

Обратите внимание, что даже если по Вашим расчетам Вы ничего не должны налоговой после продажи автомобиля, декларацию все равно придется подать. Единственное условие, при котором не нужно подавать декларацию в 2018 году, состоит в том, что Вы владеете автомобилем более 3-х лет.

Налоговая декларация за текущий год (2018) подается в начале следующего года (2019). Последний срок, когда в налоговой примут Вашу декларацию без штрафных санкций — 30 апреля. Рекомендую подавать декларацию в конце февраля или начале марта, т.к. к концу марта в налоговой начинается сезон очередей.

Налоговая декларация при продаже автомобиля заполняется при помощи специальной программы, которую можно скачать на сайте налоговой инспекции. Подчеркну, что программа для 2018 года появится лишь в начале 2019 года. Прошлогодние программы использовать не имеет смысла, т.к. за год налоговое законодательство может существенно измениться.

Инструкция по заполнению декларации

Кроме подачи налоговой декларации продавцу автомобиля необходимо уплатить и сам подоходный налог. Сделать это можно как сразу же после продажи автомобиля, так и после подачи налоговой декларации (но до 15 июля).

Отдельного внимания заслуживает уплата налога с продажи автомобиля лицами, не являющимися резидентами. Сначала разберемся, кто признается налоговым резидентом Российской Федерации (статья 207 Налогового кодекса):

Все остальные продавцы автомобилей на территории РФ налоговыми резидентами не являются.

Если Вы не являетесь налоговым резидентом РФ, то имейте в виду, что налог с продажи автомобиля придется платить в любом случае. И его величина составит 30 процентов от стоимости продажи.

Итак, подведем итоги этой статьи:

Уверен, что после прочтения этой статьи расчет налога с продажи любого автомобиля не составит труда.

Источник: https://pddmaster.ru/interest/nalog-s-prodazhi-avtomobilya-v-kakom-sluchae-ne-nuzhno-platit-podoxodnyj-nalog.html

Когда не удерживается ндфл с сотрудника

ДТ 44, Кт 70) — зарплата, начисленная Николаеву Ю.В. Сумма 3653 руб. (Дт 70, Кт 68) — размер налога, который надо удержать из зарплаты. Сумма 26347 руб. (Дт 70, Кт 50) — произведенная выплата. Сумма 3653 руб. (Дт 68, Кт 51) — налог, который необходимо уплатить.

Проводку необходимо осуществлять в конце месяца, в который начисляется налог на зарплату гражданина. Этим днем является дата зарплаты трудящегося.

к содержанию ↑ Как правильно посчитать НДФЛ? Чтобы рассчитать подоходный налог нужно размер оклада умножить на определенную налоговую ставку.

Если трудящемуся положен налоговый вычет, то сначала начальник должен просчитать налогооблагаемую базу: налог = ставка налога*налогооблагаемая сумма. Данное число играет важную роль для трудящегося, т.к. путем стандартных вычетов налогооблагаемая база становится меньше, а зарплата сотрудника больше.

Согласно законодательству, налоговые вычеты могут производиться с тех сотрудников, которые оформляли заявление. К заявлению нужно прикрепить подтверждающие документы.

Стандартным вычетом на одного ребенка является сумма 1400 рублей (статья 218 Налогового кодекса). Если у трудящегося три ребенка, то удержание составляет три тысячи рублей.

Данные вычеты должны производиться до того момента, пока детям не исполнится восемнадцать лет. Если дети сотрудника являются учащимися, то период продлевается на два года.

Платить налоги гражданин обязан только по одному месту труда. Вычеты будут осуществляться, пока заработок трудящегося не станет более 280 000 руб.

Ндфл не удержан. как исправить ошибку

№ Ф09-5794/15, ФАС Уральского округа от 24 сентября 2013 г. № Ф09-9209/13). Пример уведомления налоговой инспекции о том, что организация не может удержать НДФЛ из доходов сотрудников, ставших нерезидентами Гражданин Молдавии А.

С. Кондратьев работает в организации по трудовому договору с января 2014 года.

В период с января по июль и с ноября по декабрь 2014 года Кондратьев проживал в России. По состоянию на 1 января 2015 года Кондратьев признается резидентом.

Момент удержания ндфл из заработной платы

По строке 5.4 «Сумма налога удержанная» необходимо указать ту сумму налога на доходы физических лиц, которая была отражена в первоначальной справке. Разница между строками 5.4 и 5.3 в случае выявления недоимки проставляется также по строке 5.7 «Сумма налога, не удержанная налоговым агентом».

Удержание ндфл из заработной платы и возврат излишне удержанного

Важно

НДФЛ, в данной статье мы рассматривать не будем. Если налогоплательщик умирает, налог не может быть удержан. На основании статьи 44 Налогового кодекса в связи со смертью налогоплательщика обязательства по уплате НДФЛ прекращаются. Рассмотрим порядок действий налогового агента, не полностью удержавшего НДФЛ с доходов физического лица.

Налоговый агент может удержать НДФЛ из доходов физического лица Если налоговый агент на момент обнаружения недоплаты НДФЛ сохраняет договорные отношения с физическим лицом, выплачивает ему доходы в денежной форме, величина выплат удовлетворяет условиям пункта 4 статьи 226 Налогового кодекса и расчеты по налоговому периоду, к которому относится ошибка, не завершены, налоговый агент обязан удержать не полностью удержанный НДФЛ, перечислить его в бюджет, начислить пени и уплатить их. При этом налоговому агенту придется оформить ряд документов.

Тонкости удержания и перечисления «зарплатного» ндфл

Внимание

Галушко была выплачена доплата к пособию по временной нетрудоспособности, предусмотренная системой оплаты труда на предприятии, в сумме 4530,77 руб. По ошибке бухгалтера эта сумма не была включена в состав облагаемого дохода работницы за январь 2011 года. Заработная плата за вторую половину января была выплачена 5 февраля 2011 года.

С суммы доплаты к пособию по временной нетрудоспособности не был начислен и не был удержан налог в сумме 589 руб.

Ошибка обнаружена 28 февраля 2011 года, когда работнице была выдана материальная помощь на приобретение лекарственных средств. Приказом директора материальная помощь назначена в сумме 1200 руб.

Необходимо составить бухгалтерскую справку. Решение Образец бухгалтерской справки смотрите ниже.

Ндфл с выплат работника

НДФЛ с заработной платы: Ставка НДФЛ — 13%, облагаются налогом выплаты, связанные с оплатой труда — оклад, тарифная ставка, премии, надбавки, стимулирующие и компенсационные выплаты. Налоговый кодекс РФ ст.218 устанавливает налоговые льготы для работников в виде стандартных вычетов — суммы, которые отнимаются от заработной платы перед расчетом НДФЛ. Существует три вида вычета по НДФЛ:

- 3000 руб.;

- 500 руб.;

- на детей.

Подробнее о стандартных налоговых вычетах по НДФЛ можно прочитать в этой статье, о вычете на ребенка читайте здесь.

Образец справочного блока в налоговой карточке Кроме того, сумму 260 руб. следует включить в показатель по строке «по ставке 13%» графы «Перечислено» в таблице 20 «Общая сумма налога по итогам налогового периода».

У налогового агента нет возможности удержать НДФЛ из доходов физического лица Налоговый агент, который не имеет возможности удержать НДФЛ, обязан передать эту функцию налоговому органу по месту своего учета.

[su_quote]

Так же как и в первой ситуации (при наличии возможности удержать НДФЛ), налоговый агент должен оформить ряд документов.

Рассмотрим последовательность и порядок их составления в данном случае. Бухгалтерская справка Независимо от обстоятельств обнаружения ошибки ее необходимо отразить в бухгалтерской справке.

Налоговые вычеты Физические лица, работающие в организациях или на предприятиях, могут иметь право на определенные виды льгот. Что же это такое? Налоговый вычет – это определенная сумма, на которую уменьшается налогооблагаемая база при расчете размера НДФЛ к удержанию. Участникам боевых действий Данной категории на законодательном уровне полагается налоговая льгота в размере 500 рублей.

Чернобыльцам Для лиц, пострадавших при аварии на ЧАЭС, а также тем, кто прямо или косвенно участвовал в ликвидации аварии, положен вычет в размере 3000 рублей.

Инвалидам Инвалидам, пострадавшим в результате ВОВ, а также другим категориям военнослужащих, пострадавшим в результате ведения боевых действий, на законодательном уровне полагается налоговая льгота суммой в 3000 рублей.

Перечень и последовательность действий, производимых с целью исправления ошибки, приведшей к недоплате НДФЛ в бюджет, зависит от того, возможно ли удержание дополнительной суммы налога данным налоговым агентом или такой возможности у него нет.

Удержание НДФЛ: возможности налогового агента Наличие возможности налогового агента удержать ставка НДФЛ из доходов физического лица определяется несколькими условиями. Во-первых, между налогоплательщиком и налоговым агентом существуют договорные взаимоотношения, предполагающие выплату дохода.

То есть работник не уволен, а продолжает трудиться и получать зарплату, исполнитель по гражданско-правовому договору исполняет согласованный объем работ за вознаграждение и т. д. Во-вторых, договором предусмотрена выплата налоговым агентом дохода налогоплательщику в денежной форме, то есть вознаграждение осуществляется не только в натуральной форме.

При расчете заработной платы вычет в размере 3000 рублей в 2018 году предоставляется следующим категориям работников:

- участникам ликвидации последствий на ЧАЭС и прочих объектах, подвергшихся радиоактивному заражению;

- гражданам, участвующим при испытании ядерного оружия;

- инвалидам ВОВ;

- военнослужащим, ставшим инвалидами при участии в боевых действиях.

При расчете заработной платы вычет в размере 500 рублей в 2018 году предоставляется следующим категориям работников:

- героям СССР и РФ;

- участникам военных операций по защите страны;

- узникам концлагерей;

- гражданам находящимся в Ленинграде во время блокады;

- инвалидам детства, а также 1,2 групп;

- работникам перенесшим лучевую болезнь, эвакуированным из зон радиоактивного поражения и др.

2.

Источник: https://law-uradres.ru/kogda-ne-uderzhivaetsya-ndfl-s-sotrudnika/