Расходы на питание работников — учет и налогообложение

Расходы на питание работников — учет и налогообложение в отношении них будут рассмотрены в нашей статье — возникают в современных организациях в нескольких формах, влекущих за собой определенные налоговые последствия как для работника, так и для работодателя.

Варианты организации питания работников

Способы бухучета расходов на питание

Затраты на питание и расходы, учитываемые при налогообложении

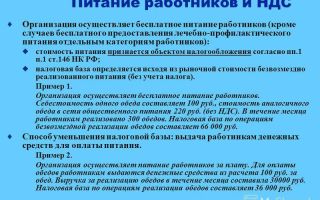

Питание работников и НДС

НДФЛ и страховые взносы по питанию

Итоги

Варианты организации питания работников

Действующее законодательство обязывает работодателя за свой счет выдавать по установленным нормам продукты (спецпитание) работникам, трудящимся в определенных условиях (ст. 222 ТК РФ):

- во вредных — молоко или иные равнозначные ему продукты;

- в особо вредных — лечебно-профилактическое питание.

Однако у работодателя достаточно часто возникает желание организовать регулярное бесплатное или частично компенсируемое питание и для прочих своих работников. Сделать это он может разными способами:

- открыв собственную столовую;

- обеспечив процесс питания силами стороннего контрагента: либо в его столовой, либо путем доставки готовых блюд на территорию работодателя;

- приобретая продукты и давая возможность использовать их работникам;

- выплачивая работнику деньги для компенсации понесенных им расходов на питание.

Предоставляя работнику возможность бесплатно питаться, работодатель фактически увеличивает выплачиваемый ему доход, который вполне обоснованно можно расценить как оплату труда.

Но для того чтобы такой вид оплаты можно было отнести к подобным расходам, их следует внести в общий перечень выплат, образующих систему оплаты труда у работодателя (ст.

129 ТК РФ), закрепив это в одном из следующих внутренних нормативных актов (ст. 135 ТК РФ):

- положении об оплате труда;

- коллективном соглашении;

- трудовом договоре.

Подробнее о положении по оплате труда читайте в статье «Положение об оплате труда работников — образец-2017».

Кроме того, поскольку питание представляет собой выплату натурального характера, то в отношении него придется учесть такие моменты (ст. 131 ТК РФ):

- объем этой выплаты не может составить больше 20% от всей начисленной за месяц зарплаты;

- работник должен написать заявление на предоставление ему зарплаты в такой форме.

Отнесение расходов на питание к оплате за труд потребует организовать ведение учета величины дохода, получаемого каждым конкретным работником.

Для большинства способов обеспечения питанием это сделать вполне реально, снабдив работников соответствующими талонами, карточками или отмечая выдачу по спискам. Но есть некоторые отдельные ситуации, когда определить доход конкретного работника невозможно.

Например, когда доступ к продуктам организуется в общем доступе без ограничений (расходы на чай-кофе, конфеты-печенье или питание происходит по типу шведского стола).

Способы бухучета расходов на питание

Возникновение в бухучете информации о стоимости затрат на питание будет зависеть от выбранного способа организации питания.

Наличие своей столовой потребует выделения ее в обслуживающее производство, на котором будут формироваться затраты по этому производству: Дт 29 Кт 02 (10, 25, 60, 69, 70).

Если услуги по предоставлению питания оказывает сторонний контрагент или работодатель приобретает продукты, в дальнейшем передаваемые работникам, то возникнет проводка по учету стоимости обедов (продуктов), полученных от поставщика: Дт 10 (41) Кт 60.

Аналогичной будет проводка по оприходованию расходов, уже осуществленных работником на свое питание: Дт 10 (41) Кт 71.

Выдача питания независимо от того, к какой категории оно относится (спецпитание либо иное льготное или бесплатное питание), будет осуществляться через счет учета расчетов с персоналом. При этом придется на сумму стоимости полученного питания в отношении каждого работника при начислении зарплаты персонально сделать проводку: Дт 70 Кт 10 (29, 41).

Расходы, по которым не организован персональный учет, даже в случае присутствия этих расходов в системе оплаты труда на расчеты с персоналом отнести невозможно, поэтому проводка по ним будет такой: Дт 91 Кт 10 (29, 41).

Учет выданного в качестве оплаты труда питания в расходах работодателя произойдет с отнесением его сумм:

- на счета учета затрат, если эти расходы:

- обязательны для работодателя по положениям действующего законодательства (спецпитание) и осуществлены в пределах установленных норм;

- предусмотрены внутренним нормативным документом о системе оплаты труда;

- на счет учета прочих расходов в части расходов:

- превышающих нормы выдачи спецпитания;

- не предусмотренных действующей системой оплаты труда.

Подробнее о спецпитании и его учете читайте в материале «Ст. 222 ТК РФ: вопросы и ответы».

Затраты на питание, обязательные для работодателя по законодательству или в силу включения их в систему оплаты труда, при распределении данных по питанию персонально по работникам войдут в состав расходов по оплате труда: Дт 20 (23, 25, 26, 29, 44) Кт 70.

Питание, не соответствующее критериям расходов на оплату труда или обязательного к выдаче, отразится проводкой: Дт 91 Кт 70.

Затраты на питание и расходы, учитываемые при налогообложении

Источник: http://nalog-nalog.ru/nalog_na_pribyl/rashody_nalog_na_pribyl/rashody_na_pitanie_rabotnikov_uchet_i_nalogooblozhenie/

Бесплатные обеды для сотрудников: нюансы налогового и бухгалтерского учета

Сейчас многие компании предоставляют сотрудникам помимо зарплаты так называемый социальный пакет, куда входят бесплатные обеды. Отражение стоимости питания в налоговом и бухгалтерском учете зависит от внутренних локальных документов предприятия. Мы проанализировали варианты, которые чаще всего встречаются на практике.

Если в трудовом или коллективном договоре четко сказано, что компания должна обеспечить работника бесплатным питанием, то обеды представляют собой составную часть заработной платы. Тогда стоимость еды можно учитывать при налогообложении прибыли как расходы на оплату труда (подп. 25 ст. 255 НК РФ).

Как и в случае с обычной «денежной» зарплатой, работодатель должен начислить страховые взносы в фонды, в том числе на обязательное соцстрахование от несчастных случаев на производстве. Кроме того, со стоимости питания нужно удержать НДФЛ.

Для этого необходимо собрать сведения, сколько обедов в данном месяце пришлось на каждого из работников. Чаще всего персонифицированный учет организуют при помощи талонов, которые раздают работникам, а те впоследствии меняют их на обеды.

Налогооблагаемая база по НДС не возникает, поскольку раздача обедов происходит в рамках трудовых, а не гражданско-правовых договоров. Как следствие, реализации здесь нет, и налог на добавленную стоимость начислять не нужно.

Правда, инспекторы зачастую утверждают обратное, но арбитражная практика складывается в пользу организаций (см., например, определение ВАС РФ от 03.03.09 № 1699/09 и постановление ФАС Уральского округа от 05.08.

09 № А50-20596/2008).

А как поступить с «входным» НДС, то есть с тем налогом, который поставщик обедов выделил в своем счете-фактуре? Принять его к вычету нельзя, ведь готовые блюда приобретены не для дальнейшей перепродажи и не для участия в облагаемых НДС операциях. Значит, налог следует учесть в стоимости питания.

Обеды не упоминаются в трудовых и коллективных договорах

В некоторых организациях обязанность работодателя кормить сотрудников не предусмотрена ни коллективным договором, ни трудовыми соглашениями. Но руководство по своей инициативе все же организует доставку горячей еды для персонала. В таком случае единственный внутренний нормативный документ, посвященный обедам — это приказ директора.

В такой ситуации стоимость питания нельзя включать в расходы (подп. 25 ст. 270 НК РФ). Получается, что обеды оплачены за счет прибыли, остающейся в распоряжении компании. Это приводит к необходимости начислить НДС.

Логика такая: раз обеды не являются составной частью заработной платы, то передача их работникам — это переход права собственности на безвозмездной основе. А он признается реализацией на основании подпункта 1 пункта 1 статьи 146 НК РФ.

При этом «входной» налог, выделенный в счете-фактуре поставщика, можно принять к вычету.

Начисление НДФЛ зависит от того, организован ли персонифицированный учет обедов. Если есть информация, сколько порций досталось тому или иному сотруднику, то соответствующую сумму нужно включить в его облагаемый налогом доход.

Страховые взносы (в том числе на «травматизм») также придется заплатить. Ведь в части 1 статьи 7 Федерального закона от 24.07.

09 № 212-ФЗ говорится, что объектом обложения для взносов признаются выплаты и вознаграждения в рамках трудовых отношений.

Аналогичная формулировка дана и в отношении взносов на обязательное соцстрахование от несчастных случаев на производстве (п. 2 ст. 20.1 Федерального закона от 24.07.98 № 125-ФЗ). Офисные обеды вполне подходят под такое определение, даже если они не упомянуты в трудовых договорах. Подобную точку зрения высказывают и чиновники (письмо Минздравсоцразвития России от 23.03.10 № 647-19).

Но в случае, когда персонифицированный учет еды отсутствует, ни взносы, ни НДФЛ начислять не нужно. Никаких штрафов тут не будет, поскольку определить облагаемую базу попросту невозможно. К слову, по этой причине многие компании, раздающие обеды не по требованию трудовых и коллективных договоров, намеренно отказываются от учета порций по сотрудникам.

Обеды предусмотрены в договоре, но персонифицированный учет порций не организован

Случается, что обязанность по обеспечению работников питанием предусмотрена в договоре (трудовом или коллективном), но учет по сотрудникам отсутствует.

С точки зрения налогового и бухгалтерского учета такой вариант не отличается от ситуации, когда обеды не прописаны в договоре.

Объяснение простое: приравнять обеды к зарплате не удастся, так как невозможно указать фамилию, имя и отчество получателя.

Следовательно, отнести стоимость питания к расходам на заработную плату нельзя. Другими словами, еда оплачена из средств, оставшихся после налогообложения прибыли, а это влечет за собой начисление и вычет НДС. Единственное, о чем не может идти речи — это о взносах и НДФЛ.

Работодатель заменяет питание денежной компенсацией

Для налогообложения и уплаты взносов не важно, в какой форме организация обеспечивает питание работников: представляет еду или оплачивает обеды в столовой. Это значит, что при денежной компенсации, как и в случае раздачи готовых блюд, самое главное — это выяснить, прописаны ли обеды в трудовых или коллективных договорах.

Если ответ положительный, то возмещение стоимости еды приравнивается к зарплате, и компенсацию можно включить в затраты. НДС начислять не нужно, что подтверждает и Минфин России (см. письмо от 02.09.10 № 03-07-11/376). Платежи во внебюджетные фонды и налог на доходы необходимо платить по тем же основаниям, что и при доставке еды в офис.

Если ответ отрицательный, то есть питание упомянуто лишь в приказе директора, то компенсация не будет уменьшать налогооблагаемую прибыль. При этом следует начислить НДС и принять «входной» налог к вычету.

Страховые взносы и НДФЛ нужно платить только когда деньги переводятся или выдаются на руки работникам.

Если же работодатель перечисляет средства на счет столовой, и пофамильный учет обедающих не организован, то база по взносам и налогу на доходы физлиц не возникает.

На практике очень распространен вариант частичной компенсации, когда компания оплачивает за сотрудника не полную стоимость обеда, а лишь его часть. В этой ситуации учитывать частичную компенсацию надо точно так же, как и полную. Есть примеры, когда инспекторы объявляли частичное возмещение реализацией и доначисляли НДС.

Так, одно столичное предприятие раздавало сотрудникам специальные карты, которые те оставляли в буфете, а взамен получали 40-процентную скидку на блюда. Затем служащие буфета возвращали работодателю карты, а тот компенсировал скидку из собственных средств.

Судьи подчеркнули: питание реализовывал буфет, а не работодатель, поэтому последний не должен платить НДС с суммы возмещения (постановление ФАС Московского округа от 11.11.10 № КА-А40/13771-10).

Источник: https://www.buhonline.ru/pub/comments/2011/4/4637

Начислять ли НДС с бесплатного питания работникам?

Источник: журнал «Главбух»

Налоговики посчитали, что если организация предоставляла сотрудникам бесплатное питание и не учитывала данные расходы при расчете налога на прибыль то НДС с бесплатного питания работникам необходимо исчислить и уплатить. Однако у судей иное мнение (постановление ФАС Московского округа от 2 июля 2014 г. № А40-65246/13).

Суть спора

Предприятие предоставляло своим работникам бесплатное питание. Для этого оно заключило несколько договоров со сторонними организациями. Обязанность обеспечивать персонал питанием закреплена в коллективном договоре и других локальных актах.

Налоговики по результатам проверки начислили НДС с бесплатного питания работникам. Так как данные расходы не были учтены при расчете налога на прибыль, инспекторы посчитали передачу питания реализацией на безвозмездной основе.

А значит, необходимо исчислить и уплатить в бюджет налог на добавленную стоимость. Организация не согласилась и обратилась в суд.

Решение суда

Судьи поддержали компанию.

В соответствии с подпунктом 2 пункта 1 статьи 146 Налогового кодекса РФ объектом обложения налогом на добавленную стоимость является передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль.

Инспекторы ссылались на данную норму, так как компания не включила затраты на питание персонала в расходы при расчете налога на прибыль. Арбитры разъяснили, что обеспечение сотрудников бесплатным питанием относится к трудовым, а не гражданско-правовым отношениям.

Следовательно, это не является реализацией, а значит, объект обложения налогом на добавленную стоимость отсутствует.

Как пояснили в своем решении судьи, сложившаяся арбитражная практика показывает, что налог на добавленную стоимость не доначисляется при предоставлении бесплатного питания работникам организации, если были выполнены следующие условия:

- соответствующая обязанность закреплена в локальных нормативных актах организации;

- услуги по бесплатному питанию оказываются сторонними компаниями.

То, что предприятие выполнило данные требования, документально подтверждено и не оспаривается инспекторами.

Как выяснили арбитры, обязанность по предоставлению бесплатного питания сотрудникам закреплена коллективным договором, локальным нормативным актом («Положение о порядке обеспечения работников бесплатным питанием»), приказом руководителя организации. Для исполнения данной обязанности компания заключила договоры со сторонними фирмами. Сотрудники рассчитывались за обеды с помощью талонов установленного образца.

Также в проверяемый период компания не реализовывала ни услуги общественного питания, ни продукты питания, то есть не занималась предпринимательской деятельностью в сфере розничной торговли. Следовательно, нормы подпункта 2 пункта 1 статьи 146 Налогового кодекса РФ в данном случае не применимы.

Кроме того, предприятие не являлось потребителем услуг специализированных организаций (ведь конечными потребителями были физические лица – работники компании, и стоимость питания включалась в их совокупный доход). Получается, что передача товаров между сторонними организациями и предприятием отсутствовала.

Арбитры не согласились с мнением инспекторов, что налог на добавленную стоимость не начисляется только в том случае, когда расходы на питание были фактически приняты в уменьшение налогооблагаемой прибыли. Перечень расходов, которые не учитываются при расчете налога на прибыль, установлен статьей 270 Налогового кодекса РФ.

Обязанность исчислить налог на добавленную стоимость при передаче товаров (выполнении работ, оказании услуг) для собственных нужд напрямую связана с невозможностью учесть расходы по этим операциям при расчете налога на прибыль.

Если компания не включила спорные затраты в состав расходов (то есть не использовала данное право) или неправильно отразила их в бухгалтерском и налоговом учете, это не приводит к возникновению объекта обложения налогом на добавленную стоимость.

Подобное решение подтверждает Президиум ВАС РФ в постановлении от 19 июня 2012 г. № 75/12.

Если же компания сама реализует продукты работникам, в том числе и на безвозмездной основе, то их стоимость нужно включить в расчет налога на добавленную стоимость. Такое мнение высказали специалисты финансового ведомства в письме от 11 февраля 2014 г. № 03-04-05/5487. НДС по таким товарам предприятие может принять к вычету.

М. Сунцова,

бухгалтер

Источник: https://otchetonline.ru/art/buh/47822-nachislyat-li-nds-s-besplatnogo-pitaniya-rabotnikam.html

Льготное питание для сотрудников: порядок организации и налоговые последствия

Работодатели часто обеспечивают работникам комфортные условия труда, создавая предприятия питания, такие как столовые, или организовывая питание путем заключения договора доставки обедов в офис.

В этой связи необходимо четко определиться с порядком предоставления питания, его видами и правовыми особенностями: В каких случаях работодатель обязан предоставлять питание? Как оформить питание сотрудников документально? С уплатой каких налогов будет связано предоставление работникам бесплатного питания? Как отразить бухгалтерскими проводками питание работников?

Питание сотрудникам организации может предоставляться как в соответствии с требованиями законодательства, так и по инициативе работодателя.

В последнем случае бесплатное питание представляет собой одну из составляющих социального пакета, предлагаемого работникам предприятия.

Поэтому прежде чем рассказывать про сам процесс организации предоставления питания, необходимо понять, к какому виду это питание относится.

Порядок организации предоставления питания сотрудникам организации

Работодатель издает отдельный локальный нормативный акт.

Таким актом может быть положение о предоставлении бесплатного питания работникам либо включает соответствующие положения о бесплатном питании в действующие локальные нормативные акты, такие как положение об оплате труда, положение о персонале.

В них работодатель может указать: «Работодатель обязуется предоставлять работникам бесплатные обеды. Бесплатные обеды предоставляются один раз в день на сумму не более ____ (________) рублей».

В локальный нормативный акт можно включить так же следующую информацию:

- форму предоставления бесплатного питания;

- сумму, на которую будет предоставлено питание каждому работнику, и порядок ее отнесения на конкретного работника;

- время, в которое работник может получить бесплатное питание, а также место, в котором данное питание предоставляется;

- форму фиксации получения обеда и контроля (талоны, пропуска, а также порядок их получения);

- порядок выплаты компенсации, если стоимость обеда компенсируется работникам в денежной форме;

- порядок удержания сумм НДФЛ из зарплаты работников и др.

Работодатель обязан сослаться на локальный нормативный акт, регламентирующий предоставление бесплатного питания работникам в коллективном и (или) в трудовом договоре с работниками, например:

«Работник имеет право во время установленного Правилами внутреннего трудового распорядка перерыва для отдыха и питания по своему усмотрению получить бесплатное питание в порядке, установленном Положением о предоставлении бесплатного питания».

Необходимо оформить дополнительные документы в зависимости от способа организации бесплатного питания. Например, при создании собственной столовой это могут быть приказ об открытии столовой, положение о столовой, производственные инструкции работников столовой и тд.

Питание сотрудников и налоговые последствия — налог на прибыль

Источник: https://firmmaker.ru/stat/nalogovye/lgotnoe-pitanie-dlja-sotrudnikov-porjadok-organizacii-i-nalogovye-posledstvija

Бесплатные обеды для сотрудников: налоговые последствия

Многие компании обеспечивают работников бесплатными обедами. На практике применяется несколько вариантов организации питания. Наиболее распространенные из них — содержание собственной столовой, заказ обедов в офис и оборудование помещения для приема пищи. Проанализируем налоговые последствия при использовании каждого из перечисленных способов.

В настоящее время обеспечение сотрудников бесплатными обедами — элемент корпоративной культуры. Для современного рабочего и служащего предоставляемый работодателем социальный пакет и создание максимально комфортных условий работы является одной из важных составляющих мотивации работы в конкретной компании.

В Трудовом кодексе не установлена обязанность работодателей обеспечивать сотрудников бесплатным питанием. Исключение — выдача молока и лечебно-профилактического питания по установленным нормам на работах с вредными условиями труда (ст. 222).

Но согласно статье 22 ТК РФ работодатель обязан создать сотрудникам нормальные условия труда, соответствующие государственным нормативным требованиям охраны труда.

Так, у работников должна быть возможность принимать пищу в рабочее время на рабочем месте или в оборудованных для этого местах (ст. 108 и 223 ТК РФ).

В некоторых государственных нормативных отраслевых правилах охраны труда закреплена обязанность работодателя организовывать специальные помещения или места для приема пищи работников, например в пункте 1.12 Типовых инструкций по охране труда работников предприятий торговли и общественного питания, утвержденных приказом Роскомторга от 03.10.95 № 87.

Такое положение содержится не везде, но практически во всех отраслевых правилах установлен запрет на хранение и прием пищи вне специально оборудованных мест (столовых, буфетов, комнат для приема пищи).

Исходя из сказанного, работодатели имеют право закреплять обязанность по оборудованию мест для приема пищи в локальных инструкциях и правилах по охране труда, принятых в конкретной организации.

Работодатель и работники могут договориться, что фирма будет частично или полностью оплачивать их питание. Такое условие предусматривают в коллективном договоре. Об этом говорится в статье 41 ТК РФ.

Если коллективный договор не заключен, данное условие отражают в трудовых договорах, правилах внутреннего трудового распорядка и иных локальных нормативных актах организации, содержащих нормы трудового права.

1

В процессе оборудования и содержания специальных комнат работодатель несет расходы на покупку кухонной мебели, бытовой техники, оплачивает коммунальные услуги, текущий ремонт.

Согласно подпункту 7 пункта 1 статьи 264 НК РФ при исчислении налога на прибыль учитываются расходы на обеспечение нормальных условий труда и мер по технике безопасности, предусмотренных законодательством РФ. На этом основании затраты на содержание и оборудование комнаты для приема пищи уменьшают налогооблагаемую прибыль.

При создании места для приема пищи у работодателя не возникает обязанности уплатить ЕСН и НДФЛ со стоимости соответствующих затрат. Ведь компания лишь обеспечивает нормальные условия труда и не производит выплат сотрудникам.

В ситуации, когда работодатель осуществляет расходы по оборудованию помещения для приема пищи, у него появляются суммы НДС, предъявленные поставщиками по приобретенной им бытовой технике и мебели, по коммунальным услугам, связанным с содержанием данного помещения, и т. п.

Как уже отмечалось, такие расходы работодатель осуществляет в рамках создания нормальных условий труда в соответствии с требованиями статей 108 и 223 ТК РФ. Значит, названные суммы «входного» НДС организация вправе принять к вычету.

Ведь расходы на оборудование места для приема пищи произведены для деятельности, облагаемой НДС.

Покупка готовых обедов у специализированной компании

Один из наиболее популярных вариантов организации бесплатного питания — заказ обедов у специализированных фирм, которые изготовляют и привозят обеды в офисы. Доставленные готовые обеды разогреваются и подаются сотрудникам в комнатах для приема пищи.

Налоговые последствия для компании, обеспечившей сотрудников бесплатными обедами, зависят от того, предусмотрена ли соответствующая обязанность в коллективном либо трудовом договоре.

Если такая обязанность прописана в договорах, то в налоговом учете расходы на оплату стоимости обедов и их доставку учитываются в составе расходов на оплату труда на основании статьи 255 НК РФ. Расходы на оплату услуг контрагентов, изготавливающих и доставляющих обеды в офис, отражаются в расходах на оплату труда.

В налоговую базу по ЕСН включаются любые выплаты и вознаграждения независимо от формы, в которой они осуществляются (п. 1 ст. 237 НК РФ). В частности, ЕСН облагается полная или частичная оплата бесплатного питания сотрудников. Единый социальный налог исчисляется со стоимости обедов, включающей НДС (п. 4 ст.

237 НК РФ). Не облагается только бесплатное питание (молоко и лечебно-профилактическое питание), которое работодатель предоставляет работникам в порядке компенсаций в пределах норм, установленных в соответствии с законодательством РФ. Такое исключение предусмотрено в подпункте 2 пункта 1 статьи 238 НК РФ.

Объект обложения страховыми взносами в ПФР и налоговая база по ЕСН совпадают (п. 2 ст. 10 Федерального закона от 15.12.2001 № 167-ФЗ). Следовательно, приведенные правила применяются и при исчислении взносов в ПФР.

Бесплатные обеды в соответствии с подпунктом 1 пункта 2 статьи 211 НК РФ признаются доходом сотрудника в натуральной форме и облагаются НДФЛ. Налоговая база, так же как и в случае с ЕСН, равна стоимости предоставленного питания с учетом НДС.

Работодатель, выполняя функции налогового агента, должен исходя из норм статьи 226 НК РФ удержать налог, исчисленный со стоимости обедов сотрудников.

В налоговую базу по НДФЛ не включается стоимость молока и лечебно-профилактического питания, бесплатно предоставляемого работникам по установленным нормам на работах с вредными условиями труда согласно статье 222 Трудового кодекса (п. 3 ст. 217 НК РФ).

Важный момент: налоговая база по ЕСН и НДФЛ определяется отдельно по каждому физическому лицу (п. 1 ст. 230 и п. 2 ст. 237 НК РФ). Как правило, при доставке обедов в офис порции заказывают по количеству сотрудников. Поэтому нетрудно организовать персонифицированный учет таких доходов работников в натуральной форме.

Иные налоговые последствия ожидают работодателя, если оплата бесплатного питания не предусмотрена ни в трудовом, ни в коллективном договоре.

Согласно пункту 25 статьи 270 НК РФ стоимость льготного и бесплатного питания сотрудников не уменьшает налогооблагаемую прибыль, если соответствующая обязанность работодателя не установлена законодательством или трудовым (коллективным) договором. На стоимость таких обедов не начисляются ни ЕСН, ни страховые взносы в ПФР (п. 3 ст. 236 НК РФ).

Однако доход в натуральной форме у работников появляется и в этом случае. Компания обязана удержать НДФЛ при безвозмездном предоставлении обедов. Возникает ли объект обложения НДС при передаче бесплатных обедов сотрудникам? По мнению автора, не возникает.

Ведь организация сама не оказывает услуг по обеспечению питанием, а лишь оплачивает их в интересах работников. Одновременно «входной» НДС, уплаченный при приобретении таких услуг, она не вправе принять к вычету. Однако арбитражная практика по этому вопросу противоречива.

Есть судебные решения, в которых предоставление сотрудникам бесплатных обедов, приобретенных у третьих лиц, признано объектом обложения НДС (подробнее об этом читайте в рубрике «Дискуссионный зал» на с. 66).

Иногда вместо готовых обедов организация выплачивает сотрудникам компенсацию за питание. Порядок налогообложения аналогичен изложенному выше. Чтобы фирма учла сумму компенсации в расходах при налогообложении прибыли, в трудовом или коллективном договоре надо прописать не только порядок выплаты компенсации, но и ее размер.

[врез]

В коллективном договоре ЗАО «Фрилайн» предусмотрена обязанность работодателя обеспечить сотрудников горячими обедами. Общество заключило договор с ООО «Бизнес-меню» на изготовление и доставку в офис комплексных обедов. Обеды доставляются ежедневно и передаются по накладной.

По условиям договора цена услуги за месяц формируется исходя из количества поставленных обедов и текущей цены обеда. В мае 2008 года цена обеда с учетом доставки равна 150 руб., включая НДС.

По окончании месяца был составлен акт, в котором указана информация о количестве доставленных за май обедов (600 шт.) со ссылкой на реквизиты накладных. Согласно акту общая стоимость обедов за месяц составила 90 000 руб. (150 руб.

?600 шт.), в том числе НДС 13 729 руб.

Для приема пищи в ЗАО «Фрилайн» выделена специальная комната. В мае 2008 года затраты на ее содержание — 2000 руб., в том числе НДС 305 руб.

При исчислении налога на прибыль в мае 2008 года ЗАО «Фрилайн» включило в состав расходов на оплату труда стоимость бесплатных обедов без НДС в сумме 76 271 руб. (90 000 руб. – 13 729 руб.). Кроме того, в расходах на обеспечение нормальных условий труда учтены затраты на содержание комнаты для приема пищи в размере 1695 руб. (2000 руб. – 305 руб.).

НДС. В II квартале 2008 года ЗАО «Фрилайн» приняло к вычету «входной» НДС по расходам на содержание обеденного помещения в размере 305 руб.

Стоимость бесплатных обедов признается доходом сотрудников в натуральной форме. ЗАО «Фрилайн» удержало НДФЛ со стоимости питания из заработной платы за май 2008 года в общей сумме 11 700 руб. (90 000 руб.?13%).

Затраты на бесплатное питание с учетом НДС (90 000 руб.) включены в налоговую базу по ЕСН и базу, облагаемую взносами в ПФР. ЗАО «Фрилайн» в специальной ведомости ведет персонифицированный учет стоимости бесплатного питания сотрудников.

[/врез]

Собственная столовая

Каковы налоговые последствия, когда работники бесплатно питаются в собственной столовой фирмы?

Обязанность работодателя обеспечить сотрудников бесплатным питанием может быть не прописана в трудовом или коллективном договоре.

Тогда расходы работодателя на содержание столовой и приобретение продуктов питания не учитываются при налогообложении прибыли и не облагаются ЕСН и взносами в ПФР, а НДФЛ удерживается в общеустановленном порядке (подп. 1 п. 2 ст. 211, п. 3 ст. 236 и п. 25 ст. 270 НК РФ).

Предположим, обеспечение питанием предусмотрено в трудовом (коллективном) договоре. Порядок налогового учета зависит от того, обслуживает столовая сторонних лиц или в ней питаются только сотрудники предприятия.

Столовая, которая оказывает услуги на сторону, признается объектом обслуживающих производств и хозяйств, и налогоплательщик при исчислении налога на прибыль обязан применять нормы статьи 275.1 НК РФ. Убыток, полученный столовой, уменьшает общую налоговую базу только при одновременном соблюдении следующих условий:

Если хотя бы одно из перечисленных условий не выполняется, полученный столовой убыток не уменьшает общую налоговую базу текущего налогового периода. Налогоплательщик переносит такой убыток на срок, не превышающий десять лет, и может направить на его погашение только прибыль от услуг столовой.

Тем не менее столовая, которая помимо платных услуг предоставляет бесплатное питание большому количеству сотрудников, вряд ли получит прибыль. Тогда возникший убыток не будет учтен при исчислении налога на прибыль и в будущем. Конечно, при условии, что перечисленные в статье 275.

1 НК РФ условия не соблюдены.

https://www.youtube.com/watch?v=IMMtqL7Xm60

В пункте 3 статьи 236 НК РФ сказано, что выплаты и вознаграждения не признаются объектом обложения ЕСН, если они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль. Поэтому в ситуации, когда убытки по столовой не признаны в текущем налоговом периоде, стоимость бесплатного питания сотрудников в столовой не облагается ЕСН.

Обратите внимание: согласно подпункту 8 пункта 2 статьи 346.26 НК РФ организация, оказывающая услуги общественного питания через объекты общественного питания с залом обслуживания посетителей не более 150 кв. м, обязана применять ЕНВД.

Система налогообложения в виде ЕНВД для указанного вида деятельности должна быть введена нормативным актом представительных органов муниципальных районов, городских округов, законами Москвы или Санкт-Петербурга.

Это означает, что по деятельности столовой, реализующей услуги на сторону, у организации может возникнуть обязанность по применению ЕНВД. Работодателю придется вести раздельный учет доходов и расходов, полученных в рамках разных налоговых режимов (п. 9 ст. 274 НК РФ).

Если расходы разделить невозможно, затраты, относящиеся к спецрежиму, определяются пропорционально доле доходов от деятельности, переведенной на ЕНВД, в общей сумме доходов налогоплательщика.

Вернемся к ситуации, когда столовая организации одновременно предоставляет бесплатные обеды сотрудникам и оказывает услуги питания на сторону. Допустим, по деятельности общественного питания организация применяет ЕНВД.

Тогда работодатель обязан вести обособленный учет затрат на реализацию обедов сторонним посетителям, ведь расходы на бесплатные обеды для сотрудников связаны с деятельностью на общем режиме налогообложения. Сумму затрат на продукты питания, из которых приготовлены платные обеды, определить несложно.

Для этого достаточно знать количество комплексных обедов, реализованных на сторону. Расходы на содержание столовой, относящиеся к ЕНВД, придется определять пропорционально доходам от услуг питания в общей сумме доходов работодателя.

Источник: https://www.RNK.ru/article/214086-qearh-15-m10-besplatnye-obedy-dlya-sotrudnikov-nalogovye-posledstviya

Расходы на питание работников: учет и налогообложение

Сегодня многие работодатели заботятся о своих сотрудниках, обеспечивая их питанием за счет компании или компенсируя затраты на обеды.

Притом что данная услуга очень удобна и приятна для работников, она часто вызывает претензии со стороны налоговиков, которые причисляют расходы на питание к категории необоснованных.

В то же время суды, как правило, в подобных ситуациях занимают позицию налогоплательщиков. Как компании накормить сотрудников и не попасть в немилость проверяющих органов?

Очередной раз правоту налогоплательщика, предоставлявшего своим сотрудникам бесплатные обеды за счет организации, подтвердил Арбитражный суд г. Москвы в постановлении от 6.04.2012 г. по делу № А40-65744/11-90-285.

ИФНС № 24 по г. Москве подала иск в отношении ООО «Автотрейд-АГ», обвиняя компанию в необоснованном включении в состав внереализационных расходов в проверяемом периоде в общем размере 4 252 175 рублей.

В ходе рассмотрения дела арбитрами было установлено, что фирма-ответчик правомерно включила в состав расходов по налогу на прибыль суммы, уплаченные за предоставление услуг бесплатного питания работникам – так как данный пункт был закреплен в Положении о дополнительных льготах, а в трудовых договорах сотрудников указано, что на них распространяются все льготы, установленные в данной организации.

Договор дороже денег, или Кушать подано

Неотъемлемым документом, который поможет отрегулировать отношения сотрудников и работодателей в сфере предоставления питания, является коллективный трудовой договор. В нем стороны имеют право прописать условия полной или частичной оплаты питания (ч. 2 ст. 41 ТК РФ).

Существует несколько вариантов организации питания работодателем:

- компенсации, доплаты, дотации;

- заключение договора с организацией общественного питания (кафе, буфет, столовая);

- заказ готовых обедов в офис (кейтеринг);

- оборудование одного из кабинетов компании под кухню;

- создание собственной столовой.

Наиболее приемлемый путь каждая компания, просчитав предстоящие затраты, налоговые обязательства и оценив риски, выбирает сама. В каждом из вариантов существуют свои особенности.

К примеру, организация столовой – один из самых затратных и осложненных бюрократическими процедурами способов, к которому стоит обращаться организациям с численностью сотрудников более 200 человек.

Поэтому мы расскажем о самых популярных и наименее «пыльных» вариантах представления питания работникам компании.

1) Из рук в руки

Наименее хлопотный для организации путь – выплата сотрудникам дотаций на питание, т. е. выдача денег непосредственно на руки работникам.

Учесть сумму дотации на питание в составе расходов, уменьшающих налогооблагаемую прибыль, организация сможет, только если таковая предусмотрена в трудовом (коллективном) договоре с работниками (п. 25 ст. 270 НК РФ). Если это не оговорено, то суммы выплат будут начисляться за счет чистой прибыли.

Чайно-кофейный налог

Источник: http://uk-audit.ru/articles/rashody_na_pitanie_rabotnikov_uchet_i_nalogooblozhenie/

При оплате расходов на обеды сотрудников НДС к вычету принять нельзя

Расходы на доставку питания и на сами обеды для сотрудников не являются прочими расходами, связанными с производственной деятельностью, а потому нельзя НДС по ним принять к вычету. К такому выводу пришла кассационная инстанция по делу от 25 февраля 2016 г. №А44-3214/2015.

Как следует из материалов дела ООО обратилось в арбитражный суд с заявлением о признании недействительным решения налоговой инспекции в части доначисления 553 308 руб. налога на прибыль, 477 036 руб. НДС, начисления пеней по налогу на прибыль (67 547 руб. 73 коп.) и НДС (46 231 руб. 55 коп.

), штрафов за неуплату налогов на прибыль и НДС в суммах 49 798 руб. и 35 976 руб. соответственно, а также уменьшения на 1 042 020 руб. убытков, исчисленных ООО по налогу на прибыль за 2011 год.

Суммы были доначислены в связи с тем, что по мнению налоговиков, расходы на доставку продукции общественного питания и организацию питания неправомерно квалифицированы судами как прочие расходы, связанные с производственной деятельностью.

В соответствии с законодательством ООО обязано создать нормальные условия для работников, в том числе определить время для отдыха и питания, оборудовать место для приема пищи, однако обязанность организовать доставку питания за счет работодателя законодательством не установлена.

В трудовых и коллективном договорах положений об обязанности работодателя по организации и оплате доставки питания отсутствуют. Кроме того, спорные затраты документально не подтверждены, поскольку отсутствует персонифицированный учет расходов на доставку питания работникам. Следовательно, указанные затраты необоснованно включены в состав расходов по налогу на прибыль.

Суды первой и апелляционной инстанций приняли сторону организации. Суд первой инстанции пришел к выводу, что спорные суммы относятся к прочим расходам, связанным с обеспечением нормальных условий труда, что в силу положений подпункта 7 пункта 1 статьи 264 НК РФ позволяет работодателю учитывать их при налогообложении.

Апелляционный суд посчитал, что имеющие одинаковые основания спорные затраты могут быть отнесены одновременно к разным группам, в силу чего организация была вправе выбрать одну из этих групп и обозначить их как другие прочие расходы, связанные с производством и реализацией.

Также суды посчитали правомерными заявленные налоговые вычеты по НДС, предъявленные контрагентами за доставку обедов для его работников.

Однако кассация с этими выводами не согласилась. По договорам, заключенным с контрагентами, работодатель оплачивал услуги сторонних организаций по доставке продукции общественного питания для своих сотрудников, то есть конечным потребителем были работники. Проконтролировать, кто и что съел также невозможно, так как отсутствует персонифицированный учет затрат на питание.

Поскольку сам работодатель не является потребителем услуг в данном случае, то и объекта обложения НДС не возникает. Кроме того, операции по оплате услуг по доставке продукции общественного питания не связаны с производственной деятельностью ООО. Решение инспекции о доначислении НДС, начислении соответствующих сумм пеней и штрафа признано правомерным.

Источник: https://spmag.ru/news/2016/03/21/pri-oplate-rashodov-na-obedy-sotrudnikov-nds-k-vychetu-prinyat-nelzya

Покушал – заплати налог: удерживаем НДФЛ с бесплатного питания сотрудников

Предоставление бесплатного питания является одним из привлекательных условий трудового договора. А если и зарплата еще не подкачала, то и вообще все должно быть в шоколаде. Только вот в расчетном листке при этом загадочным образом увеличивается НДФЛ, а значит, сумма к выдаче заметно снижается. В чем же дело и кто виноват?

Частым вопросом бухгалтеров является правомерность удержания НДФЛ с бесплатного питания сотрудников, которое предусмотрено трудовыми либо коллективным договорами. Для того чтобы разобраться в этом вопросе, стоит обратиться к Налоговому кодексу.

Законодательством Российской Федерации предусмотрена обязанность физических лиц уплачивать налог с полученных доходов как от источников внутри страны, так и за ее пределами (п.1 ст.209 НК РФ).

Причем данный налог – НДФЛ – уплачивается не только с доходов, полученных в денежном выражении, но и с доходов в натуральной форме, а также с тех, на распоряжение которыми у него возникло право (п.1 ст.

210 НК РФ).

В то же время, не все доходы подлежат обложению НДФЛ. В ст.

217 НК РФ перечислены доходы, которые освобождены от налогообложения, но выплаты и компенсации на питание сотрудников, которые работодатель производит в соответствии с коллективным или трудовым договорами, в этот перечень не входят.

Следовательно, доходы работников в виде денежных компенсаций затрат на питание облагаются НДФЛ не зависимо от того, предусмотрены эти выплаты трудовыми (коллективным) договорами или нет.

Если же доходы были получены в натуральной форме (например, в виде бесплатных обедов), то в действие вступает статья 211 НК РФ.

В ней установлено, что в стоимость товаров, работ либо услуг, полученных в натуральной форме, при определении НДФЛ должны включаться суммы НДС и акцизов, а частичная оплата налогоплательщиком данных товаров (работ, услуг), наоборот, должна исключаться из нее (п.1 ст.211 НК РФ).

В этой же статье перечислены виды доходов, полученных налогоплательщиком в натуральной форме, которые подлежат обложению НДФЛ.

К ним, в частности, относится полная или частичная оплата работодателем за своего работника товаров, работ, услуг, имущественных прав, в т.ч. питания, коммунальных услуг, обучения работника в его интересах, отдыха и т.п. (пп.1 п.

2 ст.211 НК РФ). Соответственно, бесплатные обеды являются доходом сотрудника и облагаются НДФЛ.

Согласно ст.226 НК РФ, организации, в которых налогоплательщик получил доход, должны исчислить НДФЛ, при их фактической выплате удержать его из доходов налогоплательщика, а потом перечислить налог в бюджет. Удержание НДФЛ с бесплатного питания сотрудников работодатель может произвести при выплате им очередной заработной платы.

Платить ли страховые взносы с бесплатного питания, узнайте здесь . О бухгалтерском учете расходов на питание смотрите тут .

Источник: http://pommp.ru/nalogi/pokushal-zaplati-nalog-uderzhivaem-ndfl-s-besplatnogo-pitaniya-sotrudnikov/

Как исчисляется НДС при бесплатном питании?

В рассматриваемых делах Волго-Вятского и Московского округов арбитры не только признали правомерность расходов по прибыли, но и указали, что стоимость продуктов, переданных работнику во время бесплатного обеда, НДС не облагается.

Главное, чтобы условие об организации питания было прописано в трудовых или коллективных договорах. Иначе предоставление питания работникам будет расценено налоговиками как безвозмездная передача, которая подлежит обложению налогом.

Принять к вычету налог на добавленную стоимость, предъявленный поставщиком питания, нельзя, поскольку продукты не используются в операциях, облагаемых НДС.

Отражение расходов на бесплатное питание сотрудников в учёте

На основании коллективного договора компания обеспечивает своим сотрудникам бесплатное питание по типу шведского стола. Фирма наняла специализированную организацию для доставки в офис обедов. В июне предприятие перечислило за питание 236 000 рублей (в том числе НДС — 36 000 рублей).

Поскольку персонифицировать затраты не представляется возможным, компания не облагает обеды НДФЛ и страховыми взносами. На стоимость питания НДС не начисляется, входной налог на добавленную стоимость (36 000 рублей) к вычету не принимается.

Затраты на питание учтены в составе расходов при налогообложении прибыли: — дебет 60 кредит 51: 236 000 рублей — оплачена стоимость обедов поставщику;

— дебет 26 (91-2 субсчет «Прочие расходы») кредит 60: 236 000 рублей — отражена стоимость обедов, полученных от поставщика.

Шведский стол (по мнению контролирующих ведомств и судей):

┌───────────────┐ ┌────────────────────┐ ┌─────────────────────────┐ ┌──────────────────────┐ │ Облагают НДФЛ │ │Облагают страховыми│ │Если облагают НДФЛ │ │Стоимость переданного│ └───────────┬───┘ │ взносами │ │и взносами, то расходы │ │питания сотрудникам │ ▲ └─────────┬──────────┘ │на питание уменьшают │ │НДС не облагают; │ │ ▲ │базу по налогу на прибыль│ │налог, предъявленный │ │ │ └───────────────────────┬─┘ │поставщиком, к вычету│ │ │ ▲ │не принимают │ │ │ │ └────────┬─────────────┘ │ │ Мнение контролирующих ведомств │ ▲ ┌─┴───────────────┴────────────────────────────────────┴────────────┴──┐ │Бесплатное питание,предусмотренное трудовым (коллективным) договором,│ │ по программе шведского стола │ └─┬───────────────┬──────────────────────────────┬──────────────────┬──┘ ▼ ▼ Мнение судей ▼ ▼ ┌───────────┴────┐ ┌────────┴────────────┐ ┌───────────────┴────┐ ┌────────┴─────────────┐ │Не подлежит │ │Не подлежит обложению│ │Стоимость питания │ │Стоимость переданного│ │обложению НДФЛ │ │страховыми взносами │ │уменьшает базу │ │питания сотрудникам │ └────────────────┘ └─────────────────────┘ │по налогу на прибыль│ │НДС не облагают; │ └────────────────────┘ │налог, предъявленный │ │поставщиком, к вычету│ │не принимают │ └──────────────────────┘

Источниками витаминов объявляются самые разные съестные продукты. Лучшим средством сохранения витамина рекомендуется замораживание. Витамин В требуется для укрепления человека в отличной физической форме. Передозировка витаминов равно нежелательна, как и недостаточность. Норма потребления витаминов зависит от срока беременности, наличия заболеваний, пола, возраста, физической активности.

Источник: http://nalogitax.ru/oblozhenie-ndsfree-besplatnyh-obedov-sotrudnikov-besplatnom-pitanii.html

Ндс по питанию работников

Ответ. Согласно подпунктом 1.1.1 пункта 1 статьи 93 Налогового кодекса Республики Беларусь (далее — НК) объектами налогообложения НДС признаются в том числе обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь плательщиком своим работникам.

Следовательно, реализация обедов работникам облагается НДС.

В соответствии с подпунктом 10.6 Инструкции о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок, утвержденной Постановлением Министерства по налогам и сборам Республики Беларусь от 15.11.

2010 № 82 (далее — Инструкция № 82), в строке 10 раздела I налоговой декларации (расчета) по налогу на добавленную стоимость отражается налоговая база по операциям по реализации товаров, облагаемым НДС в порядке, установленном частью первой пункта 9 статьи 103 НК (далее — расчетная ставка), а также налоговая база при безвозмездной передаче товаров, приобретенных у плательщиков, исчисляющих налог по расчетной ставке.

Таким образом, реализация обедов (кроме их безвозмездной передачи), приобретенных с расчетной ставкой НДС, не облагается по этой расчетной ставке. В таком случае должна применяться фактическая ставка НДС. По продуктам питания, включенным в Перечень продовольственных товаров и товаров для детей, по которым применяется ставка налога на добавленную стоимость в размере 10 процентов при их ввозе на территорию Республики Беларусь и (или) при реализации на территории Республики Беларусь, утвержденный Указом Президента Республики Беларусь от 21.06.2007 № 287,- применяется ставка НДС 10%, при невозможности ее определения- 20%.

В соответствии с подпунктом 1.1.

3 статьи 93 НК объектом налогообложения НДС являются обороты по безвозмездной передаче товаров (работ, услуг), имущественных прав на территории Республики Беларусь, за исключением отдельных случаев безвозмездной передачи, перечисленных в пункте 2 статьи 93 и в пункте 2 статьи 31 НК.

Следовательно, безвозмездная передача приобретенных у организаций розничной торговли или общественного питания обедов работникам облагается НДС по расчетной ставке.

Реализация в счет заработной платы обедов собственного производства либо бесплатное питание работников в собственных столовых облагается НДС по расчетной ставке либо по ставке 20%.

Во всех этих случаях у организации имеется право на вычет «входного» НДС по обедам.

Так, согласно пункту 6 статьи 107 НК вычетам подлежат предъявленные плательщику суммы налога на добавленную стоимость при приобретении товаров (работ, услуг), имущественных прав независимо от даты проведения расчетов за приобретаемые товары (работы, услуги), имущественные права либо уплаченные плательщиком при ввозе товаров на территорию Республики Беларусь после их отражения в бухгалтерском учете и книге покупок в случае, если ведение книги покупок осуществляется плательщиком, если иное не установлено главой 12 НК.

Следовательно, вычет НДС осуществляется в отчетном периоде оприходования продуктов питания организацией.

В соответствии с пунктом 15 статьи 107 НК суммы налога на добавленную стоимость, предъявленные при приобретении либо уплаченные при ввозе товаров (работ, услуг), имущественных прав, приходящиеся на обороты по безвозмездной передаче товаров (работ, услуг), имущественных прав, подлежат вычету в порядке, установленном для вычета налога на добавленную стоимость по товарам (работам, услугам), имущественным правам, облагаемым по ставке 20 процентов, независимо от того, облагается ли эта безвозмездная передача налогом на добавленную стоимость.

Таким образом, сумма «входного» НДС по безвозмездно передаваемым обедам принимается к вычету в пределах суммы НДС, исчисленной по реализации, т.е. без распределения по удельному весу на освобождаемые обороты, обороты со ставками НДС 0% и 10%.

Согласно пункту 70 Инструкции № 82 по усмотрению плательщика книга покупок может быть дополнена необходимыми плательщику графами.

Следовательно, сумма «входного» НДС с расчетной ставкой отражается в отдельной графе книги покупок.

Пресс-центр инспекции МНСпо Гродненской области,

тел. 8 (0152) 72-37-55

Источник: http://www.nalog.gov.by/ru/vopros-otvet-grodno/view/nds-po-pitaniju-rabotnikov-12246/