Фнс упростит процедуру подтверждения нулевой ставки ндс

ФНС обнародовала предложения по внесению изменений в статью 165 НК РФ. Согласно законопроекту, налогоплательщикам — экспортерам товаров и услуг не нужно будет представлять в инспекцию бумажных экземпляров деклараций на товары и товаросопроводительных документов с отметками таможни о фактическом вывозе товаров.

Предлагается упростить процедуру подтверждения нулевой ставки НДС как по экспорту товаров, так и по отдельным работам и услугам, а также дать возможность налогоплательщикам представлять вместо транспортных и товаросопроводительных документов реестры сведений из документов, а вместо деклараций на товары — реестр таких деклараций.

Реестры будут представляться на бумаге или в электронном виде с усиленной квалифицированной электронной подписью (ЭП) по телекоммуникационным каналам связи. Формы и порядок их заполнения, а также форматы представления реестров в электронной форме будут утверждаться ФНС.

Ведомство приглашает экспертов и заинтересованных лиц к обсуждению поправок.

Предложенные поправки на руку налогоплательщикам. Но изменения будут актуальны для тех экспортеров, которые реализуют большой объем товаров.

В случае единичной отгрузки товаров на экспорт организации не составит большого труда представить одну таможенную декларацию в общем пакете документов для подтверждения НДС по ставке 0%, считает ведущий налоговый консультант АКГ «Интерком-Аудит» Илья Струев.

Предлагаемая замена таможенной декларации с отметками российского таможенного органа на реестр таможенных деклараций фактически уже предусмотрена действующими положениями НК РФ. Налогоплательщику предоставлено право в порядке, утвержденном приказом минфина от 21 мая 2010 г.

N 48н, вместо таможенной декларации представлять реестр таможенных деклараций, содержащий сведения о фактически вывезенных товарах, с отметками пограничного таможенного органа.

Однако ни в указанной норме, ни в приказе минфина нет информации о форме и порядке заполнения реестра, сообщил Струев.

Важной поправкой следует назвать отмену обязательной отметки таможенных органов на копиях транспортных и товаросопроводительных и других документов, подтверждающих вывоз товара за пределы таможенной территории, которые входят в пакет документов, необходимых для подтверждения нулевой ставки. Кроме того, планируется, что вместо копий названных документов, подтверждающих вывоз товаров за пределы таможенной территории, налогоплательщик получит право представить реестр, содержащий сведения из таких документов.

Еще одно нововведение — право налогоплательщика-экспортера представить указанные реестры как на бумаге, так и в электронном виде. В новой редакции ст.

165 НК РФ планируется четко прописать, что формы и порядок заполнения таких реестров, а также форматы представления реестров в электронной форме должны быть утверждены ФНС, чего не было предусмотрено ранее.

Это тоже плюс, поскольку налогоплательщикам нет необходимости выдумывать формы таких реестров, сказал Илья Струев. Изменения, очевидно, должны упростить документооборот для подтверждения ставки 0% и снизить количество предоставляемых документов.

В частности, при простой операции экспорта товара пакет документов должен составлять: договор на поставку и два реестра сведений, вместо копий таможенных деклараций, транспортных и товаросопроводительных документов.

С ним согласна директор департамента налогового консалтинга интернет-бухгалтерии «Моё дело» Анастасия Моргунова.

«Процедура подтверждения нулевой ставки по НДС должна ускорить документооборот, сократить количество документов, необходимых для представления экспортерами, повысить достоверность и прозрачность передаваемых данных, оперативность мероприятий налогового контроля, то есть помочь налогоплательщику быстрее реализовать свое право на возмещение налога, — считает эксперт. — В этом несомненное достоинство электронного обмена документами. Более того, многие налогоплательщики уже сегодня фактически делают то, что предлагается».

Главное, чтобы эти механизмы заработали своевременно с учетом возможных предложений и уточнений по их внедрению.

Например, требует обсуждения использование облегченного варианта выборочного контроля внешнеторговых сделок в течение предусмотренного срока в отношении участников ВЭД, которые характеризуются низкой степенью риска нарушения законодательства.

«Данные предложения вписываются в общую тенденцию перевода документов в электронную форму, в том числе по взаимоотношениям с участием государства.

Сейчас налоговые органы в ходе проверок в любом случае сверяют полученные декларации с данными, содержащимися в базах таможенных органов, поэтому им достаточно просто номера ГТД для установления факта фактического вывоза товаров за пределы России», — пояснил руководитель департамента налогов и права «Бейкер Тилли Русаудит» Эдуард Кучеров.

Пока господдержка отечественного экспорта товаров и услуг, выраженная в налоговом послаблении, осложнена необходимостью предоставления налогоплательщиком в фискальные органы большого объема сведений и документации.

При этом требования к составу, содержанию и срокам предоставления пакета документов, дающего право экспортерам на применения нулевой ставки НДС, содержащиеся в НК РФ, зачастую трудновыполнимы.

Однозначно актуален вопрос об отмене нормы закона в части необходимости предоставления налогоплательщиком бумажных экземпляров деклараций и товаросопроводительных документов с отметками таможенных органов о фактическом вывозе товаров.

На практике отметка о фактическом вывозе товара может быть не проставлена должностным лицом таможенных органов либо по причине пресловутого человеческого фактора, либо из-за неоднозначного понимания требований закона о том, какая именно отметка госоргана «товар вывезен» либо «выпуск разрешен» подтверждает фактический вывоз товара.

При наличии у таможенного органа электронной базы данных о декларировании и фактическом вывозе товаров предоставление документов в бумажном виде по своей сути дублирует уже имеющиеся у госоргана сведения.

Также сильно ослабляет энтузиазм потенциальных экспортеров требование НК РФ о предоставлении документов на бумажном носителе, копии которого может просто не быть у предпринимателя, как, например, у экспедитора, не выполняющего самостоятельную перевозку и имеющего только реквизиты транспортных документов, подтверждающих факт завершения международной перевозки.

«Предоставление реестров сведений из товаросопроводительных, транспортных документов решит проблему с отсутствием копий необходимой документации, а также позволит налогоплательщикам сократить время на сбор и заверение полного пакета документов.

При этом целесообразно не устанавливать на законодательном уровне форму таких реестров, а ввести требования к их обязательному содержанию.

180-дневный срок, установленный для предоставления в налоговый орган документов, подтверждающих обоснованность применения ставки в 0%, также требует увеличения, поскольку сбор всего комплекта документов осложняется задержкой их получения от контрагентов», — резюмирует ведущий юрист аудиторско-консалтинговой группы «Градиент Альфа» Светлана Кузьменко.

Источник: https://rg.ru/2013/01/29/nds.html

Подтверждать нулевую ставку НДС при экспорте станет проще

Заместитель руководителя Федеральной налоговой службы принял участие в панельной дискуссии на тему: «Есть ли малому бизнесу место в экспорте? Взгляд предпринимателей», которая состоялась в рамках XVII Российского инвестиционного форума в Сочи.

ФНС России совместно с таможенными органами работает над упрощением процедуры подтверждения нулевой ставки НДС при экспорте, рассказал . Уже сейчас предприниматели-экспортеры могут представлять электронные реестры подтверждающих экспорт документов, вместо самих документов.

«Преимущество реестра состоит в том, – пояснил , – что экспортеру не требуется представлять документы одновременно с налоговой декларацией по всем операциям. Налоговый орган автоматически сверяется с таможней и запрашивает у экспортера только те декларации и товаросопроводительные документы, где есть расхождения. Таких запросов направляется менее 1%».

Заместитель руководителя Налоговой службы напомнил об уже принятых законах для экспортного бизнеса. Так, экспортерам несырьевых товаров с 1 июля 2016 года предоставили значительное преимущество: они могут обратиться за вычетом по НДС так же, как при операциях на внутреннем рынке. Это позволяет быстрее вернуть денежные средства в оборот.

В конце прошлого года в Налоговый кодекс внесли поправку специально для интернет-магазинов, продающих за рубеж. Отправляя товар почтой, вместо контракта с покупателем им достаточно представить выписку из банка о получении платежа.

«Мы планируем, что в будущем вместо таможенных деклараций и транспортных документов такому экспортеру достаточно будет представить только таможенную декларацию по форме CN 23 (это документ Всемирного почтового союза) с таможенными отметками.

Это существенно облегчит процедуру», — рассказал .

ФНС России продолжает вырабатывать новые предложения для поддержки российских экспортеров. Например, им предлагается дать право представлять таможенные декларации без отметки об убытии товара с территории Российской Федерации.

«Благодаря интеграции наших ресурсов с ресурсами Федеральной таможенной службы необходимость в таких отметках отпала, – отметил .

– Однако такая возможность будет только у налогоплательщиков, которые представляют в налоговые органы электронные реестры».

Чтобы упростить использование нулевой ставки НДС для железнодорожных перевозчиков и экспедиторов, предлагается применять электронные накладные, в которые уже будут интегрированы отметки таможни. Формат такого электронного документа разрабатывают совместно ФНС и ФТС. В будущем аналогичный порядок работы станет возможен и при экспортных перевозках другим транспортом.

Экспортеров товаров в страны ЕАЭС предлагается освободить от обязанности представлять одновременно с декларацией транспортные документы. Вместо них достаточно будет представить электронный реестр заявлений о ввозе товаров и уплате косвенных налогов.

«Налоговая служба в целом поддерживает идею отменить требования к экспортерам представлять транспортные документы для подтверждения нулевой ставки НДС», — отметил . Однако, уточнил он, конфигурация может быть различна. Например, необходимо, чтобы у налоговых органов было право выборочно запрашивать такие документы.

//

Источник: https://NalogKodeks.ru/podtverzhdat-nulevuyu-stavku-nds-pri-ehksporte-stanet-proshhe/

Новый порядок подтверждения ставки 0% по НДС

С 4 квартала 2015 года налогоплательщики получили право применять новый порядок документального подтверждения ставки 0% по НДС.

Нововведения были призваны упростить для налогоплательщиков процедуру документального подтверждения нулевой ставки, а также установить новый порядок взаимодействия между органами ФТС и ФНС России по обмену в электронной форме информацией о ввозе и вывозе товаров, а также обмену другими сведениями.

Согласно изменениям, внесенным в п. 15 ст. 165 НК РФ, для целей подтверждения применения нулевой ставки по НДС и получения налоговых вычетов налогоплательщики могут представлять сведения в виде реестров соответствующих документов по целому ряду операций, предусмотренных ст. 164 НК РФ, в том числе при:

- реализации товаров, вывезенных в таможенной процедуре экспорта, а также товаров, помещенных под таможенную процедуру свободной таможенной зоны;

- осуществлении услуг международной перевозки товаров;

- выполнении определенных видов работ (услуг), выполняемых (оказываемых) организациями трубопроводного транспорта нефти и нефтепродуктов;

- других операциях (полный перечень установлен в ст. 165 и 164 НК РФ).

Указанные реестры сведений представляются в электронной форме вместо соответствующих копий документов или реестров на бумажном носителе по каждой конкретной операции.

Пилотный проект был запущен в соответствии с Приказом ФНС России от 05.10.2015 № ММВ-7-6/438@ ещё в 2015 году.

Так что совсем скоро мы можем ожидать массового существенного сокращения документооборота между налоговыми органами и предприятиями-экспортёрами.

При этом необходимо отметить, что представление в электронном виде реестров вместо копий определённых документов является правом налогоплательщика, а не его обязанностью. Таким образом, переход на новый порядок работы полностью зависит от воли самой организации.

Новый порядок подтверждения ставки 0% электронным реестром сведений вместо самих документов

Как нам хорошо известно, право на применение нулевой ставки по НДС организации получают при условии представления пакета документов, подтверждающих факт вывоза товаров.

Состав пакета документов зависит от вида таможенной процедуры, вида услуг и способа реализации товаров. Конкретный набор документов определён положениями ст. 165 НК РФ.

В общем случае налогоплательщик представляет:

- контракт с иностранной компанией на поставку товара за пределы Таможенного союза;

- таможенную декларацию с соответствующими отметками таможенных органов;

- копии транспортных, товаросопроводительных и (или) иных документов с соответствующими отметками таможенных органов.

При этом в соответствии с новой редакцией Налогового кодекса налогоплательщики при реализации товаров, поименованных в п. 1 ст. 164 НК РФ, могут представлять вместо бумажных копий документов реестры таможенных деклараций или полных таможенных деклараций (с указанием в них регистрационных номеров), а также реестры транспортных, товаросопроводительных и (или) иных документов.

Только контракт с иностранной компанией должен быть представлен в налоговую инспекцию в виде составленного в письменной форме одного документа, подписанного сторонами, либо документов, свидетельствующих о достижении согласия по всем существенным условиям сделки и содержащих информацию о предмете и условиях сделки, в том числе о цене и сроках её исполнения (п. 19 ст. 165 НК РФ).

Отметим, что замена формата представления подтверждающих документов и переход на электронное взаимодействие с налоговым органом не отразились на сроках представления данных.

Реестры в электронном формате представляются также в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенные процедуры экспорта, свободной таможенной зоны (п. 9 ст. 165 НК РФ).

Указанные реестры представляются в налоговую инспекцию по установленному формату в электронной форме по телекоммуникационным каналам связи через своего оператора электронного документооборота.

Напомню, что таким оператором может быть только российская организация, отвечающая требованиям, утвержденным ФНС России, например, компания «Такском».

Для реализации новых положений Налогового кодекса Приказом ФНС России от 30.09.2015 № ММВ-7-15/427 утверждены новые форматы и порядок заполнения реестров в электронном виде.

Всего утверждено 14 реестров, подтверждающих обоснованность нулевой ставки НДС. При этом в п. 15 ст.

165 НК РФ выделено всего 8 видов электронных реестров, дальнейшее увеличение их количества связано с тем, что в Налоговом кодексе нельзя было учесть все ситуации, возникающие на практике.

Каждый реестр содержит информацию о размере налоговой базы, к которой экспортёром применяется нулевая ставка НДС. Налоговая база определяется по каждой операции, подтверждаемой документами, реквизиты которых отражены в электронном реестре сведений. Такой подход позволяет накопительным итогом установить величину налоговой базы по экспортным операциям.

Порядок заполнения реестров содержит также сведения о том, какие данные являются обязательными, а какие нет, а также условия, при которых необязательные элементы становятся обязательными для заполнения.

Кроме того, обязательным условием, предъявляемым к электронному реестру, является не только составление его в рамках утвержденного формата, но и подписание реестра усиленной квалифицированной электронной подписью уполномоченного лица (руководителя или доверенного представителя организации). Еще одним требованием к направляемым данным служит представление реестра в соответствующий налоговый орган, в компетенцию которого входит проверка данных этого реестра.

Следует отметить, что днем представления в инспекцию реестра сведений считается дата его отправки налогоплательщиком по каналам связи, а не дата получения налоговым органом. В то же время реестр является принятым, если налогоплательщику поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью, позволяющей идентифицировать соответствующий налоговый орган.

При наличии оснований для отказа в приеме подтверждающего экспорт реестра налоговый орган формирует соответствующее уведомление, подписывает его своей усиленной квалифицированной электронной подписью и направляет налогоплательщику.

При получении такого уведомления налогоплательщик должен устранить указанные в нем ошибки и повторить процедуру. Стоит отметить, что отказ в приеме реестра сведений не является отказом в обоснованности применения нулевой ставки НДС.

Согласно утвержденному порядку для обоснования применения нулевой ставки по НДС налогоплательщик-экспортер вместо бумажных документов вправе выбрать один из вариантов:

- Представить реестр № 1 – реестр таможенных деклараций в электронной форме (Приложение 1 к Приказу ФНС России от 30.09.2015 № ММВ-7-15/427), а также копии контракта и транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов (на бумажном носителе или в виде скан-образа);

- Либо реестр № 5 – реестр таможенных деклараций транспортных, товаросопроводительных и иных документов (Приложение 5 к Приказу ФНС России от 30.09.2015 № ММВ-7-15/427), а также копию контракта с иностранным партнером (на бумажном носителе или в виде скан-образа).

При отправке документов используется электронная опись, формат которой утвержден Приказом ФНС России от 29.06.2012. № ММВ-7-6/465@.

Таким образом, через оператора электронного документооборота можно отправить по телекоммуникационным каналам связи все документы, необходимые для подтверждения обоснованности применения ставки 0% по НДС. Иными словами, экспортеры могут подтвердить нулевую ставку, не выходя из офиса, что конечно сильно упрощает жизнь бухгалтеру и оптимизирует саму процедуру.

Порядок проведения проверки представленных в реестрах данных и требование дополнительных пояснений и документов у налогоплательщика

Нужно понимать, что представление реестров документов не избавляет налогоплательщиков от подачи в налоговый орган самих документов в случае их истребования.

Так, налоговый орган в ходе проведения камеральной налоговой проверки вправе выборочно истребовать у налогоплательщика копии документов, сведения из которых включены в представленные реестры.

Первоначально представленные налогоплательщиком реестры сведений сверяются с данными налоговых деклараций по НДС.

При этом налоговая база, облагаемая по нулевой ставке, по данным реестра сведений должна быть равна показателю соответствующей строки в разделе 4 налоговой декларации по НДС. Затем проводится внутренняя проверка данных в представленном реестре.

В частности, проверяется итоговая сумма по реестру сведений – она должна соответствовать сумме налоговых баз по каждой таможенной декларации.

Если на данном этапе выявляются расхождения, вызванные, как правило, арифметическими ошибками или некорректным вводом данных, то налогоплательщику направляется требование о представлении пояснений в рамках п. 3 ст. 88 НК РФ.

Главную проверку данные реестров налогоплательщика проходят тогда, когда налоговые инспекторы сравнивают их с информацией, полученной от органов ФТС России. Если несоответствия выявляются на данном этапе, то в адрес налогоплательщика направляется уже требование о представлении документов на основании п. 15 ст. 165 НК РФ.

Истребование документов может происходить как в сплошном порядке, так и выборочно, например, когда в реестре сведений отражены данные, которые не подтверждены информацией таможенных органов, либо искажены настолько, что их невозможно идентифицировать с данными таможенных органов.

При этом налоговый орган имеет право истребовать только те документы, которые заявлены в представленных реестрах сведений. Замечу, что копии документов, представляемых на бумажном носителе в инспекцию, должны в полном объеме соответствовать требованиям, предусмотренным ст.

165 НК РФ, и содержать все необходимые реквизиты (даже те, которые не указываются в реестрах сведений). Так, копии таможенных деклараций должны содержать отметки российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен из РФ.

В противном случае документ будет признан не соответствующим требованиям ст. 165 НК РФ со всеми вытекающими из этого последствиями.

Однако само по себе наличие расхождений по результатам сопоставления инспекторами реестров сведений с информацией, полученной от ФТС России о таможенном декларировании, об оказанной международной перевозке, данными о фактическом вывозе товаров, еще не является самостоятельным основанием для отказа в подтверждении обоснованности применения нулевой ставки НДС, а только указывает на ту зону риска, к которой налоговым органом будет проявлено повышенное внимание при проведении мероприятий налогового контроля.

При получении налогоплательщиком требования о представлении документов в рамках п. 15 ст. 165 НК РФ, запрошенные документы следует представить в течение 20 календарных дней с момента получения соответствующего требования.

В случае же полного непредставления налогоплательщиком по требованию налогового органа документов, сведения из которых были включены в реестры, обоснованность применения налоговой ставки 0% в соответствующей части считается неподтвержденной. Таким образом, игнорировать требования налогового органа не следует, тем более, если вы уверены в правомерности своих действий. Тщательная проверка документов только подтвердит ваше право на применение нулевой ставки НДС.

Для подтверждения ставки НДС 0% компания «Такском» разработала специальный сервис «Картотека документов» .Он служит для подбора, комплектации и направления документов, хранящихся в различных информационных системах, в налоговые органы через оператора «Такском».

Чем удобен этот сервис? В нем все процессы идут автоматически: собираются документы, из них формируются пакеты подтверждающих документов, которые впоследствии проверяются. В заключении сервис выдает отчет о проделанной работе.

И таким образом ежеквартально автоматически производится подтверждение ставки НДС 0% в виде реестров в формате ФНС согласно статье 165 НК РФ, полных пакетов документов, перечня заявлений о ввозе товаров и уплате косвенных налогов.

Екатерина Колесникова,Советник государственной гражданской службы РФ 3 класса

Специально для компании «Такском»

Источник: Такском

Источник: https://www.certisfera.ru/news/novyy-poryadok-podtverzhdeniya-stavki-0-po-nds

Как подтвердить право на применение ставки НДС 0% при экспорте

Операции, в отношении которых применяется ставка НДС 0 процентов, перечислены в пункте 1 статьи 164 Налогового кодекса РФ.

В частности, нулевую ставку НДС организации вправе применять при реализации:

- товаров в соответствии с таможенной процедурой экспорта (подп. 1 п. 1 ст. 164 НК РФ);

- работ (услуг), связанных с вывозом товаров и ввозом товаров в Россию (подп. 2.1–3.1 п. 1 ст. 164 НК РФ).

Подтверждение права на применение нулевой ставки НДС

Чтобы обосновать применение нулевой ставки НДС, организация должна:

- собрать пакет документов, предусмотренных статьей 165 Налогового кодекса РФ (п. 9 ст. 165 НК РФ);

- заполнить соответствующие разделы декларации по НДС и сдать ее в налоговую инспекцию вместе с собранным пакетом документов (п. 10 ст. 165 НК РФ).

Подтверждать факт экспорта в страны – участницы Таможенного союза нужно в особом порядке. Подробнее об этом см. Как платить НДС при экспорте в страны – участницы Таможенного союза.

Состав документов, необходимых для обоснования нулевой ставки НДС при вывозе товаров на экспорт за пределы Таможенного союза и при реализации работ (услуг), связанных с вывозом (ввозом) товаров, зависит от вида транспорта, с использованием которого перевозится товар, и от вида оказываемых работ (услуг).

Основными документами, которые подтверждают право на применение нулевой ставки НДС при вывозе товаров на экспорт и при реализации работ (услуг), связанных с вывозом (ввозом) товаров, являются:

- контракт (копия контракта);

- таможенные декларации (их копии или реестры);

- копии транспортных, товаросопроводительных и (или) иных документов с отметками соответствующих таможенных органов (или реестры таких документов).

Организация может экспортировать товар из России в иностранное государство через другую страну – участника Таможенного союза.

В этом случае для применения нулевой ставки какие-либо дополнительные документы, которые подтвердят факт вывоза товара за пределы этой страны – участника Таможенного союза, предоставлять не надо.

А дата пересечения ее границы никак не повлияет на момент определения налоговой базы. Такие разъяснения даны в письме Минфина России от 30 июня 2015 г. № 03-07-08/37574.

Срок подачи подтверждающих документов

Документы, подтверждающие право на применение нулевой ставки НДС, нужно представить в налоговую инспекцию в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенный режим экспорта, одновременно с налоговой декларацией (п. 9 и 10 ст. 165 НК РФ). При этом окончание 180-дневного срока связано не с периодом, в котором истекает срок подачи декларации, а с налоговым периодом, за который подается налоговая декларация.

При реализации работ (услуг), связанных с вывозом товаров на экспорт (ввозом товаров), порядок определения 180-дневного срока для подачи документов зависит от вида работ (услуг) и от вида транспорта, с использованием которого перевозится товар.

Если по истечении 180 календарных дней организация не представит в налоговую инспекцию пакет документов, подтверждающих правомерность применения нулевой ставки НДС, стоимость реализованных товаров (работ, услуг) облагается НДС по ставке 10 или 18 процентов. Подробнее об этом см. Как рассчитать НДС при неподтвержденном экспорте.

Контракт

Контракт (копия контракта) на поставку экспортируемых товаров или на выполнение работ (оказание услуг), связанных с вывозом товаров (ввозом товаров), является обязательным документом, который сдается в налоговую инспекцию для подтверждения права на применение нулевой ставки НДС (подп. 1 п. 1 ст. 165 НК РФ).

С 2016 года контракт разрешено подавать не только как один документ. Его могут заменить несколько документов. Главное, чтобы в них стороны сделки достигли письменного согласия по всем ее существенным условиям: предмет договора, цена, сроки исполнения обязательств, наименование сторон сделки. Так записано в пункте 19 статьи 165 Налогового кодекса РФ.

Если контракт у организации отсутствует, например, если за границу вывозятся товары, покупателем которых является российская организация, применять нулевую ставку НДС нельзя.

Такие разъяснения даны в письмах Минфина России от 8 мая 2013 г. № 03-07-08/16131, ФНС России от 17 октября 2013 г.

№ ЕД-4-3/18594 (размещены на официальном сайте налогового ведомства в разделе «Письма, направленные в адрес территориальных налоговых органов»).

Если товары реализуются через посредника, организация-экспортер представляет:

- контракт между посредником и иностранным контрагентом, предусматривающий поставку товаров, принадлежащих организации-экспортеру.

Такой порядок предусмотрен подпунктами 1 и 2 пункта 2 статьи 165 Налогового кодекса РФ.

При реализации работ или услуг, связанных с вывозом товаров (ввозом товаров), предоставляются:

- контракты, заключенные с российскими контрагентами, – если заказчиками работ (услуг) являются российские организации;

- контракты, заключенные с иностранными контрагентами, – если заказчиками работ (услуг) являются иностранные организации.

Это следует из положений подпункта 1 пункта 3.1, подпункта 1 пункта 3.2, подпункта 1 пункта 3.3, подпункта 1 пункта 3.4, подпункта 1 пункта 3.5, подпункта 1 пункта 3.6, подпункта 1 пункта 3.7, подпункта 1 пункта 3.8, подпункта 1 пункта 4, подпункта 1 пункта 14 статьи 165 Налогового кодекса РФ.

Таможенная декларация

Таможенные декларации (их копии) являются обязательными документами для подтверждения права на применение ставки НДС 0 процентов:

1) при вывозе товаров в соответствии с таможенной процедурой экспорта (подп. 3 п. 1 ст. 165 НК РФ). Особенности оформления и представления таможенных деклараций в налоговые инспекции представлены в таблице;

2) при реализации:

- работ (услуг) по транспортировке нефти и нефтепродуктов, а также перевалке и (или) перегрузке нефти и нефтепродуктов, вывозимых за пределы России, трубопроводным транспортом (подп. 3 п. 3.2 ст. 165 НК РФ);

- услуг по организации транспортировки природного газа, вывозимого за пределы России (ввозимого на территорию России), трубопроводным транспортом (если производится таможенное декларирование таких операций). Если таможенное декларирование не производится, вместо таможенных деклараций в налоговую инспекцию нужно представить документы, подтверждающие факт оказания соответствующих услуг (подп. 3 п. 3.3 ст. 165 НК РФ).

Причем подтвердить ставку НДС 0 процентов можно только полной таможенной декларацией. Временная декларация на товары, которую оформляют в соответствии со статьей 214 Закона от 27 ноября 2010 г. № 311-ФЗ, для этих целей не подходит. Такие разъяснения даны в письме Минфина России от 23 октября 2015 г. № 03-07-08/60952.

Для целей таможенного контроля таможенная декларация может быть оформлена в электронном виде (п. 2 ст. 99 Закона от 27 ноября 2010 г. № 311-ФЗ). Однако в налоговую инспекцию таможенную декларацию нужно подавать на бумажном носителе.

Чтобы решить проблему, нужно обратиться на таможню и получить там распечатку электронной таможенной декларации со всеми необходимыми отметками.

Такая бумажная копия тоже может служить подтверждением права на нулевую ставку НДС (письмо ФНС России от 8 апреля 2015 г. № ГД-4-3/5943).

Начиная с IV квартала 2015 года вместо таможенных деклараций экспортеры могут подавать в налоговые инспекции их электронные реестры. Формы, форматы и порядок составления таких реестров утверждены приказом ФНС России от 30 сентября 2015 г. № ММВ-7-15/427.

Если сведения из реестра не совпадут с данными, полученными инспекцией от таможни, в ходе камеральной проверки у экспортера могут запросить сами документы, сведения о которых включены в реестр. Документы нужно будет подать в течение 20 календарных дней после получения запроса. На них должны быть отметки российской таможни.

Такой порядок следует из положений пунктов 15–18 статьи 165 Налогового кодекса РФ. Аналогичные разъяснения содержат письма Минфина России от 18 мая 2015 г. № 03-07-08/28231, ФНС России от 6 августа 2015 г. № СД-4-15/13789, от 29 апреля 2015 г. № ЕД-4-15/7427.

Транспортные и товаросопроводительные документы

Представление в налоговые инспекции копий транспортных, товаросопроводительных и (или) других документов для подтверждения права на применение ставки НДС 0 процентов участниками экспортно-импортных операций является обязательным.

1. При вывозе товаров в соответствии с таможенной процедурой экспорта. Документы должны подтверждать факт вывоза товаров за пределы России. Исключение составляет вывоз товаров трубопроводным транспортом или по линиям электропередач – при таких вариантах экспорта копии транспортных и товаросопроводительных документов не представляются (подп. 4 п. 1 ст. 165 НК РФ).

2. При реализации услуг по международной перевозке товаров.

При реализации услуг, связанных с вывозом товаров на экспорт, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации услуг, связанных с ввозом товаров в Россию (в т. ч. через территорию стран – участниц Таможенного союза), документы должны быть оформлены с учетом следующих особенностей:

- при ввозе товаров водными судами (морскими, речными, смешанного плавания (река-море)) в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт приема товаров к перевозке. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами таможенной территории Таможенного союза;

- при ввозе товаров воздушным транспортом в налоговую инспекцию представляется копия грузовой накладной, где в качестве аэропорта погрузки (перегрузки) указан аэропорт, который находится за пределами таможенной территории Таможенного союза;

- при ввозе товаров автомобильным транспортом в налоговую инспекцию представляется копия транспортного, товаросопроводительного и (или) иного документа с отметкой российской таможни, подтверждающей ввоз товаров в Россию.

Это следует из положений подпункта 3 пункта 3.1 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

3. При реализации работ (услуг) в морских и речных портах по перевалке и хранению товаров, перемещаемых через границу России. При реализации работ (услуг), связанных с вывозом товаров, документы должны быть оформлены в порядке, установленном для экспортеров (содержать те же реквизиты и отметки таможенных органов).

При реализации работ (услуг), связанных с ввозом товаров водными судами (морскими, речными, смешанного плавания (река-море)), в налоговую инспекцию представляется копия коносамента, морской накладной или любого другого документа, подтверждающего факт перевозки товаров. При этом в графе «Порт погрузки» должно быть указано место, которое находится за пределами России, а сам документ должен содержать отметку таможни, действующей в пункте пропуска товаров.

Это следует из положений подпункта 3 пункта 3.5 и подпункта 2 пункта 14 статьи 165 Налогового кодекса РФ.

4. При реализации услуг по предоставлению железнодорожного подвижного состава и (или) контейнеров для перевозки экспортируемых товаров по территории России в налоговую инспекцию представляются копии документов с отметками российских таможен, которые должны подтверждать, что перевозимые товары помещены под таможенную процедуру экспорта (подп. 3 п. 3.7 ст. 165 НК РФ).

5. При реализации работ (услуг) по перевозке экспортируемых товаров по территории России организациями внутреннего водного транспорта в налоговую инспекцию представляются копии документов, подтверждающих вывоз товаров за пределы России (подп. 3 п. 3.8 ст. 165 НК РФ).

Начиная с IV квартала 2015 года вместо самих транспортных и товаросопроводительных документов экспортеры могут подавать в налоговые инспекции их электронные реестры. Формы, форматы и порядок составления таких реестров утверждены приказом ФНС России от 30 сентября 2015 г. № ММВ-7-15/427.

Если сведения из реестра не совпадут с данными, полученными инспекцией от таможни, в ходе камеральной проверки у экспортера могут запросить сами документы, сведения о которых включены в реестр. Документы нужно будет подать в течение 20 календарных дней после получения запроса. На них должны быть отметки российской таможни.

Такой порядок следует из положений пунктов 15–18 статьи 165 Налогового кодекса РФ. Аналогичные разъяснения содержат письма Минфина России от 18 мая 2015 г. № 03-07-08/28231, ФНС России от 6 августа 2015 г. № СД-4-15/13789, от 29 апреля 2015 г. № ЕД-4-15/7427.

Источник: https://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nds/kak_podtverdit_pravo_na_primenenie_nulevoj_stavki_nds/1-1-0-788

Возврат НДС при экспорте из России и нулевая ставка

Что же представляет собой компенсация НДС при отгрузке товаров за границу? Часто это называется возвратом НДС при экспорте из России.

НДС, или налог на добавленную стоимость, является косвенным, и его ставка зависит от вида товара. Это может быть как 10% для жизненно необходимых продуктов, так и 18% для всех остальных групп товаров.

Что представляет собой экспортный НДС

Экспортный НДС — это такой налог, который определяется для товаров, продаваемых за рубеж. Приобретая товар в России, вы уже заплатили налог на него.

Затем вы продаёте его на экспорт, соответственно, НДС на экспорт составляет 0%. В данном случае возникает ситуация, когда есть НДС уплаченный, но нет оплаты в бюджет. То есть при экспорте товаров возникает переплата НДС в бюджет.

Законодательно налоговой инспекцией прописан пункт, в котором можно вернуть на свой счёт деньги. Это называется возвратом НДС по нулевой ставке при экспорте.

Как это сделать? Для начала вашей компании придется пройти камеральную проверку и предоставить необходимую документацию за весь отчетный квартал.

Пример экспортной торговли — почему это выгодно?

На примере можно рассмотреть, насколько выгодно для компании торговать за пределами Российской Федерации.

Для начала пример торговли внутри страны:

Теперь рассмотрим, если бы этот товар был продан за границу:

Можно представить, какие суммы будут фигурировать, если продаваемый товар будет исчисляться миллионами. Компания сможет разбогатеть только на одной марже.

Даже не обязательно продавать товар в страны ЕС, к примеру, продавая товар в Казахстан или Беларусь, можно увеличить свои доходы просто за счет маржи и разбогатеть.

Ставка 0% при экспорте определена НК. Экспорт товаров регламентирован таможенным кодексом. Ставка ноль применима для всех случаев вывоза товара за пределы Российской Федерации. А также ставка может применяться и для стран-транзитёров. Сюда входят:

- Казахстан;

- Армения;

- Беларусь.

Для продажи на экспорт предприятие должно находиться на общей системе налогообложения (ОСНО). Иначе продавец не сможет воспользоваться ставкой 0%.

Документы, необходимые для нулевой ставки

Для того чтобы ваша компания смогла торговать на экспорт, необходимо подготовить пакет документов.

- Договор поставки (копия договора) или, как его называют, соглашение с иностранным покупателем.

- Документ с таможни. Например, таможенная декларация. На бумагах обозначается, что товары пересекали границу РФ.

- Любые сопроводительные бумаги или электронные реестры с отметками российских таможенников.

- Копия договора на посреднические услуги.

Договорные обязательства собственноручно подписываются всеми участниками контрактов.

Для подтверждения нулевой ставки НДС при экспорте продавец должен в течение полугода предоставить налоговую декларацию в налоговую инспекцию.

Затем налоговики делают проверку камеральную, которая длится три месяца. В ходе проверки сверяются все документы и данные с таможенных служб. Если обнаружатся неточности, налоговики потребуют предоставления дополнительных данных. При не предъявлении доказательств расхождений налоговый орган может отменить ставку 0% для вашей организации.

На практике показано, что налоговая инспекция не успокаивается предоставленными с вашей стороны документами.

Налоговики требуют:

- Проверку полного отчётного квартала, а не только по отдельной поданной декларации.

- Провести встречную проверку у вашего поставщика, как производится оплата товара на экспорт.

- При проведении контроля обязательно должно быть соответствие законодательству: полный штат работников, наличие офиса, лицензии на торговлю данной продукцией, наличие складских помещений.

Тщательно проверяются продавцы на экспорт, изменяющие название и юридический адрес в течение полугода с начала экспортной торговли.

Как уже говорилось, торговля на экспорт является очень прибыльным делом для компаний и предпринимателей. При наличии всех документов и подтверждения нулевой ставки экспорта компании запросто могут получать большой доход на самой марже.

В соответствии с НК, если компания в ходе камеральной проверки не предоставила по требованию налоговиков дополнительные документы, то применение нулевой ставки не разрешается, и, соответственно, возмещение не полагается.

Однако это не влияет на дальнейшие компенсации по ставке 0%. Так что компании, которые хотят заниматься торговлей на экспорт, должны быть готовы к множеству нюансов и «допросов» налоговых органов.

Особенности экспортных операций и НДС смотрите в этом видео:

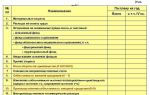

Заполнение раздела 4 декларации по нулевой ставке

- Раздел по коду 010. В этом разделе отражают коды операций, совершенные за период.

- Раздел 020. Там отражаются налоговые ставки за прошедший период и по каждой операции.

- Раздел 030. Отражаются налоговые вычеты по каждой совершенной операции, которые были оформлены при получении товаров.

В разделе 4 декларации теперь заполняются все операции, которые были произведены налогоплательщиком.

Причём сумма повторяется столько раз, сколько необходимо по числу операций. Были также добавлены новые коды.

- Коды 060-080, которые отражают возврат товара.

- При корректировке суммы налога. Эта корректировка проводится, если были внесены изменения на цену. Коды 090-110.

При вышеперечисленных изменениях были внесены новые разделы — 120, 130. В этих строках вносятся данные о сумме налога к возмещению, сумма которого была отражена в разделе № 4.

То есть можно сказать, что раздел 4 заполняется декларантом только тогда, когда у него имеется вся документация, подтверждающая законность нулевой ставки.

- Строка по коду 060 отражается операцией, которая приводилась в приложении 1 к декларации по НДС.

- В строчки 070 и 080 вносятся корректировочные суммы и налоговые вычеты. Эти вычеты связаны с операцией по возврату товара или отказом от работ.

- Строка 090 отражает операцию по коду 1010448.

- В строке 100 заполняется сумма, которая идёт на увеличение ставки налога на работы или товар, которые уже были реализованы.

- Строка 110 раздела № 4 — заносится сумма, которая идёт на уменьшение ставки налога.

- Сумма налога указывается в строке 120.

Источник: https://saldovka.com/nalogi-yur-lits/nds/vozvrat-nds-pri-eksporte.html

Экспорт: возмещение НДС, подтверждение нулевой ставки

Реализация экспортных товаров, согласно пп. 1 п. 1 ст. 164 НК РФ, облагается НДС по ставке 0% при их фактическом вывозе за пределы таможенной территории России и соблюдении условий ст. 165 НК РФ. С 1 октября 2011 г.

при реализации товаров по контрактам, обязательства по которым выражены в иностранной валюте, моментом определения налоговой базы является день отгрузки.

Если обязательства предусмотрены в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или условных денежных единицах, моментом определения налоговой базы также является день отгрузки, при последующей оплате налоговая база не корректируется.

В налоговые органы для подтверждения ставки 0% представляются:

— контракт налогоплательщика либо его копии с иностранным лицом на поставку товара (припасов) за пределы таможенной территории России; — договор поручения по оплате за товар (припасы), заключенного между иностранным лицом и организацией, осуществившей платеж (если выручка от реализации товара (припасов) иностранному лицу поступила на счет налогоплательщика от третьего лица); — таможенная декларация (ее копия) с отметками таможенного органа России, производившего таможенное оформление вывоза товаров; — копии транспортных, товаросопроводительных и (или) иных документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы территории России. Кроме того, может возникнуть необходимость представить иные документы, их перечень будет зависеть от вида экспортируемых товаров, способов их перемещения через границу и иных условий (ст. 165 НК РФ). Например, если экспортируемые товары не происходят с территории Российской Федерации, в налоговый орган помимо перечисленных документов представляется копия заявления об уплате НДС при ввозе товаров на территорию России с отметкой налогового органа, подтверждающей факт уплаты налога.

Срок для подтверждения ставки 0% установлен 180 календарных дней со дня помещения товара под таможенный режим экспорта.

Моментом определения налоговой базы по указанным товарам является последнее число квартала, в котором собран полный пакет документов, предусмотренных ст. 165 НК РФ.

Документы, подтверждающие продажу товара на экспорт, представляются одновременно с декларацией по НДС.

Применение ставки 0% не освобождает экспортера от обязанности по выставлению счетов-фактур (в одном экземпляре). При заполнении счета-фактуры в гр. 7 «Налоговая ставка» указывается ставка НДС, равная 0%; в гр. 8 «Сумма налога» — 0, в гр. 9 «Стоимость товаров (работ, услуг), имущественных прав, всего с учетом налога» — сумма, равная указанной в гр.

5 «Стоимость товаров (работ, услуг), имущественных прав, всего без налога» и стоимости отгруженных товаров, указанной в таможенной декларации.

В случае сбора налогоплательщиком документов, предусмотренных ст.

165 НК РФ, счета-фактуры, выставленные при осуществлении операций по реализации товаров на экспорт, подлежат регистрации в книге продаж в том налоговом периоде, на который приходится день сбора документов (пример 1).

Источник: https://www.pnalog.ru/material/export-vozmeschenie-nds-podtverzhdenie-nulevoy-stavki

Подтверждение 0 ставки НДС | Гордон и Партнеры

Читайте так же:

Особенности договора поставки в Казахстан

Гордон Андрей Эдуардович, налоговый адвокат

Адвокатская палата Московской области

Экспорт товаров с территории России в страны Евразийского экономического Союза (ЕАЭС) облагается НДС по налоговой ставке ноль процентов. Каждый российский экспортер обосновывает применение нулевой ставки НДС перед налоговыми органами соответствующим пакетом документов.

С июля 2016 года количество необходимых документов уменьшено! Такие разъяснения дали фискальные органы в письме Министерства Финансов Российской Федерации от 30 июля 2016 года № 03-07-13/1/38244.

Налогообложение реализации товаров на экспорт с территории России в Казахстан, Белоруссию, Киргизию и Армению осуществляется в особом порядке и регулируется не налоговым кодексом Российской Федерации, а международным соглашением России с государствами Казахстан, Белоруссией, Киргизией и Арменией — договором «О Евразийском экономическом союзе» от 29 мая 2014 года подписанным в Астане.

В частности, реализация товаров на экспорт из России в государства ЕАЭС облагается НДС по налоговой ставке ноль процентов в соответствии и в порядке, установленном пунктом 3 Протокола №18 к этому договору.

По правилам пункта 4 протокола, для подтверждения обоснованности применения нулевой ставки НДС российский экспортер представляет в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

1) договоры (контракты), заключенные с налогоплательщиком другого государства-члена ЕАЭС или с налогоплательщиком государства, не являющегося членом Союза (далее — договоры (контракты)), на основании которых осуществляется экспорт товаров.

В случае лизинга товаров или товарного кредита (товарного займа, займа в виде вещей) — договоры (контракты) лизинга, договоры (контракты) товарного кредита (товарного займа, займа в виде вещей); договоры (контракты) на изготовление товаров; договоры (контракты) на переработку давальческого сырья;

2) выписка банка, подтверждающая фактическое поступление выручки от реализации экспортированных товаров на счет российского налогоплательщика-экспортера, если иное не предусмотрено законодательством государства-члена.

В случае если договором (контрактом) предусмотрен расчет наличными денежными средствами и такой расчет не противоречит законодательству государства-члена, с территории которого экспортируются товары, налогоплательщик представляет в налоговый орган выписку банка (копию выписки), подтверждающую внесение налогоплательщиком полученных сумм на его счет в банке, а также копии приходных кассовых ордеров, подтверждающих фактическое поступление выручки от покупателя указанных товаров, если иное не предусмотрено законодательством государства-члена, с территории которого экспортируются товары.

Документы, указанные в настоящем подпункте, не представляются в налоговый орган, если их представление не предусмотрено законодательством государства-члена в отношении товаров, экспортированных с территории государства-члена за пределы Союза;

3) заявление о ввозе товаров и уплате косвенных налогов, составленное по форме, предусмотренной отдельным международным межведомственным договором, с отметкой налогового органа государства-члена ЕАЭС, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств) (далее — заявление) (на бумажном носителе в оригинале или в копии по усмотрению налоговых органов государств-членов) либо перечень заявлений (на бумажном носителе или в электронном виде с электронной (электронно-цифровой) подписью налогоплательщика).

Налогоплательщик включает в перечень заявлений реквизиты и сведения из тех заявлений, информация о которых поступила в налоговый орган в форме, предусмотренной отдельным международным межведомственным договором.

Форма перечня заявлений, порядок ее заполнения и формат определяются нормативными правовыми актами налоговых органов государств-членов либо иными нормативными правовыми актами государств-членов.

В случае реализации товаров, вывозимых с территории одного государства-члена ЕАЭС на территорию другого государства-члена ЕАЭС, и помещения их под таможенные процедуры свободной таможенной зоны или свободного склада на территории этого другого государства-члена вместо заявления в налоговый орган первого государства-члена представляется заверенная таможенным органом другого государства-члена копия таможенной декларации, в соответствии с которой такие товары помещены под таможенные процедуры свободной таможенной зоны или свободного склада;

4) транспортные (товаросопроводительные) и (или) иные документы, предусмотренные законодательством государства-члена, подтверждающие перемещение товаров с территории одного государства-члена на территорию другого государства-члена.

Указанные документы не представляются, если для отдельных видов перемещения товаров, в том числе перемещения товаров без использования транспортных средств, оформление этих документов не предусмотрено законодательством государства-члена;

5) иные документы, подтверждающие обоснованность применения нулевой ставки НДС и (или) освобождения от уплаты акцизов, предусмотренные законодательством государства-члена, с территории которого экспортированы товары.

В своем письме фискальный орган обращает внимание российских налогоплательщиков на имеющуюся в пункте 2 оговорку:

«Документы, указанные в настоящем подпункте, не представляются в налоговый орган, если их представление не предусмотрено законодательством государства-члена в отношении товаров, экспортированных с территории государства-члена за пределы Союза»

В Российской Федерации порядок подтверждения права на применение налоговой ставки НДС ноль процентов при экспорте товаров за пределы Российской Федерации регулируются статьей 165 Налогового кодекса. С 2011 года в этой статье из состава подтверждающих документов исключена выписка банка, подтверждающая фактическое поступление выручки от реализации экспортированных товаров.

Из совокупности приведенных норм Минфин делает вывод, что российские экспортеры товаров в Казахстан, Белоруссию, Киргизию и Армению вправе не представлять в налоговые органы выписку банка о поступлении выручки от экспорта этих товаров для подтверждения права на нулевую ставку НДС.

Указанные в пункте 5 перечня «иные документы, подтверждающие обоснованность применения нулевой ставки НДС, предусмотренные законодательством государства-члена, с территории которого экспортированы товары» российские экспортеры не представляют, поскольку в статье 165 Налогового кодекса Российской Федерации представление таких документов не предусмотрено.

Можно поздравить российских экспортеров:

С июля 2016 года для подтверждения права на применение налоговой ставки ноль процентов по НДС по операциям реализации товаров с территории России в Казахстан, Белоруссию, Киргизию и Армению российским экспортерам достаточно представить в инспекцию ФНС: 1) экспортный контракт, 2) заявление о ввозе товаров и уплате косвенных налогов, 3) транспортные (товаросопроводительные) документы.

Вычеты НДС при экспорте товаров из России в Казахстан, Беларусь, Киргизию и Армению

Налогообложение НДС операций реализации товаров на экспорт из России в государства ЕАЭС производится по правилам договора «О Евразийском экономическом союзе» от 29 мая 2014 года, а не Налогового кодекса Российской Федерации.

Протокол №18 к договору устанавливает правила взимания косвенных налогов и акцизов. Экспортеры товаров из России в государства ЕАЭС обладают правом на применение налоговых вычетов по НДС при реализации товаров на экспорт из России в другие государства ЕАЭС.

При не представлении подтверждающих документов для применения нулевой ставки НДС в течении 180 дней с даты отгрузки, суммы начисленного НДС на реализацию на экспорт товаров могут быть приняты к вычету, к зачету или возмещены при последующем представлении подтверждающих право на нулевую ставку НДС документов.

Оспаривание решений налоговых органов об отказе в применении налоговых вычетов по НДС по экспорту в Казахстан, Белоруссию, необходимо вести с учетом правил договора «О Евразийском экономическом союзе» от 29 мая 2014 года.

Особенности лизинговых контрактов между российским лизингодателем и Казахстанским лизингополучателем

Эти же правила применяются и для операций вывоза товаров (предметов лизинга) с территории России в государства ЕАЭС по договорам лизинга на условиях перехода права собственности к лизингополучателю при условии предоставления указанного выше пакета документов.

Налоговая база по НДС при вывозе предмета лизинга по такому договору (контракту) определяется на дату, установленную договором (контрактом) лизинга для уплаты каждого лизингового платежа, в размере части первоначальной стоимости товаров (предметов лизинга), приходящейся на каждый лизинговый платеж (абз. 3 п. 11 Протокола №18 к договору «О Евразийском экономическом союзе» от 29 мая 2014 года.

Если договор (контракт) лизинга с лизингополучателем не резидентом России не предусматривает перехода права собственности на предмет лизинга, указанный порядок не применяется. В этом случае объектом налогообложения по НДС являются услуги по передаче имущества в лизинг.

Напомним: подтверждающие право на нулевую ставку НДС документы представляются в налоговый орган в течение 180 календарных дней с даты отгрузки (передачи) товаров.

Дата отгрузки, при экспорте из России в Казахстан, Белоруссию, Киргизию и Армению, в целях исчисления НДС при реализации товаров, признается дата первого по времени составления первичного бухгалтерского (учетного) документа, оформленного на покупателя товаров (первого перевозчика), либо дата выписки иного обязательного документа, предусмотренного законодательством государства-члена для налогоплательщика НДС, то есть, российским законодательством. В зависимости от конкретной ситуации это может быть транспортная накладная, товарная накладная, товаросопроводительный документ.

Что такое транспортные (товаросопроводительные) документы и как их составлять мы рассмотрели в одной из предыдущих публикаций.

В случае отсутствия в течение 180 дней документов, подтверждающих право на нулевую ставку НДС, российский налогоплательщик обязан руководствоваться не Налоговым кодексом Российской Федерации, а правилами международного договора (Протокол №18 к договору «О Евразийском экономическом союзе»): начислить и уплатить НДС с реализации экспортных товаров за налоговый период, на который приходится дата отгрузки на экспорт.

Обратите внимание: Освобождения от уплаты пени и штрафов, в связи с уплатой налога в более поздней срок международным договором не предусмотрено. Вместе с тем, среди подтверждающих документов присутствует заявление о ввозе товаров и уплате косвенных налогов, которое обязан оформить покупатель в своем государстве и предоставить российскому поставщику.

В интересах российского экспортера включить в экспортный контракт условия об обязанности и сроках предоставления покупателем поставщику заявление о ввозе товаров и уплате косвенных налогов, а так же установить ответственность покупателя за их не своевременное предоставление. Размер ответственности можно определить размером пени и штрафа, начисляемых за несвоевременную уплату, или не уплату НДС.

Посоветовать предусмотреть подобные условия в экспортном контракте должен квалифицированный налоговый юрист, налоговый адвокат, еще до подписания контракта.

Так же, как и обратить внимание российского налогоплательщика, что международный договор «О Евразийском экономическом союзе» предусматривает возможность подтверждения права применить нулевую ставку НДС по экспорту в Казахстан, Белоруссию, Киргизию и Армению на уровне межгосударственного взаимодействия государственных органов. То есть в отсутствие заявление о ввозе товаров и уплате косвенных налогов.

27 июля 2016 года

Адвокат Гордон Андрей Эдуардович

Читайте новые публикации:

Как заполнить международную накладную CMR

Возврат импорта из Казахстана, Белоруссии — Оформление НДС

Остались вопросы?

Позвоните по телефону или заполните форму внизу страницы!

Источник: https://gordon-adv.ru/articles/yeksport-v-kazakhstan/