Отпускные: страховые взносы в ФСЗН с переходящих выплат

Накануне отпускного периода вопросы исчисления страховых взносов с сумм переходящих отпускных получают новый виток актуальности. Рассмотрим на примере правила их начисления и уплаты, а также отражения в отчетности.

Страховые взносы в ФСЗН

Когда следует начислить. Отпускные являются объектом для исчисления взносов в ФСЗН . В то же время в отношении переходящих отпускных момент возникновения этого объекта неочевиден. Особого порядка начисления взносов на отпускные, приходящиеся на смежные месяцы, в законодательстве не прописано .

Во внимание принимаются следующие моменты:

— объектом для начисления этих взносов являются выплаты всех видов, начисленные в пользу работающих граждан .

Исходя из этой нормы напрашивается вывод, что взносы начисляются в месяце ухода работника в отпуск единовременно на все начисленные отпускные, но за каждый месяц отпуска в отдельности (для учета ограничения пятикратной величины средней заработной платы работников в республике);

— взносы уплачиваются в общем случае не позднее установленного дня выплаты зарплаты за истекший месяц .

Следуя этому утверждению, представляется, что начислять взносы допустимо в каждом месяце, на который приходится отпуск, на соответствующую часть отпускных раздельно.

В этом случае по разъяснениям специалистов Фонда срок уплаты взносов для каждой из частей переходящих отпускных будет разный.

Таким образом, на практике применяются оба варианта начисления взносов на переходящие отпускные. Далее рассмотрим подробнее применение этих вариантов на примере условной ситуации.

Ситуация. Работнику в мае 2018 г. начислены отпускные в сумме 780 руб., в том числе за календарные дни мая — 286 руб., июня – 494 руб.

Срок выплаты зарплаты — 12-е число следующего месяца. Взносы в ФСЗН организация уплачивает ежемесячно.

При единовременном порядке взносы на общую сумму отпускных начисляются в мае в сумме 273 руб. ((286 руб. x 35%) + (494 руб. x 35%)). То есть путем составления нескольких проводок данная сумма будет отражена в мае по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению».

При раздельном порядке начисления по кредиту счета 69 отражаются взносы: в мае в сумме 100,10 руб. (286 руб. x 35%), в июне – 172,90 руб. (494 руб. x 35%).

В какой срок уплатить. Как указано выше, законодательством установлен срок окончательного расчета по взносам за отчетный месяц (квартал). Для каждого из рассматриваемых вариантов начисления взносов сроки и суммы перечисляемых взносов с переходящих отпускных будут отличаться.

Так, при единовременном начислении взносов с обеих частей отпускных (за май и июнь) необходимо уплатить взносы по сроку 12 июня в сумме 273 руб. Если предположить, что рассматриваемая хозяйственная операция является единственной по счету 69, то именно эта итоговая сумма значится по кредиту.

При раздельном начислении взносов по сроку 12 июня исходя из сведений счета 69 уплачиваются только взносы, начисленные в мае в сумме 100,10 руб. Взносы, начисленные в июне в сумме 172,90 руб., уплачиваются по сроку 12 июля.

Как видим, второй вариант начисления взносов предоставляет организации определенные преференции, поскольку позволяет уплатить взносы поэтапно частями, а не единовременно всю сумму.

При получении средств на выплату отпускных организация может уплатить взносы раньше установленного срока либо представить в банк справку о том, что обязательства по указанным платежам отсутствуют, исполнены или срок их исполнения не наступил. При этом окончательный расчет должен быть произведен не позднее установленного дня выплаты зарплаты за истекший месяц .

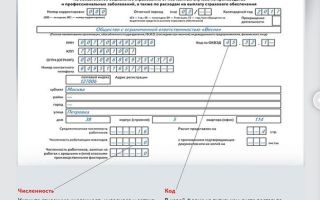

Как заполнить отчетность. Правила отражения переходящих отпускных в отчете 4-фонд и форме ПУ-3 не совпадают. Так, в отчете 4-фонд отпускные учитывают в составе показателей периода, в котором на них были начислены взносы, а в форме ПУ-3 — в составе показателей месяца, за который они начислены .

Покажем в таблице, в чем заключаются отличия отражения переходящих отпускных в формах ПУ-3 и отчете 4-фонд в зависимости от применяемого порядка начисления взносов, на примере нашего случая.

Таблица 1

| Порядок начисления взносов в ФСЗН на суммы переходящих отпускных | Форма ПУ-3,в составе показателей | Отчет 4-фонд за январь – июнь,в составе показателей | ||

| мая | июня | мая | июня | |

| Единовременно на всю сумму | отпускные – 286 руб.,взносы – 100,10 руб. | отпускные – 494 руб.,взносы – 172,90 руб. | отпускные – 780 руб.,взносы – 273 руб. | — |

| Отдельно на соответствующую часть | отпускные – 286 руб., взносы – 100,10 руб. | отпускные – 494 руб.,взносы – 172,90 руб. |

Как видим, если организация начисляет взносы единовременно, то возникает закономерное несоответствие данных форм ПУ-3 и отчета 4-фонд.

При переходящих отпускных в рамках месяцев (кварталов) одного года такое расхождение ни на что не повлияет.

В то же время если переходящий отпуск предоставляется на рубеже года, то итоговые данные форм ПУ-3 и отчета 4-фонд будут отличаться. Такое расхождение отражается в пояснительной записке к формам ПУ-3 .

https://www.youtube.com/watch?v=2EOLdMNg7UI

При раздельном порядке начисления взносов данные форм ПУ-3 и отчета 4-фонд будут совпадать в любом случае.

Страховые взносы в Белгосстрах

Когда начислить взносы в Белгосстрах. Указанные взносы на суммы переходящих отпускных начисляются в месяце, на который приходится соответствующая часть отпускных . То есть в нашей ситуации в мае будут начислены взносы в сумме 1,72 руб. (286 руб. x 0,6% (условно)), в июне — 2,96 руб. (494 руб. x 0,6% (условно)).

В какой срок уплатить. Срок уплаты взносов в Белгосстрах установлен не позднее 25-го числа месяца, следующего за кварталом, в котором начислены выплаты, на которые начисляются взносы .

Поскольку в рассматриваемом случае отпускные не выходят за рамки второго квартала, то взносы с майской (1,72 руб.) и июньской (2,96 руб.) частей отпускных следует уплатить по сроку не позднее 25 июля.

Как заполнить отчетность. Начиная с 2018 года отчитываться перед Белгосстрах следует по новой форме.

Никаких существенных различий между новой формой отчета в Белгосстрах и прежним отчетом 1-страхование (Белгосстрах) нет. За исключением того, что данная отчетность теперь не является статистической.

Новая форма отчета в Белгосстрах будет представляться также по итогам года, и срок его подачи остался прежним — 25 января.

В отчете в Белгосстрах суммы переходящих отпускных отражаются в составе показателей квартала, за который они начислены . Соответственно в нашей ситуации в составе показателей II квартала отчета отражаются отпускные в сумме 780 руб. и взносы в сумме 4,68 руб. (1,72 руб. + 2,96 руб.).

Источник: https://ilex.by/otpusknye-strahovye-vznosy-s-perehodyashhih-vyplat/

Взносы с отпускных — облагаются, страховые, отчисления, 2018, в фонды, когда перечислять, платятся ли, налоги, в ПФР

Отпускные выплаты (ОВ) являются той же самой зарплатой за определенный период времени, но полученной заранее. Поэтому от уплаты социальных взносов (СВ) эти начисления не освобождаются.

Однако есть и исключения, некоторые виды отпусков не облагаются взносами:

- Периоды отдыха, предоставленные для курортно-санаторного лечения профессиональных заболеваний и производственных травм.

- Дополнительные отпуска для лиц, подвергшихся воздействию радиации при аварии на ЧАЭС.

К тому же материальная помощь, начисленная вместе с отпускными, не подлежит удержаниям. Все эти выплаты обеспечиваются социальным страхованием и от уплаты СВ освобождены.

Продолжительность отдыха

Трудовым законодательством установлена минимальная величина ежегодного оплачиваемого отдыха, она составляет 28 дней по календарю (статья 115 ТК РФ).

Так же существуют определенные категории трудящихся, которым на законодательном уровне полагаются удлиненные отпуска.

| Категория | Продолжительность отпуска в календарных (КД) или рабочих (РД) днях |

| инвалиды | Не менее тридцати КД |

| несовершеннолетние | Тридцать один КД |

| педагоги | От 42 до 56 КД |

| доктора науккандидаты наук | 48 РД36 РД |

| работники прокуратуры и следственного комитета | 30 КД |

| работающие с химическим оружием | 49-56 КД |

Продолжительность отпуска зависит от сферы деятельности, условий труда, квалификации и регулируется Трудовым Кодексом (ТК РФ).

Порядок предоставления

Каждый трудящийся в нашей стране наделен правом на отдых. В большинстве случаев отпуск длится 28 КД и предоставляется один раз в отработанном году, но законом не запрещено делить его на несколько частей.

Обязательным условием является лишь то, чтобы хоть одна его часть длилась не меньше четырнадцати КД.

Предоставление ежегодного оплачиваемого отпуска состоит из нескольких этапов:

- Составление графика отпусков на предстоящий год. Его приходится периодически корректировать, подстраиваясь под жизненные обстоятельства сотрудников и нужды производства.

- Информирование работника о предстоящем отдыхе под роспись не позднее, чем за две недели до самого события.

- Написание заявления о предоставлении отпуска (от сотрудника на имя руководителя).

- Составление приказа о предоставлении отпуска работнику (Форма N T-6a).

- Расчет отпускных выплат с учетом налогообложения и СВ.

- Оформление записки – расчета о предоставлении отпуска (Форма Т-60).

- Выдача ОВ на руки работнику за три рабочих дня до начала отдыха (никак не позже).

Получив отпускные, сотрудник отправляется на отдых, срок которого указывается в заявлении. Праздничные даты и дни по болезни не могут быть включены в продолжительность отпуска.

Выплаты

При расчете ОВ решающую роль играют три показателя:

- Расчетный период (РП). Как правило, это 12 месяцев перед отдыхом. Если сотрудник работает меньше года, то его трудовой стаж на данном предприятии в месяцах до наступления отпуска. Из расчетного периода исключаются дни пропусков по болезни, по причине простоев и неоплачиваемых отпусков.

- Продолжительность отдыха в календарных или рабочих днях.

- Средний заработок сотрудника за РП. С учетом премий и надбавок, но без учета социальных выплат: бюллетеней, материальной помощи, разовых денежных вознаграждений, компенсаций за питание и проезд и т.д.

На основании этих данных вычисляется средний дневной заработок сотрудника (СДЗС) по следующей формуле: СДЗС= средний заработок за РП/ РП в месяцах/29,3.

Теперь можно рассчитать оплату отпуска: ОВ=СДЗС*КДО (количество дней отпуска), из полученной суммы необходимо удержать налог и СВ.

Законодательное регулирование

Порядок и особенности начисления отпускных выплат предусмотрены действующим законодательством.

При исчислении налогов и взносов следует опираться на данные документы:

- Федеральный Закон № 212 от 24/07/2009г. «О страховых взносах».

Источник: http://nam-pokursu.ru/vznosy-s-otpusknyh/

Облагаются ли отпускные страховыми взносами в 2018 году

И работодатель, и бухгалтер, отправляя работника на заслуженный отдых и рассчитывая выплаты к нему, задаются вопросом: начисляются ли на отпускные страховые взносы. Знать ответ на этот вопрос действительно полезно.

Что такое отпускные выплаты

Согласно Трудовому кодексу Российской Федерации, каждый человек, кроме права на труд (и на социальные льготы при этом) имеет также право на заслуженный ежегодный отдых.

Поскольку в отпускные дни свои должностные обязанности он не выполняет, ему вроде бы и оплата не полагается, но тогда получается, что выбор невелик: либо никогда не отдыхать от работы, либо смириться с потерей в зарплате.

Поэтому законодательство предусматривает выплаты за отпускной период в размере среднего заработка.

К содержанию

Нюансы предоставления отпуска

Прежде чем поговорить о том, какие страховые взносы начисляются на отпускные, и начисляются ли вообще, необходимо отметить, как вообще предоставляются эти оплачиваемые свободные от работы дни.

Все знают, что отпуск называется ежегодным календарным, но редко кто задумывается, что он так назван оттого, что дается лишь раз в год.

Происходит это и потому, что зачастую на предприятиях отдых работникам разделяют на несколько периодов, обычно по две недели или около того.

К содержанию

Продолжительность календарного отдыха

В общих случаях законодательство рекомендует количество дней отпуска – двадцать восемь, но если руководитель захочет поощрить своих сотрудников, например, тридцатью днями, это не запрещено.

Кроме того, отдельная категория служащих, например, работники сферы образования, могут отдыхать гораздо дольше – в силу специфики профессии и построения рабочего процесса.

Необходимо помнить, что, согласно трудовому законодательству, хотя бы одна из частей отпуска должна быть не менее двух недель – такой срок считается достаточным для полноценного отдыха.

К содержанию

Порядок предоставления отпуска

Чтобы заслужить право на оплачиваемые каникулы, необходимо перед этим отработать определенное количество рабочих дней.

Как уже говорилось выше, отдых считается ежегодным, но впервые отдохнуть от своего предприятия и сослуживцев можно уже через полгода после первого рабочего дня.

Разумеется, это должно быть согласовано с начальством и коллегами – обычно в организациях уже в январе составлен график отпусков на весь год, и меняют его не слишком охотно. Связано это с начислением и выдачей средств для служащих.

К содержанию

Выплата и начисление отпускных

Каждому человеку, который собирается воспользоваться своим определенным в Трудовом кодексе правом на отдых, полагается оплата за дни «прогулов».

Выдана она должна быть не позднее, чем за три дня до начала каникул – зачастую именно этим и объясняется неохотное изменение согласованного и утвержденного графика отпусков.

Ниже мы поговорим о том, облагаются ли отпускные страховыми взносами, а сейчас рассмотрим, из чего и как складываются сами эти выплаты.

Начисления производятся, исходя из:

- расчетного периода;

- продолжительности отдыха;

- среднего заработка.

Под расчетным периодом в общем случае подразумевается 12 календарных месяцев, предшествующих отпуску. При этом значение имеют лишь отработанные дни, в которые выплачивался полный заработок.

Средняя заработная плата рассчитывается по значению за один день, и полученная сумма умножается на каждый день отпуска. При этом учитываются все надбавки и коэффициенты: за выслугу лет, за звания, за научные труды и тому подобное.

Примут во внимание также премии, если они входят в систему оплаты труда на предприятии.

Но все дополнительные выплаты будут учтены лишь один раз – при расчете средней суммы, при подсчете собственно отпускных уже никаких надбавок и коэффициентов прибавлять не станут.

К содержанию

Отпускные выплаты и налоги

Отпускные облагаются страховыми взносами точно так же, как и заработная плата. Это означает, что должны быть также рассчитаны:

- налог на доход сотрудника;

- взнос на обязательное социальное страхование;

- взнос на страхование от несчастного случая на производстве и профессионального заболевания.

Взимание НДФЛ может происходить либо в момент выдачи наличных, либо при перечислении средств на банковский счет служащего.

Взносы в ФСС, ПФР и ФФОМС начисляются в том месяце, в котором начислены отпускные, а уплачиваются не позднее 15 числа следующего месяца (после месяца начисления отпускных), за исключением взносов в фонд соцстраха на страхование от несчастных случаев на производстве: эти взносы уплачиваются вместе с выплатой заработной платы за месяц, в котором были начислены отпускные.

К содержанию

Какими налогами и взносами облагаются отпускные: Видео

Источник: http://IPinform.ru/kadry/otpusknye/oblagayutsya-li-otpusknye-straxovymi-vznosami.html

Реализуем право на отдых: отпускные, НДФЛ и другие обязательные платежи

Каждый официально трудоустроенный человек имеет право на отдых без потери места работы и среднего дохода согласно трудовому кодексу Российской Федерации (статья 114 ТК РФ).

Отправляясь в отпуск работник получает так называемые «отпускные», однако перед ним встает ряд вопросов, связанных с начислением этих выплат: являются ли они доходом, как их рассчитать, нужно ли платить налоги? На эти вопросы мы и дадим подробные ответы в рамках данной статьи.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что такое отпускные?

Отпускные — оплата дней отпуска, они считаются доходом служащего по трудовому договору, согласно первому пункту статьи 420 НК РФ.

Как рассчитать размер?

Чтобы рассчитать размер выплат на отпуск, необходимо взять весь доход, полученный за прошедший год, а затем разделить на количество рабочих дней (без учета праздников).

Получится средний доход работника за один день — он и будет положенной суммой на сутки отдыха.

Остается только умножить его на количество дней отпуска и вы получите в результате итоговую сумму, однако без вычета налога на доход физических лиц.

Интересно, что в локальных актах предприятия могут быть утверждены другие периоды для выявления среднего заработка (например, 6 месяцев). Это допустимо, если этот факт не оказывает негативного влияния на положение работника. Расчетный период может быть меньше 12 месяцев, к примеру, если человек недавно работает в организации.

Возможен и случай, когда берут расчетный период более года, например, если в течение года у работника менялась зарплата, либо нужно вычесть из периода по разным причинам слишком много дней.

В любом случае, все эти действия нацелены на то, чтобы у сотрудника были максимальные выплаты на отпуск.

Важно! Отпускные за прошлый период не учитываются в расчете среднего заработка.

Отпускные выплаты в это плане ничем не отличаются от заработной платы сотрудника. Отпуск, а точнее выплаты, связанные с ним, облагаются страховыми взносами в полной мере. Помимо самих отпускных также рассчитывают:

- подоходный налог;

- взнос на обязательное социальное страхование;

- взнос на страхование от несчастного случая на производстве или заболевания, связанного с профессией.

НДФЛ

Как и в каком размере взимается налог?

Организация не имеет права платить налог из собственных средств, не удержав его из доходов сотрудника, поэтому бухгалтерии необходимо взимать НДФЛ в день, когда денежные средства выплачиваются работнику.

НДФЛ всегда изымается организацией из денег работника. То есть сначала рассчитываются ваши отпускные, вычитается налог и оставшуюся сумму вы получаете на руки.

Срок уплаты удержанных организацией налогов указан в п.6 ст. 226 НК РФ, в пункте указано, что НДФЛ с отпускных должен быть уплачен не позднее последнего дня месяца, в котором отпускные были выплачены.

Справка! Если последний день выпал на выходной, то допускается перенос уплаты данного налога на следующий рабочий день, однако никто не запрещает произвести перечисление прямо в день выдачи денег работнику.

Размер начисления НДФЛ определен в п.3 ст. 226 НК РФ, где сказано, что он рассчитывается как 13% от отпускных физического лица — гражданина России и 30% с отпускных, если работник не является резидентом РФ.

Отражение дохода в справке 2-НДФЛ

При формировании данной справки по запросу сотрудника, сумма отпускных указывается в графе месяца, в котором она была перечислена работнику на личный банковский счет или передана в кассу предприятия.

Ниже представлен образец справки 2-НДФЛ с указанием отпускных (код дохода 2012):

Страховые взносы в ПФР, ФФОМС и ФСС

Взносы в фонды: пенсионный, социального и обязательного медицинского страхования должны быть оплачены работодателем до 15-го числа месяца, следующего за месяцем перечисления средств на отпуск.

С каких выплат удержания не производятся?

Выплаты на некоторые виды дополнительного отпуска не облагаются налогом и взносами.Например, к ним относятся:

- дополнительный отпуск участникам и жертвам аварии на чернобыльской АЭС (выплаты идут из бюджета в качестве компенсации за полученный вред здоровью);

- отпуск на лечение профессиональных заболеваний и травм на производстве, а также дорога до профилактория (работодатель оплачивает не только отпускные, но и проезд);

- отпуск родителям, чья семья признана многодетной;

- отпуск ветеранов боевых действий.

Выплаты, назначаемые во всех этих случаях, считаются обеспечением по социальному страхованию. Именно поэтому никакие взносы с них не удерживаются.

Заключение

В статье мы узнали всю основную информацию об отпускных выплатах: начислении взносов, порядке выплат, частные случаи налогообложения, а также разобрались с терминологией. Надеемся, что данный материал оказался полезен для вас!

Источник: https://urexpert.online/trudovoe-pravo/otpusk/vznosy.html

Страховые взносы при компенсации отпуска увольнении в 2018 году

Начисление страховых вносов в данном случае осуществляется в общем порядке. Внимание Сумма взносов из дохода работника не удерживается. Пример 1. Трудовой договор между ООО «Кварц» и Куликовым С.Д. расторгнут по согласованию сторон.

Последний рабочий день Куликова в ООО «Кварц» — 25.08.17. Оклад Куликова – 17.320 руб. Компенсация отпуска при увольнении облагается страховыми взносами Расчет с работников проводится в последний рабочий день.

А страховые взносы с выплаченной компенсации за неиспользованный отпуск перечисляются не позднее 15-того числа следующего месяца.Пример Условия: Сотрудник увольняется 14 февраля 2018 года, в этот день ему выплачена зарплата и компенсация неотгулянной части отпуска в размере 13500.

Необходимо посчитать страховые взносы и уплатить их в срок. Отчисления производятся с суммы до налогообложения.

Страховые взносы – суммы, которые наниматель выплачивает внебюджетным фондам, чтобы при возникновении непредвиденной ситуации или выхода работника на пенсию было возможно поддерживать его финансово.

Выплаты носят ежемесячный, регулярный характер и представлены обычно фиксированной процентной ставкой относительно дохода сотрудника.

НДФЛ – налог, удерживаемый с выплачиваемых доходов сотруднику, его взиманием занимается наниматель, выдавая работнику сумму денег за минусом налога.

Ставка НДФЛ, связанная с оплатой труда, – 13%. При разрыве трудовых отношений работнику выплачиваются определенные начисления:

- оклад;

- деньги за неиспользованные дни отпуска.

Если при увольнении сотрудник не успел воспользоваться положенным отдыхом, компания должна выдать компенсационные средства.

Компенсация отпуска при увольнении страховые взносы

Компенсация за неиспользованный отпуск при увольнении – НДФЛ и страховые взносы Компенсация в 2018 году облагается НДФЛ. Если сотрудник резидент, ставка налога 13 %, если нерезидент – 30 %. НДФЛ необходимо перечислить не позднее рабочего дня, следующего за днем выплаты компенсации.

В справке 2-НДФЛ в разделе 3 для компенсации в 2018 году необходимо указывать новый специальный код дохода 2013 «Сумма компенсации за неиспользованный отпуск». Раньше, напомним, применялся общий код 4800.

Компенсация за неиспользованный отпуск облагается страховыми взносами, включая взносы на травматизм.

Компенсация отпуска при увольнении и ндфл

Об этом сказано в статье 77 ТК РФ. Количество накопленных отпусков не ограничено – выплата компенсирующих пособий положена за все оставшиеся дни, так как закон не устанавливает срок использования отпуска, что указано в ст. 127 ТК РФ.

Компенсационные средства за отпуск и другие причитающиеся работнику выплаты он должен получить вместе с зарплатой в последний день работы.

Примите к сведению, что финансовое возмещение не всегда связано с увольнением: сотрудник может попросить о замене деньгами дополнительного отпуска, который больше 28 календарных дней.

На обычный отпуск данная замена не распространяется. Об этом подробно говорится в ч. 1 ст.

126 ТК РФ. Компенсация не предусмотрена для сотрудников, уволенных после 15 дней работы, а также тех, кто работает по ГПХ-договорам(ст. 11 ТК РФ, письмо Роструда от 08.06.2007 № 1920-6).

Компенсация отпуска при увольнении облагается страховыми взносами

Источник: http://viz-net.ru/strahovye-vznosy-pri-kompensatsii-otpuska-uvolnenii-v-2018-godu/

Налоги и страховые взносы при увольнении в 2018

- Облагается ли страховыми взносами компенсация при увольнении в 2018 году

- Компенсация отпуска при увольнении и ндфл

- Какими налогами облагается компенсация за отпуск при увольнении

- Какими налогами в 2018 году облагается компенсация за неиспользованный отпуск?

- Компенсация отпуска при увольнении страховые взносы 2017

- Выходное пособие — облагается ндфл?

- Какими налогами облагается компенсация при увольнении в 2018 году в рк

- Какими налогами облагается компенсация при увольнении в 2018 году

Облагается ли страховыми взносами компенсация при увольнении в 2018 году Для того, что бы получить pin-код для доступа к данному документу на нашем сайте, отправьте sms-сообщение с текстом zan на номер Абоненты GSM-операторов (Activ, Kcell, Beeline, NEO, Tele2) отправив SMS на номер , получат доступ к Java-книге.

Какие налоги начисляются на компенсацию при увольнении 2018

Неиспользованные отпускные дни основного и дополнительного отдыха должны быть компенсированы сотруднику при сокращении, увольнении. Претенденты должны помнить, что компенсация отпуска при увольнении облагается страховыми взносами.

Этот вид выходного пособия будет дополнительно облагаться также НДФЛ.

Это тот случай, когда увольняется он не по собственной воле, а его устраняют по статье за виновные действия. Такая особенность предусмотрена ст. 127 ТК РФ, оговорены отдельные нюансы также в п.

28 Правил № 169, утв. НКТ СССР от 30.04.1930 г.

Какими налогами облагается компенсация при увольнении в 2018 году

- компенсацию за неиспользованный отпуск;

- другие средства, предусмотренные системой оплаты труда.

ВажноКстати, величина данных выплат напрямую не влияет на размер компенсации при увольнении по соглашению. Максимальный размер без налогов и взносов компенсации при увольнении по соглашению сторон это 3 среднемесячных официальных оклада. Также см.

«Увольнение и компенсация за неиспользованный отпуск в 2018 году».

Налоговые отчисления В первую очередь рассмотрим, облагается ли НДФЛ компенсация при увольнении по соглашению сторон. Так, подоходный налог не исчисляют тогда, когда компенсация оказалась не больше 3-х среднемесячных зарплат.

Для работников северных территорий этот необлагаемый лимит увеличен до 6-кратного размера з/п.

Начислять страховые взносы на компенсацию при увольнении по соглашению сторон нужно по этим же принципам. Требования закона здесь аналогичны.

Какие налоги платятся с компенсации при увольнении 2018

Источник: http://buh-nds.ru/nalogi-i-strahovye-vznosy-pri-uvolnenii-v-2018/

Взносы с отпускных в 2018 году

расчёт отпуска в 2018 и 2018: примеры расчета отпуска в 2018 и году: примеры, расчет в 2018 году, определение стажа, количества дней отпуска, расчетного периода, выплат за расчетный период, отпускных.

чтобы провести правильный расчёт отпуска в 2018 и (примеры расчета вы найдете ниже), определите: продолжительность расчетного периода,который учитывается при подсчете среднего заработка; заработок работника за расчетный период; средний дневной заработок работника; итоговую сумму отпускных.

расчет в 2018 примеры расчета в 2018 в разных ситуациях, что важно учесть при расчете отпускных в 2018 году и их оплате — в этом разделе.

здесь вы также найдете ответы на вопросы: сколько дней длится стандартный отпуск, какой стаж в работе сотрудника дает ему право на отпуск, какие выплаты учитывают при подсчете среднего заработка. смотрите примеры расчета отпускных в 2018 году с учетом разъяснений минтруда.

отпускных в 2018 пример расчета отпускных в 2018 году а.п. ермакова работает в ооо «гарант», применяющем усн.

с 1 июля 2018 года она уходит в отпуск на 14 дней. расчетный период для начисления – с 1 июля 2018 года по 30 июня 2018. в июле 2018 ей предоставлялся ежегодный оплачиваемый отпуск на 28 дней, а в декабре 2018 года ермакова 10 дней болела.

style=» float:=»» left;=»» width:=»» 250px;=»» margin:=»» 0=»» 10px=»» 5px=»» 0;»=»» src=»» alt=»Взносы с отпускных в 2018 году»>

Отпускные 2018

2018. Расчет отпускных Иногда сотрудник во время отпуска заболевает сам или берет больничный по уходу за ребенком, в связи с этим продлевает отпуск и выходит на работу позже. Однако всегда ли можно продлить отпуск?

В каких случаях работодатель может отказать в продлении или перенесении остатка отпуска?

Должен ли работник извещать работодателя о болезни? Давайте разбираться.

Считаем отпускные в 2018 году

Считаем отпускные в 2018 Считаем отпускные в 2018 году Расчет отпускных прост и сложен одновременно. Парадокс? Нет. Если все «по плану», месяцы отработаны полностью, сотрудник не болел, не получал среднюю заработную плату и тем более организованно не бастовал, то все просто.

А вот на этих маленьких «тонкостях» мы потом остановимся чуть подробнее, но немного позже.

Отличия в расчете 2018 года Расчет отпускных в 2018 году отличается от предыдущего, 2015 года тем, что при исчислении среднедневного заработка мы должны индексировать заработную плату сотрудника (это не законодательная новинка).

Как облагаются страховыми взносами отпускные (2015–2018)?

Как облагаются страховыми взносами (2015–2018)? Отпускные облагаются страховыми взносами в 2015 –2018 годах или нет?

Данный вопрос возникает у большинства работодателей.

Выделяют несколько видов отпускных выплат, которые требуют определенного порядка исчисления взносов.

Рассмотрим их подробнее в данной статье. Виды отпусков, с которых исчисляются страховые взносы Ежегодный оплачиваемый отпуск — это право любого работника (ч. 1 ст. 21, ст. 114, 115 ТК РФ)

Расчет отпускных в 2018 году (пример)

Расчет в 2018 году (пример).

Формула Для того, чтобы произвести правильно расчет отпускных в 2018 году . необходимо определится со следующими параметрами: длительность расчетного периода, заработок за этот же период (расчетный), средний дневной заработок, ну и конечно же, нужно определить итоговую сумму отпускных 2018 (см. официальный перенос рабочих и праздничных дней 2018 ).

Примеры расчета отпускных в году Приводим конкретные примеры расчета в 2018 году. Правила расчета отпускных в 2018 Чтобы посчитать сумму выплаты за отпуск, сначала надо определить, за какой период взять сведения о зарплате сотрудника.

Его продолжительность ограничена, а некоторые промежутки времени из него следует исключать.

Обычно расчетный период составляет 12 календарных месяцев до того, в котором работник уходит в отпуск (ч. 3 ст. 139 Трудового кодекса РФ, п. 4 Положения, утвержденного постановлением Правительства РФ от 24 декабря 2007 года № 922 (далее — Положение о среднем заработке)

Налоги в Украине на 2018 год (инфографика с пояснениями)

Налоги в Украине на год (инфографика с пояснениями) Какие налоги ждут украинцев после принятия «Закона о внесении изменений в Налоговый кодекс Украины и некоторые законодательные акты Украины относительно обеспечения сбалансированности бюджетных поступлений в 2018 году» (закон №3688) оформлено в инфографике.

Источник: http://ruslanhasanov.ru/vznosy-s-otpusknyh-v-2017-godu-31592/

Особенности начисления страховых взносов и НДФЛ с отпускных

Каждый сотрудник может рассчитывать на ежегодный отпуск, сумму за который он сможет получить за 3 дня до начала самого отпуска.

Но как его облагать взносами, ведь он может затронуть не только текущий период, но и будущий?

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что такое отпускные?

Любой официально трудоустроенный человек знает, что такое отпускные.

Справка. Отпускные — это денежные средства, которые рассчитаны по среднему заработку и выплачиваются сотруднику за период отпуска.

В это время работник отсутствует на своем рабочем месте для восстановления работоспособности с сохранением своей должности в дальнейшем.

В трудовом законодательстве РФ в ст. 115 указано, что ежегодный отпуск составляет 28 календарных дней. Однако существуют некоторые категории граждан, основной отпуск которых может превышать данный показатель.

Так, например, несовершеннолетние могут отдыхать 31 календарный день, работающие инвалиды – 30, педагогам положено 42-56 дней отпуска в году.

Помимо ежегодного в законе прописан дополнительный ежегодный отпуск, который положен гражданам, работающим на опасном либо вредном производстве, работникам Крайнего Севера, специалистам, у которых ненормированное рабочее время, а также он положен спортсменам.

Внимание! Количество дней отпуска также может быть прописано в коллективном договоре либо в трудовом соглашении.

Его длительность не должно быть меньше, чем указано в трудовом кодексе.

НДФЛ: как взимается и в каком размере?

В налоговом кодексе говорится, что со всех видов доходов, которые выплачиваются организацией сотруднику, должен быть уплачен подоходный налог.

Отпускные также относятся к доходу, то они тоже облагаются НДФЛ. В НК РФ прописана единая фиксированная ставка подоходного налога для всех резидентов России – 13% от начисленного дохода, для нерезидентов – 30%.

Напомним, что нерезидентами считаются плательщики налогов, которые законно и безвыездно работают на территории РФ менее 183 суток в году.

Уплатой в бюджет НДФЛ и обязательных взносов на предприятии занимается работодатель как налоговый агент. Ранее возникали сложности в определении даты оплаты налога, поскольку до 2016 годав налоговом кодексе конкретно не было указано сроков произведения данного платежа.

По версии ФНС и Минфина, налоги с дней оплачиваемого отдыха следовало платить в последний день месяца, в котором было произведено их начисление; а по другому мнению – оплата должна была быть произведена в день выплаты суммы работнику либо на следующий день после перечисления ему средств на банковский счет.

Однако, в последней редакции НК РФ (п. 6 ст. 226) появилось четкое разъяснение, когда именно должен быть перечислен подоходный с сумм отпуска.

Важно! Операция по уплате налогов должна быть произведена в последний день месяца, в котором отпускные были перечислены работнику.

Такая позиция аргументировалась тем, что, согласно Трудовому кодексу, отпускные относятся к заработной плате и перечисление налогов должно производиться таким же образом.

Как отражается доход с отпускных в справке 2-НДФЛ?

При заполнении годовой справки № 2 – НДФЛ, которую организация должна ежегодно подавать по каждому сотруднику, у налогового агента могут возникнуть трудности с отображением в данной информации отпускных, переходящих на следующий месяц.

В такой справке суммы платного отдыха сотрудника отображаются по дате их фактического получения работником организации и отображаются по этой дате в полном объеме.

Пример.

Сотрудник находился в отпуске с 15 декабря по 12 января 2017г. В этом случае полную сумму необходимо отображать в справке за 2016г.

Важно! Также стоит учесть, что суммы отпускных не относятся к затратам по оплате труда и отображаются с кодом 2012.

Поскольку отпускные являются доходом, то и с них обязаны удерживаться суммы подоходного налога. Но с дополнительного отпуска для граждан, которые пострадали вследствие аварии на Чернобыльской АЭС (его длительность 14 календарных дней), подоходный налог не взимается, и не начисляются никакие взносы.

Это связано с тем, что выплата за дополнительный отпуск чернобыльцам относится к компенсационной, а с любых компенсационных выплат, как известно, не удерживаются налоги. Также следует отметить, что такой отпуск финансируется за счет бюджетных средств, а не за счет собственных средств предприятия.

Страховые взносы в ПФР, ФФОМС и ФСС

На отпускные, также как и на основную заработную плату, начисляются страховые взносы. Исключением являются только:

- Дополнительный отпуск для граждан, которые пострадали вследствие аварии на Чернобыльской АЭС. Как говорилось ранее, это компенсационная выплата и не подлежит обложению страховыми взносами.

- Отпуск, предоставляемый сотрудникам с производственными травмами и/или профессиональными заболеваниями для лечения в санаторно-курортных заведениях.Справка. Выплата на лечение является обеспечением по социальному страхованию и не должна облагаться взносами.

Со всех других видов оплачиваемого отдыха страховые взносы удерживаются, даже если его конкретный вид не прописан в Трудовом кодексе, но он есть в коллективном договоре либо в трудовом соглашении.

Отпускные включаются в базу для расчета страховых взносов, поскольку они относятся к основному заработку сотрудника, как указано в ст. 420 НК РФ.

В зависимости от того, по какой ставке ведет свою деятельность предприниматель, будет зависеть и уплачиваемые им страховые взносы. С сумм ежегодного отпуска работодатель обязан будет заплатить взносы в следующие инстанции:

- ПФР — пенсионный фонд России. Для большинства владельцев бизнеса ставка в пенсионный фонд будет составлять 22%, для предпринимателей, работающих по льготной ставке – лишь 20%.

Не стоит забывать о предельной величине годового дохода для ПФР. В 2017г он составляет 876 000,00р., в 2018г. – 1 021 000,00р. Все доходы работника, превышающие данный показатель будут облагаться предприятием по сниженной ставке 10%.

- ФФОМС – страхование от несчастных случаев на производстве. В данный орган необходимо перечислить 5,1% от начисленной суммы отпуска.

Предельной базы для данной инстанции нет, поэтому со всего дохода берется единый процент. При льготной ставке перечислять в ФФОМС вообще ничего не нужно.

- ФСС – страхование по временной нетрудоспособности. В данный фонд стоит уплатить 2,9% от общей суммы отпускных. Существует граничная база: в 2017г. – 755 000,00р., в 2018г. – 816 000,00р.

Если годовой доход превышает указанную сумму – то свыше нее взносы в ФСС вообще взиматься не будут.

Справка. Предприниматели, работающие по льготной ставке, освобождены от уплаты взноса в ФСС.

Оплата всех страховых взносов с отпускных должна быть уплачена в бюджет не позднее 15-го числа, следующего за месяцем, в котором было произведено начисление сумм. Следует отметить, что перечисление взносов не связано с датой фактической выплаты отпускных самому работнику.

Источник: https://naim.guru/shtat/otpusk-rabotnika/vznosy.html

Обложение договоров ГПХ страховыми взносами в 2018 году

Что такое договор ГПХ и его отличия от трудового договора

Таблица отличий

Договоры гражданско-правового характера облагаются следующими взносами

Начисление по договорам ГПХ

Таблица по страховым взносам

Страховые взносы с компенсации расходов

Страховые взносы с аванса

Ставки страховых взносов

Что такое договор ГПХ и его отличия от трудового договора

Договор ГПХ — это договор гражданско-правового характера, т. е. гражданско-правовой договор (ГПД). Стороной этого договора может выступать одно или несколько физических и/или юридических лиц. ГПД — это любой договор, заключенный согласно ГК РФ и не противоречащий действующему гражданскому законодательству.

Гражданско-правовые договоры условно делятся:

- на связанные с передачей имущества (дарение, мена, купля-продажа и др.);

- договоры на выполнение работ (подряд, НИОКР и др.) согласно гл. 37 ГК РФ;

- договоры на оказание услуг (перевозка, хранение, комиссия и др.) согласно гл. 39, 51 ГК РФ.

Отличие трудового договора от ГПХ прежде всего в том, что трудовой договор регулируется нормами Трудового кодекса РФ, а ГПД — гражданского права. В ГПД нельзя использовать термины и формулировки трудового законодательства.

Много вопросов возникает в ситуации, когда создается служебное изобретение (образец или модель).

Если согласно трудовым функциям, закрепленным в трудовом договоре или должностной инструкции, прописано создание данного изобретения, то данный случай рассматривается в плоскости трудового законодательства.

А если изобретение было изготовлено в рамках новаторства или рационализаторской работы, не связанной с трудовой функцией работника, то здесь имеет место договор ГПХ, согласно которому работник может получить дополнительное вознаграждение за свою работу.

Следует учитывать, что ч. 2 ст. 15 ТК РФ прямо запрещает заключение гражданско-правовых договоров, которые по своему смыслу регулируют трудовые отношения.

Таблица отличий

Верховный суд РФ пришел к выводу, что в ряде случаев заключаемые ГПД с ИП, в которых предусмотрено ежемесячное вознаграждение, соблюдение трудового распорядка и т. п.

, должны быть переквалифицированы в трудовые договоры, т. к. они противозаконны и ущемляют права работников (определение ВС от 27.02.17 № 302-КГ17-382).

Значит, компании очень сильно рискуют, когда заключают ГПД, очень похожие на трудовые договоры.

Для наглядности основные отличительные признаки этих договоров приведены в таблице:

|

Признаки |

Договор ГПХ |

Трудовой договор |

|

Стороны договора |

Заказчик и исполнитель |

Работодатель и работник |

|

Предмет договора |

Конкретное задание |

Согласно должностной инструкции |

|

Оплата по договору |

Вознаграждение |

Оплата труда |

|

Выполнение договора |

Лично или с привлечением третьих лиц |

Лично |

|

Срок выполнения |

Определенный, который заканчивается по итогам выполнения договора |

Бессрочный. Срочный только в особых случаях |

|

Время и окончание рабочего дня |

Не регламентировано |

Правила внутреннего трудового распорядка |

|

Условия труда |

Исполнитель самостоятельно оборудует свое рабочее место |

Работодатель обязан оборудовать рабочее место, обеспечить инструментами и при необходимости выдать спецодежду и обувь |

|

Документальное оформление |

Договор ГПХ |

Приказ о приеме. Запись в трудовой книжке. Трудовой договор |

|

Служебная командировка |

Поездка исполнителя не считается командировкой и оплачивается исполнителем самостоятельно. Заказчик не может направить в командировку |

При направлении в командировку работодатель выплачивает суточные, расходы на проезд и проживание |

Договоры гражданско-правового характера облагаются следующими взносами

Договоры ГПХ страховыми взносами в 2018 году облагаются в следующем порядке: вознаграждения по таким договорам включаются в налоговую базу точно так же, как и заработная плата работника (п. 1 ст. 420 НК РФ). А вот взносами на травматизм ГПД облагаются только тогда, когда такое условие прямо прописано в договоре (абз. 4 п. 1 ст. 5 и п. 1 ст. 20.

1 закона «Об обязательном социальном страховании от несчастных случаев на производстве и профзаболеваний» от 24.07.1998 № 125-ФЗ). Вознаграждения по ГПХ страховыми взносами также не облагаются в части ФСС (подп. 2 п. 3 ст. 422 НК РФ). Значит, работнице по ГПД пособие по беременности и родам за счет ФСС не начисляется и не выплачивается.

Также такие работники не получат пособие соцстраха по уходу за ребенком до 1,5 лет.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Проводки по начислению страховых взносов по ГПД, заключенным с физлицами, будут аналогичны начислениям взносов штатным сотрудникам:

- Дт 20, 23, 25, 26, 44, 91 Кт 76 — начислено вознаграждение по ГПД на основании подписанного акта выполненных работ или акта об оказании услуг;

- Дт 20, 23, 25, 26, 44, 91 Кт 69 — начислены страховые взносы на сумму вознаграждения;

- Дт 76 Кт 68 — удержан НДФЛ с вознаграждения;

- Дт 76 Кт 50, 51 — выплачено вознаграждение исполнителю;

- Дт 68, 69 Кт 51 — уплачен НДФЛ и страховые взносы.

Однако не по всем договорам ГПХ страховые взносы начисляются. Далее рассмотрим подробно, какие именно договоры гражданско-правового характера облагаются взносами.

Начисление по договорам ГПХ

Какие договоры ГПХ облагаются страховыми взносами в ПФР и ФФОМС? Это прежде всего договоры на возмездное оказание услуг (ст. 779 ГК РФ). Подлежат обложению страховыми взносами договоры ГПХ на выполнение работ, подряда (ст. 702 ГК РФ), авторского заказа (ст. 1288 ГК РФ) и некоторые другие.

А вот с выплат по ГПД, связанным с передачей имущества или иных вещных прав, страховые взносы не начисляются (п. 4 ст. 420 НК РФ). Это договоры купли-продажи, аренды, займа и т. д.

Так, если с физлицом заключен договор аренды квартиры для работников компании, то на выплаты по такому договору страховые взносы не начисляются. Или, например, физлицо предоставило компании заем.

С процентов, выплачиваемых в соответствии с условиями договора, взносы также не платятся.

Также взносы не платятся и в том случае, если заключен ГПД с ИП. Это обусловлено тем, что ИП самостоятельно платит свой налог в зависимости от выбранной им системы налогообложения. Вся ответственность за неуплату страховых взносов в бюджет лежит исключительно на предпринимателе.

Не облагаются страховыми взносами также:

- оплата по ГПД, в т. ч. по договорам авторского заказа в пользу лиц без гражданства и иностранцев, которые временно пребывают в РФ, не учитывая выплаты в пользу таких лиц, признаваемых застрахованными лицами в соответствии с законом «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ (подп. 15 п. 1 ст. 422 НК РФ);

- оплата по ГПД на оказание услуг (выполнение работ) в пользу обучающихся за деятельность в студенческих отрядах (в части ПФ) согласно подп. 1 п. 3 ст. 422 НК РФ.

Страховые взносы с договора ГПХ платятся в те же сроки, что и за работников компании, т. е. не позднее 15-го числа месяца, следующего за месяцем начисления вознаграждения.

Таблица по страховым взносам

Для того чтобы разобраться, в каком случае платятся а в каком не платятся страховые взносы по ГПД, рассмотрим таблицу.

|

Предмет договора |

Включается ли в налоговую базу по страховым взносам |

|

Договор подряда |

Включается |

|

Авторские вознаграждения |

Включается, за минусом документально подтвержденных расходов |

|

Отчуждение прав на результаты интеллектуальной деятельности |

Включается, за минусом документально подтвержденных расходов |

|

Договор купли-продажи |

Не включается |

|

Договор возмездного оказания услуг |

Включается |

|

Лицензионный договор |

Включается, за минусом документально подтвержденных расходов |

|

Договор аренды |

Не включается |

|

Договор займа |

Не включается |

|

Мероприятия Международной ассоциации футбола |

Не включается |

|

Волонтерство |

Не включается |

Причем документально не подтвержденные расходы принимаются к вычету в процентном отношении от величины начисленных доходов, установленном п. 9 ст. 421 НК РФ. Например, на создание баз данных и программ ЭВМ — 20%.

Часто возникает вопрос: можно ли не платить взносы, если в договоре ГПХ прописать условие о том, что страховые взносы платит сам за себя исполнитель или подрядчик? Ответ однозначный: нет.

Условие об уплате исполнителем своих страховых взносов будет признано ничтожным, т. к. оно противоречит действующему законодательству. И заказчику необходимо будет уплатить страховые взносы.

Кроме того, за неуплату взносов будет выписан штраф в размере 20% от суммы неуплаченных взносов, причем за намеренную неуплату — 40% (пп. 1 и 3 ст. 122 НК РФ).

Страховые взносы с компенсации расходов

Исполнитель по ГПД на оказание услуг или выполнение работ может рассчитывать на получение компенсации своих издержек (п. 2 ст. 709, ст. 783 ГК РФ).

Компенсировать можно, например, документально подтвержденные расходы исполнителя на материалы, работы, услуги, прямо использованные для выполнения этого договора ГПХ.

Или это могут быть расходы на проезд и/или проживание, если привлечен иногородний работник или объект подряда находится в отдаленном месте. На суммы выплаченной компенсации страховые взносы не начисляются.

Все расходы, подлежащие компенсации, должны быть подтверждены документально. В противном случае у налогоплательщика могут быть проблемы с ФНС. Такой позиции придерживаются и контролирующие органы (подп. 2 п. 1 ст. 422 НК РФ, письмо Минфина РФ от 21.08.2017 № 03-15-06/53442).

А вот если принято решение компенсировать физлицу расходы на приобретение оборудования, то в случае неначисления страховых взносов на такие выплаты возможен спор с налоговыми органами.

Так как компенсация расходов на покупку оборудования или инструмента может расцениваться как вариант оплаты по ГПД, ведь исполнитель будет пользоваться данным оборудованием и для выполнения работ по другим договорам или в личных целях.

Страховые взносы с аванса

Часто в ГПД включается условие о выплате аванса. Причем аванс может выплачиваться в определенном проценте или сумме как за выполненный этап работ, так и за выполнение договора в целом. Когда в этом случае начислять взносы с договоров ГПХ — 2018? Согласно ст.

424 НК РФ датой осуществления выплат и вознаграждений физическому лицу является дата начисления такой выплаты. Т. е. по договорам ГПХ — дата подписания акта сдачи-приемки работ или оказанных услуг по условиям договора.

Поэтому датой начисления страховых взносов по вознаграждениям ГПХ будет дата начисления такой выплаты: по отдельному этапу или договору в целом. Аналогичная точка зрения отражена в письме Минфина РФ от 21.07.2017 № 03-04-06/46733.

Ставки страховых взносов

Согласно ст. 426 НК РФ на 2017–2020 годы установлены следующие ставки страховых взносов, которые применяются и для заработной платы, и для вознаграждений по ГПД:

- на обязательное пенсионное страхование — 22% в рамках предельной величины и 10% с доходов, превышающих данную величину;

- ОМС — 5,1%.

Предельная величина в 2018 году для начисления страховых взносов на пенсионное страхование установлена в размере 1 021 000 руб. (постановление Правительства РФ от 15.11.2017 № 1378).

В ст. 427 и 428 НК РФ установлены пониженные и дополнительные тарифы страховых взносов для некоторых налогоплательщиков.

Если налогоплательщик имеет право применять пониженные ставки для своих сотрудников, работающих в штате согласно трудовым договорам, то он может применять эти ставки и для расчета взносов по ГПД.

Дополнительные же тарифы предусмотрены для работников с вредными и опасными условиями труда, поименованными в п. 1 ч. 1 ст. 30 закона «О страховых пенсиях» от 28.12.2013 № 400. Это же правило применяется и к договорам ГПХ, условия выполнения которых являются вредными или опасными, а также тем, которые выполняются на территориях, относящихся к вредным согласно спецоценке труда.

***

Договоры гражданско-правового характера заключаются между физическими и юридическими лицами в рамках гражданского законодательства. В обычном порядке вознаграждения по договорам ГПХ облагаются страховыми взносами. Не стоит забывать о некоторых случаях, когда взносы не платятся.

Источник: https://nsovetnik.ru/strahovye-vznosy/oblozhenie-dogovorov-gph-strahovymi-vznosami/