Налоговая база по земельному налогу

В Налоговом кодексе определено, что ставка земельного налога не может превышать 0,3% для земель:

- сх значения;

- занятых под жилищно-коммунальные комплексы или строительство;

- под организацию садоводства или животноводства;

- предназначенных для различных нужд государства.

Для всех других земельных участков налоговая ставка не может превышать 1,5%.

Порядок расчета налоговой ставки для физического лица (гражданина РФ, иностранного гражданина и лица без гражданства) очень прост — весь расчет производит для этой категории налогоплательщиков сама налоговая инспекция.

Не позднее, чем за месяц до крайнего срока уплаты, по почте присылается налоговое уведомление с уже рассчитанной к оплате сумме налога.

Земельный налог

4.

Как определяется налоговая база по земельному налогу?

ВажноНалоговая база в качестве кадастровой стоимости формируется налоговыми органами уже в день постановки земли на учет. А вот ставку для расчета можно узнать непосредственно в органах местного самоуправления (представительских органах муниципального образования), а также на сайте ФНС https://www.nalog.ru/ .

Владея информацией о вашем земельном участке и его кадастровом номере, а также наведя справки о ставке в муниципальном органе, нужно произвести несложный расчет по формуле: Размер налога = площадь участка х кадастровая стоимость участка х ставка налога Ранее, до 2015 года, крайним сроком для уплаты земельного налога обычными гражданами (физическими лицами) считалось 1 ноября, но с 2015 года этот налог следует платить до 1 октября.

Налоговая база по земельному налогу и порядок ее определения

Федеральным органом исполнительной власти, осуществляющим свою деятельность в области ведения государственного кадастра недвижимости, а также регистрации прав на недвижимое имущество и сделок с ними, является Федеральная служба государственной регистрации, кадастра и картографии.

До 1 января 2011 года государственный кадастр недвижимости подлежит созданию и введению на территории не менее двадцати семи субъектов Российской Федерации, а полностью этот процесс планируется завершить к 1 января 2012 года.

Если земельный участок находится на территории нескольких муниципальных образований, налоговая база считается по каждому муниципальному образованию как доля кадастровой стоимости всего земельного участка, пропорциональная вышеуказанной доле земельного участка.

В соответствии с данным Постановлением нормативная цена земли ежегодно определяется органами исполнительной власти субъектов РФ для земель различного целевого назначения по оценочным зонам, административным районам, поселениям или их группам. Предложения об оценочном зонировании территории субъекта РФ и о нормативной цене земли по названным зонам представляются комитетами по земельным ресурсам и землеустройству.

Кроме того, по мнению Минфина, учреждение обязано представить в налоговые органы «нулевую» налоговую декларацию (налоговый расчет по авансовым платежам), в случае если кадастровая стоимость земельного участка не доведена до сведения налогоплательщика в установленном порядке. После получения официальных сведений о кадастровой стоимости земельного участка организация в соответствии со ст.

ВниманиеСписок всемирного наследия, историко-культурными заповедниками, объектами археологического наследия; 3. ограниченные в обороте участки, предоставленные для обеспечения обороны, безопасности и таможенных нужд; 4. участки земель лесного фонда; 5.

ограниченные в обороте участки, занятые государственными водными объектами в составе водного фонда.

Налоговая база по земельному налогу Налоговую базу составляет кадастровая стоимость земельного участка по состоянию на 1 января налогового периода либо на дату постановки участка на кадастровый учет.

При общей долевой стоимости на участок рассчитывается кадастровая стоимость на каждую долю. Для отдельных категорий плательщиков земельного налога налоговая база может быть уменьшена на 10 тыс.

рублей на одного плательщика на территории одного муниципального образования.

Налоговая база для земельного налога: понятие и особенности определения

Налоговую базу для физлиц определяет налоговый орган Налоговые (отчетные) периоды Налоговый период: календарный год. Отчетные периоды (муниципалитеты могут не устанавливать): · 1 квартал, · полугодие · 9 месяцев.

Налоговая ставка Налоговые ставки устанавливают муниципалитеты (могут быть дифференцированными). Ставки не могут превышать: 1.

0,3% по земельным участкам: · отнесенным к землям сельхозназначения или к землям зон сельскохозиспользования в населенных пунктах и используемых для сельхозпроизводства; · занятым жилищным фондом, объектами инженерной инфраструктуры ЖКК (кроме долей в праве на з/у, который приходится на объект, не относящийся к жилфонду и к объектам инженерной инфраструктуры ЖКК) или предоставленным для строительства жилья; · предназначенным для личного подсобного хозяйства, садоводства, огородничества или животноводства 2. 1,5% по прочим земельным участкам.

Налоговые ставки зависят от законодательства муниципальных образований, так как налог на землю отнесен к категории местных налогов. Кадастровая стоимость земли рассчитывается на 1 января каждого года.

Если земельный объект был зарегистрирован в течение года, то его стоимостная оценка считается на дату приема к кадастровому учету. Для каждого плательщика налога, имеющего земельную площадь в общей долевой собственности, налоговая база исчисляется в соответствии с размером его доли.

Для владельцев общей совместной собственности налоговая база начисляется одинаковыми частями для каждого из плательщиков. На вычет в сумме 10 000 рублей имеют право налогоплательщики некоторых муниципальных образований (Москва, Санкт-Петербург и Севастополь).

Налоговые инспекции учитывают вычет только на основании предоставленных документов до 1 февраля года, следующего после налогового периода.

Методика расчета земельного налога и порядок его уплаты

Налог на землю — это одна из трех форм платы за её использование, двумя другими признаются также цена земли и стоимость её аренды.

Земельный налог определяется как безвозмездный платеж, взимаемый государством и/или его муниципальными образованиями, в их пользу, для целей их финансового обеспечения.

Кто именно платит земельный налог определено в статье 388 Налогового кодекса РФ, которая устанавливает, что его налогоплательщиками в России являются физические-лица, индивидуальные предприниматели, а также организации, которые:

- имеют землю на правах собственности;

- имеют право бессрочного пользования землей;

- имеют право пожизненного наследуемого владения землей.

Лица, арендующие землю или пользующиеся ею на непостоянной основе, не относятся к плательщикам земельного налога.

В случае возникновения (прекращения) в течение налогового (отчетного) периода права собственности (постоянного (бессрочного) пользования, пожизненного наследуемого владения) на земельный участок (его долю) исчисление суммы земельного налога (суммы авансового платежа по этому налогу) в отношении данного земельного участка производится с учетом коэффициента (К), определяемого как отношение числа полных месяцев, в течение которых данный земельный участок находился в собственности (постоянном (бессрочном) пользовании, пожизненном наследуемом владении) (т), к числу календарных месяцев в налоговом (отчетном) периоде (и). Если возникновение (прекращение) вышеуказанных прав произошло до 15-го числа соответствующего месяца включительно, за полный месяц принимается месяц возникновения данных прав.

Налоговая база по земельному налогу 2018

Налоговым периодом по земельному налогу признается календарный год, отчетными периодами — I, II и III кварталы календарного года.

При установлении земельного налога представительный орган муниципального образования (законодательные (представительные) органы государственной власти городов Москвы и Санкт- Петербурга) вправе не предусматривать отчетный период.

Земельный налог и авансовые платежи по нему подлежат уплате в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов Москвы и Санкт-Петербурга).

При этом, как определено пунктом 1 статьи 397 НК, срок уплаты земельного налога организациями и индивидуальными предпринимателями не может быть установлен ранее 1 февраля года, следующего за истекшим налоговым периодом.

Источник: https://11-2.ru/nalogovaya-baza-po-zemelnomu-nalogu/

Земельный налог налоговая база

Налоговая база по земельному налогу определяется как кадастровая стоимость земельной площади. Информация о ней предоставляется госорганами по кадастрам.

Как рассчитывать налогооблагаемую базу для земельного объекта, если была пересмотрена его стоимостная оценка, как исчислять налоговую базу на участки земли, принадлежащие ИП? В данной статье попробуем разобраться в этих и других тонкостях.

Подробно ознакомиться с правилами начисления налоговой базы можно в ст. 390–391 гл. 31 НК РФ.

Налоговые ставки зависят от законодательства муниципальных образований, так как налог на землю отнесен к категории местных налогов. Кадастровая стоимость земли рассчитывается на 1 января каждого года.

Если земельный объект был зарегистрирован в течение года, то его стоимостная оценка считается на дату приема к кадастровому учету.

Земельный налог

В соответствии с Земельным кодексом РФ к землям, изъятым из оборота, относятся земельные участки, занятые находящимися в федеральной собственности следующими объектами:

- государственными природными заповедниками и национальными парками;

- зданиями, строениями и сооружениями, в которых размещены для постоянной деятельности Вооруженные силы Российской Федерации, другие войска, воинские формирования и органы;

- зданиями, строениями и сооружениями, в которых размещены военные суды;

- объектами организаций федеральной службы безопасности;

- объектами организаций федеральных органов государственной охраны;

- объектами использования атомной энергии, пунктами хранения ядерных материалов и радиоактивных веществ;

- объектами, в соответствии с видами деятельности которых созданы закрытые административно-территориальные образования;

- объектами учреждений и органов федеральной службы исполнения наказаний;

- воинскими и гражданскими захоронениями;

- инженерно-техническими сооружениями, линиями связи и коммуникациями, возведенными в интересах защиты и охраны Государственной границы Российской Федерации.

Федеральным органом исполнительной власти, осуществляющим свою деятельность в области ведения государственного кадастра недвижимости, а также регистрации прав на недвижимое имущество и сделок с ними, является Федеральная служба государственной регистрации, кадастра и картографии.

Земельный налог: база, ставка, налогоплательщики

Земельный налог – это налог местного значения, уплачиваемый в местный бюджет в зависимости от местонахождения объекта налогообложения.

Основополагающие нормативные положения о налоге на землю содержаться в 31-й главе Налогового Кодекса РФ.

Положения этой главы распространяются на муниципалитеты всех регионов РФ, однако власти на местах правления вправе изменять некоторые моменты в пределах общих правил.

- земля, находящаяся в аренде;

- участки, переданные в срочное безвозмездное использование;

- земли, входящие в состав водного и лесного фонда России;

- земля, на которой расположены ценные объекты мирового наследия культуры, истории, археологии;

- земельные территории, имеющие ограничения в обороте, а также вовсе изъятые из оборота согласно действующим законам РФ.

Налоговая база по земельному налогу и порядок ее определения

В соответствии с данным Постановлением нормативная цена земли ежегодно определяется органами исполнительной власти субъектов РФ для земель различного целевого назначения по оценочным зонам, административным районам, поселениям или их группам. Предложения об оценочном зонировании территории субъекта РФ и о нормативной цене земли по названным зонам представляются комитетами по земельным ресурсам и землеустройству.

Источник: https://zakonandpravo.ru/pensiya/zemelnyj-nalog-nalogovaya-baza

Налоговая база для земельного налога: понятие и особенности определения

С расчетом земельного налога приходится сталкиваться, в большинстве случаев, только юридическим лицам, которые владеют земельными участками.

Однако основные особенности определения этого показателя стоит знать и тем землевладельцам, которые являются гражданами или ИП.

Поэтому стоит более подробно рассмотреть понятие и особенности основного показателя, который при этом используется, а именно налоговой базы.

Понятие и факторы, которые влияют на налоговую базу

Он представляет собой характеристику объекта налогообложения, которая может быть выражена в различных формах: стоимостной, физической и т. п.

Непосредственно для земельного налога базой является кадастровая стоимость земельного участка, выступающего объектом налогообложения, что установлено ст. 390 НК РФ.

Объектами налогообложения при этом являются земельные участки, которые принадлежат юридическим или физическим лицам на праве собственности, пожизненного наследуемого владения или постоянного (бессрочного) пользования.

Однако отдельные категории этих участков могут быть исключены из списка объектов налогообложения в соответствии с положениями Налогового или Земельного кодекса РФ.

Что касается стоимостного выражения налоговой базы, а именно кадастровой стоимости, то она в отношении конкретного земельного надела устанавливается с учетом правил и требований ЗК РФ.

м

В частности, под этим показателем понимается стоимость земельного участка, установленная в ходе кадастровой деятельности независимыми экспертами -оценщиками и закрепленная документально.

Величина кадастровой стоимости и, следовательно, рассчитываемого на ее основе земельного надела зависит от различных его характеристик, а именно:

- площади участка (прямая зависимость);

- территориального размещения (конкретный субъект РФ, городская или сельская местность и т. п.);

- особенностей разрешенного использования;

- категории земель и т. д.

Информация о кадастровой стоимости обязательно закрепляется документально, в кадастровом паспорте на участок или выписке из ЕГРП.

Собственник может либо лично получить эти документы и узнать указанную там информацию, либо соответствующие бумаги будут отправлены в отделение ФНС, за которым он закреплен в качестве плательщика земельного налога.

Как правило, последний вариант не всегда надежен, поскольку данные часто передаются несвоевременно или же не передаются вовсе. Для плательщика это грозит возможным нарушением сроков оплаты и соответствующими штрафными санкциями за это. Поэтому пакет документации на земельный участок лучше самостоятельно отнести в налоговый орган, что позволит значительно снизить возможные риски.

Особенности определения

Стоит отдельно рассмотреть некоторые ситуации, при которых в расчетах будут определенные особенности:

1. Юридическое лицо определяет налоговую базу для расчетов самостоятельно.

Для данной категории плательщиков прямой обязанностью является не только уплата налога, но и полная процедура его расчета, поэтому все необходимые для этого показатели он также определяет самостоятельно.

Данные о кадастровой стоимости участка, которая является базой для расчета по нему земельного налога, юридическое лицо может взять из имеющейся у него документации — паспорта или выписки из ЕГРП. В случае отсутствия необходимых бумаг ему необходимо позаботиться об их оформлении.

Ранее в этих целях использовался другой показатель, а именно балансовая стоимость объекта недвижимости. В большинстве случаев после данных нововведений величина земельного налога к оплате несколько возросла.

Что касается оставшихся категорий плательщиков (которые относятся к физическим лицам), то они освобождены от самостоятельного определения базы для расчета налога по своему участку. Вместо них данные действия будет производить налоговая инспекция (что в отношении ИП также является нововведением, вступившим в силу с 2015 года).

2. Некоторые особенности могут присутствовать при определении базы для участка, который находится в общей долевой или совместной собственности.

В этом случае ее размер будет зависеть от того, как именно оформлены права на участок:

- 2.1. В определенных долях (например, 75 и 25%, 2/3 и 1/3 и т. д.). В этом случае налоговая база рассчитывается от величины кадастровой стоимости пропорционально той доле, которой владеет плательщик.

- 2.2. Без определения долей. В этом случае считается, что земля принадлежит всем собственникам в одинаковых частях. Соответственно, деление кадастровой стоимости также будет происходить поровну.

Соответственно, и итоговая величина налога к уплате у каждого из таких собственников буде напрямую зависеть от того, как именно распределяются доли между всеми ними и в каком размере.

3. В отношении некоторых земельных наделов кадастровая стоимость может быть не установлена.

Однако от налогообложения данный участок это, конечно же, не освобождает. В этом случае в качестве налоговой базы для расчетов будет применяться другой показатель — нормативная цена земли. Однако если собственник не согласен с ее размером, он всегда может заказать проведение кадастровых работ или процедуру независимой оценки земли и определить по их итогам кадастровую стоимость.

4. Сложности могут возникнуть и в том случае, если в течение налогового периода (то есть одного календарного года) стоимость земли изменялась.

Однако стоит учесть, что все изменения, произошедшие в течение одного налогового периода (то есть календарного года) при расчетах налога за него применяться не будут. В этом случае новая кадастровая стоимость будет использоваться только с 1 января следующего за отчетным года.

Исключение составляют только те ситуации, когда изменение кадастровой стоимости произошло в сторону уменьшения по причинам, которые связаны с неправильным проведением оценки или кадастровых работ.

В этом случае плательщик может подготовить данные об исправленной стоимости и обратиться с ними в налоговую инспекцию, после чего размер налога к оплате будет снижен.

Таким способом даже можно вернуть часть средств, уплаченных выше нормы ранее (если и в предыдущие периоды также применялась неправильная база).

Различия для физических и юридических лиц

Как уже отмечалось, плательщиками земельного налога могут быть следующие группы землевладельцев:

- физические лица (причем это могут быть как обычные граждане, так и официально зарегистрированные индивидуальные предприниматели);

- юридические лица (вне зависимости от форм собственности).

Для каждой из данных групп порядок расчета налога несколько отличается, однако в определении налоговой базы для них существенных различий с недавнего времени нет.

Стоит лишь отметить, что если для граждан базой является кадастровая стоимость всех участков, которые принадлежат им на правах, обозначенных ранее, то для ИП и юрлиц учитываться будет стоимость лишь по тем земельным наделам, которые они используют непосредственно при осуществлении своей деятельности.

Кроме этого, обязанности по самостоятельному расчету возлагаются только на юр лиц, граждане и ИП получают от ИФНС уже готовые уведомления с суммой платы за землю. Однако знать свою кадастровую стоимость и правила расчета налога им все же стоит, поскольку со стороны сотрудников инспекции не исключены ошибки или неточности при расчетах.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: https://zakonguru.com/nedvizhimost/zemelnyj/nalogi/stoimost-i-raschet/nalogovaya-baza.html

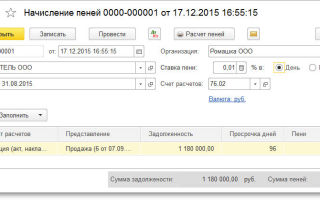

Авансовые платежи по налогу на землю

Все субъекты, владеющие землей, обязаны по НК платить земельный налог. Другое дело, что данный сбор не является федеральным, а его уплата регламентируется муниципальными властями.

Поэтому методика расчета и уплаты в некоторых регионах страны может отличаться друг от друга.

Но далее будет рассказано о том, как определяется налоговая база по земельному налогу, кто платит такой налог, а кто имеет некие льготы.

Налоговая база и авансовые платежи

Земельный налог уплачивается не по итогу отчетного года, как большинство налогов, а наперед, то есть с помощью авансовых платежей. Такое правило работает не для всех.

Авансовые платежи по налогу на землю равны 25% от общей годовой суммы земельного налога, то есть ¼. Для того, чтобы заплатить сбор, необходимо рассчитать налоговую базу.

Это основа основ, поскольку ее впоследствии необходимо умножить на ставку земельного налога и получить общую итоговую сумму к уплате. Теперь остается два вопроса:

- Какой размер ставки по налогу?;

- И как найти налоговую базу?

По поводу ставки, то нельзя определить размер ставки для всех земельных участков сразу, поскольку именно местные органы власти устанавливают ее размер и принимают решение для каких участков какой процент устанавливать.

Поэтому необходимо обратиться за разъяснениями к местным властям или в территориальный орган ФСН. Ставки, как правило, устанавливаются на долгосрочной основе и не изменяются каждый год. Средний диапазон ставки от 0,3 до 1,5%.

Налоговой базой по земельному налогу признается в соответствии с Налоговым Кодексом РФ кадастровая стоимость, которую определяет, рассчитывает и потом вносит в реестр специальный орган Росреестр. Поэтому после того, как определена ставка налога, необходимо обратиться в Росреестр и узнать кадастровую стоимость.

Если на руках есть выписка из кадастра, а она должна быть у всех собственников земли, то тогда можно воспользоваться официальным сайтом такого федерального органа исполнительной власти.

На сайте есть публичная кадастровая карта, где при вводе номера земельного участка, высвечивается расположение объекта, его координаты, площадь и стоимость на данный момент.

Обращаем внимание, что кадастровая стоимость не постоянная величина, а изменяется ввиду многих факторов. Для земельных участков предусмотрено изменение кадастровой стоимости 1 раз в 3-5 лет, поэтому необходимо каждый год проверять: не изменилась ли стоимость.

Но как рассчитать авансовый платеж по земельному налогу, если известна ставка и стоимость? Далее представлен чисто теоретический алгоритм расчета:

- Определяется ставка и кадастровая стоимость. Два показателя перемножаются и получаем ту сумму, которую необходимо оплатить в региональный бюджет;

- Делим полученную сумму на 4 части и ¼ уплачиваем в качестве аванса за 1-й квартал текущего года, соблюдая сроки;

- Каждый квартал уплачиваем по ¼ от налоговой базы, выполняя обязательства налогоплательщика.

Для наглядности пример: кадастровая стоимость земельного участка 1 миллион рублей, ставка составляет 1 %. Какой авансовый платеж должен заплатить субъект хозяйственной деятельности за 1-й квартал?

Расчет:

- Налоговой базой по земельному налогу в данном случае является: 1000000*0,01 =10000 рублей

- Сумма аванса составляет 10000/4 = 2500 рублей.

Сроки уплаты

Какие же сроки уплаты авансовых платежей по земельному налогу? Здесь все индивидуально, и представители региональных и местных властей имеют право устанавливать свои сроки уплаты и ее периодичность. Но, как правило, работает общепринятая практика: земельный налог платиться поквартально со строго установленными рамками.

Сроки уплаты земельного налога:

За 1 квартал – до конца апреля текущего года;

За 2 квартал – до конца июля текущего года;

За 3 квартал – до конца октября текущего года;

За 4-й квартал – до января следующего года.

Но есть регионы, в которых не работает поквартальная система. В таком случае авансовый платеж необходимо будет перечислить за весь год. В большинстве муниципальных округов, где работает годовая система оплаты, налог платиться не авансовым способом, а уже по факту истечения отчетного года.

Обращаем внимание на то, что квартальная система работает для юридических лиц. Если речь идет о простых гражданах, то есть о физических лицах, то здесь не работает авансовая и квартальная система оплаты налога.

Гражданин должен заплатить по своим обязательствам только до конца декабря года, следующего за отчетным годом.

Такая же практика применяется и в отношении индивидуальных предпринимателей, которые относятся к физическим лицам.

Налогоплательщики: кто платит, а кто нет

Относительно того, кто является налогоплательщиком по земельному налогу, то здесь никаких принципиальных особенностей нет: тот, кто является собственником земельного участка, тот и должен уплатить по обязательствам. Но возникает другой вопрос: есть ли налоговые льготы для пенсионеров по земельному налогу, а также другие льготы для других категорий налогоплательщиков?

Отметим сразу, что непосредственно пенсионеры не имеют каких-то определенных льгот, прописанных в НК. Но муниципальные власти могут устанавливать местные льготы.

Как правило, пенсионеры не освобождаются от налога, но при расчете их обязательств от величины кадастровой стоимости отнимается некая фиксированная величина. За счет таких действий снижается размер налога к уплате.

Поэтому, отвечая на вопрос, а должны ли пенсионеры платить земельный налог, ответ однозначный: должны, но в размере, который установлен местными властями.

м

Есть те категории, кто освобожден от налога на землю. Даже не так, для таких категорий предусмотрены разнообразные льготы, которые могут свести размер налога к минимальному. К таким категориям относятся:

- Ветераны ВОВ;

- Ветераны труда;

- Физические лица, имеющие 1 или 2 группу инвалидности;

- Герои, как России, так и бывшего СССР;

- Чернобыльцы и другие.

Но это, что касается обычных граждан, а вот есть и юридические лица, которым по законодательству положено освобождение от таких обязательств.

Освобождение от уплаты земельного налога юридическим лицам положено:

- Тем предприятиям, которые занимаются социальной помощью инвалидам и другим незащищенным категориям граждан;

- Организациям, работающим в сфере судопроизводства;

- Религиозные учреждения;

- Органы МФД и другие ведомства их подчинения;

- Предприятия, которые распоряжаются автопарком государственной формы собственности;

- Органы культурной сферы, работающие в направлении развития культуры и творчества.

Источник: https://buhnk.ru/zemelnyj-nalog/avansovye-platezhi-po-nalogu-na-zemlyu/

Урок 8: Земельный налог для физических лиц: Порядок уплаты и льготы в 2018 году — Школа Жизни

весьма существенно изменился. Но прежде чем говорить об этих изменениях в налоговом законодательстве в части налога на землю, разберемся с самим понятием земельного налога.

Что такое земельный налог

В соответствии со статьей 65 «Платность использования земли» Земельного кодекса РФ использование земли в Российской Федерации является платным.

Формами платы за использование земли являются земельный налог и арендная плата.

Согласно статье 15 «Местные налоги и сборы» Налогового кодекса РФ земельный налог, также как и налог на имущество физических лиц, относится к местным налогам.

Земельный налог является одним из основных источников формирования доходной базы местных бюджетов. Средства от уплаты налога за пользование землями муниципального образования направляются на решение социально-экономических задач, стоящих перед органами местного самоуправления.

На основании статьи 387 «Общие положения» главы 31 «Земельный налог» Налогового кодекса РФ земельный налог устанавливается:

- Налоговым кодексом РФ и

- нормативными правовыми актами муниципальных образований.

Кто уплачивает земельный налог (плательщики земельного налога)

Земельный налог должны уплачивать лица, которые владеют земельными участками:

- на праве собственности,

- на праве постоянного (бессрочного) пользования или

- на праве пожизненного наследуемого владения.

Если же земельный участок, находятся у физического лица:

- на праве безвозмездного срочного пользования или

- был ему передан по договору аренды,

земельный налог платить ему не нужно.

Объект налогообложения по земельному налогу

Объектом налогообложения по земельному налогу признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен земельный налог.

(статья 389 «Объект налогообложения» Налогового кодекса РФ).

Не признаются объектом налогообложения земельные участки, входящие в состав общего имущества многоквартирного дома.

Налоговый период для уплаты земельного налога

Для физических лиц налоговым периодом для уплаты земельного налога является – год.

Налоговая база для расчета земельного налога в 2018 году

С 2016 года сумма налога на земельные участки и недвижимость будет определяться с учетом кадастровой стоимости имущества. Величина кадастровой стоимости имущества максимально приближена к рыночной стоимости.

Напомню, ранее до 2016 года земельный налог (налог на имущество) рассчитывали на основании балансовой стоимости. Данная величина была значительно ниже кадастровой, поэтому сумма налоговых платежей была не очень ощутимой для россиян.

Итак, с 2016 года налоговая база для расчета земельного налога определяется:

- как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 «Объект налогообложения» Налогового кодекса РФ,

- по состоянию на 1 января года, являющегося налоговым периодом,

- по сведениям государственного кадастра недвижимости.

Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством РФ. Сведения о кадастровой стоимости земельных участков в виде кадастрового номера объекта недвижимости и его кадастровой стоимости предоставляются территориальным органом Росреестра по письменному заявлению налогоплательщика.

Налоговая база для каждого налогоплательщика, являющегося физическим лицом:

- определяется налоговыми органами на основании

- сведений, которые представляются в налоговые органы органами, осуществляющими кадастровый учет, ведение государственного кадастра недвижимости и государственную регистрацию прав на недвижимое имущество и сделок с ним.

Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности, а в случае нахождения в общей совместной собственности — в равных долях.

Льготное исчисление налоговой базы для расчета земельного налога

Налоговая база для расчета земельного налога уменьшается на не облагаемую налогом сумму в размере 10 000 рублей для следующих категорий налогоплательщиков:

(п. 5 статьи 391 «Порядок определения налоговой базы» Налогового кодекса РФ)

- Героев Советского Союза, Героев Российской Федерации, полных кавалеров ордена Славы;

- инвалидов I и II групп инвалидности;

- инвалидов с детства;

- ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

- физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС»,в соответствии с Законом РФ от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан РФ, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» ив соответствии с Законом РФ от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

Уменьшение налоговой базы на не облагаемую земельным налогом сумму, производится на основании документов, подтверждающих право на уменьшение налоговой базы, представляемых налогоплательщиком в налоговый орган по месту нахождения земельного участка.

Порядок и сроки представления налогоплательщиками документов, подтверждающих право на уменьшение налоговой базы, устанавливаются нормативными правовыми актами представительных органов муниципальных образований.

Если размер не облагаемой земельным налогом суммы превышает размер налоговой базы, определенной в отношении земельного участка, налоговая база принимается равной нулю.

Налоговые ставки для расчета земельного налога

Налоговые ставки для расчета земельного налога устанавливаются муниципальными образованиями и не могут превышать:

(Статья 394 «Налоговая ставка» Налогового кодекса РФ)

Характеристика земельного участка Налоговая ставка Отнесенные к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства 0,3 Занятые жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства Приобретенные (предоставленные) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства; Ограниченные в обороте в соответствии с законодательством РФ, предоставленных для обеспечения обороны, безопасности и таможенных нужд (ст. 27 Земельного Кодекса РФ) Прочие земельные участки 1,5 В случае правообладания земельным участком в течение неполного налогового периода, применяется коэффициент, который определяется как отношение числа полных месяцев, в течение которых участок находился в собственности, постоянном (бессрочном) пользовании, пожизненном наследуемом владении к числу календарных месяцев в налоговом периоде.

Расчет земельного налога для физических лиц

Сумма земельного налога, подлежащая уплате в бюджет налогоплательщиками — физическими лицами, исчисляется налоговыми органами по формуле

S = ( (Кст х Д) — Н ) х Ст х Кв х К2 х Кл, где:

S – исчисленная сумма земельного налога;

Кст – кадастровая стоимость земельного участка;

Д — доля налогоплательщика в праве на земельный участок;

Н – не облагаемая налогом сумма, уменьшающая величину налоговой базы;

Ст – налоговая ставка;

Кв – коэффициент владения земельным участком, который применяется для исчисления налога в случае правообладания земельным участком в течение неполного налогового периода;

К2 – коэффициент 2, применяемый в отношении земельных участков, приобретенных (предоставленных) в собственность физическими лицами для индивидуального жилищного строительства (исчисление суммы налога производится с учетом коэффициента 2 по истечении 10 лет с даты государственной регистрации прав на данные земельные участки вплоть до государственной регистрации прав на построенный объект недвижимости);

Кл – коэффициент налоговой льготы. Определяется как отношение числа полных месяцев, в течение которых отсутствует налоговая льгота, к числу календарных месяцев в налоговом периоде. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц.

(Выдержки из письма Министерства финансов РФ 3 февраля 2016 г. N 03-05-06-02/5239)

На основании пункта 1 статьи 396 Налогового кодекса сумма земельного налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы.

Статьей 390 Кодекса определено, что налоговая база для исчисления земельного налога определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 Кодекса.

Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством РФ.

Согласно пункту 2 статьи 66 Земельного кодекса РФ для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель.

Государственная кадастровая оценка земель проводится в соответствии с законодательством РФ об оценочной деятельности.

На основании статьи 24.12 Федерального закона от 29 июля 1998 г. N 135-ФЗ «Об оценочной деятельности в РФ» государственная кадастровая оценка проводится по решению

- исполнительного органа государственной власти субъекта РФ или

- в случаях, установленных законодательством субъекта РФ, по решению органа местного самоуправления не чаще чем один раз в течение трех лет и не реже чем один раз в течение пяти лет с даты, по состоянию на которую была проведена государственная кадастровая оценка.

Результаты определения кадастровой стоимости могут быть оспорены в суде или комиссии по рассмотрению споров о результатах определения кадастровой стоимости (статья 24.18 Федерального закона N 135-ФЗ).

Федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере государственной кадастровой оценки земель, а также осуществляющим регулирование оценочной деятельности, является Минэкономразвития России.

Таким образом, вопросы, связанные с определением размера кадастровой стоимости земельного участка, находятся в компетенции Минэкономразвития России.

Пунктом 1 статьи 394 Кодекса определено, что налоговые ставки для исчисления земельного налога устанавливаются нормативными правовыми актами представительных органов муниципальных образований и не могут превышать размеров, установленных в указанном пункте статьи 394 Кодекса.

Так, согласно подпункту 1 пункта 1 статьи 394 Кодекса в отношении земельных участков, приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства, ставка земельного налога устанавливается в размере, не превышающем 0,3 процента кадастровой стоимости земельного участка.

Пунктом 2 статьи 387 Кодекса представительным органам муниципальных образований предоставлено право самостоятельно устанавливать налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой земельным налогом суммы для отдельных категорий налогоплательщиков.

Решение вопросов, связанных с установлением конкретных налоговых ставок для уплаты земельного налога и предоставлением налоговых льгот по уплате земельного налога для лиц, владеющих личным подсобным хозяйством, а также занимающихся садоводством, огородничеством и животноводством, находится в компетенции представительных органов муниципальных образований, на территории которых введен земельный налог.

Если у Вас имеются какие-либо вопросы по нарушению Ваших прав, либо Вы попали в затруднительную жизненную ситуацию, то дежурный юрист онлайн готов бесплатно проконсультировать Вас по данному вопросу

Налоги и налоговые вычеты

Колесов Г.Б.,независимый пенсионный консультант,

эксперт по пенсионному и финансовому планированию жизни

kolesovgb.ru

Источник: https://kolesovgb.ru/index.php/finansovoe-planirovanie/kak-upravlyat-lichnymi-finansami/podokhodnyj-nalog-i-nalogovye-vychety-dlya-fizicheskikh-lits/792-zemelnyj-nalog-dlya-fizicheskikh-lits-poryadok-uplaty-i-lgoty-s-2016-goda

Как рассчитать земельный налог и что является налоговой базой

Налог на землю — это одна из трех форм платы за её использование, двумя другими признаются также цена земли и стоимость её аренды. Земельный налог определяется как безвозмездный платеж, взимаемый государством и/или его муниципальными образованиями, в их пользу, для целей их финансового обеспечения.

Кто именно платит земельный налог определено в статье 388 Налогового кодекса РФ, которая устанавливает, что его налогоплательщиками в России являются физические-лица, индивидуальные предприниматели, а также организации, которые:

- имеют землю на правах собственности;

- имеют право бессрочного пользования землей;

- имеют право пожизненного наследуемого владения землей.

Лица, арендующие землю или пользующиеся ею на непостоянной основе, не относятся к плательщикам земельного налога.

Нормативная цена земли

Федеральный Закон «О плате за землю» от 11.10.91 года N1738-1, который был ранее основным актом, устанавливающим и определяющим порядок и размеры взимания платы за землю, утратил силу в начале 2006 года, за исключением единственной 25й статьи, которая содержит понятие нормативной цены земли:

Другими словами, нормативная цена земли — это стоимость, которая определяется на основании чистого дохода с этой земли. В разное время и в разных странах чистый доход с земли определялся разными способами, например, в зависимости от количества земли или в зависимости от плодородия конкретного участка.

Но все такие простые способы обычно приводили к несправедливому поземельному налогообложению граждан и к уменьшению роли этого налога как источника поступления доходов от использования земель государства.

Именно поэтому, все верные методы определения чистого дохода с земли, включая и качество, и размер участка, были собраны в единый удобный — кадастровый, который позволяет более объективно установить земельный налог с конкретного земельного участка.

Таким образом, вышеупомянутая статья 25, содержащая определение нормативной цены земли, действует на сегодняшний день в целях нормативной оценки земли государства исключительно для определенных целей (установленных Постановлением Правительства РФ N319) и, в общем, полностью замещена понятием «кадастровой стоимости».

Порядок уплаты земельного налога

Поскольку данный вид налога является местным, его ставка установлена в кодексе только предельно — размер налога и его уплата определяются муниципальными образованиями на основании местных законов и он не может превышать установленные кодексом пределы.

То есть важно понимать, что размер налоговых выплат для Москвы будет отличаться от выплат, например, для Архангельска, в зависимости от предусмотренных правительством каждого города значений ставок земельного налога.

В Налоговом кодексе определено, что ставка земельного налога не может превышать 0,3% для земель:

- сх значения;

- занятых под жилищно-коммунальные комплексы или строительство;

- под организацию садоводства или животноводства;

- предназначенных для различных нужд государства.

Для всех других земельных участков налоговая ставка не может превышать 1,5%.

Порядок расчета налоговой ставки для физического лица (гражданина РФ, иностранного гражданина и лица без гражданства) очень прост — весь расчет производит для этой категории налогоплательщиков сама налоговая инспекция. Не позднее, чем за месяц до крайнего срока уплаты, по почте присылается налоговое уведомление с уже рассчитанной к оплате сумме налога.

Что касается физических лиц-предпринимателей (ИП) и организаций (юридических лиц), налоговую базу для уплаты земельного налога, которую определяют фискальные органы, они рассчитывают самостоятельно.

Важно помнить, что земельный налог с индивидуальных предпринимателей, находящихся на упрощенной системе налогообложения (УСН), должен уплачиваться, равно как и с других собственников земли — УСН не освобождает от уплаты земельного налога.

Расчет земельного налога

За основу для расчетов подлежащего к уплате земельного налога берется кадастровая стоимость участка, используемого ими на вышеперечисленных правах. Такую стоимость можно узнать из открытого для общего доступа государственного сайта https://rosreestr.

ru (служба гос. регистрации кадастра), содержащего информацию о кадастровой стоимости участков, которую можно узнать по его кадастровому номеру. Налоговая база в качестве кадастровой стоимости формируется налоговыми органами уже в день постановки земли на учет.

А вот ставку для расчета можно узнать непосредственно в органах местного самоуправления (представительских органах муниципального образования), а также на сайте ФНС https://www.nalog.ru/ . Владея информацией о вашем земельном участке и его кадастровом номере, а также наведя справки о ставке в муниципальном органе, нужно произвести несложный расчет по формуле:

Ранее, до 2015 года, крайним сроком для уплаты земельного налога обычными гражданами (физическими лицами) считалось 1 ноября, но с 2015 года этот налог следует платить до 1 октября.

Юридические лица и предприниматели на протяжении налогового периода, в отличие от обычных граждан, совершают уплату авансовых платежей по данному налогу — по завершении налогового периода дополнительно уплачивается разница суммы.

Крайний срок уплаты земельного налога для юридических лиц — 1 февраля.

Вариантов, где можно оплатить земельный налог, достаточно много, на выбор налогоплательщиков — это и «Сбербанк» (минусом которого являются очереди), и специальные терминалы для оплаты (есть не везде, но в целом их много) и даже система интернет-банкинга. Главное — заплатить вовремя, в противном случае будет начислена пеня.

Для отдельных категорий налогоплательщиков предусмотрены различные льготы или уменьшение налоговой базы, исходя из которой уплачивается налог. Например, имеют право на освобождение от уплаты земельного налога различные организации, перечисленные в ст.

395 НК РФ — это организации народных промыслов, общественные организации инвалидов, религиозные организации и другие. Уменьшение налоговой базы (льготы) на сумму 10 тысяч рублей применяется для земельных участков, принадлежащих ветеранам и инвалидам ВОВ, героям Советского Союза и Российской Федерации, инвалидам с детства, инвалидам 1-2 группы (установленной до 01.

01.04 года) и другим, обозначенных ст. 391 НК РФ физическим лицам, имеющим право на различную социальную помощь.

Земельный кодекс РФ не имеет прямо предусмотренных льгот федерального уровня по уплате земельного налога многодетными семьями. Тем не менее, исходя из принадлежности земельного налога к категории местных, с вопросом о наличии льгот стоит обратиться в представительский орган муниципального образования конкретного города, где они могут быть предоставлены именно на местном уровне.

Для того, чтобы воспользоваться предусмотренной налоговой льготой или правом на освобождение от земельного налога, нужно написать соответствующее заявление в органы ФНС и приложить к нему копии документов, которые подтверждают соответствующее право.

Отдельно стоит рассмотреть вопрос земельного налога многоквартирного дома, уплачиваемого с земли, находящейся в общей долевой собственности владельцев квартир. Статьей 36 Жилищного кодекса РФ определено, что участок земли, на котором расположен многоквартирный жилой дом, со всеми его элементами и объектами, принадлежит всем жильцам дома.

м

Чтобы закрепить свое право на придомовой участок, жильцы многоквартирного дома должны провести общее собрание (с участием в нем более 50% от общего числа жильцов), на котором принять соответствующее решение, и оформить по его результатам протокол.

Общее собрание уполномочивает одного из жильцов как представителя для обращения в государственные органы с целью:

- приобретения прав на общий придомовой участок путем передачи его в общую долевую собственность;

- формирования самого участка и его границ;

- пользования своим участком после его регистрации.

После подачи заявления и последующей подготовки землеустроительным органом проекта земельного участка, представитель подает заявление о регистрации прав жильцов на их земельный участок в Федеральную регистрационную службу.

Долей земли на придомовом участке для каждого жильца будет участок, размер которого пропорционален его собственности (помещению) в многоквартирном доме.

Сумма земельного налога к уплате за один календарный год рассчитывается по формуле:

Иногда кадастровая стоимость участка земли в налоговой базе органов ФНС завышена, а поскольку именно налоговая база применяется для исчисления земельного налога, платить за такой участок выходит слишком накладно для его владельца.

Для того, чтобы уменьшить земельный налог, в данном случае необходимо уменьшить кадастровую стоимость земли путем обращения в арбитражный суд, куда следует подать пакет документов о проведенной кадастровой оценке, подтверждающей факт завышенной кадастровой стоимости, используемой в качестве налоговой базы.

Источник: https://ipshnik.com/nalogi-i-nalogooblozhenie-ip/metodika-rascheta-zemelnogo-naloga-i-poryadok-ego-uplatyi.html