Налоги с отпускных — берутся ли, пододходный, в 2018 году, облагаются ли, высчитывается ли, взимается, НДФЛ

Каждый сотрудник может воспользоваться своим правом на отпуск один раз в год, то есть проработав 11 месяцев. Данный отдых является оплачиваемым.

Работодатель обязан произвести расчет и выплатить сотрудники отпускные. Данная компенсация служит финансовым обеспечением сотрудника в период отсутствия на рабочем месте.

Расчет отпускных производится, исходя их 3 факторов:

- продолжительность отпуска;

- размер среднего дневного заработка сотрудника;

- расчетный период.

Ключевую роль играет доход работника, полученный в расчетном периоде. При вычислении во внимание принимается не только оклад, но и премии, надбавки и пр.

Перед выплатой отпускных с них удерживается НДФЛ в соответствии с правилами НК РФ.

Что нужно знать?

Многие работодатели не знают точно, облагаются ли НДФЛ отпускные. Данная выплата не является окладом или премией, но тем не менее подлежит налогообложению.

Связан данный факт с тем, что отпускные – доход гражданина. А в соответствии с НК РФ начисление подоходного налога производится на все виды доходов гражданина, за исключением случаев, установленных законом. Отпускные не являются таким исключением.

Данная выплата может быть представлена работнику в виде наличных средств или же в безналичной форме путем перечисления на банковский счет или карту.

До перевода средств с них взыскивается НДФЛ. Работодатель выступает в роли налогового агента и обязан произвести соответствующие действия по начислению, удержанию и перечислению средств в адрес казны.

Деньги переводятся в бюджет в день выплаты отпускных или в момент совершения перечисления на счет работника. Нет необходимо делать данные операции заблаговременно.

Объекты налогообложения

Объектом НДФЛ является доход, полученный физическим лицом. Отпускные выплаты работник получает перед тем, как уйти в отпуск. Именно они будут выступать в качестве объекта.

Расчет отпускных производится по формуле: продолжительность отпуска (в сутках)*среднедневной доход работника.

Затем полученная сумма умножается на 13%.

Именно такой размер налога будет взыскан с работника.

Кстати, самому сотруднику предпринимать никаких действий не нужно. Все операции производятся работодателем- налоговым агентом. Он же будет отвечать за правильность начисления и своевременность перечисления средств в бюджет.

Законодательная база

Основным нормативно-правовым актом, который регулирует процесс начисления и выплат отпускных является ТК РФ. Вопросы налогообложения исчерпывающим образом определены в НК РФ.

Эти два кодифицированных акта позволяют в полной мере получить представление о порядке начисления выплат и взыскания с них НДФЛ.

Налоги с отпускных

Итак, с отпускных высчитывается только один налог – НДФЛ. В текущем году обязанность работодателя начислить и удержать данную сумму сохраняется без изменений. Небольшие преобразования затронули вопросы сроков передачи НДФЛ в бюджет. Напомним, что ранее налог удерживался в день предоставления средств работнику.

Сегодня положение дел изменилось – перечислить налог работодатель обязан до конца месяца, в котором был произведен перевод средств сотруднику в счет отпускных.

Такие изменения будут удобнее налоговому агенту. Теперь нет необходимости в один день переводить деньги работнику, налог в казну, а также отражать проведение этих операций в бухгалтерских и налоговых документах.

Подоходный

Подоходный налог представляет собой основной вид прямого налога. Его вычитают со всех физических лиц, которые получают доходы. В НК РФ предусмотрены отдельные виды прибыли, с которых НДФЛ не взыскивается.

Например, его не вычитают их пособий, которые выплачиваются государством. В то же время он в обязательном порядке рассчитывается и перечисляется в бюджет с пособия по временной нетрудоспособности.

В качестве налоговой базы выступает полная сумма доходов. Следует помнить о том, что граждане имеют право получить налоговый вычет.

Подоходный налог для работающих граждан с их заработной платы начисляется и перечисляется работодателем.

Именно он выступает в роли налогового агента. За правильность начисления и своевременность перевода средств в казну отвечает работодатель.

«Берется ли подоходный налог с отпускных в 2018 году?» — в законодательстве представлен положительный ответ на данный вопрос.

НДФЛ

НДФЛ – это и есть подоходный налог. Этот платеж взыскивается со всех работающих граждан. Но перечислять его обязаны не только они. НДФЛ предусматривает налогообложение всех доход, поступающих физическому лицу. Его уплачиваются как граждане РФ, так и иностранцы, а также лица без гражданства.

Обычно плательщики сами не передают сведения в налоговую инспекцию и не следят за сроком, когда платить надо налог. Однако если они получили прибыль не в рамках своего предприятия, например, продали недвижимость или машину, то должны передать сведения, заполнив декларацию.

Расчет суммы

Расчет отпускных производится по следующей формуле: количество дней отпуска* среднедневной доход работника за расчетный период.

Чтобы вычислить среднедневной доход надо провести следующие расчеты:

доход, полученный в расчетном периоде/количество месяцев расчетного периода/29,3 (среднее количество дней в месяце).

При учете количества месяцев расчетного периода применяются только те месяцы, когда работник трудился полностью, то есть не уходил в отпуска за свой счет и не брал больничный. Если же в какой-то месяц он отсутствовал по данным причинам, то необходимо произвести дополнительный расчет по количеству дней, которые будут учтены.

Для вычисления этих суток необходимо использовать следующую формулу:

29,3/количество дней в месяце*число отработанных суток

После проведения всех расчетов понадобится определить сумму НДФЛ. Для этого необходимо умножить размер отпускных на 13%.

Порядок уплаты

НДФЛ взыскивается только с той части средств, которые фактически получает работник. Это правило актуально, когда сотрудник берет отдых не в полном объеме.

Когда в рамках одного предприятия уходят в отпуск несколько работников, то платеж перечисляется в казну суммарно сразу за всех.

И как мы упоминали ранее, теперь работодатели могут перечислять средства в казну не в день выдачи отпускных, а до конца месяца, в котором работнику предоставлен отпуск.

Назначение платежа

В бухгалтерских и налоговых документах НДФЛ с отпускных отражается особым образом.

Приведем основные правила:

- налог с отпускных отражается, как затрата на оплату труда;

- при начислении страховых взносов они признаются в качества прочих затрат по основной деятельности;

- расходы учитываются в том месяце, когда фактически были произведены.

На видео о вопросах налогообложения

Источник: https://nam-pokursu.ru/nalogi-s-otpusknyh/

Когда платить НДФЛ с отпускных: облагаются ли, как рассчитать, порядок и срок перечисления

С 2016 года НДФЛ с отпускных и больничных удерживается в особом порядке, Он отличается от порядка налогообложения других выплат физическим лицам по месту работы.

Ключевое правило при этом — срок уплаты НДФЛ привязан к дате фактической выплаты отпускных работнику.

В целом же все нюансы, касающиеся уплаты налога в этом случае и его проведения по бухгалтерии, заслуживают детального рассмотрения.

Удерживается ли НДФЛ с отпускных

Ответ на вопрос об обложении налогом отпускных выплат законодательство даёт однозначный — да, деньги нужно удерживать. Не относится к разряду исключений и ситуация с выплатой компенсации за неиспользованный отпуск при увольнении. Об этом случае особо говорится, например, в Письме Минфина России от 26.10.2009 № 03–04–05–01/765.

Работнику приходится платить налоги даже на отдыхе: НДФЛ удерживается и с его отпускных

Недоразумения применительно к компенсации за неиспользованный отпуск возникают, потому что многие путают их с другой компенсацией при увольнении в сумме до трёх месячных окладов работника. Именно с неё НДФЛ действительно не уплачивается, но на выплачиваемую также при увольнении компенсацию за неиспользованный отпуск это правило не распространяется.

Порядок расчёта НДФЛ с отпускных

Прежде чем исчислять сумму налога с отпускных, надо рассчитать их точный размер. Впрочем, это отдельная процедура, детально останавливаться на которой в нашем случае смысла нет. Рассмотрим вариант, когда сумма отпускных уже известна.

Для определения суммы налога используется та же формула, что и при его расчёте с зарплаты и других выплат работнику, облагаемых НДФЛ: сумма отпускных умножается на ставку НДФЛ, которая равна 13% для резидентов и 30% для нерезидентов.

Таким образом, в случае резидента формула имеет следующий вид: НДФЛ = О х 13%, где О — сумма отпускных, а для отпускных нерезидента — НДФЛ = О х 30%.

Порядок и сроки уплаты НДФЛ с отпускных

Крайним сроком перечисления в бюджет НДФЛ, удержанного с отпускных, с начала 2016 года считается последний день месяца, в котором они фактически были выданы работнику в кассе или перечислены на счёт его самого или третьего лица по его просьбе.

Действующее законодательство в 2017 году обозначает крайний срок выплаты отпускных работнику: за три дня до начала отпуска. Такое требование содержит ст. 136 Трудового кодекса РФ.

Крайний срок выплаты отпускных работнику жёстко обозначен в ТК РФ

К этому моменту их сумма должна быть рассчитана, а причитающийся с неё налог исчислен и к моменту выплаты этих денег работнику удержан. При этом отпуск может начаться в любой день: в начале месяца, в середине, в конце, в самый первый или последний день, но отпускные работнику должны быть выплачены за три дня до его начала.

Иными словами: если работник ушёл в отпуск в начале августа, а отпускные получил в конце июля, в том числе и 31 числа, удержанный из них НДФЛ должен быть перечислен в бюджет не позже 31 июля.

Учёт переходящих отпускных

В ситуациях, когда отпуск приходится на разные месяцы, например, неделя в конце июля и столько же в начале августа, нередко возникают сложности проведения и отпускных, и удерживаемых из них налогов по налоговой и бухгалтерской отчётности.

Применительно к налоговой отчётности налоговики настаивают на том, чтобы отпускные и удерживаемый из них НДФЛ разбивались по месяцам пропорционально дням отпуска, пришедшимся на каждый из них.

Когда работодатели проводят всю сумму отпускных и НФДЛ с неё одним месяцем, это, как правило, чревато обвинениями налоговиков в занижении налоговой базы за тот месяц, на который пришлась часть отпуска, и начислением пеней.

При рассмотрении исков относительно налогового учёта отпускных суд может принять сторону работодателя, но чаще решает дела в пользу налоговиков

Кардинально противоположным образом обстоит дело с бухгалтерской отчётностью. При составлении бухгалтерских проводок дробить отпускные и НДФЛ с них по месяцам нельзя, они должны отражаться в том отчётном периоде, когда были фактически уплачены.

Для отражения отпускных в бухгалтерской отчётности у работодателей есть обязательство иметь резерв как раз на случай переходящих отпускных. Применительно к отпускным этот резерв должен включать сумму для оплаты всех причитающихся ему по состоянию на текущий месяц дней отпуска.

Формировать такой резерв не обязаны ИП, малые предприятия, не являющиеся эмитентами ценных бумаг, которые размещаются публично, и социально ориентированные некоммерческие организации (НКО).

Как заполнить платёжку на НДФЛ с отпускных

При заполнении платёжного поручения на перечисление НДФЛ с отпускных надо придерживаться рекомендаций, прописанных в приказе Минфина России от 12.11.2013 № 107н:

- В поле 104 пишется тот же двадцатизначный КБК, что и для зарплаты: 182 1 01 02010 01 1000 110.

- В поле 105 пишется код ОКТМО компании. Если отпускные начисляются работнику филиала или обособленного подразделения компании, указывается код ОКТМО такого подразделения.

- В поле 106 «Основание платежа» указывается код «ТП».

- В полях 108 «Номер документа» и 109 «Дата документа» пишется ноль. За какой месяц уплачивается НДФЛ, при этом роли не играет.

- Поле 110 «Тип платежа» надо оставить пустым. Исключение предусмотрено только для бюджетных организаций — в их случае там пишется код 1.

- В поле 24 «Назначение платежа» даётся пояснение словами. Например, «НДФЛ с отпускных за декабрь 2017 года».

- В поле 21 «Очерёдность платежа» ставится цифра 5.

- В поле 101 «Статус налогоплательщика» указывается код 02, которым обозначается, что НДФЛ перечисляет налоговый агент.

- В поле 107 указывается месяц, за который был удержан и уплачен налог. Например, «МС.09.2017», если речь идёт о сентябре 2017 года.

Для наглядности можно использовать приведённый ниже образец, с правилами заполнения платёжного поручения на НДФЛ можно ознакомиться здесь.

Пример платёжного поручения на перечисление НДФЛ, начисленного с отпускных выплат работникам компании

Как отразить удержание и уплату НДФЛ с отпускных в бухгалтерском учёте

Для отражения НДФЛ с отпускных используется бухгалтерская запись: Кредит 68 НДФЛ и Дебет 70. В графе «Описание проводки» приводится словесное описание действия, например, «Удержан НДФЛ с отпускных».

Отражают в проводках в хронологическом порядке также факт начисления всей суммы отпускных до вычета НДФЛ и выплаты их работнику за минусом налога. Например, в такой последовательности:

- «Начислены отпускные» с указанием всей суммы в соответствующей графе.

- «Удержан НДФЛ с суммы отпускных» с указанием суммы налога.

- «Выплачены отпускные» с указанием суммы за минусом НДФЛ.

Пример бухгалтерских проводок по отпускным и НДФЛ с них

Хотя сама процедура исчисления НДФЛ с отпускных не так уж сложна, вопросы часто возникают в отношении сроков их уплаты и порядка отражения в отчётности. Но знание основных правил поможет легко избежать проблем с налоговой инспекцией.

Источник: https://kadrovik.guru/kogda-platit-ndfl-s-otpusknyih.html

Как оплачивается НДФЛ с отпускных?

НДФЛ — это один из современных существующих видов прямого налогообложения в России. Этот налог выводится в виде процентов от суммарного дохода физлица, помимо разнообразных налоговых вычетов и части сумм, не облагающихся налогом.

Уплата НДФЛ производится с любых видов дохода, полученных физическим лицом, выраженных в денежном/натуральном виде. Это могут быть, к примеру, зарплаты и премии, доход от продажи или от аренды личной недвижимости, гонорар за научную деятельность, любые виды крупных выигрышей. В России удерживается и НДФЛ с отпускных.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь через онлайн-консультант справа или звоните по телефонам :

Что такое НДФЛ?

НДФЛ расшифровывается как «Налог на доход физических лиц». Название даёт понять, что данным налогом облагаются физические лица, а конкретно — любой гражданин, имеющий любую форму дохода.

При том доход может быть не только в виде заработной платы, но и, например, от продажи или сдачи недвижимости в аренду.

Ваш работодатель, в соответствии с налоговым законодательством, должен выполнять функции вашего налогового агента, то есть взимать с вас часть средств и перечислять их в бюджет в виде налогов. Таким образом работодатель в этом смысле делает за вас большую часть бумажной работы.

Если у вас нет работодателя, и вы имеете иные источники дохода — например сдавая в аренду имущество, то вы сами себе являетесь налоговым агентом и сами должны подавать налоговую декларацию в инспекцию.

Просрочка подачи декларации ведёт к штрафу, при этом последующей ее подачи все равно не избежать.

Унифицированная форма декларации: 3-НДФЛ, подавать её необходимо по окончанию годового налогового периода, то есть до окончания тридцатого апреля следующего года.

к содержанию ↑

Налоговый вычет

Это сумма, снижающая процент дохода, с которого удерживается налог. В некотором смысле это льгота, которую государство предоставляет определённым категориям граждан.

Вы имеете право вернуть из госбюджета уплаченный налог на тех или иных основаниях, то есть получить нал. вычет. Вычет можно получить при определённых жизненных ситуациях, так как государство старается поддерживать определённые слои населения.

Вот примеры таких жизненных ситуаций и нал. вычетов:

- Стандартный вычет на детей;

- Стандартный вычет «на себя»;

- По расходам за обучение;

- За лечение;

- Для тех кто копит на пенсию;

- Имущественный вычет;

- При продаже жилья.

к содержанию ↑

Куда перечисляется?

Налогоплательщики и налоговые агенты отправляют налог на доходы физических лиц по местам их собственного налогового учета.

При этом, если налоговый агент имеет в своём предприятии обособленные подразделения, т.е. филиалы, то НДФЛ с доходов работников, работающих на этих ОП, уплачивается по местам их нахождения (пар. 7, статья 226 Налогового кодекса РФ).

к содержанию ↑

Процент в России

Налог с зарплаты составляет 13%, с выигрыша в лотерею — 35%, как говорит нам налоговый кодекс. При этом существуют и другие налоговые ставки: 9%, 30%. Резиденты РФ оплачивают налог 13% ставке, нерезиденты — по 30% ставке.

Расчёт, удержание и перечисление основной части налога (в основном с зарплаты) в госбюджет производится бухгалтерией работодателя. Все «нетрудовые» доходы вы должны подавать уже самостоятельно.

к содержанию ↑

Сроки уплаты

Сроки уплаты налога для лиц, уплачивающих налог самостоятельно:

| Оплачивающий | Сроки уплаты |

| Физическое лицо (не Индивидуальный Предприниматель) | Не позже 15.07 года, идущего за отчетным. |

| Индивидуальный предприниматель | Авансовые выплаты по НДФЛ переходят в госбюджет по уведомлениям от ФНС не позже 15.07, 15.11 отчётного года, и 15.01 уже следующего года.Итоговый годичный налог будет перечислен в госбюджет не позже 15.07 года, идущего за отчётным. |

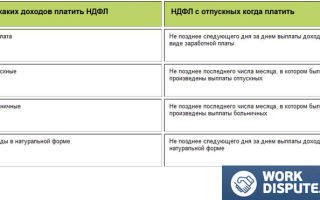

Cроки уплаты налога налоговыми агентами:

| Доход | Сроки уплаты |

| Официальная зарплата:Авансом (за половину месяца);Полным расчётом (за весь месяц). | Внимание! Весь НДФЛ с заработной платы (в том числе с аванса) будет перечислен в госбюджет лишь раз после итогового месячного расчёта.НДФЛ выплачивается максимум после 1 дня выплачивания зарплаты. |

| Прочие трудовые выплаты. | Налоговые перечисления осуществляются в последние сутки месяца, когда был выплачен данный доход, и не позже. |

| Дивиденды. | Когда дивиденды выплачиваются обществом с ограниченной ответственностью, налог должен быть уплачен до дня, идущего за днем когда будут перечислены дивиденды.Когда дивиденды выплачиваются Акционерным обществом, то максимальный срок — это месяц с времени выплаты дивидендов. |

к содержанию ↑

Оплата с отпускных

Начиная с 2016 года во взимании НДФЛ на выходе сотрудника предприятия в отпуск появились изменения.

Принимая во внимание то, что работодатель работает в роли налогового агента, появились нюансы в удерживании данного налога с отпускных, во времени его выплаты в государственный бюджет, а также в том, какую дату следует признавать временем получения дохода.

Если работник и работодатель заключили договор труда, то работодатель, в соответствии с трудовым кодексом РФ, обязуется раз в год обеспечивать работнику оплачиваемый отпуск до 28 календарных суток.

Такой отпуск называют основным, но при этом некоторым категориям работников, если они заняты в особо опасных, или географически нестабильных регионах, или на производствах с вредными трудовыми условиями, полагается также особый дополнительный отпуск, сроком не меньше семи календарных суток.

Работник узнаёт о своём праве на отпуск непосредственно у своего работодателя только после того, как проработает без перерыва 6 месяцев подряд, хотя в некоторых случаях работникам предоставляют отпуск и раньше, если согласны обе стороны.

При этом раньше чем через полгода в отпуск без согласия работодателя могут выйти следующие категории работников:

- собирающиеся уйти в декрет женщины;

- несовершеннолетние;

- принявшие в семью ребёнка в возрасте до 3 месяцев.

Если работник попадает в один из перечисленных случаев, то достаточно только его письменного заявления (в соответствии со статьёй 122 Трудового кодекса РФ).

Минимум за трое суток до того, как работник уйдёт на отдых, работодатель обязан выплатить ему отпускные. Сумма выплат рассчитывается на базе среднего суточного заработка сотрудника, и эта цифра затем умножается на кол-во отпускных дней.

Отпускные средства должны быть переведены на личный счёт сотрудника, либо выданы наличностью.

к содержанию ↑

Обязательства налогового агента

Статья 226 Налогового кодекса РФ подразумевает, что предприятия и индивидуальные предприниматели, от которых физ. лицо получило доходы, обязаны служить налоговыми агентами для этих физ. лиц, то есть удерживать и зачислять в госбюджет НДФЛ.

Это касается и отпускных выплат по аналогичной ставке, что и на зарплату:

- 13%, если работник является налоговым резидентом РФ (то есть находился в России не меньше 183 суток на протяжении 12 месяцев непрерывно);

- 30%, если работник является налоговым нерезидентом.

В обычном случае налоговый агент передаёт НДФЛ сотрудника организации в налоговый орган по месту своего нахождения.

Если же у данной организации существуют обособленные подразделения, то подоходный налог удержанный с работников данных подразделений отправляется в налоговые отделы по местам регистрации тех самых подразделений.

Предприниматели, которые применяют Вменёнку и Патентную систему налогообложения, перечисляют налог с доходов физ лиц по месту собственной деятельности. Данные положения исходят из пар. 7 с. 226 Налогового кодекса России.

Нарушения обязанностей налогового агента, возлагаемые на работодателя, и просрочка или невыполнения удержания или перечисления НДФЛ с заработной платы, отпускных, а также прочих доходов караются штрафом в соответствии со статьёй 123 Налогового кодекса Российской Федерации.

Штраф составляет 20% от неудержанной или непереведённой суммы налога.

До того, как в статью 226(6) Налогового кодекса были внесены изменения, действовал единый общий принцип перевода в бюджет НДФЛ нал. агентами:

- не позже, чем в день получения непосредственного дохода, получив деньги наличностью в банковской кассе либо прямым переводом на банковскую карточку;

- в следующий день выплачивания дохода, но если форма выплаты отличалась от стандартной, к примеру, в виде выдачи налички в руки.

Некоторые проблемы в данной теме, касающиеся зачисления «отпускных» налогов, в основном объясняются тем фактом, что российское законодательство не имело чётких определений на этот счёт.

Проблема заключается в том, что Федеральное Трудовое законодательство относит отпускные к одной из частей зарплаты работника. Таким образом, статья 136 Трудового кодекса России, декламирующая о порядках и времени выплаты заработной платы, даёт определение о том, что оплата отпуска осуществляется не позже чем за трое суток до того, как он начнётся.

Федеральным законом 02.05.15 г. №113 было установлено, что зачисление налога с выплат сотруднику осуществляется в действующие сроки:

| Форма дохода | Срок выплаты налога |

| Зарплата | Не позднее, чем после дня выплаты зарплаты |

| Натуральный доход | Не позже дня его получения |

| Больничный лист (пособие по инвалидности) | Не позже последнего дня месяца, когда оно выплачивалось |

| Отпускные | Не позже последнего дня месяца, когда они выплачивались |

Таким образом, становится понятно, когда следует уплачивать НДФЛ с отпускных: не позже последнего дня того месяца, в котором средства были выплачены.

Новые сроки выплаты отпускных налогов в 2018-м году позволят бухгалтерии предприятия перечислить НДФЛ одновременно с нескольких своих сотрудников.

Это прекрасная возможность сэкономить время, особенно летом, когда многие работники уходят в отпуск.

Помимо этого, НДФЛ с пособия по инвалидности в текущем году можно оплатить одним лишь распоряжением владельца счёта с НДФЛ с отпускных, если они выплачивались в том же месяце.

Следует отметить следующее: закон от второго мая 2015 года №113-ФЗ поменял только срок выплаты налога с отпускных в 2018 году, то есть отчисления налога в гос.бюджет. А вот счисление и удержание с отпускных, по прежнему, производится при их оплате (Ст. 226(4) Налоговый кодекс России).

к содержанию ↑

Примеры перечисления

Продемонстрируем пару вариантов перечисления налога из 2017-го года, чтобы показать изменения в работе системы:

- Итак, сотрудник подал заявление на отпуск с 05.06.17 г.

Источник: https://bizakon.ru/kadry/otpusk/ndfl.html

Когда платить НДФЛ с отпускных?

Когда платить НДФЛ с отпускных — вопрос, требующий рассмотрения с учетом сразу нескольких взаимосвязанных норм права. Изучим их содержание и направленность в контексте вопроса, о котором идет речь.

Каков крайний срок уплаты НДФЛ с отпускных

Компенсация за неиспользованный отпуск: как платится НДФЛ

Ндфл с отпускных в налоговой отчетности: нюансы

Отпуск (оплата за него) приходятся на 2 разных месяца: как платится НДФЛ

Когда уплата НДФЛ с отпускных в 2017 году не осуществляется

Какие есть санкции за неуплату НДФЛ при выплате отпускных

Каков крайний срок уплаты НДФЛ с отпускных

Работодатель, выплатив сотруднику отпускные (за 3 дня до его выхода в отпуск — в частных организациях, за 10 дней — в государственных структурах), обязан уплатить НДФЛ, начисленный на сумму отпускных. Многих налогоплательщиков интересует вопрос, когда платить НДФЛ с отпускных в 2017году. Согласно п.

6 ст. 226 НК РФ уплату НДФЛ с отпускных следует осуществить до конца месяца, в котором отпускные выплачены. Данный срок отличен от установленного для зарплаты и иных выплат, кроме отпуска и больничных (НДФЛ в таких случаях подлежит уплате в бюджет на следующий день после осуществления выплат работникам).

Отдельные особенности уплаты НДФЛ характеризуют выплату компенсации за неиспользованный отпуск, например, при увольнении. С одной стороны, такой отпуск рассчитывается по тем же принципам, что и обычный (или отпуск с последующим увольнением). С другой — его налогообложение осуществляется по иным схемам.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Компенсация за неиспользованный отпуск: как платится НДФЛ

Если платятся «компенсационные» отпускные — когда платить НДФЛ с них?

В положениях трудового законодательства РФ выделено 2 возможных действия работодателя перед увольнением сотрудника:

- Оплата отпуска с последующим увольнением.

- Перечисление расчетных в день увольнения сотрудника.

По существу, компенсация за неиспользованный отпуск — это разновидность второго действия работодателя. Кроме того, данная компенсация выплачивается в день увольнения (ст. 140 ТК РФ), в то время как отпускные — за несколько дней до выхода человека на отдых (ст. 136 ТК РФ).

Таким образом, к компенсациям за неиспользованный отпуск применяется закрепленная в п. 6 ст. 226 НК РФ норма, по которой НДФЛ, начисляемый на выплаты, что не относятся к отпускным и больничным, уплачивается на следующий день после перечисления работнику соответствующих налогооблагаемых доходов.

Сроки перечисления НДФЛ с отпускных, установленные в НК РФ (и определяемые с учетом положений ТК РФ), влияют на порядок отражения работодателем сведений об уплаченном НДФЛ в налоговой отчетности.

Ндфл с отпускных в налоговой отчетности: нюансы

Работодатель на регулярной основе предоставляет в ФНС следующие отчетные документы, которые связаны с расчетами по НДФЛ:

- Справку 2-НДФЛ (до 1 апреля года, что идет за отчетным).

В разделе 3 документа необходимо зафиксировать:

- порядковый номер месяца, в котором работнику отпускные были перечислены на расчетный счет или выданы в кассе;

- код дохода — 2012 (в соответствии с приказом ФНС России от 10.09.2015 № ММВ-7-11/387);

- сумму отпускных;

- при необходимости — сведения о вычетах.

Если работнику выплачивалась компенсация за неиспользованный отпуск, то отражается другой код дохода — 2000.

- Форму 6-НДФЛ (за 1-й квартал, полугодие, 9 месяцев — до конца месяца за отчетным периодом, за год — до 1 апреля следующего года).

В рассматриваемой форме отпускные выплаты номинально не обособляются от других доходов, облагаемых НДФЛ. Но фактически разделение между ними есть, поскольку в строке 120 раздела 2 указывается крайняя дата перечисления НДФЛ на доход работника.

При отражении в отчете отпускных и больничных она будет соответствовать последнему дню месяца, в котором работник получил выплату. При отражении компенсации за неиспользованный отпуск и прочих доходов — дню, что следует за тем, в котором доход выплачен, а НДФЛ удержан. То есть, дате, указываемой в строках 100 и 110.

Есть ряд нюансов, характеризующих уплату НДФЛ (и составление отчетности) в случаях, когда оплата за отпуск произведена в одном месяце, а сам отпуск начинается в другом.

Изучим их специфику.

Отпуск (оплата за него) приходятся на 2 разных месяца: как платится НДФЛ

Может получиться так, что крайний срок выплаты отпускных приходится на месяц, предшествующий тому, в котором человек непосредственно выходит в отпуск. В этом случае отпускные считаются фактически выплаченными в месяц, предшествующий тому, в котором работник выходит на отдых. Это обусловлено тем, что:

- НДФЛ удерживается в момент фактической выплаты дохода работнику — в день перечисления дохода или выдачи отпускных из кассы. Аналогично — при выплате компенсации за неиспользованный отпуск (подп. 1 п. 1 ст. 223 НК РФ).

- В НК РФ отсутствуют нормы, предписывающие работодателям каким-либо образом распределять отпускные выплаты по разным месяцам.

Таким образом, уплату НДФЛ с отпускных в 2017году следует осуществить не позднее последнего дня месяца (30 или 31 числа), в котором сумма отпускных была выплачена сотруднику.

Пример

Источник: https://nsovetnik.ru/ndfl/kogda_platit_ndfl_s_otpusknyh/

Ндфл с отпускных: когда платить, срок перечисления в 2017 году

Особенности начисления и уплаты налогов считаются динамичной категорией. НК РФ ежегодно подвергается изменениям, и ответственным работодателям нужно пристально следить за внесенными поправками в законодательство. Особое внимание уделяется обсуждениям, когда платить НДФЛ с отпускных, и какой срок перечисления выплат установлен налоговым законодательством.

Когда платить НДФЛ с отпускных

Привилегия оплачиваемого отпуска

Сотрудник, оформленный на основании трудового соглашения, имеет законное право претендовать на оплачиваемый отдых на протяжении 28 календарных дней. Работникам, чьи профессии официально признаны опасными или вредными для здоровья, полагается дополнительный отпуск, протяженностью от 7 дней.

Официальное планирование отпускного сезона начинается после прохождения 6-месячного порога непрерывного соблюдения договорных обязательств

Если существует необходимость воспользоваться правом на отпуск раньше установленного срока, при обоюдном согласии участников трудового соглашения это возможно. Разрешение работодателя на отпуск не требуется женщинам, планирующим декретный отпуск либо усыновившим ребенка, не достигшего возраста в 3 месяца.

Исполнителям, работающим в рамках гражданско-правовых соглашений, оплачиваемый за счет работодателя отпуск не положен.

Не позднее 3 календарных дней перед выходом сотрудника в отпуск работодатель обязан выплатить отпускное пособие. Сумма к оплате калькулируется с учетом среднего заработка сотрудника за 1 день. Полученную величину нужно умножить на число дней, которые работник проведет в отпуске. Выплата производится наличкой либо в виде перевода на банковский счет физлица.

Обязанности налогового агента

Отпускные облагаются НДФЛ аналогично налогообложению зарплаты:

- 13%: для работников, являющихся налоговыми резидентами РФ;

- 30%: для сотрудников, не принадлежих к разряду налоговых резидентов РФ.

За невыполнение налоговых обязательств предусмотрены штрафные санкции.

Размер штрафа — 20% от суммы налога

Временные рамки удержания НДФЛ с отпускных

Основной принцип — перевести средства в государственную казну не позже даты получения сотрулеикрм наличных или денежного перевода на карточный счет. Споры специалистов, вызванные различными трактовками сроков в связи с отождествлением понятий заработной платы и отпуска с точки зрения получения дохода, привели к временным разграничениям по выплатам.

Таблица 1. Сроки уплаты в зависимости от типа дохода

| Зарплата | День, идущий за датой выплаты |

| Прибыль, полученная в натуральном эквиваленте | День, идущий за датой выплаты |

| Оплата по больничному листу | Последнее число месяца, в котором проведена выплата в рамках пособия |

| Отпускные | Последнее число месяца выплаты |

Ограничения по срокам сдвинулись на последний день месяца, в котором проводились выплаты. Ввиду появившихся нововведений данный вид налога дает налоговому агенту преимущество провести выплату одновременно по нескольким сотрудникам, что удобно во время летних отпусков.

Примеры уплаты НДФЛ с отпускных:

- Сотрудник предоставил заявление с просьбой предоставить оплачиваемый отпуск 4 июля 2017 г. на 28 календарных дней. Согласно НК РФ выплату следует перечислить не позже чем за 3 дня до начала отпуска — 1 июля 2017 г. Граничный срок перевода подоходного налога в государственный бюджет — до 31 июля включительно.

- Если бы работник планировал отпуск с 1 июля 2017 г., отпускные следует перечислить не позднее 28 июня 2017 г., а уплатить НДФЛ — до 30 июня включительно.

Праздничные дни, выпадающие на период отпуска, не включаются в счет отпускных дней.

Особенности оплаты НДФЛ при компенсации за неиспользованный отпуск

Во время увольнения работодатель может столкнуться с ситуацией, когда у сотрудника накопились неизрасходованные отпускные дни. Денежная компенсация в этом случае предусмотрена в обязательном порядке.

Ввиду того, что материальная компенсация считается прибылью, полученной физлицом, она подлежит налогообложению. В отличие от отпускных, подоходный налог с этой суммы вносится в казну не позже дня идущего за днем перечисления средств.

Видео — Сроки уплаты НДФЛ и взносов с отпускных

Источник: https://nalog-expert.com/oplata-nalogov/kogda-platit-ndfl-s-otpusknyh.html

Когда необходимо платить НДФЛ с отпускных

Отправить на почту

Вопрос о том, когда платить НДФЛ с отпускных, до недавнего времени активно обсуждался и был дискуссионным. Сейчас ст. 226 НК РФ не допускает разночтений в дате уплаты НДФЛ с отпускных. Узнайте об этом из нашей статьи.

Облагаются ли отпускные НДФЛ

Все доходы работников, выплачиваемые им организацией или ИП, должны облагаться НДФЛ. Денежные средства, выплачиваемые в качестве отпускных, тоже причислены к доходам. Следовательно, и отпускные облагаются НДФЛ. Работодатель при этом выступает в роли налогового агента и обязан удержать НДФЛ и перечислить его в бюджет.

Материалы нашего сайта помогут вам разобраться в «отпускных» нюансах:

Сложности в вопросе, когда перечислять НДФЛ с отпускных

Такие сложности в этом вопросе имели место до 2016 года, поскольку момент перечисления НДФЛ по ним не был законодательно установлен.

Налоговый кодекс в подп. 1 п. 1 ст. 223 определяет, что фактическим моментом получения дохода денежными средствами следует признавать день, когда произведена выплата. Применительно к расчетным счетам – это день, в который перечисляются средства на счет налогоплательщика или третьим лицам.

Но есть еще одно правило: при оплате труда дата получения дохода – это последний день того месяца, в котором этот доход начислен. Такое правило содержится в п. 2 этой же статьи НК РФ.

Сложностей в точном определении момента добавлял еще и п. 6 ст. 226 НК РФ в редакции, действовавшей до 2016 года.

В нем говорилось, что налоговый агент должен перечислять удержанный НДФЛ не позднее того дня, в котором деньги для выплаты дохода получены в банке или переведены на счет налогоплательщика.

Если ситуация иная, то налоговый агент обязан перечислить НДФЛ в бюджет на следующий день после получения дохода налогоплательщиком.

Образец платежного поручения на перечисление НДФЛ с отпускных вы можете скачать здесь.

Начисляется ли на отпускные НДФЛ и перечисляется ли в бюджет не позднее следующего за выплатой дохода дня

Такая система применялась до 2016 года. Тогда Минфин и ФНС в ряде писем настаивали, что именно следующий день за днем зарплаты следует считать крайним сроком для выплаты подоходного налога.

Причем их точка зрения поддерживалась судами. Основывалась данная позиция на том, что п. 6 ст.

226 НК РФ предусматривал обязанность налоговых агентов перечислять НДФЛ не позднее того дня, который идет за днем получения в банке денег, предназначенных для выплаты дохода.

При ответе на вопрос, когда платить НДФЛ с отпускных, вся аргументация сводилась к доказательству справедливости утверждения, что дата выплаты отпускных и есть дата выплаты дохода. Наиболее подробно этот тезис обоснован в постановлении Президиума ВАС РФ от 07.02.2012 № 11709/11 по делу № А68-14429/2009.

Судьи приняли во внимание нормы Трудового кодекса, которые причисляют оплату отпуска к зарплате сотрудника. Однако, несмотря на это, они не нашли оснований для причисления этого заработка к доходам, по которым НДФЛ нужно платить в сроки, указанные в п. 2 ст. 223 НК РФ (в конце месяца).

То есть с точки зрения суда НДФЛ с отпускных надо было удерживать и перечислять в бюджет в день выплаты денежных средств работнику либо же на следующий день.

О нюансах отражения отпускных в 6-НДФЛ узнайте из этого материала.

Удерживается ли НДФЛ с отпускных в последний день месяца

Окончательно этот вопрос закрыт последней редакцией п. 6 ст. 226 НК РФ, действующей с 2016 года, в тексте которой имеется однозначное указание на то, что налог с отпускных следует перечислять в конце того месяца, в котором отпускные выплачены. Точнее, в последний день этого месяца.

Источник: https://nanalog.ru/kogda-neobhodimo-platit-ndfl-s-otpusknyh/

Уплата НДФЛ с отпускных — основные нормы законодательства

Многие работодатели, бухгалтеры и представители налоговых органов сомневаются в вопросе расчета НДФЛ с отпускных работника.

Проблема заключается в том, что отпускные не могут отнести к определенной квалификации: к оплате труда сотрудника или к прочим выплатам. А от квалификации зависит время выплаты и удержания НДФЛ.

Попробуем изучить данный вопрос более подробно и узнать, облагаются ли вообще отпускные НДФЛ?

Денежные выплаты работнику перед отпуском

Всем нам известно, что каждый сотрудник имеет право на ежегодный оплачиваемый отпуск продолжительностью в 28 календарных дней. Перед тем, как уйти отдыхать и наслаждаться отпускными денечками, сотрудник должен получить свои заслуженные отпускные. Но как же правильно их рассчитать?

На начисление отпускных зависят следующие факторы:

- продолжительность отпуска;

- размер средней заработной платы;

- период, за который производится расчет.

Те дни, которые сотрудник проводит на отдыхе, оплачиваются работодателем согласно среднему заработку в день данного сотрудника.

Но чтобы его высчитать, необходимо учесть тот самый расчетный период, который включает в себя все отработанные сотрудником дни в течение календарного года до момента ухода им в отпуск.

Стоит отметить, что при расчете во внимание берутся абсолютно все выплаты, которые производились работнику в период расчета: заработная плата, регулярные премии, материальная помощь и прочее.

Отпускные сотруднику должны выдать не позже, чем за три дня до его ухода на каникулы. Они могут быть выданы как на руки, так и на банковскую карту.

Но удерживается ли НДФЛ с отпускных? И в какую категорию все-таки стоит отнести данную выплату? Найдем ответы на эти вопросы далее.

Уплата НДФЛ с отпускных: основные моменты

Начнем с того, что с отпускных НДФЛ обязательно удерживают. А вот что касается категории, в которую входят отпускные, то к оплате труда их отнести никак нельзя. Эта выплата является некой гарантией того, что сотрудник имеет право отдохнуть положенное ему время. Когда необходимо перечислять НДФЛ в данном случае?

Согласно письму Министерства финансов Российской Федерации № 03-04-06/8-306 от 15 ноября 2011 года, отпускные относятся к иным выплатам работнику, так как их нельзя отнести к окладу и стимулирующим, компенсационным выплатам.

Что касается даты, когда нужно будет перечислить НДФЛ, то здесь следует заглянуть в Налоговый кодекс Российской Федерации. В нем статьи 223 и 226 гласят о том, что фактический день выплаты отпускных и будет являться датой их выплаты.

Следовательно, НДФЛ с данного дохода нужно будет выплатить сразу же после получения денежных средств работником.

Отпускные могут быть выданы работнику тремя способами:

- выданы наличными из кассовой выручки;

- выданы наличными, которые сняли в банке со счета налогового агента;

- путем безналичного расчета. Денежные средства переводят со счета в банке налогового агента на карточку или счет в банке сотрудника.

От того, каким путем выдавались отпускные, зависят сроки перечисления НДФЛ.

Уплачиваем НДФЛ согласно установленным срокам

Итак, рассмотрим подробнее каждый способ выдачи отпускных и уплаты с них НДФЛ:

- если работодатель выплачивает сотруднику отпускные наличными, которые были взяты из кассовой выручки, то НДФЛ он должен уплатить сразу в этот же день или на следующий.Например: бухгалтером были выплачены работнику отпускные из кассы. Выплату произвели в среду. Следовательно, в четверг необходимо уплатить НДФЛ. Если же выдача отпускных производилась в пятницу, то НДФЛ уплачивают сразу же после выходных, то есть в понедельник;

- когда отпускные работнику выдаются наличными, которые были сняты в банке со счета налогового агента, НДФЛ нужно будет уплатить сразу в день снятия денежных средств. День выплаты отпускных сотруднику здесь роли не играет.Например: бухгалтером были сняты со счета в банке денежные средства во вторник. Работник получил их на руки только лишь в пятницу. Так вот, НДФЛ следовало уплатить именно во вторник, когда деньги были сняты со счета;

- в том случае, когда отпускные перечисляются сотруднику безналичным путем, то есть со счета на карту или иной счет работника, НДФЛ уплачивается в тот день, когда производилось само перечисление денежных средств.Например: отпускные работнику на его зарплатную карту перечислили со счета в банке в среду. Значит НДФЛ необходимо уплатить также, в среду.

Возникшие споры по дате уплаты НДФЛ

Как уже упоминалось ранее, вокруг отпускных, а именно определения их к конкретной категории, гуляет множество споров и разногласий. Все дело в том, что не все считают, что отпускные не относятся к оплате труда. Возникающие споры инспекторов и работодателей довольно часто приходится наблюдать работникам суда.

Кстати говоря, достаточно много случаев, когда судья постановлял выплачивать НДФЛ с отпускных в конце каждого месяца, как и с заработной платы. В свою очередь налоговая инспекция оспаривает такие решения, ведь отпускные признают иными доходами работника, которые не относятся к оплате труда. Палка о двух концах.

Чтобы не быть голословными, рекомендуем ознакомиться с постановлением ФАС Северо-Западного округа №А42-6610/2010 от 21.07.2011 года и постановлением ФАС Западно-Сибирского округа №А27-17765/2010 от 18.10.2011 года. Здесь можно увидеть, что споры касающиеся удержания налогов с доходов имеют место быть.

Таким образом, некоторые суды поддерживают обратившихся работодателей в том, что НДФЛ с отпускных выплачивать нужно в конце месяца, а не одновременно с выплатой денежных средств работнику. Но, конечно же, не все придерживаются этого мнения.

Не смотря на разногласия и споры вокруг данного вопроса, правильней будет произвести уплату НДФЛ одновременно с выплатой отпускных работнику. В таком случае работодателю не придется вести споры с представителем налоговой инспекции в суде, доказывая свою правоту.

Кстати говоря, именно об этом говорит Высший Арбитражный суд в своем постановлении № 11709/11 от 07 февраля 2012 года. Он рекомендует производить отчисление налогов сразу же, как только произвелась выплата отпускных сотруднику.

Источник: https://ipshnik.com/rabota-s-kadrami/otpusknyie/vyichitayut-li-ndfl-s-otpusknyih-vyiplat-sporyi-po-srokam-uplatyi-ndfl.html

Какими налогами облагаются отпускные, помимо НДФЛ и страховых взносов?

Отпускные положены всем работникам, так как трудовой кодекс дает каждому право на отпуск.

Они являются частью заработка.

Соответственно, с них в обязательном порядке удерживается подоходный налог и взносы в ФСС, ПФР и ФФОМС.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что такое отпускные?

Действующий трудовой кодекс обязывает работодателей предоставить сотрудникам ежегодный оплачиваемый отпуск.

Во время заслуженного отдыха человек не исполняет свои рабочие обязанности, но сохраняет свой средний заработок и занимаемую должность в организации.

Денежное содержание работодатель обязан выдать сотруднику заранее.

Проще говоря, отпускные — это зарплата сотрудника за время, в течение которого он мог бы трудиться, но фактически будет отдыхать. Расчет выплат выполняют на основе среднего заработка за период отпуска.

Какими облагаются взносами?

Облагаются ли отпускные налогами? Поскольку отпускные — это часть заработка, работодатель должен включать их в базу для расчета и при начислении страховых взносов. При уклонении от этой обязанности он попадет под штрафные санкции.

НДФЛ

Облагается ли отпуск ндфл? С денежного содержания сотрудника, находящегося на отдыхе, удерживается ндфл с отпускных, который составляет 13% от всей суммы.

Налог должен быть уплачен в день, когда работник получает денежные средства переводом на свою карту либо наличными в банковском отделении. В справке 2-НДФЛ отпускным присваивается код дохода 2012.

Допустим, сотрудник предприятия уходит в отпуск на 28 дней, он отработал весь расчетный период, за который получил 480 000 руб. Средний заработок определяется по формуле: 480 000 рублей : 12 мес. : 29 дн/мес. = 1365,2 руб./день.

Сумма отпускных составит: 1365,2 руб. х 14 = 38225,6 руб. 13% от этой суммы — 4969,3 руб., которые и необходимо перечислить в счет уплаты НДФЛ.

О том, в какие сроки нужно производить уплату ндфл, вы узнаете в следующем видео:

Взносы в ПФР, ФФОМС и ФСС

Облагается ли отпуск страховыми взносами?

Вместе с подоходным налогом работодатель обязан уплатить страховые взносы в адрес следующих организаций:

- Пенсионный фонд.

- Фонд соцстрахования.

- Фонд обязательного медицинского страхования.

Денежные средства должны быть уплачены до 15-ого числа следующего месяца. Если отдых оформляется в августе, взносы с отпускных переводятся до середины сентября.

ВАЖНО. С отпускных не удерживаются страховые взносы на случай ЧП на производстве. В этом нет необходимости, поскольку в период отдыха работник не будет находиться на рабочем месте.

При некоторых видах дополнительного отпуска суммы выплат не облагаются подоходным налогом. К ним относятся:

Выплаты, которые получают люди в таких случаях, являются обеспечением по соцстрахованию. Соответственно, никакие взносы с них не удерживаются.

В обязанности работодателя входит не только предоставление сотруднику оплачиваемого отдыха, но также уплата НДФЛ и страховых взносов со всей суммы выплат.

Подоходный налог в размере 13% необходимо перечислить одновременно с отпускными, взносы в адрес страховых организаций — до 15-ого числа следующего месяца.

Источник: https://MoyaFirma.com/shtat/hr/kadrovoe-deloproizvodstvo/otpusk/nalogooblojenie.html