Налоговая база по НДС и порядок ее определения

Под обложение НДС попадают все операции по передаче товаров, услуг, имущественных прав, проводимые возмездно, то есть за плату, а также некоторые безвозмездные операции, определяемые НК РФ. Рассмотрим порядок определения и момент определения налоговой базы по НДС.

Как определяется налоговая база по НДС

В соответствии с НК РФ, существуют несколько видов объектов, подлежащих обложению НДС:

- операции реализации, в том числе, безвозмездные, производимые на территории РФ;

- строительно-монтажные работы для собственных нужд;

- передача продукции, товаров, имущественных прав на территории России;

- операции на основе комиссионных, агентских и поручительских договоров;

- ввоз товаров на территорию страны, и др.

В базу для НДС включаются:

- стоимость товара по рыночной цене;

- сумма полученных авансов.

Понятие рыночной цены означает, что его цена должна соответствовать «вилке» цен на идентичные товары. Чаще всего, указанная в договоре цена по умолчанию считается рыночной.

Особенности определения налоговой базы

В зависимости от вида деятельности организации, существуют нюансы в формировании налоговой базы по НДС.

Для компаний, занимающихся продажей покупных товаров, налоговую базу НДС по операциям подлежащим налогообложению можно определить по формуле:

Получите 267 видеоуроков по 1С бесплатно:

У предприятий, реализующих товары собственного производства, схема усложняется за счет возникновения затрат на покупку сырья, расходные материалы и т. д. Здесь возникают вычеты НДС по приобретению у поставщиков, уменьшающие базу налогообложения.

При раздельном учете НДС, то есть при облагаемых и необлагаемых операциях и (или) применении различных ставок налога, налоговая база формируется отдельно по каждому виду операций, относящихся к определенной категории.

Для СМР и работ для собственного пользования налоговой базой считается совокупная стоимость всех работ и товаров. Обязательное условие при этом — расходы на собственные нужны не должны уменьшать базу по налогу на прибыль.

При ввозе товаров на таможенную территорию РФ в качестве базы для расчета налога принимается:

- таможенная стоимость ввозимых товаров. Определяется в соответствии с требованиями Таможенного кодекса РФ;

- таможенные пошлины;

- акцизы для подакцизных товаров.

В случае проведения операций в пользу третьих лиц, к которым относятся операции по агентским, комиссионным и договорам поручительства, налоговая база по НДС определяется как сумма дохода в виде агентских вознаграждений, дополнительного дохода, превышения возмещения затрат над фактическими, и т. д.

Момент определения налоговой базы

Моментом возникновения налоговой базы по НДС является момент, когда произошло одно из событий:

- отгрузка товара покупателю;

- передача имущественных прав;

- для товаров, которые не транспортируются — переход собственности;

- оплата (полная или частичная) в счет будущих поставок, и др.

Например, оплата покупателем товара, который еще фактически не отгружен, означает возникновение обязательств по начислению в бюджет НДС с аванса.

Если организация выполняет работы для собственных нужд (допустим, СМР), то моментом возникновения налоговой базы считается последнее число налогового периода. Для экспортных операций момент возникновения — последний день квартала, в котором были собраны все документы.

Пример определения налоговой базы по НДС при проведении СМР для собственных нужд

Если предприятие производит работы (товары, услуги), предназначенные для собственного потребления, то моментом возникновения налоговой базы является непосредственно момент передачи продукции (оказания услуг).

Следовательно, 700руб. * 10 стульев = 7 000руб. — фактическая стоимость выпущенных стульев. Эта сумма не включается в расходы с точки зрения налога на прибыль, то есть появляется объект налогообложения по НДС.

Для того чтобы вычислить базу для обложения НДС, берем стоимость, по которой стулья реализовывались в прошлом периоде: 1000руб. * 10 стульев = 10 000руб.

Вычисляем сумму НДС, подлежащую уплате: 10 000 * 18 % = 1 800руб.

Источник: https://BuhSpravka46.ru/nalogi/nds/nalogovaya-baza-po-nds-i-poryadok-ee-opredeleniya.html

Раздельный учет продажи товаров для целей обложения НДС (розница и общепит)

В соответствии с НК РФ обложение НДС может производиться по разным ставкам. При наличии реализации по разным ставкам налогоплательщик должен организовать раздельный учет.

Как организовать такой учет в розничной торговой точке, не подключенной к торговому оборудованию, и при этом соблюсти требования действующего законодательства, рассказывает В.В. Патров, проф., Санкт-Петербургский государственный университет.

Содержание<\p>

Согласно статье 164 НК РФ обложение НДС производится по разным ставкам — 0, 10 и 18 процентов.

Не подлежит налогообложению (иначе говоря, облагается НДС по ставке 0 процентов) реализация, в частности, продуктов питания, непосредственно произведенных столовыми при учебных заведениях, медицинских организациях, детских дошкольных учреждениях в случае полного или частичного финансирования этих учреждений из бюджета или из средств ФОМС (подп. 5 п. 2 ст. 149 НК РФ) и др. Перечень товаров, реализация которых облагается НДС по ставкам 10 и 18 процентов, содержится в статье 164 НК РФ.

Выручка организаций розничной торговли и общественного питания должна быть разделена на три части: по товарам со ставкой — 0, 10 и 18 процентов.

Для предприятий розничной сети, подключенных к торговому оборудованию и использующих для учета специальные программные средства (решения для торговли на платформе «1С:Предприятие» позволяют организовать раздельный учет.) деление выручки на части не составит труда — это все произойдет в автоматическом режиме.

А вот для так называемых неавтоматизированных торговых точек, это может стать целой проблемой (о возможностях для автоматизации предприятий розничной торговле в «1С:Бухгалтерии 8» читайте в номере 1 «БУХ.1С» за 2006 год, стр. 20).

Если организация использует натурально-стоимостную схему учета товаров, то информация о выручке в вышеуказанном разрезе может быть легко получена.

При стоимостной схеме учета товаров необходим раздельный учет выручки тем или иным способом.

Порядок ведения раздельного учета нормативными документами, в частности НК РФ, не определен. Поэтому организации могут разрабатывать собственные методы учета, пользуясь правом, предусмотренным пунктом 8 ПБУ 1/98. Выбранные способы ведения раздельного учета следует прописать в учетной политике для целей налогообложения.

В организациях, где реализация товаров, не облагаемых НДС или облагаемых по ставке 10 процентов, составляет небольшой удельный вес в общем объеме товарооборота, допустимо отсутствие раздельного учета.

В этом случае организации придется переплатить незначительную сумму НДС, однако это компенсируется уменьшением трудозатрат на ведение раздельного учета.

Возможны несколько вариантов ведения раздельного учета выручки от продажи товаров, облагаемых НДС по разным ставкам.

Вариант 1 предполагает использование отдельных счетчиков ККМ для учета продажи товаров с разными ставками НДС.

В торговых точках, не имеющих кассовых аппаратов, наиболее приемлемым является вариант 2 раздельного учета. Он основан на использовании формулы товарного баланса:

Расчет показателя «Р» по данной формуле можно делать разными способами.

- Общей суммой соответственно по товарам со ставкой НДС 10 и 18 процентов.

- Отдельно по каждому наименованию товаров с последующим подсчетом общей суммы продажи товаров с разными ставками НДС.

- Составлением расчета только по одной группе товаров, занимающей наименьший удельный вес в общем товарообороте магазина. В этом случае продажа товаров другой группы будет определяться путем вычитания из общей суммы выручки магазина суммы продажи товаров, которая была рассчитана на основании формулы товарного баланса.

Рассчитав показатель «Р» по каждой группе товаров со ставками НДС 10 и 18 процентов, следует определить их процентное соотношение (ПС) по формуле:

На основе рассчитанных процентных соотношений (удельного веса каждой группы товаров в общей выручке магазина) определяется сумма выручки по этим группам, необходимая для исчисления налога на добавленную стоимость.

В большинстве организаций общественного питания весь оборот по реализации продукции собственного производства облагается НДС по ставке 18 процентов.

Это является в принципе логичным, поскольку данный оборот складывается в основном из продаж холодных и горячих закусок, первых, вторых, третьих блюд и т. п.

, которых нет в перечне продовольственных товаров, по которым применяется ставка НДС 10 процентов.

Однако в составе продукции собственного производства есть некоторые виды продукции, которые, по нашему мнению, должны облагаться НДС по ставке 10 процентов.

Например, многие предприятия общественного питания производят и реализуют булочки, пирожки и другие изделия, входящие в группу «Хлеб и хлебобулочные изделия».

По товарам, входящим в данную группу, НК РФ установлена ставка НДС 10 процентов.

Как указывалось выше, некоторые организации осуществляют одновременно операции, облагаемые и необлагаемые НДС (облагаемые по ставке 0 процентов). Часто организация наряду с общим режимом налогообложения применяет специальные налоговые режимы (ЕНВД). В первом случае она является плательщиком НДС, а во втором случае — нет.

Если приобретаемые сырье и товары, работы и услуги нельзя непосредственно отнести к какому-то конкретному виду операций (облагаемых и необлагаемых НДС), то сумму входного НДС нужно распределить между вышеуказанными операциями в той пропорции, в которой они используются для осуществления данной операции. Согласно пункту 4 статьи 170 НК РФ указанная пропорция должна определяться исходя из стоимости отгруженных товаров, операции по которым подлежат налогообложению (освобождены от налогообложения) в общей стоимости товаров, отгруженных за налоговый период. Поскольку организации розничной торговли и общественного питания, как правило, не отгружают товары покупателям, для такого расчета следует брать выручку по операциям, облагаемым и необлагаемым НДС, что нужно закрепить в приказе об учетной политике для целей налогообложения.

Чтобы найти сумму входного НДС, которая включается в стоимость товаров и сырья или списывается на расходы, выручку по операциям, не облагаемым НДС, делим на общую сумму выручки и умножаем на сумму входного НДС. Сумма НДС, предъявляемого к вычету, определяется как разность между общей суммой входного НДС и суммой НДС, включенной в стоимость сырья и товаров (списанной на расходы).

Пункт 4 статьи 170 НК РФ допускает случай, когда распределять входной НДС не надо и его можно в полной сумме предъявить к вычету.

Для этого доля совокупных расходов на производство продукции, операции, по реализации которой не подлежат налогообложению, не должна превышать 5 процентов общей величины расходов по всем операциям.

В этом же пункте статьи 170 НК РФ сказано: «При отсутствии у налогоплательщика раздельного учета сумма налога по приобретенным товарам … вычету не подлежит и в расходы, принимаемые к вычету при исчислении налога на прибыль организаций … не включается».

Источник: https://buh.ru/articles/documents/14042/

Учет и отражение НДС в бухгалтерском учете

Учёт НДС в бухгалтерском учете характеризуется тем, что соответствующий налоговый сбор должен быть в полной мере отражен как при реализации объекта предпринимательства, так и при покупке новых материально-товарных ценностей, а также многофункциональных работ и услуг. При реализации НДС происходит начисление на стоимость продаваемых объектов.

Расчет по НДС осуществляется с помощью специальных расчетов по сборам, к которому обычно добавляется дополнительный счет НДС. После того, как оборот счета в рамках кредита превысит дебетовый, разница сразу же переводится в бюджет. Если ситуация протекает в противоположном ключе, то в подавляющем большинстве случаев подготавливаются документы для возмещения.

Главные правила проводки

При покупке определенных активов может быть возмещен налог на добавленную стоимость из бюджетных средств. Принципы учета в данном случае заключаются в том, что сумма данного налога выделяется из суммы приобретения и фиксируется после этого на счете 19, который предназначается для отражения НДС по приобретенным ценностям.

Стоит отметить, что в учете налога основные проводки будут выглядеть следующим образом:

| Дт 19 Кт 60 | Происходит учет входящего НДС по приобретенному активу, а записи создаются сразу после получения счета-фактуры. |

| ДТ 20-29 Кт19 | Налог списывается по результату покупки определенного объекта или услуги в случаях, если предусматривается их использование в необлагаемых операциях – соответствующая запись указывается по факту получения специальной бухгалтерской справки. |

| Дт 91 Кт 19 | Налог списывается на иные расходы, а запись осуществляется, если счет-фактура от поставщика не поступил или был утерян. |

| Дт 20-29 Кт68 | Налог восстанавливается, если соответствующие операции не попадают под процедуру налогообложения. |

| Дт 68 Кт 19 | Запись производится по факту получения счета-фактуры – если дело касается операций, напрямую связанных с экспортом, то осуществление записи возможно сразу после подачи в территориальное отделение налоговой службы установленной документации. |

Краткий обзор изменений

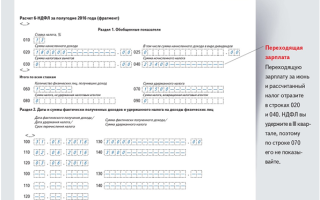

Учет НДС в бухгалтерском учете за последнее время претерпел некоторый ряд изменений. В начале прошлого года был увеличен лимит по основным средствам. Следовательно, в 2018 году соответствующая сумма составляет 100000 рублей. Повышение лимитов также коснулось основных средств, которые были введены в непосредственную эксплуатацию после 1 января 2018 года.

Также все предприятия теперь должны в обязательном порядке каждый квартал сдавать отчетность по новой форме 6-НДФЛ. Что касается формы 2-НДФЛ, то она по-прежнему остается в обороте – ее необходимо сдавать в конце каждого финансового года. Стоит отметить, что база по НДФЛ может быть снижена в случае уменьшения уставного капитала организации при ее ликвидации.

Оплата взносов производится в установленные действующим законодательством сроки. Стоит отметить, что дочерние компании или филиалы должны выплачивать НДС раздельно.

Уточнения насчёт схем оформления

Вычисления

Для вычисления НДС предусматриваются счета 19 НДС по приобретенным ценностям, а также счета 68 по налогам.

Для поступления средств материального характера могут делаться следующие проводки:

| Проводка Дт 19 Кт 60 | Отражает входящее НДС от поставщика. |

| Дт 68 Кт 19 | При реализации покупателями продукции, работ и услуг организации выставляют счета фактур с НДС. |

| Дт 68 Кт 51 | Субучет НДС. |

Действующее законодательство устанавливает, что крайним сроком оплаты НДС считается 20 число месяца, который следует сразу за отчетным кварталом. В случае, если средства не выплачиваются до указанного срока, то со следующего дня начисляются пени и прочие штрафные санкции, размер которых зависит от действующей ставки рефинансирования.

Агент

В некоторых случаях, которые четко прописаны в действующем налоговом законодательстве, фирма может являться налоговым агентов по НДС.

Компания, как агент актуальна в следующих установленных случаях:

- при покупке определенного товара или услуги на территории Российской Федерации, если в качестве продавца выступает иностранная организация, не зарегистрированная на в регионах РФ;

- при аренде имущественных объектов, которые находятся в непосредственной собственности органов местного муниципалитета;

- если арендуется имущество или любой материал у государственных органов.

Если компания является налоговым агентом, то сумма соответствующего налога определяется в следующем порядке: стоимость товаров и работ определяется при умножении на 18 и делении на 118. Если же приобретаются объекты, которые облагаются по ставке 10%, то расчетная ставка определяется из соотношения стоимости товаров или работ, умноженная на 10 и разделенная на 110.

Экспорт и импорт

Бюджетная организация или коммерческое предприятие при осуществлении внешнеэкономической деятельности, помимо норм налогового законодательства, должны учитывать и существующие особенности таможенного и валютного права. Экспорт или импорт завершается сразу после получения резидентом средств на банковские счета в рублях или иностранной валюте.

Организация, которая нарушила требования о репатриации может понести наказание в виде штрафных санкций. Размер штрафа составляет от ¾ до одного размера полной суммы средств, которые не были зачисленные в уполномоченный банк РФ. Позаботиться о соответствующем обязательстве необходимо еще на этапе заключения соглашения.

УСН

Индивидуальные предприниматели или предприятия, которые используют УСН, полностью освобождаются от обязанностей по уплате налогового сбора в рамках НДС. Однако при осуществлении определенных видов деятельности данного налога будет избежать невозможно. Ведение учета осуществляется по стандартной форме.

Организация, осуществляющая свою трудовую деятельность на УСН должны в обязательном порядке осуществить оплату НДС в следующих установленных случаях:

- при ввозе продукции на территорию Российской Федерации;

- при формировании деятельности по соглашениям классического товарищества;

- в случае признания организации налоговым агентом на основании положений действующего законодательства;

- организации на УСН не могут включить удержанную сумму средств вычет, так как соответствующее право предоставляется только плательщикам по НДС.

Допустимые операции

В соответствующих рамках допускается осуществление следующих операций:

| Операция | Первичная документация |

| Отражение определенной суммы НДС по приобретенным средствам, которые в результате применяются для производства продукции | Входной счет-фактуры. |

| Списание суммы НДС по определенным материальным запасам | Бухгалтерские справки-расчеты. |

| Списание НДС по приобретенным работам или услугам, которые в дальнейшем используются для производства определенной продукции, которая, в свою очередь, не облагается налогом | Бухгалтерская справка-расчет. |

| Погашение имеющейся задолженности по оплате НДС в бюджет | Выписка финансовой организации по расчетному счету. |

| Перечисление НДС с доходов иностранных лиц | Выписка финансовой организации по валютному счету. |

Пример расчёта

Порядок расчета можно понять на основе следующего примера:

- Определенная организация в течение 30 дней осуществляла закупку товара у поставщика и продавала его собственным клиентам. В данных рамках можно допустить ситуацию, когда организация продала в один из месяцев всю партию целиком.

- При покупке стоимость закупленного товара в бухгалтерском учете распределяется на две составляющих: на стоимость без НДС и с НДС. После данного распределения организация может воспользоваться своим законным правом на уменьшение задолженности по уплате налогов перед бюджетом и направляет НДС по закупленной продукции из кредита.

- Затем компания приобретает товар. В данном случае для учета продажи используется установленный счет №90, по кредиту которого в полной мере может быть отображена выручка, а по дебету себестоимость товара и начисленного НДС.

Пример расчетов в 1С

Особенности упоминания НДС в бухгалтерском учёте

Действующее налоговое законодательство устанавливает определенный закрытый перечень случаев, которые напрямую связаны с восстановлением НДС.

В данных случаях заинтересованному лицу или организации нужно восстановить НДС если:

- имущество было передано в уставной капитал другого предприятия;

- товары начали использоваться в необлагаемых НДС операциях;

- был осуществлен переход на специальный режим;

- было уплата соответствующего налога была отменена на основании положений законодательства;

- контрагенту был возвращен аванс и так далее.

Стоит отметить, что актуальная стоимость восстановленного НДС учитывается в составе других расходов, которые напрямую связаны с производством или с реализацией продукции.

Инструкция по начислениям для чайников

Порядок начисления должен понимать даже «чайник», который не имеет даже поверхностного представления о данной операции, но желает участвовать в стабильной предпринимательской деятельности. Поэтому нужно кратко рассмотреть основные моменты.

Инструкция по выбору счетов:

- Для формирования в финансовом выражении информации о состоянии расчетов по обязательным платежам в бюджет РФ применяется счет 30300000, который заключается в осуществлении расчетов по платежам в бюджеты. По кредиту соответствующего счета осуществляется начисление налога, а по дебету его уплата.

- Дополнительно к данному счету может быть подкреплен счет по осуществлению налоговых вычетов НДС, который, в свою очередь, дополняется детализацией прочих счетов.

Исправление ошибок

Основная ошибка может быть напрямую связана с некорректным оформлением счетов фактур со стороны поставщиков.

В данном случае налоговый вычет по исправленному счет может быть применен только в рамках того налогового периода, когда была получена исправительная документация.

В соответствии с этим данный счет-фактура должен быть в обязательном порядке зарегистрирован в ту дату, когда было организовано его фактическое получение.

В зависимости от особенностей обнаруженной ошибки исправления в регистр учета вводятся несколькими способами, в том числе с помощью дополнительных бухгалтерских записей или методом «красного сторно».

Источник: https://buhuchetpro.ru/uchet-nds-v-buhgalterskom-uchete/

Как и когда правильно восстановить суммы НДС?

Организация с 2006 года вела строительство гостиницы за счет собственных средств с первоначальной целью использования в собственной деятельности. В 2012 году принято решение об изменении проекта на жилой дом с офисными помещениями.

При строительстве гостиницы НДС по использованным в строительстве материалам и услугам, предъявленный поставщиками и подрядчиками, принимался к вычету. Также начислялся и принимался к вычетам НДС со строительно-монтажных работ, выполненных для собственного потребления.

После изменения проекта строящегося объекта на жилой дом с офисными помещениями жилые помещения планируется продавать, а офисные помещения — использовать как собственные ОС. Земля уже оформлена как предназначенная под жилищное строительство.

Строящийся объект еще находится в стадии строительства.

Рассмотрев вопрос мы пришли к следующему выводу:

По нашему мнению, суммы НДС, ранее правомерно принятые к вычету при строительстве объекта недвижимости который планируется использовать в деятельности, освобождаемой от налогообложения, подлежат восстановлению после его ввода в эксплуатацию в качестве жилых помещений по завершении строительства.

Обоснование вывода:

Общие условия применения налоговых вычетов, на которые налогоплательщик вправе уменьшить исчисленную сумму НДС, установлены п. 2 ст. 171 НК РФ.

Одним из необходимых условий применения налоговых вычетов является приобретение товаров (работ, услуг, имущественных прав) для осуществления операций, признаваемых объектом налогообложения по НДС. Согласно п. 6 ст.

171 НК РФ вычетам подлежат сумы налога, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ.

На основании пп. 1 п. 2 ст.

170 НК РФ, сумма налога, предъявленная покупателю при приобретении товаров (работ, услуг), используемых для операций по производству и (или) реализации (передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению, учитывается в стоимости таких товаров (работ, услуг), в том числе основных средств и нематериальных активов.

В соответствии с пп. 22 п. 3 ст. 149 НК РФ реализация жилых домов, жилых помещений, а также долей в них освобождается от налогообложения на территории РФ.

Следовательно, НДС, предъявленный при приобретении организацией товаров, работ, услуг, используемых при строительстве жилых помещений, не может быть принят в качестве налогового вычета, а должен быть учтен в стоимости этих товаров, работ, услуг.

В то же время в рассматриваемой ситуации первоначально строящийся объект планировался использоваться в облагаемой НДС деятельности, то есть организацией правомерно (при соблюдении всех условий) были произведены вычеты по НДС. В таком случае п. 3 ст.

170 НК РФ предусмотрено восстановление суммы налога, ранее принятого к вычетам. В частности, на основании пп. 2 п. 3 ст.

170 НК РФ такой НДС подлежит восстановлению в случае дальнейшего использования товаров (работ, услуг, имущественных прав), а также основных средств и нематериальных активов для осуществления операций, освобождаемых от налогообложения.

При этом восстановленный налог не включается в стоимость этих товаров (работ, услуг, основных средств…), а учитывается в составе прочих расходов, связанных с производством и реализацией, в соответствии со ст. 264 НК РФ.

Заметим, что выполнение строительно-монтажных работ (СМР) для собственного потребления является объектом налогообложения по НДС (пп. 3 п. 1 ст. 146 НК РФ).

При этом сумма налога, исчисленная со стоимости СМР, связанных с имуществом, предназначенным для осуществления операций, облагаемых НДС, также подлежит вычетам в момент определения налоговой базы по СМР для собственных нужд на последнее число налогового периода (п. 10 ст. 167, абзац 3 п. 6 ст. 171, абзац 2 п. 5 ст. 172 НК РФ).

Следовательно, сумма налога, исчисленная со стоимости СМР для собственного потребления, связанных с имуществом, предназначенным для использования в деятельности, освобождаемой от обложения НДС, не может приниматься к вычету (письмо Минфина России от 23.09.2008 N 03-07-10/09).

Согласно абзацу 4 п. 6 ст.

171 НК РФ, суммы налога, предъявленные налогоплательщику при приобретении иных товаров (работ, услуг) для осуществления СМР по объектам недвижимости (основным средствам), принятые ранее к вычету, исчисленные налогоплательщиком при выполнении СМР для собственного потребления по объектам недвижимости (основным средствам), подлежат восстановлению в случае, если объекты недвижимости (основные средства) в дальнейшем используются для осуществления освобождаемых от налогообложения операций (письмо Минфина России от 15.03.2012 N 03-07-10/04).

Источник: https://otchetonline.ru/art/konsultaczii-garanta/16386-kak-i-kogda-pravilno-vosstanovit-summy-nds.html

С 2018 года вступят в силу изменения в ведении раздельного учета по ндс

С 1 января 2018 года, когда вступят в силу внесенные Федеральным законом от 27.11.2017 № 335-ФЗ изменения в ст. 170 НК РФ о порядке ведения раздельного учета по НДС

Если компания осуществляет деятельность одновременно и облагаемую, и не облагаемую НДС, предъявляемым поставщиками, то в ее обязанности входит ведение раздельного учета по этому налогу. Порядок ведения такого учета изложен в п. 4 и п. 4.1 ст. 170 НК РФ. О принципах формирования раздельного учета по НДС и изменениях с 2018 года, связанных с ним, расскажем в сегодняшней статье.

Что изменится с 2018 года?

Напомним, что пока согласно действующему законодательству, если суммы затрат по не облагаемым НДС операциям в одном периоде не превысили так называемое «правило 5%» (то есть 5-ти процентный порог), то вести раздельный учет по НДС необязательно.

Порядок изменится с 1 января 2018 года, когда вступят в силу внесенные Федеральным законом от 27.11.2017 № 335-ФЗ изменения в ст. 170 НК РФ.

Согласно нововведениям раздельный учет по НДС придется вести, даже если в конкретном налоговом периоде (для НДС — это квартал) соблюдено «правило 5%».

Право принимать к вычету в эти периоды всю сумму налога при этом сохранится.

Кроме того, с введением новых положений в налоговом законодательстве появится формулировка — «правило 5%» не применяется при использовании товара исключительно в не облагаемых НДС операциях. На текущий момент данное условие также выполняется, но его правомерность подкреплена только разъяснениями чиновников ведомств и судей ВС РФ.

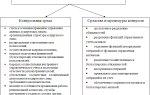

Когда требуется раздельный учет по НДС?

Весьма распространенное явление, с которым сталкиваются и юрлица, и ИП в ходе своей деятельности — это потребность производить операции, как облагаемые НДС, так и не облагаемые им в рамках законодательства.

Кроме того хозяйствующие субъекты вправе применять одновременно несколько налоговых режимов (например, ОСН и ЕНВД или ОСН и патент). Специфика такой деятельности приводит к необходимости вести раздельный учет по НДС.

Без раздельного учета в описанных ситуациях невозможно ни учесть входной НДС в отношении облагаемых налогом операций, ни включить суммы в стоимость продукции для расчета налога на прибыль организации (в освобожденных от НДС операциях).

Законодательством не предусмотрена какая-либо определенная методика ведения раздельного учета по НДС, поэтому налогоплательщики вправе разработать и использовать собственные утвержденные локальными правовыми актами нормативы. При этом важно соблюсти условие — применяемая методика не должна мешать точному определению видов операций, к которым относится та или иная сумма входного НДС.

Программа «Бухсофт: Предприятие» обеспечит автоматизированный налоговый учет в вашей организации, охватывающий все участки бухгалтерской деятельности — от заполнения журналов операций до формирования декларации по НДС.

Принципы ведения раздельного учета НДС

Изучая принципы организации раздельного учета по НДС, стоит отталкиваться от того, в одном или нескольких видах деятельности он будет применен.

- В одном виде деятельности

Приобретая товары и услуги, которые будут в полном объеме использованы в деятельности, облагаемой НДС, сложностей в ведении налогового учета у налогоплательщика не будет. Предъявленный поставщиком налог покупатель полностью примет к вычету, согласно п. 1 ст. 172 и п. 4 ст. 170 НК РФ.

В случаях, когда приобретенные товары и услуги будут целиком использованы в деятельности, не облагаемой НДС, всю сумму налога нужно отнести к увеличению стоимости этих товаров и услуг.

- В нескольких видах деятельности

Если приобретенные товары, работы, услуги, а также основные средства, нематериальные активы и имущественные права будут использованы в деятельности, как облагаемой НДС, так освобожденной от налога (или облагаемой по ставке 0%), раздельный учет по НДС должен быть осуществлен по специальной методике.

Часть предъявленного поставщиком НДС используется как вычет, другая часть налога направляется на увеличение стоимости приобретения.

Чтобы понять какую сумму налога и куда отнести, высчитывается пропорция, согласно абз. 4 п. 4 ст. 170 НК РФ

Цитата:

«принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 настоящей статьи».

При этом в книгу покупок следует внести запись о полученном счете-фактуре только в той части, которая пойдет на вычет.

Источник: https://www.BuhSoft.ru/article/910-s-2018-goda-vstupyat-v-silu-izmeneniya-v-vedenii-razdelnogo-ucheta-po-nds

Как организовать раздельный учет НДС

Большая просьба: ИП на ОСНО, есть ЕНВД — работает СТО по ремонту Авто. Хотим торговать автомобильными принадлежностями и моторным маслом по безналичному расчёту с НДС. Подскажите, особенности работы и ведения налогового и бухгалтерского учёта где можно почитать.

Индивидуальный предприниматель (лицо, занимающееся частной практикой) – в случае если он ведет учет доходов или доходов и расходов и (или) иных объектов налогообложения в порядке, установленном российским налоговым законодательством освобожден от бухгалтерского учета. Об этом сказано в пунктах 1 и 2 части 2 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ. Поэтому нельзя дать рекомендации о том, как ИП организует бухучет. Такой порядок коммерсант организует самостоятельно.

При этом ошибки в правилах ведения учета никем не проверяются и не выявляются.

В первую очередь предпринимателю необходимо обратить внимание на ведение раздельного учета по НДС. Экспертом будут сделаны краткие выводы. А о том, как организовать раздельный учет НДС см. информацию файла ответа.

Для правильного определения базы по НДС бизнесмену нужно прописать в учетной политике порядок раздельного учета сумм «входного» налога. Это самое главное в такой деятельности, поскольку расходные материалы могут быть использованы как в деятельности СТО, так и в деятельности торговли.

Индивидуальные предприниматели, совмещающие специальный налоговый режим в виде ЕНВД и ОСНО, должны организовать ведение раздельного учета сумм НДС по приобретенным товарам (работам, услугам), используемым для осуществления как облагаемых этим налогом, так и не подлежащих налогообложению операций (п. 4 ст.

170 НК РФ). В противном случае принять к вычету суммы входного НДС налогоплательщики не вправе. Также указанный налог не может быть включен в расходы, учитываемые при исчислении НДФЛ. В данном случае источником покрытия общих сумм «входного» НДС будут выступать собственные – личные хозяйствующего субъекта.

Поэтому раздельному учету по НДС следует уделить особое внимание.

Налогоплательщик имеет право не применять положения п. 4 ст.

170 НК РФ к тем налоговым периодам, в которых доля совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5% общей величины совокупных расходов на приобретение, производство и (или) реализацию товаров (работ, услуг), имущественных прав. При этом все суммы НДС, предъявленные таким налогоплательщикам продавцами товаров (работ, услуг), имущественных прав в указанном налоговом периоде, подлежат вычету в общеустановленном порядке.

Источник: https://www.RNK.ru/question/209662-qqbss-16-m4-kak-organizovat-razdelnyy-uchet-nds

Как вести раздельный учет НДС в 2018 году?

Кто еще не слышал, здесь уже вступили в силу изменения

Наш многострадальный брат-бухгалтер за период своей профессиональной деятельности уже успел столкнуться с не одним десятком изменений, которые перманентно корректировали его работу в течение всего этого времени.

Как известно, 2018 год не стал исключением в области изменений в законодательстве, в частности любимой нами главы II Налогового Кодекса Российской Федерации. Помимо всего прочего, НДС (всеми любимый и обожаемый) также вынуждает нас перестраиваться, рассчитывать и учитывать его по-новому.

Сегодня мы затронем тему раздельного учета налога на добавленную стоимость, затронем так называемое «правило 5%», а также выскажем несколько предположений, касаемо увеличения ставки налога в ближайшие годы. Давайте начнем.

Потребность в раздельном учете берется от варьируемой ставки НДС

Для тех, кто только начинает знакомиться с общим режимом налогообложения или же только-только приступает к работе бухгалтером, хотим сообщить, что традиционная ставка налога, равная 18% вовсе может таковой и не являться, если речь идет, скажем, об экспортных операциях между Россией и странами ЕАЭС (там НДС составляет 0%). Более того, на определенные группы товаров распространяется пониженная ставка. К примеру, к реализации детских и медицинских товаров применяет 10% от стоимости продукции.

В кругу налоговых экспертов ходят разговоры о том, что в скором времени ставки будут пересмотрены в пользу их увеличения.

Вполне возможно, что текущие 18%, применяемые для подавляющего большинства товаров и услуг, составят в дальнейшем минимум 22%, но пока это не больше, чем просто разговоры.

В любом случае, мы пока можем ориентироваться на то, к чему успели привыкнуть. Смотрите таблицу ниже:

Как мы видим, наиболее выгодной и, возможно, удобной с точки зрения применения является ставка, равная 0%, что регламентируется пунктом 1 статьи 164 НК РФ. В прошлом году мы подробно описали методологию применения этой ставки в соответствующей статье.

Здесь стоит отметить, что на практике все оказалось не так просто, ибо соблазн обмануть государство появляется у многих компаний. Собственно, поэтому добросовестным организациям приходится очень настойчиво доказывать сотрудникам ФНС свое право на данную льготу.

Наши клиенты по услуге «Аренда 1С» рекомендуют об этом прочитать и сделать собственные выводы.

Важно отметить, что для раздельного учета НДС необходимо сделать соответствующие записи в учетной политике организации. Сейчас, то есть в январе 2018 года, как раз самое время этим заняться. Подробная методология раздельного учета наглядно показана в таблице ниже:

На данном примере отчетливо видно, какие именно счета необходимо учитывать, в частности, речь идет о субсчетах счета 90 «Продажи товаров внутри РФ», «Продажи экспортных товаров».

Также задействуются субсчета 2-ого порядка счета 62 «Покупатели и заказчики, приобретающие работы, услуги, облагаемые по ставке 0%», а также «Покупатели и заказчики, приобретающие товары (работы и услуги), облагаемые по ставке 18%».

В этом во всем очень важно не запутаться, тем более, если специалист сталкивается с раздельным учетом впервые. Однако здесь можно тешить себя мыслью о том, что данная практика – это новый опыт, который в дальнейшем обязательно пригодится.

Читайте статью: Комплексный пакет поправок в НК РФ. Что, где и зачем?

Правило 5% и как оно будет применяться в 2018 году

Согласно авторитетным источника из числа «бухгалтерских» изданий, методология раздельного учета НДС претерпела изменения именно в области так называемого «правила 5%».

Что это означает? Если говорить простым языком, то получается, что отныне необходимо принимать в расчет все ставки НДС, которые были ниже 5%.

Того же самого нельзя сказать о предыдущем годе, когда Законодатель давал возможность налогоплательщикам «опускать» те же самые ставки 0%. Нынешнее положение дел на схеме выглядит следующим образом:

Исходя из этих сведений, получается, что доля расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от уплаты НДС равна расходам на приобретение этих товаров и услуг за квартал, деленная на совокупные расходы всего квартала и умноженная на 100%. Итоговое значение и будет конечным результатом данного учета.

Мнение нашего коллеги

Все наши клиенты по услуге «1С Онлайн» – это очень интересные и самостоятельные в своих взглядах люди. Собственно поэтому, нам не только важно, но и очень любопытно знать, как они относятся к поднимаемым нами темам. В этот раз мы поговорили с главным бухгалтером одной из производственных компаний нашего города:

– Надежда Ивановна, благодарю Вас, что согласились на беседу. Нам очень важно знать, как лично Вы сами относитесь к текущим изменениям в НК РФ, вступившим в силу с 1 января 2018 года, в частности, очень хочется знать о раздельном учете НДС? Насколько я понимаю, ваша организация экспортирует товары за рубеж…

«Да, все верно, мы занимаемся экспортными операциями и, слава Богу, вполне успешно.

С раздельным учетом мы сталкиваемся уже несколько лет и, надо отметить, текущие регламенты по ставкам НДС, если речь идет о торговле со странами Таможенного Союза, продуманы достаточно хорошо, чего нельзя сказать о чиновниках и уровне их компетенции.

Наиболее очевидными их «промахи» становятся тогда, когда к нам приходят с проверкой и начинают анализировать данные бухгалтерского учета. Очень любят они уточнять, на каком основании мы применили пониженную ставку с учетом того, что все подтверждающие документы мы в ИФНС давно предоставили.

Не знаю, чем они там у себя руководствуются. На «дурака» что ли взять хотят или просто глупые. Действительно не знаю. А если в целом давать оценку изменениям в НК РФ, то это уже становится традицией – жить в стране, где законы меняются и редактируются каждые полгода».

– Наверное, хочется немного стабильности и уверенности в завтрашнем дне?

«Не столько стабильности и уверенности, сколько просто хочется привыкнуть к чему-то одному. Ладно, у меня достаточно богатый опыт работы с финансами, но сейчас на рынок труда выходит множество специалистов, которые не знают даже элементарные проводки.

Как, скажите, им быть? Понятное дело, что нельзя всецело грешить на отечественное ВУЗовское образование, во многом виноваты сами студенты. Ничего не хотят изучать, своей профессией не интересуются.

Если не получается повлиять на качество высшего образования, то пускай тогда не будут меняться законы, вноситься бесконечные поправки».

– А Вы слышали что-то о повышении основной ставки НДС до 22%?

«Я слышала что-то. Если не ошибаюсь, об этом говорили депутаты не то «ЛДПР», не то «Справедливой России». Говорили тогда, что по мировым меркам наша ставка налога на добавленную стоимость крайне низка. Мотивировали необходимость изменений в этой сфере только по той причине, что наше государство спасет исключительно повышение налогов».

– Раз уж Вы сказали по поводу государства… Как Вы считаете, что нас ждет в ближайшие лет 5?

«Это смотря с какой стороны смотреть и в рамках какой сферы рассматривать. Что касается непосредственно нашей бухгалтерской работы, я считаю, что ничего принципиально хорошего нас не ждет.

Если действительно будет введен 100% электронный документооборот, то практически все, кто сейчас «сидит на первичке» потеряют свои рабочие места. А если говорить в общем и целом, то мы не сможем вечно находиться под гнетом санкций.

Стране придется отступить или же довести слабо защищенные слои населения до отчаяния. Возьмите хотя бы сейчас текущие пенсии. Разве здесь есть чем гордиться»?

– С Вами сложно не согласиться.

Приблизительно на этом наш диалог закончился. Интересно все-таки получается: начинаем говорить о налогах и заканчиваем в целом государственной политикой. Насколько бы эти вещи не казались разными и не связанными друг с другом, это не совсем так.

Важно понимать одну простую истину – государству нужны не только налоговые отчисления, но и штрафы за допущенные налогоплательщиками ошибки. Экономическое состояние нашей страны находится далеко не в самом лучшем положении.

Страны Запада всеми силами пытаются изолировать Россию от внешнего мира и, к сожалению, наше правительство на это соглашается. Охотно или нет – это уже другой вопрос. Во всяком случае, Надежда Ивановна, на наш взгляд, права – бесконечно так продолжаться не может.

Что-то, но обязательно изменится и, возможно, не в самую лучшую для нас сторону.

Что остается делать нам, дорогие читатели? Пожалуй, ничего, кроме как работать, заниматься своей жизнью, строить планы и целенаправленно идти к своим целям. Здесь еще хочется пожелать не вникать лишний раз в популистские высказывания политиков. Считайте, что они просто выполняют свою работу. А лично вам есть до этого какое-то дело?

Благодарим за внимание и до скорого, друзья!

Источник: https://scloud.ru/blog/kak_vesti_razdelnyy_uchet_nds_v_2018_godu/

Раздельный учет НДС в 2018 году — что это такое, примерами, при наличии необлагаемых, распределение

Множество организаций занимаются не одним видом деятельности, а охватывают сразу несколько направлений.

Они вынуждены применять различные системы налогообложения, если налоговые ставки будут отличаться.

Также организации часто проводят как стандартные операции, так и льготные, что также приводит к необходимости применения разных налоговых режимов.

Законодатель предусмотрел такую возможность, но организации будут вынуждены следовать некоторым правилам.

Что это такое

Налоговая система России — сложный и разветвлённый механизм. Существует огромное количество различных сборов, каждый из которых применяется в различных ситуациях.

Ставки этих налогов будут различаться. Кроме того, один и тот же налог может иметь различную ставку в зависимости от ситуации или обстоятельств.

Каждый резидент Российской Федерации, то есть лицо, которое обязано оплачивать налоги, должен правильно учитывать все обстоятельства и обязательства.

Необходимо понимать, в какой ситуации какая ставка будет применена, какие именно налоги будут использоваться.

В противном случае можно понести дополнительные расходы из-за излишне выплаченных средств или получить меру административной ответственности, в том числе — штраф.

НДС — это налог на добавленную стоимость, то есть специально введённый налог для предпринимателей, который взимается при продаже товаров.

Законодателем установлено несколько ставок НДС, так как различные категории товаров предполагают разный размер налогообложения, а в некоторых случаях предусматривается и полное освобождение от

В данном случае компании обязательно должны применять раздельный учет НДС. Если такой подход не будет применён, то организация не сможет применять льготную ставку по отношению к имеющимся операциям, если такая льгота предусмотрена.

Существует множество методик к применению раздельного учёта НДС, при этом законодатель не запрещает использовать собственные методики, которые не должны противоречить установленным правилам.

Раздельный учёт позволяет применять льготы, то есть в случае, если компания не выполняет требование, на льготы она может не рассчитывать.

Этой позиции придерживается Министерство Финансов, а также Федеральная Налоговая Служба. Об этом говорит и существующая Арбитражная Практика.

Налоговый кодекс всё же содержит ситуации, когда раздельный учёт НДС будет необязателен. Это так называемое «правило пяти процентов», которое утверждает, что если доля расходов, которые не облагаются НДС, составляет менее пяти процентов, то раздельный учёт будет необязателен.

Если в течение определённого периода времени организация не имеет дохода, например, в начале своей деятельности, но имеет расходы, то раздельный учёт всё же придётся вести, но только тогда, когда это отражает деятельность организации.

Ранее, до 2015 года, позиция Министерства Финансов была противоположной, но затем вышли разъяснения ситуации.

Общий порядок (методика)

Методика раздельного учёта разрабатывается организациями самостоятельно, но она не должна противоречить правовым требованиям.

Организация должна составить особый документ — учётную политику, который и будет отражать основные особенности.

При анализе судебной практике можно узнать, что даже если учётная политика составлена не была, но фактически предприятие вело раздельный учёт НДС, суд будет не стороне организации.

Налог доначислен не будет. Учётная политика должна не просто указывать на факт применения раздельного учёта, но и должна описывать основные операции и их порядок.

Указывается перечень операций, которые облагаются НДС и перечень тех, которые от него освобождены.

Дополнительно указываются:

| Применяемые льготные режимы начисления налогов | Законодатель предусмотрел несколько вариантов льготных налоговых режимов, которые могут применяться в различных ситуациях |

| Наличие права на освобождение от начисления НДС | По причине малой выручки |

| Факт проведения операций | Которые не указаны в статье 149 НК РФ |

| Факт реализации товаров за границу Российской Федерации | То есть экспортирования определённых товаров, указанных в специальном перечне |

Организация может разработать свою методику, но она должна соответствовать правовым ограничениям.

При экспорте

Сразу стоит отметить, что правило пяти процентов при раздельном учёте при экспорте товаров не применяется.

Но при этом раздельный учёт НДС требуется только при реализации за границу сырьевых товаров, к которым относят:

- Минеральные товары.

- Товары, производимые химпромом.

- Древесина, а также изделия из древесины и древесный уголь.

- Драгоценные и полудрагоценные камни.

- Драгоценные и недрагоценные металлы и товары, произведённые из них.

В остальных случаях организация не относится к тем, кто обязан вести раздельный учёт НДС.

При импорте

Как правило, ввоз иностранных товаров облагается ставкой либо в 18, либо в 20 процентов. Компания имеет право произвести вычет, но только тогда, когда соблюдёт некоторые условия:

- Товар уже был поставлен на учёт.

- На продукцию имеется полный пакет документации.

- Продукция направляется на операции, которые впоследствии относятся к налогооблагаемым.

- НДС оплачивается через таможню.

Далее раздельный учёт производится по общим правилам, на основании имеющейся учётной политики организации.

Какие документы подтверждают

Основной документ, который определяет методику расчёта и распределения НДС организации — это его учётная политика. Организация отражает в ней основные операции, которые проводит, и их порядок.

Далее на каждый товар необходимо иметь всю соответствующую документацию, начиная от бумаги, подтверждающей факт приобретения или продажи (договор купли-продажи, поставки), заканчивая финансовыми бумагами и так далее.

Расчет с примерами

В качестве примера можно привести ситуацию. Организация импортирует товар на сумму в 10 миллионов рублей. Внутри государства продано товаров на 18 миллионов и 880 тысяч рублей.

Сумма входного НДС будет составлять 720 тысяч рублей в месяц. В данном случае сумму НДС определяют как сумму налогов по каждой отдельной ставке. Бланк декларации НДС можно скачать здесь.

То есть НДС определяется пропорционально продукции на экспорт и общей стоимостью в соответствующем периоде.

Формула для расчёта будет выглядеть следующим образом:

720000 * (18 миллионов 880 тысяч — 2 миллиона 880 тысяч) : (18 миллионов 880 тысяч — 2 миллиона 880 тысяч + 10 миллионов)

Конечная сумма НДС будет равна 276 923, 08 рублей.

Распределение налога по операциям

Необходимо обязательно разделять операции на облагаемые и необлагаемые, в противном случае будет невозможно учесть входной НДС к вычету в определённых условиях.

При наличии необлагаемых

В данном случае раздельный учёт потребуется для того, чтобы применять входной НДС к вычету операций, которые налогом облагаются.

Статья 149 Налогового кодекса содержит перечень необлагаемых операций:

- Операции, которые попадают под ЕНВД.

- При реализации продукции за пределами Российской Федерации.

- Если деятельность ведётся лицом, которое не является налогоплательщиком.

Список исчерпывающий, в остальных случаях должен начисляться налог.

Облагаемых

Если продукция организации облагается налогом, то для применения пониженной десятипроцентной ставки следует вести раздельный учёт тех товаров, которые облагаются ставкой в десять процентов и тех, которые облагаются ставкой в восемнадцать.

В противном случае весь товар будет оценен по ставке в восемнадцать процентов. Если ставка одна, то можно просто суммировать все имеющиеся операции. Используется счёт 90, к которому создаются субсчета.

Правило 5 процентов

Правило пяти процентов гласит, что раздельный учёт НДС не требуется тогда, когда суммарная стоимость товаров, которые не облагаются налогом или облагаются по пониженной ставке, составляет менее пяти процентов.

В таких случаях даже учётная политика фирмы не обязана содержать политику раздельного учёта. Данное правило было введено в 2011 году. До этого в практике существовало две различные позиции по данному вопросу.

Так, Министерство Финансов утверждало, что если доля необлагаемых товаров составляла менее пяти процентов, то раздельный учёт не обязателен, а Налоговая Служба была противоположного мнения, указывая на тот факт, что на торговые организации правило не распространяется.

При обжаловании позиции налоговой в суде, мнение Минфина ставилось выше, о чём говорит судебная практика.

Однако далеко не все организации решались на защиту своих прав в судебном порядке и предпочитали вести раздельный учёт и, соответственно, расходовать ресурсы предприятия, когда это было необходимо.

Видео: важные аспекты

С 2011 года законодатель полностью принял позицию Министерства Финансов, споры по данному вопросу больше не возникает, так как он полностью отрегулирован в правовых нормах чётко и однозначно.

Раздельный учёт НДС требуется для некоторого снижения налогового бремени организаций и более точного разделения ставок для правильности налогового учёт.

Понятие было введено потому, что различные категории товаров облагаются разными налоговыми ставками, а некоторые не облагаются вовсе.

Предприятия должны указывать свои методы расчёта в учётной политике, а также указывать там операции, которые ими осуществляются в рамках деятельности.

Источник: https://zanalogami.ru/razdelnyj-uchet-nds/