Контрольные отчеты как инструмент управления оборотными активами

Для оперативного управления оборотными активами финансовый руководитель должен изучить структуру и каждый из компонентов этих активов , в том числе дебиторскую задолженность , товарно – материальные ценности и денежные средства . Это можно сделать с помощью системы контрольных отчетов .

Необходимый объем оборотных активов (их классификация представлена в табл. 1 – Примеч. редакции ) часто определяется путем нормирования, а резервы повышения эффективности их использования выявляются с помощью детального финансово-экономического анализа.

Личный опыт

Илона Петрова , вице – президент по экономике группы «Синттек» ( Москва )

Применяемые методы управления оборотными активами , так же как и структура этих активов , зависят от отраслевой специфики , сезонности , стадий производственного процесса , договоренностей с заказчиками .

Например , у нефтесервисных компаний по итогам года редко возникает незавершенное производство , тогда как в машиностроении управление «незавершенкой» – основная задача . Решая ее , предприятия добиваются снижения межцеховых запасов , уменьшения потребности в финансировании , минимизации непроизводительных затрат ( потерь от брака , простоев , порчи ТМЦ и др .).

Названные процедуры достаточно сложны и трудоемки, требуют учета множества факторов: особенностей производственного процесса, стоимости запасов, условий взаиморасчетов с контрагентами, ценовой политики предприятия. Поэтому для оперативного управления оборотными активами они не всегда применимы. Решить проблему можно, используя в повседневной практике контрольные отчеты.

Система контрольных отчетов

В систему контрольных отчетов входят формы, отражающие структуру оборотных активов предприятия, и отчеты, позволяющие изучить более подробно каждый из компонентов оборотных активов: отчет о структуре активов, реестр старения дебиторской задолженности, отчет об активности номенклатуры ТМЦ. Период расчета в этих формах может быть любым по усмотрению «заказчика». Рассмотрим каждый отчет подробнее.

Отчет о структуре активов

Отчет о структуре оборотных активов предназначен для детального анализа каждого элемента оборотного капитала в конкретный момент времени.

Такой отчет, как, впрочем, и многие другие, обычно готовится в полной или сокращенной формах (табл. 2).

Полная форма контрольного отчета от сокращенной отличается детализацией информации: так, статья «Готовая продукция» может приводиться в разрезе складов («Склад № 1», «Склад № 2»), дебиторская задолженность – в разрезе покупателей.

Анализируя по каждому оборотному активу удельный вес начального и конечного остатков по состоянию на заданный момент времени, можно понять, куда «перебрались» ваши активы, отследить динамику изменения по каждому из элементов.

Так, сравнивая удельный вес категорий «Касса», «Расчетный счет», «Дебиторская задолженность» с общей суммой всех оборотных активов, можно оценить изменения в уровне ликвидности за период и состояние на текущий момент.

Чтобы оценить интенсивность использования оборотных активов за период, можно сравнить динамику коэффициента оборачиваемости актива данного вида с динамикой коэффициентов других активов и совокупного коэффициента оборачиваемости.

Увеличение количества оборотов говорит о лучшем управлении оборотными активами и росте деловой активности компании.

Таблица 1 Классификация оборотных активов предприятия

Реестр старения дебиторской задолженности

Реестр старения дебиторской задолженности (табл. 3) позволяет анализировать и контролировать структуру дебиторской задолженности в разрезе покупателей и авансов, выданных поставщикам.

Чтобы выявить дебиторскую задолженность, погашение которой представляется маловероятным, данные в таблице слева направо располагаются по времени образования (или «старения»), а сверху вниз – по убыванию сумм (или значимости).

Таким образом, самая проблемная задолженность по сумме и времени образования отражается справа вверху. Следует учесть, что если покупатель имеет значительную задолженность и платит небольшими частями, то он всегда будет отражаться в левой, непроблемной части отчета.

Поэтому по каждому контрагенту, имеющему значительную сумму дебиторской задолженности (располагаются в верхней части отчета), требуется формирование более детального отчета с помощью карточки контрагента, оборотно-сальдовой ведомости по контрагенту, ведомости взаиморасчетов .

Личный опыт

Екатерина Долгушева , заместитель генерального директора «Самарской кабельной компании»

В нашей компании уровень дебиторской задолженности рассчитывается исходя из планов отгрузки и оплаты за продукцию . План ( и прогноз ) по оплате формируется на основе заключенных договоров с учетом статистических данных .

Контроль за соблюдением сроков оплаты по каждому договору с контрагентами осуществляет финансовый отдел , и если срок пропущен , то ведет переговоры с покупателями , начисляет пени за просрочку , предоставляет ежедневную информацию коммерческому отделу и гендирекции о текущей и просроченной задолженностях .

Анализ активности номенклатуры

Полная и сокращенная формы контрольного отчета о номенклатуре (табл. 4) предназначены для анализа качества структуры сырья, материалов, материально-производственных запасов в незавершенном производстве, а также готовой продукции. Эти оборотные активы в отчете разделены на четыре категории: активная номенклатура, только поступление, только списание, пассивная номенклатура.

Таблица 2 – Структура оборотных активов предприятия. Период анализа с____ 2007 г . по ____ 2007 г .

Таблица 3 – Реестр старения дебиторской задолженности на ___2007 г.

Таблица 4 – Анализ активности номенклатуры ТМЦ по состоянию на 30.05.2007 г.

В группу «активная номенклатура» включаются оборотные активы, по которым в течение отчетного периода были как поступления, так и списания. Это самая «здоровая» часть номенклатуры сырья, материалов, материально-производственных запасов в незавершенном производстве и готовой продукции.

Если за длительный период (например, год) были только поступления или только списания (соответственно, строки «только поступление» и «только списание»), то необходимо выяснить причину такого «одностороннего движения» оборотных активов.

В группе «пассивная номенклатура» отражаются активы, по которым за анализируемый период никаких движений не произошло. Это самая проблемная часть номенклатуры, каждая из позиций данной группы должна стать объектом пристального внимания.

В итоге можно будет составить представление о невостребованном имуществе, о неликвидах.

При определении величины товарно-материальных запасов на складах предприятия необходимо рассчитать размер оптимальной партии поставки и точку дозаказа (время возобновления поставки), а также величину аварийного (страхового) запаса, определяемого отдельно для каждой конкретной позиции номенклатуры .

Полная форма отчета об активности номенклатуры оборотных активов должна содержать детализированный перечень товарно-материальных ценностей с указанием статуса (активная, пассивная, поступление, списание) каждой номенклатурной позиции.

Личный опыт

Виталий Конотоп , руководитель департамента бюджетирования и контроллинга компании «Мир» ( Москва )

Основную часть товарно – материальных ценностей в нашей компании составляют товарные запасы . С одной стороны , запас товара на складе должен обеспечивать необходимое количество товара в магазинах , а с другой стороны , период оборота товарных запасов должен быть минимальным .

При расчете потребности в товарных запасах в нашей компании учитывается множество факторов : объем продаж на будущие периоды , график открытия новых магазинов , изменение размеров витринных запасов , график подвоза товара в магазины , частота закупок товаров у поставщиков и др .

Екатерина Долгушева , заместитель генерального директора «Самарской кабельной компании»

Потребность в основных и вспомогательных материалах на планируемый год ( с разбивкой по месяцам ) определяется у нас с учетом фактора сезонности исходя из плана выпуска продукции и технологических норм .

На основе данных за месяц по каждой статье материалов определяется среднедневной расход , необходимый запас по каждому виду материалов – на основании сроков поставки .

Однако в случае возможного экономического эффекта ( например , за счет снижения цен поставщиков ), топ – менеджеры вправе принимать решения о формировании большего или меньшего объема запасов . Так , у нас основная доля себестоимости приходится на стоимость медной катанки .

Цены на медь существенны и постоянно меняются , их колебания мы отслеживаем ежедневно . Если удается купить медную катанку «в запас» по выгодной цене , то предприятие получает существенную экономию .

Динамика оборотных активов

Если объем производства и реализации в компании от периода к периоду практически не меняется, а уровень оборотных активов при этом снижается, то можно сделать вывод о повышении эффективности управления оборотными активами (при условии соблюдения технологических требований). Верно и обратное: если уровень оборотных активов растет при сохранении уровня выпуска продукции и неизменном качестве, необходимо принимать меры по улучшению управления оборотным капиталом (или, как минимум, по контролю над его расходованием и сохранностью).

Изучая динамику изменения оборотных активов, следует ориентироваться не только на абсолютные показатели по каждой статье (рис. 1), но и на коэффициенты оборачиваемости по видам активов и по местам их отражения (хранения) (рис. 2).

В отчеты можно включать как фактическую информацию, так и прогнозные значения, но вот сравнивать следует лишь сопоставимые периоды.

Например, к моменту начала капитального ремонта уровень запасов обычно растет, а после его завершения значительно уменьшается.

Если не требуется анализировать всю совокупность оборотных активов, то можно воспользоваться упрощенным вариантом контрольного отчета, к примеру, рассмотреть динамику оборачиваемости средств на счетах в банке, незавершенного производства или дебиторской задолженности (рис. 3).

Техника анализа

Еще раз подчеркнем, что мы не ведем речь о масштабном финансово-экономическом анализе состояния оборотных активов. Задача нашего оперативного анализа – постараться найти баланс между ликвидностью и рентабельностью, извлечь больше прибыли, затратив как можно меньше оборотных активов, в конкретный промежуток времени. Как мы будем действовать?

Прежде всего, из бухгалтерской или управленческой отчетности выберем несколько сопоставимых периодов, прибыль за которые примерно одинакова. Далее из этих периодов отберем те, где практически один и тот же размер прибыли предприятия обеспечивался меньшей величиной оборотных активов. Для этого воспользуемся контрольным отчетом «Динамика величины оборотных активов по видам» (рис. 1).

Чтобы выявить слабые места, проведем более детальный анализ оборотных активов с использованием контрольного отчета «Классификация оборотных активов предприятия» (табл. 1). На этом этапе главное выявить, где, на каком месте хранения и почему произошло увеличение по конкретному виду оборотных активов.

Рисунок 1. Динамика величины оборотных активов по видам

Рисунок 2.

Источник: https://gaap.ru/articles/kontrolnye_otchety_kak_instrument_upravleniya_oborotnymi_aktivami/

Кредиторская задолженность: анализ, оптимизация, управление

Не забывайте никогда о том, что отсутствие четко заданного алгоритма расчета, необходимого для закупки объема товара, всегда ведет к неоправданно большой величине кредиторки. Поэтому мой совет: обязательно погрузитесь в систему принятия решений о закупках.

Анализ кредиторской задолженности

Одна только цифра сальдо на счете 60 не даст нужной информации о том, какова кредиторская задолженность и ситуация с ней. Надо как минимум ежегодно проводить инвентаризацию учетных данных о ней, а в идеале ежемесячно сверять ее с поставщиками.

На практике нередки случаи, когда финансовый директор при анализе может столкнуться с недостоверными данными в учете, возникшими в результате несвоевременного представления документов, технических сбоев, отсутствия зачета встречных обязательств, а также просто ошибок, связанных с человеческим фактором.

В любом случае, перед тем, как кредиторская задолженность будет проанализирована, необходимо убедиться в достоверности данных. Ниже приведу несколько показателей, отслеживание которых в динамике, а также их сравнение с нормативным значением даст ответы на многие вопросы.

Анализ структуры кредиторской задолженности необходимо проводить по видам задолженности: перед поставщиками и подрядчиками, перед персоналом организации, по налогам и сборам, перед покупателями по авансам полученным и др..

Как уже упоминалось ранее, основную долю в такой структуре обычно занимают обязательства перед поставщиками.

Однако каждому финансовому директору необходимо точно понимать, какова структура задолженности именно в его компании, чтобы предпринимаемые усилия были в последующем действительно эффективными.

Кредиторская задолженность и ее оборачиваемость

Оборачиваемость рассчитывается как средняя за период величина кредиторской задолженности предприятия, деленная на себестоимость произведенной (проданной) продукции и умноженная на количество дней в определенном периоде. Оборачиваемость в днях показывает период кредитования, то есть среднюю продолжительность отсрочки платежей. Чем этот период больше, тем активнее предприятие использует денежные средства своих партнеров.

При применении данного показателя следует учесть два момента.

- Надо брать сумму кредиторки, сопоставимую себестоимости продукции. То есть соотносить между собой, например, кредиторскую задолженность только перед поставщиками сырья с затратами этих же ТМЦ, использованных при производстве. Иначе показатель теряет смысл.

- Чем больше будет данных о кредиторке на разные даты, тем лучше. Часто задолженность на конец месяца может быть искусственно занижена или завышена. Да и только две даты — на начало и конец месяца — могут быть совершенно нерепрезентативными. Если есть возможность сделать срезы данных о задолженности хотя бы понедельно, это значительно повысит достоверность рассматриваемого показателя.

Сопоставительный анализ с показателями дебиторской задолженности

При таком анализе важно сравнение не только абсолютных величин, но и периода оборачиваемости дебиторской задолженности и кредиторки. В чем-то дебиторская задолженность похожа на кредиторскую, только дебиторка — это деньги компании в чужом кармане, а кредиторка — наоборот.

При значительной разбалансировке двух этих показателей могут возникать проблемы с ликвидностью. Если организация предоставляет своим покупателям значительно более длительную отсрочку платежа, чем ей, в свою очередь, предоставляют поставщики, получается, что она полностью принимает на себя все риски продажи продукции.

Необходимо задуматься о переговорах с поставщиками на предмет увеличения отсрочки.

Просроченная кредиторская задолженност в общем объеме

Целесообразно не только оценить общий объем просроченной кредиторской задолженности, но и структурировать его по срокам просрочки. Например, по следующим границам: до 7 дней, до 14 дней, до 30 дней, свыше 30 дней.

Наличие большой доли просрочки со сроком свыше 14 дней свидетельствует о низкой финансовой дисциплине и (или) о значительных проблемах предприятия с наличием денежных средств для оплаты имеющихся обязательств. Здесь же важно вести отдельный учет невостребованной задолженности.

Если кредитор не выдвигает требований о погашении задолженности в течение трех лет, ее можно списать в доход организации.

Откладывать списание кредиторской задолженности рискованно. Возникают налоговые риски.

Ошибки управления

Разберем основные ошибки руководства в управлении кредиторкой, а также способы, которыми финансовый директор может повлиять на ситуацию.

Нежелание привлекать заемный капитал либо привлечение его в недостаточном количестве. Зачастую, когда перед собственниками встает вопрос: вести ли бизнес за счет собственных или заемных средств, ответ может звучать так: конечно, за счет собственных, кредиты нам не нужны.

В качестве аргумента приводятся затраты на выплату процентов, трудоемкая процедура формализации кредитной сделки, необходимость предоставления залога. Казалось бы, использование средств поставщиков для пополнения оборотного капитала выглядит крайне привлекательным — на поверхности все достаточно просто и «бесплатно».

Однако попробуем разобраться в ситуации.

Собственник производит вложения в бизнес в надежде получить прибыль выше той, которую дают банки по депозитным счетам (либо выше иных доступных для него способов вложений). При высокой рентабельности бизнеса собственный капитал может стать дороже заемного.

Кроме того, необходимо соблюдать принцип диверсификации. Если в качестве основного источника средств для компании становится кредиторская задолженность, то возрастает зависимость от условий работы с каждым конкретным поставщиком.

Кроме того, даже краткосрочный кредит банка (до 1 года) дает более длинные деньги, чем кредиторы (отсрочка около 14–30 дней). Финансовая устойчивость при использовании заемных средств банка не ухудшается.

В рассматриваемой ситуации будет более эффективным совместно с собственником разработать оптимальное соотношение заемных средств банков и средств, предоставляемых поставщиками с учетом их стоимости, а также с учетом всех возможных рисков.

Намеренное нежелание платить по обязательствам компании в срок. Общеизвестно, что платежная дисциплина в России не идеальна. Если контрагент всегда платит как по часам, его обязательно запомнят. С проблемой неплатежей без каких-либо внятных на то оснований сталкивалась практически любая компания. Ну, а если не платят тебе, то есть соблазн самому не заплатить по обязательствам в срок.

На практике встречается такой тип руководителей, которые считают, что не нужно баловать своих контрагентов излишней дисциплиной с оплатами. Вплоть до того, что деньги остаются на счетах неизрасходованными, но поставщикам не уходят.

При таком поведении под удар попадают сотрудники службы закупок, которым сложно объяснить что-то своему поставщику, а также сотрудники финансовой службы. Результат такой политики зачастую плачевен: поставщик перестает доверять компании, отношения ухудшаются вплоть до прямых экономических убытков.

Донести складывающуюся напряженную ситуацию до руководителя бывает непросто. Здесь могут помочь только цифровые аргументы.

А именно: финансовый директор может предоставить расчет потерь компании от не поставленных в срок ТМЦ, расчет размера выставленных штрафов и пеней, потери от роста закупочной цены, затраты на поддержание объема ликвидности при переводе организации на предоплату и т. д. Обычно четко обозначенные суммы потерь помогают стабилизировать ситуацию с платежами и вернуть доверие контрагентов.

Чтобы оперативно сократить текущие обязательства перед крупными кредиторами проведите переговоры о реструктуризации долга, к примеру, инициируйте изменения в договорных условиях. Например, можно продлить срок погашения (изменить период отсрочки платежа на длительный), немного увеличив сумму долга.

В итоге балансовая сумма текущей кредиторской задолженности сократится, но увеличится сумма долгосрочных обязательств (произойдет перераспределение суммы в пассиве баланса).

Это перераспределение обязательств по срочности погашения поможет выиграть время для поиска средств, а также избежать подачи кредиторами заявлений о признании компании несостоятельной.

Источник: https://fd.ru/articles/52116-kreditorskaya-zadoljennost-analiz-optimizatsiya-nyuansy-upravleniya

Экономический анализ и контроль оборотных активов хозяйствующего субъекта тема диссертации и автореферата по ВАК 08.00.12, кандидат экономических наук Батурина, Наталия Александровна

По итогам проведенного нами исследования можно заключить сле дующее:

В первой главе «Теоретико-методологические положения анализа и контроля оборотных активов» раскрыто экономическое содержание оборот ных активов; приведена их классификация по различным признакам; раскры та структурно-логическая схема формирования показателя «чистые активы»,

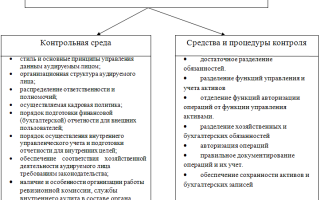

изучена их роль в динамической и статической балансовых теориях; обосно вана значимость внутрихозяйственного анализа и контроля оборотных акти вов, раскрыто их содержание (цель, объекты, субъекты, задачи, степень охва та, периодичность, документооборот, результаты и другие признаки); приве дена классификация, в том числе по новым группировочным признакам; реа лизованы основные принципы системного анализа оборотных активов; обос нована структурно-логическая схема внутрихозяйственного контроля обо ротных активов, установлена его связь с другими смежными функциями

управления. Терминологическая путаница в научной и учебно-методической литера туре обусловила необходимость переосмысления экономического содержания

таких понятий, как «оборотные активы», «оборотные средства», «оборотный капитал». Изучив исторические предпосылки их формирования, мы прищли к

заключению, что это существенно отличающиеся понятия. Так, оборотный

капитал представляет собой часть капитала хозяйствующего субъекта (из

собственных и привлеченных источников), инвестируемого в имущественные

объекты предпринимательской деятельности, приобретающего форму обо ротных активов.

Под оборотными средствами понимаются вложения финан совых ресурсов в имущественные объекты, использование которых осуществ ляется в рамках одного производственного цикла.

Этот термин широко ис пользовался в административно-командной экономике. Под оборотными активами хозяйствующего субъекта следует пони мать материально-производственные запасы, дебиторскую задолженность и

денежные активы, формируемые за счет средств оборотного капитала, кото рые инвестированы с целью получения положительного экономического эф фекта, выражающегося в максимизации благосостояния собственников и рос197

те результативных показателей деятельности хозяйствующего субъекта. Для

уточнения содержания оборотных активов, мы предлагаем использовать ряд

новых классификационных признаков (по степени использования в процессе

производства, по этапам реализации инвестиционного проекта, по степени

подверженности естественной убыли, по этапам жизненного цикла товара, по

структуре источников финансирования оборотных активов и др.). С целью установления существующих на сегодняшний день представ лений об оборотных активах, их составе, содержании, выявления проблем их

внутрихозяйственного анализа и контроля нами было проведепо анкетирова ние руководителей учетно-аналитических служб организаций Воронежской и

Липецкой областей по проблемам внутрихозяйственного анализа и контроля

оборотных активов (Приложение 1). Согласно его данным, большинство

(86%) пользователей экономической информации под оборотными активами

понимают совокупные данные об имуществе хозяйствующего субъекта, пред ставленные во II разделе бухгалтерского баланса. Следует отметить важность внутрихозяйственного анализа оборотных

активов, особенности которого раскрываются нами в работе (цель, задачи,

субъекты, информационное обеспечение, временная направленность, трудо емкость, длительность проведения и т. д.). Главное отличие внутрихозяйственного анализа оборотных активов, на

наш взгляд, комплексность и системность процедур. Существующая на сего дняшний день учебно-методическая литература по экономическому анализу

не предусматривает, как правило, самостоятельный раздел, детально иссле дующий оборотные активы. Недооценка этого направления комплексного

экономического анализа связана с непониманием экономической значимости

оборотных активов, важности их аналитического исследования, ориентиро ванного на повышение эффективности производства, финансовой устойчиво сти, обеспечение платеже- и конкурентоспособности. С учетом потребности в анализе оборотных активов на всех этапах

принятия и реализации управленческих решений, мы считаем необходимым

построение системы комплексного экономического апализа оборотных акти вов, включающей все его разделы и направления. Одной из функций управления оборотными активами хозяйствующего

субъекта является внутрихозяйственный контроль. С целью раскрытия его

экономической значимости в работе исследованы функции (превентивная,

итоговая, обеспечения сохранности, эффективности); выделены принципы

бюджетирования (согласованности, детализации, обоснованности статей

бюджета, достоверности, сохранности, результативности, соответствия, эф фективности капиталовложений, эффективности использования оборотных

активов и др.); рекомендован к применению алгоритм осуществления кон трольных нроцедур, в процессе реализации которых выясняется необходи мость принятия того или иного управленческого решения. Во второй главе «Разработка организационно-методических положе ний комплексного экономического анализа оборотных активов» раскрыты

особенности внутрихозяйственного анализа оборотных активов; приведена

его классификация, в т. ч. по рекомендуемым нами признакам (по объектам,

отношению к производству, нормативным источникам, форме представле ния, этапам жизненного цикла хозяйствующего субъекта, отношению к учету

и др.); структурирована информационная база анализа, систематизированы

требования, предъявляемые к ней российским и международным законода тельством; рекомендована методика вычисления показателей эффективности

использования оборотных активов, прогнозирования их величины, в том чис ле с учетом концепции временной стоимости денег; выделены и оценены

факторы, влияющие на результативные показатели; разработаны способы оп ределения их воздействия, методика оценки рисков иснользования оборот ных активов и способы снижения вероятности их наступления. Начальным этапом аналитического исследования оборотных активов

является определение алгоритма его проведения. Значительная роль при этом

отводится формированию информационной базы, поскольку именно от нее

зависит эффективность применяемых аналитических нроцедур, В работе рас крыта классификация источников данных по ряду признаков, которые позво ляют оценить структуру информационного обеспечения внутрихозяйственно го анализа оборотных активов, дифференцировать его источники в зависимо сти от целей и направления исследовапия, предъявляемые к ним требования;

рекомендованы отдельные источники информации в соответствии с задачами

(этапами) аналитического исследования и акцентировано внимание на кон кретных ноказателях, которые рассчитываются на основании соответствую щих данных; оценены возможности отдельных форм отчетности в части рас199

крытия информации, релевантной для внутрихозяйственного анализа оборот ных активов. До использования данных как информационной базы необходи мо оценить их качество с учетом предъявляемых требований, которые, на наш

взгляд, целесообразно сгруппировать следующим образом: достоверность,

полнота, доступность. Именно такая фуппировка требований, на наш взгляд,

обеспечивает экономический анализ оборотных активов информацией, с уче том которой принимаются наиболее уместные и эффективные решения. Одной из задач, которую необходимо решить в процессе анализа, явля ется определение оптимальной величины оборотных активов, В работе нами

раскрыты последствия ситуаций игнорирования данной задачи, а также ре комендованы соответствующие способы прогнозирования. Под оптшюльной величиной оборотных активов мы предлагаем пони мать такие количественные и качественные их характеристики, которые

обеспечивают запланированную ритмичность процесса производства, свое временное и полное выполнение обязательств, поддержание определенного

уровня конкурентоспособности, минимизацию затрат по их обеспечению и

хранению, а также позволяют аналитику избегать проблем нехватки (излиш ка) отдельных элементов оборотных активов и связанных с этим последст вий. Мы представили в диссертации методические подходы к определению

плановой величины отдельных элементов оборотных активов, в т, ч, с учетом

фактора сезонности поставок сырья, материалов и продажи готовой продук ции. Следующим этапом экономического анализа оборотных активов явля ется оценка показателей эффективности использования оборотных активов; в

работе мы структурировали соответствующие факторы (внешние, внутрен ние) и разработали способы оценки их влияния, В качестве показателя эф фективности использования оборотных активов мы рассмотрели показатели

их рентабельности и оборачиваемости, в нроцессе изучения которых нами

выявлен и решен ряд проблем, В качестве одного из способов решения выяв ленных проблем мы рекомендуем к использованию использование концеп ции времепной ценности денег. Разработанная нами методика оценки по требности в оборотных активах с учетом дисконтирования, позволяет учесть

реальные денежные потоки, возникающие в процессе использования оборот200

ных активов, что приводит к принятию эффективных управленческих реше ний. Управление рисками использования оборотных активов является со ставной частью общего процесса антикризисного управления предприятием. С целью получения представления о них мы разработали схему, из которой

следует, что хозяйствующий субъект может оказать какое-либо влияние на

внутренние риски (снабженческие, нроизводственные, сбытовые) и вынуж ден только учитывать внешние. Для оценки рисков использования оборотных

активов нами разработан алгоритм нроведения аналитических процедур,

включающий такие этапы, как идентификация отдельных видов рисков, свя за1Н1ых с использованием оборотных активов; выбор и иснользование подхо дящих методов оценки рискового события; онределение последствий, свя занных с его наступлением, их количественная оценка и др.

В работе деталь но изучен каждый этап и применяемая при этом методика.

В третьей главе «Организационно-методические положения внутрихо зяйственного контроля оборотных активов» обоснована необходимость про ведения процедур внутрихозяйственного контроля оборотных активов, выяв лена взаимосвязь его видов и субъектов; уточнены информационные потоки

между ними; отражена необходимость применения рекомендуемых контроль ных регистров, использования контрольных нроцедур на стадии планирова ния деятельности хозяйствующего субъекта, разработаны контрольные меро приятия по отдельным элементам оборотных активов, осуществляемые в том

числе в процессе проверки достоверности информации, выделены контроль ные точки. Одним из способов совершенствования деятельности организации яв ляется внедрение внутрихозяйственного контроля оборотных активов, кото рый представляет собой совокупность взаимосвязанных нроцедур наблюде ния и проверки наличия и использования оборотных активов, нрименяемую с

целью оценки обоснованности и эффективности нринимаемых управленче ских решений, в т. ч. в части инвестиций и результатов их выполнения; выяв ления отклонений от запланированных норм, а также нарушений принцинов

законности, достоверности и целесообразности процессов использования

оборотных активов; выявления факторов возникновения неблагоприятных

явлений, их устранения и возможности прогнозирования. К сожалению, на сегодняшний день отсутствуют какие-либо комплекс ные разработки в области внутрихозяйственного контроля оборотных акти вов.

С целью решения этой проблемы нами разработан организационно методический подход, предполагающий обоснование цели, задач, значимо сти, субъектов, объектов, периодичности, документооборота внутрихозяйст венного контроля.

Для получения комплексных представлений о его особен ностях нами рекомендованы к исследованию задачи, которые возникают при

реализации его различных направлений (контроль достоверности, сохранно сти, соответствия, эффективности и предшествующий, текущий, последую щий).

На наш взгляд, система внутрихозяйственного контроля оборотных ак тивов невозможна без четкого распределения обязанностей и ответственно сти функциональных подразделений, ипформационных связей между ними.

При этом важным является разграничение и четкое определение контроль ных функций, присущих конкретным субъектам, выполнение которых при водит к своевременному выявлению искажений и повлиявших на них факто ров. Выделенные нами 12 направлений реализации контрольных процедур

могут рассматриваться как составные части единой системы контрольных

мероприятий для характеристики их комплексности. В диссертационном исследова1ши отмечается важность реализации

превентивной функции контроля, позволяющей предупредить нежелатель ные отклонения, приводится обоснование принципов ее реализации в про цессе бюджетирования оборотных активов; нами рекомендованы к примене нию структура бюджета оборотных активов и разработанные формы сличи тельной отчетности (акты сверки остатков запасов, соблюдения оптимальной

величины запасов, поступления на склад запасов и др.), применение которых

носит универсальный характер и позволяет контролировать движение и эф фективность использования отдельных элементов оборотных активов, свое временно предупреждать неблагоприятные последствия. Для оценки эффек тивности обоснования отдельных показателей бюджета мы предлагаем к ис пользованию коэффициент обоснованности статей бюджета и определяем

существенность его отклонений. На основе полученных сведений контрольно-аналитическими служба ми хозяйствующего субъекта производится корректировка показателей бюд жета, принимаются оперативные меры по устранению выявленных отклоне202

НИИ. Эффективность данного механизма проявляется при непрерывности

реализации контрольных процедур, анализа их результатов, своевременности

реагирования и корректировки плановых показателей. По результатам проверки мы рекомендуем к заполнению разработан ные нами формы контрольных регистров (сличительная ведомость показате лей бюджета готовой продукции, сличительная ведомость показателей бюд жета закупок запасов (сырья и материалов) и др.). Одним из важнейших направлений реализации контрольных процедур

является проверка достоверности информации об оборотных активах, под ко торой мы рекомендуем нонимать совокунность контрольно-аналитических

процедур, направленных на определение стенени достоверности (реальности)

представленных данных, их сопоставление с фактической информацией, сви детельствующей об использовании оборотных активов, а также вынолнение

всеми субъектами внутрихозяйственного контроля своих обязанностей. Нами

выявлены отличительные особенности данного вида контроля (субъекты,

объекты, цель, принадлежность к видам контроля и т. д.). Для реализации

контроля эффективности управленческих решений по использованию обо ротных активов мы разработали систему контрольных процедур, позволяю щую повысить требования к менеджерам различных уровней, осуществить

контроль по определенным направлениям реализации, контрольным точкам. Таким образом, полученные научные результаты, на наш взгляд, по зволяют решить ряд проблем внутрихозяйственного анализа и контроля обо ротных активов, значительно повысить эффективность их использования и,

теми самым, укрепить финансовое состояние хозяйствующего субъекта.

Источник: https://www.dissercat.com/content/ekonomicheskii-analiz-i-kontrol-oborotnykh-aktivov-khozyaistvuyushchego-subekta

Ревизия финансовой системы предприятия

Бурцев В.В.

Как известно, одним из наиболее важных участков управленческого учета и контроля на предприятии является ревизия финансовой системы.

Причем, если обычно ревизия финансово-хозяйственной деятельности предприятия за год (осуществляемая ревизионной комиссией) имеет основной целью либо подтверждение достоверности данных, содержащихся в годовом отчете общему собранию участников предприятия, бухгалтерском балансе, отчете о прибылях и убытках, либо выявление нарушений порядка ведения бухгалтерского учета и представления финансовой отчетности, а также правовых актов Российской Федерации[1], то ревизия финансовой системы или системы управления финансами предприятия имеет целью помощь исполнительному органу управления или совету директоров в осуществлении контроля эффективности различных звеньев финансовой системы. В этом случае ревизионная комиссия (ревизор) осуществляет проверки деятельности различных звеньев финансовой системы, предоставляет обоснованные предложения по устранению выявленных недостатков, дает рекомендации по повышению эффективности финансового управления.

В настоящей статье, прежде всего, будут рассмотрены наиболее общие аспекты ревизии системы управления финансами. Представленная ниже организационная модель ревизии имеет следующую структуру: 1) объект ревизии, 2) критерии эффективности состояния или функционирования объекта ревизии, 3) методика ревизии.

Она схематична (все детали и нюансы опущены, затронуты лишь основные вопросы и действия ревизионной комиссии) в связи с тем, что информационная перенасыщенность может привести к затруднениям в практическом использовании. Например, в элементе «методика ревизии» указаны лишь главные или принципиальные технологические процедуры (шаги).

Более детализированные методики разрабатываются отдельно по каждому вопросу (объекту) ревизии системы управления.

Следует отметить, что в целях самоконтроля или взаимного контроля финансовым менеджерам также необходимо периодически проводить оценку осуществляемой финансовой политики. В этом случае им полезно сравнить существующее положение дел с критериями эффективности (из предлагаемой модели).

Итак, представленная ниже оргмодель как наиболее общий регламент контроля финансовой политики:

— может быть использована в практической работе как ревизоров, так и финансовых менеджеров (в целях самоконтроля);

— может служить основой при разработке более детализированных методик.

Организационная модель внутренней ревизии финансовой системы

В первую очередь дадим характеристику структуры организационной модели ревизии.

Объектами ревизии[2] являются:

система безналичных расчетов; системы бюджетирования и бизнес-планирования; управление финансовыми рисками; управление оборотными средствами; управление капиталом, вложенным в основные средства (основным капиталом); политика привлечения новых финансовых ресурсов; управление структурой капитала предприятия; уровень и динамика финансовых результатов деятельности предприятия. имущественное и финансовое состояние предприятия; деловая активность и эффективность деятельности предприятия.

Критерии эффективности сформулируем в соответствии с объектами ревизии.

Система безналичных расчетов:

— система безналичных расчетов предприятия (формы, процедуры, сроки и т.д.

) соответствует законодательству Российской Федерации, своевременно и в полной мере выполняются платежные обязательства предприятия перед кредиторами (иными организациями и их объединениями, включая финансово-кредитные институты) и собственными работниками, своевременно и в полной мере погашаются обязательства дебиторов и собственных работников перед предприятием.

Системы бюджетирования и бизнес-планирования:

— вопросы рациональности систем бюджетирования3 и бизнес-планирования4 в общем и целом могут быть сведены в следующие три основных направления:

а) оргструктура систем, б) регламентация систем, в) информация систем. Кроме этого, об эффективности данных систем следует судить по уровню достижения ряда параметров (оптимальная координация деятельности, управляемость и адаптивность предприятия к изменениям, оптимизация внутреннего контроля, высокая мотивация работы менеджеров и т.д.), указанных в самой методике (см. ниже).

Управление финансовыми рисками:

— разрабатываются и применяются действенные механизмы минимизации финансовых рисков: страхование, передача риска через заключение контракта, лимитирование финансовых расходов, диверсификация вложений капитала, расширение видов деятельности и т.д.

Управление оборотными средствами:

— эффективность управления оборотными средствами характеризуется показателями оборачиваемости, материалоемкости, снижения затрат ресурсов на производство и др.

, применением научно обоснованных методов расчета потребности в оборотном капитале, соблюдением установленных нормативов, увеличением долей активов с минимальным и малым риском вложения (денежные средства, дебиторская задолженность за вычетом сомнительной, производственные запасы за вычетом залежалых, остатки готовой продукции и товаров за вычетом непользующихся спросом).

Управление капиталом, вложенным в основные средства:

— эффективность использования основных фондов характеризуется показателями фондоотдачи, фондоемкости, рентабельности, относительной экономии основных фондов в результате роста фондоотдачи, увеличения сроков службы средств труда и др.

Политика привлечения новых финансовых ресурсов:

— если есть возможность выбора, то финансирование за счет долгосрочных кредитов предпочтительнее, так как имеет меньший ликвидный риск (в то же время, стоимость долга не должна быть высокой);

— долги предприятия должны погашаться в установленные сроки (следует учесть, что в отдельных случаях предприятие может применять метод финансирования текущей деятельности за счет откладывания выплат по обязательствам).

Управление структурой капитала предприятия:

— структура капитала (соотношение между различными источниками средств) обеспечивает минимальную его цену (и, соответственно, максимальную цену предприятия), оптимальный для предприятия уровень финансового левереджа5;

— при принятии решений о структуре капитала (в частности, в плане оптимизации объема заемного финансирования) должны учитываться и иные критерии, например: способность предприятия обслуживать и погашать долги из суммы полученного дохода (достаточность полученной прибыли), величины и устойчивость прогнозируемых потоков денежных средств для обслуживания и погашения долгов, иные критерии. Идеальная структура капитала максимизирует общую стоимость предприятия и минимизирует общую стоимость его капитала. При принятии решений по структуре капитала также должны учитываться отраслевые, территориальные и оргструктурные особенности предприятия, его цели и стратегии, существующая структура капитала и планируемый темп роста. При определении же методов финансирования (выпуск акций, займы и т.д.), структуры заемного финансирования (оптимальная комбинация методов краткосрочного и долгосрочного финансирования) должны учитываться стоимость и риски альтернативных вариантов стратегии финансирования, будущие тенденции в конъюнктуре рынка и их влияние на наличие капиталов в будущем и будущие процентные ставки и т.д.

Уровень и динамика финансовых результатов деятельности предприятия:

— уровень и динамика финансовых результатов позволяют судить об оптимизации деятельности предприятия (рост выручки и прибыли от реализации продукции, снижение затрат на производство продукции и др.);

— высокая степень капитализации прибыли (условный показатель), т.е. доля прибыли, направленной на создание фондов накопления и доля нераспределенной прибыли в чистой прибыли, остающейся в распоряжении предприятия (свидетельствует о возможном производственном развитии предприятия и росте положительных финансовых результатов в будущем).

Кроме того, об оптимальной динамике финансовых результатов деятельности предприятия, в общем и целом, можно судить на основании роста:

— доходности (рентабельности) капитала (или финансового роста);

— доходности (рентабельности) собственного капитала (обеспечивается, в первую очередь, оптимальным уровнем финансового рычага, ростом общей суммы прибыли и т.д.).

— скорости оборота капитала и др.

Имущественное положение и финансовое состояние предприятия, деловая активность и эффективность деятельности:

— рост положительных качественных сдвигов в имущественном положении;

— нормативные или оптимальные значения важнейших показателей финансового состояния предприятия, а также деловой активности и эффективности деятельности (установленные либо экспертным путем, либо официально) приведены в соответствующих нормативных актах и в многочисленной специальной литературе (по тематике корпоративных финансов)6.

Методика ревизии включает в себя:

1. Выяснение (методами анкетирования и интервьюирования персонала, беседы с руководством, сбора и анализа документации и т.д.): — целей и финансовых стратегий предприятия (общих и по структурным составляющим), финансовых программ развития;

— внешних и внутренних факторов функционирования.

2. Анализ: — организационно-распорядительной документации предприятия, регламентирующей бухгалтерскую и финансовую деятельность (положения, инструкции, приказы и т.д.

); — форм финансового и управленческого учета и отчетности (бухгалтерскую отчетность, бюджеты, платежные календари, бизнес-планы, отчеты о структуре затрат, отчеты об объемах продаж, отчеты о состоянии запасов, балансы оборотных средств, ведомости-расшифровки задолженности дебиторов и кредиторов и т.д.);

— кредитных соглашений, договоров, кредитных заявок, гарантийных писем, залоговых свидетельств, реестров акционеров, эмиссионных документов, счетов-фактуры, платежной документации и иных документов, регулирующих финансовые отношения между предприятием и иными юридическими (физическими) лицами.

3. Процедура контроля финансовой политики предприятия в зависимости от объекта ревизии включает ряд направлений, описанных ниже.

Система безналичных расчетов:

Проанализировать и оценить используемую на предприятии систему безналичных расчетов, а именно: — структуру различных форм расчетов по договорам (включая: а) относительно факта совершения сделки: предоплата и т.д., б) с точки зрения условий оплаты: акцептная, аккредитивная и т.д.

, в) по используемым платежным средствам: без использования платежных средств, т.е. расчеты требованиями, поручениями и т.д., и с их использованием-векселя и т.д.

); — уровень исполнения предприятием своих платежных обязательств, уровень исполнения платежных обязательств перед предприятием; — применяемые методы обеспечения платежных обязательств (залог, гарантии и т.д.

); — своевременность и надлежащее оформление расчетно-платежной документации, своевременность рассмотрения причин отказа контрагентов выполнить свои платежные обязательства, результативность претензионной работы. Проанализировать и оценить структуру дебиторской задолженности: — по срокам погашения; — по типам дебиторов (покупатели, заемщики и т.д.

); — по удельному весу отдельных крупных дебиторов (предполагается ранжирование дебиторов по их значимости или суммам задолженности); — по уровням задолженности (перед предприятием, его структурными звеньями и т.п.); — по качеству (вероятность оплаты в срок и т.д.).

Проанализировать и оценить структуру кредиторской задолженности: — по срокам погашения; — по удельному весу отдельных крупных кредиторов; — по типам кредиторов (обязательства перед бюджетом должны быть рассмотрены по их структуре); — по качеству.

Установить и оценить причины несоблюдения платежной дисциплины (как предприятием, так и его контрагентами), возможные варианты ее нормализации (контроль финансового состояния контрагентов, меры по взысканию просроченной задолженности, взаимные сверки задолженности, отслеживание своевременности ее погашения, распределение платежей по приоритетности и т.д.), оптимизации расчетов (ранжирование контрагентов по категориям риска и более продуманная политика в отношении заключения договоров, составление графиков платежей, факторинг долгов предприятия, покупка в рассрочку, лизинг т.д.). Проанализировать и оценить возможности: — погашения задолженности предприятия перед бюджетом и внебюджетными фондами (филиалы, дочерние и зависимые организации, счета в зарубежных банках и т.д.)7; — проведения реструктуризации задолженности по платежам в бюджет; — ликвидации задолженности по оплате труда (при ее наличии); — снижения неденежных форм расчетов.

Системы бюджетирования и бизнес-планирования:

Источник: https://hr-portal.ru/article/reviziya-finansovoy-sistemy-predpriyatiya

Какую информацию налоговики получают при анализе бухгалтерской отчетности

В распоряжении редакции «ПНП» оказались методические рекомендации для специалистов региональных налоговых служб.

Документы разъясняют, на что нужно обращать внимание при анализе бухгалтерской отчетности налогоплательщиков.

Напомним, что ее изучение проводится в рамках предпроверочного сравнительного анализа, а он является этапом системы планирования выездных налоговых проверок. Соответствующая Концепция утверждена .

Анализ позволяет выявить отклонения показателей отчетности налогоплательщика по сравнению с предыдущими периодами, а также сопоставить эти данные со среднестатистическими показателями по отрасли. Поэтому интересно узнать, как именно проводится эта работа и на что обращают внимание проверяющие.

Простого сопоставления показателей для анализа недостаточно

Для проведения аналитической работы налоговикам предписывают показатели из бухгалтерской отчетности переносить в специально разработанные для этой цели экселевские таблицы.

В них из соответствующих граф бухгалтерского баланса и отчета о финансовых результатах переносятся показатели за два года – год сдачи отчетности и предшествующий.

При этом также методичка содержит отсылки к системе электронной обработки данных (ЭОД) – программному комплексу, который используется для целей налогового администрирования.

Налоговиков интересует величина выручки, себестоимости продаж, коммерческих и управленческих расходов, прибыли от продаж, суммы процентов к получению и уплате, доходов от участия в других организациях, прочих доходов и расходов. А также затраты по элементам: материальные, на оплату труда, отчисления на соцнужды, амортизация и прочие расходы.

Показатели изучаются с учетом рассчитанных отклонений в абсолютном значении и в процентном выражении относительно предшествующего года. Таким образом, уже на первом этапе внесенные данные сразу же наглядно показывают динамику изменений по отдельным статьям. А кроме того, выявляют, насколько отклонения расходных статей согласуются между собой и отклонениями по доходам.

На основании указанных показателей формируется общее представление о структуре расходов налогоплательщика. Оценивается влияние каждого элемента затрат на их общую величину. Те, которые имеют наибольший удельный вес, по итогам такого анализа выносятся в отдельный список элементов затрат.

В зависимости от вида деятельности это могут быть расходы, связанные с оплатой труда, амортизационные отчисления, расходы на приобретение энергетических ресурсов или водопотребление, сырьевые и пр. Анализ структуры расходов проводится в динамике за несколько лет с учетом возможных причин их изменения.

Существенный скачок какого-либо из элементов, особенно если он в целом изменил общую сумму затрат налогоплательщика, может вызвать желание провести углубленный анализ.

Для анализа «расходных» показателей их сравнивают со сведениями из налоговой отчетности. Данные о прямых и косвенных затратах берутся из декларации по налогу на прибыль. Учитывается информация о начисленных страховых взносах, о численности работающих и фонде оплаты труда. Налоговикам предписывается использовать любую возможность проверить заявленные данные (см. врезку).

Налоговикам предписывают при проведении анализа в обязательном порядке использовать все доступные внутренние и внешние источники информации.

Например, отчетность и учетная политика лиц, связанных с налогоплательщиком, сведения из информационных ресурсов (в том числе ПИК «Таможня»), из регистрирующих органов (ГИБДД, Росрегистрация и др.

) и поставщиков энергетических ресурсов, банковские выписки о движении денежных средств по расчетным и валютным счетам, данные о ценах на приобретаемые, производимые и (или) реализуемые товары, работы, услуги (например, торгово-промышенные палаты, биржи, органы статистики, интернет).

Трудно представить, как именно инспекторы сопоставляют эти показатели. Правила формирования себестоимости продукции, работ и услуг в бухгалтерском учете существенно отличаются от налоговых. Многие из затрат могут быть в целях налогообложения прибыли отнесены в косвенные расходы.

Например, услуги подрядчиков, которым переданы некоторые из производственных функций. В то время как в бухгалтерском учете они в обязательном порядке сформируют себестоимость.

В случае наличия нереализованной продукции, незавершенных работ на конец периода эти различия повлекут разницы в суммах расходов.

Формально бухгалтерская отчетность содержит информацию об этих различиях: именно они обусловливают возникновение временных разниц. Отложенные налоговые активы и отложенные налоговые обязательства отражаются и в бухгалтерском балансе, и в отчете о финансовых результатах.

Однако компании вправе представлять эти суммы сальдировано ( ПБУ 18/02, утв. ). Пояснительная записка максимум раскроет суммы свернутых активов и обязательств и общие причины их возникновения.

Но маловероятно, что в принципе возможно перечислить все суммы, из которых эти разницы сложились.

На основании первичных данных рассчитываются рентабельность продаж – как частное прибыли от продаж к выручке, и удельный вес отдельных затрат – материальных, на оплату труда, амортизационных и прочих – в себестоимости продаж.

Напомним, что в бухгалтерском учете прибыль от продаж – это прибыль от обычных видов деятельности. Себестоимость по ней формируют и общехозяйственные расходы, то есть влияют на рентабельность.

Доходы и расходы от реализации основных средств, материальных запасов, финансовых вложений (если это не является видом деятельности компании) относятся к прочим доходам и расходам.

Таким образом, коэффициент рентабельности при проверке помогает оценить эффективность только основных видов деятельности организации. И именно этот результат сравнивают с аналогичными показателями по отрасли.

На основании показателя выручки и данных о поступлениях налогов и сборов формируют индекс налоговой нагрузки. При его расчете не учитываются пени, штрафы и погашенная задолженность, имевшаяся на начало анализируемого года. Полученный результат также сравнивается со среднеотраслевыми значениями.

Заемные средства налогоплательщиков под особым контролем налоговиков

Следующим этапом налоговикам предписано оценить финансовую устойчивость налогоплательщика. Для этого определяют соотношение собственных и заемных средств в активах предприятия.

В первую очередь рассчитывается уровень собственных средств или коэффициент автономии. Он отражает финансовую структуру средств налогоплательщика. Показатель вычисляется на основании данных бухгалтерского баланса путем отнесения собственных средств к итогу баланса.

Собственные средства представляют собой сумму итога раздела III «Капитал и резервы», показателя по строкам «Доходы будущих периодов» и «Оценочные обязательства» (в старых формах вместо этого показателя были «Резервы предстоящих расходов»). Она делится на показатель валюты баланса (итоговая строка разделов «Актив» или «Пассив»).

Результат такого расчета выявляет, насколько обязательства предприятия могут быть покрыты собственными средствами.

В системе ЭОД показатель считается стабильным, если его значение поддерживается на уровне не ниже 0,5. Но в методических рекомендациях предъявляются более жесткие требования – критичным считается коэффициент менее 0,6.

Показатель финансовой зависимости представляет собой величину, обратную значению уровня собственных средств. Он рассчитывается как разница между единицей и уровнем собственных средств. Положительным считается значение показателя финансовой зависимости, которое не превышает 0,5.

Далее инспекторам предлагают провести анализ показателей в совокупности с данными отчетности с тем, чтобы сделать вывод о причинах финансовой зависимости предприятия. В методичке приведен пример такой комплексной оценки.

Низкий показатель коэффициента автономии обусловил убыток, который получила компания. При этом валюта баланса существенно возросла. В части «Пассива» это объяснило привлечение заемных средств. А в «Активе» баланс уравновесили краткосрочная дебиторская задолженность и краткосрочные финансовые вложения.

Для выводов налоговикам предлагают более углубленно изучить причины изменения конкретных показателей. Эта работа проводится на основе анализа операций налогоплательщика по счетам. Для этого в банки направляются соответствующие запросы сразу после окончания отчетного (налогового) периода.

Отметим, что данные о движении денежных средств по расчетным и валютным счетам налогоплательщиков обязывают налоговиков использовать на всех этапах проверки, даже когда речь идет о структуре расходов.

Применительно к ним не совсем ясно, чем сведения о платежах могут помочь их анализу и как платежи влияют на рентабельность.

Ведь признание как доходов, так и расходов в бухгалтерском учете большинством компаний осуществляется по начислению.

Более очевидна причина внимания к движению денежных средств в последней части рекомендаций. Там налоговикам объясняют, как надо анализировать привлекаемые налогоплательщиками кредиты.

Методичка предписывает оценивать их целесообразность, проанализировать процентные ставки и целевое использование полученных средств. А при установлении факта выплаты дивидендов следует удостовериться, за счет каких средств данные выплаты осуществляются.

Если за счет заемных средств, то налоговикам предписано проконтролировать, чтобы проценты по таким заемным средствам не уменьшали налоговую базу по налогу на прибыль.

Предписано также проанализировать использование полученных дивидендов акционерами. Налоговики считают недопустимым получение в дальнейшем налогоплательщиком от этих акционеров займов в размере, сопоставимом выплаченным дивидендам.

Таким образом, несмотря на позицию КС РФ, налоговики и впредь собираются оценивать целесообразность и эффективность хозяйственных операций налогоплательщиков.

Финансовая устойчивость определяется для выявления признаков банкротства

Рассмотренными расчетами не ограничивается коэффициентный анализ деятельности налогоплательщика. Методичка предписывает использовать и другие показатели, например, содержащиеся в системе ЭОД.

Но при этом замечено, что цель анализа не должна ограничиться лишь сравнением показателей за ряд периодов.

В результате необходимо выявить конкретные причины, которые повлияли на формирование этих коэффициентов.

В частности, может быть рассчитан коэффициент собственного оборотного капитала. Он отражает, насколько собственный капитал участвует в формировании оборотных и внеоборотных активов. Для этого из показателя собственного капитала вычитается показатель раздела I «Внеоборотные активы».

Отрицательное значение показателя свидетельствует о дефиците. На основании чего делается вывод о финансировании оборотных и частично внеоборотных активов заемными средствами.

Критичность такого положения оценивается при сопоставлении показателя собственного оборотного капитала с коэффициентом финансовой зависимости.

В целом можно заключить, что налоговикам на предпроверочном анализе приходится проводить доскональную оценку финансового состояния налогоплательщика. Естественно, возникает вопрос о цели таких трудозатрат государственных служащих.

Учитывая, что инвестировать государство в данные субъекты не собирается, вывод можно сделать только один. Налоговики ищут признаки возможного банкротства.

Их беспокоят предполагаемые потери бюджета из-за неспособности налогоплательщиков исполнить свои налоговые обязательства.

Косвенно это подтверждает информация одной из методичек. После стены формул для оценки финансовой устойчивости компаний: коэффициентов финансового рычага, текущей и промежуточной ликвидности, платежеспособности, оборачиваемости активов, сопоставления структуры баланса – целый раздел посвящен вопросам прогнозирования и выявления банкротства.

Для оценки возможности банкротства инспекторам предлагают использовать несколько моделей с критериями оценок.

Также необходимо проверять компании по методике, разработанной для определения платежеспособности стратегически важных предприятий Минэкономразвития России (утв. ).

По итогам проведенной работы налогоплательщика относят к одной из пяти групп степеней угрозы банкротства. При этом также анализируется изменение финансовых показателей, которые могут быть сигналом о преднамеренном банкротстве.

Рекомендации отдельно обращают внимание на факторы, которые необходимо учитывать при проведении анализа. В числе первых названо участие налогоплательщика в холдингах.

Особое внимание предписывается уделять компаниям, которые созданы и функционируют исключительно с целью минимизации налогов.

На контроле налоговиков также организации, которым планируется либо оказана государственная антикризисная поддержка. Естественно, что не оставлены без внимания и убыточные компании.

Источник: https://e.nalogplan.ru/324610