Особенности получения вычета на детей в 2017 году

Если у плательщика НДФЛ имеются дети, он обладает правом снизить расходы на оплату подоходного налога. В 2017 году изменения затронули размер стандартного налогового вычета – для определенной категории населения она выросла в 2 раза.

Кому предоставляется

В 2017 году использовать стандартный вычет на несовершеннолетнего доступно получить трудоустроенным гражданам или налоговым резидентам РФ:

- Родным папам/мамам и их супругам – мачехам или отчимам;

- Приемным – усыновителям, опекунам, попечителям;

- Родителям, находящимся в разводе или не состоящим в официальном браке, но обеспечивающим малыша материально.

Также следует помнить, что такая стандартная льгота прерогатива не только работающей мамы, но и отца, бабушек или дедушек, являющихся официальными опекунами.

Какие еще стандартные вычеты по НДФЛ предусмотрены — читайте здесь.

До какой суммы предоставляется вычет на детей по ндфл в 2017 году

Начало предоставления вычета по НДФЛ осуществляется с первого месяца рождения ребенка или вступления в опекунство. Начисления производятся ежемесячно в течение всего налогового периода до месяца, в котором по нарастающей зарплата сотрудника не достигнет суммы 350 000 рублей, далее стандартная льгота не применяется до следующего года.

Основаниями для прекращения вычета являются:

- Смерть малыша;

- Вступление ребенка в брак (актуально для студентов);

- Достижение им определенного законом возраста;

- Отказ от приемного несовершеннолетнего или прекращение действия договора о его передаче на воспитание;

- Вступление в брак единственного родителя, является основанием для прекращения выплаты двойного размера.

В каком размере предоставляется вычет

Согласно стандартам размер суммы, положенной к возврату, полностью зависит от количества детей в семье и их здоровья, но он не может превысить суммарный доход сотрудника за год:

- На первого ребенка полагается 1400 рублей;

- На 2-го – 1 4000 рублей;

- На 3-го – 3000 рублей;

- На каждого последующего 3000 рублей.

При этом следует помнить, что размер стандартной льготы на третьего новорожденного предоставляется вне зависимости от наличия вычетов по НДФЛ на двух первых детей, то есть, если по каким-то причинам, к примеру, возрастной предел, первым двум не полагается льгота, то третий ее получает в размере 3 000 рублей.

Также важен тот момент, что для каждого члена семьи может существовать своя очередность появления детей, в учет идут умершие детки.

Стандартный вычет на детей инвалидов

В 2017 году размер стандартной льготы на детей инвалидов увеличен, раньше он составлял в любом случае 3 000 рублей, теперь:

- На родных детей 12000 рублей;

- На приемных – 6000 рублей.

Такой возврат средств полагается для детей инвалидов:

- До 18 лет;

- С детства 1 – 2 группы до 24 лет при обучении на дневной форме.

При этом, исходя из судебной практики в данном случае, учитывается и очередность появления ребенка-инвалида на свет, то есть суммируются два вычета:

- За очередность рождения;

- За состояние здоровья.

Кому выплачивается в двойном размере

Двойная сумма стандартного налогового вычета полагается для отцов и матерей, которые в одиночку воспитывают детей на основании:

- Свидетельства о смерти одного из взрослых;

- Решения суда о признании одного из супругов без вести пропавшим;

- В свидетельстве о рождении указан только один родитель, обычно это мать.

- Также доступно получить двойной размер вычета, если при разводе один из пары отказывается в пользу другого.

Однако нельзя отказаться в пользу:

- Не работающей мамы;

- Состоящего в центре занятости;

- Находящегося в декретном отпуске по уходу за новорожденным.

Какие документы нужны для получения вычета на ребенка в 2017 году

Итак, основными критериями для уменьшения подоходного налога являются:

- Наличие детей;

- Официального места работы с белой зарплатой;

- Размер полученного суммарного дохода.

Пример. У работающей мамы с зарплатой 40 000 рублей имеется двое несовершеннолетних деток. С начала года после написания заявления на возврат средств она будет получать 2 800 рублей до сентября, так как в этом месяце суммарный доход превысит 350 000 рублей.

В месяцах с действующей льготой она будет получать 35 164 рубля вместо 34 800 рублей, если бы она не обращалась за помощью, из расчета:

- НДФЛ: (40 000 руб. – 2 800 руб.) × 13% = 4 836 руб.

- На руки мама получит 40 000 – 4836 = 35 164 руб.

Возврат денег доступно получить:

- Обратившись к работодателю с заявлением и документами, подтверждающими наличие детей;

- Через налоговую.

Чтобы получить деньги на работе необходимо только:

- Заявление;

- Свидетельство о рождении.

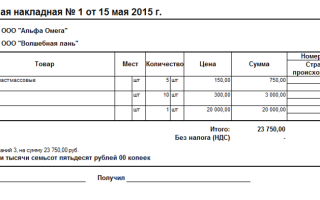

Образец заявления на детский вычет:

При этом нет необходимости дожидаться окончания года, деньги будут насчитываться ежемесячно.

При обращении в налоговую по месту жительства необходимо собрать такие бумаги:

- Декларацию 3НДФЛ;

- Копии документов, дающих право на вычет;

- Справку 2 НДФЛ;

- Заявление на вычет и на перечисление средств, с указанием реквизитов банковского счета;

- Копии основных страниц паспорта.

Документы доступно подать лично или посредством почты.

Также следует приложить к пакету документов бумаги, соответствующие случаю:

- Если обращаются родные папы или мамы – свидетельство о рождении малыша, копии страниц из паспорта с записью о детях;

- Приемный – договор о передачи ребенка на воспитание, удостоверение взрослого;

- Супруг, не являющийся родителем или опекуном – свидетельство о браке, копии страниц из паспорта со штампом о браке;

- Усыновитель – свидетельство, подтверждающее данный факт;

- Опекун или попечитель – документы из органов опеки с подтверждением опекунства;

- Если отец и мать проживают порознь или не состоят в браке – доказательство обеспечения малыша, справка о совместном проживании, документы о выплате алиментов;

- Несовершеннолетний обучается в ВУЗе – справка с места обучения;

- Инвалидность – документы, подтверждающие состояние здоровья малыша;

- Право на двойной вычет – подтверждение самостоятельного воспитания;

- Передача права в пользу другого члена семьи – заявление и справка 2-НДФЛ.

Нестандартные случаи

- При отсутствии дохода, облагаемого НДФЛ, в связи с болезнью или отпуском стандартная льгота все равно насчитывается и суммарно отчисляется при получении ближайшего после перерыва дохода облагаемого по ставке 13%.

- В случае же когда доход перестал начисляться и не возобновился до конца года льготу применять согласно Постановлению Минфина нельзя.

- Если доход превысил положенный лимит только у одного родителя, чтобы избежать прерывания начисления льготы, член семьи с превышенным доходом может написать отказ в пользу другого.

- Родитель, лишенный родительских прав также имеет право на вычет при доказательстве обеспечения отпрыска, к примеру, документы о выплате алиментов.

- Если, обучающийся студент в учебном заведении взял академический отпуск, родитель продолжает получать льготу.

- В случае обучения студента за границей, семья также имеет право на стандартный налоговый вычет на детей, необходимо только официальное подтверждение от властей страны проживания студента, в том, что он действительно находится на ее территории.

Как видно, в 2017 году стандартные налоговые вычеты на детей стали большими, особенно для детей инвалидов, также их доступно получать в течение года, не дожидаясь его окончания.

Источник: http://buhs0.ru/osobennosti-polucheniya-vycheta-na-detej-v-2017-godu/

Стандартный налоговый вычет на ребёнка

Если гражданин получает доходы, с которых удерживается НДФЛ по ставке 13%, и у него есть дети, тогда он имеет право воспользоваться стандартным налоговым вычетом на ребёнка и ежемесячно платить меньше подоходного налога в бюджет.

Кто может воспользоваться вычетом

Воспользоваться стандартным налоговым вычетом на ребенка в 2017 году могут налогоплательщики, на обеспечении которых находится ребенок или дети (в том числе приёмные).

Вычет предоставляется на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося в возрасте до 24 лет.

Ограничение по вычету

Вычетом на ребенка можно пользоваться до тех пор, пока доход (по ставке 13%) с начала года не превысит 350 000 рублей (до 2016 года лимит был равен 280 000 руб.).

Начиная с месяца, в котором доход превысил сумму в 350 000 рублей, стандартный вычет на ребенка больше не предоставляется.

Размер вычета на ребенка

Размер налогового вычета, напрямую зависит от количества детей находящихся на обеспечении налогоплательщика:

| На первого и второго ребенка | 1400 руб. | 350 000 руб. (с 2016 года) |

| На третьего и каждого последующего ребенка | 3000 руб. | |

| На каждого ребенка инвалида до 18 лет (учащегося инвалида I или II группы до 24 лет) для опекуна, попечителя, приемного родителя, супруга (супруги) приемного родителя | 6000 руб. | |

| На каждого ребенка инвалида до 18 лет (учащегося инвалида I или II группы до 24 лет) для родителя, супруга (супруги) родителя, усыновителя | 12000 руб. |

Для того чтобы правильно определить размер вычета, необходимо выстроить очередность детей согласно их датам рождения (самый старший будет считаться первым и т.д.). При этом даже если старшему ребёнку уже больше 24 лет и вычет на него не предоставляется, он всё равно будет считаться первым.

Примечание: если у супругов уже есть по одному ребенку от предыдущих браков, по которым ими уплачиваются алименты, тогда их общий ребёнок будет считаться третьим.

Примеры расчёта

Пример 1. Стандартный вычет на одного ребенка

У сотрудницы ООО «Фиалка» Петровой И.А. есть ребёнок в возрасте 5 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Расчёт налогового вычета

Так как ребёнок Петровой И.А. несовершеннолетний, она может воспользоваться стандартным налоговым вычетом.

Размер вычета в 2017 году равен: 1 400 руб.

Поэтому, подоходный налог Петровой И.А. будет удерживаться не от 40 000 руб., а от 38 600 руб. (40 000 руб. – 1 400 руб.).

Ежемесячно Петрова И.А. будет платить НДФЛ в размере: 5 018 руб. (38 600 руб. х 13%) вместо 5 200 руб. (40 000 руб. x 13%).

Следовательно, экономить она при этом будет: 182 руб. (5 200 руб. – 5 018 руб.).

Вычет Петрова И.А. будет получать до сентября т.к. именно в этом месяце её налогооблагаемый доход с начала года достигнет порога в 350 000 руб. (40 000 x 9 месяцев).

Таким образом, в период с января по август 2017 года Петрова И.А. сможет сэкономить: 1 456 руб. (182 руб. x 8 месяцев).

Пример 2. Стандартный вычет на несколько детей (одному из которых более 24 лет)

У сотрудницы ООО «Фиалка» Петровой И.А. есть четверо детей в возрасте 5, 9, 16 и 25 лет. При этом ежемесячная заработная плата Петровой И.А. составляет 40 000 руб.

Расчёт налогового вычета

Вычет Петрова И.А. имеет право получить только за трех несовершеннолетних детей, но при этом первым по счёту всё равно будет считаться её старший 25-летний ребёнок.

Общий размер вычета будет равен: 7 400 руб. (1400 руб. (за второго) + по 3000 руб. (за третьего и четвертого)).

Таким образом, подоходный налог будет рассчитываться не от 40 000 руб., а от 32 600 руб. (40 000 руб. – 7 400 руб.).

Следовательно, ежемесячно Петрова И.А. будет платить подоходный налог в размере: 4 238 руб. (32 600 руб. 13%) вместо 5 200 руб. (40 000 руб. x 13%) и экономить при этом: 962 руб. (5 200 руб. – 4 238 руб.).

Вычет Петрова И.А. будет получать до сентября так как именно в этом месяце её налогооблагаемый доход с начала года достигнет порога в 350 000 руб. (40 000 x 9 месяцев).

Таким образом, в период с января по август 2017 года Петрова И.А. сможет сэкономить: 7 696 руб. (962 руб. x 8 месяцев).

Как получить вычет через работодателя

Процедура получения стандартного налогового вычета на ребёнка происходит в 2 этапа:

Первый этап – сбор необходимых документов

Для получения вычета на ребёнка необходимы следующие документы:

- Заявление на имя работодателя.

- Свидетельство о рождении ребёнка.

- Документ, подтверждающий регистрацию брака (паспорт РФ или свидетельство о регистрации брака).

- Справка из учебного заведения, если ребёнок является учащимся.

- Справка об инвалидности, если ребёнок является инвалидом.

В случае если сотрудник является единственным родителем дополнительно необходимо предоставить:

- свидетельство о смерти второго родителя.

- документ, подтверждающий, что родитель не вступил в брак (как правило паспорт).

Если у ребенка один родитель, то налоговый вычет может быть удвоен, но только в случаях, когда отцовство ребёнка юридически не установлено, второй родитель умер или является безвестно пропавшим.

При этом нахождение родителей в разводе или неуплата алиментов, не означает, что родитель является единственным и соответственно не даёт право на получение удвоенного вычета.

Второй этап – передача собранных документов работодателю

Собранные документы необходимо передать работодателю по месту работы. После их рассмотрения, работнику будет предоставлен стандартный вычет на ребёнка.

Если вы работаете одновременно у нескольких работодателей, тогда вычет можно получить только у одного из них.

Как получить вычет через ИФНС

Если в течение года вычеты на ребёнка не были предоставлены или были получены не в полном размере, тогда их можно получить по окончании года через налоговую службу. Для этого необходимо:

Проверка декларации 3-НДФЛ и прилагающихся к ней документов проводится в течение 3-х месяцев со дня их подачи в ИФНС.

В течение 10 дней после окончания проверки налоговая служба должна направить письменное уведомление налогоплательщику с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в ИФНС и написать заявление на возврат НДФЛ с указанием банковских реквизитов, по которым будет сделан денежный перевод.

Денежные средства должны перечислить в течение 1-го месяца со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

Частные вопросы по стандартному налоговому вычету

По данному вопросу мнение налоговиков — едино. Налоговый вычет представляется до конца года при условии, что доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, не превысил 350 000 рублей.

По данному вопросу единого мнения у налоговых органов нет.

Источник: https://www.malyi-biznes.ru/fns/vychety/na-rebenka/

Вычет НДФЛ на детей, себя | Размер налогового вычета в 2018 году — Эльба

Работодатели должны удерживать налог на доходы физических лиц (НДФЛ) из зарплаты своих сотрудников. Поэтому, если у работника оклад 30 000₽, на руки за вычетом НДФЛ 13% он получит только 26 100₽, если без всяких сложностей.

https://www.youtube.com/watch?v=aePEQXr-dSc

Чтобы некоторые группы сотрудников получали больше, придумали налоговые вычеты. Вычет работает так: берут доход сотрудника, уменьшают его на сумму вычета и уже с этой суммы рассчитывают налог. То есть уменьшают налоговую базу, а не сам налог.

Пример

У флориста Кати оклад 30 000₽ и вычет 1 400₽ на дочку, значит с её оклада удержат:

— в январе: (30 000 — 1 400) × 0,13 = 3 718₽

— в феврале: (60 000 — 2 800) × 0,13 — 3 718 = 3 718₽ и так далее.

Помните, НДФЛ всегда считается нарастающим итогом с начала года как на примере.

Вычеты по НДФЛ бывают разные: стандартные, имущественные, социальные и профессиональные. Чаще всего сотрудники приходят со стандартными налоговыми вычетами: за себя или за ребёнка.

Стаартнынде налоговые вычеты уменьшают доходы, которые облагают НДФЛ по ставке 13%. К доходам по другим ставкам и дивидендам стандартные вычеты не применяют. Нерезиденты использовать вычеты тоже не могут. Напомним, нерезидент — это физ лицо, которое находится на территории РФ менее 183 дней в течение одного года.

Вычет на ребёнка

Родителям положен вычет на каждого ребёнка до 18 лет. Если ребёнок — аспирант, ординатор, интерн, студент или курсант и учится очно, то предельный возраст увеличивают до 24 лет.

Вычет могут получить:

— каждый из родителей — не важно, состоят ли они в браке, разведены или никогда не были женаты;

— муж или жена родителя;

— каждый из усыновителей, опекунов, попечителей, когда их несколько;

— каждый из приемных родителей, если их двое.

Если родитель единственный или второй родитель отказался от вычета, можно рассчитывать на двойной вычет. Причём отказаться от вычета может только работающий родитель: если родитель не работает, то у него нет права на вычет, а значит отказаться не от чего.

Размеры вычетов за детей

Размеры вычетов сейчас такие:

— на первого и второго ребёнка — 1 400₽

— на третьего и каждого последующего — 3 000₽

Детей считают независимо от возраста. Например, у сотрудника три ребёнка. Двое уже взрослые: 25 лет и 23 года, а третьему 16 лет. Сотруднику полагается один вычет на третьего ребёнка — 3 000 рублей.

На детишек-инвалидов вычеты больше:

— для родителей и усыновителей — 12 000₽

— для опекунов, попечителей, приёмных родителей — 6 000₽

При этом не важно, каким по счёту является ребёнок-инвалид в семье. А ещё к ним можно прибавить общие вычеты на детей. Например, на единственного ребёнка-инвалида вычет составит 13 400₽. Ведь родителям положен вычет на первого ребёнка — 1 400₽ и на ребёнка-инвалида — 12 000₽.

Важно: стандартный налоговый вычет на ребенка предоставляйте до месяца, в котором доходы сотрудника с начала года превысят 350 000₽.

Интересный факт

Если ребёнок быстро вырос и вступил в брак, то вычет на него уже нельзя получить — теперь он обеспечивает себя сам. А вот если он решил попробовать себя в работе, то у родителей ещё остается право на вычет. В общем, женитьба — дело ответственное:)

Документы на вычет за ребёнка

Для начала работнику нужно написать заявление на вычет в свободной форме и приложить к нему подтверждающие документы: свидетельство о рождении или справку из учебного заведения.

Шаблон заявления на вычет

Если сотрудник работает не с начала года или по совместительству трудится в другой организации, попросите у него справку по форме 2-НДФЛ с других мест работы. Она подтвердит, что доход с начала года не превысил 350 000₽.

Важно: не предоставляйте сотруднику стандартные налоговые вычеты, которые он не получил у прежнего работодателя или получил не в полном размере.

В некоторых случаях будут нужны и другие документы. Например, у супруга, который не является родителем или опекуном ребенка, попросите заявление матери или отца ребенка о том, что супруг его обеспечивает.

Некоторые документы нужно обновлять каждый год. Общее правило: если документ подтверждает право на вычет только в одном периоде, значит, в следующем его нужно обновить. Например, справку из ВУЗа запрашивайте ежегодно, ведь ситуация в следующем году может измениться.

Период предоставления вычета на ребёнка

Предоставляйте вычет с того месяца, в котором сотрудник подтвердит, что у него появился ребёнок. Если сотрудник подал заявление в текущем году, то вычеты предоставляйте с начала года. Даже если о своем праве на вычет он заявил в середине или конце года.

Пример

Алиса работает в организации с начала года, а вот о том, что у неё есть право на вычет, она вспомнила только в мае, тогда и подала заявление. Алиса — мама, у неё есть два несовершеннолетних сына. А значит, с января по май вычетов накопилось на 14 000₽ (1 400 × 2 × 5).

У Алисы оклад 40 000₽, всего с января по апрель Алисе начислили 160 000₽ (40 000 × 4) и удержали НДФЛ — 20 800₽.

В мае бухгалтер посчитает все неучтённые вычеты и из зарплаты удержат только НДФЛ в 3 380₽ ((200 000 — 14 000) × 0,13 — 20 800), вместо 5 200₽ (200 000 × 0,13 — 20 800). А значит на руки Алиса получит 36 620₽ (40 000 — 3 380), вместо 34 800₽ (40 000 — 5 200).

А вот если у сотрудника было право на вычет в прошлом году и он забыл заявить о нём, то получить этот вычет он сможет только самостоятельно через налоговую.

Вычет на себя

Некоторым взрослым положен вычет в 500₽ или 3 000₽. Размер зависит от того, к какой льготной категории относится работник. Среди них инвалиды, пострадавшие от Чернобыльской катастрофы, участники военных действий, герои России и многие другие. Все категории можно посмотреть в подпункте 1 и 2 пункта 1 статьи 218 НК РФ.

Чтобы получить вычет, сотрудник приносит заявление и документы, подтверждающие его право на вычет.

Такие вычеты нельзя складывать и использовать одновременно. Если сотрудник имеет право на несколько стандартных вычетов, предоставьте один из них — максимальный. Зато здесь нет лимита доходов — вычеты за себя предоставляйте независимо от размера полученных доходов.

Вычет для ИП на УСН, ЕНВД и Патенте

Если вы ИП на УСН, ЕНВД или Патенте и у вас есть ребёнок, то получить вычет не получится. Ваши доходы не облагаются НДФЛ по ставке 13%, поэтому к ним нельзя применить вычет.

А вот есть ИП, к примеру, параллельно трудится по найму, то он получит вычет у работодателя, но к ИП это уже не имеет никакого отношения.

Вычеты в Эльбе

В Эльбе можно добавить только стандартные налоговые вычеты. Для этого зайдите в раздел Сотрудники → Нужный сотрудник → Вычеты → Добавить вычет.

Ведите учёт сотрудников вместе с Эльбой — 30 дней бесплатно

Статья актуальна на 27.06.2018

Источник: https://e-kontur.ru/enquiry/1293/vichet-NDFL

Стандартный налоговый вычет по НДФЛ на ребенка в 2017 году: сумма вычета многодетным родителям

Российским налоговым законодательством предусмотрены специальные государственные налоговые льготы для граждан Российской Федерации, которые содержат несовершеннолетних детей (до 18 лет) и детей, обучающихся в Вузах (до 24 лет).

Закрепленные законом налоговые льготы позволяют адресную экономию семейного дохода благодаря тому, что фискальные государственные службы не могут удерживать с целого ряда категорий родителей налоги (либо за счет возврата налогов, уже уплаченных в бюджет).

К детским налоговым вычетам, предусмотренным действующим законодательством принадлежат следующие три их вида:

- Стандартный налоговый вычет, применяемый на каждого ребенка.

- Социальный налоговый вычет на лечение детей.

- Социальный налоговый вычет на обучение детей.

Стандартный налоговый вычет

Работающие родители, имеющие несовершеннолетних детей, имеют право на снижение размера вычитаемого из их ежемесячного дохода (зарплаты) суммы подоходного налога. Речь идет о стандартном налоговом вычете на ребенка.

Что такое стандартный налоговый вычет?

Стандартный налоговый вычет — это сумма заработка, с которой не будет удерживаться подоходный налог (НДФЛ) в размере 13%.

Данная налоговая льгота позволяет уменьшить налоговую базу и соответственно увеличить чистую зарплату.

Кому полагается стандартный налоговый вычет по НДФЛ на ребенка?

Обращаем ваше внимание, что родители, которые работают неофициально и те, которые относятся к категории неработающих граждан, не платят налог на доход физических лиц (НДФЛ), поэтому им такой налоговый вычет не положен.

На стандартный налоговый вычет могут рассчитывать все официально трудоустроенные родители, причем на каждого ребенка в отдельности.

Дети, на которых предоставляется стандартный налоговый вычет могут быть в семье как родными, так и приемными или опекаемыми.

В 2017 году к категориям граждан, кому полагается налоговый вычет по НДФЛ на детей относятся:

- Родители (в том числе приемные) и их супруги (отчим, мачеха).

- Родители, расторгнувшие брак.

- Родители, не состоявшие в браке между собой, если они материально обеспечивают ребенка.

- Усыновители, опекуны, попечители.

Предоставление стандартного налогового вычета на детей никак не связано и не ограничивается ни доходом родителей, ни составом семьи, ни фактом получения других налоговых вычетов.

Условия предоставления стандартного налогового вычета на детей

Для получения стандартного налогового вычета на ребенка нужно, чтобы семья (родитель) имели одного и более детей, являлись работающими налоговыми резидентами, уплачивающими подоходный налог.

На каких детей оформляется стандартный налоговый вычет?

Стандартный налоговый вычет оформляется на детей с момента их рождения, до исполнения ими 18 лет. На совершеннолетних детей (до 24 лет) это правило распространяется, если они обучаются в Вузе и являются учащимися, студентами, курсантами, аспирантами, интернами, ординаторами, обучающимися по дневной форме в учебном заведении.

Стандартный вычет на ребенка полагается каждому родителю по месту его работы.

Каков размер стандартного налогового вычета на детей?

В соответствии статьей 218 Налогового кодекса РФ существуют следующие размеры стандартного налогового вычета.

Величина стандартного налогового вычета подвержена ежегодной коррекции. Для 2017 года актуальны следующие суммы налогового вычета на детей:

1 400 рублей — на 1-го, 2-го ребенка родителю, усыновителю, опекуну, попечителю, приемному родителю, а также их супругам.

3 000 рублей — на 3-го и каждого следующего ребенка родителю, усыновителю, опекуну, попечителю, приемному родителю, а также их супругам.

12 000 рублей — на ребенка-инвалида до 18 лет; на учащегося с инвалидностью I, II группы в возрасте до 24 лет, если он является студентом, аспирантом, интерном, ординатором и учится по очной форме, родителям или усыновителям, их супругам.

6 000 рублей – тем же категориям, но в случае, если ребенок приемный, находится под опекой или попечительством.

Возможно суммирование стандартного детского налогового вычета с иными предусмотренными законом налоговыми вычетами.

Кому полагается двойной налоговый вычет на детей?

Право на двойной налоговый вычет определено в статье 218 Налогового кодекса.

Такое право имеет единственный родитель, либо, когда второй родитель не может или не хочет пользоваться данной льготой. Двойной налоговый вычет может оформить мать-одиночка, родившая ребенка без мужа, если в свидетельстве о рождении ребенка отец не указан или он указан со слов матери, при отсутствии заявления в Загсе от отца ребенка.

Двойной налоговый вычет положен единоличному усыновителю (мужчине или женщине), усыновившим ребенка, не имеющим брака.

Также на него могут претендовать: вдовы, вдовцы после смерти второго супруга; родители, находящиеся или не находящиеся в брачных отношениях, в случаях, если второй родитель добровольно составил письменный отказ от возможности получать вычет на ребенка со своей зарплаты.

А вот разведенные родители не могут считаться «одинокими родителями» и они могут рассчитывать лишь на получение одинарного стандартного налогового вычета (каждый отдельно).

Если единственный родитель вновь вступил в законный брак, ему удвоенный вычет прекращают предоставлять, а начисляют одинарный вычет. Если единственный родитель вновь разводится, то действие права на двойной вычет опять возобновляется, при условии, что ребенок не был усыновлен в новом браке.

Правила оформления налогового вычета на детей и перечень необходимых документов

Стандартный налоговый вычет на детей оформляется по месту работы заявителя.

Документы подаются один раз в год, обычно в начале каждого года. Если документы подаются впервые, то в месяц рождения ребенка или сразу после приема на работу.

Некоторые работодатели разрешают подавать документы один раз в несколько лет, если статус заявителя, размер льготы или основания на ее получение не меняются. Они самостоятельно проводят оформление налоговой льготы каждый год, пока не поступят документы об изменении статуса заявителя.

Автоматически вычет на ребенка не предоставляется, поэтому необходимо заявление и пакет документов к нему.

Для оформления налогового вычета требуются по месту работы представить следующие документы:

- Свидетельство о рождении каждого ребенка.

- Решение суда об усыновлении или органа опеки о передаче ребенка опекунам, акт об установлении отцовства (в случаях, предусмотренных законом).

- Справка из ВУЗа о том, что ребенок учится по очной форме (для учащихся старше 18 и младше 24 лет);

- Медицинское заключение об инвалидности (в случаях, предусмотренных законом).

- Справка 2-НДФЛ с предыдущего места работы (если работник трудится в организации не с начала года).

- Заявление-отказ от получения вычета вторым родителем (в случае, если первый претендует на удвоенный размер льготы).

- Справка из Загса по форме № 25 о том, что данные об отце вносились в свидетельство о рождении ребенка со слов матери (для мам-одиночек), или по форме №24, если в графе «отец» поставлен прочерк.

- Свидетельство о браке, справка из ЖЭКа о совместном проживании, документ об уплате алиментов (если вычет оформляют новая жена или муж родителя).

- Соглашение об алиментах, справка о совместном проживании из ЖЭКа (если родители ребенка не расписаны, но отец обозначен таковым в свидетельстве о рождении).

Если пакет документов представляется напрямую в налоговый орган, то дополнительно требуется представить формы 2-НДФЛ и 3-НДФЛ.

Предоставленные документы проходят проверку, и только после ее окончания заявителю на карту или расчетный счет будет переведена сумма превышения по НДФЛ (в течение 3-х месяцев).

Само заявление о предоставлении стандартного налогового вычета приведено ниже.

Заново заявление оформляется, когда изменились основания для получения вычета.

К таким основаниям относятся следующие: рождение нового ребенка, получение инвалидности ребенком, исполнение ему совершеннолетия (но он обучается по очной форме в Вузе).

Сроки и особенности предоставления стандартного налогового вычета на ребенка

Источник: https://babytoday.ru/articles/standartnyy-nalogovyy-vychet-na-rebenka/

Налоговый вычет на детей в 2018 году

Государство оказывает поддержку и предоставляет определенный перечень гарантий трудоустроенным гражданам. Законодательными нормативами предусматриваются особые налоговые льготы для субъектов, имеющих необходимые для их получения основания. Подразумевается вычет налогов на детей, обеспечиваемый исходя из ряда факторов, рассмотренных далее.

Любой гражданин, получающий официальный и регулярный доход, обязан выплачивать в бюджет государства установленный налог посредством отчислений из заработной платы. Зачастую ставкой подоходного налога являются 13%.

Данные поступления составляют значительную долю всего бюджета страны.

Однако, существуют основания, зафиксированные в законодательстве, которые позволяют субъекту быть освобожденным от уплаты НДФЛ на временной основе или получить возмещение определенной части уже уплаченных средств.

Таким образом, под налоговым вычетом понимается специфический вид материальной поддержки трудоустроенного населения, обеспечиваемый гражданам при наличии соответствующих оснований, регламентируемых налоговым законодательством.

Вычеты имеют такие особенности:

- рассматриваемая льгота снижает объем полученного дохода, который подвергается налогообложению;

- возместить правомерно объем средств, равный уплаченному НДФЛ, но не более.

К условиям получения данных налоговых льгот относится следующее:

- субъект является гражданином РФ;

Нерезиденты не имеют права использовать указанный вычет.

- наличие официально получаемого дохода. Это обуславливает отсутствие права применять рассматриваемую льготу нетрудоустроенным лицам. Помимо этого, вычеты также не назначаются предпринимателям на спецрежимах и субъектам, которые являлись нетрудоустроенными на момент наличия оснований для вычета. Так, если в 2017 г. у субъекта возникло право на получение определенного вида льготы, но он не имел места трудоустройства, а уже в 2018г. устроился на работу и решил возместить понесенные затраты по налогам, подобное действие будет неправомерно.

Рассматриваемые льготы представлены в законодательстве пятью видами: стандартные, социальные, имущественные, профессиональные и инвестиционные. Налоговый вычет на детей относится к стандартному виду льгот и является одним из наиболее распространенных, так как событие, являющееся основанием для его оформления, то есть наличие отпрысков, справедливо для большинства граждан.

Стандартные и социальные налоговые вычеты

Исходя из ст. 218 НК РФ, к стандартным льготам относятся:

- вычеты гражданам, имеющим особые заслуги перед государством. В частности, подразумеваются ликвидаторы техногенных и ядерных трагедий, последствий взрыва на ЧАЭС, а также субъекты, которые приобрели инвалидность в связи с указанными событиями, либо вследствие участия в ВОВ и прочих боевых действиях. Детальный список категорий граждан, которые вправе претендовать на рассматриваемую льготу, приводится в п. 1 ст. 218 НК РФ. Льгота предоставляется в объеме 3.000 руб.;

- льготы лицам, имеющим звание Героя РФ или СССР, а также орденоносцам. Вычет предоставляется гражданам, проходившим службу в горячих точках, пережившим блокаду Ленинграда, инвалидам детства, 1 и 2 групп, а также иным субъектам, перечисленным в п. 2 ст. 218 НК РФ. Размер вычета – 500 руб.;

- вычеты на детей, обеспечиваемые биологическим родителям, а также усыновителям и официальным опекунам малолетнего лица. Льгота обеспечивается в различном объеме, в зависимости от числа отпрысков.

Так, на основании п. 4 ст. 218 НК РФ, указанные вычеты обеспечиваются родным родителям малолетних граждан в таких объемах:

- 1400 руб. — на 1-го и 2-го ребенка. Подразумевается, что льгота назначается на каждого субъекта в отдельности. То есть, налогооблагаемая база снизится на 1400 руб., если отпрыск один, и на 2800 руб., – если их двое.

- 3000 руб. – на третьего и последующих детей. Указанная льгота также обеспечивается в отношении каждого отдельного отпрыска.

- 12.000 руб. — на каждого субъекта, если он младше 18 лет и, при этом, имеет ограниченные возможности. Помимо этого, вычет назначается родителям в условиях, когда ребенок моложе 24 лет числится, как инвалид 1 или 2 категории, и обучается на очной форме.

Исходя из п. 4 ст. 218 НК РФ, в обстоятельствах, когда лицо находится под опекой, его опекунам, попечителям, приемным родителям (включая официального партнера приемного родителя) положены такие объемы льгот:

- 1400 руб. — на первого и второго ребенка.

- 3000 руб. на третьего и дальнейших детей.

- 6000 руб. — на каждого подопечного, если он имеет повышенные потребности. Данная льгота предоставляется опекунам и попечителям в условиях, когда их подопечный моложе 24 лет, числится как инвалид 1 или 2 группы и, при этом, обучается на очной форме.

Положениями п. 4 ст. 218 НК РФ также определено, что льготу правомерно применять до тех пор, пока годовой доход родителя не достигнет отметки в 350.000 руб. Отсчет начинается с января. Например, если зарплата гражданина — 70.000 руб.

, то до получения дохода в объеме 350.000 руб. понадобится 5 полных трудовых месяцев. Следовательно, на протяжении первых 5 рабочих месяцев в году лицо может оформить право не выплачивать налог.

После достижения указанного лимита право на льготу ликвидируется до следующего отчетного периода.

Социальные льготы регламентируются ст. 219 НК РФ и подразумевают такие виды вычетов:

- на благотворительность. Детальный список субъектов, имеющих право на указанный вычет, приведен в пп. 1, п. 1 ст. 219 НК РФ. Объем льготы в связи с пожертвованиями составляет не более 25% от общего размера годового дохода субъекта;

- на учебу по контракту. Положен гражданам, самостоятельно проходящим обучение, а также их обучающимся родственникам (супругам, братьям, сестрам и детям). Так, максимально возможный объем льготы фиксируется в п. 2 ст. 219 НК РФ и составляет 50.000 руб. для обоих родителей (включая попечителей) на каждого ребенка. В обстоятельствах, когда обучается сам гражданин, он вправе затребовать льготу в объеме 120.000 руб.;

Льгота неправомерна, когда оплата за обучение происходила с использованием денег маткапитала или прочих государственных субсидий по программам поддержки семей с детьми.

- на лечение. Обеспечивается налогоплательщику, а также его ближайшим родственникам (мужу/жене, детям, включая усыновленных субъектов, и родителям). Вычет обеспечивается на детей, моложе 18 лет, и предназначается не только на непосредственные медицинские процедуры, но и на приобретённые необходимые препараты. Максимальный размер льготы составляет 120.000 руб., за исключением дорогостоящего лечения (перечень дорогостоящих процедур приведен в ПП РФ № 201 в редакции от 26.06.2007 г.), затраты на которое возмещаются в полном объеме;

Льгота обеспечивается, если лечение и медикаменты не были оплачены за счет нанимателей.

- на страховые и пенсионные нужды. Подразумеваются обстоятельства, в которых гражданин добровольно производит отчисления на страхование жизни и здоровья, на негосударственное пенсионное обеспечение, в счет накопительной пенсии, а также на прохождение оценки квалификации (п. 4-6 ст. 219 НК РФ). Вычет назначается лицу не только за него лично, но также за родственников (включая детей с повышенными потребностями). Наибольший объем рассматриваемой льготы – 120.000 руб. В обстоятельствах, если лицо проходит оценку квалификации, вычет предоставляется в объеме фактически понесенных трат.

Налоговый вычет на ребенка в 2018 году учитывает внесенные в 2016 году корректировки законодательных нормативов. В частности, к ним относятся следующие аспекты:

- Новое граничное значение получаемого опекунами дохода. До начала 2016 года лимит составлял 280.000 руб., после граничный показатель был повышен до отметки в 350.000 руб., каким является и сейчас.

- Был увеличен размер льготы тем лицам, на чьем попечении числится отпрыск-инвалид моложе 18 лет, а также инвалиды детства, имеющие 1 или 2 категорию, не достигшие 24 лет, и при обучающиеся очно. До нововведений льгота составляла 3000 руб. и предоставлялась всем категориям опекунов. После корректировок, вычет стал составлять 12.000 для родных родителей и 6000 руб. — для официальных попечителей лица.

- Появилась возможность ежемесячного получения вычета у нанимателя без ожидания окончания налогового периода. До корректировок законодательства льготу было правомерно оформлять только в отделении ФНС РФ по факту завершения года.

Без изменений остался максимальный период, когда опекуны вправе обратиться в ФНС или к работодателю с прошением об обеспечении льготы. Указанный срок, как и раньше, составляет 3 года с даты фиксации факта осуществления издержек, что фиксируется в п. 7 ст. 78 НК РФ.

Порядок получения стандартного налогового вычета на ребенка в 2018 году

Лицо, оформляющее рассматриваемую льготу, должно позаботиться о формировании пакета требуемых бумаг, который включает:

- документ, заверяющий факт рождения отпрыска, либо бумаги, доказывающие его усыновление;

- в обстоятельствах, когда ребенок имеет инвалидность — доказывающий указанный факт документ (выписку МСЭ);

- справка из университета — в условиях, когда отпрыск учится на дневном отделении;

- бумага, доказывающая наличие официального брака у опекунов.

Если родитель воспитывает отпрыска самостоятельно, к пакету бумаг ему также потребуется приложить документальные доказательства указанного факта:

- бумагу, удостоверяющую смерть супруга;

- постановление суда, удостоверяющее, что второй опекун числится без вести пропавшим;

- справку, доказывающую факт рождения гражданина, которая оформляется, исходя из заявления матери. Ее фоорма регламентирована ПП РФ № 1274 в ред. от 02.02.2006г.;

- удостоверение личности единственного родителя, как доказательство, что субъект не оформлял брак.

В условиях, когда ребенок находится на попечительстве, то опекуну следует дополнить пакет документов такими бумагами:

- постановлением службы социальной защиты или справкой органа опеки об официальном назначении конкретного опекуна;

- соглашением об осуществлении попечительства, включая опеку над несовершеннолетним субъектом;

- соглашением о приемной семье.

Вычет обеспечивается родным родителям и опекунам по такому алгоритму:

- Субъектом составляется заявление с прошением о назначении стандартного или социального (в зависимости от имеющихся основания) вычета. Бумага оформляется на имя нанимателя.

- Далее оформляется пакет документов, перечень которых представлен выше.

- Лицо направляется к управленцу с пакетом бумаг, включающих заявление. Если субъект официально трудоустроен в двух компаниях, вычет будет обеспечиваться ему только у одного нанимателя. Также важно помнить, до какой суммы предоставляется вычет на ребенка в 2018 году (до момента, когда годовой доход превысит лимит в 350.000 руб.) и что при ее превышении право вычета ликвидируется до следующего отчетного периода.

В обстоятельствах, когда гражданин не оформил льготу у нанимателя на протяжении отчетного периода, он также вправе претендовать на последующее получение возмещения. С этой целью потребуется направиться в локальное отделение ФНС РФ с пакетом таких бумаг:

- Декларация по форме 3-НДФЛ. Ее требуется заполнять по факту завершения года.

- Форма 2-НДФЛ (коды вычетов на детей: 126-149), которая выдается бухгалтерией по месту трудоустройства. В справке отображаются начисленные доходы и осуществленные удержания с заработка субъекта.

Помимо указанных форм, также потребуется стандартный пакет бумаг, обозначенный выше.

- Пакет документов, включая декларации, направляется в фискальную службу. Если в форме 3-НДФЛ фиксируются средства, предполагаемые к возмещению из бюджета, то они будут возмещены на протяжении 1 месяца от даты заявления, однако, не раньше завершения проверки бумаг (п. 6 ст. 78 НК РФ).

При направлении копий бумаг фискальному инспектору следует сохранить их оригиналы и взять с собой при личном посещении инстанции. Это позволит государственному сотруднику проверить подлинность копий на месте.

Родители, усыновители и опекуны вправе претендовать на двойной вычет по факту наличия отпрыска в 2018 году. Для этого один из опекунов должен составить письменное заявление об отказе от права применения вычета из своей заработной платы. Тогда второй опекун будет получать льготу в двойном размере.

Осуществить рассматриваемую операцию граждане не смогут в следующих обстоятельствах:

- один или оба родителя не имеют места трудоустройства;

- один или оба опекуна числятся на учете в службе занятости.

В обстоятельствах, когда применяется двойной вычет, субъект должен дополнить пакет бумаг, направляемый нанимателю, такими документами:

- заявление с прошением назначить ему двойной вычет на отпрыска;

- заявление второго опекуна (при его наличии), удостоверяющее факт добровольного отказа от вычета на отпрыска;

- каждый месяц также необходимо предоставлять форму 2-НДФЛ с места трудоустройства второго опекуна (в соответствующей ситуации), которая станет доказательством того, что лицу не обеспечивается льгота, как и указано в его заявлении об отказе.

При оформлении двойной льготы общий лимит годового дохода в 350.000 руб. не удваивается и не увеличивается.

Исходя из пп. 4 п. 1 ст. 218 НК РФ, двойной вычет также положен единственному родителю (как родному, так и приемному, включая попечителей).

НК РФ не регламентирует термина «единственный родитель», но, как следует из особенностей оформления льготы в обстоятельствах, когда опекуны не состоят в браке, статус единственного родителя означает отсутствие материальной поддержки со стороны партнера.

При оформлении единственным опекуном двойного вычета ему необходимо дополнить пакет бумаг документами, перечень которых приводился ранее. Предоставление двойного размера вычета будет прекращено с момента, когда субъект заключит брак.

Особенности получения налогового вычета на ребенка, если родители разведены или состоят в гражданском браке

Нередки случаи, когда между родителями (как родными, так и усыновителями) не заключен официальный брак. Однако, льготу в таких обстоятельствах могут получить оба субъекта. Для этого второму родителю потребуется доказать, что отпрыск числится на его обеспечении.

С этой целью к пакету бумаг прилагается хотя бы один из следующих документов:

- подтверждающий регистрацию отпрыска по адресу, по которому проживает второй опекун;

- соглашение, заверенное юристом, о выплате алиментов на содержание отпрыска;

- копия судебного вердикта, где зафиксировано, с кем проживает малолетний субъект.

В условиях, когда субъекты находятся в разводе или проживают в гражданском союзе, не заключив при этом официального брака, родитель не считается единственным. Следовательно, льготу могут оформить оба опекуна, признающие себя таковыми вне зависимости от наличия свидетельства о браке.

Таким образом, налоговые льготы, предоставляемые на детей, могут обеспечиваться официально трудоустроенным родителям и попечителям. При оформлении рассмотренного вычета заявителям рекомендуется детально ознакомиться с нормативным регулированием данного вопроса.

(27

Источник: https://delatdelo.com/organizaciya-biznesa/nalogovyj-vychet-na-detej.html

Стандартные вычеты на детей в 2017 году

Стандартный налоговый вычет на детей по НДФЛ позволяет уменьшить подоходный налог к уплате, ежемесячно удерживаемый из зарплаты работодателем и перечисляемый в ФНС. Это льгота, на которую могут рассчитывать все граждане при наличии детей подходящего возраста — до 18 лет или до 24 лет в случае очного обучения.

Что нужно, чтобы получить работнику льготу, а работодателю правильно ее предоставить:

- Работнику нужно написать заявление на вычет и собрать необходимые документ, весь пакет подать работодателю. Комплект документов зависит от статуса получателя, числа детей, их здоровья.

- Последний должен знать актуальный размер вычета на детей по НДФЛ, например, в 2017 году это 1400 или 3000 в зависимости от очередности рождения (плюс дополнительно положены вычета на детей инвалидов 6000 или 12000).

- Работодатель должен знать предельную величину зарплаты, до которой вычет положен. Данный предел может меняться. В 2017 году размер предельной величины составляет 350000 руб.

- Работодатель должен правильно провести расчет подоходного налога с учетом вычета и существующего ограничения по доходам.

Условия получения стандартного вычета на детей

Первое условие — статус получателя:

Чтобы получить детский вычет, нужно, чтобы гражданин, на него претендующий, имел один из следующих статусов:

- родитель (приемный или родной);

- опекун;

- усыновитель;

- попечитель;

- новый муж или жена указанных лиц.

Второе условие — возраст детей

На получение стандартной налоговой льготы по НДФЛ можно рассчитывать, если возраст детей подходит под существующие ограничения:

- не более 18 лет (право на вычет теряется по окончанию года, в котором исполнилось 18 лет);

- не более 24 лет, если ребенок является обучающимся очной формы (право на льготу теряется по завершению месяца окончания учебы).

Третье условие — размер дохода

Даже если выполняются два выше условия вычет на ребенка предоставляется не все время, а только до тех пор, пока общий годовой доход гражданина не превысит предельной величины, устанавливаемой на законодательном уровне.

В 2017 году стандартный вычет на детей положен до достижения общей зарплаты с начала года величины 350000 руб. Начиная с месяца, в котором общий доход достиг отметки в 350000 руб. предоставление льготы по НДФЛ прекращается.

То есть считается доход, начисленный с января по текущий месяц. До 350000 руб. вычет отнимается от зарплаты при расчете подоходного налога, начиная месяца, после 350000 руб. учет льготы прекращается до конца текущего календарного года. С начала следующего года право на стандартную налоговую льготу опять появляется при выполнении указанных выше условий.

Четвертое условие — наличие всех необходимых документов

Работодатель не будет учитывать льготу, если работник просто придет и скажет о том, что есть дети. Нужно документальное обоснование.

Документы подаются один раз одному работодателю. Не нужно ежегодного их дублировать.

Нужно заново подтвердить право на стандартный вычет по НДФЛ, если:

- есть изменения в количестве детей — в результате рождения или смерти;

- ребенок приобретает документально подтвержденную инвалидность;

- появляется право на двойной вычет или теряется такое право;

- в заявлении на вычет указан год, за который нужно предоставить льготу.

Пятое условие — наличие налогооблагаемого дохода

Если дохода, с которого удерживается НДФЛ 13 % нет, то и права на стандартную льготу по подоходному налогу нет.

Размеры вычета по НДФЛ на ребенка в 2017 году

Размеры стандартной налоговой льготы в связи с наличием в семье детей определены в пп.4 п.1ст.218 НК РФ.

В 2017 году установлены следующие размеры вычетов:

|

Размер вычета, руб. |

Когда предоставляется |

|

1400 |

Минимальный размер, на него могут претендовать родители, у которых один или два ребенка (вычет в указанном размере предоставляется на каждого), то есть если несовершеннолетних двое, то суммарный размер льготы 2800 руб. |

|

3000 |

Повышенный размер, на него могут рассчитывать многодетные семьи, где более двух детей. При этом на первый двух полагается по 1400, на третьего и последующих — 3000 руб. При подсчете числа детей нужно считать всех имеющихся, в том числе и тех, на которых вычет по НДФЛ уже не предоставляется. Также нужно считать и умерших детей |

|

6000 |

Повышенный размер на ребенка-инвалида, могут получить опекуны, попечители, приемные родители (вычет суммируется с указанным выше |

|

12000 |

Повышенный размер на ребенка инвалида для родных родителей или усыновителей (вычет также суммируется со стандартным |

Кому положен двойной вычет на детей и каков его размер

Двойной детский стандартный вычет по НДФЛ можно получить, если выполняется одно из условий:

- получатель льготы является имеет статус единственного для ребенка — (второй родитель умер, признан судом умершим или пропавшим без вести, не записан в свидетельстве о рождении или записан со слов матери, последнее можно подтвердить справкой из ЗАГСа);

- второй родитель отказался от положенной ему льготу в пользу первого.

Оба случая нужно подтверждать документами.

Какие нужны документы для оформления детского вычета по НДФЛ

Перечень основных документов от работника:

- Заявление в свободной форме с просьбой предоставлять вычет на детей (не следует указывать год, в котором работодателю нужно предоставить вычет, иначе на следующий год заявление придется переписывать);

- Копии свидетельств о рождении каждого ребенка, имеющегося в семье (в том числе совершеннолетних, их наличие повлияет на размер льготы). Копии прикладываются к заявлению. При необходимости предъявляются оригиналы.

Перечень дополнительных документов (требуются в зависимости от ситуации):

- подтверждение статуса получателя стандартного вычета по НДФЛ, если это не родной родитель ребенка (судебное решение об усыновлении, акт о назначении опекуна или попечителя);

- свидетельство о браке — предоставляют новые супруги родителя (возможно потребуются дополнительные документы, подтверждающие, что новый муж или жена участвуют в содержании ребенка — бумаги, свидетельствующие об уплате алиментов, совместном проживании с ребенком);

- документ о статусе единственного родителя — необходим для получения двойного вычета (свидетельство о рождении с прочерком в графе отец, справка из ЗАГСа, свидетельство о смерти второго родителя, судебное решение о признании умершим или безвестно пропавшим второго родителя);

- заявление от другого родителя об отказе в получении налогового вычет по НДФЛ и 2-НДФЛ — нужна, если один из родителей планируется получать за счет этого двойной вычет (за себя и супруга). Заявление можно подготовить один раз, а справку о доходах нужно получать по месту работы второго родителя ежемесячно, она подтвердит, что вычет действительно не учитывается по его доходам при расчете НДФЛ;

- справка об инвалидности ребенка — для получения дополнительного стандартного вычета (если она имеет срок годности, то по его истечению нужно получать новую);

- документы об очном обучении — на учащихся детей от 18 до 24 лет;

- 2-НДФЛ — справка о доходах по прежнему месту работы — нужна, если гражданин устроился на работу в текущем году не с его начала;

Все документы, кроме заявлений и 2-НДФЛ, можно предоставить в виде копий.

Вопросы и ответы по теме — вычет на детей по НДФЛ

Вопрос 1: Как считать число детей, если они родились от разных браков?

Ответ: Если брак зарегистрирован, и оба супруга участвуют в содержании всех детей, то дети обоих супругов считаются общими. Все учитываются при определении размера стандартной льготы по НДФЛ. Если регистрация брака не оформлена, то дети считаются по отдельности.

Вопрос 2: С какого месяца начинается предоставление вычета по НДФЛ?

Ответ: Начиная с того месяца, в котором ребенок родился (он усыновлен, принят в семью).

Текущий работодатель начинает предоставлять вычет с месяца принятия на работу, если принят работник с детьми.

Вопрос 3: Когда заканчивается учет стандартной льготы на ребенка?

Ответ: До конца того года, в котором ребенку исполнилось 18 лет, или расторгнут договор об усыновлении, принятии в семью.

То есть в случае, когда день восемнадцатилетия пришелся на 3 марта 2017 года, продолжать предоставлять вычет нужно до конца 2017 года. В отношении учащихся 18-24 лет льготы перестает учитываться после окончания учебы.

Например, при завершении обучения в июне 2017 года, с июля 2017 года вычет больше не предоставляется.

У текущего работодателя льгота учитывается по месяц увольнения.

Вопрос 4: Можно ли получить стандартный вычет на ребенка, если нет дохода?

Ответ: Если в какие-то месяцы дохода с удержание 13% нет, то и вычет в эти месяцы не предоставляется. Однако, если в текущем году далее гражданин продолжает работать и получать доход, то он имеет право на вычет не только за месяцы получения дохода, но и за те месяцы, когда налогооблагаемого дохода не было.

Если же с определенного месяца и до конца года получение дохода с обложением НДФЛ полностью прекращается, то вычет за эти месяцы не предоставляется, на следующий год не переносится.

Вопрос 5: Должен ли работодатель предоставлять вычет работнику, если он находится в отпуске по уходу за ребенком?

Ответ: Нет, не должен. Так как ежемесячное пособие, получаемое работник на ребенка, не облагается подоходным налогом 13%.

Вопрос 6: Что делать, если работник подал документы на льготу на ребенка с опозданием (например, не в месяце, когда родился малыш, а позже)?

Ответ: Работодатель должен пересчитать НДФЛ с учетом вычетов за все месяцы текущего года (с месяца рождения ребенка или трудоустройства).

За предшествующие годы вернуть НДФЛ можно только через ФНС.

Источник: http://tobuh.ru/standartnye-vychety-na-detej-v-2017-godu/