Подоходный налог (НДФЛ) за работников в 2018 году

Налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию налогов с налогоплательщиков и их дальнейшему перечислению в государственный бюджет.

В России налоговыми агентами признаются:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Подавляющее большинство среди налоговых агентов России составляют индивидуальные предприниматели и организации, являющиеся работодателями.

Работодатели, выступая в роли налоговых агентов, обязаны с доходов выплачиваемых своим сотрудникам рассчитывать, удерживать и перечислять в бюджет НДФЛ.

При этом подоходный налог (НДФЛ) работодатели должны удерживать в полной мере как с выплат сотрудникам, работающим по трудовым договорам, так и с выплат физическим лицам по договорам гражданско-правового характера.

Порядок расчета НДФЛ

НДФЛ за работника рассчитывается по следующей формуле:

НДФЛ = (Доход работника за месяц – Налоговые вычеты) x Налоговая ставка

Подоходный налог рассчитывается по окончанию каждого месяца нарастающим итогом с начала налогового периода (т.е. учитываются суммы налогов удержанные в предыдущих месяцах). Налоговым периодом признается календарный год.

При расчёте НДФЛ учитывается весь доход, который работодатель выплачивал своему сотруднику в течение календарного месяца за исключением тех доходов, которые по закону НДФЛ не облагаются (ст. 217 НК РФ).

Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам). С 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов. Применять налоговые вычеты можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Порядок и сроки уплаты НДФЛ в 2018 году

Работодатели обязаны удерживать и перечислять НДФЛ один раз по итогам каждого месяца. Делать это необходимо не позднее следующего дня, после выплаты зарплаты (при окончательном расчёте дохода работника за месяц).

Согласно трудовому законодательству зарплата должна выплачиваться не реже чем один раз в полмесяца, то есть как минимум два раза в месяц (аванс + зарплата). С октября 2016 года изменились сроки выплаты заработной платы.

Если ранее работодатель мог выдавать ее в любой промежуток времени, но не реже 2 раз в месяц, то теперь заработная плата должна быть перечислена сотруднику не позднее 15 числа следующего месяца.

Несмотря на то, что аванс является частью зарплаты, непосредственно в день выплаты аванса НДФЛ удерживать не нужно.

С 2016 года НДФЛ с отпускных, пособий и больничных стало возможным перечислять не позднее последнего числа того месяца в котором они были перечислены сотруднику (до этого подоходный налог нужно было перечислять в день их фактической выплаты).

В случае увольнения сотрудника, НДФЛ необходимо удерживать и перечислять в тот же день когда ему был выплачен расчёт в связи с его увольнением.

Если трудовые отношения были прекращены до истечения календарного месяца, датой фактического получения дохода считается последний день работы, за который работнику начислен доход.

Выплаты по договорам гражданско-правового характера не относятся к оплате труда и регламентируются не ТК РФ, а Гражданским кодексом.

В соответствии с этим, датой фактического получения дохода считается день выплаты дохода по договору ГПХ (в том числе и для выплаченных авансов).

Поэтому НДФЛ с авансов и выплат по договорам ГПХ, необходимо удерживать и перечислять в день их фактической выплаты.

Как оплатить НДФЛ

Удержанный с сотрудника НДФЛ работодатель должен перечислять в бюджет налогового органа, в котором он состоит на учёте. Узнать банковские реквизиты своего налогового органа можно при помощи этого сервиса.

Организации, имеющие обособленные подразделения, должны перечислять удержанный подоходный налог, как по месту нахождения главного офиса, так и по месту нахождения каждого из подразделений.

В 2018 году работодателям для перечисления НДФЛ необходимо применять такой же КБК что и в 2017 году:

КБК 182 1 01 02010 01 1000 110.

Обратите внимание, уплата НДФЛ за счёт средств работодателя не допускается.

Учет и отчётность работодателей по НДФЛ

В слайдерах ниже перечислены какой нужно вести учет и какую сдавать отчетность работодателям по НДФЛ.

Работодатели обязаны вести внутренний учёт выплаченных доходов, предоставленных налоговых вычетов, а также исчисленных и удержанных сумм НДФЛ по каждому сотруднику. Делать это необходимо в регистрах налогового учета.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Законом форма налогового регистра не утверждена, поэтому организации и ИП должны самостоятельно разработать свою форму этого документа (cкачать образец).

Ежегодно, до 1 апреля, работодатели обязаны (на основании данных заполняемых в налоговых регистрах) по каждому своему сотруднику составить и передать в ИФНС справки по форме 2-НДФЛ. Cправки 2-НДФЛ за работников с доходов, которых не получилось удержать НДФЛ в 2016 году, необходимо подать до 1 марта 2018 года.

Ежеквартально работодатели должны сдавать расчет 6-НДФЛ. Крайний срок подачи – последнее число первого месяца следующего квартала.

Источник: https://www.malyi-biznes.ru/nalogi-za-rabotnikov/ndfl/

Пени по НДФЛ

Несвоевременная уплата НДФЛ как юридическим, так и физическим лицом, включая налоговых агентов, является обстоятельством для административной ответственности в форме взысканий. Виды взысканий регламентируются главой 15 Налогового кодекса Российской Федерации.

Оплата санкций за несоблюдение норм налогового законодательства не избавляет от обязательства оплатить налога и пени в размере 1/300 от ставки рефинансирования ЦБ РФ. Перечисляется она в государственный бюджет в качестве возмещения за просрочку платежа по налогу.

Физическое лицо, работающее по найму, не уплачивает НДФЛ на основном месте трудовой деятельности – уплачивать налоги за него обязан налоговый агент, то есть работодатель.

Главным условием является декларирование собственной прибыли, полученной из прочих источников. Сюда причисляются лотерейные выигрыши, прибыль от продажи имущества, получение ценных вознаграждений или презентов и прочее. Срок для оплаты по налогу остаётся прежним – до середины июля.

Декларирование осуществляется по форме 3-НДФЛ, которая установлена действующим Налоговым кодексом РФ. В документации должны быть указаны данные о всей полученной прибыли, подлежащей налогообложению. Также указывается информация о потенциальной льготе или вычетах, прописанных нормами налогового законодательства.

Чтобы подать декларацию, необходимы документы:

- Ксерокопия и оригинал паспорта.

- Идентификационный код.

- Справка формы 2-НДФЛ, выданная с основного места трудовой деятельности.

- Документация, свидетельствующая о получении материальных средств.

- Документация, удостоверяющая право на использование налогового вычета.

Реквизиты, на которые будет перечисляться НДФЛ, должны включать счёт казначейства. В основном, пример заполнения поручения на уплату НДФЛ есть во всех региональных филиалах налоговых органов или в интернете.

Главными плательщиками НДФЛ являются индивидуальные предприниматели. Доход, который подлежит налогообложению, рассчитывается за вычетом затрат, которые предприниматель понёс в процессе своей деятельности.

В представленную категорию включены следующие:

- финансовые затраты;

- затраты на амортизацию;

- оплата за труд сотрудников;

- другие затраты.

Помимо того, все индивидуальные предприниматели должны вести журнал учёта доходов и расходов, в который регистрируется весь ход их деятельности.

В целом порядок уплаты НДФЛ и процедура подачи декларации аналогичны тому, который применяется в отношении физического лица. Заполнение поручения на платёж также имеет стандартную форму. Квитанция на уплату налога доступна практически во всех финансовых учреждениях, в налоговых органах и канцелярских лавках.

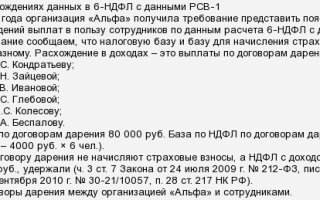

Виды отчетности

По окончанию первого квартала, полугодия и 9 месяцев у каждого налогового агента появляется неукоснительное обязательство – предоставить расчёт о выплаченных суммах прибыли, удержанном и уплаченном НДФЛ, то есть расчёт согласно форме 6-НДФЛ.

Все расчёты требуется предоставить не позже чем в последний день того месяца, который идёт за надлежащим периодом. Годовые расчёты предоставляются до 1 апреля того года, который следует за минувшим налоговым периодом.

Сроки предоставления расчёта в 2018-2019 годах — не позднее последнего дня месяца, следующего за отчетным. Расчёт в соответствии с формой 6-НДФЛ должен быть предоставлен не позднее 1 апреля 2019 года.

Налог и размер прибыли исчисляются приходящим результатом в целом по предприятию либо ИП без персонализированного учёта.

Форма расчёта ратифицирована ФНС России и зарегистрирована Министерством Юстиции РФ.

Она даёт возможность налоговой службе ревизовать начисление зарплаты физическому лицу, другую прибыль, оплаченные с данных средств взносы по социальной страховке.

С её помощью проверяется подлинность занесения представленных затрат в расходы по налогу на доход организаций. Расчёт включает суммарные данные, без конкретизации по определённому физическому лицу.

С начала текущего года вся отчётность по НДФЛ, как квартальная, так и годовая, должна предоставляться налоговым агентом в электронной форме. Исключение составляют лишь те компании и ИП, в которых число физических лиц, получивших прибыль в налоговом периоде, не превышает 25. Такие организации могут подавать отчётность в бумажном виде.

Ответственность за неуплату

Ответственность за нарушение порядка начисления и сроков оплаты НДФЛ распространяется как на налоговых агентов, так и на физических лиц, которые получают прибыль.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Несвоевременная уплата НДФЛ означает появление задолженности по налогу, которая подлежит перечислению в государственный бюджет. Просроченная сумма по налоговому долгу облагается пени, служащей возмещением затрат казначейства за несвоевременное выполнение налогоплательщиком своих обязанностей.

К индивидуальным предпринимателям и юристам, ведущим частную практику, за несвоевременную уплату авансового платежа на протяжении налогового срока также может быть применено обложение пени.

Физическое лицо обязано самостоятельно уплачивать НДФЛ с надлежащих типов дохода, к примеру, полученного от продажи имущества. Налогоплательщик, не являющийся ИП, на протяжении текущего года обязан производить авансовые платежи по налогу, а в завершении года заплатить всю сумму.

Неуплата либо же неполная оплата физическим лицом НДФЛ, появившаяся в итоге занижения налоговой базы, может наказываться взысканием.

Размер взыскания составляет 20% от суммы задолженности по налогу либо же 40% при совершении таких действий умышленно.

Занижение самой базы может появиться тогда, когда плательщик в декларации указал вычеты, которые в реальности не имел права применять, а также если он задекларирует прибыль в меньшей сумме.

Взысканий за несвоевременную уплату налога в 2018 году не будет, но пени за просрочку начисляются. То же касается и индивидуальных предпринимателей – штрафа за неуплату авансового платежа не будет, но пени по НДФЛ за неуплату налоговые службы начислят.

Если налоговый агент не вычел, не перечислил НДФЛ с заработной платы налогоплательщика или вычел и перечислил не всю сумму налога, то на него может быть наложено взыскание, а также начислены штрафные пени. Размер взыскания составляет 20% от суммы средств, которую нужно было перевести в государственный бюджет.

Стоит отметить, что это предписание действует лишь тогда, когда у налогового агента была возможность вычесть НДФЛ из прибыли физического лица. Ведь если налогоплательщику был выплачен доход, например, только лишь в натуральном виде, то осуществить удержание налога с него нельзя. В таком случае никакое взыскание к налоговому агенту применяться не может.

Как рассчитать в 2018 году

Пени рассчитываются по статье 75 НК РФ:

- За несвоевременную уплату налога с просрочкой до 30 дней предприятия начисляют пени в размере 1/300 от ставки рефинансирования ЦБ, которая действует на нынешний момент.

- За просрочку по уплате налога более чем в 30 дней организации будут облагаться пени в 1/300 от ставки рефинансирования, которая начисляется в срок до 30 дней, и пени размером 1/150 от ставки, которая начисляется, начиная с 31 дня текущей просрочки.

- Для индивидуальных предпринимателей

Индивидуальными предпринимателями оплачиваются налоги и страховка «за себя». Когда у предпринимателя имеются наёмные сотрудники, то все налоговые сборы и страхование за них уплачивает он.

Нормами Налогового кодекса РФ установлено, что ежесуточная ставка по пени для ИП составляет 1/300 от ставки рефинансирования ЦБ России, которая действительна на момент начисления.

Никаких коррективов в расчёт пени для ИП в 2018 году внесено не было.

Физическое лицо будет облагаться пени за несвоевременную уплату налогов. Когда физическим лицом не будет уплачен налог в надлежащий срок, то налоговая служба потребует от него уплату по недоимке и начисленной пене. Так получается, что расчёт по пени производит налоговый инспектор, а не сами физические лица. В 2018 году правок в расчёте для физических лиц не предусмотрено.

Рассчитываются пени по следующей формуле:

Пеня = С * Д * СР * 1/300, где

С – суммарный долг, Д – срок просрочки в днях, СР – ставка рефинансирования, которая действительна на данный момент.

Срок давности и меры взыскания

Предъявление инспектором налоговой штрафа ограничивается сроком давности в 3 года. Рассчитывать предельный срок получения штрафных санкций касательно к конкретным ситуациям необходимо в соответствии с нормами статьи 109 НК РФ.

А вот на предъявленный налог и пени по нему срок давности не установлен из-за того, что период пресечения действует исключительно для штрафов, которые являются мерой наказания за нарушение законодательства. Момент формирования обязанности по уплате НДФЛ неважен для факта пропуска инспектором налоговой срока предъявления требований.

Отсутствие срока давности заставляет производить расчёт максимального периода исходя из процессуальных сроков процедуры по обеспечению взыскания средств с налогоплательщика.

Несвоевременная уплата налога выявляется налоговым инспектором посредством проверки, как камеральной, так и выездной. В результате оформляется внутренний акт о том, что у физического лица есть просроченный долг. Уведомлять об этом налогоплательщика инспектор не обязан. О факте обнаружения недоимки плательщик оповещается лишь тогда, когда факт заверен актом ревизии.

Приказ об уплате долга по налогу и пени составляется инспектором при наличии задолженности в течение 90 дней после выявления факта невыплаты НДФЛ в установленный законом срок.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/nalogi/obshaya-sistema/ndfl/peni.html

Проводки по начислению и уплате налогов: НДС, прибыль, НДФЛ и других

Каждой системе налогообложения соответствует свой перечень налогов, который налогоплательщики обязаны перечислять в установленные сроки.

Их начисляют по итогам налоговых периодов: для одних – это месяц, для других – это квартал, а для третьих – год. Для некоторых сборов предусмотрены авансовые платежи.

Рассмотрим основные проводки по начислению налогов и последующего перечисления их в бюджет.

Оплата НДС

НДС начисляют по итогам квартала. Сумму к уплате делят на три месяца на равные доли и уплачивают после окончания отчетного периода. Можно заплатить сразу весь налог или размер, превышающий 1/3 часть.

НДС к уплате начисляется с реализации по основной деятельности, внереализационных доходов и при восстановлении.

Проводки по перечислению НДС:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 90.3 | 68 «НДС» | Начислен НДС по реализации | 87 589 | Бухгалтерская справка |

| 76АВ | 68 «НДС» | Восстановлен НДС | 48 598 | Книга продаж |

| 91.2 | 68 «НДС» | Начислен НДС при реализации ОС | 8958 | Акт о приемке-передаче |

| 68 «НДС» | 51 | Проводка по перечислению налога в бюджет | 145 145 | Исх. Платежное поручение |

Проводки по начислению НДФЛ

Подоходный налог организации и ИП платят в качестве налогового агента за своих сотрудников. Перечислять его необходимо в день выдачи заработной платы и иного дохода работника.

Для расчета налогов Для резидентов и нерезидентов свои налоговые ставки. Также процент взимания в пользу государства зависит от вида дохода и категории сотрудника.

Проводки:

Проводки по начислению и уплате налога на прибыль

Налог на прибыль начисляют каждый квартал нарастающим итогом. Это значит, что к результатам предыдущего отчетного периода прибавляют текущий. Для этого используют три проводки:

- Дебет 99 Кредит 68 «Прибыль» — начисление прибыли по бух. учету.

- Дебет 68 «Прибыль» Кредит 99 – отражение прибыли с учетом временных разниц.

- Дебет 68 «Прибыль» Кредит 51 – уплата налога в бюджет.

Налог платится в федеральный (3%) и местный (17%) бюджет.

Проводки по уплате налога на прибыль:

Налог на имущество

Налог на имущество устанавливается законодательством субъектов РФ. Платится либо по итогам календарного года, либо ежеквартально в виде авансовых платежей (если таковые установлены) в местный бюджет.

Налог лучше учитывать в составе прочих расходов. Отражается проводкой:

- Дебет 91.2 Кредит 68 «Имущество».

Проводки по перечислению налога на имущество:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.2 | 68 «Имущество» | Начислен аванс по налогу на имущество | 27 545 | Бухгалтерская справка-расчет |

| 68 «Имущество» | 51 | Перечислен авансовый платеж | 27 545 | Исх. Платежное поручение |

Источник: https://saldovka.com/provodki/nalogi/oplata-nalogov.html

Как начислить НДФЛ на сумму

Алгоритм расчета НДФЛ в 2016 году выглядит следующим образом:

- Необходимо определить все доходы, подлежащие налогообложению НДФЛ. Это поступления физических лиц, означающие материальную выгоду и поддающиеся денежной оценке. Исключение – позиции, упомянутые в ст. 217 НК РФ: пенсии, алименты, стипендии, компенсации вреда и т.д.

- Следует выбрать используемые ставки. Они зависят от вида дохода и резидентства физического лица.

- Для каждой ставки нужно рассчитать налоговую базу. Для трудовых доходов, облагаемых 13-ю процентами, она определяется как сумма поступлений минус вычеты, положенные гражданину по законодательству. Для иных ставок она рассчитывается как сумма доходов определенного типа.

- Нужно провести расчет подоходного налога по специальным формулам и перечислить полученную сумму в бюджет.

НДФЛ всегда рассчитывается в целых числах. Копейки округляются по правилам математики: менее 50 коп. – «вниз», равно или более – «вверх».

Начисление НДФЛ в 2017 году: формулы

Для определения подоходного налога используется формула:

НДФЛ = НБ * С, где

НБ – налоговая база;

С – ставка.

В случае с трудовыми доходами резидента формула приобретает вид:

НДФЛ = (Доход – Вычеты) *0,13.

В случае с нетрудовыми доходами нерезидента формула выглядит как:

НДФЛ = Доход* 0,3.

Если при расчетах работник отталкивается от зарплаты на руки, требуется формула, описывающая начисление НДФЛ:

Зарплата до налога = Сумма на руки / 0,87;

НДФЛ = Сумма на руки* 0,13 / 0,87.

При выигрыше денежного приза в лотерее НДФЛ рассчитывается как:

Налог = Сумма приза* 35%.

Если гражданин получает доход от сдачи в аренду жилья, величина годового налога будет рассчитана как:

НДФЛ = Годовой доход *0,13 (ставка действует для резидентов).

Примеры расчета подоходного налога

Пример №1

Слесарь Богданов В.В. трудится в ООО «Моспочинка» с заработной платой 30 000 рублей. Никаких документов, подтверждающих право на налоговые вычеты, в бухгалтерию работодателя представлено не было. Как определить размер подоходного налога?

Богданов является налоговым резидентом России, поэтому его трудовой доход облагается по ставке 13%. Для исчисления НДФЛ подставим значения в формулу:

Налог = 30 000* 0,13 = 3 900 руб.

Сумма, причитающаяся Богданову на руки = 30 000 – 3 900 = 26 100 руб.

Пример №2

Петрова А.А. трудится в ООО «Горсбыт» с окладом 40 000 рублей. Имеет двух детей в несовершеннолетнем возрасте, один из которых – инвалид. Является налоговым резидентом РФ, документов о праве на социальные и имущественные вычеты не представляла. Как определить подоходный налог за текущий месяц?

Стандартный вычет на ребенка составляет 1 400 руб., на инвалида – 12 000 рублей. Сумма вычетов уменьшит налогооблагаемую базу.

НДФЛ нужно рассчитывать по формуле:

Налог = (40 000 – (1 400 + 12 000))* 0,13 = 3 458 руб.

Величина дохода на руки составит 40 000 – 3 458 = 36 542 руб.

Пример №3

Минаев С.Е., резидент России, проживает на даче и сдает имеющуюся в собственности квартиру в аренду за 25 000 руб. в месяц. Дополнительное возмещение арендаторами квартплаты не предусмотрено. Какой НДФЛ нужно указать декларации и уплатить по итогам года?

Годовой доход от сдачи в аренду составит:

Д = 25 000* 12 = 300 000 руб.

Сумма налога исчисляется как:

НДФЛ = 300 000* 0,13 = 39 000 руб.

Уплата НДФЛ – законодательная обязанность физических лиц, получающих доходы в России. Если поступления не связаны с трудовыми отношениями, рассчитывать и уплачивать налог необходимо самостоятельно.

Источник: https://raszp.ru/nalogi/nachislenie-ndfl.html

Когда налоговики непременно потребуют удержать НДФЛ с подотчетной суммы

А как быть, если сотрудник не представляет отчет или отчитывается с ошибками? Возникает ли в этих случаях обязанность у бухгалтера удержать НДФЛ с выданных сумм?

СЕРВИС ДЛЯ ПОДПИСЧИКОВ.

Получите персональный ответ лектора на волнующий вас вопрос по НДФЛ .

С 25 ноября лектору Марине Владимировне Медведевой на сайте можно задать вопросы по теме «НДФЛ в 2009 году». Для того, чтобы задать вопросы лекторам, необходимо активировать полный доступ к сайту.

НЕТ ОТЧЕТА. Если сотрудник не отчитался в срок, то право собственности на выданные деньги к нему не переходит.

Если сотруднику выдали деньги под отчет, то он должен отчитаться по ним в установленные сроки. Конкретный срок для отчета каждая компания устанавливает самостоятельно и закрепляет его приказом руководителя.

В общем случае подотчетник обязан не позднее трех рабочих дней по истечении утвержденного срока, на который выдаются деньги, предъявить отчет по израсходованной сумме – пункт 11 Порядка ведения кассовых операций в РФ, утвержденного решением совета директоров ЦБ РФ от 22 сентября 1993 г. № 40.

Обратите внимание: если срок, на который выдаются деньги, в организации не установлен, то все расчеты по подотчетным суммам должны быть произведены в пределах одного рабочего дня – письмо ФНС России от 24 января 2005 г. № 04-1-02/704.

Итак, со сроками мы разобрались, теперь рассмотрим, какие проблемы возникают у организаций.

Если при проверке налоговики обнаружат, что сотруднику выданы деньги и он по ним в установленный срок не отчитался, то будьте уверены, что инспекторы потребуют удержать НДФЛ с выданных под отчет сумм.

По мнению чиновников, такие суммы уже нельзя считать подотчетными. Они являются не чем иным, как доходом сотрудника, поэтому с них компания как налоговый агент обязана удержать НДФЛ.

Следует отметить, что позицию налоговиков разделяют и некоторые арбитры. Так, например, в постановлениях ФАС Северо-Западного округа от 4 июня 2007 г.

№ Ф04-3478/2007(34785-А46-43), ФАС Западно-Сибирского округа от 14 ноября 2005 г.

№ Ф04-8038/2005(16759-А27-25) судьи поддержали инспекторов и признали их право увеличить налоговую базу по НДФЛ на подотчетные суммы, по которым работники не отчитались в срок.

Вместе с тем по данному вопросу существует и другое мнение. Если подотчетник не отчитывается в срок по выданным средствам и не возвращает деньги в кассу, то это свидетельствует лишь о нарушении Порядка ведения кассовых операций. К слову скажу, что никакой ответственности за такое нарушение законодательством не предусмотрено.

Однако это нарушение никакого отношения к налогам не имеет. Выданные работнику деньги как были подотчетными, так ими и остаются. Право собственности на выданные организацией деньги к сотруднику не переходит даже в том случае, если работник вовремя не отчитывается по выданным ему деньгам.

Таким образом, подотчетные суммы доходом сотрудника не становятся, а значит, и обязанности удерживать с них НДФЛ у компании не возникает. Правомерность такого подхода подтверждают и судьи.

(Постановления ФАС Северо-Западного округа от 7 ноября 2008 г № А66-4549/2007, ФАС Уральского округа от 20 февраля 2008 г № Ф09-516/08-С2, ФАС Северо-Кавказского округа от 11 декабря 2006 г № Ф08-5708/2006-2386А)

Как видите, вопрос достаточно спорный. Поэтому каждой компании придется самостоятельно решать, какой вариант ей выбрать.

Она может не удерживать НДФЛ с сумм, по которым сотрудники не отчитались в срок, но такой подход наверняка вызовет претензии со стороны проверяющих.

Как мы выяснили, шанс отстоять правомерность такого подхода существует. Но, к сожалению, в отдельных случаях сделать это можно будет только в суде.

В заключение отмечу еще один немаловажный момент. Бытует мнение, что если невозвращенные работником в срок подотчетные суммы компания решит списать за счет своих собственных средств, то таким решением она однозначно признает ранее выданные деньги доходом сотрудника. Это значит, что избежать доначисления НДФЛ точно не удастся.

Поэтому в большинстве случаев, когда компании списывают зависшие подотчетные суммы, они предпочитают не рисковать и удерживают НДФЛ с работников. Не могу не отметить, что даже в подобной ситуации у компаний есть возможность НДФЛ не начислять. Такую возможность подтвердили и судьи в постановлении ФАС Волго-Вятского округа от 12 ноября 2008 г.

№ А43-3598/2008-6-65. Они рассмотрели дело, суть которого сводилась к тому, что сотрудник не вернул подотчетные суммы, срок исковой давности на их взыскание истек, и компания списала деньги за счет собственных средств.

По мнению арбитров, даже в этом случае ранее выданная сотруднику сумма не признается его доходом, поскольку существует вероятность, что работник добровольно вернет эти деньги впоследствии.

– Наш работник тоже не отчитался по довольно крупной сумме. А разве мы не можем удержать деньги из его зарплаты?

– В том-то и проблема, что удерживать зависшие подотчетные суммы из зарплаты в одностороннем порядке компания не может. Необходимо получить письменное согласие сотрудника. Если его нет, то взыскать подотчетную сумму можно только через суд – статьи 137, 248 Трудового кодекса РФ, письмо Роструда от 9 августа 2007 г. № 3044-6-0.

Понятно, что далеко не все компании спешат судиться, в итоге подотчетные суммы зависают. Вспоминают о них только при проверке, когда налоговики начинают предъявлять претензии и доначислять НДФЛ.

Обратите внимание: если сотрудник все-таки дал письменное согласие на удержание задолженности по подотчету, то сумма, которую бухгалтер сможет удержать за месяц не должна превышать 20 процентов от его заработка – статья 138 Трудового кодекса РФ.

ДОКУМЕНТ С ОШИБКАМИ. Недочеты в «первичке» не опровергают сам факт покупки.

Идем дальше и рассмотрим следующую ситуацию. Работник отчитался в срок за выданные деньги, но оправдательные документы, которыми он подтвердил свои расходы, оформлены с нарушениями, например в товарном чеке отсутствует печать продавца или дата выписки.

Если при проверке налоговики обнаружат такие дефектные документы, то они тут же потребуют удержать НДФЛ с подотчетных сумм, которые были подтверждены этими документами. Аргументация следующая: в пункте 11 Порядка ведения кассовых операций сказано, что подотчетники обязаны предъявить в бухгалтерию отчет об израсходованных суммах.

При этом следует помнить, что основанием для записей в бухгалтерских регистрах являются первичные документы, к которым предъявляется ряд обязательных требований, в частности наличие наименования документа, содержания хозяйственной операции, ее измерителей в натуральном и денежном выражении и т. п.

(Пункт 13 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г № 34н)

Если «первичка» не отвечает одному из обязательных требований, то считать расходы сотрудника подтвержденными нельзя. Получается, что работник за выданные деньги не отчитался. Как мы уже выяснили, налоговики при отсутствии отчета за подотчет всю выданную работнику сумму признают его доходом и требуют доначислить НДФЛ.

Подводим итог: если оправдательные документы, представленные сотрудником, оформлены с нарушением, то подотчетные суммы также следует включить в налоговую базу работника по НДФЛ и удержать соответствующий налог.

Именно такой подход отражен в письме УФНС России по г. Москве от 12 октября 2007 г. № 28-11/097861 и др. Поддерживают его и отдельные суды.

(Постановления ФАС Уральского округа от 19 декабря 2008 г № Ф09-9428/08-С2, от 2 мая 2006 г № Ф09-2757/06-С2)

Тем не менее и в этой ситуации подход чиновников можно оспорить. Дело в том, что документ, пусть даже и оформленный с ошибками, не опровергает самого факта совершения покупки. Напротив, он свидетельствует о том, что сотрудник действительно понес расходы.

Поэтому никаких оснований считать деньги, выданные работнику под отчет, его доходом нет, ведь фактически он их потратил. А раз сотрудник дохода не получил, то нет оснований и удерживать с него НДФЛ. Стоит отметить, что именно такой позиции придерживаются большинство судей.

Об этом свидетельствуют многочисленные постановления, в которых арбитры приняли решения в пользу компаний, а не налоговиков.

(Постановления ФАС Московского округа от 19 августа 2008 г № КА-А40/7413-08, ФАС Северо-Кавказского округа от 22 октября 2008 г № Ф08-6326/2008, ФАС Волго-Вятского округа от 12 ноября 2008 г № А43-3598/2008-6-65, ФАС Поволжского округа от 4 декабря 2008 г № А55-4566/08, от 17 июня 2008 г № А55-42/08 и др)

Как видите, реальных оснований удерживать НДФЛ с сотрудника в случае обнаружения ошибок в подтверждающих документах нет. Однако такой подход может вызвать претензии со стороны проверяющих. Чтобы избежать конфликта, тщательно проверяйте «первичку» от подотчетников и в случае необходимости по горячим следам требуйте исправить недочеты в документах.

НЕДЕЙСТВИТЕЛЬНЫЙ ДОКУМЕНТ. По мнению налоговиков, покупка товара у незарегистрированной организации – это еще один повод доначислить НДФЛ.

А как быть компании, если ее сотрудник полностью отчитался по выданной сумме, но при проверке выяснилось, что подтверждающие документы, представленные сотрудником, фальшивые? Например, инспектор пробил по базе ИНН продавца из товарного и кассового чеков и выяснил, что организации с таким идентификационным номером в природе не существует.

Сразу скажу, что налоговики в таких ситуациях непреклонны. Выяснять, откуда именно появилась фальшивка, они не будут. Для проверяющих не важно, сам работник инициировал оформление фальшивого документа или вина за появление такого документа полностью лежит на недобросовестном продавце.

Если инспекторы установят, что товар куплен работником в компании, не зарегистрированной в ЕГРЮЛ, то они тут же доначислят НДФЛ на подотчетную сумму.

Поэтому оспорить решение проверяющих и избежать доначислений налога организация сможет только в одном случае – если опротестует решение инспекции в суде.

Следует отметить, что и обращение в арбитраж не всегда гарантирует победу компании. Дело в том, что в судебной практике есть примеры решений, в которых арбитры поддержали инспекцию.

Они подтвердили мнение о том, что покупка товара у незарегистрированной компании свидетельствует о получении сотрудником дохода. С этого дохода компания обязана удержать НДФЛ.

(Постановления ФАС Уральского округа от 19 декабря 2008 г № Ф09-9428/08-С2, ФАС Поволжского округа от 21 августа 2008 г № А49-813/08)

Вместе с тем приведу ряд постановлений, в которых судьи, напротив, встали на сторону компаний. Кстати, таких положительных для организаций решений гораздо больше. Так, например, в постановлении Президиума ВАС РФ от 3 февраля 2009 г. № 11714/08 арбитры отклонили претензии налоговиков.

Они указали, что достоверность документов, которые подтверждают расходы сотрудника, каждая организация определяет самостоятельно.

Если авансовый отчет был принят к учету, а купленный сотрудником товар оприходован, то оснований доначислять работнику НДФЛ нет даже в том случае, если в дальнейшем выяснится, что товар был приобретен у незарегистрированной организации.

Аналогичный подход в постановлениях ФАС Поволжского округа от 7 октября 2008 г. № А55-18063/2007, ФАС Северо-Кавказского округа от 12 марта 2008 г. № Ф08-1022/08-382А, от 17 января 2008 г. № Ф08-8930/07-3350А и др.

Как видите, сомнительные чеки и квитанции могут стать еще одной причиной для спора с инспектором по поводу удержания НДФЛ с подотчетных сумм. Полностью защитить себя от подобных конфликтов можно только в одном случае – если организация все покупки через подотчетников сведет на нет.

Как вы понимаете, для большинства компаний отказ от таких покупок не слишком удобен, а подчас и вовсе невозможен. Поэтому во избежание конфликтов с налоговиками будет нелишним порекомендовать своим сотрудникам приобретать товары для организации только у проверенных и благонадежных поставщиков.

Такая осторожность если и не избавит от спорных ситуаций, то хотя бы сведет их возникновение к минимуму.

Если же спора избежать не удастся и проверяющие обнаружат чеки, оформленные от имени незарегистрированной компании, то организации придется принять решение самостоятельно. Либо по требованию налоговиков удержать НДФЛ и пересчитать свои расходы, либо готовиться защищать свои интересы в суде.

Источник: Журнал

Источник: https://delovoymir.biz/kogda-nalogoviki-nepremenno-potrebuyut-uderzhat-ndfl-s-podotchetnoy-summy.html

Как это работает: с россиян начнут взыскивать налоги за долги

С 1 января 2016 года вступили в силу поправки в Налоговый кодекс, согласно которым у гражданина возникает доход и обязанность платить с него налог с даты списания его непогашенной безнадежной задолженности с баланса организации-кредитора.

Поскольку сведения о полученных гражданами доходах подаются в ФНС за предыдущий год, банки и операторы связи начали информировать налоговиков о списанных долгах своих клиентов только сейчас. Эти суммы будут расценивать как экономическую выгоду, а значит, с них придется заплатить подоходный налог в размере 13%. «Право.

ru» выяснило, что будет, если не платить этот налог, а также узнало мнению юристов по поводу нововведения.

Какие долги гражданина могут признать доходом, а значит, с них придется уплатить НДФЛ?

В налоговую базу по НДФЛ включаются все доходы физического лица, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло (п. 1 ст. 210 Налогового кодекса).

Доходом же признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки (ст. 41 НК).

С полученной экономической выгоды гражданам необходимо платить налог на доходы физлиц по ставке 13% (глава 23 НК).

«Все безнадежные долги гражданина по сути являются его экономической выгодой, то есть доходом, — говорит Татьяна Кормилицына, адвокат, партнер юргруппы «Яковлев и Партнеры». — А безнадежными считаются долги, по которым истек срок исковой давности (три года с момента окончания срока возврата или начала взаимоотношений, если срок возврата не определен)».

Списание безнадежной задолженности касается вообще всех, кто связан «с прощением долгов по истечению срока давности»: операторы связи, банки, компании ЖКХ, на которые сейчас приходится наибольший объем задолженности. «Займы между физлицами также подпадают под эту категорию, — добавляет Кормилицына.

— Другой вопрос, что физлиц не заставишь централизованно подавать сведения об этом в ФНС. Государство пошло по пути наименьшего сопротивления — с кого проще спросить. У кого есть централизованная база и у чьих клиентов большой объем задолженностей». Если просроченный долг гражданина продали, обязанность информировать ФНС о его списании переходит к тому, кто его купил.

То есть сообщать налоговикам об этом должны даже коллекторские агентства.

Почему списанный (безнадежный) долг считается доходом?

На основании того, что должник получает выгоду в виде экономии на расходах по возврату такого долга.

«Если человек получил материальные блага (товары, работы, услуги), но за них не заплатил, у него улучшается имущественное положение, то есть возникает доход как экономическая выгода, — говорит руководитель аналитической группы «Пепеляев Групп» Вадим Зарипов.

— Поэтому с экономико-правовой точки зрения, по словам юриста, есть все основания для возникновения у человека обязанности платить налог в случае списания его задолженности».

«Из последних инициатив и действий по увеличению собираемости налогов взыскание НДФЛ со списанной задолженности перед банками, операторами связи и иными организациями – самое социально справедливое решение, — считает Елена Мякишева, адвокат юргруппы «Яковлев и Партнеры». — В этой ситуации гражданин действительно получает выгоду в виде избавления от необходимости возвращать ранее полученные средства (риск невозврата которых уже заложен в цену кредита или услуги для иных граждан)».

Какое время отводится на уплату налога?

Если задолженность гражданина списали до 1 января 2016 года, то он обязан подать декларацию по НДФЛ не позднее 30 апреля 2017 года по месту учета и до 15 июля уплатить начисленный НДФЛ, рассказали СМИ в пресс-службе ФНС. Если долг списали позже, то подавать налоговую декларацию не нужно: НДФЛ следует уплатить до 1 декабря на основании налогового уведомления и квитанций, которые присылает ФНС.

В случае, если гражданин добровольно не уплатил налог, органы ФНС направляют ему уведомление, где указывается срок, в который необходимо погасить налоговую недоимку. Как правило, срок требований составляет семь дней. При этом налоговая оставляет за собой право не отправлять уведомление о задолженности по НДФЛ, если она меньше 100 руб. (то есть списанный долг не превышал 750 руб.).

Что будет, если не платить НДФЛ, начисленный на списанную задолженность?

Налоговики будут взыскивает его в судебном порядке. Но тут есть свои тонкости. «Обратиться в суд налоговая может, только если общая сумма налога, пеней, штрафов превышает 3000 руб., но эту сумму налоговая вполне может «накопить» (абз. 3 п. 1 ст.

48 НК)», — подчеркивает Елена Мякишева из «Яковлев и Партнеры». То есть, налоговики могут обратиться в суд с иском в течение шести месяцев с того момента, когда размер задолженности по уплате налогов превысил 3000 руб.

Это идет нарастающим итогом, то есть не по каждому отдельному требованию.

«Кроме того, законом предусмотрен случай, когда обратиться в суд налоговый орган может и при сумме менее 3000 руб.

: если истекает три года со дня окончания срока исполнения требования об уплате недоимки, пеней, штрафов (абз. 3 п. 2 ст. 48 НК), добавляет Мякишева.

— По общему правилу такие дела рассматриваются в порядке приказного производства, и, только если суд вынесет определение об отмене судебного приказа, подается иск».

«Конечно, вся эта история заработает, если у налоговой будет внесудебная возможность взыскания такой недоимки, — считает Татьяна Кормилицына. — С помощью такого акта, который был бы приравнен к исполнительному документу.

Нынешняя длинная цепочка действий, которые необходимо предпринять налоговой, конечно, направлена на защиту конституционных прав должника.

Но эффективность повысилась бы в разы, если б налоговый орган мог выносить некий документ, который сразу бы направлялся приставам».

Можно ли обжаловать судебное решение о взыскании такой налоговой недоимки? Каковы шансы на успех?

«Вероятность оспорить такие судебных акты по существу (несогласие с начислением налога) достаточно низка, — считает Мякишева. — Скорее речь может идти о формальных нарушениях процедуры налоговым органом, но они встречаются все реже».

«Если гражданин действительно брал этот кредит, отсутствуют доказательства его возврата, а у налоговой есть сведения о том, банк списал эту задолженность как безнадежную, то есть у него нет возможности ее взыскания, то, я думаю, что шансов на оспаривание у гражданина нет, — добавляет Кормилицына. — Если же он доказывает, что погасил кредит, а банк ошибочно предоставил эти сведения, или он выплатил его частично, а банк подал данные на всю сумму, или гражданин вообще не брал этот кредит и может это доказать, то тогда не только можно, но и нужно подавать апелляцию».

Есть ли рычаги воздействия на тех, кто не исполняет судебное решение о взыскании недоимки по НДФЛ?

«Когда судебное решение вступило в силу и ФНС получила исполнительный документ, в процесс включаются судебные приставы, — подчеркивает Кормилицына. — И они уже задействуют механизмы принудительного взыскания: ограничение на выезд за границу, ограничение водительских прав, обращение взыскания на имущество, его опись и так далее».

Как юристы относятся к приравниванию долгов гражданина к доходам?

Введение в НК правила об определении даты получения дохода как даты списания безнадежного долга с баланса организации является закономерным явлением, — считает Лада Горелик, управляющий партнер московской коллегии адвокатов «Горелик и партнеры».

— Именно факт списания такого долга кредитором свидетельствует о том, что на определенную дату возможность взыскания средств полностью утрачена, а значит, у гражданина не возникнет и не может возникнуть обязанность в будущем по возврату полученных (т.е.

фактически «подаренных» ему кредитором) денежных средств».

Другое дело, что факт списания организацией безнадежного долга, как правило, означает, что она предприняла достаточные меры для взыскания долга, которые не дали положительного результата, продолжает Горелик, поэтому с высокой степенью вероятности такой должник не сможет погасить и налоговую задолженность.

Елена Мякишева из «Яковлев и Партнеры» придерживается на этот счет другого мнения.

«Несмотря на то, что речь идет о гражданах, которые по тем или иным причинам не смогли погасить задолженность, со взысканием налога дело будет обстоять лучше, — полагает она.

— Во-первых, сумма налога меньше (13%), поэтому ее проще заплатить, во-вторых, задолженность перед государством у некоторых вызывает больший трепет, чем задолженность перед коммерческой организацией».

Есть и те, кто вовсе не согласен с действиями организаций, которые начали информировать ФНС о списанных долгах граждан для обложения их НДФЛ. «Из ст.

208 главы 23 НК, в которой определены все виды доходов от источников в РФ, подлежащих обложению НДФЛ, прямо не следует, что долги относятся к доходам, — подчеркивает руководитель краснодарского филиала «Хренов и партнеры» Станислав Вивчарь.

— Под категорию «иных доходов», о которых говорится в подпункте 10 п. 1 ст.

208 НК, долги, по нашему мнению, также не подпадают, поскольку такие иные доходы налогоплательщик должен получить в результате осуществления им деятельности, однако во взаимоотношениях с предприятиями связи, ЖКХ и банками физлицо никакой деятельности не осуществляет, оно является лишь потребителем услуг. А потребление не является разновидность какой-либо деятельности».

Даже если признать, что долги являются доходом, хотя для этого на текущий момент мы не усматриваем правовых оснований, то такие доходы все равно не должны учитываться при определении налоговой базы по НДФЛ, продолжает Вивчарь, по аналогии с нормой подпункта 10 пункта 1 ст.

251 НК, согласно которой при определении налоговой базы по налогу на прибыль не учитываются доходы в виде средств или иного имущества, которые получены по договорам кредита или займа.

«Таким образом, долги, на наш взгляд, могут быть признаны экономической выгодой с точки зрения экономики, но никак не права, поскольку на сегодняшний день в НК долги прямо не поименованы в числе доходов, подлежащих обложению НДФЛ».

Источник: http://112buh.com/novosti/2017/kak-eto-rabotaet-s-rossiian-nachnut-vzyskivat-nalogi-za-dolgi/

Задолженность по ндфл

Задолженность по НДФЛ

Практическое пособие по бюджетному учету для казенных учреждений и органов власти Порядок отражения в бюджетном учете суммы удержанного НДФЛ зависит от вида дохода, с которого данный налог удерживается, и источника выплаты этого дохода. Например, если начисление заработной платы работнику отражено по кредиту счета 1 302 11 730 , то удержание с данного дохода НДФЛ отражается по дебету счета 1 302 11 830 «Уменьшение кредиторской задолженности по заработной плате».

Какая ответственность предусмотрена за неуплату НДФЛ?

5 ст. 108 НК РФ) и пени в размере 1/300 ставки рефинансирования ЦБ РФ (п.

4 ст.

75 НК РФ) в качестве компенсации за просрочку взноса налога в казну.

Объект и налоговая база НДФЛ В контексте НК РФ доход как объект налогообложения сформулирован следующим образом.

Это экономическая выгода, если ее возможно идентифицировать и оценить в денежной форме (ст. 41). Применительно к НДФЛ, согласно ст.

Как узнать свою задолженность по налогам

«Личный кабинет налогоплательщика» позволяет не только узнавать задолженность по налогам, но и узнать статус проверки декларации 3-НДФЛ, оплатить налоги и многое другое. Если у вас пока нет пароля для «Личного кабинета налогоплательщика», то узнать задолженность по налогам можно с помощью онлайн сервиса «Узнай свою задолженность».

Порядок погашения задолженности по ндфл, если работник в организации уже не работает

В соответствии с п.

1 статьи 45 НК налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога, если иное не предусмотрено законодательством по налогам и сборам. Таким образом, плательщиком налога признается физическое лицо, а не организация, которая согласно п.

1 статьи 226 НК исполняет в данном случае обязанности налогового агента и должна исчислить, удержать и уплатить налог в соответствующий бюджет. Вопрос в другом: кто виноват в том, что налог удержан не полностью – организация или налогоплательщик?

Поскольку налоговым агентом является организация, вероятнее всего, что вина целиком и полностью лежит на ней.

В таком случае организация должна быть привлечена к налоговой ответственности в соответствии со статьями 123 и 126 НК.

Как вернуть переплату по — НДФЛ, если есть долги по — имущественным налогам

В раздел 2 заплата за сентябрь и соответствующая сумма НДФЛ попадет только при сдаче годового расчета.

МРОТ и зарплата: при сравнении не забудьте про надбавки и районные коэффициенты Зарплата сотрудника, полностью отработавшего свою норму рабочего времени за месяц, не может быть меньше МРОТ. При этом в расчет берется заработная плата с учетом всех надбавок и увеличивающих коэффициентов.

ФНС предлагает разрешить платить налоги за близких родственников Как быть, если вы потеряли свидетельство о постановке на учет и присвоении ИНН?

Или обнаружили, что у вас оказалось два ИНН? Можно ли с помощью банковской карты уплатить налог за своего родственника? На эти и другие вопросы читателей «Главной книги» отвечает представитель ФНС.

Нулевая декларация по ЕНВД: быть или не быть Недавно ФНС выпустила информационное сообщение.

Долги несостоятельного налогового агента не всегда взыскивают в рамках процедуры банкротства

2 п. 2 ст.

7 «О несостоятельности (банкротстве)»; далее – Закон о банкротстве). НДФЛ не относится к обязательным платежам налогового агента.

Для установления признаков банкротства и наличия оснований для включения требований в реестр по таким делам суд обязан не только установить наличие или отсутствие задолженности.

Он также обязан определить, отвечает ли требование понятию «обязательного платежа», которое содержится в статье 2 Закона о банкротстве.

Задолженность работников по имущественным налогам и НДФЛ будут взыскивать через работодателей: что должен делать бухгалтер

Обязательно ли исполнять такие документы?

Какую сумму и из каких выплат можно удерживать? Нужно ли отчитываться перед инспекцией об удержанных суммах? Давайте разбираться.

Вводная информация Как известно, физлица обязаны самостоятельно платить имущественные налоги, к которым относятся: транспортный налог. земельный налог и налог на имущество физических лиц . Кроме этого, в отношении некоторых видов доходов физические лица должны сами рассчитывать и перечислять в бюджет НДФЛ.

Долги остались за уволенными

Источник: http://munh.ru/zadolzhennost-po-ndfl-96699/