Доначисление налогов организации

Налоговые органы имеют право на доначисление налогов при наличии соответствующих оснований. Часто доначисление проводится в рамках проверки. Оно предполагает увеличение суммы налогов относительно той суммы, которая изначально была указана плательщиком. Представители фирмы в этом случае должны оплатить недоимку.

Основания для доначисления

ФНС разместила письмо №БС-4-11/20019@ «О налогообложении» от 16 ноября 2015 года. Этот нормативный акт разъясняет основания доначисления. В частности, платежи могут быть увеличены тогда, когда налоговая установила и доказала факт получения плательщиком доходов, не указанных в декларации. Представители ФНС также должны найти источник поступления дохода, его вид и время получения.

Рассмотрим другие основания доначисления:

- Обнаружение налоговой выгоды, достигаемой через дробление бизнеса.

- Образование подконтрольных ЮЛ.

- Бухгалтер допустил ошибку при расчете налогов.

Доначисление выполняется тогда, когда фактически лицо должно уплатить большую сумму налогов, чем нужно.

Как оплатить доначисленные налоги

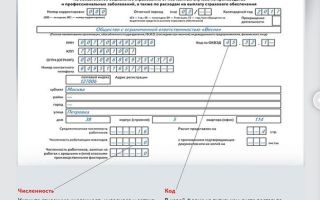

Рассмотрим пример уплаты доначисленных налогов, если они начислены в ходе выездной проверки. Необходимо составить платежное поручение на перечисление налогов. Заполняется оно на основании Приложения №2 к Приказу Минфина №106н от 24 ноября 2004 года. В частности, плательщику нужно правильно заполнять поля:

- В поле 104 нужно прописать код бюджетной классификации. Коды утверждены Приказом Минфина №150н от 30 декабря 2009 года. Если это поручение на уплату налогов, нужно указать код 182 1 01 01011 01 1000 110.

- В поле 106 нужно указать основание платежа.

- В поле 107 указывается периодичность оплаты налога.

- В полях 108 и 109 прописываются реквизиты документа, на основании которого совершается платеж.

- В поле 110 указывается вид платежа. Если это перечисление налога, нужно прописать «НС».

Нужно помнить, что обязанность плательщика – это не только уплата доначисленного налога, но и отражение операций в учете.

Бухучет доначисления

Доначисление налога на прибыль возможно при наличии этих обстоятельств:

- Занижение доходов предпринимателем.

- Завышение трат.

- Наличие ошибок в декларации.

Если занижение трат произошло в предыдущем периоде, предпринимателю не нужно подавать уточненную декларацию. За него это сделает сама налоговая. В частности, представители органа выполняют доначисление суммы, а затем отражают ее в карте учета расчетов.

Иногда возникает потребность в аннулировании трат не только в бухучете, но и в налоговом учете. Рассмотрим пример. В бухучете нынешнего года требуется отразить прибыль предыдущих периодов. Создается постоянная минусовая разница.

К СВЕДЕНИЮ! В большинстве случаев изменения в бухучете не влекут за собой корректировки в учете налогообложения.

Пример

В 2015 году фирма прошла через контрольное мероприятие. Было обнаружено, что в 2014 году субъект сотрудничал с несуществующими поставщиками. Произошло снятие сумм оплаты за товар в объеме 65 000 рублей.

На основании этой суммы произошло доначисление налога на прибыль в размере 13 000 рублей (65 000 * 20%). В процессе выездной проверки обнаружено также необоснованное увеличение амортизации на сумму 14 000 рублей.

И по этому направлению произошло доначисление на 2 800 рублей.

Бухгалтер в 2015 году выполняет эти записи:

- ДТ99 субсчет «Убытки предыдущих периодов» КТ68. Доначисление налога. Первичка: акт выездной проверки.

- ДТ02 КТ91. Фиксация прибыли в размере 14 000 рублей предыдущих периодов, обнаруженная в нынешнем периоде.

- ДТ99 КТ68. Условный расход в размере 2 800 рублей.

- ДТ68 КТ99 субсчет «ПНА». Фиксация ПНА.

- ДТ99 КТ68. Доначисление налога за предыдущий год.

Корректировка доходов выполняется по той же схеме, что и корректировка трат.

Доначисление НДС

Ситуация с доначислением НДС довольно неоднозначна. В законе нет точных указаний по поводу того, где фиксируются доначисленные суммы НДС. Однако существуют некоторые рекомендации.

В частности, доначисление НДС нужно отражать в расходах исключительно при наличии этого обстоятельства – сумма доначисления образует начальную стоимость продукции или услуг (статья 170 НК РФ), но она была принята к вычету по ошибке.

Когда получен акт проверки, суммы отражаются в себестоимости, если они уже участвуют в определении налога на прибыль (основание – письмо Минфина №03-07-11/222 от 7 июня 2008 года).

Во всех прочих обстоятельствах доначисленный НДС в траты не включается. Основание – подпункт 19 статьи 270 НК РФ. В ней указано, что нельзя принимать к расходам налог, который был предъявлен покупателю. Однако существует и альтернативное мнение.

В частности, НДС можно включить в прочие траты по производству и продаже, которые сокращают базу (подпункт 1 пункта 1 статьи 264 НК РФ). В частности, этой позиции придерживаются некоторые суды.

Пример – постановление ФАС №А32-5096/2007-12/27 от 10 августа 2009 года.

Если человек не желает вступать в конфликты с налоговой, то не стоит включать доначисление НДС в расходы. Отражается только постоянное обязательство.

Что делать, если была доначислена большая сумма налогов

Представители государственной структуры выполняют доначисление по итогам установления верности назначения цен по сделкам. Доначисление выполняется только тогда, когда цена сделки отклоняется от расценок на рынке более чем на 20%.

При увеличении суммы налогов представители налоговой должны руководствоваться статьей 40 НК РФ. Это статья, которая устанавливает принципы определения стоимости товаров и услуг. В этом нормативном положении указаны основания доначисления. В частности, это процент отклонения от рыночных цен.

Если предприниматель не согласен с доначислением, он может оспорить решение на том основании, что представители нарушили положения статьи 40 НК РФ.

К примеру, часто нарушается пункт 3 статьи 40 НК РФ. В этом случае налоговики не устанавливают рыночные цены. При перерасчете налога применяется показатель себестоимости.

Подобное решение признается незаконным (пункт 4 Письма Президиума ВАС №71).

Судебная практика

Налоговики обратились в суд с иском о взыскании недоимки. Последняя сформировалась по итогам занижения налоговой базы. Однако организация не признала своей вины. Обосновала она свою позицию тем, что налоговики неправильно использовали положения статьи НК РФ. Из-за этого произошел необоснованный перерасчет объема налогов.

Арбитражный суд встал на сторону организации.

Обосновал он свое решение тем, что за месяц, в котором налоговики обнаружили занижение цен, наблюдался разброс цен.

То есть установить среднюю рыночную стоимость сложно. Суд установил, что налоговики нарушили пункт 3 статьи 40 НК РФ, так как показатели уровня рыночных цен не анализировались.

А потому требования истца были отклонены (пункт 5 письма Президиума ВАС №71). Имеет смысл проанализировать это судебное решение. Для отстаивания своей позиции имеет смысл апеллировать к нарушению НК РФ. Если человек не ориентируется в законодательстве, рекомендуется обратиться за анализом ситуации к юристу.

Источник: https://assistentus.ru/nalogi-i-uchet/donachisleniye-nalogov-organizacii/

Как быть, если налоговая доначислила миллионы и заблокировала счет? Пошаговое руководство

Блокировка расчетного счета компании – малоприятное последствие, а особенно в совокупности с доначисленными недоимками, пенями и штрафами. Как обеспечительную меру, налоговики ее активно используют и на законных основаниях, и на незаконных. Попробуем разобраться, как избежать таких сюрпризов со стороны налоговой.

Расчетный счет компании заблокировали за «утонувшие» доказательства

В результате выездной проверки налоговая доначислила компании налогов, пеней и штрафов на общую сумму около 57 млн. рублей.

А также наложила запрет на отчуждение (передачу в залог) легкового автомобиля, и приостановление всех расходных операций по счетам компании, поскольку у сотрудников фискальной службы были все основания полагать, что организация может не заплатить долги государству и вывести деньги. В соответствии с п. 10 ст.

101 НК РФ налоговый орган вправе вынести решение о принятии обеспечительных мер, если у него есть достаточные основания полагать, что непринятие этих мер может затруднить или сделать невозможным взыскание недоимок, пеней и штрафов.

Но компания не согласилась с действием налоговиков и начала оспаривать решение в суде. Суды первой и второй инстанции поддержали позицию компании, так как «достаточных» оснований налоговики не предъявили. И в Налоговом кодексе отсутствует перечень конкретных обстоятельств, которые могли бы обосновать блокировку счетов и запрет на отчуждение.

А пока налоговая искала эти «достаточные» основания, компания успела снять с учета авто и подать заявление о признании ее банкротом.

Собрав внушительную доказательную базу, налоговики обратились в кассацию. Изучив детально материалы дела и обратив внимание на «предприимчивость» компании, вышестоящий суд принял сторону налоговой. Каких обстоятельств хватило для блокировки активов?

- Снижение выручки;

- Увеличение кредиторской задолженности;

- Отражение убытков;

- Непредставление в порядке статьи 93 НК РФ документов на проверку.

Но компания пыталась оправдаться:

- Машины нет, но есть недвижимость;

- У компании числится дебиторка в размере 31,5 млн. руб;

- Документальных доказательств нет, т.к. они исчезли в результате затопления офиса.

Доказательства организации суд не убедили, и на основании Постановления АС Западно-Сибирского округа от 01.08.16 № А27-23458/2015 расчетный счет компании заблокировали.

Но возможно ли избежать блокировки счета даже при таких необъективных доказательствах и отстоять свою правоту в суде? В законодательстве есть много нормативных актов, которые защищают налогоплательщиков. Но, к сожалению, не все предприниматели их изучают и применяют.

Что делать, если налоговики заблокировали счет, и как этого избежать?

Шаг 1

В первую очередь, всем предпринимателям необходимо подробно ознакомиться с п. 10 ст. 101 НК РФ, касающегося обеспечительных мер. Налоговики постоянно нарушают закон, блокируя расчетные счета. И они не имеют права делать это сразу.

Сначала при принятии решения об обеспечительных мерах налоговики обязаны наложить запрет на отчуждение имущества, сырья и товара налогоплательщика. См. в частности ст. 101 п. 10 и 14.

Обеспечительные меры применяются, если ИФНС считает, что налогоплательщик может уйти от ответственности.

Чтобы налоговики не приняли решение об обеспечительных мерах и не заблокировали деятельность компании, необходимо доказать, что финансовое состояние компании устойчивое, и вы в любом случае сможете расплатиться по недоимкам, пеням и штрафам, указанным в решении. Для этого придется использовать следующую нормативную базу. Ознакомьтесь с ней подробно:

- Министерство финансов РФ n 10н Федеральная комиссия по рынку ценных бумаг n 03-6/пзПриказ от 29 января 2003 года «Об утверждении порядка оценки стоимости чистых активов акционерных обществ»

- Утвержден Приказом Минфина России и ФКЦБ России от 29 января 2003 г. N 10н/03-6/пз«Правила оценки стоимости чистых активов акционерных общества»

- Министерство экономического развития и торговли РФ n 211 и Федеральная служба России по финансовому оздоровлению и банкротству n 295 Приложение 2 к Приказу Министерства экономического развития и торговли Российской Федерации и Федеральной службы России по финансовому оздоровлению и банкротству от 28 июня 2001 г. N 211/295 «Типовая структура программы финансового оздоровления неплатежеспособной организации» Приложение 3 к Приказу Министерства экономического развития и торговли Российской Федерации и Федеральной службы России по финансовому оздоровлению и банкротству от 28 июня 2001 г. N 211/295 справка о финансовых показателях организации Приложение 4 к Приказу Министерства экономического развития и торговли Российской Федерации и Федеральной службы России по финансовому оздоровлению и банкротству от 28 июня 2001 г. N 211/295состав рабочей группы

- Федеральная служба по финансовому оздоровлению и банкротствуПриказ от 23 января 2001 №16 об утверждении «Методических указаний по проведению анализа финансового состояния организаций»

- Правительство РФ Постановление от 25 июня 2003 г. N 367«Об утверждении правил проведения арбитражным управляющим финансового анализа»

- Федеральная служба России по делам о несостоятельности и финансовому оздоровлениюРаспоряжение от 8 октября 1999 г. n 33-р «Методические рекомендации по проведению экспертизы о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства»

- Правительство РФ Постановление от 27 декабря 2004 г. n 855 «Об утверждении временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства»Временные правила проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства

- Распоряжение Федерального управления по делам о несостоятельности (банкротстве) от 12 августа 1994 г. N 31-р (с изменениями от 12 сентября 1994 г.)«Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса».

Честно говоря, изучать все эти нормативные акты – пытка. Довольно сложно в них разобраться.

Но когда речь идет о доначисленных недоимках в миллионы или десятки миллионов рублей, о блокировании деятельности компании, вам придется изучать всю эту муть.

При этом, вы вправе заменить обеспечительные меры на банковскую гарантию или на залог ценных бумаг, или на поручительство третьих лиц (статья 101 пункт 11 и 12 НК).

Источник: https://turov.pro/kak-byit-esli-nalogovaya-donachislila-millionyi-i-zablokirovala-schet-poshagovoe-rukovodstvo-c/

Налоговые доначисления

Любая налоговая служба имеет право уточнить точность и правильность выставленной на сделке цены между двумя сторонами соглашения на основании подпункта 1 и пункта 2 статьи 40 Налогового кодекса России.

Однако применять взыскательные штрафные меры налоговая имеет право в том случае, когда было доказано, что отмеченная стоимость, фигурирующая в сделке между сторонами, имела отклонения от рыночной больше, чем на двадцать процентов.

Стоит также отметить, что осуществлять ценовой контроль за товаром, цена которого имела значительные отклонения от предписанной, не считается грубым нарушением вышеотмеченной статьи законодательства.

Налоговая инспекция должна будет привести веские доказательства относительно сделки, где стоимость имела заметные отклонения от рыночной на аналогичные товары, на что не раз обращали внимание арбитражные суды.

По итогам проведенной проверки сам налогоплательщик может понимать всю опасность положения, он осознает, что ему придется отплатить все доначисления. В данной ситуации лучшим решением станет факт того что он проведет доначисление и выплатит все налоги, которым облагается рыночная стоимость товара.

Действия налоговой и налогоплательщика при решении о доначислении

Данное решение наиболее оптимальный и рациональный вариант, экономящий денежные средства на пенях и штрафах. Отмеченная ранее статья НК России не отмечает, что налогоплательщик должен сам заниматься доначислением налогов. Обвинить его и наказать по всем правилам можно лишь в том случае, если виновный отказывается выплачивать положенную сумму.

Правонарушение в налоговой сфере будет признано случившимся противоправным действием в том случае, если лицо или налоговый агент нарушил правила статьи номер сорок и будет нести ответственность за это согласно статье номер сто шестьдесят того же кодекса России.

Осуществление перерасчета лишь право налоговой, а не личная обязанность. Это отмечено в третьем параграфе указанной статьи.

Если налогоплательщик, совершивший сделку, которая была на контроле у налоговой инспекции, не занялся вопросом перерасчета налогов, ориентированных на рыночную стоимость, то государственный орган в праве самостоятельно заняться доначислением налогов и, помимо прочего, применить соответствующие штрафные меры.

Правомерность налоговых доначислений

Сам налогоплательщик не может исчислить налог и базу, исходя из основных положений сороковой статьи Налогового кодекса.

Главным отрицательным фактором по этому делу станет выплата пени с суммы, которую доначислила налоговая, и это будет сделано лишь в том случае, если раньше у налогоплательщика не случалось налоговой переплаты.

Судебная практика видела случаи, когда судебный орган принимал решение относительно налогоплательщика об отмене выплат доначислений, если он не применял в одностороннем порядке положения статьи сорок.

Суд может признать правомерность заявленных налоговых доначислений, руководствуясь положениями статьи кодекса, сумм НДС и прочих важных налогов, касающихся прибыли, дорог, содержания жилого объекта и объектов из социальной области.

И тут же суд отмечает, что действия налоговой были неправомерными в решении обременить налогоплательщика налоговой ответственностью согласно первому пункту статьи 122. Суд отмечает, что в кодексе России, касающегося налогов, не отмечено, что налогоплательщик должен сам заниматься расчетом налога, исходя из рыночной стоимость объекта, отмеченного в сделке.

Это в очередной раз доказывает, что налогоплательщик никоим образом не нарушил никаких пунктов статьи сорок, делая отчисления налогов по сумме, отмеченной в сделке.

Однако есть один очень важный и неукоснительный нюанс.

Когда выносится вердикт налогового органа о том, что налогоплательщик должен уплатить доначисления, он всегда налагает на него штрафные санкции вне зависимости от типа налога.

Если данное решение признается правоверным, то суд, чаще всего, полностью удовлетворяет требование государственного органа о получении штрафа от налогоплательщика, пренебрегшего положениями НК России.

Образец заявления

Данная форма заявления подается в суд с целью оспаривания требования налогового органа об уплате налога (сбора, пени или штрафа) и признания его недействительным.

_______________________________________

(Указать наименование арбитражного суда)

Заявитель: _____________________________

________________________________________

(Наименование и адерс организации)

_____________________________________

(Наименование органа, принявшего оспариваемый акт)

_____________________________________

(Адрес органа, принявшего оспариваемый акт)

Заявление о признании недействительным

требования налогового органа об уплате налога, сбора, пени, штрафа

Налоговый орган направил в адрес _____________________________ (далее — Общество) Требование № _________ от «_____»_____________20____года об уплате налога, сбора, пени, штрафа по состоянию на «_____»_____________20____год.

В данном Требовании Обществу предложено уплатить задолженность по налогу ________________________________________ в сумме ___________________________________________________ руб.

и пени в сумме _____________________________________ руб.

Указанное Требование не соответствует нормам Налогового кодекса Российской (далее — НК РФ) Федерации и нарушает интересы Общества.

В соответствии с пунктом 4 статьи 69 НК РФ требование об уплате налога должно содержать сведения о сумме задолженности по налогу, размере пеней, начисленных на момент направления требования, сроке уплаты налога, установленного законодательством о налогах и сборах, сроке исполнения требования, а также мерах по взысканию налога и обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком. Во всех случаях требование должно содержать подробные данные об основаниях взимания налога, а также ссылку на положения Закона о налогах, которые устанавливают обязанность налогоплательщика уплатить налог.

Из постановления Пленума Высшего Арбитражного суда Российской Федерации № 5 от 28.02.2001 г.

следует, что в направленном налогоплательщику требовании об уплате пеней должны быть указаны размер недоимки, дата с которой начисляются пени, ставка пеней, то есть данные, позволяющие убедиться в обоснованности начисления пени.

В оспариваемом Требовании указано, что Заявителем не уплачен налог и пени по сроку уплаты на [число, месяц, год]. В случае неуплаты недоимки по налогу в срок до [число, месяц, год] налоговым органом будут приняты меры принудительного характера, предусмотренные НК РФ.

Требование не содержит указаний на установленный законодательством срок уплаты налога, в нем отсутствуют сведения об имеющейся недоимке по налогу, оно не содержит подробных данных об основаниях взимания налога, в нем также отсутствуют сведения о дате, с которой производится начисление пени, и приведен их расчет, в связи с чем невозможно проверить правильность и обоснованность начисления сумм пеней по предъявленному Требованию.

На основании изложенного, руководствуясь ст.ст. 69, 137, 142 Налогового кодекса Российской Федерации, ст. 198 Арбитражного процессуального кодекса Российской Федерации, прошу:

1. Требование налогового органа об уплате налога, сбора, пени, штрафа № _________ от «_____»_____________20____года признать недействительным.

Приложение:1. Уведомление о вручении копии заявления налоговому органу.2. Документ, подтверждающий уплату государственной пошлины.3. Копия Требования об уплате налога, сбора, пени, штрафа.4. Копия свидетельства о государственной регистрации в качестве юридического лица.

5. Доверенность или иные документы, подтверждающие полномочия на подписание заявления.

__________________________

(Подпись представителя заявителя)

«____»___________________ 20_____ года

Смотрите так же:

Источник: https://lawtax.ru/services/document/nalogovye-donachisleniya

Налоговый учет сумм налогов, доначисленных в ходе проверки (Рюмин С.)

Дата размещения статьи: 30.06.2015

Как учитывать суммы доначисленных в ходе проверок налогов, кроме НДС и налога на прибыль? Этот вопрос далеко не праздный, так как, как правило, большинство выездных налоговых проверок не обходится без таких доначислений.

О его актуальности говорит уже тот факт, что различные ведомства предлагают сразу три разных ответа на него. Позиции Минфина и ФНС России в этом вопросе хотя и близки, но имеют принципиальное различие. Совершенно противоположное мнение по данному вопросу у судей.

В статье будут рассмотрены все точки зрения и даны рекомендации по выбору наиболее оптимальной модели для налогоплательщиков.

Основные налоги, которые в первую очередь проверятся при выездной проверке, — это налог на прибыль и НДС. Однако при проверке очень часто доначисляются и другие налоги, которые в целом можно охарактеризовать как «затратные» налоги, то есть суммы которых уменьшают налогооблагаемую прибыль.

Это такие налоги, как налог на имущество и на землю, водный и транспортный налоги, налог на добычу полезных ископаемых, страховые взносы (пп. 1 п. 1 ст. 264 НК РФ).

При этом инспекторы, вынося решение по проверке, не учитывают, что произведенные ими доначисления такой категории налогов оказывают влияние на налоговую базу по налогу на прибыль, приводя к ее уменьшению.

Возникает вопрос: кто и когда по закону должен учесть такую корректировку? Инспекция или сам налогоплательщик? Предлагаемых вариантов решения сразу несколько. Как в этой ситуации поступать налогоплательщику? Попробуем разобраться и выбрать оптимальное решение.

Что советуют налоговики?

Как известно, подавать уточненные декларации и расчеты по доначисленным при проверке налогам и взносам не надо (п. 3.1 Письма ФНС России от 16.07.2013 N АС-4-2/12705 «О рекомендациях по проведению камеральных налоговых проверок»).

Дело в том, что решение по результатам проверки, наряду с первичной и уточненной декларациями, а также решениями вышестоящих налоговых органов и судов, отменяющими (изменяющими) решения по результатам проверки, является самостоятельным основанием для отражения в карточке «Расчеты с бюджетом» начислений сумм налога, пени, штрафа.

Поэтому все изменения в карточку налогоплательщика вносятся на основании решения инспекции. В представлении уточненной декларации необходимость отсутствует.

Однако ситуация с корректировкой налога на прибыль в сторону уменьшения на суммы доначисленных в ходе проверки «затратных» налогов иная.

Доначислив такие налоги, инспекторы практически никогда сами не пересчитывают налогооблагаемую прибыль в связи с увеличением расходов. Дело в том, что они руководствуются мнением ФНС России, отраженным в Письме от 29.08.2011 N АС-4-2/14018.

По мнению федерального налогового ведомства, нормами Налогового кодекса РФ о налоговых проверках не предусмотрена ни обязанность, ни даже возможность для проверяющих скорректировать налоговые обязательства в сторону уменьшения. Формально они правы, п. 8 ст.

101 Налогового кодекса РФ не предусмотрено отражения в решении проверяющих необходимости уменьшения одного налога вследствие доначисления другого. Руководствуясь вышеизложенной позицией, инспекторы в описательной части решения обычно указывают на необходимость корректировки, а в его резолютивной части пишут, что компания имеет возможность самостоятельно представить соответствующие уточненные декларации. Получается, что без споров с налоговиками уменьшить базу по налогу на прибыль на сумму доначисленных налогов предприятие в такой ситуации сможет только с помощью подачи уточненной декларации за проверяемый период.

Обратите внимание! По мнению ФНС России, при проведении проверки налоговики вообще не имеют права корректировать налоговые обязательства в сторону уменьшения. Поскольку нормами о налоговых проверках это напрямую не установлено.

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/10074

prednalog.ru

Как отразить в учете и декларации доначисление налогов, пеней и штрафов? Этот вопрос волнует всех бухгалтеров, поскольку с данной темой приходится сталкиваться довольно часто.

Рассмотрим тему доначисления налогов по итогам проверки для компаний на общем режиме. В принципе, большой разницы при доначислении налогов на спецрежимах нет, вопрос только в налоге на прибыль и отложенной разнице.

Как отразить в учете пени и штрафы?

На основании акта проверки налоговики выставляют штрафы и пени. Данные санкции отражаются проводкой

Д-т 99 К-т 68

В какой момент отражаются штрафы и пени в учете? Проводку делаем в периоде подписания решения по налоговой проверке.

Ни штрафы, ни пени в данном случае не уменьшают базу по налогу на прибыль, поэтому они всегда формируются за счет чистой прибыли компании (пп. 2 ст. 270 НК РФ). А поскольку данные суммы в расходах не учитываются, то разницы между налоговым и бухгалтерским учетом не возникает.

Пример 1.

В апреле 2014 года налоговики приняли решение по проверке, на основании которого ООО «Круиз» было оштрафовано по статье 122 НК РФ за неуплату НДС в 2013 году на сумму 13 845 рублей. К тому же компании были начислены пени в сумме 2465 рублей.

В апреле бухгалтер сделал проводки:

Д-т 99 «пени и санкции» К-т 68 = 13 845 руб. — начислен штраф за неуплату НДС;

Д-т 99 «пени и санкции» К-т 68 = 2465руб. — начислены пени

Как правильно доначислить налог?

Что такое доначисление налога? По сути, это ошибка бухгалтера. Следовательно, ее нужно исправлять в отчетности того периода, к которому они относятся.

При обнаружении ошибки за текущий год, налоги доначисляются на дату решения по проверке.

Если ошибка найдена при начислении налогов за прошлый год, а баланс еще не утвержден, то доначисление нужно сделать в декабре прошлого года.

Особое внимание стоит обратить на доначисления налогов за прошлые периоды, по которым отчетность уже сдана. Здесь все зависит от того, является ли сумма существенной или нет.

Несущественные ошибки отражают на дату обнаружения (решения по проверке). В бухгалтерском учете такие ошибки трактуются как убытки прошлых лет, выявленные в отчетном периоде. Их отражают проводкой.

Д-т 91 (Д-т 99 при доначислении налога на прибыль) К-т 68

Для существенных ошибок другое правило. Их отражают проводкой

Д-т 84 К-т 68

К тому же, необходимо пересчитать показатели прошлых лет в текущей отчетности. Данный вывод следует из ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности».

Рассмотрим более подробно, как делать исправления в отчетах по конкретным налогам, поскольку для каждого налога есть свои особенности.

Доначисление налога на прибыль

Доначисление налога на прибыль может произойти только в двух случаях: либо вы занизили доходы, либо завысили расходы, соответственно при обнаружении ошибок, вам следует либо показать доходы, либо уменьшить затраты.

Если вы занизили затраты в прошлом налоговом периоде, то исправлений в налоговом учете за текущий год делать не нужно. Подавать уточненную декларацию вам не нужно – по результатам проверки инспекторы сделают это сами: доначислят сумму налога и отразят ее в карточке учета расчетов с бюджетом.

Некоторые расходы необходимо аннулировать не только в налоговом, но и в бухгалтерском учете. К таким расходам, например, можно отнести неправильное начисление амортизации. В этом случае в бухгалтерском учете за текущий год необходимо отразить прибыль прошлых лет. К тому же в учете образуется постоянная отрицательная разница, в результате чего формируется постоянный налоговый актив (ПНА).

Изменения одновременно в бухучете и налоговом учете случаются нечасто. Иногда суммы уменьшаются лишь в налоговом учете. Например, к ним можно отнести оплаты нереальным поставщикам, которых инспекторы посчитали фирмами-однодневками. Тогда в бухучете никаких изменений не будет.

Пример 2.

В 2014 году у ООО «Ксенон2» была выездная налоговая проверка.

В результате чего инспекторы посчитали, что компания в 2013 году работала с нереальными поставщиками, и сняли их суммы оплаты за продукцию в размере 65 000 рублей.

По этой сумме был доначислен налог на прибыль 65 000* 20% = 13 000 рублей.

К тому же, было выявлено явное завышение амортизации на сумму 14 000 рублей. По данному нарушению была начислена сумма

14 000 * 20% = 2800 рублей.

Для ООО «Ксенон2» данные затраты оказались несущественными. Следовательно, бухгалтер по результатам ревизии в 2014 году делает проводки:

Д-т 99 субсчет «убытки прошлых лет» К-т 68 = 13 000 руб. — доначислен налог на прибыль за 2014 год на основании акта проверки;

Д-т 02 К-т 91 = 14 000 руб. — отражена прибыль прошлых лет, выявленная в отчетном году;

Д-т 99 субсчет «условный расход по налогу на прибыль» К-т 68 = 2800 руб. (14 000 руб. х 20%) — отражен условный расход по налогу на прибыль;

Д-т 68 К-т 99 субсчет «ПНА» = 2800 руб. (20 000 руб. х 20%) — отражен постоянный налоговый актив;

Д-т 99 субсчет «убытки прошлых лет» К-т 68 = 2800 руб. — доначислен налог на прибыль за 2013 год по результатам проверки;

При корректировке доходов, нужно придерживаться таких же правил, как и при корректировке расходов. В налоговом учете никаких изменений не будет, соответственно, подавать «уточненку» не нужно.

https://www.youtube.com/watch?v=IC7ThmPtDug

Если в бухучете вы занизили доходы, то в текущем периоде нужно показать прибыль прошлых лет и отразить постоянный налоговый актив (ПНА). В случае, когда в бухгалтерском учете вы все отразили верно, в текущем периоде корректировки делать не нужно.

Схема корректировки и проводки по налогу на прибыль

Налоговые доначисления НДС

Что касается НДС, то здесь ситуация двоякая. Закон не дает четкого ответа на вопрос, куда включать суммы НДС, доначисленные по результатам проверки.

Источник: https://prednalog.ru/donachislenie-nalogov-provodki-otchetnost-nalogovyie-aktyi-proverki/

Как узнать о начисленных налогах через личный кабинет налогоплательщика в 2018 году?

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, как заранее узнать о начисленных налогах, используя личный кабинет налогоплательщика.

Напомню, что ранее на pddmaster.ru был рассмотрен другой способ, позволяющий узнать задолженность по налогам, используя ИНН.

Однако у этого сервиса есть недостаток, подмеченный многими читателями. Заключается он в том, что узнать задолженность по транспортному и другим налогам можно только после того, как установленный законом срок уплаты этих налогов пройдет (после 1 декабря текущего года) и начнут накапливаться пени (проценты за просрочку).

Вполне естественно, что многие читатели хотят узнать о начисленных налогах заранее, чтобы оплатить их вовремя. Особую актуальность этот вопрос имеет в связи с тем, что почта России далеко не всегда доносит до наших квартир уведомления о необходимости уплаты налогов.

Например, в этом году в мой почтовый ящик не положили ни одного уведомления, а должны были принести как минимум два. Уверен, у некоторых читателей ситуация похожая.

Давайте рассмотрим, каким образом можно заранее узнать о начисленных налогах через личный кабинет налогоплательщика.

Личный кабинет налогоплательщика

В отличие от сервиса, позволяющего узнать задолженность по налогам с помощью ИНН или СНИЛС, личный кабинет налогоплательщика требует обязательной регистрации и однократного посещения налоговой инспекции для получения пароля. Тем не менее регистрация того стоит.

Единожды зарегистрировавшись в кабинете налогоплательщика, Вы сможете многие годы своевременно узнавать о начисленных налогах и уплачивать их.

Как узнать о начисленных налогах?

Давайте рассмотрим порядок регистрации в личном кабинете налогоплательщика:

1. В первую очередь нужно посетить налоговую инспекцию. Не имеет значения, в какое отделение налоговой Вы пойдете. С собой Вам потребуются паспорт гражданина РФ и свидетельство о присвоении ИНН. Если идете в налоговую по месту регистрации, ИНН с собой можно не брать.

Обратите внимание, в 2018 году перед обращение в налоговую не требуется заполнять заявление. Все документы будут оформлены на месте.

Рекомендую не посещать налоговую в январе, апреле, июле и октябре. Особенно в последнюю неделю каждого из этих месяцев. Именно в это время происходит массовая подача документов, поэтому в налоговых наблюдаются очереди. В остальные месяцы там достаточно свободно.

При обращении в налоговую нужно сказать, что Вы хотите получить логин и пароль для доступа к личному кабинету налогоплательщика. После этого сотрудник распечатает бланк регистрационной карты, в которой будет указан первичный пароль налогоплательщика.

2. Обратите внимание, что пароль от личного кабинета нужно обязательно сменить в течение месяца. В противном случае первичный пароль будет заблокирован и придется заново идти в налоговую инспекцию за новым.

Войти в личный кабинет можно на этой странице:

Сразу же после первого входа Вам предложат заменить пароль. Обязательно сделайте это.

3. Еще одна особенность личного кабинета, о которой нужно узнать заранее. Содержимое личного кабинета формируется в течение 3-х рабочих дней. Т.е. при первом входе все страницы у Вас будут пустые. Однако через несколько дней в кабинете появится вся необходимая информация о начисленных налогах:

4. Предположим, что Вы решили оплатить транспортный налог. Для этого выполните следующие действия:

— Перейдите на вкладку «Начислено» и нажмите на кнопку «Оплатить начисления»:

— Поставьте галочку напротив графы «Транспортный налог» и нажмите на кнопку «Сформировать платежные документы»:

— После этого Вы получите pdf-файл с квитанцией об оплате:

Используя эту квитанцию, Вы можете оплатить начисленный налог в любом отделении Сбербанка.

Кроме того, существует также возможность оплаты налогов и в режиме онлайн.

Для этого введите значение из поля индекс документа в следующую форму и нажмите на кнопку «Искать!»:

Поиск начисленного налога займет от нескольких секунд до нескольких минут. После этого Вам нужно ввести ФИО налогоплательщика, адрес электронной почты, подтвердить правильность введенных данных и нажать на кнопку «Оплатить!».

Оплата возможна банковскими картами любых российских банков:

Оплата происходит в течение нескольких минут. Так что если сроки уплаты начисленных налогов поджимают, а стоять очереди в банке нет никакого желания, то можно воспользоваться и этим способом.

В завершении статьи хочу сказать, что личный кабинет налогоплательщика — очень удобный сервис. Однако регистрация в нем хоть и проходит быстрее, чем на портале госуслуг, все равно занимает некоторое время. Поэтому регистрироваться я рекомендую заранее, хотя бы за неделю до наступления срока платежа по очередному налогу.

Удачи на дорогах!

Источник: https://pddmaster.ru/poleznye-sovety/kak-uznat-o-nachislennyh-nalogah.html

Как избежать доначисления налогов и налоговой проверки организации

Зачастую, выстраивая свой бизнес, собственники прибегают к различным схемам оптимизации налогообложения, создают множество юридических лиц.

Такой подход к делу имеет свои плюсы: распределяются риски ведения бизнеса, просчитывается убыточность или прибыльность (если, например, каждое из предприятий — разное юридическое лицо), иной раз используются разные специальные режимы налогообложения, применение которых как правило направлено на увеличение прибыли организации, да и имеется множество разных иных причин для разделения бизнеса на группу юридических лиц. Однако не всегда такое разделение может обернутся для хозяйствующего субъекта уменьшением расходов или увеличением прибыли. Итак, в данной статье хотелось бы рассказать о налоговых рисках в схеме «дробления бизнеса».

В ходе налогового мониторинга, уполномоченный орган, как правило выявляет схему дробления по одним и тем же признакам, раскроем основные из них:

- Вновь созданные компании принадлежат одному блоку учредителей;

- Отсутствие самостоятельной деятельности;

- Работа с одними контрагентами;

- Отсутствие у компаний активов, в отличие от головной организации;

- Повторяемость юридических и фактических адресов;

- Разделение произошло в период возможного перехода организации на менее выгодную схему налогообложения (увеличение прибыли, численности работников).

Выявления таких признаков налоговым органом, является основанием для начисления головной организации дополнительных налогов с учетом совокупного дохода всех организаций, а также неприятных штрафов и пеней.

Поскольку целью любой коммерческой организации является максимальное извлечение прибыли, а схема дробления безусловно является эффективным способом такого увеличения, у любого предпринимателя возникает вопрос: как избежать риски, связанные с вынесением уполномоченным органом решения о доначисление налога при работе по такой схеме.

Суммы налоговых платежей, которые доначисляются в результате, бывают колоссальными.

Судебная практика по оспариванию таких решений Налогового органа разнообразна, но, чтобы минимизировать свои риски и получить возможность удачного оспаривания налогового органа, мы советуем обратить внимание на следующие факторы (на основании анализа судебных актов по данной тематике и практике). Обратите внимание на каждый момент в отдельности и ее совокупность в вашей деятельности, чтобы избежать вопросов и подозрений налоговиков:

- Факт того, что общества были зарегистрированы как юридические лица не в проверяемый период и не в результате реорганизации юридических лиц путем выделения, разделения и т.д.

Данный довод является существенным основанием, которому уделяют внимание суды;

- Факт осуществления каждым из обществ самостоятельного вида деятельности, обусловленного потребностью рынка, отличного от видов деятельности остальных Обществ — так же немаловажный и рассматривается судами с особой тщательностью;

- Факт самостоятельного определения обществами от своей деятельности объекта налогообложения, налоговую базу, исчисление налога и представления в налоговый орган по месту учета налоговую отчетность — еще один, на который обращают свои взоры суды;

- Факт того, что сотрудников между обществами не переводили в принудительном порядке, небольшой процент совместительства работников;

- Факт того, что общества располагаются и ведут свою деятельность по разным адресам — тут необходимо отметить, что суды обращают свое внимание ни столько на адрес регистрации юридического лица (так называемый «юридический адрес»), сколько на адрес фактической деятельности юридического лица. Важно также наличие разных телефонов, сайтов, адресов электронной почты;

- Доказательства снижения рисков путем отдельного ведения бизнеса со стороны организаций, участвующих в торгах, а также ведущих лицензируемые виды деятельности. Так, например, при отзыве лицензии из-за нарушений со стороны одной аптеки может пострадать и закрыться на время целая сеть аптечных пунктов;

- Обращается внимание на единство построения системы бухгалтерии и управления, очень сомнительным налоговикам кажется, когда у десятка организаций единый бухгалтер осуществляющий документооборот и банковские операции с одного рабочего места;

- Единство контрагентов (поставщиков, покупателей) у всех фирм также наводит на подозрение налогового органа.

Источник: https://delovoymir.biz/kak-izbezhat-donachisleniya-nalogov-i-nalogovoy-proverki-organizacii.html

Срок давности по налогам физических лиц: разъяснения налогоплательщикам :

Законодательство возлагает на предпринимателей, юрлиц, граждан обязательство по уплате налогов. Эти платежи поступают в бюджеты разных уровней. Средства направляются затем на содержание аппарата управления, армии, поддержание малоимущих категорий граждан, на развитие проектов и так далее.

Налоги, таким образом, представляют собой основной источник бюджетного дохода. Контроль над полнотой и своевременностью отчислений осуществляют уполномоченные госорганы. Как правило, они не напоминают о необходимости внести платеж, обязанные субъекты в большинстве случаев должны делать это самостоятельно.

Если субъект вовремя не осуществит отчисления, образуется задолженность по налогам.

Срок давности

Как правовое понятие эта категория используется в процессуальных кодексах. В ГПК и УПК, в частности, установлены периоды, в течение которых субъект может или подать заявление с требованиями, или обжаловать то или другое постановление.

Имеют ли налоги срок давности? На практике требование от контролирующего органа может поступить в судебную инстанцию через несколько лет после того, как субъект не выполнил обязательство. Кроме самой суммы отчисления, ФНС может вменить штраф.

Срок давности по налогам физических лиц

В первую очередь необходимо отметить, что каких-либо общих правил или единого положения для обязанных субъектов, при которых они освобождались бы от необходимости совершить бюджетное отчисление в случае пропуска установленных законом периодов, не существует. Тем не менее, законодательство определяет ряд случаев, когда контрольный орган ограничен в своих действиях временными рамками.

Какой срок давности налога предусмотрен в НК? В законодательстве определено две категории отчислений, принудительное удержание которых ограничено во времени. Так, существует срок давности транспортного налога. Он предусматривается в ч. 3 ст. 363 НК. Налог на имущество — второй платеж, принудительное удержание которого также ограничено во времени. В отношении этого платежа действует Фз №2003-1.

Ч. 3 ст. 363 НК

В соответствии с положениями статьи срок взыскания составляет 3 года. Служащие контрольного органа при наличии у субъекта непогашенного обязательства вправе обратиться в судебную инстанцию. Они могут это сделать через три года и один день. Однако в этом случае в заявлении суд обязан отказать. Основание — истечение срока давности.

Фз №2003-1

Налог на имущество может принудительно удерживаться также не позднее трех лет с момента образования непогашенного обязательства. Такое правило устанавливает ст. 10 указанного закона. В данном случае действует следующий порядок.

Если субъект не был привлечен к принудительному погашению обязательства в течение 5-10 лет, то контрольные органы могут удержать сумму отчисления только за последние три года. В целом, процедуру взимания средств ограничивает общий срок исковой давности.

По налогам в отдельных случаях следует обращаться к разъяснениям Минфина.

Пени

Многих плательщиков интересует не только срок давности по налогам физических лиц. Для них достаточно актуальной является проблема принудительного удержания пеней и недоимок.

В самом НК отсутствуют положения, по которым предусматриваются те или иные временные рамки для взимания таких сумм или штрафов, вмененных ФНС.

Однако на практике судебные инстанции зачастую применяют нормы ГК, а также придерживаются пояснений, данных ВАС.

Индивидуальные предприниматели

В рамках правоприменительной практики при разрешении вопросов о соблюдении или несоблюдении временных ограничений рассматривается в числе прочего и срок давности по налогам физических лиц (ПБЮЛ), и периоды, определенные для проведения возможной ревизии в ходе выездных проверок. Кроме того, во внимание принимаются периоды, установленные для привлечения субъекта к ответственности за нарушения НК. Все эти временные ограничения укладываются в рассмотренный выше срок давности по налогам физических лиц — в 3 года.

Важный момент

Как выше было сказано, судебная инстанция может отказать контрольным органам в их требовании.

Однако такое возможно только в том случае, если субъект направит ходатайство с указанием, что срок давности уплаты налогов уже прошел.

Если же это заявлено не будет, судебная инстанция вправе рассмотреть и даже удовлетворить требования ФНС. Безусловно, лицо может обжаловать решение. В этом случае будут действовать положения ГПК.

Пресекательные периоды

В НК не установлены какие-либо правила относительно других видов обязательных отчислений.

Не предусматривается общий порядок, в соответствии с которым могло бы производиться списание налогов за тот или другой период. При нарушении прав контрольный орган обращается в суд для их восстановления.

Уполномоченная инстанция руководствуется положениями законодательства и понятиями временных ограничений.

И если в НК установлены сроки давности хотя бы для двух налогов, то в ГПК таких положений конкретно по этому виду требований не предусмотрено. Как в таком случае действуют судебные инстанции? Допустим, ФНС предъявляет требование принудительно удержать с субъекта земельный налог.

Срок давности здесь отсутствует. Однако есть пресекательный период. Он отличается от давностного тем, что начинается не с момента появления обязанности совершить отчисление, а с даты направления требования об уплате вмененной суммы.

Для юрлиц такой период имеет продолжительность 2 года, для граждан — 6 мес.

Противоречия НК

Понятие срока давности по взиманию платежа очень запутано законодателем. Тем не менее, существуют разъяснения, которые сделаны в пользу плательщиков. Само по себе понятие срока давности введено в правоприменительную практику достаточно давно.

При пропуске определенного периода кредитор (государство в том числе) теряет возможность принудительно удержать ту или иную сумму. В законодательстве установлен срок давности для случаев совершения налогового правонарушения. К ним, в числе прочего, следует относить и недоимку. Такой период предусматривается в ст. 113 НК.

В ней сказано, что субъект не может привлекаться к ответственности за налоговое правонарушение, если с даты его совершения или с дня, следующего после окончания отчетного (налогового) периода, на протяжении которого оно имело место, прошло 3 года. Общие временные рамки, установленные ГК, также равны трем годам.

На первый взгляд, все ясно. Однако не так все в законодательстве прозрачно на самом деле.

Существует, в частности, в НК статья 48.

В ней указано, что заявление в суд о требовании принудительно удержать непогашенную сумму обязательного платежа в бюджет за счет имущества плательщика — гражданина либо его налогового агента — может подаваться контрольным органом (ФНС либо таможенной службой) не позднее полугода после окончания периода исполнения предусмотренной в законе обязанности. Таким образом, можно сделать вполне логичный вывод, что ст. 48 НК действует в пользу субъекта. По смыслу нормы трехлетний период сокращается до 6 мес. Но в НК существует ст. 70. В соответствии с ней требование о выплате налога, которое выставляется лицу по решению контрольного органа после проведения проверки, должно направляться субъекту в десятидневный срок с даты вынесения постановления. Это положение можно трактовать как необоснованное увеличение продолжительности периода практически до бесконечности.

Обуславливается это положениями ст. 89 НК. В соответствии с ней выездная проверка, которая выполняется вышестоящим подразделением ФНС в рамках контроля деятельности нижестоящей структурной единицы, осуществлявшей первоначальную процедуру надзора, может осуществляться вне зависимости от времени проведения предыдущей (первоначальной).

Соответственно, решение может быть принято когда угодно. А от даты его вынесения уже зависит фактическое исчисление давностного срока. При этом ранее существовала ст. 24, которая была отменена ввиду появления «более прогрессивной» части НК.

В ней четко указывалась продолжительность срока давности по претензиям в отношении физлиц по принудительному удержанию налогов с них. Она составляла 3 года.

Разъяснения ВАС

Президиум Суда в постановлении № 3803/01 фактически подтвердил наличие права налоговой службы на удержание недоимки относительно подоходного налога за пределами установленного в ст. 113 трехлетнего срока. Указанный документ был вынесен по конкретному делу.

В нем, в частности, указано, что в соответствии с актом проверки ФНС принято решение о доначислении субъекту подоходного налога, вменении штрафа и пеней.

Кассационный суд, отменяя постановления первой и апелляционной инстанций, указал необоснованность применения индивидуальным предпринимателем льготы. В соответствии с этим требования были удовлетворены и в части удержания недоимки, и по вмененному штрафу за ее допущение.

Но вынося решение, кассационный суд не принял во внимание, что налоговая инспекция пропустила срок давности, в пределах которого плательщика можно привлечь к ответственности.

По ст. 113 НК субъект не может подвергаться наказанию за правонарушение, если прошло три года. Таким образом, ВАС в своем постановлении признает, что срок давности распространяется только на штраф, а на недоимку не действует.

Спустя примерно год после вынесения этого акта Суд высказал несколько другое мнение по данному вопросу. В настоящее время, таким образом, срок давности по недоимке составляет 9 мес. + время исполнения требования.

Исчисление этого периода начинается с даты, определенной для отчисления обязательного платежа по закону.

Информационное письмо Президиума ВАС

Источник: https://BusinessMan.ru/new-srok-davnosti-po-nalogam-fizicheskix-lic-razyasneniya-nalogoplatelshhikam.html