Командировка: какие расходы на проезд можно компенсировать

Начнем с того, что заглянем в п.п. «а» п.п. 170.9.1 НКУ. В нем указано, что не являются доходом налогоплательщика и подлежат компенсации, в частности, расходы на проезд (в том числе на перевозку багажа, бронирование транспортных билетов) как к месту командировки и назад, так и по месту командировки (в том числе на арендованном транспорте).

Как видите, законодатель здесь был совсем не многословен. Поэтому более подробный перечень подлежащих компенсации транспортных расходов желательно оговорить в Положении о служебных командировках. В свою очередь, при его разработке не грешно будет «подсмотреть» в «бюджетную» Инструкцию № 59*.

Что же она говорит по поводу подлежащих компенсации расходов на проезд? При условии соответствующего документального подтверждения командированным работникам возмещают расходы на проезд в размере стоимости (п. 6 разд. II и п. 9 разд. ІІІ Инструкции № 59):

— проезда к месту командировки и обратно воздушным, железнодорожным, водным и автомобильным транспортом общего пользования (кроме такси) с учетом всех расходов, связанных с приобретением проездных билетов.

Учтите: если существует несколько видов транспорта, связывающих место постоянной работы с местом командировки, администрация предприятия может предложить командированному работнику вид транспорта, которым ему следует пользоваться.

При отсутствии такого предложения вид транспорта работник выбирает самостоятельно.

Расходы на проезд командированного работника в мягком вагоне, судами морского и речного транспорта, воздушным транспортом по билетам 1-го класса и бизнес-класса возмещают в каждом случае с разрешения руководителя согласно оригиналам подтверждающих документов;

Указанные расходы не являются излишне израсходованными средствами.

— проезда транспортом общего пользования (кроме такси) до станции, пристани, аэропорта, если они расположены за пределами населенного пункта, где постоянно работает командированный работник, или к месту пребывания в командировке;

— расходов на проезд городским транспортом общего пользования (кроме такси) и на арендованном транспорте по месту командировки. Заметим, что для компенсации таких расходов п. 6 разд.

ІІ Инструкции № 59 выдвигает еще одно требование (кроме документального подтверждения затрат) — маршрут передвижения работника по месту командировки должен быть согласован с руководителем предприятия.

Однако для хозрасчетных предприятий, на наш взгляд, согласование маршрута — условие не принципиальное в силу «добровольности» Инструкции № 59.

Если же вы предусмотрите подобную норму в Положении о служебных командировках, тогда помните: такой маршрут утверждает руководитель предприятия при направлении работника в командировку (если он известен предварительно) или после возвращения из командировки и предоставления Отчета;

Источник: https://i.Factor.ua/journals/buh911/2018/may/issue-23/article-36052.html

Командировочные расходы: гарантии, компенсации, налогообложение

Отправляя работника в командировку, необходимо знать, какие выплаты следует производить, какие расходы обязательны к возмещению, в отношении каких расходов действуют законодательно закрепленные нормы.

Порядок и особенности налогообложения расходов, связанных с командировками. Для того, чтобы легче было ориентироваться в данной теме, мы создали данную памятку.

Документальное оформление командировки – это отдельная тема.

Сейчас мы поговорим о гарантиях, компенсациях, связанных со служебными командировками и их налогообложении.

Гарантии, предоставляемые при направлении в командировки, установлены главой 24 Трудового кодекса РФ.

Служебная командировка

Что является служебной командировкой? Работник распоряжением руководства направляется с целью выполнения служебного поручения на определенный срок на место, не являющееся местом его постоянной работы.

При этом, за ним сохраняется его рабочее место, должность и средний размер заработной платы. Расходы, связанные с командировкой, возмещает организация.

Расходы возмещаются независимо от того, справился работник со служебным заданием, являющимся целью командировки, либо нет.

Следует учесть, что не все поездки, связанные с работой, являются командировкой.

Так, командировкой не являются поездки, связанные с разъездным характером работы. Командировочные не выплачиваются в таких случаях, вместо них работники получают специальные надбавки.

Кого запрещено направлять в командировку

Законодательство запрещает направлять в командировку следующие категории работников:

- Беременные женщины;

- Лица до восемнадцати лет;

- Работающие по ученическому договору.

Напомним, что ученический договор – гражданско-правовой договор, который организация или предприниматель заключает с соискателем, с целью его профессионального обучения.

Если в организации работают женщины, имеющих детей, не достигших трехлетнего возраста, закон позволяет направлять их в командировку исключительно с их согласия.

Условия и ограничения

Длительность командировки ограничена законодательством до 40 календарных дней. В этот срок не включается время нахождения в пути. Данное ограничение действует не во всех случаях. Так, руководители и специалисты, которые направляются для выполнения строительных работ, а также наладочных и монтажных работ могут находиться в командировке, продолжительностью до одного года.

Такие сроки установлены для случаев, когда работник направляется в командировку в пределах России. Для заграничных командировок предел не установлен.

Если работник направляется в заграничную командировку, суточные с 61 дня такой командировки, выплачиваются по нормам, которые установлены для работников загранучреждений РФ, расположенных на иностранной территории, в которой находится работник в командировке.

Гарантии и компенсации

Трудовым кодексом предусмотрены следующие компенсации и гарантии при командировках:

- Сохранение на период командировки рабочего места, должности и средней заработной платы за работником;

- Возмещение расходов на поездку до места назначения и обратно;

- Возмещение расходов на проживание;

- Выплата суточных;

- Возмещение расходов работника в командировке, если они разрешены работодателем.

Как рассчитать средний заработок командированному работнику

Средний размер заработной платы в данном случае, рассчитывается по общим правилам, установленным ст. 139 Трудового кодекса, для всех случаев. Расчетный период – 12 месяцев предшествующих месяцу направления в командировку.

Выплаты – все, независимо от источников, если они выплаты предусмотрены в организации.Для исчисления размера среднего заработка, сохраняемого на время командировки, следует использовать средний дневной его размер.

Это касается всех работников, кроме тех, кто работает на условиях суммированного учета рабочего времени.

Во всех случаях, кроме случаев, когда определяется сумма для выплаты отпускных или компенсаций за неиспользованный отпуск, размер среднедневного дохода определяется путем деления начисленной в расчетном периоде зарплаты, с учетом премий и разного рода вознаграждений, на количество отработанных в этом же периоде дней.

Размер среднего дневного заработка для оплаты периода командировки исчисляется по формуле: СДЗ = ЗП/РД, гдеСДЗ – средний дневной заработок;ЗП – доход в расчетном периоде;

РД – количество отработанных в этом периоде дней Для определения среднего заработка, среднедневной заработок умножается на количество, подлежащих оплате, дней.

Командированному сотруднику следует оплатить все рабочие дни, согласно действующему в организации графику, которые приходятся на время нахождения в командировке, включая время нахождения в пути и время вынужденных остановок в пути.

Для определения средней зарплаты при командировке используйте формулу:СЗ = СДЗ х КД, гдеСЗ — средний заработок;

КД – количество подлежащих оплате дней.

Налогообложение среднего заработка, сохраняемого на период командировки

Средний заработок, начисленный командированному сотруднику, является его доходом, с которого, согласно п.1 ст.226 НК РФ, следует удержать НДФЛ. Удерживается этот налог при фактической выплате дохода. Удерживая НДФЛ, не следует забывать, про положенные работнику вычеты.

Иными словами, порядок налогообложения не отличается от того порядка, который действует при выплате заработной платы. Поэтому на эту сумму следует начислить обязательные страховые взносы в ПФР, ФСС, ФФОМС а также, взносы от несчастных случаев и профзаболеваний.

Все вышесказанное не относится к компенсационным выплатам, которыми, в данном случае, являются: суточные, в пределах установленных норм, подтвержденные соответствующими документами целевые расходы на проезд и на оплату жилья.

Суточные, в части превышения норматива, считаются доходом работника и облагаются налогами в соответствующем порядке. Рассмотрим этот вопрос более подробно.

Расходы подлежащие компенсированию и их налогообложение

Выше мы перечислили, какие выплаты гарантирует работодатель, отправляя работника в командировку. Теперь поговорим об этом подробней.

СуточныеСуточные выплачиваются за каждый день командировки, включая дни нахождения в пути. Днем выезда считаются сутки, до 24 часов, в течение которых отправляется работник в командировку и календарные сутки до 24 часов – днем прибытия.

Суточные не выплачиваются, если длительность командировки составляет один день. Также, не выплачиваются в том случае, если работник может ежедневно возвращаться домой.

Исключением является ситуация, когда работник направлен в командировку на иностранную территорию, откуда он вернулся в тот же день, то суточные оплачиваются в размере 50%.Размер суточных устанавливается и закрепляется внутренними документами организации.

В целях налогообложения налогом на прибыль, размер суточных не ограничен. Вся сумма в полном размере включается в состав расходов.

При этом Налоговым кодексом установлены нормативы в отношении суточных в целях исчисления налога на доходы физических лиц. Так, согласно п.3 ст.217 Кодекса, в отношении суточных в 2013 году действуют прежние нормативы – 700 рублей за каждый день нахождения в командировке, включая дорогу, для территории России, и 2500 рублей за день командировки за границей.

| Место командировки | Предельные нормы суточных (руб./день) |

| Командировка на территории РФ | 700-00 |

| Командировка за пределами РФ | 2500-00 |

| Командировка за пределами РФ длит.в 1 день | 50% от нормы |

Отчитываться за суточные работник не должен и представлять документы для подтверждения расходов по суточным он также не обязан. Подтверждающим документом для данного вида расходов является командировочное удостоверение.

Расходы на проездРасходы на проезд «туда и обратно», возмещаются в части стоимости проезда на транспорте общего назначения.

В эту сумму входят страховые платежи по страхованию пассажиров, оплата за пользование постельными принадлежностями. Если были расходы на услугу предварительной оплаты проездного документа, то они тоже возмещаются работодателем.

Если работник потерял проездные документы, то возмещение должно произвестись по их минимальной стоимости.

Работодатель может по заявлению работника возместить и полную стоимость проезда, однако эти суммы не могут быть учтены в расходах, для целей налогообложения.

На что обратить вниманиеСледует проследить, чтобы даты прибытия и убытия на билетах, совпадали с датами, указанными в командировочном удостоверении.Если даты не совпадают, всю сумму компенсации расходов на проезд, при проверке поставят в доход работнику, с требованием уплаты НДФЛ.

Налоговые органы аргументируют это тем, что если не совпадают даты, т.е. работник выехал раньше, чем указано в командировочном удостоверении, или вернулся позже указанной даты, значит, у него в месте прохождения командировки есть личные дела, которыми он и занимался.

И оплата билетов до места назначения и обратно, расценивается, как оплата услуг в интересах работника.

Если работник до места прохождения командировки добирается на личном транспорте, такие расходы оплачиваются только в пределах компенсации за пользование личным транспортным средством в служебных целях, такова позиция ФНС России (Письмо от 21.05.2010 № ШС-37-3/2199).

В целях исчисления НДФЛ и налога на прибыль в отношении компенсации за использование личного т/с в 2013 году действуют прежние нормы:

| Транспортное средство | Предельные нормы компенсации (руб.) |

| Легковые автомобили с объемом двигателя: | |

| — до 2000 куб. см включительно | 1200-00 |

| — свыше 2000 куб. см | 1500-00 |

| Мотоциклы | 600-00 |

Если вы не согласны с этим, и готовы поспорить с чиновниками в суде, обратите внимание на следующее.

Такая позиция ФНС не соответствует требованиям Налогового кодекса.

Так, компенсация за использование личного транспорта ( подп.11 п.1 ст.

264 Кодекса) статья расходов, не имеющая отношение к расходам на возмещение проезда в командировку, поскольку этот вид расходов указан в подп.12 п. 1 ст.264 Кодекса.

Вместе с тем, Трудовой кодекс гарантирует возмещение фактических расходов на проезд до места командировки, независимо от вида транспорта. Налоговый кодекс в отношении таких расходов не содержит ограничений и нормативов, согласно подп.12 п.1 ст.264 НК РФ, расходы на проезд работника к месту работы и обратно относятся в полном объеме в состав прочих расходов.

Если организация решила возместить расходы на проезд на личном автомобиле в полном объеме, с последующим включением таких затрат в расходы, необходимо проследить, чтобы все расходы были документально подтверждены.

Расходы на проживаниеРасходы по найму жилого помещения возмещаются в пределах действующих норм за сутки проживания.

Если работник проживал в гостинице, эти расходы возмещаются в полном размере, при их документальном подтверждении.

Напоминаем, что эти суммы налогом не облагаются, при этом они уменьшают налогооблагаемую базу по налогу на прибыль.Если работник не может представить оправдательные документы? В этом случае, их следует возместить согласно действующим нормативам.

Если работник представил «расходные» документы, в которые включены услуги за пользование мини-баром, сауной и т.д.? Такие расходы не возмещаются.

Однако, если эти расходы отдельно не выделены в счете, работодатель по своему усмотрению может их возместить. Если же они отдельно выделены в документе, запрета на их возмещение закон не устанавливает. Возмещать можно расходы в любом объеме.

Однако впоследствии учесть в расходах в целях уменьшения налога на прибыль такие затраты нельзя, но при этом следует со всей суммы исчислить, удержать и перечислить в бюджет НДФЛ.

К компенсируемым затратам относятся также расходы на пользование телефоном, телевизором и холодильником.

Поскольку многие гостиницы выделяют в документах отдельной строкой суммы за пользование этими минимальными удобствами, у многих возникает вопрос, возмещаются они или нет. И если их возместить, следует ли удерживать НДФЛ?

Нет, возмещение таких расходов налогом не облагается. Такие затраты относятся к расходам, связанным с проживанием.

Питание отдельно не оплачивается, т.к. считается, что суточные включают в себя такие расходы.

Прочие расходыКакие еще расходы можно возместить, не опасаясь, что при проверке такое возмещение будет квалифицировано, как доход работника, подлежащий налогообложению?

Возмещение дополнительных расходов зависит от цели служебной командировки.

Возмещаются расходы непосредственно связанные с выполнением служебного задания.

Это могут быть: услуги синхронного перевода, услуги перевода материалов, стоимость входных билетов на выставку, конгресс, биржу и т.п.

Налогообложение

| Компенсации и выплаты | Налогообложение | Включение в расходы для целей уменьшения налога на прибыль | |

| НДФЛ | Страховые взносы | ||

| Средний заработок за период командировки | удерживается | начисляются | включается |

| Суточные | В пределах 700 руб/сутки не облагаются, суммы свыше — облагаются | Не начисляются | Включаются в полном объеме |

| Расходы на проезд | Не удерживается | Не начисляются | Включаются в полном объеме |

| Расходы на проживание | Не удерживается | Не начисляются | Включаются в полном объеме |

Подразумевается, что все выплаты, за исключением суточных и среднего заработка, документально подтверждены.

Вычет НДС по командировочным расходам

По расходам на проживание в гостинице, за исключением расходов на дополнительные услуги, НДС принимается к вычету.

Основанием является счет-фактура гостиницы, выделение суммы НДС в документах и документы, подтверждающие фактическую оплату услуг.

По расходам на проезд, НДС ставится в зачет, если командировка проходила на территории России.

Для этого необходимо, чтобы в билете или ином проездном документе, сумма НДС была выделена одной строкой, счет-фактура в данном случае не требуется.

Если расходы за пользование постельными принадлежностями включены в стоимость билета, НДС учитывается в том же порядке. Если же такие расходы оплачиваются отдельно, то счет-фактура по ним обязателен.

наверх

Полезные материалы:

Расчет отпускных в 2013 году

Больничный для совместителя

Наглядный пример расчета больничного в 2013 году

Расчет больничного в 2013 году

Расчет пособий по беременности и родам в 2013 году

Наглядный пример расчета пособий по беременности и родам

Справочник по детским пособиям

На какие выплаты можно направлять зарплату работника

Таблица штрафов за нарушение трудового законодательства

Все работодатели должны проводить аттестацию рабочих мест

Выплачиваете зарплату в конвертах? Этот материал для вас

Изменения законодательства о страховых взносах

Новые правила расчета детских поссобий и декретных в 2013 году

Последние разъяснения Минфина о детских пособиях

Источник: https://paruscbp.ru/poleznaya-informaciya/komandirovochnye-raskhody-garantii-kompensatsii-nalogooblozhenie.html

Транспортные расходы в командировке

В процессе основной работы сотрудник компании может быть направлен в служебную командировку.

Таковой она будет являться, если работник направляется в другой регион (город, область, страну) на определенный срок для конкретной цели по приказу руководителя компании (ст. 166 ТК РФ).

Если деятельность сотрудника в основном разъездная и рабочие обязанности выполняются в пути, такая поездка не может считаться служебной. В нашем обзоре мы рассмотрим, как положено возмещать транспортные расходы в командировке.

Законодательством установлено, что затраты, понесенные сотрудником компании в ходе служебной поездки, подлежат обязательному возмещению со стороны организации (работодателя) (ст. 168 ТК РФ).

Также возмещение производится в полном объеме суммы средств, потраченных на покупку билетов на проезд к месту назначения и обратно.

Приобретение билетов в указанный день по маршруту командировки должно подтверждаться проездными билетами (Постановление № 749, п. 12).

Приобретение билетов на проезд в процессе служебной командировки возмещается в размере расходов по факту, но не выше фиксированной стоимости проезда. Дополнительно возмещается страховой взнос на страхование пассажиров во время передвижения.

Командированному сотруднику компенсируют расходы на билеты по командировке с обязательным подтверждением факта покупки на передвижение:

- Транспортом общего назначения (пользования), кроме такси.

- Водным транспортом – морские суда (каюты 5 уровня), речные суда (каюты 3 класса), паромы (каюты 1 класса).

- Воздушным транспортом – авиабилеты на перелет в салоне эконом-класса.

- Железнодорожным транспортом – билеты в купе скорого поезда, проезд в метро.

Все расходы, связанные с передвижением во время командировки, подлежат обязательной компенсации и не облагаются НДФЛ. Если работник направляется в служебную поездку в другую страну, согласно Постановлению № 749, п. 23, ему компенсируются:

- Оформление визы, загранпаспорта и прочих выездных документов.

- Оплата аэродромных, автомобильных, консульских сборов.

- Приобретение медицинской страховки.

По возвращении из служебной поездки в течение 3 рабочих дней сотрудник представляет в направляющую компанию отчет о расходах, к которому прикладываются квитанции, чеки, билеты на проезд и иные документы, подтверждающие целевое назначение выданных авансовых средств (п. 26 Постановления № 749).

Сотрудник, направленный в служебную командировку, должен правильно использовать выданные ему средства и не превышать установленного лимита. К отчету обязательно прикладываются чеки и проездные билеты, подтверждающие передвижение сотрудника на указанном виде транспорта. В случае утери билетов работнику возмещается сумма в размере минимальной стоимости пассажирского проезда.

Источник: https://zhazhda.biz/base/transportnye-rashody-v-komandirovke

Командировочные и иные аналогичные расходы: налогообложение НДФЛ командировочных расходов

(Семенихин В. В.)

(«Налоги» (газета), 2010, N 36)

Текст документа

КОМАНДИРОВОЧНЫЕ И ИНЫЕ АНАЛОГИЧНЫЕ РАСХОДЫ:

НАЛОГООБЛОЖЕНИЕ НДФЛ КОМАНДИРОВОЧНЫХ РАСХОДОВ

В. В. СЕМЕНИХИН

Бизнес — дело хлопотное, особенно если деятельность компании не ограничивается рамками одного региона.

В таких условиях решать те или иные производственные задачи без наличия служебных командировок крайне сложно, а порой и просто невозможно.

Направляя своего сотрудника в деловой вояж, фирма возмещает ему расходы, связанные с командированием, которые учитываются ею в составе налогооблагаемых расходов при налогообложении.

На такие расходы фирм фискалы всегда обращают особое внимание, ведь помимо налога на прибыль их наличие всегда связано с налогом на доходы физических лиц, налоговым агентом по которому признается любой работодатель. Учитывая это, в статье мы подробно рассмотрим налогообложение НДФЛ командировочных расходов.

Порядок исчисления и уплаты НДФЛ, как известно, определен гл. 23 «Налог на доходы физических лиц» Налогового кодекса Российской Федерации (далее — НК РФ), согласно которой плательщиками указанного налога выступают физические лица.

Причем перечень доходов налогоплательщика, не подлежащих налогообложению, определен положениями ст.

217 НК РФ, из которой вытекает, что все виды установленных действующим законодательством Российской Федерации, законодательными актами ее субъектов, а также решениями представительных органов местного самоуправления компенсационных выплат, связанных с исполнением налогоплательщиком трудовых обязанностей, не облагаются НДФЛ. При этом любые компенсационные выплаты, производимые в пользу налогоплательщика НДФЛ, освобождаются от налогообложения только в пределах норм, установленных в соответствии с законодательством Российской Федерации.

Следовательно, для того чтобы разобраться с вопросами налогообложения НДФЛ командировочных расходов, нужно знать, что такое командировка и какие расходы признаются собственно командировочными расходами, вменяется ли в обязанности фирмы их возмещение, к какой категории компенсационных выплат они относятся, какими документами подтверждаются и т. д. и т. п. Поэтому начнем с самого начала.

Статьей 166 Трудового кодекса Российской Федерации (далее — ТК РФ) определено, что служебная командировка — это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

Из данного определения вытекает, что в командировку может быть направлен только сотрудник, которого с фирмой связывают нормы трудового договора. Сегодня это подтверждает и п.

2 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства Российской Федерации от 13 октября 2008 г.

N 749 «Об особенностях направления работников в служебные командировки» (далее — Постановление N 749), которым руководствуются исключительно все работодатели при командировании своих работников как внутри страны, так и за ее пределы.

Следовательно, деловая поездка лица, работающего в компании на основании гражданско-правового договора, командировкой не является. Аналогичные разъяснения дают и финансисты в письме Минфина России от 19 декабря 2006 г. N 03-03-04/1/844.

Кроме того, не признаются командировками поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер. На это прямо указано в ст. 166 ТК РФ. Значит, расходы работников, чей труд связан с регулярными служебными поездками или с разъездным характером работы, не могут рассматриваться в качестве командировочных расходов.

В силу того что командирование возможно только в рамках трудовых отношений, на командированного работника организации распространяются все гарантии и компенсации, установленные ТК РФ.

Напомним, что в соответствии со ст. 167 ТК РФ при направлении работника в служебную командировку ему гарантируются сохранение места работы (должности) и среднего заработка, а также возмещение расходов, связанных со служебной командировкой.

При этом расчет среднего заработка производится в соответствии со ст. 139 ТК РФ с учетом Положения об особенностях порядка исчисления средней заработной платы, утвержденного Постановлением Правительства Российской Федерации от 24 декабря 2007 г. N 922 «Об особенностях порядка исчисления средней заработной платы».

Обратите внимание!

Суммы среднего заработка, начисленного работнику в период командировки, не являются командировочными расходами работодателя — они включаются в состав расходов на оплату труда.

Состав возмещаемых работодателем командировочных расходов определен нормами ст. 168 ТК РФ, к ним относятся:

— расходы по проезду;

— расходы по найму жилого помещения;

— дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

— иные расходы, произведенные работником с разрешения или ведома работодателя.

Причем, в каком порядке и размере фирма будет производить возмещение командировочных расходов своим работникам, она решает самостоятельно и закрепляет свое решение либо в коллективном договоре, либо в ином локальном нормативном документе, например в положении о командировках.

Обращаем ваше внимание на то, что состав возмещаемых командировочных расходов, установленный ст. 168 ТК РФ, не является исчерпывающим, вследствие чего он может быть и значительно дополнен работодателем.

Так, фирма может принять решение о возмещении своим работникам таких расходов, как оплата услуг связи, оплата добровольных страховок по договорам личного страхования, аренда автомобиля в командировке и т. д.

Виды и размеры возмещаемых командировочных расходов, закрепленные коллективным договором или положением о командировках, по сути, являются «внутренними» нормами возмещения командировочных расходов, установленными фирмой в соответствии с законодательством Российской Федерации.

Нужно сказать, что ст. 168 ТК РФ содержит только общие формулировки в части командировочных расходов, возмещаемых работодателем, и не поясняет, какие виды расходов на проезд, жилье и так далее могут включаться в их состав.

Вместе с тем более подробная информация о возмещаемых командировочных расходах сегодня содержится в Постановлении N 749.

Так, в п. 12 Постановления N 749 сказано, что расходы по проезду к месту командировки на территории Российской Федерации и обратно к месту постоянной работы включают в себя:

— расходы по проезду транспортом общего пользования соответственно к станции, пристани, аэропорту и от станции, пристани, аэропорта, если они находятся за чертой населенного пункта, при наличии документов (билетов), подтверждающих эти расходы;

— страховой взнос на обязательное личное страхование пассажиров на транспорте;

— оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей.

Причем в аналогичном порядке определяются и расходы по проезду из одного населенного пункта в другой, если работник командирован в несколько организаций, расположенных в разных населенных пунктах.

Имейте в виду, что порядок возмещения расходов по проезду, предусмотренный п. 12 Постановления N 749, применяется как в отношении российских командировок, так и при поездках за границу, на это указывает п. 22 Постановления N 749.

Кроме того, как следует из п. 23 Постановления N 749, при заграничных поездках командированному сотруднику дополнительно возмещаются:

— расходы на оформление заграничного паспорта, визы и других выездных документов;

— обязательные консульские и аэродромные сборы;

— сборы за право въезда или транзита автомобильного транспорта;

— расходы на оформление обязательной медицинской страховки;

— иные обязательные платежи и сборы.

Чтобы иметь возможность выполнить свою обязанность по возмещению командировочных расходов работнику, организации необходимо оформить целый ряд первичных документов. Ведь в соответствии с требованиями Федерального закона от 21 ноября 1996 г.

N 129-ФЗ «О бухгалтерском учете» фирма обязана подтверждать проводимые ею хозяйственные операции оправдательными документами, служащими первичными учетными документами, на основании которых ведется бухгалтерский учет.

Причем по общему правилу для документального подтверждения хозяйственных операций организации применяют унифицированные формы первичных учетных документов, утвержденные Госкомстатом России по согласованию с Минфином России и Минэкономики России.

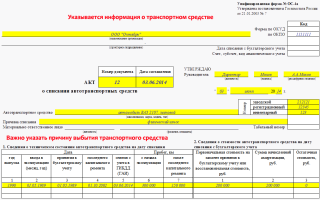

Напоминаем, что типовые формы первичных учетных документов, оформляемые при любых командировках работников, утверждены Постановлением Госкомстата России от 5 января 2004 г. N 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» (далее — Постановление N 1).

К ним относятся:

— служебное задание по форме N Т-10а, в котором организация указывает цель служебной поездки сотрудника. После командировки сотрудник сдает этот документ в бухгалтерию фирмы с отчетом о выполнении служебного поручения;

— приказ (распоряжение) о направлении работника в командировку по форме N Т-9. Если в командировку направляются несколько работников, то приказ оформляется по форме N Т-9а. Основанием для издания приказа о командировании является служебное задание;

— командировочное удостоверение по форме N Т-10. Выписывается в одном экземпляре на основании приказа, выдается на руки командированному лицу и находится у него в течение всей поездки.

Удостоверение подтверждает фактическое время пребывания командированного сотрудника в служебной командировке.

В каждом пункте назначения в нем проставляются отметки о времени прибытия и выбытия сотрудника, заверяемые подписью ответственного должностного лица и печатью.

Помимо указанных форм кадровой документации в состав «командировочного документооборота» входит еще и авансовый отчет сотрудника, который сдается им в бухгалтерию в течение трех рабочих дней с момента возвращения из командировки. Ведь перед поездкой командированное лицо получает аванс на покрытие командировочных расходов, на это указывает п. 10 Постановления N 749.

Унифицированная форма авансового отчета N АО-1 «Авансовый отчет» и указания по ее заполнению утверждены Постановлением Госкомстата России от 1 августа 2001 г. N 55 «Об утверждении унифицированной формы первичной учетной документации N АО-1 «Авансовый отчет».

Обратите внимание!

В своем письме от 14 сентября 2009 г. N 03-03-05/169 специалисты Минфина России разъясняют, что действующий сегодня порядок оформления документов, связанных с командированием работников, установленный Постановлением N 749, в качестве неотъемлемого приложения к авансовому отчету работника предусматривает наличие следующих оправдательных документов:

— командировочного удостоверения, оформленного надлежащим образом.

Указанный документ не оформляется только при командировании за границу (кроме поездок в государства — участники СНГ, с которыми заключены межправительственные соглашения, на основании которых в документах для въезда и выезда пограничными органами не делаются отметки о пересечении государственной границы). В случаях российских командировок и в указанные страны СНГ заполнение реквизитов «прибыл-убыл» предусматривается в случаях, если местом командирования является юридическое лицо;

— о найме жилого помещения;

— о фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей);

— об иных расходах, связанных с командировкой.

Причем все оправдательные документы о фактически произведенных расходах командированного сотрудника должны быть оформлены в надлежащем порядке, так как дефекты их оформления влекут за собой несоответствие авансового отчета требованиям законодательства Российской Федерации и соответственно указанная в нем сумма расходов не может быть включена в состав расходов в целях налогообложения прибыли как не имеющая надлежащего документального подтверждения.

Как видим, в данном письме специалисты Минфина России не рассматривают такие унифицированные формы учетной кадровой документации, как приказ (распоряжение) о направлении работника в командировку (формы N Т-9 и Т-9а) и служебное задание (форма N Т-10а), как обязательные к оформлению для целей налогообложения. По мнению специалистов Минфина России, их наличие и оформление определяется внутренним документооборотом компании.

Вместе с тем, несмотря на такой подход финансистов в части наличия форм N Т-9 и Т-10а, рекомендуем все же оформлять указанные документы, ведь обязанность по применению указанных форм, установленную Постановлением N 1, никто не отменял.

Проверенный авансовый отчет утверждается руководителем организации и принимается к учету.

Итак, что такое командировка, какие расходы могут признаваться командировочными расходами, а также порядок их документального подтверждения, мы разобрали довольно подробно. Причем с точки зрения ст. 164 ТК РФ возмещение работнику командировочных расходов, предусмотренных ст.

168 ТК РФ, признается компенсацией, связанной с исполнением работником трудовых обязанностей. Аналогичный вывод можно сделать на основании разъяснений контролирующих органов, содержащихся в письме Минфина России от 18 августа 2008 г. N 03-03-05/87, в письме ФНС России от 10 сентября 2008 г.

N ШС-6-3/643@ и др.

Отнесение командировочных расходов в состав компенсационных выплат, установленных законодательством Российской Федерации, связанных с исполнением налогоплательщиком трудовых обязанностей, означает, что командировочные расходы, возмещаемые сотруднику работодателем, освобождаются от налогообложения НДФЛ на основании п. 3 ст. 217 НК РФ.

Обратите внимание!

Абзацем 10 п. 3 ст.

217 НК РФ определено, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 руб. за каждый день нахождения в командировке на территории Российской Федерации и не более 2500 руб. за каждый день нахождения в заграничной командировке, а также фактически произведенные и документально подтвержденные целевые расходы на:

— проезд до места назначения и обратно;

— сборы за услуги аэропортов;

— комиссионные сборы;

— расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок;

— на провоз багажа;

— расходы по найму жилого помещения;

— оплату услуг связи;

— получение и регистрацию служебного заграничного паспорта;

— получение виз;

— обмен наличной валюты или чека в банке на наличную иностранную валюту.

При непредставлении налогоплательщиком документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения в соответствии с законодательством Российской Федерации, но не более 700 руб. за каждый день нахождения в командировке на территории Российской Федерации и не более 2500 руб. за каждый день нахождения в заграничной командировке.

Иначе говоря, положения ст. 217 НК РФ в целях НДФЛ нормируют суточные и неподтвержденные расходы по найму жилья в командировке.

Так, суточные не облагаются НДФЛ в размере, не превышающем 700 руб. за каждый день нахождения в российской командировке и 2500 руб. за каждый день нахождения в командировке за рубежом.

Причем эти нормы касаются не только работников коммерческих фирм, но в полной мере распространяются и на работников организаций, финансируемых из бюджета. На это еще в 2005 г.

указали арбитры в решении ВАС РФ от 26 января 2005 г. N 16141/04 «О признании недействующим письма МНС России от 17 февраля 2004 г.

N 04-2-06/127 «О налогообложении компенсационных выплат по возмещению расходов, связанных со служебными командировками».

В том случае, если «внутренними» нормами компании предусмотрены суточные в большем размере, сумма превышения признается налогооблагаемым доходом физического лица и, следовательно, организация должна удержать с работника НДФЛ и перечислить его в бюджет.

Источник: http://www.center-bereg.ru/n1352.html

Основные принципы организации рабочего времени

Время, в течение которого работник должен исполнять трудовые обязанности в соответствии с правилами внутреннего трудового распорядка и условиями трудового договора, является рабочим временем (ст. 91 ТК РФ).

К рабочему времени приравнены (не являясь при этом рабочим временем):

- перерывы для кормления ребенка (ст. 258, 264 ТК РФ);

- время простоя (ст. 157 ТК РФ);

- перерыв для приема пищи в месте выполнения работы (ст. 108 ТК РФ);

- специальные перерывы в течение рабочего времени, «обеденные» перерывы (ст. 109 ТК РФ, письмо Роструда от 11 апреля 2012 г. № ПГ/2181-6-1);

- период командировки;

- междусменный отдых во время вахты и др.

В большинстве организаций устанавливается пятидневная рабочая неделя (с двумя выходными днями). Вместе с тем Трудовой кодекс РФ предоставляет возможность установить в организации шестидневную рабочую неделю с одним выходным днем и рабочую неделю с предоставлением выходных дней по скользящему графику (ст. 100 ТК РФ).

Во всех случаях нормальная продолжительность рабочего времени не может превышать 40 часов в неделю (ст. 91 ТК РФ).

Накануне выходных дней продолжительность работы при шестидневной рабочей неделе не может превышать пяти часов (ст. 95 ТК РФ).

Накануне нерабочих праздничных дней продолжительность работы сокращается на один час как при пятидневной, так и при шестидневной рабочей неделе.

Некоторым работникам должно быть установлено:

- сокращенное рабочее время;

- неполное рабочее время.

Работникам, которым установлено сокращенное рабочее время, труд оплачивают исходя из нормальной продолжительности рабочего времени.

Поэтому факт работы по сокращенному рабочему времени на размер оплаты труда не влияет.

Работникам, которым установлено неполное рабочее время, труд оплачивают исходя из фактически отработанного времени.

С 1 января 2018 года вступили в силу поправки в трудовое законодательство о предоставлении обеденного перерыва.

Если ранее работодатель обязан был предоставить перерыв хотя бы на полчаса, независимо от продолжительности рабочего дня, то сейчас статья 108 Трудового кодекса говорит о том, что в случае неполного рабочего дня (менее четырех часов) обеденный перерыв работодатель вправе не предоставлять.

В течение рабочего дня (смены) работнику должен быть предоставлен перерыв для отдыха и питания продолжительностью не более двух часов и не менее 30 минут, который в рабочее время не включается (абз. 1 ст. 108 ТК РФ).

Правилами внутреннего трудового распорядка или трудовым договором может быть предусмотрено, что указанный перерыв может не предоставляться работнику, если установленная для него продолжительность ежедневной работы (смены) не превышает четырех часов.

Источник: http://www.berator.ru/enc/vfl/60/10/50/