Новые поправки в закон о ККТ: освобождение для ИП на ПСН, безналичные расчеты с физлицами, новые реквизиты чека и другое

Во вторник, 3 июля Президент РФ подписал федеральный закон от 03.07.18 № 192-ФЗ, которые внес существенные изменения в закон № 54-ФЗ о применении контрольно-кассовой техники.

Во-первых, урегулирован вопрос, нужно ли использовать кассу, если деньги от покупателя-физлица поступили на банковский счет продавца. Во-вторых, появились новые требования, предъявляемые к чекам и БСО в различных ситуациях.

И, в-третьих, значительная часть предпринимателей на патентной системе получила полное освобождение от ККТ, а остальным предоставлена отсрочка до июля 2019 года. Есть и другие немаловажные изменения.

Значительная часть новшеств вступит в силу с момента официального опубликования закона (напомним, что такая публикация должна состояться в течение семи дней после подписания закона президентом РФ).

Онлайн-касса при безналичных расчетах с физлицами

До принятия комментируемых поправок существовала неясность относительно того, нужно ли использовать ККТ, если покупатель — физическое лицо перечислил деньги на банковский счет продавца. Дело в том, что согласно пункту 1 статьи 1.2 Федерального закона от 22.05.

03 № 54-ФЗ о применении ККТ (далее — Закон № 54-ФЗ), контрольно-кассовая техника в общем случае применяется всеми организациями и предпринимателями при осуществлении ими расчетов. Сразу скажем, что данное правило сохранилось и в новой редакции Закона № 54-ФЗ.

Но вот само понятие «расчеты» претерпело серьезные изменения.

Прежде под расчетами понимался прием или выплата денег с использованием наличных и (или) электронных средств платежа. Специалисты спорили, подпадает ли под это определение безналичный перевод со счета покупателя на счет поставщика.

Чиновники утверждали, что подпадает (письмо Минфина России от 28.04.17 № 03-01-15/26324, см. «Минфин: при безналичной оплате товара через банк продавец обязан применять ККТ»).

Эксперты высказывали другое мнение, согласно которому расчетом является перевод денег посредством интернет-банкинга, или через системы-аналоги классического «банк-клиент».

Если же клиент лично пришел в банк и принес платежное поручение, оформленное на бумаге (либо заполнил его на месте), то при такой операции электронные средства платежа не задействованы. Следовательно, данная разновидность безнала не относится к расчетам и не требует применения ККТ.

Согласно поправкам, под расчетами понимается прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке. Таким образом, отныне любая безналичная операция, наравне с наличными расчетами, обязывает продавца применить контрольно-кассовую технику.

Также появились четкие правила относительно того, когда при безналичных расчетах продавец должен оформить кассовый чек, и каким способом следует передать чек покупателю. Так, чек следует сформировать не позднее рабочего дня, следующего за днем осуществления расчета, но не позже момента передачи товара (новый пункт 5.4 статьи 1.

2 Закона № 54-ФЗ). Передать чек можно по интернету на телефон клиента или на его электронный адрес. Бумажный чек обычно выдается клиенту вместе с товаром. Но есть и еще один способ — отдать бумажный чек при первом непосредственном взаимодействии клиента с продавцом или уполномоченным им лицом (новый пункт 5.3 статьи 1.

2 Закона № 54-ФЗ).

Добавим, что законодатели разрешили временно не формировать кассовые чеки в ситуации, когда покупатель-физлицо приходит в банк и приносит «бумажное» распоряжение на перевод денег, либо заполняет его на месте.

Отсрочка действует и в случае, когда физлицо оплачивает коммунальные услуги или принимает от продавца возврат ранее сделанного аванса. При подобных обстоятельствах продавец вправе не оформлять кассовые чеки вплоть до 1 июля 2019 года.

Это прямо оговорено в части 4 статьи 4 комментируемого закона.

Расчеты между организациями и ИП

И в прежней, и в новой редакции Закона № 54-ФЗ сказано, что при расчетах между двумя организациями, двумя ИП, либо между организацией и ИП нужно применять контрольно-кассовую технику в двух случаях.

Первый — это прием и выдача наличных средств. Второй — это прием и выдача безналичных средств с использованием электронного средства платежа с его предъявлением (например, при помощи пластиковой карты).

Что же касается всех прочих безналичных расчетов, то они под закон о ККТ не подпадают.

До конца июня 2019 года чеки, оформляемые при расчетах между компаниями и предпринимателями, будут такими же, как и при расчетах с физлицами. Но с июля 2019 года начнет действовать новый пункт 6.1 статьи 4.7 Закона № 54-ФЗ.

В нем говорится, что при расчетах между юридическими лицами и ИП необходимо выписывать чек, который должен содержать дополнительные реквизиты. Это наименование покупателя (то есть название организации или ФИО предпринимателя) и ИНН покупателя.

Плюс к этому в чеке придется указывать следующие данные (при их наличии): сведения о стране происхождения товара; сумма акциза и регистрационный номер таможенной декларации.

Новшества для ИП на ПСН

Общий случай

Согласно прежней редакции Закона № 54-ФЗ, большинство предпринимателей на патенте должны были начать применять онлайн-кассы с июля этого года. Однако комментируемые поправки в общем случае освободили ИП на ПСН от этой обязанности.

В новом пункте 2.1 статьи 2 Закона № 54-ФЗ сказано, что предприниматели на ПСН могут не оформлять кассовый чек, если взамен они выдают покупателям документ, подтверждающий факт осуществления расчета.

Для удобства станем называть его специальным документом.

Специальный документ должен содержать наименование и порядковый номер, а также некоторые реквизиты, обязательные для кассового чека: ИНН продавца, его систему налогообложения и проч.

(полный список реквизитов приведен в абзацах 4-12 пункта 1 статьи 4.7 Закона № 54-ФЗ).

Не нужно указывать лишь те реквизиты чека, которые относятся к кассовому аппарату, например, регистрационный номер ККТ, фискальный признак и т.д.

Исключения

Однако не обошлось и без исключений. Согласно новой редакции Закона № 54-ФЗ, использовать ККТ все же придется тем ИП на патентной системе, кто занимается следующими видами деятельности:

- парикмахерские и косметические услуги;

- ремонт и техобслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

- техобслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

- автомобильные грузовые и пассажирские перевозки;

- ветеринарные услуги;

- проведение занятий по физической культуре и спорту;

- оказание услуг по перевозке пассажиров и грузов водным транспортом;

- ведение охотничьего хозяйства и осуществление охоты;

- занятие медицинской деятельностью или фармацевтической деятельностью;

- услуги по прокату;

- розничная торговля и услуги общепита;

- производство молочной продукции;

- товарное и спортивное рыболовство и рыбоводство;

- ремонт компьютеров и коммуникационного оборудования.

При этом данным ИП (кроме тех, кто занимается розницей и общепитом) предоставлена отсрочка: они могут не оформлять кассовые чеки до 1 июля 2019 года.

Если ИП воспользовался отсрочкой, то до июля 2019 года он может выдавать покупателям товарные чеки, квитанции или другие простые документы, подтверждающие расчеты.

Простой документ должен соответствовать определенным требованиям, но они отличаются от тех, что предъявляются к специальному документу.

Так, в простом документе нужно указать следующие реквизиты: наименование, порядковый номер, дату выдачи, название или ФИО продавца, его ИНН, название и количество товара, сумму оплаты, а также должность, фамилию, инициалы и личную подпись выдавшего лица.

Также см. «Новые поправки в закон о ККТ: кого совсем освободят от применения онлайн-касс».

Новшества для торговых автоматов

По старым правилам кассу, которую применяли в составе торгового автомата, нужно было устанавливать внутри его корпуса. Комментируемые поправки вводят ряд исключений из этого общего правила. Так, онлайн-касса может находиться вне корпуса автомата, взимающего плату за услуги по перевозке пассажиров, багажа, грузов и грузобагажа.

При этом необходимо, чтобы на корпусе в доступном месте находился легко читаемый заводской номер торгового автомата. Если все условия выполнены, то ККТ, размещенная отдельно от автомата, может не выдавать чеки, а если покупатель не сообщил свой электронный адрес или номер телефона, то онлайн-касса может не направлять чеки по интернету (новые подп. 1 п. 5.1 и п. 5.

2 ст. 1.2 Закона № 54-ФЗ).

С февраля 2020 года разрешат устанавливать ККТ отдельно от автомата, если на его дисплее отображается QR-код, позволяющий покупателю считать и идентифицировать онлайн-чек.

В случае применения таких касс можно не печатать и не направлять покупателям чеки.

Правда, здесь есть дополнительное условие — автомат не должен продавать подакцизную или технически сложную продукцию и товары, подлежащие обязательной маркировке (новый подп. 2 п. 5.1 ст. 1.2 Закона № 54-ФЗ).

Также есть нововведения для автоматов, расчеты в которых совершаются исключительно монетами. Если эти автоматы не питаются от электрической энергии, в том числе от аккумуляторов и батарей, то устанавливать в них контрольно-кассовую технику больше не нужно (новый п. 1.1 ст. 2 Закона № 54-ФЗ).

Новшества для платежных агентов и страховщиков

В статье 1.2 Закона № 54-ФЗ появился новый пункт 5.5, посвященный платежным агентам и субагентам, которые производят расчеты посредством автоматических устройств. Новая норма обязывает их выдавать кассовые чеки на бумажном носителе, либо направлять их в электронной форме.

Есть и альтернативный вариант: переслать клиенту сведения, идентифицирующие онлайн-чек. К ним относятся: регистрационный номер кассы, сумма, дата и время расчета и проч.

При помощи этих сведений клиент сможет найти и бесплатно получить свой чек на информационном интернет-ресурсе, который указал продавец.

Предусмотрены поправки и для страховщиков. Новый пункт 11 статьи 2 Закона № 54-ФЗ адресован страховщикам, которые рассчитываются со страхователями через агентов, не являющихся организациями или ИП. В такой ситуации страховщик обязан оформить чек или бланк строгой отчетности в электронной форме и направить его страхователю.

Виды деятельности, не требующие применения ККТ

Законодатели скорректировали перечень видов деятельности, позволяющих не применять контрольно-кассовую технику. Вот основные изменения:

- уточнено, что освобождение от ККТ распространяется только на газеты и журналы, напечатанные на бумажном носителе;

- добавлено условие, что не подпадает под освобождение от ККТ разносная торговля товарами, подлежащими обязательной маркировке средствами идентификации;

- освобождение от ККТ распространено на разносную торговлю на борту воздушных судов (ранее действовало только для поездов, ручных тележек, велосипедов, корзин и лотков);

- от применения ККТ освободили продажу в розлив молока и питьевой воды (ранее освобождалась продажа мороженого и безалкогольных напитков);

- от применения ККТ освобождены платные услуги, оказываемые государственными и муниципальными библиотеками;

- от применения ККТ освобождено предоставление платных парковочных мест на дорогах общего пользования и на региональных, муниципальных и земельных участках;

- с 1 июля 2019 года отменяется освобождение, действовавшее для продажи проездных билетов в салоне общественного транспорта.

Что изменилось в оформлении чеков и БСО

В комментируемом законе содержатся поправки, касающиеся обязательных реквизитов кассового чека и бланка строгой отчетности. Во-первых, появилось уточнение, что цена за единицу должна быть указана в валюте РФ.

Во-вторых, поменялась формулировка формы расчета: прежде было «наличными» и (или) «электронными», теперь стало «наличными» и (или) «в безналичном порядке». В-третьих, QR-код стал обязательным реквизитом кассового чека и БСО (п. 1 ст. 4.

7 Закона № 54-ФЗ в новой редакции).

Кроме того, с июля 2019 года начнут действовать особые правила для чеков и БСО, которые выдаются при выплате выигрышей в лотерее и азартных играх, а также при получении страховой премии и при страховой выплате.

В таких чеках и БСО, помимо обычных реквизитов, нужно будет указывать наименование, либо ФИО клиента или страхователя, и его ИНН (для физического лица — серию и номер паспорта). Это предусмотрено новым пунктом 6.2 статьи 4.

7 Закона № 54-ФЗ.

Изменения для фискальных накопителей

Еще недавно на рынке были представлены фискальные накопители только двух видов: со сроком действия 36 месяцев и сроком действия 13 месяцев. Сейчас к ним добавились накопители со сроком действия 15 месяцев. Не исключено, что в будущем появятся накопители, рассчитанные на иной срок.

Законодатели учли эти изменения. Прежде в пункте 6 статьи 4.1 Закона № 54-ФЗ говорилось, что в общем случае пользователи на спецрежимах обязаны применять фискальные накопители со сроком действия не менее 36 месяцев.

И лишь для некоторых пользователей (в частности, для совмещающих спецрежим и ОСНО) допускалось применение накопителя со сроком действия не менее 13 месяцев.

После принятия комментируемых поправок, этим же пользователям разрешено применять фискальные накопители сроком действия менее 36, но не менее 13 месяцев. Мы видим, что в данный промежуток попадают накопители со сроком 15 месяцев.

Обработка фискальных данных

Раньше оператор фискальных данных (ОФД) мог обрабатывать фискальные данные в статистических или иных исследовательских целях. Но для этого ему следовало в обязательном порядке эти данные обезличить.

Благодаря поправкам, внесенным в пункт 9 статьи 4.1 Закона № 54-ФЗ, полномочия ОФД расширились. Отныне по поручению и в интересах клиента он вправе обрабатывать фискальные данные, не обезличивая их. Единственное, что по-прежнему нужно обезличивать — это персональные данные покупателей и клиентов.

Прочие поправки, внесенные в Закон № 54-ФЗ

| Появилось новое основание для формирования отчета об изменении параметров регистрации — указание неверных сведений при формировании отчета о регистрации | п. 3 ст. 4.2 в новой редакции |

| Увеличен срок, в течение которого инспекция должна выдать или направить карточку регистрации ККТ: было 5 рабочих дней, стало 10 рабочих дней | п. 7 ст. 4.2 в новой редакции |

| Инспекциям разрешено снимать ККТ с учета без заявления пользователя в случае исключения его из ЕГРЮЛ или ЕГРИП | новый п. 18 ст. 4.2 |

| Разрешено не передавать в ИФНС сведения из отчета о закрытии фискального накопителя, если ККТ была похищена или сломана, из-за чего фискальные данные считать невозможно. Сломанный накопитель следует сдать изготовителю для экспертизы, а также написать заявление о перерегистрации ККТ | п. 8 ст. 4.2 в новой редакции; новый п. 8.1 ст. 4.2 |

| Уточнено, что кассовый чек коррекции и БСО коррекции оформляется, если ранее пользователь вообще не использовал ККТ, либо использовал с нарушениями | п. 4 ст. 4.3 в новой редакции |

| Установлено, что при перерегистрации ККТ в связи с заменой фискального накопителя передача в ИФНС считанных фискальных данных осуществляется строго в электронной форме (ранее допускалось и на бумаге) | п. 14 ст. 4.2 в новой редакции |

| Инспекциям разрешено снимать ККТ с учета без заявления пользователя в случае, когда третьи лица проинформировали ИФНС о несоответствии кассы требованиям закона | п. 15 ст. 4.2 в новой редакции |

| Установлено, когда нужно формировать отчет о закрытии фискального накопителя: строго после передачи с инспекцию через ОФД всех фискальных документов, сформированных данным накопителем и получения подтверждения | новый п. 5.1 ст. 4.3 |

| Увеличен срок, в течение которого пользователь должен сдать в ИФНС фискальные данные с накопителя, срок годности которого истек: был месяц, стало 60 календарных дней | п. 16 ст. 4.2 в новой редакции |

Источник: https://www.buhonline.ru/pub/comments/2018/7/13639

Формальный отказ в приеме декларации по НДС, или один из методов борьбы с «однодневками»

Ряд налогоплательщиков из различных регионов страны в конце прошлого года, а также в текущем году столкнулся с незаконными отказами в приеме деклараций по НДС, формально обоснованными наличием технических ошибок в направляемых в инспекцию файлов отчетности.

В личных разговорах с ответственными лицами налогового органа практически во всех случаях, о которых нам стало известно, проблема приема деклараций связана с проверками физических лиц, являющихся руководителями обществ, на предмет «формальности» регистрации компаний на их имя.

Другими словами, осуществляется ловля «номиналов» по ранее зарегистрированным юридическим лицам. При этом явка официальных представителей организаций по доверенности (финансовых директоров, бухгалтера), со слов опрошенных пострадавших налогоплательщиков, не позволяла решить вопрос в законном русле.

Соотвественно, не сданный вовремя отчет приводил к последующей блокировке расчетного счета.

Для решения проблем с приемом отчетности добросовестным налогоплательщикам вполне может помочь направление жалобы в вышестоящий налоговый орган (региональное УФНС) или/и органы прокуратуры.

Примерный образец жалобы на незаконные действия налогового органа может выглядеть так:

Название организации (ИНН ____________, ОГРН ____________________) состоит на налоговом учете в Инспекции ФНС России, в полном соответствии с требованиями российского законодательства исполняет свои обязанности налогоплательщика, в том числе в части своевременной сдачи налоговой отчетности.

В настоящий момент завершается период сдачи налоговой отчетности за ХХ квартал 2018 г. В соответствии с п.5 ст. 174 НК РФ налоговые декларации по налогу на добавленную стоимость представляются налогоплательщиками в налоговые органы по месту своего учета в электронной форме по телекоммуникационным каналам связи.

Установленным законом способом наша организация направила свою налоговую декларацию по налогу на добавленную стоимость в ИФНС.

От налогового органа был получен ответ о том, что налоговая декларация не принимается, в связи с тем, что «причина, указанная в протоколе приема».

Возможность технической ошибки в данном случае исключается, так как ранее был получен ответ от оператора, ответственного за передачу файлов, о полном соответствии отправленной декларации техническим требованиям ФНС.

Полагаем, что действиями инспекции, отказывающейся принимать представленную в соответствии с требованиями закона налоговую декларацию по налогу на добавленную стоимость и тем самым препятствующей своевременному и надлежащему исполнению обязанностей налогоплательщика, нарушаются наши права, предусмотренные ст. 21 Налогового кодекса Российской Федерации.

Допущенные налоговым органом нарушения могут повлечь для нашей организации неблагоприятные последствия в виде штрафов за «несвоевременную» сдачу налоговой отчетности, блокировки банковского счета, причинив нашей организации имущественный ущерб.

Возможно, указанные действия должностных лиц налогового органа также содержат состав преступления, предусмотренный ст. 286 УК РФ «Превышение должностных полномочий»

или ст.

169 УК РФ «Воспрепятствование законной предпринимательской или иной деятельности».

В связи с изложенным, просим

принять предусмотренные российским законодательством меры прокурорского реагирования, направленные на восстановление нарушенных прав нашей организации как налогоплательщика и препятствующие дальнейшему нарушению закона Инспекцией в части отказа в приеме поданных своевременно и надлежащим образом налоговых деклараций по налогу на добавленную стоимость за ХХ квартал 2018 года.

Приложения:

1. Уведомление об отказе в приеме налоговой декларации по НДС.

Источник: https://onalog.ru/news/formalnyj-otkaz-v-prieme-deklaracii-po-nds-ili-odin-iz-metodov-borby-s-odnodnevkami

Суд разъяснил, когда отказ в приеме декларации по НДС не законен

В последнее время в нашу редакцию всё чаще поступают сообщения об отказах налоговой принимать декларации по НДС без видимых на то причин. Бухгалтеры получают уведомления об отказе с общими ссылками на регламенты, из которых невозможно понять, что следует исправить.

При попытке получить интересующую информацию по телефону, наши читатели чаще всего слышат требование личного присутствия в инспекции руководителя предприятия.

Охота ли это на номинальных директоров или жажда общения со стороны контролирующих органов остается только гадать, однако средства для этого выбраны явно неподходящие.

Подтверждает это и судебная практика, так Арбитражный суд Томской области в своем решении от 2 марта 2018 года дал негативную оценку действиям ФНС.Организация, как установил суд, следовала всем правилам подачи декларации по НДС в электронной форме, но получила отказ в её принятии.

Инспекция сослалась на пункт 28 Административного регламента ФНС, утвержденного приказом Минфина РФ от 02.07.2012 № 99н, и сообщила, что декларация не принята из-за допущенных в ней ошибок. Что именно не устроило проверяющих расчет специалистов осталось тайной.

Пункт 28, указанного налоговой регламента, содержит закрытый перечень оснований для отказа, это:

— отсутствие удостоверяющих личность физлица документов или их непредъявление в случае представления отчета лично;

— отсутствие документов, подтверждающих полномочия на представление декларации или подтверждение ее достоверности;

— несоблюдение установленной формы отчета;

— отсутствие подписи руководителя или представителя, печати организации, если декларация подана на бумажном носителе;

— отсутствие усиленной квалифицированной электронной подписи в случае её представления в электронной форме;

— представление отчета в некомпетентный по этому вопросу налоговый орган.

Суд в своем решении указал и другие законные причины для отклонения налоговой отчетов. Тем же Административным регламентом установлено, что уведомление об отказе будет сформировано и при отсутствии сведений:

— для физлица: ФИО;

— для организации: полное наименование, ИНН, признак корректировки или первичного представления отчета, наименование налогового органа, подпись уполномоченного лица.

Суд подчеркнул, что приведенный список оснований не подлежит расширительному толкованию, но отметил, что, декларации, поданные по электронным каналам связи, контролируются еще и технически.

Следуя Методическим рекомендациям, утвержденным Приказом ФНС РФ от 31.07.2014 № ММВ-7-6/398@ проверка абонента-отправителя, типа вложения и транспортного контейнера отчета должна быть проведена в течение четырех часов с момента поступления отчета. При этом формируется сообщение об ошибке.

Управление ФНС, выступающее ответчиком, подобного сообщения в адрес истца не направляло, из чего суд сделал вывод, что претензий к указанным характеристикам у налоговой не было.

В арбитраже представители инспекции заявили, что принять отчет помешали сомнения налогового органа в реальности деятельности компании, а также в её благонадежности.

Суд не счел законным отказ в этом случае, так как все мероприятия контроля достоверности представленной информации могут быть проведены только после её принятия налоговой.

Негативные с точки зрения инспекции характеристики налогоплательщика, не имеют значения на стадии представления налоговой декларации и не могут служить основанием для отказа в её принятии.

Действия налогового органа суд признал незаконными.

Если и ваша организация столкнулась с подобными придирками ФНС, сообщите в редакцию через форму обратной связи внизу страницы, мы постараемся как можно полно осветить ваш случай.

Источник: https://news.rambler.ru/other/39347190-sud-razyasnil-kogda-otkaz-v-prieme-deklaratsii-po-nds-ne-zakonen/

Отказы в приеме декларации по НДС носят массовый характер. Куда жаловаться?

Время прочтения:<\p>

Год назад мы рассказывали историю компании из Тамбова, у которой налоговики без объяснения причин не принимают декларацию по НДС. Материал вызвал шквал возмущения в бухгалтерской среде.

Беспредел шагает по стране

Между тем время шло, и такая практика распространилась по всей стране. Наши читатели из разных регионов стали сталкиваться с отказами ИФНС в приеме декларации по НДС.

Каждый раз налоговики, отказывая в приеме по надуманной причине, требуют личного визита директора.

Москва, Санкт-Петербург, Приморский край, Пермский край, Краснодарский край, Нижегородская, Липецкая, Самарская, Свердловская области – это лишь часть географии отказов в приеме деклараций по сообщениям наших читателей.

На последнем регионе остановимся подробнее.

Что в Екатеринбурге

Наши читатели отмечают, что в Екатеринбурге отказы в приеме деклараций со стороны налоговиков носят массовый характер. Взволнованные бухгалтеры толпятся в налоговых инспекциях. Предприниматели бьют в колокола, стараясь оповестить о проблеме широкую общественность.

На днях об этой проблеме сообщил региональный портал «Деловой квартал». ИФНС отказывает в приеме декларации с формулировкой «не найден плательщик по ИНН и КПП». Однако при общении с инспекторами выясняется, что речь идет вовсе не о технических проблемах. Никакого программного сбоя в ИФНС нет.

По телефону налоговики требуют директора компании явиться к ним на прием для опроса.

Зачем в ИФНС хотят лицезреть руководителя компании? Как пишут наши читатели, при общении с директором, налоговики, используя методы морального давления, требуют каких-то признаний, настойчиво рекомендуют уменьшить вычеты и увеличить налог.

Кроме того, таким образом налоговая заодно убеждается в том, что руководитель – не номинал.

В Екатеринбурге такая же проблема. Не принимают отчеты без объяснения причин. В одной налоговой, после длительных попыток дозвониться, сказали, чтобы пришел директор с паспортом, там ему все объяснят.

В другой, была рассылка о том, что при получении отказа в приеме отчетности, необходимо директору с паспортом в налоговую прийти. Сейчас это письмо из рассылки исчезло. Сегодня мой директор ходил, ему выдали повестку на 5 декабря как свидетелю (кого, чего?).

Сказали, что ему еще повезло, что на начало декабря записали, другим уже на январь выдают. Отказы в приеме отчетности носят массовый характер. Таким образом налоговая чес директоров проводит, чтобы вычислить номинальных.

Действуют незаконными методами, а от налогоплательщиков требуют соблюдения законодательства. Слов нет….

— nmy1

Юристы отмечают, что беспочвенный отказ в приеме деклараций – это произвол. Проводя таким образом кампанию по ловле фирм-однодневок, налоговики совершенно пренебрегают требованиями закона.

Что в других регионах

Если кратко – в других регионах картина не лучше.

Слово нашим читателям:

В Нижнем Новгороде такой же беспредел. Отказ на стадии отправки. Вызывают только директора и сразу проводят допрос часа на 2.На вопрос «почему не принимаете декларацию?» ответ налоговиков очень простой «Это наша прихоть .Не хотим и не принимаем».И это ответ зам.начальника налоговой инспекции.

Ужас чего творят.Как дальше работать!?

г.Челябинск. Такая же ситуация. Налоговая не присылает квитанцию по декларации по НДС. По телефону не дозвониться. Прихожу туда сама. Сначала допрос: вы кто, где директор…

Потом разговор по теме отсутствия квитанции. Выясняю, что не принимают декларацию за 3 кв. , т.к. по декларации за 1,2 кв.есть «разрывы».

И цитата: » Мы боимся, что вы нам еще больше «разрывов» сдадите».

У нас такая же ситуация по г.Тамбов, 2 и 3 квартал 2017 г не принимают НДС,а остальные декларации принимают…….КОМЕДИЯ АБСУРДА!!!

В Находке в Приморском крае ситуация такая-же Отправили 8 исходных по НДС за 1 кв 2017 г. все отрицательные. На официальные письма прислали Требование по фактура за 2016 г. и мутное уведомление о вызове директора на допрос

что делать ????

Нулевая декларация

С проблемами при сдаче отчета столкнулись даже те налогоплательщики, которые временно не ведут деятельность и сдают нулевые декларации. Уж они-то явно не сотрудничают с фирмами-однодневками, не заявляют слишком много вычетов. Однако «кислород перекрывают» даже таким налогоплательщикам.

Историей поделился читатель нашего форума.

https://www.youtube.com/watch?v=aItjLw7-1k4

Налоговая устроила акцию, всем отказывает в приеме НДС, много людей приходят узнавать почему — их записывают на прием, там допрашивают. Слышал, что выявляют номиналов. У нас совсем белая история, ООО не ведет деятельность, сдаем нулевые отчеты давно. Проводили в кабинет, опросили, сказали так: «Ваш отчет по НДС не принят.

Вам надо предоставить Единую упрощенную декларацию. Будет акт (видимо, о штрафе за непредоставление отчета по НДС), но вы потом напишете письмо, что пытались сдать НДС, поэтому штрафа не будет». В общем, очень путано объяснили. Я не уверен, что не оштрафуют. Не уверен, что отменят штраф на основании нашего письма потом.

Формулировки в отказе в приеме НДС явно надуманные: «Декларация (расчет) содержит ошибки и не принята к обработке. Не найден плательщик по ИНН и КПП, представленным в файле…, не найден налогоплательщик».

По-моему, налоговая незаконно не принимает отчет, ведь у нас уже давно нет деятельности, всегда были нулевые отчеты, ИНН и КПП не менялся, никаких изменений по юр.лицу не было. И вдруг «не найден плательщик по ИНН и КПП», бред.

— Khaliff

Напомним, ранее мы рассказывали, что в Екатеринбурге ИФНС отказывается принимать нулевые отчеты по НДС у компаний, не имеющих расчетного счета.

Как сообщают наши читатели, налоговики заносят налогоплательщиков в так называемые стоп-листы, принцип формирования которых не совсем понятен.

Реакция УФНС

Некоторые налогоплательщики, возмущенные действиями местных налоговиков, пишут жалобы в областные управления. Как в УФНС реагируют на подобные обращения разгневанных налогоплательщиков?

Налоговое руководство считает, что в отказе инспекций принимать отчетность от недобросовестных юрлиц, ничего незаконного нет.

Так, например, УФНС по Хабаровскому краю на своем сайте сообщило, что проверяя жалобы налогоплательщиков на действия инспекторов они устанавливают факты, свидетельствующие о недобросовестности авторов таких жалоб.

В ходе разбирательств по сути поступивших заявлений выясняется, что руководители «подозрительных» организаций не являются в налоговый орган для представления пояснений, либо не осуществляют реального руководства организацией, а ЭЦП находится у другого лица.

При проверке таких предприятий оказывается, что реальная финансово-хозяйственная деятельность у них отсутствует: нет трудовых и материальных ресурсов, характер движения денежных средств по расчетным счетам носит транзитный характер, необходимые платежи также не производятся.

Удельный вес налоговых вычетов в налоговых декларациях по НДС в таких организациях составляет 99 %, что ведет к уплате налогов в минимальных размерах. Кроме того, в ЕГРЮЛ имеется запись о недостоверности сведений о юрадресе. В соответствии с п. 1 ст.

10 ГК РФ, действия в обход закона с противоправной целью, а также заведомо недобросовестное осуществление гражданских прав, не допускается.

Таким образом, права граждан на создание хозяйственного общества и участие в управлении им могут быть ограничены, если такое хозяйственное общество создано не для осуществления реальной коммерческой деятельности, а для создания ее видимости, организации формального документооборота, вывода доходов из-под налогообложения и других противоправных целей.

Каким образом и на основании каких документов налоговый инспектор признает, что конкретная организация создана для видимости, региональное УФНС умалчивает.

Следовательно, делает вывод УФНС, отказ территориальных налоговых органов в приеме документов в подобных ситуациях не нарушает прав заявителей и является обоснованным. Следует отметить, что в своем сообщении Управление не сослалось ни на одну норму НК, позволяющую отказывать в приеме деклараций.

Кроме того, непонятно на каком основании отчетность, которую еще никто не видел, может быть признана недостоверной.

Между тем через несколько дней данная информация с сайта УФНС была удалена.

В ФНС заявили, что в том сообщении содержались некорректные формулировки, которые «не позволяют с точностью определить фактические основания действий налоговых органов» и обещали рассмотреть этот вопрос по существу.

Что делать

Как сообщает портал «Деловой квартал», к решению проблемы екатеринбургских налогоплательщиков подключилась юридическая компания «НБ Консалтинг», которая подготовила жалобы в Прокуратуру и аппарат бизнес-омбудсмена.

В жалобе поясняется, что действия должностных лиц налогового органа содержат состав преступления, предусмотренный ст. 286 УК РФ «Превышение должностных полномочий» и ст.

169 УК РФ «Воспрепятствование законной предпринимательской или иной деятельности».

Скачайте образец жалобы в формате Word.

Источник: https://mag-m.com/biznes/otkazyi-v-prieme-deklaraczii-po-nds-nosyat-massovyij-xarakter.-kuda-zhalovatsya.html

Основания для отказа в приеме «электронной» декларации

Основания для отказа в приеме налоговой отчетности регламентированы, их перечень является закрытым

Отказы налоговиков принимать декларации по НДС в электронной форме в 2017 году приобрели массовый характер.

Как правило, в подобной ситуации налогоплательщику при отправке отчета по ТКС приходит отрицательный протокол с разными ошибками (например, «Не идентифицирован шаблон с кодом документа», «Не найден плательщик по ИНН и КПП»), подтверждающий, что декларация к обработке не принята. А при уточнении реальных причин отказа выясняется, что руководителю организации необходимо записаться на прием к начальнику инспекции для пояснений. Однако непонятно, законны ли подобные действия контролеров?

Отказ в принятии налоговых деклараций по основаниям, прямо не поименованным в Административном регламенте, является незаконным и, соответственно, подлежит обжалованию (сначала в вышестоящем налоговом органе, а затем в суде).

Главным аргументом в пользу того, что налогоплательщик стремился вовремя исполнить свою обязанность, является подтверждение от оператора ЭДО, в котором зафиксирована дата отправки налоговой декларации (а не квитанция о ее приеме). Поскольку именно эта дата, согласно п. 4 ст. 80 НК РФ, считается датой ее отправки.

Поэтому привлечение налогоплательщика к ответственности по ст. 119 НК РФ в данной ситуации неправомерно. Кроме того, можно позвонить на горячую линию УФНС региона. Еще для обжалования действия контролеров налогоплательщик может обратиться с соответствующим заявлением в прокуратуру.

Но проблема в том, что на совершение всех этих действия требуется время, причем гораздо больше, чем нужно налоговикам для приостановления операций по расчетным счетам, которое может парализовать хозяйственную деятельность налогоплательщика.

В итоге налогоплательщики попадают в ситуацию, выход из которой в настоящее время не регламентирован законодательно. Остается лишь уповать на то, что решение проблемы возьмет под свой контроль центральный аппарат ФНС, который поумерит пыл региональных налоговиков, борющихся таким образом с фирмами-«однодневками».

Полный текст документа в КонсультантПлюс:

Для пользователей офлайн версии:

Статья: Основания для отказа в приеме «электронной» декларации (Гришина О.П.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2017, № 12) {КонсультантПлюс}

Для пользователей онлайн версии:

Статья: Основания для отказа в приеме «электронной» декларации (Гришина О.П.) («Актуальные вопросы бухгалтерского учета и налогообложения», 2017, № 12) {КонсультантПлюс}

Источник: https://lk.usoft.ru/news/6199

Уведомление об отказе в приеме налоговой декларации по НДС: как действовать?

Представлять декларации по НДС с 2017 года можно только в электронном виде через ТКС с помощью специального оператора по документообороту. Если декларация была представлена по установленных форме и формату, отказ в приеме такого документа будет неправомерным со стороны налоговой службы. Квитанцию о приеме декларации вы получите также в электронном виде.

Методические рекомендации по организации электронного документооборота свидетельствуют о том, что в отношении сдачи декларации по НДС электронно, при дальнейшем получении от инспекции ФНС уведомления об отказе в приеме, отчетность считается несданной. В этом случае, представителю декларации необходимо ликвидировать ошибки и сдать ее с тем же признаком вида документа (уточненная, первичная и т. д.).

Отказ в приеме декларации может быть по нескольким причинам, перечисленным в Административном регламенте ФНС по информированию налогоплательщиков. Среди них:

- отсутствие электронной цифровой подписи или несоответствие подписи руководителя, представляющего интересы организации;

- отсутствие документов, которые подтверждают личность и полномочия доверенного представителя декларации, в отношении ее сдачи и подтверждения достоверности и полноты ее сведений;

- отказ уполномоченного представителя декларации предъявить вышеуказанные документы;

- представление декларации не в установленной форме и формате.

Отказ от налоговой службы – сложная административная процедура, конечным результатом которой является исправление допущенных ошибок организацией, повторное представление декларации, индивидуальное информирование в виде квитанции, подписанной ЭЦП уполномоченного представителя ИНФС в электронной форме, о положительном результате приема в налоговой службе.

По большому счету, отказ в приеме декларации ничем не грозит. Достаточно только внести исправления, заверить печатью и подписью уполномоченного лица, и заново отправить в инспекцию. Но что, если организация уже не укладывается в срок?

Напомним, что за несвоевременную сдачу декларации организация будет привлечена к ответственности и обязана будет уплатить штраф в размере 5% от налога, неуплаченного в срок, который налагается по каждому месяцу просрочки.

Пример

Важно понимать, что для того, чтобы суд признал ваши действия правомерными, следует подтвердить факт того, что декларация была представлена ранее, но в ее приеме было отказано. Для этого нужно сохранить подтверждение, оформленное специальным оператором в день сдачи декларации, а также после отказа представить в инспекцию отчетность с идентичными показателями.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: https://zakonguru.com/nalogi-2/nds/declaracia/otkaz-v-prieme.html

Сдать декларацию по НДС получится не у всех: ФНС нашла новый повод для отказа

Скоро у бухгалтеров, возможно, появятся новые обязанности: им придется контролировать коллег из организаций-партнеров. Ведь уже сейчас ФНС отказывает в приеме деклараций по НДС только за то, что этот отчет не сдали некоторые из указанных в ней контрагентов.

Что случилось?

Отшумела отчетная кампания по НДС за 3-й квартал 2017 года, и в интернете появилось множество сообщений от налогоплательщиков, которым отказали в приеме налоговой декларации. Как известно, сдать декларацию по НДС возможно только в электронном виде через интернет.

При положительном итоге налогоплательщик должен получить от органа ФНС протокол о принятии отчета. Если в декларации выявлены ошибки, то налоговики отправляют протокол об отказе.

Именно это и происходит, если контрагенты налогоплательщика не отчитались или имеют недоимку по НДС.

Если нельзя, но нужно надавить

Наши читатели сообщают нам, что при отказе налоговики прямо объясняют свой отказ тем, что в прошлом, втором, квартале один из контрагентов не оплатил НДС, однако такой причины для отказа в административном регламенте ФНС по приему деклараций по НДС, утвержденном приказом Минфина России от 02.07.2012 N 99н — нет. В пункте 28 этого документа приведен исчерпывающий перечень причин, по которым в приеме отчетности по НДС может быть отказано:

- отсутствие документов, удостоверяющих личность или полномочия физического лица, сдающего декларацию (к этому пункту относится несоответствие электронной подписи);

- представление налоговой декларации не по установленной форме (установленному формату);

- отсутствие в налоговой декларации (расчете), представленной на бумажном носителе, подписи руководителя и печати организации (при ее использовании);

- отсутствие усиленной квалифицированной электронной подписи руководителя или законного представителя налогоплательщика;

- направление декларации (расчета) в налоговый орган, в компетенцию которого не входит прием этого отчета.

Поскольку грехов контрагентов в этом списке нет, налоговики ссылаются на приказ Минфина №99-н 2012 года и в качестве причины для отказа указывают отсутствие идентификации ЭЦП. Когда же налогоплательщик хочет выяснить, как ему все же сдать отчет, ему прямым текстом говорят о задолженности контрагента.

Что делать налогоплательщикам?

К сожалению, пока практика показывает, что обойти новое изобретение налоговиков не просто. Ведь такой отказ в приеме отчета приходится обжаловать, несмотря на всю абсурдность ситуации.

Более того, если налогоплательщик при личном общении с налоговиками будет упорствовать и говорить, что не отвечает за всех контрагентов, налоговики могут пойти на крайние меры: компания-оператор может отозвать ЭПЦ руководителя до выяснения его полномочий, и тогда отчет сдать будет совсем невозможно.

Поэтому есть только два пути:

- Обжаловать новый произвол ФНС в судебном порядке (общение с вышестоящими органами, как показывает практика, обычно не дает результатов).

- Тщательнее выбирать контрагентов и проверять состояние их отношений с ФНС перед сдачей отчетности.

Пока не сложилась судебная практика по этому вопросу и отсутствуют официальные комментарии от самой ФНС и Минфина, других путей нет.

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях. Читайте нас, где угодно. Будьте всегда в курсе главного!

Подписаться

e-mail рассылка

Подпишитесь на новости для бухгалтера!

Раз в неделю мы будем отправлять самые важные статьи вам на электронную почту

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Источник: https://ppt.ru/news/141073

Налоговики начали отказывать бизнесу в приеме деклараций

На Дальнем Востоке налоговики отказались принимать декларации «недобросовестных» юридических лиц. Как пишет со ссылкой на опрошенных экспертов РБК, это опасный прецедент: недобросовестность нельзя установить, не изучив отчетность, а компаниям грозит остановка бизнеса.

Управление Федеральной налоговой службы по Хабаровскому краю разместило на своем сайте сообщение, о том что считает правомерным отказ принимать налоговые декларации у налогоплательщиков, которых сочтет недобросовестными.

Из сообщения следует, что налоговая рассмотрела жалобы от неуточненного количества юрлиц, которым было отказано в принятии отчетности. Рассматривая эти жалобы, хабаровское управление ФНС «устанавливает факты, свидетельствующие о недобросовестности» таких юрлиц.

Отказ в приеме деклараций и в удовлетворении соответствующих жалоб местные налоговики считают законным, следует из сообщения.

В Налоговом кодексе нет понятия «недобросовестный налогоплательщик», возражает руководитель практики налоговых споров «МЭФ-Аудит» Александр Овеснов: решение о недобросовестности принимается в суде.

Ранее таких прецедентов, как в сообщении хабаровского управления ФНС, не было, говорит эксперт компании «СКБ Контур» Наталья Горбова.

К тому же, чтобы выявить недобросовестность налогоплательщика, инспектор должен хотя бы провести камеральную проверку налоговой декларации, а значит, должен ее сначала получить, рассуждает Горбова.

«Руководители «подозрительных» организаций не являются в налоговый орган для представления пояснений либо не осуществляют реального руководства организацией», — объясняет свои действия региональное управление ФНС.

У компаний-нарушителей отсутствует реальная деятельность, нет трудовых и материальных ресурсов, а налоговые декларации на 99% состоят из налоговых вычетов по НДС, перечисляет налоговая.

В таких случаях отказ в принятии документов является обоснованным и не нарушает права налогоплательщиков, делает вывод управление.

Список оснований для отказа в приеме налоговой декларации содержится в пункте 28 административного регламента ФНС от 2 июля 2012 года.

В нем перечислены шесть случаев, когда инспекция может не принять отчетность: отсутствие документов, удостоверяющих личность и подтверждающих полномочия физлица на представление отчетности; подача декларации не по установленной форме или в орган, не уполномоченный принять эту декларацию; отсутствие в декларации подписи руководителя (если она подается на бумажном носителе) или усиленной квалифицированной электронной подписи (если отчетность подается в электронном виде). Но в ФНС России в 2017 году не поступали жалобы на действия налоговых органов Хабаровского края по непринятию налоговых деклараций по указанным основаниям, сообщили РБК в ФНС.

Сообщение, размещенное краевым управлением ФНС, содержит «некорректные» формулировки, которые «не позволяют с точностью определить фактические основания действий налоговых органов», пояснила РБК пресс-служба ФНС.

«В настоящее время ФНС России уточняются фактические обстоятельства, изложенные в сообщении. Данный вопрос взят на контроль и будет рассмотрен по существу в кратчайшие сроки», — говорится в ответе ФНС на запрос РБК.

ФНС и ранее могла отказать в приеме налоговой отчетности, если не были выполнены какие-либо административные процедуры, нарушены регламенты, говорит Горбова.

Но в регламентах не указано такое основание для отказа, как «недобросовестность» налогоплательщика или факт, что подпись руководителя компании недостоверна, говорит старший юрист BGP Litigation Денис Савин.

ФНС в части принятия деклараций не наделена полномочиями по оценке достоверности подписей или установлению реальности руководства компанией, напоминает юрист. Даже если в момент приема отчетности будет обнаружено, что подпись руководителя организации недостоверна, отказ будет неправомерен, считает Савин.

Отказ в принятии налоговых деклараций от «недобросовестных налогоплательщиков» является незаконным и подлежит обжалованию, соглашается адвокат DS Law Денис Зайцев.

«Налоговый орган должен доказать «недобросовестность» лица, сдающего декларацию, в судебном порядке и подать на его ликвидацию в случае, если это брошенная и уже не функционирующая компания», — указывает Зайцев.

Если же ФНС сочтет сведения в декларации недостоверными, то сможет привлечь компанию к ответственности по результатам камеральной проверки, напоминает адвокат. Но отказ в приеме отчетности — это злоупотребление своими должностными полномочиями при отсутствии фактической административной ответственности за такое злоупотребление, считает он.

В случае несогласия с актами и действиями налоговых органов их можно обжаловать в вышестоящей налоговой инстанции, разъясняет ФНС.

Действия налоговой также можно обжаловать в суде, напоминает Савин, но проблема в том, что срыв срока подачи отчетности грозит налогоплательщику приостановкой операций по счетам, что, в свою очередь, приведет к полной остановке хозяйственной деятельности.

В итоге налогоплательщики могут попасть в ситуацию, выход из которой не регламентирован, указывает Горбова: чтобы стать добросовестным, надо сдать «правильную» отчетность, а чтобы сдать «правильную» отчетность, надо не иметь клейма недобросовестности.

Источник: https://www.banki.ru/news/lenta/?id=9922664

Как будут сверять ККТ и декларации?

При проведении камеральных проверок налоговики будут запрашивать у компании пояснения, если ее задекларированная выручка сильно отличается от суммы, пробитой по кассе и поступившей на счет. Соответствующее поручение инспекторам дала ФНС России в письме от 07.06.13 № АС-4-2/10459.

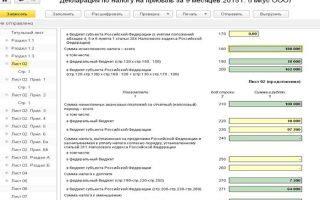

Инспекторы будут сравнивать сумму фискальных данных и доходов, полученных за соответствующий период в безналичном порядке, с суммой, отраженной по коду строки 010 «Доходы от реализации» листа 02 «расчет налога на прибыль организаций» декларации по налогу на прибыль.

Если на протяжении двух и более отчетных периодов разница будет значительной, налоговики потребуют пояснений или исправлений.

Кроме того, инспекторы, предварительно проанализировав операции по счетам налогоплательщика в банках, смогут пригласить его на заседание специальной комиссии по легализации налоговой базы.

НС России в целях сбора, систематизации, хранения и использования информации о контрольно-кассовой технике разработан и приказом ФНС России от 26.05.2008N ММ-3−2/235@ утвержден информационный ресурс «Контрольно-кассовая техника», формируемый на местном, региональном и федеральном уровнях и состоящий из следующих разделов:

— Сведения о зарегистрированной контрольно-кассовой технике; — Сведения о проверках применения контрольно-кассовой техники, полноты учета выручки и использования специальных банковских счетов; — Сведения об утраченной или похищенной контрольно-кассовой технике, об электронной контрольной ленте защищенной;

— Сведения о замене ЭКЛЗ и фискальной памяти.

При этом состав реквизитов информационного ресурса «Контрольно-кассовая техника» местного уровня в разделе «Сведения о зарегистрированной контрольно-кассовой технике» содержит информацию о показаниях фискальной памяти контрольно-кассовой техники, как при регистрации, так и при снятии контрольно-кассовой техники с регистрации (строки 31 — 36), а в разделе «Сведения о замене ЭКЛЗ и фискальной памяти ККТ» отражается сумма расчетов, зафиксированная в ЭКЛЗ (строки 12) на соответствующую дату (строка 16).

Наполнение информационного ресурса «Контрольно-кассовая техника» сведениями о расчетах осуществляется при снятии контрольно-кассовой техники с регистрации и перерегистрации контрольно-кассовой техники, в частности, по причине замены программно-аппаратных средств, обеспечивающих некорректируемую регистрацию и энергонезависимое долговременное хранение информации.

Так в соответствии с пунктами 5.3.3 — 5.3.4 методических указаний по применению электронных контрольных лент защищенных в контрольно-кассовых машинах, утвержденных Решением ГМЭК (протокол от 25.06.

2002 N 4/69−2002) при замене ЭКЛЗ составляется акт по унифицированной форме N КМ-2, утвержденный Постановлением Госкомстата России от 25.12.1998 N 132.

В акт вносятся показания счетчиков контрольно-кассовой машины до и после замены ЭКЛЗ.

Указанные действия осуществляются при представлении пользователем контрольно-кассовой техники в налоговый орган заявления о перерегистрации контрольно-кассовой техники по форме, утвержденной приказом ФНС России от 09.04.

2008 N ММ-3−2/152@ «Об утверждении форм заявления о регистрации контрольно-кассовой техники, книги учетаконтрольно-кассовой техники и карточки регистрации контрольно-кассовой техники», с указанием кода причины перерегистрации — заявление о перерегистрации в связи с заменой блока ЭКЛЗ.

Таким образом, в результате исполнения налоговыми органами полномочий по регистрации контрольно-кассовой техники, по контролю и надзору за соблюдением требованийк контрольно-кассовой технике, порядком и условиями ее регистрации и применения, в налоговом органе собирается, систематизируется и хранится достаточный массив фискальных данных налогоплательщиков, который необходимо использовать в целях налогового контроля.

При этом налоговым органам в целях проведения анализа и выявления рисков занижения налоговой базы помимо использования фискальных данных необходимо запрашивать у банков выписки по операциям на счетах налогоплательщиков в соответствии со статьей 86 Налогового кодекса Российской Федерации (далее — Кодекс). Так, в отношении деятельности индивидуального предпринимателя сравнению подлежит сумма фискальных данных и выручки (дохода) от реализации товаров (работ, услуг), полученной (полученного) в безналичном порядке , и: ———————————

Здесь и далее для определения сумм выручки (доходов) от реализации товаров (работ, услуг), полученной (полученных) в безналичном порядке, необходимо анализировать выписки по операциям налогоплательщика на счетах в банках за соответствующий период.

При этом в целях исключения двойного счета из поступивших на расчетные счета сумм необходимо исключать суммы, которые должны быть отражены в фискальных данных: это расчеты, которые произведены с использованием платежных карт, а также суммы наличной выручки, сданной (инкассированной) на расчетные счета в банки.

— сумма, отраженная за соответствующий период по подпункту 3.1 (Общая сумма дохода) листа «В» налоговой декларации по налогу на доходы физических лиц (форма 3−НДФЛ); — сумма, отраженная за соответствующий период по коду строки 010 (Сумма предполагаемого дохода) налоговой декларации о предполагаемом доходе физического лица (форма 4−НДФЛ);

— предельное ограничение доходов налогоплательщика от реализации, установленное подпунктом 1 пункта 6 статьи 346.45 Кодекса для индивидуальных предпринимателей, применяющих патентную систему налогообложения, в размере 60 млн. рублей в течение календарного года.

В части налогового контроля в отношении деятельности юридического лица, применяющего общую систему налогообложения, необходимо сравнить за соответствующий период сумму фискальных данных и доходов, полученных в безналичном порядке, с суммой, отраженной за соответствующий период по коду строки 010 «Доходы от реализации» листа 02 «Расчет налога на прибыль организаций» налоговой декларации по налогу на прибыль организаций.

В части налогового контроля в отношении деятельности индивидуального предпринимателя и юридического лица, применяющих специальные налоговые режимы, сравнению подлежит сумма фискальных данных и доходов, полученных в безналичном порядке, и: — сумма, отраженная за соответствующий период по коду строки 010 «Сумма доходов за налоговый период, учитываемых при определении налоговой базы по единому сельскохозяйственному налогу» раздела 2 налоговой декларации по единому сельскохозяйственному налогу (в случае представления таковой);

— сумма, отраженная за соответствующий период по коду строки 210 «Сумма полученных доходов за налоговый период» раздела 2 налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (в случае представления таковой), при этом осуществляется контроль за соблюдением налогоплательщиком ограничения дохода в сумме 60 млн. рублей.

Если на протяжении двух и более (для налога на доходы физических лиц — один и более) анализируемых отчетных и (или) налоговых периодов разница между указанными суммами за соответствующий период является значительной, а в случае применения налогоплательщиком специальных налоговых режимов (патентная или упрощенная система налогообложения) сумма фискальных данных и доходов, полученных в безналичном порядке, в отчетном (налоговом) периоде превышает 60 млн. рублей, то налоговому органу при проведении камеральных проверок налоговых деклараций на основании пункта 3 статьи 88 Кодекса необходимо сообщить об этом налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. При необходимости налоговый орган должен пригласить налогоплательщика на заседание комиссии налогового органа по легализации налоговой базы, предварительно проанализировав операции налогоплательщика по счетам в банках с целью выявления сделок, не отраженных в налоговой декларации.

При этом необходимо учитывать порядок исчисления налоговой базы по налогу на прибыль организаций, установленный главой 25 «Налог на прибыль организаций» Кодекса, в частности, порядок признания доходов (метод начисления или кассовый метод), доходы, не учитываемые при определении налоговой базы и т.д.

, а при применении налогоплательщиком специальных налоговых режимов ситуацию совмещения режима ЕНВД с иными режимами, при котором суммы, полученные от доходов в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, не включаются в налоговые декларации по иным системам налогообложения.

Источник: https://lawedication.com/blog/2013/06/19/kak-budut-sveryat-kkt-i-deklaracii/