Нюансы заполнения налоговой декларации по НДС: что это такое и в каких случаях подавать?

Зачастую заполнение налоговой декларации для многих людей процесс сложный и запутанный, но на самом деле в заполнении такого бланка как налоговая декларация нет ничего пугающего, достаточно только ознакомиться с инструкцией.

Рассмотрим же что это — налоговая декларация по налогу на добавленную стоимость, и в каких случаях нужно заполнять данный документ.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Общие сведения о НДС

Для начала разберемся что же такое НДС. Налог на добавленную стоимость — это так называемый налог на потребление. По сути такой налог является надбавкой к цене реализуемого товара, то есть, платит его покупатель, совершая покупку. Именно предприятие, эту продукцию реализующее, подает декларацию в инспекцию.

Различные ставки

Величина ставки регулируется статьей 164 Налогового Кодекса РФ, она не фиксированная и отличается для разных видов товаров.

Например, для большинства услуг и продукции налог на добавленную стоимость составляет 18%.

Исключение составляют некоторые виды услуг и товаров: детская продукция, книжная продукция и периодические печатные издания образовательного характера, а также некоторые из медицинских товаров имеют сниженную ставка в 10%. Существует также нулевая ставка, касаемая экспортируемых товаров, некоторых перевозок пассажиров и других.

Налоговый агент — в каких случаях?

Возможно, вам случалось сталкиваться с ситуациями, когда налогоплательщик по некоторым причинам не мог платить налог на нас самостоятельно, и за него это делало другое лицо (чуть ниже мы рассмотрим эти случаи).

Это и есть налоговый агент, который заранее вычтет нужную сумму из дохода и далее отправит ее в государственный бюджет. Таким образом этот человек или предприятие выступает связующим звеном между государством и этим налогоплательщиком.

Согласно Налоговому Кодексу, налоговым агентом по НДС считается тот, кто:

- покупает продукцию или услуги у иностранных лиц, которые не стоят на учете в российской налоговой (покупка осуществляется в России);

- арендует или покупает госимущество, имущество субъектов РФ;

- продает конфискат, скупленные ценные вещи или покупает имущество обанкротившегося лица.

Налоговая декларация по НДС — что это такое?

Налоговая декларация по ндс — это отчетный документ, подаваемый налогоплательщиками с указанием сведений об уплачиваемой сумму пошлин.

Этот документ подается только теми лицами, которые обозначены в статье 174.1 Налогового Кодекса РФ как обязанные платить НДС.

Налоговая декларация по налогу на добавленную стоимость — это отчетность, которая подается каждый квартал. Существует 4 квартала подачи отчетности. Сроки подачи: не позже 25-го числа следующего месяца (задержки могут повлечь за собой штрафы).

ВАЖНО! Начиная с 2017 года согласно приказу ФНС России от 20.12.16 были скорректированы форма декларации, а также порядок заполнения декларации, но кардинальных изменений она не претерпела (изменились некоторые штрих-коды, появилось несколько дополнительных строк).

Разделы налоговой декларации по НДС

Налоговая декларация по НДС представляет собой документ из 12 разделов, однако заполнять их все чаще всего не обязательно. Лишь титульный лист и раздел 1 являются общими и обязательными для всех, кто подает данную декларацию. Остальные заполняются в случае, когда у компании были обороты с НДС.

Некоторые из разделов только для налоговых агентов, например, второй раздел.

В седьмой части документа предлагается указать сведения по операциям, которые были освобождены от налогов или не были осуществлены на территории страны. В разделе 8 указываются налоговые вычеты за необходимый срок.

Информацию из книги продаж затребует раздел номер 9, а сведения из из журнала учета счетов-фактур плательщики могут внести в графы разделов 10 и 11. Для счета-фактуры с налогом на НДС в тех ситуациях, когда не требуется уплата налога, существует 12 раздел декларации.

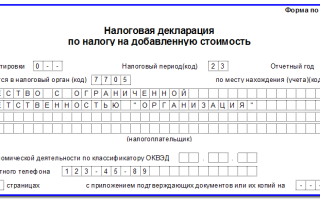

Бланк налоговой декларации по НДС.

Скачать пример налоговой декларации по НДС.

Нулевая налоговая декларация

Существует еще понятие нулевой налоговой декларации по НДС, это документ, который подается, если предприниматель не вел деятельность в течение какого-либо периода времени.

Но отчетность же сдавать надо? Именно тогда и подается «нулевка».

Особенностью документа является то, что в местах уплачиваемого налога ставится прочерк.

Заполняется только титульная страница и сведения о компании. Подписываются оба листа.

Подается декларация не позднее 25 числа того месяца, который следует за истекшим кварталом.

Что содержится в счет-фактуре и для чего она нужна?

В документе счета-фактуры содержится вся нужная информация о стоимости продукта — с учетом налога и без него. Она предоставляется поставщиком и должна быть прикреплена в журнале учета.

Она требует особого внимания, поскольку в случае неправильного оформления бумаги проверяющий ее налоговый инспектор увидит расхождение в данных, что может повлечь за собой аннулирование всех вычетов и увеличение суммы налога на добавленную стоимость.

Теперь мы узнали, что такое налоговая декларация на добавленную стоимость. Как видим, в ней нет ничего сложного, достаточно только разобраться с деталями. Если же у вас возникнут дополнительные вопросы, вы всегда можете обратиться к инспектору. Лучше потратить больше времени на заполнение, чем после получить значительно увеличенную сумму налога.

Источник: https://101million.com/buhuchet/otchetnost/deklaratsii/nds/opisanie.html

Как налоговая инспекция проверяет новую декларацию 2015 по НДС

С 01.01.2015 оптимизировать НДС стало сложнее или невозможно вовсе. Суть изменений в том, что ФНС в рамках внутреннего камерального контроля будет проводить тотальную автоматическую сверку данных из книг покупок и продаж всех налогоплательщиков.

В чем суть изменений ндс 2015

До 2015 года большинство предприятий, желая уменьшить налоговую нагрузку сдавали в налоговую инспекцию оптимизированные декларации, уменьшая или увеличивая расходы с НДС. После 2015 года манипуляции стали прозрачными.

Оптимизаторов ждут претензии, требования пояснить имеющиеся расхождения, доначисления по НДС, штрафные санкции, блокировка счетов, передача материалов в правоохранительные органы и возбужденные уголовные дела.

Для того, чтобы процесс контроля оказался возможным, были внесены изменения в НК, по которым налогоплательщики обязаны представлять декларации по НДС в электронном виде и определенном формате. И заранее подготовлена программа АСК НДС2, позволяющая в масштабе страны сопоставлять данные. Конечно же, введены санкции.

Так с 2015 года декларации по НДС, представленные в налоговую только бумажном виде, будут считаться несданными вовсе. Штраф в этом случае составит 5% от суммы налога к уплате за каждый полный или неполный месяц просрочки, но не более 30% от указанной суммы и не менее 1000 рублей. Если компания опоздает со сдачей декларации больше, чем на 10 дней, налоговики смогут заблокировать ее расчетный счет в течение 3 лет.

Что такое АСК НДС

Автоматизированная система контроля НДС-2 (АСК НДС-2) разработана ФНС России и применяется для приема, учета и обработки данных налоговых деклараций по НДС от налогоплательщиков.

С 1 января 2015 года эта система анализирует заявленные в налоговых декларациях данные о счетах фактурах налогоплательщиков и выявляет противоречия между счетами фактурами налогоплательщиков.

Так, если, к примеру, выяснится, что покупатель принял к вычету НДС, а продавец его не начисляет, то этот факт может стать поводом для налоговой проверки.

Какой закон регулирует работу АСК НДС

В 2013 года был подготовлен инструмент контроля НДС. Приказ ФНС России от 01.10.2013 N ММВ-7-6/432@ «О вводе в промышленную эксплуатацию …. Автоматизированная система контроля за возмещением НДС» запустил в работу программу контроля деклараций НДС.

В 2014 вступил в силу электронный способ и формат передачи данных для работы системы. Федеральный закон от 28 июня 2013 г. N 134-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям» (с изменениями и дополнениями) внес целый ряд изменений в основные законы, в том числе Налоговый Кодекс.

Статья 80 в пункте 3 абзац второй сообщается «Налоговые декларации представляются в налоговый орган … по установленным форматам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, являющегося российской организацией и соответствующего требованиям, утверждаемым федеральным органом исполнительной власти…».

Остальные изменения понадобились для определения бизнес-процесса контроля и ответственности за нарушения. Например, п. 8.1. ст. 88 НК РФ сообщает: «При выявлении противоречий ……. декларации по налогу на добавленную стоимость …… налоговый орган также вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к указанным операциям».

Как налоговая проверяет декларации НДС?

1

Прием налоговой декларации НДС. Камеральная налоговая проверка декларации по НДС начинается с момента ввода данных отчетности в автоматизированную информационную систему налоговых органов;

2

Расчет контрольных соотношений. Далее идет сверка контрольных соотношений, то есть осуществляется арифметический контроль вводимых данных. Математические и логические формулы по основным налоговым декларациям доступны для налогоплательщиков на сайте ФНС России в разделе «Налоговая отчетность» рубрики «Контрольные соотношения по налоговым декларациям»;

3

Автотребование о представлении формализованных пояснений по КС. Если выявлены расхождения, система в автоматизированном порядке сразу направляет налогоплательщику сообщение с требованием предоставить пояснения по данному факту.

Отметим, что это происходит до того момента, как декларация дойдет до сотрудника налоговой инспекции, следовательно, в сообщении от системы не будет указано каких-либо контактов инспектора для того, чтобы получить устные разъяснения и помощь.

Ваши действия – отправить квитанцию о получении данного сообщения, самостоятельно разобраться в ошибках (в помощь сайт налоговой инспекции) и в письменной свободной форме дать требуемые пояснения;

4

Сопоставление операций контрагентов или этап «интеллектуального сравнения». Данный этап проходит тоже без участия налогового инспектора. Сравнивается информация в 8-12 разделах декларации. То есть на основании имеющихся у налоговой данных проверяется документное контрольное соотношение.

Проще говоря, проверяются счет-фактуры Вашей декларации с данными, содержащимися в декларации Ваших контрагентов. Если вдруг Вы ошиблись в номере или дате счет-фактуры, то система пробует найти данную счет-фактуру с неверным номером/датой у Вашего контрагента интеллектуальным методом.

Поэтому сдавать корректирующую декларацию по такой причине не надо.

5

Автотребование о представлении формализованных пояснений о расхождениях. Если счет-фактуру в декларации Вашего контрагента не нашли или нашли, но с другими данными, влияющими сумму вычетов и размер налога, то система опять же в автоматическом режиме направляет нам письмо с требованием предоставления пояснений. Наши действия те же, что и в этапе 3.

6

Ручная работа: Требование о представлении неформализованных пояснений, Ручной вод неформализованных пояснений. Мероприятие налогового контроля. Проводится непосредственно отделом камеральных проверок. Запрашиваются первичные документы, книга покупок, книга продаж, могут осматриваться помещения. Происходит углубленная проверка с проведением мероприятий налогового контроля:

- сопоставляются показатели налоговой декларации (расчета) с показателями налоговой декларации (расчета) предыдущего отчетного (налогового) периода;

- устанавливается взаимоувязка показателей проверяемой налоговой декларации (расчета) с показателями налоговых деклараций (расчетов) по другим видам налогов и бухгалтерской отчетностью;

- подтверждается достоверность показателей налоговой декларации (расчета) на основе анализа всей имеющейся в налоговом органе информации.

В завершении инспектор направляет письмо налогоплательщику с требованием в течение 5 рабочих дней предоставить пояснения или внести изменения в отчетность.

7

Оформление результата. Если в ходе камеральной проверки выявлены были нарушения, то в течение 10 дней составляется акт камеральной проверки, который должен быть вручен налогоплательщику не позднее 5 рабочих дней с даты составления акта. После чего у налогоплательщика месяц на то, чтобы написать возражение на акт проверки.

Перспективы и возможности АСК НДС

АСК НДС явила собой революционный прорыв в контроле за налогоплательщиками. До 2015 года налоговая инспекция имела возможность эффективно мониторить банковские потоки, теперь система позволит контролировать товарные потоки.

Ясно, что у системы будут проблемы. Скорее всего, проблемы при внедрении будут и функциональные и технические и человеческие. Объем данных, который будет проходить через телекоммуникационные каналы связи будет колоссальным. Одна запись о счете-фактуре будет весить до 300 байт. Представьте себе отчет сети гипермаркетов. Сбоев не избежать.

Даже если будут использованы современные дата-центры и программное обеспечение справится с потоком. Специалистам необходимо продумать системы хранения, доступа, безопасности данных. Возможно, налоговая служба разработает дополнительные сервисы для решения возникающих функциональных проблем.

Внимание будет уделяться и персоналу для обучения взаимодействия с системой. Крупным компаниям для исполнения буквы закона придется перейти на внутрифирменный электронный документооборот.

Масса работы добавиться судьям, которые будут вынуждены выяснить технические аспекты работы системы, проверить ее на законность, внести изменения или соответствовать факту. На решение проблем уйдет время, дело не в этом.

Взгляд пессимиста. АСК НДС можно применять для давления на любой бизнес, закрывая неугодные компании практически моментально. Тем самым уровень коррупции может стать грандиозным. Регулярные утечки из системы при плохой ее защите могут быть использованы конкурентами. Необоснованные отказы в вычетах заблокируют судебную систему.

Взгляд оптимиста. При должном отношении к делу и качественной работе подобная система может действительно оздоровить работу предпринимательства. Со временем исчезнут фирмы-однодневки.

Станут реже или исчезнут совсем случаи налоговой коррупции. Компании будут вынуждены заниматься действительными конкурентными преимуществами, отвечать по своим обязательствам.

Рентабельность сделок, в свою очередь, цены на продукцию выйдут на рыночный европейский уровень.

Итоги

Наверное, я оптимистка. На мой взгляд, ФНС внедряет эффективную концепцию контроля за уплатой НДС. Благодаря информационным технологиям эпоха тотального налогового контроля уже не кажется чем-то фантастическим. Надеюсь, что однодневки в скором времени станут неактуальны.

Пора рынку забыть про обнальные схемы, выстраивать качественную договорную работу с контрагентами, использовать льготы налоговые. Привлекать налоговых консультантов, адвокатов и аудиторов для разработки оптимальных рабочих схема в рамках законодательства.

Пусть они проанализируют бизнес на современном этапе, как сложилась договорная работа, бухгалтерский и налоговый учет. Такая красочная картина будущего благополучия сложилась в моей голове.

Фирммейкер, сентябрь 2015Анна Лукша

https://www.youtube.com/watch?v=kt4L9tLq7ig

При использовании материала ссылка обязательна

Источник: https://firmmaker.ru/stat/nalogovye/kak-nalogovaja-inspekcija-proverjaet-novuju-deklaraciju-2015-po-nds

Заполнение декларации по НДС в 2018 году: пошаговая инструкция

Отчитываться по НДС обязаны плательщики этого налога и налоговые агенты (ст. 143 НК РФ).

Сдавать декларацию по НДС нужно в электронном виде независимо от численности работников. Лишь в исключительных случаях возможно представление декларации на бумаге (п. 5 ст. 174 НК РФ).

Срок отправки декларации — 25-е число месяца, следующего за отчетным кварталом.

НДС, начисленный за квартал, нужно перечислять равными частями в течение трех месяцев.

Срок уплаты налога — до 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ). Если за I квартал 2018 года в бюджет нужно перечислить НДС в сумме 6 000 рублей, налогоплательщик должен сделать такие платежи:

- до 25.04.2018 — 2 000 рублей;

- до 25.05.2018 — 2 000 рублей;

- до 25.06.2018 — 2 000 рублей.

Некоторые организации перечисляют НДС одной суммой без разбивки на месяцы — это право налогоплательщика.

Форма декларации и порядок ее заполнения утверждены Приказом ФНС России от 29.10.2014 № ММВ-7-3/558.

Посмотреть порядок заполнения

Образец заполнения

Рассмотрим пример заполнения декларации по НДС за II квартал 2018 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 18 %.

За период апрель — июнь 2018 года в Обществе были проведены следующие операции:

- Приобретены канцтовары на сумму 1 500 рублей, в том числе НДС 228,81 рубля (счет-фактура № 1 от 02.06.2018).

- Продано оборудование на сумму 40 000 рублей, в том числе НДС 6 101,69 рубля (счет-фактура № 19 от 11.04.2018).

- Поступил счет-фактура № 5 от 12.02.2018 на сумму 5 600 рублей, в том числе НДС 854,24 рубля. Мебель по этому документу была принята к учету 12.02.2018. НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ).

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются при наличии соответствующих показателей. В данном примере нужно заполнить также разделы 3, 8 и 9.

Скачать образец заполнения декларации по НДС в 2018 году

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Раздел 3 декларации по НДС

В этом разделе собираются все данные для расчета налога.

Строка 010 графы 3 соответствует сумме выручки, отраженной по кредиту счета 90.1 за отчетный период.

Строка 010 графы 5 соответствует сумме НДС, отраженного по дебету счета 90.3.

Строка 070 графы 5 соответствует сумме авансового НДС, отраженного по дебету счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 090 графы 5 соответствует сумме, отраженной по дебету счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 118 графы 5 соответствует сумме, отраженной по кредиту счета 68 «НДС». Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге продаж.

Строка 120 графы 3 соответствует сумме, отраженной по кредиту счета 19.

Строка 130 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС с выданных авансов).

Строка 170 графы 3 соответствует сумме, отраженной по кредиту счета 76 «НДС с авансов» (НДС, начисленный с поступившей предоплаты).

Строка 190 графы 3 соответствует сумме, отраженной по дебету счета 68 «НДС» (без учета НДС, перечисленного в бюджет за предыдущий налоговый период). Кроме того, эту строчку можно сверить с итоговой суммой НДС в книге покупок.

Как проверить декларацию?

Если вы работаете в специализированной программе, декларация по НДС, скорее всего, заполняется автоматически на основании заведенных документов. Показатели декларации можно сверить с данными оборотно-сальдовой ведомости за отчетный период. Для проверки нужны обороты указанной ведомости.

В оборотно-сальдовой ведомости отражаются суммы по бухгалтерскому и налоговому учету. Для проверки декларации нам потребуются данные налогового учета.

Отправка декларации по НДС через Контур.Экстерн

Перед отправкой в ФНС загрузите свою декларацию в Контур.НДС+. Сервис проверит, заполнена ли она по формату, выполняются ли контрольные соотношения и правильно ли указаны коды вида операции. Кроме того, НДС+ найдет расхождения с контрагентами и поможет убедиться в их благонадежности.

Узнать подробнее

Источник: https://www.kontur-extern.ru/info/poryadok-zapolneniya-deklaracii-po-nds

Аск ндс: принцип работы сервиса фнс для поиска незаконных вычетов ндс

Совсем недавно ФНС приняла систему BigData, которая успешно функционирует. Данная налоговая программа приняла название АСК НДС. Необходимо разобраться, что она собою представляет, как ею пользоваться и понять принцип работы нового сервиса ФНС.

Как работает АСК НДС

Сотрудники налоговой службы второй год активно применяют данный сервис. Именно он позволяет выявлять фирмы, которые незаконно используют вычеты. Благодаря использованию данной системы, бюджет значительно увеличился.

Необходимо разобраться с тем, как работает эта программа. Вот что она представляет собою схематически:

Эта система собирает данные из книги продаж и сверяет их с вычетом по книге покупок. Программа самостоятельно проверяет правильность внесения информации в документы, а также правомерность получения вычета. При этом совершенно не требуется вмешательства извне.

Когда система находит несоответствие, автоматически направляется письмо с просьбой дать разъяснения. Компания обязана их предоставить в течение пяти рабочих дней. Если этого не произошло, то налоговая инспекция начинает проверку, по результатам которой возможно либо исправление ошибки, либо доплата в бюджет.

Эта база легко справляется с проверкой деклараций, сверкой информации, автоматическим нахождением ошибок, рассылкой писем.

Получите 267 видеоуроков по 1С бесплатно:

АСК НДС-2

Новый сервис ФНС АСК НДС-2 для поиска незаконных вычетов НДС разработан специально для борьбы с недобросовестными налогоплательщиками.

Абсолютно все поданные декларации попадают в одну общую базу, с которой работают сотрудники налоговой службы. Происходит полная проверка всех предоставленных данных.

В случае расхождения моментально отправляется письмо с просьбой разъяснить причину несоответствия.

Благодаря данной системе процесс проверки занимает менее минуты, что значительно ускорило работу налоговой.

Теперь налогоплательщики должны полностью проверять своих контрагентов. Подвергаться изучению теперь должна бухгалтерская отчетность, наличие офисов работы, проверка отзывов клиентов, проверка по всем возможным учетам.

АСК НДС-3

Благодаря данной системе налоговый сотрудник сможет просмотреть полностью все операции по продаже товаров. Потому как база самостоятельно проводит соответствие между книгами продаж и покупок. Производится это по счету-фактуре и НДС.

Очень удобным обстоятельством является тот факт, что система подключена к банковской. Поэтому сразу видны зависимые друг от друга компании, движение денежных сумм, которые выводятся из-под налогообложения.

Для того чтобы не оказаться в зоне риска, надо обязательно проверять документы официального лица контрагента. Должен соответствовать почтовый и юридический адрес. Также проверить по базе судебных приставов. Это поможет избежать проблем с новой системой проверки.

АСК НДС: откуда налогоплательщику ждать угрозы

Существует опасность сдать неверные данные, при которых начнутся расхождения в показателях. В таком случае бухгалтеру придется давать пояснения или уточненную декларацию.

При налоговом разрыве сравнивают данные в книге продаж и покупок, в результате получается, что контрагент отсутствует в ЕГРЮЛ, или не подает декларацию, или делает ее нулевой. В этом случае у него появляется счет-фактура, который не занесен в декларацию. Поэтому, если организация является покупателем, то налоговые сотрудники однозначно потребуют объяснений.

Случаются разрывы при невозможности сопоставить счета по авансам и зачет этих авансов. Происходит это из-за того, что организация, которая выдала авансовый платеж, самостоятельно выставляет счет-фактуру. Тогда предпринимателю будет достаточно просто составить разъяснение и приложить необходимые документы.

Благодаря данной системе налоговые сотрудники теперь могут выявлять фирму однодневку. А именно та операция, при которой денежная сумма не дошла до бюджета.

При каких-либо расхождениях предприятию придется предоставить разъяснения и приложить нужные документы. Если этого не сделать, то будет наложен штраф, а потом отказ в вычетах.

Теперь с появлением данной системы совершенно необязательным является ведение журналов полученных и выставленных счетов-фактур. Однако, лучше вести их для собственного учета.

Перед тем, как направлять все данные в базу, необходимо их перепроверять. Иначе существует риск попасть под разъяснения.

Так как сдача декларации проходит в электронном виде, нужно сдавать ее примерно за неделю до окончания срока. Тогда по времени точно все дойдет в срок.

При выявлении каких-либо расхождений нужно сотрудничать с органами налоговой службы. Они имеют право проверять необходимые документы, осматривать помещения, требовать пояснений. Но в таком случае все должно быть законно. Должно присутствовать основание осмотра территории налогоплательщика, которое подписано руководителем налогового органа.

Еще одним изменением благодаря данной системе считается видоизменение декларации. Подается она теперь исключительно в электронном виде, в нее включаются сведения по принятым и выставленным счетам-фактурам.

Важно понимать, что при подаче такого документа в бумажном виде, он будет считаться не поданным. Значит, сразу же последуют штрафы. Каждую декларацию нужно подавать в срок.

Обязательно нужно проверять правильность и достоверность внесенной информации, чтобы не возникало необходимости давать лишних разъяснений или переделывать декларацию.

Данная система является инновацией в налоговой среде, поэтому существуют многие недоработки. Но в основном она справляется с выявлением нарушителей и недобросовестных налогоплательщиков.

Источник: https://BuhSpravka46.ru/nalogi/nds/ask-nds-printsip-rabotyi-servisa-fns-dlya-poiska-nezakonnyih-vyichetov-nds.html

Как подается налоговая декларация по НДС. Электронное декларирование

Перед тем, как рассмотреть состав и порядок действий в заполнении налоговой декларации по НДС, определим, кто же все-таки обязан платить НДС и в оговоренные законодательством сроки предоставлять декларацию. НДС является косвенным налогом и обязанность по исчислению налога накладывается на продавца (при продаже товаров, работ или услуг).

К налогоплательщикам НДС относятся все организации (в том числе некоммерческие организации), а также индивидуальные предприниматели. Исключение составляют организации и ИП, которые используют такие специальные режимы как упрощенная система (УСН) и единый налог на вмененный доход (ЕНВД). Остальные исключения следует смотреть в статье 145 НК РФ.

Однако, в некоторых случаях (они обозначены в статье 161), даже организации и ИП, попадающие под исключения, обязаны исчислить налог и вовремя предоставить декларацию. В этих случаях ИП и юрлица приобретают статус налогового агента.

Мы обозначили, кто должен платить НДС и предоставлять декларацию. Далее рассмотрим порядок составления этой декларации. Итак, предприниматель рассчитал налог, а точнее его сумму, и появляется вопрос: «как заполняется декларация по НДС?»

Для ответа на этот вопрос необходимо руководствоваться новым Приказом ФНС России (№ ММВ-7-3/558@) от 29.10.2014. Эта форма декларации является новой. Что же изменилось в новой декларации по сравнению с предыдущими стандартами?

- В декларацию теперь включаются сведения, которые указаны в книге покупок и в книге продаж. Если предприниматель осуществляет посредническую деятельность, то в декларацию он включает сведения, которые указывают в журнале учета выставленных и полученных счетов-фактур.

Описанное выше нововведение призвано повысить качество и оперативность проводимого анализа и выездных проверок. Т.е. получение данных из книги покупок и продаж увеличивает охват для инспекторов. Также, очевидно, что данное изменение усилит контроль за декларированием доходов налогоплательщика. - Другое важное изменение — это способ подачи декларации, а точнее ее носитель. В данное время в стране идет активное внедрение информационных технологий. Это происходит как в организациях, так и в быту. Для налоговых служб очень важным является оперативность представляемой информации. В связи с этим теперь все плательщики НДС будут сдавать декларацию в электронном виде. В том числе и налоговые агенты. Хотя для этой группы есть исключения. Например, если на момент подачи декларации ССЧ агента меньше 100 человек, он вправе представить декларацию на бумаге. Декларация налогового агента в этом случае ничем, кроме способа подачи, отличаться не будет.

Электронное декларирование НДС

Подробнее рассмотрим, что такое представление в электронном виде. Это можно сделать тремя способами:

- По телекоммуникационным каналам связи (так называемые ТКС)

- С помощью специального оператора

- Через сайт Налоговой службы РФ

Чтобы подать декларацию НДС через специального оператора необходимо сделать следующее.

- Заключить договор со специальным оператором. Конечно же, выбирать нужно самого надежного. Всего существует 80 организаций федерального уровня. К самой крупной и популярной относится ЗАО «Контур».

- Получить лицензию на право использовать средство защиты информации (СКЗИ).

- Установить электронную подпись (КЭП).

Выполнить нижеперечисленные пункты вам обязательно поможет тот оператор, с которым будет заключен договор. Нужно будет:

- сформировать отчет, и отправить его, предварительно заверив его КЭП,

- дождаться подтверждения, о том, что отчет принят.

Отметим, что скачать налоговую декларацию по НДС (для ознакомления, а также для налоговых агентов, попадающих под исключение в способе подачи) можно на сайте налоговой службы РФ (https://www.nalog.ru/) либо воспользоваться правовыми ресурсами (www.consultant.ru/ , а также www.garant.ru).

Ответственность при нарушениях в подаче декларации по НДС

В случае, если предприниматель опоздал с подачей декларации (или вообще не представил ее), к нему применяются штрафные санкции. Это прописано в статье 119 НК РФ. Размер штрафа за последнее время не изменился, он как и прежде составляет 5 % от суммы неуплаченного налога.

Кроме этого, если налогоплательщики (а также налоговые агенты) продолжают осуществлять реализацию товаров или услуг и при этом выставляют счета-фактуры, непредставление налоговой декларации по НДС, влечет за собой принудительную приостановку операций по всем расчетным счетам.

Итак, подведем итоги:

- Налоговая декларация по НДС должна быть подана в инспекцию в срок не позднее 25-го числа (в месяце, который следует за кварталом).

- Декларация должна быть сдана в электронном виде.

- Декларацию представляют все плательщики НДС, а также налоговые агенты.

- За непредставление декларации с налогоплательщика взимается штраф (5% от суммы налога, который не был уплачен) Декларация, которая подана на бумаге, будет считаться неподанной.

Источник: https://ipshnik.com/nalogi-i-nalogooblozhenie-ip/nds/chto-takoe-nalogovaya-deklaratsiya-po-nds-forma-i-srok-podachi-otvetstvennost-za-narusheniya.html

Декларация по НДС. Ошибки – найти и исправить

Заполнить декларацию по налогу на добавленную стоимость без ошибок с первого раза удается не всегда даже опытному бухгалтеру.

Разделы декларации по НДС заполняют, используя данные книги покупок и книги продаж, порядок ее заполнения утвержден ФНС России.

А тем, кто будет делать это в первый раз, поможет образец заполнения декларации по НДС за 1 квартал 2018 года, которая оформляется не позднее 25 апреля 2018 года по новым правилам. Нововведения значительно увеличили объем предоставляемой информации.

Появилась и приятная новость для предпринимателей, которые ждали возмещение НДС от федеральной налоговой службы три месяца. Теперь срок камеральной проверки составляет максимум два месяца. Но это касается только добросовестных налогоплательщиков, которые сдали декларацию вовремя и без ошибок.

Ближе к отчетной дате у налогоплательщиков возникают вопросы по НДС, с ответами на которые помогут пояснения к заполнению декларации по НДС. Декларация НДС 2018: нужно ли прикреплять счета фактуры? Остаток на счете на какую дату в декларации указывать? Что проверять в декларации? Какие ошибки станут причиной отказа налоговиков принять декларацию?

Декларация, в которой содержатся ошибки, представляет собой опасность для руководства фирмы, ее сдающей. Присутствует риск, что представители налоговой службы просто не примут ее, поэтому перед тем, как сдавать, нужно внимательно проверить разделы декларации на предмет вероятных ошибок и опечаток.

Ошибки в декларации могут повлечь за собой последствия:

- ошибку обнаружат инспекторы при сдаче и не примут декларацию (декларация будет считаться несданной, а организации и ее руководству будет грозить штраф и арест расчетного счета);

- ошибка обнаружится сотрудниками организации после отправки отчета, и потребуется сдача уточненной декларации (наличие таких ошибок не признается основанием для отказа в приеме декларации, но их присутствие занижает сумму налога);

- ошибку обнаружат инспекторы при камеральной проверке и потребуют пояснений в отношении информации, представленной в декларации, которая не соответствует информации партнеров (такие ошибки не занижают сумму налога, но их наличие мешает сотрудникам налоговой службы сопоставить информацию).

Отказ налоговой в приеме декларации

Без чего налоговики не примут декларацию по НДС за 1 квартал 2018? Если заполнить декларацию по НДС с ошибками!

Отказать в приеме декларации налоговики могут в случае, если Вы:

- предоставили декларацию на бумаге в распечатанном виде (а не на электронном носителе);

- неверно указали ИНН, КПП или другие реквизиты контрагентов;

- включили в декларацию сделки с НДС старше трех лет (Законом установлено ограничение в 3 года);

- указали неверные коды операций (информация из деклараций покупателя и продавца не совпадут, и сотрудники налоговой не смогут сопоставить счета-фактуры по сделке);

- произвели неправильное исчисление НДС.

Такие реквизиты как ИНН и КПП есть не у каждого контрагента, а их необходимо отразить в разделе 9. Такие данные невозможно указать, например, при переносе данных из книги покупок по зарегистрированным в ней билетам на поезд или самолет.

Невозможно указать ИНН и КПП и при продаже товара физическому лицу, потому что такой информации в счете-фактуре тоже нет.

В этом случае налогоплательщик не заполняет строку 100 раздела 9 декларации и ставит в строке прочерк, и нарушения в этом нет.

В случае, если при переносе информации из счета-фактуры в декларацию, вы все-таки ошиблись в реквизитах контрагента (допустили ошибку в названии или адресе фирмы, указали неправильный ИНН ли КПП), следует подать уточненную декларацию, потому что у налоговиков обязательно возникнут вопросы и замечания по таким случаям во время камеральной проверки. Все счета-фактуры в налоговую вместе с декларацией, конечно, отсылать не нужно.

Частая ошибка – это «потерявшиеся» счета-фактуры по сделкам, которые были оплачены без НДС. Бухгалтеру следует внимательно проверить при сдаче декларации за 1 квартал 2018 раздел 9: не попадают счета-фактуры без НДС? Конечно, нет, потому что они не указаны в книге продаж, информацию по такой реализации следует перенести в раздел 7 с кодом операции 26.

А вот «запоздавшие» счета-фактуры не являются поводом для внесения исправлений в декларацию. Если вдруг после подачи декларации к Вам придут оригиналы документов от контрагента за истекший период, вы можете включить их в книгу покупок на следующий квартал.

Поэтому, если организация не сдала и не включила доходы в декларацию по НДС за 4 квартал, а включила в 1 квартал, что грозит заказчику, если это не авансовый платеж? В данном случае в декларации нужно на 17 и 18 год отдельно отразить аванс и оплату после отгрузки.

Заявить вычет по авансам можно только в текущем квартале, для чего придется доказать позднее получение документов. В остальных случаях никаких нарушений со стороны организации при переносе счета-фактуры на следующий период не будет.

В разделе 3 декларации указываются все авансы по НДС, в 2018 году декларация (пример заполнения можно найти на бухгалтерских сайтах) отражает всю сумму авансов именно в этом разделе. Правилами заполнения декларации строго определено, в какой строчке декларации НДС указывать авансовые счета-фактуры, а именно в 130.

При поступлении документов от контрагентов следует внимательно относиться к рассчитанной сумме НДС, которая в них указана.

Техническая ошибка вашего партнера по сделке может оказаться недостоверными данными, которые вы внесете в документы, и возникнут вопросы при сдаче декларации. Так, например, в счет-фактуре на аванс за 4 квартал 2017 г.

указан НДС больше, чем согласно расчетов, ошибка техническая, но декларация не была принята налоговиками, так как содержала недостоверные данные.

Очень строго налоговики следят за соответствием кодов операций. В связи с введением новых кодов видов операций бухгалтеры еще «по старой памяти» допускают технические ошибки.

Вместо кода 01 поставили код 26, нужно ли подать уточненную декларацию? 2018 год диктует новые правила, отменяя все старые: конечно, нужно, такая ошибка является существенной! В декларации по НДС за 2 квартал 2018 учитывать код 03 при возврате товара тоже недопустимо, теперь этой операции соответствует код 01. Используйте правильные коды видов операций, а выявленные ошибки немедленно исправляйте!

В случае с указанием неверных кодов операций и ошибок в ИНН и КПП контрагентов налоговая служба настаивает на предоставлении уточненной декларации, хотя указанные ошибки не оказывают влияния на сумму начисленного налога НДС. Из практики установлено, что лучше согласиться с представителями налоговой службы и предоставить «уточненку».

Требуется «уточненка»

Декларацию следует в обязательном порядке уточнить и не позднее пяти рабочих дней предоставить в электронном виде в налоговую инспекцию, если:

- ее начальный вариант у вас не принял налоговый орган;

- налоговики прислали протокол отказа;

- обнаруженная самостоятельно сотрудниками организации ошибка стала причиной занижения суммы налога НДС к уплате.

Откуда же могла закрасться ошибка? Возможно вы:

- как поставщик занизили сумму налога (не составили или пропустили счет-фактуру на отгруженный товар или аванс; сделали ошибку при расчете суммы НДС по сделке и т.п.);

- как покупатель завысили сумму вычета (например, задвоили счет-фактуру при внесении данных в декларацию);

- нарушили условие вычета НДС по сделке с нематериальными активами (приняли к вычету НДС по сделке на основании авансовой счет-фактуры, которую продавец выставляет покупателю при получении от него предоплаты, частично с переносом остатка суммы налога на следующий квартал, так как сделка не была завершена в текущем квартале).

В любом из этих случаев сумма налога будет искажена и потребуется «уточненка». Перед подачей уточненной декларации оплатите недоимку в бюджет по налогу и пени. В противном случае на организацию будет выписан штраф за уплату неполной суммы НДС.

Если ошибка обнаружена сотрудниками организации самостоятельно, и она не занизила сумму налога НДС к уплате, то подача «уточненки» является правом организации, а не обязанностью.

Например, закралась ошибка в номер счет-фактуры или организация использовала право в разделах декларации НДС 8 и 9 округлять суммы до рублей, также, как и в разделах с 1 по 7.

В первичной документации все стоимостные показатели указывают в рублях и копейках, но при переносе в указанные разделы, данные могут быть округлены по правилам математики до рублей. В этих случаях достаточно предоставить в налоговую обоснование с пояснением причин указания неточной информации.

Организация-плательщик НДС при подаче в налоговую уточненной декларации может прикрепить пояснительную записку с указанием, какие именно изменения были внесены в декларацию. Такой сопроводительный лист избавит бухгалтера организации от дополнительных вопросов со стороны налоговиков во время камеральной проверки.

В сопроводительной записке стоит указать следующие моменты:

- Период, за который сформирован отчет;

- В чем состояла ошибка, опечатка, погрешность;

- Первичные (неверные) данные и исправленные значения с указанием раздела, столбца, графы их нахождения в отчете;

- Первичная и новая (пересчитанная) сумма НДС, если она изменилась после исправления ошибки;

- Дату, сумму и назначение платежа из платежного поручения, которым были оплачены недоимка и пени в добровольном порядке.

Поступило требование из налоговой

Нередко в адрес организации после сдачи декларации поступает требование из налоговой, в котором налоговики просят пояснить расхождения по НДС. Бухгалтеру следует незамедлительно отправить в налоговую подтверждение о получении требования и приступить к проверке декларации.

Если ФНС не получит подтверждение в течение шести дней, то налоговая заблокирует расчетный счет организации. Но получение требования не обязательно означает, что ошибка действительно закралась в отчет вашей организации. Возможно, в отчетности ошибся бухгалтер контрагента.

Но ответить на требование, в любом случае, обязанность налогоплательщика! У бухгалтера пять дней, чтобы уведомить налоговый орган, что указанная информация в первоисточнике корректна.

Что проверяют налоговики в декларации

Налоговая служба проводит автоматизированную проверку правильности заполнения декларации по контрольным соотношениям (КС). Работники налогового органа сверяют специальные показатели, рассчитанные из информации, размещенной в декларации, и на основании полученных результатов выявляют ошибки.

КС-индикаторы, которыми пользуются инспекторы, не признаны секретными, они размещены в открытых источниках информации и предоставляют бухгалтеру дополнительные инструменты для самопроверки, они помогут уменьшить риск появления ошибок и недочетов. На сайте налоговой службы опубликованы не просто формулы для проверки декларации, а еще и комментарии возможных ошибок с указанием последствий их наличия.

Есть 4 показателя при сдаче декларации по НДС, которые надо проверить:

- наличие расхождений, указанных в разделах декларации значений, используя контрольные соотношения;

- реквизиты контрагентов (ИНН, КПП, юридический адрес);

- информация по сумме НДС к вычету, которую в своей декларации предоставят контрагенты по общим с вами сделкам (эту процедуру можно провести с помощью автоматической сверки на соответствующем сервисе, к которому подключены и вы, и ваши контрагенты, либо по личному запросу информации у контрагентов);

- наличие в отношении организации-налогоплательщика задолженности в бюджет по НДС, отправив запрос в ИФНС о желании провести сверку.

Декларация по НДС – очень объемный по содержанию информации отчет.

Чтобы не предоставлять в дальнейшем в ФНС пояснения и не тратить время на уточняющие бумаги и обоснования, стоит внимательно проверить все учетные данные, указанные вами в соответствующих разделах, их достоверность и точность.

Не забудьте также воспользоваться контрольными соотношениями, которые используют налоговики. Помните, что всевозможные несоответствия по суммам и даже простые технические ошибки будут причиной пристального внимания и дополнительных вопросов со стороны инспекторов.

Источник: https://NalogObzor.info/publ/stati_iz_tematicheskikh_zhurnalov/otvety_na_pjat_chastykh_voprosov_pri_sdache_deklaracii_po_nds_za_i_kvartal/71-1-0-2595

Аск ндс — новый сервис фнс для поиска незаконных вычетов ндс

Второй год в России существует новая налоговая программа, основанная на Big Data, называется она очень сложно, в простонародье ее прозвали АСК НДС. Что же это такое на самом деле?

Понятие АСК НДС

Эта программа работает для того, чтобы ловить однодневные фирмы и тех, кто пытается воспользоваться незаконными вычетами НДС. Программа АСК НДС 2 была задействована в конце 2013 года, и уже в 2014 году бюджет государства пополнился более чем на 100 миллиардов рублей.

Как же работает эта база? Она сверяет составленный плательщиком НДС, собирая данные из его книги продаж, и вычет, принятый покупателем, по книге покупок покупателя. При несоответствии показаний сама программа выясняет, корректно ли контрагенты отразили документы и насколько правомерны действия покупателя и его желание получить вычет. Участие налоговика не требуется.

При расхождении данных автоматически контрагентам отправляются письма с просьбой разъяснить данный факт. Если в течение пяти рабочих дней не были представлены объяснения, НИ начинает проверку. В итоге контрагенты или исправляют ошибки, или доплачивают в бюджет деньги.

Что делает программа:

- Анализирует декларации по НДС.

- Сверяет данные контрагентов.

- Находит расхождения автоматически.

- Отправляет письма с просьбой предоставить объяснение расхождений.

В результате многим организациям пришлось отказаться от налогового вычета.

Новая АСК НДС 3

В 2016 году была запущена АСК НДС 3. Новая программа станет более расширенной при проверке плательщиков. Будут обрабатываться все данные, не только декларации, но и кассовые аппараты. Оборудование будет считывать все данные с кассовых аппаратов и сверять их с книгами продаж организаций.

В результаты фирмы-однодневки отпадут сами собой.

Подход АСК к налогоплательщикам

Программа необходима для более тщательной проверки организации. Раньше происходило так:

Сейчас же программа АСК НДС самостоятельно сверяет все данные, которые предоставила организация. Если риск нарушения очень велик, компанию проверяют все контролирующие органы. Подход программы состоит из нескольких факторов, ради чего она была и создана:

- Понимать, как выявленные расхождения влияют на работу компании, на составление налоговой отчётности.

- Для конкретной организации выбрать свой метод контроля и удерживать компанию рамках, которые позволяет Российский контроль деятельности.

- Для компаний, которые миновали зону риска программы, увеличилась возможность обойтись без дополнительной проверки. То есть если действия компании законны, не нужно переживать, что будут дополнительные вопросы у НИ.

Нужно понимать, что под риск может попасть любая компания. Незначительная совершенная ошибка, так сказать, человеческий фактор, и вы уже под контролем инспекторов. Даже простое юридическое изменение адреса, названия уже является поводом для контроля.

Как не оказаться в чёрном списке АСК НДС 3

После запуска новой машины «тотального» контроля любая компания может оказаться в зоне риска.

Чтобы избежать дополнительного контроля, необходимо выполнить ряд действий:

- Обязательно проверять контрагента. Официальное лицо, выступающее от этой организации, также должно предъявлять свои документы при подписании договоров.

- Проверять бухгалтерские данные, активы организации. Обязательно должен быть почтовый и юридический адрес у потенциального контрагента.

- Проверить банк данных судебных приставов.

Тщательная проверка будущих партнеров поможет не только избежать встречи с мошенниками, но и убережет от попадания в «черный» список системы АСК.

Некоторые подробности про АСК НДС 3 в этом видео:

Что ожидает плательщиков НДС в будущем?

Налоговая инспекция, запустив АСК НДС, сможет видеть все движения товаров. Сейчас программа сама устанавливает соответствие данных из книг продаж и книг покупок по счетам-фактурам и НДС. А самих данных о товарах нет.

В итоге, когда осуществляется проверка выбранного предприятия, выстроить конкретное движение товара у налоговиков не получается. И это, несомненно, плюс для работы бизнеса.

Но не стоит успокаиваться. Налоговики планируют разработать новую базу, которая будет действовать совместно с таможенной службой, с программой Центрального Банка РФ. Тогда уже налоговая служба сможет в режиме онлайн видеть все цепочку транзита денег: куда и зачем ушли, и были ли возвращены в компанию.

Так что все те, кто пытается работать нечестно, уже не имеют шансов заработать, и в итоге такой бизнес просто исчезнет.

Источник: https://saldovka.com/nalogi-yur-lits/nds/ask-nds.html

Фнс ответила на сообщения об аварии в системе подачи налоговых деклараций :: финансы :: рбк

Система подачи налоговых деклараций работает в «асинхронном режиме». Так в налоговой службе ответили на сообщение о том, что на сервере произошел сбой и налоговики временно не принимают декларации по НДС за второй квартал

Фото: Антон Вергун / ТАСС

Взаимодействие между Федеральной налоговой службой (ФНС) России и операторами электронного документооборота происходит в асинхронном режиме, заявили РБК в Федеральной налоговой службе.

«Все направленные документы будут обработаны в порядке поступления на приемный комплекс ФНС России», — сообщили в пресс-службе в ответ на запрос РБК.

Ранее о том, что Федеральная налоговая служба временно приостановила прием деклараций по НДС за второй квартал 2017 года и другую отчетность в электронном виде из-за аварии на сервере, сообщил журнал «Главбух». По его данным, сообщения об этом «уже рассылают своим клиентам спецоператоры, через которые компании отправляют отчетность в ИФНС и фонды».

По данным издания, технический сбой произошел 24 июля в 20:00 мск. «Работы по восстановлению сервера продолжаются. Но пока точных прогнозов о сроках устранения неполадки никто не дает», — уточняло издание.

«Главбух» также напомнил, что 25 июля — последний день, когда эти декларации можно подать без штрафов. Отправить документы можно до 23:59 включительно.

В службе технической поддержки ФНС объяснили технический сбой перегруженностью сервера, сообщал RNS.

В пресс-службе ведомства пояснили РБК, что при передаче налоговой декларации по телекоммуникационным каналам связи днем ее представления в налоговую службу считается дата ее отправки от налогоплательщика спецоператору. Дата фиксируется в документе «Подтверждение даты отправки». Этот документ формируется оператором электронного документооборота в момент получения документов от налогоплательщика.

Таким образом, дата отправки налогоплательщиком декларации спецоператору и дата приема налоговой декларации ФНС от спецоператора могут быть разные, однако датой отправки налоговых документов все равно будет считаться дата отправки декларации налогоплательщиком, уточнили в ФНС. «Поэтому если налогоплательщик сегодня отправил в последний момент, то это будет все равно считаться сданной декларацией в срок», — добавили в ведомстве.

Сбои в системе подачи деклараций по НДС появляются в конце каждого квартала, сообщили РБК в компании по аутсорсингу бухгалтерских услуг «Ваша бухгалтерия». «Проблема эта есть всегда, каждый квартал, каждое 25-е число. Постоянно то нововведения, то программа не принимает, то не отправляется, то налоговая не принимает», — сказали РБК в кол-центре компании.

Генеральный директор компании Zecurion Алексей Раевский пояснил РБК, что возникновение технических сбоев при обработке каких-либо запросов по телекоммуникационным каналам связи «никак не зависит от режима обработки информации — синхронного или асинхронного».

«Асинхронный режим — это когда вы отправляете запрос, вам предлагается подождать обработки и сообщается, что он обработан, приходит уведомление. Синхронный — когда вы посылаете запрос, и вам тут же приходит ответ с результатом обработки.

Если создается очередь на обработку запросов или сбой, то совершенно неважно, какой из способов обработки выбран. Здесь скорее речь может идти о [недостаточной] мощности серверов, которые обрабатывают запросы, либо медленном программном обеспечении.

Это, вероятно, [проблема] в программном или аппаратном обеспечении», — отметил Раевский.

Источник: https://www.rbc.ru/finances/25/07/2017/59776e1e9a794755cbf90402?from=main_right