Как узнать, в каких банках у должника открыты счета

Итак, вы успешно отсудились и получили на руки исполнительный лист на взыскание денег с должника. Наиболее быстрый и удобный способ получения денег с должника — предъявить исполнительный лист в его банк. В таком случае банк принудительно спишет деньги со счета должника на ваш счет. Однако банков бесчисленное количество. Как узнать, в каком банке открыт счет именно вашего должника?

Способ 1.

На основании чего должник обязан был вам заплатить деньги? Скорее всего, на основании какого-то договора. Поэтому первый шаг — поднять все имеющиеся у вас документы по взаимодействию с этим должником.

Посмотрите сам договор: в нем обычно есть последний раздел «Реквизиты сторон». Там указываются данные о банковских счетах.

Посмотрите счета на оплату услуг, счет-фактуры, акты приема услуг, товарные накладные — любую первичную документацию. В них тоже прописывается счет должника.

Если вы рассчитывались с этим должником по безналу, посмотрите входящие и исходящие платежные поручения через интернет-банк.

Иногда реквизиты банковского счета указываются на официальном бланке организации — в штампе или шапке после названия, ИНН, адреса и прочих данных. Поэтому стоит посмотреть переписку с должником.

Из своего опыта также могу вспомнить еще один источник реквизитов — материалы судебного дела. Мне регулярно приходится знакомиться с теми делами, которые я веду в суде.

В дело должник может предоставить такие документы, которых нет у меня на руках. Например, в деле может быть платежное поручение от должника на оплату судебной экспертизы.

Или доверенность представителя должника на официальном бланке компании — с реквизитами в шапке.

Способ 2.

Если ваш должник — индивидуальный предприниматель или организация, наверняка у него есть официальный сайт в Интернете или группа В Контакте. У многих в разделе «Контакты» или «Реквизиты» указываются банковские реквизиты.

Так, у большинства страховых компаний вы точно найдете на сайте актуальные реквизиты. Хотя есть и исключения — например, реквизиты «Благосостояния» не нашлись даже при детальнейшем поиске в интернете всевозможными способами. Не было реквизитов и на сайте у «Компаньона».

А у «Артекса» они оказались в банке с отозванной лицензией.

Кроме того, если организация крупная, на сайте могут быть выложены типовые договоры. В последнем разделе «Реквизиты» опять же может быть указан счет должника.

Например, на сайте известного туроператора я находила стандартную форму договора с турагентствами. В ней были прописаны платежные реквизиты туроператора-должника.

Крупная федеральная сеть продуктовых магазинов также выкладывала на своем сайте типовые договоры поставки.

Источник: https://odolgah.com/faq/kak-uznat-v-kakih-bankah-u-dolzhnika-otkryityi-scheta.html

Как узнать в налоговой расчетные счета должника

Наиболее быстрым способом взыскания денег с работающей организации является взыскание через банк. При этом взыскателю, как правило, известен только один счет должника – тот, который был указан в спорном договоре.

Что делать, если этот счет должником указан неверно, закрыт, или же должник им не пользуется?

В соответствии со статьей 69 федерального закона «Об исполнительном производстве» взыскатель при наличии у него исполнительного документа с не истекшим сроком предъявления к исполнению имеет право получить информацию об открытых должником счетах в банках и иных кредитных организациях в налоговом органе, при этом налоговый орган обязан предоставить информацию в течение семи дней с момента получения запроса.

Налоговый орган располагает актуальной информацией о счетах, так как при открытии или закрытии счета о произведенном действии в налоговый орган сообщает как банк, открывший (закрывший) счет, так и сама организация.

Очевидно, что способ получения информации достаточно быстрый, и позволяет обнаружить все счета должника не прибегая к помощи судебных приставов.

Детально порядок получения сведений в законе «Об исполнительном производстве» не указан.

До вступления в силу в 2007 году действующей редакции закона «Об исполнительном производстве» порядок получения сведений был урегулирован приказом МНС РФ от 23.01.2003 г.

№ БГ-3-28/23 «Об утверждении порядка предоставления налоговыми органами информации взыскателю» (сейчас этот приказ утратил силу). В целом этот же порядок сохранился до сих пор.

https://www.youtube.com/watch?v=IC7ThmPtDug

Для того, чтобы получить сведения, нужно обратиться в налоговый орган по месту регистрации должника (по его юридическому адресу). Адрес инспекции можно найти на сайте налоговой службы, выбрав нужный Вам регион и инспекцию, относящуюся к району (городу) в котором расположен юридический адрес должника.

К заявлению следует приложить заверенную копию исполнительного листа, при этом достаточно заверения самой организацией.

Формат заявления может быть произвольным, например, можно составить следующего вида заявление:

ИНН0 КПП ОГРН0000

190000,Санкт-Петербург г, ул. Почтамптская, д 1

р/счв банке «Мой банк» (ОАО) БИК кор. сч.

Межрайонная инспекция ФНС России № ХХ

197183, Санкт-Петербург, ул. Улица, дом ДД

Арбитражным судом Санкт-Петербурга и Ленинградской области на основании вынесенного судом по делу А/2012 от 14.05.2012. решения выдан исполнительный лист серия АС № о взыскании задолженности с с ООО «Должник» ИНН0 в пользу ООО «Взыскатель» ИНН0 суммы основание взыскания.

Источник: https://efridman.ru/kak-uznat-v-nalogovoj-raschetnye-scheta-dolzhnika/

Запрос в налоговую об открытых счетах должника по исполнительному листу: образец заявления в ИФНС о предоставлении сведений о расчетных счетах

Предъявление соответствующего исполнительного документа в кредитную организацию – наиболее действенный способ для тех, кто хочет взыскать какие-либо долги. Главное – чтобы оформлено все было без нарушений по действующим требованиям законодательства.

Без специальных документов и разрешений получить ответ практически невозможно. Ведь любые счета – это следствие заключения двухсторонней сделки, с предоставлением личной информации, которая защищается законом. Потому и требуется для решения вопроса запрос в налоговую о предоставлении информации о счетах должника.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 . Это быстро и !

Кто и в каких случаях имеет право получить информацию?

Обычно эта проблема решается гражданами, которые выступают в качестве взыскателей. Именно они имеют право обратиться в налоговую инспекцию за всеми сведениями о банках и других подобных организациях, где должник открыл свои счета.

Главное условие — наличие исполнительного документа на руках. Он выдается после того, как завершены судебные заседания по данному вопросу. Так же работники суда сами могут передать исполнительный лист приставам. К розыску имущества последние приступают самостоятельно, либо на основе отдельного заявления со стороны истца.

Постановление о начале поисков либо об отказе выдается истцам максимум через 3 дня после первого обращения. ФССП передает копии документа обеим заинтересованным сторонам.

Налоговый орган располагает актуальной информацией о счетах, т.к.

при открытии/закрытии счета о произведенном действии в налоговую сообщает как банк, открывший/закрывший счет, так и сама организация

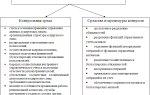

Приставы имеют право не только искать имущество вместе со счетами, но и накладывать на них дополнительные аресты. Запросы отправляются, чтобы получить в качестве ответа следующую информацию:

- адреса банков и других кредитно-финансовых организаций, где у должника были открыты счета;

- номера и объем средств, хранящихся на конкретных счетах;

- данные о других ценностях, которые могут храниться подобным образом.

Данную информацию обязательно должно содержать любое заявление в налоговую о предоставлении сведений о счетах должника.

Как отправлять запрос налоговикам?

Взыскатель может посетить любой территориальный орган, чтобы решить проблему. Это касается и отделения, которое ближе всего находится к постоянному месту проживания. Исполнительный лист обязательно предоставляется в этом случае оригиналом либо в виде копии, дополнительно заверенной нотариусом.

Часто бывает так, что изначально сведения относительно имущества должника отсутствуют. Тогда исполнитель, чью роль играет пристав, может запросить данные у проверяющих органов. Главное – опираться на общий размер задолженности.

Взыскатель и сам может обратиться к налоговикам, если есть исполнительный лист, срок действия которого не кончился.

Запрос направляется в налоговую по месту учета должника

Правила по написанию и обращению

Относительно запросов по сведениям отсутствуют какие-либо строгие правила. Потому составление будет произвольным. Главное – чтобы указанной информации хватало для идентификации должника.

В образце заявления в ИФНС о предоставлении сведений о счетах должника указываются:

- Данные заявителя. Это касается ФИО, индекса с почтовым адресом, контактного телефона.

- Описательная часть. Следует написать о том, когда и какой орган выдавал исполнительный лист. Отдельной строчкой идут реквизиты.

- Мотивировочная часть. Ее содержит любой образец запроса в налоговую о предоставлении информации о счетах должника.

- Часть с просьбой. Надо указать, что именно требуется сделать со стороны адресата.

- Данные самого должника, включая ИНН и ФИО, юридический адрес, наименование, ОГРН.

- Дата с личной подписью.

В запросе можно дополнительно сказать о том, в какой форме требуется отправить ответ.

Чтобы получить от налоговиков внятный ответ, необходимо тщательно продумать текст запроса

Что еще надо учесть?

Паспорт вместе с подлинником исполнительного документа на руках сведут к минимуму вероятность отрицательного ответа. Главное, чтобы к моменту обращения к налоговикам не истек общий срок предъявляемых бумаг.

Для запроса надо подготовить две копии либо предъявить один оригинал. На одной из копий при ее наличии сотрудник ставит отметку, которая подтверждает, что заявление вместе со всеми приложениями принято к рассмотрению. Либо сначала проверяют оригинал на предмет соответствия всем требованиям. Если сомнений никаких нет, то его возвращают прежнему владельцу.

Все операции по счетам должника приостанавливаются максимум через сутки после того, как банковское учреждение получает исполнительный лист. Только по распоряжению пристава осуществляется снятие средств, если сумма на счете больше, чем задолженность.

Налоговый орган обязан представить взыскателю сведения о банковских счетах должника в случае направления им запроса, соответствующего установленным требованиям

Приставы обычно действуют в рамках закона, посвященного исполнительному производству. Именно он разрешает организовать поиск ценностей, в том числе – денежных средств, когда уже составлен запрос в ФНС о наличии открытых счетов должника.

С какими сложностями можно столкнуться?

Существует множество нюансов, о которых обычные граждане узнают некоторое время спустя:

- Работа приставов часто вызывает нарекания, особенно, в вопросах сроков. Это связано с тем, что многие документы идут от одного адресата к другому по обычной почте.

- Набор средств для сбора информации у приставов так же ограничен. Зачастую все, что они делают – это составление запросов в соответствующие контролирующие органы. Из-за чего скорость взыскания опять же замедляется.

Нотариальная копия исполнительного листа понадобится, если выяснится, что средств на счету не хватает для погашения долга. Именно с этим документом после общения с банком обращаются к Федеральной налоговой службе.

Согласно Закону об исполнительном производстве ответ на запрос должен быть предоставлен в течение семи дней со дня получения налоговой инспекцией такого запроса

При этом допустима повторная подача исполнительных листов, даже если сами приставы выпустили постановление о том, что исполнительное производство по делу было прекращено. Главное – не ждать, а самому принимать активное участие в процессе. Только в этом случае есть вероятность добиться хоть каких-нибудь результатов.

Заключение

Информация о составлении запросов помогает скоординировать действия кредиторов. Главное – заранее точно узнать о том, куда и как следует направлять исполнительные листы. Тогда исполнение будет оперативным и полным, осуществится в надлежащем порядке.

Не будет лишним обратиться за помощью к профессиональным юристам, имеющим практический опыт в той или иной сфере. Хорошо, если за время дел представителям юридической компании удалось выступать как на одной, так и на второй стороне. Это значит, что методы воздействия изучены в полной мере, как и их эффективность для конкретных ситуаций.

Источник: https://lichnyjcredit.ru/dolgi/ispolnitelnoe-proizvodstvo/kak-otpravit-zapros-v-nalogovuyu.html

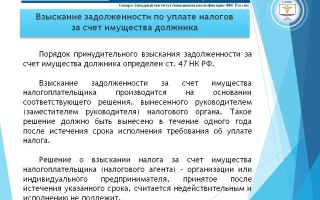

Порядок взыскания задолженности по налогам

Порядок взыскания задолженности по налогам, пени, штрафа по итогам камеральной проверки, в какие сроки и в каком порядке налоговый орган может взыскать указанные суммы с налогоплательщика, какой срок исковой давности по их взысканию, по истечении которых налоговый орган уже не сможет взыскать с налогоплательщика, что прерывает течение срока давности?

Сроки исполнения решения о взыскании недоимки по налогам, основания для приостановления и срок давности взыскания недоимки раскрыты в рекомендации ниже.

Недоимка по налогу, штрафы и пени начинают взыскиваться налоговым органом в течение 2 месяцев со дня истечения срока со дня их уплаты на основании требования (п.3 ст.46 НК РФ).

Если со дня окончания срока исполнения требования об уплате налога, пени или штрафа прошло более 3 лет, то налогоплательщик вправе в судебном порядке признать задолженность невозможной к взысканию (пп.4 п.1 ст.59 НК РФ).

Обоснование данной позиции приведено ниже в материалах «Системы Юрист» и «Системы Главбух».

Рекомендация: Как ИФНС взыскивает недоимку по налогам и страховым взносам

«Исполнение решения о взыскании

Решение о принудительном взыскании недоимки исполняется через банк, в котором у организации открыт счет*. Инспекция должна направить в этот банк поручение на перечисление налога (страхового взноса, штрафа, пеней) в бюджет (п. 2, 4, 10 ст. 46 НК РФ).

Банк обязан исполнить это поручение не позднее следующего операционного дня. Если для полного погашения недоимки денег на счете организации недостаточно, поручение будет помещено в картотеку неоплаченных расчетных документов.

В этом случае недоимка будет погашаться постепенно, по мере поступления денег на счет организации. Остаток средств для погашения недоимки банк определит в соответствии с очередностью, установленной гражданским законодательством.

Такие правила установлены пунктами 6, 10 статьи 46 Налогового кодекса РФ и пунктом 2 статьи 855 Гражданского кодекса РФ.

При нехватке денег на рублевом банковском счете и наличии у организации валютного счета недоимка может быть взыскана за счет валютных средств. Для этого налоговая инспекция должна дать банку поручение на продажу валюты. Сумма недоимки, которая погашается за счет валютных средств, определяется по курсу Банка России на дату продажи валюты.

Такой порядок предусмотрен пунктами 5, 10 статьи 46 Налогового кодекса РФ. Расходы, связанные с продажей валюты, покрываются за счет организации. Их можно учесть и при расчете налога на прибыль (подп. 15 п. 1 ст. 265 НК РФ), и при расчете единого налога с разницы между доходами и расходами при упрощенке (подп. 9 п. 1 ст. 346.16 НК РФ).

Взыскивать недоимку за счет средств, размещенных на депозитном счете организации, до окончания срока депозитного договора налоговым инспекциям запрещено (абз. 4 п. 5, п. 10ст. 46 НК РФ).

Однако по окончании действия депозитного договора инспекция вправе поручить банку перевести средства с депозитного на расчетный счет для покрытия недоимки.

Это возможно, если депозитный и расчетный счета находятся в одном банке, а требование о взыскании недоимки с расчетного счета к моменту закрытия депозитного договора не было исполнено. Такие разъяснения содержатся в письме ФНС России от 31 августа 2015 г. № СА-4-8/15316.

Если денежных средств на рублевых и валютных банковских счетах недостаточно, инспекция вправе обратить взыскание на электронные денежные средства организации. Для этого она направит в банк, в котором находятся электронные денежные средства, поручение на их перевод на счет налогоплательщика в банке.

По аналогии со средствами на банковских счетах вначале взыскиваются электронные денежные средства в рублях, а в случае их нехватки – в иностранной валюте. Причем валютные денежные средства банк должен перевести на валютный счет организации, указанный в поручении инспекции.

Если в поручении указан только рублевый счет, руководитель инспекции одновременно с поручением на перевод электронных денежных средств должен направить в банк поручение на продажу не позднее следующего дня валюты организации. Расходы, связанные с продажей валюты, покрываются за счет организации.

Банк должен исполнить поручение по электронным денежным средствам в рублях не позднее одного операционного дня со дня получения поручения, а по средствам в валюте – не позднее двух операционных дней.

Если электронных денежных средств для полного погашения недоимки все-таки недостаточно, банк будет исполнять поручение по мере получения электронных денежных средств организации-должника.

Такой порядок предусмотрен в пунктах 6.1, 10 статьи 46 Налогового кодекса РФ.

При отсутствии денег на банковских счетах инспекция имеет право взыскать недоимку с лицевых счетов организации – получателя бюджетных средств (п. 3.1, 10 ст. 46 НК РФ, ст. 220.1 Бюджетного кодекса РФ).

Без решения суда инспекция может взыскать денежные средства с лицевого счета, если сумма задолженности не превышает 5 млн руб. Если задолженность больше, для ее взыскания потребуется судебное решение (подп. 1 п. 2, п.

9 ст. 45 НК РФ).

Есть два вида специальных счетов, с которых налоговая инспекция не вправе взыскивать недоимку. Это избирательные счета и счета фондов референдума (п. 1, 10 ст. 46 НК РФ). Такие счета предназначены для ведения избирательных кампаний (проведения референдумов), они имеют строго целевое назначение, поэтому инспекции не могут изымать средства, зачисленные на эти счета.

Приостановление и отзыв решения о взыскании

Приостановить исполнение решения о взыскании недоимки могут в трех случаях. Первый: инспекция предоставила рассрочку или отсрочку по уплате налога (страхового взноса). Второй: суд (судебный пристав) наложил арест на денежные средства налогоплательщика в банках. И третий случай: решение приостановить взыскание недоимки вынес вышестоящий налоговый орган.

Инспекция должна отозвать решение о взыскании в следующих случаях*:

– срок уплаты налогов, страховых взносов, сборов, пеней, штрафов изменился в соответствии с главой 9 Налогового кодекса РФ;

– недоимка погашена (в т. ч. зачетом излишне уплаченных сумм в счет погашения недоимки);

– недоимка признана безнадежной к взысканию и списана;

– налогоплательщик подал уточненную декларацию (расчет), по данным которой он должен уплатить меньшую сумму налога (страхового взноса);

– банк отправил инспекции информацию об остатках денежных средств на других счетах налогоплательщика, которые могут быть использованы для уплаты недоимки.

Об этом сказано в пунктах 4.1, 10 статьи 46 Налогового кодекса РФ.

Взыскание за счет имущества

Если недоимка не погашена за счет денежных средств (в т. ч. электронных), инспекция может взыскать ее за счет прочего имущества организации (п. 7, 10 ст. 46, ст. 47 НК РФ).

Решение о взыскании за счет прочего имущества может быть принято в течение одного года после окончания срока исполнения требования об уплате налога (страхового взноса, штрафа, пеней)*.

Решение, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. Однако в этом случае налоговая инспекция вправе обратиться в суд с иском о взыскании причитающейся к уплате суммы налога (страхового взноса).

Срок, отпущенный налоговой инспекции для подачи искового заявления, составляет два года со дня окончания срока исполнения требования об уплате налога (страхового взноса, сбора, штрафа, пеней).

Однако суд может продлить этот срок, если налоговая инспекция пропустила его по уважительной причине. Такой порядок предусмотрен пунктами 1, 9 статьи 47 Налогового кодекса РФ.

Взыскание недоимки за счет прочего имущества производится судебным приставом-исполнителем по решению и на основании постановления налоговой инспекции (абз. 2 п. 1, п. 9ст. 47 НК РФ). Формы решения и постановления о взыскании утверждены приказом ФНС России от 13 февраля 2017 № ММВ-7-8/179.

Перечень имущества, которое может быть взысканов счет погашения недоимки, приведен в пункте 5 статьи 47 Налогового кодекса РФ. Организация вправе указать на имущество, которое следует взыскать в первую очередь, однако окончательное решение об очередности взыскания принимает судебный пристав (п. 5 ст.

69 Закона от 2 октября 2007 г. № 229-ФЗ).

Взыскание недоимки через суд

В судебном порядке взыскиваются недоимки*:

– с организаций, которым открыт лицевой счет, если размер задолженности превышает 5 млн руб. (подп. 1 п. 2 ст. 45 НК РФ);

– возникшие в результате переквалификации сделок, статуса или характера деятельности организации (подп. 3 п. 2 ст. 45 НК РФ);

– возникшие в результате проверок правильности применения цен в сделках между взаимозависимыми лицами (подп. 4 п. 2 ст. 45 НК РФ).

Кроме того, в судебном порядке взыскиваются недоимки с организаций, которые являются взаимозависимыми по отношению к организациям, у которых эти недоимки возникли. Причем речь идет только о недоимках, возникших по итогам налоговых проверок и непогашенных в течение трех месяцев.

Взыскание недоимки с взаимозависимых организаций возможно в следующих случаях*:

– если на их банковские счета поступает выручка за товары (работ, услуги), реализованные организациями, у которых возникла недоимка (в т. ч. если выручка поступает через совокупность взаимосвязанных операций с участием лиц, которые не признаются взаимозависимыми);

– если организация, у которой возникла недоимка, узнав о назначении выездной или проведении камеральной проверки, передала взаимозависимой организации денежные средства или другое имущество, в результате чего взыскание недоимки стало невозможным.

Основания для взыскания недоимки с взаимозависимых организаций определены в подпункте 2 пункта 2 статьи 45 Налогового кодекса РФ».

18.08.2017

Источник: https://www.law.ru/question/73551-poryadok-vzyskaniya-zadoljennosti-po-nalogam

Может ли взыскатель запросить у налоговой сведения о счетах должника?

Обзор документа

По мнению ФНС России, взыскатель при наличии у него исполнительного листа с неистекшим сроком предъявления к исполнению вправе обратиться в любой территориальный налоговый орган с заявлением о предоставлении сведений о наличии у должника имущества.

Если взыскатель запросил сведения о счетах должника у специализированной инспекции, осуществляющей функции единого регистрационного центра, на которую не возложена обязанность предоставлять такую информацию, то инспекция должна переслать запрос взыскателя на рассмотрение в УФНС России по субъекту Федерации с уведомлением об этом заявителя.

Письмо Федеральной налоговой службы от 29 апреля 2016 г. № ГД-4-14/7818 «О представлении взыскателю сведений о банковских счетах должника»

25 мая 2016

В Федеральную налоговую службу поступают обращения взыскателей в связи с отказом инспекций, осуществляющих функции единых регистрационных центров, в представлении взыскателю сведений о банковских счетах должника.

В этой связи ФНС России сообщает следующее.

Пунктом 8 статьи 69 Федерального закона от 02.10.

2007 № 229-ФЗ «Об исполнительном производстве» предусмотрено, что если сведений о наличии у должника имущества не имеется, то судебный пристав-исполнитель запрашивает эти сведения у налоговых органов, иных органов и организаций, исходя из размера задолженности, определяемого в соответствии с частью 2 указанной статьи. Взыскатель при наличии у него исполнительного листа с неистекшим сроком предъявления к исполнению вправе обратиться в налоговый орган с заявлением о представлении этих сведений.

Согласно позиции ФНС России обратиться за получением указанных сведений взыскатель может в любой территориальный налоговый орган.

В случае обращения взыскателя с запросом о представлении сведений о счетах должника в специализированную инспекцию, осуществляющую функции единого регистрационного центра, на которую не возлагаются обязанности по предоставлению взыскателю сведений о банковских счетах должника, такой инспекции следует переслать запрос взыскателя на рассмотрение в УФНС России по субъекту Российской Федерации с уведомлением об этом заявителя.

Возврат заявителю запроса без рассмотрения в приведенном случае является недопустимым.

Информацию, изложенную в настоящем письме, необходимо довести до нижестоящих инспекций, осуществляющих функции единых регистрационных центров.

Действительный государственный

советник РФ 3-го класса Д.Ю. Григоренко

ГАРАНТ.РУ: https://www.garant.ru/products/ipo/prime/doc/71303698/#ixzz49rOJ4kk0

Источник: https://auditor-odintsovo.ru/novosti/aktualnye-novosti/mozhet-li-vzyskatel-zaprosit-u-nalogovoj-svedeniya-o-schetakh-dolzhnika

Как осуществляется взыскание долгов по налогам судебным приказом — Все о финансах

8 (800) 350-23-69 доб. 360

Законодательство РФ, как известно, предусматривает истребование налогового долга с физического лица или организации на основании судебного вердикта.

Такая возможность официально имеется у Федеральной налоговой службы (ФНС), отвечающей за сбор и администрирование налогов.

Далеко не все налогоплательщики, однако, адекватно понимают правовое значение и юридические последствия данного документа, оформляемого по специальному решению суда.

Следует выяснить, как производится взыскание задолженности по налогам судебным приказом, какие именно полномочия приобретает ФНС при наличии этой бумаги. Заранее зная спектр допустимых мер, предпринимаемых налоговой службой в отношении граждан, имеющих непогашенные обязательства перед бюджетом, должники смогут корректно отреагировать на действия ФНС.

Судебный приказ: смысл документа и его правовые последствия

Судебным приказом называется предписание, вынесенное посредством приказного судопроизводства.

Данный документ официально разрешает уполномоченному субъекту (к примеру, определенному властному органу) осуществить взыскание с конкретного должника – юридического лица или гражданина – четко обозначенной суммы денежных средств, ссылаясь на требования заключенного договора или нормы действующего в РФ законодательства.

Если уполномоченным субъектом является фискальный орган (ФНС), то речь будет идти об истребовании налогового долга с плательщика – физического лица или, как вариант, организации. Надо отметить, что в данной сфере правоотношений применяются действующие нормы российского законодательства, регламентирующего порядок ведения административного судопроизводства.

Характерные особенности судопроизводства, осуществляемого в приказном порядке:

- Иск рассматривается судом достаточно быстро.

- Для судебного рассмотрения дела не требуется участие истца (кредитора, уполномоченного субъекта) и ответчика (должника, обязанного субъекта).

- Постановление (предписание) выносится судом, если факт существования непогашенных обязательств ответчика перед истцом однозначно подтверждается неоспоримыми, очевидными доказательствами. Основаниями для предъявления и удовлетворения конкретных исковых требований могут являться пункты соглашения, подписанного обеими сторонами, или, как вариант, определенные нормы действующего в РФ законодательства.

Взыскание своевременно непогашенной задолженности зачастую осуществляется на практике уполномоченными сотрудниками Федеральной службы судебных приставов (ФССП), которые в своей правоприменительной деятельности будут руководствоваться именно судебным приказом. Следует знать, однако, что предписание об истребовании налогового долга, вынесенное в режиме приказного судопроизводства, является действительным для любой задолженности ответчика перед бюджетом.

Иначе говоря, сумма просроченных обязательств не влияет на правомерность оформления судебного приказа, разрешающего фискальному органу (ФНС) взыскать с обязанного субъекта налоговый долг. Этим обстоятельством судебный приказ об истребовании неуплаченных налогов отличается от того вердикта, который обычно выносится судом в рамках гражданского процесса.

Как известно, для гражданских правоотношений судебный приказ о принудительном выполнении финансовых обязательств используется исключительно в тех случаях, когда сумма заявленного требования по иску составляет максимум 500 (пятьсот) тысяч рублей.

Если же величина просроченного долга (искового требования) превышает полмиллиона рублей, дело об истребовании такой задолженности будет рассматриваться судом в рамках обычного гражданского процесса, то есть по существу иска, заявленного кредитором к должнику.

Решение будет вынесено, скорее всего, в пользу кредитора (истца), если суд сочтет доказательства, предъявленные истцом, убедительными и правомерными, а возражения и аргументы должника (ответчика) – недостаточными.

Удовлетворенный иск кредитора в этом случае станет юридическим основанием для истребования задолженности сотрудниками ФССП с обязанного субъекта (должника).

Что касается административного судопроизводства, то в этой сфере правоотношений отсутствуют вышеупомянутые ограничения, характерные для гражданского процесса.

Однако административный процесс все же допускает ряд типичных ситуаций, при которых обязанный субъект, имеющий налоговый долг, вправе активно отстаивать собственные интересы.

Чтобы грамотно и обоснованно возражать, налогоплательщик должен хорошо знать особенности реализации судебных приказов при истребовании задолженности перед бюджетом.

Взыскание налогового долга: судебный приказ как метод принуждения

Как правило, судебный приказ, разрешающий фискальному органу (ФНС) истребовать с обязанного субъекта (должника) непогашенные налоговые обязательства, выносится мировым судьей.

Основанием для подобного предписания является соответствующее заявление от ФНС, которое направляется в суд.

Судебный иск подается налоговой службой лишь тогда, когда станет очевидно, что сотрудники данного ведомства уже реализовали все возможные меры по принуждению налогоплательщика к уплате сформировавшегося долга, но это не принесло положительного результата.

К примеру, ФНС направила должнику уведомление о наличии задолженности перед бюджетом или требование о погашении налоговых обязательств, уже увеличенных на сумму начисленных штрафов.

Если налогоплательщик адекватно не отреагировал на попытки фискального органа установить с ним контакт и призвать его к выплате существующего долга, то ФНС будет вынуждена обратиться с соответствующим иском в суд.

Исковое заявление направляется налоговой службой в мировой суд на протяжении полугода (шести месяцев) с момента неправомерного уклонения налогоплательщика от выполнения своих обязательств перед бюджетом.

Полугодовой срок подачи налогового иска может быть продлен на законных основаниях, если фискальный орган объяснит допущенную просрочку какой-либо уважительной причиной. Между тем, российским законодательством установлен предельный трехлетний срок давности по судебным искам, связанным с истребованием налоговой задолженности.

Юридические основания для выдачи судебного приказа

Необходимо уточнить правовые основания, по которым мировой суд издает предписания о принудительном взыскании с гражданина или юридического лица налоговых долгов.

Как уже было отмечено ранее, главным условием для вынесения судебного приказа является предъявление неоспоримых доказательств наличия у ответчика (должника) непогашенных обязательств перед истцом (кредитором).

Иначе говоря, следует доказать, что ответчик по отношению к истцу является обязанным субъектом.

У вас возникли юридические проблемы?

Нужен совет профессионального юриста?

Истец (ФНС) может обосновать требование о взыскании налогового долга с ответчика (налогоплательщика) одним из следующих аргументов:

- У должника в собственности имеются активы, правомерно подлежащие обложению соответствующими налогами. Это может быть транспортное средство или, как вариант, объект недвижимости. Чтобы доказать наличие у ответчика – физического лица или организации – статуса обязанного субъекта, достаточно будет лишь подтвердить, что он владеет имуществом, законно подлежащим налогообложению.

- Предоставление суду официальных бумаг, подтверждающих право собственности должника в отношении данного имущества, докажет наличие у налогоплательщика непогашенных обязательств перед бюджетом.

- Обязательства по уплате соответствующих налогов возникли в результате получения субъектом определенного дохода. Это может быть доход (материальная выгода) от получения каких-либо активов в дар, реализации конкретного имущества, предпринимательской деятельности. В данной ситуации доказать наличие у ответчика непогашенной налоговой задолженности можно разными способами. Существует весьма широкий спектр возможных аргументов, которые могут быть приняты судом во внимание. Например, доказательствами дохода от предпринимательства могут являться банковские выписки по счетам ответчика. Удостоверить факт реализации имущества или получения активов в дар можно посредством соответствующего запроса в Росреестр. Выписки этой регистрационной службы позволят определить размер базы налогообложения для объекта недвижимости.

Вынесение судебного приказа: возможные последствия

Ранее уже говорилось о том, что судебный приказ является законным основанием для обращения истца – субъекта, получившего соответствующие правомочия, – к приставам из ФССП с целью истребования задолженности в принудительном порядке.

Для ситуации с налоговыми долгами субъектом, получившим необходимые правомочия по факту издания судебного предписания, является ФНС – конкретная госструктура, непосредственно отвечающая за налогообложение.

Следует учесть, что ФНС вправе передать судебный приказ не только приставам ФССП, но и кредитно-финансовому учреждению, в котором у обязанного субъекта (должника) имеются счета. Задолженность ответчика по налогам может погашаться денежными средствами, пребывающими на этих счетах.

Как осуществляется взыскание долгов по налогам судебным приказом? Применение судебного предписания в вышеуказанных целях является скорее правом, нежели обязанностью ФНС.

Безусловно, вероятность реализации фискальным органом данного права очень высока.

Однако юридические последствия судебного приказа наступают для налогоплательщика-должника не по факту вынесения судом данного предписания, а по факту целевого использования налоговой службой этого документа.

Иначе говоря, выдача судом соответствующего приказа автоматически не приводит к каким-либо юридическим последствиям для обязанного лица – налогоплательщика. Обладая судебным приказом, ФНС вправе обратиться в банк должника или ФССП на протяжении трехлетнего периода с целью принудительного истребования налогового долга.

Между тем, налогоплательщик (ответчик) имеет законную возможность воспользоваться доступными правовыми механизмами, позволяющими отсрочить наступление вышеупомянутых юридических последствий.

Должник, официально признанный обязанным субъектом, вправе предоставить свои возражения по поводу применения судебного приказа. Это необходимо сделать на протяжении двадцатидневного периода с момента получения копии соответствующего предписания.

Если налогоплательщик успевает вовремя направить эти возражения мировому суду, ранее рассмотревшему исковое заявление от ФНС, то судебный приказ будет отменен определением суда.

Вопрос о взыскании налогового долга может рассматриваться теперь через общий порядок судопроизводства, осуществляемого в рамках административного процесса по урегулированию соответствующих споров.

Прочтите также: Что будет при неуплате налога на имущество: штраф, пеня

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: https://vseofinansah.ru/nalogi/vzyskanie-dolgov-po-nalogam

Запрос в налоговую о счетах должника

В Инспекцию ФНС России по Центральному району г. Новосибирска

Адрес:, г. Новосибирск, ул. Октябрьская магистраль, 4/1

От Петровой Натальи Васильевны

Адрес: г. Новосибирск, ул. Кошурникова, д. 60, кв. 980, тел.

Запрос взыскателя в налоговую о счетах должника

В соответствии с пунктом 8 статьи 69 Федерального закона «Об исполнительном производстве» от 02.10.

2007 N 229-ФЗ если сведений о наличии у должника имущества не имеется, то судебный пристав-исполнитель запрашивает эти сведения у налоговых органов, иных органов и организаций, исходя из размера задолженности, определяемого в соответствии с частью 2 настоящей статьи.

При этом у органов, осуществляющих государственную регистрацию прав на имущество, лиц, осуществляющих учет прав на ценные бумаги, банков и иных кредитных организаций, владельцев номинальных банковских счетов судебный пристав-исполнитель запрашивает необходимые сведения с разрешения старшего судебного пристава или его заместителя, данного в письменной форме или в форме электронного документа, подписанного старшим судебным приставом или его заместителем усиленной квалифицированной электронной подписью. Взыскатель при наличии у него исполнительного листа с неистекшим сроком предъявления к исполнению вправе обратиться в налоговый орган с заявлением о представлении этих сведений.

Согласно пункту 9 статьи 69 вышеуказанного закона, у налоговых органов, банков и иных кредитных организаций могут быть запрошены сведения:

1) о наименовании и местонахождении банков и иных кредитных организаций, в которых открыты счета должника;

2) о номерах расчетных счетов, количестве и движении денежных средств в рублях и иностранной валюте;

3) об иных ценностях должника, находящихся на хранении в банках и иных кредитных организациях.

На основании вышеизложенного в соответствии со статьей 69 Федерального закона «Об исполнительном производстве» от 02.10.2007 N 229-ФЗ

предоставить мне сведения о наименовании и местонахождении банков и иных кредитных организаций, в которых открыты счета ПАО «Стройинвест» ИНН456, а также о номерах этих расчетных счетов.

Приложение: оригинал исполнительного листа от 19.08.2016 серии ФС № на 4 л. в 1 экз.

Новосибирск:

©8. Адвокат Кожевников Иван Сергеевич

Источник: https://advokat-kozhevnikov.ru/poleznaya-informaciya/obrazcy-dokumentov/obrazec-zaprosa-vzyskatelya-v-nalogovuyu-o-schetah-dolzhnika/

счетов должников

Запрос в ифнс о наличии расчетных счетов у должника.

Для этого необходимо написать запрос в налоговую. Рекомендуем использовать следующую форму.

Межрайонную инспекцию Федеральной налоговой службы № 1 ____________

Реквизиты компании, название ИНН, ОГРН, адрес, телефон

о предоставлении информации по счетам должника

Арбитражный суд __________ 22 июня 20_ г. взыскал с ООО ___________ в пользу ___________ денежные средства в размере__________, а также ______ рублей госпошлины. По решению суда выдан исполнительный лист от 09.08.200_ г. № _________.

ООО ___________ (должник) ИНН, ОГРН, находится по адресу ______________________________________________________

Источник: https://eburg-okna.ru/zapros-v-nalogovuju-o-schetah-dolzhnika/

Практика налоговых органов по привлечению третьих лиц к погашению задолженности налогоплательщика | Отчётсдан

С.В. Разгулин, действительный государственный советник РФ 3 класса

В порядке исполнения обязанности по уплате налога произошли изменения.

Кроме того, значительное влияние на процедуру принудительного взыскания оказывает практика налоговых органов по привлечению третьих лиц к погашению налоговой задолженности налогоплательщика.

Некоторым вопросам исполнения третьими лицами обязанности налогоплательщика по уплате налога посвящено интервью с экспертом.

— В каких случаях Налоговый кодекс предусматривает погашение недоимки налогоплательщика третьими лицами?

Налоговый кодекс допускает привлечение третьих лиц к уплате налога за налогоплательщика:

- добровольное — с 30 ноября 2016 года уплата налога может быть произведена за налогоплательщика иным лицом (пункт 1 статьи 45 НК РФ);

- при исполнении гражданско-правовых обязательств поручителем, гарантом (статьи 74, 74.1 НК РФ);

- в рамках противодействия избежанию от налогообложения. Подпунктом 2 пункта 2 статьи 45 НК РФ установлены случаи взыскания налоговой задолженности налогоплательщика с иного лица, в том числе с дочернего и (или) основного общества по отношению к налогоплательщику.

Федеральным законом от 30.11.

2016 № 401-ФЗ внесены изменения в Налоговый кодекс, согласно которым с 30 ноября 2016 года взыскание налоговой задолженности осуществляется не только с организаций, но и с любого лица, признанного судом иным образом зависимым с налогоплательщиком, за которым числится недоимка.

В качестве таких лиц могут выступать лица, указанные в статье 11 НК РФ: организации, индивидуальные предприниматели и физические лица.

— При наличии каких обстоятельств применяется подпункт 2 пункта 2 статьи 45 НК РФ о взыскании задолженности с иных лиц?

Взыскание недоимки с иного лица возможно при наличии следующих условий:

- в отношении налогоплательщика проведена налоговая проверка, по результатам которой выявлена недоимка;

- недоимка не погашена в течение трех месяцев;

- на счета иного лица поступает выручка за реализуемые товары (работы, услуги) налогоплательщика, в том числе в порядке взаиморасчетов, или налогоплательщик после того как узнал или должен быть узнать о назначении выездной налоговой проверки или о начале проведения камеральной налоговой проверки передал по любому основанию имущество иному лицу и такая передача привела к невозможности взыскания недоимки.

Применение указанных положений возможно и в случае, если перечисление выручки (передача имущества) производились через совокупность взаимосвязанных операций. Налоговая обязанность следует судьбе переданных налогоплательщиком в пользу зависимого с ним лица денежных средств и иного имущества, к которому для целей обращения взыскания следует относить и имущественные права.

Для применения процедуры взыскания не имеет значения, была ли передача имущества между лицами возмездной или безвозмездной.

— В чем выражается «зависимость» налогоплательщика и иного лица?

Взаимоотношения двух хозяйственных обществ могут рассматриваться как взаимоотношения основного и дочернего общества, в том числе и применительно к отдельной конкретной сделке, в случаях, когда одно общество (товарищество) имеет возможность определять решения, принимаемые другим обществом, либо давать обязательные для него указания (Постановление Пленума Верховного Суда РФ № 6, Пленума ВАС РФ № 8 от 01.07.1996).

Перечень оснований признания лиц взаимозависимыми установлен пунктом 2 статьи 105.1 НК РФ. Но Верховный Суд исходит из того, что используемое в пункте 2 статьи 45 НК РФ понятие «иной зависимости» между налогоплательщиком и лицом, к которому предъявлено требование о взыскании налоговой задолженности, имеет самостоятельное значение.

Когда поведение обществ объективно носит зависимый друг от друга характер, отсутствие признаков субъективной зависимости между организациями, в том числе, по указанным в пункте 2 статьи 105.1 НК РФ критериям участия в капитале и (или) осуществления руководства деятельностью юридического лица, не исключает возможность применения пункта 2 статьи 45 НК РФ.

То есть, доказывать факт «иной зависимости» налоговый орган вправе, если действия налогоплательщика и других лиц носят согласованный (зависимый друг от друга) характер и приводят к невозможности исполнения обязанности по уплате налогов их плательщиком.

— Что может указывать на «иную зависимость»?

Могут быть приняты во внимание следующие обстоятельства:

- создание общества незадолго до окончания налоговой проверки налогоплательщика;

- переход сотрудников из одной организации в другую;

- продолжение взаимодействия работников с контрагентами налогоплательщика от имени вновь созданной организации;

- безвозмездный характер передачи «бизнеса», отсутствие разумных экономических причин такой передачи;

- перезаключение зависимым лицом договоров с контрагентами налогоплательщика, включая случаи одновременного прекращения договорных отношений самого налогоплательщика с указанными контрагентами (перезаключение договоров с поставщиками и покупателями по существу приводит к передаче прав на получение доходов от деятельности налогоплательщика, что для целей применения пункта 2 статьи 45 НК РФ может рассматриваться в качестве одной из форм передачи имущества (имущественных прав));

- тождественность у налогоплательщика и зависимого лица фактических адресов, контактных телефонных номеров, информационных сайтов, видов деятельности.

Признание судом лиц иным образом зависимыми производится при рассмотрении иска налогового органа о взыскании задолженности в порядке подпункта 2 пункта 2 статьи 45 НК РФ.

При наличии оснований налоговый орган одновременно с иском будет направлять в суд ходатайство о принятии обеспечительных мер с приложением всех документов и сведений о передаче налогоплательщиком денежных средств, иного имущества, о перечислении выручки за реализуемые товары (работы, услуги) на счета третьего лица (третьих лиц).

— Любая передача в установленный подпунктом 2 пункта 2 статьи 45 НК РФ временной интервал иному лицу имущества налогоплательщика может повлечь обращение взыскания на это имущество?

Передача имущества и (или) права на получение доходов от деятельности налогоплательщика другому лицу может стать основанием для взыскания налоговой задолженности с этого лица. Но в каждом конкретном случае налоговый орган должен устанавливать:

- отличались ли условия и обстоятельства передачи бизнеса от тех, которые обычно имеют место при взаимодействии независимых друг от друга участников гражданского оборота, преследующих цели делового характера;

- позволяют ли обстоятельства совершения сделок прийти к выводу об искусственном характере передачи бизнеса, совершении этих действий в целях перевода той имущественной базы, за счет которой должна была быть исполнена обязанность по уплате налогов.

— А если речь идет о создании нового бизнеса?

Налоговый орган будет анализировать как связано прекращение деятельности у прежнего юрлица с началом деятельности на базе вновь созданного (или уже действовавшего) юридического лица.

То есть, нужно различать «разделение бизнеса» и «приобретение бизнеса» самостоятельным юридическим лицом, созданным другими участниками, находящимся по другому адресу, имеющему свой управленческий персонал и иной штат сотрудников.

«Дробление» бизнеса может выступать способом сокрытия имущества, за счет которого могло бы производиться взыскание налога с должника.

Письмом ФНС России от 19.12.2016 № СА-4-7/24347@ в налоговые органы направлен обзор судебной арбитражной практики по вопросу применения подпункта 2 пункта 2 статьи 45 НК РФ.

В одном из дел, приведенных в указанном обзоре, налоговым органом было установлено, что в результате согласованных действий налогоплательщика и его зависимого лица (ответчика по делу) прекратилась финансово-хозяйственная деятельность налогоплательщика, поскольку реализация имущества ответчику и перевод в его штат сотрудников привели к невозможности выполнения налогоплательщиком обязанности по уплате налогов, и одновременно началось осуществление той же деятельности фактическим правопреемником проверяемого налогоплательщика — ответчиком.

Суд, установив факт взаимозависимости и аффилированности обществ, направленность действий налогоплательщика на перевод активов, персонала, пришел к выводу, что инспекцией доказана совокупность условий, при которых взыскание налоговой задолженности производится с зависимого лица, получившего от должника весь бизнес, включая основные активы и рабочий персонал.

Помимо этого перевод бизнеса в подконтрольные юридические лица может выступать способом снижения налоговой нагрузки.

Правда, в судебной практике есть примеры, когда действия по «разделению бизнеса» не были признанным направленными на получение необоснованной налоговой выгоды, если общества осуществляли самостоятельные виды деятельности, не являющиеся частью единого производственного процесса. При таких условиях суд не усмотрел основания рассматривать разделившиеся общества в качестве одного хозяйствующего субъекта (Постановление Президиума ВАС РФ от 09.04.2013 № 15570/12).

— Как налоговый орган получает доказательства неправомерности действий налогоплательщика и зависимого лица?

Налоговые органы, в частности, осуществляют анализ:

- регистрационных документов налогоплательщика и информационных ресурсов с целью выявления актуальной информации о наличии либо отсутствии дочерних и основных обществ;

- выписок по расчетным счетам в банках налогоплательщика-должника, его дочерних и основных обществ, а также организаций, которые могут быть признаны зависимыми с налогоплательщиком-должником в судебном порядке (включая период с момента, когда налогоплательщик узнал о проведении в отношении него налоговой проверки) с целью установления обстоятельств передачи денежных средств и (или) поступления выручки за реализуемые товары (работы, услуги) налогоплательщика-должника на счета его основных и (или) дочерних обществ;

- регистров бухгалтерского и налогового учета налогоплательщика, а также иных документов с целью установления фактов и обстоятельств уменьшения его активов;

- текущей деятельности налогоплательщика-должника с целью установления обстоятельств, свидетельствующих о продолжении производственной или иной деятельности при отсутствии активов и денежных операций по счетам в банках;

- деятельности основных контрагентов налогоплательщика-должника с целью выявления обстоятельств заключения договоров с иными лицами, которые могут быть признаны зависимыми с налогоплательщиком-должником.

В числе проводимых мероприятий используется направление запросов в соответствующие государственные органы с целью установления собственников имущества, ранее принадлежавшего налогоплательщику-должнику (в случае если переход права собственности подлежит государственной регистрации), истребование необходимой информации, проведение допросов должностных лиц налогоплательщика-должника, его основных и дочерних обществ, а также его контрагентов с целью установления обстоятельств перечисления выручки на счета зависимых и (или) основных обществ, эксплуатации имущества налогоплательщика.

Налоговые органы используют материалы уголовных дел, возбужденных в отношении должностных лиц организации по факту сокрытия денежных средств организации, за счет которых должно производиться взыскание налогов и (или) сборов, в крупном размере по признакам преступления, предусмотренного статьей 199.2 УК РФ.

Налоговый орган вправе учитывать результаты соответствующей экспертизы, проведенной на основании выписок движения денежных средств на расчетных счетах. Таким способом может определяться сумма денежных средств, перечисленных с расчетных счетов в пользу различных получателей на основании распорядительных писем, подписанных должностными лицами иного лица.

— Как производится взыскание, например, с основной компании задолженности по уплате налогов дочерней компании?

Взыскание налога производится налоговым органом:

- при исчерпании процедур принудительного взыскания недоимки в бесспорном порядке с самого налогоплательщика – дочернего общества (т.е. ответственность основного общества субсидиарная);

- в судебном порядке;

- в пределах выручки (переданного имущества), поступившей основному обществу после возникновения обязанности дочернего общества по уплате налога (постановление Президиума ВАС от 25.10.2011 № 4872/11).

Источник: https://otchetsdan.ru/stati/o-vzyskanii-zadolzhennosti-po-nalogam-s-lits-zavisimyh-s-proveryaemym-nalogoplatelshhikom/