Авансовый отчет | Все об авансовых отчетах: правила оформления, бланки, сложные случаи

Авансовый отчет — хлеб начинающего налогового инспектора. Там всегда найдется чем поживиться: то чека нет, то НДС не выделен, а то и вовсе расходы непроизводственные. Но при хорошо обученных подотчетниках крупных сумм инспектору не найти.

Чтобы знать, с кого спрашивать, утвердите приказом перечень работников, имеющих право получать деньги под отчет. Объясните избранным, что их статус повысился: теперь они не только привозят товар — им доверено составлять авансовые отчеты.

В приказе пропишите главные запреты: деньги выдаются в подотчет только после сдачи авансового отчета за предыдущие суммы; один сотрудник не имеет права передавать другому полученные в подотчет суммы. Все остальные важные моменты лучше поместить в отдельную памятку для подотчетников.

Указания по заполнению авансового отчета, утвержденные постановлением Госкомстата от 1 августа 2001 г. № 55, не могут служить полноценной инструкцией. Но пренебрегать ими не стоит: в них четко обозначено, что авансовый отчет составляет именно подотчетное лицо.

Можно составлять авансовые отчеты на компьютере и отдавать расписаться подотчетнику. Но делать такое исключение лучше лишь для руководства фирмы. Самостоятельное составление авансовых отчетов излечит сотрудников фирмы от провалов в памяти и заставит относиться к документам серьезно.

В идеале каждый подотчетник должен помнить, как «Отче наш…», что магазины розничной торговли выдают не только товарные чеки, но и обычные накладные и счета-фактуры. Для того чтобы фирма не теряла на налоговых вычетах по НДС, подотчетнику достаточно иметь при себе всего лишь обычную доверенность по форме № М-2.

Запишите в памятке: «Товарные чеки бухгалтерия принимает как оправдательный документ лишь в исключительных случаях. Использование товарных чеков приводит к тому, что наше предприятие платит больше налогов. Поэтому приобретение товаров подтверждайте накладной и счетом-фактурой с выделенным в них НДС».

Особое внимание — чеку кассового аппарата. Без него не принимайте ни товарных чеков, ни накладных, ни квитанций к приходно-кассовым ордерам. Заменой может служить лишь слип, подтверждающий расчет пластиковой картой.

Можно долго рассуждать о том, что чек кассового аппарата не есть «оправдательный документ» и его отсутствие — всего лишь повод для встречной проверки поставщика. Но только если вас уже оштрафовали. Если нет, то дешевле придерживаться требований налоговиков, даже самых абсурдных.

Так, например, некоторые инспекторы настаивают, чтобы в товарном чеке указывали подробную расшифровку купленного.

Чтобы подстраховаться, включите в памятку такой пункт: «Обобщенные группы приобретенных товаров (канцтовары, хозтовары, запчасти и прочее) должны быть расшифрованы.

Если первичный документ (товарный чек или накладная) не содержит исчерпывающего перечня, составьте его самостоятельно на отдельном листе и приложите к авансовому отчету».

Не мешайте налоговику снимать с затрат «нерасшифрованные» расходы. Вам будет о чем написать в разногласиях к акту проверки. Помните: хотя налоговики и пишут, что проверили фирму сплошным методом, однако конкретный перечень просмотренных документов никто не составляет.

То есть вы спокойно можете заявить, что проверяющие не заметили некоторых документов. Это может быть акт на оприходование спорных товаров, составленный и подписанный комиссией из трех сотрудников вашей фирмы (директора, главбуха и, к примеру, завхоза).

Высший пилотаж — смета расходов канцтоваров (хозтоваров), утвержденная руководителем фирмы. Это простой расчет «сколько чего фирме требуется». Его можно составить на основании статистики прежних лет (года, квартала, месяца).

Конечно, списать канцелярские и хозяйственные товары можно и без сметы. Но ее наличие показывает, что на фирме учтено все — вплоть до клочка бумаги. В итоге инспектору будет не так обидно остаться ни с чем.

Начальству он может сказать: «С таким учетом что я мог найти?»

Подотчетник должен в любое время суток безошибочно назвать размер лимита расчета наличными. Пункт памятки может выглядеть примерно так: «Запрещается выплачивать поставщикам по одному договору более 60 тысяч рублей наличными. Иначе фирму могут оштрафовать на 50 тысяч рублей, директора и главного бухгалтера — на 5 тысяч рублей (ст. 15.1 КоАП)».

Это требование относится и к таможенным платежам. Тем не менее таможенники охотно принимают в свои кассы наличные в крупных размерах. Видимо, из-за того, что о лимитировании расчетов ГТК известил подчиненных очень скромно, через телефонограмму (от 2 апреля 2001 г. № ТФ-7905).

Другая сложность возникает, если с одним и тем же поставщиком работают несколько подотчетников. В этом случае вы всегда должны быть готовы дать им расшифровку оплаты по отдельным договорам.

Однако, если вы будете применять сокращенные проводки типа «дебет 10 кредит 71», бухгалтерская программа не выдаст вам необходимого аналитического разреза. Подотчетные суммы должны проходить через дебет 60, хотя типовая схема корреспонденции и не предусматривает такой проводки.

Теоретически налоговики могут обвинить вас за такое самовольство в грубом нарушении методологии бухгалтерского учета.

В качестве оправдания достаточно процитировать последний абзац инструкции по применению Плана счетов: «…в случае возникновения фактов хозяйственной деятельности, не предусмотренных в типовой схеме, организация может дополнить ее, соблюдая единые подходы, установленные настоящей Инструкцией».

Любой бухгалтер рано или поздно сталкивается с тем, что некоторые материалы и товары, оплаченные из «черной» кассы, приходится показывать в официальном учете. Для непосвященных это выглядит так: работники, не получавшие подотчетных сумм, вдруг приносят авансовые отчеты.

Если пунктуально соблюдать методологию бухгалтерского учета, то в такой ситуации придется оформить множество бумаг, причем задним числом (см. врезку «Фирма кредитует работника»). Чтобы не усложнять себе жизнь, оставляйте у работников в подотчете хотя бы небольшие суммы. Когда придет время оформлять отчет, вы спокойно заполните строки «получен аванс из кассы» и «перерасход».

В памятке эту ситуацию можно отразить так: «Авансовые отчеты бухгалтерия примет только у тех, кому выдавали деньги под отчет. Перерасход по авансовому отчету возместят, если у тебя в подотчете была хотя бы небольшая сумма. Если нет — авансовый отчет бухгалтерия не примет».

Фактически подобные авансовые отчеты оплачены обналиченными деньгами, которые уже включены в себестоимость. Возможность получения «официальных» наличных и НДС к вычету может обернуться чрезмерно завышенной себестоимостью.

Будьте разумны и создайте видимость остатков материалов на складе. Тем более что с этого года они не облагаются налогом на имущество. На себестоимость вы спишете эти остатки в следующем месяце, уменьшив сумму обналички.

Источник

Источник: https://xn—-7sbahbt0a4ajd2arb2evc.xn--p1ai/

Авансовые отчеты в бухгалтерском учете для чайников

Почему я сказал активов. Всё потому, что выдавать работнику мы можем:

- Наличные денежные средства (из кассы через РКО)

- Безналичные денежные средства (переводом с расчётного счёта организации на карточный счёт сотрудника)

- Денежные документы (например, билеты на самолёт для командировки)

Давайте рассмотрим каждый из перечисленных выше примеров.

Выдача наличных денежных средств из кассы

Для выдачи аванса из кассы мы оформляем расходный кассовый ордер (в тройке это документ «Выдача наличных»):

В виде операции указываем «Выдача подотчетному лицу»:

Проводка получилась такой:

Выдача безналичных денежных средств

В этом случае перечисление денежных средств осуществляется на карточный счёт сотрудника (счёт, к которому привязана банковская карта, при помощи которой сотрудник сможет снять эти деньги).

В тройке эта операция оформляется обычным документом «Списание с расчетного счета»:

Также не забываем указать в виде операции «Перечисление подотчетному лицу»:

Проводка получилась такой:

Выдача денежных документов

Денежным документом может являться, например, билет на самолёт, который организация приобрела для сотрудника, который едет в командировку.

После покупки этот билет учитывается по дебету счёта 50.03:

При выдаче этого билета сотруднику под отчёт (перед командировкой) бухгалтерия оформляет документ «Выдача денежных документов»:

А на закладке «Денежные документы» указывает этот самый билет:

Проводка получилась такой (списали билет со счёта 50.03):

- Мы имеем право выдавать под отчёт только работникам организации — лицам, с которыми у нас заключён трудовой или гражданско-правовой договор.

- Список таких лиц утверждается отдельным приказом руководителя.

- В этом же приказе оговаривается максимальный срок, через который работник должен отчитаться перед бухгалтерией; если работник уезжает в командировку — то этот срок автоматически продлевается до его возвращения.

Сотрудник отчитывается

Но ведь активы выдаются сотруднику не просто так, а для выполнения определённого служебного поручения. Поэтому наступает момент, когда работник должен отчитаться перед бухгалтерией по форме АО-1.

Это такая печатная форма в которой указывается:

- всё, что мы выдали сотруднику под отчёт

- всё, на что он потратил эти деньги (или не потратил, а может вообще перерасход был)

- к этой форме прилагаются оправдательные документы (чеки, накладные, акты, билеты. )

Вот вам пример формы АО-1:

Этот отчёт (АО-1) составляется работником совместно с бухгалтерией и утверждается руководителем. В самом низу указывается количество документов и листов, на которых они приложены к отчёту (чеки обычно целыми пачками наклеивают на листы формата А4).

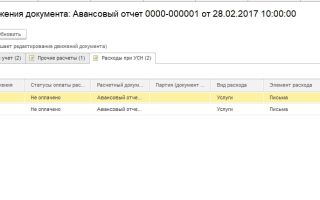

Так вот, чтобы напечатать такой отчёт (АО-1), списать с сотрудника задолженность по 71 счёту, а также принять расходы в тройке существует документ «Авансовый отчет»:

Пробежимся вкратце по его закладкам:

Примеры авансовых отчётов из жизни

Заполняем закладку «Авансы»:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

Заполняем закладку «Товары» (купили кучу всего и поставили на десятку):

Вот проводки этой закладки:

Заполняем закладку «Оплата»(гасим долг перед поставщиками, ну или оплачиваем аванс):

Примеры заполнения закладки «Прочее».

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках «Товары» и «Прочее» присутствует галка «СФ», если её поставить, то по этой строке введётся Счёт-фактура полученная:

Причём она будет привязана прямо к авансовому отчёту:

После заполнения документа «Авансовый отчёт» осталось лишь его распечатать :

Мы молодцы, на этом всё

Уроки по 1С Бухгалтерия 8 >>Банк и касса

Проводки по авансовому отчету

Деятельность любой организации зависит от его трудовых ресурсов, которые всегда готовы выполнить поставленную задачу. Для выполнения этих задач сотрудникам выделяются денежные средства, за которые они впоследствии должны будут отчитаться. Рассмотрим как отразить в проводках расчеты с подотчетными лицами по авансовому отчету.

Основные нюансы выдачи денег в подотчет

Прежде чем выделить денежные средства в подотчет, руководством предприятия составляется приказ о подотчетных лицах, где пофамильно указывается перечень этих сотрудников. Порядок выдачи денежных средств под отчет регулируется указанием ЦБ РФ от 11.03.2014 №3210-У.

Для выделения подотчетных средств сотрудник обязан предоставить согласованное подписью руководства заявление, где будет указана необходимая сумма денег, цель их выдачи и срок, на который они выделяются. Данное заявление является основанием для составления расходного кассового ордера или платежного поручения на выделение необходимой суммы денежных средств подотчетному лицу.

Полученные средства могут быть использованы только на хозяйственные нужды предприятия — покупку материалов, оплату услуг, а также на оплату командировочных расходов. Перечень расходов, которые можно включить в подотчет регламентируется действующим законодательством. Работнику аванс выдается в пределах сумм предстоящих расходов. Не допускается передача подотчетных сумм одним лицом другому.

По факту потраченных средств сотрудник в течение 3-х дней после отчетной даты указанной в заявлении, работник обязан предоставить в бухгалтерию авансовый отчет и документы, которые подтвердят понесенные им затраты (товарные чеки, квитанции, расходные накладные, акты выполненных работ). Сумму неизрасходованных средств необходимо вернуть в кассу предприятия, что оформляется приходным кассовым ордером.

Получите 267 видеоуроков по 1С бесплатно:

В случае перерасхода денежных средств, при наличии документального подтверждения, сумма перерасхода возмещается сотруднику через кассу предприятия или в безналичной форме на его пластиковую карту (РКО или платежное поручение).

Выдача денег подотчет возможна при выполнении двух условий:

- Наличие приказа о подотчетных лицах и согласованного заявления;

- Полная погашенность предыдущих авансовых отчетов.

Схематически структуру авансовых операций можно отобразить так:

Отражение авансовых отчетов в бухгалтерском учете

Для учета хозяйственных операций, связанных с авансовыми отчетами, используется активно-пассивный счет 71. По дебету этого счета отображается получение денежных средств, а по кредиту фиксируется перечень расходов, которые были понесены.

Перечень типовых проводок, формируемых в бухгалтерском учете по авансовым отчетам

Проводки по авансовым отчетам сотрудников

В процессе ведения хозяйственной деятельности каждое предприятие имеет право выдавать своим сотрудникам средства под отчет.

Работник, в данном случае именуемый подотчетным лицом, обязан предоставить отчет об использовании выданных средств и приложить к нему документы, подтверждающие расходы.

В данной статье мы познакомим Вас с особенностями расчетов с подотчетными лицами, а также с порядком отражения авансовых отчетов в проводках.

Нормативные основы расчетов с подотчетными лицами

Согласно Налоговому кодексу, средства под отчет могут быть выданы сотруднику исключительно в целях выполнения производственной деятельности организации.

Подотчетное лицо может использовать полученные деньги во время служебной командировки либо непосредственно на хозяйственные нужны. По факту понесения расходов работник предоставляет авансовый отчет по форме АО-1.

К нему обязательно прилагаются счета, квитанции и прочие документы, удостоверяющие, что сотрудник понес расходы в связи с производственной необходимостью.

Процедура выдачи средств работнику под отчет регламентируется Порядком ведения кассовых операций в РФ.

В случае если фирма отправляет сотрудника в командировку, то работник, получивший средства, может их потратить на:

- проезд, в том числе расходы на приобретение билетов;

- проживание (аренды квартиры, номера в гостинице и прочее);

- расходы, связанные с проживание (так называемые «суточные»);

- оформление визы, медицинской страховки (при командировке за границу).

Работник, получивший деньги под отчет, обязан отчитаться об их использовании в течение 3-х дней после совершения хозяйственной операции (окончания командировки или покупки необходимого товара).

Основные проводки по авансовым отчетам сотрудников

Для операций по расчету с подотчетными лицами используют счет 71. Выдача средств проводится по дебету 71, израсходованные средства – по кредиту 71.

Каким образом необходимо отражать операции по расчету с подотчетными лицами в учете? Рассмотрим типовые проводки на примерах.

Расходы на хозяйственные нужды

Представим, что сотрудник ООО «Престиж» получил наличные средства в сумме 6250 руб. НДС 954 руб. для покупки бумаги для предприятия. Фактически на бумагу было потрачено 7315 руб. НДС 1116 руб. о чем и был предоставлен авансовый отчет.

Бухгалтер ООО «Престиж» оформит данную операцию в проводках таким образом:

Источники: https://helpme1c.ru/uchimsya-oformlyat-avansovye-otchyoty-na-primerax-1sbuxgalteriya-8-3-redakciya-3-0, https://buhspravka46.ru/buhgalterskie-provodki/provodki-po-avansovomu-otchetu.html, https://saldovka.com/provodki/drugoe/provodki-po-avansovyim-otchetam-sotrudnikov.html

Источник: https://buhnalogy.ru/avansovye-otchety-v-buhgalterskom-uchete-dlya-chajnikov.html

Списание на расходы подотчетных сумм по приобоеьению основных средств — Законники

На основании утвержденного авансового отчета бухгалтерия списывает подотчетные денежные суммы в установленном порядке [10].

Основанием для записей в регистрах бухгалтерского учета являются первичные учетные документы, фиксирующие факт совершения хозяйственной операции, которые должны содержать следующие реквизиты: наименование документа (формы), код формы, дату составления, содержание хозяйственной операции, измерители хозяйственной операции (в натуральном и денежном выражении) и т.д. (п.

7 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 № 34н) [11]. Поэтому для отражения операции по списанию выданных сумм с подотчетного лица должен быть в наличии первичный учетный документ.

Осторожно! Зависший подотчет можно переоформить в заем.

Но если он будет беспроцентным, то с материальной выгоды надо удерживать НДФЛ по ставке 35 процентов.

Конечно, можно оформить процентный заем, причем проценты установить такие, чтобы у работника не возникало материальной выгоды.

Но это еще более трудоемкий вариант, ведь понадобится оформлять документально и проводить в учете не только сумму займа, но начисление и уплату процентов.

Кроме того, у организации возникают доходы в виде процентов по займу, с которых надо заплатить налог на прибыль.

Как правильно обнулить долг по подотчетным суммам сотрудника

Для расчёта амортизации создайте документ в журнале амортизации на последнюю дату месяца, укажите тешущий месяц и выполните команду расчёта амортизации.

Внимание

Амортизация будет рассчитана для каждого объекта ОС.

https://www.youtube.com/watch?v=_uYfBKUSnXU

Проводка Д2000 К0201 выполнится автоматически.

- Спишите ОС после его полной амортизации актом списания.Проводки Д0109 К0101 и Д0201 К0101 выполнится автоматически.

- Используйте: ведомости ОС, для отслеживания состояния счетов 01, 02, 07 и 08 в целом, а также остаточную стоимость, амортизацию и износ в разрезе складов и объектов ОС. Для предприятий ОСН при оформлении поступления оборудования на склад по входящему счёту-фактуре выполняется запись в книге покупок и проводки по учёту НДС к зачёту.

Подотчетные лица в бухучете

Суммы, выданные под отчет, списываются на основании представленного авансового отчета, форма которого утверждена постановлением Госкомстата России от 01.08.2001 № 55 [8] и должна применяться организациями всех форм собственности, за исключением бюджетных учреждений. Авансовый отчет составляется в одном экземпляре подотчетным лицом и работником бухгалтерии.

Важно

На оборотной стороне формы подотчетное лицо приводит перечень документов, подтверждающих произведенные расходы (командировочное удостоверение, квитанции, транспортные документы, чеки контрольно-кассовой техники (ККТ), товарные чеки и другие оправдательные документы), и суммы затрат по ним (графы 1-6) и нумерует документы, приложенные к авансовому отчету, в порядке их записи в отчете [9].

Методология учета основных средств

Отражение ОС в бухгалтерском учёте. Приобретение ОС в лизинг:

- Поступило оборудования на склад.

- Введено основное средство в эксплуатацию.

- Осуществляется оплата с расчётного счёта банка платёжными поручениями в соответствии с графиком платежей по договору с лизинговой компанией по счетам.

- Осуществляется зачёт НДС в соответствии с графиком закрытия лизинга по договору по счетам-фактурам от лизинговой компании.

- Рассчитывается амортизация основного средства.

- Списывается основное средство после его полной амортизации.

Упрощённая системе налогообложения № Документ Дебет Кредит Наименование операции 1 Приходная накладная 08-04 60-00 Получено на склад ОС по накладной от поставщика 2 Ввод ОС 01-01 08-04 ОС введено в эксплуатацию 3 ПП исходящий 60-00 51-00 Оплата ОС по графику платежей лизинга 4 …

Закупка основных средств через подотчетное лицо

Если ОС после полного износа может эксплуатироваться и далее, то списать его можно позже по фактическому выбытию из эксплуатации.

Журналы первичных документов по учёту ОС находятся в разделе Основных средств АУБИ Интернет бухгалтерия.

Ниже рассматривается отражение в бухучёте приобретение, ввод в эксплуатацию, амортизация, списание и реализация ОС.

Отражение ОС в бухгалтерском учёте

- Оплатите оборудование поставщику с расчётного счёта ПП исходящим.

Выполните проводку Д6000 К5100.

- Оформите поступление оборудования на склад приходной накладной от поставщика.

Проводка Д0804 К6000 выполнится автоматически.

- Введите основное средство в эксплуатацию актом ввода ОС. Проводка Д0804 К0101 выполнится автоматически.

- Амортизацию рассчитывайте ежемесячно в разрезе подразделений или для всего предприятия. Предварительно в карточках ОС укажите их сроки эксплуатации.

Типичные ошибки при расчетах с подотчетными лицами

Кроме того, безопаснее, чтобы выдача подарков работникам не была одним из условий коллективного и трудового договора, а также положения об оплате труда.

Ведь такие подарки, по мнению проверяющих и судей, облагаются взносами, как обычная зарплата.

Обратите внимание! Передача денег в рамках договора дарения не облагается страховыми взносами. Ни матпомощь, ни подарки при расчете налога на прибыль учесть нельзя.

Проводки в обоих случаях будут такими: Дебет 91 субсчет «Прочие расходы» Кредит 73

- начислены материальная помощь или подарок;

Дебет 73 Кредит 50

- выданы материальная помощь или подарок.

Пользоваться имуществом директора за плату Для кого подходит: Для компаний, которым есть что взять в пользование у директора.

Еще один способ закрыть долг — взять у директора в аренду что-нибудь, что нужно компании, например автомобиль.

Инвентарный объект вычислительной техники — счетные машины и устройства (компьютеры, мониторы, принтеры и т.п.), которые не относятся к составным частям другой машины.

— Инвентарный объект прочих машин и оборудования — единица оборудования, включая относящиеся к ней принадлежности приборы и инструменты. — Инвентарный объект транспортных средств (локомотивы, машины, прицепы и полуприцепы и т.п.

) — объект с относящимися к нему приспособлениями и принадлежностями (набор инструментов, магнитола и др.).

Также выделяют: инвентарный объект измерительных и регулирующих приборов и устройств лабораторного оборудования; объекты производственного инвентаря и принадлежностей, объекты хозяйственного инвентаря; инвентарный объект рабочего и продуктивного скота и других животных; инвентарный объект прочих основных средств.

Списание на расходы подотчетных сумм по приобоеьению основных средств

В избранноеОтправить на почту Покупка основного средства по авансовому отчету является частым способом поступления объектов в организацию. В статье рассмотрим способы приобретения основных средств (ОС).

Выдача денег под отчет на покупку основных средств Документальное подтверждение покупок Отражение покупки основного средства в учете Итоги Выдача денег под отчет на покупку основных средств Составление авансового отчета (АО) лучше доверить определенным сотрудникам и зафиксировать это в приказе.

В законодательных нормах не устанавливается размер сумм, выдаваемых в подотчет, предприятие может утвердить это самостоятельно.

Источник: https://zakonbiz.ru/spisanie-na-rashody-podotchetnyh-summ-po-prioboeeniyu-osnovnyh-sredstv/

Если нет счет-фактуры, а НДС в чеке выделен, то как провести авансовый отчет: особенности проводок

Счет-фактура представляет собой документ, который удостоверяет факт отгрузки товаров или оказания услуг и их стоимость. На его основании покупатель вправе сделать вычет по НДС.

Как только продавец получает предоплату за свои товары, он должен выписать покупателю документ – авансовый счет-фактуру, при этом неважно произошла ли отгрузка товара или нет.

Данный документ имеет такую же силу, как и отгрузочный.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Варианты отчетности и подтверждения расходов

В случае предоплаты между юридическими лицами

Аванс или предоплата – это оплата, полученная продавцом до наступления момента фактической отгрузки продукции либо оказания услуг.

Продавец, получивший от покупателя предоплату в счет предстоящих поставок, в течение 5 рабочих дней должен выставить ему счет-фактуру (п. 3 ст. 168 НК РФ).

При этом у покупателя также появляется обязанность исчислить и предъявить НДС к уплате в бюджет по расчетной ставке 18/118 или 10/110.

Налоговая ставка применяется в зависимости от ставки, по которой облагается реализация товаров (работ, услуг), в счет которых получен аванс.

Важно! При получении предоплаты в счет предстоящих поставок товаров (работу, услуг), которые не облагаются НДС в соответствии со ст. 149 НК РФ, выставлять авансовую счет-фактуру не нужно.

По покупкам в счет аванса физлицом

Авансовый отчет относится к документам первичного учета. Он подтверждает расходование средств, выданных под отчет сотруднику. К авансовому отчету прилагаются подтверждающие документы в виде чека ККТ, товарного чека или бланка строгой отчетности (БСО). При этом, в основном, совершая покупке через розничную торговлю, счет-фактура не оформляется.

Если в документах, подтверждающих оплату, НДС не выделен, то стоимость товаров (работ, услуг), приобретенных за наличные средства, включаются в расходы в полной сумме. В этом случае налог на добавленную стоимость расчетным способом не выделяется, и к вычету не приниматься не будет.

Порядок возмещения понесенных затрат

Возмещение НДС предполагает уменьшение суммы налога, начисленного к уплате при реализации товаров (работ или услуг), за счет применения вычета.

Порядок вычета по авансовым платежам выглядит следующим образом:

- Покупатель перечисляет продавцу предоплату и получает от него счет-фактуру на аванс.

- На основании этого документа заявляет налог к вычету, регистрируя указанный счет-фактуру в своей книге покупок.

- При отгрузке выписывается отгрузочный счет-фактура, на основании которого покупатель снова заявляет НДС к вычету.

- И одновременно с этим восстанавливает к уплате в бюджет сумму налога на добавленную стоимость, заявленную к вычету при перечислении предоплаты. Это действие означает регистрацию счета-фактуры на аванс в книге продаж (подп.3 п.3 ст.170 НК РФ).

Процесс возмещения НДС из бюджета проходит в следующие этапы:

- Составление декларации с предоставлением необходимого пакета документов и подача ее в ИФНС. К необходимым документам относятся: счета-фактуры полученные и выданные, накладные на получение и отпуск, чеки и платежные поручения, подтверждающие факт оплаты, книга покупок и продаж, журнал регистрации счетов-фактур (журнал обязателен только для части компаний-посредников).

- Проведение налоговой камеральной проверки по факту сдачи декларации. Результаты проверки оформляются актом, в котором указываются нарушения в случае их наличия.

- Получение средств на счет организации или погашение других налоговых обязательств из этих сумм.

Фиксирование факта получения документа

Факт получения счета-фактуры на аванс должны фиксировать в книгах покупок и продаж и продавцы, и покупатели.

- В книге продаж документ регистрируется продавцом (исполнителем работ) при получении предоплаты в течение 5 календарных дней.

- Покупатель же в этот момент имеет право принять предъявленный налог, если он есть, к вычету, т.е. заносит полученный от продавца счет-фактуру на аванс в книгу покупок.

- Далее продавец отгружает товары, фиксирует авансовый счет-фактуру у себя в книге продаж для того, чтобы принять к вычету НДС.

- Покупатель же принимает налог к вычету по отгрузочному счету-фактуры, а НДС с аванса при этом должен восстановить, для чего производит регистрацию авансового документа, полученного ранее от продавца, в книге продаж.

Особенности учета

НДС в чеке выделен, но нет счета-фактуры: как провести авансовый отчет?

Источник: https://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/obshhaya-informatsiya-i-nyuansy.html

Особый учет основных средств в налоге УСН — Эльба

В этой статье мы расскажем, какие средства являются основными и как их покупку нужно учитывать в налоге УСН, а также рассмотрим вопросы, которые чаще всего возникают в связи с продажей такого имущества. Для того чтобы было понятнее, будем рассматривать на примерах.

Сначала давайте обозначим, о каких основных средствах идёт речь. Само понятие «основные средства» взято из бухучета, но оно активно используется в Налоговом Кодексе и применяется, в том числе, и к индивидуальным предпринимателям, которые от бухучета вообще освобождены.

Основные средства — товары или имущество, которые используются в деятельности предприятия (не для перепродажи), срок их использования дольше года, и стоят они дороже 100 тысяч рублей.

До 2016 года стоимостью дороже 40 тысяч рублей.

Например, это помещение в собственности, где находится ваш офис или торговая точка, транспорт, офисная техника, инвентарь, оборудование, то есть это все то, что является средством труда и получения прибыли.

Списываем затраты на покупку основного средства

Если вы применяете УСН «Доходы», то списать расходы на основные средства не сможете. Существенно снизить налоговую базу за счёт затрат на основное средство имеют право только фирмы на УСН «Доходы минус расходы».

Кроме того, что расход должен быть подтверждён, экономически обоснован и соответствовать списку в ст. 346.16 НК РФ, должны соблюдаться следующие обязательные условия:

- расходы на покупку должны быть полностью оплачены;

- основное средство должно использоваться в предпринимательской деятельности;

- зарегистрировано право собственности, например, если мы говорим о покупке авто или офиса.

Необходимость такой серьёзной покупки для бизнеса нужно уметь обосновать в случае вопросов налоговиков, иначе расход могут признать неправомерным и как следствие доначислят налог, пени и штраф.

Основное средство списывается по первоначальной стоимости. Определить её несложно, мы просто складываем все фактические затраты на приобретение:

- стоимость основного средства по договору;

- НДС;

- расходы на консультационные услуги, связанные с приобретением;

- таможенные пошлины и сборы;

- гос.пошлина в связи с приобретением;

- если приобретали через посредника, то вознаграждение по посредническому договору.

Расходы на покупку основного средства списываются равными долями в течение одного налогового периода (календарного года) и учитываются на последнее число квартала: на 31 марта, 30 июня, 30 сентября и на 31 декабря.

Расходы начинаем списывать в том квартале, на который выпадает последняя из дат: оплаты, введения в эксплуатацию или регистрации права собственности.

Получается, что на конец года основное средство полностью учтено в расходах.

Давайте рассмотрим на примере:

25 марта 2016 мы купили автомобиль стоимостью 600 тысяч рублей и зарегистрировали его в ГИБДД 5 апреля 2016 года.

До регистрации в ГИБДД автомобиль использовать нельзя, поэтому первое списание мы отразим в КУДиР на 30 июня 2016 года и учтём при расчёте аванса по налогу УСН за полугодие 200 тысяч рублей (⅓ от 600 000). Затем делаем списания 30 сентября 2016 года на сумму 200 тысяч рублей и 31 декабря 2016 года на сумму 200 тысяч рублей.

Если бы мы купили автомобиль в октябре 2016, а зарегистрировали его в ГИБДД в ноябре 2016, то все 600 тысяч рублей списали бы в расходы на 31 декабря 2016 года.

Если основное средство приобретено до регистрации ИП и используется в бизнесе, можно ли списать в расходы?

Несмотря на то что Налоговый Кодекс не содержит однозначного запрета, контролирующие органы в своих письмах не раз давали разъяснения на этот счёт. Включать в расходы основное средство, купленное до регистрации ИП, предприниматель не вправе. А вот при его реализации необходимо выручку от продажи отразить в доходах УСН и заплатить налог.

Слишком быстро продавать основное средство — невыгодно

Если вы решите продать автомобиль, например, который используете для перевозки грузов, и с момента, как вы начали списывать его стоимость в расходы, не прошло 3 года, то вас ждут некоторые хлопоты. По законодательству, расходы, которые вы раньше учли на его приобретение, нужно будет из налога полностью исключить.

Списать сможете только амортизацию, рассчитанную за период использования автомобиля. Соответственно, все это приведёт в пересчёту налога за тот период, когда расходы списали, возможно, нужно будет доплатить налог и подать корректировку по декларации УСН. Если 3 года прошли, то этих формальностей выполнять не нужно.

Такие правила и срок 3 года действуют для всех основных средств с полезным использованием до 15 лет. Период полезного использования уже определён постановлением Правительства, поэтому вам нужно будет просто найти своё имущество в классификации.

Для основных средств со сроком полезного использованием дольше 15 лет действует срок 10 лет с момента списания в расходы до продажи. Например, при реализации офисного помещения в течение 10 лет, нужно будет пересчитывать налог и вносить коррективы за тот год, когда расходы были списаны.

После продажи основного средства не забудьте выручку от реализации включить в доходы УСН и заплатить налог.

Статья актуальна на 25.02.2016

Источник: https://e-kontur.ru/enquiry/159

Подотчетные риски

03.06.2011

Деньги, выданные под отчет сотрудникам, помогают решить множество хозяйственных вопросов. Но отчетность по этим суммам должна быть составлена безукоризненно – любая ошибка приводит к доначислению налогов. На какие моменты бухгалтеру стоит обратить внимание?

По закону

Основными документами, регламентирующими взаимоотношения с «подотчетниками», являются приказ руководителя фирмы и авансовый отчет. В приказе необходимо прописать перечень лиц, которые имеют право получать деньги.

Стоит заметить, что в отличие от списка сотрудников, которые могут получать наличные средства наоплату хозяйственных расходов, список тех, кто может быть направлен в служебную командировку, неограничен.

Кроме того, следует установить предельный размер, сроки, на которые выдаются денежные суммы, и порядок сдачи авансовых отчетов.

При отсутствии в приказе сроков налоговики считают, что они не установлены. А следовательно, согласно пункту 11 Порядка ведения кассовых операций, утвержденного решением Совета директоров Банка России от 22 сентября 1993 г.

№ 40, установлено, что работник должен отчитаться о потраченных суммах не позднее чем через три рабочих дня после установленной даты, а о командировочных расходах – не позднее трех дней со дня возвращения из командировки.

Не стоит забывать и об оформлении авансового отчета. Он составляется по унифицированной форме (форма № АО-1), утвержденной постановлением Госкомстата РФ от1 августа 2001 г. № 55 «Об утверждении унифицированных форм первичной учетной документации № АО-1 «Авансовый отчет».

Этот документ заполняет подотчетное лицо и утверждает руководитель организации. К авансовым отчетамнеобходимо прилагать первичные документы, на основании которых были истрачены подотчетные суммы.

Из данных утвержденного авансового отчета бухгалтерией производится списание подотчетных сумм в установленном законом порядке.

Отражение в учете

В бухгалтерском учете организация использует счет 71 «Расчеты с подотчетными лицами».

Этот счет предназначен для обобщения информации о расчетах с работниками по суммам, выданным им подотчет на административно-хозяйственные и прочие расходы (План счетов и инструкция по его применению, утверждены приказом от 31 октября 2000 г. № 94н). На выданные под отчет суммы счет 71 «Расчеты с подотчетными лицами» дебетуется в корреспонденции со счетами учета денежных средств.

На израсходованные суммы счет 71 «Расчеты с подотчетными лицами» кредитуется в корреспонденции со счетами, на которых учитываются затраты и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов.

Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счета 94«Недостачи и потери от порчи ценностей».

В дальнейшем эти суммы списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 70 «Расчеты с персоналом по оплате труда» (если они могут быть удержаны из оплаты труда работника) или счету 73 «Расчеты с персоналом по прочим операциям» (когда они не могут быть удержаны из оплаты труда работника). Аналитический учет по счету 71 «Расчеты с подотчетными лицами» ведется по каждой сумме, выданной под отчет.

Риск при проверке

Налоговые органы очень пристально относятся к авансовым отчетам при проверке организации. Для многих бухгалтеров данный вопрос кажется простым, однако в нем кроется множество нюансов и споров. Причем некоторые из них решаются только в суде.

Заполнение авансового отчета обычно не вызывает особых проблем, а с подтверждающей расходы «первичкой» избежать трудностей удается крайне редко.

Часто организации, у которых мало машин, выдают денежные средства водителям для приобретения топлива. Стоит обращать внимание на время заправки, указанное в чеке.

Если налоговые инспекторы в ходе проверки установят, что автомобиль заправлялся в выходной день (либо ранее выезда из гаража, либо по окончании рабочего времени), то затраты на ГСМ исключаются из состава налоговых расходов и признаются доходом водителя со всеми последующими доначислениями в виде «зарплатных» налогов. Чтобы избежать этой ситуации, организации необходимо разработать и представить в инспекцию Правила внутреннего распорядка, утвержденные приказом руководителя, предусматривающие сменную работу водителей, или приказ о передаче автомобилей сотрудникам (водителям) на ответственное хранение по месту жительства в связи с отсутствием стоянки на предприятии. В данном приказе необходимо предусмотреть, что работникам возмещаются расходы, связанные с приобретением ГСМ во внерабочее время, для беспрепятственного выезда на линию в этот день или на следующий. Об этом свидетельствует арбитражная практика: постановление ФАС МО от 3 февраля 2009 г. № КА-А40//96-09; постановление ФАС МО от 4 декабря 2008 г. № КА-А40/13427-07-2.

Часто в авансовых отчетах встречаются документы, подтверждающие покупку товарно-материальных ценностей. В этом случае главному бухгалтеру следует внимательно относиться к оформлению данных документов.

При покупке должен быть приложен чек ККТ, однако его отсутствие при наличии других оправдательных документов не может являться свидетельством нецелевого использования средств и получения ими дохода, поскольку приобретенные товары приняты к учету в соответствии с действующим законодательством.

Если к отчету приложен приходный кассовый ордер, то обязательно должна присутствовать надпись «Получено» или «Погашено».

Если организация не достигла взаимопонимания с налоговиками по данному вопросу, то отстаивать свои интересы ей придется в судебном порядке. Арбитражной практики по этой теме предостаточно, причем судьи в основном поддерживают налогоплательщиков: см. определение ВАС РФ от 31 января 2008 г. № 665/08; постановление ФАС ВСО от 16 апреля 2008 г. № А19-8816/07-56-Ф02-1325/08.

В настоящее время организации широко используют корпоративные карты, это помогает решить проблему с выдачей подотчетных сумм. Ведь денежные средства на счетах находятся в собственности организации, а сами пластиковые карты оформляются на конкретных сотрудников.

https://www.youtube.com/watch?v=JqwTscLhK74

Казалось бы, нюансов в данном вопросе нет.

Но это не так! Виной тому разъяснение ЦБ РФ, в котором говорится о том, что нормативными актами Банка России не предусмотрена выдача организацией денежных средств под отчет своим сотрудникам путем безналичного перечисления средств на их банковские счета для совершения операций, связанных с хозяйственной деятельностью организации (письмо ЦБ РФ от 24 декабря 2008 г. № 14-27/513). Таким образом, корпоративные карты могут использоваться сотрудниками только для оплаты командировочных и представительских расходов.

При отсутствии корпоративных карт многие организации возмещают понесенные сотрудниками расходы путем перечисления сумм задолженности на «зарплатные» карты. В данном вопросе у организации и у сотрудника возникают риски.

Налоговые органы расценивают это как заработную плату или премию со всеми вытекающими последствиями (или переквалифицируют эти операции в приобретение у работника материальных ценностей по договору купли-продажи). Налоговики ссылаются на то, что задание на приобретение материальных ценностей сотруднику не давалось.

Получается, что работник приобретал товары для себя, а затем перепродал их организации как свое личное имущество. НДФЛ у сотрудника удерживать не придется, но доход от продажи имущества увеличит его совокупный доход. Покупка имущества у работника является объектом обложения НДС.

При этом зачесть налог организация не вправе, так как продавцом товара является физическое лицо, которое НДС не платит. Уменьшить налогооблагаемую базу по налогу на прибыль на сумму возмещения нельзя, так как расход не отвечает требованиям статьи 252 НК РФ, в частности не имеет документального подтверждения.

Возмещение задолженности сотруднику по авансовому отчету налоговые органы расценивают как получение дополнительного дохода.

По окончании года работнику необходимо сдать декларацию по налогу на доходы физических лиц (п. 3 ст. 228 НК РФ). Вероятнее всего, ему придется заплатить НДФЛ.

Доход в дальнейшем можно уменьшить на сумму фактически произведенных и документально подтвержденных расходов (подп. 1п. 1 ст. 220 НК РФ).

Командировочный конфликт

Организация может направить своих сотрудников в командировку. Согласно статье 168 ТК РФ порядок и размеры возмещения расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом. Первым нюансом являются разногласия организации с налоговыми органами по перечню командировочных документов.

Столичные налоговики в целях признания расходов при налогообложении прибыли определяют перечень необходимых командировочных документов в письме от 22 июня 2009 г. № 16-15/062978.

Вот он: • приказ (распоряжение) о направлении работника в командировку по формам № Т-9 и Т-9а; • командировочное удостоверение – форма № Т-10; • служебное задание для направления в командировку и отчет о его выполнении по форме № Т-10а;

• авиа- и (или) железнодорожные билеты (подтверждающие расходы на проезд), счета гостиниц (подтверждающие расходы на проживание) и другие документы, подтверждающие произведенные расходы.

Однако специалисты финансового ведомства более лояльны. Организации достаточно наличия следующих оправдательных документов: командировочного удостоверения, оформленного надлежащим образом (форма № Т-10); о найме жилого помещения; о фактических расходах по проезду; об иных расходах, связанных с командировкой (письмо Минфина от 14 сентября 2009 г. № 03-03-05/169).

По мнению инспекторов-налоговиков, если «подотчетник» подтвердил расходование денег «неправильными» документами (не типографским БСО; БСО, в котором отсутствуют обязательные реквизиты; ПКО без чека), или не представил их вовсе, то подотчетные деньги – это его доход, облагаемый НДФЛ.

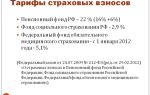

В отношении суточных облагаемый НДФЛ доход у работника не возникнет, даже если он вообще не представит документы, при условии, что расходы не превысили: 700 руб. в сутки – для командировок по России; 2500 руб. в сутки – для заграничных командировок (п. 3 ст. 217 НК РФ).

А для целей начисления взносов в ПФР, ФСС и фонды ФОМС все еще проще.

Даже если нет подтверждающих расходы документов, взносы не начисляются, если расходы не превышают нормы, установленные локальным актом организации (приказом директора) (ч. 2 ст. 9 Закона от 24 июля 2009 г.

№ 212-ФЗ; ст. 168 ТК РФ). Но взносы на «несчастное» страхование в таком случае заплатить придется со всей суммы неподтвержденных расходов.

Возврат средств

Практика проверок показывает, что работники не спешат отчитываться по авансам, а организация не торопится принимать меры по возврату не использованных работниками сумм.

Это может привести к тому, что налоговые органы включат неиспользованные и невозвращенные суммы в облагаемый НДФЛ доход недобросовестного сотрудника, а организация получит в акте проверки замечание о нарушении порядка ведения кассовых операций и установленных правил расчетов с подотчетными лицами.

https://www.youtube.com/watch?v=zpL8fhYpc2Q

Работодатель вправе принять решение об удержании из заработной платы работника неиспользованного подотчетного аванса не позднее одного месяца со дня окончания срока, отведенного для его возвращения (ч. 3 ст. 137 ТК РФ). В соответствии с данной нормой Кодекса обязательным условием удержания является согласие работника.

Срок для осуществления операций по удержанию неограничен.

Согласно части 1 статьи 138 Трудового кодекса при каждой выплате заработной платы общий размер всех удержаний не должен превышать 20 процентов от суммы заработной платы, причитающейся работнику к выплате.

Сумма неиспользованного остатка подотчетного аванса может превышать эту величину. В таких случаях задолженность погашается сотрудником частями.

Нюансом в этой ситуации является пропуск месячного срока на удержание подотчетной суммы. Если работодатель пропустил его, организация теряет право на бесспорное взыскание суммы неиспользованного остатка подотчетного аванса. Такой спор с сотрудником можно решить только в судебном порядке.

Налоговики же в данной ситуации считают: раз деньги в срок не возвращены, то правомерно признать их доходом сотрудника со всеми вытекающими отсюда последствиями (НДФЛ, взносами в Пенсионный фонд, ФСС и ФОМС). При этом они ссылаются на пункт 1 статьи 210 Налогового кодекса.

Из него следует, что при определении налоговой базы по НДФЛ учитываются все доходы, полученные сотрудником в денежной и натуральной форме или право на распоряжение которыми у него возникло.

Проанализировав ситуацию по авансовым отчетам, можно сделать вывод, что несмотря на встречающиеся попытки налоговиков приравнять подотчетные суммы к зарплате и доначислить на выявленную сумму налоги, суды требуют доказательств, с которыми у налоговых органов дела обстоят не так хорошо, как им хотелось бы.

Все публикации раздела Все публикации

Источник: https://www.cliff.ru/about/publications/nalogi-audit/nalogi-audit_154.html

Списание на расходы подотчетных сумм по приобоеьению основных средств

Этот долг решили переоформить в задолженность директора по беспроцентному займу. Бухгалтер сделал в учете такую запись: Дебет 73 субсчет «Расчеты по предоставленным займам» Кредит 51

- 92 000 руб. — выдан заем директору;

Дебет 51 Кредит 71

- 92 000 руб. — возвращен аванс подотчетником.

Можно поступить по-другому: сначала выдать директору заем из кассы, а потом он вернет компании деньги тоже наличными. Но здесь много ограничений. Выдать заем руководителю можно только из наличности, снятой с расчетного счета, а не из кассовой выручки (п.

4 Указания №3073-У). Кроме того, безопаснее, чтобы сумма подотчетного долга, возвращаемого наличными в кассу, не превышала 100 000 руб.

В пункте 6 Указания № 3073-У прямо сказано, что 100-тысячный лимит не распространяется на суммы, выдаваемые работникам под отчет.

Однако на практике это встречается достаточно часто. В принципе, за состоянием расчетов должен следить бухгалтер на соответствующем рабочем месте.

4.

Отсутствие подписи руководителя организации, утверждающего авансовый отчет, а также суммы в указанной строке делает документ недействительным, и суммы наличных денежных средств должны расцениваться как излишек или недостача (в зависимости от того, осуществлялся прием остатка или выплата перерасхода) [14]. Согласно п.

Как правильно обнулить долг по подотчетным суммам сотрудника

Чтобы была соблюдена письменная форма сделки, необходимо четко описать условия продажи и оплаты, указать реквизиты и подписи сторон. ВАЖНО! Ограничение платежа не распространяется на расчеты наличными между организацией и физлицом.

списываются на текущие расходы при вводе в эксплуатацию, а свыше 100 000 руб.

включаются в состав основных средств и отражаются в расходах через амортизацию. Подробности — в статье «Порядок налогового учета ОС в 2016-2017 годах».

ОС принимайте к учету по первоначальной стоимости, включающей стоимость покупки объекта и иных сопутствующих расходов (доставки, монтажа, таможенных сборов, посреднических комиссий и др.).

Подотчетные лица в бухучете

Важно

Здесь есть одна особенность: продавец может быть зарегистрирован как предприниматель (иметь свидетельство о государственной регистрации в качестве предпринимателя) и плательщик подоходного налога или не быть предпринимателем и выступать как частное лицо.

В первом случае предприятие выплачивает по расходному кассовому ордеру требуемую сумму за приобретенные основные средства (дебет счета 08, кредит счета 50), а во втором ему будет выплачена сумма за минусом удержанного с нем подоходного налога в установленном размере, о чем сообщают в налоговую инспекцию по месту нахождения предприятия (о выплаченных гражданам суммах и удержанных с них налогах) по установленной форме не реже одного раза в квартал в срок, согласованный с налоговой инспекцией.

2.2.7. Приобретение основных средств в обмен на другое имущество. Согласно ст.

Методология учета основных средств

В любом случае предварительно получите одобрение руководителя. Ведь его подпись будет нужна на оформляемых документах.

А чтобы убедить его в необходимости разобраться с зависшими подотчетами, расскажите о негативных последствиях как для него самого, так и для компании (см. ниже.). Чем незакрытый подотчет рискован для директора и компании 1.

Внимание

Накопившийся подотчет проверяющие сочтут личным доходом директора. Тогда налоговая начислит с этой суммы НДФЛ, а фонды — взносы.

Предположим, директор взял из кассы 10 000 руб. и не отчитался за них. С этой суммы ему лично надо заплатить 1300 руб. НДФЛ (10 000 руб.

x 13%), а организации — 3000 руб. взносов (10 000 руб. x 30%). Таким образом, покупка подорожает на 4300 руб. (1300 3000). И это без учета пеней и штрафов. Конечно, доначисления можно оспорить.

Закупка основных средств через подотчетное лицо

Выполните проводку Д7100 К5100.

- Оформите поступление оборудования на склад авансовым отчётом (ОС14 приход) на основании товарной накладной от поставщика. Проводка Д0804 К7100 выполнится автоматически.

- …

- Упрощённая системе налогообложения № Документ Дебет Кредит Наименование операции 1 РКО 71-00 50-00 Выданы деньги подотчётному лицу 2 Авансовый отчёт 08-04 71-00 Получено на склад ОС по накладной от поставщика 3 …

Общая системе налогообложения (учёт НДС) № Документ Дебет Кредит Наименование операции 1 РКО 71-00 50-00 Выданы деньги подотчётному лицу 2 Авансовый отчёт, СФ вход 08-04 60-00 Получено на склад ОС по накладной от поставщика 19-01 60-00 Отражён НДС по ОС по СФ входящему 68-02 19-01 Отражён НДС в книге покупок по СФ входящему 60-00 71-00 Оплата поставщику через подотчетное лицо 3 …

Типичные ошибки при расчетах с подотчетными лицами

Налоговики на проверке могут решить, что дивиденды, выданные с нарушением порядка, таковыми не являются, а представляют собой обычный доход. Тогда НДФЛ пересчитают по ставке 13, а не 9 процентов.

Переоформить долг по подотчету в заем Для кого подходит: Для всех компаний. Переоформление подотчета в беспроцентный заем не потребует больших финансовых и трудозатрат, но полностью не решит проблему с зависшим долгом.

Получится лишь на некоторое время отложить ее решение. Ведь рано или поздно директор все же должен будет вернуть компании деньги, которые он получил по договору займа. Еще один минус.

При беспроцентном займе возникнет материальная выгода от экономии на процентах, которые директору пришлось бы заплатить, если бы он, к примеру, взял кредит в банке (подп. 1 п. 1 ст. 212 НКРФ). С суммы этой материальной выгоды придется исчислить и заплатить в бюджет НДФЛ по ставке 35 процентов.

Порядок отражения в бухгалтерском учете приобретения объектов основных средств в обмен на неденежные средства установлен в п. 26 Методических указаний.

При этом на стоимость списываемых материалов производится запись по кредиту счета учета материалов в корреспонденции с дебетом счета учета реализации.

На дату перехода права собственности обмениваемого имущества дебетуется счет учета капитальных вложений в корреспонденции с кредитом счета учета реализации. Затраты по доставке указанных объектов основных средств как затраты капитального характера относятся организациями-получателями на увеличение первоначальной стоимости объекта и отражаются по дебету счета учета капитальных вложений в корреспонденции со счетами учета расчетов.

В бухучете отразите проводки:

- Дт 71 Кт 50 (51) — выдано под отчет;

- Дт 08 Кт 71 — приобрели ОС;

- Дт 01 Кт 08 — перевели объект в состав основных средств.

О других проводках, используемых в учете ОС, читайте в статье «Учет основных средств — бухгалтерские проводки». Итоги Покупка основного средства по авансовому отчету через сотрудника существенно не отличается от приобретения имущества непосредственно у поставщика.

Бухгалтер получает или составляет те же первичные документы по оприходованию ОС, отличаются только бухгалтерские проводки и платежные документы.

Главная — Статьи Осторожно! Проверяющие могут приравнять подотчетный долг директора к его личным доходам и начислить на эту сумму НДФЛ и взносы. Зависший на директоре подотчет — проблема многих компаний.

Как правило, деньги, которые берет руководитель из кассы, оформляют на хозяйственные нужды. Но часто документов для подтверждения таких затрат нет.

Со временем незакрытая сумма подотчетных становится настолько солидной, что может привлечь внимание проверяющих из налоговой службы и фондов. Конечно, идеальный вариант обнулить подотчет — чтобы директор вернул все деньги в кассу или представил подтверждающие документы.

Но добиться этого не всегда возможно. Тогда пригодятся другие способы. В статье вы найдете пять самых жизнеспособных и сможете выбрать оптимальный для вашей компании (см.

также таблицу ниже).

Подарок не облагается НДФЛ в пределах такой же суммы, а от взносов вообще освобожден Нельзя списать на расходы подарки и денежную помощь Заявление.

Приказ (для материальной помощи), договор дарения (для денежного подарка) Арендовать личное имущество директора или выплачивать компенсацию за его использование Не нужно платить страховые взносы, а в случае с компенсацией — и НДФЛ На проверке надо будет доказать, что имущество директора действительно используется в производственной деятельности компании Договор аренды или соглашение о выплате компенсации и приказ Провести в учете личные расходы директора как расходы компании Не нужно начислять НДФЛ и взносы.

А расходы можно будет учесть при расчете налога на прибыль, конечно, если их обосновать На проверке будет сложно доказать обоснованность личных расходов директора Авансовый отчет с подтверждающими документами (накладными, чеками и т.

ОС по накладной от поставщика 3 Ввод ОС 01-01 08-04 ОС введено в эксплуатацию 4 Амортизация 20-00 02-01 Амортизация ОС (ежемесячно) 5 Списание ОС 02-01 01-09 Списывается амортизация при выбытии ОС 01-09 01-01 Списывается ОС при его выбытии Общая система налогообложения (учёт НДС) № Документ Дебет Кредит Наименование операции 1 ПП исходящий 60-00 51-00 Оплачено ОС исходящим ПП 2 Приходная накладная, СФ входящая 08-04 60-00 Получено на склад ОС по накладной от поставщика 19-01 60-00 Отражён НДС по ОС по СФ входящему 68-02 19-01 Отражён НДС в книге покупок по СФ входящему 3 Ввод ОС 01-01 08-04 ОС введено в эксплуатацию 4 Амортизация 20-00 02-01 Амортизация ОС (ежемесячно) 5 Списание ОС 02-01 01-09 Списывается амортизация при выбытии ОС 01-09 01-01 Списывается ОС при его выбытии Приобретение ОС через подотчётное лицо

- Выдайте наличные средства подотчётному лицу из касса РКО.

Источник: https://vipkonsalt.ru/spisanie-na-rashody-podotchetnyh-summ-po-prioboeeniyu-osnovnyh-sredstv/