Минфин отменил размещение госбумаг из-за обвала на рынке госдолга :: Финансы :: РБК

Аукцион по размещению облигаций федерального займа не состоится в третий раз за месяц. Минфин объяснил решение «неблагоприятной рыночной конъюнктурой»

Фото: Рамиль Ситдиков / РИА Новости

Минфин вновь отменил аукцион по размещению на рынке облигаций федерального займа, запланированный на 12 сентября. Ведомство в объявлении объяснило это решение неблагоприятной конъюнктурой.

«Минфин России информирует о непроведении 12 сентября 2018 года аукционов по размещению ОФЗ в связи с неблагоприятной рыночной конъюнктурой», — говорится в сообщении на сайте Минфина.

Проведение аукциона ОФЗ срывается в третий раз за месяц. Минфин отказывался от размещения гособлигаций 22 августа в связи с высоким ростом волатильности на финансовых рынках. «После стабилизации ситуации на долговом рынке Минфин России возобновит проведение аукционов по размещению ОФЗ на регулярной основе», — говорилось в сообщении ведомства.

После недельного перерыва 29 августа Минфин разместил 13,22 млрд руб. ОФЗ при плане в 15 млрд руб. — то есть почти 90% от плана. Однако аукцион 5 сентября Минфин был вынужден признать несостоявшимся, вновь объяснив это «резко возросшей волатильностью на финансовом рынке».

Глава Минэкономразвития Максим Орешкин 6 сентября объяснил ситуацию на рынке ОФЗ изменениями структуры спроса на российские государственные облигации.

«Очень важно понимать, что за последние шесть-двенадцать месяцев у нас рынок государственных облигаций кардинально изменился с точки зрения структуры спроса.

Если год назад иностранные инвесторы выкупали значительный объем нормы размещений, то сейчас все новые размещения плюс то сокращение позиций, которое идет иностранными инвесторами, активно выкупают российские банки», — пояснял министр.

При этом Орешкин отметил, что запас ликвидности который есть у государства, «спокойно может позволить России год не заимствовать в принципе». В том же ключе высказался глава Минфина, первый вице-премьер Антон Силуанов. Он подчеркнул, что Россия не будет производить заимствований «на любых условиях».

«Те доходности, которые требует рынок сегодня, для нас они малоинтересны и даже неприемлемы», — отметил Силуанов. Он предупредил, что если напряженность на финансовых рынках для стран с развивающимися экономиками сохранится до конца года, Минфин вряд ли будет планировать размещение оставшейся части внутренних заимствований.

Зампред Минфина Владимир Колычев уточнял, что в случае необходимости Минфин готов к выкупу ОФЗ на вторичном рынке.

C начала августа доходность ОФЗ выросла более чем на 100 б.п. Доходности среднесрочных ОФЗ находятся на максимальных за последние два года уровнях, говорит руководитель направления анализа долговых рынков BCS Global Markets Мария Радченко.

Объяснимо, что в столь неблагоприятных рыночных условиях Минфин отказался от размещения по высоким ставкам — никакой критической необходимости в размещении ОФЗ в моменте нет, считает она.

Cитуация может оставаться напряженной до появления ясности в отношении антироссийских санкций (октябрь—ноябрь), заключает аналитик.

Отказ от размещения ОФЗ во многом спровоцировал повышенный спрос на эти бумаги на вторичном рынке 11 сентября, говорит зампредправления Локо-банка Андрею Люшин. «Деньги на рынке есть, так что дефицит предложения и последовательная позиция Минфина стимулирует покупки, поскольку покупать все равно придется по мере поступления новых средств в систему.

Альтернатива — приобретение валютных инструментов или просто валюты по текущему курсу — не так очевидна», — говорит он. В целом можно сказать, что благодаря отказу от аукциона произошел разворот на рынке ОФЗ, хотя пока локальный, считает Люшин.

По итогам двух дней (слухи о возможном отказе были уже вчера) бумаги на дальнем конце кривой прибавили в цене от минимума понедельника около 2,5%, указывает он.

Средняя доходность российских госбумаг по индексу RGBI, которая днем ранее превышала 9,1% (максимальные значения с июня 2016 года), 11 сентября составила 8,91%. Доходность десятилетних ОФЗ, которая 10 сентября составляла 9,21%, во вторник опустилась до 8,99%.

Источник: https://www.rbc.ru/finances/11/09/2018/5b97af849a794761769a8ebb

Подробно о налогах с продаж и предоставлении имущественного налогового вычета

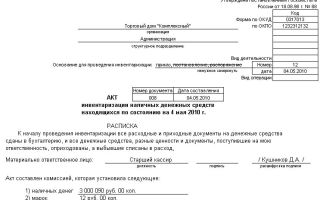

Для подачи декларации о предоставлении имущественного налогового вычета при продаже имущества, необходимо заполнить заявление и приложить все указанные в нем документы {Смотреть образец ниже}

Декларация сдаётся в Налоговую инспекцию по месту Вашей регистрации

Для заполнения декларации необходимо направить в наш адрес:

1. ИНН налогоплательщика.

2. Отсканированную копию паспорта (главный разворот и страница с пропиской), либо сообщить следующие данные:

o ФИО;

o дата рождения;

o место рождения;

o серия и номер паспорта;

o дата выдачи;

o кем выдан;

o адрес регистрации (по паспорту).

3. Справка о заработной плате (форма 2-НДФЛ)

4. Копию договора купли продажи, либо указать полную информацию о проданном имуществе, сумму по договор, Ф.И.О покупателя, указать его адрес по месту регистрации.

5. Копию свидетельства о праве собственности, либо указать срок нахождения в Вашей собственности (более или менее трех лет).

6. В случае уменьшения суммы дохода на сумму расходов, связанных с получением этих доходов, копии документов, подтверждающих расход (абзац второй пп.1 п.1 ст.220)

Если имущество находилось в Вашей собственности более трех лет, декларацию сдавать не требуется.

Для корректного заполнения декларации необходимо предоставить копии всех вышеперечисленных документов, либо указать в письме данные в полном объеме!

Налоги с продаж, как правило, уплачиваются в зависимости от общей стоимости реализуемых оптом или в розницу услуг или товаров, обязательно за наличный расчет. Законы Российской Федерации постановили обязательную выплату налога с продаж на территории каждого из субъектов нашей страны. Ставка такого налога не должна превышать отметки в 5 процентов.

Сумма же налога рассчитывается индивидуально в зависимости от цены соответствующего товара ил услуги. Общие суммы всех платежей по налогу с продаж зачисляются в бюджеты каждого из субъектов нашей страны, а также непосредственно в местные бюджеты.

В своем большинстве налоги с продажи направляются непосредственно на нужды людей, принадлежащих к малообеспеченным слоям населения.

Говоря о налогах с продаж, безусловно, нельзя не упомянуть о том, что налог с продажи квартиры, собственно, как и налог с продажи недвижимости, сегодня имеют особое место быть. В соответствии с законами Российской Федерации, продажа квартиры или какой-либо другой недвижимости, облагаются подоходным налогом, размер которого составляет 13 процентов.

Подоходный налог с продажи квартиры

Не так давно Министерства Финансов Российской Федерации установило нововведение, в соответствии с которым изменились права на полное освобождение от подоходного налога при продаже собственности.

Сейчас налоговым кодексом предусмотрено разрешение не платить гражданам налог с продаж 2010 со всей суммы, вырученной в процессе сделки.

Условие лишь одно, чтобы продаваемое имущество находилось во владении продавца до этого более трех лет.

В случае, когда имущество находилось в распоряжении непосредственного владельца менее трех лет, возникает вполне резонный вопрос о том, какой налог с продаж придется уплатить.

Здесь можно рассмотреть два варианта развития событий: вычет из полученной денежной прибыли одного миллиона рублей, или вычет из документально подтвержденных расходов 13% налога.

Как поступать, может решать сам продавец.

Налог с продаж физических лиц: каков размер и сроки уплаты?

Для всех жителей России налог на продажу собственности составляет 13 процентов, для нерезидентов нашей страны, налоги на продажу имущества составляют 30% от полученной вследствие ее реализации, прибыли.

Кроме того, в случаях, даже когда вам не придется уплачивать, к примеру, сдача квартиры налоги, вы обязательно должны подать декларацию не позднее 30 апреля следующего года после непосредственной продажи имущества. В свою очередь, сумма налога должна быть уплачена до 15-ого июля тоже следующего года.

Налоги с продаж: в каких случаях их необходимо платить

Налоговый кодекс РФ содержит целый перечень доходов, которые подлежат обязательному налогообложению.

К таким доходам относится, к примеру, выручка от продажи автомобиля, квартиры, загородного дома и другой недвижимости, полученный крупный подарок, лотерейный выигрыш, а также доходы, полученные от предоставления платных услуг, сдачи квартиры (налоги с такого дохода тоже необходимо платить), гаража или другого недвижимого имущества. Все доходы, оговоренные в данном перечне, указываются в налоговой декларации (3-НДФЛ), сдаваться которая должна до 30 апреля следующего, за декларируемым периодом, года.

Наиболее сложными при расчетах являются налоги на продажу имущества, на которых хотелось бы остановиться подробнее. Как трактует НК РФ, налоговые отчисления должны производиться во всех случаях, когда сделки купли продажи недвижимости сопровождаются сменой собственника. Во всех подобных случаях необходимо правильно рассчитывать налоги на продажу имущества.

Что такое имущественные вычеты и как их правильно рассчитывать

При продаже отдельных объектов недвижимого имущества, перечень которых оговорен в НК РФ (ст.220, п.1, пп.1), налогоплательщики вправе рассчитывать на так называемый имущественный вычет, сумма которого составляет 1 000 000 рублей.

К таким видам недвижимости принадлежат квартиры, загородные дома, земельные участки, дачи и садовые домики, которые находились в собственности налогоплательщика не более трех лет.

В таких случаях с суммы, оставшейся после отчисления имущественного вычета, уплачивается стандартный налог на продажу имущества, составляющий 13%.

К примеру, в случае продажи садового домика стоимостью 2 000 000 рублей, которым собственник владел менее трех лет, после применения имущественного вычета, налогооблагаемая база составит 1 000 000 рублей. Если рассчитать налог с продажи недвижимости с этой суммы, он составит 130 000 рублей.

Как и во всех остальных случаях, налоговая декларация, заполненная с учетом использования имущественного вычета, должна быть подана не позднее 30 апреля следующего года, который следует сразу за отчетным периодом. Налогс продажи недвижимости, рассчитанный и указанный в декларации, должен быть уплачен до 15 июля этого же года.

С 1 января 2010 года (согласно принятому 27.12.2009 года Федеральному Закону № 368-Ф3) были внесены некоторые изменения в порядок исчисления налога с продаж недвижимости физическими лицами, у которых она находилась в собственности три и более года. Согласно этому закону, налоги с продаж

Источник: https://npcenter.blogspot.com/2012/04/blog-post_761.html

Социальный и имущественный вычет налога

Здравствуйте, уважаемые читатели!

Налоговым вычетом в российском законодательстве называется сумма, на которую гражданин, выплачивающий НДФЛ, может в законном порядке уменьшить налоговую базу. В зависимости от сферы применения и способа расчёта вычеты подразделяются на виды:

- стандартный;

- социальный;

- имущественный;

- профессиональный;

- инвестиционный.

Индивидуальный предприниматель, как субъект налогового законодательства, также может применять налоговый вычет. Однако это правило применимо не ко всем категориям ИП, а только к тем, кто платит НДФЛ 13% в бюджет государства. Как известно, данный налог выплачивают только предприниматели, работающие на общем режиме налогообложения ОСНО.

Следовательно, ИП, использующие УСН, ЕНВД или патент, рассчитывать на получение налоговых льгот НЕ МОГУТ, потому что освобождены от уплаты налога на доходы физических лиц. Они могут применить вычет только в том случае, если параллельно получают доход, облагаемый НДФЛ 13% — например, работая где-то по найму.

Однако ИП на УСН и ЕНВД могут абсолютно законно снизить налог на прибыль за счёт страховых взносов за себя (если предприниматель ведёт деятельность без работников) или за сотрудников. Подробнее об этом написана целая СТАТЬЯ.

Вычеты, о которых пойдёт речь ниже, могут применять все граждане РФ, работающие по найму. Поэтому данная статья будет интересна не только предпринимателям.

Индивидуальный предприниматель, который платит НДФЛ, по ст.218 НК РФ вправе рассчитывать на снижение налоговой базы на следующие суммы:

- 500 рублей — если он обладает статусом Героя СССР и РФ, полного кавалера нескольких государственных наград и т.д.;

- 1400 рублей — за каждого первого и второго ребёнка (в том числе если дети рождаются не в единственном браке);

- 3000 рублей — вычет за третьего и следующего детей, а также для инвалидов ВОВ и тех, кто участвовал в ликвидации последствий аварии на ЧАЭС;

- 6000-12000 рублей — родителям, опекунам и попечителям детей-инвалидов, учащихся школ, учебных заведений очной формы обучения до 24-летнего возраста.

Индивидуальным предпринимателям на ОСНО, которые расходуют денежные средства на лечение, самостоятельное обучение или учёбу детей, пожертвования, страховые и пенсионные взносы, государство предоставляет социальные вычеты.

Например, если вы обучаетесь в ВУЗе на любой форме, вы вправе обратиться в ФНС для возврата части налогов, чтобы компенсировать суммы, потраченные на учёбу. Для этого обязательны условия:

- уплата НДФЛ;

- заключение договора с учебным заведением на ваше имя;

- платёжный документ (чек, квитанция) с вашими данными.

Возмещаются налоговые платежи за фактически понесённые расходы на учёбу, но не более чем за 120 000 рублей.

Таким образом, предприниматель-студент может сэкономить до 15600 рублей за учебный год.

Кроме того, ИП может получить вычет за своих детей и тех, для кого он является опекуном или попечителем: возраст обучающихся — до 24 лет для собственного ребенка, до 18 лет — для подопечных. Требования — те же, что и для личной учёбы, кроме того, что компенсируется только обучение на дневной форме.

Сумма снижения налоговой базы — не более 50 тысяч рублей за каждого ребёнка, экономия — до 6500 рублей.

Для справки: получить налоговую льготу за обучение своих внуков не получится: письмо Министерства финансов РФ от 27 января 2012 года № 03-04-05/5-82.

Значительную сумму предприниматель сможет сэкономить, обратившись в налоговую за социальным вычетом на расходы, понесённые на лечение. Лечиться можно самому, лечить близких родственников: детей, супругов, родителей, подопечных до 18 лет. Под расходами на лечение понимают:

- оплату услуг медицинских учреждений и специалистов, оказывающих медицинские услуги (например, частные стоматологические кабинеты);

- оплату лекарств;

- взносы на медицинское страхование.

Общая сумма вычета из налоговой базы — не более 120 000 рублей.

Налоговый вычет при совершении имущественных сделок позволяет сократить базу налогообложения для ИП, который:

- приобрёл недвижимость;

- построил новое жильё — по фактически понесённым расходам на строительство;

- сдал государству земельный участок для государственных нужд;

- погасил проценты по целевым кредитам, ипотеке, ссудам и другим видам займов, выделенных на покупку, ремонт и строительство жилья.

Максимальная сумма уменьшения налоговой базы — 3 000 000 рублей. Экономия — до 390 000 рублей.

Нужно помнить, что имущественная льгота предоставляется предпринимателю один раз в жизни: использовав вычет, например, для возврата части налогов после погашения кредита на строительство, повторно обратиться за ним по поводу постройки новой квартиры он не сможет.

Индивидуальные предприниматели, которые ведут бизнес с уплатой НДФЛ 13%, имеют возможность сократить налоговую базу на сумму понесённых расходов. Такой вычет можно использовать с документальным подтверждением суммы расходов или без него.

В качестве подтверждающей документации могут выступать первичные документы бухгалтерского учета: накладные, счета-фактуры, платежные поручения, чеки, договора и т.д. Разница между общим полученным доходом и суммой расходов составит налогооблагаемую базу.

Расходы можно не подтверждать: в таком случае вычесть можно 20% от выручки ИП.

Пример: Предприниматель на ОСНО за отчётный период заработал 100 000 рублей, при этом его подтверждённые расходы составили 80 000 рублей. Таким образом, налогооблагаемая база составит 20 000 рублей, с которой и будет рассчитываться налог на прибыль. Если никаких подтверждающих документов нет, то вычет составит 20 000 рублей.

ИП, которые занимаются вложением денег с долгосрочной перспективой (инвестициями), вправе претендовать на инвестиционный вычет. Налоговая база в таком случае может быть уменьшена:

- на положительную разницу между первоначальной стоимостью и суммой продажи — если ценные бумаги были во владении более 3 лет;

- на количество денежных средств, внесённых на инвестиционный счёт в отчётном периоде;

- на общий доход, который был получен за счёт инвестиций.

Как видите, ИП, применяющий ОСНО, может рассчитывать на большое количество налоговых льгот. Можно сказать, что это своеобразная компенсация от государства за то, что предприниматель платит несколько видов налогов — НДФЛ, НДС.

Но всё-таки это не повод выбирать общую систему налогообложения при ведении предпринимательской деятельности. В долгосрочной перспективе специальные режимы (УСН, ЕНВД, патент) позволят вам сэкономить гораздо больше денег.

on-www.ru

Имущественный и социальный вычеты

Lana13 12 Sep 2011

Alexxxey 13 Sep 2011

У нас квартира в ипотеке, оформленная на мужа. Муж получает вычет на работе.В 2010 году дочь поступила в ВУЗ и мы хотели воспользоваться своим правом на социальный вычет за обучение. Не предвидев заранее, о последствиях, мы договор на обучение и квитанцию об уплате оформили на мужа (т.к.

в тот момент, когда ребенок поступает, нет места мыслям о чем либо другом-? ..)В налоговой по своему метсу жительства я проконсультировалась и мне объяснили, т.к. у мужа не было перечислений НДФЛ в бюджет, то ему не перечислят деньги за обучение на счет, но нужно подать декларацию за 2010г.

и ему сделают перерасчет, увеличив остаточную сумму по квартире на сумму расходов за обучение.Мы так и сделали.Но в налоговой по месту регистрации мужа, ему отказали, обосновав отказ тем, что у него «отсутствует доход, который может быть уменьшен на сумму вышеуказанных расходов.

И таким образом, корректировка уже предоставленного имущественного налогового вычета не предусмотрена».Более того, сказали, что сумма за 2010 г. «потерялась» т.к. расходы за обучение можно вернуть только в том году, в котором они были произведены. Так ли это.

Конечно, за обучение возмещается 13% ни со всей суммы, а лишь с 50 000 руб. но и даже эта сумма 6 500 руб. для нас большое подспорье. Я думаю, что многие меня поймут, кто сталкивался с подобной проблемой.

Это как же получается, следует выбирать между жильем и образованием ребенка?! Где тогда справедливость?!

Вам нужно представить декларацию за 2010 год и указать вычет и социальный и имущественный. Правило — из дохода сначала минусуется стандартный вычет, потом социальный и затем имущественный. Возврата налога Вам больше в этом году не будет, зато остаток имущественного вычета, переходящего на следующий год, увеличиться. В случае, если инспекция не согласиться, обжалуйте через суд.

Marta B 14 Sep 2011

У нас квартира в ипотеке, оформленная на мужа. Муж получает вычет на работе.В 2010 году дочь поступила в ВУЗ и мы хотели воспользоваться своим правом на социальный вычет за обучение. Не предвидев заранее, о последствиях, мы договор на обучение и квитанцию об уплате оформили на мужа (т.к.

в тот момент, когда ребенок поступает, нет места мыслям о чем либо другом-? ..)В налоговой по своему метсу жительства я проконсультировалась и мне объяснили, т.к. у мужа не было перечислений НДФЛ в бюджет, то ему не перечислят деньги за обучение на счет, но нужно подать декларацию за 2010г.

и ему сделают перерасчет, увеличив остаточную сумму по квартире на сумму расходов за обучение.Мы так и сделали.Но в налоговой по месту регистрации мужа, ему отказали, обосновав отказ тем, что у него «отсутствует доход, который может быть уменьшен на сумму вышеуказанных расходов.

И таким образом, корректировка уже предоставленного имущественного налогового вычета не предусмотрена».Более того, сказали, что сумма за 2010 г. «потерялась» т.к. расходы за обучение можно вернуть только в том году, в котором они были произведены. Так ли это.

Конечно, за обучение возмещается 13% ни со всей суммы, а лишь с 50 000 руб. но и даже эта сумма 6 500 руб. для нас большое подспорье. Я думаю, что многие меня поймут, кто сталкивался с подобной проблемой.

Это как же получается, следует выбирать между жильем и образованием ребенка?! Где тогда справедливость?!

Вам нужно представить декларацию за 2010 год и указать вычет и социальный и имущественный. Правило — из дохода сначала минусуется стандартный вычет, потом социальный и затем имущественный. Возврата налога Вам больше в этом году не будет, зато остаток имущественного вычета, переходящего на следующий год, увеличиться. В случае, если инспекция не согласиться, обжалуйте через суд.

Тут есть тонкости. Имущественный вычет можно получать у работодателя по уведомлению, а социальный — нет. Имущественный переносится на следующие налоговые периоды, социальный — нет.

(Спрашивается, почему не сделают такое изменение в кодексе?)Подав декларацию, вы как бы подменяете имущественный вычет, полученный у работодателя на социальный, отодвигая имущественный на следующий период.

Вам могут отказать на том основании, что получать социальный вычет с начала года вы не могли по закону. Соглашаясь получать имущественный по уведомлению, вы не оставляли дохода на социальный.

Но, возможно, вы не с первого месяца получали вычет у работодателя или у вас есть ещё источники дохода с 13% ставкой налога, или просто налоговая не станет возражать и предоставит все вычеты. В любом случае, желаю успеха!

forum.nalog.ru

Когда лучше подать декларацию на возврат подоходного налога с покупки квартиры

Когда подать декларацию на налоговый вычет при покупке квартиры? С этим вопросом традиционно возникает множество проблем, из-за чего у налогоплательщиков появляется ряд сложностей. Следует рассмотреть, когда истекают сроки подачи декларации 3 НДФЛ в 2018-м году, какие произошли изменения, и что необходимо сделать гражданам, желающим получить вычет за приобретение имущества.

Декларация по форме 3-НДФЛ сдается ограниченным списком плательщиков, в который входят индивидуальные предприниматели на традиционной системе налогообложения, а также самозанятое население. На физических лиц необходимость по предоставлению отчетности возлагается, если человек получил доход с продажи имущества.

Согласно ст.227 НК РФ декларация подается ежегодно, и в ней необходимо указать все виды дохода, с которых не удерживался налог.

Отчет необходимо направлять в ИНФС по месту жительства, либо по месту пребывания физлица. Документ возможно сдать при личном визите, отправить по почте заказным письмом, при этом сделав опись вложения. Также есть возможность передать сведения через онлайн сервис на сайте ФНС России.

Срок подачи декларации 3 ндфл за 2018 год на налоговый вычет подойдет в 2019-м году.

В 2018-м необходимо отчитаться за доходы, возникшие в 2017-м, и последний день, когда это можно сделать, 30 апреля 2018 года.

Эта дата прописана законом, но если число выпадает на выходной день, его переносят на следующий будний. В 2018-м году 30 апреля выпадает на понедельник, поэтому он и является последним.

Исключение имеется только для ИП и частно практикующих адвокатов — если их деятельность прекращена ранее окончания года, то они должны отчитаться на протяжение 5-ти суток после закрытия.

Установив данное ограничение, налоговики создали неясную ситуацию — на вопрос когда нужно подавать декларацию на возврат компенсации, ответ кажется однозначным, 30 апреля. Но это касается людей, которым нужно задекларировать доход.

Если речь идет о возврате подоходного налога с покупки квартиры, то можно подавать документ в любой день года.

При приобретении жилой площади в январе 2017-го года, заявить о праве на имущественную льготу разрешается на протяжение всего 2018-го года.

Форма декларации на налоговый вычет за приобретение квартиры подается за полный календарный год. Обращаться с декларацией ранее окончания года не имеет смысла в виду того, что ее никто не примет. Единственная возможность — получить компенсацию ранее окончания года через работодателя.

Независимо от времени подачи имущественный налоговый вычет не имеет сроков давности. Им разрешается воспользоваться в любое время на протяжении всей жизни. Например, если человек приобрел жилую площадь в 2013-м году, но не знал о своем праве, то может воспользоваться им в 2018-м. Причем разрешается получить льготу сразу за три года, предшествующие году обращения.

В случаях с беременными или находящимися в декретном отпуске женщинами, право также не отменяется. Однако получить возврат они смогут только после того, как восстановятся на рабочем месте и начнут получать налогооблагаемый доход — заработную плату.

Если возникают трудности с заполнением и сдачей декларации 3-НДФЛ, можно воспользоваться услугами в организациях, осуществляющих такую деятельность, как передача сведений в ИФНС. Сотрудники ответят на возникающие вопросы, самостоятельно составят документы и при присутствии доверенности сдадут их.

В связи с переменами, произошедшими несколько лет назад, давно необходимо было произвести изменения, вводимые с 1 января 2018-го года.

Прежде всего, сменилась форма отчета — если человек собирается вернуть часть налога при приобретении квартиры, сделка по которой оформлялась в 2017-м году, он сдает новую форму декларации.

За предыдущие года налогоплательщик должен заполнять бланк по старой форме, действующей до внесения поправок.

При налогообложении в 2018 году следует учитывать, что максимально допустимый размер вычета отчитывается от суммы в 2 000 000 рублей. Однако теперь это ограничение касается не объекта недвижимости, а субъекта. Это означает, что человек может претендовать не на 13% от стоимости жилья, а на 13% от суммы в 2 000 000 рублей. Конечно, при цене недвижимости в 700 000 руб это значительно больше.

До 2014-го года можно было заявлять только на объект, теперь же можно неограниченно подавать документы, пока не будет погашена сумма в 260 тысяч рублей (13%).

Подается декларация, чтобы вернуть и проценты по ипотечному кредитованию — сумма ограничена 3 млн руб. Однако все произведенные корректировки имеют значение, если:

Источник: https://pred64.ru/article-5442/

Налоговый вычет | АН «Твой Дом»

В соответствии со ст. 220 Налогового кодекса РФ лицо, купившее квартиру, комнату или жилой дом имеет право на получение налогового вычета.

Налоговый вычет фактически представляет собой возврат ранее уплаченных в качестве налога на доходы физических лиц (НДФЛ) денежных средств. Юридически — это освобождение от налогообложения налогооблагаемой базы по НДФЛ, в результате которого производится возврат излишне уплаченного налога.

Если в налоговом периоде имущественный налоговый вычет не может быть использован полностью, его остаток может быть перенесен на последующие налоговые периоды до полного его использования. Фактически на руки можно получить 260 000 рублей.

В зависимости от размера уплаченного налога НДФЛ (за год) вычет предоставляется единоразово либо необходимо неоднократно (ежегодно) оформлять документы до полного его исчерпания.

Основания предоставления имущественного налогового вычета (возврата НДФЛ):

- покупка жилого дома, квартиры, комнаты или доли (долей),

- оплата кредита на покупку квартиры, т.е. приобретение квартиры в ипотеку,

- несение расходов на отделку жилого помещения. Вы имеете право на получение имущественного налогового вычета, если вы:

- несли расходы на приобретение жилого помещения (квартиры),

- и/или оплачивали кредит на приобретение жилого помещения (квартиры),

- и/или несли расходы по отделке жилого помещения (квартиры).

Формы предоставления налогового вычета:

- на основании налоговой декларации (3-НДФЛ)

- путем перечисления денежных средств за предыдущие налоговые периоды на расчетный счет налогоплательщика,

- на основании уведомления о предоставлении налогового вычета — путем предоставления налогового вычета по месту работы (неудержание НДФЛ из суммы заработной платы в течение календарного года в пределах суммы налогового вычета).

О налоговом вычете в связи с ипотекой Уплата процентов по ипотеке. В соответствии со ст. 220 Налогового кодекса РФ лицо, получившее целевой кредит банка (иной организации) на покупку квартиры, комнаты, дома или долей в них, имеет право на получение налогового вычета в отношении процентов, уплачиваемых по данному кредиту (вычет за ипотеку).

Вычет в отношении процентов по ипотеке, предоставляется сверх основного вычета за квартиру, дом или комнату — вычет по процентам по ипотеке предоставляется даже в том случае, когда исчерпан вычет за квартиру (то есть сверх 2 000 000 рублей).

Какие документы необходимы для оформления налогового вычета?

Перечень документов для оформления налогового вычета в связи с покупкой жилой недвижимости (квартиры, дома, комнаты):

- Справка 2-НДФЛ со всех мест работы за декларируемые годы

- Копии документов, подтверждающих право собственности на недвижимое имущество (свидетельство о государственной регистрации права, договор купли-продажи или долевого участия в инвестировании строительства, акт приема-передачи)

- Копии финансовых документов, подтверждающие понесенные расходы на приобретение (акт сверки платежей, акт зачета денежных средств, приходные кассовые ордер, платежные поручения, расписка продавца и др.)

- Копия паспорта (разворот и прописка) налогоплательщика

- Копия свидетельства ИНН Перечень документов для оформления налогового вычета в связи с приобретением квартиры (жилья) в ипотеку (уплата процентов по ипотеке)

- Справка 2-НДФЛ со всех мест работы за декларируемые годы

- Копия кредитного договора

- Справка из банка о размере уплаченных процентов за декларируемые годы

- Копии платежных документов об уплате процентов по кредиту (приходные кассовые ордера, платежные поручения)

- Копия паспорта (разворот и прописка) налогоплательщика

- Копия свидетельства ИНН Перечень документов для составления налоговой декларации 3-НДФЛ при продаже недвижимого имущества (квартиры, комнаты, дачи, земельного участка, долей в них)

- Справка 2-НДФЛ со всех мест работы за декларируемые годы

- Правоустанавливающие документы на недвижимое имущество

- Документы, содержащие информацию о понесенных при приобретении недвижимости расходах

- Договор купли-продажи недвижимого имущества

- Копия паспорта (разворот и прописка) налогоплательщика

- Копия свидетельства ИНН

- Справка 2-НДФЛ со всех мест работы за декларируемые годы

- Копии документов, подтверждающих право собственности на недвижимое имущество (свидетельство о государственной регистрации права, договор купли-продажи или долевого участия в инвестировании строительства, акт приема-передачи)

- Копии финансовых документов, подтверждающие понесенные расходы на приобретение (акт сверки платежей, акт зачета денежных средств, приходные кассовые ордер, платежные поручения, расписка продавца и др.)

- Копия паспорта (разворот и прописка) налогоплательщика

- Копия свидетельства ИНН

Полезные советы:

- Помните, что по налоговой декларации можно вернуть налоговые вычеты также по другим основаниям: обучение, лечение и приобретение медикоментов;

- Собирайте все справки и платежные документы за лечение и обучение;

- Не пропускайте трехлетний срок возмещения по обучению и ежегодный по лечению.

Источник: https://td-mo.ru/novosti-i-analitika/nalogovyiy-vyichet/

Можно получить налоговый вычет на обучение в 2018 году

Для того, чтобы воспользоваться налоговым вычетом за обучение, необходимо выполнить следующие условия: налогоплательщик сам либо средствами близких родственников оплатил обучение, и процент возврата не превышал 13 %, чтобы учебное заведение имело лицензию на образовательную деятельность.

Правила получения налогового вычета в 2018 году

Граждане имеют право на получение налогового вычета в том случае, если только состоят на очной или дистанционной форме обучения. Если возраст детей достиг 24 лет и учащийся числится на заочной форме обучения, то нет права на налоговый вычет.

Но, в то же время налоговики уточняют, что очное обучение может проходить также и дистанционно.

Потому что дистанционный способ обучения – это специальная технология образования, которая дает возможность улучшить процесс общения между преподавателем и учеником (из письма Минфина России от 7 сентября 2017 г. №03-04-06/57590).

Чтобы предоставить право на получения вычета на образование, необходимо заручиться бумагами, которые смогут подтвердить факт предоставления человеку образовательных услуг только по очной форме обучения.

Для этого нужно располагать выпиской из внутренних документов учреждения, договор указывающий, что налогоплательщик обучается на очной форме, а также справка конкретного налогового периода очной формы об оказании образовательных услуг.

Закон «Об образовании» предоставляет перечень образовательных учреждений, процент от обучения,в которых можно вернуть через налоговый орган. В их состав входят:

- детские сады;

- школы — муниципальные общеобразовательные учреждения среднего уровня образования;

- специальные учреждения, направленные на получение дополнительного образования (в этот список входят автошколы, курсы повышения квалификации, отделения службы центра занятости);

- техникумы, университеты, академии и институты;

- различные школы искусств, музыкальные школы, спортивные секции для детей, и другие виды дополнительного образования.

Возврат налогового вычета в размере 13% от оплаты обучения

Для того, чтобы вернуть налоговый вычет, необходимо подтвердить фактические расходы на обучение. Обязательным условием возврата является то, что погашение образовательного договора должно производиться только за счет средств налогоплательщика.

В случае, если гражданин оплатил обучение своего брата, сестры или ребенка, возрастом до 24 лет, то он имеет право вернуть себе часть денег. Но, для этого требуется, чтобы обучение было очным. Не получится осуществить возврат денежных средств, если налогоплательщик приходится учащемуся супругом или дальним родственником (подп. 2 п. 1 ст. 219 НК РФ).

Если же договор на образовательные услуги будет оформлен на учащегося, а платить за него будет другое лицо, то в таком случае будет отказано в предоставлении налогового вычета (письмо Минфина России от 10 июля 2013 г. № 03-04-05/26681).

Источник: https://pronedra.ru/nalogovyj-vychet-na-obuchenie-v-2018-godu-238950.html

Как оформить налоговый вычет на покупку квартиры

Содержание:

- 1 Как оформить налоговый вычет при покупке квартиры

- 2 Как оформить налоговый вычет при покупке квартиры в СПб – поэтапная инструкция

- 3 Налоговый вычет при покупке квартиры/дома — 2017 | Верни Налог

- 4 Как оформить налоговый вычет за квартиру — в 2017 году, когда можно, где, онлайн, пенсионеру, по ипотеке, как правильно

- 5 Как оформить и получить налоговый вычет (документы для получения)?

- 5.1 Что такое «налоговый вычет»?

- 6 Вычет за покупку жилья в 2016 году: порядок и особенности возврата части средств, вложенных в недвижимость

- 7 Налоговый вычет в 2018 году: как оформить возврат налога

- 8 Имущественный вычет

- 9 Правила получения налогового вычета на квартиру: порядок оформления и какие документы для этого нужны

- 9.1 Сущность имущественного вычета

- 9.2 Законодательное регулирование

- 10 Документы на вычет на квартиру. Оформление налогового вычета при покупке квартиры

Инструкция

Для того чтобы оформить налоговый вычет, понадобится предоставить в налоговый орган по месту жительства следующие документы. Во-первых, вы должны написать заявление на имя начальника учреждения о получении налогового вычета на покупку, строительство или ипотечное кредитование жилья.

У вас должен быть оригинал свидетельства о праве собственности на квартиру, договор купли-продажи, акт приема-передачи квартиры, все платежные документы, подтверждающие факт передачи денег (это могут быть расписки продавца, копия квитанции об оплате пошлины, квитанции к приходным ордерам, кассовые и товарные чеки и другие).

К этим документам приложите декларацию о доходах за последний год и кредитный договор, если квартира приобретена в ипотеку. Смысл оформлять налоговый вычет имеет лишь тогда, когда вы получаете официальную заработную плату. Возьмите у работодателя справку 2НДФЛ о заработной плате и прикрепите ее к остальным документам.

Если вы хотите получить налоговый вычет по месту работы, вам можно не заполнять налоговую декларацию. Сотрудники налоговой инспекции по вашему заявлению в 30-дневный срок выдают вам на руки справку о положенных льготах.

Этот документ вы приносите в бухгалтерию, и на его основании с вас не удерживается подоходный налог в течение определенного времени. Такая справка выдается на текущий период, и с каждым годом нужно ее переоформлять.

Таким образом, все документы нужно предоставлять ежегодно в налоговый орган для подтверждения своего права на льготы, до тех пор, пока не будет выплачена вся сумма.Если приобретенную квартиру оплачивали не вы, а, например, работодатель, то налоговый вычет вам не предоставляется.

Срок давности для оформления налогового вычета не предусмотрен. В случае, если годовая заработная плата не составляет единовременную сумму вычета его выплату переносят на следующий год.

Налоговый вычет можно получить один раз в жизни.

Если квартира куплена в долевую собственность каждый из собственников имеет право на вычет, который исчисляется исходя из 50%-ного размера от стоимости квартиры.

Оформлять налоговый вычет на квартиру через налоговый вычет выгодно, когда вы не хотите чтобы о нем знал широкий круг людей, вы работаете на нескольких работах, вам необходима большая сумма денег сразу.Оформлять вычет по месту работы хорошо, когда вы получаете небольшую заработную плату, или напротив.

Когда имеете большую заработную плату, тогда вы получите весь вычет быстрее.

Если вы оформляете налоговый вычет на покупку квартиры через ипотеку то, помимо кредитного договора, вы должны предоставить выписку из банка о погашенных процентах за каждый год, выписку о движении денежных средств по погашению кредите с момента его оформления по сегодняшний день.

После этого налоговый орган рассмотрит ваше заявление с приложениями и даст ответ в течение трех месяцев со дня подачи заявления. Денежные средства можно получить на счет в этот же период за текущий год. Каждый год вы должны переоформлять свое право на льготы и предоставлять новый пакет документов в налоговый орган.

Инструкция

Предельная сумма имущественного вычета при покупке квартиры с 2008 года — 2 000 000 р. Таким образом, если ваша квартира стоит 2 млн р. или больше, вы получите 260 000 р. (13%) компенсации.

Вычет вы можете получить с года регистрации права собственности на квартиру или года выдачи акта приема-передачи дома — согласно Договору долевого участия в строительстве (Договору инвестирования).

Выплаты будут производиться адекватно ежегодным суммам подоходного налога (13%), уплаченного вами по справке (справкам) 2-НДФЛ (помесячный заработок).К примеру, малосемейка куплена вами за 1 млн р. в 2009 году. Вы имеете право на получение 130 000 р. Допустим,подоходного налога уплачено: в 2009 году — 32 120 р.

, в 2010 году — 40 880 р., итого 73 тысячи р. Таким образом, оставшиеся 57 000 вы получите в последующие годы.

Для получения вычета при покупке квартиры необходимо сдать в налоговую инспекцию по месту жительства (прописки!) декларацию 3-НДФЛ.Для ее оформления понадобятся документы (копии):1.

Паспорт (разворот c фото и страницу с пропиской).2. Свидетельство по постановке на учет в налоговом органе — ИНН.3. Справка (справки) о доходах (форма 2-НДФЛ) с места работы (подлинник).

4. Свидетельство о регистрации прав собственности на жилье.

5. Договор купли-продажи квартиры (дома) или договор инвестирования. Квитанции, банковские платежные поручения, другие финансовые документы по оплате жилья.

6.

Акт приема-передачи квартиры (дома), расписка продавца о получении ваших денег (с указанием суммы, паспортных данных и адресов сторон на момент сделки)- в случае покупки квартиры у физического лица.

7. Сберкнижка на лицо, получающее вычет.

Понадобятся: наименование банка, № отделения банка, его реквизиты (ИНН, БИК, корреспондентский счет, др.), № вашего лицевого счета.Если квартира-новостройка стоимостью менее 2 млн р.

приобретена без отделки, и это зафиксировано в договоре, — предоставьте документы на покупку необходимых строительных материалов (товарные и кассовые чеки), договоры, связанные с работой по отделке с соответствующими документами по их оплате (начиная с года заключения договора до даты регистрации права собственности). 13% от израсходованных средств также возвращаются (до совокупной цены жилья 2 млн р.).

Если вы брали целевой кредит на покупку жилья (займ на неотложные нужды не учитывается), предоставьте: договор займа, квитанции по погашению кредита в налоговом периоде, сводная справка от кредитного учреждения по взносам в налоговом периоде.

В этой справке обязательна разбивка суммы взносов на основной долг и проценты — по месяцам и за год.

После выплаты основной компенсации при покупке квартиры вам положен возврат 13% от суммы, уплаченной на погашение процентов по кредиту — сверх лимита 260 тысяч р.

Деньги перечисляются на сберкнижку. Как правило, три месяца у налоговиков уходит на проверку декларации, месяц — на перечисление денег. Можно оформить получение имущественного вычета на работе: с вас просто не будут удерживать подоходный налог. Какое пишется заявление при этой процедуре, вам объяснят в налоговой инспекции. Документы потребуются те же.

Обратите внимание

Законодательство меняется! Уточняйте информацию по льготе и по перечню документов, необходимых для ее получения, в своей налоговой инспекции.

Полезный совет

Вычет можно получить за три предыдущих года. То есть если вы приобрели жилье, например, в 2006 году (а тогда «потолок» был 1 млн р.), а решили получать вычет в 2011 году, то справки 2- НДФЛ зачтут за 2008, 2009, 2010 гг. В деньгах вы не потеряете, но сроки возврата (при небольшой зарплате) растянутся.

Источники:

- Налоговый кодекс, часть II, гл.23, ст.220.

Источник: https://www.kakprosto.ru/kak-38893-kak-oformit-nalogovyy-vychet-pri-pokupke-kvartiry

Как оформить налоговый вычет при покупке квартиры в СПб – поэтапная инструкция

Россияне, приобретающие объект жилой недвижимости, могут вернуть 13% от затраченных средств. Причем расходы могут вернуть и за отделку квартиры. Известно, что сумма возврата не может быть более 260 тысяч рублей.

Расскажем, кто может воспользоваться данной услугой, в каких случаях, при каких обстоятельствах — и что для этого нужно, согласно действующему законодательству.

Источник: https://postcard-money.com/kak-oformit-nalogovyj-vychet-na-pokupku-kvartiry.html

Налоговый вычет при ипотеке документы

Имущественный вычет при ипотеке можно получить как со стоимости жилья по договору (общая стоимость), так и с расходов на уплату ипотечных процентов.

Содержание:

Как получить вычет по ипотечным процентам?

При покупке недвижимости в ипотеку, собственник или супруг/супруга собственника имеет право на:

Вычет по ипотечным процентам начинают оформлять после получения основного вычета, а точнее в год получения остатка основного вычета. Если Вы решили подать на вычет впервые, то начните с оформления основного имущественного вычета.

Если Ваших доходов достаточно для получения основного вычета, то Вы уже можете начать получать налоговый вычет по ипотечным процентам. Что нужно сделать:

- Необходимо взять в банке справку о фактически уплаченных процентах.

Если Вы подаете на вычет по ипотечным процентам впервые, то справку в банке нужно запросить за период с начала кредитования по конец прошедшего года. Например, при оформлении вычета в 2016 году справка нужно оформить по 31.12.2015 года.

Список документов для оформления вычета по ипотеке

Если Вы уже подавали документы на основной имущественный вычет в прошлых годах, а в этом подаете на вычет по ипотечным процентам, то соберите документы по списку:

- декларация 3-НДФЛ (заказать оформление на «ВсеВычеты.Ру»);

- паспорт;

- справка 2-НДФЛ;

- заявление о возврате НДФЛ;

- кредитный договор;

- квитанции об уплате кредита (лучше запросить выписку по счету в банке);

- график погашения кредита;

- справки из банка о фактически уплаченных процентах.

Если Вы заявляете об имущественном вычете впервые, и Ваших доходов достаточно как для получения основного вычета, так и вычета по ипотечным процентам, то помимо документов, приведенных выше, Вам необходимо представить документы на основной имущественный вычет.

Если Вы заявляете об имущественном вычете впервые, но Ваших доходов не достаточно для получения основного вычета (13% со стоимости купленной недвижимости, но не болеерублей), то заявлять на вычет по ипотечным процентам пока не нужно. Вам необходимо подать снача на основной имущественный вычет.

С начала 2014 года имущественный вычет по ипотечным процентам ограничили:

- если жилье было приобретено до 1 января 2014 года (право собственности/акт приема-передачи оформлено до 1 января 2014 года), то вычет можно получить со всей суммы расходов на уплату процентов;

- если жилье было приобретено после 1 января 2014 года, то вычет можно получить с суммы, не превышающей 3 млн. рублей (если сумма расходов на уплату процентов по кредиту (не за год, а за весь период кредитования) выше 3 млн. рублей, то вычет будет предоставлен только с 3 млн. рублей, если ниже, то с фактической суммы).

- Если сумма полученного кредита превышает стоимость купленной недвижимости, то вычет с расходов на уплату ипотечных процентов будет получен не со всей суммы. Размер вычета будет рассчитан, исходя из расходов на покупку недвижимости в общей сумме кредита.

Согласно Письму Минфина РФ от 22 августа 2014 г. №/42128.

Можно ли получить вычет с кредита?

При покупке недвижимости в ипотеку, собственник имеет право как на основной имущественный вычет (13% от стоимости жилья по договору, но не более 260 тыс. рублей), так и на вычет с расходов на уплату процентов по кредиту (13% от данных расходов).

Вычет с расходов на погашение кредита получить нельзя, а вот с расходов на погашение процентов по кредиту — можно, но есть ряд условий:

- не с каждого кредита можно получить вычет. Он должен быть целевым (взят и фактически израсходован на строительство или приобретение жилья). То есть с организацией, предоставившей кредит, должен быть заключен договор, в котором указана цель кредита: приобретение либо строительство жилья на территории Российской Федерации согласно пп.4 п.1 ст.220 НК РФ. Получить вычет с нецелевого кредита нельзя, даже при условии покупки недвижимости за счет данных средств.

Согласно Письму Минфина РФ от 19.06.2014 №/29416;

Источник: https://bankrot-stop.ru/nalogovyj-vychet-pri-ipoteke-dokumenty/

Как вернуть налог, купив жилье? Все об имущественном вычете

Что такое имущественный вычет?

Речь идёт о том, что государство поддерживает людей, самостоятельно покупающих или строящих жильё. Для этой цели оно, государство то есть, предоставляет каждому человеку право один раз в жизни получить имущественный вычет на покупку жилья. Вычет предоставляется в размере 2 млн рублей. Цифра 2 млн вычета означает, что вернут вам 13% от этой цифры или 260 тысяч уплаченного налога.

Обратите внимание! Существует 2 вида имущественных вычетов:

-имущественный вычет при продаже жилья в размере 1 млн.рублей, может быть предоставлен каждый год

-имущественный вычет при покупке или строительстве жилья в размере 2 млн рублей, предоставляется 1 раз в жизни

В данной статье речь идёт о вычете при покупке или строительстве жилья.

Кто имеет право на получение имущественного вычета?

Физическое лицо, никогда ранее не получавшее имущественного вычета на приобретение жилья, а так же имеющее доход, облагаемый по ставке 13%.

В каком размере предоставляется имущественный вычет при покупке жилья?

Не такой простой вопрос, как кажется. Имущественный вычет при покупке жилья с 2008 года составляет 2 млн. рублей. Если вы купили квартиру или построили жилье в 2007 году, то размер имущественного вычета в то время (2003-2007) составлял 1 млн. рублей.

Вычет может быть увеличен

-на сумму процентов по ипотеке, связанной с покупкой данного жилья

Пример

Вы купили квартиру за 3 546 000 в 2011 году в ипотечный кредит. По кредиту вы заплатили в 2011 году 182 100 рублей процентов. Ваше право на вычет в размере 2 000 000 + 182 100 = 2 182 100 рублей.

В 2012 году вы продолжаете выплачивать ипотеку и затратите на уплату процентов по справке банка еще 158 600 рублей. Эта сумма может быть добавлена к общему размеру имущественного вычета, но указываться она будет в декларации за 2012 год.

или уменьшен

— если собственность общая долевая, то вычет предоставляется только в размере вашей доли.

Пример

Вы приобрели 15 августа 2009 года квартиру стоимостью 3 600 000 рублей в общую долевую собственность со своей женой. Ваша доля 1/2. Имущественный вычет будет предоставлен так же в размере 1/2 от двухмиллионного вычета, т.е. 1 млн. рублей.

Пример

Вы приобрели 31 января 2007 года квартиру стоимостью 1 560 000 рублей в собственность. Вычет будет предоставлен в размере 1 млн рублей.

Пример

Вы приобрели 3 мая 2007 года квартиру стоимостью 2 000 000 рублей в общую долевую собственность с женой. Доля 1/2. Ваш вычет будет предоставлен в размере 500 000 рублей (1/2 доля от 1 млн рублей)

Имейте в виду, что вычет может быть предоставлен в размере не больше, чем затрачено на покупку недвижимости.

Пример

Вы приобрели квартиру-студию в 2009 году за 1 837 000 рублей. Вычет вам будет предоставлен в размере 1 837 000 рублей, а не 2 млн. рублей.

Так же обратите внимание, что у вас возникает право на возврат уплаченного налога на доходы физических лиц. Т.е. за один раз вам вернут сумму по декларации уплаченного за данный год налога, а не все 260 тысяч разом.

На какие объекты даётся имущественный вычет?

Имущественный вычет при покупке жилья предоставляется в случае осуществления расходов на новое строительство либо приобретение на территории РФ

жилого дома,

квартиры,

земельного участка, который предоставлен для ИЖС или на котором расположен приобретаемый жилой дом,

долей в праве на указанные объекты;

расходов на уплату процентов по целевым займам (кредитам), полученным от российских организаций или индивидуальных предпринимателей и фактически израсходованным на цели приобретения или строительства указанных объектов;

расходов на уплату процентов по кредитам, полученным от находящихся на территории РФ банков в целях рефинансирования (перекредитования) займов (кредитов) на эти цели (статья 220 НК РФ)

Если в договоре долевого строительства написано, что квартира сдается вам без отделки, тогда сумму отделки так же можно прибавить к стоимости квартиры для имущественного вычета.

Когда возникает право на имущественный вычет?

При покупке квартиры в момент регистрации права собственности. При строительстве по акту приемки-передачи жилого помещения.

Пример

Вы строите квартиру по договору долевого строительства. 25 декабря 2011 года вы подписали акт приема-передачи квартиры от строителей. Свидетельство о собственности получено вами 23 января 2012 года. Вы имеете право подать декларацию о доходах за 2011 год, т.к. акт датирован 25.12.2011 года.

Обратите внимание, что не смотря на то, что право на вычет у вас возникло в середине или в конце года, вы имеете право вернуть весь уплаченный вами за 2011 год налог, т.е. начиная с январьской заработной платы.

Когда надо подавать декларацию о доходах?

Еще один очень интересный вопрос. Дело в том, что у вас есть ПРАВО заявить на имущественный вычет. Право, а не обязанность. Именно поэтому для вас нет ограничения «подать декларацию до 30 апреля или до 2 мая». Вы можете заявить свое право на вычет хоть в апреле, хоть в декабре.

Более того, у вас нет и трехлетнего ограничения. Если право на вычет у вас возникло, то оно никуда не делось. Что я имею в виду? Если вы купили квартиру в 2005 году, то у вас есть право сегодня заявить на имущественный вычет.

Но! Трехлетнее ограничение есть, только сказывается оно не на праве заявить имущественный вычет, а на праве вернуть налог не более, чем за последние 3 года.

Пример

Вы купили квартиру в 2007 году. Заявить право на вычет сегодня, в 2012 году, спустя 5 лет, вы можете, но заявить возврат налога только за 3 последние года. Т.е. в 2012 году, вы можете заявить на возврат налога за 2011, 2010 и 2009 годы. Если образовался остаток, то вы спокойно можете в следующем году подать декларацию за 2012 год и так далее.

По какой форме надо отчитываться?

По форме 3-НДФЛ, известной так же как Декларация по налогу на доходы физических лиц.

Обратите внимание! Если вы хотите вернуть налог за 2009, 2010 и 2011 годы, то вам надо будет подать соответственно 3 налоговых декларации. Формы деклараций менялись и заполняются они по-разному.

Куда надо подавать декларацию?

В свою налоговую инспекцию, т.е. в инспекцию по своему месту постоянной регистрации. Даже если вы зарегистрировались неделю назад, а декларация за 2009 год.

Если вы БОМЖ. Да, при продаже одной квартиры и строительстве другой бывает ситуация, когда с одного адреса вы выписались, а на другой не зарегистрировались. Подавать декларацию надо по месту последней прописки.

Надо ли собирать справки от всех работодателей?

Если вы претендуете на возврат налога, то собрать все справки 2-НДФЛ исключительно в ваших интересах. Обязанности собрать все справки 2-НДФЛ у вас нет.

Пример

Вы работаете на нескольких работах, плюс иногда подрабатываете по договорам подряда или даете разовые консультации. По разовым договорам у вас проходила оплата 2-3 тыс. рублей и налог не более 500 рублей.

Вы не готовы сейчас бегать по вашим работодателям или это встанет вам гораздо дороже тех 500 рублей. У вас есть право не собирать все справки от работодателей, а предоставить только основные.

Налог вам будет возвращен только в соответствии с теми справками, которые вы предоставите.

Справки с работы о доходах (2-НДФЛ) в налоговую инспекцию предоставляются только в оригинале.

Какие документы подаются в налоговую с декларацией?

Копия паспорта (основной разворот и последняя регистрация)

Копия ИНН (если есть)

Справки 2-НДФЛ (только оригиналы)

Копии документов, подтверждающих реальность вашей покупки и ваши затраты на покупку или строительство жилья: договоры, акты, свидетельства и все документы, подтверждающие оплату жилья (квитанции, платежные поручения, сверки со строительной организацией и т.п.)

Если вы брали целевой кредит на покупку жилья и заявляете вычет по процентам, то приложите копию договора ипотечного кредитования, справку из банка о выплаченных процентах (специальная справка, которую часто приходится заказывать заранее и уплачивать комиссии за подготовку), а так же некоторые налоговые инспекции просят предоставить выписку по вашему ссудному счету, чтобы подтвердить ваши затраты.

Перевод с налогового русского на человеческий русский язык

профессионального налогового консультанта

Голощаповой Ольги Викторовны

Можете ли вы самостоятельно подготовить декларацию по НДФЛ?

Да, можете. Для этого удобнее всего скачать с сайта nalog.ru специальную программу и разобравшись в инструкциях, сформировать декларацию.

Как это сделать. Не так и сложно. Подробнее читайте здесь.

Вы так же можете заказать услугу подготовки декларации 3-НДФЛ

(стоимость подготовки декларации от 500 до 1500 рублей в зависимости от сложности)

Посмотреть прайс-лист на услугу заполнения 3-НДФЛ

Звоните 7-911-766-33-73 (МТС) Ольга Викторовна

Источник: https://taxfera.ru/publ/nalogoplatelshhikam/dlja_fizicheskikh_lic/kak_vernut_nalog_kupiv_zhile_vse_ob_imushhestvennom_vychete/6-1-0-30