Расходы на санаторно-курортное лечение по ДМС можно учесть при расчете налога на прибыль

Налоговики считают, что если программой добровольного медицинского страхования для сотрудников предусмотрено санаторно-курортное лечение, то платежи по таким договорам в отношении застрахованных работников можно учесть в расходах. При этом необходимо соблюдать лимит в 6 процентов от суммы расходов на оплату труда.

Письмо ФНС России от 19.04.10 № ШС-37-3/147 О порядке учета расходов по договорам добровольного личного страхования работников, предусматривающего оплату страховщиками санаторно-курортного лечения застрахованных работников

В соответствии со статьей 255 Налогового кодекса Российской Федерации (далее – НК РФ) в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

Согласно пункту 16 статьи 255 НК РФ к расходам на оплату труда относятся суммы платежей (взносов) работодателей по договорам обязательного страхования, суммы взносов работодателей, уплачиваемых в соответствии с Федеральным законом от 30.04.

2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений», а также суммы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу работников со страховыми организациями (негосударственными пенсионными фондами), имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на ведение соответствующих видов деятельности в Российской Федерации.

В случаях добровольного страхования (негосударственного пенсионного обеспечения) указанные суммы относятся к расходам на оплату труда по договору добровольного личного страхования работников, заключаемому на срок не менее одного года, предусматривающему оплату страховщиками медицинских расходов застрахованных работников.

Статьей 1 Закона Российской Федерации от 28.06.

1991 № 1499-1 «О медицинском страховании граждан в Российской Федерации» (далее – Закон № 1499-1) установлено, что добровольное медицинское страхование осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных медицинских и иных услуг сверх установленных программами обязательного медицинского страхования.

Согласно статье 15 Закона № 1499-1 страховая медицинская организация обязана, в частности, заключать договоры на оказание медицинских, оздоровительных и социальных услуг гражданам по добровольному медицинскому страхованию с любыми медицинскими или иными учреждениями.

В соответствии со статьей 23 Закона № 1499-1 под договором на предоставление лечебно-профилактической помощи (медицинских услуг) понимается соглашение, по которому медицинское учреждение обязуется предоставлять застрахованному контингенту медицинскую помощь определенного объема и качества в конкретные сроки по программам медицинского страхования.

Договор должен содержать, в частности, виды лечебно-профилактической помощи (медицинских услуг).

Таким образом, в случае если программой добровольного медицинского страхования предусмотрено санаторно-курортное лечение, то платежи (взносы) по договорам добровольного личного страхования работников, предусматривающим оплату страховщиками медицинских расходов и санаторно-курортного лечения застрахованных работников, могут учитываться для целей налогообложения прибыли организаций.

Платежи (взносы) по вышеуказанным договорам включаются в состав расходов в размере, не превышающем 6 процентов от суммы расходов на оплату труда.

В отношении применения пункта 29 статьи 270 НК РФ, ФНС России сообщает, что данная норма относится к случаям, когда отсутствуют заключенные договоры добровольного личного страхования работников.

Действительный государственный

советник РФ 2го класса

С. Н. Шульгин

Источник: https://www.gazeta-unp.ru/articles/39620-rashody-na-sanatorno-kurortnoe-lechenie-po-dms-mojno-uchest-pri-raschete-naloga-na-pribyl

Путевки для сотрудников: налоги, бухучет, отчетность

Какие налоговые последствия имеет оплата отдыха для организаций? Попробуем разобраться с бухучетом и страховыми взносами во внебюджетные фонды.

Компании могут оплачивать путевки своим работникам. При этом такое благодеяние по общим правилам на налоговые расходы фирмы не влияет. Однако есть альтернативный вариант, по которому и «волки» будут сыты, и «овцы» целы.

Многие компании частично или полностью оплачивают путевки своим работникам в различные санатории за счет средств фирмы. При этом путевки приобретают не только для сотрудников, но и для членов их семей.

Все это, несомненно, имеет положительный эффект и укрепляет атмосферу внутри компании. Но у этой медали есть и обратная сторона — бухгалтерский и налоговый учет подобных операций.

Ведь недопустимо, чтобы благие намерения работодателя были подпорчены проблемами с контролерами.

А для этого бухгалтеру нужно правильно отразить все операции в учете, уплатить соответствующие налоги, и желательно как можно меньше.

Рассмотрим, какие налоговые последствия имеет оплата отдыха для организаций. Кроме того, попробуем разобраться с бухучетом и страховыми взносами во внебюджетные фонды.

Налоговый учет

Для целей налогообложения расходы фирмы на оплату стоимости путевок на лечение или отдых, а также иные социальные выплаты в пользу работников не учитываются при определении базы по налогу на прибыль.

Об этом прямо сказано в пункте 29 статьи 270 Налогового кодекса. При этом не имеет значения, предусмотрено ли предоставление путевок или денежная компенсация их стоимости в коллективных и трудовых договорах.

В этом смысле учет по налогу на прибыль не оставляет вопросов, тем более указанную позицию поддерживают и судьи. Если выплаты работнику имеют социальный характер, значит, в расходы эти затраты брать нельзя.

Внимание

Расходы по договорам добровольного медицинского страхования компания может признать только в пределах 6 процентов от затрат на оплату труда без учета страховых взносов.

Но ситуация не такая уж и безальтернативная. Есть один вариант, при котором затраты могут уменьшить налоговую базу, хотя и не на всю сумму.

Чтобы учесть расходы, организации могут прибегнуть к добровольному личному страхованию работников. При этом надо подыскать подходящую программу страхования, которая помимо непосредственных медицинских услуг будет предусматривать санаторно-курортное лечение.

А вот уже расходы в виде взносов работодателя по договорам добровольного медицинского страхования, которые заключаются на срок не менее года, можно учесть в составе расходов на оплату труда. При этом необходимо помнить, что страховая медицинская организация должна иметь соответствующую лицензию.

Стоит отметить, что предложенный вариант не противоречит позициям Минфина России (письмо от 30 сентября 2009 г. № 03-03-06/3/5) и ФНС России (письмо от 19 апреля 2010 г. № ШС-37-3/147). При этом налоговики указали, что к социальным выплатам пункт 29 статьи 270 Налогового кодекса применяется только в тех случаях, когда нет договоров добровольного личного страхования работников фирмы.

Еще хотелось бы затронуть этот вопрос по отношению к «упрощенцам» с объектом «доход минус расход». Для них правила учета затрат по оплате путевок сотрудников совпадают с учетом тех, кто платит налог на прибыль. А вот оплату по договорам добровольного медицинского страхования они также могут включить в расходы при исчислении единого налога.

А что же с ндфл

Удерживать ли налог на доходы физических лиц со стоимости путевок или нет, зависит от конкретной ситуации и условий.

Например, если работнику фирма оплачивает туристическую путевку, то эти суммы, безусловно, должны облагаться НДФЛ, и вариантов тут быть не может. Это объясняется тем, что полная или частичная оплата товаров (работ, услуг), в том числе отдыха, считается доходом работника, полученным в натуральной форме. При этом датой выплаты дохода считается день передачи путевки сотруднику фирмы.

Не будет считаться объектом обложения по НДФЛ предоставление путевки в том случае, когда сотрудник направляется в организации, оказывающие санаторно-курортные и оздоровительные услуги. К ним можно отнести:

- санатории, санатории-профилактории, профилактории;

- дома отдыха и базы отдыха;

- пансионаты;

- лечебно-оздоровительные комплексы;

- санаторные, оздоровительные и спортивные детские лагеря.

Обратите внимание, что если санаторно-курортная или оздоровительная организация находится за пределами Российской Федерации, то компания должна будет уплатить НДФЛ со стоимости путевки.

Опасный момент

Если работнику предоставлена путевка в оздоровительно-развлекательное учреждение, то необходимо удержать НДФЛ с дохода, полученного в натуральной форме (письмо Минфина России от 31 июля 2008 г. № 03-07-06-01/243).

Немаловажное значение в вопросе обложения НДФЛ стоимости путевок имеет источник покрытия затрат компании. Если путевка приобретается за счет средств работодателя, то НДФЛ не нужно будет уплачивать только в случае, когда расходы фирмы на ее приобретение не отнесены в состав учитываемых при определении базы по налогу на прибыль.

В свою очередь с работников, которые трудятся у спецрежимников, не будет удержан НДФЛ. Это объяснятся тем, что для таких работодателей есть небольшая, но существенная оговорка. Так, если путевка приобретена за счет средств, полученных от деятельности, облагаемой в рамках специальных налоговых режимов, при соблюдении прочих общих условий, ее стоимость освобождена от обложения НДФЛ.

https://www.youtube.com/watch?v=IC7ThmPtDug

Кроме этого, не подлежит обложению НДФЛ оплата стоимости путевки, если она произведена за счет средств бюджета.

Еще одно обстоятельство, влияющее на обложение при предоставлении путевки, -кто является ее получателем. В пункте 9 статьи 217 Налогового кодекса содержится закрытый перечень лиц, оплата стоимости путевок которым не облагается НДФЛ. К ним относятся:

- работники, которые на момент предоставления путевки или выплаты компенсации состоят в трудовых отношениях с организацией;

- члены семей работников, включая их детей вне зависимости от возраста;

- бывшие работники, которые уволились в связи с выходом на пенсию по инвалидности или по старости;

- инвалиды, не работающие в данной организации;

- дети, не достигшие возраста 16 лет, независимо от наличия трудовых отношений с их родителями.

Во всех других ситуациях НДФЛ надо будет удерживать. Так что при предоставлении путевок детям бывших сотрудников старше 16-летнего возраста и не являющихся инвалидами надо будет перечислить налог.

В то же время путевки для работников и членов их семей льготируются, если их приобретает профсоюзная организация.

Поскольку от налогообложения освобождены выплаты, в том числе приобретение санаторных путевок, производимые профсоюзами их членам, за счет членских взносов.

При этом не важно, состояли ли члены профсоюза в трудовых отношениях с комитетом или нет. А вот если источником финансирования является, к примеру, спонсорская помощь, то эти суммы облагаются НДФЛ по общим правилам.

И напоследок стоит отметить, что значение имеет то, как оформлено в учете предоставление путевок. Если компания приобретает их за счет чистой прибыли и передает сотрудникам как материальную помощь, то облагаться не будет только сумма в пределах 4000 рублей при условии, что работник ранее не получал материальную помощь.

Вопросы НДС

По налогу на добавленную стоимость предусмотрена льгота в отношении санаторно-курортных путевок, оформленных на установленном бланке строгой отчетности.

Однако в применении данной льготы есть некоторая неопределенность. В частности, нет единого мнения, может ли ей воспользоваться не та организация, которая непосредственно оказывает оздоровительные услуги, а фирма-работодатель, предоставляющая путевки.

Источник: http://uk-audit.ru/articles/putevki_dlya_sotrudnikov_nalogi_buhuchet_otchetnost/

Консультант Плюс: О налогообложении затрат по договорам ДМС

Описание ситуации:

Работодатель заключил договор на оказание медицинских услуг для работников филиала, со сторонним медицинским учреждением.

Вопрос:

1.Правомерно ли отнести на расходы сумму в размере 6%, на основании данного договора? 2.Можно ли отнести оставшуюся сумму на прочие внереализационные расходы.

3.Правомерно ли включить данную сумму в доход работников предприятия.

Ответ:

1. Согласно абз.9 п.16 ст.

255 НК РФ, взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, а также расходы работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников на срок не менее одного года с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, включаются в состав расходов в размере, не превышающем 6 процентов от суммы расходов на оплату труда.

Таким образом, чтобы отнести указанные суммы в расходы необходимо соблюдение следующих условий:

- компания должна заключить договор с медицинским учреждением в пользу работника;

- медицинское учреждение должно иметь соответствующую лицензию;

- минимальный срок договора составляет не менее одного года;

- общий лимит расходов по ДМС и стоимости медицинских услуг не может превышать 6% расходов на оплату труда.

Следовательно, если организацией и медицинским учреждением будут соблюдены указанные выше условия, то по нашему мнению, у нее имеются все основания для отнесения указанных затрат в размере 6% от суммы оплаты труда в состав расходов по налогу на прибыль.

На заметку!

Согласно разъяснениям Минфина РФ, изложенным в Письме от 04.06.2008 г. №03-03-06/2/65, указанный лимит рассчитывается от суммы расходов на оплату труда всех работников организации, а не только застрахованных.

2. Отнесение затрат по заключенным договорам ДМС, превышающих 6% от суммы оплаты труда в состав расходов по налогу на прибыль (в т.ч. во внереализационные расходы), нормами действующего законодательства РФ не предусмотрено.

3. В силу подп.3 п.1 ст.213 НК РФ при определении налоговой базы по НДФЛ, не учитываются доходы по договорам добровольного личного страхования, предусматривающим выплаты на случай причинения вреда здоровью и (или) возмещения медицинских расходов застрахованного лица, за исключением оплаты стоимости санаторно-курортных путевок.

Таким образом, страховые взносы, которые работодатель уплачивает по договору ДМС, заключенному в пользу работников, не включаются в налоговую базу работников и эти суммы не облагаются НДФЛ. Данные выводы подтверждаются разъяснениями контролирующих органов, в частности, в Письмах Минфина РФ:

- от 26.12.2008 г. №03-04-06-01/388;

Источник: http://www.iak.ru/page.xhtml?u=CF2593F2EC0240EA8F6AF7E8196E6F4F

Расходы на ДМС

Все чаще работодатели включают в соцпакет своих сотрудников полис добровольного медицинского страхования. Это позволяет компаниям быть конкурентоспособными на рынке труда, а также способствует сохранению здоровья работников, что также выгодно работодателям. Как учитывать расходы на ДМС, разберемся в этой статье.

Налог на прибыль

Организация может включить расходы на приобретение полиса ДМС для своих сотрудников при расчете налоговой базы по налогу на прибыль, если соблюдены следующие условия, предусмотренные п. 16 ст. 255 НК РФ:

— компания заключает договор добровольного личного страхования работников,

— срок действия договора составляет не менее года,

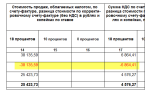

— расходы на добровольное страхование составляют не более 6% от суммы расходов на оплату труда.

При этом даже если организация оформила полис ДМС только на одного сотрудника, для расчета лимита учитывается сумма оплаты труда в целом по компании, а не только по застрахованному работнику.

Если сумма расходов превышает указанный порог, затраты, превышающие 6%, не учитываются при расчете налога на прибыль.

Все чаще компании предлагают оформление полиса ДМС не только сотрудникам, но также их родственникам или другим физическим лицам, которые выполняют задания для организации по договорам ГПХ. Т.к.

эти лица не трудоустроены в компании, такие затраты нельзя включить в расходы на оплату труда. Поэтому такие страховки не учитываются при расчете налога на прибыль. Такой позиции придерживается и Минфин (см.

письмо №03-03-06/1/130 от 9 марта 2011 г.).

Досрочное расторжение договора

Компания может расторгнуть договор на ДМС сотрудников до истечения года с начала его действия. В этом случае расходы по данному договору, ранее учтенные при расчете налога на прибыль, нужно исключить из налоговой базы предыдущих периодов (письмо Минфина №03-03-06/1/327 от 7 июня 2011г.).

Случается, что застрахованный сотрудник увольняется из организации, не проработав года. В этом случае расходы на ДМС не нужно исключать из налоговой базы при условии, что договор страхования заключен на срок не менее года и не расторгается при увольнении сотрудника.

Порядок признания расходов

Порядок включения расходов на ДМС в налоговую базу по налогу на прибыль при методе начисления определен в п. 6 ст. 272 НК РФ. При расчете налога нужно учитывать следующие требования законодательства:

— сумма расходов по ДМС учитывается при расчете налога на прибыль в том отчетном (расчетном) периоде, в котором был оплачен страховой взнос по договору ДМС,

— если оплата по договору происходит однократно, то расходы учитываются при расчете налога равномерно. Расчет суммы, которую можно включить в расходы периода, происходит исходя из того, сколько календарных дней в данном периоде действовал заключенный договор.

— если же оплата взносов происходит в несколько этапов, то признание расходов производится отдельно по каждому платежу с учетов того, к какому периоду относится платеж. Расходы включаются в налоговую базу равномерно пропорционально количеству календарных дней в текущем отчетном периоде.

Пример

ООО «Ключик» заключило договор со страховой компанией на добровольное страхование своих работников. Компания применяет ОСНО по методу начисления. Срок действия договора: с 7 октября 2013 года по 6 октября 2014 года. В соответствии условиями договора страховой взнос был оплачен 31 октября 2013 года в размере 140 000 руб.

Расходы на оплату труда составили:

за 2013 год — 2 050 000 руб.,

за 1 квартал 2014 года – 550 000 руб.,

за полугодие 2014 года – 1 200 000 руб.,

за 9 месяцев 2014 года – 1 850 000 руб.,

за 2014 год – 2 200 000 руб.

Следовательно, в состав расходов могут быть включены затраты на ДМС в суммах, не превышающих следующие пределы:

за 2013 год — 123 000 руб.,

за 1 квартал 2014 года – 33 000 руб.,

за полугодие 2014 года – 72 000 руб.,

за 9 месяцев 2014 года – 111 000 руб.,

за 2014 год – 132 000 руб.

Расходы по ДМС делятся пропорционально количеству календарных дней следующим образом:

за 2013 год – 32 986,30 руб. (140 000 руб./365*86),

за 1 квартал 2014 года – 34 520,55 руб. (140 000 руб./365*90),

за полугодие 2014 года – 69 424,66 руб. (140 000 руб./365*91),

за 9 месяцев 2014 года – 104 712,33 (140 000 руб./365*92),

за 2014 год – 107 013,70 (140 000 руб./365*6).

Как мы видим, в 1 квартале 2014 года расходы по ДМС превышают лимита в 6% от суммы оплаты труда. Поэтому в расход по налогу на прибыль войдет сумма 33 000 руб. В остальных периодах расходы можно учитывать в полном объеме.

Бухгалтерский учет

В бухгалтерском учете расходы на добровольное страхование также признаются пропорционально количеству дней действия договора. При этом расходы учитываются в полной сумме, независимо от суммы расходов на оплату труда. Поэтому между бухгалтерским и налоговым учетом могут возникать постоянные разницы.

В учете делаются следующие проводки:

Д76 К51 оплата страховой премии.

Д20 (26, 44 и пр.) К76 – учтены расходы на добровольное страхование.

Эта проводка делается ежемесячно при списании расходов. Оформить ее можно бухгалтерской справкой.

Обратите внимание, что счет 97 для целей учета затрат на ДМС использовать не рекомендуется.

О бухгалтерском и налоговом учете страхования на УСН читайте в этой статье.

О налоговом учете страхования сотрудников написано тут.

Источник: http://pommp.ru/nalogi/rashodyi-na-dms/

Добровольное медицинское страхование членов семей работников

Все больше количество компаний пытается повысить свою привлекательность в глазах работников таким элементом «социального пакета» как добровольное медицинское страхование работников (ДМС) и членов их семей.

Прикрепление членов семей сотрудников к программам добровольного медицинского страхования может производиться как за счет организации, так и за счет самого работника.

Как же правильно оформить оплату расходов на добровольное медицинское страхование членов семей работников?

Добровольное медицинское страхование членов семьи работников за счет фирмы

Если организация в соответствии с проводимой кадровой политикой осуществляет оплату расходов на ДМС членов семьи работников за свой счет, то для оформления достаточно заявления работника и внутреннего нормативного документа (приказа, положения о кадровой политике и т.п.

), в соответствии с которым осуществляются затраты. Затраты организации на прикрепление членов семей сотрудников к программам медицинского страхования не учитываются в составе расходов, уменьшающих налогооблагаемую прибыль, согласно п.6 ст.270 НК РФ, поскольку не удовлетворяют критериям абз.

1 и пп. 16 ст. 255 НК РФ.

Добровольное медицинское страхование членов семьи работников за их счет

Внутренними локальными актами может быть предусмотрено, что организация включает в список застрахованных лиц членов семьи сотрудников при условии, что сотрудник возмещает организации стоимость страховой программы.

Возмещение сотрудником расхода –доход или нет?

Можно ли признать полученное возмещение доходом — вопрос очень неоднозначный, поскольку сумма возмещения только покрывает произведенные затраты произведенные за счет работника в пользу его близких.

В ПБУ 9/99 предусматривается, что доходом является увеличение экономических выгод, но при этом одно из условий признания дохода является наличие права на его получение п.12,2,16 ПБУ 9/99.

Право на получение дохода в данном случае подтверждается не только документами, в соответствии с которыми работник будет компенсировать расходы организации, но и наличием у организации лицензии на осуществление операций по медицинскому страхованию, так как в соответствии с законодательством страховая деятельность подлежит лицензированию. Вывод: если у организации лицензии на осуществление деятельности по добровольному медицинскому страхованию нет, то в бухгалтерском учете полученное возмещение нельзя признать доходом от страховой деятельности.

Налоговый кодекс не содержит такого требования для отражения доходов, как наличия права на него, и в перечень доходов, не признаваемых в целях налогообложения прибыли, возмещаемые расходы не попадают только в случае, связаны с исполнением договора комиссии (агентскому договору или другому аналогичному договору). Таким образом, очень велика вероятность того, что возмещаемые на основании заявления работника суммы страхования родственников, будут признаны налоговыми органами доходом для целей налогообложения.

Отражение возмещаемых расходов в качестве доходов только в налоговом учете приведет к формированию постоянных разниц. А постоянные разницы в учете доходов привлекают большое внимание всех контролирующих организаций, и нужно быть готовым к написанию объяснений причин расхождений в учете выручки.

Что делать?

Организация может избежать излишнего внимания контролеров и снизить свои налоговые обязательства по налогу на прибыль, если заключит с работником договор, в соответствии с которым она по просьбе и за счет работника включит в перечень застрахованных лиц по договору добровольного медицинского страхования работников членов его семьи. Как было указано выше, возмещение по посредническому договору не является доходом организации. Однако в этом договоре должна быть указана обязанность организации отчитаться о выполненном поручении (например, составить акт о передаче сотруднику полиса добровольного медицинского страхования членов его семьи), и обязанность работника оплатить вознаграждение организации за выполненное поручение. Налогом на прибыль будет облагаться только вознаграждение организации. Если посреднический договор между сотрудником и организацией не будет содержать размер вознаграждения, то налоговые органы могут исчислить его самостоятельно, исходя из цены, которая обычно взимается за подобные услуги. Как правило, возмещение расходов и удержание у сотрудника вознаграждения происходит путем удержания из заработной платы. При этом порядок и размер удержания также целесообразно прописать в договоре.

А ваша организация приобретает полюсы добровольного медицинского страхования для членов семьи работников? Поделитесь пожалуйста в комментариях.

Источник: http://buch-tax.ru/dobrovolnoe-meditsinskoe-strahovanie-chlenov-semej-rabotnikov/