Налогообложение командировочных расходов

Чтобы избежать претензий со стороны налоговых инспекторов, бухгалтеру необходимо знать, как грамотно оформлять служебные поездки, и как учитывать затраты на командировки в целях налогообложения.

В данной статье мы рассказываем про налогообложение командировочных расходов — о том, как определенные расходы, которые понесла компания при направлении подчиненного в командировочную поездку, повлияют на расчет налога на прибыль, НДФЛ, страховых взносов во внебюджетные фонды, платежей на случай профессиональных заболеваний и несчастных случаев на производстве и НДС.

Налогообложение командировочных расходов: налог на добавленную стоимость (НДС)

Бухгалтер имеет возможность оформить вычет по налогу на добавленную стоимость, только если товары (работы, услуги), которые были приобретены командированным сотрудником в поездке, были куплены на территории одного из субъектов России.

В том случае, если маршрут начинается или заканчивается за границей РФ, услуги по транспортировке багажа или перевозке пассажиров, которые были оформлены по единым международным перевозочным документам, будут облагаться НДС по нулевой ставке.

Соответственно, не требуется включать НДС в стоимость проездного билета (на поезд или самолет) к пункту назначения командированного сотрудника, находящемуся за границей, и назад к месту постоянной работы.

Отсутствие возможности предъявления к налоговому вычету суммы НДС, прописанной в проездном документе отдельной строкой, объясняется тем, что:

- Местом реализации услуг, по общему правилу, признается место осуществления деятельности компании или оказания услуг ИП.

- Исключением из данного правила являются ситуации, о которых говорится в пп. 1-4 п. 1 ст. 148 Налогового кодекса (то есть, в каждом из таких случаев услуга по-прежнему считается реализованной на территории РФ).

- Железнодорожные перевозки не входят в перечень исключений из общего правила, поскольку о них ничего не сказано в упомянутой статье НК РФ (значит, услуги по перевозке будут реализованы в той стране, в котором компания-перевозчик ведет деятельность).

В связи со всем вышесказанным, билет, купленный в кассе авиакомпании или железнодорожного вокзала другой страны, дает понять, что услуги компании-перевозчика оказываются не на территории России, а за ее границей. Именно поэтому «входной» НДС, пописанный отдельной строкой в проездном документу, не предъявляется бухгалтером предприятия к налоговому вычету.

Налогообложение командировочных расходов: страховые взносы на случай профессиональных заболеваний и несчастных случаев на производстве

Исчерпывающий перечень выплат, на которые страховые взносы не начисляются в ФСС, приводится в специальном Перечне, утвержденном Постановлением Правительства РФ от 07.07.1999 № 765.

В остальных случаях страховые отчисления на случай возникновения профессионального заболевания или получения сотрудником травмы на рабочем месте должны начисляться на доходы работников предприятия.

Страховые платежи не нужно переводить на счет Фонда социального страхования, если речь идет о следующих суммах (которые выдаются командированному сотруднику в пределах норм, утвержденных законом, в порядке компенсации и возмещения):

- компенсационных выплатах в счет затрат на приобретение проездных билетов;

- средствах на оплату съемного жилого помещения;

- суточных (выплаченных в рамках законодательно утвержденных норм);

- средствах на возмещение других затрат, понесенных в командировке работником в ходе выполнения его служебного задания.

Бухгалтер должен проверить размер суточных, прописанный в локальном нормативном акте предприятия или в коллективном договоре и сверить сумму с фактически выплаченными командированному работнику средствами.

Если денег было выдано больше, чем предусмотрено упомянутыми выше актами компании, на ту сумму, что превышает внутрикорпоративную норму, нужно начислять страховые взносы на случай профессиональных заболеваний или производственных травм.

Источник: https://online-buhuchet.ru/nalogooblozhenie-komandirovochnyx-rasxodov/

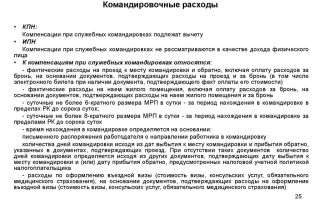

Командировочные расходы

В августе 2015 года в Положение о командировках снова было изменено. Помимо отмены журналов учета выбывающих и прибывающих командированных работников, разъяснили, как подтвердить срок пребывания в командировке при использовании служебного транспорта и в случае отсутствия проездных документов.

Виды командировочных расходов

Состав командировочных расходов зависит от вида командировки. Если работника направляют в служебную поездку по России, то работодатель возмещает ему:

– расходы по проезду;

– расходы по найму жилого помещения;

– дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

– иные расходы, понесенные работником с разрешения или ведома работодателя.

Расходы по проезду включают в себя затраты на:

– проезд общественным транспортом (к станции, аэропорту, пристани и обратно, если они находятся за чертой населенного пункта);

– оформление проездных документов;

– постельные принадлежности в поездах.

Расходы по найму жилого помещения предполагают затраты на бронирование и аренду жилья в месте командирования и месте вынужденной остановки в пути.

Работодатель может оплатить расходы по найму жилья при однодневной командировке, если работник не смог вернуться домой в этот же день по независящим от него причинам.

Дополнительные расходы (суточные) связаны с проживанием вне места постоянного жительства и включают в себя личные расходы работника, прежде всего на питание. Работодатель выплачивает суточные во всех случаях, кроме однодневной командировки, поскольку сотрудник может ежедневно возвращаться домой из места командирования.

К иным расходам относятся затраты на мобильную связь, Интернет, почтовые, телефонные, телеграфные, банковские и другие услуги.

Если работника направляют в зарубежную командировку, то работодатель дополнительно возмещает (п. 23 Положения, утвержденного постановлением № 749):

– расходы на оформление загранпаспорта, визы и других выездных документов;

– обязательные консульские и аэродромные сборы;

– сборы за право въезда или транзита автомобильного транспорта;

– расходы на оформление обязательной медицинской страховки;

– иные обязательные платежи и сборы.

Где закрепить порядок подтверждения командировочных расходов

Конкретные виды, размер командировочных и правила их подтверждения определяют в коллективном договоре или локальном акте компании. Теоретически работодатель вправе предусмотреть там любые виды расходов, которые посчитает нужным.

Однако слудет помнить, что некоторые затраты будет проблематично обосновать в целях налогообложения прибыли. А это значит, что они не позволят уменьшить налог на прибыль организации.

Поэтому в локальном акте не рекомендуем закреплять расходы на оплату за:

– обслуживание в барах и ресторанах, пользование платным бассейном или фитнес-клубом в гостинице ;

– услуги VIP-зала аэропорта или зала официальных лиц и делегаций;

– оказание услуг сторонней компанией в соответствии с договором об организации командировок.

Размер командировочных расходов

Размер командировочных расходов может быть разными для каждого рабоотника. Как правило, они зависят от занимаемой им должности.

При определении размера суточных в локальном акте в качестве ориентира можно использовать Налоговый кодекс. Он устанавливает размеры суточных, которые не облагаются НДФЛ.

Для поездок по России они не должны превышать 700 рублей в день, а для зарубежных командировок – 2500 рублей в день (п. 3 ст. 217 НК РФ).

Для оплаты командировочных расходов работодатель выдает сотруднику аванс (п. 10 Положения, утвержденного постановлением № 749). В течение 3-х рабочих дней по возвращении из командировки работник должен отразить понесенные расходы в авансовом отчете.

Коммерческие организации вправе использовать унифицированную форму авансового отчета № АО-1, которая утверждена постановлением Госкомстата России от 1 августа 2001 г. № 55, либо разработать форму отчета самостоятельно.

Главное, чтобы в ней содержались все необходимые реквизиты, которые предусмотрены законом (ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Расходы на проезд

Чтобы расходы на проезд можно было учесть в целях налогообложения, их нужно подтвердить… Для этого работник прикладывает к авансовому отчету определенные документы (кассовый чек, квитанция, заказ-наряд, служебная записка с обоснованием необходимости использования такси, договор об оказании автотранспортных услуг и др.).

Расходы по найму жилья

Проживание в гостинице подтвердит квитанция, талон или другой документ о заключении договора на оказание гостиничных услуг. Этот документ должен содержать наименование исполнителя, Ф.И.О. потребителя, сведения о номере, месте в номере и цене .

Оплату услуг можно подтвердить кассовым чеком, а если в гостинице нет кассового аппарата, то работнику должны выдать гостиничный счет (п. 2 ст. 2 Федерального закона от 22 мая 2003 г. № 54-ФЗ). При этом гостиница вправе использовать форму счета № 3-Г, которая утверждена приказом Минфина России от 13 декабря 1993 г. № 121, или разработать ее самостоятельно.

Если в период командировки сотрудник живет в квартире, то подтвердить расходы можно договором найма или аренды жилья и распиской собственника квартиры о получении оплаты. Проживание в зарубежном отеле подтвердит инвойс, который нужно перевести на русский язык.

Суточные

Работодатель выплачивает их за каждый день нахождения сотрудника в командировке, включая (абз. 3п. 11 , п. 25 Положения, утвержденного постановлением № 749):

– выходные и нерабочие праздничные дни;

– дни, проведенные в пути;

– время вынужденной остановки;

– период нетрудоспособности, если она наступила в командировке.

Работник не обязан документально подтверждать расходование суточных.

Иные расходы

Они возмещаются, только если работник сделал их с разрешения или ведома работодателя (абз. 5 ч. первой ст. 168 ТК РФ). Их нужно подтвердить соответствующими документами. Например, при затратах на мобильную связь такими документами будут чеки и квитанции об оплате, распечатки звонков с указанием дат и времени и др.

Если работник не представил подтверждающие документы

Без подтверждающих документов нельзя учесть командировочные расходы для уменьшения налога на прибыль организации.

Однако отсутствие проездных билетов у сотрудника не мешает тому, чтобы установить срок его пребывания в командировке. Это можно сделать с помощью квитанции или счета из гостиницы.

Если нет и этого, то во внимание принимают служебную записку или иной документ о фактическом сроке пребывания работника в командировке.

Из сказанного можно сделать следующие важные выводы:

- Для обоснования командировочных расходов нужен приказ о направлении в командировку, авансовый отчет работника и документы, которые подтвердят затраты в ходе служебной поездки.

- Правила подтверждения расходов на командировку определяют в коллективном договоре или локальном акте компании. Затраты на обслуживание в барах, ресторанах или бассейнах в гостинице лучше не включать в состав командировочных.

- Работник должен документально подтвердить все расходы в командировке, кроме суточных. Это нужно для того, чтобы уменьшить налог на прибыль организации.

Источник: https://pershickow.ru/komandirovochnye-rasxody.

Департамент общего аудита по вопросу компенсации сотруднику командировочных расходов

09.11.2017

Ответ

Использование личного автомобиля в производственных целях

На практике существует два способа оформления выплат в адрес сотрудников за использование ими собственных автомобилей в интересах организации при исполнении ими трудовых обязанностей: заключение договоров аренды ТС без экипажа или выплата компенсаций за использование личного имущества в соответствии с ТК РФ.

Рассмотрим каждый из вариантов.

Аренда транспортного средства без экипажа

В соответствии со статьей 642 ГК РФ по договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации.

Арендатор в течение всего срока договора аренды транспортного средства без экипажа обязан поддерживать надлежащее состояние арендованного транспортного средства, включая осуществление текущего и капитального ремонта (статья 644 ГК РФ).

Если иное не предусмотрено договором аренды транспортного средства без экипажа, арендатор несет расходы на содержание арендованного транспортного средства, его страхование, включая страхование своей ответственности, а также расходы, возникающие в связи с его эксплуатацией (статья 646 ГК РФ).

Согласно статье 645 ГК РФ арендатор своими силами осуществляет управление арендованным транспортным средством и его эксплуатацию, как коммерческую, так и техническую.

Ответственность за вред, причиненный третьим лицам транспортным средством, его механизмами, устройствами, оборудованием, несет арендатор в соответствии с правилами главы 59 настоящего Кодекса (статья 648 ГК РФ).

Порядок, условия и сроки внесения арендной платы по договору аренды транспортного средства определяются договором аренды (пункт 1 статьи 614, статья 625 ГК РФ).

Арендные платежи за пользование транспортным средством в целях налога на прибыль признаются прочими расходами, связанными с производством и реализацией, на последнее число отчетного (налогового) периода (подпункт 10 пункта 1 статьи 264, подпункт 3 пункт 7 статьи 272 НК РФ).

Расходы, связанные с обслуживание транспортного средства (ГСМ, ремонт, парковка, страхование и т.д.) учитываются в порядке, установленном главой 25 НК РФ для каждого вида расходов.

При этом, обращаем внимание, что расходы, учитываемые при исчислении налога на прибыль (арендные платежи, ГСМ, парковка, страхование и т.д.) должны удовлетворять критериям, предусмотренным пунктом 1 статьи 252 НК РФ:

— документальная подтвержденность;

— экономическая обоснованность;

— направленность на получение дохода.

Учитывая вышеизложенное, по нашему мнению, для признания расходов на аренду и содержание автомобиля в целях исчисления налога на прибыль, Организации необходимо подтвердить, что автомобиль реально используется для деятельности, направленной на получение дохода.

Подтверждением этого факта, по нашему мнению, являются: договор аренды транспортного средства без экипажа; путевые листы; накладные (кассовые чеки) на покупку топлива и т.д.

Кроме того, рекомендуем в трудовом договоре или должностной инструкции сотрудника указать, что для служебных поездок ему предоставляется автомобиль.

Отметим, что при наличии соответствующих документов, Организация сможет учесть расходы на использование автомобилей сотрудников в производственных целях в полном объеме.

Компенсация за пользование личным имуществом

В соответствии со статьей 188 ТК РФ при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Таким образом, нормами трудового законодательства прямо предусмотрено, что сотрудникам возмещаются расходы, связанные с использованием их личного транспорта в интересах работодателя. При этом размер возмещения устанавливается соглашением сторон.

Учитывая изложенное, условие о выплате компенсации, а также ее размер может быть установлено как непосредственно в трудовом договоре, так и в дополнительном соглашении к нему.

Кроме размера компенсации, на наш взгляд, необходимо определить условия выплаты компенсации (ежемесячно, в твердой сумме, пропорционально количеству дней фактического использования имущества и т.д.), в целях избежания споров, как с сотрудником, так и с контролирующими органами.

В соответствии с подпунктом 11 пункта 1 статьи 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ.

Нормы расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией, утверждены Постановлением Правительства РФ от 08.02.02 № 92 (далее – Постановление № 92).

На основании изложенного, контролирующие органы делают вывод о том, что сумма компенсации за использование личного транспорта учитывается в целях исчисления налога на прибыль в пределах норм, утвержденных Постановлением № 92.

Источник: https://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-kompensatsii-sotrudniku-komandirovochnykh-raskhodov.html

Компенсации при направлении в командировку. Компенсация расходов по найму жилого помещения

В соответствии со ст. 168 Трудового кодекса РФ при направлении работника в служебную командировку работодатель обязан возместить работнику, в том числе и расходы на наем жилого помещения.

Расходы на проживание возмещаются работнику в сумме фактически произведенных затрат со дня его прибытия к месту командировки и по день выезда к месту постоянной работы по представленным документам. Согласно п. 11 Инструкции N 62 расходы по найму жилого помещения в месте командировки возмещаются командированному работнику со дня его прибытия и по день выезда.

Расходы по найму жилого помещения за время вынужденной остановки в пути, подтвержденной соответствующими документами, также должны быть возмещены.

Работник проживал в гостинице.

Если работник проживал в гостинице, то количество суток, за которое оплачено проживание, определяется по времени, фактически проведенному в месте командировки. Практически это количество ночей, проведенных в данной местности.

Возмещение производится в соответствии с представленными документами с учетом расходов на бронирование и «расчетного часа», принятого в гостинице. Обычно единый расчетный час в гостиницах — 12.00 по местному времени, однако могут быть и другие варианты.

Например, в последнее время все чаще расчетным часом является время заселения в гостиницу.

У каждого работника во время командировки должен быть свой документ, подтверждающий фамилию проживающего лица, стоимость снимаемого им номера, срок пребывания и виды расходов.

Снимая номер в гостинице, работникам необходимо ориентироваться на требования, установленные работодателем в отношении предельной стоимости расходов на проживание.

Эти пределы стоимости могут быть зафиксированы в локальных актах, таких как приказ по организации, либо записаны в коллективном договоре.

В соответствии с Постановлением Правительства РФ от 25 апреля 1997 г. N 490 «Об утверждении Правил предоставления гостиничных услуг в Российской Федерации» при оформлении проживания в гостинице исполнитель выдает квитанцию (талон) или иной документ, подтверждающий заключение договора на оказание услуг, который должен содержать:

— наименование исполнителя (для индивидуальных предпринимателей — фамилию, имя, отчество, сведения о государственной регистрации);

— фамилию, имя, отчество потребителя;

— сведения о предоставляемом номере (месте в номере);

— цену номера (места в номере);

— другие необходимые данные по усмотрению исполнителя.

Гостиницы при оказании услуг населению в обязательном порядке должны применять контрольно-кассовые машины (ККМ) при расчетах с населением, в том числе и с иностранными физическими лицами.

Если у гостиницы нет кассового аппарата, то работнику должны выдать бланк строгой отчетности — гостиничный счет по форме N 3-Г, утвержденной Приказом Минфина России от 13 декабря 1993 г.

N 121 «Об утверждении форм документов строгой отчетности».

Бухгалтеру чаще всего приходится иметь дело с бланком строгой отчетности «Счет» (формы N 3-Г или N 3-Гм), который заполняется при оформлении оплаты за бронь, проживание, а также за дополнительные платные услуги при отсутствии специальных талонов.

Счета могут оформляться ручным или механизированным способом, один из экземпляров выдается командированному работнику. В счете фиксируется оплата за весь период проживания.

Если работник досрочно выезжает из гостиницы, то на экземплярах счета делается отметка о произведенном возврате ему части денежных средств.

Пример. Организация 19 апреля 2009 г. направила бухгалтера Н. К. Ковальчук в трехдневную командировку в г. Владимир. В командировке она должна была сверить расчеты с поставщиками сырья. Ей выдали под отчет 4000 руб. Вернувшись, Ковальчук 23 апреля составила авансовый отчет и приложила к нему следующие документы:

— командировочное удостоверение (форма N Т-10);

— железнодорожные билеты во Владимир и обратно стоимостью 1500 руб.;

— счет из гостиницы по форме N 3-Г за двое суток проживания на сумму 1770 руб. (в том числе НДС — 270 руб.). Выглядит он так:

Форма N 3-Г

ИНН 3302004800

ЗАО «Акрополь-Инн»

600001, г. Владимир, ул. Б. Московская, 7

«Нерль»

Гостиница ———————————————————

Г. Владимир, ул. Ленина, 42

Город ————————————————————

001452 21 апреля 09

СЧЕТ N —————— от «—» ——————— 20— г.

Ковальчук Н. К.

Гр. ———————— Индекс поселения ____________________

(Фамилия, И. О., страна)

531 после 12

N комнаты ————————- Заезд ———————

(дата, часы)

В

N корпуса ————————-

┌────┬────────────────────┬────┬────┬──────────────┬────────────┐

│ N │ Виды платежей │Ед. │К-во│ Цена │ Сумма │

│п/п │ │изм.│еди-├──────┬───────┼──────┬─────┤

│ │ │ │ниц │ руб. │ коп. │ руб. │коп. │

├────┼────────────────────┼────┼────┼──────┼───────┼──────┼─────┤

│1. │Бронь │ % │ │ │ │ │ │

│ │ │ │ │ │ │ │ │

│2. │Бронь │к/с │ │ │ │ │ │

│ │ │ │ │ │ │ │ │

│3. │Опоздание │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │

│ │с _______________ │ │ │ │ │ │ │

│ │ (дата, часы) │ │ │ │ │ │ │

│ │по _______________ │к/с │ │ │ │ │ │

│ │ (дата, часы) │ │ │ │ │ │ │

│ │ │ │ │ │ │ │ │

│4. │Проживание │ │ │ │ │ │ │

│ │ 19.04.2009 │ │ │ │ │ │ │

│ │с ————— │ │ │ │ │ │ │

│ │ (дата, часы) │ │ │ │ │ │ │

Источник: https://hr-portal.ru/article/kompensacii-pri-napravlenii-v-komandirovku-kompensaciya-rashodov-po-naymu-zhilogo

Как подтвердить расходы по найму жилья в командировке

Ситуация 1. Возмещение расходов по найму жилья, если работник проживал в съемной квартире

Руководитель организации (г. Могилев) согласно приказу направлен в служебную командировку в г. Минск на 3 дня с 15 по 17 февраля 2016 г.

Во время командировки в г. Минске руководитель планирует проживать в квартире, которую будет снимать по договору у индивидуального предпринимателя (далее – ИП).

Должна ли организация выдать руководителю аванс на возмещение расходов по найму жилого помещения (квартиры) и в каком размере? Имеет ли значение при расчете суммы аванса количество комнат в снимаемой квартире?

Какие документы должен представить руководитель в бухгалтерию организации для подтверждения расходов по найму жилого помещения у ИП?

Аванс следует выдать.

Не позднее чем за день до отъезда в служебную командировку наниматель обязан выдать командированному работнику денежный аванс в пределах сумм, причитающихся на оплату командировочных расходов, в т.ч. по найму жилого помещения (п.

7 Инструкции о порядке и размерах возмещения расходов при служебных командировках в пределах Республики Беларусь, утвержденной постановлением Минфина Республики Беларусь от 12.04.2000 № 35; далее – Инструкция № 35) |*|.

* Информация о порядке возмещения расходов при служебных командировках в пределах Беларуси в особых случаях доступна для подписчиков электронного «ГБ»

Командированному работнику возмещают расходы по найму жилого помещения (за исключением времени нахождения в пути) по фактическим расходам, но не выше стоимости одноместного номера (с разрешения нанимателя – в номерах высшей категории), на основании подлинных документов, подтверждающих данные расходы, выдаваемых в соответствии с законодательством Республики Беларусь при оказании услуг и расчетах за них (п. 2 и подп. 4.2 п. 4 Инструкции № 35).

Возмещение расходов по найму жилого помещения у ИП производится по аналогии с их возмещением при проживании в гостинице. Так, возмещению подлежат расходы по найму у ИП однокомнатной квартиры либо одной комнаты в квартире.

Учитывая изложенное, в случае найма многокомнатной квартиры у ИП организация должна выдать руководителю аванс для ее оплаты в размере, не превышающем стоимости одноместного гостиничного номера.

Стоимость простого одноместного номера рекомендуем определять исходя из его стоимости в гостинице, расположенной в месте командирования на незначительном расстоянии от квартиры, снимаемой у ИП.

При найме однокомнатной квартиры (либо одной комнаты в квартире) у ИП аванс на оплату следует выдавать в размере предполагаемых расходов.

Нормами Инструкции № 35 не конкретизирован перечень документов, подтверждающих расходы при найме жилья у ИП.

При этом следует учитывать, что при осуществлении предпринимательской деятельности, связанной с предоставлением мест для краткосрочного проживания, заключается договор найма (поднайма) жилого помещения.

Этот договор считается заключенным с момента, определенного в нем, и составляется в 2 экземплярах, один из которых хранится у наймодателя, второй – у нанимателя (часть вторая п. 3 ст. 52 и часть третья п. 6 ст. 66 Жилищного кодекса Республики Беларусь).

При оказании ИП услуг по сдаче внаем квартир он обязан в подтверждение принятия сумм наличных денежных средств выдать потребителю этих услуг:

– в случае использования кассового оборудования – платежный документ, подтверждающий оплату оказанной услуги (п. 17 Положения № 924/16*); __________________________

* Положение о порядке использования кассового оборудования, платежных терминалов, автоматических электронных аппаратов, торговых автоматов и приема наличных денежных средств, банковских платежных карточек при продаже товаров, выполнении работ, оказании услуг, осуществлении деятельности в сфере игорного бизнеса, лотерейной деятельности, проведении электронных интерактивных игр, утвержденное постановлением Совета Министров и Нацбанка Республики Беларусь от 06.07.2011 № 924/16; далее – Положение № 924/16).

– если кассовое оборудование не применяется – квитанцию о приеме наличных денежных средств с отражением в приходном кассовом ордере (подп. 31.20 п. 31, п. 32 Положения № 924/16).

Таким образом, для возмещения расходов по найму жилого помещения (квартиры) у ИП в пределах установленных законодательством норм руководитель должен представить в бухгалтерию организации подлинные документы: заключенный с ИП договор о найме квартиры, а также чек кассового аппарата либо квитанцию к приходному кассовому ордеру.

Ситуация 2. Проживание работника во время служебной командировки в агроусадьбе

Руководитель организации (г. Минск) и водитель на служебном автомобиле были направлены в служебную командировку в г. Брест на 3 дня с 19 по 21 января 2016 г.

Во время служебной командировки они проживали в агроусадьбе «Беловежская гостевая» под Брестом.

Следует ли возмещать командированным работникам расходы по проживанию в агроусадьбе? Если да, то на основании каких документов?

Не следует.

Как было отмечено выше, командированному работнику на основании приказа нанимателя возмещаются расходы по найму жилого помещения (за исключением времени нахождения в пути) по фактическим расходам, но не выше стоимости одноместного номера (с разрешения нанимателя – в номерах высшей категории), на основании подлинных документов, подтверждающих данные расходы, выдаваемых в соответствии с законодательством Республики Беларусь при оказании услуг и расчетах за них (п. 2 и подп. 4.2 п. 4 Инструкции № 35).

Нормами Инструкции № 35 не предусмотрено проживание командированных работников в агроусадьбе.

Справочно: агроэкотуризм – временное пребывание граждан в сельской местности Республики Беларусь на основании договоров, заключенных с субъектами агроэкотуризма, в целях отдыха, оздоровления, ознакомления с природным потенциалом республики, национальными культурными традициями без занятия трудовой, предпринимательской, иной деятельностью, оплачиваемой и (или) приносящей прибыль (доход) из источника в месте пребывания (п. 2 Указа Президента Республики Беларусь от 02.06.2006 № 372 «О мерах по развитию агроэкотуризма в Республике Беларусь»).

Учитывая изложенное, командированным работникам не следует возмещать расходы по проживанию в агроусадьбе.

При этом в коммерческой организации наниматель может принять решение о возмещении командированным работникам расходов по проживанию в агроусадьбе за счет прибыли, оставшейся после налогообложения |*|, на основании подлинных подтверждающих документов. Решение нанимателя о возмещении работникам расходов, не предусмотренных законодательством, за счет прибыли может быть закреплено в положении о командировании, утвержденном их высшим органом управления или иным уполномоченным органом.

* Информация о командировочных расходах, неучитываемых при налогообложении прибыли, доступна для подписчиков электронного «ГБ»

Ситуация 3. Оплата расходов по найму жилья без подтверждающих документов

Согласно приказу нанимателя работник организации (г. Минск) был направлен в служебную командировку в г. Гродно на 3 дня с 17 по 19 февраля 2016 г.

Командирующая организация не оплачивала работнику расходы по найму жилого помещения путем безналичного перечисления, жилое помещение за счет принимающей организации ему также не предоставлялось.

По возвращении из командировки работник в качестве документов, подтверждающих произведенные расходы, представил в бухгалтерию организации проездные билеты и командировочное удостоверение, однако каких-либо документов, подтверждающих наем жилого помещения (проживание в гостинице), не предъявил.

Согласно представленным документам работник:

– 17 февраля 2016 г. в 10:30 приехал к месту служебной командировки в г. Гродно;

– 19 февраля 2016 г. в 17:45 выехал из г. Гродно к месту постоянной работы (г. Минск).

Каким образом командированному работнику следует производить оплату расходов по найму жилого помещения при отсутствии подлинных подтверждающих документов?

Без представления подлинных документов, подтверждающих оплату расходов по найму жилого помещения, командированному работнику с даты прибытия к месту служебной командировки и по дату выбытия из него возмещаются расходы в размере, установленном законодательством, кроме случаев, когда командированному работнику жилое помещение предоставляется за счет принимающей стороны либо когда эти расходы оплачиваются направляющей стороной путем безналичного перечисления (часть вторая подп. 4.2 п. 4 Инструкции № 35).

При определении количества суток для оплаты расходов по найму жилого помещения время, составляющее менее половины суток, исключается, а равное половине суток и более – принимается за полные сутки.

Справочно: размер возмещения расходов по найму жилого помещения без представления подтверждающих документов – 20 000 руб. в сутки (постановление Минфина Республики Беларусь от 08.08.2013 № 53 «Об установлении размеров возмещения расходов при служебных командировках»).

В приведенной ситуации работник каждый из дней с 17 по 19 февраля 2016 г. находился в месте командирования (г. Гродно) более половины суток:

– 17 февраля 2016 г. – с 10:30 до 24:00;

– 18 февраля 2016 г. – с 00:00 до 24:00;

– 19 февраля 2016 г. – с 00:00 до 17:45.

Таким образом, при отсутствии подлинных подтверждающих документов оплату расходов по найму жилого помещения следует производить работнику за все дни командировки с 17 по 19 февраля 2016 г. в размере 20 000 руб. в сутки.

Общая сумма возмещения указанных расходов составит 60 000 руб. (20 000 руб. × 3 суток).

Ситуация 4. Документальное оформление направления работника в командировку

В организации направление работников в командировку осуществляется на основании соответствующего приказа руководителя.

Обязательно ли выдавать командировочное удостоверение и оформлять задание на командировку при служебных командировках в пределах Республики Беларусь?

Направление работников в служебную командировку оформляют приказом (распоряжением) нанимателя.

Необходимость выдачи работникам командировочного удостоверения определяет наниматель, если иное не установлено законодательными актами.

Форму командировочного удостоверения устанавливает республиканский орган государственного управления, проводящий единую финансовую политику (ст. 93 Трудового кодекса Республики Беларусь).

При служебных командировках в пределах Республики Беларусь направление работников в командировку оформляют приказом (распоряжением) нанимателя с выдачей командировочного удостоверения по форме согласно приложению 1 к Инструкции № 35.

Приказ (распоряжение) нанимателя является основанием для выдачи аванса и возмещения предусмотренных законодательством расходов работнику, направленному в служебную командировку.

Командировочное удостоверение позволяет контролировать срок фактического пребывания в служебной командировке (в конкретной организации) (п. 2 Инструкции № 35).

С учетом норм Инструкции № 35 оформление задания на командировку при направлении работника в служебную командировку в пределах Республики Беларусь не является обязательным |*|.

* Информация, касающаяся правил документального оформления расходов при загранкомандировках, доступна для подписчиков электронного «ГБ»

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/kak-podtverdit-raskhody-po-naimu-zhilya

Порядок возмещения расходов на наем жилья во время командировки

Организация должна прописать порядок возмещения расходов на наем жилья во время командировки в своих внутренних документах — в коллективном договоре или ином локальном акте организации (ст. 168 ТК РФ , п. 11, 13, 14, 21 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749). Организация самостоятельно устанавливает:

- сумму возмещения;

- требования к документальному подтверждению сотрудником расходов на наем жилья во время командировки.

Учет расходов на наем жилья во время командировки при налогообложении зависит от документального оформления. Если расходы документально подтверждены, то они учитываются при расчете налога на прибыль (п. 1 ст. 252, п. 1.12 ст. 264 НК РФ).

Налоговому учету не подлежат расходы, которые не подтверждены первичными документами.

Компенсация расходов по найму жилья в сумме фактических и документально подтвержденных затрат не подлежит обложению НДФЛ (абз. 10 п. 3 ст. 217 НК РФ ).

Если расходы не подтверждены документально, то компенсация не облагается НДФЛ в пределах норм (абз. 10 п. 3 ст. 217 и ст. 210 НК РФ).

Для подтверждения расходов по найму жилого помещения в командировке сотрудник может предъявить:

- бланки строгой отчетности (соответствующие требованиям Положения, утвержденного постановлением Правительства РФ от 6 мая 2008 г. № 359);

- счета-фактуры (приложение 1 к постановлению Правительства РФ от 2 декабря 2000 г. № 914);

- квитанции к приходному кассовому ордеру по форме № КО‑1, утвержденной постановлением Госкомстата России от 18 августа 1998 г. № 88;

- кассовые чеки, акты и т. д.

Если в течение командировки сотрудник заболел и попал в больницу, то командировка должна быть продлена на время болезни.

При этом затраты по найму жилья за дни пребывания в больнице не возмещаются при выплате компенсации.

Компенсация расходов по оплате жилья за период, на который командировка продлевалась, производится в полном размере (п. 25 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749).

Организация не должна учитывать компенсацию расходов на наем жилья в сумме фактических и документально подтвержденных затрат:

- в доходе сотрудника, облагаемом НДФЛ (абз. 10 п. 3 ст. 217 НК РФ );

- в расчетной базе по взносам на обязательное пенсионное (социальное, медицинское) страхование (ч. 2 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ);

- в расчетной базе по взносам на страхование от несчастных случаев и профзаболеваний (п. 10 Перечня, утвержденного постановлением Правительства РФ от 7 июля 1999 г. № 765).

В том случае, если расходы не подтверждены документально, организация начисляет налоги и страховые взносы следующим образом:

- компенсация не облагается взносами на обязательное пенсионное (социальное, медицинское) страхование в пределах норм, предусмотренных трудовыми (коллективными) договорами или другими внутренними документами (ч. 2 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ, ст. 168 ТК РФ );

- страховые взносы начисляются с компенсации, выплаченной сверх норм;

- при отсутствии документального подтверждения расходов по найму жилого помещения, взносы на страхование от несчастных случаев и профзаболеваний с компенсации расходов должны быть начислены (п. 10 Перечня, утвержденного постановлением Правительства РФ от 7 июля 1999 г. № 765).

В зависимости от системы налогообложения, применяемой организацией, производится расчет других налогов.

Организация применяет общую систему налогообложения

В данном случае к учету могут быть приняты только документально подтвержденные расходы на наем жилья (п. 1 ст. 252, п. 1.12 ст. 264 НК РФ). Если расходы не подтверждены первичными документами, то к налоговому учету они не принимаются (п. 49 ст. 270 НК РФ ; письмо Минфина России от 28 апреля 2010 г. № 03-03-06/4/51).

Отражение в бухучете документально неподтвержденных расходов на наем жилья приведет к возникновению постоянной разницы и постоянного налогового обязательства (п. 4 и 7 ПБУ 18/02).

Момент признания затрат зависит от метода учета доходов и расходов, который применяет организация:

- метод начисления — организация должна признать командировочные расходы в составе прочих расходов на дату утверждения авансового отчета (п. 7.5 ст. 272 НК РФ ).

- кассовый метод — признание затрат может быть осуществлено лишь после подтверждения их оплаты (п. 3 ст. 273 НК РФ ).

Организация также может учесть при налогообложении прибыли стоимость дополнительных услуг, оказанных в гостинице.

За исключением расходов, связанных с:

- обслуживанием сотрудника в барах и ресторанах;

- дополнительным обслуживанием в номере;

- пользованием рекреационно-оздоровительными объектами.

Организация не может включить стоимость дополнительных услуг в расчет налоговой базы, если она выделена в счете. Если же она не указывается отдельно, то ее следует включить в состав расходов по найму жилого помещения (п. 1.12 ст. 264 НК РФ ).

В том случае, если расходы по найму жилья уменьшают налогооблагаемую прибыль, организация должна принять входной НДС по ним к вычету из бюджета (п. 7 ст. 171 НК РФ ).

Организация должна исключить из налоговой базы по НДФЛ компенсации расходов по найму жилья в сумме фактических и документально подтвержденных затрат.

Если расходы не подтверждены документально, то компенсация не подлежит обложению НДФЛ в пределах:

- 700 рублей за день нахождения в командировке в России;

- 2500 рублей за день нахождения в загранкомандировке.

НДФЛ должен удерживаться с компенсации, выплаченной сверх установленных норм (абз. 10 п. 3 ст. 217, ст. 210 НК РФ; письмо Минфина России от 28 апреля 2010 г. № 03-03-06/4/51).

Компенсации расходов по найму жилья во время командировки не подлежат обложению взносами на обязательное пенсионное (социальное, медицинское) страхование:

- расходы подтверждены документально — в полной сумме;

- расходы не подтверждены документами — в пределах норм, предусмотренных трудовыми (коллективными) договорами или внутренними документами организации (ч. 2 ст. 9 Закона от 24 июля 2009 г. № 212-ФЗ и статьи 168 ТК РФ ).

Организация не должна включать компенсацию расходов на наем жилья в сумме фактических и документально подтвержденных затрат в расчетную базу по взносам на страхование от несчастных случаев и профзаболеваний.

В том случае, если подобные расходы не подтверждены документально, компенсации этих расходов подлежат обложению взносами на страхование от несчастных случаев и профзаболеваний (п. 10 Перечня, утвержденного постановлением Правительства РФ от 7 июля 1999 г. № 765).

Организация применяет УСН

Учет расходов происходит в зависимости от выбранного объекта налогообложения:

- доходы — расходы по найму жилого помещения не уменьшают налоговую базу, поскольку такие организации не учитывают расходы (п. 1 ст. 346.14, п. 1 ст. 346.18 НК РФ);

- доходы минус расходы — только документально подтвержденные расходы по найму жилья и суммы НДС по этим расходам можно учесть в составе затрат, уменьшающих налоговую базу (п. 1.8 и 1.13, п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

Списание командировочных расходов осуществляется только после подтверждения их оплаты (п. 2 ст. 346.17 НК РФ ). Если расходы не подтверждены первичными документами, то они не уменьшают налогооблагаемые доходы (письмо Минфина России от 28 апреля 2010 г. № 03-03-06/4/51).

Организация платит ЕНВД

Расходы, связанные с наймом жилья во время командировок, не оказывают влияния на расчет налоговой базы, поскольку объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ ).

Организация совмещает общую систему налогообложения и ЕНВД

Если сотрудник, понесший расходы на наем жилья, занят одновременно в деятельности организации, облагаемой ЕНВД, и в деятельности организации на общей системе налогообложения, сумма расходов должна быть распределена (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Если сотрудник занят в одном виде деятельности, расходы распределять не потребуется.

Для распределения суммы НДС, выделенной в счете (счете-фактуре) гостиницы, применяют следующую формулу:

НДС, который можно принять к вычету = НДС, выделенный в счете (счете-фактуре) гостиницы ×(Стоимость отгруженных за квартал товаров (работ, услуг, имущественных прав), реализация которых облагается НДС : Общая стоимость товаров (работ, услуг, имущественных прав), отгруженных за квартал)

Такой порядок закреплен п. 4 ст. 170 НК РФ .

Источник: https://www.zakonprost.ru/content/info/443