Онлайн-кассы для пива нужны уже в 2017 году

С 31 марта 2017 вступают в разногласие два закона: №290-ФЗ, который внес изменения в №54-ФЗ о применении контрольно-кассовой техники при расчетах, и закон №171-ФЗ, которым регулируется оборот спиртосодержащей и алкогольной продукции.

Разногласие в этих нормативных актах будет заключаться, в частности, в необходимости применения контрольно-кассовой техники при торговле пивом.

Расскажем, нужна ли онлайн-касса при торговле пивом.

Оставьте номер телефона, мы перезвоним Вам и проконсультируем!

Что говорит №290-ФЗ о торговле пивом?

Прежде всего, своей ст.7 №290-ФЗ представил длинный перечень льготных условий по переходу на онлайн-кассы для отдельных категорий предприятий. В частности, п.7 ст.

7 №290-ФЗ дает организациям и предпринимателям право до 01 июля 2018 года не применять ККТ, если указанным лицам старой редакцией №54-ФЗ позволялось при расчетах наличными средствами и (или) платежными картами не применять ККТ.

Этот пункт распространяет свое действие только на тех, кто применяет патентную налоговую систему и систему ЕНВД, но при условии, что указанные налогоплательщики:

- занимаются деятельностью, которая подпадает под действие патентной системы или налоговой системы ЕНВД и для которой по старым правилам не требуется применение ККТ. Кроме того, из этого списка также должны быть исключены те виды деятельности, которые регулируются п.2 и п.3 ст.2 старой редакции №54-ФЗ;

- по требованию клиента выдают документ, который подтверждает прием денег при расчете;

- выдаваемый клиенту документ соответствует по реквизитам п.2.1 ст.2 старой редакции №54-ФЗ;

- кроме того, указанные лица могут не применять ККТ только при реализации расчетов наличными средствами и (или) с помощью платежных карт.

В числе этих льготников есть и те продавцы, которые уплачивая единый налог на вмененный доход, занимаются торговлей пива через магазины или заведения общепита. И с учетом п.7 ст.7 №290-ФЗ они вправе не выполнять переход на онлайн-кассы до 01 июля 2018 г.

Что меняется в №171-ФЗ с 31 марта 2017?

С этой даты вступает в силу новая редакция отдельных статей №171-ФЗ, в том числе, и ст.16 (пп.1 ст.1 №261-ФЗ от 03.07.2016 г.). И теперь в соответствии с п.10 новой редакции ст.

16 розничная торговля алкогольной продукцией и розничная ее реализации при оказании услуг общественного питания организациями и предпринимателями может осуществляться только с применением контрольно-кассовой техники.

Таким образом, теперь нужно согласно обновленной редакции №171-ФЗ пробивать кассовый чек, если торговля алкогольной продукцией осуществляется через магазин или, например, через кафе.

А что насчет пива? При торговле пивом нужно будет использовать онлайн-кассу?

Ст.2 (п.7) №171-ФЗ относит к алкогольной продукции спиртные напитки, в числе которых коньяк и водка; вина, фруктовые вина, ликёрные вина, шампанское, винные напитки, а также пиво, пивные напитки, медовуху, пуаре и сидр.

Источник: https://online-kassa.pro/zakon/nuzhna-li-onlajn-kassa-pri-prodazhe-piva-2017.html

Нужна ли онлайн касса при продаже пива

В конце декабря 2016 года на нашем сайте была опубликована статья об изменениях в законопроектах, регламентирующих тем или иным образом продажу пива и других пивных напитков (сидр, медовуха и т.п.). Указанная статья послужила причиной для подробного обсуждения в комментариях последствий перечисленных изменений для пивного бизнеса.

В числе широко обсуждаемых вопросов выделяется вопрос о том, нужна ли онлайн касса при продаже пива. Поэтому указанной теме мы решили посвятить отдельную статью.

Начнем с того, что

Нормативные акты, устанавливающие порядок применения при осуществлении коммерческой деятельности контрольно-кассовых аппаратов, также претерпели изменения, вступающие в юридическую силу в 2017 году.

Так, на 2017 год был запланирован плавный переход организаций и индивидуальных предпринимателей на онлайн-кассы, т.е. контрольно-кассовую технику, в задачи которой входит передача в режиме онлайн данных о кассовых операциях операторам фискальных данных.

В соответствии с

переход на такого рода кассовые аппараты должен быть осуществлен к 1 июля 2017 г.

При этом, до 1 июля 2018 года разрешено не применять контрольно-кассовую технику Индивидуальным предпринимателям, применяющим патентную систему налогообложения и плательщикам единого налога на вмененный доход.

В связи с этим, у относящихся к двум указанным выше категориям лиц возник вопрос о том, нужна ли онлайн касса при продаже пива в 2017 году, если указанным категориям предпринимателей закон о контрольно-кассовой технике разрешает не применять таковую до 1 июля 2018 года.

Ранее мы отвечали утвердительно, поскольку закон о контрольно-кассовой технике не содержит положений, отменяющих обязанность применять контрольно-кассовую технику при торговле пивом. А сам закон об обороте алкогольной продукции не содержал каких-либо исключений из такого правила.

Однако, 29.07.2017 г. вступил в силу Федеральный закон, которым были внесены изменения в ст. 16 Закона об обороте алкогольной продукции №171-ФЗ. В частности, положения о применении контрольно-кассовой техники выглядят следующим образом:

Теперь законодатель расставил в этом вопросе все на свои места, поскольку указал, что применение ККТ должно происходить в соответствии с законом об онлайн-кассах, в котором для плательщиков единого налога и предпринимателям, работающим по патенту предоставлена отсрочка от обязательной установки онлайн-касс до 1 июля 2018 года.

Хочется уделить дополнительное внимание вопросу о том, нужна ли онлайн касса при продаже пива в тех случаях, когда доступ к сети Интернет полностью отсутствует.

Так, на уровне субъекта Российской Федерации должны быть составлены и утверждены списки отдаленных и труднодоступных местностей, не имеющих доступа к Интернету.

В подобных населенных пунктах, в соответствии с ч.7 ст.2 Закона о контрольно-кассовой технике, организации и ИП также обязаны применять ККТ, однако, за ними закреплено право применять указанную технику в автономном режиме, не осуществляя передачу данных посредством сети Интернет:

Соответственно, организациям, а также ИП, торгующим пивом и пивными напитками в розницу на территориях отдаленных и труднодоступных, вменяется обязанность в использовании контрольно-кассовых аппаратов.

Также, довольно интересным, в том числе и для нас, является вопрос о том, нужна ли онлайн касса при продаже товаров, за исключением пива индивидуальными предпринимателями на ПСН и плательщиками Единого налога, или при продаже товаров, не относящихся к категории алкогольных напитков, контрольно-кассовую технику можно не применять.

С нашей точки зрения, продажа пива через ККТ и одновременный с такой продажей отпуск других товаров в магазине без применения кассы недопустимы. Так, полагаем, что в случае регистрации ККТ в налоговом органе применение кассовой техники становится обязательным для всех категорий товаров, реализуемых магазином.

[su_quote]

Отметим, что изменения в законодательные акты о применении кассовой техники и об обороте алкогольной продукции вступили в юридическую силу совсем недавно, поэтому разъяснений контролирующих органов по многим вопросам, касающимся правоприменения, еще не публикуется. Свою позицию мы можем выстроить только из буквального толкования вышеуказанных нормативных актов.

Поэтому с целью обоснования или опровержения указанного вывода с нашей стороны было направлено обращение за разъяснениями в налоговую инспекцию. Указанный вопрос на обсуждение пока просим не выносить, поскольку в ближайшее время в статью будут внесены дополнения.

Купить онлайн кассу в Красноярске вы можете в компании «Правовое Содействие Бизнесу», коммерческое предложение которой опубликовано ЗДЕСЬ, телефон компании: +7 (391) 24-24-321.

Если у Вас после прочтения настоящей статьи возникли другие вопросы, пожалуйста задайте их в комментариях, будем рады дать Вам ответ и сделать нашу статью еще полезней и содержательней.

Также регистрируйтесь на нашем Форуме, где мы будем регулярно отвечать на текущие вопросы, напрямую не связанные с темой данной статьи!

Источник: https://KrasPivo.ru/nuzhna-li-onlayn-kassa-pri-prodazhe-piva/

Ответы налоговой по онлайн-ККМ

10.02.2017

С 31 марта 2017 года на новые онлайн-кассы с фискальными накопителями обязаны будут перейти организации, торгующие пивом и прочими алкогольными напитками.

С 1 июля требование передачи данных в налоговую в режиме реального времени должны будут соблюдать все торговые предприятия на ОСНО, УСН и ЕСХН.

С 1 июля 2018 года действие обновлённого 54-ФЗ распространится на организации, оказывающие услуги населению с выдачей типографских бланков строгой отчётности (БСО).

Все отправные точки закона известны, однако у предпринимателей остаётся ещё очень много вопросов.

Задать их можно на бесплатных семинарах ГК «СофтЭксперт» главному налоговому инспектору Контрольного отдела УФМС России по Тульской области Трегубову Евгению Сергеевичу.

Представитель правоохранительных органов уже дважды побывал на наших мероприятиях. Предлагаем ознакомиться с некоторыми из его ответов:

1) Где в законодательстве найти информацию по новым правилам торговли подакцизными товарами?

— Смотрите закон 261, статью 16. Этот закон вносит изменения в базовый 171 закон.

2) Будет ли отменена документация? В частности, журнал кассира.

— Согласно доведённому до сведения налоговой службы разъяснению Минфина, налогоплательщики, применяющие новую контрольно-кассовую технику, вправе отказаться от сдачи ряда отчётных документов. При передаче данных в режиме онлайн всё и так будет видно. Журналы актов точно будут не нужны.

3) Обязательно ли в чеке расписывать номенклатуру товара? Зачастую у нас накладная занимает несколько листов. Неужели в налоговую надо будет передавать подробные сведения о каждой печеньке? Есть ли период, отсрочивающий передачу номенклатурных данных?

— Обязанность подробно расписывать в чеке наименование товара наступает с 2021 года.

4) А если товар подакцизный? В частности, алкоголь. Нужно расписывать номенклатуру?

— Да.

5) Что делать в случае отсрочки платежа? Как печатать чек, если поставка закрывается частично, а не полностью?

— Вопрос по авансам, предоплате, постоплате в данный момент рассматривается на уровне центрального аппарата.

6) Если магазин торгует алкоголем и прочими продовольственными товарами, надо будет всё проводить через кассу?

— Да, но если магазин работает на ЕНВД, срок перехода — 1 июля 2018 года.

7) В магазине два отдела, работающих по разным системам налогообложения. К 1 июля придётся поменять кассу для одного вида налогообложения.

Можно ли будет продолжать использовать старый аппарат с ЭКЛЗ в отделе, работающем по ЕНВД?

— Да, можно сделать 2 кассы для двух разных отделов.

Для ООО надо будет использовать новый аппарат с фискальным накопителем, для отдела с вменённым налогом до 1 июля 2018 года можно продолжать использовать старую кассу. С точки зрения налоговой это правомочно.

8) Если ИП работает на ярмарке, онлайн-касса нужна будет?

— Да, для вменёнки с 1 июля 2018 года.

9) Занимаемся торговлей по УСН. Наличных расчётов нет. Переводим деньги исключительно юрлицам через банк. Нужно ли будет покупать онлайн-ККТ?

— Нет, можно будет продолжать принимать безналичные платежи.

10) У нас онлайн-магазин. Принимаем оплату через платёжные системы Qiwi, Яндекс.Деньги, Webmoney, PayPal и т. д. Нужна ли будет онлайн-касса?

— Да.

11) Наша организация использует несколько касс. Можно ли в качестве эксперимента сейчас попробовать подключить к ОФД одну новую онлайн-ККМ? И потом вернуться к старой, в случае если возникнут какие-то сложности?

— Да.

К ОФД подключается не предприятие, а каждый конкретный кассовый аппарат.

Так что до 1 июля вы можете экспериментировать, переходя со старой кассы (у которой не закончился срок действия ЭКЛЗ и которая не снята с учёта) на новую, и обратно.

12) Если мы торгуем таким подакцизным товаром, как табак, но не продаём алкоголь, мы должны перейти на онлайн-кассу до 31 марта 2017 года?

— Нет, на табак данное требование не распространяется.

13) Чеки на электронную почту покупателя обязательно надо будет высылать?

— Нет, только ПО ПРОСЬБЕ покупателя.

14) Торгуем стоматологическими услугами. С 2002 года ФНС предоставляет налоговый вычет. При выписке справки для возврата по медицинским услугам клиенты регулярно ошибаются в написании ИНН. При этом предоставлять подлинники ИНН или копии отказываются. В результате постоянно возникают скандалы.

Что будет после перехода на онлайн-ККТ? К примеру, если человек ошибся в написании email, нам надо будет перебивать ему чек?

— Нет, можно отправить чек покупателю, не перебивая его в кассе. Все программные продукты 1С поддерживают такую возможность.

Но в крайнем случае можно аннулировать чек, оформить возврат.

15) Магазин был на ИП, торговал продовольствием. После выхода закона о том, что алкоголем может торговать только ООО, открыли добавочно ООО. Теперь алкоголь идёт по ООО, а все остальные продукты идут на ИП. При этом весь товар на соседних полках, в одном здании.

Сможем ли мы с 1 июля текущего года продолжать пробивать алкоголь через кассу, а всё остальное отпускать так?

— У вас 2 юрлица, 2 налогоплательщика: ООО и ИП. С точки зрения закона, вы обязаны пробивать по кассе только алкоголь. Но вы рискуете столкнуться с возмущением покупателей.

Как вы им будете объяснять, что здесь у нас ООО, а с тех полок начинается ИП со вменённым налогом? Могут начаться жалобы.

Если у вас остались вопросы к налоговой по 54-ФЗ, вы можете задать их Евгению Сергеевичу лично (следующий семинар 28 февраля) либо выслать нам по электронной почте 110@sfx-tula.ru — мы переадресуем.

Источник: https://www.sfx-tula.ru/news/company/8331/

Егаис и продажа алкоголя

Главное

- С 31 марта 2017 продавать алкоголь, только с ККТ.

- С 1 июля 2017 продавать алкоголь только с онлайн-кассой.

- Продавцы алкоголя в селах используют кассу с марта, а отправляют данные в ЕГАИС с июля.

- Общепит используют онлайн-кассу и отчитываются в ЕГАИС за приемку.

Оба закона затрагивают разные темы и преследуют разные цели.

Вы можете выполнять требования 54-ФЗ, но не передавать данные в ЕГАИС, тогда вас оштрафует РАР.

И наоборот, если вы выполняете требования ЕГАИС, но не соответствуете 54-ФЗ, вас оштрафует налоговая. Так что теперь продавцов алкоголя контролируют два независимых органа.

- Принимаете партию алкоголя от продавца — отчитываетесь в ЕГАИС.

- Когда клиент покупает алкоголь, вы:

- • Отправляете данные в ЕГАИС, если это вино, водка и т. д. (если продаете пиво, в ЕГАИС ничего не отправляете);

- • Отправляете данные о расчетах ОФД, неважно что вы продаете: водку, или пиво на разлив.

- Выдаете покупателю чек:

- • Если продаете пиво, в чеке печатаете один QR-код, по которому покупатель может проверить данные в налоговой;

- • Если продаете крепкий алкоголь, в чеке печатаете два QR-кода, по которым покупатель может проверить подлинность алкоголя и налоговый отчет в ФНС.

- Все отправленные данные хранятся у ОФД и в ЕГАИС.

Не все ККТ, которые поддерживают ЕГАИС, можно модернизировать до онлайн-кассы. Подробную информацию узнайте у своего производителя ККТ.

Чтобы зарегистрировать кассу в ФНС через интернет, нужна электронная подпись. Подпись для ЕГАИС использовать нельзя, поэтому вам придется покупать новую.

Если вы продаете алкоголь, то в чеке должны быть:

- новая номенклатура, согласно 54-ФЗ;

- QR-код для проверки чека в ФНС;

- QR-код для проверки чека в ЕГАИС.

Любые исключения в законе не относятся к продавцам спиртных напитков. Если раньше вы не использовали ККТ, то должны перейти на онлайн-кассы с 31.03.17.

Единственное что поменялось после выхода 54-ФЗ — способ отчетности перед ФНС. Раньше вы меняли ЭКЛЗ раз в 13 месяцев и сдавали отчеты в налоговую. Теперь вы должны отправлять все данные сразу через интернет.

Свяжитесь с поставщиком вашей кассы, и узнайте можно ли ее модернизировать. Если да, тогда работайте, как и раньше, но вместо ЭКЛЗ в кассе будет стоять фискальный накопитель.

Если ККТ нельзя модернизировать, покупайте новое оборудование.

Если у вас перебои со связью, то чтобы отправить информацию ОФД у вас есть 30 дней. Но в ЕГАИС вы обязаны передать данные не позднее 3 дней с момента приемки или продажи (в сельской местности не позднее 7 дней).

Источник: https://Online-kassa.ru/egais-alkogol/

Торговать спиртным без онлайн-касс нельзя

С 31 марта розничные торговцы алкоголем обязаны работать с онлайн-кассой. Сведения о каждой проданной бутылке вина или банке пива теперь поступают сразу в контролирующий орган. Без кассы нельзя.

Об этом предупреждали, но успели не все. Подвели поставщики или касса попалась бракованная и не подключилась.

Сегодня о том, чем грозит торговля алкоголем без онлайн-кассы и можно ли смягчить ответственность.

Если вы ничего не поняли из предыдущего абзаца, почитайте нашу февральскую статью о новых кассовых аппаратах, требующих подключения к интернету.

Кому нужно подключать кассу

Подключаться нужно всем, кто торгует алкоголем, независимо от объема торговли и выбранного режима налогообложения.

Исключение сделали лишь для продавцов в населенных пунктах с населением меньше 10 000 человек, где нет интернета и подключаться не к чему. Перечень таких населенных пунктов утверждается правительством. Уточните дважды.

По этому закону предприниматели на патенте или на ЕНВД могут не ставить кассовые аппараты до 1 июля 2018. Но к обороту спиртных напитков применяются частные нормы. Онлайн-касса нужна и пивному ларьку, и магазину элитных вин.

Какую кассовую технику использовать

Подходит не каждый кассовый аппарат. Смотрите перечень аккредитованных моделей на сайте ФНС. Перечень обновляется и пополняется.

Данные передаются в налоговую через оператора фискальных данных — ОФД. С ним заключают договор. Сами данные отправляются кассой автоматически, без вмешательства кассира.

При кратковременных отключениях интернета останавливать торговлю не нужно.

Современные кассовые аппараты запоминают совершенные операции. Поэтому при отключении сети можно спокойно продолжать работу. Когда связь восстановится, кассовый аппарат передаст новые данные.

Как накажут за торговлю в обход онлайн-кассы?

Должностное лицо или индивидуального предпринимателя оштрафуют на 25–50 % от выручки. Минимальный размер штрафа — 10 000 рублей.

Юридическое лицо оштрафуют уже на 75–100 % выручки. Минимум на 30 000 рублей.

И лучше, чтобы кассовый аппарат у вас был. Если он неисправен, виноват неквалифицированный кассир или директор, который не остановил торговлю. Оштрафуют должностное лицо. Когда онлайн-кассы нет, оштрафуют лицо юридическое, а это дороже.

Если нарушение обнаружат повторно, а общая сумма продаж в обход кассы (или вовсе без кассы) превысит миллион рублей, налоговая может остановить работу предприятия на 90 суток.

Как избежать наказания

Минфин понимает, что не все предприниматели ленятся, хитрят и торгуют контрафактным «боярышником». Многие добросовестные бизнесмены столкнулись с объективными трудностями. В продаже нет нужных моделей кассовых аппаратов.

Производители кассовых аппаратов оказались не готовы к спросу, возник дефицит. Кто-то работал по патенту и вообще не представляет, что такое касса. Им сложно разобраться в моделях аппаратов, онлайне, накопителях, ОФД, ЦТО.

А если неправильно подключить онлайн-кассу, фискальный накопитель заблокируется. Придется ждать приезда специалиста из сервисного центра.

[su_quote]

Минфин пошел навстречу бизнесменам и в письме № 03-01-15/17554 от 27 марта 2017 избавил от наказания тех, кто сделал все возможное, чтобы соблюсти закон.

Чтобы не наказали, нужно предъявить доказательства: например, договор на поставку, заключенный в разумные сроки до 31 марта. Если в продаже нужного аппарата не было, потребуется справка из магазина.

Если у вас касса старого образца, которая в интернет ничего не отправляет, вы регулярно меняете блок электронной кассовой ленты.

Если срок службы блока истекает после 31 марта, вам необязательно выбрасывать рабочее оборудование и ставить онлайн-кассу. Минфин в вышеупомянутом письме разрешает переходить в «разумный срок до окончания действия блока ЭКЛЗ».

Какие сроки Минфин считает разумными — определит проверяющий. Вполне вероятно, что за несколько дней или даже недель ничего не будет.

Зачем все это нужно и кому это выгодно

Новая система контроля оборота алкоголя задумана чиновниками для борьбы с контрафактным алкоголем. Чиновниками движет забота о здоровье граждан и государственном бюджете. Чтобы люди не пили водку на метиловом спирте, нужно чтобы её им не продавали. А чтобы доходы от акцизов на алкоголь поступали в бюджет, нужен надежный контроль оборота.

Выгодно это и предпринимателю: конкуренция станет более открытой и справедливой. Если раньше недобросовестных продавцов особо никто не ловил, то теперь контролирующие органы будут их сами искать, находить и наказывать.

Внезапных выездных проверок тоже станет меньше. Данные о каждой покупке передаются прямо в налоговую, инспектору не нужно ездить по точкам лично.

Источник: https://nebopro.ru/pivo-po-cheky

Обязательно приобрести ККТ до июля 2018 года

Согласно нововведениям, в 54-ФЗ бизнесмены на ЕНВД и патенте должны обеспечить свои торговые точки ККТ не позднее июля 2018 года. Пока не установлен кассовый аппарат продавец предоставляют клиенту товарный чек, если тот потребует. В дополнении к этому требованию представители малого бизнеса будут отправлять в ФНС отчёт, который состоит из наименования продукции, работ и услуг.

Фискальные данные в 54-ФЗ статье 1.1 законодательство толкует как информацию об ООО или ИП, которые ведут расчёты, о кассовой технике, принимающей участие в расчётах, а также о прочих данных, которые фиксирует ККТ или операторы фискальной информации.

Закон определяет фискальный документ как информацию, которая предоставляется в формате кассового чека или бланка строгой отчетности в электроном/бумажном виде с защитой фискального признака.

В статье 4.7 описано, что подразумевается под кассовым чеком — перечень таких сведений:

- Наименование товара, работы, платежа, их количества и выплаты;

- Цена за единицу с учетом скидки или наценки;

- Стоимость с учетом скидки или наценки.

Исходя из выше указанных определений можно сделать вывод, что фискальные данные это и есть кассовый чек, ведь он содержит номер фискального накопителя и заводской номер кассы, то есть все фискальные признаки.

Поправки 171-ФЗ с 31 марта 2017 года

В июле 2016 года в силу вступило изменение 261-ФЗ о том, что розничные продавцы алкоголя должны отпускать продукцию только с применением кассового аппарата начиная с 31 марта 2017 года, независимо от того или это магазин на ЕНВД или это общепит. На первое время предприниматель может закупить дешевый ККТ, так как передача номенклатуры по остальной продукции вступит в действие не ранее 2021 года.

Приоритетность одного закона над другим формируется ввиду преимущества специального права над общим. Таким образом юридические и физические лица на ЕНВД, которые торгуют алкогольной продукцией (вином, пивом или водкой) вне зависимости от их типа налогообложения с 31 марта 2017 согласно 171-ФЗ отпускают товар исключительно с применением ККТ, но без отправки данных в ФНС.

Подакцизные товары: значение, особенности продажи

Как указано в ст. 181 НК РФ к подакцизной продукции относятся табачные изделия, бензин, медицинские товары и прочее. В 290-ФЗ ст. 4.1 п. 6 прописано, что участники алкогольного бизнеса, занимающиеся деятельностью на ЕНВД и УСН должны менять фискальный накопитель (ФН) каждые 3 года.

Начиная с февраля 2021 года согласно ст. 7 п. 17 индивидуальные предприниматели на ЕНВД и УСН будут указывать в кассовом чеке номенклатуру продукции, но к подакцизному товару эти сроки не относятся.

Согласно 54-ФЗ ст. 2 п. 8 реализаторы подакцизного товара переходят на онлайн-кассы и фиксируют номенклатуру в кассовом чеке с 2017 года.

Какие цифры нужно запомнить продавцам подакцизной продукции:

- 12 месяцев — срок годности фискального накопителя;

- 2017 год — переход на использование онлайн-кассы;

- Отсрочка до 2021 года на передачу номенклатуры к данному товару не относится.

Изменение условий продажи пива с 31 марта 2017 года

В 290-ФЗ ст. 7 п. 7 указано, что предприниматели на ЕНВД и ПНС могут не устанавливать ККТ до 01.07.18 в том случае, если они:

- Ведут бизнес, который не регулируется 54-ФЗ статьей 2 пунктом 2 и пунктом 3;

- Предоставляют клиенту подтверждение приёма денежных средств при расчете — товарный чек, который соответствует требованием 54-ФЗ статье 2 пункту 2.1.

Однако те, кто занимается торговлей пивом в магазине или общепите, переходят на онлайн-кассы с 31 марта 2017 года согласно 171-ФЗ, потому что, специальные требования по обороту алкоголя приоритетнее чем общие нормы, которые указанные в 290-ФЗ.

Также, на основании 54-ФЗ статьи 2 пункта 7 продавцам алкогольной продукции в труднодоступной местности, которая отдаленная от сетей связи необходимо переходить на онлайн-кассы, не передавая кассовую документацию в налоговый орган.

При этом потребитель может получить чек только в бумажном виде.

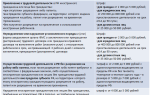

Штрафы по 171-ФЗ

Штрафные санкции применяются налоговыми инспекторами к представителям торговых точек, которые продают спиртное, но не установили ККТ до 31 марта 2017 в соответствии с КоАП ст. 14.5 ч. 2:

- Для ООО от 30 000 рублей выручки, не менее 75 % выручки;

- Для директора от 10 000 рублей дохода или 25% — 50% выручки.

Согласно КоАП ст. 14.5 ч. 3 в случае обнаружения повторной торговли алкогольными напитками без кассовой техники, а выручка более 100 000 рублей, то назначается следующее:

- Для ООО к штрафу добавляется отстранение от деятельности на 3 месяца;

- Для должностного лица — лишение возможности торговать алкоголем до 3 лет.

Также, штраф начисляется продавцам спиртного, которые используют кассы «старого» формата не способные отправлять данные о сбытом алкоголе в ИНФС:

- должностному лицу 1 500 — 3 000 рублей;

- юр. лицу 5 000 — 10 000 рублей.

Если налоговая служба зафиксировала от потребителя жалобу о не предоставлении чека продавцом торговой точки, где он купил алкоголь, то данное заведение будет оштрафовано на такие суммы:

- 2 000 рублей для должностного лица;

- 10 000 для юр. лица.

Как выбрать онлайн-кассу?

Одно из главных условий для магазина, который занимается сбытом спиртосодержащих напитков — наличие регистрации торговой точки в ЕГАИС и взаимодействие с системой через отправку данных о продаже спиртного.

Главное свойство, которым должна обладать приобретенная онлайн-касса заключается в её способности взаимодействовать с ЕГАИС.

Для предпринимателей, которые собираются купить такую технику налоговая служба в начале 2017 года презентовала каталог моделей онлайн-касс и предоставила все необходимые данные: ценовую категорию, характеристику и адреса торговых точек, где можно приобрести онлайн-ККТ. В дополнение к этому разработана инструкция как обновить ККТ, что бы она соответствовала запросам, которые указаны в 54-ФЗ.

Какими характеристиками должна обладать онлайн-касса:

- Возможность подключать QR-сканер и распечатывать чек с QR-кодом;

- Программирование работы для каждого продавца магазина;

- Фиксация продаваемого товара отдельно друг от друга;

- Синхронизация с большим объемом номенклатурной продукции;

- Наличие эквайринга позволит принимать оплату с банковской карты.

Можно закупить отдельно терминал для безналичной оплаты и онлайн-кассу при этом сумма покупки будет дороже чем приобретение ККТ, который уже запрограммирован принимать безналичные платежи. В перечне кассовой техники от ФНС есть такой аппарат стоимостью в 21 000 рублей.

Продавец использует сканер во время продажи горячительных напитков, кроме пивных для считывания кода на бутылке.

Оператор фискальных данных (ОФД): цель и функции

Всем участникам алкогольного бизнеса придётся иметь дело с ОФД для легитимной торговли. Оператором фискальных данных называют организацию, которая работает с данными о реализации алкогольной продукции, а именно:

- Обрабатывает информацию фискального характера;

- Служит архивом поступающей отчетности о сбыте алкоголя;

- Отправляет результаты проделанной работы в налоговую службу.

Ежедневно на сервер данной организации поступают кассовые сведения об обороте спиртного, которые в зашифрованном виде хранятся на протяжении 5 лет. В обязанности оператора ФД входит защита прав потребителей алкоголя, с помощью предоставления сведений о приобретении алкогольного напитка, которые можно получить, установив на свой гаджет приложение «Проверка кассового чека».

В России всего действует 10 ОФД: Общество с ограниченной ответственностью «Ярус», Общество с ограниченной ответственностью «Яндекс.ОФД» и т.д., с полным списком можно ознакомится на сайте ФНС.

Пошаговая схема работы онлайн-кассы в алкогольном бизнесе

- Происходит сканирование бутылки, которую покупатель желает приобрести;

- Данные поступают в ККТ, затем предаются в ФН, где их зашифруют;

- Задача ФН передать заверенные сведения фискальному оператору, который заверяет подписью подлинность документа;

- ОФД предоставляет отчётность в налоговую службу и в кассу для подтверждения регистрации чека;

- ККТ распечатывает потребителю чек с QR-кодом, который можно проверить на сайте налоговой службы.

После ознакомления с необходимой информацией о нововведениях в алкогольном бизнесе можно в очередной раз убедиться, что государство с каждым годом принимает новые законодательные акты в сфере алкогольного рынка с целью не допустить в оборот низкокачественную продукцию. Поэтому штрафные санкции за фальсифицированную деятельность высокие, что стимулирует игроков алкогольного рынка вести игру по правилам законодательства.

Источник: https://AlcoRetail.ru/obyazatelno-priobresti-kkt-do-iyulya-2018-goda.html

Продажа пива в 2018 году

Продажа пива, штрафы, лицензии, закон, егаис, журналы, кассы, время продажи, маркировка, ответственность, на розлив и иные новые пивные вопросы, а также, что нужно для продажи в 2018 году, и другие вопросы в статье от экспертов отрасли — Московских юристов из «Малина-Групп», статья постоянно обновляется, последний раз: 25.02.2018 года.

- Особенности регулирования продажи пива в России

- Где можно, а где нельзя продавать пиво

- Запрещено продавать пивом ИП без ККТ

- Кто имеет право не применять онлайн-ККТ

- Ответственность за не применение ККТ

- Дружба общепита и алкоголя

- Что выбрать ООО или ИП при продаже пива

- ЕГАИС для продажи пива «что за зверь»

- Ответственность за нарушения + штрафа

- Доставка пива

- Продажа пива в пластиковой таре (ПЭТ) более 1,5 литра запрещена с 1 июля 2017 году.

- Ведение журнала учета объема розничных продаж

- Маркировка пива, сидра и иной пивной продукции

- Продажа пива в таре до 1,5 литра

Особенности регулирования продажи пива в России

Не нужна лицензия на продажу пива, сидр, медовуху иной алкогольной продукции (исключение вина, шампанское и спиртные напитки: водка, коньяк, бренди, бехеровка …. с долей этилового спирта свыше 9%), их можно продавать через ООО или ИП без лицензии в розницу и оптом, но важно соблюдать время продажи, ЕГАИС, наличие кассы, возраст покупателя, объем пластиковой тары.

05.04.2018 — Росалкогольрегулирование хочет запретить ИП торговать пивом, подробнее.

Подробнее об этом и других вопросах пивного рынка от экспертов отрасли — Малина-Групп. В случае появления новых законодательных разъяснений, статья дополняется, поэтому добавляйте в избранное.

Справочно (вынесено в отдельные статьи):

Где можно, а где нельзя продавать пиво

Главное в Федеральном законе о продаже алкоголя (ФЗ №171) в части продажи пива.

Не допускается розничная продажа алкогольной продукции в нестационарных торговых объектах, представляющие собой временные сооружения, на которое не возможно зарегистрировать право собственности, к примеру: киоск, ларек (палатка), павильон, прилавок).

Что такое – «Алкогольная продукция«, Не путать со «спиртные напитки«.

Организации, осуществляющие розничную продажу алкогольной продукции в городских поселениях, должны иметь для таких целей в собственности, хозяйственном ведении, оперативном управлении или в аренде (срок которой определен договором и составляет минимум 1 (один) год и более) стационарные торговые объекты и складские помещения общей площадью не менее 50 (пятидесяти) квадратных метров (в сельских поселениях не менее 25 (двадцати пять) кв. м.), а также контрольно-кассовую технику.

- Что такое ККТ.

- Что такое – Стационарный торговый объект.

НО ! Для реализации пива и пивных напитков, сидра, пуаре, медовухи указанное ограничение по площади торгового помещения в законе отсутствует, соответственно пивом можно торговать в стационарных объектах площадью менее 50 кв.м.

При этом важно помнить, что ответом на вопрос «с какого градуса нужна лицензия на алкоголь» является следующее, алкогольная продукция до 0,5% не является подакцизным товаром.

Справочно: Алкогольная лицензия (на 2018 г.)

Ваши вопросы и комментарии ждем в нашей группе в контакте или на почту. Все, что получим от вас проанализируем и дополним указанную статью.

Запрещено продавать пивом ИП без ККТ

С 31 марта 2017 года запрещено ИП продавать пиво без ККТ, но есть исключения ИП на ПСН и ЕНВД, об этом ниже.

Применять кассу так же нужно кафе и ресторанам.

Согласно абзаца 9 пункта 10 статьи 16 Федерального закона № 171-ФЗ (в новой редакции) розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания осуществляются с применением контрольно-кассовой техники.

Малина-Групп обращает внимание!!!, что указанная норма не подразумевает каких либо исключений, как то использование налогоплательщиками специальных налоговых режимов, осуществление указанной деятельности в удаленных и труднодоступных местах и других.

На какой закон делать упор по данному вопросу

Учитывая, что закон о продаже пива (171-ФЗ) является специальным по отношению к Федеральному закону от 22.05.

2003 года № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежный расчетов и (или) расчетов с использованием электронных средств платежа» (далее – Федеральный закон № 54-ФЗ) при решении вопроса о применении контрольно-кассовой техники в случае продажи алкогольной продукции должны применяться нормы именно данного закона.

Источник: https://malina-group.com/prodazha-piva/

Онлайн кассы алкоголь

З июля 2016 был принят 290 ФЗ, который изменил 54 ФЗ о применении контрольно кассовой техники.

Главным и самым волнующим изменением ККТ стало, это применении кассы нового образца в народе её назвали Онлайн Касса.

Для работы онлайн кассы теперь требуется работать с ФН (Фискальные накопители), ОФД (Операторы фискальных данных), что это такое я расскажу дальше.

Что такое Онлайн касса

Онлайн касса — кассовая машина, которая имеет фискальный регистратор, который может печатать на своих чеках QR код и ссылку на проверку чека, так же эта касса работает с ОФД, имеет ФН. Если у Вас старая касса не стоит сразу же огорчаться возможно получится её доработать, купив пакет доработки и обновив кассовое программное обеспечение.

ФНС разместила на своем сайте Государственный реестр контрольно-кассовой техник (посмотреть), где можно увидеть входит ли Ваша касса в список рабочих онлайн касс, если не входит, то её применять по новому законодательству будет нельзя, так же есть сервис проверки заводского номера ККТ (проверить ККТ).

Что такое ФН (фискальный накопитель)

ФН (фискальный накопитель) — специальное защищенное хранилище данных (пришло взамен ЭКЛЗ), в котором хранится информация о кассовых операциях (фискальных данных), фискальный накопитель шифрует фискальные данные и передает их оператору фискальных данных.

В стране ведется строгий учет ФН накопителей, есть реестр фискальных накопителей (посмотреть), проверить свой фискальный накопитель Вы можете через сервис ФНС по проверке фискальных накопителей (проверить).

Фискальный накопитель нужно периодически менять, срок замены ФН зависит от Вашей системы налогообложения:

- Для ОСНО срок ФН — 13 месяцев

- Для УСНО, ЕНВД, ПСН срок ФН — 36 месяцев

После замены Фискального накопителя ФН хранить его нужно еще 5 лет.

Примерная цена ФН около 5000-7000 р.

Что такое ОФД (оператор фискальных данных)

ОФД (Оператор Фискальных Данных) — специальная организация, получившая статус ОФД, которая занимается обработкой, хранением и отправкой фискальных данных в налоговую ФНС.

Фискальные данные по всем кассовым операциям на Вашей кассе ОФД должна хранить на своих серверах 5 лет. Так же ОФД взаимодействует с покупателями, позволяя проверять на кассовые чеки через сервис ОФД.

ОФД еще называют фискальным оператором.

ОФД является посредником между Вашей организацией и налоговой инспекцией при передаче фискальных данных, сделано это было для разгрузки работы ФНС.

ОФД стать очень сложно, в стране очень мало компаний список операторов фискальных данных можете посмотреть здесь.

Онлайн кассы изменения

Рассмотрим более подробно, что конкретно должно измениться в работе с кассами ККТ.

— До вступления в силу требований 54 ФЗ кассовый аппарат имел ЭКЛЗ, теперь требуется заменить ЭКЛЗ на Фискальный накопитель ФН.

— Договор с ЦТО становится необязательным. Теперь государство обязывает работать с ОФД. Обязательно заключать договор с ОФД.

Для работы Онлайн кассы обязательно наличие Интернета.

— Упрощается процедура регистрации кассы в ФНС будет и быстрее и проще. Теперь зарегистрировать кассу можно будет через сайт ФНС с использованием электронной подписи ЭЦП.

— С применением онлайн касс не нужно будет вести кассовый журнал и пломбировать кассу.

— Помимо бумажного чека при запросе покупателя теперь продавец должен будет выдать покупателю электронный чек и передать его, либо на e-mail письмом, либо по смс.

*Не передача чека бумажного и электронного чека будет наказываться большими штрафами.

Как происходит продажа через Онлайн кассу

1. При покупке покупатель оплачивает покупку, данные по чеку попадают в ККТ.

2. ККТ передает данные в фискальный накопитель ФН.

3.

ФН зашифровывает своим специальным фискальным признаком фискальные данные по чеку и отправляет по специальному транспортному маршруту зашифрованные фискальные данные ОФД.

4.

ОФД принимает зашифрованные фискальные данные от ФН и расшифровывает их, проверяет и записывает себе в базу фискальных данных.

5. После ОФД отправляет информацию о том, что чек зарегистрирован на ККТ и она попадает в ФН.

5.

1 Так же ОФД отправляет информацию по чеку в ФНС. *ФНС для проверки может запросить данные у ОФД по Вашим фискальным данным и ОФД обязан предоставить ответно ей всю информацию.

6. После всей этой процедуры касса печатает чек, где должен быть QR код, номер ККТ, номер фискального признака ссылка на сайт налоговой и ОФД, где можно проверить чек на корректность.

Если предварительно перед проведением операции покупатель попросит предоставить чек в электронном виде, продавец должен дать ему такой чек, предварительно спросив телефон или адрес электронной почты.

Сейчас, на сколько я знаю, ОФД реализовали возможность передачи чека в электронном виде с помощью их сервиса, за услуги связи будет браться доп. плата.

7. Получив чек, покупатель может проверить чек по ссылке на сервис ОФД и так же через Сервис проверки и хранения чеков (посмотреть), либо через мобильное приложение ФНС «Проверка кассового чека» для Android (скачать), для iOS (скачать). Если при проверке чек оказался некорректным, покупатель может отправить жалобу на Вас в ФНС.

*В случае, если Интернета нет, чек который не передался в ОФД, будет храниться в ФН, в печатном чеке отобразится информация, что чек не был передан ОФД, касса поставит чек в очередь на повторную передачу чека в ОФД.

ВНИМАНИЕ! Если в течение 30 дней фискальные данные по чеку не будут переданы в ОФД, фискальный накопитель заблокируется и придется тогда покупать новый ФН.

Онлайн кассы сроки. Онлайн кассы алкоголь

c 1 февраля 2017

Должны подключиться все, кто только открывается, у кого закончилась ЭКЛЗ. С 1.02.2017 подключение касс с ЭКЛЗ запрещено.

до 31 марта 2017

Источник: https://AlcoBeer39.ru/54fz.html

Ип запретят продавать пиво без кассы с 31 марта 2017 года

В начале июля были приняты поправки в 171 федеральный закон и в закон о ККТ, согласно которым ИП должны будут установить кассы к 1 июля 2018 года (поправка в закон о ККТ 54-ФЗ), а ИП, продающие пиво — к 31 марта 2017 года (поправка в 171-ФЗ).

1. Со стороны закона о ККТ, пункт 7 статьи 7 освобождает ИП, использующих патентную систему налогообложения или ЕНВД, от необходимости устанавливать на торговых точках новые кассы вплоть до 1 июля 2018 года. То есть, у индивидуальных предпринимателей вроде как есть два года, чтобы приноровиться к новому порядку и пережить вынужденные расходы.

С другой стороны, стороны поправок в алкогольный закон, пункт 11 статьи 1 вносит изменения в статью 16 171-ФЗ. Обратим внимание на пункт 10 новой редакции статьи.

В девятом, последнем для пункта абзаце указывается: «Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания осуществляются с применением контрольно-кассовой техники».

Теперь обратимся к статье 9, которая диктует сроки вступления в силу закона и отдельных его положений.

О пункте 11 первой статьи говорится в пункте 4: «Подпункт «а» пункта 3, подпункт «а» пункта 9, пункты 10 и 11, подпункт «б» пункта 12, подпункты «б» и «в» пункта 13, пункты 15, 17 и абзацы первый – пятый и седьмой – девятнадцатый пункта 18 статьи 1, пункт 2 статьи 2, статья 3 настоящего Федерального закона вступают в силу с 31 марта 2017 года«.

Если по-русски, раньше ИП-шники, продающие пиво и алкоголь, как в рознице, так и в общепите, были освобождены от касс. Теперь же они будут обязаны их установить до 31 марта 2017 года. Розничная продажа алкогольной продукции и розничная продажа алкогольной продукции при оказании услуг общественного питания осуществляются с применением контрольно-кассовой техники.

При этом не совсем ясно, когда должна заработать эта норма. Налицо явное противоречие. И поскольку оба закона в равной степени приоритетны, потребуется внести изменения хотя бы в один из них. В противном случае неизбежны судебные разбирательства, результаты которых предсказать сейчас сложно.

Чтобы не нарушить ни один из законов, индивидуальные предприниматели должны будут установить новые ККТ уже к концу марта 2017 года, хотя другим нормативом их освободили от этого до 1 июля 2018.

Для остальных участников рынка, за исключением упомянутых в статье 9, пора модернизироваться придет уже «на днях», через 10 дней после дня официального опубликования.

При этом в «исключениях» мы не нашли информации о том, что для внедрения ККТ предусмотрены какие-то отдельные сроки. Так что получается, что согласно поправкам в 171 ФЗ, ИП должны установить кассы уже буквально «на днях».

Сайт OTCHET.SU предлагает ознакомиться с кассовой системой Мерката и системой управления продажами.

2.

Новыми поправками устанавливается, что, если место нахождения стационарного торгового объекта организации, осуществляющей розничную продажу алкогольной продукции, или место нахождения объекта общественного питания организации, осуществляющей розничную продажу алкогольной продукции при оказании услуг общественного питания, в период действия лицензии перестает соответствовать особым требованиям к розничной продаже алкогольной продукции в части прилегающей территории, такие организации вправе продолжать осуществлять деятельность по розничной продаже алкогольной продукции или розничной продаже алкогольной продукции при оказании услуг общественного питания в указанных стационарном торговом объекте или объекте общественного питания и возникшие ограничения к ним не применяются. В этом случае дальнейшее продление срока действия лицензии производится лицензирующим органом без учета возникших в течение срока действия лицензии ограничений в порядке, установленном настоящим Федеральным законом для выдачи, продления и переоформления лицензии на розничную продажу алкогольной продукции или лицензии на розничную продажу алкогольной продукции при оказании услуг общественного питания, но не более чем на пять лет.

Изменения вступят в силу с 01 марта 2017 года.

Переводим этот абзац на русский язык на конкретном примере:

-

У вас есть магазин с лицензией, продающий алкоголь.

-

Рядом открылась стоматология.

-

По старым правилам вы должны были бы закрыть магазин, или перестать продавать алкоголь.

-

Однако поправка дает вам право: а)доработать до конца срока действия лицензии; б)после этого еще раз продлить лицензию, но не более чем на пять лет.

Впрочем, в данной поправке есть проблема – она сформулирована так, что распространяется только на магазины с лицензией. А что делать ИП, продающему пиво и сидр, для чего лицензия не требуется? Если действовать строго по букве закона – придется закрыться.

Впрочем, по мнению юриста, есть небольшая надежда на судебную практику, если ИП будут оспаривать закрытие в суде, то, может быть, суды будут разрешать им продолжать работу по аналогии с лицензированием крепкого алкоголя, но на каких условиях – гадание на кофейной гуще.

[su_quote]

Поэтому сейчас профессиональным союзам, отстаивающим интересы пивоваров и малого бизнеса, следует приложить усилия и доработать закон так, чтобы и те предприниматели, которые не торгуют вином и водкой, могли не зависеть от внешних факторов и не бояться, что им придется закрыться от того, что кто-то захочет открыть рядом частный медицинский кабинет.

3.

Поправками устанавливается, что розничная продажа алкогольной продукции при оказании услуг общественного питания допускается только в объектах организации общественного питания, имеющих зал обслуживания посетителей (рестораны, бары, кафе, столовые, закусочные) (далее – объект общественного питания), вагонах-ресторанах (вагонах-кафе, вагонах-буфетах), а также на водных судах, воздушных судах, за исключением случаев, указанных в настоящем пункте, с условием вскрытия лицом, непосредственно осуществляющим отпуск алкогольной продукции (продавцом), потребительской тары (упаковки).

Судя по всему, данной поправкой депутаты хотели отсечь от продажи пива и алкоголя псевдообщепит (обычные магазины, поставившие столик, чтобы торговать ночью, или киоски, ставшие «общепитом», чтобы сохранить право продавать пиво).

Проблема в том, что в законе отсутствует нормативно закрепленное понятие «зал обслуживания потребителей». И как данная норма будет работать на практике, непонятно. Возможны три варианта:

— Под раздачу попадут не только псевдообщепиты, но и нормальные минибары, минипабы, где обслуживание осуществляется только за стойкой, или за одним-двумя столиками. Они будут вынуждены закрыться.

— Норма закона не будет работать в принципе, потому что в соответствии с Федеральным законом «Об основах государственного регулирования торговой деятельности», наличие помещения для обслуживания посетителей – характеристика любого торгового объекта.

— Начнется региональный произвол. В некоторых регионах уже до принятия этого закона стали появляться местные законопроекты о том, сколько столов должно быть в общепите, чтобы он имел право продавать пиво и алкоголь.

Есть и еще один вариант. Отраслевые союзы и профессиональное сообщество могут объединиться и попытаться убедить власти убрать из закона юридически некорректную норму. Но вопрос, будут ли они это делать.

Источник: https://otchet.su/news/40/