Налоговые проверки: виды, сроки, что проверяют

Налоговые проверки: к чему нужно быть готовым, как вести себя и как опротестовать результаты. Ответы на эти вопросы и комментарии экспертов читайте в статье.

Несоблюдение налогового законодательства является весьма серьезным прегрешением для налогоплательщиков во всем мире. Поэтому неудивительно, что налоговики стараются как можно строже следить как за компаниями, так и за физлицами. О том, как компании подготовиться к налоговой проверке и что от нее ожидать, расскажем далее.

Скачайте полезные документы:

Чек-лист: готова ли ваша компания к налоговой проверке

Критерии, вызывающие интерес налоговых органов

Способы ведения финансово-хозяйственной деятельности с высоким налоговым риском

Налоговая нагрузка по видам экономической деятельности

Рентабельность проданных товаров, продукции, работ, услуг и рентабельность активов организаций по видам экономической деятельности

Виды налоговых проверок

Для начала стоит разобраться, какие проверки бывают и как они проводятся. Первый вид проверок – с ним сталкиваются все организации – камеральные. Они проводится, так сказать, в гостях, то есть «по месту жительства» налоговой инспекции. Но есть и еще один вид налоговой проверки – выездная.

Его приходится «пережить» тем фирмам, которые привлекли особое внимание налоговиков. В этом случае специалисты приезжают «на дом» к вызвавшей у них подозрение в уклонении от уплаты налогов фирме. Этот вид проверки является более подробным и, как правило, позволяет обнаружить больше нарушений.

Рассмотрим подробнее оба вида проверок.

В целом основные особенности этих двух видов проверок представлены в таблице.

Таблица. Камеральная и выездная налоговая проверка

| Особенности | Камеральная проверка | Выездная проверка |

| Необходимо специальное решение ФНС? | нет | да |

| Срок | 3 месяца | 2 месяца, может быть продлен макс. до 6 месяцев |

| Место проведения | налоговый орган | офис фирмы |

| Количество проверок в год | Столько, сколько раз подана декларация | не более двух проверок одних и тех же налогов за один и тот же период |

| Документ после проверки | акт | справка+акт |

ВИДЕО: Отличия выездных и камеральных проверок

О том, чем отличаются камеральные и выездные проверки, рассказывает Егор Батанов, партнер юридической фирмы «Савельев, Батанов и партнеры»

Поговорим об этом подробнее.

Камеральная налоговая проверка

Камеральная проверка проводится в налоговой инспекции. Для этого налогоплательщики должны предоставить проверяющему органу необходимые документы, прежде всего декларацию, либо лично явившись с их бумажными вариантами, либо направив их по почте, либо, что удобно и экономит время – в электронном виде

Сроки камеральной проверки

Итак, в чем же состоят тонкости камеральной проверки? Один из важных моментов, который нельзя упускать из виду – это сроки. Законодательство выделяет на «камералку» три месяца, причем срок начинается с момента получения декларации (а не пояснений к ней, как иногда ошибочно считают).

Как отмечают эксперты, ограничение в три месяца для камеральной проверки соблюдается далеко не всегда.

Иногда компании, не без оснований заподозрив, что проверка затянулась, пытаются пожаловаться на действия налоговиков. Это, впрочем, не так легко сделать, отмечают эксперты.

Если дело доходит до обращения вышестоящий орган или в суд, то «податель жалобы должен обосновать нарушение своих прав в результате затягивания сроков проверки.

Кроме того, если неправомерным затягиванием сроков налогоплательщику были причинены убытки, то в соответствии со ст.

35 НК РФ можно претендовать на их возмещение и на привлечение работников налогового органа к ответственности за допущенные нарушения.

В данном случае необходимо обосновать и причинно-следственную связь между нарушением и причиненным убытком. К сожалению, случаи удовлетворения подобного рода требований редки.

Что проверяют контроллеры

Инспекторов интересует, прежде всего, выручка компании, ее прибыль, подлежащие уплате или уже уплаченные налоги.

Немаловажный момент – сопоставление этих сведений со средними цифрами компаний с аналогичным видом коммерческой деятельности. Показатели выручки и т.п. сравниваются с ранее представленными данные за предыдущие годы.

Кроме того, проверяющие выясняют, почему вдруг налоговая база снизилась, если такое произошло.

Какие документы нужны налоговикам во время камералки

Впрочем, бухгалтерии проверяемой организации нужно быть готовой к тому, что ей придется предоставить не только декларацию. Согласно ст.

93 НК инспекторы имеют право запросить у компании или ее контрагента дополнительные документы – например, по конкретной сделке.

Непросто придется и инвестиционным товариществам – им придется сообщить об участниках товарищества, а также о том, какая доля имущества и прибыли кому из них принадлежит.

Камералка по НДС

Недавно (в 2015 году) в Налоговый кодекс были ужесточающие изменения касательно декларирования НДС (см. также Опасные и безопасные схемы оптимизации НДС).

Теперь, чтобы проверить, правильно ли компания указывает этот налог или занижает цифры, обоснованно ли рассчитывает на льготы, у нее могут потребовать «первичку» и счета-фактуры (могут и у контрагентов запросить: не напрямую, а через их налоговые органы).

Разумеется, это происходит не каждый раз, а в тех случаях, когда налоговики обнаруживают какие-то противоречия данных.

Это малоприятно, поскольку в декларациях нередко встречаются погрешности: при переносе данных из счета указали не те цифры (по невнимательности или из-за опечатки) – и вот, расхождение декларации с этим документами налицо. Впрочем, в этом случае какие-либо кары компании не грозят: бухгалтеру нужно просто представить обновленную декларацию в течение пяти рабочих дней. То же срок применим и к пояснениям, которые могут запросить налоговики.

Возмещение НДС из бюджета

Еще сложнее пройти «камералку», если компания претендует на возмещение НДС из бюджета. Это логично, ведь государство не готово просто так возвращать деньги направо и налево, поэтому будет максимально придираться.

И вот тут фирме придется ждать (незваных) гостей: налоговики на основе постановления, заверенного их руководителем, теперь имеют право осмотреть офисы и склады компании и все, что в них находится (включая, само собой, документы). Раньше такие меры дозволялись лишь при проведении выездных проверок.

Такой же малоприятный визит может ждать и тех, кто указал слишком низкую сумму НДС.

Надо также помнить, что налоговое ведомство может учитывать не только «свежеподанные» декларации и иные документы, но те, которые компания предоставила раньше. Кроме того, проверяющие могут также запросить сведения различных госреестрах. При необходимости они имеют право пригласить эксперта или переводчика, а также допросить свидетеля.

Скачайте полезный документ:

Инструкция о порядке обжалования решений налоговой инспекции

Есть ли жизнь после камеральной проверки

Итак, проверка завершена. Что же дальше ждет компанию? Если нарушения не выявлены – то ничего: главбух и финдиректор могут более-менее расслабиться – до следующей проверки.

Гораздо хуже, если нарушения все же обнаружены. Об этом фирма-налогоплательщик узнает из акта, который составляется в течение 10 рабочих дней после того, как проверка закончилась.

Затем в течение пяти дней данный акт передают компании, у которой есть месяц, чтобы опровергнуть результаты проверки.

Руководство проверяющего органа обязано изучить возражения за десять рабочих дней и принять решение: либо налогоплательщик будет наказан, либо его аргументы вполне весомы и его оправдывают.

Впрочем, с 2016 года наказания стали несколько либеральнее: впервые проштрафившиеся малые и средние компании штраф платить не будут, им «погрозят пальчиком», т.е. вынесут предупреждение (КоАП, Статья 4.1.1).

Если вы не согласны с результатами

Если руководство фирмы не согласно с результатами проверки, оно может обжаловать их либо в налоговом органе более высокого уровня, либо в суде. Впрочем сначала имеет смысл подать возражения в ту самую налоговую, которая и проводила проверку.

Специальная форма для их подачи отсутствует. «Возражения могут быть оформлены в форме протокола или акта разногласий по акту камеральной налоговой проверки»,- отметил г-н Нагиев.

А вот если налоговая настаивает на своей правоте, тогда стоит обращаться в более высокие инстанции.

«Решение налогового органа может быть опротестовано в суде только после его обжалования в вышестоящем налоговом органе», — предупреждает г-н Нагиев. Для апелляции в вышестоящем органе у налогоплательщика есть месяц.

Впрочем, по словам г-на Голикова, «если этот срок пропущен, уже вступившее в законную силу решение можно обжаловать там же в течение года», а уже затем при необходимости идти в суд. Правда, пока суд да дело в прямом или переносном смысле, исполнить решение налоговиков все же придется.

Избежать этого можно лишь одним способом: предоставить банковскую гарантию (статья 138 НК).

ВИДЕО: Как оспорить акт проверки

О том, как получить и оспорить акт проверки, смотрите на видео. Советует Егор Батанов, партнер юридической фирмы «Савельев, Батанов и партнеры»

Вы нас не ждали…а мы приехали с выездной проверкой

В тех случаях, когда в декларации обнаружены нарушения/несоответствия, которые компания не может разумно объяснить или исправить, к ней «в гости» могут прийти налоговики. Это и называется выездной проверкой.

Фактически это означает, что проверяющие свалятся как снег на голову: в законодательстве не указано, что они обязаны предупреждать налогоплательщика о начале проверки. Для ее старта достаточно решения налоговой инспекции по местонахождению «подозреваемого» за подписью руководителя или его заместителя.

Сотрудники налогового органа могут попасть на территорию проверяемой организации, предъявив охране свои удостоверения и это решение.

Сроки выездной проверки

Впрочем, нервировать сотрудников в офисе налоговики могут только в течение четко установленного срока: два месяца. Срок в два месяца (он начинается с даты решения о ее проведении) определен для всей компании, если же речь идет об одном филиале или представительстве, то его можно проверять не дольше одного месяца.

В отдельных случаях, однако, выездная проверка может затянуться на четыре месяца и даже на полгода (рекомендовано использовать целые месяцы). Такие длительные сроки грозят:

- Крупнейшим налогоплательщикам

- Тем, кто вовремя не предоставил необходимые документы, поэтому сроки выездной проверки увеличились.

- Тем, на чьей территории случился форс-мажор: пожар, потоп и т.п.

- Налогоплательщикам, в отношении которых «всплыли» дополнительные факты о нарушениях, которые необходимо изучить.

- Фирмам с несколькими обособленными подразделениями.

В общем, как видно из вышесказанного, компания напрямую заинтересована в том, чтобы без проволочек предоставить все нужные документы и побыстрее расстаться с проверяющими.

Приостановка выездной проверки

Впрочем, иногда налоговые органы вынуждены приостановить выездную проверку (не больше, чем на шесть месяцев). Обычно это происходит из-за нехватки документов: их нужно затребовать у контрагента или у зарубежных госорганов.

Такая задержка может быть вызвана и необходимостью проведения экспертизы.

По словам г-жи Чариковой, «налоговые органы часто используют механизм приостановления проверки, в результате с момента начала до окончания выездной проверки может пройти более года».

Выемка документов

Помимо истребования документов налоговики могут при необходимости провести также их выемку. В этом случае компании лучше пойти навстречу налоговым экспертам, ибо чинение препятствий строго карается: согласно статье 19.4.1.

КоАП, если в результате таких действий проверка будет невозможна, то фирме придется заплатить немалый штраф: от 20 тыс. до 50 тыс. рублей. Изымать могут не только бумаги, но и компьютеры, аудиодиски, флешки и иные носители информации.

Чего не стоит делать во время выездной проверки

Самые обычные ухищрения (впрочем, бесполезные), на которые идут фирмы: директор ссылается на то, что он уехал (заболел), поэтому часть документов не может быть представлена, утаивают документы и различные носители информации, уговаривают свидетелей не давать показания и т.д. Это помогает мало, ибо дотошная проверяющая комиссия и свидетелей разыщет, и при необходимости кабинет или шкаф вскроет (см. также Способы защиты информации в компании).

Поэтому гендиректору, финансовому директору и бухгалтеру стоит задуматься, что же для них выгоднее: скопировать требуемые сведения из компьютера или лишиться крайне нужной в работе техники на неопределенный срок.

Кроме того, известно, что самая маленькая ложь рождает большие подозрения, поэтому если станет известно, что директор не был в больнице, а просто скрывался от проверки, то проверяющие будут еще подозрительнее и строже.

Впрочем, это не значит, что нужно соглашаться со всеми требованиями комиссии (в первую очередь выходящими за рамки закона).

Дополнительные мероприятия

В ряде случаев органы могут привлечь к проверке эксперта, который при обнаружении неожиданных фактов, может отразить их в своем заключении. При необходимости может быть назначен и переводчик, а в некоторых случаях прибегают и к допросу свидетелей. Возможно также проведение инвентаризации.

ВИДЕО: Допрос свидетелей

О том, что делать, если сотрудников компании вызывают на допрос, рассказывает Егор Батанов, партнер юридической фирмы «Савельев, Батанов и партнеры».

Участие сотрудников внутренних дел

Согласно письму ФНС от 25.07.

2013 с рекомендациями о проведении проверок налоговики могут также привлечь сотрудников органов внутренних дел, если обнаружены факты схем злостного уклонения от уплаты налогов, например, использование фирм-однодневок, фиктивное банкротство, смена учредителей либо руководства компании, реорганизация либо даже ликвидации фирмы. Сотрудники ОВД сотрудничают с налоговиками также в том случае, если фирма незаконно требует возмещения НДС. В таких случаях может быть проведена повторная проверка.

Возникает вопрос: а в какое время сотрудники налоговой службы могут находиться на территории фирмы, проводить осмотр, делать выемку?

Что проверяют

Проверяющие на выезде могут изучать правильность начисления как одного, так и нескольких налогов (это указывается в решении). И только у консолидированной группы налогоплательщиков проверяют налог на прибыль.

Проверке подлежит период в три года (до года, в котором принято решение о ее проведении). ФНС не разрешается проводить две или более выездные проверки в отношении одних и тех же налогов за один и тот же период. При этом одного налогоплательщика нельзя проверять больше двух раз год (кроме исключительных случаев).

Оформление результатов налоговой проверки

После окончания выездной проверки, в последний ее день составляется справка о ее проведении (для этого существует специальная форма, разработанная ФНС).

Таким образом, срок, который для нее потребовался, письменно фиксируется (что не происходит в случае камеральной проверки!) Затем, в течение двух месяцев проверяющие составляют акт о ее проведении.

Получив акт, недовольная компания, как и в случае с камеральной проверкой, может обратиться сначала в вышестоящую налоговую организацию, а если не повезет и там – то уже в суд.

Итак, оба вида налоговых проверок, камеральная и выездная, имеют, несмотря на все различия, немало общего. Самое важное, о чем стоит помнить руководству компаний-налогоплательщиков: оптимальный вариант взаимодействия с проверяющими: вежливая и спокойная готовность к сотрудничеству.

Это располагает, и сразу возникает меньше вопросов. Попытка что-то утаить может обернуться дополнительными мерами и крайне пристальным вниманием к документам и иным носителям информации.

Впрочем, нужно быть готовым к тому, что сами налоговые органы могут по своей инициативе затянуть проверку.

Источник: https://fd.ru/articles/158561-nalogovye-proverki-kak-proyti-qqq-17-m4

6 правил выживания во время налоговой проверки. Фото | Карьера и свой бизнес

Выездные проверки Федеральной налоговой службы (ФНС) более предсказуемы, чем милицейские. Обычно руководство компании оповещают о возможном приезде инспекторов заранее, устно или по почте. Как только вам принесли решение о проведении выездной проверки, начинайте готовиться.

Позаботьтесь о резервном копировании важных данных на удаленный сервер, чтобы изъятие компьютеров не повлекло за собой невосполнимого вреда. Подготовьтесь к мысли, что проверка ФНС — продолжительное мероприятие, в результате которого вам могут подсчитать излишние недоимки и назначить дополнительные санкции.

Вот пять правил, которые помогут руководителям избежать неприятностей на стадии проведения выездной налоговой проверки.

Установите личности проверяющих

Предложением «Предъявите ваши документы» можно сразу задать нужный тон работе проверяющих. Подобный тон дает сигнал чиновнику, что он здесь не главный, он тоже должен отчитаться. Если же документов вам не предъявляют, можете смело отказать в проведении проверки. Состава правонарушения это не образует, поскольку у вас нет точного представления о правовом статусе пришедшего лица.

Решение о проведении выездной налоговой проверки, которое также нужно потребовать у инспекторов, должно содержать следующие сведения:

- полное и сокращенное наименования либо фамилию, имя, отчество налогоплательщика;

- предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке;

- периоды, за которые проводится проверка;

- должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

Нередко в решении о проведении проверки указаны одни должностные лица, которым поручено проведение мероприятий налогового контроля, а выполняют их совершенно другие. Это воистину подарок. Документ, оформленный не указанным в решении о проведении налоговой проверки лицом, не может быть положен в основу доказательств вины налогоплательщика.

Вполне возможно, что такого решения в природе и не существует, а инициированная проверка — попытка проведения рейдерской атаки на предприятие. Если у вас остались сомнения, что перед вами сотрудники налоговой, позвоните в инспекцию ФНС и спросите, работают ли там данные сотрудники.

Оградите сотрудников от лишней суеты

Проверка ФНС всегда тормозит работу компании. Проверяющие то и дело поручают бухгалтерам предоставить те или иные документы, проанализировать какие-либо показатели или дать необходимые пояснения. Это отвлекает бухгалтеров и юристов. Можно постараться сделать так, чтоб проверка проходила не в офисе, а в ИФНС.

В соответствии со статьей 89 Налогового кодекса выездная налоговая проверка проводится на территории (в помещении) налогоплательщика на основании решения руководителя (заместителя руководителя) налогового органа. Но проверяемый вправе заявить об отсутствии возможности проведения проверки в своем помещении.

Главное — хорошо мотивировать такую просьбу (она удовлетворяется лишь в крайних случаях). Здесь можно изворачиваться настолько, насколько позволит фантазия: заболевания работников, дезинфекция, ремонт, отсутствие отдельного помещения и пр. Такая практика еще не устоялась, но отдельные успешные примеры уже есть.

Если повезет, проверка переедет в здание ИФНС, проверяющие потеряют уйму времени, нервных клеток и возможность оперативного истребования документов. А проверяемый получит стабильную работу предприятия.

Давайте копии, а не оригиналы

Сотрудники ФНС наделены правом истребования документов. В первую очередь их интересуют подлинники. Но по закону, когда у вас просят бумаги, вы можете предоставить не оригиналы, а заверенные копии.

При истребовании документов инспектор направляет налогоплательщику требование о предоставлении документов. После его получения в течение 10 дней налогоплательщик отдает заверенную печатью и подписью копию, а при необходимости представляет для ознакомления (то есть инспектор себе подлинник не забирает) оригинал.

В случае если для проведения мероприятий налогового контроля недостаточно копий документов проверяемого лица и у налоговых органов есть достаточные основания полагать, что подлинники документов могут быть уничтожены, сокрыты, исправлены или заменены, должностное лицо налогового органа вправе изъять подлинники документов. Но процедура выемки сложнее и обычно назначается тогда, когда нужно получить подлинник документа или когда налогоплательщик не хочет отдавать даже копию этого документа (часто такие ситуации совпадают). Подлинники могут забрать и без выемки, если налоговая проверка проводится по месту нахождения налогового органа.

Отмечайте ошибки сотрудников ФНС

Изучайте и сопоставляйте промежуточные акты налоговой проверки, записывайте упущения сотрудников ФНС. Например, если вас решили проверить только по единому налогу на вмененный доход для отдельных видов деятельности, работники инспекции не имеют права проверять правильность учета по единому социальному налогу.

Незаконны также требования предоставления документов, дачи разъяснений, опросы и прочие мероприятия налогового контроля, которые явно не имеют отношения к цели проверки.

Они могут быть обжалованы на более высоком уровне (руководитель, Управление Федеральной налоговой службы по субъекту РФ, Арбитражный суд) с большой вероятностью успеха.

Помните также, что сотрудники ФНС могут проверить только последние три календарных года деятельности налогоплательщика (согласно статье 87 НК РФ). Если проверяющие требуют документы по другим периодам (и это не указано в решении о проверке), их действия незаконны и подлежат обжалованию.

Собирайте козыри, но не спешите их выдавать

Некоторые действия и процессуальные решения сотрудников налоговых органов можно обжаловать сразу. Но часть из них придержите в качестве козыря на случай разбирательства в более серьезной инстанции. Идеальный вариант — замечать их, но не помогать чиновникам в устранении.

Можно посоветоваться с бухгалтером и юристом по поводу возможности их использования при защите.

Вполне вероятно, что в совокупности при достаточном обосновании (например, незаконное получение документов ненадлежащим должностным лицом — частый элемент «заказных» проверок) обжалование может помочь налогоплательщику достигнуть нужного результата.

Например, можно будет обжаловать незаконное изъятие подлинника без постановления о выемке. Если выемка была проведена без понятых, опечатывания, шнурования, нумерования и т. д., то этот «сюрприз» лучше оставить до рассмотрения дела о налоговом правонарушении в инспекции или в суде.

Проштудируйте Налоговый кодекс или позвоните специалисту

Источник: https://www.forbes.ru/svoi-biznes/biznes-i-vlast/48222-6-pravil-vyzhivaniya-vo-vremya-nalogovoi-proverki

Выездная налоговая проверка

Налоговая консультация: о выездных налоговых проверках в 2015 году.

ФНС России продолжает работать над тем, чтобы сократить количество проводимых выездных проверок. Вплоть до того, чтобы необходимость в выездных проверках налогоплательщиков вообще пропала.

Снижение количества этого мероприятия налогового контроля компенсируется работой убыточных комиссий. Так, в Москве в 2014 году одна инспекция в среднем проверяла около 50 налогоплательщиков.

А в целом по России количество проверяемых налогоплательщиков в рамках выездной ревизии составило менее 1 %.

Если налогоплательщик извещен о назначении проверки в отношении себя, то, скорее всего, он столкнется с доначислениями. Средняя сумма доначислений по итогам выездных проверок в Москве в 2014 году составила 14,6 млн рублей (материал по данным газеты УНП, 2014 год, № 15).

Выездные проверки в 2015 году станут жестче, предсказывает газета УНП. Руководство ФНС России недовольно, что более 10 % ревизий в Москве заканчивается доначислениями менее 1 млн рублей. По их мнению, такой итог выездных проверок возможен только из-за коррупции.

Нормальным должно стать совпадение результата проверок с предпроверочным анализом. Выездные ревизии в 2015 году должны назначить компаниям, которым можно доначилить не менее среднего по региону – от 5 млн рублей.

А при проверке с участием полиции средняя цифра доначислений по итогам выездной проверки и того выше – 26 млн рублей (УНП, 2014, № 42).

В 2015 году в ходе выездных проверок налоговики будут нацелены во многом на проверку соответствия доходов и расходов учредителей и руководителей компаний. Таких полномочий у налоговиков нет.

Вместе с тем, такая работа может оказаться эффективной и принести доход в бюджет, как это получается с убыточными и прочими комиссиями, в рамках которых налогоплательщика убеждают подать уточненку с увеличенными суммами фискальных платежей (УНП, 2014, № 43).

Если же фактическое несоответствие доходов и расходов взять как основание для выявления невыплаченных зарплатных налогов, то такая работа с большой вероятностью окупиться. Ведь чем больше разрыв, тем более вероятно, что доход получен безналичным путем. А значит, можно отследить источник получения денег и основание их получения.

Согласно данным УНП налоговики выигрывают у компаний 77 % спорных сумм по итогом налоговых проверок (УНП, 2015, № 3).

Не смотря на все страхи, большинство налоговых консультантов скажут вам, что у налогоплательщиков высокие шансы по оспариванию решения по итогом выездных и камеральных проверок.

Только Управления ФНС РФ в рамках рассмотрения апелляционных жалоб отменяют более трети спорных решений.

Причем свежая статистика показывает, что шансы отмены выше, если суммы доначислений небольшие (УНП, 2014, № 25).

Следовательно, бояться выездной проверки не стоит. Что можно посоветовать налогоплательщику при налоговой выездной проверке?

Получайте документы по налоговой проверке на руки. Нет смысла избегать получения решения, актов, требований налогового органа, так как это не препятствует деятельности проверяющих.

В силу НК РФ налогоплательщик считается получившим требование, акт или решение на шестой или по истечении шести дней.

Получив документ на руки, вы по крайней мере будете в курсе намерений налоговиков и у вас будет больше время подготовиться.

Не уклоняйтесь от предоставления документов.

Непредоставление документов по требованию, а также сопротивление проверочным мероприятиям дает право налоговому органу производить доначисления исходя из имеющихся данных о налогоплательщике расчетным способом подпункт 7 пункта 1 статьи 31 НК РФ. Также суды перестают принимать даже обоснованные доводы налогоплательщика при оспаривании действий налоговых органов, если сам налогоплательщик способствовал допущению ошибок налоговиками.

Не бойтесь гнева проверяющих, если это мешает вам отстаивать ваши законные интересы.

Действия налоговиков по воспрепятствованию получению налоговых выгод корректно сравнить с агрессивной средой, которая работает достаточно ровно и устойчиво, независимо от желания конкретных чиновников.

Общая направленность агрессии – максимально наполнить бюджет, в том числе путем уменьшения выплат из бюджета. Негласное правило: можно действовать не всегда законно, если налогоплательщик оставляет это без внимания.

Поэтому можно быть уверенным, что любая информация будет использована против налогоплательщика, если это поможет налоговикам наполнить бюджет.

Охлаждения пыла налоговиков стоит ждать только в случае, когда их стремление наполнить бюджет оборачиваются обратным эффектом: их незаконные действия увеличивают нагрузку на бюджет. Тогда налоговики начинают сами критически оценивать свои действия. Тут уже инспекция понимает, что нужно действовать более осторожно, и по пустякам налогоплательщика не беспокоить. Дороже для бюджета обходится.

Это общая парадигма мышления в налоговых отношениях по состоянию на текущее десятилетие.

Привлекайте налоговых консультантов! На этапе судебного разбирательства затраченные на налоговых консультантов средства возмещаются судом. Тем самым вы добьетесь не только уверенности в последствиях выездной проверки, но и добьетесь того, что налоговики будут задумываться в последующем о последствиях фискальных нападок на вас как на налогоплательщика.

Суды – реальная защита от произвола налоговиков. Конечно, суды дают своего рода «фору» налоговикам, что выражается в том, что основным оппонентом в суде является для налогоплательщика сам судья.

Бремя доказывания своей правоты возлагается фактически в большей степени на налогоплательщика (принцип состязательности работает не так, как в гражданско-правовом споре).

Налогоплательщику в налоговом споре стоит лучше готовиться, чем юристу из налоговой.

Но судьи независимы от налоговиков, а их объективность поощряется вышестоящей инстанцией. В этой связи оспаривание итогов выездной налоговой проверки в суде – действительно работает.

Доказав проверяющим свою правоту, взыскав с инспекции судебные расходы, налогоплательщик во многом отбивает желание у налоговиков придираться к нему по пустякам.

Поэтому доведение спора с налоговиками до суда – это то, что может остановить чрезмерное рвение налоговиков.

Если у вас выездная проверка, мы сможем помочь вам. Предварительная консультация производится бесплатно.

24.02.2015

Источник: https://rusyaev.ru/viezdnaja-nalogovaya-proverka-2015/

Выездная налоговая проверка: что ждать и как готовиться?

Выездная налоговая проверка — один из самых удобных для налоговых органов способов контроля за добросовестной и своевременной уплатой налогов налогоплательщиком. Выездная налоговая проверка проводится на территории налогоплательщика, может охватывать все уплачиваемые налогоплательщиком налоги за 3 года деятельности.

При этом проверке может быть подвергнут любой налогоплательщик: и организация, и индивидуальный предприниматель. Проверка осуществляется налоговым органом, в котором налогоплательщик стоит на учёте.

Кроме того, Налоговым кодексом РФ предусмотрена самостоятельная проверка филиалов и представительств организации (то есть проверка обособленных подразделений без проверки головной организации).

В этом случае проверку проводит налоговый орган по месту расположения этих обособленных подразделений.

Предметом выездной налоговой проверки является правильность исчисления, полнота и своевременность уплаты налогоплательщиком налогов. При этом налоговый орган может проверить как один налог, так и все налоги, исчисляемые налогоплательщиком.

Глубина проверки (период, который может быть проверен) по общему правилу составляет не более трех лет, предшествующих году вынесения решения о назначении проверки.

Пример: если решение о проведении проверки было вынесено в 2018 году под проверку попадают 2015, 2016 и 2017 годы.

При этом не имеет значения дата вынесения решения в 2018 году и даты получения его налогоплательщиком.

То есть даже если решение будет вынесено в конце декабря, а получено налогоплательщиком в январе 2019 у инспекции всё равно сохранится право проверить полные 2015, 2016 и 2017 годы.

Указание в Налоговом кодексе РФ на трехлетний период, не препятствует налоговому органу в рамках выездной налоговой проверки проверять отчётные периоды текущего года. На это в частности указал Верховный суд РФ в Определении от 09.09.2014 № 304-КГ14-737.

Но проверка может коснуться и более давних периодов, если по ним подавалась уточненная налоговая декларация. В этой ситуации налоговый орган в рамках выездной проверки вправе проверить период, за который подана уточненная декларация, даже если он выходит за пределы трехлетнего периода.

Кира Трунтаева

Ведущий налоговый юрист

Нарушение инспекцией правила трехлетнего периода приводит к тому, что все выводы и доначисления, сделанные за пределами периода, являются незаконными, и решение в соответствующей части будет подлежать отмене.

Налоговый кодекс также устанавливает определённые рамки для проведения выездных налоговых проверок.

Во-первых, налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Во-вторых, по общему правилу инспекция не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение одного календарного года. В исключительных случаях этот лимит может быть превышен, но для этого налоговому органу необходимо получить разрешение вышестоящего налогового органа.

Решение о проведении выездной налоговой проверки принимается налоговым органом. Инспектор должен предъявить его налогоплательщику перед началом проверки.

При этом решение должно быть составлено по специально установленной форме (форма решения утверждена Приказом ФНС России от 08.05.2015 №ММВ-7-2/189@) и содержать следующие обязательные данные:

- полное и сокращенное наименование либо фамилия, имя, отчество налогоплательщика;

- предмет проверки, то есть налоги, правильность исчисления и уплаты которых подлежит проверке. В данной графе налоговый орган вправе указать просто «по всем налогам и сборам»;

- периоды, за которые проводится проверка;

- должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки. Следует отметить, что налоговая вправе менять состав проверяющих во время проверки. Соответствующие изменения вносятся в решение.

Получив решение о проведении проверки, налогоплательщику необходимо оценить его на соблюдение ограничений, установленных в отношении выездных налоговых проверок. В частности, необходимо установить соблюдение налоговиками трехлетнего периода глубины проверки. Также следует убедиться, что налоговым органом соблюдены ограничения по допустимому количеству проверок в течение календарного года.

Предъявление налогоплательщику решения о проведении выездной проверки свидетельствует о её начале.

Налоговый орган не обязан заблаговременно информировать налогоплательщика о предстоящей выездной проверке (Письмо ФНС России от 18.11.2010 №АС-37-2/15853).

С этого момента налоговики получают право доступа на территорию налогоплательщика для проверки. По общему правилу проверка проводится на территории налогоплательщика.

Однако Налоговый кодекс предусматривает, что если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа.

Контрольные мероприятия

В ходе проведения проверки налоговый орган вправе проводить следующие контрольные мероприятия:

- истребование документов у налогоплательщика, а также у его контрагентов и иных лиц, которые обладают необходимыми документами или информацией о деятельности налогоплательщика;

- допрос свидетелей

- экспертиза;

- выемка документов и предметов;

- осмотр;

- инвентаризация имущества.

В случае необходимости налоговый орган также может привлекать специалиста и переводчика.

Налоговый кодекс РФ не содержит конкретный перечень документов, которые налоговые органы вправе истребовать при выездной проверке. Таким образом, в ходе выездной проверки налоговый орган может истребовать широкий спектр документов: регистры бухгалтерского и налогового учета, договоры, первичные документы, счета, платежные документы, счета-фактуры и т.д.

Главное правило, которое должно соблюдаться, истребуемые документы должны быть необходимы для проверки. Иными словами, они должны непосредственно относиться к тем налогам, по которым ведется проверка, и к тем периодам, за которые она проводится.

Кира Трунтаева

Ведущий налоговый юрист

Многих налогоплательщиков волнует вопрос: каковы сроки проведения выездных налоговых проверок? Выездная налоговая проверка не может длиться вечно. По общему правилу срок выездной налоговой проверки — не более двух месяцев.

В определенных случаях это срок может продлен до 4 месяцев, а в исключительных случаях до 6 месяцев. Самостоятельная выездная налоговая проверка филиалов и представительств налогоплательщика не может длиться более одного месяца.

Основания для продления выездной проверки установлены Приказом ФНС России от 08.05.2015 №ММВ-7-2/189@.

В частности ими могут быть проведение проверки налогоплательщика, отнесенного к категории крупнейших, проведение проверок организаций, имеющих в своем составе несколько обособленных подразделений, получение в ходе проведения выездной (повторной выездной) налоговой проверки информации от правоохранительных, контролирующих органов либо из иных источников, свидетельствующей о наличии у налогоплательщика (плательщика сбора, налогового агента) нарушений законодательства о налогах и сборах, требующей дополнительной проверки. Перечень является открытым.

Срок проведения выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

Кроме того, Налоговым кодексом РФ предусмотрено право инспекции приостанавливать проведение выездной налоговой проверки. Приостановление осуществляется на основании решения руководителя (заместителя руководителя) налогового органа. Проверка может быть приостановлена для

- истребования документов (информации) у контрагентов налогоплательщика;

- получения информации от иностранных государственных органов в рамках международных договоров Российской Федерации;

- проведения экспертизы;

- перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Налоговый орган вправе приостанавливать налоговую проверку неоднократно, однако общий срок приостановления проведения выездной налоговой проверки по общему правилу не может превышать шесть месяцев (в исключительных случаях, когда приостановление проверки связано с получением информации от иностранных государственных органов, срок приостановления может быть увеличен на три месяца).

На период приостановления проверки налоговый орган должен прекратить все действия по истребованию документов у налогоплательщика, вернуть все подлинники, прекратить все проверочные действия на территории налогоплательщика.

Об окончании налоговой проверки свидетельствует составление налоговым органом справки о проведении выездной налоговой проверки. Справка составляется в последний день налоговой проверки и подлежит вручению налогоплательщику.

Справка не содержит каких-либо выводов по существу проверки, а лишь фиксирует срок ее окончания. После составления справки проверяющие должны покинуть территорию налогоплательщика и прекратить все контрольные мероприятия.

Непосредственные результаты проверки отражаются в акте налоговой проверки. При этом акт составляется вне зависимости от того были ли выявлены нарушения в ходе налоговой проверки.

Если нарушений не выявлено в акте указывается на их отсутствие.

Акт составляется в течение двух месяцев со дня составления справки и подлежит вручению налогоплательщику в течение пяти рабочих дней с даты его вынесения.

При этом, к сожалению, законодатель не предусмотрел каких-либо санкций в отношении в случае пропуска инспектором указанных сроков. То есть если налоговый инспектор просрочит установленные сроки составления и вручения акта, то никаких правовых последствий для него это не повлечет.

Кира Трунтаева

Ведущий налоговый юрист

Если налогоплательщик не согласен с выводами акта, он вправе подать в налоговый орган письменные возражения на акт. На представление возражений законодатель выделил месяц со дня получения акта.

Следует отметить, что представление возражений является правом, а не обязанностью налогоплательщика.

Отсутствие письменные возражений не лишает налогоплательщика права изложить свои доводы устно непосредственно при рассмотрении материалов проверки.

Налоговый орган обязан уведомить налогоплательщика о рассмотрении акта и материалов проверки, по результатам которого будет вынесено итоговое решение. Зачастую такое уведомление направляется одновременно с актом.

На практике были ситуации, когда налоговый орган выносил решение по итогам проверки до истечения срока для представления возражений на акт.

Следует отметить, что участие налогоплательщика в рассмотрении материалов проверки является его правом, реализация которого обязательно должна быть ему обеспечена.

Если налогоплательщик не был уведомлен о дате рассмотрения материалов налоговой проверки и не участвовал в нем, решение, которое было принято до истечения срока подачи возражений, может быть отменено по формальным основаниям.

Кира Трунтаева

Ведущий налоговый юрист

Рассмотрев материалы проверки, акт и возражения налогоплательщика, налоговый орган в течение 10 дней выносит итоговое решение по результатам проверки. Срок рассмотрения материалов налоговой проверки и вынесения соответствующего решения может быть продлен, но не более чем на один месяц.

По итогам проверки может быть вынесено одно из следующего вида решений:

- решение о проведении дополнительных мероприятий налогового контроля;

- решение о привлечении к ответственности за совершение налогового правонарушения;

- решение об отказе в привлечении к ответственности за совершение налогового правонарушения.

Решение вступает в силу по истечении одного месяца со дня вручения налогоплательщику. Если налогоплательщик не согласен с выводами решения, он вправе обжаловать его в вышестоящий налоговый орган. Вот так выглядит порядок оформления результатов выездной налоговой проверки.

Рассмотрим, как налогоплательщик может сделать приход налогового органа наиболее безболезненным.

Выездная налоговая проверка с высокой степенью вероятности коснется каждого налогоплательщика, активно ведущего бизнес.

В то же время необходимо понимать критерии, при наличии которых налогоплательщики относятся к «группе риска», т.е.

в отношении них с высокой долей вероятности может быть принято решение о проведении выездной налоговой проверки. Это значит, что требуется усиленная подготовка.

Приказом ФНС России от 30.05.2007 №ММ-3-06/333@ была утверждена «Концепция системы планирования выездных налоговых проверок», которая содержит сведения о критериях, которыми налоговые органы руководствуются при принятии решения о проведении выездной налоговой проверки конкретного налогоплательщика.

Указанной Концепцией предусмотрены факторы для самостоятельной оценки рисков назначения выездной налоговой проверки. В частности, ожидать скорого прихода инспекторов у налогоплательщика есть основания при наличии следующих обстоятельств:

- низкая налоговая нагрузка;

- отражение в бухгалтерской или налоговой отчетности убытков в течение нескольких налоговых периодов;

- отражение значительных сумм налоговых вычетов;

- значительное превышение роста расходов над ростом доходов;

- зарплаты сотрудников находятся ниже среднего уровня по отрасли в регионе;

- налогоплательщик неоднократно приближался к предельному значению установленных НК РФ показателей, позволяющих применять специальные налоговые режимы;

- «миграция» между налоговыми органами (неоднократное снятие и постановка на учёт в связи со сменой места нахождения);

- ведение хозяйственной деятельности преимущественно с контрагентами — посредниками, перекупщиками (построение цепочки контрагентов без явной деловой цели такого построения);

- низкий уровень рентабельности деятельности (исходя из уровня рентабельности в сфере деятельности налогоплательщика согласно статистики).

Этот перечень является далеко не исчерпывающим.

Если налогоплательщик чувствует, что приход налоговиков неминуем, самое время провести подготовительные мероприятия.

В частности, налогоплательщику следует привести в порядок первичную документацию, а также документацию, свидетельствующую о проявлении должной степени осмотрительности при выборе контрагента (особенно это касается контрагентов, обладающих признаками «однодневок»). Кроме того, следует пообщаться с контрагентами и предупредить их о возможности скорого прихода к ним встречной налоговой проверки. Также необходимо подготовить офис, убрав документы, печати, которые содержат лишние сведения.

Кроме того, целесообразно определить сотрудников, которые будут работать с инспекторами, обсудить с ними нюансы представления информации. Зачастую нелишним будет заручиться поддержкой сторонних консультантов, юристов, которые смогут помочь оценить риски, а также грамотно сопроводят налогоплательщика во время самой налоговой проверки.

Когда инспекторы придут в офис, в первую очередь, необходимо проверить полномочия проверяющих, сверив в частности данные служебных удостоверений с решением. Следует помнить, что только лица указанные в решении могут быть допущены к проверке.

Далее проверяющих необходимо разместить в удобном месте, где исключен доступ к нежелательным документам и информации. Передачу документов налоговикам следует оформлять актами приема-передачи. Более того, следует контролировать правомерность каждого действия налогового органа.

Здесь также очень полезной может быть помощь квалифицированных юристов.

Эксперты и юристы компании «Правовест Аудит» всегда готовы помочь Вам во взаимодействии с инспекцией и сопровождении во время выездной налоговой проверки.

Источник: https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/vyezdnaya-nalogovaya-proverka-chto-zhdat-i-kak-gotovitsya/

Какие документы могут запросить налоговики во время выездной проверки

Время прочтения:<\p>

Когда приходит налоговая проверка, кто-то уверен в своих силах, кто-то немного нервничает, а кто-то просто паникует. Бывает всякое. Если отвлечься от эмоций, важно понимать, что налоговики работать будут, в первую очередь, с документами. Поэтому важно знать, что они могут и не могут запросить у компании.

Что должно быть написано в решении о проведении проверки

Итак, в первую очередь, смотрим в решение о назначении выездной проверки. Там в обязательном порядке должна быть указана следующая информация:

1. Полное и сокращенное наименование проверяемой организации либо фамилия, имя, отчество налогоплательщика;

2. Предмет проверки — налоги, правильность исчисления и уплаты которых налоговый орган намерен проверить;

3. Периоды, за которые проводится проверка;

4. Должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение ревизии.

Конечно, важны все четыре пункта. Но, для нас в данном случае наибольший интерес представляют пункты 2 и 3.

Поскольку именно из их содержания мы понимаем, какие документы будут у нас запрашивать: по каким налогам (проверка тематическая или комплексная) и за какой период.

Обратите внимание, что в предмете проверки должны быть указаны конкретные налоги, которые налоговые органы намерены проверить.

Важен аспект, который часто упускается из вида при проверке: налоговики проверяют только правильность формирования налоговой базы и исчисления налогов, а также своевременность их перечисления в бюджет. И все! Помните, что они не аудиторы.

Что требовать инспекторы не имеют права

Запрашивать у компании первичные бухгалтерские документы, не имеющие никакого отношения к формированию налоговой базы, налоговики не имеют права. Это, в частности, любимые ими карточки счетов 60, 62, 76 и т. д. в разрезе контрагентов и договоров.

По этому поводу достаточно судебной практики, одно из последних – постановление АС МО от 09.02.2015 № Ф05-17110/2014.

Я же приведу прямые нормы НК РФ по данному поводу (практически, это готовый текст возражений на запросы налогового органа):

- налоговый орган вправе истребовать документы, обязанность ведения которых установлена законодательством о налогах и сборах (п. 1 ст. 126 НК РФ);

- эти документы должны содержать информацию, служащую основанием для исчисления и уплаты налогов (подп. 6 п. 1 ст. 23, подп. 1 п. 1 ст. 31 НК РФ);

- в ст. 126 НК РФ нет упоминания о возможности привлечения к налоговой ответственности за непредставление документов, не предусмотренных налоговым законодательством. Следовательно, при истребовании документов, которые не соответствуют указанным критериям, их представление будет являться правом, а не обязанностью компании (подп. 11 п. 1 ст. 21 НК РФ);

- ФНС России указывает, что налоговые органы не вправе истребовать отчеты или аналитические справки (обобщения), не являющиеся первичными бухгалтерскими документами (письмо от 13.09.2012 №АС-4-2/15309@).

Суды также приходят к выводу о том, что истребование бухгалтерских документов, не являющихся первичными, неправомерно. А предъявление штрафных санкций за их непредставление незаконно (в частности, постановление ВС РФ от 09.07.2014 № 46-АД14-15).

На какие документы инспекторы имеют право

Порядок истребования документов в ходе проведения налоговой проверки установлен ст. 93 НК РФ. Причем в п. 12 ст. 89 НК РФ прямо указано, что в ходе проведения выездной налоговой проверки налоговый орган может истребовать необходимые для проверки документы в порядке, установленном ст. 93 НК РФ.

В требовании о предоставлении документов указывается перечень истребуемых документов (наименование, реквизиты, индивидуальные признаки, а также сроки, в течение которых они должны быть представлены налогоплательщиком).

Таким образом, можно сделать вывод о том, что налоговый орган в рамках выездной проверки может истребовать практически любой документ, относящийся к проверяемому налогу и позволяющий установить правильность его исчисления.

Еще раз особое внимание на то, что истребуемые налоговиками документы должны иметь прямое отношение к предмету выездной проверки.

Сколько хранить документы

Не менее важный вопрос в связи с налоговыми проверками — о сроках хранения документов для этих самых проверок.

Буквально в прошлом году было опубликовано письмо Минфина на эту тему (от 23.03.2016 №03-02-08/16273). Коротко о том, что пишет Минфин в этом письме:

- в данном документе речь идет о хранении первички, связанной с исчислением и уплатой налогов;

- в связи с этим, чиновники, ссылаясь на пп. 8 п. 1 ст. 23 НК РФ, говорят о необходимости хранения таких документов в течение не менее четырех лет;

- при этом речь идет не только о документах, хранящихся на бумажном носителе, но и об электронных;

- также в части порядка хранения (уничтожения) документов, чиновники ссылаются на Правила организации хранения, комплектования, учета и использования документов Архивного фонда Российской Федерации и других архивных документов в органах государственной власти, органах местного самоуправления и организациях, утвержденные Приказом Минкультуры России от 31.03.2015 №526.

Если в разных нормативных правовых актах установлены разные сроки хранения одного и того же документа, то определять срок хранения документа надо по тому акту, который предусматривает больший срок.

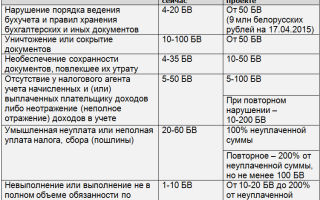

Основные из специальных сроков хранения документов приведены в таблице.

|

Вид документа |

Срок хранения |

|

Документы, используемые для целей налогообложения, в т. ч. первичные документы и счета-фактуры |

Источник: https://mag-m.com/biznes/kakie-dokumentyi-mogut-zaprosit-nalogoviki-vo-vremya-vyiezdnoj-proverki.html