Усн на основе патента в 2016 году

Патентная система налогообложения (ПСН) стала самостоятельным режимом относительно недавно – с 2013 года. Именно тогда вступила в силу глава 26.5 Налогового кодекса. Ранее патент применялся как часть упрощенной системы, но с января 2013 года статья 346.25.

1 НК РФ об особенностях применения УСН на основе патента отменена. Патент более прост в применении, чем другие спецрежимы, но по сравнению с ними, популярность его пока невелика.

Что представляет из себя эта налоговая система и можно ли совместить ее с упрощенкой, попробуем разобраться в этой статье.

Патентная система

Как следует из названия, ПСН базируется на приобретении предпринимателем патента, который дает ему право осуществлять какой-либо вид деятельности. Приобрести патент могут только ИП, для юрлиц эта система не действует. В патенте указывается территория его действия. Количество патентов, которое можно приобрести, не ограничено.

Применяя патент, ИП не платят:

- НДФЛ по доходам от патентной деятельности,

- НДС, кроме ввоза товаров в РФ и деятельности по некоторым договорам,

- налог на имущество – по имуществу, применяемому в патентной деятельности.

Уменьшить стоимость патента на сумму страховых взносов, уплаченных в ПФР и ФСС нельзя.

В статье 346.43 НК РФ перечислены все виды предпринимательства, по которым можно приобрести патент. На сегодня таких видов 63, в основном это бытовые услуги, услуги общественного питания, розничная торговля. Список может дополняться регионами в части бытовых услуг, но исключать из него какие-либо виды деятельности местные власти не вправе. Ограничения для приобретения патента:

- не могут приобрести патент ИП, которые работают по договорам о совместной деятельности или доверительного управления имуществом,

- количество работников у ИП, занятых во всех видах патентной деятельности, не может в среднем быть более 15 человек,

- для услуг общепита и розничной торговли площадь зала не должна превышать 50 кв. м

- лимит годовой выручки ИП по патентной деятельности (или по всей деятельности в целом – для совмещающих УСН и патент), составляет 60 000 000 рублей.

© фотобанк Лори

Патент в некоторой степени схож с ЕНВД. Его стоимость также не зависит от реального дохода ИП и при расчете в некоторых случаях могут применяться физические показатели – численность работников, площадь торгового зала, количество автомобилей и иного транспорта.

Налоговой базой является потенциально возможный годовой доход по конкретной деятельности. Его размер в каждом регионе свой, но в сумме он может быть не более 1 329 000 рублей в 2016 году (1 000 000 х коэффициент-дефлятор 1,329). Размер дохода может быть увеличен:

- в три раза – по автотранспортным услугам и техобслуживанию,

- в пять раз – если патентная деятельность применяется в городах с миллионным населением,

- в десять раз – при сдаче недвижимости в аренду, оказании услуг общепита и розничной торговле.

Налоговая ставка – 6%, в регионах может быть пониженной и даже нулевой: для некоторых категорий ИП в субъектах РФ действуют налоговые каникулы.

Получить патент можно на срок от 1 до 12 месяцев в пределах одного календарного года. Если срок меньше года, то патентная стоимость рассчитывается пропорционально сроку действия. Стоимость патента уплачивается авансом, а не по итогам периода. Порядок оплаты зависит от срока действия патента:

- до 6 месяцев – патент полностью оплачивается до конца срока действия,

- от 6 месяцев до года – третья часть оплачивается в первые 90 дней действия патента, оставшиеся две трети нужно оплатить до окончания года.

Налоговый учет ведется в книге учета доходов, полученных от деятельности на ПСН. Отчетности по патентному налогу нет.

Потерять право на применение патента можно:

- нарушив годовой лимит максимального дохода на патенте,

- превысив среднее количество работников,

- не уплатив стоимость патента вовремя.

Не позднее 10 дней с момента нарушения ИП должен подать заявление об утрате права на ПСН. Весь «патентный» доход при этом будет облагаться налогами по ОСНО, причем пересчитать налоги придется с момента выдачи патента.

Получение патента

Для получения патента ИП направляет заявление об этом в ИФНС по месту своего жительства. Если патентную деятельность ИП предполагает осуществлять в другом субъекте РФ, а не там, где он стоит на учете, то заявить можно в любую инспекцию этого региона. Подают заявление не позднее, чем за 10 дней до начала применения патента.

ИФНС рассматривает заявление в течение 5 дней. При положительном решении патент будет выдан, но в выдаче может быть отказано по следующим причинам:

- в заявлении указан вид деятельности, к которому не может применяться ПСН,

- указанный срок не соответствует периоду от 1 до 12 месяцев в пределах одного календарного года,

- ИП уже работал на патенте, но отказался или потерял право на его применение в текущем году (заново применять ПСН можно только со следующего года),

- за ИП числится задолженность по оплате уже полученного патента,

- заявление заполнено некорректно, с пропуском обязательных для заполнения полей.

ИП может отказаться от дальнейшего применения ПСН. Заявление об отказе подается в инспекцию, выдавшую патент, в срок до 10 дней с момента прекращения патентной деятельности. ИП будет снят с учета как плательщик патента в течение 5 дней.

Совмещение УСН и патента в 2016 году

Источник: https://spmag.ru/article/2016/8/usn-na-osnove-patenta-v-2016-godu

Патент для ИП на 2018 год: виды деятельности, попадающие под патентную систему налогообложения

Патент для ИП – это разрешение заниматься определённым направлением бизнеса. Какие именно виды деятельности вправе осуществлять предприниматель, устанавливает Налоговый кодекс РФ. Из этой статьи вы узнаете, какие существуют виды патентов для ИП на 2018 год, и как рассчитать стоимость патента.

Какой бизнес разрешён для патента

Патентная система налогообложения в России предназначена только для ИП. Виды деятельности, разрешённые Налоговым кодексом и попадающие под патент в 2018 году для индивидуального предпринимателя, указаны в статье 346.43. Вот этот перечень:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- ремонт, чистка, окраска и пошив обуви;

- парикмахерские и косметические услуги;

- химическая чистка, крашение и услуги прачечных;

- изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

- ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

- ремонт мебели;

- услуги фотоателье, фото- и кинолабораторий;

- техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- ремонт жилья и других построек;

- услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ;

- услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла;

- услуги по обучению населения на курсах и по репетиторству;

- услуги по присмотру и уходу за детьми и больными;

- услуги по приёму стеклопосуды и вторичного сырья, за исключением металлолома;

- ветеринарные услуги;

- сдача в аренду (наём) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности;

- изготовление изделий народных художественных промыслов;

- прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчёсу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; гравёрные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах);

- производство и реставрация ковров и ковровых изделий;

- ремонт ювелирных изделий, бижутерии;

- чеканка и гравировка ювелирных изделий;

- монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск;

- услуги по уборке жилых помещений и ведению домашнего хозяйства;

- услуги по оформлению интерьера жилого помещения и услуги художественного оформления;

- проведение занятий по физической культуре и спорту;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- услуги платных туалетов;

- услуги поваров по изготовлению блюд на дому;

- оказание услуг по перевозке пассажиров водным транспортом;

- оказание услуг по перевозке грузов водным транспортом;

- услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

- услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

- услуги по зелёному хозяйству и декоративному цветоводству;

- ведение охотничьего хозяйства и осуществление охоты;

- занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности;

- осуществление частной детективной деятельности лицом, имеющим лицензию;

- услуги по прокату;

- экскурсионные услуги;

- обрядовые услуги;

- ритуальные услуги;

- услуги уличных патрулей, охранников, сторожей и вахтеров;

- розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания;

- услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

- оказание услуг по забою, транспортировке, перегонке, выпасу скота;

- производство кожи и изделий из кожи;

- сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений;

- сушка, переработка и консервирование фруктов и овощей;

- производство молочной продукции;

- производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав;

- производство хлебобулочных и мучных кондитерских изделий;

- товарное и спортивное рыболовство и рыбоводство;

- лесоводство и прочая лесохозяйственная деятельность;

- деятельность по письменному и устному переводу;

- деятельность по уходу за престарелыми и инвалидами;

- сбор, обработка и утилизация отходов, а также обработка вторичного сырья;

- резка, обработка и отделка камня для памятников;

- оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

- ремонт компьютеров и коммуникационного оборудования.

Кроме того, субъекты Российской Федерации вправе дополнять этот перечень другими видами деятельности из категории бытовых услуг населению.

Условия перехода на ПСН

Патентная система налогообложения – это специальный налоговый режим для малого бизнеса, и чтобы иметь право работать на ПСН, надо соответствовать требованиям НК РФ:

- На патенте вправе работать только индивидуальные предприниматели. Возможность купить патент для организации не раз обсуждалась, но так и не реализовалась на практике. В качестве альтернативы ООО могут использовать схожий налоговый режим – ЕНВД.

- Количество работников ИП не должно превышать 15 человек. При этом учитывается их численность не только по видам деятельности на ПСН, но и на других налоговых режимах. Например, предприниматель ведёт бизнес на УСН, где у него уже работают 10 человек. Значит, если он дополнительно купит патент, то сможет ещё нанять только 5 человек.

- Годовой доход ИП на патенте ограничивается суммой в 60 млн. рублей. Если же предприниматель совмещает ПСН с другим налоговым режимом, то доходы учитывают суммарно.

Сколько стоит патент

Конечно, прежде чем купить патент, надо рассчитать его стоимость и сравнить с налоговой нагрузкой на других льготных режимах – УСН и ЕНВД. Особенность патентной системы налогообложения в том, что налог здесь рассчитывают, исходя не из реального получаемых доходов, а из потенциально возможных.

То есть, государство считает, что занимаясь выбранным видом деятельности в конкретном регионе, предприниматель получает определённый доход. Размер этого дохода определяют региональные законы, поэтому стоимость патента на один и тот же вид деятельности в двух соседних областях может отличаться в разы.

Например, потенциально возможный годовой доход на ПСН для парикмахерских и косметических услуг в г. Москве в 2018 году составляет 990 тысяч рублей, а в Калужской области – 270 тысяч рублей.

Соответственно, покупка патента для предпринимателя с московской пропиской обойдется в три раза дороже, чем жителю Калуги.

Почему? Потому что предполагается, что цены в московских парикмахерских выше, а клиентов больше, чем в соседней области.

Кроме того, на стоимость патента влияет физический показатель: количество работников, транспортных средств, торговых точек, объектов для сдачи недвижимости и др.

Таким образом, чтобы рассчитать размер налога на ПСН и принять решение — купить или не купить патент для ИП на 2018 год — надо знать потенциально возможный годовой доход по региону и физический показатель выбранного направления бизнеса. Сделаем пример такого расчёта, виды деятельности и потенциальный доход возьмем из закона Московской городской Думы от 31.10.2012 № 53 «О патентной системе налогообложения. Территория действия патента – г. Москва.

Собираетесь открывать ИП или уже открыли? Не забудьте про расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Пример расчёта

Чтобы упростить расчёт, воспользуемся специальным калькулятором, разработанным Федеральной налоговой службой. Узнаем, во что обойдется возможность работать на патенте парикмахеру в Москве сроком на 6 месяцев. Указываем количество месяцев, выбираем муниципальное образование и направление деятельности – парикмахерские и косметические услуги.

Нажимаем кнопку «Рассчитать» и получаем, что сумма налога для нашего примера составит 29 700 рублей. Оплатить его можно двумя платежами:

- 9900 рублей не позднее 90 дней после начала действия патента;

- 19800 рублей не позднее срока окончания действия патента.

Если разделить 29700 рублей на 6 месяцев, то получим, что в бюджет надо отдавать 4950 рублей в месяц. Вполне посильная сумма, которую московский парикмахер может заработать за день. Здесь, однако, надо учесть, что страховые взносы, уплачиваемые предпринимателем за себя, не уменьшают рассчитанный налог.

Такая льгота возможна лишь на режимах УСН Доходы и ЕНВД. На УСН Доходы минус расходы, ОСНО и ЕСХН страховые взносы учитывают в расходах, т.е. меньше становится налоговая база для расчёта налога. Теперь сравним, с какой суммы доходов покупка патента будет выгоднее, чем при работе на той же упрощёнке. Расчёт будем вести, исходя из годового дохода ИП.

Пример:

Стоимость патента на полный 2018 год для парикмахера в Москве составляет 59 400 рублей. Плюс надо заплатить за себя страховые взносы из расчёта: 32 385 + (990 000 – 300 000) * 1%) = 39 285 руб. Напоминаем, что на ПСН взносы за себя не уменьшают рассчитанный налог. Получаем, что общая налоговая нагрузка предпринимателя составляет 59 400 + 39 285 = 98 685 руб.

Подсчитаем теперь, какой доход должен получить предприниматель на упрощённой системе, чтобы у него получилась сопоставимая налоговая нагрузка. Если годовой доход составил 1 650 000 рублей, то в бюджет по ставке 6% надо уплатить налог 99 000 рублей. При этом сумма страховых взносов уже здесь учтена, ведь на УСН Доходы можно уменьшать рассчитанный налог за счёт взносов.

Считаем сумму взносов с дохода 1 650 000 рублей на УСН 6%: 32 385 + (1 650 000 – 300 000) * 1%) = 45 885 рублей. Уплаченные взносы вычитаем из рассчитанного налога: 99 000 – 45 885 = 53 115 рублей надо доплатить. Итого, повторимся, вся сумма для уплаты в бюджет парикмахером на упрощенке составит 99 000 рублей (45 885 руб. взносы плюс 53 115 руб. остаток налога).

Получаем, что в нашем случае переходить на патентную систему налогообложения имеет смысл, только если реальный доход парикмахера превысит 1 650 000 рублей. С дальнейшим ростом дохода стоимость патента увеличиваться не будет, а налог на УСН Доходы будет расти. А вот если доход московского парикмахера меньше, чем 1 650 000 рублей, то ему выгоднее работать на упрощёнке.

Рекомендуем перед выбором системы налогообложения получить бесплатную консультацию по расчёту налоговой нагрузки у специалистов 1С. Это сэкономит вам в дальнейшем значительные суммы.

Налоговые каникулы

Физические лица, впервые зарегистрированные в качестве ИП после вступления в силу регионального закона о налоговых каникулах, могут до двух лет работать на нулевой налоговой ставке. То есть, патент им выдадут бесплатно. Для этого надо выбрать то направление бизнеса, которое местные власти считают необходимым для развития на своей территории.

Все подробности о работе в рамках налоговых каникул, а также базу соответствующих региональных законов вы можете найти в этой статье.

Как купить патент

Чтобы перейти на патентную систему, надо подать в ИФНС по месту ведения деятельности заявление по форме 26.5-1.

Если вы только регистрируете ИП, и при этом адрес вашей прописки и местоположение будущего бизнеса находятся в одном муниципальном образовании, то подать заявление можно сразу с документам на регистрацию индивидуального предпринимателя. В этом случае патент вам выдадут вместе со свидетельством ИП.

Если же бизнес вы планируете вести в ином регионе, не там, где прописаны, то заявление по форме 26.5-1 у вас примут только после регистрации ИП. Причём, подать его надо заранее, не позднее 10 дней до начала деятельности.

Кроме того, виды патентов для ИП на 2018 год будут отличаться друг от друга по разрешённому направлению бизнеса, сроку и территории действия. Так, если предприниматель планирует организовать грузоперевозку, а также вести розничную торговлю, для этого надо приобретать разные патенты. Оплачивать их тоже придётся отдельно.

Сколько действует патент

ПСН удобна в плане того, что на этой системе налогообложения нет деклараций. Необходимо только вести книгу учёта доходов, в ИФНС её не сдают, но при проверке инспектор вправе затребовать КУД для контроля.

Но этот плюс ПСН нивелируется тем, что срок действия патента ограничен тем периодом, который был указан в заявлении о его выдаче. Максимальный срок действия – один календарный год, после чего снова придётся обращаться в инспекцию. Если же вы указали период в несколько месяцев, то каждый раз при продлении срока надо подавать новое заявление.

Так что, применение ПСН, с одной стороны, удобно, а с другой – надо рассчитывать выгоду работы на этом режиме в каждом конкретном случае. Сравнивайте рассчитанные суммы налогов с учётом возможности уменьшать их за счет страховых взносов, как мы показали выше.

Источник: https://www.regberry.ru/registraciya-ip/vidy-deyatelnosti-popadayushchie-pod-patent

Усн на основе патента

Прежде, чем окончательно решить вопрос о целесообразности использования упрощенной системы налогообложения на основе патента, важно очень четко увидеть различия и определиться в возможности применения Усн на основе патента, и, по сути, в выгодности этого решения.

Усн на основе патента — это специфический налоговый режим, порядок применения которого регламентирован статьей 346.25.1 главы 26.2 Налогового кодекса РФ.

Патентная система налогообложения предоставляет возможность гражданам легализовать свой бизнес при минимальной налоговой нагрузке и несложной отчетности, обеспечив для себя трудовой стаж и значительную пенсию.

Последние изменения главы 26.2 НК РФ предоставляют право индивидуальному предпринимателю использовать обычную УСН, либо патентную. Это значит, что предпринимателю дается право выбора — платить налог, который взимается при применении УСН, или платить стоимость патента.

Всего предусмотрено 69 видов деятельности, полный перечень которых указан в пункте два статьи 346.25.1. Этот перечень является исчерпывающим и расширительному толкованию не подлежит. Указывать весь список видов деятельности вряд ли стоит, а вот обратить внимание на характерные особенности использования упрощенной системы налогообложения целесообразно.

Соответственно, первым делом необходимо ознакомиться с полным перечнем видов деятельности и убедиться, что индивидуальная деятельность, которой занимается предприниматель или же планирует заниматься, есть в списке.

Кардинальная разница между патентной версией налогообложения и обычной состоит в том, что налог, который подлежит к уплате в первом случае, представляет собой фиксированный размер, который никак не зависит ни от объекта налогообложения ни от конкретных конечных результатов хозяйственной деятельности субъекта предпринимательской деятельности.

Но главное отличие в том, что переход на ЕНВД при осуществлении определенных видов предпринимательской деятельности обязателен, а вопрос о применении Усн на основе патента решается каждым предпринимателем отдельно, руководствуясь принципом добровольности и целесообразности.

м

Перед принятием такого решения об изменении способа налогообложения, целесообразно проанализировать своих контрагентов на предмет необходимости выписки им счетов-фактур с выделением НДС в составе стоимости реализуемых товаров или услуг.

Ведь в случае, когда предприниматель переходит на упрощенную систему налогообложения, он освобождается от уплаты некоторых видов налогов, в том числе, НДС, налогов на имущество и доходы физических лиц. Такое положение вещей может, прежде всего, отразиться на отношениях с контрагентами, и в таком случае присутствует риск потери всех своих клиентов, для которых выделение НДС является необходимым.

Есть еще некоторые обстоятельства, на которые необходимо обратить исключительно пристальное внимание. Патент действителен лишь на территории только того субъекта РФ, где он был выдан.

Если индивидуальный предприниматель планирует заниматься деятельностью, которая подпадает под Усн на основе патента, на территории разных субъектов Российской Федерации, то он обязан получить патенты во всех этих субъектах.

Естественно, должны быть соблюдены некоторые законодательные условия, установленные Кодексом.

Чтобы иметь возможность применять упрощенную систему налогообложения на основе патента, в обязательном порядке потребуется государственная регистрация и постановка на налоговый учет в качестве индивидуального предпринимателя.

Для получения патента ИП нужно обратиться с письменным заявлением в налоговый орган по месту постановки на учет. Крайне важно соблюдать установленный законом срок — не позднее, чем за один месяц до начала применения Усн на основе патента. Нарушение этого требования может стать основанием для отказа.

За налоговый период среднесписочная численность наемных работников не должна быть больше пяти человек, и ежегодно к двадцатому числу января месяца нужно такие данные предоставлять за предыдущий календарный год.

На это стоит обратить особое внимание. Нарушение требований законодательства приведет к утрате права на применение УСН, и у предпринимателя возникает обязанность в уплате налогов в соответствии с общим режимом налогообложения за весь термин, на который был патент выдан.

Необходимо заметить, что применение Усн на основе патента не является обязательным. Поэтому, если вид деятельности, который осуществляется предпринимателем, включен в принятый в субъекте РФ необходимый для этого закон, то можно выбрать для себя и обычную упрощенную систему, и общий режим.

Обычную УСН можно совмещать с упрощенной системой налогообложения на основе патента. Переход на такой вид налогообложения возможен лишь по такому виду деятельности, по которому был выдан патент. Если же ИП продолжает параллельно вести другие виды предпринимательской деятельности, то облагаться налогом они могут по обычной УСН.

Если есть желание применять патент по нескольким видам предпринимательской деятельности, то предприниматель обязан обратиться с заявлением на получение патента по всем видам деятельности отдельно.

Индивидуальные предприниматели, работающие с использованием Усн на основе патента, должны вести учет доходов. Для этих целей должна использоваться Книга учета доходов ИП, которые используют упрощенную систему налогообложения на основе патента.

Индивидуальные предприниматели, работающие по упрощенной системе налогообложения на основе патента, освобождаются от предоставления налоговой декларации.

Налогоплательщик теряет право на применение Усн на основе патента при наступлении следующих обстоятельств:

- если в период всего срока действия патента среднесписочная численность его работников составляет больше 5 человек;

- если в календарном году, в котором налогоплательщик работает по упрощенной системе налогообложения на основе патента, его доходы превышают размер доходов, установленный статьей 346.13 НК РФ, независимо от количества полученных в указанном году патентов. В момент написания данной статьи эта сумма составляла 60 миллионов рублей.

В таком случае предприниматель обязан возвратиться на общий режим налогообложения с начала налогового периода, на который ему был выдан соответствующий патент.

Еще одна особенность применения Усн на основе патента состоит в том, что предприниматель обязан контролировать доходы с применением контрольно-кассовой техники, если в ходе своей деятельности он осуществляет наличные денежные расчеты.

В течение 15 календарных дней с начала использования другого способа налогообложения, предприниматель в обязательном порядке должен уведомить налоговый орган об утрате права на применение Усн на основе патента.

Патенты могут быть получены предпринимателем на несколько видов деятельности одновременно, перечень которых указан в пункте 2 статьи 346.25.1 Налогового кодекса.

При этом внесенная за патент сумма денег не будет возвращена, если предприниматель перешел на патентную систему налогообложения, а затем передумал заниматься предпринимательской деятельностью.

Одновременно с этим следует помнить, что если было принято решение о переходе с патентной системы на любой другой режим налогообложения, то вновь возвратиться на эту системы будет предоставлена возможность только через три года после того, как утрачено право на использование УНС на основе патента.

См. также:

Патентная система налогообложения (ПСН) для ИП 2013 New! Системы налогообложения для ИП Что выбрать: усн 6% и усн 15%?

Рекомендуем сервис по ведению бухгалтерии, облегчающий работу

Источник: https://www.reghelp.ru/usn_na_osnove_patenta.shtml

УСН-патент — одновременно, виды деятельности, для ИП, переход в 2018 году

До 01.01.2013 г. для ИП предоставлялась возможность использовать упрощенную систему налогообложения на основании патента.

Такой порядок оплаты фактически заимствует весь механизм ЕНВД – цена патента определяется на основании возможного дохода, а не фактического.

Для использования подобной формы отчетности предпринимателю необходимо знать большое количество самых разных нюансов.

Что нужно знать ↑

Чтобы использовать патент и УСН одновременно, необходимо помнить об особенностях патентов, а также подробно ознакомиться с действующим законодательством.

В противном случае велика вероятность допустить какие-либо упущения, могущие привести к возникновению проблем с налоговой службой.

Что послужит причиной камеральной проверки, а также наложения штрафов. Кроме того, определить сразу, что выгоднее в конкретном случае, далеко не всегда возможно.

Общие сведения

Рассматриваемая система налогообложения представляет собой некий патент, заменяющий собой уплату в бюджет некоторых налогов.

Доходы, получаемые им в результате ведения коммерческой деятельности данного вида, налогом облагаться не будут.

Приобретаемый документ может распространяться только на какой-либо один, конкретный вид деятельности.

Если индивидуальный предприниматель помимо автомобильных перевозок, на которые он уже приобрел патент, занимается ещё какой-либо деятельностью, приносящей доход, то он облагается согласно какой-либо ранее выбранной системе налогообложения:

Ещё одной важной особенностью патентной системы является то, что применять её могут только ИП.

При превышении обозначенного в законодательстве лимита использование патентной системы предпринимателем запрещено.

Также предпринимателям следует помнить о следующих особенностях патентного налогообложения:

- если по выбранному виду деятельности принят ЕНВД, то ИП невозможно перевести на «вмененку»;

- приобретенный патент на ведение определенного вида деятельности действует только в том регионе, в котором он приобретен.

ИП имеет право применять УСН на основе патента только если законодательное собрание региона приняло решение, допускающее такую систему налогообложения.

Прежде, чем использовать систему налогообложения рассматриваемого типа, необходимо максимально подробно ознакомиться с законодательством.

Потому что патент – это, несмотря на свою кажущуюся простоту, довольно сложная схема уплаты налогов. Особенно если она используется совместно с УСН.

Осуществление перехода

Чтобы осуществить переход на упрощенную систему налогообложения, индивидуальному предпринимателю необходимо обратиться в налоговый орган по месту постановки на учет не позднее, чем за 10 календарных дней до начала использования УСН.

В непосредственные обязанности налоговой службы входит выдача патента в течение ближайших 5 дней, либо оповещение его об отказе в свершении данного действия.

Основанием для выдачи патента служит:

Существует большое количество различных нюансов, которые необходимо знать при использовании патентной системы совместно с УСН и при переходе на неё.

Все они максимально подробно освещаются в Налоговом кодексе Российской Федерации. Наиболее важные:

Условие Описание Если ИП утратил право на ведение патентной деятельности или на какое-то время прекратил предпринимательскую деятельность В отношении которой применялась патентная система, он вправе вновь использовать патента только со следующего года (ст.№346.45 НК РФ) Право на применение рассматриваемой системы налогообложения теряется Если доход от ведения патентной деятельности за один календарный год превысил 60 млн. руб. или суммарное количество работников превысило 15 единиц Подавать декларацию нет необходимости Следует лишь вести книгу учета доходов-расходов Виды деятельности

Стоимость перехода на патентную систему существенно различается в зависимости от специфики сферы деятельности.

На сегодняшний день применение УСН при использовании патента возможно в следующих случаях:

- пошив головных уборов и иных предметов одежды;

- ремонт и чистка обуви различного типа;

- косметические, парикмахерские услуги;

- услуги прачечной;

- изготовление, ремонт и реализация металлических изделий (ключей, пуговиц и иного);

- ремонт техники, содержащей микроэлектронику;

- ремонт мебели;

- услуги фотосъемки;

- ремонт автомобилей и иных транспортных средств;

- услуги по перевозке грузов;

- услуги по перевозке пассажиров;

- ремонт недвижимости (жилой и коммерческой, иных построек);

- проведение монтажных работ различного типа (замена электропроводки, водопроводных труб);

- остекление, резка стекла, зеркал и другие работы с подобным материалом;

- обучение населения (репетиторство);

- уход за больными, детьми, престарелыми;

- прием вторичного сырья у населения (исключение — металлолом);

- лечение животных;

- сдача в аренду недвижимости по договору;

- изготовление и сбыт произведений искусства;

- услуги, имеющий производственный характер (переработка всевозможных продуктов сельского хозяйства и других);

- реставрация произведений искусства или иных изделий (ковров и другое);

- изготовление и ремонт ювелирных изделий;

- запись речи или иных звуков на коммерческой основе;

- уборка помещений – жилых и иных;

- художественное оформление, услуги дизайнера;

- проведение спортивных тренировок;

- услуги грузчика, носильщика;

- предоставление платных туалетов;

- изготовление блюд на дому;

- перевозка грузов и пассажиров наводным транспортом;

- сбыт сельскохозяйственной продукции;

- озеленение территории, услуги садовника;

- уход за охотничьим хозяйством;

- осуществление медицинской практики и фармацевтической деятельности лицом, имеющим на это соответствующее разрешение;

- детективная деятельность;

- прокат автомобилей или иного имущества, предметов быта;

- экскурсионные услуги;

- обрядовые и ритуальные услуги;

- услуги охранников, сторожей и иное;

- розничная торговля;

- услуги общественного питания.

Узнать более подробно, для каких видов деятельности в РФ возможно приобретение специально патента с последующим использованием УСН, возможно в местной налоговой службе.

Они обязаны предоставить максимально полную информацию касательно данного вопроса обратившемуся индивидуальному предпринимателю.

Что лучше для ИП: УСН или патент ↑

Сравнивать упрощенную систему налогообложения и патент следует в каждом конкретном случае индивидуально.

https://www.youtube.com/watch?v=h4qHmohVTKM

Так как на то, насколько определенная система оплаты выгоднее другой, влияет довольно большое количество самых разных факторов.

Упрощенная система налогообложения отлично подойдет в случае, если:

- индивидуальный предприниматель только начал вести свою деятельность;

- выбранная сфера работы не подходит под единую систему налогообложения.

Также УСН лучше подойдет для ИП в случае, если в регионе, где работает организация, действует льготная налоговая ставка, величина которой составляет менее 5%.

Ещё один случай, когда упрощенная система налогообложения более выгодна – когда ведутся два вида деятельности.

И при этом для каждой необходим отдельный бухгалтерский учет. Переход на УСН позволяет отказаться от подобной практики.

Образование патентной системы налогообложения (совмещение) ↑

В том числе патент с обычной УСН. У такой схемы имеются некоторые особенности. В первую очередь у предпринимателя возникают следующие обязанности:

- осуществление полного учета всего имущества;

- ведение специальных документов, в которых отражаются выполненные хозяйственные операции, обязательства.

УСН на основе патента – это возможность максимально оптимизировать своих расходы на оплату налогов, а также избежать лишних трат.

Изменения в 2018 году ↑

С 01.01.15 г. начнут действовать серьезные изменения, касающиеся патентного налогообложения:

- Установлены новые значения потенциально возможного дохода от определенных видов деятельности.

- Существенно увеличен перечень факторов, влияющих на определение максимально возможного дохода.

- В некоторых субъектах патент будет действовать не на всей территории региона, в котором он приобретен, а только в отдельных его районах, муниципальных образованиях.

- Появилось ещё одно основание для отказа в выдаче патента – неправильно заполненная форма заявления на его получение.

Использование УСН совместно с патентом не только возможно, но и желательно в некоторых случаях.

Важно лишь хорошо ознакомиться с действующим законодательством во избежание возникновения различного рода проблем с ФНС.

Источник: https://buhonline24.ru/sistema-nalogooblozhenija/usn/usn-patent.html

Изменения для патентов ИП в 2015 году | Бизнес кейс

Патентная система налогообложения претерпела ряд достаточно существенных изменений в 2015 году, при этом можно отметить как позитив, так и определенный негатив.

*

Что же ждет ИП использующих патент для осуществления предпринимательской деятельности?

Содержание

Сроки уплаты патента в 2015 году

Самым хорошим и даже радостным изменением в законе Законом №244-ФЗ от 21 июля 2014 года (именно этот закон внес изменения в Налоговый кодекс РФ) является продления сроков уплаты налога. Могу напомнить, что до 01.01.2015 года патент уплачивался авансом, зависимо от сроков, полностью или частично. Сегодня ситуация изменилась, ИП обязан уплатить сумму налога до:

1) если патент получен на срок до шести месяцев, — полной суммы налога в срок не позднее срока окончания действия патента;

2) если патент получен на срок от шести месяцев до календарного года:

- одной трети суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

- двух третей суммы налога в срок не позднее срока окончания действия патента.

Законодатели урегулировали вопрос дискриминации плательщиков ПСН, которые де-факто являлись единственной категорией малого бизнеса обязанных уплачивать налоги авансом.

*

Определяем место осуществления деятельности на патенте в 2015 году

Совершенно другая ситуация с определением места, после изменений ИП должен покупать (оформлять) патент на конкретную муниципальную единицу или город. Это связано с расширением прав региональных властей, которые имеют право не только устанавливать суммы потенциально возможного дохода, но и дифференцировать сумму дохода в зависимости от конкретной территориальной единицы.

На практике это означает, что в одном городе сумма потенциального дохода для разных муниципальных районов может быть разная, как следствие сумма налогов тоже будет отличаться. О том, как считается патентная система налогообложения здесь. Как результат, он будет выписываться на конкретную территориальную единицу.

Правда расширения полномочий местный властей на этом не заканчивается, возможность дифференсации суммы потенциального дохода законодатель упразднил минимальную сумму. До внесения изменений минимальная сумма равнялась 100 000 рублей, сейчас местные власти могут устанавливать суммы ниже.

Последнее изменения по большому счету имеет позитивный «оттенок», де-факто это позволит установить реально приемлемые ставки для многих «мелких» направлений бизнеса.

Правда, возможности по установлению собственных ставок дохода для местных властей немного ограничили, для ИП:

- — занимающихся перевозками. По перевозчиками местные власти не могут устанавливать разные ставки по территориальные единицам. Фактически по данным видам деятельности (согласно НК РФ таких видов 4) устанавливается единая сумма потенциального дохода для исчисления налога по всему региону.

- — разносная и развозная торговля. Ситуация аналогична ставка для ИП должна быть едина по всему субъекту.

Еще одним минусом будет то, что с 2015 года для получения патента необходимо обращаться исключительно в ИНФС той территории, где будете осуществлять деятельность.

Новые виды деятельности для получения патента в 2015 году

Виды деятельности можно разделить на две категории:

- Первая – это виды деятельности, прописанные в самом налоговом кодексе и обязательные для всех регионов. Данных направлений 47 более подробно о видах деятельности для патентов здесь.

- Вторая – виды деятельности, которые могут дополнительно быть включены за решение региональных властей. Добавить они могут любые направления относящиеся к бытовым услугам. Перечень таких ОКВЭД для патентов по регионам можете скачать тут.

Налоговые льготы

Патентная система налогообложения попала под законом о налоговых льготах, вернее сказать о нулевой ставке на отдельные направления. Правда, послабления имеют ряд недостатков, о которых уже писал в статье «Налоговые льготы для малого бизнеса».

Под нее попадают только впервые зарегистрированные предприниматели и осуществляющие деятельность в сферах производства, социальной и научной, достаточно тускло.

На последок помните, что одно из изменений патентной системы в 2015 году является утверждение формы заявления на получения патента форма N 26.5-1 , кроме того в Статья 346.45. НК РФ добавили еще одну причину для отказа:

Патентная система налогообложения — все нюансы от плюсов до минусов данной системы.

Дата загрузки: 2014-09-18

Источник: https://pilotbiz.ru/patent/

Усн на основе патента в 2017 году

Актуально на: 1 марта 2017 г.

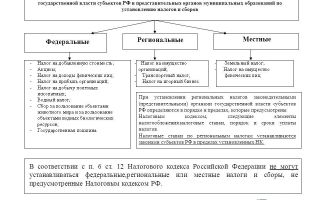

Упрощенная система налогообложения (УСН) применяется организациями и ИП наряду с другими режимами налогообложения. Об этом говорится в п. 1 ст. 346.11 НК РФ. Патентная система налогообложения (ПСН), которой посвящена гл. 26.5 НК РФ, является одним из специальных налоговых режимов помимо УСН, ЕНВД и других. А можно ли совмещать УСН и ПСН? Расскажем об этом в нашей консультации.

Усн на основе патента в прошлом

До 01.01.2013 года в главе 26.2 «Упрощенная система налогообложения» содержалась ст. 346.25.1. В ней раскрывались особенности применения упрощенки индивидуальными предпринимателями на основе патента. С 01.01.2013 вступила в силу гл. 26.5 «Патентная система налогообложения», а ст. 346.25.1 утратила силу. Поэтому понятия «УСН на основе патента» в 2017 году не существует.

Что такое ПСН?

Патентная система вводится в действие на территории конкретного субъекта РФ на основании соответствующего закона этого субъекта. ПСН имеет определенные сходства с ЕНВД (гл. 26.3 НК РФ).

Обе системы предполагают расчет налога исходя не из фактического, а предполагаемого (или вмененного) дохода и только в отношении определенных видов деятельности. Всего этих видов 63 и перечислены они в п. 2 ст. 346.43 НК РФ.

К ним, в частности, относятся:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- парикмахерские и косметические услуги;

- услуги фотоателье, фото- и кинолабораторий;

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- ремонт жилья и других построек;

- ветеринарные услуги;

- сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих ИП на праве собственности;

- экскурсионные услуги;

- ритуальные услуги и др.

Патент для применения ПСН оформляется на каждый из осуществляемых видов деятельности, в отношении которого разрешено использование патентной системы. Форма патента на применение ПСН (код по КНД 1121021) утверждена Приказом ФНС от 26.11.2014 № ММВ-7-3/599@.

К одному из принципиальных отличий ПСН от ЕНВД относится то, что патентная система может применяться только индивидуальными предпринимателями (абз. 2 п. 1 ст. 346.43 НК РФ).

В отдельной консультации мы рассматривали вопрос, что выгоднее – ПСН или ЕНВД.

О том, что такое УСН, мы также писали в нашем отдельном материале.

Псн и усн: раздельный учет

Если ИП совмещает УСН и ПСН, он обязан вести раздельный учет имущества, обязательств и хозяйственных операций (п. 6 ст. 346.53 НК РФ).

Напомним, что ИП не обязаны вести бухгалтерский учет (пп. 1 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Но налоговый учет предприниматели на УСН и ПСН вести обязаны:

- по УСН – в Книге учета доходов и расходов организаций и ИП, применяющих УСН;

- по ПСН – в Книге учета доходов ИП, применяющих ПСН.

Источник: https://GlavKniga.ru/situations/k501665

Новые виды деятельности по патенту (ПСН) на 2016 год: аж 63 вида! : )

Добрый день, уважаемые предприниматели!

Как обычно, летом появляются первые подробности по изменения на следующий год. Появляются тонны информационных писем из Налоговой, МинФина и других органов власти, которые неустанно заботятся об индивидуальных предпринимателях : )

Буквально неделю назад писал о новом законе по спецрежимам для ИП (УСН, ЕНВД, ПСН), в котором было обозначено, что количество видов деятельности на которые можно купить патент увеличено до 63 видов.

Напомню, что сейчас действует 47 видов деятельности по ПСН для ИП.

Где можно найти этот новый список видов для ИП на патенте на 2016 год?

Этот список приведен в статье 346.43 Налогового Кодекса Российской Федерации. (вступит в силу с 01.01.2016)

Они начнут действовать с 1-го января 2016 года.

Меня только одно интересует… Почему в виде деятельности:

“Монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск;”

Ничего не сказано про флешки и облачные хранилища музыки.

Неужели еще кто-то записывает музыку на магнитные ленты и компакт диски? : ) Отстают наши законы от реалий, отстают… : )

Впрочем, ладно.

Итак, вот полный список видов деятельности для ИП, на которые можно купить патент:

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- Ремонт, чистка, окраска и пошив обуви;

- Парикмахерские и косметические услуги;

- Химическая чистка, крашение и услуги прачечных;

- Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

- Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

- Ремонт мебели;

- Услуги фотоателье, фото- и кинолабораторий;

- Техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

- Оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- Оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- Ремонт жилья и других построек;

- Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ;

- Услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла;

- Услуги по обучению населения на курсах и по репетиторству;

- Услуги по присмотру и уходу за детьми и больными;

- Услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома;

- Ветеринарные услуги;

- Сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности;

- Изготовление изделий народных художественных промыслов;

- Прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке масло семян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах);

- Производство и реставрация ковров и ковровых изделий;

- Ремонт ювелирных изделий, бижутерии;

- Чеканка и гравировка ювелирных изделий;

- Монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск;

- Услуги по уборке жилых помещений и ведению домашнего хозяйства;

- Услуги по оформлению интерьера жилого помещения и услуги художественного оформления;

- Проведение занятий по физической культуре и спорту;

- Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- Услуги платных туалетов;

- Услуги поваров по изготовлению блюд на дому;

- Оказание услуг по перевозке пассажиров водным транспортом;

- Оказание услуг по перевозке грузов водным транспортом;

- Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

- Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

- Услуги по зеленому хозяйству и декоративному цветоводству;

- Ведение охотничьего хозяйства и осуществление охоты;

- Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности;

- Осуществление частной детективной деятельности лицом, имеющим лицензию;

- Услуги по прокату;

- Экскурсионные услуги;

- Обрядовые услуги;

- Ритуальные услуги;

- Услуги уличных патрулей, охранников, сторожей и вахтеров;

- Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли;

- Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- Услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания;

- Услуги общественного питания без зала обслуживания посетителей;

- Услуги по забою, транспортировке, перегонке, выпасу скота;

- Производство кожи и изделий из нее;

- Сбор и заготовка растений, в том числе лекарственных;

- Сушка и переработка фруктов и овощей;

- Производство молочной продукции, хлебобулочных изделий;

- Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав;

- Производство хлебобулочных и мучных кондитерских изделий;

- Товарное и спортивное рыболовство и рыбоводство;

- Лесоводство и прочая лесохозяйственная деятельность;

- Деятельность по письменному и устному переводу;

- Деятельность по уходу за престарелыми и инвалидами;

- Сбор, обработка и утилизация отходов, а также обработка вторичного сырья;

- Резка, обработка и отделка камня для памятников;

- Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

- Ремонт компьютеров и коммуникационного оборудования;

Другие статьи по теме патентной системы для ИП:

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Источник: https://dmitry-robionek.ru/psn/vidy-dejatelnosti-2016.html