Все, что вы должны знать о налоговом вычете

08 Апреля 2014

Кто может претендовать на налоговый вычет, а кто нет, как выгоднее оформлять налоговое возмещение: через работодателя или напрямую в налоговой службе? Обо всех аспектах получения налоговых вычетов — в этой статье.

Покупая в рассрочку недвижимость, можно хорошо сэкономить, если знать нужные законы и тонкости ипотечного кредитования. Налоговый вычет — одна из таких тонкостей. Воспользовавшись этим инструментом, вы можете существенно уменьшить сумму, из которой высчитывается налог.

С 2014 года сумма переплаты по ипотеке была увеличена до 3 млн. рублей — налоговый вычет может несколько увеличиться (до нововведений максимальный вычет составлял 260 000 рублей, с января текущего года — 390 000 рублей).

Что учитывается при расчете суммы налогового вычета:

- наличие детей до 24 лет или опекунство над лицами до 18 лет;

- справки о производимых пенсионных или страховых взносах;

- необходимость дорогостоящего лечения;

- благотворительные перечисления.

Однако помните, что вышеуказанные пункты влияют на налоговый вычет, но не учитываются при оформлении имущественного.

Важно знать: уменьшается не сумма налога, а именно налоговая база — исходная стоимость недвижимости.

Кто имеет право на такую компенсацию

Право воспользоваться частичным возвратом средств, потраченных на приобретение жилплощади, имеют все граждане РФ, являющиеся налогоплательщиками. То есть, если вы получаете официальную зарплату, облагающуюся налогами, вы можете претендовать на возмещение налогового вычета. Неработающие граждане и лица, не достигшие совершеннолетия, такой привилегии лишены.

Имущественный вычет предоставляется гражданам одноразово. Если до 2014 года вы уже успели воспользоваться правом на налоговое возмещение, то вычет на другую недвижимость, приобретенную также до 2014 года, вы не получите.

Но в текущем году сэкономить на налогах с покупки новой жилплощади вы сможете.

НК претерпел изменения, соответственно, возмещение по старому законодательству не учитывается при оформлении вычета согласно новому (этот момент не прописан в новом законодательстве, а, значит, этим можно воспользоваться).

Также вы можете рассчитывать на возвращение налогового вычета, если покупали недвижимость до 2014 года, но таким правом воспользоваться еще не успели.

Совместная собственность на квартиру и экономия на налогах с её покупки

Если покупку квартиры оформляете на обоих супругов, вы имеете право запросить налоговый вычет.

Но есть нюанс: если вы оформляете налоговое возмещение на одного из супругов при совместном владении недвижимостью, второй супруг при последующем приобретении недвижимости таким правом воспользоваться уже не сможет.

При подаче документов на вычет налогов со стоимости квартиры, находящейся в совместной собственности, требуется заявление второго супруга о передаче своей доли либо о равномерном распределении возмещения. Таким образом, будет считаться, что оба владельца воспользовались своим правом на налоговую компенсацию.

Как это работает

Часто клиенты спрашивают, можно ли получить такую компенсацию при приобретении недвижимости в ипотеку или при покупке разных видов жилья — квартиры, дачи, «вторички» или новостройки. Ответ положительный во всех случаях.

Первичный рынок и налоговый вычет. Как это происходит?

Первичный рынок диктует довольно строгие правила в вопросе получения имущественного вычета: эта процедура возможна лишь в случае, если квартира, в которую вы вложили средства, находится в вашей собственности. Только после перехода прав владения в ваши руки имеет смысл начинать сбор документов.

Оформить такую льготу можно либо предоставив пакет документов, свидетельствующих о расходах на покупку недвижимости, либо обратившись в налоговую службу. Чем дольше вы будете оформлять эти документы, тем более длительным получится процесс возмещения, так как он напрямую зависит от налогового периода.

Вычеты на жилье в новостройке

Сэкономить на налоговых взносах с покупки квартиры в новостройке можно. Расчет будет производиться по стандартной 13% ставке.

Пример расчета:

Экономия на ипотеке

Объем имущественного налога в отношении целевых займов не ограничен. Также имейте в виду, что по ипотечным процентам вычет начисляется по мере их получения банком. Чтобы получать эти отчисления, нужно каждый год до момента исчерпания положенной вам суммы являться в налоговые инстанции со всей документацией (о полном пакете документов поговорим ниже).

Для уточнения объема уплаченных вами процентов с вас потребуют выписку, подтверждающую произведенные платежи отдельно по сумме текущего долга и непосредственно по сумме процентов. Получить этот документ можно в банке, в котором вы брали кредит.

Полезно знать

Даже в случае, если вы оформляли кредит для покупки квартиры в Санкт-Петербурге в валюте другого государства, налоговый вычет все равно рассчитываться будет в рублях. Соответственно, платежи по кредиту будут также проводиться в рублях (в соответствии с официальным курсом на момент совершения операции).

Важный момент

Если вы приняли решение о перекредитовании (хотите получить кредит с меньшей процентной ставкой, чем по текущему кредиту), вычет по новой кредитной программе вам предоставляться уже не будет. Это связано с тем, что новый займ не связан с тратами на покупку жилья.

Пример:

Доводим до вашего ведома: сумма налогового компенсирования выплачивается одноразово (если вы как заемщик представите справку, свидетельствующую о подоходном налоге, превышающем объем этой суммы или равном ей). Эта выплата не зависит от того, с личных средств были выплачены эти проценты или вы прибегали к банковским займам.

Сумму с вычета процентов вы будете получать по мере выплаты процентов банку-кредитору (в нашем примере этот срок составит 15 лет).

Вторичный рынок

Схема получения налоговой компенсации за приобретение дачных домиков и вторичного жилья, а также условия её оформления идентичны. Нужно подготовить документы, освидетельствовать право собственности, после чего подать заявку в налоговую организацию. Так же, как и в случае с предыдущими видами жилья, можно вернуть часть средств путем оформления имущественного и налогового вычетов.

Особенности получения

Временные рамки. Вы можете получить вычет вне зависимости от срока давности оформления купли жилплощади.

Изменения в законодательстве. С введением новых директив суммы изменились. Тем не менее, расчет объема вычета производится в соответствии с законодательством, действительным на момент покупки жилплощади, а не на момент оформления декларации.

Если вы приобрели квартиру до 2014 года, нововведения, описанные в начале статьи, вас не коснутся. С квартиры, купленной до 2003 года, имущественный вычет все так же составит 600 000 рублей, налоговый, соответственно, — 78 000 рублей. В случае с недвижимостью, приобретенной до 2008 года, эти цифры выглядят так: 1 млн. рублей и 130 000 рублей.

Со стоимости недвижимости, купленной начиная с 2009 года: 2 млн. рублей и 260 000 рублей.

Пример:

Покупка недвижимости не даст сэкономить на налоговых взысканиях в таких случаях:

- Сделка по купле недвижимости была заключена между лицами, находящимися во взаимной экономической зависимости (родственники, коллеги в подчинении).

- Владельцем выступает лицо, не являющееся налогоплательщиком (несовершеннолетние лица, пенсионеры, безработные, студенты).

- Покупка недвижимости осуществлена предпринимателем в коммерческих целях.

- Оплата строительства купленной недвижимости осуществляется работодателем, сторонними лицами или организациями по поддержке молодых семей.

- Налогоплательщик также не получает права на возмещение, если недвижимое имущество получено в дар, а не приобретено.

Процедура оформления налогового возмещения

Подавать заявление нужно по вашему месту регистрации как налогоплательщика, но не по месту фактического нахождения приобретенной вами недвижимости.

Необходимый пакет документов

- паспорт, идентификационный номер, присвоенный вам как налогоплательщику;

- документы, подтверждающие права владения жильем, по которому оформляется налоговое возмещение, и факт его оплаты (платежное поручение, договор с застройщиком, официальная расписка);

- договор о купле-продаже (в случае оформления вычета на стоимость первичной недвижимости — договор о соинвестировании; в случае с ипотекой — акт приема-передачи);

- справка о доходах за предшествующий налоговый период;

- декларация 3-НДФЛ.

Если вы хотите получить налоговое возмещение со стоимости жилья, приобретенного по ипотеке, пакет документов будет несколько шире. В дополнение к уже указанным бумагам нужно будет предъявить налоговой следующие документы:

- свидетельство о заключении кредитного договора;

- выписку из банка, точно указывающую сумму уплаченных налогоплательщиком процентов за отчетный год;

- справку со счета банка, на который от вас поступали средства для погашения кредита с копиями документов, подтверждающих осуществление вами платежей.

Далее в течение триместра налоговая служба будет проверять вашу заявку и поданную документацию. По истечении этого срока вам по месту регистрации вышлют оповещение о подтверждении или отказе в вашем запросе. В случае положительного решения налоговой службы вам нужно будет подать заявление о возврате части налога. Также нужно указать реквизиты для его перечисления.

Через какое время придут деньги

Возврат налогового вычета будет произведен в течение месяца со дня регистрации вашего заявления. Может случиться, что имущественный вычет не будет выплачен за указанный период в полном объеме. В этом случае его остаток выплачивается в следующем отчетном году (для этого вам снова придется пройти бюрократическую лестницу сначала — собрать документы, дождаться решения).

Рекомендация: с нововведениями 2014 года связано множество слухов и домыслов.

Один из них гласит: как только на ваш счет начали поступать выплаты по возмещению налогов, можно заняться продажей недвижимости, на которую вычет оформлен. Но помните: продавать квартиру до полной выплаты вычета нежелательно.

Этот шаг может усложнить выплату остатка средств, так как подтвердить факт собственности будет сложнее, если не невозможно.

Работодатель или налоговая — что выбрать?

Налоговое возмещение через работодателя состоит в получении заработной платы без взыскания 13% налога. Если за текущий год таким путем сумма возмещения не будет получена налогоплательщиком полностью, процедуру оформления права на возмещение придется проходить заново в следующем году.

Получать вычет вы имеете право у одного работодателя. Если вы работаете в нескольких местах, выгоднее выбрать организацию, которая платит вам «белую» зарплату и в которой ваши доходы выше.

Через налоговые органы получить компенсацию вы сможете через год с момента покупки жилплощади. Вы должны собрать требуемый пакет документов, подать заявление по месту фактического проживания.

Если вы решите пойти таким путем, то в течение всего налогового периода с вас будут удерживаться стандартные 13% из каждой зарплаты, а в конце этого периода через налоговую службу все эти деньги вам будут возвращены.

Приняв решение о возмещении через налоговую, смиритесь с тем, что волокиты с документами будет больше. С первого раза редко получается решить этот вопрос — процесс будет долгим.

Какой бы из вариантов возмещения вы ни избрали, посетить налоговую службу все равно придется — вам должны подтвердить право на выплату как таковую.

Еще один момент: если по истечении текущего года налоговый орган не успел выплатить вам имущественный и налоговый вычеты полностью, за возмещением остатка можете обратиться в организацию, в которой работаете. Какой из вариантов выбрать: постепенные выплаты без необходимости ожидания конца налогового периода или выплату одним платежом по его истечении — решать вам.

В налоговом вычете отказано: есть ли выход?

Если вам отказано в налоговом возмещении, вы имеете право обжаловать решение налогового органа в вышестоящих инстанциях налогового профиля или путем судебного разбирательства.

Источник: https://mirndv.ru/news/vse-chto-vy-dolzhny-znat-o-nalogovom-vychete/

Выгоды многоразового налогового вычета — изменение в законодательстве при получении

Итак, как известно ряду читателей, 23 июля 2013 года были внесены изменения в Налоговый кодекс, а точнее в статью 220, которые позволяют вернуть налогоплательщикам ту часть денег, которая была удержана в виде подоходного налога во время покупки недвижимости или земельных участков. Но, как и кого затронут эти изменения, давайте попробуем разобраться!

Для начала стоит напомнить, что налоговый вычет до вступления в силу новых изменений происходил только один раз, а максимальной суммой могла считаться сумма в 2 млн. рублей.

То есть если вы приобрели квартиру стоимостью в 1,2 млн. рублей, то вы могли рассчитывать только на государственную компенсацию от 1 млн.

200 тысяч рублей, а оставшиеся 800 000 рублей, с которых вы также могли получить возврат, просто сгорали.

Фактически, чтобы воспользоваться и ими, вам нужно было бы покупать более дорогую квартиру, что не всегда возможно и реально. Но благодаря нововведениям, оставшиеся 800 000 рублей не сгорают, а просто переносятся на следующую вашу покупку, правда, как вы, наверное, и сами догадались, максимальный порог в 2 млн. так и остался без изменений.

Далее стоит отметить, что нововведения позволяют каждому собственнику иметь порог в 2 млн. рублей, что позволяет семье получить очень приличную прибавку. Рассмотрим на примере.

Если семья купила квартиру стоимостью в пять миллионов рублей, то по старому закону они получали компенсацию в размере 260 000. Но на сегодняшний день каждый, кто имеет долю, а в данном случае и муж, и жена, имеют возможность вернуть налог с 2 млн.

, что для них означает вернуть налог с 4 млн., могут получить компенсацию в виде 520 000 рублей.

Кстати, такой подход логичен, так как до этого изменения закон фактически одного из супругов просто лишал возможности на компенсацию.

Но при этом нужно четко понимать, что такое поощрение на покупку новой недвижимости могут получить только те граждане, которые составили договор правильно, то есть указав реальную стоимость квартиры и оформив договор «купли-продажи».

Если провести определенную черту, то плательщики ипотеки фактически полностью лишаются права на компенсацию, да и нововведения установили определенный потолок в 3 млн. рублей, с которых хоть что-то может получить заемщик, ранее никакого потолка не было.

Если подвести своеобразный итог, то получается следующее, данные нововведения поощряют тех людей, которые покупают жилье, рассчитываясь сразу, причем покупают недвижимость менее чем за 2 млн. рублей! Но если взять в условие то, что средняя стоимость однокомнатной московской квартиры составляет от 4 млн.

, а количество людей, которые берут ипотеку, растет из года в год, то большая часть наших сограждан ничего не получит после этих изменений.

Но при этом стоит отметить и то, что такие действия правительства помогут повлиять на теневую экономику, так как каждый человек будет заинтересован в получении компенсации!

Калькулятор налогового вычета при покупке жилья

На сайте расположен калькулятор налогового вычета по ипотеке. Он позволяет высчитать суммы вычета с покупки и с процентов. В калькуляторе учитываются досрочные погашения — т.е. при досрочном погашении сумма вычета с процентной части изменяется в меньшую сторону.

Калькулятор можно найти по ссылке.

Алгоритм расчета вычета

Во-первых, берется сумма покупки. Если эта сумма более 2х млн. рублей, то вычет равен 260 тыс. рублей с суммы покупки, и 13 процентов от суммы выплаченных процентов. Но не более 2млн. рублей. Но чтобы получить вычет в 2 млн.

рублей нужно заплатить примерно 15384615,38 рублей в виде процентов банку за весь срок ипотеки. Это достаточно большая сумма и такую ипотеку дают не все банки. Это актуально при покупке жилья в Москве, но не в регионах.

Если же сумма покупки меньше 2 млн, то берется 13 процентов от суммы покупки. Все просто — можно даже посчитать в уме. Но это предполагаемая сумма.

Для получения вычета при выплате зарплаты нужно обратиться сначала к работодателю, потом в банк а потом в налоговую за справкой — что ты имеешь право на вычет. После получения справки от налоговой нужно принести ее в банк и ты получишь свой вычет.

В последнем стоблце происходит расчет остатка вычета. Если сумма отрицательная — вы не можете получить вычет. Остаток вычета это разность предполагаемого вычета минус суммарная зарплата.

Источник: https://mycredit-ipoteka.ru/raschet_ssudi_online/vyigodyi-mnogorazovogo-nalogovogo-vyicheta-izmenenie-v-zakonodatelstve-pri-poluchenii.html

Типичные заблуждения о налоговом вычете при продаже и покупке квартиры / Sibdom.ru

О том, что каждый налогоплательщик имеет право на налоговый вычет при приобретении или продаже квартиры, знают даже те, кто никогда в своей жизни сделок с недвижимостью не совершал.

При этом и продавцы, и покупатели жилья почти одинаково часто допускают ошибки при определении размера этой компенсации. О самых распространенных заблуждениях при определении размера налогового вычета рассказала налоговый консультант, директор компании «Аутсорсинг» Ольга Ботова.

Самые распространенные ошибки продавцов

Самое распространенное заблуждение продавцов в отношении налогового вычета состоит в том, что они уверены: если в течение одного года они продали одну квартиру и купили другую взамен по большей цене (то есть весь доход был вложен в покупку новой квартиры, и расходы в результате оказались больше полученного дохода от продажи), налог платить не придется. На самом деле для налоговых органов продажа квартиры и покупка новой — это два совершенно разных действия. Уменьшить размер налогооблагаемой базы в данном случае можно, только отняв от стоимости, по которой квартира была продана, расходы, ранее связанные с ее же приобретением, но никак не расходы на покупку новой квартиры.

Например, в течение одного календарного года (одного налогового периода) была продана квартира за 2,5 миллиона рублей, купленная два года назад за 1,5 миллиона рублей, а взамен нее был приобретен новый объект за 3 миллиона рублей.

Размер налога, который предстоит уплатить владельцу этой квартиры с продажи в данном случае (срок владения квартирой, купленной до 1 января 2016 года, составляет менее трех лет, поэтому при ее продаже владельцу придется заплатить налог), будет рассчитываться следующим образом: 2,5 миллиона рублей (доход, полученный при продаже) минус 1,5 миллиона (расходы на покупку этой квартиры), получается 1 миллион рублей — сумма, с которой продавцу предстоит платить налоги.

1 миллион рублей умножаем на 0,13 (13% — ставка налога на доход для физических лиц) и получаем 130 тысяч рублей — размер налога.

Если продавец ранее никогда не пользовался налоговым вычетом при покупке квартиры (2 миллиона рублей), он может уменьшить размер налога еще на 2 миллиона рублей. В таком случае при продаже квартиры из нашего примера налог платить ему не придется.

1 Продавцы недавно приватизированных квартир, до этого момента долгое время проживавшие в них, считают, что при продаже не должны будут платить налог.

«Особенно часто такие ситуации возникают с пожилыми людьми, которые только что приватизировали квартиру, а затем сразу же ее продают, — поясняет Ольга Ботова.

— Несмотря на то что жить в этой квартире по договору социального найма до этого они могли не один десяток лет, отсчет срока нахождения объекта в собственности начинается с момента приватизации, и если он составляет менее трех лет, такая продажа будет облагаться налогом».

2 Ряд продавцов, которые продают квартиры, находящиеся в собственности менее трех лет (для объектов, купленных после 1 января 2016 года, — пяти лет), знают про существование имущественного вычета в 1 миллион рублей, который можно применить при продаже квартиры, чтобы уменьшить размер налогооблагаемой базы, но не знают, что взамен него они могут уменьшить размер налогооблагаемой базы на сумму расходов, понесенных на покупку этой же квартиры. На практике же продавцы, чтобы уменьшить размер налога, могут выбирать тот из этих вычетов, который будет больше в их конкретной ситуации.

3 Часть продавцов считают: если они продают квартиру, которая была получена в дар, и в договоре на такой объект указана некая оценочная стоимость квартиры, они смогут уменьшить налоги на эту сумму.

Однако для квартир, полученных по договору дарения, максимальный вычет, на который может быть уменьшена налогооблагаемая база, составляет 1 миллион рублей (поскольку у продавца не было расходов, связанных с приобретением этого объекта).

И даже если в договоре дарения вы указывали 3 или 5 миллионов рублей, эта сумма не будет учитываться как расходы.

4 Другим распространенным заблуждением продавцов является то, что если продавец является пенсионером, то есть на данный момент уже не имеет собственного дохода, при продаже квартиры он может воспользоваться только вычетом в 1 миллион рублей или уменьшить размер налога на сумму расходов, понесенных ранее на покупку продаваемой квартиры. «Если пенсионеры продают квартиру и покупают другую квартиру взамен в течение одного календарного года, они имеют право на уменьшение налогооблагаемой базы на сумму налогового вычета при покупке (2 миллиона рублей, при условии что ранее они никогда не пользовались этим имущественным налоговым вычетом). Если был доход, с которого можно удержать налог (доход, полученный при продаже квартиры), неработающий пенсионер (а также студент, ребенок) вправе уменьшать доход на этот вычет, чтобы не платить налог», — объясняет Ольга Ботова.

5 Многие продавцы твердо убеждены: если в договоре ранее было указано, что квартира была куплена за одну сумму, а в новом договоре купли-продажи также сказано, что она продана за те же деньги, налог им платить не придется.

Ведь в этом случае ранее понесенные расходы равны доходам, полученным при реализации квартиры.

На деле после вступления в силу с 1 января 2016 года изменений в законодательстве, связанных с налогообложением сделок с недвижимостью, в таком случае может возникнуть налог.

Если доход от продажи квартиры окажется меньше 70% кадастровой стоимости того же объекта, налоговый орган будет считать доход как 70% кадастровой стоимости проданного объекта. Например, налогоплательщик купил квартиру после 1 января 2016 года за 1,2 миллиона рублей и в этом же году продает ее за эти же 1,2 миллиона рублей.

Размер подтвержденного дохода при ее продаже также составляет 1,2 миллиона рублей. Однако кадастровая стоимость этого объекта — 2 миллиона рублей.

При определении суммы налога к уплате в этом случае налоговый орган будет использовать большую сумму, и вместо указанной в договоре цены в этом качестве будет применяться кадастровая стоимость, умноженная на коэффициент 0,7 (70%).

2 миллиона, умноженные на 0,7 (сумма полученного при продаже дохода), минус 1,2 миллиона рублей (расходы на приобретение этой квартиры) дают в итоге 200 тысяч рублей (размер налогооблагаемой базы). Умножив это значение на 0,13, получим 26 тысяч рублей — размер налога, который предстоит заплатить продавцу этой квартиры.

Распространенные заблуждения покупателей

1 На практике достаточно распространены сделки между близкими родственниками, которые совершаются специально для получения имущественного налогового вычета при покупке (260 тысяч рублей при стоимости объекта 2 и более миллионов рублей).

Между тем налоговый орган в таком случае откажет в выплате вычета. Согласно статье 105 Налогового кодекса РФ, имущественные вычеты не предоставляются, если сделка совершается взаимозависимыми лицами.

Взаимозависимыми признаются супруги, родители, дети (в том числе усыновленные), полнородные и неполнородные братья и сестры. Другие родственники взаимозависимыми не считаются.

2 Самой распространенной ошибкой покупателей является то, что они соглашаются на указание в договоре в качестве суммы сделки 1 миллиона рублей.

«Учитывая, что срок, после которого собственнику при продаже не нужно платить налог на доход физических лиц, с 1 января 2016 года увеличен с трех лет до пяти (для объектов, купленных после этой даты), возрастает вероятность, что квартира может быть продана еще до окончания этого срока, в таком случае при ее реализации новому собственнику придется платить налог на доход. При этом цена, указанная в договоре на продажу квартиры, будет сравниваться с кадастровой стоимостью. Покупателю уже сейчас, на момент приобретения объекта, нужно учитывать эти обстоятельства», — рассказывает Ольга Ботова.

3 Многие покупатели считают: если квартира, в связи с покупкой которой возникло право на получение имущественного налогового вычета, была продана, то они утратили право на получение имущественного налогового вычета, связанного с ее приобретением (максимальная сумма: 13% с 2 миллионов рублей). На самом деле это не так. Если ранее квартира была приобретена, при этом у покупателя сохранились документы, подтверждающие понесенные на ее покупку расходы, он вправе получить вычет в связи с ее приобретением.

4 Если квартира куплена в совместную или в долевую собственность, то каждый покупатель имеет право на вычет до 2 миллионов рублей. На деле он имеет право на вычет пропорционально своей доле в собственности на этот объект.

Например, если два собственника приобрели объект в долевую собственность (у каждого одна вторая доли) за 3 миллиона рублей, каждый из них сможет получить налоговый вычет только в размере 13% с 1,5 миллиона рублей, несмотря на то что максимальная сумма налогового вычета — 2 миллиона рублей. В дальнейшем они смогут добрать не полученную сейчас сумму вычета при покупке других объектов.

«Увеличить сумму вычета в такой ситуации можно, воспользовавшись правом ребенка на получение налогового вычета, — советует Ольга Ботова.

— Дело в том, что с 2014 года расходы на приобретение квартиры совместно с детьми расцениваются как семейные, поэтому любой из родителей может расходы по детским долям приписать себе, максимальная сумма получения вычета по одному налогоплательщику остается прежней — 2 миллиона рублей. Ребенок при этом в дальнейшем не теряет право на получение налогового вычета после достижения совершеннолетия».

Например, квартира была куплена за 4 миллиона рублей в совместную собственность родителей и двоих детей, каждый из них владеет 1/4 объекта, таким образом, каждому налогоплательщику положен вычет в размере 1 миллиона рублей (1/4 от 4 миллионов рублей — стоимости объекта). Родители при этом могут получить налоговый вычет за ребенка, таким образом размер налогового вычета для них увеличится до 2 миллионов рублей на каждого родителя.

5 Если ранее покупатель получал налоговый вычет, связанный с приобретением квартиры, он не имеет права на какие-то вычеты в дальнейшем. В том случае если он не получал вычет с суммы фактически уплаченных банку процентов по целевому кредиту, взятому на покупку жилья, он может заявить на получение этого вычета.

Начиная с 2014 года вычеты с расходов, понесенных при покупке квартиры (13% с 2 миллионов рублей), и налоговый вычет с уплаченных банку процентов по ипотеке (максимальная сумма: 13% с 3 миллионов рублей) могут быть разделены между разными объектами. Поэтому, если покупатель ранее получал вычет только по расходам на покупку квартиры, теперь по другому объекту он может заявить на получение вычета по фактически уплаченным процентам по кредиту.

Это только наиболее распространенные заблуждения продавцов и покупателей жилья, связанные с имущественным налоговым вычетом.

© Использование материалов допускается, только при наличии активной ссылки на портал Sibdom.ru

Источник: https://www.sibdom.ru/publication/articles/34/1593/

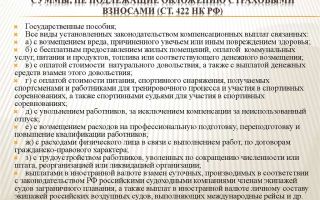

Налоговики напомнили налоговые последствия изменения стоимости отгруженных товаров

ФНС России в письме от 12.03.

12 № ЕД-4-3/4143@ напомнила правила корректировки налоговой базы по НДС продавцом и применения вычетов покупателем при увеличении стоимости отгруженных товаров, а также правила применения вычетов продавцом и восстановления налога покупателем при ее уменьшении. При этом складывать (вычитать) показатели строк «Всего увеличение (сумма строк В)» и «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры нельзя.

Как известно, корректировочный счет-фактура составляется продавцом при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) вследствие выполнения определенных условий сделки (п. 3 ст. 168 НК РФ).

Выставить корректировочный документ надо в течение пяти дней со дня оформления первичного документа, подтверждающего согласие покупателя на изменение стоимости (подписанного обеими сторонами), либо уведомления покупателя об изменении стоимости (подписанного продавцом).

Последствия изменения стоимости отгруженных товаров (работ, услуг, переданных имущественных прав) для продавца и покупателя зависят от того, увеличилась или уменьшилась эта стоимость.

Так, если стоимость увеличилась, то продавец увеличивает базу того налогового периода, в котором произошла отгрузка, а покупатель принимает к вычету разницу между суммами НДС, исчисленными до и после изменения стоимости (п. 10 ст.

154, п. 13 ст. 171 НК РФ). В корректировочном счете-фактуре разница, отражающая увеличение суммы предъявленного НДС после изменения цены (тарифа) или уточнения количества (объема), показывается в графе 8 в строке В (увеличение).

Если стоимость отгруженных товаров (работ, услуг, переданных имущественных прав) уменьшается, то разница между суммами налога, исчисленными до и после изменения стоимости, принимается к вычету у продавца и восстанавливается у покупателя (п.

13 ст. 171 НК РФ, подп. 4 п. 3 ст. 170 НК РФ).

В корректировочном счете-фактуре разница, отражающая уменьшение суммы предъявленного НДС после изменения цены (тарифа) или уточнения количества (объема), показывается в графе 8 в строке Г (уменьшение).

По строкам «Всего увеличение (сумма строк В)», «Всего уменьшение (сумма строк Г)» корректировочного счета-фактуры подводятся итоговые значения. Они используются при заполнении книги покупок, книги продаж и дополнительных листов к ним.

При этом складывать (вычитать) показатели, указанные в строках «Всего увеличение…» и «Всего уменьшение», например, в случае одновременного увеличения и уменьшения стоимости разных позиций товаров по одной поставке, нельзя.

Ведь, как было сказано, в главе 21 НК РФ предусмотрены различные налоговые последствия увеличения и уменьшения стоимости отгруженных товаров.

Источник: https://www.buhonline.ru/pub/news/2012/5/6021

Вычет для инвесторов или как выгодно использовать ИИС

С недавних пор, а именно с начала 2015 года, государство предоставило работающему человеку право получить налоговый вычет при использовании инвестиционного счета (с депозитными вкладами эта схема не работает).

В начале давайте определимся с понятием и особенностями ИИС. Ведь не поняв, что же это за зверь такой – индивидуальный инвестиционный счет, тяжело будет двигаться дальше.

Если говорить простым языком, данный счет может быть открыт

- в банке, предоставляющем такую услугу;

- в брокерской фирме.

В случае его открытия предполагается два варианта работы с ним, как и с обычным брокерским счетом:

- самостоятельная работа со средствами на счете;

- доверительное управление, осуществляемое брокерами.

Но есть и свои особенности у индивидуального счета, которые должны соблюдаться, чтобы можно было воспользоваться инвестиционным вычетом:

- обязательный срок открытого вклада, который составляет не менее 3-х лет;

- предельная годовая сумма, размер которой 400 000 руб.;

- человек не может открывать несколько таких счетов, ему придется ограничиться только одним индивидуальным счетом.

Варианты инвестиционных вычетов

Законодатель предлагает выбрать физическому лицу один из вариантов вычета, связанных с открытым инвестиционным счетом:

- каждый год получать 13% с денежных средств, размещенных на счете и не превышающих предела в 400 тыс. руб. за год;

- освободить свой доход от операций на этом счете от налога по истечении трех лет.

Но важно понимать, что один из способов выбирается одновременно с открытием инвестиционного счета, и изменить решение в рамках открытого счета не будет возможности.

Поэтому следует взвесить все «за» и «против», оценить свои возможности в работе с финансовыми инструментами и прийти к тому, что будет выгоднее.

Многократность инвестиционного вычета

Итак, одновременно воспользоваться несколькими вариантами нельзя. Однако отметим возможность неоднократности получения вычета.

В первом случае, когда лицо возвращает себе 13% от вклада, процедура предоставления вычета может повторяться ежегодно до расторжения каждого нового трехлетнего договора.

Второй случай допускает заключение следующего договора на ведение инвестиционного счета после 3-х лет существования предыдущего и получения возврата налога с доходов по окончании его действия.

Торговать или пассивно ждать – как выбрать?

Выбор – это чаще всего положительный момент. В то же время возникает сомнения в его правильности. Касаемо нашей темы, встает вопрос «Как выбрать так, чтобы не прогадать?»

Здесь все зависит от активности человека, грамотности в сфере ценных бумаг и работы с ними, времени и цели.

Другими словами, если владелец инвестиционного счета готов к стабильной фиксированной сумме льготы и у него не возникает желания, возможности либо необходимости в осуществлении каких-либо финансовых действий, то он выберет первый вариант.

Если же человек готов рискнуть и уверен, что сможет получить доход от торговли ценными бумагами, то ему можно смело соглашаться на вариант номер два.

Для сравнения и лучшего понимания рассмотрим пример.

Расчет налоговой льготы

1. Что же мы видим по итогу первого года. Зажиточный по истечении его имеет возможность получить вычет в размере 13 процентов от 290 000 руб. и вернуть себе 37 700 руб. = (290 000 * 13%).

Допускаем, что и у Авоськиной торговля идет с прибылью, и ей удалось заработать на торговле 90 000 руб. Но вычетом в размере дохода от продажи она воспользоваться пока не может, так как не истекло 3 года владения бумагами.

2. К концу второго года Зажиточный решил внести на счет дополнительные денежные средства 50 000 руб. Авоськина снова немного увеличила свои доходы и дополнительно заработала 30 000 руб.

В очередной раз по истечении года, Зажиточный решает использовать свое право на вычет в размере вклада и возвращает налог в сумме 6 500 руб. = (50 000 * 13%). Авоськиной же остается ждать окончания третьего года.

3. Наконец, подошел к концу третий год, в течение которого Зажиточный дополнил свои вложения суммой в 180 000 руб. и получил вычет 23 400 руб. (180 000 руб. * 13%), а Авоськина получила еще 15 000 руб. дохода от продажи акций, и теперь, наконец-то, может воспользоваться вычетом, предоставляемым с полученного ею дохода за все три года.

Посчитаем сумму налога к возврату у обоих за весь период действия ИИС:

Налог к возврату Зажиточного за 3 года 37 700 + 6 500 + 23 400 = 67 600 руб.

Налог Авоськиной (90 000 + 30 000 + 15 000) * 13% = 17 550 руб.

Разница в суммах возвращенного себе налога с дохода достаточно большая, но не стоит забывать, что Авоськина, в свою очередь, получила дополнительный доход в результате торговой деятельности ценными бумагами в размере 135 000 руб.

Что может помешать получить вычет

В случае гражданин расторгнет договор о ведении инвестиционного счета до наступления окончания третьего года или снимет деньги, размещенные на счете, он теряет право на вычет.

Вместе с тем, суммы налога, которые он уже успеет получить в качестве возврата к тому времени, данное лицо обязано будет вернуть государству. Так что об этом нужно помнить!

Если вернемся к нашему примеру, то если наш Зажиточный расторгнет договор на втором году владения счетом, ему придется вернуть в казну 37 700 руб., которые он получил в качестве налогового возврата, а на третьем — уже 44 200 руб. = (37 700 + 6 500). Это сумма вычета за 2 предыдущих года.

Процедура возврата налога

Поскольку существует два варианта возврата налога, то и процедур предполагается, как минимум, две.

1. Если инвестор намерен вернуть налог с суммы вклада, то, как только заканчивается год, он подает декларацию 3-НДФЛ в общем порядке и прикладывает документы об открытии и ведении инвестиционного счета. В их числе договор с брокером, либо банком, или справку об открытом счете, а также справку о доходах с места работы 2-НДФЛ.

2. Когда в качестве вычета выбирается доход от операций по счету, то владелец счета может сдать в налоговый орган декларацию за прошедшие три года (после их окончания) с приложением справок о доходах и справок о ведении инвестиционного счета.

Или же он может обратиться к брокеру, взяв предварительно в налоговой инспекции справку о неиспользовании права на инвестиционный вычет. В этом случае, на основании этого документа, брокер не будет удерживать сумму налога с полученного владельцем счета дохода.

И помните, что через работодателя данным видом вычета воспользоваться невозможно.

Источник: https://nalog-prosto.ru/investitsionnyj-schet-nalogovyj-vychet/

Инвестиционный вычет – 10 мифов о налогах

By Danni

Дек 25th, 2015

6 комментариев

16865

нужно иметь доходы, облагавшиеся по ставке 13% (чаще всего это зарплата, но могут быть и доходы от инвестиционной деятельности). Если таких доходов не было, единственный доступный тип вычета – второй. Кроме того, фактором выбора того или иного типа вычета может быть принимаемый инвестором уровень риска.

Если он придерживается консервативной стратегии, не гонится за более рискованными сверхдоходами, и одним из основных мотивов открытия ИИС для него является всё-таки сам вычет, то для него экономически выгоднее будет воспользоваться вычетом первого типа.

Если инвестор готов вкладываться в более рискованные инструменты, ожидает значительных доходов от операций со средствами ИИС, то для него более выгодным, скорее всего, будет вычет второго типа. При этом пороговое значение объёма ожидаемых доходов составляет те же 400 тысяч: если за три года на изначально внесённые 400 тыс.

рублей инвестор получает более 400 тыс. дохода, то возможность не платить с них 13% налога (что составит более 52 тыс. рублей) для него выгоднее, чем в первый год получить эти 52 тыс. рублей на руки, а потом со всех доходов платить налоги.

Очевидно, что этот тест упрощённый, и для полноты картины следует учитывать временную стоимость денег, возможность реинвестирования, а также ежегодного “каскадного” пополнения счёта и получения вычетов. Тем не менее, он даёт примерное представление о факторах выбора.

Срок, до которого нужно держать средства на ИИС, чтобы воспользоваться вычетом, измеряется не с даты зачисления средств, а с даты открытия счёта.

Миф 5. За вычетом можно обращаться не ранее, чем через год с даты открытия счёта

Миф 6. За вычетом можно обращаться не позднее, чем в следующем году после внесения средств

После внесения средств на ИИС, декларацию и заявление на вычет можно подать в течение трёх лет. То есть, если вы внесли средства в 2015 году, обратиться за вычетом по взносам можно, например, в 2018 году, возвращая НДФЛ, уплаченный в 2015, 2016 и 2017 годах.

Миф 7. Налогоплательщик обязан отчитаться по каждому источнику дохода

По тем источникам дохода, по которым налоговый агент уже удержал налог, налогоплательщик отчитываться не обязан. О них государство уже и так знает. Типичная ситуация – налогоплательщик получал и зарплату, и доходы от брокерских операций. Допустим, в 2015 году налогоплательщик получил 500 тыс. руб.

зарплаты, и, соответственно, его налоговый агент (работодатель) удержал и перечислил в бюджет 13% НДФЛ, то есть 65 тыс. руб.

В том же 2015 году он также получил 50 тыс. руб. дохода от брокерских операций, и его второй налоговый агент (брокерская компания) удержал и перечислил в бюджет также 13% НДФЛ с этой суммы, то есть 6,5 тыс. руб.

В таком случае, в 2016 году налогоплательщик вообще не обязан подавать декларацию. Допустим, однако, что в том же 2015 году он открыл ИИС

и до конца года разместил на нём 400 тыс. руб. (например, из сбережений). Тогда в 2015 году он может подать декларацию о доходах 3-НДФЛ и претендовать на 52 тыс. руб. возврата налога. В декларации можно указывать доход только из одного источника (зарплаты), так как ожидаемая сумма возврата (52 тыс. руб.

) с избытком перекрывается суммой налога, уплаченной из этого одного источника (65 тыс. руб.). И справку о доходах 2-НДФЛ нужно будет взять только у работодателя.

Доход от брокерских операций и уплаченный по нему налоговым агентом налог налогоплательщик вправе вообще не упоминать (естественно, если налоговым агентом он был фактически начислен и удержан). Если же суммы налога не хватает (например, зарплата составляла 300 тыс. руб., а НДФЛ – 39 тыс. руб.), то можно указать оба дохода.

К декларации нужно будет приложить две справки о доходах 2-НДФЛ – от работодателя, и от брокера. Декларация 3-НДФЛ при этом будет всё равно одна. В ней будут содержаться и разбивка по источникам, и общая сумма уплаченного налога, 39 + 6,5 = 45,5 тыс. руб. Вернуть можно будет именно её. Не достающий до 52 тыс. руб. “хвост” в 6,5 тыс. руб.

, к сожалению, не переносится на следующий год. Кстати, если налогоплательщик имел другие поводы подавать декларацию (например, продал машину, которой владел менее трёх лет), то это также указывается всё в той же единственной декларации.

Миф 8. Вместо справки о доходе в инспекцию можно подать отчёт брокера

Миф 9. Доходы по инструментам ИИС не облагаются налогом

Миф 10. Получить вычет – сложная процедура

Наши рекомендации:

Исходя из указанных выше объяснений, мы сформулировали ряд рекомендаций, как с точки зрения налогов сделать весь процесс максимально правильным и удобным:

• Открывайте счёт как можно раньше, даже если сразу у вас нет полной суммы средств для размещения на нём. • Постарайтесь успеть разместить средства до конца календарного года (чтобы иметь возможность подавать документа на вычет уже с начала следующего года).

• Консультируйтесь со своей брокерской или управляющей компанией. В их интересах сделать условия работы для вас максимально комфортными. Уже есть возможности открыть брокерский счет онлайн (ИИС также) и завести деньги без посещения офиса.

Надеемся, что эти опровержения и наши рекомендации окажутся для вас полезными. Желаем вам не ошибаться при уплате и возврате налогов, а также стабильных доходов от ваших инвестиций.

Заполнить декларацию 3-НДФЛ для получения вычета или проконсультироваться https://www.nalogia.ru/deductions_v/iis.php/

Метки :

Источник: https://iis24.ru/investicionnii-vichet-10-mifov-o-ndfl/

Что такое инвестиционный налоговый вычет. Правила его использования

У каждого добросовестного налогоплательщика есть законное право вернуть часть уплаченных государству денежных средств.

Такое право называется налоговым вычетом, их существует несколько разновидностей, один из них – инвестиционный.

Он означает льготу при начислении налога на прибыль с инвестиционного счета, зарегистрированного на имя физического лица. То есть любой частный инвестор раз в год может направить просьбу о возврате 13% или освобождении от уплаты налога с прибыли по индивидуальному инвестиционному счету (ИИС).

Без создания ИИС возврат НДФЛ не действует. Он может быть открыт в банке, где предоставляется такая услуга, либо в брокерской фирме, деятельность которой направлена непосредственно на управление такими счетами. Владелец может самостоятельно управлять находящимися на ИИС средствами, а может составить договор с брокером.

Что это такое

Опираясь на закон «О рынке ценных бумаг», можно сказать, что индивидуальный инвестиционный счет создается для ведения инвестиционной деятельности, учета активов и сопровождающих их затрат.

Все начинается с выбора брокера, предпочтение отдается более выгодным условиям ведения управления и подходящим для владельца индивидуальным параметрам. Инвестор, подписывающий договор с брокерской фирмой, должен быть не моложе 18 лет.

28 декабря 2013 года в Налоговый Кодекс были внесены изменения, перекликающиеся с новшествами, введенными в 27 статью Федерального закона «О рынке ценных бумаг».

Эти новшества вступили в силу 1 января 2014 года, в них говорится о введении инвестиционного налогового вычета для инвестора, владеющего собственным официальным счетом.

В случае положительного финансового результата, то есть прибыли, от продажи ценных бумаг государство освобождает владельца счета от уплаты налога на прибыль, но только если данный ИИС существует не менее трех лет.

Льгота предоставляется на доход, не превышающий 3 миллионов рублей в год. Причем компенсировать государство будет НДФЛ за каждый год, за первые три прибыль будет суммироваться. В отличие от многих видов возврата, инвестиционным можно пользоваться сколько угодно раз подряд, главное, чтобы другие условия соответствовали.

https://www.youtube.com/watch?v=IC7ThmPtDug

Данная налоговая льгота, предоставляемая государством, может действовать только в отношении определенных разновидностей ценных бумаг. А именно:

- имеющие допуск к торгам на российском рынке ценных бумаг, сюда же относится и фондовая биржа;

- находящиеся под управлением российских компаний инвестиционные паи открытых фондов.

Воспользоваться данным правом владелец ИИС может, если доход был получен от ценных бумаг, приобретенных не ранее 1 января 2014 года.

В отечественную правовую практику не так давно были введены понятия «индивидуальный инвестиционный счет» и «инвестиционный налоговый вычет». В связи с этим фактом возникает очень много вопросов о сути данных понятий, их применении и имеющихся нюансах.

О том, как работает эта налоговая льгота, можно узнать, выполнив следующий порядок действий:

- Первым делом гражданин открывает ИИС и вносит на него денежные средства.

- Работа брокера должна продолжаться 3 года и более. Финансовые операции должны совершаться регулярно: покупка, продажа ценных бумаг и прочие действия.

- Федеральная налоговая служба должна быть в курсе всех процессов, осуществляемых с данным счетом. Вся финансовая отчетность, документы о купле-продаже бумаг должны предоставляться в ФНС.

- Держатель инвестиционного счета получает вычет.

Это не обязанность, гражданину предоставляется право получения данной льготы. Открытый счет означает возможность осуществления инвестиционной деятельности. Налоговый вычет положен каждому инвестору, подписавшему договор о создании ИИС.

На льготу по налогообложению инвестиционной деятельности претендуют:

- граждане, осуществляющие свою деятельность в соответствии с договором об ИИС дольше трех лет;

- физические лица, юридическим лицам права воспользоваться данным видом возврата НДФЛ не предоставляется;

- налоговые резиденты, являющиеся таковыми либо на дату внесения средств на счет (выбор вычета на сумму взноса), либо на дату закрытия (когда выбран возврат НДФЛ на сумму дохода от инвестированных средств).

Физическое лицо, покупая и продавая ценные бумаги, получает с них прибыль. Это говорит об обязанности владельца индивидуального инвестиционного счета уплачивать налог – НДФЛ. Государство поощряет инвестиционную деятельность, поэтому и была введена эта льгота.

Получить ее можно только после проверки контролирующими органами всех сведений. В данном случае проверкой занимается ФНС, весь процесс может продлиться вплоть до четырех месяцев.

Ничего сложного и страшного в данной процедуре нет, это обязательная формальность, установленная законом, чтобы удостовериться в правомерности получения льготы.

К слову, у одного физического лица допускается наличие только одного ИИС.

Правила расчета

Вычет – это сумма, с которой высчитывается налог для возврата плательщику.

Существует два типа налоговой льготы для инвестиционной деятельности, физическое лицо должно выбрать только один:

- При внесении средств на счет – в этом случае вычет предоставляется вне зависимости от факта получения прибыли. Льгота привязана к сумме, зачисленной на ИИС инвестора. Есть максимально допустимый предел, который равен 400 тысяч рублей за каждый год. У инвестора могут быть планы на долгосрочные инвестиции, он может иметь неофициальный доход. Но что касается вычета, то он применим только к внесенным средствам. Иными словами, с каждой тысячи рублей вернутся 13%, то есть 130 руб. Налоговая служба вправе вернуть средства, не превышающие в своем размере базу в 400 тысяч рублей. Если произвести необходимый расчет, то самая большая сумма, которую могут вернуть за год физическому лицу, равна 52 тысячи рублей.

- При получении дохода от операций – здесь действует ограничение по сроку действия ИИС. Правом на инвестиционный налоговый вычет можно воспользоваться по истечении 3 лет, после заключения договора на создание счета, причем он на момент получения возврата должен быть завершен. Рассчитывается данный тип аналогично предыдущему, только за основу берется общий размер прибыли за все время. Лимитов по сумме при данном виде возврата средств не предусмотрено.

Примеры

Рассмотрим примеры получения данного вида возврата НДФЛ:

- Инвестор вложил свои средства в 2013 году, по прошествии трех лет его счет был закрыт. Подать документы на возврат инвестиционного вычета он не может, так как счет был открыт раньше 2014 года.

- Гражданин Попов занимается инвестиционной деятельностью с 2015 года. За данный период прибыль от операций, проводимых брокером, составила 140 тыс. руб., а в 2016 году доход от оборота ценных бумаг достиг 200 тыс. руб. В начале 2017 года владельцу пришлось закрыть свой счет. В итоге он должен государству в качестве налога с дохода физических лиц 18 200 руб. за первый год владения и 26 000 руб. за второй год.

- Гражданка Самойленко открыла ИИС в 2014 году. Он действует по настоящее время, то есть три полных календарных года. Причем инвестиционная деятельность всегда была прибыльной. Владелица решила выбрать исчисление налогового вычета по сумме внесенных средств. За первый год было внесено 240 тыс., за второй – 190 тыс., за третий – 330. Следовательно, за 2014 год Самойленко вернула 31 200 руб., за 2015 – 24 700 руб., 2016 – 42 900.

Порядок получения

За вычетом налогоплательщик должен обратиться в территориальный орган ФНС по прописке.

Список документов для предоставления следующий:

- Заявление о предоставлении налогового вычета.

- Копия паспорта инвестора.

- Справка 3-НДФЛ (декларация о доходах физлица).

- Справка 2-НДФЛ, выдаваемая по месту работы физического лица.

- Договор о создании индивидуального инвестиционного счета.

- Справка, подтверждающая открытие ИИС, – она подтверждает наличие у инвестора только одного такого счета, ее предоставляет брокер.

- Документы, свидетельствующие о приобретении векселей, акций и прочих видов ценных бумаг.

- Справка о не предоставлении других видов вычетов, выдается Федеральной налоговой службой.

- Документ, подтверждающий факт внесения денежных средств, выдается брокером.

- Реквизиты банковского счета, куда надо произвести возврат средств.

В отличие от прочих видов налоговых вычетов, имущественного, социального, стандартных и т.д., инвестиционный через работодателя получить нельзя.

Декларация должна вмещать в себя сведения о зачислении денег на ИИС. Под налоговым периодом подразумевается календарный год. Применение вычета происходит в год, следующий за отчетным периодом. Допустимо самостоятельное заполнение декларации, консультация с сотрудниками ФНС, обращение за помощью к юристам.

Для получения льготы на НДФЛ документы могут быть поданы только спустя 3 года после регистрации счета. А если инвестор желает получить вычет на сумму вносимых ежегодно средств, в ФНС необходимо обращаться по итогам налогового периода. Льгота не предоставляется владельцу ИИС, действие которого было приостановлено раньше трехлетнего срока.

В течение всего этого времени владелец может выбирать удобный для него способ предоставления льготы, обдуманное решение должно быть принято не позднее даты предъявления просьбы о возврате НДФЛ. За это время будут взвешены исходы операций с ценными бумагами, решение о способе выплаты примет инвестор.

На указанный при подаче заявления банковский счет налоговая служба перечисляет средства.

При переводе вклада под ведомство другого брокера в течение одного календарного месяца налоговые органы не рассматривают это как прерывание его действия.

Что касается применения других налоговых льгот, то прочие разновидности вычетов можно использовать в установленном законом порядке. Вычислить полагающуюся денежную сумму можно, взяв за основу срок нахождения ценных бумаг (чеки, облигации, векселя и акции) в собственности инвестора.

На основе всей изложенной информации можно сделать вывод, что инвестор вправе воспользоваться данным вычетом сколько угодно раз, только у него обязательно должен быть официально зарегистрированный ИИС. Гражданин заключает договор с брокерской фирмой, работающей на рынке ценных бумаг, а далее выбирает самый выгодный и удобный способ получения налоговых выплат.

О правилах получения рассмотренного метода возврата НДФЛ рассказано в следующем видеосюжете:

Рекомендуем другие статьи по теме

Источник: https://posobie-help.ru/nalogi-i-zakony/nalogovye-vychety/investicionnyj-pravila-ispolzovaniya.html

![[усн]: учитывается ли покупка права на установку рекламной конструкции? — все о налогах](https://nalogmak.ru/wp-content/cache/thumb/bc1594622_150x95.jpg)