Патентная система налогообложения для ИП в 2018 году

Последним льготным режимом, введенным в действие законодательством сравнительно недавно, стала патентная система налогообложения (гл. 26.5 НК РФ).

В настоящее время она до сих пор принимается в отдельных субъектах, так как для этого необходимо разработать специальную нормативную базу.

Этот режим до максимума упрощает процедуру определения и выплаты налога, что должно сделать его самым популярным.

Что такое Патент для ИП

Патент для ИП представляет собой документ, выдаваемый на запрашиваемый субъектом срок, и подтверждающий право заниматься указанным в нем видом деятельности строго определенное время.

Получив на руки патент, предприниматель должен перечислить его стоимость полностью или частями, в установленные законодательством сроки.

Причем эта стоимость и является налогом, который ИП исчисляет и перечисляет в бюджет. Рассчитывается данная сумма исходя из предполагаемого дохода от установленного вида деятельности и действующей ставки налогообложения на ПСН.

Типы деятельности, на которых возможно использовать патент, а также их доходности, устанавливаются региональными властями внутри субъекта. Они могут быть различными в каждом регионе.

Уплата стоимости патента производится не по завершению отчетного периода, а в определенные сроки. Патент может выдаваться на время от одного месяца, что выгодно для тех кто хочет попробовать данную систему налогообложения в действии, до одного года.

Следует отличать патент от патента на работу, который получают иностранные граждане на право трудиться на территории России. Покупая патент, ИП больше не уплачивает НДФЛ (в части предусмотренных патентами видами деятельности), НДС.

Если предприниматель хочет осуществлять несколько видов деятельности и они подпадают под ПСН, то на каждый из них ему необходимо покупать отдельный патент.

бухпроффи

Внимание! Схожим с патентной системой является единый налог на вмененный доход – его могут применять не только ИП, но и организации. Возможно ПСН полностью заменит ЕНВД после 2021 года, когда тот будет отменен.

Кто может применять патентную систему налогообложения

Нормы права устанавливают, что патентная система налогообложения доступна только для физических лиц зарегистрированных в качестве ИП. Организации не вправе применять данный налоговый режим. Но не все предприниматели могут применять ее.

Условия применения патентной системы:

- Она доступна только для ИИ без работников и предпринимателям-работодателям, общее число работников у которых не выше 15 человек. В последнем случае учитываются не только привлеченные по трудовым контрактам лица, но граждане, работающие с ИП по гражданско-правовым договорам.

- Виды деятельности на патенте определены региональными властями строго, поэтому ПСН нельзя применять предпринимателям, если их вид деятельности не включен в данный список.

- Кроме этого, патентная система налогообложения не возможна при доверительном управлении и такой организационно-правовой форме, как простое товарищество.

- Действует ограничение по доходам, которое устанавливается законодательством в размере 60 000 000 рублей.

- Также существует максимальный потенциальный доход для видов деятельности в размере 1 000 000, который следует индексировать на коэффициент дефлятор. В 2017 году составляет 1 425 000 рублей. Однако, данную сумму региональные власти могут увеличивать до 10 раз своими нормативными актами.

бухпроффи

Внимание! НК РФ определяет что для получения патента для ИП на 2018 год определены виды деятельности, в состав которых входят 63 направления. Регионам дано право расширять данный перечень. Полный перечень видов предпринимательской деятельности на патенте описан здесь.

См. подробнее: патент для ИП на 2018 год – разрешенные виды деятельности.

Так, например, к видам деятельности на патенте относятся: услуги ателье, химчисток, транспортные услуги и перевозка пассажиров, розничная торговля, медицинская деятельность и т.д.

Основания для отказа в получение патента

Нормы права определяют следующие причины, по которым ИП могут быть отказано в приобретении патента (ст. 346.45 п. 4):

- Запрашиваемый вид деятельности не входит в перечень установленных законодательством направлений деятельности, на которых возможно применять патент.

- ИП запрашивает срок продолжительности патента на период, больше или меньше установленных законодательством временных промежутков.

- Несоответствие ограничивающим критериям перехода на ПСН

- Существование задолженности по ранее полученному и неоплаченному патенту.

- Заявление на оформление патента заполнено не полностью.

Как получить патент для ИП в 2018 году

Для того чтобы оформить патент, ИП должен изучить региональное законодательство и узнать можно ли на данной территории применять в отношении используемого вида деятельности эту систему.

После этого предпринимателю надо проверить соответствие критериям возможности использования данного льготного режима.

Если субъект бизнеса убедился, что оформление патента для него возможно, то ему нужно заполнить и подать в ИФНС заявление на получение патента для ИП по форме 26.5-1.

Во многих субъектах приобрести патент может ИП в любой ИФНС по фактическому адресу осуществления деятельности. Но если планируется осуществлять транспортировку грузов, перевозку пассажиров или развозная (разносная) торговля, запрашивать патент надо по месту прописки ИП.

Нормами определен срок подачи данного документа. Представить заявление нужно не менее чем за десять дней до планируемой даты начала осуществления выбранного направления деятельности. Такое заявление можно подать вместе с пакетом документов при регистрации ИП.

Заявление можно подать через представителя, в этом случае надо на него получить доверенность, лично, через почтовое отделение или систему электронного документооборота.

бухпроффи

Внимание! Получив данный бланк, ИФНС должна рассмотреть этот документ в срок пять дней. Результатом этого рассмотрения может быть выдача патента или уведомление предпринимателя об отказе в выдаче патента. Уведомление о праве применения ПСН в настоящее время не выдается.

Сколько стоит патент и порядок его оплаты

Чтобы определить, сколько нужно заплатить за патент, необходимо обратиться в налоговый орган, в котором будет оформляться его получение. Инспектор на основании норм права и представленных ИП данных рассчитает стоимость патента.

Узнать стоимость патента на данный вид можно и самостоятельно. Для этого нужно найти соответствующий нормативный акт того субъекта федерации, в котором предполагается осуществление деятельности (или же по прописке ИП в определенных случаях). В нем для конкретных видов определяются потенциальные доходности.

Обязательно нужно учитывать градации физическим показателям (площадь, численность сотрудников, число транспортных единиц и т. д.). Далее полученную сумму умножить на установленную в регионе ставку налога при ПСН. Она, в основном, составляет 6%. Далее нужно скорректировать рассчитанную стоимость в соответствии с планируемым периодом деятельности — от одного — до 12 месяцев.

Результат умножения потенциального дохода на ставку налога указывает стоимость патента на 12 месяцев. Если запрашиваемый период иной, то нужно эту стоимость разделить на 12 и умножить на число месяцев, которые ИП предполагает работать на данном режиме.

НК РФ устанавливает порядок оплаты патента, который зависит от периода действия патента:

- Если оформляется патент на срок до 6 месяцев, то его цену нужно перечислить в ИФНС до истечения данного периода.

- Если патент запрашивается на срок от 6 месяцев и до года, то погашение его стоимости надо производить в два этапа: одну треть суммы патента надо уплатить в налоговую в течение первых 90 дней, а отставшие две трети стоимость перечисляются в бюджет до истечения года.

бухпроффи

Внимание! С 2017 года если ИП не погасит стоимость патента в установленные сроки, то он не потеряет право на использование ПСН. Контролирующие органы выставят требование, в котором помимо стоимости патента будут присутствовать суммы пени и штрафов. Однако оформить его на новый период у него не получится, пока задолженность по предыдущему платежу не будет погашена.

Источник: https://buhproffi.ru/nalogi-i-vznosy/patentnaya-sistema-nalogooblozheniya.html

Системы налогообложения России в 2018 году

По состоянию на 2018 год для российских индивидуальных предпринимателей и организаций предусмотрено 5 режимов налогообложения: 1 общий (ОСН) и 4 специальных (УСН, ЕНВД, ЕСХН, ПСН).

Рассмотрим каждый из них более подробно:

Общая система налогообложения

Общая система налогообложения (ОСНО, ОСН, традиционная, основная) – налоговый режим, который назначается автоматически всем ИП и организациям после их создания (за исключением случаев, когда вместе с документами на регистрацию было подано заявление о переходе на один из специальных режимов).

ОСН является самым тяжёлым налоговым режимом по части уплаты налогов и ведения отчётности. Как правило, общий режим используют те предприниматели и организации, которые по каким-либо причинам не могут находиться на других системах налогообложения (например, из-за большой численности сотрудников или превышающего доступные пределы размера дохода).

Подробнее про общую систему налогообложения.

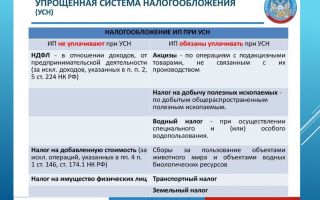

Упрощенная система налогообложения

Упрощенная система налогообложения (УСНО, УСН, упрощенка) – специальный налоговый режим, который чаще всего является самым выгодным для уплаты налогов и ведения отчетности. По сравнению с другими особыми режимами под действие УСН попадает гораздо большее количество видов предпринимательской деятельности.

Применяя УСН, предприниматели и организации платят только один налог в соответствии с самостоятельно заранее выбранной облагаемой базой (6% от доходов или 15% от доходов, уменьшенных на величину расходов).

Подробнее про упрощенную систему налогообложения.

Единый налог на вменённый доход для отдельных видов деятельности

Единый налог на вмененный доход (ЕНВД, вмененка) – специальный налоговый режим, который применяется только в отношении определённых видов деятельности (как правило, это розничная торговля и оказание услуг населению).

Главной особенностью ЕНВД является то, что при исчислении и уплате налога размер реально полученного дохода значения не имеет. ЕНВД считается исходя из размера предполагаемого дохода предпринимателя, который устанавливается (вменяется) государством.

Подробнее про единый налог на вменённый доход.

Единый сельскохозяйственный налог

Единый сельскохозяйственный налог (ЕСХН) – специальный налоговый режим, который предназначен специально для сельскохозяйственных товаропроизводителей. Применять ЕСХН имеют право только те ИП и организации, у которых доход от сельскохозяйственной деятельности составляет больше 70%.

Как и любой другой специальный режим, ЕСХН позволяет одним единым налогом заменить все основные налоги общей системы налогообложения: НДС, налог на имущество и НДФЛ.

Подробнее про единый сельскохозяйственный налог.

Патентная система налогообложения

Патентная система налогообложения (ПСН) – специальный налоговый режим, который могут применять только индивидуальные предприниматели, при этом средняя численность наёмных работников, у них не должна превышать 15 человек.

Применяя ПСН, индивидуальный предприниматель получает право покупать патенты (по одному на каждый) на определённые виды деятельности (как правило, это оказание бытовых услуг населению и розничная торговля).

При расчёте стоимости патента размер реального полученного дохода не имеет значения. Налог на ПСН рассчитывается исходя от потенциально возможного к получению дохода, который устанавливается законами субъектов России.

Подробнее про патентную систему налогообложения.

Совмещение систем налогообложения

Подавляющее большинство ИП и организаций во время своей деятельности используют только один из вышеперечисленных налоговых режимов, однако законом не запрещено совмещение некоторых систем налогообложения (каких именно вы можете посмотреть в этой таблице).

Источник: https://www.malyi-biznes.ru/sistemy/

Патент для ИП, все о патентной системе налогообложения (ПСН) 2018

Патентная система налогообложения (далее ПСН, ПСНО, патент для ИП, патент, разрешение) является единственной системой налогообложения доступной только индивидуальным предпринимателям, в отношении которой не предусмотрена сдача налоговой отчетности.

Что такое ПСН

ПСН является одним из 4 специальных режимов налогообложения, доступных для применения на территории РФ.

Главными особенностями данной системы налогообложения (далее н/о) является отсутствие необходимости сдачи налоговой декларации и ограниченный круг субъектов, имеющих право применять данный режим. В соответствии с главой 26.

5 НК РФ работать на ПСН могут только индивидуальные предприниматели. Для организаций данный режим недоступен.

Также, как и в случае с остальными спецрежимами, на патенте уплачивается только один налог, а не три, как на общей системе н/о. Налог уплачивается вперед, и его размер зависит не от фактически полученной прибыли, а от размера потенциально возможного дохода, установленного в конкретном регионе и муниципальном образовании.

Преимущества патентной системы налогообложения

К плюсам патента для ИП можно отнести:

- Отсутствие отчетности по итогам налогового периода

Самым большим плюсом данного режима можно назвать отсутствие необходимости заполнения и сдачи налоговой декларации, что значительно упрощает работу на данной системе н/о недавно зарегистрировавшимся предпринимателям, толком не разобравшимся в порядке ведения учета и отчетности, так как исключает риск просрочки сдачи отчетности и привлечения к налоговой ответственности за это.

На патенте налог уплачивается, как правило, в начале осуществления деятельности. Сумма его известна заранее и не зависит от размера фактически полученных доходов, что также исключает риск просрочки уплаты авансов, как, например, на УСН.

- Сравнительно небольшая стоимость патента в ряде регионов и муниципальных образований

Размер патента для ИП зависит, в первую очередь, от вида осуществляемой деятельности и места, где эта деятельность будет вестись. Так, в удаленных областях, стоимость патента меньше, чем в крупных городах и районах. Но, в больших городах применение ПСН не всегда выгодно. В каждом конкретном случае необходимо просчитывать, что ИП выгоднее ПСН, ЕНВД или УСНО.

- Возможность выбора срока действия разрешения на ведение деятельности

Возможность индивидуального выбора срока действия патента можно отнести как к плюсам, так и к минусам данной системы н/о. К плюсам, потому что это будет удобно тем предпринимателям, что ведут сезонную деятельность и работают лишь несколько месяцев. К минусам, из-за необходимости постоянного продления, если деятельность ведется в течение всего года.

- Возможность покупки разрешения для нескольких видов деятельности в разных регионах и муниципальных образованиях

Данный пункт также можно отнести как к плюсам, так и к минусам. Скорее даже больше к минусам, так как в каждом муниципальном образовании придется вставать на учет в качестве плательщика ПСН, отдельно рассчитывать стоимость каждого разрешения и следить за окончанием срока действия.

- Список видов деятельности, в отношении которых возможно применение ПСНО

Перечень видов деятельности, по которым можно применять патентную систему налогообложения довольно широк и включает в себя 63 вида деятельности, среди которых преобладают услуги населению, а также розничная торговля и общепит.

Также, местные власти имеют право расширить перечень, приведенный в п.2 ст. 346.43 НК РФ, и включить в него дополнительные виды деятельности, в отношении которых ИП могут приобрести патент.

- Возможность применения налоговых каникул для впервые зарегистрировавшихся ИП по некоторым видам деятельности

Налоговым кодексом предусмотрена возможность освобождения от уплаты налога для впервые зарегистрировавшихся ИП, осуществляющих определенные виды деятельности. Перечень видов деятельности устанавливается законом местных властей. Освобождение от оплаты патента предусматривается на 2 года (до 2020 года).

- Право не применять онлайн кассы до 1 июля 2019 по 53 видам деятельности

15 ноября 2017 года Государственная Дума в третьем чтении приняла закон, освобождающий ИП на патенте от обязательного применения онлайн касс до 1 июля 2019 года.

Право не применять кассовый аппарат еще 1,5 года получили большинство патентщиков, вне зависимости от наличия персонала, а также ИП на ПСН без наемных работников, оказывающих услуги общепита и ведущие розничную торговлю в стационарных и нестационарных торговых объектах.

- Право не вести бухгалтерский учет

ИП на ПСН могут не вести бухучет и не сдавать отчетность если они осуществляют учет доходов в соответствующем документе – Книге учета доходов.

- Возможность совмещения со всеми режимами налогообложения

ПСН можно совмещать со всеми режимами налогообложения, при условии, что они применяются не по одному виду деятельности.

Недостатки

К существенным недостаткам ПСНО можно отнести:

- Запрет на применение данного режима н/о организациями

К сожалению, организации вне зависимости от вида осуществляемой деятельности, не вправе применять ПСН.

- Невозможность учета страховых взносов при расчете стоимости патента

Невозможность уменьшения стоимости разрешения на уплаченные страховые взносы является одним из самых больших минусов, так как зачастую стоимость патента ниже размера налога на УСН и ЕНВД, но из-за невозможности уменьшения его на страховые взносы в итоге размер платежа на ПСНО становится больше, чем на иных системах налогообложения, предусматривающих уменьшение налога или налоговой базы на сумму взносов за себя и работников.

- Ограниченный перечень видов деятельности, в отношении которых возможно применение ПСН

В отличие от упрощенки, применяемой по всем видам деятельности, ПСН ограничена определенным перечнем видов деятельности, в отношении которых можно применять данный режим н/о.

Также, существенное ограничение накладывается на площадь торгового зала при розничной торговле и оказании услуг общепита (не более 50 кв.м.). Так, на ЕНВД максимальный размер площади торгового зала составляет не более 150 кв.м., что в три раза больше, чем на ПСНО, а на упрощенке предельный размер площади не установлен вообще.

- Строгое ограничение по количеству наемных работников

Применять ПСН могут только те ИП, у которых общая численность сотрудников по всем видам деятельности не превышает 15 человек. На ЕНВД и УСН общее количество работников не должно превышать 100 человек, что более, чем в 6 раз выше чем на ПСН.

- Ограничение по уровню доходов

Источник: https://BiznesZakon.ru/nalogooblozhenie/psn-patent-ip

Патентная система налогообложения (ПСН)

ПСН — это налоговый режим, подразумевающий получение патента — документа, дающего право на осуществление определённого вида деятельности на срок от 1 до 12 месяцев (срок выбираете сами).

На патенте при расчёте налога так же, как и на ЕНВД, учитывается не фактический доход, а потенциально возможный, который вы якобы можете получить от определённых видов деятельности, разрешённых на патентной системе налогообложения.

Налог рассчитывается сразу же при приобретении патента и уплачивается либо практически сразу, либо в режиме предоплаты и рассрочки.

Применять этот налоговый режим могут только индивидуальные предприниматели (ИП). Нажмите на нижеприведённое поле для просмотра видов деятельности для патента.

РАЗРЕШЁННЫЕ ВИДЫ ДЕЯТЕЛЬНОСТИ НА ПАТЕНТНОЙ СИСТЕМЕ НАЛОГООБЛОЖЕНИЯ

1) Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий.

2) Ремонт, чистка, окраска и пошив обуви.

3) Парикмахерские и косметические услуги.

4) Химическая чистка, крашение и услуги прачечных.

5) Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц.

6) Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий.

7) Ремонт мебели.

8) Услуги фотоателье, фото- и кинолабораторий.

9) Техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования.

10) Оказание автотранспортных услуг по перевозке грузов автомобильным транспортом.

11) Оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом.

12) Ремонт жилья и других построек.

13) Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ.

14) Услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла.

15) Услуги по обучению населения на курсах и по репетиторству.

16) Услуги по присмотру и уходу за детьми и больными.

17) Услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома.

18) Ветеринарные услуги.

19) Сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности.

20) Изготовление изделий народных художественных промыслов.

21) Прочие услуги производственного характера:

— услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней;

— изготовление валяной обуви;

— изготовление сельскохозяйственного инвентаря из материала заказчика;

— граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок;

— ремонт игрушек;

— ремонт туристского снаряжения и инвентаря;

— услуги по вспашке огородов и распиловке дров;

— услуги по ремонту и изготовлению очковой оптики;

— изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества;

— переплетные, брошюровочные, окантовочные, картонажные работы;

— зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах.

22) Производство и реставрация ковров и ковровых изделий.

23) Ремонт ювелирных изделий, бижутерии.

24) Чеканка и гравировка ювелирных изделий.

25) Монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компакт-диск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск.

26) Услуги по уборке жилых помещений и ведению домашнего хозяйства.

27) Услуги по оформлению интерьера жилого помещения и услуги художественного оформления.

28) Проведение занятий по физической культуре и спорту.

29) Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах.

30) Услуги платных туалетов.

31) Услуги поваров по изготовлению блюд на дому.

32) Оказание услуг по перевозке пассажиров водным транспортом.

33) Оказание услуг по перевозке грузов водным транспортом.

34) Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка).

35) Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы).

36) Услуги по зеленому хозяйству и декоративному цветоводству.

37) Ведение охотничьего хозяйства и осуществление охоты.

38) Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности.

39) Осуществление частной детективной деятельности лицом, имеющим лицензию.

40) Услуги по прокату.

41) Экскурсионные услуги.

42) Обрядовые услуги.

43) Ритуальные услуги.

44) Услуги уличных патрулей, охранников, сторожей и вахтеров.

45) Розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 квадратных метров по каждому объекту организации торговли.

46) Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети.

47) Услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 квадратных метров по каждому объекту организации общественного питания.

С 2016 года добавили ещё 16 видов деятельности:

48) Услуги общественного питания, оказываемые через объекты организации общественного питания, не имеющие зала обслуживания посетителей

49) Оказание услуг по забою, транспортировке, перегонке, выпасу скота

50) Производство кожи и изделий из кожи

51) Сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений

52) Сушка, переработка и консервирование фруктов и овощей

53) Производство молочной продукции

54) Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав

55) Производство хлебобулочных и мучных кондитерских изделий

56) Товарное и спортивное рыболовство и рыбоводство

57) Лесоводство и прочая лесохозяйственная деятельность

58) Деятельность по письменному и устному переводу

59) Деятельность по уходу за престарелыми и инвалидами

60) Сбор, обработка и утилизация отходов, а также обработка вторичного сырья

61) Резка, обработка и отделка камня для памятников

62) Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации

63) Ремонт компьютеров и коммуникационного оборудования

Плюсы и минусы ПСН

Плюсы:

- Никакую отчётность в виде деклараций сдавать не нужно.

- Срок действия патента выбираете сами (от 1 до 12 мес.).

- Льгота на страховые взносы за работников. Платить 20 % от их зарплат и только в ПФР вместо стандартных 30 %. Льгота касается всех видов деятельности ПСН, кроме: общепит, розничная торговля, сдача в аренду имущества.

- Если доходы постоянно растут, сумма налога при этом не меняется.

Минусы:

- Количество работников ограничено — не более 15 человек по всем видам предпринимательской деятельности.

- Если нарушите установленный срок уплаты патента (налога), то лишаетесь права применять его дальше, автоматически переходя на Общую систему налогообложения. И самое неприятное здесь, что все доходы, полученные с момента получения патента, будут обложены налогами ОСНО, а это НДФЛ 13 %, НДС, налог на имущество.

- Нельзя уменьшить стоимость патента (налога) на сумму страховых взносов.

- Ограничение площади торгового зала, зала обслуживания до 50 квадратных метров при ведении деятельности, связанной с общепитом и розничной торговлей.

Условия применения

1) Средняя численность наёмных работников ИП на патенте по всем видам предпринимательской деятельности не должна превышать 15 человек.

2) Деятельность ИП на ПСН не должна осуществляться в рамках договоров простого товарищества или договоров доверительного управления имуществом.

Можно ли по патенту, полученному в одном регионе, осуществлять деятельность и в других регионах (субъектах РФ)? Нет. Патент действует только на территории того региона, в котором он выдан. Например, вы хотите вести бизнес на ПСН в Краснодаре, Екатеринбурге и Нижнем Новгороде. Для этого вы должны получить патент в каждом из этих городов.

Утрата права на патент

ПРАВО НА ПРИМЕНЕНИЕ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ТЕРЯЕТСЯ:

1) Если с начала года доходы ИП по всем видам деятельности, в отношении которых применяется ПСН, превысили 60 млн. рублей. При совмещении патентного налогового режима и УСН для соблюдения ограничения в 60 млн. рублей доходы от реализации учитываются вместе по обоим налоговым режимам, а не по отдельности (п. 6 ст. 346.45 НК РФ).

2) Если не оплачена вовремя стоимость патента.

3) Если численность работников ИП по всем видам деятельности превысила 15 человек.

В течении 10 дней с момента утраты права на патент необходимо заявить об этом в налоговую, в которой получали патент, путём подачи заявления по форме 26.5-3.

Также можно добровольно прекратить деятельность на ПСН через подачу заявления по форме 26.5-4 в налоговую, в которой был получен патент. В течение 5 дней вас снимут с учёта.

Как получить патент в 2018 году

Необходимо подать заявление в налоговую не позднее, чем за 10 дней до начала применения патента, либо одновременно с документами на регистрацию ИП. Важно знать, что Налоговым кодексом предусмотрена выдача патента только на целое кол-во месяцев в пределах одного календарного года.

Источник: https://ip-spravka.ru/sistema-nalogooblozheniya/patentnaya-sistema-nalogooblozheniya-psn

Патентная система налогообложения (ПСН)

Сравнительно недавно в нашей стране появился еще один вид льготного налогообложения, который называется ПСН. Он отличается достаточно простой системой начисления и уплаты налога. Но из-за небольшого срока существования, а также незнания предпринимателями его условий, в настоящее время патентное налогообложение применяют незначительное количество ИП.

Что такое патентная система налогообложения, плюсы и минусы

ПСН предполагает уплату налога в виде покупки патента, стоимость которого представляет сумму налога, рассчитанную исходя из действующей ставки и установленного потенциального дохода по строго определенным законам видам деятельности. Ожидается, что патентная система может заменить единый налог на вмененный доход.

Рассмотрим что такое патент. Сразу надо сказать, что это не патент на работу, который выдается физическому лицу с иностранным гражданством. Патент – это специальный бланк, который выдается предпринимателю при оплате определенной суммы обязательного платежа.

Действует документ от одного месяца до года. Он распространяется только на конкретную деятельность, поэтому если ИП осуществляет несколько видов, то и покупать ему нужно столько же патентов, например, патент на розничную торговлю, патент на ремонт мебели и т.д.

ПСН регулируется актами субъектов РФ, в связи с этим ее условия в разных регионах, а также возможность применения, могут отличаться друг от друга. Использование этой системы по конкретному виду деятельности освобождает предпринимателя от таких обязательных платежей, как НДФЛ, НДС, а также налога на имущество, за исключением случаев, предусмотренных законом.

Положительные стороны

- Основным плюсом ПСН является простой порядок перехода на нее и отсутствие налоговой отчетности. Стоимость патента может быть распределена в течение определенного периода в виде рассрочки платежа. Приобрести патент можно на небольшие сроки, для того чтобы на практике узнать все его особенности. На этой системе ИП имеет право не использовать при оприходовании выручки ККА. Для некоторых видов деятельности на ПСН существуют льготы по взносам во внебюджетные фонды.

- Как и при ЕНВД, размер платежа за патент не зависит от получаемой в дальнейшем предпринимателем прибыли. Платеж рассчитывается исходя из установленных коэффициентов. Поэтому, чем больше прибыли получено тем, лучше, с другой стороны, если получен убыток, то он также не влияет на размер платежей по данному виду налогообложения.

Отрицательные стороны

- К отрицательным сторонам патентной системы относится ограниченность сферы ее применения. Помимо критерия по численности, для некоторых видов существуют показатели, которые нельзя превышать. Например, в розничной торговле или общепите площадь зала не должна быть больше 50 квадратов.

- Неоплаченная вовремя стоимость патента для ИП ведет к потере права применять данный режим в течение текущего года.

- В отличие от других льготных режимов ПСН не предусматривает возможности снижения налога на сумму отчислений во внебюджетные фонды.

НК РФ устанавливает, что использовать эту систему льготного налогообложения могут ИП, которые либо не выступают работодателями, либо среднее число их работников не более 15 человек за налоговый период. Сюда относятся все типы трудовых контрактов, а также гражданско-правые договоры.

Также она установлена для строго определенного перечня видов деятельности, которые определены налоговым законодательством. Не допускается использование патента при работе в рамках простого товарищества, а также по договорам доверительного управления. Законом также установлен максимальный потенциальный доход на ПСН, который не должен превышать 1 миллиона в год.

Патентная система налогообложения в 2016 году для ИП виды деятельности

Разрешенные виды деятельности перечислены ниже. Что бы раскрыть список, нажмите на вкладку!

[vc_tta_accordion toggle=”1″ c_align=”center” title_tag=”h5″ css=”.vc_custom_1460913077331{background-position: center !important;background-repeat: no-repeat !important;background-size: cover !important;border-radius: 2px !important;}”][vc_tta_section title=”Разрешенные виды деятельности для патентной системы налогообложения.“][vc_column_text]

- Пошив, окраска, чистка и ремонт обуви.

- Косметические и парикмахерские услуги.

- Пошив и ремонт кожаных, меховых и швейных изделий, изделий из текстильной галереи, головных уборов; пошив и вязание, а также осуществление ремонта трикотажных изделий.

- Оказание прачечных услуг, крашение и химчистка.

- Ремонт мебели.

- Оказание услуг кино- и фотолабораторий, фотоателье.

- Оказание ремонта и технического обслуживания мототранспортных и автотранспортных средств, оборудования и машин.

- Ремонт и изготовление металлической галантереи, номерных знаков, ключей и указателей улиц.

- Техническое обслуживание и ремонт бытовых приборов и машин, бытовой радиоэлектронной аппаратуры, часов; изготовление и ремонт металлоизделий.

- Оказание услуг по перевозке грузов автотранспортом.

- Перевозка грузов при помощи водного транспорта.

- Услуги по перевозке пассажиров автотранспортом.

- Перевозка пассажиров водным транспортом.

- Ремонт построек и жилья.

- Осуществление работ по сварке, санитарно-технические, электромонтажные и монтажные работы.

- Остекление лоджий и балконов; нарезка зеркал и стекла; художественная обработка стекла.

- Оказание услуг по репетиторству и обучению населения проведением курсов.

- Ветеринарные услуги.

- Оказание услуг по приему вторичного сырья и стеклотары, исключения составляет металлолом.

- Присмотр за больными и детьми.

- Сдача индивидуальным предпринимателем в наем (аренду) нежилых и жилых помещений, земельных участков, дач, которые принадлежат ему на праве собственности.

- Изготовление изделий, которые относятся к народному художественному промыслу.

- Прочие услуги носящие производственный характер:

- Изготовление валяной обуви.

- Ремонт игрушек.

- Ремонт туристического инвентаря и снаряжения.

- Услуги по изготовлению сельскохозяйственного инвентаря из предоставленного заказчиком материала.

- Изготовление и ремонт очковой оптики.

- Распил дров и вспашка огородов.

- Граверные работы по стеклу, дереву, фарфору, металлу, керамике; ремонт и изготовление лодок из дерева.

- Оказание услуг по переработке даров леса и сельскохозяйственных продуктов, в том числе по обдирке зерна, помолу зерна, переработке маслосемян, переработке картофеля; копчению и изготовлению колбас; выделка шкур, переработка на трикотажную пряжу давальческой мытой шерсти.

- Выделка шкур животных, стрижка домашних животных, расчес шерсти.

- Изготовление и ремонт гончарных изделий и бондарной посуды.

- Защита зеленых насаждение, огородов и садов от болезней и вредителей.

- Картонажные, переплетные, окантовочные и брошюровочные работы.

- Печать и изготовление визиток и пригласительных на семейные торжества.

- Гравировка и чеканка ювелирных изделий.

- Ремонт бижутерии и ювелирных изделий.

- Реставрация, производство ковровых изделий и ковров.

- Замена элементов питания в электронных часах, а также иных приборах; зарядка газовых баллончиков, используемых в сифонах.

- Стереофоническая и монофоническая запись на магнитную ленту пения, речи заказчика и инструментального исполнения, а также на компакт-диск; услуги по перезаписи литературных и музыкальных произведений на компакт-диск или магнитную ленту.

- Оказание услуг платных туалетов.

- Ведение домашнего хозяйства и уборка жилых помещений.

- Проведение занятий по спорту и физической культуре.

- Услуги художественного оформления, а также оформление интерьера в жилом помещении.

- Оказание услуг повара по изготовлению блюд на дому.

- Оказание услуг носильщика на аэровокзалах, вокзалах, автовокзалах, на железнодорожных вокзалах, в речных, морских и аэропортах.

- Декоративное цветоводство и услуги по зеленому хозяйству.

- Сбыт сельхоз продукции (сортировка, хранение, расфасовка, мойка, сушка, транспортировка и упаковка).

- Обслуживание сельхоз производства (агрохимические, транспортные, мелиоративные и механизированные работы).

- Охота и ведение охотничьего хозяйства.

- Ведене фармацевтической и медицинской деятельности, при наличии лицензии по указанным видам деятельности.

- Ритуальные услуги.

- Услуги по прокату.

- Экскурсионные и обрядовые услуги.

- Частная детективная деятельности, при наличии лицензии.

- Уличные патрули, вахтеры сторожа и охранники.

- Оказание услуг общественного питания, если залы обслуживания не превышают 50 кв.м. по каждому отдельному объекту.

- Торговля в розницу с помощью стационарной торговой сети, которая не имеет торговых залов, а также при помощи объектов нестационарной сети.

- Торговля в розницу при помощи стационарной сети, у которой площадь торгового зала не превышает 50 кв.м., считая каждый объект.

[/vc_column_text][/vc_tta_section][vc_tta_section title=”С 2016 года дополнительного были добавлены следующие виды деятельности:“][vc_column_text]

- Оказание услуг общественного питания, осуществляемые с помощью объектов организации общественного питания, которые не имеют залы обслуживания.

- Консервирование, переработка и сушка овощей и фруктов.

- Производство изделий из кожи и кожи.

- Производство мучных и хлебобулочных кондитерских изделий.

- Уход за инвалидами и престарелыми.

- Выпас, перегонка, транспортировка и забой скота.

- Производство молочной продукции.

- Рыболовство, спортивное и товарное рыболовство.

- Выращивание семян трав и рассады овощных культур, а также производство плодово-ягодных посадочных растений.

- Прочая лесоводческая деятельность и лесоводство.

- Устный и письменный перевод.

- Заготовка и сбор лекарственных растений, не древесных и пищевых лесных ресурсов.

- Ремонт коммуникационного оборудования и компьютеров.

- Утилизация, обработка и сбор отходов, в том числе обработка вторсырья.

- Отделка, обработка и резка камня для памятников.

- Разработка баз данных и программ для ЭВМ (информационных продуктов вычислительной техники и программных продуктов), их модификация и адаптация.

[/vc_column_text][/vc_tta_section][/vc_tta_accordion]

Для того чтобы получить патент, предпринимателю нужно заполнить заявление согласно утвержденной формы № 26.5-1 и подать его в налоговую службу по месту жительства. Составление можно произвести на компьютере или от руки, купив бланк в специализированном магазине.

Подавать документ нужно не позднее чем за 10 дней до начала осуществления вида деятельности, для которой приобретается патент. Помимо этого при регистрации ИП можно оформить это заявление вместе с другими регистрационными документами. Если планируется осуществлять несколько видов деятельности, то на каждый из них патент нужно оформлять отдельно.

Подача заявления по форме № 26.5-1 может быть выполнена лично предпринимателем, его представителем (согласно оформленной нотариальной доверенности), почтой, или произведена через специализированного оператора связи в электронном виде.

Источник: https://ip-on-line.ru/uchet/patentnaya-sistema-nalogooblozheniya-psn.html