Нужно ли удерживать страховые взносы с аренды автомобиля?

Страховые взносы с аренды автомобиля не начисляются и не уплачиваются арендатором только в том случае, если арендуется авто без экипажа. Если же в аренду взят автомобиль с экипажем, то обязательно придется начислять и платить страховые взносы на ОПС и ОМС. Необходимость уплаты взносов на ОСС на случай получения травмы дополнительно обговаривается в договоре.

Договор аренды транспортных средств

Аренда автомобиля без экипажа у физического лица

Аренда авто с водителем

Бухгалтерские проводки по аренде автомобиля

Как избежать уплаты страховых взносов?

Страховка на транспортное средство

Итоги

Договор аренды транспортных средств

Если вы хотите взять автомобиль во временное пользование, то для того, чтобы избежать каких-либо последствий, необходимо правильно выбрать машину и составить договор аренды транспортных средств, прописав в нем все обязательства сторон.

Взаимодействие между арендодателем и арендатором по договорам аренды транспортных средств регулируется параграфом 3 гл. 34 ГК РФ. Договор аренды транспортных средств между юридическим и физическим лицом заключается в простой письменной форме.

В договоре аренды транспортных средств, как правило, указывается:

- марка и модель автомобиля, VIN, пробег;

- срок аренды (начало и конец);

- права и обязанности сторон;

- размер, сроки и порядок внесения арендной платы;

- порядок передачи автомобиля (место передачи и место возврата), порядок и сроки оплаты;

- наличие или отсутствие залога;

- ответственность сторон;

- основания и порядок расторжения договора;

- адреса, реквизиты сторон.

К договору аренды транспортных средств должен прилагаться акт приема-передачи автомобиля. Кроме договора аренды транспортного средства арендатору нужно передать документы на автомобиль: ПТС, свидетельство о регистрации транспортного средства, полис ОСАГО, при наличии — полис КАСКО.

Договоры аренды транспортных средств бывают 2 видов: с экипажем и без экипажа.

О документе, который всегда сопровождает эксплуатацию легкового авто, читайте в статье «Путевой лист легкового автомобиля по форме 3 в бухучете».

Аренда автомобиля без экипажа у физического лица

Условия передачи авто без услуг экипажа оговорены в ст. 642–649 Гражданского кодекса. В соответствии с условиями договора аренды автомобиля без экипажа у физического лица арендодатель получает от арендатора вознаграждение, с которого юрлицо, арендующее авто, должно удержать НДФЛ.

При этом обязанности удерживать страховые сборы с физлица у арендатора не появляется ввиду того, что предметом договора аренды транспортных средств является передача в пользование имущества физлица, а не оказание им услуг или выполнение работы.

Такой вид услуг, как передача в аренду автомобиля (так же как и любого другого имущества, кроме имущественного права на авторские произведения и т. п.), не является объектом для удержания страховых взносов (п. 4 ст. 420 НК РФ).

Аналогичное мнение о том, что с арендной платы за автомобиль с физлица-арендодателя не удерживаются страховые взносы, высказано в письме Министерства здравоохранения от 12.03.2010 № 550-19.

Аренда авто с водителем

Если автомобиль арендуется вместе с экипажем, т.е. если владелец авто намерен оказывать свои услуги в качестве водителя и слесаря, следящего за исправным состоянием транспортного средства, тогда ситуация с удержанием страховых взносов иная. Условия передачи авто в аренду с сопутствующими услугами такого рода регламентируются ст. 632–641 Гражданского кодекса.

В связи с тем, что владелец автомобиля вместе с передачей имущества в аренду предлагает еще и свои услуги по гражданско-правовому договору, то с этих услуг обязательно следует удержать взносы. Речь идет о той части уплачиваемой физлицу суммы по договору аренды машины с экипажем, которая идет в счет оплаты за его труд.

Целесообразнее будет в договоре аренды транспортных средств услуги по аренде непосредственно автомобиля и «трудовую повинность» его владельца разделить путем выделения этих двух сумм. Такое разделение услуг по аренде авто с экипажем на 2 части не регламентировано гражданским законодательством, но так желательно поступить, чтобы избежать возникновения споров с проверяющими.

Поскольку в таком договоре аренды есть доходы за труд физлица, то проверяющие будут считать сумму взносов со всей суммы договора, если только сумма оплаты за труд водителя авто, который также является его арендодателем, не окажется выделенной отдельно.

Если не разделить в договоре эти 2 суммы, а начисления сделать от суммы меньшего объема, чем арендная плата, предусмотренная договором, то при проверке с высокой долей вероятности будет произведено доначисление страховых взносов.

Источник: https://nalog-nalog.ru/strahovye_vznosy_2017/nachislenie_strahovyh_vznosov/nuzhno_li_uderzhivat_strahovye_vznosy_s_arendy_avtomobilya/

Аренда автомобиля у сотрудника — налогообложение в 2018 году

Аренда авто у сотрудника предприятия без экипажа

Применение онлайн-касс при аренде авто

Договор на аренду транспортного средства с экипажем

Аренда авто с экипажем у ИП

Аренда авто у ИП без экипажа

Компенсация за использование личного имущества

Кто платит транспортный налог при аренде авто

Сдача в аренду машины индивидуальным предпринимателем

Аренда личного автомобиля генерального директора

Аренда авто у сотрудника предприятия без экипажа

Рассмотрим налогообложение аренды авто у сотрудника предприятия. Этому посвящена ст. 642 ГК РФ. С сотрудником необходимо заключить договор аренды транспортного средства (далее —ТС) в письменном виде. Согласно ст.

644–645 ГК РФ арендатор обязан своими силами обеспечивать сохранность, ремонт и управление транспортным средством. Договором аренды можно предусмотреть, кто будет оплачивать страховку и ГСМ, а также текущие расходы, например парковку.

К договору должен быть составлен акт приема-передачи авто.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

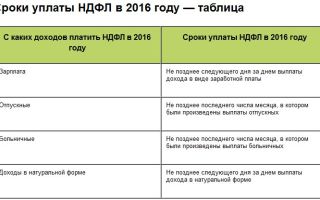

В указанном случае арендатор-организация выступает в качестве налогового агента по НДФЛ, поэтому не позднее следующего дня после дня выплаты арендной платы физическому лицу она обязана перечислить сумму НДФЛ в бюджет (п. 1 и 6 ст. 226 НК РФ).

Страховые медицинские и пенсионные взносы, а также взносы на социальное страхование по договору аренды авто платить не нужно (п. 4 ст. 420 НК РФ).

Предприятия на ОСНО могут включать арендную плату в состав расходов (подп. 10 п. 1 ст. 264 НК РФ). Также можно учесть все экономически оправданные и документально подтвержденные расходы на страхование, ремонт, управление и бензин, если стороной, несущей указанные затраты, является арендатор согласно договору аренды.

Предприятия на УСН «доходы минус расходы» могут учесть суммы арендной платы в расходах (подп. 4 п. 1 ст. 346.16 НК РФ), а также суммы по содержанию, ремонту и обязательному страхованию арендованного автомобиля, если эти расходы документально подтверждены.

Применение онлайн-касс при аренде авто

По новой редакции закона «О ККТ» от 22.05.2003 № 54-ФЗ, расчетом считается получение и выплата денежных средств наличными деньгами или в безналичном порядке за товары, работы, услуги (абз. 20 ст. 1.

1 закона 54-ФЗ), и применение ККТ при осуществлении расчетов обязательно всеми организациями и ИП (п. 1 ст. 1.2 закона 54-ФЗ).

Таким образом, при перечислении денежных средств сотруднику в счет внесения арендной платы по договору аренды ТС организация должна пробить кассовый чек.

Источник: https://nsovetnik.ru/dogovor/arenda-avtomobilya-u-sotrudnika-nalogooblozhenie/

Аренда авто у сотрудника

Особенности аренды авто у рабочего

Оформление документации и арендная плата

Налогообложение

Расходы на горюче-смазочные материалы. Путевые листы

НДФЛ

- Форма 2-НДФЛ

- Форма 6-НДФЛ

Страховые взносы

Бухучет аренды авто с проводками

Высокая эффективность работы – одна из важнейших задач всех без исключения организаций.

С целью оптимизации рабочего процесса предприятие нуждается в использовании различных имущественных ресурсов, зависимо от рода деятельности. Одним из наиболее востребованных видов имущества является автомобиль.

Нередко у организаций отсутствует возможность приобрести ТС. В этом случае наиболее приемлемым решением станет аренда авто у сотрудника.

Договор о аренде автомобиля

Особенности аренды авто у рабочего

Суть аренды авто с экипажем или без него у сотрудника заключается в передаче транспорта от арендодателя (в данном случае работника) к арендатору (предприятию) во временное пользование (иногда пользование и владение).

Договор может быть двух видов:

- Без наличия экипажа. Согласно ст. 642 Гражданского кодекса РФ (ГК), когда предоставление услуг по технической эксплуатации и управлению отсутствует.

- С наличием экипажем. Согласно ст. 632 ГК, когда предоставление услуг по технической эксплуатации и управлению присутствует.

Договор составляется в письменном виде. Проведение обязательного регистрирования не требуется.

Оформление документации и арендная плата

При оформлении документов, а именно договора и акта приема-передачи транспорта, важно указать все признаки, позволяющие идентифицировать авто в дальнейшем. К таким характеристикам можно отнести:

- марку, модель авто;

- цвет;

- идентификационный и регистрационный номера;

- год выпуска;

- пробег;

- техническое состояние, согласно итогам проведенного осмотра.

Заполнение договора о аренде

Вместе с автомобилем арендатору также передается пакет документов:

- регистрационное свидетельство авто;

- талон техосмотра;

- копия паспорта ТС;

- полис.

Порядок выплаты, размер и срок должны быть согласованы заранее и прописаны в документации. Платеж бывает фиксированным или зависеть от пробега транспорта.

Договор аренды авто с экипажем с сотрудником дополнительно должен содержать такие пункты:

- размер выплаты за пользование транспортом;

- размер выплаты за управление и услуги по эксплуатации.

Документ о аренде автомобиля с экипажем сотрудников

https://www.youtube.com/watch?v=0Kz_7-3JLD4

В дальнейшем это поможет предупредить возникновение недоразумений при расчете страхового взноса.

Налогообложение

Налоговый учет при аренде авто у сотрудника зависит от вариации налогообложения конкретного предприятия. Какие траты будут учитываться при вычислении налога, зависит от того, оплата каких издержек принадлежит предприятию, то есть арендатору.

Основное условие как общей, так и упрощенной систем – документальное подтверждение трат и обоснованность в экономическом плане.

Расходы на горюче-смазочные материалы и путевые листы

Стоимость горюче-смазочных материалов в расходах договора аренды авто у сотрудника может быть указана как трата на содержание транспортного средства или материальные расходы. Это зависит от функции автомобиля в конкретной организации.

Нормирование расхода горюче-смазочных материалов, согласно распоряжению Министерства транспорта № АМ-23-р от 14 марта 2008 года, распространяется исключительно на автотранспортные организации.

Предприятия, которые таковыми не являются, должны установить свои нормы. Для этого необходимо обратиться в специализированную организацию или провести контрольные замеры по транспорту самостоятельно.

Важным условием утвержденных норм должна являться экономическая обоснованность.

Расход топлива в договоре

С целью изучения производственной направленности трат на горюче-смазочные материалы рекомендуется составлять путевые листы. Такой документ может быть разработан и утвержден самостоятельно. Обязательное условие – наличие реквизитов, указанных в приказе Министерства транспорта № 152 от 18 сентября 2008 года.

НДФЛ

При составлении договора аренды авто у сотрудников налоговым агентом назначается предприятие (арендатор). В его обязанности входит удержание суммы НДФЛ из арендной платы и перечисление ее в бюджет, согласно п.п. 1 и 4 ст. 266 НК, подп. 4 п.1 ст. 208 НК и представить отчет, по формам 2 и 6 НДФЛ.

Уплата налога – обязательное условие, не зависящее от прописанных в договоре пунктов. Налогом облагается:

- помощь в управлении транспортом;

- прибыль от сдачи авто в аренду.

Форма 2-НДФЛ

В обязанности предприятия, арендующего авто у сотрудника, входит составление с последующим представлением справки по форме 2-НДФЛ в налоговую.

Форма 2-НДФЛ

При составлении формы, а именно при заполнении третьего раздела справки, необходимо указать код дохода НДФЛ при арендовании транспорта:

- 2010 – «выплата по договору гражданско-правового характера (без учета авторского вознаграждения)»;

- 2400 – «доход от использования или предоставления в аренду автомобиля».

Суммы по услугам экипажа и непосредственно по самой арендной плате указываются отдельно.

Форма 6-НДФЛ

Прибыль от аренды авто у сотрудника предприятия по форме 6-НДФЛ прописывается в следующих строках:

- 020 – размер выплаченной платы (прибыль, возникающая на день выплаты);

- 130 – размер выплаченной платы.

Форма 6-НДФЛ

Для указания дат выплат предусмотрено наличие таких строк:

- 100 – день осуществления выплаты (другими словами – день дохода);

- 110 – день осуществления выплаты (удержание налога на конкретный день);

- 120 – день после дня осуществления выплаты.

Налог с арендной платы прописывается в строку 040, удержанный налог – в строки 140 и 070 (сумма для всех данных строк одинакова). Арендодатель, как физическое лицо, указан в строке 060.

Страховые взносы

Начисление страховых взносов при аренде авто организацией у сотрудника зависит от наличия экипажа или его отсутствия. При арендовании транспорта с экипажем при составлении договора отдельно прописывается размер выплат за аренду и управление автомобилем.

Страховые взносы при аренде автомобиля

Начисление взносов происходит согласно таким правилам:

- Размер выплаты за арендование не облагается, согласно ч. 3 ст. 7 закона от 24 июля 2009 года № 212-ФЗ, ст. 5 от 24 июля 1998 года № 125-ФЗ.

- Размер выплаты за помощь в управлении облагается, согласно ч. 1 ст. 7 №212-ФЗ.

При отсутствии разделения платы в договоре, взносы будут начислены со всей суммы. Оспорить такое начисление можно только в суде.

Бухучет аренды авто с проводками

При аренде авто у сотрудника возникают так называемые проводки – учет, описание кредитуемого и дебетуемого объекта аренды. Арендная плата работнику начисляется по такой схеме:

- кредит 73 – дебет 20, 26, 44 – «расчет с сотрудником по другим операциям».

Бухучет аренды авто

Проводки на приобретение горюче-смазочных материалов следующие:

- учет приобретенных горюче-смазочных материалов – дебет 10 – кредит 76-5;

- стоимость топлива, внесенная в затраты – дебет 20, 26, 44 – кредит 10;

- перечисленный размер трат на горюче-смазочные материалы – дебет 76-5 – кредит 50, 51.

Выдача средств на горюче-смазочные материалы выдается подотчетно, по итогам израсходованной суммы производится авансовый отчет.

Источник: https://1000sovetov.ru/article_arenda-avto-u-sotrudnika

Аренда автомобиля у сотрудника – налогообложение и бухгалтерский учёт

В трудовых буднях предприятия или учреждения может сложиться ситуация, когда для решения разнообразных профессиональных задач требуется транспортное средство кого-то из персонала.

Если работник осуществляет поездку в интересах производства, то такая ситуация рассматривается, как аренда автомобиля у сотрудника.

Соответственно, он может рассчитывать на компенсацию, согласно статье 188 ТК.

Компенсация начисляется по установленному правилу. Необходимость его начисления диктуется тем, что машина вовремя рейса в интересах предприятия или учреждения изнашивается. Тем не менее, законодательство предусматривает определенные рамки в данных начислениях.

По сути, выплаты работнику считаются компенсационными. Это значит, что они не подлежат налогообложению, а также страховым взносам.

Правительственное постановление №92 (08. 02. 2002) регламентирует данный вопрос следующим образом:

- Компенсация начисляется в размере 1200 руб., если арендованный у сотрудника автомобиль оснащен двигателем с объемом до 2000 кубических сантиметров.

- Компенсация начисляется в размере 1500 руб., если арендованный у сотрудника автомобиль оснащен двигателем с объемом, превышающим 2000 кубических сантиметров.

- Компенсация начисляется в размере 600 руб., если у сотрудника арендуется мотоцикл.

В реальности вышеперечисленные начисления не отражают уровень износа транспортного средства. Использованное авто может нуждаться в гораздо более серьезных суммах для восстановления прежней работоспособности.

Поэтому на предприятиях или учреждениях практикуется заключение договора аренды автомобиля у работника предприятия без экипажа (или с экипажем).

И уже в этом случае компенсационные отчисления относятся на расходы в целях налогообложения.

Правила оформления договора аренды ТС у сотрудника

В рамках данного договора транспортное средство предоставляется во временное использование. При этом не подразумевается использование услуг владельца машины в качестве водителя. Этот вариант технической эксплуатации автомобиля регламентируется статьей №642 Гражданского кодекса.

Допускается также другая ситуация, когда имеет место договор аренды с экипажем. В этом случае владелец автомобиля (арендодатель) не только предоставляет руководителю предприятия свое транспортное средство за определенную выплату, но и оказывает услуги по вождению. Такая техническая эксплуатация ТС регламентируется статьей №632 Гражданского кодекса.

Таким образом, арендодателем является физическое лицо. Необходимость обложения страховыми взносами возникает именно во 2-м варианте, поскольку в этом случае договор включает в себя оказание физическим лицом услуг своему арендодателю.

Рационально при заключении договора с элементами предоставления услуги (управления) отражать этот нюанс в договоре. Тем самым фактические отношения арендодателя (физического лица) и арендатора (предприятия) будут законными и открытыми.

При этом в договоре должны отдельно указываться:

- арендная плата за предоставленное транспортное средство;

- оплата услуг по вождению.

В случае инспекции на предмет законности надзорные органы могут потребовать документы, из которых становился бы очевидным факт расходов по арендной плате в рамках договора аренды ТС.

В частности, владелец предприятия и физическое лицо (арендодатель) должны будут предоставить:

- акт приемки-сдачи арендованного личного имущества (имеется в виду автомобиль);

- письменное подтверждение использования транспортного средства в целях арендатора;

- заявку на использование ТС;

- приказ по предприятию о том, что вышеназванное транспортное средство закреплено за сотрудником;

- путевые листы (из них должно быть ясно время задействования ТС, систематичность его использование, маршрут передвижения; допускается предоставление копий листов);

- справки о приобретении ГСМ;

- справку о техническом осмотре автомобиля;

- справку о ремонтных мероприятиях, которые имели место за время действия договора аренды;

- справку об объеме израсходованного топлива.

Надзорные органы могут потребовать от арендатора также акты проведенных технических или ремонтных работ с арендованным средством. Поскольку не существует федерального образца для составления данного акта, то арендатор может предоставить его в свободной форме. Главное, чтобы были исполнены требования об актуальных реквизитах, озвученных в статье №9 ФЗ (06. 12. 2011) «О бухгалтерском учете».

Аренда автомобиля у сотрудника: налогообложение 2018

Если автомобиль арендован без экипажа, арендатор освобождается от любых расчетов по НДС.

Кроме того, хозяйствующий субъект, арендовавший транспортное средство сотрудника, автоматические освобождается:

- От выплаты налога на имущество. Это объясняется тем, что имущество (в данном случае транспортное средство) остается личной собственностью физического лица (арендодателя).

- От уплаты транспортного налога. Это опять-таки объясняется тем, что транспортное средство зарегистрировано на физическое лицо (арендодателя), согласно статье 357 НК.

Правило о транспортном налоге остается актуальным даже в том случае, если руководство предприятия-арендатора сможет оформить временный учет транспортного средства. Платить транспортный налог по-прежнему будет обязанность арендодателя.

Если в аренду сдает свой автомобиль сотрудник, не являющееся частным предпринимателем, то хозяйствующий субъект, будучи арендатором, считается налоговым объектом. Он (хозяйствующий субъект) обязан удержать из арендной платы НДФЛ по традиционной ставке, которая измеряется 13 процентами. Данная сумма должна быть перечислена в бюджет по месту учета арендатора в надзорном органе.

Перечисление должно состояться в день получения денежной суммы физическим лицом в качестве арендной платы. Деньги могут даваться на руки наличными или же переводиться на счет в банке. Каждое предприятие-арендатор выбирает удобную ему форму расчета с сотрудниками.

С той суммы, которую перечисляет хозяйствующий субъект (арендатор) за аренду автомобиля у сотрудника, страховые взносы не взимаются.

Однако в отдельных случаях арендодатель (физическое лицо) может сам проявить инициативу об уплате взносов страховки от какого-либо несчастного случая. В этом случае с арендной платы удерживаются взносы.

Притом данный нюанс обязательно должен отражаться в договоре аренды.

Аренда автомобиля у сотрудника: бухгалтерский и налоговый учет

Комплекс всех сведений, касающихся аренды ТС, должен быть включен в бухучет.

Поводом для этого является акт приемки, где детально рассматриваются следующие обстоятельства:

- регистрационный номер соглашения;

- пробег автомобиля;

- цена;

- данные технических осмотров.

Транспорт отмечается на забалансовом счете 001, а проводка — как Дт 001. Когда срок аренды транспортного средства исчерпает в себя, это должно быть отражено записью Кт 001.

На автомобиль, взятый в аренду у частного лица, должна быть заведена специальная инвентарная карточка.

Поскольку арендованное транспортное средство не есть собственность хозяйствующего субъекта, в бухучете оно не приходуется на баланс на 01 счет. При этом все выплаты, которые начисляются по факту выполнения работ на арендованном транспортном средстве, должны отражаться на счетах адекватно профессиональной деятельности предприятия.

(28

Источник: https://delatdelo.com/organizaciya-biznesa/arenda-avtomobilya-u-sotrudnika.html

Облагается ли страховыми взносами аренда автомобиля в 2018 году

Быстрыми темпами в нашей стране развивается бизнес проката автомобилей. Уже сейчас на российском рынке представлено свыше 500 таких фирм с автопарком около 6 тыс. единиц. Общий годовой оборот компаний приближается к отметке 50 млн. $.

Однако как показывает практика имеющихся объемов предложения еще недостаточно. Неудивительно, что своего «железного коня» сдают и многие частные лица.

Для большинства потребителей такой услуги встает вполне логичный вопрос: «Облагается ли страховыми взносами аренда автомобиля в 2018 году?» Ответ – в нашей статье.

Особенности заключения договора аренды

Обязательные страховые взносы с проката не выплачиваются. При этом существует одно немаловажное условие – машина должна быть без экипажа.

В противном случае придется произвести необходимые отчисления в фонды ОПС и ОМС (иногда и ОСС). Наём водителя на арендуемое авто оговаривается соглашением.

Заключение напрашивается одно: гарантированно избежать непредвиденных затрат можно, лишь грамотно составив договор аренды транспортного средства.

Двусторонний письменный документ составляется по общим нормам гражданского законодательства (§3 Главы 34 ГК РФ). Им же оговариваются и основные обязательства сторон. Аренда автомобиля, как все услуги, приносящие доход, также облагается налогом. Однако здесь есть свои нюансы.

Удержание страховых взносов

Последние касаются и граждан, предоставляющих компаниям личные автомобили. Кто платит НДФЛ по договору аренды с физическим лицом? Будем разбираться по порядку. Итак, существует два вида проката (читай: соглашения): с водителем или без такового.

Аренда авто без экипажа

Порядок предоставления услуги регламентируется ст.ст. 642–649 ГК РФ. Выплата НДФЛ с аренды автомобиля у физического лица в 2018 году производится стороной, взявшей машину напрокат. Расчёт осуществляется путём удержания из вознаграждения за пользование транспортом.

Налогообложение по договору аренды автомобиля без экипажа этим ограничивается. Уплата обязательных страховых сборов по нормам Налогового кодекса не производится – по мнению толкователей закона, прокат личного транспорта не является услугой или выполненной работой.

Аренда машины с водителем

Порядок предоставления такого сервиса определен ст.ст. 632–642 ГК РФ. В данном случае сделка рассматривается, в том числе и как гражданско-правовая. Ведь здесь оказываются сопутствующие дополнительные услуги:

- вождение транспортного средства;

- контроль технического состояния;

- ремонт (при необходимости);

- охрана (возможно);

- иное.

Часть платы, предусматривающая расчёт за непосредственный труд, подлежит налогообложению. В таком случае в соглашении целесообразно разграничить две цены:

- непосредственно аренда транспорта с экипажем;

- сопровождающая услуга (водитель, охранник, авторемонтник и прочее).

Это поможет избежать ненужных затрат с полной стоимости договора. С доходов, непосредственно не касающихся аренды, производятся отчисления в фонды ОПС и ОМС по общим правилам и нормативам. Взносы в ОСС осуществляются, если такое условие оговорено в соглашении.

Бухгалтерские проводки

Получение услуг проката транспорта должно найти свое отражение в бухучете. Для этого могут быть полезными следующие проводки по аренде автомобиля у физического лица без экипажа:

| Дебет | Краткое содержание операции | Кредит |

| 26 | Затраты на прокат | 76 |

| 26, 69 | Расчёт, перевод взносов на ОПС (ОМС) | 69, 51 |

| 76, 76, 68 | Удержание, перечисление, оплата НДФЛ | 68, 51,51 |

Подробнее в Инструкции по применению Плана счетов бухучета ФХД организаций, утв. приказом Минфина России от 31.10.2000 № 94н.

Можно ли избежать уплаты страховых взносов

Такие варианты существуют. Самый простой способ – разместить вакансию для человека с личным транспортом. При этом в объявлении для соискателей следует указать, что труд сопряжен с переездами, а на автомобиль впоследствии будет оформлена аренда.

Другой способ – заключить договор с уже действующим работником организации. Выплаты (налоги) по страховым взносам с аренды автомобиля без экипажа с сотрудника не взимаются. Ведь аналогичные обязательные отчисления с заработной платы работника осуществляются на общих основаниях.

Еще один метод избежать налогообложения – отказ от заключения договора аренды автомобиля у сотрудника предприятия, а произвести лишь компенсацию затрат.

Такой прием рекомендуется использовать только в тех единичных случаях, когда работнику действительно для исполнения своих трудовых обязанностей потребовался личный автотранспорт.

Подобные расходы требуют существенного документального обоснования и подвергаются самым серьезным проверкам фискальных органов.

Оформление страховки

Порядок определен ст. 637 ГК РФ. Обязанность получения полисов ОСАГО или каско в соответствии с законом по умолчанию возложена на арендодателя.

Однако это условие не является исключительным и может быть пересмотрено посредством заключения договора.

Если страховка при аренде авто будет оплачена из кармана юридического лица, это позволит извлечь ему определенные выгоды согласно ст. 263 Налогового кодекса РФ.

Подводя итоги

Следует признать, сервис найма автотранспорта сейчас довольно популярен. Например, по статистике почти половина (43%) москвичей, оставшихся без собственной машины, пользуются услугами прокатных компаний, четверть (21%) прибегает к аренде в выходные и праздничные дни. Все это не может не радовать тех, для кого автопрокат – воплощение бизнес-идеи в реальность.

Источник: https://voditel.guru/arenda/uderzhivanie-strahovyh-vznosov

Договор аренды автомобиля у сотрудника организации — учет и налоги

Здравствуйте, уважаемые подписчики! Сегодня рассмотрим случай аренды автомобиля у сотрудника, надо ли платить ему компенсацию? Удерживать ли НДФЛ и так далее.

Я часто сталкиваюсь с такими случаями, так как автомобиль есть почти у каждого и сотрудники часто используют его в служебных целях, это достаточно выгодно, так как не нужно покупать автомобиль на предприятие.

Расскажите, а вам предприятие платит компенсацию за то, что вы работаете на своем автомобиле?

Используем автомобиль сотрудника на предприятии. Что выбрать — компенсацию или аренду?

В этом случае выручают сотрудники с личными автомобилями. И тут возникает вопрос: как оформить эксплуатацию транспортного средства работника в служебных целях? Возможны два варианта возмещения расходов работника:

- выплата компенсации за использование личного легкового автомобиля для служебных поездок;

- заключение договора аренды транспортного средства (без экипажа либо с экипажем).

Оценим основные плюсы и минусы каждого из этих способов.

Выплачиваем компенсацию

Если работник использует собственное авто по служебной необходимости, организация может выплатить ему компенсацию. Как правило, в эту сумму уже входит возмещение затрат по эксплуатации (амортизация, затраты на ГСМ, техобслуживание и текущий ремонт). Компенсация выплачивается на основании следующих документов:

- приказа руководителя организации, в котором указываются размеры компенсации (в зависимости от интенсивности использования);

- документов, подтверждающие наличие у работника личного автомобиля (копия ПТС – если используется личный автомобиль; копия доверенности на управление транспортного средства – если работник управляет автомобилем по доверенности);

- путевых листов (или иных документов), подтверждающих факт использования личного автомобиля в служебных целях.

При выплате компенсации стоит учитывать несколько моментов:

- компенсация выплачивается только в тех случаях, когда автомобиль используется в производственной деятельности, связанной с постоянными служебными разъездами в соответствии с должностными обязанностями работника;

- размер компенсации не зависит от количества календарных дней в месяце;

- в те периоды, когда автомобиль не эксплуатируется в связи с отсутствием работника на рабочем месте (отпуск, командировка, больничный), компенсация не выплачивается.

В целях налогообложения прибыли законодательством предусмотрены нормы расходов на выплату компенсации. Размер компенсации зависит от технических параметров транспортного средства

| Тип транспортного средства | Предельные нормы компенсации в месяц, руб. |

| Легковые автомобили с рабочим объемом двигателя до 2000 куб. см включительно | 1200 |

| Легковые автомобили с рабочим объемом двигателя свыше 2000 куб. см | 1500 |

| Мотоциклы | 600 |

Компенсация (в пределах установленных норм) уменьшает налогооблагаемую базу по налогу на прибыль. Кроме того, сумма компенсации не облагается НДФЛ и страховыми взносами.Как быть, если большую часть рабочего дня сотрудник находится в разъездах? А ведь именно так чаще всего и происходит.

Получается, что установленная законодательством норма компенсации покрывает лишь малую долю фактических расходов на эксплуатацию автомобиля. В этом случае работнику невыгодно получать компенсацию. Что делать? Заключить с ним договор аренды транспортного средства.

Заключаем договор аренды

Если решено взять автомобиль сотрудника в аренду, нужно оформить следующие документы:

- договор аренды транспортного средства. К нему должны быть приложены копии правоустанавливающих документов на автомобиль (ПТС, талон техосмотра и др.);

- акт приема-передачи автомобиля;

- путевой лист.

Остановимся на каждом из документов более подробно.Взять автомобиль в аренду можно с экипажем (за рулем – собственник авто) либо без. Причем в договоре аренды нужно четко прописать, какие расходы несет арендодатель, а какие – арендатор.Рассмотрим основные виды затрат, которые могут возникнуть при аренде транспортного средства.

| Договор аренды автомобиляс экипажем | Договор аренды автомобилябез экипажа | |

| Услуги по управлению и технической эксплуатации автомобиля | Предоставляются арендодателем | Не предоставляются арендодателем |

| Обязанности по поддержанию автомобиля в надлежащем состоянии (включая текущий и капитальный ремонт) | Исполняется арендодателем.Договором может быть предусмотрено иное | Исполняется арендатором |

| Оплата труда водителя | Возлагается на арендодателя.Договором может быть предусмотрено иное | Возлагается на арендатора.Договором может быть предусмотрено иное |

| Страхование автомобиля и ответственность за ущерб, который может быть нанесен этим транспортным средством | Производится арендодателем.Договором может быть предусмотрено иное. | Возлагается на арендатора.Договором может быть предусмотрено иное |

| Расходы, связанные с коммерческой эксплуатацией автомобиля (стоимость ГСМ, расходных материалов и т. п.) | По соглашение сторон |

Обратите внимание! Заключать договор аренды в случае, если в рабочее время автомобиль используется для нужд работодателя, а в оставшееся – на усмотрение работника, неграмотно с юридической точки зрения. Дело в том, что нельзя передавать имущество в аренду с девяти до восемнадцати и забирать обратно с восемнадцати до девяти.

Кроме того, при прекращении договора аренды арендатор обязан вернуть арендодателю имущество в том состоянии, в котором он его получил (с учетом нормального износа или в состоянии, обусловленном договором).

Но как может арендатор брать на себя какие-либо обязательства, связанные с состоянием автомобиля в день возврата, если он не контролирует использование автомобиля в нерабочее время? Таким образом, оформление договора аренды более уместно в случаях, когда сотрудник временно не использует принадлежащий ему автомобиль и готов предоставить его предприятию на возмездной основе.

Кроме договора, в обязательном порядке должен быть оформлен и акт приема-передачи автомобиля. Форму акта стороны вправе разработать самостоятельно. Вместе с тем в ней должны быть все основные реквизиты, предусмотренные п.2 ст.9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», а именно:

- наименование документа;

- дата составления документа;

- наименование организации, от которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименования должностных лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- подписи указанных лиц.

| Акт приема-передачи автомобиляг. Челябинск 11 января 2010 года Настоящим актом Плюшкин И. П., паспортные данные: _____________________________________, проживающий по адресу __________________________ и именуемый в дальнейшем Арендодатель, с одной стороны, и ООО «Импульс» в лице директора Маркина П. П., действующего на основании Устава, именуемый в дальнейшем Арендатор, с другой стороны, подтверждают следующее:ТИП ТС: Марка, модель: Идентификационный номер (VIN): Год выпуска ТС: Модель, номер двигателя: Шасси (рама) №: Кузов №: Цвет: Мощность двигателя: Рабочий объем двигателя: Серия и ГТД: Паспорт ТС: Выдан:Выявлены следующие повреждения: 1. В соответствии с п.___ Договора аренды автомобиля от ___, заключенного между Арендодателем и Арендатором, Арендодатель передал Арендатору автомобиль.2. Настоящий Акт составлен в двух экземплярах, имеющих равную юридическую силу, по одному для каждой из сторон.Арендодатель: Арендатор: |

Для того чтобы подтвердить расходы на приобретение ГСМ, организация должна составлять путевые листы. Как правило, компании, арендующие автомобили у сотрудников, не являются автотранспортными.

Форму путевого лица они могут разработать самостоятельно. Учтите лишь, что любой первичный документ должен содержать все реквизиты, предусмотренные п.2 ст.9 Федерального закона от 21 ноября 1996 г.

№ 129-ФЗ «О бухгалтерском учете».

В путевом листе желательно зафиксировать и такие данные, как показания одометра (пробег в километрах) на начало и конец дня и маршрут следования автомобиля.

Контролирующие органы считают, что без этих сведений невозможно просчитать расход бензина, который учитывается при исчислении налога на прибыль (чеки АЗС подтверждают лишь приобретение ГСМ, но не его расход), ни сделать вывод о производственном характере поездки.

Образец Путевого листа легкового автомобиля

Путевой лист легкового автомобиля № 13за январь 2010 г.

Организация ООО «Импульс», г. Челябинск, ул. Красная, 2, тел. (351) 222-22-22

Автомобиль Nissan Almera А999АА 174

| Дни исполь-зования автомобиля | Ф.И.О. работника | № водитель- ского удосто-верения | Маршрут следования | Показания одометра (км), время (ч., мин.) | Общий пробег (км) | Приобретенные ГСМ | Подпись работника | ||

| выезда | возврата | вид, коли-чество (л) | Стои-мость (руб.) | ||||||

| 11.01.2010 г. | Маркин А. А. | 74 КМ№ 123456 | г. Челябинск, ул. Красная, 2 – Троицкий тракт, 10аи обратно | 0411009.00 | 04112012.00 | 20 | БензинАИ-92, 2 | 50 | Маркин |

Источник: https://blognalog.com/uchet/dogovor-arendyi-avtomobilya-u-sotrudnika-organizatsii-uchet-i-nalogi.html

Аренда авто у сотрудника предприятия, налогообложение: особенности и требования

Любое предприятие использует какого-либо рода имущество или технику (например, офис, компьютеры, столы).

Крупные объекты чаще всего берутся в аренду вместо приобретения, потому что в другом случае понадобится заполнять отдельные налоговые формы и оплачивать налоги на имущество, а это дополнительные траты и увеличенный документооборот. В арендованное имущество также входят автомобили, которые использует компания.

В зависимости от особенностей организации, вида деятельности и типа нужной техники договор аренды заключается на разных для всех условиях. Также обязательно учитываются такие моменты как экипаж и количество необходимого транспорта.

Аренда имущества работников и других физических лиц

Сложно представить себе организацию или предпринимателя, которые обходятся в своей деятельности без использования хотя бы минимального количества имущественных ресурсов.

К «стандартному» имуществу, без которого ведение бизнеса в настоящее время практически невозможно, относится, например, офисная техника, компьютеры, телефоны. Однако в большинстве случаев для ведения хозяйственной деятельности требуется еще офис, автомобиль, оборудование и т.

Список используемого имущества может быть самым разнообразным в зависимости от масштабов и специфики бизнеса.

При этом далеко не все организации могут позволить себе приобретать все необходимое в собственность, а многие просто не видят в этом смысла (лишние затраты на содержание, налог на имущество и т. Гораздо удобнее воспользоваться чужим имуществом, например, взять в аренду.

Если арендодатель – юридическое лицо или ИП, то сложностей с оформлением договора и учетом арендных расходов, как правило, не возникает.

А вот если арендодателем выступает ваш сотрудник или другое физическое лицо, нужно быть готовым к определенным нюансам в оформлении сделки, налогообложении и учетном отражении, о которых пойдет речь в этой статье.

Документальное оформление аренды имущества физического лица

Если Вы арендуете имущество у физического лица, то порядок документального оформления такой сделки, а также налогообложения по ней не зависит от того, является это физлицо сотрудником или нет.

Аренда имущества физлица оформляется договором, согласно которому арендодатель (физлицо) обязуется предоставить арендатору (организации или ИП) имущество за плату во временное владение и пользование или во временное пользование (ст.

- Форма договора аренды – письменная, поскольку одной из сторон является юридическое лицо (ИП) (ст. 609 ГК РФ).

- Срок аренды – устанавливается договором по соглашению сторон. Если срок аренды не указан, договор считается заключенным на неопределенный срок (ст. 610 ГК РФ).

! Обратите внимание: Если договор аренды здания или сооружения заключается на срок более одного года, он подлежит обязательной государственной регистрации. Поэтому, чтобы избежать данной процедуры, в договоре необходимо четко прописать срок аренды, не превышающий года.

- Объект аренды – в обязательном порядке должен быть установлен в договоре.

Кроме того, в договоре необходимо прописать все основные характеристики, позволяющие однозначно идентифицировать имущество, подлежащее передаче в качестве объекта аренды. В противном случае договор аренды признается недействительным (ст.607 ГК РФ).

! Обратите внимание: при составлении договора аренды у арендодателя необходимо запросить документы, подтверждающие его право собственности на передаваемое имущество. Если арендодатель не является собственником имущества, он должен предоставить документы, дающие ему право совершать сделки по передаче в аренду имущества от имени собственника.

- Арендная плата – размер, порядок и сроки уплаты арендных платежей устанавливаются в договоре по соглашению сторон. Если порядок и сроки внесения арендной платы в договоре не определены, они принимаются как порядок и сроки, действующие в отношении аналогичного имущества в сравнимых обстоятельствах (п. 1 ст. 614 ГК РФ). Размер арендной платы может изменяться не чаще одного раза в год (п. 3 ст. 614 ГК РФ).

- Обязанности сторон – определяются договором. По умолчанию (если другое не установлено в договоре) капитальный ремонт имущества, являющегося объектом аренды, осуществляет арендодатель, а текущий ремонт – арендатор.

- Аренда автомобиля – в договоре необходимо прописать характер аренды: с экипажем или без экипажа.

Аренда автомобиля с экипажем предполагает, что арендодатель не только предоставляет свое транспортное средство во временное владение и пользование, но еще и оказывает услуги по управлению им и по технической эксплуатации (ст. 632 ГК РФ). Аренда без экипажа, соответственно, предполагает только предоставление транспортного средства во временное владение и пользование (ст.642 ГК РФ).

НДФЛ с доходов физического лица от сдачи имущества в аренду

Доходы физического лица от сдачи в аренду имущества подлежат обложению НДФЛ по ставке 13% (для налоговых резидентов) или 30% (для нерезидентов) (пп. 4 п. 1 ст.208 НК РФ).

Обратите внимание: включение в договор аренды имущества с физическим лицом условия о том, что арендатор не является налоговым агентом и арендодатель должен самостоятельно уплачивать НДФЛ с арендной платы в бюджет, противоречит налоговому законодательству РФ.

Поэтому независимо от наличия такого условия, организация-арендатор признается налоговым агентом по отношению к арендодателю-физлицу, то есть ответственность за полноту и своевременность уплаты НДФЛ с арендной платы полностью лежит на организации.

В случае неисполнения своих обязанностей как налогового агента организация может быть привлечена к ответственности по ст. 123 НК РФ (штраф в размере 20% от суммы налога, подлежащей удержанию и перечислению в бюджет).

Страховые взносы с арендной платы физическому лицу

Источник: https://buhvopros.com/uchet-arendy-avtomobilya-2/

Аренда автомобиля у работника

В некоторых случаях работодателю выгоднее воспользоваться автомобилем сотрудника, чем приобретать в собственность транспортное средство. Оформить использование личного автомобиля работника в служебных целях организация может различными способами:

- выплачивать сотруднику компенсацию за использование и износ личного автомобиля по трудовому договору;

- арендовать у работника автомобиль;

- заключить договор на оказание транспортных услуг.

Возможна также и передача машины в безвозмездное пользование или лизинг.

Выплата работникам компенсации за использование ими своего легкового автомобиля в служебных целях для организации выгодна, только когда ее размер укладывается в нормы, установленные Постановлением Правительства РФ от 08.02.2002 N 92.

В утвержденные суммы уложиться было затруднительно еще в момент выхода указанного Постановления, в настоящее же время это практически невозможно. Поэтому многие работодатели заключают с сотрудниками договор на аренду автомобиля.

Договор аренды

Гражданским кодексом РФ предусмотрен договор аренды транспортных средств:

- с предоставлением услуг по управлению и технической эксплуатации (аренда с экипажем) (ст. ст. 632 — 641 ГК РФ);

- без экипажа (ст. ст. 642 — 649 ГК РФ).

По договору аренды транспортного средства с экипажем арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование и оказывает своими силами услуги по управлению им и по его технической эксплуатации (ст. 632 ГК РФ).

По договору аренды транспортного средства без экипажа арендодатель предоставляет арендатору транспортное средство за плату во временное владение и пользование без оказания услуг по управлению им и его технической эксплуатации (ст. 642 ГК РФ).

Работодатели чаще заключают с сотрудниками договор аренды без экипажа.

Сотрудник, предоставивший работодателю свой автомобиль во временное пользование, выступает в роли арендодателя, работодатель же является арендатором автомобиля.

Транспортное средство, как было сказано выше, в этом случае предоставляется арендодателем арендатору во временное владение и пользование без оказания услуг по управлению им и без обязательств по его технической эксплуатации.

Арендатор же своими силами организует управление автомобилем и его эксплуатацию (ст. 645 ГК РФ).

Договор аренды автомобиля без экипажа заключается в письменной форме независимо от срока договора (ст. 643 ГК РФ). Государственная регистрация при его заключении не требуется.

В договоре аренды должны быть указаны данные, которые позволяют определенно установить имущество, подлежащее передаче арендатору в качестве объекта аренды (п. 3 ст. 607 ГК РФ).

Это означает, что в договоре аренды автомобиля необходимо указать как минимум: марку машины, год ее выпуска, цвет, номер кузова и двигателя, государственный регистрационный номер.

При отсутствии перечисленного в договоре условие об объекте, подлежащем передаче в аренду, считается не согласованным сторонами, а соответствующий договор не считается заключенным (п. 3 ст. 607 ГК РФ).

Стороны вправе условиться о возможности субаренды. Неотражение такого условия позволяет арендатору сдавать автомобиль в субаренду без согласия владельца (п. 2 ст. 647 ГК РФ). При этом ответственным по договору перед арендодателем остается арендатор. К договорам субаренды применяются правила о договорах аренды, если иное не установлено законом или иными правовыми актами (п. 2 ст. 615 ГК РФ).

Пожелания владельца транспортного средства в части ограничения его использования стороны также могут отразить в договоре. Например, для пассажирского микроавтобуса может быть оговорена допустимость только пассажирских перевозок и запрет на перевозку грузов.

Арендатор, как было сказано выше, обязан выплачивать арендодателю арендную плату. Поэтому в договоре следует прописать порядок, условия и сроки внесения арендной платы.

Источник: https://www.mosbuhuslugi.ru/material/renda-avtomobil-u-rabotnika

Аренда авто у физического лица в 2018 году (Подробно варианты)

Автомобиль – важное подспорье в быту и на работе. Сотрудник, обладающий личным автотранспортом, пользуется гораздо большим спросом при приеме на работу, а сдача в наем вашего четырехколесного друга даст дополнительный доход в семейный бюджет.

Однако не следует забывать о необходимости платить налоги при аренде автомобиля у физического лица.

Кто несет ответственность за уплату налогов, в каких объемах они взимаются, а также различные способы сдачи транспортного средства в аренду – эту информацию мы предлагаем в данной статье

Варианты найма у физлица

В соответствии с Налоговым кодексом РФ, следует разделять несколько вариантов аренды транспортного средства у физического лица. В зависимости от условий заключенного договора можно определить и сторону, несущую ответственность за уплату установленных сборов, а значит, вид и размер налоговых ставок:

- Первый вариант – это договор аренды автомобиля между физическим лицом и организацией, где налоги ложатся на организацию, а физлицо действует без образования ИП. В этом случае организация выступает в качестве налогового агента:

- берет на себя обязательства по удержанию налоговых вычетов из доходов, причитающихся физическому лицу за аренду ТС;

- предоставляет отчетность в налоговый орган по месту своей регистрации о суммах, перечисленных за аренду, и произведенных вычетах по форме 2-НДФЛ.

- Второй вариант – договор заключается между организацией и физическим лицом, являющимся предпринимателем. В этом случае арендатору достаточно предоставить свидетельство о регистрации ИП и документы, подтверждающие, что он стоит на учете в налоговой инспекции. В рамках данной сделки все обязанности платить налоги ложатся на индивидуального предпринимателя, который будет это делать в соответствии с выбранной им формой налогообложения.

- Третий вариант – договор аренды между физическими лицами. В этом случае, следуя указаниям 23 главы Налогового кодекса (п.1 ст. 229), физическое лицо-арендодатель обязано предоставить декларацию за истекший год в фискальный орган по месту проживания, в срок до 30 апреля.

Какие налоги нужно платить

Ставка подоходного налога с аренды автомобиля у физического лица может изменяться в зависимости от условий, на которых рассматриваемое лицо осуществляет сдачу в аренду.

Если вы, являясь ИП, сдаете в аренду свой автомобиль, размер налога зависит от формы налогообложения, на которой вы в настоящий момент находитесь: это может быть ЕНВД (единый налог на вмененный доход), УСН (известная в народе как «упрощенка») или ОСНО – общая система налогообложения.

Этот размер не изменится как в случае с вычетом, производимым за вас организацией-налоговым агентом, так и в случае, если вы лично как физическое лицо будете подавать декларацию.

Аренда ТС с экипажем

Разбираясь в вопросах аренды автомобиля, важно понять основные разграничения: есть так называемая аренда без экипажа – без включения услуг по ремонту, обслуживанию и управлению автотранспортом, и соглашение с оказанием данных услуг. Каждый из этих видов найма ТС имеет свои плюсы и минусы, и обременяет обе стороны соглашения соответствующими обязанностями.

Аренда транспортного средства с экипажем у физического лица подразумевает, что обязанности по поддержанию имущества в должном состоянии, проведению капитального и иных видов ремонта, как и необходимость предоставлять запчасти и аксессуары возлагаются на арендодателя. Услуги, оказываемые им по управлению и техническому обслуживанию транспортного средства, должны быть достаточными для нормальной и безопасной эксплуатации автомобиля в соответствии с закрепленными в договоре целями.

Аренда автомобиля с экипажем у физического лица в части, касающейся налогов, не отличается от найма без экипажа. Налогообложение происходит по ставке 13% для граждан России и 30 – для иностранных гостей, если владелец имущества не является индивидуальным предпринимателем.

Для организации важно знать, что выплаты по договорам, регламентирующим передачу работодателю во временное пользование или распоряжение имущества работника, не облагаются взносами на обязательное пенсионное, медицинское и социальное страхование, а также вычетами на страхование от несчастных случаев и профзаболеваний.

Без экипажа

В ходе заключения соглашения по найму автотранспорта без экипажа арендодатель соглашается предоставить свое транспортное средство в распоряжение арендатору на срок, указанный в соглашении, за оговоренную плату. Отличительной чертой от предыдущего варианта является отсутствие оказания услуг по управлению машиной и ее техническому обслуживанию.

Какие налоги платятся по договору аренды автомобиля без экипажа, и в этом случае определяется статусом арендодателя: физическое лицо платит НДФЛ в установленном размере – лично в налоговый орган либо через юрлицо – налогового агента.

Подобные договоры найма могут быть заключены в обычной произвольной письменной форме независимо от условий, в них закрепленных; кстати, к этим соглашениям не применяются обязательные правила о регистрации, как к обычным договорам аренды.

Положено ли возмещение

Еще один важный вопрос: возможно ли возмещение транспортного налога по договору аренды, если организация арендует транспортное средство у физического лица. Данная ситуация однозначно трактуется юристами – транспортный сбор остается на арендодателе и возмещению не подлежит, как и не подлежит включению в понесенные расходы организации.

Так же не переходит обязанность по уплате транспортного сбора временному владельцу; единственно возможный вариант – установить в договоре оплату в сумме, компенсирующей уплату налога, и таким образом решить проблему.

Транспортный налог: Видео

Test Test

Елена Прудникова про народ и власть

ЛАБКОВСКИЙ — КАК ЖИТЬ НАСТОЯЩИМ. ЗДЕСЬ И СЕЙЧАС.

Ким Дружинин о работе над фильмом «Танки»

Михаил Лабковский — ПРО ЛЮБОВЬ И ИЗМЕНУ

Источник: https://avtozakony.ru/oformlenie/nalogi/pri-arende-avtomobilya.html