Как выбрать коды декларации по налогу на имущество за 2018 год

Налогоплательщики, которые платят налог на имущество исходя из его кадастровой стоимости, обязаны рассчитаться с Федеральной налоговой службой за определенные установленные отчетные периоды. Ими являются первый, второй, а также третий квартал каждого календарного года. Об этих изменениях все организации были уведомлены в первый день 2018 года.

Стоит отметить, что нововведения не сразу отразились в новой форме по налоговой декларации. То же самое касается и авансовых платежей по этому налогу. Поэтому специалисты налоговой службы разъяснили, как правильно заполнять отчетную ведомость за определённый период.

Общие требования

Приказом Федеральной Налоговой службы установлены главные требования, которые предъявляются к налогоплательщику при заполнении налоговой декларации и налогового расчёта на кадастровое имущество.

Среди них стоит отметить следующие:

- Стоимостные показатели описываются полными рублями. Например, если сумма менее пятидесяти копеек, то она отбрасывается, если больше, то округляется в большую сторону.

- Титульный лист является первой страницей в сквозной нумерации.

- Использование корректирующих жидкостей или иных средств для маскировки неточностей и ошибок категорически запрещается.

- Налоговая декларация не должна быть напечатана на бумаге с двух сторон. Разрешается только односторонняя печать.

- Бумажный носитель не должен быть поврежден никакими скрепляющими устройствами.

- Для заполнения налоговой декларации разрешается использование только чёрных, фиолетовых и синих чернил.

- Поля, где указывается текстовая, числовая или кодовая информация, должны быть заполнены от первого знакоместа, то есть слева на право.

- Если поля заполняются на компьютере в электронном виде, то выравнивание символов в них осуществятся по крайнему знакоместу.

- Если форма налогового расчёта заполняется при пользовании различным программным обеспечением и предоставляется в Федеральную Налоговую службу в бумажном виде, то распечатывать документ можно без обрамляющих знакоместа полей и прочерков в незаполненных полях. При этом важно учитывать, что заполнение бланка осуществляется с использованием шрифта Courier New, а размер символов – 16-18 в соответствующем шрифте.

Главные сведения

Налоговые службы Российской Федерации облагают налогом имущество, которое находится в распоряжении как физических, так и юридических лиц. При этом в расчет берутся лишь определенные виды данного имущества, так как не все объекты подвергаются налогообложению. Поэтому налоговое законодательство классифицирует их на основные средства и доходные вложения.

Имуществом, за которое налогоплательщикам придется заплатить отчисления в Федеральную Налоговую службу, являются:

- Объекты, которые получаются в результате концессионного соглашения. Подобная процедура подразумевает под собой факт передачи чего-либо другим физическим лицам или организациям в собственность. Новоиспеченные собственники теперь отвечают за все проводимые восстановительные или реконструкционные работы.

- Объекты, которые передаются на временное владение другим лицам, или те, что уже были переданы с использованием данной процедуры. К этому же принято относить и пользование объектом на основании доверенности, и распоряжение им с ведением профессиональной деятельности на территории Российской Федерации, а также за ее пределами.

- Объекты, которые приобрелись и используются в профессиональных целях заграницей.

И здания, и сооружения подлежат налогообложению в качестве недвижимого имущества. Законодательством РФ четко определено, что под недвижимым имуществом понимается все, что стоит на земле, поэтому перенос этих объектов не возможен без ущерба для них.

Например, некоторые жилые помещения также подходят под эту категорию. Предположим, юридическое лицо купило определенную недвижимость с целью дальнейшей перепродажи, при этом дом или квартира не будет подлежать налогообложению.

Бланк расчета по налогу на имущество:

При возникновении такой ситуации эту покупку необходимо в налоговой декларации занести в графу под названием «Товары». Однако с 2018 года внесенные поправки в Налоговом кодексе также облагают этот «товар» налогом, даже несмотря на то, что эту покупку нельзя причислить к основным средствам.

Все дело в том, что в подобных ситуациях расчет налоговых отчислений производится на основе кадастровой стоимости.

Кроме того, местными законами должна быть утверждена принадлежность жилого помещения, которое приобрела организация, к объекту налогообложения.

Так, если подобные региональные законы не были приняты, то, следовательно, и приобретенное имущество не облагается налогом и его не нужно заносить в декларацию подобного типа.

Ниже приведены объекты, за которые налогоплательщику необходимо выплачивать налоги:

- Основные, личные средства. К ним можно отнести все объекты, полезный срок использования которых составляет больше одного года. Это имущество предназначено для дальнейшей эксплуатации в профессиональной деятельности, например, в производстве и управлении. Некоторое недвижимое имущество приобретается с целью его дальнейшей реализации и получении прибыли от перепродажи. Сюда же принято относить и те объекты, которые сдаются в аренду, такие как промышленное и лабораторное оборудование, средства передвижения, хозяйственный инвентарь, рабочие машины и траты на капитальные вложения.

- Дома и любые жилые помещения.

Однако существуют объекты, которые по Законодательству РФ не подлежат налогообложению.

Это так называемые исключения в виде:

- объектов, которые находятся в распоряжении у органов, поддерживающих правопорядок, и других силовых ведомств;

- участки земли;

- водные средства;

- ресурсы природы;

- культурное наследие общества;

- места, где хранятся радиоактивные отходы;

- различные энергетические экспериментальные установки;

- атомоходы, ледоколы;

- объекты, которые относятся к аэрокосмической отрасли;

- судна, которые были внесены в специальный реестр судов;

- средства амортизационных групп, которые используются на протяжении от 1 до 3 лет.

Налоговый кодекс Российской Федерации предусмотрел несколько льгот для налогоплательщиков, которые отражены в соответствующей статье. Созданы все условия для того, чтобы развивались отрасли хозяйства и все социальные сферы.

Кроме этого, льготу нельзя получить в случае реорганизации компании.

Льготным имуществом являются еще и те объекты, которые были приобретены через посредников, то есть людей, не зависящих от организации ни в каких вопросах.

Кому и куда сдавать

По налогу на имущество рассчитываются с институтом Федеральной налоговой службы.

Сдавать коды деклараций по налогу на имущество в 2018 году нужно в следующие организации:

- В случае, когда местонахождение главного офиса совпадает с местом, где располагается все имущество организации, то налогоплательщику необходимо сдать лишь одну налоговую декларацию. В ней обязательно нужно указать ОКТМО территории, на которой была осуществлена регистрация предприятия.

- В случае, когда внутри компании имеется обособленное от других подразделение, на балансе которого числится какое-либо подвергаемое налогообложению имущество, то налоговый расчет необходимо направить в налоговую службу по месту регистрации предприятия. Однако в декларации следует указать ОКТМО той территории, на который находится данное подразделение.

- В случае, когда облагаемая налогом недвижимость располагается ином, чем главный офис, месте, а также у подразделений имеются отдельные выделенные балансы, то налоговая декларация отправляется в место, где находится недвижимость, а код ОКТМО указывается той территории, где она располагается.

- Все крупные налогоплательщики чаще всего отчитываются по налогу за имущество по месту их учета, но при этом КПП и код налогового органа указывается в соответствии с местонахождением имущества.

Участники и сроки процедуры

В 2018 году налоговые декларации на имущество обязаны сдавать все те организации, которые имеют счета по строчке 01 и 03. То есть налогообложению подлежат все основные средства предприятия и любые доходные вложения, сделанные в материальные средства.

Объекты с третьей по десятую амортизационные группы не облагаются налогами только при одновременном выполнении ряда условий.

Так, средства должны быть приняты к учету не позднее первого января 2013 года, а объекты не могут быть получены от реорганизации предприятия и передачи их в собственность от другой компании, которая заинтересована в этом бизнесе, то есть с которой ведется совместная деятельность.

Минимальный штраф при отказе от сдачи декларации или ее несвоевременной сдачи составит 1000 рублей.

Если в качестве отчетного периода выступает первый квартал, то декларацию необходимо сдать не позднее 2 мая. Налоговую декларацию за полугодие следует предоставить с Федеральную налоговую службу 31 июля, а за 9 месяцев – 30 октября.

Форма налоговой декларации по налогу на имущество:

Льготы и особенности кодов декларации по налогу на имущество за 2018 год

Налоговый кодекс Российской Федерации предусмотрел несколько льгот для налогоплательщиков, которые отражены в соответствующей статье. Созданы все условия для того, чтобы развивались отрасли хозяйства и все социальные сферы.

Льготным имуществом являются еще и те объекты, которые были приобретены через посредников, то есть людей, не зависящих от организации ни в каких вопросах.

Коды:

| Код 34 | Календарный год. |

| 50 | Описывает последний отчетный период при ликвидации или реорганизации компании. |

| 1 | Преобразование. |

| 2 | Соединение или слияние. |

| 3 | Разделение. |

| 5 | Это присоединение. |

| 6 | Разделение и одновременное присоединение. |

| Полная ликвидация. | |

| 213 | Подача по месту учета. |

| 214 | Подача по месту регистрации организации. |

| 215 | Подача по месту, где находится имущество. |

| 216 | Подача по месту, где находится имущество крупных налогоплательщиков. |

| 221 | Подача по месту расположения обособленного предприятия, на балансе которое имеется облагаемое налогом имущество. |

| 245 | Подача по месту учета иностранной фирмы. |

| 281 | Подача по месту, где находится недвижимость. |

| 01 | Подача осуществляется в бумажном виде через почтовое отделение. |

| 02 | Подача осуществляется в бумажном виде лично или через представителя. |

| 03 | Подача осуществляется в бумажном виде и на любом съемном носителе лично. |

| 04 | Подача осуществляется в электронном виде с применением электронной подписи. |

| 05 | Другое. |

| 08 | Подача осуществляется в бумажном виде и на любом съемном носителе через почтовое отделение. |

| 09 | Подача осуществляется на закодированной штрих-кодом бумаге лично. |

| 10 | Подача осуществляется на закодированной штрих-кодом бумаге через почтовое отделение. |

| 21 | Отчетный период – квартал. |

| 17 | Отчетный период – полугодие. |

| 18 | Отчетный период – третий квартал. |

| 51 | Отчетный период – первый квартал при ликвидации или реорганизации компании. |

| 47 | Отчетный период – второй квартал при ликвидации или реорганизации компании. |

| 48 | Отчетный период – девять месяцев при ликвидации или реорганизации предприятия. |

Источник: http://buhuchetpro.ru/kody-deklaracii-po-nalogu-na-imushhestvo/

Техническая ошибка в авансовом расчете по налогу на имущество

Произошла техническая ошибка в авансовом расчете по налогу на имущество за 1-й квартал 2015 года, но это НЕ повлекло занижения налога (все имущество льготируемое).

Вопрос: Необходимо ли подавать уточненные авансовые расчеты за 1,2,3 кварталы 2015 года или достаточно подать уточненную Декларацию по налогу на имущество за 2015 год?То что занижения нет это понятно.

Вопрос в том, Необходимо ли подавать уточненные авансовые расчеты за 1,2,3 кварталы 2015 года или достаточно подать уточненную Декларацию по налогу на имущество за 2015 год?

Сдавать уточненные декларации по налогу на имущество не надо, так как ошибка не повлекла за собой завышение (занижение) суммы налога. Исправьте текущим периодом.

Обоснование

Опубликована таблица ставок налога на имущество для малого бизнеса в 85 регионах РФ на 2018 год.. Читайте в журнале «Упрощенка»

Из рекомендации

Елены Поповой, государственного советника налоговой службы РФ I ранга.

Как составить и сдать расчет авансовых платежей по налогу на имущество

Кто обязан сдавать расчет

Сдавать расчет авансовых платежей по налогу на имущество должны все организации, у которых есть основные средства, признаваемые объектами налогообложения. Величина остаточной стоимости таких объектов значения не имеет (п. 1 ст. 373, ст. 374, п. 1 ст. 386 НК РФ).

Какое имущество облагается налогом, для российских и иностранных организаций определяют по-разному.

Уточненный расчет

Если в расчете авансовых платежей по налогу на имущество допущена ошибка, которая повлекла за собой завышение (занижение) суммы налога, сдайте в инспекцию уточненный расчет. При его составлении применяйте те же правила, что и для представления уточненной налоговой декларации.

Например, если ошибка повлекла за собой переплату по налогу, организация вправе подать уточненный расчет за период, в котором она допущена, или скорректировать налоговые обязательства в текущем отчетном (налоговом) периоде. Это следует из статьи 81 Налогового кодекса РФ и подпункта 2 пункта 3.

2 Порядка заполнения расчета авансовых платежей, утвержденного приказом ФНС России от 24 ноября 2011 г. № ММВ-7-11/895.

Если искажение суммы налога на имущество повлияло на величину налогооблагаемой прибыли, у организации может возникнуть обязанность представить уточненную декларацию по налогу на прибыль. Об этом сказано в письме Минфина России от 11 апреля 2006 г. № 03-06-01-04/83.

Из рекомендации

Елены Поповой, государственного советника налоговой службы РФ I ранга.

Как исправить ошибки в бухучете и бухгалтерской отчетности

Исправление ошибок

Выявленные ошибки и их последствия нужно исправить (п. 4 ПБУ 22/2010).

Исправления в бухучет вносите на основании первичных документов. Так же составьте бухгалтерские справки, в них укажите обоснование исправлений. Это следует из общего правила о том, что каждый факт хозяйственной деятельности надо оформить первичным учетным документом. На это прямо указано вчасти 1 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Определив существенность ошибки и учитывая момент, когда ее обнаружили, сделайте исправления в учете. Как именно – в этом вам поможет таблица ниже.

| Когда и какую ошибку обнаружили | Как исправить | Основание |

| Существенная ошибка выявлена в последующих годах. Отчетность за период, когда ошибка возникла, была подготовлена, подписана руководителем, представлена внешним пользователям и утверждена | Исправления внесите в том периоде, в котором ошибка была выявлена.Уточнять отчетность за период, в котором ошибка была допущена, не нужно. Все изменения, связанные с прошлыми периодами, отразите в отчетности текущего.В пояснениях к годовой отчетности текущего периода укажите характер исправленной ошибки, а также суммы корректировок по каждой статье | Пункт 39Положения по ведению бухгалтерского учета и отчетности и пункты 10 и 15ПБУ 22/2010 |

| Несущественная ошибка выявлена за любой предшествующий год | Корректировки сделайте в том периоде, в котором ошибка была выявленаПодавать сведения об исправлениях несущественных ошибок прошлых периодов в текущей отчетности не придется. Вносить изменения в сданную отчетность – тоже | Пункт 14ПБУ 22/2010 |

Источник: https://www.26-2.ru/qa/244097-qqbss-16-m4-tehnicheskaya-oshibka-v-avansovom-raschete-po-nalogu-na-imushchestvo

Авансовый расчет по налогу на имущество

Авансовый расчет по налогу на имущество обязаны сдавать в налоговую компании, у которых на балансе есть налогооблагаемые объекты. Разберемся, как и по какой форме нужно заполнить авансовый расчет налога на имущество.

Читайте в статье:

ФНС утвердила актуальный бланк авансового расчета налога на имущество 31 марта 2017 года приказом № ММВ-7-21/271.

Из чего состоит авансовый расчет

В состав расчета авансовых платежей по налогу на имущество входят титульный лист и четыре раздела:

Таблица 1. Разделы авансового расчета по налогу на имущество

| № раздела | Что содержит |

| 1 | Сумму авансового платежа к уплате в бюджет |

| 2 | Расчет суммы авансового платежа |

| 2.1 | Информацию по объектам недвижимости, облагаемым налогом по среднегодовой стоимости |

| 3 | Расчет авансового платежа по объектам, у которых налоговой базой является кадастровая стоимость |

Правила заполнения расчета авансовых платежей

В любой строке в графах авансового расчета можно привести лишь один показатель. При его отсутствии, ставьте прочерк на всю длину строки.

Денежные значения показывайте в полных рублях. Для округления не целых сумм используйте арифметические правила округления. Суммы менее 50 копеек нужно отбросить. Значения больше 50 копеек округлите до полного рубля.

Текст и числа в ячейках вписывайте слева направо. При этом для написания текста используйте заглавные буквы. В ячейках, которые остались незаполненными, ставьте прочерки.

Заполняем титульный лист расчета

Начните заполнение авансового расчета по налогу на имущество с титульного листа. Впишите все нужные реквизиты.

Затем поставьте дату заполнения. Также свою подпись должен поставить человек, который заверяет достоверность и полноту данных расчета.

Директор компании ставит свою подпись и ФИО. В разделе «Достоверность и полноту сведений, указанных в настоящем Расчете, подтверждаю» при этом проставляют «1».

Для представителя предусмотрена цифра «2». Если это работник или стороннее физлицо, то также укажите его ФИО и вид подтверждающего полномочия документа (например, доверенности).

В части представителя — юрлица укажите его название и ФИО его работника, уполномоченного заверять расчет.

Также требуется поставить печать юрлица — представителя и привести документы, подтверждающие его полномочия (например, договор).

На титульном листе расчета, сдаваемого по месту нахождения территориально удаленных объектов, укажите КПП, присвоенный фирме по месту их регистрации.

Печать на титульном листе можете не ставить.

Заполнение раздела 2

В разделе 2 указывайте расчет суммы авансового платежа по имуществу с налоговой базой по средней стоимости.

Причем, когда категории отличаются, заполняйте раздел отдельно в отношении каждой их них. Полный список категорий и их коды вы можете найти в приложении 5 и п.5.2 приложения 6 к приказу ФНС от 31.03.2017 № ММВ-7-21/271 (далее — Приказ ФНС).

Источник: https://www.BuhSoft.ru/article/1338-avansovyy-raschet-po-nalogu-na-imushchestvo

Коды налоговых периодов в 2018 году

В налоговых декларациях обязательно указывают код налогового периода. Цифровые обозначения периодов зависят от вида декларации. Какие коды ставить, отчитываясь по налогам, разберемся в данной статье.

Код налогового периода включает в себя две цифры. Помимо деклараций, такой код проставляют в платежках на уплату налогов. Благодаря этим кодам инспекторы ФНС определяют отчетный период по сданной декларации. Также подобный код даст понять ФНС, что компания ликвидируется (при ликвидации ставится свой код).

Виды налоговых периодов:

- месяц;

- квартал;

- полугодие;

- 9 месяцев;

- год.

Код налогового периода фиксируется на титульном листе декларации или иной отчетной формы.

Обычно все коды по той или иной декларации плательщики могут найти в порядке по заполнению декларации (в приложении). Например, для декларации по налогу на прибыль коды периодов расписаны в Приказе ФНС РФ от 19.

10.2016 № ММВ-7-3/572@.

Если налог считается нарастающим итогом, декларации сдаются в перечисленные ниже периоды с кодами:

- квартал — 21;

- первое полугодие — 31;

- 9 месяцев — 33;

- календарный год — 34.

Заполняйте и отправляйте отчетность в ИФНС через интернет и с первого раза. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

Если декларация подается ежемесячно, коды будут следующими:

35 — январь;

36 — февраль;

37 — март;

38 — апрель;

39 — май;

40 — июнь;

41 — июль;

42 — август;

43 — сентябрь;

44 — октябрь;

45 — ноябрь;

46 — декабрь.

Для консолидированных групп налогоплательщиков утверждены свои коды: от 13 до 16 (где шифр 14 соответствует полугодию, а 16 — году).

Кодировка месячной отчетности консолидированных групп начинается с кода 57 и заканчивается кодом 68.

При ликвидации компании нужно ставить код 50.

Для имущественного налога применяют иные коды:

21 — I квартал;

17 — полугодие;

18 — 9 месяцев;

51 — I квартал при реорганизации;

47 — полугодие при реорганизации;

48 — 9 месяцев при реорганизации.

Коды для упрощенцев

При сдаче отчетности применяются стандартные коды: 21, 31, 33, 34.

Также есть специальные коды для УСН:

95 — завершающий налоговый период при смене режима налогообложения;

96 — последний налоговый период перед завершением деятельности на УСН.

Коды при ЕНВД

Заполняя декларацию по ЕНВД, плательщики должны использовать следующие коды:

21 (51) — I квартал (I квартал при ликвидации);

22 (54) — II квартал (II квартал при ликвидации);

23 (55) — III квартал (III квартал при ликвидации);

24 (56) — IV квартал (IV квартал при ликвидации).

Код всегда можно проверить, открыв соответствующее приложение к порядку по заполнению декларации. Обычно все коды сведены в таблицу.

Источник: https://www.kontur-extern.ru/info/kody-nalogovyh-periodov

Как заполнять коды налогового периода по декларациям в 2018 году

Код налогового периода — двузначный шифр, который проставляется в специальном поле налоговой декларации или платежном документе. Он необходим для сотрудников ИФНС. Используя машинную обработку информации, с его помощью они определяют период времени, являющийся основанием для исчисления налога или его проверки.

В отдельных случаях код налогового периода несет в себе другую информацию. В частности, по определенным кодам можно установить, что декларация подана фирмой за последний перед ликвидацией налоговый период.

Налоговый период — это временной интервал, за который рассчитывается налогооблагаемая база. Для каждого вида налога законодательно определен свой период — от месяца до квартала и года. Каждый квартал маркируется своим кодом.

При расчете некоторых налогов налоговые периоды, в свою очередь, делятся на отчетные. За каждый отчетный период рассчитывается и уплачивается авансовый платеж по налогу. Для каждого вида налога отчетные периоды также прописаны в Налоговом кодексе отдельно. Это могут быть:

- квартал;

- полугодие;

- 9 месяцев.

В некоторых случаях применяется помесячная форма, в частности, если фирма выплачивает налог на прибыль исходя из фактической прибыли — тогда для расчета предварительных платежей (в качестве аванса) служат отчетные периоды, исчисляющиеся за конкретный месяц.

В этом случае по статье 285 Налогового кодекса налоговым периодом назначен календарный год. Периодами для отчета являются 1 квартал, полугодие или 9 месяцев, при исчислении налоговых авансов исходя из фактической прибыли — один, два, три, четыре и так далее месяцев вплоть до окончания календарного года.

На титульном листе декларации ставится двузначный код отчетного периода, т.е. того, за который рассчитан и уплачивается аванс по налогу.

Коды зависят от типа исчисления отчетного периода. Для поквартального исчисления в общем случае применяется следующая кодировка:

- квартал — 21;

- первое полугодие — 31;

- 9 месяцев — 33;

- календарный год — 34.

Последний вариант указывается в итоговой, годовой декларации.

Если отчетными периодами служат календарные месяцы, то маркируются они цифрами от 35 до 46, где 35 — январь, 36 — февраль, 37 — март (и так далее), а 46 соответственно — декабрь.

Для консолидированных групп налогоплательщиков применяется своя кодировочная система. Коды для КГН:

- квартал — 13;

- полугодие — 14;

- 9 месяцев — 15;

- год — 16.

Отчетные периоды для этой группы плательщиков, выбравших помесячную форму платежа, маркированы цифрами от 57 до 68 соответственно.

Код 50 — особый код. Он означает, что это окончательный налоговый период для организации в ее текущем виде, после него она будет реорганизована или вовсе ликвидирована. Этот период может быть не связан с конкретным временным участком или временем года.

Он может исчисляться или от начала года до фактической даты ликвидации или реорганизации, в т.ч. если прошло больше квартала, полугодия и 9 месяцев, или со дня создания до дня ликвидации, если фирма прекратила свое существование в течение одного года.

По налогу на имущество организации

При его расчете периодом для расчета и уплаты является предыдущий год, отчетный. Это установлено статьей 379 Налогового кодекса.

Отчетные периоды для компании могут быть и не установлены. В этом случае никаких авансовых платежей рассчитывать и уплачивать не нужно.

При применении этого налога существует ряд тонкостей.

Предприятия, имеющие филиалы, обособленные подразделения или недвижимое имущество в других регионах, для каждого из них подают отдельную декларацию.

Имущественный налог (для организаций, а не физлиц) относится к региональным, идет не в федеральную казну, а в бюджет края, области или республики Российской Федерации, в котором он уплачивается.

Каждое обособленное подразделение разветвленной организации уплачивает его самостоятельно, более того, нередки случаи, когда, к примеру, для главного отдела предприятия отчетные периоды не установлены региональными нормативными актами, и авансов по налогу он не платит, а для одного или нескольких филиалов, находящихся в других регионах, отчетные периоды местными властями установлены, и они вносят авансовые платежи от двух до четырех раз в год.

На отдельную недвижимость в других регионах (склад, здание и т.п.), в которых не помещается обособленное подразделение, в центральном аппарате компании отделом бухучета также составляется отдельная декларация, которая направляется в ИФНС того района, где находится объект недвижимости.

Цифровые коды периодов, которые указываются в декларации, аналогичны кодам при налоге на прибыль. Если декларация подается за год — то маркируется кодом 34. Если за какой-либо отчетный период, то поквартально соответственно. Стоит обратить внимание, что отчетности по месяцам в этом налоге не предусмотрено.

При расчете авансов по налогу на прибыль и имущество организации в ИФНС требуется предоставить расчеты этих платежей, если для предприятия установлены отчетные периоды.

На УСН

Налоговым периодом, используемым при работе по упрощенной системе налогообложения, является год (календарный). Отчетными, аналогично вышеприведенным случаям — первый квартал, полугодие и 9 месяцев. Но, в отличие от описанных выше налогов, предоставлять расчеты авансовых платежей не требуется.

Применяются стандартные коды налогового и отчетных периодов — 34 для календарного года и т.д., а также специальные коды:

- 50 — если фирма ликвидируется или радикально изменяет структуру и поле деятельности (реорганизуется);

- 95 — это последний период по старой форме налогообложения;

- 96 — особый код, применяющийся в последний период деятельности ИП, работавшего по «упрощенке».

Для налогоплательщиков, по каким-либо причинам утративших в течение года право на работу по «упрощенке», налоговым периодом становится тот отчетный период, в течение которого действовало право на УСН.

Это значит, что если организация работала по «упрощенке», к примеру, до ноября текущего года, а потом лишилась этого права, то она должна подать декларацию по окончанию действия права на УСН, указав код отчетного периода девяти месяцев, т.е. 33.

При ЕНВД

Налоговым периодом, используемым при едином налоге на вмененный доход, является квартал. Он же считается и отчетным периодом. Вся отчетность по ЕНВД должна быть представлена в налоговую до 20 числа месяца, который идет за кварталом — налоговым периодом, при этом налог фактически оплатить можно до 25 числа.

Коды используются следующие:

- 21-24 включительно — от I до IV квартала (цифра 2 означает, что налоговый период — поквартальный, цифры от 1 до 4 — номер квартала соответственно);

- 51 — I квартал при ликвидации или реорганизации фирмы;

- 54 — II квартал;

- 55 — III;

- 56 — IV.

Цифра 5, на первой позиции в шифре налогового периода, всегда обозначает для сотрудников ФНС, что этот период в деятельности компании был последним. После него она была ликвидирована, в т.ч. с помощью процедуры банкротства, или реорганизована в другое предприятие, которое, возможно, будет применять уже иную налоговую ставку.

Правительством рассматривается вопрос об отмене ЕНВД в 2018 году.

При некоторых видах налогов используется различная цифровая кодировка отчетных периодов — кварталов. Это необходимо для облегчения автоматической обработки поданных деклараций в ФНС. Так, различают:

- Стандартные поквартальные коды по налогу на прибыль.

- Поквартальные коды «на прибыль» для КГН — консолидированных групп налогоплательщиков.

- Поквартальные коды при налоге на имущество организаций.

- Поквартальные коды при ЕНВД.

Так, в первом случае, 21 — маркировка I квартала, 31 — полугодия, 33 — 9 месяцев. Для КГН эти периоды маркируются диапазоном цифр 13-15 соответственно.

При уплате налога на имущество (имеется в виду недвижимое) применяется следующая кодировка кварталов:

- 21 — первый;

- 17 — второй,

- 18 — третий,

- 51 — первый квартал, если после него предприятие реорганизуется/ликвидируется;

- 47 — второй;

- 48 — третий при ликвидации/реорганизации.

При УСН действуют те же коды периодов, что при выплате налога на прибыль, т.е. 21, 31, 33 — кварталы, 34 — календарный год.

При ЕНВД (едином налоге на вмененный доход) I-IV кварталы обозначаются в декларации как 21-24, кроме случаев, если этот налоговый период в истории фирмы — последний. Тогда применяется кодировка 51 — для первого, 54, 55, 56 — для второго, третьего и четвертого кварталов.

Представление декларации

Помимо кода периода в декларацию требуется вписать еще и код ее способа, а также места представления.

По способу

- 01 — декларация на бумаге, прислана по почте заказным письмом;

- 02 — на бумаге, представлена в ИФНС лично;

- 03 — на бумаге, продублированная на электронном носителе;

- 04 — декларация заверена электронной цифровой подписью и отправлена через интернет;

- 05 — другое;

- 08 — декларация на бумаге, отправлена по почте, но с приложением копии на электронном носителе;

- 09 — на бумаге, с применением штрих-кода (подана лично);

- 10 — на бумаге со штрих-кодом, отправлена почтой.

По месту

Существует три кода, применяемых при заполнении деклараций на налог на прибыль, имущество, при УСН или ЕНВД. Код 120 — по месту жительства ИП, код 210 — по месту, где юридически находится российская организация, код 215 — по юридическому адресу организации-правопреемницы какой-то иной фирмы, которая не входит в числе крупнейших налогоплательщиков.

Кодов для ЕНВД по месту представления больше. При едином вмененном налоге на доход могут использоваться:

- 214 — когда декларация представляется там, где находится российская организация, не обладающая статусом «крупнейшего налогоплательщика»;

- 245 — по месту деятельности иностранной компании, осуществляющейся с помощью официального представительства в РФ;

- 310 и 320 — по месту деятельности российского предприятия или ИП соответственно;

- 331-333 — для иностранных фирм, работающих через собственное отделение в России, через иную организацию либо при посредничестве физического лица (применяются редко).

Для других видов налогов используются другие коды, правила их применения регламентируются приказами Федеральной налоговой службы или иными нормативными актами.

Нормативные акты

Основной документ, устанавливающий коды для налоговых периодов, это Налоговый кодекс с Приложениями к нему. Кроме того, периодически выходят Приказы ФНС, создающие, изменяющие либо отменяющие определенные формы, кодировки.

Периодически выходят новые нормативные акты, изменяющие, дополняющие или отменяющие старые, поэтому необходимо тщательно контролировать ход изменения нормативной базы, чтобы не допускать ошибок при исчислении и уплате налогов.

Отчетный период

Для каждого вида налога он устанавливается отдельно. Если им является месяц или квартал, то, как правило, декларация должна быть подана, а налог — уплачен в течение следующего месяца. Он, в отличие от налогового периода, определяет авансовые платежи в счет налога целиком.

Для каждого вида налога установлены свои отчетные сроки. Для налогов и сборов, в которых отчетным периодом является год, например, 2018, декларацию по прибыли необходимо сдать до 28 марта, по имущество — до 30 марта, по УСН — до 31 марта 2019 года.

Изменения в налоговом законодательстве на 2018 год представлены в данном видео.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/nalogi/sistemy-nalogooblozheniya/obshhie-voprosy/kody-nalogovyh-periodov-po-deklaraciyam.html

Расчет налог на имущество: изменения, новые коды

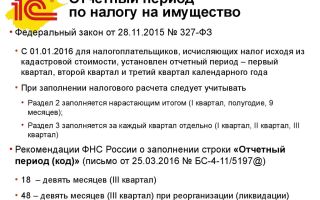

В 2016 году авансовый расчет налога на имущество надо заполнять, учитывая особенности. ФНС рекомендовала новые коды для расчета. Они приведены в письме от 25.03.2016 № БС-4-11/5197@.

Расчет налога на имущество. Новые коды

Новые коды по налогу на имущество ввели из-за того, что с 2016 года изменились отчетные периоды по налогу на имущество (п. 2 ст. 379 НК РФ).

Теперь налог с кадастровой стоимости считают поквартально. Отчетные периоды — 1, 2 и 3 квартал.

Для объектов, которые облагаются по остаточной стоимости, отчет по-прежнему заполняют нарастающим итогом с начала года: за 1 квартал, полугодие и 9 месяцев.

Изменение отчетных периодов вызвало проблему, поскольку в налоговой отчетности по налогу на имущество организаций периоды кодируют по-разному. При расчете нарастающим итогом: 1 квартал — 21, полугодие — 31, 9 месяцев — 33.

При поквартальном расчете: 1 квартал — 21, 2 квартал — 22, 3 квартал — 23. А порядок заполнения авансового расчета по налогу на имущество предполагает коды только для старых отчетных периодов — 21, 31, 33 (приказ ФНС России от 24.11.

2011 № ММВ-7-11/895).

Расчет по налогу на имущество за 1 квартал 2016 года не принес бы сложностей, так как отчетный период по налогу на имущество для обеих баз одинаковый – 1 квартал, код 21.

Расчет по налогу на имущество за полугодие (2 квартал)

А вот что делать с расчетом по налогу на имущество за полугодие (второй квартал), уже неясно.

Если компания заполнит раздел 3 расчета по налогу на имущество для кадастровой стоимости и поставит код 31, это будет ошибка. Ведь для кадастровой стоимости отчетный период — 2 квартал, а 31 — код полугодия.

Код 2 квартала — 22, но в порядок заполнения расчета по налогу на имущество такого кода не предполагает.

Тем более непонятно, что делать, если у компании есть имущество, облагаемое по разной стоимости.

Возникает вопрос, нужно ли сдавать два расчета по налогу на имущество организаций: один с кодом 31, а другой с кодом 22.

Но этот вопрос сняла с обсуждения ФНС — письмо № БС-4-11/5197@ — где приводятся коды, которые надо применять до внесения официальных изменений в правила заполнения расчета по налогу на имущество организаций 2016.

Новые коды в расчет по налогу на имущество организаций

Коды расчета по налогу на имущество организаций 1 квартала останутся старыми — 21, а при реорганизации — 51. Для остальных периодов по налогу на имущество организаций в 2016 году ФНС ввела новые коды. Компаниям не нужно сдавать разные отчеты для каждой базы.

Ниже мы указали, какие коды ставить в расчет по налогу на имущество

Таблица. Новые коды расчет по налогу на имущество организаций

| 1 квартал | 21 | 51 |

| 2 квартал | 17 | 47 |

| 3 квартал | 18 |

Источник: https://www.gazeta-unp.ru/articles/50957-qqq-16-m4-18-04-2016-raschet-nalog-na-imushchestvo-izmeneniya-novye-kody

Расчет авансового платежа по налогу на имущество за 1 квартал 2018

Авансы по налогу на имущество за 1 квартал 2018 года придется рассчитывать не всем. Для кого предусмотрена данная обязанность и как оформить расчет по авансам, расскажет наша статья. Также вы можете посмотреть на образец расчет аавансового платежа по налогу на имущество за 1 квартал 2018 и узнать про актуальный бланк и сроки сдачи.

Как узнать, нужно ли рассчитывать авансы и заполнять отчет

Оформлять или нет вашей компании расчет по окончании 1 кв-ла 2018 года, можно узнать из соответствующего регионального НПА. Если вы обязаны его представлять, рекомендуем вам:

- Ознакомиться с формой налогового расчета и правила его заполнения, утвержденные приказом ФНС России от 31.03.2017 № ММВ-7-21/271@.

- Детально изучить последнюю редакцию регионального НПА по налогу на имущество ─ ведь с 2018 года большая часть регионов откорректировали «имущественные» законы в связи с отменой федеральной льготы по «движимости».

СРОК СДАЧИ РАСЧЕТА АВАНСОВОГО ПЛАТЕЖА ПО НАЛОГУ НА ИМУЩЕСТВО ЗА 1 КВАРТАЛ 2018 ГОДА – НЕ ПОЗДНЕЕ 3 МАЯ 2018 ГОДА

Технология расчета авансов и оформления отчета

Сначала необходимо собрать сведения:

- о кадастровой стоимости находящегося на балансе компании недвижимого актива на 01.01.2018 (если он включен в перечень по п. 1 ст. 378.2 НК РФ);

- о кадастровой стоимости неучитываемых на балансе в качестве основных средств жилых помещений (п. 12 ст.378.2 НК РФ);

- об остаточной стоимости (по данным бухучета) иного имущества компании (для исчисления средней стоимости активов за 1 кв-л 2018 года).

- Ставка по налогу имущество ─ 2,2%. Максимальная ставка налога на «движимость» не может превышать 1,1% (п. 3.3 ст. 380 НК РФ). Для Севастополя и Крыма ─ 1%. По этой ставке рассчитывают налоговый аванс по движимым активам (п. 25 ст. 381 НК РФ):

- относящимся к 3-10 амортизационным группам;

- принятым на учет с 01.01.2013;

- полученным компанией не от взаимозависимых лиц и не в результате реорганизации или ликвидации.

ВАЖНО! Максимальную ставку применяют только в том случае, если региональные власти не предусмотрели пониженные ставки или льготы.

В расчете авансов не участвует стоимость имущества, включенного в 1 или 2 амортизационную группу (подп. 8 п. 4 ст. 374 НК РФ). Максимальная ставка налога на имущество исходя из кадастровой стоимости не может превышать 2% (п.

1.1 ст. 380 НК РФ), но у региональных властей есть возможность ее снижения.

Собрав сведения, рассчитайте авансы отдельно:

- Исходя из кадастровой стоимости недвижимости:

АПк = ¼ х КСИ х СНкс,

где АПк ─ аванс, рассчитываемый от кадастровой стоимости;

КСИ ─ кадастровая стоимость имущества;

СНкс ─ ставка налога (для недвижимости с базой в виде кадастровой стоимости).

- Исходя из средней стоимости имущества за отчетный период:

АПср = ¼ х ССА х СНср,

где АПср ─ аванс, рассчитываемый от средней стоимости активов;

ССА ─ средняя стоимость активов за квартал;

СНср ─ ставка налога (для активов, базу по которым исчисляют в виде их средней стоимости за отчетный период).

А теперь попробуем рассчитать АПк, АПср и итоговую сумму «имущественных» обязательств.

Пример расчета авансов

Активы ООО «Аллегро» территориально расположены в Республике Татарстан. На его балансе есть торговый офис (кадастровая стоимость 45 433 190 руб.) и иные активы.

Источник: https://buhguru.com/nalog-imushchestvo/raschet-avansovykh-platezhey-po-nalogu-na-imushestvo-2018.html

Авансовый расчет по налогу на имущество организаций: расчет налога, пример заполнения

Налог на имущество организаций относится к региональным налогам.

Поэтому при решении вопросов о порядке исчисления и уплаты данного налога следует руководствоваться не только нормами Налогового кодекса, но и положениями соответствующих законов республик, краев, областей, автономных округов, автономных областей или городов федерального значения.

При этом именно законодательным (представительным) органам субъектов РФ предоставлено право решать, будет налоговый период включать отчетные периоды или нет (п. 3 ст. 379 НК).

Соответственно, если региональные власти решат «сократить» отчетные периоды, то уплачивать налог на имущество и представлять отчетность по нему нужно будет только раз в год. В противном случае представлять расчет по налогу на имущество нужно по итогам каждого отчетного периода. Причем сделать это следует не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

В этой связи необходимо отметить, что гл. 30 Налогового кодекса с 1 января 2016 г. предусмотрены различные отчетные периоды в зависимости от порядка определения налоговой базы. Дело в том, что в общем случае налог на имущество исчисляется исходя из балансовой (среднегодовой) стоимости.

Однако региональным властям дано право в отношении отдельных объектов недвижимости устанавливать особенности определения налоговой базы исходя из их кадастровой стоимости. По этой причине Законом от 28 ноября 2015 г. N 327-ФЗ были «дифференцированы» и отчетные периоды. Так, согласно п. 2 ст.

379 Кодекса отчетными периодами признаются первый квартал, полугодие и 9 месяцев календарного года, если иное не предусмотрено настоящим пунктом. А «иное» как раз касается налогоплательщиков, исчисляющих налог исходя из кадастровой стоимости.

Для них отчетными периодами признаются I квартал, II квартал и III квартал календарного года.

Очевидно, что изменение отчетных периодов на сроках представления авансовых расчетов не отразилось. И если региональные власти оставили в силе отчетные периоды по налогу, то представить Расчет по налогу на имущество за I квартал 2016 г. с учетом того обстоятельства, что 30 апреля 2016 г. является нерабочим днем (субботой), следует не позднее 4 мая 2016 г.

Форма и Порядок заполнения как декларации, так и авансового расчета по налогу на имущество организаций утверждены Приказом ФНС от 24 ноября 2011 г. N ММВ-7-11/895 (далее — Расчет).

Отчитываться исключительно в электронном виде должны только организации, среднесписочная численность которых за 2015 г. превысила 100 человек или же они отнесены к крупнейшим налогоплательщикам.

У остальных компаний есть право выбрать наиболее удобный для них способ представления отчетности — на бумаге или по «электронке», лично, через представителя или по почте и т.д.

На практике, как оказалось, не всегда очевидно, нужно ли подавать Расчет по налогу на имущество организаций или нет. С одной стороны, согласно п. 1 ст. 386 Кодекса отчитываться должны только налогоплательщики. А таковыми признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со ст. 374 Кодекса (ст. 373 НК).

Поэтому при отсутствии имущества, признаваемого объектом налогообложения, у организации не возникает обязанность по представлению в налоговый орган деклараций (расчетов) по налогу на имущество (см. Письмо Минфина от 28 февраля 2013 г. N 03-02-08/5904).

В то же время данное правило справедливо только в случае, если в течение всего налогового периода у компании не было объектов налогообложения.

С другой стороны, указанный порядок не исключает необходимость в некоторых случаях сдавать «нулевую» отчетность по налогу на имущество. К примеру, на балансе организации есть только объекты ОС, которые полностью освобождены от налогообложения на основании льготы.

В этом случае объект налогообложения фактически имеет место быть. Соответственно, и обязанность сдавать авансовый расчет по налогу на имущество, равно как и декларацию по итогам года, как ни крути, сохраняется (см., напр., Письмо ФНС от 15 декабря 2011 г.

N ЕД-21-3/375).

Еще один довольно распространенный случай: на балансе организации кроме полностью самортизированных объектов ОС никакое имущество «не висит». Очевидно, что при подобном стечении обстоятельств налоговая база будет равна нулю.

Тем не менее объект налогообложения есть — полное погашение его стоимости путем амортизации не является основанием для его выбытия. Поэтому и «отчетная» обязанность также сохраняется (см., напр., Письмо ФНС от 8 февраля 2010 г.

N 3-3-05/128).

А в 2015 г. в связи с изменениями, внесенными в гл. 30 Кодекса, возникла ситуация, когда даже при отсутствии объектов налогообложения от организаций инспекции требовали представить «нулевой» отчет. Однако обо всем по порядку.

Итак, разд. 2 «Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций…» формируется в отношении объектов ОС, по которым налог уплачивается исходя из их балансовой стоимости. Этот раздел требуется заполнить отдельно, в частности в следующих случаях:

- в отношении имущества, подлежащего налогообложению по месту нахождения организации (осуществления деятельности иностранной организации через постоянное представительство);

- в отношении имущества каждого «обособленца», имеющего отдельный баланс;

- в отношении недвижимости, находящейся вне места нахождения организации и ее обособленного подразделения, имеющего отдельный баланс;

- в отношении имущества, облагаемого по разным налоговым ставкам;

- в отношении каждого объекта недвижимости, которое расположено на территориях разных субъектов РФ либо на территории субъекта РФ и в территориальном море РФ;

- в отношении льготируемого по конкретной налоговой льготе (за исключением налоговых льгот в виде уменьшения всей суммы налога, подлежащей уплате в бюджет, и налоговой льготы, установленной в виде понижения налоговой ставки) имущества.

Полный перечень случаев, когда разд. 2 Расчета необходимо заполнить отдельно, приведен в п. 5.2 Порядка заполнения Расчета.

Прежде чем приступить к порядку его заполнения, напомним, можно сказать, налоговые основы.

Так, налоговой базой за отчетный период является средняя стоимость имущества, признаваемого объектом налогообложения. Формула определения данного показателя за отчетный период описана в абз. 1 п. 4 ст.

376 Кодекса. Применительно к расчету авансового платежа за I квартал 2016 г. она принимает следующий вид:

Средняя стоимость имущества = (ОС1 + ОС2 + ОС3 + ОС4) : 4,

где ОС1 — остаточная стоимость ОС на 1 января 2016 г.,

ОС2 — остаточная стоимость ОС на 1 февраля 2016 г.,

ОС3 — остаточная стоимость ОС на 1 марта 2016 г.,

ОС4 — остаточная стоимость ОС на 1 апреля 2016 г.

Соответственно, сумма авансового платежа за I квартал 2016 г. исчисляется как 1/4 произведения средней стоимости имущества, признаваемого объектом налогообложения, и соответствующей налоговой ставки (п. 4 ст. 382 НК).

Ну а теперь приступим непосредственно к порядку заполнения разд. 2 Расчета. В первую очередь по строке 001 разд. 2 Расчета указываем код вида имущества, в отношении которого данный раздел заполняется. Соответствующий код находим в Приложении N 5 к Расчету. По строке 010 указываем код ОКТМО, по которому подлежит перечислению авансовый платеж.

Далее нам нужно внести данные для расчета средней стоимости имущества за отчетный период. При заполнении Расчета за I квартал 2016 г. вносим сведения только в строки 020 — 050. В них мы указываем остаточную стоимость ОС, признаваемых объектом налогообложения, и отдельно выделяем остаточную стоимость льготируемого имущества по состоянию на 1 января, 1 февраля, 1 марта и 1 апреля 2016 г.

На этом этапе отметим два важных момента.

Во-первых, перечень имущества, не признаваемого объектом налогообложения налогом на имущество, приведен в п. 4 ст. 374 Кодекса.

В нем помимо земельных участков и иных объектов природопользования фигурируют также и объекты основных средств, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией ОС, утвержденной Постановлением Правительства от 1 января 2002 г. N 1.

Во-вторых, при формировании разд. 2 Расчета мы не принимаем во внимание остаточную стоимость недвижимости, в отношении которой налог уплачивается исходя из ее кадастровой стоимости.

Теперь в строку с кодом 120 вписываем значение средней стоимости имущества, признаваемого объектом налогообложения, за отчетный период.

Оно определяется по приведенной нами формуле, то есть как частное от деления на 4 суммы значений по графе 3 строк с кодами 020 — 050.

В аналогичном порядке рассчитывается и показатель строки 140 (средняя стоимость льготируемого имущества), только теперь на 4 мы делим сумму значений по графе 4 строк с кодами 020 — 050.

Строка 130 предназначена для указания кода налоговой льготы, если таковая применяется. Перечень кодов приведен в Приложении N 6 к Порядку заполнения Расчета. При этом ФНС регулярно его дополняет в своих разъяснениях. Например, в Письме ФНС России от 17 декабря 2014 г. N БС-4-11/26159@ рекомендовано для льготы, предусмотренной п. 25 ст. 381 Кодекса, использовать код 2010257.

Вообще упомянутая нами льгота не так элементарна, как хотелось бы. Речь идет об объектах движимого имущества третьей — десятой амортизационных групп, которые приобретены после 1 января 2013 г. В общем случае на основании п. 25 ст. 381 Кодекса в отношении них предоставляется льгота в виде освобождения от налогообложения.

Однако из данного правила есть исключения: освобождение не применяется, если объект принят к учету после указанной даты в результате реорганизации или по сделке, заключенной между взаимозависимыми лицами. Таким образом, получается, что если, к примеру, организация сменит организационно-правовую форму и т.п.

, то автоматически база по налогу на имущество у нее увеличится за счет включения в нее остаточной стоимости «движимости».

По льготам, установленным законом субъекта РФ в виде понижения ставки налога (код 2012400) и в виде уменьшения суммы налога, подлежащей уплате в бюджет (код 2012500), строка с кодом 130 не заполняется. Льгота в виде снижения ставки показывается по строке с кодом 160, а по строке 170 указывается налоговая ставка, установленная субъектом РФ с учетом предоставляемой льготы (сниженная ставка налога).

По строке с кодом 180 отражается сумма авансового платежа за I квартал 2016 г. Порядок его расчета зависит от вида имущества, в отношении которого данный раздел заполняется.

В общем случае он равен 1/4 произведения разности значений строк с кодами 120 и 140 и значения строки с кодом 170, деленного на 100.

То есть вычитаем из средней стоимости облагаемого налогом имущества среднюю стоимость льготируемого имущества и делим на 4.

Строки 190 и 200 заполняем, только если законом субъекта РФ для отдельной категории налогоплательщиков предусмотрены налоговые льготы в виде уменьшения суммы налога, подлежащей уплате в бюджет.

А по строке с кодом 210 отражается остаточная стоимость всех(!) основных средств по состоянию на 1 апреля 2016 г., за исключением остаточной стоимости имущества на соответствующие даты, не подлежащего налогообложению по пп. 1 — 7 п. 4 ст. 374 Кодекса.

Отметим, что при заполнении данной строки (210) возникает вопрос: следует ли при ее формировании учитывать остаточную стоимость ОС, относящихся к первой-второй амортизационным группам? Если действовать в строгом соответствии с Порядком заполнения Расчета, то, безусловно, ответ должен быть положительным. Ведь указанные ОС не признаются объектом налогообложения на основании пп. 8 п. 4 ст. 374 Кодекса. А стало быть, их нужно «посчитать».

Однако тогда возникает еще один вопрос: следует ли представлять Расчет по налогу на имущество за I квартал 2016 г., если на балансе организации числятся только ОС, относящиеся к первой-второй амортизационным группам. Опять же согласно Порядку, раз остаточную стоимость данных объектов мы должны показать по строке 210 разд. 2 Расчета, то Расчет представить придется.

С другой стороны, как мы уже отмечали, Расчеты представлять обязаны только налогоплательщики налога на имущество. А таковыми признаются организации, у которых на балансе «висят» ОС, признаваемые объектами налогообложения.

В свою очередь ОС, относящиеся к первой-второй амортизационным группам, объектами налогообложения не признаются (пп. 8 п. 4 ст. 374 НК).

Соответственно, при отсутствии в налоговом периоде у организации иных объектов налогообложения отчитываться по налогу на имущество она не должна.

Думается, что в указанной спорной ситуации приоритет должен быть отдан положениям Налогового кодекса. Однако во избежание конфликтной ситуации рекомендуется уточнить данный вопрос в своей налоговой инспекции.

Пример. Рассмотрим порядок заполнения разд. 2 Расчета по налогу на имущество организаций за I квартал 2016 г. на конкретном примере. Для удобства данные, необходимые для расчета авансового платежа, представим в виде таблицы:

|

Отчетная дата |

Остаточная стоимость ОС, признаваемых объектом налогообложения, руб. |

Остаточная стоимость ОС, признаваемых объектом налогообложения, в отношении которых применяется льгота на основании п. 25 ст. 381 НК в виде освобождения от налогообложения, руб. |

|

01.01.2016 |

2 000 000 |

500 000 |

Источник: http://www.pnalog.ru/material/avansovyy-raschet-nalog-na-imuschestvo-2016