Ип глава кфх уменьшают налог по усн на страховые взносы — Кредитный юрист

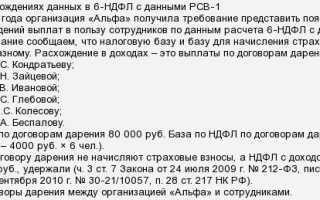

Страховые взносы за полный год рассчитайте так: Взносы на обязательное медицинское страхование = МРОТ × 12 × Тариф взносов в Пенсионный фонд РФ × Количество членов КФХ (включая его главу) Взносы на добровольное социальное страхование = МРОТ × 12 × Тариф взносов в Пенсионный фонд РФ × Количество членов КФХ (включая его главу) Такой порядок следует из пункта 2 статьи 14 Закона от 24 июля 2009 г. № 212-ФЗ.

Важно

Если член КФХ относится одновременно к нескольким категориям, он уплачивает взносы по каждому основанию (п.

3 ст. 5 Закона от 24 июля 2009 г. № 212-ФЗ, постановление Президиума ВАС РФ от 2 июля 2013 г.

№ 58/13 по делу № 1 ст. 5, ч. 1 ст. 14

Закона от 24 июля 2009 г. № 212-ФЗ), а глава КФХ должен уплачивать взносы за него по второму основанию – как за члена КФХ (ч.

2 ст. 14

Закона от 24 июля 2009 г. № 212-ФЗ). Взносы на социальное страхование в ФСС России (на случай временной нетрудоспособности и в связи с материнством) платить не нужно.

Вместе с тем, застраховаться и уплачивать их можно в добровольном порядке.

Об этом сказано в пункте 5 статьи 14 Закона от 24 июля 2009 г.

№ 212-ФЗ.

Как ип на усн 6% уменьшить налог на страховые взносы

Поэтому даже если он встанет на учет в ФФС, сокращения налоговой нагрузки не произойдет.

Добровольные сборы вычтены не будут. Уменьшение налога на страховые взносы для ИП с работниками на УСН доходы 6 процентов в 2018 году возможно на размер выплат:

- Фиксированных за себя;

- Страховых за привлеченных к труду сотрудников;

- Больничных за 3 первых дня, которые оплачивает работодатель из своего бюджета;

- По добровольному страхованию для работников на случай утери ими трудоспособности.

- Также можно уменьшить налог по УСН для ИП с доходом свыше 300000 на взносы в ПФР 1%.

Ставки на взносы в бюджетные либо внебюджетные фонды, действующие в России в 2018, остались такими, как в 2017.

Налогообложение кфх: сравнение режимов осно, усн, есхн

Внимание

За начальные данные примем следующие:

- Налогоплательщик начал работать на объекте под 15% и получил годовую прибыль в размере 578 000 р.;

- Расходы на бизнес составили 248 000;

- В пенсионный фонд начислено – 21 345;

- Плюс бизнесмен выплатил 1% в ПФР за сверхдоход, доплата составила 2 780 р.

К уплате за 12 мес.

= (578 000 – 248 000 – 21 345 – 2 780) х 15% = 45 881 р. Можно сделать вывод: режим 15% выгоден для учредителей фирм с высоким уровнем расходов. К примеру, на этом режиме разрешено вычитать стоимость товаров, закупаемых для перепродажи.

У налогоплательщиков на объекте под 6% нет такой привилегии, они должны вносить отчисления, даже если доходность не будет превышать 0.

Как страховые взносы членов кфх могут помочь уменьшить налоги по усн?

ЕСХН Особенность единого сельскохозяйственного налога заключается в нестрогих требованиях к ведению учета и льготах, предусмотренных специально для КФХ.

Однако, хозяйства не применяют его по умолчанию сразу после регистрации, а должны подавать заявление в ИФНС о намерении использовать ЕСХН.

Сделать это можно в течение месяца после регистрации в налоговой, чтобы сразу начинать свою работу на ЕСХН, либо до 31 декабря – чтобы начать применять режим с 1 января следующего года.

На основании решения местных властей процент иногда снижается до 4%. Использовать ЕСХН вправе:

- Производители сельхозпродукции, организации, перерабатывающие и реализующие ее.

Ип на усн 6%: как уменьшить налог на страховые взносы

Налогоплательщик уволил весь штат, когда он сможет перейти на вычет страховой оплаты в 100% размере? Только с нового налогового года.

Допустимо ли вычитать внесенные в бюджет денежные средства за давно истекший год, если бизнесмен перешел на «упрощенку» только в этом? Да, важен только период, в рамках которого была совершена выплата.

Можно ли уменьшить налог на страховые взносы для ИП на УСН доходы на 100%, если в фирме числится всего один сотрудник, который находится в декрете? Да, поскольку бизнесмен может являться работодателем только при осуществлении фактических расчетов с физ. лицами.

Наличие работников независимо от их количества не служит поводом для отказа в использовании 100% вычетов. «Доходы минус расходы» Лица, занимающиеся индивидуальным предпринимательством на режиме 15%, экономят на вычетах выплат абсолютно по-другому принципу.

Источник: http://helpcredits.ru/ip-glava-kfh-umenshayut-nalog-po-usn-na-strahovye-vznosy/

Налогообложение сверхдохода в рамках применения прогрессивной шкалы подоходного налога

Статья посвящена анализу налогообложения сверхдохода в рамках применения прогрессивной шкалы подоходного налога. Объектом исследования выступает понятие «сверхдоход». Особое внимание автор уделяет применению прогрессивной ставки налогообложения налога на доходы физических лиц в зарубежных странах, а именно: во Франции, в Испании, в Великобритании и в Германии.

Дана оценка эффективности использования налогообложения сверхдохода в рамках применения прогрессивного метода подоходного налога. Рассмотрены основные проблемы введения налогообложения сверхдохода в России.

Сделаны выводы о возможности использования зарубежного опыта налогообложения сверхдохода в рамках применения прогрессивной шкалы подоходного налога в Российской Федерации.

Ключевые слова: налог, налогообложение, сверхдоход, налогообложение сверхдохода, прогрессивное налогообложение, доход.

Проблема расслоения общества по социально-экономическому признаку в последнее время становится все более актуальной.

В рамках государственного регулирования экономики налоговое реформирование может стать эффективным решением для борьбы с вышеуказанной задачей.

Суть изменений сводится к введению увеличенной налоговой нагрузки на более состоятельных экономических субъектов, получающих сверхдоход.

Согласно мировому опыту наиболее удачным способом применения социальной (распределительной) функции налогов является использование прогрессивной шкалы налогообложения подоходного налога.

Стоит отметить, что по статистике доля налоговых доходов в бюджеты стран более обеспеченных налогоплательщиков существенна, и составляет, как правило, большую часть.

В связи с этим разграничение выплаты подоходного налога по уровню полученных доходов, считается наиболее эффективным.

В рамках настоящей статьи, на основе опыта зарубежных странах, делается попытка осуществить общий анализ налогообложения сверхдохода экономического субъекта в разрезе использования прогрессивной шкалы налогообложения подоходного налога, выявить слабые и сильные стороны, а также предоставить оценку возможного использования обложения сверхдохода по прогрессивному методу налога на доходы физических лиц для Российской Федерации.

Сверхдоход — это экономическая категория, представляющая собой получение индивидуумом дохода, который превышает средний уровень дохода за определенный период времени. Законодательно государства сами определяют критерий уровня сверхдохода.

Прогрессивное налогообложение подоходного налога имеет цель, прежде всего, уменьшение разрыва между бедным и богатым классами. Кроме того важным критерием является выполнение фискальной функции государства.

Таким образом, облагая повышенной ставкой определенный налоговый годовой доход экономического субъекта, государства определяют уровень сверхдохода налогоплательщика.

Рассмотрим использования прогрессивной ставки налогообложения в зарубежных странах.

Налогообложение подоходного налога во Франции

Во Франции действует прогрессивное налогообложение доходов для физических лиц. Стоит отметить, что Франция является одной из стран с самыми высокими налогами для миллионеров. Так, в 2012 году президент Франсуа Олланд инициировал введение 75 % налога на сверхдоход в размере свыше 1 миллиона евро.

По его мнению, это была единственная возможность залатать дыры в государственном бюджете, поддержать пошатнувшуюся финансовую систему страны, а также поспособствовать установлению социальной справедливости [1]. Однако в 2012 году данный налог не был принят.

До недавнего времени максимальная ставка подоходного налога была установлена в размере 49 % в 2012 году.

В рамках новой предложенной схемы, которая и вступила в силу 29 декабря 2013 года, налогом на сверхдоход со ставкой 75 % облагались все предприятия, выплачивающие своим сотрудникам оклады, превышающие 1 миллион евро.

Под действие налога попали физические лица, чей ежегодный доход превышал указанную сумму. Кроме того, налог распространялся на профессиональные футбольные клубы, которые ранее активно высказывались против введения налога и даже устраивали забастовку.

По мнению представителей клубов, Франция рисковала потерять множество высококлассных игроков, чьи зарплаты превышали миллион евро в год [2].

Таблица 1

Расчет налога на доходы физических лиц во Франции, 2015 год [3]

| Налогооблагаемый годовой доход (в евро) | Налоговая ставка |

| До 9 700 | 0 % |

| В пределах от 9 700 до 26 791 | 14 % |

| В пределах от 26 791 до 71 826 | 30 % |

| В пределах от 71 826 до 152 108 | 41 % |

| Свыше 152 108 | 45 % |

75-процентный налог выступал в роли временной меры на два года.

По расчетам Министерства экономики, налог должен был принести в государственную казну в 2013 году 260 миллионов евро, а в 2014-ом — еще 160 миллионов евро [4].

Стоит отметить, что принятый налог способствовал смене гражданства известных богатых французов, в том числе Жарара Депардье и Бернара Арно. С 1 января 2015 года повышенная ставка налога, в размере 75 %, была отменена.

На 2015 гг. максимальная ставка налога составила 45 % (см. таблицу № 1). Полученные доходы государства от применения налога на доходы физических лиц полностью распределяются в федеральный бюджет. Таким образом, правительство Франции облагает налогоплательщиков, получающих свыше 152 108 евро в год (сверхдоход) повышенной максимальной ставкой в размере 45 %.

Налогообложение подоходного налога в Испании

При начислении подоходного налога в Испании соблюдаются принципы равенства, учитывается личное и семейное положение. Налог действует на всей территории страны, но в отдельных регионах применяется особый льготный режим (Страна Басков, Наварра, Канарские острова, Сеута и Мелилья).

Для резидентов Испании — физических лиц также действует прогрессивное налогообложение подоходного налога. То есть чем больше зарабатывает индивид, тем больше налога отдает государству (см. таблицу № 2).

Например, в 2014 году максимальная ставка подоходного налога составляла почти 52 % и верхний уровень доходов, подлежащих налогообложению, был свыше 300 000 евро в год.

В 2015 году ставка снижена до 47 %, а уровень доходов установлен на отметке свыше 60 000 евро.

Таблица 2

Расчет налога на доходы физических лиц вИспании, 2015 год [5]

| Налогооблагаемый годовой доход (в евро) | Общая налоговая ставка |

| В пределах от 0 до 12 450 | 20 % |

| В пределах от 12 450 до 20 200 | 25 % |

| В пределах от 20 200 до 35 200 | 30 % |

| В пределах от 35 200 до 60 000 | 39 % |

| Свыше 60 000 | 47 % |

Таким образом, правительство Испании признает сверхдоходом годовой доход налогоплательщика в размере свыше 60 000 евро и облагает его по повышенной ставке в размере 47 %.

Налогообложение подоходного налога в Великобритании

В Великобритании применяется прогрессивное налогообложение дохода индивидуума. Стоит отметить, что в рассматриваемой стране действует необлагаемый минимум в размере 10 600 фунтов стерлингов (на 2015 год).

То есть граждане, чей доход ниже данной суммы, не платят подоходный налог. До 2013 года максимальная ставка налога составляла 50 %. На 2015- 2016 гг. максимальная ставка подоходного налога составляет 45 %.

Таблица 3

Расчет налога на доходы физических лиц вВеликобритании, 2015 год [6]

| Налогооблагаемый годовой доход (в фунтах стерлингах) | Общая налоговая ставка |

| В пределах от 0 до 31 785 | 20 % |

| В пределах от 31 785 до 150 000 | 40 % |

| Свыше 150 000 | 45 % |

Таким образом, сверхдоходом правительство Великобритании считает доход свыше 150 000 фунтов стерлингов (см. таблицу № 3). Стоит отметить, что подоходный налог составляет львиную долю поступлений в бюджет, около 50 %.

Налогообложение подоходного налога в Германии

Любой резидент Германии обязан платить подоходный налог (нем. «Einkommensteuer»). Он взимается с доходов физических лиц, полученных ими из разных источников. Иностранцы, которые работают и проживают в Германии на постоянной основе, обязаны платить подоходный налог лишь на доход, полученный в Германии.

Налогом могут облагаться либо доходы отдельного человека, либо семьи. В случае обложения налогом семьи за основу берется общий доход. Кроме того в Германии также действует необлагаемый минимум. На 2015 год его размер составил 8 472 евро.

Таблица 4

Расчет налога на доходы физических лиц вГермании, 2015 год [7]

| Налогооблагаемый годовой доход (в евро)*для отдельного человека | Налогооблагаемый годовой доход (в евро)*для семейных пар собщим доходом | Общая налоговая ставка |

| В пределах от 0 до 8 354 | В пределах от 0 до 16 708 | 0 % |

| В пределах от 8 355 до 52 821 | В пределах от 16 709 до 105 763 | 14 % |

| В пределах от 52 822 до 250 730 | В пределах от 105 764 до 501 460 | 42 % |

| Свыше 250 731 | Свыше 501 361 | 45 % |

В соответствии с таблицей № 4 максимальная ставка налога на доходы физических лиц в Германии составляет 45 %, максимальным налогооблагаемым доходом для отдельного человека является доход (сверхдоход) свыше 250 731 евро, для семейных пар — свыше 501 361 евро.

Налогообложение подоходного налога в России

В настоящее время в России применяется единая ставка подоходного налога — 13 %. Идея увеличения налога для сверхбогатых стала в последние годы все более востребованной в общественных кругах.

Одним из вариантов налоговой нагрузки на обеспеченных граждан стало предложение по ведению прогрессивной шкалы налогообложения подоходного налога. В Государственную думу уже внесен законопроект, предусматривающий использование новой ставки налога на доходы физических лиц [8].

Поправки касаются статьи 244 Налогового кодекса. Рабочий вариант законопроекта предусматривает повышение с 13 % до 30 % ставки налога с граждан, чей годовой доход составляет от 12 до 30 миллионов рублей, и до 50 % — для тех, кто зарабатывает больше [9]. Налоговый период — год.

В России, по расчетам разработчиков законопроекта, такие изменения коснутся только 0,2 % социально активного населения, так как именно эта категория граждан получает больше трети всех доходов в стране. По официальным данным Федеральной налоговой службы, в 2013 году сборы НДФЛ составили 2,5 трлн.

рублей, следовательно, разработчики ожидают, что нововведение принесет от 300 до 500 млрд. рублей в год. Однако, некоторые эксперты называют эти цифры нереальными, поскольку существует риск того, что богатые граждане будут скрывать свои доходы, в том числе по средствам вывода денежных средств за рубеж.

Таким образом, можно отметить, что введение прогрессивной шкалы налогообложения подоходного налога должно быть направлено не только на обеспечения фискального эффекта от данного налога, но и на реализацию принципа социальной справедливости, с целью сохранения стимулов для получения установленного уровня сверхдохода.

https://www.youtube.com/watch?v=IZAMAulNol8

Стоит также отметить, что до сих пор не понятен критерий уровня сверхдохода. Такой критерий должен быть определен в законодательных документах, в том числе, обязательно с применением региональной составляющей.

Таким образом, анализируя опыт применения налога на доходы физических лиц по прогрессивному методу налогообложения в зарубежных странах, можно сделать вывод о том, что рассматриваемый налог, в большинстве случаев, является эффективным инструментом налогообложения сверхдохода.

Кроме того он является грамотным решением возложенных на него задач, а именно средством борьбы с социальным расслоением общества, а также средством получения дохода государством. Однако важно помнить о необходимости сохранения стимулов для дальнейшей занятости индивидуума.

Таким образом, с целью выполнения вышеуказанных задач, должны быть соблюдены следующие условия: 1) определен критерий уровня сверхдохода; 2) обозначен оптимальный уровень налоговых ставок; 3) разработана адресная направленность полученных от налога доходов (в пользу бедных); 4) установлен административный контроль за применением налога.

Налогообложение сверхдохода в рамках применения прогрессивной шкалы налогообложения подоходного налога можно рассматривать как положительный опыт для государства, в целях выполнения его социальных и экономических функций, и его граждан, при условии соблюдения вышеуказанных требований.

Литература:

- Интернет-портал. Налог на роскошь во Франции: что дает, что отнимает. Вести ФМ [Электронный ресурс]// Режим доступа: http://radiovesti.ru/article/show/article_id/59671

- Интернет-портал. Во Франции ввели 75-процентный «налог на роскошь». Великая эпоха [Электронный ресурс]// Режим доступа: http://www.epochtimes.ru/content/view/82584/2/

- Интернет-портал. Ставки подоходного налога во Франции [Электронный ресурс]// Режим доступа: http://www.franceaccountants.com/tax.html

- Интернет-портал. Налог на роскошь утвержден во Франции «Российская газета» [Электронный ресурс]// Режим доступа: http://www.rg.ru/2013/12/30/nalog-site.html

- Интернет-портал. Информационный портал об Испании и Единый Сервисный Центр [Электронный ресурс]// Режим доступа: http://www.espanarusa.com/ru/pedia/article/545563

- Интернет-портал. Правительство Великобритании [Электронный ресурс]// Режим доступа: https://www.gov.uk/income-tax-rates

- Интернет-портал. Международный брокер недвижимости Тranio [Электронный ресурс]// Режим доступа: https://tranio.ru/germany/taxes/

- Интернет-портал. Автоматизированная система обеспечения законодательной власти [Электронный ресурс]// URL: http://asozd2.duma.gov.ru/

- Интернет-портал. Что такое «налог солидарности» и кто из россиян будет его платить? Официальный сайт Аргументы и факты [Электронный ресурс]// URL: http://www.aif.ru/dontknows/eternal/1213928

Основные термины (генерируются автоматически): подоходный налог, доход, лицо, налог, налогооблагаемый годовой доход, евро, предел, прогрессивная шкала налогообложения, расчет налога, Россия.

Источник: https://moluch.ru/archive/109/26560/

Налоги с сверхдоходов

Госдума сегодня рассматривает законопроект о введении прогрессивного подоходного налога. Документы в нижнюю палату внесли депутаты-эсеры. Согласно этой инициативе, граждане, чей годовой заработок не превышает 5 миллионов рублей, будут платить привычные 13 процентов.

Доход от 5 до 50 миллионов рублей предполагается облагать 18-процентным налогом. А максимальная ставка (28 процентов) — для тех, кто получает больше 500 миллионов рублей в год. Инициаторы законопроекта приводят примеры зарубежного опыта.

С подробностями — парламентский корреспондент радио «Вести ФМ» Геннадий Горячев.

«Вести ФМ»: Геннадий, какие доводы приводят парламентарии?

Горячев: Как раз по поводу зарубежного опыта. Кстати, об этом немало говорилось на предварительном заседании перед пленаркой бюджетного комитета. Там как раз и приводился пример Франции, Германии и других стран, где люди получали другое гражданство, чтобы не платить совершенно сумасшедшие налоги со сверхдоходов у себя на родине. Назывались Депардье и другие известные люди.

Вообще, это далеко не первая попытка депутатов от оппозиции ввести эту так называемую прогрессивную шкалу, вернее, просто вернуть её в Налоговый кодекс. На этот раз это предлагает эсер от «Справедливой России» Олег Нилов.

Он хочет заставить платить наиболее богатых подоходный налог в госказну не 13 процентов, а 28. Действительно, это — максимум в данном законопроекте. Дело в том, что уже 14 лет у нас действует так называемая плоская шкала налогообложения.

Эти 13 процентов — независимо от доходов, все подряд, под одну гребёнку, что уж совсем несправедливо, считает Нилов.

Потому депутат и предлагает разделить всех работающих на четыре категории. К первой относятся те, кто получает до 5 миллионов рублей в год. Для них ставка сохраняется. Вторая группа — с доходом до 50 миллионов рублей — должна платить 18 процентов. Кто получает до 500 миллионов — 23 процента. А кто получает больше — эти самые 28 процентов. Это максимум.

«Вести ФМ»: Какие шансы у этого законопроекта?

Горячев: Абсолютно никаких. Потому что профильный комитет не воспринимает расчёты эсеров, хотя они утверждают, что это касается 1/5 процента всех российских налогоплательщиков. Однако профильный комитет вновь категорически против изменения нынешних правил игры.

https://www.youtube.com/watch?v=el8rwFKdMW4

Полностью слушайте в аудиоверсии.

Налогом облагаются только зарегистрированные сараи

О налогах говорим с заместителем начальника отдела налогообложения имущества физических лиц УФНС по Москве Людмилой Плотниковой и заместителем начальника отдела налогообложения доходов физических лиц Татьяной Мазовой.

Земельных спекулянтов обложат сверхналогом

Налог на землю, которая не используется по назначению, может быть повышен в 30 раз. Минсельхоз предлагает повысить ставки для сельскохозяйственных угодий. Хозяева участков, которые не обрабатывают, будут платить до 10% кадастровой стоимости в год.

«Сладкий» налог: бюджет пополнит, но здоровее не сделает?

Британцы остались без сладкой газировки. В пятницу в Соединённом Королевстве вступает в действие так называемый налог на сахар для производителей безалкогольных напитков. Инициатива британских властей должна пополнить казну и ограничить выпуск слишком сладких напитков, которые приводят к ожирению.

Слухи о повышении НДФЛ – провокация

НИКИТА КРИЧЕВСКИЙ: «Я-то этот текст, несмотря на всю его провокационность, именно так и воспринял: обсуждалось повышение ставки НДФЛ на 2 процентных пункта – до 15 процентов – с введением необлагаемого минимума».

Как сделать налог на имущество физлиц справедливым

Налог на имущество физических лиц должен быть справедливым и посильным для граждан, заявил президент Владимир Путин, выступая с Посланием Федеральному Собранию. Сейчас налог высчитывается, исходя из кадастровой оценки квартиры или дома.

«Сдашь» арендодателя — получишь 2 миллиона

Государство доплатит тем, кто снимает жилье. Минстрой подготовил закон, который предоставляет арендаторам квартир право на вычет в размере 2 миллионов рублей.

radiovesti.ru

Налог на сверхдоход коснется только двух-трех процентов нашего населения

Сегодня в газете «Известия» появилась информация о том, что в Думе идет работа над поправками в Налоговый кодекс, которые предлагают ввести для тех россиян, кто зарабатывает в год 12 и более миллионов рублей, налог в 30 процентов вместо нынешних 13.

Сейчас документ проходит последние юридические экспертизы и к осени поступит в нижнюю палату парламента. «Налог солидарности», говорится в публикации, может стать альтернативой всеобщему повышению подоходного налога.

Подробности в эфире «Вестей ФМ» рассказал Андрей Крутов, член комитета ГосДумы по энергетике, член фракции Справедливая Россия.

«Вести ФМ»: Андрей Дмитриевич, тема резонансная, о ней все говорят, поэтому важно изложить все точно. Поэтому мы попросили вас это сделать. Итак, что предлагает группа разработчиков? Кто попадет под повышенный налог?

Крутов: Мы предлагаем ввести повышенную ставку налога на доходы с физических лиц для той, весьма незначительной категории наших сограждан, которые зарабатывают в год более 12 миллионов рублей или более одного миллиона рублей в месяц. Мы оцениваем, что коснется он очень небольшого круга лиц, это два-три процента нашего населения, но в руках этих двух-трех процентов населения сосредоточены около 30 процентов совокупных доходов. Поэтому бюджетный эффект мы ожидаем значительный.

«Вести ФМ»: Вы его как-то просчитывали? Значительный — это какой?

Крутов: Мы расчеты эти продолжаем, но по нашим предварительным оценкам, — от 500 миллиардов до одного триллиона рублей в год.

Популярное

«Бабченко умер, а потом он не умер. «

ВЛАДИМИР СОЛОВЬЁВ: «Аркадия Бабченко теперь будут называть новым Бубликовым: «Бабченко умер, а потом он не умер. «, – всё по классике. Мы говорим о внезапно, хотя после Скрипалей уже не внезапно, воскресшем Бабченко. Заметь, все наши вчерашние вопросы оказались точными: не складывалась версия, как-то выглядело все очень странно».

Час икс президентства Порошенко пробил

РОСТИСЛАВ ИЩЕНКО: «Петр Алексеевич заявил, что все равно будет баллотироваться, все равно будет оставаться у власти. Но у Порошенко шансы выиграть выборы – 0,0%, то есть все его шансы находятся в отрицательных величинах. Следовательно, он собирается сохраниться неконституционным путем».

Нато – чистое «нагревало» стран

ЕВГЕНИЙ САТАНОВСКИЙ: «Герой сегодняшнего дня – всё-таки Андерс Фог Расмуссен, и в этом плане продвижение НАТО на восток надо считать удачным. Он сказал, что Украину, если что, Россия займёт за несколько дней. Я полагаю, что это просьба, намёк: уже заберите, наконец, и пусть они перестанут к нам приставать!».

Налогообложение сверхдохода в рамках применения прогрессивной шкалы подоходного налога

Рубрика: Экономика и управление

Дата публикации: 01.03.2016 2016-03-01

Статья просмотрена: 507 раз

Библиографическое описание:

Источник: http://mcuns.ru/nalogi-s-sverhdohodov/

Доходы россиян ниже, чем семь лет назад, Современный предприниматель

Уровень реальных доходов населения сейчас ниже, чем в 2007 году. Более того, труд россиян тотально недооценен. К такому выводу пришли исследователи Центра научной политической мысли и идеологии. На вопросы Rabota.ru отвечает генеральный директор Центра Степан Сулакшин.

– Степан Степанович, в одной из статей на официальном сайте Центра утверждается, что сейчас средняя зарплата в России ниже, чем в 2007 году. Расскажите, пожалуйста, подробнее о методологии: как эксперты Центра пришли к такому выводу?

– За основу взяты данные о номинальной и реальной заработных платах, представленные на сайте Росстата. Номинальная выражается в рублях и, в отличие от реальной, включает инфляцию.

Реальная заработная плата, выраженная в процентах, уже избавлена от показателя инфляции. За точку отсчета взят 2000 год, затем с учетом темпов роста реальной заработной платы цифра пересчитывается по годам.

Тем самым мы получаем заработную плату в фиксированных ценах базового года (2000).

– Что значит реальная заработная плата?

– Реальная заработная плата (точнее, ее прирост, или индекс) вычисляется как отношение прироста номинальной зарплаты к приросту инфляции (индексу потребительских цен). Допустим, год назад вы получали 20 000 руб. Прошлый год мы принимаем за базовый.

За год номинальная зарплата выросла до 22 000 (по отношению к предыдущему периоду это будет 110%), а цены выросли на 15% (115% от прошлогодних). Тогда получится, что индекс реальной заработной платы равен 110/115 ≈ 95,65%.

Значит, ваши реальные доходы за год сократились на 4,35%, а ваша реальная зарплата в прошлогодних ценах составляет 20 000 x 0,9565 = 19 130 руб.

Однако этот показатель выражен в национальной валюте, которая была девальвирована в 2008 и начале 2014 года. Соответственно, полученная в рублях заработная плата пересчитывается в долларах США по курсу на конец года.

Тем самым мы получаем заработную плату в фиксированных ценах в иностранной валюте, что отражает реальный уровень дохода населения, покупательную способность на внешнем рынке и стоимость рабочей силы в России для международного сравнения.

За базовый может быть взят любой год. Так, к примеру, в ценах 2013 года средняя заработная плата в России в начале 2014 года составляла 849,6 долларов США, в 2007 – 919 долларов, в 2000 – 313,3 долларов. В ценах 2000 года (соответственно для 2000 года) – 78,9 долларов, для 2007 года – 231,6 долларов, для начала 2014 – 214,1 долларов.

– Средняя номинальная зарплата в России за 2013 год составляла 29 940 руб. На каком уровне находятся реальные доходы населения? Какую роль в этом играет курс рубля?

– За 2013 год реальные доходы выросли в рублях на 105,2%, однако при снижении курса рубля происходит снижение доходов в иностранной валюте. Иными словами, если население потребляет только продукты отечественного производства, оно не почувствует колебания валют.

Но в случае, когда граждане приобретают импортную продукцию (авто, техника) и выезжают за рубеж, их покупательная способность оказывается ниже.

Так, средняя в 2013 году заработная плата по России по курсу рубля на конец 2013 года составляла 917 долларов, за месяц она снизилась и достигла 849,6 долларов. К примеру, если бы девальвации 2008 года не было, и курс доллара остался бы на уровне конца 2007 г.

, текущая средняя зарплата в 2013 году составила бы 1219,6 долларов, при курсе рубля 2012 года – 985,8 долларов, но при курсе, установленном в январе, – 849,6 долларов.

– Эксперты Центра утверждают, что снижение зарплат вызвано специально: это одна из целей снижения курса нашей валюты. Для чего и кому это понадобилось?

– Развивающиеся рынки традиционно в первую очередь привлекательны низкой оплатой труда, что снижает себестоимость производимой на их территории продукции.

При достижении определенной цены на труд иностранному инвестору выгоднее передислоцировать производство.

Таким образом, в первую очередь снижение стоимости труда выгодно иностранному инвестору, так как себестоимость продукции оказывается ниже.

В привлечении инвестиций заинтересовано государство, так как именно инвестиции призваны обеспечить экономический рост России.

Однако баланс интересов между населением и государством необходимо соблюдать, а когда проводимая мера явно свидетельствует об ущемлении населения в пользу интересов государства или крупного бизнеса, тогда можно смело утверждать, что политика проводится в русле либеральной парадигмы.

Но здесь также следует помнить, что иностранные инвестиции в Россию в меньшей степени являются вложениями иностранцев, а в большей — возвратом выведенного через офшоры российского капитала.

Тем самым иностранный инвестор в снижении оплаты играет не самую важную роль. Более в понижении оплаты труда заинтересован крупный российский бизнес, прибыль которого ограничивается ростом зарплат.

Особенно это касается компаний, ориентированных на экспорт и получающих выручку в долларах США.

Национальный производитель, ориентированный на внутренний рынок, не выигрывает от колебания валют: поскольку выручка рассчитывается в рублях, то и себестоимость труда в таком случае для него не изменится.

– А на самом деле – существует ли в России проблема дороговизны рабочей силы?

– Вопрос об уровне оплаты рабочей силы или о доле фонда оплаты труда в структуре баланса предприятий или о доле оплаты труда в структуре ВВП страны имеет несколько измерений.

Первое – гуманитарное измерение. Если рабочая сила недооплачена, то ее воспроизводство происходит неполноценно.

В этом отношении вопрос о производительности труда, о психологических мотивациях, о демографическом поведении людей наемного труда в масштабах страны решается неудовлетворительно, что наносит значительный макроэкономический и общегуманитарный социально-политический ущерб устойчивости и успешности развития страны.

Второе – размер оплаты труда влияет на персональную мотивацию работника. Существует нелинейная или непрямая зависимость индивидуальной мотивации, а значит, и самой производительности труда.

Цивилизационная особенность русских (российских) работников заключается в том, что до уровня примерно одной тысячи долларов США в месяц мотивация от уровня зарплаты практически не зависит.

Поэтому незначительное повышение не создает стимула для более производительного труда сотрудника.

В целом если сравнивать так называемую зарплатоемкость ВВП России с другими сопоставимыми странами (это отношение совокупной оплаты труда в стране к ее ВВП), то вывод для нашей страны неутешителен. У нас труд недооплачен не просто на проценты, а в два и более раза.

Это означает, что разделение валовой добавленной стоимости между работником и частным собственником или работодателем значительно искажено в ущерб интересам наемного труда.

История четко показывает, какое социальное напряжение возникает в итоге и какие угрозы могут впереди расшатывать политическую стабильность нашей страны.

– Но не таит ли увеличение зарплат россиян опасности для экономики? Например, в виде инфляции или снижения инвестиционной привлекательности российских предприятий?

– В условиях значительной недооплаты труда опасения снижения так называемой инвестиционной привлекательности российских предприятий имеют смысл только в рамках либеральной позиции, впрочем, почти официальной в нашей стране, но которая является глубоко ошибочной.

В ее рамках предполагается, что основные инвестиции, необходимые для развития экономики страны, должны поступить из-за рубежа, и, якобы сравнивая социальный пакет баланса предприятий с нормой доходности со странами Юго-Восточной и Центральной Азии, потенциальный западный инвестор расценивает российские предложения как неконкурентоспособные.

Ошибок здесь две. Первая — западные инвестиции в Россию не приходят не в связи с инвестиционной непривлекательностью или так называемым инвестиционным климатом, а в связи с политическими стратегиями Запада.

Вторая — инвестиционный дефицит в России, измеряемый сотнями млрд долларов США в годовом исчислении, обусловлен вовсе не неактивностью внешнего инвестора, а фактическим устранением государства от внутреннего суверенного инвестирования: как бюджетного, так и частного, но мотивированного специальными государственными методами.

Демонетизация российской экономики, безумно высокая ставка рефинансирования Центробанка практически свернули необходимый кредитно-инвестиционный портфель в национальной финансовой системе.

Величина демонетизационных изъятий из суверенного финансового оборота достигает триллионов долларов.

Поэтому проблема недоинвестирования России, если и связана, как кому-то кажется, с высокой оплатой труда, — надумана и неадекватна.

Опасение, что повышение оплаты труда вызовет ускорение инфляции, ничем не обоснованно. Причины заключаются в том, что инфляция рождается на сопоставлении платежеспособного спроса и предложения товаров и услуг.

Но повышение оплаты труда кроме того, что попадает в потребительский спрос, поступает также в накопление населения, которое в свою очередь поступает на депозиты банков и помогает им наращивать депозитно-кредитную эмиссию, которая в том числе идет на инвестиционное кредитование, развитие основных фондов и увеличение количества товаров и услуг.

По моделям российской экономики в условиях сильнейшей разбалансировки оплаты труда, ее заниженности, рост оплаты труда приведет к снижению инфляции за счет стимулирования инвестиционно-кредитного предложения на инвестиционных рынках.

Поэтому заниженная оплата труда порождает целый ряд глобальных национальных неурядиц: начиная от демографического кризиса и демотивации производительности труда и заканчивая дефицитом кредитного портфеля (так называемых длинных инвестиционных денег).

Это глубокая макроэкономическая ошибка.

– Низкая производительность труда в России — один из главных аргументов тех, кто считает наши зарплаты завышенными. Если сравнивать зарплаты с производительностью труда, то является ли труд россиян переоцененным или недооцененным?

– Существует распространенное заблуждение, что повышение оплаты труда должно быть обязательно обусловлено повышением производительности труда. В диалоге работодатель – наемный работник последнему говорят: Повысьте производительность труда – тогда мы повысим вам зарплату.

При этом возникает заметное лукавство: производительность труда в современных условиях зависит не только от личной мотивации работника.

Она также зависит еще от двух очень важных факторов, за которые ответственен сам работодатель и государственная политика, либо мотивирующая его на дальнейшие шаги, либо наоборот – демотивирующая.

Речь идет об инновационном обновлении основных фондов, которые могут быть более современные, автоматизированные, более производительные и о управленческих инновациях, меняющие логистику того или иного производства.

Оба этих фактора требуют инвестиционных расходов, которые, конечно же, несет собственник. Но если мотив собственника — выжимать как можно более высокую норму прибыли и использовать ее не для развития, а для накоплений и собственного потребления, в особенности в секторе роскоши, то эти факторы не работают.

Что касается фактора индивидуальной производительности труда, то уже было замечено, что особенность российского менталитета такова, что из двух факторов – мотивов, подвигающих человека на производительный труд – материальное и нематериальное поощрения — первое не работает.

Ибо зарплата занижена в разы. И чтобы первый порог (прирост мотивации работника на прирост производительности труда) был преодолен, средняя оплата труда в России должна быть в районе 48-50 тыс. рублей в месяц по сравнению со средней оплатой ныне в 29 тыс. рублей в месяц.

Второе — моральная мотивация труда зависит от престижности человека труда в обществе, от того, какие, ценности тиражируются, как пропагандируются те или иные социальные архетипы поведения.

Однако все очевиднее, что труд в России превратился из предмета доблести и геройства, как это была два десятка лет назад, в предмет насмешки и унижения: Если ты такой умный, то почему такой бедный?, — именно это говорят ученому и работнику интеллектуального труда.

Сегодня пропагандируется другое — рента, труд финансиста, банкира, торговля. Пропагандируется также мнимый выигрыш миллиона на телевизионных подмостках. На этом фоне социологи отмечают: престижность труда и социальный статус человека труда в стране заметно снижаются.

Это очень тревожный сигнал, потому что исследования показали: нематериальная мотивация труда может быть даже более эффективной, чем оплата труда. Например, в Японии методы фирмы-семьи (пожизненного найма, специальных надбавок за выслугу лет и вклад в успех предприятия) работают очень эффективно.

Это основано на цивилизационных традициях. В России эти традиции более сильны: так устроен русский человек, так сформировала его история в условиях сурового климата и коллективистского типа общежития.

Однако этот национально доступный фактор сегодня практически не используется, а наоборот – демотивируется.

Важно, что закон опережения производительности труда прироста оплаты труда работает в условиях экономического равновесия первого и второго. В России это равновесие серьезно нарушено. Поэтому в разы следовало бы повысить оплату труда, не опасаясь негативных инфляционных процессов, как об этом говорилось выше.

И еще одно историческое наблюдение по странам и периодам: как только в стране начинала опережающими темпами резко наращиваться производительность труда, а оплата отставала — это заканчивалось социальными революциями. Причины понятны. И это прогноз для сегодняшней России, в которой степень эксплуатации человека наемного труда в разы выше сопоставимых стран, например, государств — членов G8.

– Каковы последствия такой завышенной эксплуатации?

– Во-первых, у людей, не имеющих достаточных средств на воспроизводство человеческого капитала, наблюдаются психологическая фрустрация, депрессия.

Социальная энергетика таких людей существенно снижается, что влияет на производительность труда, на демографическое поведение, наконец, на пьянство. Поэтому не правы те, кто говорят, что причина смертности — в пьянстве.

Оно само зависит от утраты смысла, надежды, потери какой-либо связи между своим трудом и уровнем жизни, утраты мотивации в жизни — это основные причины.

Во-вторых, эксплуатация, как уже говорилось, всегда приводит к росту социальной и политической напряженности. В частности, Россия в постреволюционный период и так находится на грани устойчивости.

Слишком много еще новых несовершенных механизмов: порядков, правил жизни, и тут еще этот раздражающий и угрожающий фактор.

Что происходит в постсоветской стране в подобных условиях и что, вероятно, ждет Россию, показывают текущие события на Украине.

Поэтому научный взгляд на проблемы оплаты труда таков: ее необходимо повышать. Это приведет к росту производительности труда, к оздоровлению социально-политической обстановки и к улучшению демографических показателей в нашей стране.

– Зарплаты большинства работников находятся в ведении частных собственников. Как может, и может ли, государство поднять уровень оплаты труда таких сотрудников?

– Государство может, во-первых, установить минимальную стоимость часа труда. Именно этой самой простой и общепринятой мере противятся российские либералы и лоббисты. Во-вторых, налоговые формулы могут быть построены в зависимости от структуры баланса предприятия.

Например, так можно облагать налогом энергетические издержки и стимулировать энергосбережение. Точно так же можно стимулировать поддержку необходимой доли оплаты труда в доходах предприятия. Называется это регулированием рентабельности.

Удивительно, но в самых доходных сырьевых областях рентабельность в России выше, чем в сопоставимых странах, в разы! Куда идет разница в виде дополнительной прибыли? В сверхдоход собственника.

В России гармоничная и социально справедливая пропорция доходов собственника и наемного работника далеко еще не достигнута.

Кадровое делопроизводство | 16:19 25 июня 2015

Кадровое делопроизводство | 16:51 3 февраля 2016

Кадровое делопроизводство | 11:36 19 октября 2017

Кадровое делопроизводство | 15:51 28 августа 2015

Кадровое делопроизводство | 11:51 17 мая 2016

Первичные документы, Кадровое делопроизводство

Кадровое делопроизводство | 19:09 10 июля 2017

Источник: http://2018-g.ru/nalogi-i-vznosy/doxody-rossiyan-nizhe-chem-sem-let-nazad-sovremennyj-predprinimatel

Налог на доходы физических лиц (стр. 1 из 2)

«Налог на доходы физических лиц»

Эту реформу давно ждали в обществе. Масштабная реформа, конечно же, невозможна без взаимного согласия парламента, Правительства, субъектов Российской Федерации, бизнеса и широких слоев населения. Сейчас, на мой взгляд, сложились самые благоприятные политические и экономические условия для ее проведения.

Основные направления реформы — это снижение налоговой нагрузки, сокращение числа налогов, рационализация остающихся налогов, улучшение налогового администрирования и в конечном итоге — создание стабильной, понятной и предсказуемой налоговой системы, привлекательной для инвестиций и способствующей экономическому росту.

Наиболее важные меры, которые предусматриваются в рамках реформы, состоят в отмене оборотных налогов, исправлении многочисленных деформаций в налоге на прибыль и в некоторых других налогах, снижении совокупной налоговой нагрузки на заработную плату. Решение каждой из перечисленных задач явится существенным продвижением вперед.

Я хотел бы посвятить обсуждению решения одной только третьей задачи — совокупному, то есть работника и работодателя, налогообложению заработной платы. Сегодня Россия являет собой пример одного из самых тяжелых в мире налоговых обременений заработной платы. Работники платят налог по прогрессивной шкале с предельной ставкой 30 процентов.

Еще в прошлом году эта ставка была 35 процентов. Дополнительно к этому с той же и даже более широкой базы уплачиваются взносы в государственные внебюджетные фонды по ставке 39,5 процента, большая часть которых приходится на работодателей.

Такие налоги приводят к тому, что значительная часть заработной платы либо скрывается, либо трансформируется искусственно в другие доходы, которые или не облагаются налогами вовсе, или облагаются по минимальным ставкам.

При таких высоких налогах побудительные мотивы к уклонению от налогообложения столь сильны, что никакие репрессивные меры не остановят использование налогоплательщиком легальных и нелегальных схем, позволяющих «экономить» на налогах.

https://www.youtube.com/watch?v=Rh1T7EeJIns

В качестве примера я приведу, который приводило Правительство при рассмотрении данного закона, т.е. до принятия, результаты недавнего обследования в Волгоградской области.

По данным Министерства по налогам и сборам, выяснилось, что в этой области 160 тысяч работников (обратите внимание на эту цифру!) получают заработную плату в размере 83 рублей 49 копеек, то есть ту минимальную заработную плату, которую могут платить сегодня работникам.

А всего в стране годовые доходы свыше 150 тысяч рублей, которые облагаются по максимальной, 35-процентой в прошлом году, ставке, показывают только около 1 процента налогоплательщиков.

Конечно же, эти цифры говорят не о том, что столь мала доля людей, получающих высокие доходы, они говорят, скорее, о том, что схемы уклонения от налогов получили очень широкое распространение.

Сегодняшнее налоговое бремя по подоходному налогу таково, что большая часть населения Российской Федерации уклоняется от уплаты этого налога.

Уклоняется не потому, что это люди, которые получают сверхдоходы и не хотят их показывать, вовсе нет, а потому, что совокупное обложение заработной платы подоходным налогом и налогами, которые идут в социальные фонды, непомерно велико, причем непомерно велико не только для богатых, но и для граждан ниже среднего достатка. Я считаю, что это важнейшее положение. Этот закон писан не только для богатых, он писан для всего населения Российской Федерации. Причем он содержит в себе важнейшие вещи, которые сделаны специально для людей, получающих мало денег, — это вычеты. Вычеты стандартные, которые, если обобщить их в целом, говорят о том, что человек, который получает до 800 рублей, практически не облагается подоходным налогом. То есть для самых бедных подоходный налог не будет существовать.

В этих условиях Правительство предложило, а ГД РФ одобрило, пойти на неординарные меры: отказаться от прогрессии и установить единую 13-процентную ставку подоходного налога. Мне хотелось бы подчеркнуть, что для низкооплачиваемых граждан ставка налога не увеличивается, хотя формально сегодня ставка подоходного налога — 12 процентов.

Надо учесть, что сегодня наряду с подоходным налогом по ставке 12 процентов эти граждане, так же как и все другие граждане, платят дополнительно 1 процент отчислений в государственный Пенсионный фонд.

Мы предполагаем, что отчисления граждан-работников в Пенсионный фонд будут отменены, а совокупная ставка таким образом, останется на том же самом уровне.

Для низкооплачиваемых граждан, с тем чтобы предоставить им дополнительные социальные гарантии и дополнительные льготы, предусматриваются дополнительные стандартные вычеты. Мне хотелось бы обратить ваше внимание на эти вычеты. Работник (НК РФ, Ч2, ст.№218, п.

1) будет иметь право до тех пор, пока его доход не достигнет с начала года 20 тысяч рублей, уменьшать свои облагаемые доходы на 400 рублей ежемесячно. Это резкое увеличение по сравнению с тем уровнем, который существует сегодня.

Примерно по той же схеме налогоплательщики получат возможность вычитать до 300 рублей ежемесячно на содержание каждого ребенка, находящегося на его воспитании. Кроме того, будут введены дополнительные социальные вычеты, которые в сегодняшнем налоговом законодательстве не предусмотрены.

Речь идет о том, что каждый налогоплательщик получит возможность выводить из-под налогообложения целевые затраты в тех случаях, если эти затраты направлены на образование или на медицинские цели. При этом предполагается, что затраты на медицинские цели будут приниматься в размере фактически понесенных затрат.

Имеются в виду затраты на приобретение медикаментов, на платные медицинские услуги, на медицинское страхование, но эти размеры будут ограничены 25 тысячами рублей в год.

Что касается образования, предполагаются даже более льготные механизмы, потому что налогоплательщик сможет оплачивать (и за себя, и за своих детей) услуги платных образовательных учреждений в размере фактических расходов, но не более 25 тысяч рублей на каждого члена семьи.

Социальные вычеты — это важнейшая вещь, которой у нас не было, о которой говорили все на протяжении многих лет, что надо дать возможность человеку вычитать из своего дохода важнейшие расходы, связанные с его жизнью. На мой взгляд, это важнейшее положение данного закона и оно тесно увязано и со ставкой подоходного налога.

Что же касается богатых, то опять же я хочу обратить ваше внимание на то, что огромное количество людей, вовсе не преступников, вовсе не криминальным способом наживающих деньги, а артистов, спортсменов и так далее, которые, получая законным путем эти доходы, стремятся уехать из страны. И вы знаете, что это происходит в жизни каждый день. Наши ведущие спортсмены, наши ведущие артисты, композиторы, писатели уезжают и становятся резидентами других стран. Почему они это делают? Потому что они не любят Родину? Вовсе нет! Потому что в этих странах значительно более льготный режим налогообложения. Потому что они не хотят платить 80 копеек с рубля, заработанного ими честным образом. Надо обратить внимание на это тоже.

Одновременно предполагается перекрыть некоторые известные способы и схемы ухода от налогообложения. Именно с этой целью вводятся повышенные ставки (35 процентов) на отдельные виды недобросовестных, я назову их так, условно, доходов.

Это не обычные проценты, которые получаются по банковским депозитам, это не обычные страховые выплаты, когда выплаты по страхованию имущества значительно превышают стоимость этого имущества.

И некоторые другие каналы таким образом будут перекрыты, что сделает схемы уклонения от налогообложения значительно более дорогими и во многих случаях просто ненужными.

Конечно же, неизбежно возникает вопрос о том, насколько с социальной точки зрения справедлива такая налоговая система. 13 процентов — единая ставка. Это может трактоваться таким образом, что этим предлагается установить пониженные налоги на богатых.

Но, к сожалению, обследования некоторых агенств показывают (и я уже упоминал некоторые цифры), что богатые сегодня имеют вполне легальные возможности не платить налоги вовсе.

И в этом смысле существующая система, которая формально выглядит сейчас прогрессивной, по существу, является регрессивной в отношении высоких доходов.

Вторая часть НК РФ, на мой взгляд, предполагает, что наряду с изменением подоходного налога будет реализован еще целый ряд мер, которые позволят добиться большей социальной справедливости и которые заставят богатых налогоплательщиков платить налоги в больших размерах, чем они делают это сегодня.

Речь идет прежде всего о том, что косвенные налоги будут платиться этими категориями граждан в большем объеме. Кроме того, что будут увеличены налоги на дорогую недвижимость, будут увеличены налоги на дорогие автомобили и на некоторые особо дорогие виды потребления, которые могут позволить себе только представители богатых классов населения.

Еще один аспект, который принимался во внимание, по словам прессы, когда предлагалось такое решение, — это то, что такое решение будет своеобразной амнистией в отношении тех доходов, которые были раньше вывезены из России без налогов, или тех, которые хотя и остались в России, но в результате использования всевозможных схем тоже не облагались налогами.

Эти деньги могут начать работать на российскую экономику и приносить пользу всему обществу.

Еще, что касается, единой ставки, я хотел бы еще раз обратить ваше внимание на то, что в данном законе предлагается не только одна ставка — в размере 13 процентов.

Эта ставка относится лишь к обычным доходам граждан, связанным с получением заработной платы, с получением дополнительного денежного вознаграждения, скажем, по другому месту работы или за какие-то виды услуг, которые он оказывает на договорной основе.

Обратите внимание на то, что в этом законое есть и другая ставка — в размере 35 процентов — на сверхдоходы, которые получают лица от определенных видов деятельности. Это как раз те схемы, которые сегодня наиболее часто применяются.

Например, по выплатам по страхованиям, которые превышают, скажем, стоимость застрахованного имущества на сумму большую, чем как если бы за этот период времени были начислены проценты по ставке рефинансирования Центрального банка. Повторю: сверхдоход облагается по ставке 35 процентов. Аналогично если вы положили депозит в банк и вам платят проценты, значительно превышающие ставку Центрального банка: на всю сумму превышения должен быть уплачен налог по ставке 35 процентов. То есть данный закон предусматривает не одну ставку налогообложения.

Источник: http://MirZnanii.com/a/171779/nalog-na-dokhody-fizicheskikh-lits