Налог с продажи имущества – последние изменения в законодательстве

По законам Российской Федерации налог с продажи имущества уплачивается гражданами, если в результате сделки был получен доход. Но есть и другие нюансы налогообложения при продаже недвижимости, которые стоит учитывать. Например, размер налога зависит от статусной принадлежности гражданина, стоимости и характера продаваемой недвижимости.

Основные особенности налогообложения

По последним изменениям налог с продажи имущества физических лиц в 2017 году уплачивается в следующих случаях:

- При продаже квартиры, которая зарегистрирована на владельце менее трех лет;

- При продаже автотранспорта, находящегося в имении менее трех лет;

- При продаже частного дома, который находится в собственности менее трех лет.

Недвижимость, зарегистрированная после 2016 года, может быть продана без уплаты налога только по истечении 5 лет – то есть минимальный порог был значительно увеличен в соответствии с изменениями на 2017 год.

Размеры налогов и некоторые особенности выплат

Налог при продаже имущества выплачивается в соответствии со следующими ставками:

- Для резидентов России налоговая ставка будет равна 13 процентов от полученных налогов;

- Для нерезидентов Российской Федерации налоговая ставка намного выше – целых тридцать процентов от полученной прибыли.

Налогами облагается только прибыль с продажи недвижимости. То есть налог взимается не обязательно с суммы, за которую продается недвижимое имущество.

Прибылью в таком случае признается разница между ценой продажи и стоимостью покупки, но только при условии, что документально была подтверждена стоимость покупки.

Если документов не сохранилось, то прибылью будет признана вся сумма, которую получил продавец, но и ее можно снизить (об этом будет написано в продолжении статьи).

В этом видео рассказывается об основных моментах по выплатам налога на недвижимое имущество при продаже:

Как избежать выплат по налогу на недвижимость при продаже?

Налог на продажу имущества находящегося в собственности менее 3 лет взимается со всех граждан, получивших прибыль со сделки. Избежать выплат можно в следующих случаях:

- Если в результате сделки продавец не получил никакой прибыли. То есть стоимость, за которую была куплена недвижимость, равна стоимости продажи или меньше ее. В таком случае платить налог на прибыль не придется, так как прибыли получено не было. Но только при условии, что у продавца сохранился документ, который подтверждает стоимость автомобиля (квартиры, дома) на момент покупки. Кроме того, к стоимости недвижимости может быть добавлена сумма, которую вложил в нее владелец, также при условии предоставления соответствующих документов;

- Если прибыль с продажи автомобиля составила менее четверти миллиона, то есть менее 250 тысяч рублей. В таком случае продавец имеет право на использование налогового вычета в размере 250 тысяч. В год разрешено использовать лишь один налоговый вычет. При продаже частного дома или квартиры налоговый вычет составит уже 1 миллион рублей, что очень существенно. Вычет может не позволить полностью избежать выплат (если составляет более 250 000 или 1 миллиона соответственно), но поможет уменьшить сумму выплат;

- Если недвижимость находилась в собственности более трех лет (в некоторых случаях более пяти – об этом написано выше). В таком случае прибыль с продажи налогообложению не подвергается.

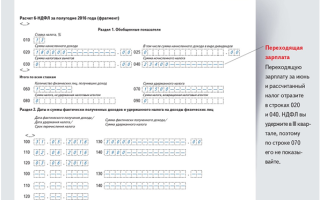

Подача декларации и выплата налогов

Задекларировать прибыль, полученную в результате сделки, гражданин обязан не позднее 30 апреля того года, которой следует за годом сделки (но и не раньше первого января этого года). Декларированию в обязательном порядке подлежат все сделки, при которых продавалось имущество, находящееся в собственности менее 3(или 5) лет. Вне зависимости от необходимости в выплатах налогов.

К декларации прилаживаются все документы, которые подтверждают факт освобождения от налога, а также вписывается сумма налогового вычета. Если недвижимость старше трех (или пяти) лет, то предоставлять декларацию по закону не нужно. Выплаты налогов в бюджет принимаются до 15 июля (только после подачи декларации).

Примеры различных сделок

Далее будут рассмотрены различные случаи, при которых налог с продажи имущества выплачивается или не выплачивается:

- Автомобиль на момент покупки владельцем стоил полмиллиона. С момента заключения договора купли-продажи прошло 4 года. Так как прошло более трех лет, то платить налог на недвижимость и подавать декларацию нет необходимости.

- Квартира продана за десять миллионов рублей. Сведений о ее стоимости на момент покупки продавцом не сохранилось. С момента заключения сделки еще не прошло три года. В таком случае продавец при выплате налога на прибыль имеет право применить налоговый вычет в размере одного миллиона. Из-за отсутствия документов о стоимости квартиры, прибылью признается вся сумма (то есть десять миллионов). При использовании налогового вычета в размере миллиона, прибыль, с которой уплачивается налог, составляет 9 миллионов. Налог выплачивается именно с этой суммы в соответствии со статусом гражданина.

- Частный дом хозяин решил продать через два года после покупки. У него сохранились документы, по которым дом на момент покупки стоил десять миллионов. Также у владельца сохранились документы, подтверждающие, что в дом были вложены дополнительные деньги(полмиллиона). Продать дом хозяин решил за 12 миллионов. То есть его прибыль составила 1,5 миллиона. При использовании налогового вычета в миллион, сумма, с которой будет взиматься налог на прибыль при продаже имущества, составит всего 500 000 рублей.

Источник: https://grazhdaninu.com/nalogi/ndfl/prodazha-imushhestva

Налог с продаж — что это такое, новости, отменен, законопроект

На территории нашей страны, этот налог вводят 3-ий раз за последние 25 лет.

https://www.youtube.com/watch?v=xmwlhtLHPsY

Пока все попытки увеличить доходность региональных бюджетов за счёт этого налога, не имели успеха.

Общие сведения ↑

В 2015 году, учтя все ошибки и недостатки предыдущих законов, этот налог снова вводится в обращение.

Определение

Налог с продаж это налог, который взимается в пользу государства с физических и юридических лиц при продаже работ, товаров или услуг.

Как уже было сказано, это будет региональный налог, и от властей субъектов будет зависеть – вводить его снова или нет.

Функции налога

Как и других налогов, у налога с продаж есть свои функции:

| Функция налога | Разъяснение |

| Фискальная функция | Заключается в сборе и формировании денежных средств на содержание государственного аппарата, науки, армии и других государственных служб |

| Экономическая функция | Заключается в воздействии на экономических субъектов, поощряя и контролируя различные процессы хозяйственной деятельности нашей страны |

Характерные особенности

Налог с продаж – это бремя, которое ложится на покупателей. Он взимается в момент покупки товара потребителем в пользу продавца, который, впоследствии уплачивает его в местный бюджет.

Это местный налог, и взимается он в пользу субъектов федерации. Где этот налог установлен.

История этого налога «уходит корнями» в древность. Упоминание о нём можно встретить в манускриптах от древних египтян.

Особенностью этого налога является то, что он взимается непосредственно в торговой точке. Покупатель уплачивает за товар цену, уже с учётом этого налога.

Этот налог вводят уже третий раз. В первый раз его ввели в конце 90-ого года начале 1991. Введением этого налога государство хотело увеличить приток денежных средств в местные бюджеты.

Эффект от этого был минимальным, и скоро от этого налога отказались, заменив его НДС. Второй раз его ввели в 1998 году. Он взимался только с розничных продаж.

И хотя законотворцы учли все недочёты первого введения, второе «дыхание» у этого налога так и не открылось. Это привело к дефициту федерального бюджета, и он снова отменён с 2004 года.

Теперь – третье шествие. На осенней сессии будет рассмотрен проект закона о введении этого налога с 2015 года. Вероятность его принятия – почти 100%, по мнению финансовых экспертов.

Кто будет платить

Когда введут налог с продаж, платить его будут юридические лица и индивидуальные предприниматели, которые осуществляют торговлю товарами, работами и услугами на территории РФ.

Для физических лиц такой налог не предусмотрен. С продажи личных вещей, а также с продажи комнаты или другой недвижимости, физическое лицо уплачивает подоходный налог.

Однако на местные власти возложена обязанность по разработке пакета льгот, которые будут применяться по этому налогу. На федеральном уровне налог с продаж будет регулироваться гл. 30.1 НК РФ.

Будет налог с продаж или нет ↑

Минфин ещё весной текущего, 2014 года, разработал план законопроекта, который бы ввёл в НК РФ новую главу – «Налог с продаж». План законопроекта был одобрен, и его рассмотрение ожидается на осенней сессии ГосДумой.

Минусом этого нововведения является то, что будет иметь место двойное налогообложение продаваемой продукции – НДС и налог с продаж.

И хотя введение налога с продаж не затрагивает равновесия потребителя, продавцы товара в некоторых регионах ощутят на себе это нововведение.

Сначала наши законотворцы «слизали» у США налог на добавленную стоимость. Он у нас прижился, и его исправно платят.

Теперь же покупатель будет покупать товар ещё и с учётом налога с продаж, который также «слизан» с запада. Однако в США отменили НДС, и у них действует только налог с продаж.

Когда отменили

Налог с продаж отменили в 2004 году, когда возник сильный дефицит федерального бюджета. Необходимы были средства для привлечения дополнительных денежных средств.

Низкая эффективность этого налога в то время объяснялась тем, что этот налог действовал не во всех регионах. Он был введён в городах федерального значения – в Москве и Санкт-Петербурге, и ещё в нескольких областях.

Отменил этот налог Конституционный суд, который вынес определение о том, что уплата этого налога ИП нарушает их конституционные права.

Это определение КС вызвало сложности в администрировании этого налога. По этому документу выходило, что каждый продавец товара должен устанавливать статус покупателя.

Стало непонятным, нужно ли взимать налог с продаж в таких магазинах как Metro и Selgros, которые не продают свои товары не предпринимателям.

Источник: http://buhonline24.ru/nalogi/s-prodazh/

Налог с продаж: с чего берется, нужно ли платить, до какой суммы не облагается

Имущество – это то, чем обрастает жизнь каждого человека или деятельность компании. А когда приходит необходимость продать свою собственность, стоит помнить, что данная сделка приносит доход, с которого надо будет заплатить определенный вид налога.

Общие сведения про налог с продаж имущества

Определение

Этот налог взимается с доходов, полученных гражданами или компаниями при продаже принадлежащего им имущества. Так как продавец перечисляет налоговые суммы из собственных средств, не перекладывая их на конечного потребителя проданного имущества, то этот налог можно отнести к категории прямых.

Про отдельный налог с продажи расскажет данный видеосюжет:

Нормативное закрепление

Права и обязательства всех участников данного процесса закреплены в налоговом и гражданском законодательстве РФ. Это следующие акты:

- 23-я глава НК посвященная НДФЛ.

- 25-я, в которой сведения о налоге на прибыль.

- 21-я – про НДС.

- 207-я статья НК о применении подоходного налога.

- 220-я – о возможности вычетов.

- 217-я, указывающая на возможности не платить этот налог.

- 1114-я и 1152-я статьи ГК РФ, рассказывающие о порядке наследования имущества.

Виды

Так как налоги от продажи своего имущества обязаны платить все:

То и виды налогов тоже разные. Это:

- НДФЛ для граждан и иных физических лиц.

- Налог на прибыль, если компания работает на ОСНО.

- Налогообложение в соответствии с упрощенными спецрежимами, если компания работает на одном из них (ЕСХН, ЕНВД, УСН, ПСН).

Кроме того в некоторых случаях платится и НДС. Это происходит если фирма на ОСНО. НДС начисляется при продаже:

- Нежилой недвижимости.

- Движимого имущества (например, автомашины).

Плательщики

Его платят все:

- Обычные граждане, проживающие в стране и официальные плательщики НДФЛ на своей работе.

- Иностранцы, продавшие имущество в РФ, как резиденты, так и нет.

- Пенсионеры отдельных льгот не имеют и платят НДФЛ на общих условиях.

- Компании, работающие на ОСНО.

- Фирмы на спецрежимах.

- ИП, имеющие возможность выбора: платить НДФЛ, если продают имущество от себя, или налог в соответствии с режимом работы своего предприятия, если имущество «участвует» в хозяйственной деятельности.

Налогооблагаемое имущество

Имущество, продажа которого требует уплаты налогов, может быть, двух видов:

Причем разница не только в названии, но и в подходе к налогообложению. Недвижимым имуществом называются физические объекты, переместить которые невозможно, не причинив им ущерб, и это:

Остальное имущество считается движимым и среди него:

Оплата налогов

Размеры

При определении величины налога важное значение имеет облагаемая сумма. Это может быть:

- Сумма, которая была заплачена за имущество при его продаже.

- Стоимость имущества за минусом налоговых вычетов. Это действует для недвижимого и отчасти движимого (например, авто) имущества.

- Стоимость недвижимости, уменьшенная на подтвержденные затраты на ее покупку или ремонт.

Дополнительно на налог с продажи влияет срок владения. Если хозяин продает имущество, владев им более определенного срока, то он освобождается от налогов полностью. Это:

- 5 лет для недвижимости, приобретенной в 2016-ом году и позже.

- 3 года для остальной недвижимости, в том числе подаренной и наследственной, а так же для движимого имущества (автомобилей).

Почему налог с продаж является неконституционным, расскажет эксперт в данном видеоролике:

Ставки

Ставки, в зависимости от юридического и налогового статуса продавца имущества следующие:

- 13% обязаны заплатить граждане и иностранцы, постоянно (больше чем полгода) проживающие в стране, они же резиденты.

- 30% ставка для тех, кто не живет здесь постоянно (нерезидентов).

- 20% для компаний на ОСНО (на прибыль).

- 18% – НДС (кому положено).

- При УСН «Доходы» – 6%, а «Доходы минус расходы» – 15% с разницы.

Необлагаемая сумма

Все зависит от типа имущества. Продавец имущества один раз за отчетный период (год) может воспользоваться налоговым вычетом из стоимости продажи размером:

- Миллион – для недвижимости.

- Двести пятьдесят тысяч, если имущество движимое (автомобиль).

Формула расчета

Формула для расчета налога зависит от конкретных обстоятельств сделки. Это можно увидеть на примере продажи автомобиля:

- Для иностранца-нерезидента, продавшего авто за 815000 рублей, налог считается так: Сумма продажи×30%, то есть 815000×0,3 = 224000 рубля.

- Для гражданина РФ, продавшего машину за эту же сумму, но взявшего вычет все выглядит по-иному: (Сумма продажи – вычет)×13%, или (815000 – 250000)×0,13 = 73450.

- Если сумма продажи равна сумме вычета или меньше, то есть авто продано не дороже 250000, то налог платить не надо.

Как не платить

Чтобы избежать уплаты налога на продажу, достаточно воспользоваться одним из изложенных ниже советов:

- Дождаться окончания срока, после которого начинается налоговая амнистия. Это 5 лет или 3 года, в зависимости от типа и способа получения имущества.

- Совершить сделку без получения прибыли. То есть продать квартиру или авто за те же деньги, что и купил или дешевле. Документы на подтверждение покупных расходов – обязательны.

- Совершить сделку на сумму налогового вычета: 1000000 рублей для недвижимости, 250000 – для авто.

Но здесь надо быть осторожным. Кадастровая стоимость квартиры или внешний вид машины должны соответствовать цене.

Еще больше полезной информации по налогу с продаж содержится в видео ниже:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/s-prodazhi/kto-i-za-chto-platit.html

Что лучше — налог с продаж или НДС? В ожидании повышения налогов (Шестакова Е.)

Дата размещения статьи: 26.08.2014

Сегодня активно обсуждается вопрос о повышении налогов. И то, что налоги будут повышать, — это уже решенный вопрос, поскольку глава Правительства Дмитрий Медведев заявил в ходе рабочего совещания, что в России будет увеличена налоговая нагрузка.

Вместе с тем стало известно о принятии решения о том, что налоговая нагрузка на физических лиц повышаться не будет, по крайней мере до 2019 г. А это означает, что повысится либо НДС, либо будет введен новый налог — налог с продаж.

Оба налога являются косвенными, однако о том, какой из них лучше, а какой хуже, мы поговорим в данной статье.

Плюсы и минусы налога с продаж и НДС

Возвращая налог с продаж или повышая НДС, фактически Правительство возвращается в прошлое. В России уже существовал и налог с продаж, и ставка НДС была установлена в размере 20%.С 1 января 2004 г. ставка НДС была снижена до 18%.Налог же с продаж вводился несколько раз в истории России. Первый раз налог был введен с 1 января 1991 г.

, однако с распадом Советского Союза налог с продаж утратил силу. Второй раз налог вводился во время кризиса 1998 г. До 2004 г. максимальная ставка налога с продаж составляла 5%. Ее конкретный размер устанавливали субъекты Российской Федерации. Налог должны были платить компании, которые продавали товары гражданам за наличный расчет или при помощи платежных карт (ст. 349 НК РФ).

При этом товары, НДС с которых платили по ставке 10%, налогом с продаж не облагались. Но с 2004 г. он также не уплачивается.Причем практика введения налога с продаж использовалась два раза в истории, но оба раза он отменялся, поскольку фактически данный налог дублирует уже существующий налог на добавленную стоимость.

Чтобы понять, что лучше, а что хуже для производителей, продавцов и конечных потребителей (НДС или налог с продаж), необходимо разобраться в различиях двух налогов.Во-первых, налог на добавленную стоимость является федеральным, а налог с продаж региональным, т.е. различается и администрирование налога, и расходование средств.

В случае с НДС средства поступают и расходуются федеральными властями, а в случае с налогом с продаж налог поступает в казну регионов, которые в свою очередь распределяют и используют поступившие от сбора налога средства.Во-вторых, если НДС действует во всех регионах, то налог с продаж действует только там, где региональные власти приняли соответствующее решение.

В-третьих, НДС является более сложным с точки зрения администрирования. Главные претензии к налогу — сложность его администрирования и несовершенство системы возмещения, порождающее ряд препятствий для покупателя, который пытается воспользоваться предоставляемыми льготами.

В отношении НДС нужно отметить, что, если организация реализует продукцию, в общем случае она должна заплатить налог по ставке 18%. А при покупке товаров или имущества его можно поставить к возмещению. Разницу между начисленными суммами НДС и отнесенными к вычетам организация должна перечислить в бюджет. Если же разница будет больше, то можно возместить НДС из бюджета.

Однако на практике в случае заявления НДС к возмещению возможны проверки налогового органа и иные сложности.Налог с продаж уплачивается же при реализации товара со всей суммы реализации.Рассмотрим основные плюсы и минусы двух налогов, которые почувствуют потребители при повышении НДС или введении нового налога (см. таблицу).

Плюсы и минусы НДС и налога с продаж

| Плюсы | Минусы | |

| Налог с продаж | Налог с продаж поступает в региональный бюджет и может быть использован регионом для собственных нужд.Производители могут выиграть от введения налога с продаж, поскольку НДС более выгоден агентам и посредникам, которые могут фактически не уплачивать налог.Налог является более простым в уплате в отличие от НДС | Налог увеличит инфляцию.Введение дополнительных налогов увеличивает налоговое администрирование в стране, снижает конкурентоспособность экономики, а также может снизить рейтинг страны в части ведения бизнеса в России.Вместо одного налога компаниям придется уплачивать и подавать отчетность по двум налогам.Налог с продаж начисляется на общий объем выручки, что будет способствовать повышению количества случаев ухода от данного налога |

| НДС | Налог на добавленную стоимость уплачивается давно, и потребители привыкли в счетах видеть сумму данного налога | Повышение налога увеличит цены на товары и инфляцию.Налог взимается в федеральный бюджет, и в этой связи пополнение региональной казны от увеличения данного налога не зависит.Налог предусматривает целый ряд льгот и вычетов, в этой связи агенты, экспортеры имеют преимущество перед производителями.НДС предполагает ведение в некоторых случаях раздельного учета, что не предусматривает налог с продаж |

К плюсам и введения налога с продаж, и повышения НДС можно отнести, безусловно, пополнение бюджета, причем не очень важно, какой бюджет будет пополняться (региональный или федеральный), поскольку в налоговом законодательстве закреплено единство налоговой системы. Однако в отношении собираемости НДС является более перспективным. Так, в 2011 г.

министр финансов Антон Силуанов заявлял, что 1% НДС с точки зрения поступлений в бюджет равен 5% налога с продаж. Поэтому с арифметической точки зрения повысить НДС проще. Но в этом случае регионы не получат дополнительные средства, как это произойдет в случае введения налога с продаж.При этом сегодня можно обратить внимание на то, что даже развитые экономики европейских стран повышают налоги.

Но одним повышением налогов не обойтись, необходимо бороться с коррупцией, отмыванием денежных средств и выводом капитала за рубеж. Во времена кризиса 1920-х гг. в США были не только повышены налоги, но и вкладывались средства в развитие инфраструктуры и строительство дорог, подобный подход может быть эффективно использован и в России.

Однако, безусловно, повышение налогов имеет и очевидные минусы. Основным минусом для населения страны является повышение цен и увеличение инфляции — если в настоящее время планируется увеличение налогов на 3% (налог с продаж), то инфляция может подняться на все 5%.

Кроме того, сократившиеся инвестиции в российскую экономику в связи с введением санкций могут снизиться еще больше из-за увеличения налогового бремени, так как сегодня инвесторы не уверены в завтрашнем дне, не могут предугадать развитие ситуации и повышение налогов может также отпугнуть иностранные компании.

Повышение налогов негативно отразится и на конечных потребителях, физических лицах, ведь если юридическое лицо может принять НДС к возмещению, то граждане видят НДС только в чеках и вынуждены будут помимо данного налога нести еще и бремя налога с продаж.

Повышение налогов невыгодно и бизнесу: во-первых, введение нового налога может вызвать проблемы и сложности в администрировании у плательщиков налога, ведь на практике больше всего ошибок возникает именно при появлении новых налогов. Во-вторых, товары российских производителей из-за налогов повысятся в цене, а следовательно, будут менее конкурентоспособными по сравнению с зарубежными аналогами.

Наиболее сильное снижение доходов бюджета ощущается в части снижения по налогу на прибыль компаний, так как большинство производителей в 2013 г. существенно снизили свою маржинальность на фоне снижения деловой активности, падения рубля и медленных темпов роста реальных располагаемых доходов населения. А следовательно, если доходы падают, то введение налога с продаж не будет достаточно эффективным. Ведь производство и так снижается на фоне рецессии и падения производства.

Как подготовиться к повышению налогов

Большинство физических и юридических лиц воспринимают повышение налогов как данность, кто-то при этом планирует закрыть свой малый бизнес ввиду роста издержек, затрат и налогового бремени, кто-то решает всерьез подготовиться к повышению налогового бремени.

Как это сделать?Конечно, для физических лиц, которые почувствуют введение налога с продаж или повышение НДС по ценам в магазинах, вряд ли повышение налогов может повлечь смену работы. Однако многие уже сегодня задумываются о повышении заработной платы. И согласно трудовому законодательству работник может рассчитывать на повышение заработной платы. Согласно ст.

134 ТК РФ обеспечение повышения уровня реального содержания заработной платы включает индексацию заработной платы в связи с ростом потребительских цен на товары и услуги.

Государственные органы, органы местного самоуправления, государственные и муниципальные учреждения производят индексацию заработной платы в порядке, установленном трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, другие работодатели — в порядке, установленном коллективным договором, соглашениями, локальными нормативными актами. Но, к сожалению, данная норма не гарантирует 100%-ного повышения заработной платы сотрудникам.Для компаний дело обстоит намного сложнее. Ведь при повышении налогов необходимо спланировать политику ценообразования. При введении налога с продаж или повышении НДС многие производители могут просто стать неконкурентоспособными. Необходимо также пересмотреть политику ценообразования с поставщиками, поскольку при повышении налогов и поставщики могут повысить цены на сырье и оборудование и уже сегодня нужно отслеживать тенденции ценообразования поставщиков, закладывать увеличение расходов в бюджет компании.Необходимо составить взаимосвязанные бюджеты доходов и расходов, которые бы учитывали новую налоговую ситуацию, в которых были бы указаны новые цены на сырье, материалы, основные средства с учетом новых налогов. В некоторых случаях целесообразно совершить крупные покупки, например приобретение оборудования, машин и иных основных средств в 2014 г., поскольку повышение налогов спровоцирует повышение цен на товары и услуги. В контракты с основными контрагентами возможно включить условия на запрет повышения цен, например, в первой половине следующего года, что позволит получить некоторое конкурентное преимущество по сравнению с конкурентами, на которых повышение цен может отразиться с начала следующего года.Некоторые малые предприятия и предприниматели, возможно, примут непопулярное решение о закрытии бизнеса. Так, после повышения страховых взносов в 2013 г., по некоторым оценкам, закрылось до 500 тыс. предприятий малого бизнеса. Аналогичная тенденция может наблюдаться и в 2015 г., так как наряду с введением налога с продаж повысятся и иные налоги, например можно ожидать повышения страховых взносов, увеличения налога на имущество, который с 2014 г. собирается с кадастровой стоимости. И тем компаниям, которые решат закрыть производство в 2015 г., необходимо продумать целый ряд мероприятий — от принятия решения учредителями до получения выписки из ЕГРЮЛ о ликвидации компании.

В заключение необходимо отметить, что, конечно, введение нового налога с продаж, равно как и повышение НДС, является непопулярной, но вынужденной мерой в условиях установления санкций против российской экономики, снижения внутреннего валового продукта и роста дефицита бюджета. Однако важно, каким образом будут израсходованы данные средства регионами или федеральным бюджетом, насколько эта мера будет эффективной. Возможно, конечно, повышение налогов является временной мерой, однако нет ничего более постоянного, чем временное, об этом нужно помнить при планировании как личного бюджета, так и бюджета компании.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Вернуться на предыдущую страницу

Последние новости

Бесплатная консультация юриста по телефонам:

- Москва, Московская область+7 (499) 703-47-96

- Санкт-Петербург, Ленинградская область+7 (812) 309-56-72

- Федеральный номер8 (800) 777-08-62 доб. 141

Звонки бесплатны.

Работаем без выходных

27 марта 2018 г.

Проект федерального закона № 424632-7 «О внесении изменений в части первую, вторую и четвертую Гражданского кодекса Российской Федерации»

Цель законопроекта — закрепление в гражданском законодательстве некоторых положений, отталкиваясь от которых, российский законодатель мог бы осуществлять регулирование рынка существующих в информационно-телекоммуникационной сети новых объектов экономических отношений (в обиходе — «токены», «криптовалюта» и пр.), обеспечивать условия для совершения и исполнения сделок в цифровой среде, в том числе сделок, позволяющих предоставлять массивы сведений (информацию).

20 марта 2013 г.

Проект федерального закона № 419090-7 «Об альтернативных способах привлечения инвестирования (краудфандинге)»

Законопроектом регулируются отношения по привлечению инвестиций коммерческими организациями или индивидуальными предпринимателями с использованием информационных технологий, а также определяются правовые основы деятельности операторов инвестиционных платформ по организации розничного финансирования (краудфандинга). Деятельность по организации розничного финансирования (краудфандинга) заключается в оказании услуг по предоставлению участникам инвестиционной платформы доступа к ее информационным ресурсам.

12 марта 2013 г.

Проект Федерального закона № 410960-7 «О внесении изменений в Уголовный кодекс РФ и ст. 151 Уголовно-процессуального кодекса РФ»

Законопроект направлен на усиление ответственности за нарушения в сфере закупок товаров, работ, услуг для обеспечения государственных или муниципальных нужд.

Анализ правоприменения свидетельствует о наличии определенных пробелов в законодательном регулировании ответственности за злоупотребления в сфере госзакупок со стороны лиц, представляющих интересы государственных или муниципальных заказчиков, а также лиц, исполняющих государственные или муниципальные контракты.

7 марта 2018 г.

Проект Федерального закона № 408171-7 «»Об особенностях участия социально ориентированных некоммерческих организаций в приватизации арендуемого государственного или муниципального недвижимого имущества и о внесении изменений в отдельные законодательные акты РФ»

Целью данного законопроекта является предоставление социально ориентированным некоммерческим организациям преференций при отчуждении из государственной собственности субъектов Российской Федерации или из муниципальной собственности недвижимого имущества, арендуемого этими организациями.

1 марта 2018 г.

Проект Федерального закона № 403657-7 «О внесении изменений в статью 18.1 Федерального закона «О защите конкуренции»

Цель данного законопроекта — уточнение оснований для обжалования в антимонопольный орган нарушений порядка осуществления в отношении юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, процедур, включенных в исчерпывающие перечни процедур в сферах строительства, в том числе при проведении торгов. Вносимые изменения позволят антимонопольному органу оперативно восстанавливать нарушенные права юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, во внесудебном порядке.

Источник: http://lexandbusiness.ru/view-article.php?id=3443

Налог с продаж возвращается

Идею введения налога с продаж поддержал президент. Эксперты оценивают плюсы и минусы этой меры для экономики

Принципиальное решение о предоставлении российским регионам вводить налог с продаж (НСП) в размере до 3% принято на совещании у главы государства в среду, сообщил «Интерфаксу» источник в финансово-экономическом блоке правительства.

Минэкономразвития и Минфин возражали против введения налога с продаж, предлагая альтернативу — повысить с 2015 года НДС на 2 п. п. — до 20%. В поддержку этого решения выступал, в частности, помощник президента Андрей Белоусов.

Президент поддержал налог с продаж, рассказали «Ведомостям» два федеральных чиновника и чиновник финансово-экономического блока правительства.

Между тем, только вчера вице-премьер Дмитрий Козак уверял, что в России нет политического решения о введении новых налогов и, скорее всего, они вводиться не будут.

По его словам, все федеральные органы власти и органы власти субъектов хотели бы получить больше денег на финансирование тех или иных мероприятий, однако они должны принимать решения исходя из возможностей экономики страны, чтобы не дестимулировать дальнейшее экономическое развитие.

У Минфина много аргументов против НСП. Первый замминистра финансов Татьяна Нестеренко недавно озвучила два главных. Во-первых, налог с продаж менее выгоден бюджету: по оценкам чиновников, в следующие три года он принесет 195 млрд, 211 млрд и 230 млрд рублей соответственно, а увеличение НДС на 2 п. п. — около 500 млрд рублей только в 2015 году.

Во-вторых, Минфин ожидает проблем с собираемостью этого налога. НСП вводился в начале 90-х и в 2000-х, и тогда его собираемость была очень низкой — порядка 30%. Правда, сейчас показатель может быть выше, поскольку доля крупных магазинов и сетей в товарообороте увеличилась до 22%, но не превысит 50%, подсчитали в Центре макроэкономических исследований (ЦМИ) Сбербанка.

По расчетам аналитиков, введение налога с продаж на уровне 3% может дать бюджету максимум 350 млрд рублей (при допущении о 50%), минимум — 150 млрд (если уплачивать налог в полном объеме будут только крупные торговые сети).

Доходы же от повышения НДС (по двум ставкам — с 10% до 12% и с 18% до 20%) составят 375 млрд рублей, при этом собираемость налога оценивается правительством на уровне 94%, замечают эксперты ЦМИ.

Преимущество НСП в том, что он зачисляется в региональный бюджет, так как на спасение регионов и направлено повышение налогов (из-за выполнения президентских указов и падения поступлений по налогу на прибыль у них сильно растут дефициты).

Однако большие масштабы уклонения от уплаты НСП не позволят решить проблему региональных бюджетов, уверены эксперты ЦМИ Сбербанка. Выиграют те регионы, у которых высокие показатели по доле розничного товарооборота, генерируемого розничными сетями.

По прогнозам, Санкт-Петербург (доля — 53%), Ленинградская область (41%), Московская область (33%), а также Алтай и Камчатский край — во всех регионах по итогам 2013 года был профицит бюджета. А в проблемных Северо-Кавказском федеральном округе и Якутии этот показатель ниже 10%.

Налог поможет лишь Алтайскому краю, Адыгее и Татарстану: у них относительно высокий показатель, и есть дефицит бюджета. Но дефицит невелик, и эффект от повышения НДС был бы для их бюджетов таким же.

В «Опоре России» считают, что введение налога с продаж чревато каскадным налогообложением: поскольку выявить «конечного потребителя» невозможно, комплектующие, облагаемые НСП, будут облагаться повторно в составе изделия, изготовленного из этих комплектующих.

Кроме того, малому бизнесу, применяющему налоговые спецрежимы, придется вести учет выручки и использовать контрольно-кассовую технику, а это дополнительные расходы. Таким образом, указанные величины будут собраны с налогоплательщиков, в большей степени с розничной торговли.

«Говорить о точных цифрах не представляется возможным, поскольку налог с продаж может быть на разных циклах производства, а также переложен на конечного потребителя», — указывал президент «Опоры» Александр Бречалов в письмах вице-премьеру Игорю Шувалову и помощнику президента Андрею Белоусову.

Эффект для бюджетной системы от введения нового налога сомнительный подтверждает руководитель Центра экспертизы и аналитики проблем предпринимательства «Опоры России» Иван Ефременков. «Основной розничный оборот в силу объективных причин происходит в трех субъектах Федерации — Москва, Московская область, Санкт-Петербург.

Это означает, что и большая часть налога будет взиматься в указанных регионах. Таким образом, введение налога с продаж не приведет к справедливому распределению дополнительных налоговых доходов между субъектами Российской Федерации», — комментирует он.

Напомним: налог с продаж — не единственная налоговая идея властей: наряду с ним готовится повышение отчислений в ФОМС (уплата текущего взноса в 5,1% со всего фонда оплаты труда, а не до определенного порога). А после президентских выборов 2018 года возможно повышение на 2 п. п. НДС и НДФЛ до 15% и 20% соответственно.

Если все эти инициативы будут реализованы, налоговая нагрузка в России вырастет на 1,7% ВВП, по условиям 2013 года она составила бы 37,5%, подсчитал Андрей Чернявский из Центра развития Высшей школы экономики. Кроме того,власти РФ обсуждали в качестве альтернативы повышению налоговой нагрузки вопрос о расходовании средств Резервного фонда.

Минфин выступает категорически против — такой механизм поможет ненадолго, и непопулярные решения в налоговой политике все равно придется принимать, заявила первый замминистра финансов Татьяна Нестеренко.

Член комитета по налогам «Опоры России» Михаил Орлов уверен, что бизнес будет категорически против повышения налогов в любом виде и отреагирует поднятием цен и увольнениями. «Вместе с тем надо понимать, что расходование Резервного фонда на текущие задачи дает лишь временную передышку.

Если возникла острая необходимость в решении сиюминутных проблем, можно прибегнуть к резервам. Но они имеют свойство заканчиваться, поэтому в перспективе надо рассматривать в качестве источника пополнения бюджета только налоги, — пояснил он «Эксперт Online». – По-хорошему, надо провести аудит расходных обязательств бюджета и найти способы их сокращения».

Рост налоговой нагрузки от введения налога с продаж оценивается экспертами ЦМИ в 0,26% ВВП, от повышения НДС — 0,58%. Однако общий эффект для экономики будет более болезненным при введении налога с продаж, предупреждают. При повышении НДС на 2 п. п.

скачок цен не превысил бы 1,7%, при введении налога с продаж — максимум на 2,1%. Налог отразится в первую очередь на потребителях — производители просто повысят цены, уверен исполнительный директор Ассоциации компаний розничной торговли Андрей Карпов.

«При огромных оборотах рентабельность бизнеса торговых сетей невысока – порядка 5-7%, так что им ничего не останется, как переложить дополнительную нагрузку на плечи потребителей, — пояснил он «Эксперт Online».

– А для пополнения региональных бюджетов, надо активней выявлять сектора экономики, работающие в тени».

Скачок цен приведет к падению розничных продаж. В сценарии с повышением НДС на 0,8% это привело бы к вычету 0,3-0,4 п. п. из роста ВВП, а при введении налога с продаж на 1% вычет из роста ВВП — 0,5 п. п., оценивают эксперты ЦМИ. Если бы налог был введен в этом году, это привело бы к обнулению экономического роста.

Заместитель заведующего кафедрой корпоративного управления ВШКУ РАНХиГС Людмила Дуканич замечает, что не всегда попытки пополнить бюджет за счет увеличения налогового бремени увенчиваются успехом. «Конечно, это положительно скажется на региональных бюджетах, которые получат возможность собирать НСП.

Но это бремя падет на тот же объект, что и НДС, что не приветствуется в теории налогообложения, и в мировой практике сочетание этих налогов встречается очень редко.

Понятно, что бизнес переложит этот гнет на плечи потребителей, а поскольку доходы населения в последнее время почти не растут, это негативно скажется на экономике», — пояснила она «Эксперт Online».

Справка

Налог с продаж впервые появился в последние годы существования СССР в 1991 году и был отменен в России в 1992-м. В 1998 году он был введен снова — как региональный налог с максимальной ставкой в 5%.

С 2004 года он был отменен по решению Конституционного суда (в том числе из-за сложностей при определении объекта налогообложения).

Введение налога с продаж обсуждали в декабре 2012 года премьер Дмитрий Медведев, его первый зам Игорь Шувалов и тогдашний министр экономразвития, а ныне помощник президента Андрей Белоусов. Последний говорил, что в некоторых регионах можно взимать и НДС, и налог с продаж.

Источник: http://expert.ru/2014/08/1/nalog-s-prodazh-vozvraschaetsya/

Правительство отказалось от идеи введения налога с продаж :: Экономика :: РБК

В России не будут возрождать налог с продаж, заявил первый вице-премьер Антон Силуанов

Антон Силуанов (Фото: Владислав Шатило / РБК)

Правительство не будет вводить налог с продаж. Об этом заявил первый вице-премьер и министр финансов Антон Силуанов на сессии «Станут ли бюджетная и налоговая политика факторами экономического роста?» в рамках ПМЭФ-2018.

«Нет», — ответил глава финансово-экономического блока правительства на вопрос главы комитета Госдумы по бюджету и налогам Андрея Макарова, будет ли в России введен налог с продаж.

Налог с продаж — косвенный налог, фактически взимаемый с покупателей при покупке товаров и услуг.

В истории России уже были периоды, когда такой налог действовал — в конце 1980-х и 1990-х, налог с продаж отменили в 2004 году.

До 2004 года налог с продаж, который устанавливали регионы в пределах 5%, платили компании, продававшие товары гражданам: сумма налога включалась в конечную цену товара. При этом налог с продаж сосуществовал с НДС.

Первый вице-премьер вновь подтвердил, что выступает за сохранение ставки НДФЛ неизменной. Сейчас она составляет 13%. «Мы предлагаем не менять ситуацию с подоходным налогом», — сказал Силуанов. «Окончательное решение будет принимать правительство», — уточнил он.

Кроме того, отвечая на вопрос Макарова о пересмотре льготной 10-процентной ставки НДС, действующей для социально значимых товаров, продуктов питания и детских товаров, Силуанов подчеркнул: «Мы как Министерство финансов, как экономический блок против дополнительного обложения на детское питание».

Правительство сейчас «дошлифовывает» предложения по налоговой системе, говорил Силуанов. «Будут изменения, которые зафиксируем на предстоящие шесть лет. Здесь будут изменения, с одной стороны, и снижение налогов… таких сложных налогов в виде прямых налогов. Будут изменения и по другим частям», — сказал первый вице-премьер.

Например, правительство ускорит и облегчит для компаний возмещение НДС, пообещал Силуанов. «Мы ускорим возмещение НДС и снизим порог для компаний, которые могут пользоваться ускоренным возмещением НДС. Сегодня порог составляет 7 млрд руб., мы понизим до 2–3 млрд руб., сократим сроки проведения камеральной проверки для сокращения НДС», — сказал министр.

Компании могут рассчитывать на возмещение налога, когда покупают товар с учетом НДС. Сейчас Налоговый кодекс предоставляет организации право на ускоренный способ возмещения НДС, если она уплатила не менее 7 млрд руб. НДС, акцизов, налога на прибыль и налога на добычу полезных ископаемых в совокупности за три предыдущих года.

«Донастройку» налоговой системы в декабре 2016 года поручил проработать президент Владимир Путин. СМИ сообщали, что в правительстве обсуждались такие меры, как введение налога с продаж, повышение НДФЛ с 13 до 15%, снижение ставки страховых взносов с 30 до 22% с одновременным повышением НДС с 18 до 22%.

Источник: https://www.rbc.ru/economics/25/05/2018/5b07c8a89a79477e7bff94bd?story=5af980859a7947b069a0a9d3

Третье пришествие налога с продаж

17.07.2014«Ведомости»

Обсуждение вариантов налоговой политики последних месяцев заставляет заново вспомнить несколько ключевых моментов в новейшей истории нашей страны.

Последние годы существования СССР были отмечены повышением налогов на потребление и заработную плату. В конце 1990 — начале 1991 г.

власти Советского Союза пытались увеличить доходы бюджета: был введен налог с продаж, а также налог на фонд заработной платы, поступающий в фонд стабилизации экономики; была повышена до 26% ставка отчислений на социальное страхование, введены изъятия амортизационных отчислений предприятий.

Это было необходимо в условиях одновременной стабилизации поступлений основных источников доходов бюджета (платежи из прибыли и налог с оборота) и увеличения объема государственных расходов в силу увеличения социальных выплат и ценовых субсидий.

Советский налог с продаж представлял собой максимально упрощенный НДС, взимался на всех стадиях продажи и производства товаров и услуг, кроме экспорта, и уплачивался в бюджет в виде разницы между суммой налога, полученного от покупателя, и суммой налога, уплаченной продавцу.

История вопроса

На первом этапе налог с продаж отдельно выделялся в цене при розничных продажах. Доходы от налога распределялись между союзным и республиканскими бюджетами. По итогам 1991 г.

они составили 0,34% ВВП в союзный бюджет и 1,3% ВВП в бюджет РСФСР (Синельников-Мурылев. Бюджетный кризис в России: 1985-1995 гг. 1995).

При проведении российской налоговой реформы налог с продаж был заменен на НДС со ставкой 28%, доходы от которого по итогам 1992 г. составили 11,1% ВВП.

Второй раз налог с продаж был введен в России в 1998 г. уже в более рафинированном виде — он взимался только на стадии розничных продаж и не предполагал вычетов уплаченного налога. Однако условия его введения были похожи на начало 1990-х гг.

— резкий рост дефицита федерального бюджета и необходимость мобилизации дополнительных доходов, в том числе как условие для привлечения кредитов международных финансовых организаций. Сразу после введения, в 1998 г., поступления от налога составили менее 0,01% ВВП. Позже, в 2000-2002 гг.

, при максимальной налоговой ставке в 5% доходы составляли не более 0,5% ВВП. Иными словами, эффективная налоговая база (т. е. доля ВВП, облагаемая налогом) составляла лишь 10%.

И это при том, что объем розничного товарооборота (без учета стоимости предоставленных услуг, но включая продажи товаров, при реализации которых налог не взимался) был эквивалентен 32-34% ВВП.

https://www.youtube.com/watch?v=bF9QKGTA3XY

Низкая бюджетная эффективность налога с продаж существенно усугублялась тем, что его поступления концентрировались в ограниченном числе регионов.

Так, по данным о поступлении налогов и сборов в бюджетную систему России в последние годы существования налога с продаж, из общей суммы налога с продаж, поступившей в бюджетную систему, например, в 2002 г. (50 млрд руб.

), около 36% поступило в бюджет города Москвы, более 10% — в бюджет Московской области и 8% — в бюджет города Санкт-Петербурга.

Максимальные доходы от налога в расчете на душу населения превышали минимальные более чем в 80 раз, а среднее значение душевых доходов от налога по 10 регионам с максимальным уровнем превышало аналогичный показатель по 10 регионам с минимальной обеспеченностью (за исключением субъектов Федерации, не взимающих данного налога) более чем в 27 раз.

Точку в истории «второго пришествия» налога с продаж в России поставил Конституционный суд. В своем определении от 14 января 2003 г. № 129-О он установил, что взимание налога с продаж со стоимости товаров, которые покупаются индивидуальными предпринимателями, является противоречащим Конституции.

На деле выполнение требований этого определения создает непреодолимые (или преодолимые за счет очень высоких административных издержек) сложности в администрировании налога.

Так, буквальное следование ему предполагает, что любой розничный магазин для налоговых целей должен осуществлять проверку как статуса покупателя (является ли он индивидуальным предпринимателем), так и направление использования приобретаемых товаров.

И даже в случае введения такой проверки остается непонятным, взимать ли налог с продаж в таких магазинах, как Metro и Selgros, не предполагающих продажу товаров не предпринимателям.

Но, даже несмотря на решение Конституционного суда, отмена налога была связана с чрезвычайно высокими политическими и экономическими издержками.

В Государственной думе и правительстве несколько раз рассматривались варианты его сохранения.

Однако в итоге на основании не в последнюю очередь сопоставления затрат на налоговое администрирование и выгод от налога он утратил силу с 1 января 2004 г.

Сложный налог

Впрочем, к 2014 г. оказалось, что принятые в силу различных причин расходные обязательства опять существенно превышают возможные доходы (правда, ограниченные с учетом «бюджетного правила»).

Причем речь идет о ежегодных суммах несбалансированности под триллион рублей.

И вновь на помощь приходит не забытый еще налог — обсуждается, что предоставление регионам права вводить налог с розничных продаж по ставке до 3% позволит привлечь в бюджетную систему около 200 млрд руб. ежегодно.

Однако даже если предположить, что ситуация с налоговым администрированием розничной торговли в России сейчас существенно лучше, чем семь и тем более 14 лет назад, и это позволит получить больше доходов, более равномерно распределенных по стране, то нельзя забывать, что налог с продаж сам по себе обладает рядом существенных недостатков.

Во-первых, несмотря на распространенное мнение о простоте взимания, на практике этот налог создаст серьезные проблемы администрирования и приведет к реальному увеличению нагрузки на малый бизнес.

В отличие от НДС налог с продаж берется только на стадии конечного потребления (т. е. розничной продажи), а следовательно, налоговым органам придется перестраивать свою работу с тем, чтобы контролировать уплату налога сотнями тысяч розничных торговых точек. Соответственно, потенциальные возможности уклонения от налогообложения возрастают.

Если учитывать, что для достижения желаемого бюджетного эффекта налогом должны облагаться все розничные продажи без исключений, налогоплательщиками должны стать все субъекты предпринимательской деятельности, которые в настоящее время уплачивают налоги по упрощенной системе (УСН, патентная система налогообложения) либо вообще не имеют обязанности вести учет выручки и использовать контрольно-кассовую технику (единый налог на вмененный доход). Соответственно, возникнет необходимость в реформе режимов налогообложения для малого предпринимательства, в создании правил разграничения в налоговых целях продаж товаров и услуг для целей конечного потребления и производственных целей и т. д. Здесь необходимо отметить, что в России субъекты малого предпринимательства формируют более половины всего оборота розничной торговли, при этом только 22-25% оборота розничной торговли осуществлялось через сетевые форматы торговли, которые в основном не применяют спецрежимы.

Таким образом, введение налога с продаж означает увеличение не только налоговой, но и административной нагрузки на сектор, обеспечивающий существенную долю объема розничных продаж.

Во-вторых, в современной экономике введение налога с продаж будет означать усложнение налогового администрирования не только для малого бизнеса, но и для прочих экономических агентов.

Так, в соответствии с логикой налога с продаж как налога на конечное потребление, а также в соответствии с определением Конституционного суда товары, которые приобретаются для предпринимательской деятельности, следует исключать из перечня облагаемых.

Собственно, этот факт и приводит к тому, что в практике зарубежных стран, как правило, налог с продаж со временем приобретает черты, характерные для НДС: обычно это те или иные формы возмещения уплаченного налога лицам, которые в соответствии с конструкцией налога не должны его уплачивать (в частности, индивидуальные предприниматели). Возмещение возникает из-за того, что возможности налогового администрирования не позволяют достоверно разграничить операции, подлежащие налогообложению, и операции, не подлежащие налогообложению, иным способом.

При отсутствии механизмов возмещения взимание налога с продаж может приводить к каскадному эффекту, когда реализация одного и того же товара облагается налогом несколько раз.

Однако эти свойства (возмещение уплаченного налога) уже характерны для другого налога — НДС. При всех его сложностях как налогоплательщики, так и налоговые органы уже обладают набором необходимых навыков, связанных с уплатой налога и контролем за исполнением налогового законодательства.

Введение налога с продаж создаст необходимость выработки и апробации совершенно новых подходов и навыков. Кроме того, возникнут издержки, связанные с необходимостью администрировать два налога вместо одного.

В результате административные издержки будет нести не только бизнес, для которого усложняется отчетность, но и государственный сектор, на который ложится дополнительная нагрузка администрирования двух налогов.

В-третьих, обсуждаемый вариант — это одновременное существование НДС и налога с продаж. Но такой вариант является самым плохим с точки зрения затрат на налоговое администрирование.

Российская ситуация здесь отличается, например, от Канады, где одновременно взимаются оба налога, однако их администрирование разграничено между федеральным и субнациональным уровнями власти.

Когда оба налога с одной и той же налоговой базы собираются единой налоговой службой, подобный шаг существенно повышает административные издержки. Если эти издержки не компенсировать, могут пострадать поступления других налогов — и в первую очередь налога на добавленную стоимость.

В-четвертых, введение налога может привести к росту цен в секторах потребительского рынка с низким уровнем конкуренции, что всегда особенно болезненно для малообеспеченных слоев населения.

Вообще, российскую ситуацию можно признать уникальной: у нас была возможность провести полноценный эксперимент в области налоговой политики по введению налога с продаж — причем дважды за сравнительно короткий период времени и в различных условиях. Мало у кого есть такая возможность. Однако негативные результаты этого эксперимента не мешают российским властям раз в семь лет возвращаться к введению налога с продаж.

Что будет, если решение снова ввести налог будет принято? Можно только предполагать. Но не хотелось бы, чтобы, как дважды в прошлом, за введением налога последовал кризис, аналогичный событиям августа 1998 г. и тем более августа 1991 г. Впрочем, не хотелось бы не только мне. Да и российская экономика, несмотря на все реформы, продолжает существовать.

Источник: http://taxpravo.ru/blog/statya-353438-trete_prishestvie_naloga_s_prodaj