Кто такие самозанятые граждане

Многие граждане РФ, которым попросту надоело работать на кого-то, предпочитают самостоятельно заниматься улучшением своего финансового благосостояния.

При этом многие из них продолжают работать в тени и не знают о том, как легализовать свою деятельность. С недавнего времени на территории РФ можно получить патент для самозанятых граждан и уплачивать налоги по упрощенной схеме.

Но что это за патент? Регулируется ли он какими-то нормами закона? Как его получить?

Что означает статус самозанятого гражданина. Законодательное регулирование вопроса

Под определением “самозанятость” подразумевается осуществление предпринимательской деятельности, только с небольшим нюансом: предприниматель работает сам на себя. Простыми словами, у него нет сотрудников, и он уплачивает налоги по упрощенной схеме.

К самозанятым можно отнести любых граждан, которые ведут предпринимательскую деятельность и получили статус индивидуального предпринимателя, включая адвокатов и нотариусов.

Несмотря на то, что самозанятость становится популярной на территории РФ, ее правовой статус еще до сих пор точно не определен на законодательном уровне. В планах Правительства РФ исправить это до начала лета 2017 года.

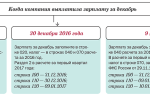

30 ноября 2016 года был принят закон №401, который позволил внести корректировки в Налоговый Кодекс, в частности в статью №217.

Согласно этим изменениям, некоторые самозанятые граждане освобождаются от уплаты налогов до 2019 года. В частности речь идет о таких сферах деятельности, как:

- услуги по уходу за несовершеннолетними детьми, больными, за гражданами, чей возраст превышает 80 лет;

- услуги по предоставлению репетиторства;

- услуги по уборке помещений;

- для тех граждан, которые ведут домашнее хозяйство с целью дальнейшей реализации.

После принятия данного законопроекта, Валентина Матвиенко (спикер Совета Федерации) выступила со своей речью. По ее мнению, закон №401 также является недоработанным, и любой человек, с ее слов, предприниматель (это касается и самозанятых) или же простой работник обязаны выплачивать страховые взносы, включая отчисления на свое медобслуживание.

Отличительные особенности от ИП

В первую очередь необходимо понимать, что определение самозанятость легко можно спутать с индивидуальным предпринимательством, однако отличия все-таки есть, пускай даже и незначительные.

Самозанятые граждане включают в себя такие ключевые отличия, как:

- они имеют полное право осуществлять работу по оформленному патенту, и параллельно совмещать разные режимы налогообложения невозможно;

- они не имеют право нанимать персонал;

- для самозанятых граждан существует только определенный вид деятельности, которым они вправе заниматься по патенту. При этом сфера деятельности практически любая;

- отсутствует необходимость в предоставлении налоговой отчетности;

- отсутствует обязанность в использовании контрольно-кассовой техники.

Стоит также отметить, что согласно Федеральному закону для самозанятых граждан необходимо только приобрести патент и все.

Однако органы налоговой инспекции настаивают на том, чтобы граждане подавали заявление на регистрацию в течение 10 календарных дней до того момента, когда они начнут осуществлять свою работу.

Более того, при подаче заявления необходимо будет оплатить госпошлину.

По статистике на территории РФ сегодня порядка 16 миллионов граждан считаются якобы безработными, но при этом получают свой доход от не оформленной предпринимательской деятельности.

При этом каждый из них вправе приобрести патент, если он работает в такой сфере:

- репетиторство;

- услуги няни;

- оказывают услуги парикмахерского дела, в том числе и маникюра, педикюра;

- швеи, которые предоставляют услуги на дому;

- продавцы, которые реализовывают продукцию, выращенную на своем земельном участке;

- шоферы;

- фотографы;

- независимые журналисты;

- копирайтеры;

- мастера по ремонту и обслуживанию бытовой техники, включая компьютеры, с предоставлением услуг ремонта на дому заказчика;

- мастера по ремонту различных ювелирных изделий;

- граждане, которые предоставляют услуги по аренде жилья (она должна быть в их собственности).

Стоит отметить, что данный перечень не является исчерпывающим. Подробный список можно узнать на официальном сайте налоговой службы.

Как оформить статус самозанятого гражданина

Прежде чем приступить к оформлению патента на самозанятость, необходимо помнить о том, что есть небольшие ограничения.

В частности основными требованиями для граждан являются следующие:

- граждане нашей страны имеют право на получение патента для самозанятости исключительно в тех сферах деятельности, которые закреплены в Налоговом Кодексе РФ;

- граждане не должны иметь статус индивидуального предпринимателя;

- обязательное наличие гражданства Российской Федерации;

- обязательное соблюдение правил оформления патентов. Под эти подразумевается наличие полного пакета документов, которые нужны для оформления.

При возникновении ситуации, когда граждане нашей страны нарушили данные требования либо же начали параллельно осуществлять трудовую деятельность, которая не указана в патенте, налоговая инспекция имеет полное право аннулировать выданный документ на самозанятость и более того, привлечь к административной ответственности.

Получение патента

В том случае, когда житель нашей страны принял решение о необходимости в оформлении патента, ему необходимо:

- собрать необходимый пакет документов;

- обратиться в налоговый орган;

- написать заявление на его оформление и выдачу;

- оплатить и получить патент.

Если говорить о необходимом пакете документов, то он заключается в следующем:

- паспорт заявителя;

- заявление – пишется в самом налоговом органе при обращении;

- документ, который подтверждает отсутствие статуса индивидуального предпринимателя.

После этого, физическое лицо вправе получить патент для своей самозанятости. Но здесь стоит обратить внимание на некоторые нюансы. В частности это касается территориального вопроса.

На сегодня, патент предоставляется в том регионе, в котором проживает претендент на его получение. Если говорить простыми словами, то если в паспорте указана прописка в Воронеже, то патент будет действовать только в этом регионе.

Оформить патент в другом регионе, если человек в нем не проживает, невозможно.

Но вскоре ожидается внесение поправок в законодательные акты, которые искоренят эту особенность.

Период действия патента для самозанятых

При оформлении патента необходимо обращать внимание на то, что он имеет свой период действия. На сегодня он предоставляется на срок от 1 месяца до 1 года. При этом чиновники утверждают, что патент может быть предоставлении и на 1 день.

Отличительной особенностью этого патента от ИП принято считать то, что предприниматели вынуждены совершать оплату налогов без каких-либо приостановок, в то время как самозанятые граждане могут приостановить выплаты налогов, если, к примеру, они находятся на больничном и этому есть медицинское подтверждение (медицинская справка о том, что с такого то числа и по такое он находился на стационарном лечении).

Уплата налогов и других взносов

В действующем законодательстве четко указано, что самозанятые граждане обязаны уплачивать налог в тот момент, когда оформляется патент, сразу одним платежом.

На сегодня предполагается, что размер патента будет составлять в 2017 году порядка 20 тысяч рублей.

В эту сумму будет включено:

- 10 тысяч рублей – это будет уплата именно налога, которая идет в региональный бюджет, где работает самозанятый;

- 9 тысяч рублей – идет на взнос в Пенсионный Фонд;

- 1 тысячи рублей – идет на оплату взноса в Фонд обязательного медицинского страхования.

При этом необходимо обращать внимание на тот факт, что в зависимости от региона проживания сумма может варьироваться в меньшую и в большую сторону.

Стоит отметить, что на текущий момент никаких дополнительных налогов не предусмотрено.

Более того, вне зависимости от того, увеличивается доход самозанятых граждан во время действия патента либо же остается неизменным, сумма налоговых сборов не меняется.

Сама по себе налоговая база определяется как денежное выражение ориентировочного дохода самозанятого человека за календарный год. На текущий момент сумма годового дохода не может превышать 1 миллион рублей. В последующих годах ожидается индексация, однако на какой процент она будет увеличена еще неизвестно.

На данный момент четких определений как самого понятия самозанятого человека в РФ, так и порядка взимания налога с них еще не существует. Все еще более чем относительно.

О самозанятости населения РФ рассказано в следующем видеосюжете:

Рекомендуем другие статьи по теме

Источник: http://posobie-help.ru/subsidii/business/samozanyatye-grazhdane.html

Государство начало следить за самозанятыми. Чего ждать няням, электрикам и кондитерам?

Для тех, кто работает на дому, соцсети стали идеальным инструментом продвижения: именно там можно за считанные минуты найти маникюршу, которая приедет домой и сделает все дешевле, чем в салоне, или купить домашний торт. Но такая схема не нравится не только государству, но и крупному бизнесу.

В апреле с критикой «псевдопредпренимателей» выступила владелица сети «Бахетле» Муслима Латыпова — она пожаловалась на домашних кондитеров, отбирающих объемы у ее бизнеса. Предпринимательница уточнила, что беспокоится не только за себя, но и за покупателей, а также за казну: домашние кондитеры не соблюдают санитарные нормы и не платят налоги.

На прошлой неделе в Твери налоговики пришли домой к кондитеру, которого нашли через соцсети, и заставили его предоставить декларации о доходах за последние два года. Государство всерьез взялось за микроскопический незарегистрированный бизнес и, по словам экспертов, готовит для самозанятых не только кнут, но и пряник.

[su_quote]

А вот Instagram-кондитерам, скорее всего, придется забыть о тортиках: заработать дома таким образом легально просто невозможно.

Самозанятые граждане не хотят легализоваться даже несмотря на временное освобождение от уплаты налогов. Президент Владимир Путин пообещал упростить регистрацию для них до «одного клика».

Самозанятыми закон называет нянь, уборщиц, репетиторов, электриков, фотографов, переводчиков — это граждане, «не являющиеся индивидуальными предпринимателями и оказывающие без привлечения наемных работников услуги физическому лицу для личных, домашних или других подобных нужд».

Все они могут приобрести патент и встать на учет в налоговой без создания юрлица, чтобы получить льготы, но не торопятся этого делать.

Официальные цифры говорят, что в России самозанятых очень много: по оценке Росстата, около 15 млн. При этом, по данным ФНС, по состоянию на 1 марта 2018 года зарегистрироваться в качестве индивидуального предпринимателя захотел 1281 человек.

Домашние кондитеры или рукодельницы, продающие свои изделия, к самозанятым не относятся, потому что производят и продают продукт, а не оказывают услуги. Они могут регистрироваться только как ИП.

Эксперт по трудовому праву и государственный инспектор труда Федеральной службы по труду и занятости Ольга Ерошенкова объясняет, что по закону даже те, кто продает по несколько тортов в месяц, и не платит за это налоги, являются нарушителями.

«Не все много зарабатывают, но правила едины для всех», — говорит она.

Мамы с тортами против всех

Кондитеры, шумиха вокруг которых за последние недели поднималась уже дважды, обмениваются в интернете страшилками о проверках Роспотребнадзора и объясняют друг другу, как все сделать по закону (спойлер: на домашней кухне — никак). Оборот домашних кондитерских составляет от 15 тыс. рублей до 100 тыс. рублей в месяц, выяснил Inc., поговорив с несколькими кондитерами.

Домашняя кухня никогда не подойдет для кондитерского производства, которое регулирует очень строгий СанПиН. Нужен отдельный холодильник, яйцебитная комната, миксер для крема с охлаждением, стеллаж для хранения продукции, обязательно кафельные полы. У кондитера должна быть медкнижка, должна быть пройдена вакцинация.

Елена Становова

шеф-кондитер ресторана ERWIN

Кухня — это зона повышенной опасности, это лаборатория. Дома, к сожалению, невозможно добиться хорошего уровня организации процесса. Там дети, кошки, собаки. Нет возможности организовать товарное соседство, нет возможности хранить продукты, полуфабрикаты и готовые изделия.

Чтобы все было правильно, нужно открыть ИП, получить сертификаты соответствия на каждый торт или пирожное. Гипотетически нужно было бы получить разрешение от проверяющих органов (пожарная, СЭС…) на возможность производить кондитерку дома — но такого разрешения они никогда не дадут. И толку тогда от ИП, если ты не можешь работать на дому.

Только снимать отдельное помещение, а это совсем другие расходы — это уже малое производство.

На домашних кондитерах можно сделать бизнес, объединив их и решив их административные проблемы и сложности с полноценным цехом. Кондитер Ольга Сергеева два года назад после рождения ребенка занялась домашними тортами, но на кухне было тесно, и она решила превратить это в настоящий бизнес.

Сергеева открыла кондитерскую студию «Дом полный ромашек» и наняла на работу мам в декрете. «На практике оказалось, что те, кто уже работает на дому и имеет своих постоянных клиентов и более-менее стабильный доход, не заинтересовались этим предложением.

Я обучила сотрудниц с нуля, но проработали они недолго — не чувствовали ответственности за свою работу, все делали медленно и некачественно», – рассказывает Сергеева. В итоге предпринимательница взяла на работу опытных кондитеров, но через полгода все равно закрыла студию. Месячный оборот предприятия составлял около 200 тыс.

рублей, но были постоянные непредвиденные расходы и стресс не оправдывался материально. «Я сделала много ошибок, но считаю, что сама идея неплохая, надо просто искать другие формы оплаты например. У меня был фикс, это не сработало», – говорит Ольга.

Пряник для репетиторов и нянь

В России самый низкий в мире процент самозанятых — до 5 млн человек, оценивает доцент департамента социологии ВШЭ Денис Стребков. Но этот класс очень полезен для государства: эти люди сами берут ответственность за себя, выживают, заботятся о пенсии. Это буферная зона, которая увеличивается в кризис. И государству выгодно ее легализовать и учесть.

Государство смотрит на самозанятых формально, и это самая главная проблема, уверен сооснователь онлайн-сервиса поиска исполнителей YouDo Алексей Гидирим.

Сейчас министерства поняли, что к гражданам нужен другой подход, объясняет он: «Нельзя просто так заставить их потратить часть заработка на покупку патента: сложно объяснить им, зачем это нужно делать.

Независимым работникам не очевидна возможная выгода от уплаты налогов, если ранее они этого не делали».

Обнаружив, что метод кнута не срабатывает, власти попробовали поменять его на пряник: сделать так, чтобы самозанятым стало выгодно легализоваться. На сегодняшний день работа министерств с самозанятыми выглядит очень здраво, оценивает Гидирим. Получение нового статуса должно быть максимально простым, без походов в налоговую и бюрократии.

Пока не ясно, как государство планирует поступать с агрегаторами самозанятых (YouDo, Profi). В идеале нужно сделать так, чтобы безналичная выплата самозанятому через платформу осуществлялась по правилам выплаты от юридического лица индивидуальному предпринимателю.

Например, вы — ресторан и у вас есть масса потребностей: скажем, мытье окон или обслуживание кондиционеров. И если вы, минуя посредников, сможете через платформу заказывать такие услуги, это будет выгодно всем.

При этом ресторан не станет налоговым агентом при выплате НДФЛ и социальных взносов в пользу государства, сохраняя экономику заказа.

Сейчас самозанятым предлагают встать на учет и вести деятельность легально, не уплачивая налогов. Такой режим будет действовать до 2019 года. По его окончании придется либо зарегистрировать бизнес и стать индивидуальным предпринимателем, либо уплачивать НДФЛ по ставке 13%.

Впрочем, даже налоговые каникулы самозанятых не привлекают. «В нашем случае в одну категорию записали и тех, кто занимается нерегулярными подработками, имея при этом основное место работы, и тех, кто занимается «подработками» на регулярной основе, не имея работы и не декларируя никаких доходов.

«Отбеливать» нужно вторую группу, но регуляторными мерами эффекта не добиться, как и налоговыми каникулами, — они и так на вечных каникулах, а помимо налогов есть еще и взносы во внебюджетные фонды и штрафы за несвоевременное предоставление отчетности.

Зачем им это? Лучше оставаться в «тени» и дальше», — объясняет ведущий научный сотрудник Института социального анализа и прогнозирования РАНХиГС Александра Полякова.

Как самозанятым вести себя сейчас

Если вы печете торты (и нашли полноценную кухню, которая подходит под стандарты), делаете брошки или магнитики, зарегистрируйте бизнес — вы не самозанятое лицо.

У тех, кто работает на дому и не вписывается в закон о самозанятых (мастера-рукодельники, кулинары, фермеры), есть только один выход — регистрация бизнеса, говорит эксперт «Деловой России» Марина Зайкова.

Это касается и тех, кому такая занятость не приносит больших денег. Платить налоги должны все.

Помните, что вас могут проверить в любой момент. Цель государства — вывести из тени любой незарегистрированный бизнес. Случай в Твери показал, что налоговая может постучать в двери к тем, кто этого не ожидал.

Помимо налоговиков предпринимателем могут заинтересоваться полиция, местные органы министерства по антимонопольной политике или управление Роспотребнадзора.

Поводом для проверки может стать что угодно: жалоба соседей, реклама, которую предприниматель разместил в соцсетях.

За нелегальный бизнес можно понести налоговую, административную и уголовную ответственность. Уголовная ответственность наступает, если предприниматель получает доход от 1,5 млн рублей и более.

Большинству домашних предпринимателей грозят административная и налоговая ответственность, объясняет управляющий партнер компании «Закон и налоги» Алексей Гатин.

Тому, кого настигла проверка, придется заплатить налоги как физлицу, а также штрафы — за уклонение от уплаты налогов (10% от доходов, но не менее 40 тыс. рублей) и ведение бизнеса без регистрации (до 2 тыс. рублей).

Если вы решили легализоваться как самозанятый, подайте уведомление о своей деятельности в ФНС. До конца 2018 года ни НДФЛ, ни страховые взносы платить не нужно.

При этом Минфин уже предложил ввести для самозанятых особый налоговый режим: совместно с ФНС ведомство решило, что ставка налога должна составлять от 3% до 6% (в зависимости от того, кому оказываются услуги, — физлицу или юрлицу).

Платить такой налог смогут не только няни, домработницы и репетиторы: «Предлагаем установить список видов деятельности, которые не подпадают под работу самозанятых: торговля маркированными товарами, недвижимость, — а все остальное подпадает», — объяснял замминистра финансов Илья Трунин.

Источник: https://incrussia.ru/understand/gosudarstvo-nachalo-sledit-za-samozanyatymi-chego-zhdat-nyanyam-elektrikam-i-konditeram/

Налог на профессиональный доход: платить или нет?

Налог на профессиональный доход – это инновационный налоговый режим, который разрабатывался с целью привлечения самозанятых граждан к «выходу из тени», официальной регистрации в органах ФНС.

По словам представителей Минтруда, новый режим обеспечит благоприятные условия для представителей малого бизнеса.

Если обсуждать, что такое самозанятость, то это форма деятельности, оплата за которую поступает непосредственно от заказчика исполнителю.

Кто относится к самозанятым гражданам?

Нормативный акт о самозанятости в России начал разрабатываться еще в 2016 году, а принят был только в январе текущего года. В разных источниках приводятся разные цифры количества самозанятых людей от 20 до 25 млн. человек. Конечно, у государства есть к ним ряд претензий:

- Отсутствие какой-бы то ни было регистрации.

- Невозможность учесть размер доходов.

- Отсутствие отчислений с прибыли в государственный бюджет.

По факту получается, что огромное количество трудоспособных граждан не платит в бюджет вообще ничего. В связи с этим и появилась идея разработать закон такого рода. Изначально планировалось совместить его с Законом о тунеядстве, но на данном этапе от его принятия отказались.

Теперь разберемся, что означает термин «самозанятый гражданин»?

Итак, самозанятые граждане – это физ. лица, которые не занимаются наймом сотрудников для выполнения работы, имеют патент, разрешающий заниматься тем видом деятельности, по отношению к которому применяется патентная система. Говоря простым языком, это люди, которые предпочитают работать на себя, а не делиться доходами с государством.

Доход этой категории граждан складывается из двух частей:

- выручка, полученная от основной деятельности;

- прибыль от используемого в деятельности капитала.

Деятельность этих граждан можно считать предпринимательской, одновременно с этим к ИП они не относятся.

ИП не является синонимом самозанятости. Во-первых, самозанятые лица работают лишь на предусмотренном для них патенте и совмещать этот процесс с другими налоговыми режимами нельзя.

Самозанятым можно вести только ту деятельность, которая прописана в патенте. Составлять большой объем отчетности для налоговой им не нужно, это плюс. Книга учета доходов и расходов не нужна, контрольно-кассовая техника тоже.

Чем могут заниматься самозанятые граждане?

Вообще, таких видов деятельности можно назвать много. Например:

- репетиторство;

- копирайтинг;

- частный извоз;

- уборка помещений;

- проведение ремонтных работ;

- услуги няни;

- получение дохода от гостиниц для питомцев;

- дизайнерские услуги.

Этот перечень далеко не исчерпывающий, его можно долго продолжать. Но в проект закона вошли только несколько категорий:

- присмотр за лицами, которым необходим постоянный контроль и уход;

- репетиторы;

- люди, зарабатывающие на уборке квартир и ведении домашнего хозяйства.

Читайте также! Отмена госпошлины за регистрацию ИП и ООО в 2019

Каждый регион обладает правом пополнить список, но для этого придется принять специальный региональный закон. С другой стороны, категории из списка могут воспользоваться полной налоговой амнистией и не бояться, что их привлекут к ответственности, а деятельность признают незаконной.

Если судить по уже прошедшему времени в текущем году, специалисты отмечают, что кардинальных изменений в ситуации с самозанятыми не произошло. Люди не спешат заявлять о себе и отдавать государству часть дохода.

Президент РФ уже много раз поднимал эту тему, поэтому до конца года вполне могут произойти какие-то нововведения.

Безусловно, у такого явления есть плюсы:

- Человек получает легальный статус предпринимателя.

- Можно пользоваться кредитными программами для ИП.

- В случае нарушения контрагентом условий договора можно на законных основаниях обратиться в судебные органы.

- Фиксируется трудовой стаж.

- Увеличиваются пенсионные накопления.

- Можно становиться участником государственных программ поддержки малого бизнеса.

Есть и минусы, из-за которых приобретение патента не становится массовым явлением:

- Нежелание находиться под «всевидящим оком» ФНС.

- Неуверенность в поддержке государства.

- Неясность, какие перспективы принесет статус самозанятого гражданина.

- Слабая проработка Закона о самозанятых гражданах.

У Правительства РФ есть понимание, что для массового выхода людей из теневого сектора экономики им нужно предложить выгодные условия. Если просто повышать штрафы и ужесточать наказание, это не улучшит процесс регулирования сфер деятельности, прописанных в законе.

Когда начинать платить?

Граждане РФ оплачивать новый налог начнут с 01.01.2019 года. Тестирование проекта будет осуществляться в нескольких регионах страны:

- Калужской области.

- Московской области.

- В Москве и Татарстане.

Платить налог будут те самозанятые граждане, годовой доход которых не более 10 млн рублей в год. Для тех, кто оказывает услуги обычным гражданам, предполагается, что ставка по налогу составит 3%, если же предприниматель сотрудничает с организациями – 6%.

Специальный налоговый режим будет актуален не только для физ. лиц, но и для организаций. К примеру, с 01 января следующего года они будут уплачивать налог на дополнительный доход от добычи углеводородов. Весь процесс уплаты будет регулироваться НК РФ, в частности, статьей 25.4.

Читайте также! Повышение НДФЛ в 2018-2019 году

[su_quote]

Платить налог можно будет, используя приложение для смартфона, которое уже представили налоговики. Оно работает по принципу онлайн-кассы, то есть сумма налога со счета гражданина спишется в автоматическом режиме, а данные сразу поступят в ИФНС. Благодаря такому приложению сдавать отчетность предпринимателю не потребуется.

Если эксперимент пройдет на должном уровне, то с 01.07.2019 он будет действовать на всей территории нашей страны.

Как получить статус самозанятого?

Чтобы это сделать, человек должен соответствовать нескольким критериям:

- Не быть ИП.

- Не привлекать к своей деятельности наемных работников.

- Оказывать услуги в личных и бытовых целях.

Если есть желание осуществлять деятельность в статусе самозанятого, следует уведомить об этом налоговую. Для этого:

- Можно посетить отдел ФНС по месту жительства лично.

- Отправить через Почту России заказное письмо с уведомлением.

- Подать заявление через представителя по доверенности.

- Отправить заявление через сайт ФНС, используя электронную подпись.

Бланк заявления можно распечатать с официального сайта налоговой службы либо взять его лично в любом отделении.

Для оформления патента потребуется собрать и предоставить в ФНС пакет документации, который включает в себя:

- Паспорт заявителя.

- ИНН.

- Выписка из ЕГРИП, подтверждающая, что статуса ИП у гражданина нет.

Документы передаются сотруднику ФНС под роспись.

После прохождения процедуры постановки на учет, человек получит патент, дающий ему право вести микробизнес, а гражданин официально становится предпринимателем.

Стоимость патента и куда идут эти деньги?

Самозанятые граждане, не имеющие статуса ИП, должны будут заплатить за патент 20 000 рублей. Из этой суммы 10 000 забирает региональный бюджет, 9 000 – ПФР, 1 000 рублей отчисляется на медицинское страхование. Платеж единовременный, а делит и перечисляет деньги казначейство. Все это занимает 10 дней с даты покупки патента.

Какова ситуация в настоящее время?

По состоянию на 01.01.2018 года признали себя самозанятыми менее тысячи человек – по всей Российской Федерации. В марте ситуация несколько изменилась и регионы расширили списки видов деятельности. В них включили:

- строительные и отделочные работы;

- фотографирование;

- ремонт компьютерной и бытовой техники;

- парикмахерские услуги;

- выпас скота.

Когда все недоработки в НК РФ, касающиеся самозанятых граждан, будут устранены, на данный момент неизвестно. Ближайшие несколько лет будут тестовым периодом, предполагается, что полномасштабное внедрение закона произойдет не ранее 2019-2022 гг.

Источник: http://vesbiz.ru/nalogi/nalog-na-professionalnyj-doxod.html

«Результат не тот, на который рассчитывали». В Татарстане нашлось 29 самозанятых

Однако правительство уже придумало для них налог. Его обкатают на Москве, Московской, Калужской областях и Татарстане

Чиновники почти определились с параметрами нового налога для самозанятых: его ставка может составить 4% от выручки по операциям с физическими лицами и 6% — с юридическими.

В 2019 году налог обкатают на Москве, Московской, Калужской областях и Татарстане. Предыдущие попытки вывести граждан из тени провалились: оказалось, что в налоговую предпринимателей не заманишь даже льготами.

Подробнее — в материале «Реального времени».

1 августа первый замминистра экономики Татарстана Рустем Сибгатуллин встретился с журналистами, чтобы рассказать, к чему пришла дискуссия о мерах легализации самозанятых граждан. Разные варианты этих мер чиновники обсуждают давно, в обсуждениях участвовали Минфин, Минэкономразвития, Минтруд, Минюст и ФНС; сейчас этот процесс вошел в финальную стадию, но остается много белых пятен.

По словам Сибгатуллина, власти почти определились с параметрами нового налога на профессиональный доход (НПД) — фактически это не налог, а отдельный налоговый режим, который создается специально для самозанятых.

Предполагается, что ставка по нему будет составлять 4—6% от выручки с каждой операции (4% — в случае операций с физическими лицами, 6% — с юридическими).

Никаких других налогов платить будет не нужно, как и регистрироваться в качестве индивидуального предпринимателя.

НПД одновременно сочетает в себе две функции — налога с дохода и обязательного взноса во внебюджетные фонды. К примеру, если общая ставка равна 4%, то 2,5% из них составит налог, а остальные 1,5% пойдут на страховые взносы.

Взносы в свою очередь будут делиться на 1,25% (пенсионное страхование) и 0,25% (обязательное медицинское страхование). При ставке 6% налоговая часть составит 4,5%, а страховые взносы — те же 1,5%.

Впрочем, общая ставка налога на профессиональный доход может оказаться единой: чиновники пока не решили, надо ли выделять операции с юрдицами в отдельную категорию.

По словам Сибгатуллина, власти почти определились с параметрами нового налога на профессиональный доход. Фото mert.tatarstan.ru

Для учета операций создается мобильное приложение, которое, как сказал замминистра, поможет достичь «экономически справедливого» исчисления налогов.

Приложение позволит удаленно взаимодействовать с налоговыми органами, отсылая туда чеки после транзакций. В конце каждого месяца приложение будет выдавать информацию о сумме начисленного налога.

По желанию предпринимателя налог будет либо автоматически списываться со счета, либо уплачиваться обычным способом.

Создать сервис, благодаря которому можно «буквально одним кликом» зарегистрировать бизнес и проводить операции, в марте поручил президент Владимир Путин.

В послании Федеральному собранию он заявил, что индивидуальные предприниматели и самозанятые должны быть освобождены от отчетности: «Знаете, это все такая рутина, на первый взгляд, — но эта рутина и не позволяет нам энергично двигаться вперед».

Белые пятна

Налог для самозанятых сначала обкатают на четырех пилотных регионах — Москве, Московской и Калужской областях и Татарстане. Правда, дата начала пилота пока тоже неизвестна. По словам Сибгатуллина, речь идет либо о 1 января, либо о первом полугодии 2019 года.

Не решен и вопрос с юридическим статусом самозанятых — этого понятия нет ни в одном нормативно-правовом акте. Статус должен быть закреплен в законодательстве до конца этого года.

На данном этапе предполагается, что регистрироваться в качестве самозанятых смогут физические лица, которые имеют доход от реализации товаров или услуг, но не привлекают наемных работников; также, вероятно, будет действовать ограничение по выручке — не более 10 млн рублей в год.

Сегодня самозанятыми могут считаться граждане, занимающиеся репетиторством, уборкой помещений, а также уходом и присмотром за детьми и пожилыми людьми. Правительство собирается расширить этот список, но окончательного решения еще нет. Сибгатуллин предположил, что это может быть деятельность, не относящаяся к «трудноконтролируемой».

Сегодня самозанятыми могут считаться граждане, занимающиеся репетиторством, уборкой помещений, а также уходом и присмотром за детьми и пожилыми людьми. Фото rep24.ru

Ненужные льготы

В 2017 году некоторых граждан, не являющихся индивидуальными предпринимателями, но оказывающих услуги физическим лицам, на 2 года освободили от уплаты подоходного налога и страховых взносов.

Этой льготой могли воспользоваться лишь отдельные категории самозанятых: домработницы няни и сиделки.

Чтобы получить право на налоговые каникулы, нужно было зарегистрироваться в налоговой и впоследствии приобрести патент.

[su_quote]

Льготы оказались невостребованными. Во всей России легализоваться решили всего 1,66 тыс. человек, при том, что масштабы теневого сектора оцениваются в 13 млн человек, сказал Рустем Сибгатуллин.

В Татарстане ситуация «еще более контрастная»: из 416 тыс. человек, занятых в неформальном секторе, в качестве самозанятых зарегистрировались 29 предпринимателей.

«Мы видим, что результат не тот, на который рассчитывали», — констатировал чиновник.

Тем не менее, Сибгатуллин считает, что выводить людей из тени нужно не запретами, а стимулами: «От души верю, что большинство людей у нас — это честные добропорядочные люди на Земле, на планете нашей. И самозанятые хотят выйти в легальное поле».

По его мнению, решение с налоговыми каникулами не сработало, поскольку было логически не завершенным: льгота перестает действовать в 2019 году, после этого самозанятые должны получать статус индивидуального предпринимателя. «Это опять отчетность, опять налогообложение, опять регистрация. И все эти факторы обесценивают нововведения, которые были».

Для того, чтобы люди, работающие на себя, начали выходить из тени, нужно время; на это может уйти несколько лет, ранее говорил «Реальному времени» завкафедрой менеджмента Высшей школы управления РАНХиГС Илья Быковников: «Когда индивидуальным предпринимателям на этапе реформирования сказали, что они будут за себя платить [страховые взносы], чтобы эти взносы встали в русло, ушло примерно 4 года. Если мы сейчас говорим, что самозанятые за себя должны какую-то часть дохода отчислять, то вряд ли это произойдет очень быстро».

По словам Сибгатуллина, структура теневой экономики Татарстана в 2017 году была такой: большинство неформальных работников (20% от общего числа) занимались торговлей и ремонтом транспортных средств; 14% были заняты в сфере строительства; 8% — в парикмахерских, салонах красоты и химчистках; по 7% — в сфере образования, а также транспортировки и хранения; по 6% — в сельском хозяйстве, а также в сфере культуры, спорта и досуга; 4% — в сфере ремонта компьютеров и прочей техники; 3% — в сфере здравоохранения и социальных услуг.

ЭкономикаОбществоВластьБюджет Татарстан

Источник: https://RealnoeVremya.ru/articles/107922-pravitelstvo-opredelilos-s-nalogom-dlya-samozanyatyh

Трудовой кодекс минус самозанятые: а как же гражданские права?

Москва, 1 августа 2018, 11:26 — REGNUM Выведение граждан, относящихся к категории самозанятых, из-под действия норм Трудового кодекса напрямую связано со стремлением государства вернуть на легальный рынок труда миллионы трудоспособных, но «потерянных» граждан России.

По сути, новый законопроект Министерства труда РФ — это попытка «выдавить» с серого трудового рынка тех работников, кто хоть и работал нелегально, но всё же получал минимальные гарантии, предусмотренные Трудовым кодексом.

В случае принятия поправок у нянь, репетиторов, уборщиц и других категорий трудящихся появляется риск стать совершенно бесправным самозанятым.

Во всяком случае, основатель школы реальной политики Константин Емешин полагает, что в данном случае имеет место наслоение отрасли Трудового права на другие виды прав гражданина.

«Поэтому здесь, безусловно, нужна дискуссия юристов: где кончаются трудовые права и начинаются иные гражданские права», — подчеркнул эксперт.

К тому же, напомним, что разобраться в термине «самозанятые» не так-то просто, потому что разные государственные органы его по-разному его толкуют.

«Самозанятое население — это индивидуальные предприниматели, главы и члены крестьянских (фермерских) хозяйств, адвокаты, арбитражные управляющие, нотариусы, занимающиеся частной практикой, и иные лица, занимающиеся частной практикой, и не являющиеся индивидуальными предпринимателями», — говорится на сайте Пенсионного фонда России.

Если исходить из этого толкования, то самозанятые должны платить за себя налоги и взносы. Однако в Налоговом кодексе РФ самого слова «самозанятые» нет, но на сайте ФНС РФ можно встретить информацию, где сказано, что «самозанятые граждане в течение двух лет не платят ни взносы за себя, ни налоги».

В толковании налоговиков к самозанятым лицам относятся те, кто лично оказывает услуги физическим лицам для личных и домашних нужд; кто не зарегистрирован в качестве индивидуальных предпринимателей; кто получает доход самостоятельно, вне трудовых отношений; кто не использует наемный труд.

По мнению юристов, которых цитирует сайт «Всё для ИП», неразрешимость ситуации и сложность вывода миллионов граждан из тени вызвана не только стремлением избежать уплаты налогов, но и объективными причинами: высоким уровнем безработицы; финансовой нагрузкой на работодателей по выплате страховых взносов, из-за чего они стремятся нанимать нелегальных работников или доплачивать зарплату «в конвертах»; значительными суммами обязательных фиксированных взносов ИП за себя (в 2018 году — минимум 32 385 рублей), которые надо платить, даже если дохода от бизнеса нет; постоянным изменением пенсионного законодательства и отсутствием гарантии достойной пенсии.

Как уже сообщало ИА REGNUM, Министерство труда РФ на Федеральном портале проектов нормативных правовых актов опубликовало проект поправок, которые в случае принятия выведут самозанятых граждан из-под действия трудового законодательства. Речь идёт о такой работе, при которой трудовые отношения не оформляются.

Читайте ранее в этом сюжете: Трудовой кодекс предлагают не распространять на самозанятых

Источник: https://regnum.ru/news/2457513.html

Новый налог на самозанятость 2018-2019: что ждет в реальности?

В первой половине 2018 года активно обсуждался новый налог на самозанятость, анонсированный ФНС. Из первой информации стало известно, что направившие уведомление о регистрации в качестве самозанятого гражданина будут платить 4% налога при оказании услуг или продаже товаров физическим лицам, и 6% — юридическим лицам. Другое название инициативы – «налог на профессиональный доход».

Предполагалось, что право перейти на такой вариант налогообложения получат любые граждане, оказывающие услуги или иным образом работающие «на себя», которые не имеют наемных работников и общий доход в год у которых не превышает 10 млн. рублей.

Дальнейшая информация появлялась достаточно скупо, но даже из нее стало понятно, что налоговики наконец-то придумали реально удобный и выгодный для многих, работающих в тени, граждан.

Почему – узнаем далее, а пока выясним, как сейчас, в 2018 году, обстоят дела с положением самозанятых в законе.

В настоящее время под «самозанятыми» гражданами понимается очень ограниченная по сферам деятельности категория мелких предпринимателей, оказывающих услуги, связанные с их личным трудом.

Окончательный перечень видов деятельности, на которые распространяется «самозанятость», утверждается региональными властями.

Однако почти во всех регионах как под копирку с Налогового кодекса (п. 70 ст. 217 НК РФ) вошли следующее виды деятельности:

- Няни, а также осуществляющие уход за престарелыми или больными;

- Репетиторы;

- Уборка жилых помещений.

Альтернативно в ряде регионов внесли мелкий ремонт. И Налог эти категории граждан не платят, но могут «поставить себя на учет», подав соответствующее уведомление. Порядок регистрации самозанятых граждан утвержден ФНС.

Всем остальным гражданам, ведущим любую деятельность по оказанию услуг, нужно или оформляться в качестве ИП, или приобретать патент на деятельность. Патент тоже допустим лишь для определенных видов деятельности. Альтернатива — работать «в серую» в постоянном страхе, поскольку это как минимум незаконно, как максимум – чревато проблемами.

Почему невыгодно оформлять ИП или покупать патент?

Стоимость патента по регионам на допустимые виды деятельности (мелкий ремонт, общепит и т.д.) может составлять от 10 000 до 100 000 рублей. Можете самостоятельно найти необходимые цифры в сети. Патент покупается или на полгода или на год, при этом его стоимость не зависит от оборота и объема выручки предпринимателя.

Примеры стоимости патента в столице приведены в таблице ниже.

Регистрация ИП стоит копейки – 800 рублей пошлины и накладные расходы вроде помощи юриста при составлении заявления. Регистрация ИП «под ключ» стоит в целом около 2000-5000 рублей в зависимости от региона.

Однако ежегодно, вне зависимости от того, работал ли ИП или нет, заработал что-нибудь или же получил убытки, ему нужно отчислить свыше 25 000 рублей в ПФР, соц.страх и ФМС. Так называемые страховые взносы. При доходах более 300 тыс.

рублей в год сумма увеличивается.

ВАЖНО: На 1 сентября 2018 года размер взносов ИП «за себя» составляет 26 545 рублей.

При этом сумму подлежащих уплате налогов ИП может уменьшить на сумму уплаченных взносов.

Здесь начинается самое неприятное для тех, кто хотел бы легализоваться, но это для них крайне невыгодно и даже убийственно.

Пример 1. Слесарь-сантехник Иванов. Он работает по найму в местной УК, а по вечерам и выходным «левачит» на частных заказах.

Он бы рад оформиться «как положено», но его дополнительный доход составляет от 4000 до 10000 рублей в месяц, а иногда, не в сезон ремонтных работ, еще и меньше.

[su_quote]

Итого из примерно заработанных 100 тысяч рублей Иванову нужно будет, оформив ИП, отдать 25 тыс. рублей сразу же.

Пример 2. Студент Петров политехнического ВУЗа в свободное от учебы время промышляет ремонтом компьютеров и продает запчасти к ним под заказ. Заказов мало, работы тоже, доход в месяц может составлять всего лишь 3-5 тысяч рублей. И ему тоже нужно будет отдать полагающиеся 25 тысяч в год.

Отсюда вопрос – кто из героев в примерах в здравом уме пойдет регистрироваться и выходить из тени? Даже, подпадай под мифических самозанятых, едва ли кто-то будет показывать свои дополнительные доходы государству.

Чем выгоден «налог на профессиональный доход» в 2019 году?

Основной источник информации, заслуживающий доверия и процитированный рядом серьезных СМИ – публикация в газете «Известия».

Итак, по порядку о достоинствах предлагаемого «налога на профессиональный доход».

Кто может использовать?

Любое лицо, «работающее на себя», чей доход не превышает 10 млн. рублей и кто не имеет наемных работников в штате.

Это предварительные требования, но будем верить, что ФНС не ограничит перечень допустимых видов деятельности под этот вариант налога. Ранее звучало, что под систему нового налога будут подпадать все граждане, которые оказывают услуги, неразрывно связанные с их умениями или профессией. Идеально для фрилансеров, мастеров, программистов, плотников и еще доброй сотни умельцев.

Размер ставки налога для самозанятых

- 4% для тех, кто работает с физлицами;

- 6% для тех, у кого в клиентах значатся юридические лица.

Страховые взносы включены – по 1.5% с каждой ставки пойдет на страховые нужды. 1.25% в ПФР, остальное – в медстрах. Более чем гуманный налог на самозанятость, не так ли? Где-то должен быть подвох, но он пока не объявлен!

Регистрация

Предлагается уведомительный характер регистрации через мобильное приложение, где необходимо будет или оформить регистрацию с нуля или же использовать учетные данные ЕСИА с Госуслуг.

Никуда ехать, писать какие-либо заявления, заверять документы и т.д. – не потребуется. Верится с трудом, но обещание впечатляет.

Никакого контроля, минимум отчетности! Первое время предлагается работать исключительно «на доверие». Сколько гражданин отразил в приложении – с такой суммы и уплатил полагающиеся налоги.

ФНС признает, что объективно не в состоянии проверять даже несколько сотен самозанятых граждан, работающих с физическими лицами. Сколько фрилансеров выдает чеки или оформляет труд «по белому»? В лучшем случае расчет идет через биржу фриланса без документов и с выводом средств на электронный кошелек.

Платеж предлагается проводит автоматически в конце месяца согласно отчетным данным. Никаких квитанций. Рассылок. Уведомлений. Просто настолько, что даже уборщик с 9 классами образования должен разобраться!

Минфин предлагает налоговый вычет в размере 30 000 рублей в год – то есть эта сумма не будет облагаться налогом вовсе. Также налоговый вычет планируется сделать и для покупателей услуг, но при условии оформления взаимодействия с самозанятым лицом документально.

А как же минусы?

Пока один – запуск проекта запланирован на 2021 год, но в 2019 году налог на профессиональный доход планируют начать «обкатывать» в Москве, Санкт-Петербурге, Татарстане и Калужской области.

Зачем нужно выходить из тени?

Без шуток — ФНС вместе с Минфином предложили революционный проект, успешная реализация которого действительно может вывести индивидуальный труд и самозанятость в РФ на новый уровень!

Но зачем нужно обычному фрилансеру, слесарю, авторемонтнику или другому специалисту выходить на свет Божий и платить налог на самозанятость?

- Как минимум – это требование закона, но на такую «мелочь» у нас подавляющее большинство граждан не реагирует. Поэтому – не будем распространяться.

- Увеличение зарегистрированных доходов. Доход, который можно подтвердить, открывает доступ к кредитным продуктам на выгодных условиях, которых лишены «теневые» профессионалы, работающие сами на себя.

- Спокойствие. Можно смело давать рекламу. Печатать визитки. Разместить красивый баннер в городе. И не бояться, что пройдет контрольная закупка и вам предъявят. Как результат – рост числа заказов и дохода.

А на примере – выгодно ли?

Помните примеры, которые мы рассматривали раньше? Так вот, по цифрам:

- Слесарь-сантехник Иванов, зарабатывая дополнительно 100 000 рублей в год, заплатит налогов всего лишь 4000 рублей, если будет работать с физическими лицами. Как ИП он бы заплатил минимум 26 тысяч, как «патентщик» — от 10 до 50 тыс. в среднем.

- Студент Петров со своих копеечных доходов, даже имея «жирных» клиентов из числа местных компаний, отдаст налогов… 300 рублей с 5000 рублей ежемесячного заработка!

Провокации и ложь

Увы, очень много неграмотных персонажей старательно втаптывают грязь инициативу, обвиняя власти в «выжимании последних соков из народа». Подобные публикации встречаются в сети или не от большого ума, или от желания хайпануть (заработав на рекламе и, чаще всего, без налогов) погромче.

Как открыть ИП или ООО сейчас?

Легализация необходима, если вы хотите начать собственный серьезный бизнес. Можете зарегистрироваться самостоятельно, а можете обратиться за помощью к профильным юристам по оформлению бизнеса, позвонив на горячую линию или же написав в чате. Предварительная консультация бесплатна!

Источник: https://vsude.info/novyj-nalog-na-samozanjatost-2018-2019-chto-zhdet-v-realnosti/

С 1 июля налоговая контролирует счета россиян

Ранее в СМИ упоминалась информация:

С 1 июля 2018 года вступают в силу поправки в Налоговый кодекс РФ, согласно которым россиянам возможно придется доказывать, что те или иные денежные средства, поступившие на их банковский счет, не являются доходом. ФНС, в свою очередь, сможет самостоятельно облагать налогом и штрафом те средства, которые посчитала доходом при отсутствии доказательств со стороны россиян.

Все банки будут обязаны предоставлять налоговой службе информацию по движению денег на банковских картах физических лиц по запросу. Чтобы доказать, что денежные средства – не доход, необходимо будет подготовить необходимые справки, согласно которым налоговая поверит, что деньги вы получили от друзей, знакомых и т. д.

В противном случае россиянам может грозить штраф в размере 20% от суммы неоплаченного налога, а также пени и сам налог.

Категория граждан, которые попадают в зону риска:

— неработающие супруги, получающие «карманные» деньги,

— совершеннолетние дети, получающие какие-либо деньги от родителей,

— граждане, получающие прибыль от сдачи квартир и помещений в аренду,

— фрилансеры, которые получают вознаграждение на банковскую карту,

— продавцы, которые продали что-либо через сайты бесплатных объявлений и др.

Банк, при поступлении денежной суммы, может ее заблокировать и потребовать от вас документ, подтверждающий законность получения денег, что данные средства не являются средствами, нажитыми преступным путем, не являются доходом от незаконной предпринимательской деятельности и т.д., поэтому ниже представлен образец расписки, которая может помочь в ряде случаев быстро разблокировать средства.

По данному вопросу также есть следующие разъяснения:

Подпункт 1.1 статьи 86 Налогового кодекса, который обязывает банки сообщать налоговикам об открытии/закрытии счетов физлиц, действует с 1 сентября 2016 года.

Те же формулировки, но в другом пункте существовали в НК РФ с 1 июля 2014 года.

А с 1 июня 2018 года банки по запросам налоговых органов также должны предоставлять справки о наличии счетов, вкладов (депозитов), об остатках и движении денежных средств еще и по счетам в драгоценных металлах.

Запросить информацию о счетах, вкладах и электронных кошельках налогоплательщика налоговые органы могут только при проведении проверок в отношении этих лиц.

Например, гражданин направил заявление о получении налогового вычета за покупку квартиры, не имея официального дохода. В этом случае налоговая может заинтересоваться поступлениями на счета такого налогоплательщика.

При этом такие сведения налоговые органы могут запросить при согласии руководителя Управления ФНС России по субъекту РФ или руководства ФНС России.

Информация о начислении налогов и штрафов за все невыясненные поступления на карты граждан не соответствует действительности.

Переводы денежных средств на карту физлица не облагаются НДФЛ

В своих разъяснениях ФНС России ссылается на положения НК РФ, согласно которым:

не признаются доходами средства, полученные в результате совершения операций между членами семьи и (или) близкими родственниками (за исключением доходов, полученных в результате заключения между ними договоров или трудовых соглашений);

не подлежащими налогообложению признаются доходы в денежной форме, получаемые налогоплательщиками от физлиц в порядке дарения.

Исходя из вышеизложенного следует, что сам по себе перевод денежных средств на карту налогоплательщика не означает получение физлицом дохода, подлежащего налогообложению НДФЛ.

Сообщается, что обязанность уплаты НДФЛ возникает, если денежные средства поступили на счет в качестве оплаты товаров, услуг, вознаграждения за трудовые обязанности или по договорам гражданско-правового характера.

Документ:

- «Обзор: Декларация по НДС за II квартал: обзор разъяснений Минфина и ФНС»

- Письмо ФНС России от 27.06.2018 N БС-3-11/4252

Источник: http://Advokatorium.com/index.php/ru/news/rossiyan_zastavyat_otchityvatsya_za_dengi_postupivshie_na_karty_s_1_iyulya_2018_goda