Налогообложение НДФЛ процентов по займам предоставленным обществу, а не полученным от общества | Народный вопрос.РФ

0 [ ] [ ]

Налогообложение НДФЛ процентов по займам предоставленным обществу, а не полученным от общества

Нередко работники (или другие граждане Российской Федерации, или лица без гражданства, иностранцы) предоставляют организации процентный заем. При этом лица, предоставившие заем, получают доход в виде процентов по займу.

В данной статье рассмотрим порядок определения налоговой базы по НДФЛ в отношении дохода налогоплательщика, полученного в виде процентов по займу.

Прежде отметим, что заемные отношения оформляются договором займа.

Гражданско-правовые основы договора займа установлены параграфом 1 главы 42 «Заем и кредит» Гражданского кодекса Российской Федерации (далее – ГК РФ).

Согласно пункту 1 статьи 807 ГК РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

Исходя из требований пункта 1 статьи 161 и пункта 1 статьи 808 ГК РФ, если одной из сторон договора займа является юридическое лицо, то договор займа должен быть заключен в письменной форме.

В силу пункта 1 статьи 809 ГК РФ по общему правилу заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, которые определены договором.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства заимодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Проценты по договору займа могут выплачиваться в любом согласованном сторонами порядке. Если такой порядок заранее не оговорен, то проценты на основании пункта 2 статьи 809 ГК РФ выплачиваются ежемесячно до дня возврата суммы займа.

В соответствии с пунктом 1 статьи 810 ГК РФ заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа.

В случаях, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором.

В силу пункта 2 статьи 810 ГК РФ сумма займа, предоставленного под проценты, может быть возвращена досрочно с согласия займодавца.

В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 ГК РФ, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части (пункт 4 статьи 809 ГК РФ).

По общему правилу сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет (пункт 3 статьи 810 ГК РФ).

Налог на доходы физических лиц

Физическое лицо, предоставившее организации заем, получает доход в виде процентов по займу. Данный доход является объектом налогообложения по налогу на доходы физических лиц (далее – НДФЛ) (подпункт 1 пункта 1 статьи 208 Налогового кодекса Российской Федерации (далее – НК РФ), статья 209 НК РФ).

Подпунктом 1 пункта 1 статьи 223 НК РФ определено, что дата фактического получения дохода в виде процентов считается день выплаты такого дохода физическому лицу, выдавшему организации заем. При этом под выплатой дохода следует понимать не только выдачу наличных денежных средств, но и их перечисление на расчетный счет физического лица или по его поручению на счета третьих лиц.

С процентов по займу, предоставленному резидентом Российской Федерации, НДФЛ удерживается по ставке 13% (пункт 1 статьи 224 НК РФ), а с процентов по займу, выплаченных нерезиденту, НДФЛ удерживается по ставке 30% (пункт 3 статьи 224 НК РФ).

Согласно статье 226 НК РФ российские организации, от которых или в результате отношений с которыми физическое лицо, признаваемое налогоплательщиком НДФЛ, получило доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога. Исключение составляют доходы, в отношении которых исчисление сумм и уплата налога производятся в соответствии со статьями 214.3, 214.4, 214.5, 214.6, 226.1, 227 и 228 НК РФ.

Следовательно, организация, которая получила заем от физического лица (в том числе от своего работника) и выплачивает ему проценты, обязана, как налоговый агент исчислить, удержать у заимодавца с этих процентов сумму НДФЛ и уплатить ее в бюджет.

https://www.youtube.com/watch?v=IC7ThmPtDug

В силу пункта 4 статьи 226 НК РФ удержание НДФЛ производится за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств. При этом удерживаемая сумма налога не может превышать 50% суммы выплаты.

При невозможности удержать исчисленную сумму НДФЛ налоговый агент обязан в течение одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога (пункт 5 статьи 226 НК РФ).

В такой ситуации исчисление и уплату НДФЛ налогоплательщик осуществляет самостоятельно в порядке, предусмотренном статьей 228 НК РФ.

Пунктом 2 статьи 230 НК РФ предусмотрено, что по общему правилу налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Указанные сведения представляются налоговыми агентами в электронной форме по телекоммуникационным каналам связи или на электронных носителях. Заметим, что при численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях.

Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (пункт 3 статьи 230 НК РФ).

Напомним, что форма справки № 2-НДФЛ утверждена Приказом ФНС России от 17 ноября 2010 года № ММВ-7-3/611@ «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников».

Обратите внимание!

Согласно статье 123 НК РФ в случае неисполнения налоговым агентом обязанностей, связанных с удержанием и (или) перечислением НДФЛ, к нему могут быть применены штрафные санкции в размере 20% от суммы, подлежащей удержанию и (или) перечислению.

При удержании НДФЛ следует помнить, что организация (заемщик) может предоставить своему сотруднику (заимодавцу) стандартные налоговые вычеты, предусмотренные статьей 218 НК РФ. Данный вычет предоставляется в отношении любых доходов налогоплательщика, облагаемых НДФЛ по ставке 13% (пункт 3 статьи 210 НК РФ), к которым, в частности относятся, и проценты по займу.

Стандартный налоговый вычет, согласно статье 218 НК РФ, предоставляется отдельным категориям физических лиц. Причем стандартные налоговые вычеты фактически поделены на две категории, а именно на вычеты:

– предоставляемые самому налогоплательщику;

– предоставляемые на ребенка (детей) налогоплательщика, так называемые «детские» вычеты.

Указанные налоговые вычеты являются фиксированными, применяемыми ежемесячно.

Стандартными налоговыми вычетами, которыми вправе воспользоваться сам налогоплательщик, являются вычеты в размере 3 000 рублей и 500 рублей.

Помимо собственных стандартных налоговых вычетов налогоплательщик может воспользоваться «детскими» вычетами.

В соответствии с подпунктом 4 пункта 1 статьи 218 НК РФ такие вычеты распространяются на родителя, супруга (супругу) родителя, усыновителя, опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, и предоставляются в следующих размерах:

1 400 рублей – на первого ребенка;

1 400 рублей – на второго ребенка;

3 000 рублей – на третьего и каждого последующего ребенка;

3 000 рублей – на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка в размере 13%) налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 280 000 рублей.

Начиная с месяца, в котором указанный доход превысил 280 000 рублей, налоговый вычет, предусмотренный подпунктом 4 пункта 1 статьи 218 НК РФ, не применяется.

Отметим, что работникам (заимодавцам), которые являются нерезидентами, стандартные налоговые вычеты организация (заемщик) предоставить не вправе (пункт 4 статьи 210 НК РФ).

Рассмотрим на конкретном примере порядок расчета НДФЛ с процентов по займу, предоставленному сотрудником – резидентом Российской Федерации, своей организации.

Пример (цифры условные)

13 января 2015 года единственный учредитель (он же – генеральный директор) ООО «А» предоставил своей организации денежный заем в сумме 300 000 рублей. Указанный заем выдан на 15 дней под 15 % годовых.

Сумма процентов составляет 1 849,32 рубля (300 000 рублей x 15% / 365 дней x 15 дней).

Предположим, что должностной оклад генерального директора составляет 25 000 рублей. Он имеет право на получение стандартного вычета на ребенка в размере 1 400 рублей.

27 января 2015 года организация вернула сотруднику сумму денежного займа и выплатила начисленные проценты.

С суммы процентов удержан НДФЛ в размере: (1 849,32 рубля – 1 400 рублей) х 13% = 58,41 рубля.

28 января 2015 года бухгалтерия ООО «А» перечислила удержанную сумму НДФЛ в бюджет.

Сумма НДФЛ при выплате заработной платы за январь составит 3 250 рублей (25 000 рублей + 1 849,32 рубля – 1 400 рублей) x 13% – 58,41 рубля.

Далее приведем пример расчета НДФЛ с процентов по займу, предоставленному сотрудником – нерезидентом Российской Федерации.

Пример (цифры условные)

Один из учредителей ООО «А» является гражданином Украины и работает в организации коммерческим директором.

Предположим, что 3 февраля 2015 года сотрудник предоставил организации денежный заем в сумме 200 000 рублей. Заем выдан на 15 дней под 15% годовых.

Сумма процентов составляет 1 232,88 рубля (200 000 рублей х 15% / 365 дней х 15 дней).

Допустим, что должностной оклад сотрудника составляет 25 000 рублей.

17 февраля 2015 года организация вернула сотруднику заем и выплатила начисленные проценты.

С суммы процентов удержан НДФЛ в размере: 1 232,88 рубля х 30% = 369,87 рубля.

18 февраля бухгалтерия ОО «А» перечислила в бюджет удержанную сумму НДФЛ.

Сотруднику выплачена заработная плата за февраль месяц 11 марта. По состоянию на 1 марта он не имеет статуса налогового резидента Российской Федерации. При выплате заработной платы удержан налог в сумме 7 500 рублей (25 000 рублей х 30%).

Источник: http://xn--80aefurcfeajeho7k.xn--p1ai/Home/Article/2831

Новые НДФЛ и ЕСН

Внесение глобальных изменений в Налоговый кодекс с начала каждого нового года (который для ряда налогов является и началом нового налогового периода) стало уже традицией.

И на этот раз с 1 января 2009 года главный налоговый документ будет действовать в новой редакции.

В нашей статье мы рассмотрим основные перемены, которые ожидают бухгалтера со следующего года при расчете зарплатных налогов.

Прежде всего отметим, что поправки в главы 23 и 24 Налогового кодекса (1) для компаний носят положительный характер, так как обеспечивают снижение налоговой нагрузки по НДФЛ и ЕСН. Начнем с изменений в правилах определения налоговой базы по доходам с материальной выгоды, полученной при экономии на процентах за пользование заемными (кредитными) средствами(2) .

Новые правила для матвыгоды

Напомним, что с 2008 года действует норма(3) , которая обязывает налогового агента определять налоговую базу, исчислять, удерживать, а также перечислять в бюджет НДФЛ при получении работником материальной выгоды от экономии на процентах.

В настоящее время размер облагаемой этим налогом матвыгоды по рублевому займу (кредиту) рассчитывают как превышение суммы процентов по этому займу (кредиту), исчисленной из 3/4 ставки рефинансирования, над суммой процентов, определенной исходя из условий договора (4).

При этом с 2008 года ставку Банка России берут на дату фактического получения гражданином дохода, причем вне зависимости от того, когда договоры были заключены (например, до 2008 г.) (5).

Допустим, что ставка процентов по договору займа меньше 3/4 ставки рефинансирования, действующей на дату уплаты процентов по займу (или на дату погашения займа). Тогда компания как налоговый агент обязана удержать и уплатить НДФЛ при выплате дохода. Однако из этого правила есть 2 исключения.

Во-первых, когда матвыгода получена по операциям с банковскими картами в течение беспроцентного периода, установленного в договоре о предоставлении банковской карты. Во-вторых, если она связана с экономией на процентах за пользование заемными (кредитными) средствами на новое строительство или приобретение жилья.

В последнем случае гражданин может не платить налог, если он имеет право на получение имущественного налогового вычета (6).

С 2009 года при определении материальной выгоды (Подробнее о расчете матвыгоды читайте в журнале «Актуальная бухгалтерия» № 7, 2008) ставку рефинансирования нужно будет умножать на меньший коэффициент – 2/3 (вместо нынешних 3/4 ).

Отметим, что в начале этого года ставка рефинансирования составляла 10 процентов(8) и в течение года несколько раз повышалась. Внесенная поправка компенсировала этот рост с запасом.

Для рублевых вкладчиков

Не облагаемая НДФЛ предельная сумма процентов по банковским рублевым вкладам с 2009 года увеличится. Сейчас от налога освобождены проценты по рублевым вкладам в пределах сумм, рассчитанных исходя из действующей ставки рефинансирования.

В следующем же году для определения предельной суммы процентов нужно использовать действующую ставку рефинансирования, увеличенную на 5 пунктов (9) . Этот же размер ставки процентов надо использовать в 2009 году и для определения налоговой базы по данному виду дохода (10).

Если ставка по вкладу превысит ставку рефинансирования, увеличенную на 5 пунктов, то с доходов в виде процентов по рублевому вкладу будет удержан налог в размере 35 процентов. Однако эти доходы будут освобождены от НДФЛ в случае выполнения 3 условий (11):

- проценты по договору на дату его заключения либо продления были установлены в размере, не превышающем ставку рефинансирования, увеличенную на 5 пунктов;

- размер процентов по вкладу в течение периода их начисления не повышался;

- с момента такого превышения прошло не более 3 лет.

Льготное обучение сотрудников за счет фирмы

С нового года не нужно будет платить НДФЛ, если компании оплачивают обучение налогоплательщиков по основным и дополнительным общеобразовательным и профессиональным образовательным программам, а также их профессиональную подготовку и переподготовку.

При этом российские образовательные учреждения, в которых будет происходить это обучение, должны иметь соответствующую лицензию, а иностранные – соответствующий статус (12) (подробную информацию о перечисленных видах образовательных программ можно найти в законе «Об образовании»(13)).

В действующей редакции подобное освобождение от НДФЛ предусмотрено только для детей-сирот до 24 лет(14) .

Льгота по оплате стоимости обучения работника введена дополнительным пунктом в главу Налогового кодекса по единому социальному налогу(15) . Согласно этой норме воспользоваться данной поблажкой можно, только если такие выплаты включены в состав расходов, уменьшающих облагаемую прибыль. В связи с этим в главу 25 Кодекса также внесены соответствующие изменения(16) .

Отметим, что в действующей редакции от ЕСН освобождены только суммы, связанные с возмещением расходов на повышение профессионального уровня работников(17) .

Возмещение процентов по жилищному кредиту

Новые нормы освобождают от НДФЛ и ЕСН выплаты работникам, возмещающие их затраты на проценты по займам (кредитам), полученным на приобретение или строительство жилья (18). Но только в той части, которая может быть учтена в расходах по налогу на прибыль.

А она составляет всего 3 процента от фонда оплаты труда. Именно такое дополнение внесено пунктом 24.1 в статью 255 Налогового кодекса.

Тем самым законодатель ввел новый нормируемый вид расходов на оплату труда в главу 25 Налогового кодекса (Поправки, внесенные в 25-ю Главу Налогового кодекса, освещены в журнале «Актуальная бухгалтерия» № 9, 2008 ).

Возникает вопрос: как правильно рассчитать этот 3-процентный лимит? По нашему мнению, исходя из логики статьи 255 Налогового кодекса, его нужно рассчитывать от всей величины расходов компании на оплату труда за минусом суммы самой компенсации процентов по займу. Однако новый закон (19) ничего не говорит о том, как именно определить не облагаемую НДФЛ сумму в отношении конкретного работника.

Обратите внимание: эта льгота как для налога на доходы, так и для единого социального налога будет применяться до 2012 года.

Вычеты для детей и взрослых

К существенным изменениям можно отнести и увеличение суммы дохода, позволяющей воспользоваться стандартным вычетом на ребенка, с 40 000 до 280 000 рублей (нарастающим итогом за налоговый период). В 2009 году возрастет и сама сумма налогового вычета на ребенка с 600 до 1000 рублей за каждый месяц.

Кроме того, расширится перечень лиц, на которых распространяется право получения данного вычета. В него наряду с приемными родителями будут включены и их супруги.

Единственному родителю (в т. ч. и приемному), а также опекуну и попечителю предоставят двойной вычет. Сможет его получить и один из родителей (приемный родитель), если другой письменно откажется от вычета.

- …Федеральные законы от 22.07.2008 № 158-ФЗ, 121-ФЗ

- …подп. 1 п. 1 ст. 212 НК РФ

- …абз. 2 подп. 2 п. 2 ст. 212 НК РФ

- …подп. 1 п. 2 ст. 212 НК РФ

Источник: http://www.rusconsult.ru/common/news/news_892.html

Департамент общего аудита по вопросу порядка налогообложения процентных и беспроцентных займов

10.07.2015

Ответ

Ситуация рассматривается для сделок с 2015 года

Анализ гражданско-правовых взаимоотношений

В соответствии с пунктом 1 статьи 807 ГК РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

На основании пункта 1 статьи 809 ГК РФ, если иное не предусмотрено законом или договором займа, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Пунктами 2 и 3 статьи 809 ГК РФ установлено, что при отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

Договор займа предполагается беспроцентным, если в нем прямо не предусмотрено иное, в случаях, когда:

— договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда, и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

— по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Таким образом, нормами гражданского законодательства прямо предусмотрена возможность предоставления между коммерческими организациями как процентных, так и беспроцентных займов. При этом размер процентов может определяться по соглашению сторон.

На основании изложенного, считаем, что с точки зрения норм гражданского законодательства юридические лица, в том числе принадлежащие одному холдингу, вправе заключать между собой как договоры о предоставлении процентного займа, так и договоры о предоставлении беспроцентного займа.

Анализ налоговых последствий по налогу на прибыль

В соответствии с подпунктом 10 пункта 1 статьи 251 НК РФ при определении налоговой базы по налогу на прибыль не учитываются доходы в виде средств или иного имущества, которые получены по договорам кредита или займа, а также средств или иного имущества, которые получены в счет погашения таких заимствований.

При этом согласно пункту 12 статьи 270 НК РФ при определении налоговой базы не учитываются расходы в виде средств или иного имущества, которые переданы по договорам кредита или займа, а также в виде средств или иного имущества, которые направлены в погашение таких заимствований.

Таким образом, денежные средства, переданные по договору займа и впоследствии возращенные займодавцу, не учитываются в налоговом учете ни у заемщика, ни у займодавца.

На основании изложенного, считаем, что в случае предоставления беспроцентных займов операции по таким сделкам в налоговом учете у Займодавца и Заемщика не отражаются.

В отношении возможности возникновения у Заемщика дохода в виде материальной выгоды при получении беспроцентного займа хотелось бы отметить следующее.

Статьей 41 НК РФ установлено, что доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главой 25 НК РФ.

Глава 25 НК РФ не рассматривает материальную выгоду юридического лица как доход в виде «экономической выгоды» заемщика от экономии на процентах по беспроцентному займу. Кроме того, не предусмотрен порядок определения такой экономической выгоды (налоговой базы), то есть, не определен существенный элемент налогообложения – налоговая база.

Поэтому, в данном случае, считаем, что дохода в виде материальной выгоды в целях налогового учета у заемщика не возникает.

Источник: http://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-poryadka-nalogooblozheniya-protsentnykh-i-besprotsentnykh-za.html

Налогообложение налогом на прибыль процентов по кредитам и займам | Отчётсдан

Эксклюзивное интервью с Сергеем Разгулиным, действительным государственным советником РФ 3 класса

С 2015 года изменился порядок налогового учета процентов по кредитам и займам.

Вступившие в силу поправки позволяют налогоплательщикам учесть в расходах бОльшую сумму процентов, что в настоящее время особенно важно.

Однако по контролируемым сделкам может быть скорректирован не только размер расходов, но и размер доходов в виде процентов для налоговых целей. Новым правилам налогообложения процентов посвящено это интервью.

– Какие общие подходы предусмотрены НК РФ к учету в расходах процентов по долговым обязательствам?

Долговые обязательства – это кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета, иные заимствования. Способ их оформления, например, ценными бумагами, значения не имеет.

Подпунктом 2 пункта 1 статьи 265 НК РФ расходы в виде процентов по долговым обязательствам отнесены к внереализационным расходам. Расходом признается сумма процентов, начисленных за фактическое время пользования заемными средствами и первоначальной доходности, установленной эмитентом (заимодавцем) в условиях эмиссии (выпуска, договора), но не выше фактической.

Особенности учета процентов регулируются статьей 269 НК РФ, налоговый учет процентов – статьей 328 НК РФ.

– Если основное средство приобретается в кредит, как учитываются проценты по такому кредиту?

Проценты по долговым обязательствам любого вида, в том числе по кредитам, выданным на приобретение (создание) имущества, учитываются в составе внереализационных расходов. Характер предоставленного кредита или займа (текущий или инвестиционный) на порядок учета процентов не влияет.

Но в бухгалтерском учете проценты включаются в первоначальную стоимость инвестиционного актива, создаваемого за счет кредитных средств.

– Зависит ли момент учета процентов в расходах от момента их уплаты, установленного условиями договора? Например, если договор предусматривает уплату процентов одновременно с возвратом основной суммы долга.

Пункт 8 статьи 272 НК РФ (в редакции Федерального закона от 28.12.2013 № 420-ФЗ) прямо предписывает включать проценты в состав расходов на конец каждого месяца соответствующего отчетного (налогового) периода. Указанная редакция НК РФ применяется с 2014 года.

В случае прекращения действия договора (погашения долгового обязательства) в течение календарного месяца проценты включаются в состав расходов на дату прекращения действия договора (погашения долгового обязательства).

Соответственно пункт 6 статьи 271 НК РФ предусматривает, что независимо от даты (сроков) выплаты, предусмотренных договором займа или иным аналогичным договором, срок действия которого приходится более чем на один отчетный (налоговый) период, доход по таким договорам признается полученным и включается в состав доходов на конец каждого месяца.

Правила налогового учета доходов (расходов) в виде процентов, содержащиеся в пункте 4 статьи 328 НК РФ, также требуют признавать доходы (расходы) в виде процентов по долговым обязательствам налогоплательщиком, определяющим доходы (расходы) по методу начисления, ежемесячно.

Налогоплательщик в аналитическом учете на основании справок ответственного лица, которому поручено ведение учета доходов (расходов) по долговым обязательствам, обязан отразить в составе доходов (расходов) сумму процентов, определяемую в порядке, установленном пунктом 6 статьи 271 и пунктом 8 статьи 272 НК РФ.

Таким образом, если само долговое обязательство предусматривает начисление процентов, то независимо от того, что срок их уплаты может быть отнесен договором на конец действия такого обязательства, проценты подлежат ежемесячному учету в доходах займодавца (кредитора) и расходах заемщика (должника).

Только расходы в виде процентов, начисляемых на сумму требований конкурсного кредитора в соответствии с законодательством о несостоятельности (банкротстве), признаются на дату перечисления денежных средств с расчетного счета (выплаты из кассы) налогоплательщика. В доходах такие проценты учитываются на дату их поступления.

– Если согласно договору досрочное расторжение займа влечет пересмотр ставки процента за истекший период, какой порядок учета процентов в этом случае?

Источник: http://otchetsdan.ru/stati/nalogooblozhenie-nalogom-na-pribyl-p/

Налог на выгодный займ

Не секрет, что многие инвесторы средней руки при формировании инвестиционного портфеля используют заёмные деньги. Одни берут в банке потребительский кредит, другие – оформляют кредитную карту и пытаются уложиться в льготный период кредитования (грейс) таким образом, чтобы процент по займу был равен нулю.

Мало кто знает, но в последнем случае российское законодательство предусматривает специальный налог. Лично я с ним никогда не сталкивался и не слышал, но, как говорится, незнание закона не освобождает от ответственности.

Об этом подробнее расскажет один из участников июльской встречи читателей блога, бизнес-леди и по совместительству модератор блога – Диана (Пума), далее – её статья.

В последние годы российские банки наращивают объёмы выдачи кредитных карт с льготным периодом возврата. Таким образом, они увеличивают количество клиентов, конкурируют на рынке и зарабатывают неплохие деньги (всегда есть шанс не уложиться в льготный период и отдать банку на 35–60% больше от заёмной суммы).

Для потребителей эта услуга также удобна: формирует положительную кредитную историю, а если педантично следить за своими тратами, то можно пользоваться заёмными средствами довольно длительное время, практически не переплачивая.

Ваши траты составят:

– стоимость годового обслуживания карты (устанавливается договором, в каждом банке – свои условия);

– налог на доходы физических лиц с полученной материальной выгоды;

– процент за снятие денег и прочие комиссии, указанные в договоре кредитной карты.

И если с первым всё весьма понятно, то второй пункт может удивить практически каждого, получившего налоговую квитанцию или требование уплатить штраф.

Обратимся к Налоговому кодексу РФ (далее – НК РФ). Особое внимание – на п. 2, ст. 212.

«Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

1. Доходом налогоплательщика, полученным в виде материальной выгоды, являются:

1) материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заёмными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей, за исключением:

материальной выгоды, полученной от экономии на процентах за пользование заёмными (кредитными) средствами, предоставленными на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них».

Материальная выгода, указанная в третьем абзаце (процитированном):

«освобождается от налогообложения при условии наличия права у налогоплательщика на получение имущественного налогового вычета, установленного подпунктом 2 пункта 1 статьи 220 настоящего Кодекса, подтвержденного налоговым органом в порядке, предусмотренном пунктом 3 статьи 220 настоящего Кодекса».

Важно, что:

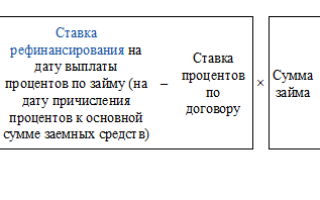

«2. При получении налогоплательщиком дохода в виде материальной выгоды, указанной в подпункте 1 пункта 1 настоящей статьи, налоговая база определяется как:

1) превышение суммы процентов за пользование заёмными (кредитными) средствами, выраженными в рублях, исчисленной исходя из двух третьих действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату фактического получения налогоплательщиком дохода, над суммой процентов, исчисленной исходя из условий договора,

2) превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в иностранной валюте, исчисленной исходя из 9 процентов годовых, над суммой процентов, исчисленной исходя из условий договора».

В статье 224 «Налоговые ставки» указано:

«2. Налоговая ставка устанавливается в размере 35 процентов в отношении следующих доходов:

суммы экономии на процентах при получении налогоплательщиками заёмных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 настоящего Кодекса».

Источник: http://TrueInvestor.ru/posts/145.html