Ответственность за непроведения обязательного аудита

Под грубым нарушением требований к бухгалтерскому учету и отчетности, помимо всего прочего, понимается и отсутствие аудиторского заключения о бухгалтерской (финансовой) отчетности (если проведение аудита бухгалтерской (финансовой) отчетности является обязательным).

Штрафы, предусмотренные ст. 15.11 КоАП РФ: административный штраф на должностных лиц — от 5000 до 10000 руб., а при повторном нарушении — до 20000 руб. или дисквалификация.

При этом срок давности для привлечения к административной ответственности увеличен до 2-х лет с момента совершения административного правонарушения.

Непредоставление аудиторского заключения в Росстат (ст. 19.7 КоАП РФ)

Непредставление или несвоевременное представление сведений (информации), представление которых предусмотрено законом, либо представление таких сведений (информации) в неполном объеме или в искаженном виде содержит состав административного правонарушения, предусмотренного ст. 19.7 КоАП РФ об административных правонарушениях. Росстат за непредоставление аудиторского заключения может наложить административный штраф:

на граждан в размере от 100 до 300 рублей;

на должностных лиц — от 300 до 500 рублей;

на юридических лиц — от 3000 до 5000 рублей.

При этом назначение административного наказания не освобождает лицо от исполнения обязанности, за неисполнение которой административное наказание было назначено (ч. 4 ст. 4.1 КоАП РФ). Таким образом, юридическое лицо должно представить аудиторское заключение в органы статистики.

Ответственность акционерных обществ и организаций, публикующих отчетность

Непредставление аудиторского заключения по требованию акционера

В соответствии с пунктом 2 статьи 15.23.1 КоАП РФ непредставление аудиторского заключения по требованию акционера влечет наложение штрафа на должностных лиц – от 20 000 до 30 000 рублей, на юридических лиц – от 500 000 до 700 000 рублей.

Несоблюдение законодательства о раскрытии и предоставлении информации на финансовых рынках (ст. 15.19 КоАП)

Что касается акционерных обществ и других организаций, публикующих свою отчетность в соответствии с требованиями законодательства о рынке ценных бумаг, такая бухгалтерская (финансовая) отчетность должна публиковаться вместе с аудиторским заключением!

Несоблюдение законодательства о раскрытии информации в отношении акционерных обществ, публикующих свою бухгалтерскую (финансовую) отчетность и аудиторское заключение по ней, влечет наложение административных штрафов по ст. 15.19 КоАП в размере от 500 000 до 700 000 рублей.

Банк России может применить санкции в виде наложения административного штрафа на должностных лиц в размере от 30000 до 50000 рублей или дисквалификации на срок от одного года до двух лет, а на юридических лиц — от 700000 до 1000000 рублей, если акционерное общество не освобождено от исполнения обязанности по раскрытию и предоставлению информации, предусмотренной законодательством Российской Федерации о ценных бумагах, или если суд не смягчит наказание и не снизит минимальный предел штрафа.

Нарушение политическими партиями требований об обязательном аудите (ст.5.68 КоАП)

К административной ответственности может быть привлечен руководитель политической партии. В этом случае административный штраф может составить от 50 000 до 100 000 рублей. А политическая партия может быть оштрафована от 500 000 до 1 000 000 рублей.

Административная ответственность наступает в случае невыполнение требований об обязательном аудите годовой бухгалтерской (финансовой) отчетности и сводного финансового отчета политической партии, а так же нарушение сроков проведения обязательного аудита представления экземпляра аудиторского заключения в Центральную избирательную комиссию Российской Федерации.

Как избежать ответственности за непроведение аудита ?

Стоимость проведения обязательного аудита в большинстве случаев значительно меньше административных штрафов. К тому же, проходя аудиторскую проверку в нашей компании вы получите не только аудиторское заключение, но и отчет о выявленных рисках, своевременно предотвратив которые вы сможете существенно обезопасить вашу компанию и избежать серьезных последствий.

Привлечь к административной ответственности организацию за непроведение обязательного аудита или нарушения сроков может ЦБ РФ (Банк России), Росстат, налоговая инспекция, Центризбирком, а так же Минюст РФ.

Источник: https://xn—-7sbbbsdmnftwg9cim8jpa2c.xn--p1ai/help/article_post/otvetstvennost-za-neprovedeniya-obyazatelnogo-audita

Ответственность за не предоставление обязательного аудиторского заключения

Согласно Федеральному закону «Об аудиторской деятельности» №307-ФЗ обязательный аудит обязаны проводить(основные коммерческие организации):

- Акционерные общества всех форм.

- 2. Общества с ограниченной ответственностью с выручкой свыше 400 млн. рублей в год или суммой активов(итог баланса) свыше 60 млн. рублей на 31.12.2016 года.

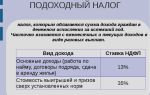

Штрафы со стороны налоговой службы

С 10 апреля 2016 г. вступили в силу поправки в ст.15.11 КоАП, в которой предусмотрены штрафы за грубое нарушение правил бухгалтерского учета и отчетности, в том числе и за отсутствие аудиторского заключения о бухгалтерской (финансовой) отчетности (в случае, если проведение аудита бухгалтерской (финансовой) отчетности является обязательным).

Размер штрафов, предусмотренный обновленной редакцией ст.15.11 КОАП, составляет:

- от 5 тыс. рублей до 10 тыс. рублей (на должностных лиц);

- при повторном нарушении – до 20 тыс. рублей (на должностных лиц) либо дисквалификация должностного лица на срок от 1 года до 2 лет.

При этом срок давности для привлечения к административной ответственности составляет 2 года с момента совершения такого правонарушения.

Кто может инициировать наложение такого штрафа?

Протоколы об административных правонарушениях уполномочены составлять должностные лица:

- налоговых органов (пп.5 п.2 ст.28.3 КоАП);

- органов исполнительной власти, осуществляющих функции по контролю и надзору в финансово-бюджетной сфере (пп.11 п.2 ст.28.3 КоАП);

- Счетной палаты РФ и контрольно-счетных органов субъектов РФ (пп.3 п.5 ст.28.3 КоАП).

Штрафы со стороны РОССТАТА

За непредставление аудиторского заключения к комплекту представляемой в Росстат бухгалтерской отчетности (в случае обязательного аудита), организации и ее должностному лицу может грозить административный штраф (ст.19.7 КоАП РФ):

- от 300 до 500 рублей (на должностных лиц);

- от 3 тыс. до 5 тыс. рублей (на юридических лиц).

При этом наложение штрафа не освобождает организацию от обязанности представить аудиторское заключение в органы статистики (п.4 ст.4.1 КоАП РФ).

Штрафы со стороны Банка России(для АО)

Так, раскрытие информации не в полном объеме (бухгалтерская отчетность должна раскрываться вместе с аудиторским заключением), и (или) недостоверной информации, и (или) вводящей в заблуждение информации влечет наложение административного штрафа:

- от 30 тыс.рублей до 50 тыс.рублей (на должностных лиц) либо их дисквалификацию на срок от 1 года до 2 лет;

- от 700 тыс.рублей до 1 млн рублей (на юридических лиц).

P.S. Если вы до сих пор сомневаетесь, нужно вашей организации аудиторское заключение или нет, то при принятии решения учитывайте санкции, предусмотренные налоговой службой и органом статистики. Окончательное слово за руководителем, он должен быть готов к последствиям, вплоть до дисквалификации.

Источник: https://advicegrup.ru/otvetstvennost-za-nepredostavlenie/

Вопрос-ответ: Санкции за непредставление аудиторской отчетности

09 декабря 2016 года

ВОПРОС:

Какие санкции наложат на малое предприятие (форма собственности ООО) при непредставлении аудиторского заключения в органы статистики за 2015 год, если аудиторское заключение обязано быть по закону (активы >60 млн. руб.)?

ОТВЕТ:

Непредставление в органы статистики аудиторского заключения экономическими субъектами, для которых проведение аудита является обязательным, влечет предупреждение или наложение административного штрафа на должностных лиц — от 300 до 500 руб., на юридических лиц — от 3000 до 5000 руб. (ст. 19.7 КоАП РФ).

Согласно Письму Федеральной службы государственной статистики от 16 февраля 2016 г.

N 13-13-2/28-СМИ (С текстом данного письма можно ознакомиться в пункте 1 Подборки) должностные лица и организации могут привлекаться к административной ответственности в соответствии со ст. 19.

7 КоАП РФ за непредставление или несвоевременное представление в органы государственной статистики годовой бухгалтерской (финансовой) отчетности и аудиторского заключения о ней. Причем за нарушение этой статьи мировыми судьями рассматриваются отдельно два дела:

— за непредставление в неполном составе бухгалтерской (финансовой) отчетности;

— за непредставление аудиторского заключения о бухгалтерской (финансовой) отчетности.

Внимание! Решение о взыскании штрафа может вынести только суд.

Кроме того, при представлении искаженных данных или нарушении сроков представления отчетности фирме придется возместить органам статистики ущерб, возникший в связи с необходимостью исправления итогов сводной отчетности (ст. 3 Закона РФ от 13 мая 1992 г. N 2761-1).

(Источник — «Годовой отчет 2016» (под общ. ред. В.И. Мещерякова) («Агентство бухгалтерской информации», 2016))

Обратите внимание: с 10 апреля 2016 г. увеличен срок давности привлечения к административной ответственности за нарушения законодательства о бухучете. Раньше этот срок был два месяца, а теперь два года. Соответствующие изменения внесены в ч. 1 ст. 4.5 КоАП РФ Федеральным законом от 30.03.2016 N 77-ФЗ.

(Источник — {Вопрос: После увольнения главного бухгалтера мы обнаружили, что он не сдал в налоговую инспекцию и территориальное отделение статистики бухгалтерскую отчетность за 2015 г.

Объяснил он это тем, что наша компания находится на упрощенной системе налогообложения, поэтому не должна сдавать бухгалтерскую отчетность.

Так ли это? И если нет, то какие штрафные санкции нам за это грозят? («ЭЖ Вопрос-Ответ», 2016, N 10)})

Обзор подготовлен специалистами Линии Консультирования ГК «Земля-СЕРВИС»

Источник: https://zemser.ru/news/vopros-otvet-sankcii-za-nepredstavlenie-auditorskoy-otchetnosti

Ответственность АО за отсутствие аудиторского заключения

Отсутствие у АО аудиторского заключения о бухгалтерской (финансовой) отчетности в течение установленных сроков хранения таких документов, а также неопубликование аудиторского заключения влечет административный штраф

Если организация имеет организационно-правовую форму акционерного общества, то проведение аудита обязательно (п. 1 ч. 1 ст. 5 Федерального закона от 30.12.2008 № 307-ФЗ «Об аудиторской деятельности»).

Обязательный аудит проводится ежегодно (ч. 2 ст. 5 Федерального закона

№ 307-ФЗ).

Несмотря на требования законодательства о проведении ежегодного аудита в акционерных обществах, ответственность за его непроведение не предусмотрена.

Однако существует административная ответственность за отсутствие (непредставление, неопубликование) аудиторского заключения, к которой организацию (ее должностных лиц) могут привлечь следующие органы.

К ответственности за отсутствие аудиторского заключения в течение установленных сроков хранения могут привлечь налоговые органы.

Если проведение аудита бухгалтерской (финансовой) отчетности является обязательным, отсутствие у экономического субъекта аудиторского заключения о бухгалтерской (финансовой) отчетности в течение установленных сроков хранения таких документов, в соответствии с ч. 1 ст. 15.

11 КоАП РФ, является грубым нарушением требований к бухгалтерской (финансовой) отчетности, которое влечет наложение административного штрафа на должностных лиц в размере от пяти тысяч до десяти тысяч рублей.

Повторное правонарушение может обернуться штрафом на должностных лиц в размере от десяти тысяч до двадцати тысяч рублей или повлечь дисквалификацию на срок от одного года до двух лет (ч. 2 ст. 15.11 КоАП РФ).

Протоколы об административном нарушении, предусмотренном ст. 15.11 КоАП РФ, вправе составлять должностные лица налоговых органов (п. 5 ч. 2 ст. 28.3 КоАП РФ).

К ответственности за непредставление аудиторского заключения могут привлечь территориальные органы Росстата.

При представлении в орган государственной статистики по месту государственной регистрации обязательного экземпляра составленной годовой бухгалтерской (финансовой) отчетности, которая подлежит обязательному аудиту, аудиторское заключение о ней представляется вместе с такой отчетностью либо не позднее 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом (ч. 2 ст. 18 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

К ответственности за неопубликование аудиторского заключения может привлечь Банк России.

Годовая бухгалтерская (финансовая) отчетность акционерного общества, подлежащая обязательному аудиту, раскрывается путем опубликования ее текста вместе с аудиторским заключением на странице в сети Интернет не позднее трех дней с даты составления аудиторского заключения, но не позднее трех дней с даты истечения установленного законодательством Российской Федерации срока представления обязательного экземпляра составленной годовой бухгалтерской (финансовой) отчетности (п. п. 71.3, 71.4 Положения).

Неопубликование акционерным обществом на странице в сети Интернет аудиторского заключения в установленный срок является нарушением требований законодательства, касающихся предоставления и раскрытия информации на финансовых рынках.

Указанное нарушение может повлечь наложение административного штрафа на должностных лиц в размере от тридцати до пятидесяти тысяч рублей или дисквалификацию на срок от одного года до двух лет; на юридических лиц — от семисот тысяч до одного миллиона рублей (ч. 2 ст. 15.19 КоАП РФ).

Вопрос: Какова ответственность за непроведение обязательного аудита в АО? (Консультация эксперта, 2016) {КонсультантПлюс}

Источник: https://lk.usoft.ru/news/2878

Суды против штрафа за непредставление в налоговую аудиторского заключения

В день вручения решения о проведении проверки (25 декабря 2014 года) компания также получила от ИФНС требование о представлении документов. По заявлению налогоплательщика срок их представления был продлен до 2 февраля 2015 года.

Проверка была приостановлена с 26 декабря по 3 марта. При этом 30 января компания сообщила инспекции, что истребуемые документы подготовлены и находятся по месту проведения проверки, а 19 февраля и 11 марта представила в инспекцию их копии.

Инспекция указала на несвоевременное представление документов и привлекла компанию к ответственности по статье 126 НК в виде штрафа в размере 86,8 тысяч рублей.

Суды трех инстанций (дело № А55-24924/2015) отменили решение налоговиков, указав, что в статье 93 НК отсутствует прямое указание на необходимость представления налогоплательщиком документов непосредственно в налоговую инспекцию, следовательно, документы могут быть представлены на территории налогоплательщика.

В данном случае выездная проверка проводилась на его территории, следовательно, компания своевременно уведомила инспекцию о представлении документов.

Суды пояснили, что требование о представлении документов должно содержать достаточно определенные данные о документах, имеющих отношение к проверке. Именно за непредставление таких документов предусмотрена ответственность по статье 126 НК.

Спорное требование не содержит конкретного количества запрашиваемых документов и их реквизитов.

Неправомерно также то, что инспекция исчислила штраф исходя из количества фактически представленных, а не запрошенных документов, что, по мнению судов, создает неравное положение между налогоплательщиком, представившим документы, и налогоплательщиком, отказавшимся от их представления. Инспекцией не были запрошены оборотно-сальдовые ведомости, карточки счетов в разрезе структурных подразделений, а налогоплательщик самостоятельно изъявил желание и представил их.

Кроме того, инспекция неправомерно привлекла компанию к ответственности за непредставление аудиторских заключений по бухгалтерской (финансовой) отчетности за 2011 — 2013 годы. Суды установили, что данные документы были представлены в инспекцию ранее, а также указали, что аудиторское заключение не входит в состав бухгалтерской отчетности (часть 1 статьи 14 закона о бухучете).

В решении кассации (Ф06-10616/2016 от 25.07.

2016) указано: «аудиторское заключение не является документом, служащим основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документом, подтверждающим правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов, и, следовательно, у налогового органа не было оснований налагать штраф по пункту 1 статьи 126 Кодекса на общество за его непредставление».

Источник: https://112buh.com/novosti/2016/sudy-protiv-shtrafa-za-nepredstavlenie-v-nalogovuiu-auditorskogo-zakliucheniia/

Обязательный аудит текущего года

Принимаются заявки на обязательный аудит за 2017 год,

а также проведение аудита за прошедший 2016 год.

- Критерии обязательного аудита в 2017 году.

- Случаи обязательного аудита в 2017 г.

- Изменения стоимости аудита с 2017 года

- Возможность снизить стоимость аудита за 2017 год.

- Обязательный аудит для ООО в 2017 году, штрафы.

- Обязательный аудит публичной компании.

- Аудиторская проверка от «Аудит Эксперт»

С 2017 года вводятся новые правила аудита, которые сделают этот самый аудит строже и дороже. На этой странице наши эксперты раскроют основные критерии для проведения обязательного аудита за 2017 год, расскажут — обязателен ли обязательный аудит, про штрафы и ответственность за непроведение аудита в новом году.

Критерии обязательного аудита в 2017 году.

Многие субъекты обязательного аудита обязаны проводить ежегодную аудиторскую проверку по установленным российским законам. Аудиторская проверка должна быть объективной, подтверждающей достоверность данных финансовой бухгалтерской отчетности, прозрачность и правильность ведения бухгалтерского и налогового учета в соответствии с установленными законодательством нормами.

Это является показателем стабильной и налаженной работы предприятия. Обязательный аудит ежегодно от нашей компании ООО «Аудит Эксперт» проводят многие компании – это выполнение аудиторского исследования в соответствии с действующими требованиями и методиками.

Анализ проводят квалифицированные специалисты, которые по результатам проделанной работы представляют своим клиентам подробное аудиторское заключение

Аудиторская проверка в 2017 году является необходимой процедурой и основным способом подтверждения работы организации в соответствии с законом.

Аудиторское исследование организации проводят прежде всего, чтобы не допустить конфликтные ситуации с контролирующими организациями, а также, чтобы завоевать доверие клиентов и инвесторов.

Компания ООО «Аудит Эксперт» ниже приводит случаи обязательного аудита 2017 г. — критерии для проведения проверки.

Случаи обязательного аудита в 2017 году.

Обязательный аудит финансовой отчетности необходим для многих организации, у которых:

- объем выручки обязательного аудита компании более 400 млн. руб. или:

- обязательный аудит проводится, если сумма активов в балансе по состоянию на конец года, предшествовавшего отчетному, превышает 60 млн руб.

- при наличии организационной, правовой формы АО, ПАО, ЗАО, (акционерное общество).

- обязательный аудит проводится в случаях, когда он обязателен согласно закона № 307-ФЗ «Об аудиторской деятельности», и закона №208-ФЗ «О консолидированной финансовой отчетности», в которых указаны все остальные критерии.

Т.е. если необходим обязательный аудит — критерии 2017 года для ООО, ЗАО не изменились с 2016 года.

На сайте Минфина России в разделе Документы указаны случаи проведения обязательного аудита бухгалтерской отчетности компаний за 2016, 2017 год.

Изменения стоимости аудита с 2017 года

Источник: https://audeks.net/uslugi/audit-otchetnosti-po-rsbu/obyazatelnyiy-audit-tekushhego-goda/

За отсутствие аудиторского заключения — новый штраф?

ООО НТВП «Кедр — Консультант» » Право-инфо » Статьи из журналов » За отсутствие аудиторского заключения — новый штраф?

Распечатать

По материалам журнала «Главная книга»

Л. Елина

Хотя все акционерные общества обязаны проводить аудит годовой отчетности (независимо от объема выручки и величины активов) , небольшие АО часто не хотят этого делать. Если собственники доверяют друг другу и руководству, аудит нередко кажется лишней тратой денег.

СОВЕТУЕМ РУКОВОДИТЕЛЮ

Чтобы небольшому акционерному обществу избавиться от необходимости проводить аудит бухотчетности, нужно перерегистрироваться в общество с ограниченной ответственностью.

Поэтому бухгалтеры и руководители задаются вопросом: какие санкции возможны за отказ от проведения обязательного аудита? Мы разбирались с этим в статье «Ответы на вопросы по бухотчетности за 2015 год», опубликованной в ГК, 2016, N 3, с. 35. И пришли к выводу, что штрафы реальны. Их наложение может инициировать или отделение Центробанка по жалобе одного из акционеров , или орган статистики.

Напомним, что за непредставление обязательного аудиторского заключения в отделение Росстата оно может через суд взыскать штраф :

— с руководителя — от 300 до 500 руб.;

— с организации — от 3000 до 5000 руб.

Однако поправки в КоАП, вступившие в силу с 10 апреля 2016 г., заставляют взглянуть на последствия отсутствия обязательного аудиторского заключения еще раз.

Поправки, помимо увеличения штрафа за чисто бухгалтерские ошибки, дополнили и список грубых нарушений правил бухучета и составления отчетности.

Теперь таким нарушением, в числе прочего, считается отсутствие у фирмы обязательного аудиторского заключения о бухотчетности . Отметим, что срок хранения аудиторского заключения о бухгалтерской (финансовой) отчетности не ограничен .

Так что при проверке не удастся сослаться на то, что аудиторское заключение, к примеру, уничтожено.

Внимание! В налоговую инспекцию вместе с годовой бухотчетностью подавать аудиторское заключение не нужно.

Это означает, что руководителю грозит штраф, если при проверке налоговики обнаружат, что организация обязана была проводить аудит, но заключения нет (его вообще никогда не было и, соответственно, организация не может предъявить его налоговикам). И это несмотря на то, что представлять аудиторское заключение налоговикам вместе с бухотчетностью или вдогонку к ней по-прежнему не требуется .

Сумма штрафа для руководителя за отсутствие заключения составляет от 5000 до 10 000 руб. А при повторном нарушении — от 10 000 до 20 000 руб., либо руководителю грозит дисквалификация на срок от 1 года до 2 лет .

Вот как прокомментировал ситуацию специалист налоговой службы.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ТАРАКАНОВ СЕРГЕЙ АЛЕКСАНДРОВИЧ — Советник государственной гражданской службы РФ 2 класса

«После вступления в силу 10 апреля 2016 г. Закона N 77-ФЗ руководители организаций, которые обязаны проходить аудит годовой отчетности, однако не сделали этого (и, соответственно, не имеют аудиторского заключения), могут быть оштрафованы за отсутствие такого заключения как за грубое нарушение правил бухучета и отчетности. Ответственность за это предусмотрена ст. 15.11 КоАП РФ».

Так что, если вы до сих пор сомневаетесь, нужно вашей организации аудиторское заключение или нет, учитывайте при принятии решения и эти санкции. Окончательное слово за руководителем, он должен быть готов к последствиям вплоть до дисквалификации.

Примечание. Общества с ограниченной ответственностью тоже обязаны проходить обязательный аудит годовой бухгалтерской отчетности, если :

их выручка за предшествовавший отчетному год превышает 400 млн руб.;

сумма активов в бухбалансе по состоянию на конец года, предшествовавшего отчетному, превышает 60 млн руб.

Руководителям таких ООО также грозит новая административная ответственность за отсутствие обязательного аудиторского заключения.

* * *

После внесения изменений в КоАП в нашу редакцию поступил вопрос: не появилась ли административная ответственность за неправомерное ведение бухучета руководителем организации? Напомним, что Законом о бухучете руководителям малых и средних предприятий (за исключением тех, кто не имеет права на применение упрощенного порядка ведения бухучета и отчетности) предоставлена возможность самостоятельно вести бухгалтерский учет . Если же организация не имеет права вести бухучет в упрощенном порядке (а это, в частности, и небольшие акционерные общества), то и руководитель вести бухучет сам не должен. Казалось бы, это тоже является нарушением. Однако, как нам разъяснил специалист налоговой службы, административной ответственности за это до сих пор нет.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ТАРАКАНОВ СЕРГЕЙ АЛЕКСАНДРОВИЧ — Советник государственной гражданской службы РФ 2 класса

«Административная ответственность, предусмотренная ст. 15.11 КоАП РФ, применяется только в случаях грубого нарушения требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, к которым ведение бухгалтерского учета руководителем экономического субъекта без наличия оснований, предусмотренных Законом N 402-ФЗ, не относится».

———————————

ч. 1 ст. 5 Закона от 30.12.2008 N 307-ФЗ

Источник: https://www.ntvpkedr.ru/za-otsutstvie-auditorskogo-zaklyucheniya-novyij-shtraf.html

Если аудиторское заключение не будет представлено в срок…

Общество с ограниченной ответственностью заключило договор на проведение аудита, однако имеются определенные проблемы, которые, вероятно, не позволят завершить его до 1 июля 2012 г. и получить аудиторское заключение к этому сроку.

Может ли в таком случае к организации быть применена административная ответственность за непредставление аудиторского заключения в налоговый орган?

Рассмотрим этот вопрос подробно.

Ответственность за непредставление аудиторского заключения в установленный срок не предусмотрена

Прежде всего напомним, что постановлением Минфина РБ от 28.12.2009 № 153 утверждены правила аудиторской деятельности «Аудиторское заключение по бухгалтерской (финансовой) отчетности».

Пунктом 21 этих правил установлено, что аудиторское заключение по результатам обязательного аудита достоверности годовой бухгалтерской (финансовой) отчетности должно быть представлено пользователям бухгалтерской (финансовой) отчетности в месячный срок с даты получения аудиторского заключения, но не позднее 1 июля года, следующего за отчетным.

Отметим, что действующее законодательство не содержит нормы, которая бы предусматривала ответственность непосредственно за непредставление пользователям аудиторского заключения в указанные сроки.

Уклонение от проведения аудита подлежит наказанию

Статья 12.31 Кодекса РБ об административных правонарушениях (далее – КоАП) гласит, что уклонение руководителя юридического лица от проведения обязательного аудита достоверности годовой бухгалтерской (финансовой) отчетности влечет наложение штрафа в размере от 5 до 30 базовых величин (БВ).

Однако такая ответственность наступает в том случае, если имеет место именно уклонение от проведения обязательного аудита. Простое же непредставление пользователям в указанный выше срок аудиторского заключения не всегда образует состав данного правонарушения.

Справочно: обязательный аудит – аудит, обязательность проведения которого установлена Законом РБ от 08.11.1994 № 3373-ХII «Об аудиторской деятельности» (далее – Закон) и другими законодательными актами.

Ежегодно предусмотрено проводить обязательный аудит достоверности годовой бухгалтерской (финансовой) отчетности (ст. 3 Закона):

– открытых акционерных обществ;

– банков, небанковских кредитно-финансовых организаций;

– бирж;

– коммерческих организаций с иностранными инвестициями;

– страховых организаций, страховых брокеров;

– резидентов Парка высоких технологий;

– организации, осуществляющей гарантированное возмещение банковских вкладов (депозитов) физических лиц;

– иных организаций и индивидуальных предпринимателей, у которых объем выручки от реализации товаров (выполнения работ, оказания услуг) за предыдущий отчетный год составляет более 600 тыс. евро.

Имеет место нарушение срока представления аудиторского заключения

Уклонение от проведения обязательного аудита является умышленным правонарушением, которое сопряжено с бездействием или активными действиями субъекта, направленными на то, чтобы воспрепятствовать проведению аудита.

Если же организация заключила договор на проведение аудита, но не представила в указанный срок аудиторское заключение, состав рассматриваемого правонарушения отсутствует, так как факт проведения аудита исключает возможность вести речь об уклонении от его проведения. В данном случае имеет место нарушение срока представления аудиторского заключения его пользователям, но это не образует состава правонарушения, предусмотренного ст. 12.31 КоАП.

На сроки завершения аудита могут влиять различные факторы. Если аудируемое лицо заключило договор на проведение аудита, но по не зависящим от него причинам аудит не был завершен, а договор был расторгнут, вести речь об уклонении от проведения аудита также нет никаких оснований, если организация заключает новый договор с другой аудиторской организацией (аудитором).

Таким образом, административная ответственность, предусмотренная ст. 12.31 КоАП, в рассматриваемой ситуации применяться не может.

Рассмотрим отдельные меры ответственности за иные правонарушения

Обратим внимание и на меры ответственности, предусмотренные КоАП за другое правонарушение, которое иногда вменяется субъектам при непредставлении аудиторского заключения в определенные законодательством сроки.

Так, непредставление в установленный срок плательщиком, налоговым агентом, иным лицом в налоговый орган документов и иных сведений, которые они обязаны представлять в соответствии с налоговым законодательством или по запросу налогового органа для осуществления налогового контроля, в т.ч. совершенное должностным лицом юридического лица или индивидуальным предпринимателем, влечет наложение штрафа в размере 2 БВ с увеличением его на 1 БВ за каждые 3 календарных дня просрочки представления документов и иных сведений, но не более 30 БВ (ч. 1 ст. 13.8 КоАП).

Кроме того, непредставление должностным или иным уполномоченным лицом или индивидуальным предпринимателем в установленные сроки документов, отчетов, сведений или иных материалов, подлежащих представлению по законодательству, либо представление таких документов, отчетов, сведений или иных материалов, содержащих заведомо недостоверные сведения, влекут наложение штрафа в размере от 4 до 20 БВ (ст. 23.16 КоАП).

Для применения этих мер ответственности также необходимо установить наличие состава правонарушений. Отсутствие в налоговом органе аудиторского заключения еще не говорит о наличии такого состава.

Ответственность, предусмотренная ч. 1 ст. 13.8 КоАП, в таком случае вообще не может применяться, так как в данной норме речь идет о непредставлении документов и иных сведений, которые субъекты обязаны представлять:

– в соответствии с налоговым законодательством;

– по запросу налогового органа для осуществления налогового контроля.

Обращаем внимание, что аудиторское заключение пользователи представляют не в соответствии с налоговым законодательством, а в соответствии с законодательством об аудиторской деятельности.

Справочно: налоговое законодательство РБ – система принятых на основании и в соответствии с Конституцией РБ нормативных правовых актов, которая включает:

– Налоговый кодекс РБ (далее – НК) и принятые в соответствии с ним законы, регулирующие вопросы налогообложения;

– декреты, указы и распоряжения Президента РБ, содержащие вопросы налогообложения;

– международные договоры Республики Беларусь;

– постановления Правительства РБ, регулирующие вопросы налогообложения и принимаемые на основании и во исполнение НК, принятых в соответствии с ним законов, регулирующих вопросы налогообложения, и актов Президента РБ;

– нормативные правовые акты республиканских органов государственного управления, органов местного управления и самоуправления, регулирующие вопросы налогообложения и издаваемые в случаях и пределах, предусмотренных НК, а также принятыми в соответствии с ним законами, регулирующими вопросы налогообложения, актами Президента РБ и постановлениями Правительства РБ (см. ст. 3 НК).

Очевидно, что ни Закон, ни правила аудиторской деятельности «Аудиторское заключение по бухгалтерской (финансовой) отчетности» не являются актами налогового законодательства.

Значит, непредставление аудиторского заключения не может отождествляться с непредставлением в установленный срок документов и иных сведений, которые субъекты обязаны представлять в соответствии с налоговым законодательством.

По мнению автора, не может в этом случае быть применена и ответственность за непредставление документов, которые субъекты обязаны представлять по запросу налогового органа для осуществления налогового контроля.

Дело в том, что налоговый орган не может истребовать такие документы, поскольку они должны представляться не на основании требования налогового органа, а в соответствии с законодательством. Кроме того, аудиторское заключение не является документом, необходимым для осуществления налогового контроля.

Подтверждением тому является тот факт, что далеко не все плательщики обязаны проводить аудит, а налоговый контроль распространяется на всех.

Административная ответственность по ст. 23.16 КоАП подлежит применению только в случае, если имел место факт непредставления в установленные сроки документов, отчетов, сведений или иных материалов, подлежащих представлению в соответствии с законодательством РБ.

Необходимо учитывать, что состав данного правонарушения выражается в бездействии субъекта правонарушения, который, имея документы, в нарушение требований законодательства не представляет их в установленные сроки.

В рассматриваемом случае состав данного правонарушения отсутствует: субъект физически не может представить аудиторское заключение, так как его нет, что исключает вину и применение административной ответственности за его непредставление.

Состав данного правонарушения будет иметь место только в том случае, когда соответствующий документ, подлежащий представлению согласно законодательству, имеется в наличии, но субъект правонарушения не представляет его в нарушение установленных требований.

Ответственность же за то, что не обеспечено проведение аудита, т.е., по сути, за уклонение от его поведения, предусмотрена иной нормой, которая была рассмотрена выше и которая в данном случае также не подлежит применению.

По мнению автора, эти правила в полной мере касаются и случаев применения ответственности по ч. 1 ст. 13.8 КоАП. Состав правонарушения, предусмотренный данной статьей, может иметь место только тогда, когда у плательщика имеются запрашиваемые документы, но он отказывается их представить. При отсутствии документов ответственность по ст. 13.8 КоАП также не может применяться.

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/veremeiko-yu-esli-auditorskoe-zaklyuchen_0000000

Налоговая ответственность за непредставление документов

Статья 126 Налогового кодекса РФ — Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля

(по состоянию на 01 марта 2018 года)

-

Непредставление в установленный срок налогоплательщиком (плательщиком сбора, плательщиком страховых взносов, налоговым агентом) в налоговые органы документов и (или) иных сведений, предусмотренных настоящим Кодексом и иными актами законодательства о налогах и сборах, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119, 129.4, 129.6, 129.9 — 129.11 настоящего Кодекса, а также пунктами 1.1 и 1.2 настоящей статьи,

влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ.

1.1. Непредставление налоговому органу документов, предусмотренных пунктом 5 статьи 25.15 настоящего Кодекса, выразившееся в отказе контролирующего лица представить имеющиеся у него документы, а равно иное уклонение от представления таких документов либо представление документов с заведомо недостоверными сведениями

влечет взыскание штрафа с контролирующего лица в размере 100 000 рублей.

1.2. Непредставление налоговым агентом в установленный срок расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в налоговый орган по месту учета

влечет взыскание штрафа с налогового агента в размере 1 000 рублей за каждый полный или неполный месяц со дня, установленного для его представления.

-

Непредставление в установленный срок налоговому органу сведений о налогоплательщике (плательщике страховых взносов), отказ лица представить имеющиеся у него документы, предусмотренные настоящим Кодексом, со сведениями о налогоплательщике (плательщике страховых взносов) по запросу налогового органа либо представление документов с заведомо недостоверными сведениями, если такое деяние не содержит признаков нарушений законодательства о налогах и сборах, предусмотренных статьями 126.1 и 135.1 настоящего Кодекса,

влечет взыскание штрафа с организации или индивидуального предпринимателя в размере десяти тысяч рублей, с физического лица, не являющегося индивидуальным предпринимателем, — в размере одной тысячи рублей.

Комментарий к статье 126 НК

Статья 126 НК устанавливает ответственность налогоплательщика за непредставление налоговому органу документов и сведений о налогоплательщике (плательщике сбора).

Ответственность по пункту 1 статьи 126 НК наступает только в том случае, если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 119, 129.4 и 129.6 НК.

Для привлечения к ответственности по пункту 1 статьи 126 НК РФ за непредставление в установленный срок документов, истребованных налоговым органом в соответствии со статьей 93 НК, необходимо установить обстоятельства, свидетельствующие, что:

- такие документы имелись у налогоплательщика либо он должен был их оформлять в силу прямого указания закона или иных нормативных правовых актов (Постановление ФАС Восточно-Сибирского округа от 19.11.2008 № А33-9732/07-Ф02-5626/08);

Источник: https://yuridicheskaya-konsultaciya.ru/nalogi/nalogovaya-otvetstvennost-za-nepredostavlenie-dokumentov.html

Обязательный аудит

Что касается сроков проведения обязательного аудита, то законом устанавливается частота раз в год. При этом, крайний срок никакой конкретной датой не установлен, поэтому он определяется компанией самостоятельно.

Тем не менее есть крайний срок подачи годовой отчетности в Росстат.

И он распространяется на все компании, которым требуется такой аудит – не позднее 10 дней после составления отчетности, и не позднее 31 декабря текущего года.

Заключение, которое получает на руки заказчик содержит в обязательном порядке:

- все необходимые данные об аудиторах и той организации, которая проводила аудит обязательной финансовой отчетности: адрес и контактные данные, номера уставных документов, разрешения на деятельность, сроки его действия, членство в СРО;

- все необходимые данные о компании, заказавшей обязательный аудит бухгалтерской отчетности: название и организационно-правовая форма, адреса и контактные данные, номер свидетельства о регистрации, документы, разрешающие вести указанную деятельность;

- вводная часть, описывающая исходные данные о компании, которая подверглась проверке;

- заключительное мнение аудиторов о том, насколько достоверны заявленные сведения по итогам проверки;

- дата и время, подписи и печати лиц и организаций, проводивших проверку.

Заключение всегда адресуется лицам, уполномоченным на проведение проверки по законодательству России. Как правило, это собственники компании, советы директоров, надзорные ведомства.

Штрафы за непроведение обязательного аудита

Ответственность, которая может быть вменена налоговым органом за непредъявление в установленный срок документов, предусмотрена п.1 ст.126 НК РФ.

Так, цена непредставления в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ и иными актами законодательства о налогах и сборах, составляет 200 рублей за каждый непредставленный документ (п.1 ст.126 НК РФ).

Cогласно ст. 6 Федерального закона от 30.12.2008 г.

№307-ФЗ «Об аудиторской деятельности» (далее по тексту – Закон №307-ФЗ) аудиторское заключение — это официальный документ, предназначенный для пользователей бухгалтерской (финансовой) отчетности аудируемых лиц, содержащий выраженное в установленной форме мнение аудиторской организации, индивидуального аудитора о достоверности бухгалтерской (финансовой) отчетности аудируемого лица.

Из вышеизложенного следует, что аудиторское заключение не является документом, служащим основанием для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документом, подтверждающим правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов, и, следовательно, у налогового органа нет оснований налагать штраф по п. 1 ст.126 НК РФ за его непредставление. Данную позицию разделяют и арбитражные суды (постановление Одиннадцатого арбитражного апелляционного суда от 24.03.2016 г. №А55-24924/2015).

Источник: https://rdk-audit.ru/ru/services/auditing-services/obyazatelnyy_audit/

За отсутствие аудиторского заключения — новый штраф?

Хотя все акционерные общества обязаны проводить аудит годовой отчетности (независимо от объема выручки и величины активов), небольшие АО часто не хотят этого делать. Если собственники доверяют друг другу и руководству, аудит нередко кажется лишней тратой денег.

Советуем руководителю

Чтобы небольшому акционерному обществу избавиться от необходимости проводить аудит бухотчетности, нужно перерегистрироваться в общество с ограниченной ответственностью.

Поэтому бухгалтеры и руководители задаются вопросом: какие санкции возможны за отказ от проведения обязательного аудита?

Напомним, что за непредставление обязательного аудиторского заключения в отделение Росстата оно может через суд взыскать штраф:

— с руководителя — от 300 до 500 руб.;

— с организации — от 3000 до 5000 руб.

Однако поправки в КоАП, вступившие в силу с 10 апреля 2016 г., заставляют взглянуть на последствия отсутствия обязательного аудиторского заключения еще раз.

Поправки, помимо увеличения штрафа за чисто бухгалтерские ошибки, дополнили и список грубых нарушений правил бухучета и составления отчетности.

Теперь таким нарушением, в числе прочего, считается отсутствие у фирмы обязательного аудиторского заключения о бухотчетности. Отметим, что срок хранения аудиторского заключения о бухгалтерской (финансовой) отчетности не ограничен.

Так что при проверке не удастся сослаться на то, что аудиторское заключение, к примеру, уничтожено.

Это означает, что руководителю грозит штраф, если при проверке налоговики обнаружат, что организация обязана была проводить аудит, но заключения нет (его вообще никогда не было и, соответственно, организация не может предъявить его налоговикам). И это несмотря на то, что представлять аудиторское заключение налоговикам вместе с бухотчетностью или вдогонку к ней по-прежнему не требуется.

Внимание! В налоговую инспекцию вместе с годовой бухотчетностью подавать аудиторское заключение не нужно.

Сумма штрафа для руководителя за отсутствие заключения составляет от 5000 до 10 000 руб. А при повторном нарушении — от 10 000 до 20 000 руб., либо руководителю грозит дисквалификация на срок от 1 года до 2 лет.

Так что если вы до сих пор сомневаетесь, нужно вашей организации аудиторское заключение или нет, учитывайте при принятии решения и эти санкции. Окончательное слово за руководителем, он должен быть готов к последствиям вплоть до дисквалификации.

Примечание

Общества с ограниченной ответственностью тоже обязаны проходить обязательный аудит годовой бухгалтерской отчетности, если:

(или) их выручка за предшествовавший отчетному год превышает 400 млн руб.;

(или) сумма активов в бухбалансе по состоянию на конец года, предшествовавшего отчетному, превышает 60 млн руб.

Руководителям таких ООО также грозит новая административная ответственность за отсутствие обязательного аудиторского заключения.

Источник: https://proffbuhgalter.ru/stati/za-otsutstvie-auditorskogo-zaklyucheniya-novyj-shtraf/

Налоговая ответственность за нарушения законодательства о налогах и сборах

|

Нарушение срока подачи заявления о постановке на учет в налоговой инспекции |

п. 1 ст. 116 НК РФ |

Штраф в размере 10 000 руб. |

|

Ведение деятельности без постановки на налоговый учет |

п. 2 ст. 116 НК РФ |

Штраф в размере 10 процентов от доходов, полученных за время ведения деятельности без постановки на налоговый учет, но не менее 40 000 руб. |

|

Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества) |

ст. 119 НК РФ |

Штраф в размере 5 процентов от суммы налога, подлежащей уплате (доплате) на основании декларации. Штраф начисляется за каждый полный или неполный месяц со дня, установленного для подачи декларации.

Размер штрафа не может быть больше 30 процентов от этой суммы и меньше 1000 руб. Штраф в размере 1000 руб. за каждый полный или неполный месяц со дня, установленного для представления в налоговую инспекцию расчета финансового результата инвестиционного товарищества. Субъектом правонарушения является управляющий товарищ, ответственный за ведение налогового учета |

|

Несоблюдение порядка представления налоговой декларации (расчета) в электронном виде в случаях, предусмотренных Налоговым кодексом РФ |

ст. 119.1 НК РФ |

Штраф в размере 200 руб. |

|

Представление в налоговую инспекцию недостоверного расчета финансового результата инвестиционного товарищества. Субъектом правонарушения признается управляющий товарищ, ответственный за ведение налогового учета |

ст. 119.2 НК РФ |

Штраф в размере 40 000 руб. – при неумышленном искажении сведений Штраф в размере 80 000 руб. – при умышленном искажении сведений |

|

ст. 120 НК РФ |

Грубое нарушение в течение одного налогового периода (без занижения налоговой базы) (штраф в размере 10 000 руб.) Грубое нарушение в течение более одного налогового периода (без занижения налоговой базы) (штраф в размере 30 000 руб.) Те же деяния, если они повлекли занижение налоговой базы (штраф в размере 20% от суммы неуплаченного налога, но не менее 40 000 руб.) |

|

Неуплата или неполная уплата налога (сбора)2 |

ст. 122 НК РФ |

Неуплата налога (сбора), совершенная умышленно (штраф в размере 40% от неуплаченных сумм налога (сбора))3 |

|

Сообщение участником консолидированной группы налогоплательщиков ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль ответственным участником |

ст. 122.1 НК РФ |

Сообщение участником консолидированной группы налогоплательщиков ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль ответственным участником, совершенное:

|

|

Невыполнение налоговым агентом обязанности по своевременному удержанию и (или) перечислению налога |

ст. 123 НК РФ |

Штраф в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению |

|

Несоблюдение порядка владения, пользования и распоряжения имуществом3, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога |

ст. 125 НК РФ |

Штраф в размере 30 000 руб. |

|

Непредставление сведений, необходимых для налогового контроля |

ст. 126 НК РФ |

Непредставление документов и (или) иных сведений в установленный срок (штраф в размере 200 руб. за каждый непредставленный документ)

Штраф в 100 000 руб. с контролирующего лица предусмотрен за непредставление, отказ от представления, а также представление заведомо недостоверных:

Непредставление (несвоевременное представление) налоговым агентом расчетов по формам 6-НДФЛ и 2-НДФЛ: |

|

Представление налоговым агентом недостоверных документов |

ст. 126.1 НК РФ |

Представление в налоговую инспекцию документов, содержащих недостоверные сведения:

Ответственность предусмотрена для лиц, которые являются налоговыми агентами по любым налогам Налоговый агент освобождается от ответственности, если до обнаружения ошибок инспекцией он подал уточненные документы |

|

Неправомерное несообщение сведений налоговому органу |

ст. 129.1 НК РФ |

Неправомерное несообщение (несвоевременное сообщение) сведений, которые должны быть сообщены налоговой инспекции, при отсутствии признаков налогового правонарушения, предусмотренного статьей 126 Налогового кодекса РФ (штраф в размере 5000 руб.)

Неправомерное непредставление (несвоевременное представление) иностранной организацией или иностранной структурой без образования юридического лица:

К ответственности может быть привлечена иностранная организация (структура без образования юридического лица), у которой в России есть недвижимое имущество Максимальный размер штрафа – сумма налога на имущество, подлежащая уплате по объекту недвижимости. Сумма штрафа может быть уменьшена пропорционально доле участника (количеству участников), сведения о которые не представлены |

|

Нарушение порядка регистрации объектов игорного бизнеса |

ст. 129.2 НК РФ |

Нарушение порядка регистрации:

Те же деяния, совершенные более одного раза (штраф в шестикратном размере ставки налога на игорный бизнес) |

|

Непредставление в установленный срок уведомления о контролируемых сделках или представление уведомления, содержащего недостоверные сведения |

ст. 129.4 НК РФ |

Штраф в размере 5000 руб.4 |

|

Неуплата или неполная уплата налога в связи с применением в контролируемых сделках условий, не сопоставимых с условиями сделок между лицами, которые не являются взаимозависимыми |

ст. 129.3, 122 НК РФ, п. 9 ст. 4 Закона от 18 июля 2011 г. № 227-ФЗ |

За налоговые периоды до 1 января 2012 года:

За нарушения, допущенные в 2012 – 2013 годах, ответственность, предусмотренная статьей 129.3 Налогового кодекса РФ, не применяется За нарушения, допущенные в 2014–2016 годах, штраф взыскивается в размере 20 процентов от неуплаченных сумм налога |

|

Неуплата или неполная уплата налога с прибыли контролируемых иностранных компаний |

ст. 129.5 НК РФ |

Контролирующее лицо платит штраф в размере 20 процентов от суммы неуплаченного налога (НДФЛ или налога на прибыль), но не менее 100 000 руб. |

|

ст. 129.6 НК РФ |

Неправомерное непредставление или представление с недостоверными сведениями:

|

1Грубым нарушением правил учета считается:

- отсутствие первичных документов, счетов-фактур или регистров бухгалтерского или налогового учета;

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухучета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, НМА и финансовых вложений.

С 1 января 2014 года штрафы за грубые нарушения правил учета инспекции взыскивают не только с организаций, но и с предпринимателей.

2 Не признается правонарушением неуплата или неполная уплата налога на прибыль ответственным участником консолидированной группы налогоплательщиков, если они вызваны сообщением недостоверных данных (несообщением данных) другим участником этой группы, привлеченным к ответственности по статье 122.1 Налогового кодекса РФ (п. 4 ст. 122 НК РФ).

3 Данный порядок установлен пунктом 12 статьи 77 Налогового кодекса РФ. При наложении частичного ареста порядок распоряжения имуществом должен содержаться в постановлении (п. 8 Методических рекомендаций, утвержденных приказом МНС России от 31 июля 2002 г. № БГ-3-29/404).

4 Организация освобождается от ответственности за представление недостоверных сведений о контролируемых сделках, если до того, как налоговая инспекция обнаружила это нарушение, организация сдала уточненное уведомление с исправленными сведениями (п. 2 ст. 105.16 НК РФ).

5 Организация освобождается от ответственности за непредставление уведомления об участии в иностранных организациях по основаниям и в сроки, которые установлены частями 3 и 4 статьи 4 Закона от 24 ноября 2014 г. № 376-ФЗ (ст. 3 Закона от 6 апреля 2015 г. № 85-ФЗ).

6 Кроме того, за непредставление расчетов по форме 6-НДФЛ и 2-НДФЛ налоговая инспекция вправе заблокировать банковский счет налогового агента (п. 3.2 ст. 76 НК РФ).

Источник: https://NalogObzor.info/publ/nalogovye_proverki/nalogovaja_otvetstvennost_za_narushenija_zakonodatelstva_o_nalogah_i_sborah/14-1-0-310