Книга доходов и расходов для ИП: образец заполнения, правила

КУДИР – документ деятельности, но для грамотного ее ведения важно принимать во внимание определенные тонкости процесса. Рассмотрим пример книги доходов и расходов при «УСН доходы» (образец заполнения), а также дадим ответы на самые часто задаваемые вопросы.

УСН.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 . Это быстро и !

Использование книги учета

Данная система обложения ИП и юридических лиц налогами является наиболее простой, поэтому не требует особых сложностей при заполнении документации.

Нужна книга при этой системе для предоставления возможности налоговым органам отслеживать операции, связанные с доходами и расходами ИП.

Налоговый учет создается на базе определенных данных для ИП, которые используют систему более простого плана, есть ряд правил, на основании которых и заполняется книга.

Ведение бухучета – делается на основании норма закона в любой стране. ИП от этой миссии освобождены, для них предусмотрена другая схема работы. Отсутствие бухучета – то есть непосредственное ведение книжных записей по определенному порядку и правилам, которые будут рассмотрены далее.

Правила заполнения формы книги расходов и доходов для ИП (образец КУДИР):

- применение учета для отслеживания обязанностей агентов по налогам;

- ведение упрощенной программы для участников производственного кооператива;

- учет для ведения исчисления уплаты страховых взносов;

- учет расходов в ФСЗН.

Наличие КУДИР — необходимое условие условие деятельности предприятия

Отражение абсолютно всех операций производится в книге учета. Далее, мы рассмотрим, как вести книгу учета доходов и расходов для ИП на УСН, а именно образец заполнения бланка. Выше мы уже говорили о том, что действующее законодательство освобождает лиц о ведения бухгалтерской деятельности.

Если юридическое лицо ведет свою деятельность на основании этой книги, то оно освобождается от необходимости того, чтобы соблюдать предельный индекс изменения цен, а также от их регистрации и обоснования уровня.

Принципы ведения учета доходов

В одном из разделов книги наблюдается ведение данного параметра, и в последовательности хронологии отражаются определенные хозяйственные операции. Главная цель учета – подтвердить тот факт, что операция была совершена. Если компанией применяется несколько налоговых ставок УСН, то ведется учет по отдельности.

Учет доходов представляет собой первый раздел общей книги. Рассматривая пример КУДИР для ИП на УСН 6%, образец заполнения которой достаточно прост, можно отметить, что таблица имеет 4 столбика – номер операции, ее наименование, содержание и полученный размер валовой выручки.

Учитываются каждые группы доходов – от реализации, инвестиционной деятельности, продажи внеоборотных активов и так далее. Элементы, которые не попадают под действие налога, в обязательном порядке заносятся отдельными строками для простоты ведения всех хозяйственных процедур.

Учет расходов предприятия

Он определяется в аналогичном порядке, для этого важно заняться определением покупной стоимости товаров, которые реализуются. Указывается в первом разделе в восьмой графе. Учет расходов осуществляется по той же аналогии, по которой подсчитываются получаемые от ведения деятельности доходы.

Содержится таблица традиционного формата, в которую вносятся данные о документации, виде и наименовании операции, проводимой в рамках деятельности фирмы, а также данные о расходах, понесенных компанией.

Например, в книге упрощенца, работающего по этой документации, отражаются фактические траты из субсидий, а также из полученных от государства сумм на основании некоторых действующих программ.

Нюансы работы с КУДИР

Многие начинающие предприниматели, задаются часто вопросом о том, что это такое — КУДИР. Данная книга представляет собой обязательный атрибут для всех упрощенных регистр учета налогов, а заполнение ее представлено ответственной процедурой. Ведь данный вид документации – истинный источник декларации налогов.

В книге содержатся данные об элементах, принимающих участие в формировании налоговых выплат, применяемых для учета налогов. Впервые данная группа документов заводится в том случае, когда происходит переход на упрощенную систему налогообложения. После этого новый регистр следует открывать ежегодно.

Если вы допустили ошибку в ходе заполнения, она подлежит исправлению, однако корректировка должна быть строго датированной и обоснованной, исправления должны подтверждаться подписью руководителя. В бумажном варианте приемлемо ведение записей с использованием ручки синего цвета.

Старайтесь не допускать ошибок при заполнении книги

Правила заполнения книги

Заполнение КУДИР при УСН – доходы минус расходы – сложная операция. Сама по себе книга имеет в составе 4 раздела. В книгу строго вносятся данные о проведенных хозяйственных операциях, которые принимают участие в расчетах налоговых выплат, а любая запись должна быть грамотно подтверждена первичным документом. Строго – все записи осуществляются на русском языке.

Особых правил для заполнения титульного листа книги не имеется, но для удобства пользователей есть несколько нюансов, требующих внимания:

- ИП не составляется код ОКПО;

- код ОКУД не заполняется;

- в области «дата» отмечается фактический день первой записи;

- при заполнении фактического проживания указывается тот, который аналогичен учредительным

- документом.

Базовые примеры заполнения книги

Ведение книги учета доходов и расходов при УСН закрепляется некоторыми примерами, которые помогут быстрее разобраться в тонкостях работ:

- Субсидии. Например, ИП Иванов работает по УСН. Будучи субъектом малого бизнеса, он получает крупные размеры субсидий из бюджета местных органов, чтобы возместить расходы, направленные на аренду помещения. Эта сумма должна вноситься в два раздела «доходы» и «расходы», которые учитываются при получении.

- Выплата больничных отпусков. Один из сотрудников получил от ИП выплату на основании личной недееспособности. Размер составил 8 000 рублей. Этот показатель заносится в восьмую графу – «расходы на выплату пособия», и относится к общей строке «итого».

КУДИР — это основная отчетность для ИП

Кудир и ооо

Что касается других форм собственности, то они также могут работать по упрощенной схеме и при этой вести книгу. Используется также КУДИР для ООО на УСН 15%, образец заполнения аналогичен, примеры на него распространяются.

Поскольку ООО традиционно имеет более глобальные масштабы деятельности, то и количество проводимых операций здесь соответственно выше.

Поэтому необходимо их все принимать во внимание, чтобы был достигнут хороший результат деятельности.

Книга прихода и расхода при упрощенке – важный документ, отражающий получаемые доходы и понесенные расходы. Поэтому важно принимать во внимание все детали работы, чтобы не было проблем с налоговым законодательством.

Источник: https://vashbiznesplan.ru/ip/kak-vesti-knigu-ucheta-rasxodov-i-doxodov-dlya-ip.html

Книга доходов и расходов ИП — как правильно вести, ответственность за ведение книги

Статья 54 Налогового кодекса (далее — НК РФ) определяет порядок исчисления налоговой базы, пункт 2 данной статьи определяет, что индивидуальные предприниматели (далее — ИП) должны исчислять налоговую базу самостоятельно, на основе имеющихся собственных показателей учета доходов, расходов и хозяйственных операций.

Этот учет производится благодаря внесению самими ИП данных обо всех операциях с получением дохода или понесенными расходами, непосредственно при их совершении, на основании имеющихся первичных документов, в книгу учета доходов и расходов ИП (сокращенно — КдиР, а также КУДиР).

Кроме того, такая книга, фактически, отражает текущее финансовое состояние предпринимателя, а также результаты его деятельности за предыдущие налоговые периоды.

Хотя в целом, обязанность вести книгу обусловлена законодательными ограничениями для разных категорий ИП на сумму прибыли, связанными с правом на применение ими того или иного вида налогообложения.

Кто ведет КДиР?

Индивидуальные предприниматели могут находиться на ОСНО, или на упрощенной системе (УСН), также могут иметь статус плательщика НДС или быть налоговым агентом, ответственным за выплату НДФЛ государству, и именно эти факторы определяют наличие или отсутствие обязанности ведения книги учетов доходов и расходов.

На сегодняшний день КДиР ведут:

- ИП на ОСНО;

- ИП на УСН;

- ИП на ПСН;

- ИП на ЕСХН.

Соответственно, предприниматели, которые находятся на едином налоге на вмененный доход, в том случае, если они осуществляют лишь деятельность, облагаемую указанным налогом, не имеют обязанностей по ведению КДиР.

Объясняется это просто — плательщики ЕНВД уплачивают налог, исходя из вмененного государством дохода, поэтому вести обычный бухгалтерский учет в полном объеме они просто не могут.

Хотя, нередки случаи, что плательщики на ЕНВД заводят полноценную книгу учета доходов и расходов просто для себя.

В зависимости от того, к какой категории относится ИП, книга учета доходов и расходов заполняется им согласно утвержденному приказу Министерства Финансов, по указанной в нем форме:

- для ИП на ОСНО (включая плательщиков НДФЛ) применяется Порядок учета доходов и расходов и хозяйственных операций (далее — Порядок), утвержденный Приказом от 13.08.02 года N 86-н/БГ-3-04430;

- для ИП на УСН, а также для ИП на ПСН, применяется Порядок, утвержденный Приказом от 22.10.12 года N 135н;

- для ИП на ЕСХН применяется Порядок, утвержденный Приказом от 11.12.06 года N 169н.

Как ведется КДиР?

Общее требование ко всем книгам учета, которые ведут вышеуказанные категории предпринимателей — полнота, непрерывность и достоверность.

Предполагается, что после совершения любой хозяйственной операции предприятием, в КДиР, на основе уже имеющихся первичных документов о совершенных операциях, последовательно, в хронологическом порядке вносятся все данные.

В дальнейшем, эти данные пригодятся для ведения бухгалтерии, подтверждения своих расходов и доходов, определения налоговой базы и исчисления их придется перевести на русский, поскольку сама КДиР ведется только на русском языке.

В зависимости от вида налогового учета предпринимателя, КДиР может предполагать соблюдений разных правил по заполнению — их различия как раз описаны в вышеуказанных Порядках, составленных согласно различию категорий налогоплательщиков.

В отличие от Украины, где предусмотрены как книга учета доходов, так и книга учета доходов и расходов, предназначенные для разных групп налогоплательщиков-упрощенцев, в России существует только книга учета доходов и расходов. Но предприниматели, работающие на упрощенной системе с объектом «доходы», согласно п.2.5 и п.5.1 Порядка N 135н заполняют только разделы I и IV своей книги, поэтому, такую КДиР часто называют просто — «книга доходов ИП».

В каждом новом налоговом периоде нужно заводить новую книгу учета доходов и расходов ИП, в то время как предыдущую, в пронумерованном, прошитом и скрепленном подписью директора и печатью предприятия виде, хранить на предприятии в течение четырех лет.

Именно этот срок установлен налоговым законодательством для всех без исключения учетных документов. Следует заметить, что для малого бизнеса один налоговый период обычно равен одному календарному году, но для ИП на ПСН налоговым периодом может быть тот срок, на который выдается патент (ст.

346.49.2 НК РФ). В связи с этим, с получением нового патента, а значит, с началом нового налогового периода, нужно заводить новую КДиР, а для старой книги обеспечить сохранность на указанный срок.

Кроме того, для каждого вида патента, предприниматель на ПСН ведет отдельную КДиР, такое требование изложено в статье 346.53 НК РФ.

Многие начинающие предприниматели задаются вопросом — требуется ли заверять свою книгу учета доходов ИП в налоговом органе по месту учета? Действительно, ранее было такое обязательное требование и даже предусматривался штраф за незаверенную КДиР.

Но сейчас, с одной стороны, каждый из вышеназванных Порядков содержит пункт, в котором имеется требование о заверении КДиР в налоговом органе, например, пункт 1.5 Порядка N 169н и аналогичный пункт Порядка N 135н. С другой же стороны, сама налоговая дает ответ на этот вопрос в письме от 03.02.

10 года № ШС-22—3/84@, где поясняет, что в НК РФ не предусмотрено конкретного порядка и сроков такого заверения, а значит, налоговики не могут требовать от предпринимателей заверения в обязательном порядке.

Исходя из сути письма, можно сказать, что заверить КДиР — это право предпринимателя, с которым он самостоятельно может обратиться к инспектору.

Существует также и другое письмо от ФНС от 02.02.11 года № КЕ-4-3/1459, которое актуально для предприятий именно на УСН.

В нем ФНС напоминает о требовании вывести на печать книги, которые велись в электронном виде, а также о необходимости их представления в налоговую для заверения, в срок, установленный для подачи налоговой декларации.

Это письмо не содержит требований для всех без исключения ИП заверять свои КДиРы, наоборот — в конце письма речь идет о самостоятельном обращении ИП в налоговую с просьбой о заверении, а также заметка о том, что отсутствие показателей деятельности в КДиР не является поводом для отказа в заверении.

Но поскольку вопрос заверения все еще вызывает споры, а действующим законодательством России установлены немалые штрафы за нарушения правил учета доходов и расходов, имеет смысл уточнить этот вопрос по месту налогового учета, исходя из собственного режима налогообложения.

Что касается ведения КДиР в электронном виде, на практике это не сложнее, чем в бумажном виде, если только есть навыки пользования ПК. Существенно облегчает сам учет и заполнение КДиР программы от 1С — «Упрощенная система налогообложения» или «Предприниматель», но они не всем по карману.

Валюта, указываемая в КДиР — российский рубль. Что касается доходов, полученных в иностранной валюте, для целей их учета в книге они пересчитываются по текущему официальному курсу Центрального банка России. Для доходов в натуральном виде (товары, услуги), предполагается их учет по рыночным ценам, исходя из положений статьи 105.3 кодекса.

Ответственность за ведение учета

Как говорилось выше, за нарушения установленных требований к учету, предусмотрена ответственность по ст. 120 НК РФ, в которой отсутствие первичных документов бухгалтерского учета, а также счетов-фактур, регистров учета или неверное отражение данных об операциях считается грубым нарушением.

Если такое установленное нарушение совершено в одном налоговом периоде и не имеет признаков налогового правонарушения, то влечет за собой штраф 10 000 рублей. Если нарушения повторялись неоднократно, то есть в более чем одном налоговом периоде, то размер штрафа составит уже 30 000 рублей.

И в случае, если ошибки привели к уменьшению налоговой базы, то размер штрафа составит от 40 000 рублей — штраф снимается в процентном соотношении, исходя из суммы неуплаченного налога.

На практике, даже при самом правильном и хорошо организованном учете, случается, что в КДиРе обнаруживаются ошибки. Это не преступление, поскольку вполне допустимы исправления, которые, кстати, не зависят от того, в каком налоговом периоде возникла ошибка — в прошлом или в настоящем.

На интернет-форумах, а также в различных неофициальных объяснениях Министерства Финансов можно найти несколько различных способов исправления таких ошибок — с помощью внесения дополнительных записей, корректурным способом и другими. На деле же, наиболее верная и простая позиция законодателя изложена в Письме Министерства от 15.12.

03 года N 04-02-051108, в которой ошибочное значение в КДиР следует попросту перечеркнуть и вписать правильный показатель, а потом подтвердить исправление ошибки подписью ИП, с указанием даты внесенного исправления. Исходя из ст. 120 НК РФ, за неверное заполнение КДиР ответственности не предусмотрено, если только ошибки не повлекли неверное определение суммы налога.

Тем не менее, нужно вести книгу учета аккуратно, следуя общему правилу работы с документами первичного учета и не допуская исправлений с помощью корректоров и других аналогичных средств.

https://www.youtube.com/watch?v=8x6cFk6fv8A

В случае, если КДиР с исправлениями подается на заверение в налоговый орган, к ней нужно приложить справку-расчет, в которой следует объяснить сумму, на которую были уменьшены или увеличены показатели и внесенные изменения. При этом, заверять повторно уже заверенную ранее КДиР из-за внесенных в неё исправлений нет необходимости.

Источник: https://ipshnik.com/vedenie-ip/buhgalteriya-ip/kak-pravilno-vesti-knigu-dohodov-i-rashodov-individualnogo-predprinimatelya.html

Учет и отчетность индивидуального предпринимателя (ИП)

Чтобы открыть и легально развивать собственный бизнес, проще всего зарегистрироваться как индивидуальный предприниматель (ИП).

Сделать это предельно просто, нужно всего лишь написать заявление о регистрации, оплатить госпошлину (800 рублей) и получить квитанцию об оплате, снять копии с паспорта и идентификационного кода и с этим пакетом документов прийти в налоговую по месту регистрации. Через пять дней вы станете индивидуальным предпринимателем и сможете забрать соответствующие документы.

Учет ИП – от чего зависит и как вести

Постановка на учет индивидуального предпринимателя осуществляется налоговой службой по месту регистрации автоматически на основе сведений из Единого государственного реестра (согласно статье 83 Налогового кодекса Российской федерации).

С этого момента (как только произошла постановка на налоговый учет ИП) вы становитесь не только независимым владельцем собственного дела, но и налогоплательщиком, который обязан вести бухгалтерский и налоговый учет, своевременно отчитываться и оплачивать необходимые суммы.

Давайте попробуем разобраться, как вести отчетность ИП.

От чего зависит налогообложение

Отчетность и налогообложение зависят от выбранной при регистрации системы налогообложения. Обычно выбор заключается между упрощенной системой налогообложения (УСН) и общей (ОСН). Некоторые виды деятельности не подпадают под возможность использования УСН, а в некоторых регионах действует единый налог на вмененный доход (ЕНВД), что автоматически делает УСН невозможной.

Как вести налоговый учет ИП

Фактически индивидуальный предприниматель не ведет как таковую отчетную документацию, вне зависимости от выбранной системы налогообложения. При УСН и ОСН ведется книга доходов и расходов плюс ведутся налоговые карточки на наемных работников.

Учет ИП при ЕНВД

ИП, работающие на едином налоге на вмененный доход, подают только соответствующую декларацию. Делать это необходимо раз в квартал до двадцатого числа месяца, следующего за последним месяцем отчетного квартала.

Учет ИП при УСН

Предприниматели, использующие упрощенную систему налогообложения, раз в год до тридцатого апреля должны подавать налоговую декларацию.

Кроме того в начале каждого года в Федеральной налоговой службе необходимо регистрировать книгу доходов и расходов (в которой фиксируется учет доходов и расходов ИП).

Ее можно распечатать из файла, можно купить готовую, главное, успеть зарегистрировать книгу до тридцатого апреля.

Налоговый учет и отчетность ИП

Предприниматель, который числится на общей системе налогообложения, подает большее количество документов и появляется в налоговой службе куда чаще.

Во-первых, каждый квартал до двадцатого числа месяца, следующего за окончанием квартала необходимо подать декларацию по НДС.

Во-вторых, раз в год до тридцатого апреля предоставляется декларация по форме 3-НДФЛ (на доходы физических лиц).

В-третьих, при регистрации ИП или в случае превышения полученных доходов над предполагаемыми на сумму, превышающую пятьдесят процентов, подается декларация о предполагаемых налогах по форме 4-НДФЛ.

Ведение бух учета ИП

Как уже упоминалось выше, от ведения бухгалтерского учета ИП освобождены. Но с 2013 года вступает в силу федеральный закон от 06.12.2011 года №402-ФЗ, который предписывает вести бухгалтерский учет всем экономическим субъектам, в том числе и индивидуальным предпринимателям (согласно второй статье). Соответственно, должна измениться учетная политика индивидуального предпринимателя.

Но при этом в шестой статье этого же закона прописано, что индивидуальный предприниматель имеет право не вести бухгалтерский учет, если согласно Налоговому кодексу ведет учет доходов и расходов, а также других объектов налогообложения в порядке, который установлен налоговым законодательством.

Следовательно, этот пункт напрямую касается предпринимателей, которые пользуются УСН (согласно статье 346.24 Налогового кодекса). То же самое основание не вести бух учет у ИП, которые находятся на ОСН: потому что их налоговой базой являются все полученные доходы.

Источник: https://hr-portal.ru/article/uchet-i-otchetnost-individualnogo-predprinimatelya-ip

Как вести учет на УСН «доходы»

Одним из самых распространенных и наиболее простых режимов налогообложения, которые чаще применяют индивидуальные предприниматели, особенно на стадии открытия своего бизнеса – это УСН «Доходы». Рассмотрим его более подробно, как ведется учет на этом виде налогообложения.

Доходы и расходы при УСН 6%

Выбор налогового режима является очень важным моментом как при регистрации ИП или ООО, так и в ходе ведения деятельности, ведь правильный выбор может существенно сэкономить на налогах. К тому же ведение бухгалтерского учета ИП требует определенных знаний и навыков, а данный налоговый режим способен освоить и новичок в этом деле.

https://www.youtube.com/watch?v=4ElbIB4Po0s

Главной прелестью такой системы, как УСН «доходы» является его простота. В отличие его собрата – УСН «Доходы мин

ус расходы» для целей налогообложения учитываются лишь доходы, расходы при УСН в этом случае в расчет не берутся. Это в свою очередь не требует особых знаний, ведь далеко не все расходы можно учитывать при УСН.

В основном при расчете налога применяется ставка в размере 6% с полученного организацией или ИП дохода, однако, в новой декларации по УНС, действующей с 10 апреля 2016 года, ввели возможность устанавливать льготную процентную ставку по налогу. Так, в некоторых регионах может быть установлена льготная ставка в размере 0%, например, в Крыму.

Принято считать, что данный налоговый режим выгоден, пока расходы не превысят 50% доходов от деятельности, после чего стоит перейти на учет УСН «доходы, уменьшенные на величину расходов». Более подробно об условиях применения УСН, совмещении с другими налоговыми режимами и другой общей информацией можно ознакомиться в этой статье.

Налоги и отчисления

Отчислений и платежей по налогам не очень много, они следующие.

Платежи в пенсионный фонд

Если индивидуальный предприниматель работает сам, то он должен уплачивать установленные государством фиксированные платежи в ПФР за себя, а также 1% в ПФР, от суммы дохода, который превышает 300 тыс. рублей, подробнее описано в нашей отдельной статье. Также необходимо уплачивать платежи в ПФР за работников, если они есть у ИП, у организаций сотрудники есть всегда – как минимум директор.

Взносы ИП за себя можно уплатить как оной суммой, сразу за год или же делить ее равномерно на каждый квартал. Последний вариант более выгоден, так как вам не надо будет вытягивать из оборота всю сумма платежа, а делать вы это будете постепенно.

Но если вы решите все же осуществить один платеж, например, в январе, то в отличие от ЕНВД, вы сможете уменьшать на нее сумму налога, так как расчет осуществляется нарастающим итогом.

Важно! Срок уплаты взносов ИП за себя – не позже 31 декабря текущего года. При этом 1% с превышения дохода в 300 тыс. руб.

необходимо уплачивать не позже 1 апреля следующего за отчетным годом, но лучше это сделать также до 31 декабря, так как можно на эту сумму уменьшить величину налога за текущий год.

В противном случае уменьшается уже налог за последующий год. Подробнее о фиксированных платежах в пфр для ип в 2017 году читайте здесь.

Авансовые платежи по УСН

Предприниматели и организации должны осуществлять ежеквартальные платежи по налогу, уплачиваемые в виде аванса. При этом авансовые платежи при УСН «доходы» и УСН «доходы минус расходы» рассчитываются одинаково. Отличие состоит лишь в порядке формирования налоговой базы.

Источник: https://ip-on-line.ru/uchet/kak-vesti-uchet-na-usn-dohody.html

Как правильно вести бухгалтерский учет индивидуального предпринимателя

Ведение бухгалтерского учета ИП – это процесс, который включает в себя множество нюансов и особенностей, без знания чего начинающий предприниматель не сможет вести финансовые дела, в соответствии с требованиями. Существует несколько режимов налогообложения, которыми может воспользоваться ИП. Каждый из методов имеет свои плюсы и минусы.

Бухгалтерский учет – это система сбора информации о средствах организации и ее обязательствах. Учет должен вестись непрерывно, включая в себя все хозяйственные операции.

Бухгалтерский учет требуется для получения достоверной информации об организации.

Полученные данные позволят:

- предотвратить негативные результаты хозяйственной деятельности;

- определить хозяйственные резервы организаций для создания устойчивой финансовой ситуации;

- соблюдать законодательство, установленное в отношении предпринимателей;

- контролировать хозяйственные операции и определять их целесообразность;

- контролировать имущество и отслеживать его движение;

- контролировать использование ресурсов компании;

- контролировать деятельность компании, в соответствии с установленными нормами.

Бухгалтерия ИП в 2018 году

Федеральный закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ устанавливает, что индивидуальный предприниматель не обязан вести бухгалтерский учет. Несмотря на это, ИП должен отчитываться перед государством в форме налогового учета.

Под налоговым учетом подразумевается сбор данных, которые используются для определения налоговой базы и размера платежей. Обязанность по ведению этого учета ложится на всех предпринимателей. К этому виду отчетности добавляются иные документы, работа с которыми может вызвать проблемы у новичков.

Бухгалтерский и налоговый учет – это разные понятия. Но вне правовой сферы принято называть оба термина одним и тем же выражением.

Пошаговая инструкция: как вести самостоятельно

Пошаговая инструкция для самостоятельного ведения бухгалтерского учета ИП:

- Рассчитать примерные доходы и расходы. Полученные цифры потребуются для расчета налоговой нагрузки.

- На основе полученных данных можно выбрать подходящий режим налогообложения. Выбранный способ уплаты налогов будет влиять на размер будущих перечислений в государственный бюджет. Для расчета налоговой нагрузки можно обратиться за бесплатной консультацией.

- Каждый из режимов имеет свои правила налоговой отчетности.

- ИП должен определиться, требуется ли ему нанимать сторонних работников. Если предприниматель будет иметь трудовые договора, то ему потребуется заполнять дополнительные отчетности. Их количество будет напрямую зависеть от количества работников. Также наличие сотрудников заставляет вести кадровую документацию.

- Каждый налоговый режим будет иметь свой календарь выплат и передачи отчетностей. За несоблюдение сроков ИП будет наказан при помощи штрафов, пени и недоимок.

- Далее требуется определиться с формой бухгалтерского обслуживания. Если ИП использует простые режимы, то бухгалтерию разрешается вести самостоятельно. Для предотвращения ошибок рекомендуется использовать различные программы-помощники. Но в некоторых случаях, когда ведение бухгалтерии будет осложнено количеством хозяйственных операций или системой налогообложения, лучше обратиться за услугами аутсорсинга.

- Все документы должны сохраняться. Договоры, подтверждения доходов и расходов, выписки из банка, отчетности и остальные бумаги должны храниться до истечения трехлетнего срока после снятия ИП с регистрации.

Бухгалтерский и налоговый учет на ОСНО

Обычная система налогообложения подразумевает, что ИП будет вести бухгалтерию в стандартном режиме.

ОСНО – это самая трудоемкая и сложная система, которой стоит пользоваться только в случае, если нельзя использовать иные режимы.

Чаще всего используется, если предприниматель работает в отрасли, где наблюдается высокий спрос. В таких случаях потребители буду в первую очередь обращать внимание на полноценного налогоплательщика.

Если индивидуальный предприниматель использует обычную систему, то он должен:

- вести книги покупок и продаж;

- вести книгу учета расходов и доходов;

- выставлять счета-фактуры и регистрировать их при необходимости в журнале;

- при найме работников ведется кадровый учет.

Уплата налогов на ОСНО:

- взнос в ПФР;

- налог на добавленную стоимость 18%;

- НДФЛ составит 13% с дохода после вычета расходов, которые имеют документальное подтверждение, если такового нет – вычитается не более 20% от дохода;

- страховые взносы и НДФЛ работников;

- уплата иных видов налогов, установленных в регионе деятельности.

Плавила предоставления отчетности в налоговую инспекцию:

- по НДС – до 25 числа следующего месяца после отчетного периода;

- по НДФЛ – до 30 апреля следующего года после отчетного;

- отчетность за наемных работников во внебюджетные фонды.

Работа на УСН

Ведение бухгалтерии на УСН намного проще, так как от предпринимателя потребуется сдавать только одну декларацию в год. Крайний срок сдачи этой декларации – 30 апреля следующего года за отчетным.

При использовании УСН Доходы 6% предприниматель может вести бухгалтерию самостоятельно. К уплате требуется 6% от общего дохода. Также потребуется выплачивать аванс, уплаченная сумма будет учтена при расчете годового налога.

Также существует альтернативная версия УСН – Доходы минус расходы. Этот способ подразумевает необходимость сбора документов, которые станут доказательством факта существования расходов и их обоснованности.

Корректное оформление этих документов – важная часть, без которой ведение УСН по такой схеме будет невозможно. Если же расходы не обоснованны, либо они не попадают в перечень, утвержденный статьей № 346.

16 НК РФ, то они не будут учтены.

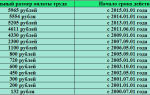

Сроки сдачи отчетности в 2018 году: календарь, таблица

Существуют обязательные отчеты, сдаваемые в:

- ПФР по форме СЗВМ до 15 числа месяца, следующего за отчетным;

- ФСС по форме 4-ФСС до 20 числа в бумажной форме и до 25 числа в электронной форме месяца, следующего за отчетным периодом.

Таблица-календарь сдачи отчетности для индивидуальных предпринимателей в 2018 году.

| Режим налогообложения | Кварталы | |||

| Первый | Второй | Третий | Четвертый | |

| УСН | Аванс – до 25 апреля. | Аванс – до 25 июля. | Аванс – до 25 октября. | Декларация и выплата за год – до 30 апреля. |

| ЕНВД | Декларация до 20 апреля.Выплата– до 25 апреля. | Декларация до 20 июля.Выплата– до 25 июля. | Декларация до 20 октября.Выплата– до 25 октября. | Декларация до 20 января.Выплата – до 25 января. |

| ЕСХН | Не требуется. | Аванс за полгода – до 25 июля. | Не требуется. | Декларация и выплата налога за год – до 31 марта. |

| ОСНО | Декларация по НДС до 25 апреля.Выплата НДС – до 25 июня. | Декларация по НДС до 25 июля.Выплата НДС – до 25 сентября.Авансовый платеж НДФЛ – до 15 июля. | Декларация по НДС до 25 октября.Выплата НДС – до 25 декабря.Авансовый платеж НДФЛ – до 15 октября. | Декларация по НДС до 25 января.Выплата НДС – до 25 марта.Декларация НДФЛ – до 30 апреля.Выплата НДФЛ за год – до 15 июля. |

Если же ИП работает по ПСН, то налоговая декларация не требуется. В случае использования патента. срок уплаты зависит от приобретенного типа и его срока действия.

Для бухучета можно обратиться к различным программам, облегчающим весь процесс, особенно для новичков в этой сфере. Для создания отчета достаточно вводить необходимые данные, после чего программа самостоятельно сопоставит введенную информацию и преобразует ее в необходимый вид.

Популярные программы:

- «1С: Бухгалтерия» онлайн-версия: самый большой спектр инструментов для работы. Пользователи отмечают отсутствие негативных сторон сервиса. Стоимость: от 400 до 6 400 рублей.

- «1С: Бухгалтерия»: лучший софт для работы бухгалтера. Подойдет для крупных и средних ИП, которые прибегают к использованию услуг профессионального бухгалтера. За свою цену предоставляет все возможности, какие только могут быть доступны на рынке бухучета. Стоимость: от 5 000 до 35 000 рублей.

- «БЭСТ»: сможет справиться с самыми сложными задачами. Проблема – запоздалые обновления программы. Стоимость: от 9 000 до 30 000 рублей.

- «Инфо-бухгалтер»: главный конкурент «1С», который не отстает от лидера в ширине инструментов. Идеально подойдет для ведения мелкого и среднего бизнеса. Стоимость: от 5 000 до 36 000 рублей, пользователь может скачать и опробовать бесплатную версию, в которой отсутствует большинство инструментов.

- «Контур. Бухгалтерия»: широкий функционал для решения задач мелких предпринимателей. Нет возможности решать некоторые задачи узкой направленности. Стоимость: от 1 000 до 4 000 рублей.

- «Мое дело»: функционирует с 2009 года, используется даже крупными предприятиями, пользователь получает еженедельные рассылки, консультации у специалистов. Стоимость: от 366 до 2 083 рублей, есть ознакомительный период.

- «Мои финансы»: предоставляется стандартный пакет инструментов для мелких предприятий. Подойдет для мелких ИП, в случае необходимости есть возможность передачи бухгалтерии на аутсорсинг. Стоимость: от 1 200 до 4 200 рублей.

- «Небо»: набор простых и понятных инструментов, которые позволяют вести бухгалтерию без каких-либо проблем, пользователю предоставляется возможность использования сервиса на своем смартфоне при помощи приложения. Стоимость: 500 или 3 500 рублей в зависимости от выбранного тарифа, к этой цене добавляется 100 рублей, если требуется сдавать отчеты в государственные органы.

- «Турбо Бухгалтер»: гибкий и быстрый сервис, софт обновляется раз в квартал. Главная проблема – сложность освоения. Стоимость: от 990 до 58 000 рублей.

Каждая из представленных в списке программ имеет свои плюсы и минусы. Выбирать следует ту, которая понятна пользователю и сможет удовлетворить потребности ИП.

Самоучитель для начинающих

Благодаря современным программам и сервисам, вести бухгалтерию самостоятельно, при условии наличия небольшого предприятия, не так сложно. В таких случаях самоучитель для начинающих потребуется лишь в той мере, чтобы овладеть основными терминами и понять, какие суммы на что влияют.

Но если ИП собирается расширяться до крупномасштабных проектов, то необходимо учитывать множество факторов, которые можно заметить только при наличии достаточного опыта и знаний.

Видео, на котором рассказывается о том, как вести бухучет ИП без бухгалтера.

Доходы и расходы

Ведение доходов и расходов производится при помощи двух соответствующих книг.

Их ведение должно сопровождаться соблюдением следующих условий:

- ведение разрешено как в печатном, так и в электронном виде;

- все записи должны быть реальными и достоверными;

- записи делаются в хронологическом порядке;

- исправления в книге должны совершаться в соответствии с правилами (оправданность, подтверждение со стороны предпринимателя в виде подписи и даты внесения изменения);

- каждая хозяйственная операция должна быть подкреплена доказательством в виде документов;

- каждая хозяйственная операция должна отражаться в книге;

- книга ведется на русском языке;

- на каждый налоговый период создается своя отдельная книга.

Нормативная регламентация

Нормативная регламентация, регулирующая ведение бухгалтерского учета для ИП:

Ведение бухучета подразумевает учет множества факторов. Но их количество будет на порядок меньше, если под контролем ИП нет сотрудников, либо их крайне мало. Также на количество документации и отчетности повлияет система налогообложения, выбираемая в зависимости от сферы деятельности, объема работы, количества сотрудников и других переменных.

Рекомендуем другие статьи по теме

Источник: https://znaybiz.ru/forma/ip/obshie/vedenie-buxgalterskogo-ucheta.html

Как правильно вести учет доходов и расходов ИП?

Отправить на почту

Как вести учет доходов и расходов ИП при УСН (упрощенной системе налогообложения) в соответствии с законодательством? Порядок учета зависит от выбранных объектов налогообложения — «доходы» или «доходы минус расходы».

Ип с объектом «доходы минус расходы»: как вести учет

Выбор ИП на УСН объектом налогообложения «доходы минус расходы» обязывает ИП вести учет полученной выручки и произведенных затрат. В учете используется кассовый метод (ст. 346.17 НК РФ). Особенности учета дохода:

- Признание доходов от реализации товаров, работ, услуг или имущественных прав производится в момент получения оплаты.

- Для налогообложения принимается выручка, полученная при ведении обычных видов деятельности, и внереализационный доход.

При подсчете налогооблагаемой базы особое внимание уделяется подтверждению затрат. Расходы должны быть оправданы и подтверждены документально. Для отражения расходов требуется наличие документов первичного учета, подтверждающих их осуществление и оплату.

Отметим важные моменты в учете затрат:

- Признание расходов производится после их фактического осуществления (получения товара, работ, услуг) и оплаты поставщику. В случае, если оплата за закупленные товары (работы, услуги) производится по частям — включить в расходы можно только фактически оплаченную часть приобретенных товаров (работ, услуг). Оставшаяся часть включается в расходы после ее оплаты.

- Списание материальных расходов осуществляется после реализации покупателю товара или продукции, для производства которой использовались ТМЦ.

- Назначением затрат является их использование для ведения деятельности с целью получения дохода.

- Перечень расходов представлен закрытым списком, перечисленным в ст. 346.16 НК РФ.

Более подробно о видах затрат читайте в статье «Перечень расходов при УСН «доходы минус расходы».

ИП освобождены от формирования баланса и бухгалтерской отчетности. Обязанности ограничиваются ведением доходов и расходов либо только доходов в зависимости от выбранного объекта налогообложения.

Формы первичного учета используются ИП для подтверждения расходов, уменьшающих облагаемую базу единого налога при ведении УСН. Отсутствие первичной документации не позволяет ИП учитывать расходы при подсчете налогооблагаемой базы и величины единого налога.

Ведение книги учета доходов и расходов

Налоговый учет ИП на УСН ведется с использованием книги учета доходов и расходов (КУДиР) — основного налогового регистра (ст. 346.24 НК РФ) при УСН.

Ведение КУДиР производится с соблюдением условий:

- В книге отражаются доходы в соответствии со ст. 346.15 НК РФ и расходы, поименованные в закрытом списке ст. 346.16 НК РФ.

- Запись производится в хронологическом порядке с выведением итогов на отчетную дату. Данные должны быть подтверждены документально.

- Корректировочная запись (например, по факту возврата от покупателя) выполняется аналогично записи по исходной операции (продаже), но со знаком «минус» в колонке с суммой операции.

- Реквизиты подтверждающих документов отражаются в КУДиР в столбце для внесения информации об основании записи.

- КУДиР за налоговый период формируется полностью, все разделы, даже при наличии незаполненных разделов или отсутствии деятельности.

- Обязательным к заполнению являются все разделы, касающиеся учета доходов и расходов, основных средств, полученного убытка и сумм расходов для снижения налога.

Данные КУДиР используют для определения величины налога по УСН при уплате авансовых платежей и расчете с бюджетом по итогам налогового периода. Сводные показатели КУДиР отражаются в декларации, представляемой налогоплательщиком по итогам года.

Контроль данных производится при налоговой проверке, основными задачами которой являются:

- определение полноты учета доходов и документального подтверждения расходов;

- подтверждение правильности внесения показателей в КУДиР и декларацию;

- выявление точности исчисления единого налога по отчетным и налоговым периодам.

Ведение книги осуществляется в ручной (в бумажном варианте) или электронной форме с последующим выводом на печать. Книга формируется по налоговому годовому периоду, прошивается и заверяется предпринимателем. Для каждого календарного года открывается новая книга вне зависимости от того, велась ли ранее деятельность. Заверять КУДиР в ИФНС не требуется.

Об условиях признания затрат читайте в статье «Принимаемые расходы при УСН в 2015-2016 годах».

Как вести бухучет ИП на УСН с объектом «доходы»

Выбор ИП на УСН объекта «доходы» оправдан при отсутствии расходов для учета и снижения налогооблагаемой базы. Учитываются доходы в виде поступивших денежных средств либо полученные путем погашения задолженности зачетом, переуступкой прав.

Учет расходов ИП не производит. При формировании данных облагаемой базы налогоплательщик:

- Ведет учет первичной документации полученных доходов — кассовых ордеров, выписок расчетного счета.

- Учитывает взносы в фонды, перечисленные с заработной платы работников, выплаты по листкам нетрудоспособности и собственные страховые платежи. Суммы используются для снижения величины налога.

Заполнение КУДиР ведется в строго хронологическом порядке. Если ИП отчисляет фиксированные взносы собственного страхования в конце года, снизить единый налог лицо имеет право только в месяце платежа.

ИП обязан вести документы по учету ОС и НМА. Для амортизируемого имущества производится начисление амортизации. Учет ОС производится в соответствии со ст. 258 НК РФ.

Данные основных средств используются для определения соответствия остаточной стоимости лимиту при УСН, при переходе на ОСНО или продаже имущества.

Учету подлежат основные средства, участвующие в получении дохода и отвечающие признакам ОС.

О порядке использования УСН читайте в статье «Условия применения УСН в 2015-2016 годах».

Программа для упрощения учета

Автоматизированный учет данных является удобной формой ввода доходов, расходов и формирования отчетности. При использовании программы:

- обеспечивается актуальность требований законодательства;

- производится группировка данных по аналитическому признаку для получения сводов и внутренней отчетности;

- осуществляется автоматический расчет налогов для авансовых платежей и окончательного расчета с бюджетом;

- формируется КУДиР и отчетность в автоматическом режиме на основе введенных данных;

- производится выгрузка данных для дальнейшей передачи в органы контроля.

Программа для помощи ведения учета ИП позволяет не заводить штат специальных работников или снизить трудоемкость обработки данных. Продукт адаптируется для индивидуальных условий деятельности.

О характеристиках программного обеспечения читайте в материале «Обзор бесплатных бухгалтерских программ для УСН».

Итоги

Упрощенная система, используемая ИП, обязывает учитывать данные для формирования единого налога. Для простоты документооборота и получения безошибочных выходных данных используют специализированную программу.

Узнавайте первыми о важных налоговых изменениях

Источник: https://nanalog.ru/kak-pravilno-vesti-uchet-dohodov-i-rashodov-ip/

Как вести бухгалтерский учет в ип доход расход — Законники

Breaking News

Home / Предпринимательское право / Как вести бухгалтерский учет в ип доход расход

Важный момент При использовании ЕНВД предпринимателю необходимо сдавать отчетность каждый квартал до 20 числа месяца, от которого начинается новый отчетный период. Уплата налога осуществляется до 25 числа. Предприниматели, применяющие ЕНВД, не обязаны вести учет.

Однако это не освобождает их от соблюдения кассовых требований и порядка, в соответствии с которым осуществляются операции с наличностью. Таким образом, предприниматель должен иметь Кассовую книгу, первичную документацию, подтверждающую перемещение средств.

Сохраняется обязанность внесения страховых платежей и отчетности по персоналу. Заключение Какую бы систему обложения не выбрал предприниматель, на изучение схему потребуется определенное время.

При этом следует учитывать, что в законопроекты, рекомендации, методические материалы периодически вносятся изменения, за которыми необходимо следить.

ИП навыков начисления:

- Средств для выплаты работнику (дважды в месяц);

- Страховых взносов;

- Отпускных и декретных пособий.

Также работодателю надо подавать сведения в:

- ПФР.

- Сведения о лицах, подлежащих страхованию (согласно закону 385-ФЗ).

Ежемесячно (форма С3В-М);

- Ежеквартальная отчетность (форма РСВ-1).

- Сведения о лицах, подлежащих страхованию (согласно закону 385-ФЗ).

- Росстат.

Подробный отчет о внутреннем регламенте предпринимателя (форма 1-ИП).

Ограничения по срокам и штрафные санкции по отчетностям При обсуждении временных рамок подачи налоговой декларации не существует разницы в том, как вести учет ИП на УСН доходы минус расходы в 2018 году и тем, как их вести по упрощенной форме со ставкой в 6%.

Важно

Зато существенно отличается в случаях, когда в штате имеются наемные работники.

Включает в себя:

- Трудовые договора;

- Штатное расписание, которое составляется по форме за № Т-3;

- Приказы о приеме и увольнении;

- Положения о работе с личными данными, премированиях и штрафах.

Регистрировать документы при УСН – 15% следует так же, как вести бухгалтерию ИП при УСН доходы 6% в 2018 году.

Внимание

Срок хранения таких документов составляет 4 года. Бухгалтерский учет для ИП на УСН с работниками Что же касается того, как вести бухучет ИП на УСН доходы и доходы минус расходы, при наличии работников, то срок разделяется на:

- Предоставление 2-НДФЛ – это так же, как вести учет ИП на УСН доходы в 2018 году без работников, то есть до 30 апреля предыдущего года;

- Подача 6-НДФЛ – не позднее конца последующего месяца за отчетный период.

Такой бух.

Вместе с тем, ИП на ЕНВД обязаны вести учет показателей, по которым определяется налогооблагаемая база.

Например, ИП, предоставляющие бытовые услуги, должны вести учет количества работников и табели рабочего времени.

Предприниматели, осуществляющие розничную торговлю, могут предоставлять для расчета налоговой базы документы на помещение, в котором производят предпринимательскую деятельность (договор аренды или документы на право собственности).

Учет кассовых операций у ИП Согласно Положению о ведении кассовых операций, действующему с 01.01.2012, ИП должны соблюдать кассовую дисциплину.

Ип доходы минус расходы как вести учет

Данные должны быть подтверждены документально.

- Корректировочная запись (например, по факту возврата от покупателя) выполняется аналогично записи по исходной операции (продаже), но со знаком «минус» в колонке с суммой операции.

- Реквизиты подтверждающих документов отражаются в КУДиР в столбце для внесения информации об основании записи.

- КУДиР за налоговый период формируется полностью, все разделы, даже при наличии незаполненных разделов или отсутствии деятельности.

- Обязательным к заполнению являются все разделы, касающиеся учета доходов и расходов, основных средств, полученного убытка и сумм расходов для снижения налога.

Данные КУДиР используют для определения величины налога по УСН при уплате авансовых платежей и расчете с бюджетом по итогам налогового периода.

Учет и отчетность индивидуального предпринимателя

С помощью онлайн-бухгалтерии предприниматель не привязан к одному ПК, что автоматически влечет за собой комфорт и удобство Обязательно нужно хранить и систематизировать бумажную форму документации Необходимость отыскать один из документов в общей стопке бумаг может забрать много времени.

Наиболее оптимальным вариантом станет сортировка документации по папкам либо файлам (в зависимости от числа документооборота) Обязательны сверки с налоговой инспекцией Подтвердить отсутствия долговых обязательств можно спустя неделю после внесения уплаты налогового сбора.

Сложно ли вести бухгалтерию ИП? Если знать все имеющиеся нюансы и со всей серьезности подойти к этому вопросу, то ничего сложного в этом нет.

Основные понятия Возможность самостоятельного ведения бухгалтерии позволяет существенно экономить денежные средства индивидуального предпринимателя, но при этом нужно затратить немало своего времени.

Многие предприниматели предпочитают использовать именно такой вариант, поскольку многочисленные онлайн-сервисы, программное обеспечение и обучающие курсы могут свести к минимальному числу знаний для успешного ведения бухгалтерии.

Перед рассмотрением основного вопроса изначально рекомендуется ознакомиться с основными понятиями.

Как вести бухгалтерский учет в ип доход расход

Он выступает в качестве их налогового агента. Предприниматель рассчитывает и удерживает с сотрудников подоходный налог, выплачивает страховые взносы в ФСС и ПФР.

- В ИФНС о среднесписочной численности сотрудников и их доходах (ф.

2-НДФЛ). Первый документ сдается до 20 января, второй — до 1 апреля. - В ФСС. В эту службу сдаются ежегодная и ежеквартальная ведомости по ф. ФСС-4 до 15-го числа месяца, который начинается после окончания отчетного периода.

- В ФОМС и ПФР. В эти органы сдается форма РСВ-1 до 15 числа второго месяца с даты окончания года и каждого квартала.

Если предприниматель работает один и не выступает в качестве нанимателя, ему необходимо отчислять фиксированные медицинские и пенсионные взносы «за себя».

Источник: https://zakonbiz.ru/kak-vesti-buhgalterskij-uchet-v-ip-dohod-rashod/

![[лайфхак] не согласны со штрафом за сзв-м? идите сразу в суд — все о налогах](https://nalogmak.ru/wp-content/cache/thumb/9617e34a6_150x95.jpg)