Минфин думает о повышении подоходного налога и других основных налогов

Минфин еще только рисует предложения, как закрыть бюджетный дефицит в ближайшие три года

Андрей Гордеев / Ведомости

Повышение налогов, мобилизация доходов и исчерпание суверенных фондов за три года – такой бюджетный прогноз подготовил Минфин к совещанию у первого зампреда правительства Игоря Шувалова в понедельник, рассказали семь федеральных чиновников.

Всего за 2017–2019 гг. Минфин хочет дополнительно собрать в бюджет почти 2,5 трлн руб., следует из материалов министерства, с которыми ознакомились «Ведомости» (см. таблицу на стр. 04).

Уже в следующем году можно получить дополнительно 670 млрд руб., подсчитал Минфин, а в 2019 г. – почти 1 трлн. Минфин предлагает собрать эти деньги с нефтяников, «Газпрома», табачников, ввести акциз на напитки с добавлением сахара и НДС на интернет-торговлю и взять больше дивидендов с госкомпаний.

Мобилизация нужна, чтобы снижать дефицит бюджета на 1 процентный пункт ежегодно – с 3,2% в 2017 г. до 1,2% ВВП в 2019 г. Сокращать расходы Минфин уже не может – принято решение зафиксировать их на все три года в размере 15,787 трлн руб. в год. А при планируемых доходах дыра за три года оказывается на 60% больше целевого дефицита – он возрастает еще на 3,5 трлн руб.

Мобилизационные предложения Минфина сокращают эту дыру до 1 трлн руб. И если в 2017 г. не хватает всего 40 млрд руб., то в 2019 г. – уже 649 млрд. Свободных денег (т. е.

не вложенных в инвестиционные проекты, не размещенных в банках и ВЭБе) в суверенных фондах недостаточно.

Вслед за резервным фондом в следующем году придется тратить фонд национального благосостояния, следует из расчетов Минфина, и в течение 2018 г. резервы практически исчерпываются.

Цена роста

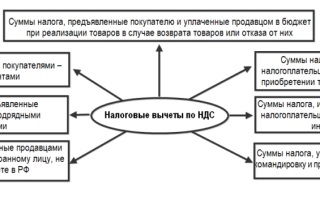

Но у Минфина есть несколько идей, где можно поискать деньги. Это не предложения, как поднимать налоги, а идеи для обсуждения, подчеркивает федеральный чиновник. К примеру, повышение на 1 п. п. каждого из ключевых налогов – на прибыль, имущество организаций, НДС, НДФЛ и страховых взносов – принесет бюджету от 170 млрд до 324 млрд руб.

Оцениваются и более радикальные изменения. Так, прогрессивная шкала НДФЛ создаст риски ухода в тень и искажения ситуации на рынке труда, полагает Минфин. Альтернативное предложение – поднять единую ставку НДФЛ до 15–16% и ввести необлагаемый минимум.

Повышение налога на прибыль чревато увеличением нагрузки на капитал, снижением привлекательности инвестиций и туманной перспективой роста экономики. Негативно скажется на ней и повышение налога на имущество организаций.

Снова предлагается реформа страховых взносов: взимать их со всего зарплатного фонда полностью и по единой ставке. Сейчас работодатель платит в Пенсионный фонд 22% с зарплат до 796 000 руб. в год, а сверх этой суммы – дополнительные 10%. В фонд социального страхования перечисляется 2,9% с годовых заработков до 670 000 руб.

, в фонд медицинского страхования – 5,1% со всех зарплат без ограничений. Изменения обернутся ростом нагрузки, особенно на отрасли с высокими заработками, что приведет к выпадению налога на прибыль и НДФЛ, признает Минфин; возрастает нагрузка и на бюджет (платит взносы за работников бюджетного сектора).

Существует риск ухода зарплат в тень, унификация базы для сбора взносов негативно повлияет на экономический рост.

В качестве компенсации на совещании предлагалось понизить общую ставку до 29% в 2018 г., а с 2019 г. – до 28%, рассказывают два чиновника. Унификация ставки до 29% без перестройки всей пенсионной системы – опасное решение, говорит один из них. Такие изменения приведут к росту нагрузки на секторы с наиболее квалифицированным трудом, критичен другой.

В качестве альтернативы Минфин предлагает маневр – снижение взносов в обмен на повышение НДС.

Это так называемая фискальная девальвация, идея которой изложена в исследованиях Еврокомиссии, МВФ и ЕЦБ как способ стимулировать чистый экспорт в странах единого монетарного союза: снижение издержек на труд повышает конкурентоспособность экспортеров, которые не платят НДС, – нагрузка переносится на импортеров. Идея Минфина снизить страховые взносы до 20% с одновременным повышением НДС до 24% обсуждалась еще летом, напоминает федеральный чиновник.

Рост ставки НДС на 1 п. п. приносит дополнительные 220 млрд руб., подсчитал Минфин. Но фронтальное повышение НДС крайне инфляционно, а дополнительный 1 п. п. инфляции – это 120 млрд руб. дополнительных расходов бюджета (индексация социальных выплат). Альтернатива – отменить льготы и компенсировать их адресной социальной поддержкой малоимущих.

Поправки в законодательство, например, о страховых взносах предлагалось принять уже в 2016 г., чтобы они заработали в 2018 г., говорит один из собеседников «Ведомостей». Нужно быть готовыми к тому, что какие-то изменения вступят в силу с 1 июля 2018 г. или с января 2019 г., сказал «Ведомостям» федеральный чиновник.

Обсуждались на совещании и способы экономии – к примеру, не платить пенсии работающим пенсионерам, сообщили два чиновника. В прошлом году была идея отменить пенсии для тех, кто зарабатывает более 1 млн руб. в год.

На сей раз речь шла о сумме либо до 500 000 руб. в год, либо до средней по стране зарплаты, а это 35 824 руб. в месяц в январе – июле 2016 г.

Однако участники совещания обрушились на авторов предложения с критикой и даже упреками в человеконенавистничестве, пересказывают собеседники «Ведомостей».

Шансы невелики

Маловероятно, что будут повышены НДС и НДФЛ, рассуждает чиновник финансово-экономического блока, знакомый с идеями Минфина: надо учитывать не только бюджетную, но и социально-политическую ситуацию. Более вероятны прогрессивная шкала НДФЛ с 2019 г. и завершение налогового маневра в нефтяной отрасли, продолжает он.

Подоходный налог придется повышать – регионам остро нужны деньги, уверена Наталия Орлова из Альфа-банка, и самое простое для администрирования – поднять единую ставку, а не вводить прогрессивную шкалу.

При прогрессивной шкале людям придется самостоятельно декларировать доходы, предупреждал председатель Госдумы по бюджету и налогам Андрей Макаров (его интервью в понедельник опубликовало «РИА Новости»): пока ни люди, ни ФНС не готовы к этому; кроме того, подавляющее большинство богатых людей получают доходы в виде не зарплаты, а, например, дивидендов.

Ничего из предложенных мер пока даже обсуждать нельзя, категоричен один из чиновников: Шувалов и вице-премьер Аркадий Дворкович были очень недовольны, что Минфин вышел с такими непроработанными предложениями.

Предложения по НДФЛ стародавние, говорит чиновник финансово-экономического блока.

По НДС и налогу на прибыль – тоже не новы, замечает другой чиновник: все это обсуждалось еще весной и тогда решили, что «любые подкрутки налогов вредны и несвоевременны». Поднимать такие темы сейчас нецелесообразно, резюмирует он.

В обычаях Минфина материалы приносить непосредственно перед совещанием, рассказывают два федеральных чиновника, и обязательно собирать их после.

Минфин отправили досчитывать и думать, говорят три участника совещания. Дополнительные доходы призвали искать прежде всего в администрировании (Минфин рассчитывает собрать в 2017 г. 50 млрд, в 2018 г. – 70 млрд, в 2019 г. – 74 млрд) и, когда этот резерв будет исчерпан, выдвигать иные идеи, но точно не сейчас и точно не те, что предложенные, объясняет федеральный чиновник.

Рассматривались разные предложения, но ни одно из них принято не было, отмечает представитель Минфина.

Работа над проектом бюджета не завершена, Минфин направит его в правительство только в конце сентября, продолжает он, говорить о каких-либо цифрах преждевременно, их пока нет в готовом виде.

Материалы обоснования предложений Минфина в Минэкономразвития не поступали, говорит представитель Минэкономразвития.

В секретариате Шувалова и представитель Дворковича отказались от комментариев. Никаких решений по этим вопросам не принималось, эти предложения на совещании у премьера Дмитрия Медведева не обсуждались, говорит его пресс-секретарь Наталья Тимакова.

Нужно выбирать: или повышать доходы, или сокращать расходы, иронизирует руководитель Экономической экспертной группы Евсей Гурвич, наименьшее зло – сокращение расходов, резервы для этого велики. После кризиса 1998 г. за два года на 10 п. п. сократили расходы и ничего страшного не произошло, вспоминает Гурвич.

Но сокращать расходы Минфин особенно не может, поскольку у бюджета большие социальные обязательства и оборонные расходы, уверена Орлова: можно оптимизировать, повышать эффективность, но это требует детальной работы. Если же и повышать налоговую нагрузку, то лучше на потребление – это тоже болезненно для экономики, но не так, как повышение налога на прибыль, заключает Гурвич.

Власть может отойти от обещаний не повышать налоги, считает Владимир Тихомиров из БКС: можно же сослаться на то, что резко изменились цены на нефть, ситуация в экономике и геополитике: «Нет ничего высеченного в камне». Если все налоги поднять, можно и бездефицитный бюджет сделать, иронична Орлова.

В подготовке статьи участвовали Маргарита Папченкова, Елизавета Базанова

Источник: https://www.vedomosti.ru/economics/articles/2016/08/31/655090-minfin-ndfl

Минфин предложил обсудить повышение налогов для снижения дефицита бюджета :: Экономика :: РБК

Минфин предложил обсудить несколько способов увеличить поступления в бюджет и дополнительно собрать почти 2,5 трлн руб. в 2017–2019-м. Речь идет о повышении налогов на прибыль, имущество организаций, НДС, НДФЛ и страховых взносов. В правительстве эти идеи отвергли

Фото: Коротченко Максим/ТАСС

Минфин к совещанию у первого вице-премьера Игоря Шувалова подготовил бюджетный прогноз, который предполагает повышение налогов, мобилизацию доходов и исчерпание суверенных фондов за три года, пишут «Ведомости» со ссылкой на семерых федеральных чиновников. Из материалов ведомства, по данным издания, следует, что всего за 2017–2019 годы Минфин хочет дополнительно собрать в бюджет почти 2,5 трлн руб.

По подсчетам министерства, в 2017 году можно получить дополнительно 670 млрд руб., в 2019-м — почти 1 трлн руб., пишут «Ведомости». Собрать эти деньги Минфин предлагает с нефтяных компаний, «Газпрома», производителей табака, а также от введения акциза на напитки с добавлением сахара и НДС на интернет-торговлю и за счет бóльших дивидендов с госкомпаний, напоминает издание.

Вскоре после публикации в «Ведомостях» агентство «Интерфакс» со ссылкой на первого вице-премьер Шувалова сообщило, что в правительстве не одобрили эти предложения.

«Предложения Минфина и других министерств приняты не были, работа продолжается», — сказал «Интерфаксу» сам Шувалов, комментируя итоги совещания, о котором рассказала газета.

«Правительство продолжает работу над бюджетом на 2017 и 2018–2019 годы», — заявил он.

Мобилизация, пишут «Ведомости», нужна для того, чтобы снижать дефицит бюджета на 1 п.п. ежегодно — с 3,2% в следующем году до 1,2% ВВП в 2019-м.

Сокращать расходы Минфин уже не может, напоминает издание, так как принято решение установить их на все три года в размере 15,787 трлн руб. ежегодно.

Дыра при планируемых доходах при этом за три года будет на 60% больше целевого дефицита, который возрастает еще на 3,5 трлн руб.

Предложения министерства сокращают дыру до 1 трлн руб. Свободных денег в суверенных фондах недостаточно. Из расчетов Минфина следует, что вслед за Резервным фондом в 2017 году придется тратить средства Фонда национального благосостояния, а в течение 2018 года резервы практически исчерпываются.

В связи с этим, пишут «Ведомости», Минфин выдвинул «несколько идей, где можно поискать деньги». Это не предложения, как поднимать налоги, а идеи для обсуждения, сказал изданию федеральный чиновник. Среди них повышение на 1 п.п. каждого из ключевых налогов — на прибыль, имущество организаций, НДС, НДФЛ и страховых взносов.

Это принесет в бюджет от 170 млрд до 324 млрд руб., цитирует выкладки Минфина издание. По его данным, возможны и более радикальные изменения.

Прогрессивная шкала НДФЛ, считает Минфин, создаст риски ухода в тень и искажения ситуации на рынке труда, альтернативой этому служат рост единой ставки НДФЛ до 15–16% и введение необлагаемого минимума.

Среди предложений Минфина, по данным «Ведомостей», есть и реформа страховых взносов — взимать их со всего зарплатного фонда полностью и по единой ставке.

Минфин при этом отмечает, что изменения обернутся ростом нагрузки, особенно на отрасли с высокими заработками, и это приведет к выпадению налога на прибыль и НДФЛ, возрастет нагрузка и на бюджет.

Есть также риск ухода зарплат в тень, унификация базы для сбора взносов негативно повлияет и на экономический рост. Минфин, как пишет газета, предложил и другой вариант — снижение взносов «в обмен на повышение НДС».

Как писали «Ведомости» 25 августа со ссылкой на троих федеральных чиновников и участвующего в обсуждении представителя нефтяной отрасли, Минфин разработал дополнительный пакет налоговых изъятий для нефтяников в следующем году.

По плану министерства, на 2017 год будет продлено единоразовое повышение налогов на нефтяные компании, которое должно было действовать только в 2016 году, что даст 200 млрд руб.

, с «Газпрома» планируют получить еще 170 млрд, однако введение налога на добавленный доход в нефтяной отрасли лишит Минфин 50 млрд и всего выйдет 320 млрд руб.

Источник: https://www.rbc.ru/economics/31/08/2016/57c615659a794717238f154d

Налоговая реформа «по Кудрину» защитит богатых

В ходе предстоящей в 2018 году налоговой реформы российский либеральный клан намерен отстоять позиции социально близких высокооплачиваемых слоев населения. Перераспределение налоговой нагрузки пройдет с учетом их первоочередных интересов.

Налоги на бизнес будут снижены, а ставка подоходного налога повышена для всех слоев населения одинаково.

Детали будущей реформы, обсуждаемые в Минфине, Минэкономразвития и Центре стратегических разработок Алексея Кудрина стали известны газете «Ведомости».

По информации издания, все авторы будущей концепции налоговой реформы отдают приоритет развитию бизнеса, как залогу экономического роста. Из этой логики вытекают и предлагаемые меры: повышение НДС c нынешних 18% до 21% и резкое снижение страховых взносов — с 30% до 21%.

По мнению бывшего замминистра труда РФ Павла Кудюкина, это даст определенный эффект, однако переоценивать его не стоит.

«Российский бизнес страдает не столько от налогообложения, сколько от коррупционной нагрузки и избыточного административного давления», — уверен Кудюкин.

Компенсировать нехватку поступлений в бюджет будет население. Именно на «физических лиц» переносится основное бремя. Для этого Минфин предлагает поднять ставку подоходного налога — НДФЛ с нынешних 13% до 15%. При этом 6−8 процентных пункта будут направляться в федеральный бюджет. Сейчас вся сумма остается в регионах, составляя существенную — более трети — часть их доходов.

Один из вариантов Центра Кудрина предполагает еще более высокую ставку — 17%. Налоговая шкала при этом так и останется плоской. Миллионеры и те, кто живет на среднюю зарплату в 32 тысячи рублей в месяц будут платить одинаково.

Читайте также

Почему украинцы ненавидят Украину

О социальной шизофрении «свидомых» жителей «незалежной»

Есть в предложениях экономического блока правительства и «революционные» новшества. Во всяком случае, это предлагается впервые с 2001 года, когда была введена плоская шкала налогообложения.

Речь идет о налоговых вычетах на для малоимущих. Необлагаемый налогом минимальный доход может быть установлен на уровне прожиточного минимума. Это отчасти выведет из-под удара беднейшие слои населения.

Правда, сумма прожиточного минимума сейчас ничтожна — чуть более 9 тысяч рублей.

По мнению руководителя департамента налоговой политики Финансового университета при правительстве РФ Л. Гончаренко, именно налоговые вычеты являются предпочтительным инструментом для введения «прогрессивности».

Таковые можно вводить не только с учетом уровня доходов, но и числа иждивенцев, потребности в лекарствах, расходов на образование и т. п. Особенно интересен этот необлагаемый вычет при семейном налогообложении. Это аналог французского налогообложения домохозяйств, отмечает эксперт.

Тем не менее, среди мер, предлагаемых экономическим блоком, ничего подобного нет.

https://www.youtube.com/watch?v=IC7ThmPtDug

В свою очередь доцент МГУ Андрей Кобяков считает, что за снижение нагрузки с бизнеса должны платить не малоимущие, а те, кто получает большие доходы.

В России очень сильное социальное расслоение, сопоставимое по уровню с африканскими странами. Основные издержки от налоговой реформы вновь лягут на «средний класс», живущий на зарплату, и расслоение только увеличится.

«Давно назрела необходимость переходить к прогрессивной шкале налогообложения», — уверен Кобяков.

Возможно, по этой причине окончательное решение о параметрах налоговой реформы пока не принято. Позиция Кремля будет определена после экспертной проработки этого вопроса, сообщил пресс-секретарь президента Дмитрий Песков.

Ранее о необходимости «дискуссии» заявил Владимир Путин. Причины объяснил первый вице-премьер Игорь Шувалов.

«Есть предварительное понимание и у администрации, и у ЦБ, и у правительства, что надо подготовиться к новой налоговой совокупности, так чтобы весь следующий политический цикл тоже был стабилен», — сказал он.

Член комитета Госдумы по бюджету и налогам из фракции КПРФ Вера Ганзя возмущена, что компенсировать послабления бизнесу будут за счет и без того небогатого населения.

— О том, что налоги на бизнес нужно корректировать, мы говорим каждый год на публичных парламентских слушаниях. Были совершенно разные предложения. И страховые фонды уменьшить и даже убрать совсем НДС. На каком конкретно остановится правительство неизвестно. Но в целом в этой части, в части бизнеса, можно согласиться.

Что касается физлиц, то увеличивать налоги на и без того малоимущее население — это просто безнравственно. Даже с учетом вычетов. Теоретически, вычеты — нормальная, правильная мера.

Но мы прекрасно знаем, что нужно пройти несколько «кругов ада», чтобы эти вычеты получить. Не каждый это сможет сделать. Одна запятая не там стоит и уже все.

Поэтому сплошное увеличение ставки налога — недопустимая мера.

«СП»: — Как вы оцениваете идею изъятия у регионов 6−8 процентных пункта подоходного налога в пользу федерального бюджета?

— Это ожидаемо. Регионы — это наша боль. Все делается за их счет. У них отобрали один процент налога на прибыль. С этого года поменялось соотношение в акцизах. Со следующего года опять не в пользу регионов изменится пропорция софинансирования госпрограмм. Теперь, вот, еще и с подоходным так будет.

«СП»: — Какие по-вашему требуются изменения в ставке НДФЛ?

— Мы в КПРФ подготовили сейчас закон о прогрессивном налоге. Я — один из его авторов.

У нас есть четыре позиции: до 100 тысяч рублей дохода в год — 5% налога, свыше — остается 13%, затем — 18% и затем, при доходе свыше 12 млн рублей в год, — 25%. Это мягкий, щадящий вариант.

Даже не 40%, как в некоторых странах. Это по-божески. Особенно, если вспомнить о яхте длиной в 140 метров, которая недавно прогремела на весь мир.

(Крупнейшая в мире яхта российского миллиардера Андрея Мельниченко ценой в 400 млн евро была временно арестована в Гибралтаре — авт.).

— Сейчас наша задача — добиться, чтобы правительство приняло подобный вариант. Необязательно именно наш, пусть они разработают сами, но налог должен быть прогрессивным.

Нужны кардинальные изменения! Даже по нашему мягкому варианту мы получаем сразу 1 трлн рублей дополнительных доходов. А в правительстве пытаются добиться паритета, увеличивая в одном месте ставки и снижая в другом. Это лишняя работа.

Нужно облагать налогами тех, кто имеет сверхдоходы. Мы прекрасно знаем этих людей. Список «Форбс», например.

«СП»: — В каком состоянии сейчас ваш законопроект?

— Закон пока на стадии разработки. После праздников мы получим свежую информацию из налоговой по количеству налогоплательщиков той или иной категории. После этого текст закона будет доработан и мы его внесем на рассмотрение Госдумы.

Эксперт по финансовым и экономическим вопросам Дмитрий Селезнев напоминает, что в реальности конкретные ставки налогов и сборов имеют для большинства бизнесменов второстепенное значение.

— С крупными налогоплательщиками у государства разговор отдельный, они под особым присмотром. Но мелкие и средние предприниматели, и это не является большим секретом, реагировали на все инициативы Минфина последних лет с помощью «ухода в тень».

То есть каждый предприниматель определял для себя общую сумму налогов, которой он, по заветам Лившица, готов делиться с государством.

Обычному предпринимателю в принципе безразлично в какой форме он платит государству: в форме страховых отчислений, в форме НДС или в форме НДФЛ сотрудников, которых он нанял, или в форме взяток контролирующих органам.

Читайте также

Гитлеровцев просят остаться?

Угроза возрождения нацизма в мире становится все более реальной

Контролирующие органы, проверяя предприятие, особое внимание уделяют «белой» зарплате. Размер «белой» зарплаты, выплачиваемой на предприятии, влияет на размер собираемых страховых взносов и НДФЛ, и, как это на первый взгляд ни странно, на размер НДС. Эта связь понятна специалистам, работающим «на земле».

Что касается наёмных лиц на зарплате, пропорция «в белую»/»в чёрную», конечно важна. Но сейчас не то экономическое положение в стране, чтобы при приёме на работу уделять этому аспекту сильное внимание.

И у обычного человека нет особого доверия к государству, он вполне обоснованно не верит, что от его «белой» зарплаты будет зависеть размер пенсии, до которой ещё нужно дожить.

Поэтому изменения в пропорциях тех или иных налогов и сборов не будут иметь существенного влияния для наёмных лиц, мелкого и среднего бизнеса, они будут платить, сколько могут. И вряд ли государству удастся выдоить ещё больше налогов.

«СП»: — Какие методы, напротив, успешны с точки зрения государства?

— За последнее время проведена существенная работа по сбору налогов и связана она со значительным сужением теневого рынка. Во-первых, чтобы чиновнику не таскали деньги в портфелях, им была повышена зарплата. На слуху колоссальные размеры премий ведущих госкорпораций.

Во-вторых, все крупные тендеры достаются контролирующим государством бизнес структурам, у которых в результате остаются до 40% прибыли. Понятно, что дальше их как-то делят, но «делёж» стал контролироваться «сверху». Это некая узаконенная коррупция.

В-третьих, идёт зачистка банковского сектора, он берётся под жесточайших контроль и с помощью него, помимо налоговых органов, ведётся контроль предпринимателей. В-четвертых, совершенствуется налоговый контроль с помощью электронных систем.

Понятно, что совсем уничтожить «теневой» рынок невозможно, да и для государства это не нужно, коррупция это смазка установившейся бюрократической системы.

А в намерениях Минфина я вижу только перераспределение контролирующих и распорядительных функций, так как распоряжаются разными налогами разные органы.

Источник: https://svpressa.ru/economy/article/166973/

Минфин предложил повысить все основные налоги, правительство обещало подумать

Правительство продолжает обсуждение параметров бюджета на ближайшую трехлетку, предложения Минфина, направленные на мобилизацию дополнительных доходов, не приняты, заявил «Интерфаксу» первый вице-премьер Игорь Шувалов. «Предложения Минфина и других министерств приняты не были, работа продолжается», — сказал Шувалов, комментируя итоги последнего совещания по бюджету.

Министерство финансов в числе предложений по повышению доходов бюджета предлагает подумать о повышении на один процент всех ключевых налогов, включая налог на доходы физлиц, НДС и налог на прибыль.

Еще одна идея — не платить пенсии работающим пенсионерам.

Предложения, как написала утром в среду газета «Ведомости» со ссылкой на ряд источников в федеральных ведомствах, обсуждались на совещании Игоря Шувалова в понедельник.

За три следующих года Минфин планирует дополнительно собрать в бюджет почти 2,5 трлн рублей. Повышение всех налогов — это не предложение, а идея для обсуждения, заявил один из собеседников издания. Цена вопроса ощутима: дополнительный один процент главных налогов принесет в бюджет от 170 до 324 млрд рублей.

Оцениваются и более радикальные изменения, знают источники «Ведомостей». Так, прогрессивная шкала НДФЛ создаст риски ухода в тень и искажения ситуации на рынке труда, полагает Минфин. Альтернативное предложение — поднять единую ставку НДФЛ до 15-16% и ввести необлагаемый минимум.

Повышение налога на прибыль чревато увеличением нагрузки на капитал, снижением привлекательности инвестиций и туманной перспективой роста экономики. Негативно скажется на ней и повышение налога на имущество организаций.

Также Минфин предлагает собрать больше налогов с нефтяников, «Газпрома», табачников, ввести акциз на напитки с добавлением сахара и НДС на интернет-торговлю и взять больше дивидендов с госкомпаний.

Еще одна идея — не платить пенсии работающим пенсионерам, сообщили два чиновника. В прошлом году была идея отменить пенсии для тех, кто зарабатывает более 1 млн руб. в год. На сей раз речь шла о сумме либо до 500 000 руб. в год, либо до средней по стране зарплаты, а это менее 36 тысяч рублей в месяц.

Американская WSJ писала о предстоящем повышении налогов еще в мае: по данным источников газеты, произойдет это после выборов 2018 года.

Мнения опрошенных «Ведомостями» чиновников и экспертов по поводу того, какие изменения более вероятны, разошлись.

Чиновник финансов-экономического блока считает маловероятным повышение НДС и НДФЛ, но считает вероятной прогрессивную шкалу налога на доходы граждан.

Подоходный налог придется повышать — регионам остро нужны деньги, уверена Наталия Орлова из «Альфа-банка» и считает повышение подоходного налога самой простой мерой, которая к тому же даст дополнительные доходы регионам.

А другой чиновник утверждает, что ничего из предложенных мер пока даже обсуждать нельзя. По его данным, Шувалов и вице-премьер Аркадий Дворкович были очень недовольны, что Минфин вышел с такими непроработанными предложениями.

Источник: https://www.newsru.com/finance/31aug2016/minfinsays.html

Кризис-копилка

В послании федеральному собранию 4 декабря 2014 года президент РФ Владимир Путин, говоря о налогах, заявил: «Предлагаю на ближайшие четыре года «зафиксировать» действующие налоговые условия. И к этому вопросу больше не возвращаться. Не менять их».

Вроде было сказано предельно ясно и чётко. Вроде бы, фразы не допускают двойного толкования. Ближайшие четыре года с декабря четырнадцатого заканчиваются в декабре 2018 года.

То есть, если понимать слова президента буквально (а как их ещё понимать?), то налоги в РФ не должны меняться до декабря 2018 года.

Однако, после того, как российская экономика начала всё глубже погружаться в пучину кризиса, а федеральный бюджет становился всё больше дефицитным, всё чаще из правительства стали доноситься слухи о возможном увеличении налогового бремени.

Весна 2016 года

В первый раз идея поскрести по налоговым сусекам возникла весной 2016 года. До журналистов донеслись слухи, что министерство финансов вносило в правительство предложения о повышении налогов. Тогда чиновники сочли эти предложения несвоевременными.

Лето 2016 года

Летом 2016 года слухи о неких «революционных налоговых идеях» снова достигли ушей журналистов. Тогда речь шла о радикальном снижении страховых взносов на фонд оплаты труда с одновременным повышением ставки налога на добавленную стоимость (НДС). Та идея опять не получила должной поддержки, и тихо умерла.

Осень 2016 года

В сентябре 2016 года журналисты разузнали о новых налоговых идеях минфина. Ведомство предложило с 2017 года начать взимать страховые взносы со всего зарплатного фонда по единой ставке, а к 2019 году довести её до 26% (с 2017 года – 29%, с 2018 года – 28%). Взамен, предложено повысить НДС с 18% до 20%.

Плюс, министерство предложило подумать над увеличением налоговой нагрузки на нефтегазовый сектор путём повышения налога на добычу полезных ископаемых (НДПИ), акциза и экспортной пошлины в разных вариантах.

Представители прессы узнали, что на этот раз дискуссия по налогам стала более интенсивной – идеи обсуждались на совещаниях у первого вице-премьера Игоря Шувалова и премьера Дмитрия Медведева.

Маслица в огонь подлил председатель госдумы Сергей Нарышкин, заявивший, что в России уже можно думать о введении прогрессивной шкалы налогообложения. Точку в этих дискуссиях поставил президент Владимир Путин, заявив о том, что налоговый режим останется неизменным до 2019 года.

После чего министр финансов Антон Силуанов попытался сделать хорошую мину при плохой игре, заявляя, по сути, что его неправильно поняли, что его ведомство вовсе не предлагало увеличивать налоги. Вот несколько его цитат того времени: «Мы не говорим об изменении налогов, у нас не предусмотрено повышение налогов.

Все разговоры, которые были, что Минфин предлагает увеличивать налоги – мы на следующую трёхлетку не предлагаем увеличивать налоги», «Мы не рассматривали её, как просто увеличение налоговой нагрузки. Предложения просто взять, и увеличить налог – не рассматривались», «Минфин не предлагал налоговых изменений».

В ноябре 2016 года вице-премьер Ольга Голодец заявила, что правительство прорабатывает вопрос о введении прогрессивной шкалы налога на доходы физических лиц (НДФЛ) для борьбы с бедностью. Тогда она сказала: «Для преодоления бедности освобождение в нижней шкале от НДФЛ является одним из важнейших шагов».

Зима 2016 года

В декабре 2016 года ей заочно ответил Владимир Путин на своей пресс-конференции, состоявшейся двадцать третьего числа. Он попытался развеять слухи о вводе прогрессивной шкалы НДФЛ вместо существующей плоской шкалы.

Президент заявил: «Может быть, это и будет когда-то сделано, но сейчас, считаю, нецелесообразно. Потому что, как только мы начнём это делать, после первого шага будет второй, третий, пятый, мы запутаемся в этой дифференциации.

И, в конце концов, всё это приведёт к уклонению от уплаты налогов, и доходы в бюджет сократятся».

Казалось бы, опять, всё чётко и понятно. Если бы не предыдущее выступление президента, ставящее выступление 23 декабря под большущее сомнение.

Владимир Путин 1 декабря обратился к федеральному собранию с ежегодным посланием, в котором заявил: «Предлагаю в течение следующего [2017] года детально и всесторонне рассмотреть предложения по настройке налоговой системы, обязательно сделать это с участием деловых объединений.

Несмотря на внутриполитический календарь, нам всё равно необходимо в 2018 году подготовить и принять все соответствующие поправки в законодательство, в Налоговый кодекс. А с 1 января 2019 года ввести их в действие, зафиксировав новые стабильные правила на долгосрочный период».

Эта фразу следует читать так: предлагаю совместно рассмотреть предложения по дальнейшему увеличению налоговой нагрузки.

То есть, президент фактически перечеркнул, и выбросил в мусорную корзину, своё собственное заявление, сделанное 4 декабря 2014 года, о том, что действующие налоговые условия фиксируются на ближайшие четыре года. Наверное, он просто про него забыл. Ведь он у нас уже старенький. Возраст у него уже пенсионный. Пора ему уже на покой, раз он свои собственные обещания забывать начал.

Январь 2017 года

В январе 2017 начался новый раунд слухов о повышении налогов, и последующего опровержения этих слухов. Начала этот раунд уже упоминавшаяся выше Ольга Голодец. В кулуарах Гайдаровского форума она заявила о том, что в правительстве обсуждается введение прогрессивной шкалы НДФЛ: «Такая тема обсуждается.

И, поскольку я сказала, что основная проблема для нас сейчас – это преодоление падения в реальных доходах населения, и преодоление бедности для части населения, которая в этой ситуации оказалась, то освобождение от подоходного налога – это было бы реальным шагом в повышении доходов населения».

И дальше: «Мы действительно были бы готовы поддержать [такое предложение]«. И ещё добавила, что «эта ситуация просчитывается».

Тут же последовало опровержение от Дмитрия Медведева. Он у нас, хотя, вроде, и не такой старый, как президент, но не смог правильно сориентироваться в его противоречивых высказываниях. Ведь тот, в декабре, сначала сказал, что надо подумать над повышением налогов, а потом опять счёл это нецелесообразным.

Премьер-министр сделал попытку опровергнуть, как свою подчинённую, так и своего начальника: «Вот мы довольно уже давно договорились не трогать налоговую систему. В конце [2016] года президент сказал, я сказал, что вопрос прогресса по налогу на доходы физических лиц сейчас в повестке дня не стоит.

Но, всё равно нужно обязательно кому-то из коллег по правительству сказать, что этот вопрос обсуждается». Глава правительства также добавил, что этот вопрос сейчас на повестке дня не стоит.

Февраль 2017 года

Проходит всего один месяц, как слухи о скором повышении налогов опять появляются в прессе. Теперь в разработках различных схем принимают участие не только минфин, но и министерство экономического развития, и даже центр стратегических разработок Алексея Кудрина. Снова обсуждается повышение НДФЛ (до 15%). Снова обсуждается снижение ставки страховых взносов (с 30% до 21%).

Снова обсуждается повышение НДС (с 18 до 21%). Но теперь позиция Кремля, то есть, позиция президента РФ Владимира Путина, уже не столь однозначна, как раньше. Он уже не вспоминает о своём обещании зафиксировать налоговые условия до конца 2018 года. Он уже даже не говорит о том, что менять налоги нецелесообразно. Он вообще ничего не говорит. Его вообще нет.

Наш президент всегда внезапно исчезает из информационного поля, когда приходит время непопулярных решений. Вместо него, как обычно, отдувается его пресс-секретарь Дмитрий Песков. Но почитайте, что именно он говорит: «Пока позиция не сформирована. Идёт экспертная проработка, составляются разные точки зрения, просчитываются разные варианты.

После того, как эксперты свою часть работы завершат, уже будет формироваться позиция».

Налоги неизбежно будут повышены

Сегодня идея повышение налогов ранее обещанного президентом четырёхлетнего моратория уже им не отвергается. Это значит, что «завтра» (не буквально завтра, но во вполне обозримое время, скажем, через месяц) президент поддержит идею повышения налогов. Это означает, что налоги могут быть повышены уже с 1 января 2018 года. И, скорее всего, они будут повышены.

Ибо, несмотря на рост цены на нефть, от которой зависят доходы бюджета, денег у властей нет. Не то, чтобы совсем нет. На всяких Ротенбергов и прочих «озёрских» друзей президента, да на всяких виолончелистов, деньги в бюджете всегда найдутся. А вот на такие глупости, как образование, медицина, спорт, и прочие социальные нужды, денег может уже и не хватить.

Так что, налоги неизбежно будут повышены.

А это значит, что президент в очередной раз всех нас обманул, когда пообещал налоги не повышать. Можно ли ему верить после этого?

Владимир Шевченко, главный редактор FinNews.ru

Новости кризиса: текущая ситуация в России кризис в России 2017, кризис и налоги, Путин и кризис

Источник: http://Krizis-Kopilka.ru/archives/39020

В россии раскрыли планы повысить налоги

С граждан могут начать собирать больше денег

Президент РФ Владимир Путин пообещал повысить расходы бюджета на здравоохранение и инфраструктуру. Оплачивать это, возможно, придется самим россиянам.

В правительстве вернулись к обсуждению перестройки налоговой системы.

В результате повысится подоходный налог, появится торговый сбор с оборота, отменится льгота по НДС для социальных товаров или увеличится НДС при снижении страховых социальных взносов.

Эти вопросы недавно обсуждались на совещании у премьер-министра Дмитрия Медведева за закрытыми дверями, сообщают «Ведомости» со ссылкой на осведомленные источники в правительстве. Окончательных решений по повышению налогов еще не принято, дискуссия продолжается.

Один из вариантов увеличить поступления в казну – поднять ставку налога на доходы физических лиц (НДФЛ) на 2 процентных пункта – до 15%, но попутно ввести необлагаемый налогом минимум дохода. В правительстве еще прошлой осенью анализировались последствия подобного шага. К примеру, это может затормозить рост зарплат и спровоцировать возврат к выплате жалованья в конвертах.

Министерство финансов РФ вновь предложило провести два налоговых маневра. Первый для нефтяников – обнулить экспортную пошлину при повышении налога на добычу полезных ископаемых. Второй для всей экономики – снизить страховые взносы, которые работодатель уплачивает с зарплат сотрудников, до 22% в обмен на рост НДС до тех же 22%.

Нагрузка на компании тем самым немного уменьшится, зато могут вырасти цены на многие товары и услуги. Как результат – подскочит инфляция, а деньги обесценятся.

Еще одним вариантом налогового маневра может стать введение торгового сбора с оборота при снижении страховых взносов. Это поможет выйти бизнесу из тени и приведет к росту доходов бюджета. По оценке чиновников, после введения этой формулы в 2019 – 2020 гг. казна дополнительно получит почти 500 млрд руб., рассказал «Газете.Ru» источник в правительстве.

Эта формула, по сути, «проходит в рамках требований бизнеса о том, чтобы не росла налоговая нагрузка»,. По некоторым расчетам, госбюджет даже выиграет. В худшем случае удастся выйти по доходам и расходам в ноль.

Сейчас в РФ действует льготная ставки НДС в 10%, которая распространяется на продовольствие, товары для детей и лекарства. К 2020 г. потери от этой льготы достигнут 600 млрд рублей. Чиновники предлагают от нее отказаться, ведь основную выгоду получают не столько бедные семьи, сколько производители и продавцы. Поэтому лучше заменить эту льготу прямой субсидией из бюджета.

Кроме того, нужно объединить многочисленные выплаты в единое универсальное пособие для бедных. Так социальная поддержка станет более адресной – как и просил президент в послании Федеральному собранию. Тем не менее отмена налоговой льготы заметно повысит цены.

На выполнение президентских поручений потребуется примерно 1,5% ВВП. Из них 1% будет получен за счет ускорения экономического роста, остальное – за счет экономии и повышения налогов.

Эксперты предупреждают чиновников: любое повышение налоговой нагрузки ударит по доходам населения и сократит потребление. Это приведет к увеличению числа бедных и сокращению среднего класса.

Именно потребление в прошлом году стало основным драйвером роста экономики. При повышении налогов не поможет даже рост доходов: население вновь начнет ужиматься, отчего экономика перестанет расти.

В ходе встречи со студентами РЭУ имени Плеханова вице-премьер правительства РФ Аркадий Дворкович высказался о повышении ставки НДФЛ. Он не исключил ее повышения до 15%, отмечает FlashNord.

Источник: https://utro.ru/economics/2018/03/22/1354708.shtml

Минфин предложил увеличить налог на самозанятых

Фото из открытых источников

19 июля 2018 21:22:24

1314

Министерство финансов РФ усовершенствовало проект налога на доход с профессиональной деятельности для самозанятых.

Об этом сообщают «Известия» со ссылкой на источник в правительстве.

Вместо ранее планировавшихся 3% фрилансерам, оказывающим услуги физлицам или работающим по патенту, придется платить государству 4% от выручки. Из них 2,5% уйдут в бюджет в виде налога, а еще 1,5% составят платежи в соцфонды: 1,25% – в Пенсионный фонд и 0,25% – в Фонд обязательного медицинского страхования.

Тем, кто оказывает услуги юридическим лицам или сдает имущество в аренду, придется платить 6%, в том числе 1,5% – в соцфонды. Эта ставка в процессе обсуждения не изменилась. Кроме того, планируется ввести налоговый вычет для тех, кто покупает услуги самозанятых.

Он составит 1,5% от уплаченного самозанятыми налога, но не более 10 тысяч рублей в год.

«Решение Минфина по установлению налога на доход с предпринимательской деятельности самозанятых граждан вызывает неоднозначную реакцию у общества.

Лица, занимающиеся, к примеру, репетиторством или самозанятые как няни должны будут, по версии финансового ведомства, встать на учет в налоговом органе и декларировать свои доходы.

До недавнего времени само определение «самозанятого лица» даже на уровне правовых документов не имело четких границ различия с категорией частных предпринимателей.

На сегодняшний день на законодательном уровне решено считать самозанятыми гражданами тех лиц, кто занимается предпринимательской деятельностью без возможности найма сотрудников по трудовому договору.

Очевидно, что идея введения самозанятых в правовое и налоговое поле – очередная попытка российского Минфина вывести из тени целый класс налогоплательщиков, которые до этого момента не были обременены какими-либо налоговыми отчислениями. Вряд ли на начальном этапе делается ставка на значительный доход в бюджет от таких лиц. В то же время, схема пенсионных и страховых отчислений самозанятых граждан не имеет четких форм», – сказал в интервью «Гражданским силам.ру» аналитик ООО «ЦАФТ» (Центр аналитики и финансовых технологий) Константин Кузьмин.

На 1 января 2018 года официальное число лиц, зарегистрировавших себя как «самозанятый» и готовых предоставлять отчет о доходах, составило всего 936 человек. Первое место среди официально зарегистрированных лиц занимают репетиторы. Остальные «самозанятые» вяло отреагировали на инициативу властей.

«Основной причиной такой реакции со стороны граждан, никогда самостоятельно не плативших налоги, является непонимание необходимости уплаты налогов, прохождения процедуры регистрации, да и в целесообразности подобной реформы в целом.

Даже минимальная налоговая нагрузка в 4% не вызвала энтузиазма у самозанятых предпринимателей.

Правительство пытается заинтересовать самозанятых дополнительными мерами господдержки в случае официальной регистрации деятельности, но большинство не верят обещаниям властей, особенно на фоне очередной реформы пенсионной системы.

Таким образом, на сегодняшний день перспективы подобных реформ выглядят довольно туманными, а в лучшем случае – нейтральными, то есть есть в самом оптимистичном варианте с помощью таких нововведений мы сможем только немного прозрачнее увидеть рынок труда в стране, но это, вероятнее всего, будет малая часть айсберга», – отметил Константин Кузьмин.

«Минфин РФ снова фонтанирует фантастическими идеями. Сегодня в поле зрения инициатива увеличить налог на самозанятых. Концепция предполагает рост налога до 4% от выручки, а отлучения в страховые фонды самозанятое население должно будет платить самостоятельно, через мобильные приложения.

Авторы идеи, по всей видимости, плохо представляют, насколько тяжело сейчас живется небольшому бизнесу, и чем меньше структура, тем сложнее ей приходится. Подобными мерами власть просто расширяет поле для «серых» схем работы.

В то же время, стоит понимать, что самозанятого населения в стране довольно большой объем», – сказала «Гражданским силам.ру» Анна Бодрова, аналитик компании «Альпари».

«Неприятным моментом в предложенной концепции является то, что самозанятый обязан будет уплачивать налог с выручки, а не с прибыли, а, как известно, это совершенно разные вещи. Выручка может быть весьма значительной, но в силу необходимых производственных расходов прибыль может быть низкой, нулевой или вовсе отрицательной, т.е.

вне зависимости от того, удалось ли самозанятому гражданину заработать на осуществлении своей деятельности, налог он будет обязан уплатить в любом случае, причем существенно больший, чем он бы заплатил с прибыли. Что касается эффективности предлагаемых мер, то косвенно об этом можно судить по следующим цифрам», – сказал «Гражданским силам.

ру» аналитик ГК «ФИНАМ» Алексей Коренев.

По официальным данным количество самозанятых россиян составляет сейчас около 13,5 млн человек.

Однако представляется, что фактическое количество наших сограждан, самостоятельно обеспечивающих себя заработками, заметно выше, особенно в регионах, где с трудоустройством заметно сложнее, чем в мегаполисах. Тем не менее, официально на всю страну зарегистрированы как самозанятые всего 936 человек.

При этом есть расхождения и в том, кого предлагает считать самозанятыми новый проект, и кто в действительности обеспечивает себя самостоятельно. Так, имеющаяся концепция предлагает зарегистрироваться как самозанятым всего четырем категориям трудящихся: няням, домработницам, репетиторам, сиделкам.

Однако даже навскидку, количество специальностей, позволяющих гражданам работать в сфере самозанятости, существенно больше.

Туда можно смело добавить парикмахеров, косметологов и массажистов, работающих на дому, фотографов-фрилансеров, журналистов-фрилансеров, программистов-фрилансеров, специалистов, занимающихся «гаражным» авторемонтом, специалистов, занимающихся ремонтом бытовой техники, мебели и т.п., специалистов, самостоятельно осуществляющих работы по ремонту и отделке домов и квартир, и так далее.

«Как заставить их регистрироваться в органах ФНС и платить налоги, не совсем понятно – стимулов для этого на настоящий момент у трудящихся фактически никаких нету. Формально они подлежат налоговому учету по закону (п.7.3 ст.83 Налогового кодекса). При этом постановка на учет производится налоговыми органами на основании поданного самозанятым физлицом уведомления.

Постановка на учет в ФНС данной категории физлиц на настоящий момент добровольная, и нужна она только для получения льготы по НДФЛ (п.70 ст.217 НК РФ). Как налоговые службы собираются отлавливать «самозанятых», не платящих налогов? Фискальные органы планируют отслеживать платежи между физическими лицами, пытаясь выявить признаки периодических расчетов за оказанные услуги.

Однако, во-первых, само по себе такое отслеживание мало к чему приведет, а во-вторых, львиная доля услуг в сфере самозанятости оплачивается наличными. Под большим сомнением остаётся и собственно эффективность от реализации запланированных мер по легализации и налогообложению деятельности самозанятых лиц.

Так, в самом Минфине полагают, что разработка и финансирование нового режима налогообложения самозанятых потребует 2,5 млрд рублей на 2018-2021 годы, причем не исключено, что итоговая сумма будет еще выше.

Представляется весьма сомнительным, что налоговым органам удастся собрать с самозанятых россиян сумму налогов, способную покрыть хотя бы расходы на запуск и реализацию программы их налогообложения, не говоря уже о каком-то пополнении казны», – отметил Алексей Коренев.

Источник: http://gr-sily.ru/ekonomika/minfin-predlozhil-uvelichit-nalog-na-samozanyatyh-27411.html

Подняли ставки: Минфин предложил увеличить НДС с 18% до 22%

Министерство финансов России предложило налоговые изменения — установить ставки страховых взносов и НДС на уровне 22%. Увеличение налога на добавленную стоимость и снижение нагрузки на работодателя в перспективе спровоцирует разовый скачок инфляции на 2%, предупредил глава Минфина Антон Силуанов.

Инициативу финансовых властей не поддержал Минтруд: по оценкам ведомства, снижение страховых взносов опустошит Пенсионный фонд на 2 трлн рублей. Как реформа, которая стартует не ранее 2019 года, отразится на российском бизнесе и повлияет на темпы роста потребительских цен в стране — в материале RT.

В понедельник министр финансов Антон Силуанов вновь поднял вопрос о налоговых изменениях — один из самых обсуждаемых в российской экономической политике последнего времени.

Свои варианты дальнейшего сценария фискальной реформы на период после 2019 года (бюджет на 2017—2019 годы свёрстан и одобрен правительством в конце 2016 года.

— RT) представители финансово-экономического блока правительства не раз озвучивали и выносили на публичное обсуждение.

Так, 13 марта, выступая на Налоговом форуме в рамках Недели российского бизнеса Российского союза промышленников и предпринимателей (РСПП), Антон Силуанов рассказал о предложениях министерства.

«Эффективная ставка страховых взносов вырастет до 28,4% в 2019 году с 21,2% в 2008 году. Мы считаем, что нужно снизить тяжёлую нагрузку на предприятия — на фонд оплаты труда. Кстати, она у нас самая тяжёлая не только по сравнению со странами с развивающейся экономикой, но и с развитыми странами», — передаёт РИА Новости предложения главы Минфина.

По словам министра, главные причины налоговых предложений ведомства связаны с увеличением доли теневой экономики в России, а также высокой налоговой нагрузкой на работодателя, который платит страховые взносы в государственные внебюджетные фонды. Так, 22% средств отчисляется в Пенсионный фонд РФ, 5,1% — в Фонд обязательного медицинского страхования (ФОМС) и 2,9% — в Фонд социального страхования.

Также по теме

Трудности перехода: зачем центробанки регулируют финансовый рынок в «ручном режиме»

Уходящая неделя в финансовом мире запомнилась ажиотажем вокруг заседаний крупнейших центробанков. В пятницу ЦБ РФ решил сохранить…

Оппонентом главы Минфина выступил министр труда Максим Топилин. Он сообщил, что снижение страховых взносов приведёт к ежегодным потерям 2 трлн рублей в бюджете Пенсионного фонда. По словам главы Минтруда, сейчас в России нагрузка на фонд зарплаты и страховые взносы ниже, чем во многих странах Европы.

Ранее в ходе дискуссии о налоговой реформе власти обсуждали вариант снижения уровня страховых взносов с нынешних 30% до 21% и, соответственно, повышения НДС с 18% до 21%.

Впрочем, глава Минфина предупредил и о возможных последствиях изменения налоговых ставок. По словам Антона Силуанова, разовая инфляция увеличится чуть более чем на 2%. Однако эксперты уверены, что временный разгон темпов роста потребительских цен не станет для Центробанка сигналом к ужесточению денежно-кредитной политики.

Как пояснил RT главный экономист «ПФ Капитал» Евгений Надоршин, текущая инфляция может совершенно спокойно отклоняться от таргетируемого значения, если это происходит как разовое событие.

«Центробанк никак не компенсирует единовременное увеличение инфляции ужесточением денежно-кредитной политики. Всё придёт в норму в течение полугода-года, поэтому ЦБ должен ориентироваться не на текущую ставку, а на среднесрочную перспективу», — пояснил эксперт.

По словам экономиста, снижение страховых взносов повысит конкурентоспособность российского бизнеса, однако повышение НДС отчасти повлияет на снижение конкурентоспособности российской розничной торговли. По его прогнозу, разовое повышение инфляции будет не на уровне 2%, а несколько больше — в пределах 3%.

Инфляция в России по итогам 2016 года была на уровне 5,4%, как сообщается в сводке Росстата. По информации Центробанка РФ, в феврале 2017 года годовая инфляция составила 4,6% при 4-процентном целевом уровне (таргете) финансовых властей на этот год.

Источник: https://russian.rt.com/business/article/367851-minfin-rossii-uvelichenie-nalogov