Проведение камеральной проверки по 6-НДФЛ: акт, сроки, формы, штраф

Даже после своевременной сдачи отчета 6-НДФЛ рано успокаиваться. Ведь впереди ждет камеральная проверка, в результате которой могут обнаружиться ошибки и недоработки поданной формы.

Понятие процедуры

Это проверка, которая проводится сотрудниками инспекции непосредственно на своем рабочем месте, и исключает их выезд в офис подателя отчета 6-НДФЛ. Критерии камеральной проверки утверждены письмом ФНС БС-4-11/3852 и относятся они к контрольным соотношениям данных этой формы отчета с другими видами отчетности компании или ИП. В 6-НДФЛ проверяется:

- Число выполнения и подачи расчета, проставленная на титульном листе при приемке.

- Разница в значениях 020-ой и 030-ой строк, которая должна быть не меньше нулевой.

- Точно так же запись 040-ой строки должна быть больше (или равна) записи 050-ой.

- Расчет налога с учетом ставки, дохода и вычетов.

После чего следует контроль платежей:

- Сумма, прошедшая через расчетный счет, должна равняться разнице 070-ой и 090-ой строк.

- Дата прохождения платежа через счет должна быть не позже обозначенной в 120-ой строке отчета.

Камеральные проверки по 6-НДФЛ, их суть и особенности рассмотрены в видео ниже:

Субъекты и объекты анализа

Данные проверки осуществляются территориальными инспекциями, и субъектами их проведения являются:

- Учреждения и организации.

- Коммерческие и производственные компании различных форм хозяйственной организации.

- ИП.

- Кооперативы.

- Унитарные предприятия.

- Совместные предприятия.

А объектом служит деятельность или бездеятельность проверяемой компании (ИП) по надлежащему учету дохода их сотрудников (физлиц), а так же исчислению с данного дохода, удержанию и перечислению в бюджет НДФЛ.

Сроки проведения камеральной проверки по 6-НДФЛ

Время проведения камеральных проверок регламентировано 88-ой статьей НК. Согласно кодексу он составляет: три месяца, отсчитанных с момента поступления 6-НДФЛ в налоговую.

По истечению этого срока все контрольные мероприятия с отчетом должны быть закончены и должно появиться заключение о правильности или неправильности расчетных данных.

Алгоритм проведения

При камеральной проверке налоговый инспектор в рабочей обстановке своего кабинета проверяет наличие возможных ошибок и недочетов в поданной форме. Наибольшего эффекта можно достигнуть, сверяя годовые отчеты 2-НДФЛ и 6-НДФЛ. Для этого он применяет специальные алгоритмы. Свои для каждого из видов проверки.

Начисленная сумма дохода проверяется так:

- Сверяются налоговые ставки.

- В 6-НДФЛ внимание на сумму дохода (стр. 020).

- Она плюсуется по всем сотрудникам.

- В 2-НДФЛ суммируется общий доход по всем физлицам.

- Эти суммы должны совпадать.

Сумма начисленных дивидендов:

- В 6-НДФЛ она берется в 025-ой строке.

- В 2-НДФЛ и декларации на прибыль суммируются аналогичные показатели с кодом 1010.

- Обе суммы должны быть равны.

Сумма налога (начисленная):

- Сверяются налоговые ставки.

- В 6-НДФЛ эта сумма берется в 040-ой строке.

- Та же сумма из аналогичной строки 2-НДФЛ складывается с 030-ой строкой из приложения 2 декларации по всем физлицам.

- Обе суммы должны быть равны.

Неудержанный налог:

- Сверяются налоговые ставки.

- В 6-НДФЛ эта сумма берется в 080-ой строке.

- Та же сумма из аналогичной строки 2-НДФЛ складывается с 034-ой строкой из приложения 2 декларации по всем физлицам.

- Обе суммы должны быть равны.

Количество получивших доход граждан:

- В 6-НДФЛ это число в 060-ой строке.

- Число справок 1 в 2-НДФЛ плюсуется с числом приложений 2 декларации.

- Обе суммы должны быть равны.

Акт налоговой проверки

Составление

Акт составляется только в том случае, если проверка выявила неправильное исчисление налога, ошибки или расхождения. Он фиксирует результаты проведенной проверки. Срок его оформления – 10-ть дней по истечении срока проверки (не позже). Перед его оформлением инспектор обязан:

- Проинформировать о полученных результатах подателя отчета.

- Принять у него объяснения или другие предложенные документы и рассмотреть их.

Два экземпляра акта подписываются обеими сторонами, на что руководителю компании (или ИП) дается 5-ть дней.

Акт состоит из:

- «Шапки», в которой названы проверяющие и проверяемые.

- Общей части со сроками проверки.

- Описания обнаруженных нарушений.

- Выводу и предложения по дальнейшим действиям.

- Приложения с доказательствами вины.

Возражения по акту

Если руководители компании не согласны с выводами по камеральной проверке, или надеются аргументировано оправдаться, то они должны сразу же направить в ФНС возражение по акту. Форма произвольная, но требования такие:

- Информативность.

- Краткость.

- Точное перечисление оспариваемых фактов с собственными аргументами.

Как подготовиться к камеральным проверкам по 6-НДФЛ, расскажет видео ниже:

Штрафы

Нарушения, связанные с расчетом 6-НДФЛ караются различными санкциями. В результате проверки могут быть следующие штрафы:

- Пропущен срок сдачи отчета – 1000 рублей помесячно (месяц просрочки может быть полный или неполный).

- Указание недостоверных сведений – 500 рублей.

- Срыв срока перечисления – 20% от неоплаченной суммы.

Самая массовая ошибка «недостоверные сведения» может включать:

- Простые ошибки.

- Допущенное искажение некоторых показателей.

- Неполное перечисление.

- Отсутствие положенных налоговых вычетов.

Уточненка по декларации после КП

Уменьшить финансовые последствия допущенных ошибок можно, если вовремя обнаружить ошибки в отчете и подать уточненный 6-НДФЛ. Он допускается если:

- Обнаружились неполные или неотраженные в расчете данные.

- Проявились ошибки, приведшие к уменьшению начисленного налога.

«Уточненка» должна содержать сведения только о случаях неотраженной или ошибочной информации. Подача уточненного отчета может иметь положительные для компании последствия, если:

- Если составитель 6-НДФЛ самостоятельно выявил ошибки.

- И известил об этом ФНС, не дожидаясь обнаружения этих недостатков проверяющим инспектором.

В этом видео рассмотрены подборка писем ФНС и камеральная проверка 6-НДФЛ:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/ndfl/5-i-6/kameralnaya-proverka-formy-otchetnosti.html

Как налоговая проверяет 6-НДФЛ: контрольные соотношения

Заполнив отчетность по форме 6-НДФЛ, бухгалтер может самостоятельно проверить правильность сведений об исчисленных и удержанных суммах НДФЛ. Изучить контрольные соотношения, по которым налоговая проверяет 6-НДФЛ, можно в письме ФНС России от 10.03.2016 № БС-4-11/3852@.

Как проверить контрольные соотношения 6-НДФЛ

Отчет по форме 6-НДФЛ составляется:

- поквартально, отражая данные нарастающим итогом за период с начала года;

- составляется раздельно по всем обособленным подразделениям;

- отражаются сводные данные по всем сотрудникам подразделения;

- отражаются переходящие на другой отчетный период суммы зарплаты;

- отражается срок оплаты налога. Датой уплаты налога считается первый рабочий день, следующий за датой удержания.

Соответственно, правильность цифр и дат, отраженных в отчете 6-НДФЛ, инспектор ФНС проверяет при выездной проверке.

Изучим более подробно какие присутствуют контрольные соотношения 6-НДФЛ:

- Дата предоставления отчета должна соответствовать установленному сроку.

- Сумма начисленного дохода, показанная в строчке 020 не должна быть меньше суммы вычетов, показанных в строчке 030:

Получите 267 видеоуроков по 1С бесплатно:

- Показанная сумма в строчке 040 должна соответствовать расчету: (строка 020 − строка 030) * строку 010/100; допустимое отклонение 1 рубль на каждого сотрудника при каждой выплате облагаемого дохода:

- Показанная сумма в строчке 040 не должна быть меньше суммы, показанной в строке 050.

- Общая сумма, уплаченная в бюджетную систему по налогу не должная быть меньше разницы между суммой фактически удержанного НДФЛ, показанного в строчке 070 и величиной налога, возвращенного налогоплательщику показанного в строчке 090;

- Дата фактического платежа в бюджет налога должна соответствовать дате, показанной в строчке 120:

Как налоговая проверяет годовой 6-НДФЛ

Проверку годового отчета 6-НДФЛ можно сделать, сопоставляя со сравнимыми данными, отраженными в отчете 2-НДФЛ и декларации на прибыль.

Налоговая проверяет 6 НДФЛ следующим образом:

- сумма начисленного дохода (строка 020) должна соответствовать сумме дохода всех справок 2-НДФЛ и сумме показанной в строчке 20 приложения №2 к декларации по прибыли;

- сумма дохода по дивидендам (строка 025) должна соответствовать сумме показанной в справках 2-НДФЛ по коду 1010 и по коду 1010 в приложения № 2 к декларации по прибыли;

- рассчитанный налог (строка 040) должен соответствовать сумме рассчитанного налога по всем справкам 2-НДФЛ и показанной сумме налога в строчке 030 приложения № 2 к декларации по прибыли;

- сумма неудержанного налога (строка 080) должна соответствовать сумме неудержанного налога по всем справкам 2-НДФЛ и сумме, показанной в строчке 034 приложения № 2 к декларации по прибыли;

- сведения о числе лиц, получивших доход (строка 060)должна совпадать с числов поданных в ИФНС справок 2-НДФЛ и числом приложений № 2, оформленных к декларации по прибыли.

Бухгалтер систематически может проверять правильность вносимых в отчет данных, и своевременно исправлять неверно занесенные данные в отчете 6-НДФЛ. Следовательно, избежит штрафов и пеней, доначислений налога к уплате и санкций за недостоверные сведения (пункт 1 статьи 126.1 НК РФ).

Источник: https://BuhSpravka46.ru/nalogi/6-ndfl/kak-nalogovaya-proveryaet-6-ndfl-kontrolnyie-sootnosheniya.html

Как проверить 6-НДФЛ: контрольные соотношения

Во время составления налоговой отчетности ошибочные данные вносят даже квалифицированные специалисты с многолетним стажем. Чтобы уберечь предприятие от штрафных санкций и не прибегать к написанию пояснительных бумаг, для выявления ошибок профессионалы советуют работать с контрольными соотношениями. Как проверить 6-НДФЛ и какие разработаны методы сверки — читайте далее.

Как проверить 6-НДФЛ

Особенности отчета 6-НДФЛ

Подобный тип бухгалтерской документации относительно юный, введен в 2016 г.

Форму следует подавать в ИФНС ежеквартально. Одной из особенностей является внесение некоторых данных нарастающим итогом, что обусловлено спецификой выплаты заработной платы. Она перечисляется в месяце, следующем после месяца начисления.

Ввиду того, что прибыль выплачивается в следующем месяце, возникают временные промежутки между днем удержания налога и днем выплаты заработной платы. Если первые дни месяца — нерабочие, возникающие прорехи между этими датами очень значительны.

Следующее отличие заключается в присутствии информации, содержащейся в других отчетных документах, что позволяет сравнивать и сверять данные.

Контрольные соотношения

Каждый вид отчетности допускает применение контрольных соотношений. Под этим термином подразумевается соответствие числовых данных определенной строки итоговому значению других строк. В ряде случаев сверка проходит по принципу «больше-меньше»: важно, чтобы цифры, внесенные в одной графе, были больше либо меньше данных, обозначенных в других разделах.

В июне 2017 г. ФНС освежила формулы, применяемые для сверок. Большинство проверочных точек совпадают с предыдущими версиями. Согласно правилам новой редакции инспектор возьмет в работу отчет даже без нужной корреляции между строками. Причиной для отказа в принятии формы 6-НДФЛ может стать:

- расхождение сумм взносов в 1 разделе;

- несоответствие сумм взносов по 3 разделу.

Чтобы не тратить время на составление корректирующей отчетности, необходимо в первую очередь уделить внимание этим разделам, и проверить отчет по установленным формулам.

Применение контрольных соотношений внутри отчета

Бухгалтерские программы преимущественно сверяют данные внутри формы, не используя дополнительные источники.

Таблица 1. Сверка

| 020 = > 030 | 020 < 030 |

| 040 = ((020 — 030) х 010): 100 | 040 ≠ ((020 — 030) х 010): 100 |

| 020 — 025 ≥ 050 раздела 1.1 | 020 — 025 < 050 раздела 1.1 |

Таблица 2. Применения контрольных соотношений

| 010 | Суммарные данные должны быть больше либо равняться одной из составляющих расходной части | Итоговая сумма выплаченных пособий не должна быть меньше своей части |

| 030 | Если цифра в 1 графе 30 строки больше нуля, проверяют наличие показателей во 2 и 3 графах | Если имели место страховые случаи, то число в 1 графе должно быть больше нуля |

| 060 | Соотношение итоговых данных и сумм частей | Строка 060 ≥ сумме строк 061 и 062 |

Если в предоставленной форме 6-НДФЛ будут выявлены несоответствия, представители компетентных органов потребуют пояснения

При проверке строки 040 необходимо учитывать возможную погрешность, вызванную округлением данных. Пример:

- Исходные данные:

- количество сотрудников — 30 человек;

- суммарный доход за 8 месяцев — 352 455 рублей;

- размер налоговых вычетов — 32 000 рублей;

- удержанный НДФЛ — 37 070 рублей.

- НДФЛ, рассчитанный бухгалтером, составляет 41 659 рублей, в 6-НДФЛ указано 41 650 рублей: (352 455 — 32 000) х 13 %. Сумма получилась выше обозначенной в 6-НДФЛ на 9 рублей: 41 659 — 41 650. Допустимая погрешность в этом примере — 120 рублей: 30 человек× 1 рубль × 4.

- Поскольку 9 < 120, форма заполнена корректно.

Сверка данных формы 6-НДФЛ со сведениями в форме 2-НДФЛ

Ввиду того, что 2-НДФЛ оформляется на каждого сотрудника отдельно, обязательно нужно проверить равенство между показателем в строке 060 6-НДФЛ и количеством оформленных 2-НДФЛ.

Таблица 3. Контрольные соотношения между 6-НДФЛ и 2-НДФЛ

| 020 | Итоговая сумма дохода |

| 025 | Прибыль по дивидендам |

| 040 | Исчисленная сумма налога |

| 080 | Сумма налога, не удержанная налоговым агентом |

| 060 | Количеству оформленных справок |

Сверка данных формы 6-НДФЛ и РСВ

Поскольку эти виды справок относятся к отчетам по сотрудникам, закономерно предположить, что многие показатели из этих отчетов должны совпадать.

Не следует забывать, что если организация предоставляет в инспекцию 6-НДФЛ, она должна сдавать и РСВ

Пояснения при расхождении данных

Если в ходе проверки инспектор обнаружил ошибки, он имеет право доначислить обязательные отчисления в государственную казну, применить административные наказания в виде штрафа или пени или затребовать пояснительное письмо.

Освоив принцип работы с контрольными соотношениями, бухгалтер сможет перед предоставлением отчетности в ИФНС выявить просчеты и обезопасить компанию на предмет применения штрафных санкций.

Видео — Проверка соотношения показателей 6-НДФЛ и 2-НДФЛ в программе 1С

Источник: https://nalog-expert.com/obraztsy-dokumentov/kak-proverit-6-ndfl.html

5 принципов ведения новой формы отчетности 6-НДФЛ

Кто заполняет декларацию 6-НДФЛ?

Каждая компания или ИП, оформляющие официально на работу граждан, должны отчитываться перед ФНС за все свои доходы и действия. Поэтому непременно формируется многочисленная отчетность бухгалтерами компаний. Среди них — декларация 6-НДФЛ, причем введен этот документ с 2017 года.

Понятие и особенности документа

Каждая компания или ИП непременно уплачивают в инспекцию за себя и работников НДФЛ, причем ставка налога может отличаться в зависимости от специфики действия. По этому налогу дополнительно приходится формировать отчетность, которая в положенные сроки направляется в ФНС.

Новшеством со стороны государства стало введение новой документации, которую должны создавать компании и ИП. Она представлена декларацией 6-НДФЛ. В этом документе работодатели отчитываются за перечисление НДФЛ за всех работников, трудоустроенных в компании.

Важно! Составление этой декларации обязательно для каждого работодателя, а нарушение этого условия станет причиной начисления значительных штрафов.

Первая декларация должна была подаваться компаниями и ИП еще за первый квартал 2017 года. При этом все равно остается обязанность у работодателей отчитываться по уплаченному НДФЛ с использованием формы 2-НДФЛ.

Что представляет собой налоговая декларация 3-НДФЛ и чем она отличается от новой формы 6-НДФЛ вы можете узнать в публикации по ссылке.

В чем особенности новой формы 6-НДФЛ вы можете узнать в этом видео:

Обязанность по составлению и передаче данного документа в инспекцию возникает в 2017 году у каждого ИП или компании, у которых заключен трудовой договор хотя бы с одним наемным работником.

В данной декларации отражается полностью весь уплаченный налог, а вот в справке 2-НДФЛ, которая по-прежнему должна сдаваться в ФНС, распределяется данная сумма по каждому работнику фирмы. Если в компании работает меньше 25 человек, устроенных официальным образом, то разрешается оформлять документ в бумажном варианте.

Если же превышает число сотрудников показатель 25, то придется пользоваться электронной формой.

Важно! В ст. №217 НК указываются основания для составления и сдачи декларации 6-НДФЛ, а вот необходимость в этом была введена в ФЗ №113.

Учитывается, что налогом облагается не только заработная плата работников, но и разные премии или иные выплаты, назначаемые им работодателем. Сдавать отчетность требуется ежеквартально всем налоговым агентам.

Форма и бланки документа

Составлять эту декларацию требуется только по строго определенной форме, поэтому бланк желательно найти заранее. Для этого можно пользоваться разными способами получения образца:

- непосредственное посещение отделения ФНС, где выдается пустой бланк, который требуется только заполнить;

- нахождение документа на официальном сайте учреждения, где он предлагается бесплатно каждому пользователю;

- поиск бланка в интернете на других сайтах.

Важно! Не допускается пользоваться бланком, в котором будут какие-либо отличия от документа, выпущенного инспекцией, так как в этом случае велика вероятность, что декларация не будет принята работниками ФНС.

Состоит документ из титульного листа и четырех разделов, каждый из которых обладает своим назначением, поэтому к заполнению его надо подходить ответственно. При этом учитываются основные правила правильного заполнения документа:

- если отсутствуют цифры, которые можно вписать в строку, то ставится 0;

- не должно оставаться пустых разделов;

- нельзя исправлять какие-либо значения.

Важно! Чтобы при первом заполнении документа не возникало ошибок, рекомендуется пользоваться примером, причем найти его в интернете не составит труда.

Когда сдается документ

В 2017 году декларация сдается ежеквартально, причем крайнем днем, когда следует передать документ в ФНС, выступает последнее число месяца, следующего за последним месяцем конкретного квартала.

Важно! Нередко отчетный день попадает на праздничный день или выходной, а в такой ситуации допускается переносить сдачу на следующий день, когда работает отделение ФНС.

Источник: http://FBM.ru/bukhgalteriya/nalogooblozhenie/deklaracii/otchetnost-6-ndfl.html

Камеральная проверка 6-НДФЛ

Читайте в статье, как заполнить форму 6-НДФЛ, чтобы пройти камеральную проверку.

Что такое камеральная проверка 6-НДФЛ

Камеральная налоговая проверка начинается после того, как организация подаст в инспекцию декларацию (расчет). Ее проводят сотрудники налоговой инспекции, уполномоченные на это своими должностными обязанностями. Специального разрешения от руководителя налоговой инспекции на проведение камеральной проверки им не требуется. Об этом говорится в пункте 2 статьи 88 НК.

Налоговая инспекция проводит камеральную проверку на основе:

- налоговых деклараций (расчетов) и дополнительных документов, представленных организацией вместе с отчетностью;

- других документов о деятельности проверяемой организации, которые имеются у налоговой инспекции.

Налоговая инспекция не вправе проводить камеральную проверку декларации (расчета), представленной за период, за который проводится налоговый мониторинг. Исключение составляют случаи, когда:

- декларация (расчет) представлена позднее 1 июля года, следующего за периодом, за который проводится налоговый мониторинг;

- в декларации заявлено право на возмещение НДС или акциза;

- представлена уточненная декларация (расчет), в которой уменьшена сумма налога к уплате или увеличен убыток;

- налоговый мониторинг был досрочно прекращен.

Что проверят налоговик при проверке 6-НДФЛ

ФНС проводит камеральные проверки отчетов по форме 6-НДФЛ в течение трех месяцев со дня, когда вы ее сдали (п. 2 ст. 88 НК РФ). Налоговики проверяют:

- не нарушили ли вы срок и способ сдачи отчета;

- правильно ли рассчитали и удержали НДФЛ;

- не пропустили ли срок перечисления налога в бюджет.

Срок сдачи отчета 6-НДФЛ

Инспектор проверит, вовремя ли ваша компания сдала отчет. Например, срок сдачи 6-НДФЛ за I квартал 2018 года — 3 мая 2018 года (п. 2 ст. 230 НК РФ).

Для инспектора важна дата представления расчета. Дату ставят при приеме формы на титульном листе 6-НДФЛ в части «Заполняется работником налогового органа». Если

Если 6-НДФЛ вы сдали позже срока, инспектор выпишет компании штраф. Размер штрафа — 1000 руб. за каждый полный или неполный месяц пропуска срока сдачи отчета (п. 1.2 ст. 126 НК РФ).

Соотношение показателей в разделе 1

В разделе 1 формы 6-НДФЛ инспектор проверит контрольные соотношения показателей.

Ошибка: сумма вычетов больше суммы доходов

Инспектор сравнит суммы доходов и вычетов в разделе 1 (см. образец № 1).

Образец № 1.

Должно выполняться неравенство:

Если сумма в строке 030 больше суммы в строке 020, вы неправильно показали сумму вычетов.

Ошибка: неверно рассчитали налог

Инспектор проверит, соответствует ли сумма исчисленного налога облагаемой базе. Для этого он возьмет налоговую ставку, показатели строк 020 и 030. Рассчитает налог и сравнит с вашим показателем по строке 040 (образец 2 ниже).

Образец № 2.

Должно выполняться равенство (п. 1.3 Контрольных соотношений):

Если соотношение не выполняется, вы неправильно рассчитали сумму налога. Например, не начислили и не удержали НДФЛ с частично облагаемых доходов.

Ошибка: сумма аванса по патенту больше исчисленного налога

Инспектор сравнит величину исчисленного налога и сумму фиксированных авансовых платежей. Какие показатели он будет смотреть, показано на образце 3 ниже.

Образец № 3.

Должно выполняться неравенство (п. 1.4 Контрольных соотношений):

Если соотношение не выполняется, вы завысили сумму авансов по патенту. Например, указали всю сумму уплаченного фиксированного платежа за патент вместо суммы, которую зачли в счет уплаты НДФЛ.

Обратите внимание: строку 050 в разделе 1 вы заполняете только после того, как получите уведомление из ФНС. Налоговики выдают его на один календарный год. Уведомление дает вам право уменьшать НДФЛ на фиксированные авансовые платежи за период действия патента.

Сверка удержанного и уплаченного налога

В форме 6-НДФЛ вы не отражаете фактически уплаченный НДФЛ. Но в ИФНС есть информация по поступившим платежам. Инспектор видит даты и суммы в карточке расчетов с бюджетом. В ходе камеральной проверки 6-НДФЛ инспектор использует эти сведения.

Сумма перечисленного налога отличается от суммы удержанного на величину возвращенного налога. Инспектор проверит в форме 6-НДФЛ суммы в строках 070 и 090.

Должно соблюдаться равенство. Если соотношение не выполняется, будьте готовы к тому, что вас попросят дать пояснения.

Сверка сроков уплаты налога

Инспекторы сравнят фактическую дату перечисления НДФЛ и крайний срок уплаты по строке 120. Если фактически вы уплатили налог позже крайнего срока, инспекция вправе взыскать с вашей компании пени (п. 3 ст. 75 НК РФ).

Когда инспекторы попросят пояснения

Инспектор запросит у вас письменные пояснения или дополнительные документы, если в 6-НДФЛ выполняются не все контрольные соотношения или не все платежи пришли в срок.

Скачать образец пояснения по противоречиям в 6-НДФЛ

Обратите внимание: со 2 июня 2016 года компания обязана дать письменные пояснения о применении налоговых льгот в течение пяти дней (п. 6 ст. 88 НК РФ).

О том, что еще изменилось в налоговых проверках с 1 июля 2016 года, читайте в статье «ИФНС начали проверять бухгалтеров по новым правилам»

На основании письменных пояснений и дополнительных документов инспектор проверит:

все ли доходы и вычеты вы включили в раздел 1;

- не ошиблись ли в датах в разделе 2;

- правильно ли указали количество получателей дохода;

- не допустили ли других ошибок.

Таблица. Примеры ошибок в 6-НДФЛ

Источник: https://www.Zarplata-online.ru/art/161129-kak-nalogoviki-provodyat-kameralnuyu-proverku-6-ndfl

Как проверить, верен ли расчет 6-НДФЛ

По форме 6-НДФЛ. У нас начислена по з/п одна сумма, а выплачена гораздо меньшая. Суммы з/п выплачиваются за минусом НДФЛ, как отразить начисленную и выплаченную зарплату в данном случае в 6-НДФЛ. Как отразить НДФЛ по строке 140 и 070.

По строке 020 отразите весь доход сотрудников нарастающим итогом с начала года. В строке 040 отразите сумму исчисленного налога нарастающим итогом с начала года. По строке 070 покажите сумму удержанного налога. Суммы исчисленного (строка 040) и удержанного (строка 070) НДФЛ могут не совпадать.

Неравенство будет, если какой-либо доход уже признан, налог с него исчислен, но фактической выплаты еще не было. В данном случае строка 040 будет больше чем 070, так как выплачена зарплата в меньшем размере чем начислена.

По строке 140 отразите сумму налога, которую агент удержал на дату по каждой строке 110.

Обоснование

Из рекомендации

Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как составить и сдать расчет по форме 6-НДФЛ

В целом форму составляют нарастающим итогом: за I квартал, за полугодие, за 9 месяцев и за календарный год. Сведения для заполнения расчета берите из регистров налогового учета по НДФЛ (п. 2.1 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450).

Если данные какого-либо раздела не умещаются на одной странице, отразите их в дополнительных страницах. Итоговые показатели раздела укажите только на последней странице.

Все страницы составленного расчета пронумеруйте по порядку: «001», «002», «003» и т. д.

Любые поля, где приводят ту или иную сумму (например, размер дохода, выплаченного работникам), должны быть заполнены. Если у организации не было выплат, в них вместо прочерков проставьте «0».

В строках, где есть ячейки для копеек (например, 020 и 030 раздела 1, 130 раздела 2), укажите суммы в рублях и копейках.

Такие правила прописаны в пунктах 1.2–1.12 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Раздел 1

В Разделе 1 «Обобщенные показатели» укажите общую сумму начисленных доходов, предоставленных вычетов, а также общую сумму начисленного и удержанного налога.

Раздел 1 заполняйте нарастающим итогом за I квартал, полугодие, девять месяцев и год (письмо ФНС России от 18 февраля 2016 г. № БС-3-11/650). В состав обобщенных показателей включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода.

Например, в разделе 1 за полугодие должны быть отражены показатели за период с 1 января по 30 июня включительно.

По каждой налоговой ставке нужно составить отдельный раздел 1. Строки 060–090 в такой ситуации заполняйте только на первой странице.

В строке 010 укажите налоговую ставку.

По строке 020 отразите весь доход сотрудников нарастающим итогом с начала года. В строке 025 выделите доходы в виде дивидендов.

В строке 030 нужно показать общую сумму вычетов по всем сотрудникам – на эту сумму будет уменьшен налогооблагаемый доход. Строку заполняйте также нарастающим итогом с начала года.

В строке 040 отразите сумму исчисленного налога нарастающим итогом с начала года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, удержанные из доходов всех сотрудников. Аналогично заполняйте строку 045 по дивидендам.

В строке 060 укажите количество человек, которые получали доход в течение отчетного (налогового) периода.

По строке 070 покажите сумму удержанного налога, в строке 080 – сумму НДФЛ, которая была исчислена, но не удержана. По строке 090 укажите сумму налога, возвращенного в соответствии со статьей 231Налогового кодекса РФ.

Такие правила установлены пунктом 3.3 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Важно: суммы исчисленного (строка 040) и удержанного (строка 070) НДФЛ могут не совпадать. Неравенство будет, если какой-либо доход уже признан, налог с него исчислен, но фактической выплаты еще не было. Например, датой фактического получения зарплаты считается последний день месяца.

В этот день величина дохода известна и сумма налога, которая должна быть удержана из этого дохода (исчисленный НДФЛ), определена. Однако удержать эту сумму до фактической выплаты дохода невозможно. Поэтому показатель для заполнения строки 070 появится только после того, как зарплата будет выдана.

Возможное несоответствие показателей строк 040 и 070 формы 6-НДФЛ предусмотрено контрольными соотношениями. Подтверждает это и письмо ФНС России от 15 марта 2016 г. № БС-4-11/4222.

Раздел 2

В разделе 2 указывают даты получения и удержания налога, предельный срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ. Чтобы правильно заполнить раздел 2, все доходы придется сгруппировать: – по датам, когда они были фактически выплачены;

– по срокам, когда удержанные из этих доходов суммы НДФЛ должны быть перечислены в бюджет.

То есть для каждой даты фактической выплаты указывайте отдельную сумму налога. А если в один день вы выплачивали доходы, для которых установлены разные сроки уплаты НДФЛ, то эти суммы тоже нужно указать раздельно. Об этом сказано в письме ФНС России от 18 марта 2016 г. № БС-4-11/4538.

В раздел 2 включайте только те показатели, которые относятся к трем последним месяцам отчетного периода (письмо ФНС России от 18 февраля 2016 г. № БС-3-11/650). Например, в разделе 2 расчета за полугодие нужно отразить доходы и НДФЛ (с разбивкой по датам) по операциям, совершенным в периоде с 1 апреля по 30 июня включительно.

Заполняя раздел 2, укажите:

- по строке 100 – даты фактического получения доходов,

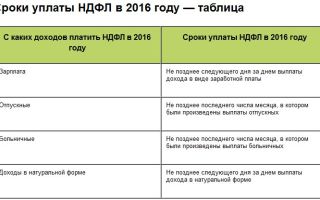

- по строке 110 – даты удержания налога,

- по строке 120 – даты, не позднее которых должен быть перечислен налог в бюджет. Эти даты указывайте в соответствии с пунктом 6 статьи 226 и пунктом 9 статьи 226.1 Налогового кодекса РФ (письмо ФНС России от 20 января 2016 г. № БС-4-11/546). Как правило, это день, следующий за днем выплаты дохода. Но, к примеру, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если установленный срок перечисления налога приходится на выходной день, в строке 120 укажите ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ);

- по строке 130 – сумму дохода, которую налоговый агент перечислил на дату по каждой строке 100,

- по строке 140 – сумму налога, которую агент удержал на дату по каждой строке 110.

Об этом сказано в пунктах 4.1–4.2 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Письмом от 10 марта 2016 г. № БС-4-11/3852 ФНС России установила новые контрольные соотношения показателей расчета 6-НДФЛ. С их помощью бухгалтер может: – самостоятельно проверить, правильно ли он составил расчет; – выяснить, какие несоответствия вызовут вопросы при камеральной проверке;

– узнать, что предпримут проверяющие, обнаружив ту или иную ошибку.

Прежние контрольные соотношения, установленные письмами ФНС России от 28 декабря 2015 г. № БС-4-11/23081, от 20 января 2016 г. № БС-4-11/591, при проверке формы 6-НДФЛ не применяйте.

Из справочника

Как проверить, верен ли расчет 6-НДФЛ

Расчеты 6-НДФЛ ежеквартально сдают организации и предприниматели. Чтобы не тратить время на уточненки, пояснения и избежать штрафов, проверьте расчет по контрольным соотношениям1. Таблицы ниже помогут сверить показатели:

с другими данными внутри 6-НДФЛ

с показателями других отчетов

с платежами в инспекцию

Проверьте строки раздела 1 в 6-НДФЛ

Сравните с 2-НДФЛ и декларацией по налогу на прибыль

| Что сравнивать | Как правильно | На что указывает расхождение |

| Доходы | Строка 020 раздела 1 в 6-НДФЛ за год = строки «Общая сумма дохода» в 2-НДФЛ3 + строки 020 приложений 2 к декларации по налогу на прибыль Сверяйте доходы, которые облагают по одной ставке |

Указали неверный доход2 |

| Дивиденды | Строка 025 раздела 1 в 6-НДФЛ за год = доходы по коду 1010 справок 2-НДФЛ

+ доходы по коду 1010 приложений 2 к декларации по налогу на прибыль |

Искажена сумма дивидендов2 |

| НДФЛ исчисленный | Строка 040 раздела 1 в 6-НДФЛ за год = строки «Сумма налога исчисленная» справок 2-НДФЛ3 + строки 030 приложений 2 к декларации по налогу на прибыль Показатели сверяйте по одним и тем же ставкам |

Неверно посчитали налог2 |

| Количество получателей доходов | Строка 060 раздела 1 в 6-НДФЛ за год = количество справок 2-НДФЛ3 + количество приложений 2 к декларации по налогу на прибыль |

Ошиблись с количеством получателей доходов или сдали не все справки 2-НДФЛ2 |

| НДФЛ удержанный | Строка 080 раздела 1 в 6-НДФЛ за год = строки «Сумма налога, не удержанная налоговым агентом»справок 2-НДФЛ3 + строки 034 приложений 2 к декларации по налогу на прибыль |

Записали неверный удержанный налог2 |

Посмотрите платежи в инспекцию

| Что сравнивать | Как правильно | На что указывает расхождение |

| Удержанный и возвращенный налог по разделу 1 | Строка 070 – строка 090 = НДФЛ, перечисленный в бюджет за отчетный период |

Налог не перечислен или перечислен не полностью2 |

| Дата, когда налог оплатили, и срок его уплаты из раздела 2 | Дата платежки, которой перечислили налог в бюджет, должна быть не позже срока из строки 1204 | Удержанный НДФЛ перечислен в бюджет с опозданием5 |

1 Контрольные соотношения приведены в письме ФНС России от 10 марта 2016 г. № БС-4-11/3852.

2 Если подобные ошибки заметит инспектор, то придется давать пояснения или даже платить штраф. Чтобы до этого не доводить, проверьте:

– не ошиблись ли при переносе показателей из регистров; – все ли доходы указали (в т. ч. дивиденды); – нет ли ошибки в вычислениях; – все ли вычеты предоставили сотрудникам и нет ли лишних сумм;

– со всех ли сумм удержали налог и перечислили его в бюджет.

3 Берите в расчет только 2-НДФЛ с признаком 1.

4 Дата из строки 120 расчета 6-НДФЛ попадет в карточку лицевого счета налогового агента как срок перечисления налога в бюджет. Инспекторы проверят дату по платежке.

5 За такое нарушение установлен штраф – 20 процентов от опоздавшей суммы (ст. 123 НК РФ). Кроме того, проверяющие начислят пени за каждый день просрочки платежа (ст. 75 НК РФ). Поэтому проверьте, нет ли ошибок в уплатах.

Источник: https://www.26-2.ru/qa/245135-qqbss-16-m5-kak-proverit-veren-li-raschet-6-ndfl