Проводки по госпошлинам в бухучете: начисление и оплата

Всем фирмам приходится сталкиваться с необходимостью уплату гос. пошлины. В разных случаях ее размер и сроки уплаты индивидуальны. В этой статье мы с вами рассмотрим как происходит начисление и оплата госпошлины в проводках бухгалтерского учета.

Для юридических лиц наиболее частая причина, по которой приходится уплачивать государственную пошлину – совершение юридических действий и гос. регистрация. Также одни из частых причин уплаты сбора: обращение к нотариусу, приобретение имущества и прав, судебные разбирательства.

Основные виды госпошлины для фирмы

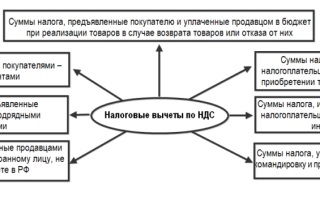

Государственные пошлины для юридических лиц условно можно разделить на три вида:

- Приобретение прав или имущества – гос. пошлина уплачивается за их регистрацию.

- Операции по деятельности организации – очень широкий спектр: срочная выдача выписки из ЕГРЮЛ, изменения в учредительных документах, выдача разрешений и свидетельств, предоставление лицензий и т.д.

- Судебные разбирательства – гос. пошлина за подачу искового заявления в суд, жалоб, начала судебного производства и т.д.

Учет госпошлин в бухгалтерском и налоговом учете

В бухгалтерском учете государственная пошлина отражается по кредиту 68 счета, а уплата – по дебету. Для первого случая, указанного выше, гос. пошлина учитывается в составе приобретаемого имущества или прав.

Проводки будут следующие:

- Дебет 08 (10,41…) Кредит 68.10 — государственная пошлина за приобретение прав или имущества.

- Дебет 20 (26,44…) Кредит 68.10 — государственная пошлина по операциям, связанным с основной деятельностью фирмы.

- Дебет 91-2 Кредит 68.10 — государственная пошлина по операциям, несвязанным с основной деятельностью фирмы.

- Дебет 68.10 Кредит 51 — перечисление государственной пошлины.

Государственную пошлину за услуги нотариуса может оплачивать подотчетное лицо. Тогда проводка будет выглядеть так:

- Дебет 68.10 Кредит 71 – оплачена государственная пошлина подотчетным лицом.

В налоговом учете данный вид хозяйственных операций учитывается, как прочие расходы организации. Моментом признания является дата начисления. При этом должны соблюдаться условия:

- Государственная пошлина уплачивается согласно требований законодательства.

- Государственная пошлина целесообразна для организации и несет финансовые издержки.

- Сумма пошлины определена и уплачена.

- При уплате через подотчетных лиц имеются документы, подтверждающие ее перечисление.

Единственное исключение – уплата гос. пошлины за регистрацию фирмы. Она не принимается в расходы.

Возврат гос. пошлины

Возврат гос.пошлины возможен далеко не во всех случаях. Полный перечень приведен в ст.333.40 НК РФ. Там же можно найти случаи, когда возврат гос. пошлины невозможен.

- Дебет 51 Кредит 68.10 — возврата денежных средств на расчетный счет

Затем нужно сторнировать записи по списанию расходов на уплату гос. пошлины.

Примеры начисления и выплаты госпошлины в проводках

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 68.10 | 51 | Оплата госпошлины за выдачу ЕГРЮЛ | 400 | Платежное поручение |

| 91.02 | 68.10 | Учтена гос. пошлина в составе прочих расходов | 400 | Бухгалтерская справка |

| 71.01 | 50 | Выданы деньги сотруднику на уплату гос. пошлины у нотариуса | 180 | Расходный кассовый ордер |

| 68.10 | 71.01 | Уплата гос. пошлины нотариусу | 180 | Квитанция |

| 91.02 | 68.10 | Учтена гос. пошлина в составе прочих расходов | 180 | Авансовый отчет |

Источник: https://saldovka.com/provodki/nalogi/gosposhliny.html

Проводки по начислению и оплате госпошлины

На какой счет отнести госпошлину?

Когда у предприятия предусмотрены затраты на уплату госпошлины?

Проводки при оплате госпошлины при рассмотрении судебных исков

На какой счет отнести в бухгалтерии оплату госпошлины за получение выписки из ЕГРЮЛ?

Госпошлина в налоговом учете при покупке, аренде транспортных средств или другого имущества

Плата госпошлины за услуги нотариуса

Учет госпошлины в государственных учреждениях

Госпошлина в налоговом учете

Плательщиками госпошлины выступают юридические, физические лица, индивидуальные предприниматели. Пошлина обязательна для оплаты при осуществлении конкретных услуг со стороны государственных учреждений.

Государственная пошлина (ГП) обязательна для оплаты при получении конкретных услуг со стороны государственных учреждений и частных нотариусов. По сути, ГП — федеральный сбор, плата, без которой плательщик не может получить эти услуги.

Уплата сбора регулируется Налоговым кодексом РФ, ст. 25.3.

Для ведения хозяйственной деятельности позитивным является то, что все госпошлины (за исключением ГП за регистрацию предприятия) можно включать в статьи затрат в бухгалтерском учете, а некоторые еще можно и получить назад в виде компенсационных платежей.

На какой счет отнести госпошлину?

Для учета госпошлины в бухгалтерском учете следует использовать счет 68, субсчет «Государственная пошлина». Для выбора счета затрат на взнос госпошлины следует обратиться к ПБУ 10/99 в соответствии назначения группы расходов.

Если затраты отнесены на статью расходов «Ведение текущей деятельности», то они будут относиться к расходам по обычной (основной) деятельности:

Когда у предприятия предусмотрены затраты на уплату госпошлины?

ГП следует оплатить в налоговой службе, чтобы заверить копии документов, подписи должностных лиц и переводы. Для получения удостоверений доверенностей от государственных или от частных нотариусов обязательно нужно оплатить сбор.

Начисление ГП будет отражаться по Дт счетов 20 или 26, в зависимости от того, с какой деятельностью связана уплата госпошлины.

Во время ведения неосновной деятельности может стать необходимой уплата сбора. На какой счет в этом случае отнести госпошлину? В этом случае затраты на уплату будут включаться в сумму прочих расходов и в учете будут отображены в проводке.

Основанием для отнесения ГП в эту статью расходов будут отчуждения имущества, подача или оплата судебных исков.

Проводки при оплате госпошлины при рассмотрении судебных исков

Госпошлину оплачивает истец для того, чтобы суд рассмотрел его заявление. Но если истец выиграет суд, то госпошлину должна будет оплатить полностью или частично проигравшая сторона, а истец получит компенсацию в полном размере. В каком порядке будут погашаться затраты, решает суд.

Проводки истца в бухучете, когда он выигрывает дело в суде, такие.

Отметим, что компенсация учитывается истцом в его прочие доходы. Делать это можно только на основании решения суда.

Согласно п. 1 ст. 333.19 Налогового кодекса РФ, в спорном порядке ответчик не имеет возможности отменить или избежать уплаты 100% от стоимости, внесенной истцом госпошлины, если суд вынес такое судебное решение.

Вынесенным судебным приказом должнику (истцу) может быть предусмотрена возможность получить компенсацию 50% госпошлины (поскольку в этом случае не было судебного процесса с участием обеих сторон).

На какой счет отнести в бухгалтерии оплату госпошлины за получение выписки из ЕГРЮЛ?

Если юридическим лицам нужно предоставить сведения из ЕГРЮЛ, то оплачивать госпошлину не нужно. Госпошлину ЮЛ платят, когда получают выписки из реестра.

Сумма будет составлять:

- 400 руб., если сведения плательщик желает получить в течение суток;

- 200 руб. в течение 5 дней.

Для отображения уплаты госпошлины за выписку из ЕГРЮЛ будут отображены следующие проводки.

Если предприятия (в лице учредителей) или индивидуальные предприниматели проходят регистрацию или вносят изменения в учредительные документы, то им необходимо будет внести плату за госпошлину.

Квитанцию по ее оплате прикрепляют к пакету документов, которые подают в ИФНС. Документы следует с первого раза оформить без ошибок.

В ином случае регистрационный орган вернет их, плату нужно будет вносить повторно вместе с подачей нового пакета документов.

В случае изменений, которые подвергнут корректировке данные реестра, предприятия должны сообщать ИФНС путем подачи Р13001 (+ внести плату госпошлины). Если изменения не нужно вносить в учредительные документы, то подается заявление Р14001 без оплаты.

Госпошлина в налоговом учете при покупке, аренде транспортных средств или другого имущества

Покупая транспортные средства, другое имущество или арендуя их, предприятия должны регистрировать право собственности на это имущество. При регистрации подаются документы, среди которых должна быть платежка, подтверждающая оплату госпошлины за эти услуги. В отражении бухгалтерского учета на предприятии эту операцию будут отображать с помощью таких проводок.

Когда сторонами аренды принимаются изменения в соглашениях, тогда их также нужно вносить в реестр. В случае аренды оплату ГП относят статью расходов ведения обычной деятельности. Срок списания величины госпошлины совпадает со сроком длительности договора аренды. Списывают сумму госпошлины равными частями.

Плата госпошлины за услуги нотариуса

Следует отметить, что если плательщик вносит платежи за услуги негосударственных нотариусов, то ГП они не являются.

Взимаемые платежи за нотариальные услуги:

- Если предприятие или ИП обращается в государственную контору, то оплачивается госпошлина.

- Предприятие или ИП обращается к частному нотариусу, тогда производится оплата услуг по тарифу, равному ГП.

- Если законодательно услуга не внесена к обязательным, то клиент платит нотариальный тариф.

На какой счет отнести госпошлину в бухучете, смотрите в следующих примерах.

Учет госпошлины в государственных учреждениях

Предприятия государственной формы владения не освобождены от оплаты ГП при получении юридических услуг. Итак, если такие организации покупают имущество, обращаются в суд, ведут деятельность вне бюджета, то они обязаны осуществлять оплату ГП.

Госпошлина в налоговом учете

Мs уже отметили, что суммы оплаты госпошлины относят к расходам. Можно выделить некоторые особенности налогового учета госпошлин:

- Согласно Налоговому кодексу, ГП учитывают в состав прочих расходов.

- Возникновение права собственности происходит одновременно с использованием метода начисления суммы.

- Суммы списывают после оплаты в бюджет, если используется кассовый метод начисления.

- Компенсации оплаченной госпошлины за услуги суда обязательно нужно включать в сумму внереализационных расходов.

- При ОСНО и УСН следует учитывать в прочие расходы суммы затрат по ГП и иным нотариальным услугам; сверхтарифные затраты при ОСНО можно включать в затраты в случае дополнительных подтверждений того, что это экономически оправданно. При УСН включить в затраты можно ГП в связи с юридическим характером.

- Уплаченную сумму ГП при регистрации недвижимого имущества включают в состав расходов по введению его в эксплуатацию.

Итак, уплату государственной пошлины нужно производить согласно с требованиями законодательства. Важно вести правильно бухгалтерский и налоговый учет ГП.

Ее вполне оправдано уплачивать организациям во время подачи заявления при судебных разбирательствах, поскольку в случаях победы можно получить компенсацию ГП.

Этот сбор можно вполне оправданно внести в финансовые издержки с условием правильного учета и наличия платежек.

Стоит отметить, что бухгалтер не может отнести уплату ГП за регистрацию в статьи затраты. Что логично, документально субъект хозяйствования еще не существует в ЕГРЮЛ.

Источник: https://1000sovetov.ru/article_provodki-po-nachisleniyu-i-oplate-gosposhliny

К каким расходам относится госпошлина в налоговом учете

В рассматриваемом случае задолженность погашается на основании решения суда, учитывая этот факт дебиторскую задолженность, отраженную на счете 76, целесообразно на дату судебного решения перевести на субсчет «Расчеты по претензиям».

Государственная пошлина Уплату госпошлины в бюджет отразите записью: ДЕБЕТ 68 субсчет »Государственная пошлина» КРЕДИТ 51- перечислена госпошлина в бюджет. Налоговый учет госпошлины В налоговом учете пошлину включают в состав прочих расходов на дату начисления (подп.1 п. 1 ст.

264 НК РФ). Что считать датой начисления пошлины, в законе не сказано. Поэтому надо руководствоваться общими принципами признания расходов. Важно То есть считать моментом начисления дату, когда выполнено три условия.

Первое — пошлина взимается в соответствии с требованием законодательства. Второе — сумма пошлины определена.

Налоги и право

Важно

- Налоги и право

- Основные проводки в бухучете по госпошлине

- Учет госпошлин бухгалтерском и налоговом учете

- Государственная пошлина

- Госпошлина: бухгалтерские проводки

- К каким расходам относится госпошлина в налоговом учете

Налоги и право Когда налоговый учет также ведется на счетах, можно сказать, что, к примеру, на уплачиваемую по недвижимости госпошлину проводки в бухгалтерском и налоговом учете будут схожие. Также, скажем, по госпошлине в суд бухгалтерский и налоговый учет будут близки.

И разницы обычно не возникают. В целях исчисления налога на прибыль «расходная» госпошлина учитывается в составе прочих расходов, связанных с производством и реализацией (пп.1, 40 п.1 ст.264 НК РФ).

Учет госпошлин бухгалтерском и налоговом учете

2 Отнесите государственную пошлину к прочим расходам по производству и реализации предприятия, если ее оплата соответствует условиям пп.1 п.1 ст.264 Налогового кодекса РФ, за исключением ситуаций перечисленных в ст.270 Налогового кодекса РФ.

Государственная пошлина

Видео по теме Обратите внимание Все возможные виды госпошлин установлены в гл. 25.3 НК РФ. Если осуществленного вами платежа в этом списке нет, учесть его как госпошлину вы не можете.

Если госпошлину перечисляет на сама организация, а уполномоченный ею работник, напомните ему обязательно указать в платежных документах, за какую организацию он платит.

Государственную пошлину плательщики уплачивают при обращении в КС РФ, в суды общей юрисдикции, арбитражные суды или к мировым судьям — до подачи запроса, ходатайства, заявления, искового заявления, жалобы (в том числе апелляционной, кассационной или надзорной) (пп. 1 п. 1 ст. 333.18 НК РФ). Согласно п. 10 ст. 13 НК РФ государственная пошлина относится к федеральным сборам.

Источник: http://1privilege.ru/k-kakim-rashodam-otnositsya-gosposhlina-v-nalogovom-uchete/

Проводки в бухучете при начислении госпошлины — в бюджетной организации, журнал в 2018 году

Уплата производится при регистрации предприятий, имущества, рассмотрении исков в судебных органах и прохождения других юридически значимых действий официальных органов.

Суммы находят отражение в учете предприятий.

Основные моменты ↑

Порядок учета государственной пошлины определяется назначением сбора. Что это такое: «учет госпошлины в бухгалтерском учете?» возникает в каждой организации.

Процесс предпринимательской деятельности обязательно затрагивает вопрос проведения юридического оформления документов, имущества, прав.

В зависимости от цели уплаты сумм в бюджет производится:

- Списание в расходы по счетам учета основной деятельности.

- Отнесение на прочие затраты при совершении операций, не связанных с основной деятельностью.

- Включение в состав приобретаемого имущества.

Госпошлина при покупке и формировании первоначальной стоимости имущества в бухучете и налогообложении может быть включена в суммы ОС:

- в налоговом учете сбор может быть снесен в стоимость только после проведения регистрации.

- в бухучете пошлина учитывается в составе стоимости имущества и до проведения оплаты и оформления прав. Для включения суммы в учете создается резерв.

Отражение госпошлины в бухгалтерском учете зависит от цели использования сбора.

Учет госпошлины в бухгалтерском учете ↑

Уплата и начисление пошлины ведется с использованием счета 68 «Расчеты по налогам и сборам». Расходы принимаются в периоде фактического использования сбора.

Если плательщик определит отнесение расходов к платам за услуги, используется счет бухгалтерского учета 76 «Расчеты с разными дебиторами и кредиторами».

Предварительно внесенная пошлина может быть не использована и подлежит последующему возврату на расчетный счет.

Неиспользованная сумма уплаченной госпошлины в суд подлежит возврату плательщику. Датой списания пошлины является день:

- принятия судебного решения рассмотрения поданного иска.

- заключения договора при оплате сбора для оформления нотариально заверенных документов.

- внесения изменений в уставные документы.

- формирования первоначальной стоимости основных средств.

В документе предусматривается порядок учета пошлины по:

- лицензированию;

- нотариальным действиям;

- судебным исковым обращениям;

- регистрируемому имуществу.

Внесение пунктов списания в документ позволит четко определить позицию компании при проверке правильности списания расходов уплаченной пошлины.

Распространенные ситуации уплаты (таблица)

Государственная пошлина списывается проводками, использующих счет учета расходов.

| Наименование назначения пошлины | Проводки в учете |

| По операциям, отнесенным к основной деятельности | Дт 20 (44) Кт 68 |

| По операциям, не отнесенным к основной деятельности | Дт 91 Кт 68 |

| При подаче судебного иска | Дт 91 Кт 68 |

| В случае приобретения имущества | Дт 08 Кт 68 |

| При внесении изменений в учредительные документы | Дт 20 (44) Кт 68 |

Счет учета налогового платежа в бюджет корреспондирует со счетами уплаты – расчетного счета или кассы.

Если оплачено нотариусу

В процессе ведения деятельности предприятие заключает контракты, определяющие партнерские отношения.

Значительные по суммам и условиям договора требуют приложений в виде нотариально заверенных документов:

- копий учредительных форм.

- переводных бумаг.

- заверения подписей должностных лиц.

- доверенностей лиц, представляющих интересы.

Требование участия нотариуса возникает из внутренних правил документооборота компаний. Процедура подготовки документов связана с основной деятельностью организации вне зависимости от полученного результата (реализации контракта).

Суммы государственной пошлины списываются по счетам учета расходов основной деятельности. Для включения в состав затрат сумм, уплачиваемых нотариусам, контора должна принадлежать к государственным учреждениям.

Пример

Ситуация № 1. Рассмотрим пример с возмещением суммы уплаченной государственной пошлины при выигрыше искового требования.

Компания, предъявившая иск, отражает в учете:

| Проводка | Сумма | Операция |

| Дебет 68 Кредит 51 | 15 000 рублей | Произведена уплата государственной пошлины в бюджет до подачи иска |

| Дебет 91 Кредит 68 | 15 000 рублей | Сумма списана в расход в день вынесения положительного решения по иску |

| Дебет 76 Кредит 91 | 15 000 рублей | Учтена задолженность ответчика по компенсации суммы сбора |

| Дебет 51 Кредит 76 | 15 000 рублей | Получены средства от ответчика по решению судебного органа |

Учет на счете 76 формируется с открытием аналитического субсчета «Расчеты по претензиям».

Ситуация № 2. Организация приобретает основное средство, требующее регистрации.

| Проводка | Сумма | Операция |

| Дебет 08 Кредит 68 | 1 500 рублей | Начислена пошлина для проведения регистрации |

| Дебет 68 Кредит 51 | 1 500 рублей | Произведена уплата сумм в бюджет |

| Дебет 01 Кредит 08 | 1 500 рублей | Внесена пошлина в состав первоначальной стоимости основного средства |

Ситуация № 3. Предприятие покупает имущество, обязательное к регистрации. Постановка на учет производится до оформления прав.

В первоначальную стоимость входит пошлина, уплаченная после постановки на учет:

| Проводка | Сумма | Операция |

| Дебет 08 Кредит 96 | 1 500 рублей | Начислено оценочное обязательство в размере госпошлины, вносимой при регистрации имущества |

| Дебет 01 Кредит 08 | 1 500 рублей | Сформировано стоимость основного средства с одновременной постановкой на инвентарный учет. Сумма госпошлины включена в первоначальную стоимость |

| Дебет 68 Кредит 51 | 1 500 рублей | Произведена уплата сбора в бюджет |

| Дебет 96 Кредит 68 | 1 500 рублей | Начислена государственная пошлина |

Использование резерва позволяет включить пошлину в состав амортизируемого имущества и списывать траты в течение всего срока полезной эксплуатации.

Особенности при отражении уплаты госпошлины ↑

Первой суммой уплачиваемой государственной пошлины выступает сбор, взимаемый при регистрации юридического лица. Взнос средств производится учредителями предприятия.

Пошлина не относится к расходам организации и не учитывается при налогообложении прибыли или единого налога.

Сбор, уплачиваемый при последующих внесениях изменений в учредительные документы, списывается в составе расходов организации. Включение государственной пошлины в состав имущества, подлежащего регистрации, имеет ряд особенностей.

До 2011 года пошлина уплачивалась до проведения государственной регистрации и формирования ОС после получения свидетельства.

Начиная с 2011 года формирование стоимости и постановка на учет ОС должна производиться с момента подписания акта приемки-передачи до прохождения государственной регистрации.

В случае отсутствия факта уплаты пошлины на момент постановки на учет ее включение в состав основного средства производится путем начисления сбора на счете 96 «Резервы предстоящих расходов».

Формирование сумм резерва производится на основании бухгалтерской справки, составленной учетным работником. Документ составляется в произвольной форме с описанием назначения, даты, исполнителя и имеет юридическую силу.

Возврат сумм производится только в пределах срока исковой давности. Невостребованные своевременно суммы относятся на убытки прошлых лет.

При работе с 1С

Оформление операций учета производится с участием сопровождающих программ. В 1С списание оплаты госпошлины производится через разноску выписки закладки «банк» операцией «перечисление налога».

Дальнейшее списание определяется бухгалтерским работником, определяющий счет списания расхода – 20, 44, 91, 08.

Записи в журнал

Внесение в журнал операций формируется на основании справки бухгалтера. Проводка формируется в ручном режиме с использованием закладки «операции».

Для компаний, применяющих УСНО, формирование расхода производится на основании выписки банка. Внесение записи в состав КДиР производится путем ручного ввода и использования кнопки с аналогичным названием.

Проводки в бюджетной организации

План счетов в бюджетном учете отличается от коммерческого вида. Принцип построения проводок аналогичен тем, что приняты для учета предпринимательской деятельности.

Для бюджетного учета формируются операции:

| Дебет | Кредит | Операция |

| 0.401.20.290 | 0.303.05.730 | Произведено начисление государственной пошлины |

| 0.303.05.830 | 0.201.11.610 | Перечислена сумма сбора |

При списании расходов по уплате пошлины за счет внебюджетных доходов сумму сбора можно принять для определения налога на прибыль.

Бюджетный учет ведется на основании сметы доходов и расходов, формируемой на календарный год. В учреждении может возникнуть ситуация с возвратом пошлины, определенной судом при выигрыше иска.

В случае возврата ответчиком средств пошлины в следующем календарном году сумма поступает в доход бюджета.

Государственная пошлина – расход, учитываемый предприятиями в бухучете и формировании налогообложения. Для грамотного проведения затрат по счетам учета определяется его назначение.

Цель понесенных трат определяет синтетический счет, порядок списания прямым расходом или в порядке амортизационных начислений.

Источник: http://buhonline24.ru/nalogi/gosposhlina/provodki-v-buhuchete-po-gosposhline.html

Проводки для оформления госпошлины в бухучете в 2018 году

Любое предприятие периодически производит оплату государственной пошлины в различных целях: для регистрации имущества, при подаче судебного иска, получении лицензии и так далее. В данном тексте вы найдете информацию, о том, как правильно оформить расходы по уплате госпошлины в бухгалтерском учете, какие проводки необходимо совершить и на какие счета будут отнесены затраты.

Любой расход предприятия неизменно находит свое отражение в бухгалтерском учете. Иногда, отражение самых простых расходных операций вызывают у бухгалтера определенные затруднения и сложности.

В данной статье вы узнаете: как осуществить уплату проводки в 1С и других программах, по самым распространенным расходным операциям предприятий в 2018 году, связанным с уплатой государственной пошлины в различные инстанции.

Основные моменты по учету госпошлины

В Налоговом кодексе РФ (далее – НК РФ) для регуляции государственной пошлины отведена глава 25.3. В статье 333.

16 закреплено определение термина «государственная пошлина» — это сбор, который взимается при обращении лица в государственные органы и другие органы, либо к должностным лицам, которые уполномочены в соответствии с законодательством РФ, осуществлять в отношении обратившихся лиц действия, закрепленные данной главой и имеющие юридическое значение, кроме деятельности консульских учреждений РФ.

В зависимости от того, какое назначение имеет определенный сбор, происходит формирование порядка его бухгалтерского учета.

Учитывая цели перечисления суммы в бюджет, в бухгалтерском учете производится:

- По счетам учета основной деятельности происходит списание в расходы.

- Если операции не связаны с основной деятельностью – отнесение на прочие затраты.

- Включение в состав приобретаемого имущества.

Включение в расходную часть в налоговом и бухгалтерском учете зачастую различается. Это происходит из-за различных регулирующих документов: в налогообложении – это глава 25.3 НК РФ, в бухгалтерском учете – положения по бухгалтерскому учету.

Например, при покупке и формировании изначальной стоимости имущества, его стоимость может быть отнесена к основным средствам, но периоды отнесения к ОС в бухучете и налогообложении разные:

- Первоначальным действием в налоговом учете, будет регистрация имущества. Отнесение к ОС, будет лишь вторым шагом.

- В бухгалтерском учете, для включения суммы в ОС создается резерв. Таким образом, госпошлина может быть учтена до проведения оплаты и регистрации прав на имущество.

Учет госпошлины в бухгалтерском учете: проводки

Прежде всего, необходимо верно определить счет учета госпошлины.

Для начисления и уплаты государственной пошлины следует использовать 68 счет «Расчеты по налогам и сборам».

Исходя из норм ПБУ 10/99 «Расходы организации» (далее – ПБУ 10/99), утвержденных Приказом Минфина РФ от 06.05.1999 N 33н, для списания сумм в расходы организации, необходимы реально осуществленные траты. Таким образом, расходы по оплате госпошлины, принимаются в периоде ее фактического использования.

Если госпошлина была определена, как расход по оплате услуги, необходимо использовать 76 счет «Расчеты с разными дебиторами и кредиторами».

При осуществлении предварительной уплаты госпошлины, в случае ее неиспользования, она должна быть возвращена на расчетный счет. Данная ситуация может возникнуть с оплатой госпошлины в суд.

Давайте остановимся на этом примере подробнее. Сумму, перечисленную как госпошлина за судебное рассмотрение дела, необходимо включить в 91 счет «Прочие доходы и расходы» (в соответствии с п.11 ПБУ 10/99). Проводки по госпошлине в бухучете выглядят следующим образом:

Дебет 91-2 Кредит 68, отнесение на субсчет «Государственная пошлина» — начислена госпошлина за судебное рассмотрение дела.

Теперь о возможном возврате предварительно уплаченной госпошлины. Исходя из норм ст.

110 Арбитражного процессуального кодекса РФ и 98 Гражданского процессуального кодекса РФ если решение суда было принято в вашу пользу, то все ваши судебные издержки будут взысканы с проигравшей стороны.

Государственная пошлина так же входит в состав судебных издержек. Датой ее списания, является день, в который было принято судебное решение по поданному иску.

В вашей бухгалтерии эти операции отражаются следующим образом:

Дебет 76 Кредит 91-1 – возмещение судебных издержек по решению суда, учитывая госпошлину, включено в состав прочих доходов.

Дебет 51 Кредит 76 – на расчетный счет поступило возмещение судебных издержек по решению суда, учитывая госпошлину.

Еще один распространенный пример – оплата госпошлины за лицензию (в нашем случае, лицензию на продажу алкогольной продукции в розницу). Госпошлина за получение такой лицензии является расходом по обычным видам деятельности, в соответствии с п. 5 и п. 7 ПБУ 11/99. В бухгалтерском учете, затрата на лицензию учитывается как расход будущего периода.

В соответствии с п. 65 Положения, утвержденного Приказом Минфина РФ 29.07.1998 г. №34н порядок списания расходов будущего периода должен определяться организацией в учетной политике. Как пример, это может быть равномерное списание в течении всего периода, к которому эти затраты имеют отношение.

Отражение данной операции в бухгалтерском учете, осуществляется при помощи следующей проводки:

Дебет 97 Кредит 44 – списание части расходов на уплату государственной пошлины.

На весь период действия лицензии, осуществляется ежемесячное списание пошлины. Если лицензия не была получена по какой-то причине, а пошлина не возвращена, можно списать расходы единовременно в том периоде, в котором они были понесены.

Проводки по распространенным расходным операциям в 2018 году

Для списания государственной пошлины, применяются проводки, которые используют счет учета расходов.

Для государственной пошлины с назначением:

- Операции, отнесенные к основной деятельности – проводка: Дебет 20 (44) Кредит 68

- Операции, не отнесенные к основной деятельности – проводка: Дебет 91 Кредит 68

- Приобретение имущества – проводка: Дебет 08 Кредит 68

- Внесение изменений в учредительные документы – проводка: Дебет 20 (44) Кредит 68

Проводки через 1С

В 1С для списания оплаты государственной пошлины необходимо использовать разноску выписки в закладке «Банк» с операцией «Перечисление налога».

В дальнейшем, бухгалтер осуществляющий списание самостоятельно определяет счет к которому будет отнесен расход – 22, 44, 91, 08.

Источник: http://yconsult.ru/rabota/kak-otrazit-gosposhlinu-v-buxuchete/

Проводки по учету госпошлины

Бухгалтерское сопровождение операций по учету государственных пошлин зависит от причин, по которым данные сборы были уплачены организацией:

- приобретение или формирование особых видов имущества или прав;

- по операциям, связанным с основной деятельностью фирмы;

- по операциям, не связанным с основной предпринимательской деятельностью;

- в связи с подачей дела на рассмотрение в суд.

Согласно действующему законодательству, под государственной пошлиной понимается федеральный сбор, который должен уплачиваться при обращении физических и юридических лиц (в т. ч. индивидуальных предпринимателей) в государственные органы или органы местного самоуправления для совершения юридически важных действий.

Примечание от автора! Понятие государственной пошлины и установленные размеры сборов регламентированы гл.25.3 НК РФ.

Так как госпошлина является федеральным сбором, сведения о ней отображаются в бухгалтерском учете фирмы на сч. 68 (открывается дополнительный субсчет).

На данном счете фиксируются сведения об осуществляемых взаиморасчетах по всем начисляемым налоговым платежам, а также по задолженностям компании перед контролирующими налоговыми органами и выявленными суммами переплат.

Кредит счета – начисление государственной пошлины, предусмотренной к уплате в бюджет. По дебету проводится списание задолженности перед бюджетом в корреспонденции со счетами учета затрат денежных средств.

Подтверждение уплаты госпошлины

Подтверждением уплаты сбора является:

- в безналичной форме — платежное поручение с отметкой банка (доступно в системе банк-клиент или при обращении в отделение банка);

- внесение наличных денежных средств — квитанция установленной формы (банковского учреждения или кассы государственного органа;

- также факт уплаты госпошлины может быть подтвержден наличием информации в Государственной информационной системе.

Примечание от автора! При наличии сведений в информационной системе не требуется дополнительное подтверждение оплаты платежа.

Основные проводки по начислению госпошлины

В бухгалтерском учете порядок отражения проводок по хозяйственным операциям, связанным с уплатой госпошлины при обращении в государственные органы, зависят от причин, с которыми связан тот или иной сбор:

- Приобретение или создание отдельного вида имущества. В данном случае уплаченные сборы включаются в стоимость актива и отображаются следующими проводками:

Дт08 Кт68 – при формировании первоначальной стоимости основного средства (например, регистрация нового авто);

Дт41 Кт68 – при включении в стоимость реализуемых товаров (например, сертификация отдельных видов товаров).

- Текущая деятельность компании. Уплата госпошлин может возникать при нотариальной заверке учредительной документации (например, Устава фирмы или протоколов собрания учредителей), регистрации отдельных договоров и т. д. При оплате установленных сборов, направленных на текущую деятельность компании, суммы начисляются следующей записью:

Дт20 (25,26,44) Кт68 – в зависимости от политики фирмы по отнесению расходов на тот или иной счет.

- Федеральные сборы, не связанные с основной предпринимательской деятельностью. Данные платежи должны быть отображены в составе прочих издержек фирмы:

Примечание от автора! К сборам, не относящимся к основной деятельности, относят и госпошлины, уплачиваемые при обращении в суд.

Проводки по уплате федерального сбора

Для отображения информации об уплате государственной пошлины используются следующие проводки:

Дт68 Кт51 – при безналичном перечислении;

Дт68 Кт50 – при оплате наличными денежными средствами.

Практический пример

В ООО «Беркут» для банка было необходимо срочно получить новую выписку ЕГРЮЛ. За эту операцию была перечислена государственная пошлина в размере 400 рублей. Бухгалтер ООО составил следующие проводки:

Дт68 субсчет «Госпошлина» Кт51.

200 рублей – перечислены денежные средства контролирующим органам.

Дт91.02 Кт68 субсчет «Госпошлина».

200 рублей — необходимый к уплате сбор был включен в состав прочих издержек фирмы.

Списание расходов по уплате госпошлины в налоговом учете

Для включения уплаты государственной пошлины в издержки фирмы необходимо соблюдение следующих требований:

- государственная пошлина взимается согласно действующему законодательству;

- сумма платежа четко определена (например, 200 рублей взимается за предоставление сведений и документации из ЕГРЮЛ в установленные сроки);

- уплата сбора ведет к затратам компании.

Примечание от автора! Деятельность компании начинается в момент внесения информации о ней в ЕГРЮЛ. Государственная пошлина за регистрацию юридического лица вносится учредителями до занесения информации в ЕГРЮЛ, деятельность фирмы еще не началась, поэтому включение платежа в расходы организации недопустимо.

Особенности списания издержек на сборы частных нотариусов

Списание расходов на уплату нотариальных операций зависит от места их совершения: в государственной нотариальной контроле или частными нотариусами.

Если сборы взимались за операции, осуществляемые в государственной нотариальной конторе, то данные платежи учитываются в учете фирмы как государственная пошлина и их начисление осуществляется бухгалтерской проводкой Дт20 (25, 91.2, 44 и т. д.) Кт68.

Согласно Основам законодательства РФ о нотариате, нотариусы, занимающиеся частной практикой, за оказание своих услуг взимают с клиента нотариальные тарифы в размерах, соответствующих размерам аналогичной государственной пошлины. Данные тарифы не могут быть учтены как федеральный сбор, и их начисление в бухгалтерском учете фирмы отображается на счете учета расчетов с разными дебиторами и: Дт20 (91.2, 25, 44 и т. д.) Кт76.

Источник: http://MoneyMakerFactory.ru/articles/provodki-po-uchetu-gosposhlinyi/

Как отразить госпошлину в бухгалтерском учете проводки

Отнесение к ОС, будет лишь вторым шагом.

- В бухгалтерском учете, для включения суммы в ОС создается резерв. Таким образом, госпошлина может быть учтена до проведения оплаты и регистрации прав на имущество.

Учет госпошлины в бухгалтерском учете: проводки Прежде всего, необходимо верно определить счет учета госпошлины. Для начисления и уплаты государственной пошлины следует использовать 68 счет «Расчеты по налогам и сборам». Исходя из норм ПБУ 10/99 «Расходы организации» (далее – ПБУ 10/99), утвержденных Приказом Минфина РФ от 06.05.

1999 N 33н, для списания сумм в расходы организации, необходимы реально осуществленные траты. Таким образом, расходы по оплате госпошлины, принимаются в периоде ее фактического использования. Если госпошлина была определена, как расход по оплате услуги, необходимо использовать 76 счет «Расчеты с разными дебиторами и кредиторами».

Основные проводки в бухучете по госпошлине

Что нужно сделать с 14 по 18 мая Вот и закончились все майские праздники и настали трудовые будни. После череды выходных легко забыть о важных рабочих делах.

Чтобы этого не произошло и вы в срок исполнили свои обязательства перед бюджетом и контролирующими органами, мы представляем вашему вниманию наши еженедельные напоминания.

< < … Компенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.28 Правил, утв.

НКТ СССР 30.04.1930 № 169). Но иногда эти 11 месяцев не такие уж и отработанные. < … Налог на прибыль: перечень расходов расширен Подписан закон, который внес изменения в перечень расходов, относящихся к оплате труда.

Бухгалтерские проводки по госпошлинам — начисление и оплата

- Списание в расходы по счетам учета основной деятельности.

- Отнесение на прочие затраты при совершении операций, не связанных с основной деятельностью.

- Включение в состав приобретаемого имущества.

В бухучете учет государственной пошлины определяется положениями по бухгалтерскому учету (ПБУ), в налогообложении регулятором служит НК РФ (виды указаны в гл.25.3 НК РФ).

Включение в состав расходов в бухгалтерском и налоговом учетах в ряде случаев отличается.

Госпошлина при покупке и формировании первоначальной стоимости имущества в бухучете и налогообложении может быть включена в суммы ОС:

- в налоговом учете сбор может быть снесен в стоимость только после проведения регистрации.

- в бухучете пошлина учитывается в составе стоимости имущества и до проведения оплаты и оформления прав.

Проводки по начислению и оплате госпошлины в бухучете

Сумма госпошлины включена в первоначальную стоимость Дебет 68 Кредит 51 1 500 рублей Произведена уплата сбора в бюджет Дебет 96 Кредит 68 1 500 рублей Начислена государственная пошлина Использование резерва позволяет включить пошлину в состав амортизируемого имущества и списывать траты в течение всего срока полезной эксплуатации. Первой суммой уплачиваемой государственной пошлины выступает сбор, взимаемый при регистрации юридического лица.

ВниманиеВзнос средств производится учредителями предприятия. Пошлина не относится к расходам организации и не учитывается при налогообложении прибыли или единого налога.

Сбор, уплачиваемый при последующих внесениях изменений в учредительные документы, списывается в составе расходов организации.

Включение государственной пошлины в состав имущества, подлежащего регистрации, имеет ряд особенностей.

Госпошлина: бухгалтерские проводки

ВажноВопрос № 3.

Когда производится возврат госпошлины? Ответ: Возврат сбора осуществляется при отказе лица от проведения юридически значимых действий, в случае, когда произвести действия невозможно или по решению суда в форме компенсаций издержек проигравшей стороной. Не производится возврат в случаях, если лицу отказано в регистрации прав или в ходе судебного заседания заключено мировое соглашение.

Какие проводки в бухучете, если начислена госпошлина

В зависимости от вида деятельности фирмы или смысла обращения физического лица возможно отражение их по другим счетам. К примеру, госпошлина строительной фирмы о выдаче лицензии отражается по счету 97 «Расходы будущих периодов».

Если лицензия будет получена, расходы списываются на счета затрат по основной деятельности, если нет – на счет 91 субсчет «Прочие расходы».

4 Госпошлина за выдачу регистрационных знаков на автомобили как федеральный сбор оформляется по счету 68 «Расчеты по налогам и сборам».

В случае если автомобиль оформлен в ГИБДД в установленном порядке, автомобиль можно рассматривать как основное средство, а расходы на выдачу регистрационных знаков учесть по счету 08 «Вложении во вне оборотные активы».

5 В бухгалтерском учете это отражается проводками Дб 68, субсчет «Госпошлины» Кр. 51 и Дб 08 Кр. 68.

Можно учесть эти расходы единовременно и списать на текущие затраты (26 сч.)?

Компания, предъявившая иск, отражает в учете: Проводка Сумма Операция Дебет 68 Кредит 51 15 000 рублей Произведена уплата государственной пошлины в бюджет до подачи иска Дебет 91 Кредит 68 15 000 рублей Сумма списана в расход в день вынесения положительного решения по иску Дебет 76 Кредит 91 15 000 рублей Учтена задолженность ответчика по компенсации суммы сбора Дебет 51 Кредит 76 15 000 рублей Получены средства от ответчика по решению судебного органа Учет на счете 76 формируется с открытием аналитического субсчета «Расчеты по претензиям». Ситуация № 2. Организация приобретает основное средство, требующее регистрации.

Сумма пошлины уплачена до подписания акта о приемке-передаче имущества.

Если регистрация в ГИБДД не проведена, а автомобиль поставлен на учет до получения регистрационных знаков, то стоимость авто формируется без учета расходов на его регистрацию. Далее эти расходы списываются на текущие затраты.

Государственная пошлина является сбором в бюджет, который образуется при осуществлении предприятием нотариальных действий, при обращении в суд, при регистрации и в прочих ситуациях, оговоренных в ст.333.

18 части 2 Налогового кодекса РФ.

- — документ, подтверждающий оплату госпошлины.

Инструкция 1 Осуществите оплату государственной пошлины.

Проводки для оформления госпошлины в бухучете в 2018 году

Нотариальные услуги и судебное делопроизводство. Услуги нотариуса могут быть как госпошлиной, так и непосредственной оплатой услуг по тарифам конкретного специалиста. Например, госпошлина взимается нотариусом при регистрации продажи доли в уставном капитале.

Такая госпошлина включается в налогооблагаемую базу и учитывается проводкой Дт 20 (26,44) Кт 68.

Тарифы установлены в качестве платы за нотариальные действия, для которых законом не предусмотрена обязательная нотариальная форма (удостоверение отдельных видов договоров, доверенностей, копий документов и пр.

) При осуществлении данной сделки одной из сторон может потребоваться заверить копию устава или другой документ, тогда оплата нотариусу будет произведена по тарифу и квитанцию о такой оплате бухгалтер отразит проводкой Дт 91.2 Кт 76 и не включит в базу по налогу при ОСНО и при УСНО.

В данной статье мы рассмотрим бухгалтерский учет госпошлины. Узнаем об отражении в журнале операций. Разберемся, как отображается в журнале операций. Госпошлина является федеральным сбором, взимаемым за оказание государственных услуг, осуществление юридически значимых действий.

Плательщиками являются физические, юридические лица и ИП. Законодательное регулирование взимания госпошлины осуществляется гл. 25.3 НК РФ.

Учет госпошлины в составе затрат по основной и неосновной деятельности При учете затрат госпошлины используется счет 68, субсчет «Государственная пошлина». Выбор счета затрат зависит от назначения расходов и регулируется ПБУ 10/99.

Затраты на взнос сбора, необходимые для ведения текущей деятельности, относятся к расходам по обычной деятельности. При записи операций по учету затрат осуществляется проводка: Дт 20(44) Кт 68.

Источник: http://yurburo61.ru/kak-otrazit-gosposhlinu-v-buhgalterskom-uchete-provodki/

Как отразить госпошлину в бухгалтерском учете проводки

Всем фирмам приходится сталкиваться с необходимостью уплату гос. пошлины. В разных случаях ее размер и сроки уплаты индивидуальны. В этой статье мы с вами рассмотрим как происходит начисление и оплата госпошлины в проводках бухгалтерского учета.

Для юридических лиц наиболее частая причина, по которой приходится уплачивать государственную пошлину – совершение юридических действий и гос. регистрация.

Также одни из частых причин уплаты сбора: обращение к нотариусу, приобретение имущества и прав, судебные разбирательства. Содержание

- 1 Основные виды госпошлины для фирмы

- 2 Учет госпошлин в бухгалтерском и налоговом учете

- 3 Возврат гос.

Основные проводки в бухучете по госпошлине

Если госпошлина оплачивается предприятием за совершение юридически значимых действий, которые определены гл.25.3 Налогового кодекса РФ, то данные затраты также можно использовать в качестве расходов для целей налогообложения прибыли.

3 Проведите государственную пошлину в бухгалтерском учете по дебету счетов, которые соответствуют целям оплаты данного сбора. Для начала откройте по счет 68 «Расчеты по налогам и сборам» отдельный субсчет «Расчету по государственной пошлине».

Если затраты предприятия связаны с непосредственным приобретением имущества, то сбор необходимо отразить по кредиту субсчета 68 с корреспонденцией с дебетом счета 08 «Вложения во внеоборотные активы» 10 «Материалы», 41 «Товары» или прочим соответствующим счетам.

Бухгалтерские проводки по госпошлинам — начисление и оплата

Оглавление

- 1 Основные моменты по учету госпошлины

- 2 Учет госпошлины в бухгалтерском учете: проводки

- 3 Проводки по распространенным расходным операциям в 2018 году

- 4 Проводки через 1С

Любое предприятие периодически производит оплату государственной пошлины в различных целях: для регистрации имущества, при подаче судебного иска, получении лицензии и так далее. В данном тексте вы найдете информацию, о том, как правильно оформить расходы по уплате госпошлины в бухгалтерском учете, какие проводки необходимо совершить и на какие счета будут отнесены затраты.

Проводки по начислению и оплате госпошлины в бухучете

Квитанция об оплате включается в состав пакета документов, представляемых в регистрационный орган. Плательщиками госпошлины являются учредители или предприниматель.

При выявлении ошибок в документах сумма вносится при каждом повторном представлении. О произведенных изменениях предприятия должны своевременно извещать ИФНС для внесения корректив в реестр.

ВниманиеИзменения могут быть внесены в учредительные документы, о чем ИФНС информируется путем подачи заявления Р13001 с уплатой госпошлины. При возникновении изменений, не затрагивающих учредительные документы, подача заявления Р14001 не сопровождается уплатой сбора.

Учет госпошлины при приобретении и аренде имущества, покупке транспортного средства Приобретение недвижимости и транспортного средства обязывает предприятия зарегистрировать право собственности на имущество.

Источник: http://dolgoteh.ru/kak-otrazit-gosposhlinu-v-buhgalterskom-uchete-provodki/

Как учитывать госпошлину в бухгалтерском и налоговом учете

Квитанция об оплате включается в состав пакета документов, представляемых в регистрационный орган. Плательщиками госпошлины являются учредители или предприниматель. При выявлении ошибок в документах сумма вносится при каждом повторном представлении.

О произведенных изменениях предприятия должны своевременно извещать ИФНС для внесения корректив в реестр. Изменения могут быть внесены в учредительные документы, о чем ИФНС информируется путем подачи заявления Р13001 с уплатой госпошлины.

При возникновении изменений, не затрагивающих учредительные документы, подача заявления Р14001 не сопровождается уплатой сбора.

Учет госпошлины при приобретении и аренде имущества, покупке транспортного средства Приобретение недвижимости и транспортного средства обязывает предприятия зарегистрировать право собственности на имущество.

Основные проводки в бухучете по госпошлине

В зависимости от цели уплаты сумм в бюджет производится:

- Списание в расходы по счетам учета основной деятельности.

- Отнесение на прочие затраты при совершении операций, не связанных с основной деятельностью.

- Включение в состав приобретаемого имущества.

В бухучете учет государственной пошлины определяется положениями по бухгалтерскому учету (ПБУ), в налогообложении регулятором служит НК РФ (виды указаны в гл.25.3 НК РФ).

Включение в состав расходов в бухгалтерском и налоговом учетах в ряде случаев отличается.

Госпошлина при покупке и формировании первоначальной стоимости имущества в бухучете и налогообложении может быть включена в суммы ОС:

- в налоговом учете сбор может быть снесен в стоимость только после проведения регистрации.

- в бухучете пошлина учитывается в составе стоимости имущества и до проведения оплаты и оформления прав.

Бухгалтерские проводки по госпошлинам — начисление и оплата

Речь идет, к примеру, о госпошлине при подаче в суд искового заявления, госпошлине за совершение нотариальных действий, пошлине за внесение изменений в учредительные документы организации и т.д.

В этих случаях при учете госпошлины в бухгалтерском учете проводки (с точки зрения дебетуемого счета) могут быть различные.

Судебные пошлины обычно отражаются в составе прочих расходов организации: Дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» — Кредит счета 68 Порядок учета иных пошлин зависит от того, к какому виду деятельности относится уплата пошлины.

Так, к примеру, уплачиваемая госпошлина за внесение изменений в устав будет отражена так (п.п. 5, 7 ПБУ 10/99, Приказ Минфина от 31.10.2000 № 94н): Дебет счета 26 «Общехозяйственные расходы», 44 и др.

Госпошлина: бухгалтерские проводки

ВниманиеБухгалтерский учет госпошлины: учет в организациях, финансируемых за счет бюджета Бюджетные организации наряду с коммерческими предприятиями производят уплату госпошлины при осуществлении ими юридически значимых действий. Оплата производится за счет средств бюджетного финансирования или внебюджетных поступлений.

Госпошлина может быть внесена при покупке имущества, обращении в суд, ведении внебюджетной деятельности.

Для учета госпошлины используется счет 0.303.05.000 бюджетного плана счетов. Аналогично коммерческому учету при покупке имущества сумма включается в состав приобретенного объекта, при использовании пошлины в текущей деятельности (например, при лицензировании) – в составе расходов.

При возврате пошлины или компенсации расходов суммы поступают в доход бюджета.

Учет госпошлины в налоговом учете Суммы сборов включаются в состав расходов предприятия и используются в налогообложении.

Учет госпошлин бухгалтерском и налоговом учете

Расходы принимаются в периоде фактического использования сбора. Порядок временного отнесения затрат определен в ПБУ 10/99. Основанием для списания сумм служит реально осуществленные траты.

Если плательщик определит отнесение расходов к платам за услуги, используется счет бухгалтерского учета 76 «Расчеты с разными дебиторами и кредиторами». Предварительно внесенная пошлина может быть не использована и подлежит последующему возврату на расчетный счет.

Какие проводки в бухучете, если начислена госпошлина

ВажноЕсли же уплата сбора проходила наличными средствами, то необходимо получить квитанцию от банка в установленной форме. Согласно правилам бухгалтерского учета данные документы могут случить основанием для учета госпошлины в расходах предприятия.

2 Отнесите государственную пошлину к прочим расходам по производству и реализации предприятия, если ее оплата соответствует условиям пп.1 п.1 ст.264 Налогового кодекса РФ, за исключением ситуаций перечисленных в ст.270 Налогового кодекса РФ.

Если госпошлина оплачивается предприятием за совершение юридически значимых действий, которые определены гл.25.3 Налогового кодекса РФ, то данные затраты также можно использовать в качестве расходов для целей налогообложения прибыли.

Специальные предложения 3 Проведите государственную пошлину в бухгалтерском учете по дебету счетов, которые соответствуют целям оплаты данного сбора.

Читайте также статью: → «Платежное поручение на выписку из ЕГРЮЛ 2018» Расходы на уплату сбора образуются у предприятия в случаях:

- Заверения копий документов, подписей должностных лиц, переводов.

- Приобретения основного средства, требующего госрегистрации;

- Получение выписок из ЕГР;

- Рассмотрение хозяйственных споров в суде;

- Внесения изменений в учредительные документы;

- Удостоверения нотариальных доверенностей.

В процессе ведения деятельности возникает необходимость уплаты сбора за осуществления неосновной деятельности. Затраты на пошлину включаются в состав прочих расходов предприятия. В момент признания расхода в учете производится запись: Дт 91 Кт 68.

Основания для учета затрат возникают при отчуждении имущества, подачи или оплаты судебных исков.

Государственная пошлина

НК РФ 50% пошлины, установленной п. 1 ст. 333.19 НК РФ Истец, получивший отказ в рассмотрении упрощенной формы разбирательства с выдачей судебного приказа, может вернуть сумму пошлины либо зачесть ее при обращении в суд для рассмотрения дела с участием ответчика.

Плата за получение выписки из ЕГРЮЛ Выписка из ЕГРЮЛ содержит основные сведения о предприятии регистрационного характера.

Документ используется для предъявления партнерам при заключении крупных контрактов, банкам при кредитовании, контрагентам в случае необходимости подтвердить учредительные данные.

Заказать выписку в регистрационном органе предприятия имеют право на получение личных данных или любого другого предприятия реестра. Величина суммы, вносимой в бюджет, зависит от срочности исполнения заказа.

В документе предусматривается порядок учета пошлины по:

- лицензированию;

- нотариальным действиям;

- судебным исковым обращениям;

- регистрируемому имуществу.

Внесение пунктов списания в документ позволит четко определить позицию компании при проверке правильности списания расходов уплаченной пошлины.

Налоговый учет государственной пошлины позволяет списать сбор в составе расходов (ст.264 НК РФ) на основании принципа экономической целесообразности.

Распространенные ситуации уплаты (таблица) Государственная пошлина списывается проводками, использующих счет учета расходов.

Компания, предъявившая иск, отражает в учете: Проводка Сумма Операция Дебет 68 Кредит 51 15 000 рублей Произведена уплата государственной пошлины в бюджет до подачи иска Дебет 91 Кредит 68 15 000 рублей Сумма списана в расход в день вынесения положительного решения по иску Дебет 76 Кредит 91 15 000 рублей Учтена задолженность ответчика по компенсации суммы сбора Дебет 51 Кредит 76 15 000 рублей Получены средства от ответчика по решению судебного органа Учет на счете 76 формируется с открытием аналитического субсчета «Расчеты по претензиям». Ситуация № 2. Организация приобретает основное средство, требующее регистрации. Сумма пошлины уплачена до подписания акта о приемке-передаче имущества.

Источник: http://pbcns.ru/kak-uchityvat-gosposhlinu-v-buhgalterskom-i-nalogovom-uchete/