Как построить управление налоговыми рисками и активами

Каждый руководитель хочет быть уверенным, что деятельность его компании полностью соответствует налоговому законодательству. Поэтому грамотный менеджер, понимая, что чудес не бывает, предпочитает управлять налоговыми рисками.

Как шаблонизировать процессы идентификации и оценки рисков и тем самым повысить общую эффективность управления процессом налогообложения, рассказала «ПНП» Елена СЕМАГИНА, ведущий эксперт по налоговым рискам и активам дирекции по налогам ОАО «Вымпелком».

Компания «ВымпелКом» одна из первых в России начала разрабатывать и внедрять процедуры по управлению налоговыми рисками и активами.

Сейчас в ОАО «ВымпелКом» существует отдельно выделенный бизнес-процесс, в котором задействованы более 20 налоговых экспертов всей группы компаний, предоставляющей услуги связи в семи странах (включая Россию) с общим объемом годовой выручки более 7 млрд. долл. США.

С 2006 года деятельность по управлению налоговыми рисками осуществляется в рамках единой комплексной системы управления рисками в компании.

ЧТО ТАКОЕ НАЛОГОВЫЕ РИСКИ И АКТИВЫ

Мы определили следующие критерии налогового риска и актива. Налоговый риск возникает, когда действия компании могут повлечь вероятность доначисления налогов, пеней и штрафа. То есть это сумма доначислений в бюджет, которые могут выявлены по результатам налоговой проверки.

Налоговый актив появляется вследствие тех действий компании, которые создают вероятность возврата налогов. То есть это суммы налогов, которые могут быть возвращены из бюджета по результатам подачи уточненных деклараций.

Отмечу, что мы не считаем налоговыми рисками или активами арифметические ошибки или ситуации, в которых нет неопределенности в понимании норм законодательства. Управление рисками в нашей компании включает в себя следующие этапы (см.

схему «Последовательность работы с налоговыми рисками (активами)»):

1. Выявление (идентификация) рисков.

2. Оценка рисков.

3. Мониторинг (контроль) и отчетность. Конечно, мы предусмотрели и варианты реагирования на риск. Это:

1. Принять — оставить риск как он есть.

2. Избежать — полностью отказаться от деятельности, вызывающей риск.

3. Снизить — разработать и внедрить мероприятия по снижению воздействия риска.

Последовательность работы с налоговыми рисками (активами)

ВЫЯВЛЕНИЕ

Неопределенные налоговые позиции. В связи с неясностями налогового законодательства могут возникать ситуации, когда позиция компании по тем или иным вопросам не совпадает с мнением налоговых органов.

В связи с этим в нашей компании объектом анализа для выявления рисков являются «неопределенные налоговые позиции». То есть те позиции компании в отношении налогового законодательства, в которых потенциально могут существовать расхождения с официальным толкованием закона.

В зависимости от того, какую налоговую политику выберет компания по таким позициям (агрессивную или консервативную), возникнет или налоговый риск, или налоговый актив.

Например, компания приобретает чистую воду.

Если база по налогу на прибыль не уменьшается на сумму этих расходов (поскольку вопрос спорный, компания выбирает консервативную политику и придерживается позиции налоговиков), у компании есть налоговый актив, то есть возможность заявить эти расходы в будущем.

Если же налоговая база по налогу на прибыль уменьшается на сумму расходов (компания выбирает путь спора, то есть агрессивную политику), у компании возникает налоговый риск — риск доначисления налогов, пеней и штрафов при налоговой проверке.

Источники. Процесс выявления налоговых рисков (активов) начинается с анализа определенных источников, которые мы подразделяем на две группы.

Первая группа — источники, по которым проводится обзор. Это:

— изменения законодательства; — акты аудиторских проверок; — мнения уполномоченных государственных органов; — мнения независимых экспертов; — акты и решения по налоговым проверкам; — арбитражная практика;

— отчеты независимых консультантов.

Вторая группа — источники экспертизы. Это:

— новые продукты и тарифы; — рекламные и маркетинговые акции; — финансово-хозяйственные операции, включая договоры; — бизнес – проекты; — стратегические решения; — налоговые каникулы, льготы и субвенции;

— изменения бизнес-процессов.

Анализ источников первой группы дает возможность влиять на риск. Приведу пример. Предположим, в ходе аудиторской проверки были выявлены нарушения налогового законодательства. Компания согласна с замечанием аудиторов и готова скорректировать свою учетную политику с начала следующего налогового периода.

В результате компания повлияла на риск в будущих периодах. Анализ источников второй группы дает возможность предотвратить риск. Например, в ходе экспертизы нового тарифа, который компания планирует запустить с 1 января, были выявлены нарушения налогового законодательства.

Компания выполнила требования налогового эксперта по устранению нарушений. В результате риск предотвращен.

Реализация этих процедур налоговой экспертизы позволяет компании существенно снизить риски, но не являются абсолютным инструментом их предотвращения. Поэтому анализ перечисленных выше источников дает не только возможность снизить или предотвратить риски, но и возможность для их выявления.

ОЦЕНКА НАЛОГОВЫХ РИСКОВ И АКТИВОВ

Выявленные налоговые риски (активы) могут быть оценены по двум параметрам: по материальности и по вероятности (см. схему «Оценка налоговых рисков и активов»).

Оценка налоговых рисков и активов

Оценка риска по материальности. Материальность риска оценивается на основе фактических данных бухгалтерского и налогового учетов. При этом используются синтетические и аналитические регистры — анализируются счета, оборотные ведомости и т. д.

Если в финансовой системе отсутствуют готовые стандартные отчеты, материальность риска оценивается с применением экономико-математических методов. Например, метод экстраполяции, метод моделирования. Для оценки могут быть использованы фактические и прогнозные данные, предоставленные другими структурными подразделениями компании.

Мы различаем три уровня материальности рисков (активов):

— нематериальный — менее 0,005 процента от выручки; — существенный — от 0,005 до 0,5 процента от выручки;

— значительный — свыше 0,5 процента от выручки.

Уровни материальности необходимы для разделения полномочий внутри компании. Например, решения по риску с уровнем «нематериальный» может принять непосредственно налоговый менеджер. А решение по рискам с уровнем материальности «значительный» — финансовый директор. Оценка риска по вероятности.

Вероятность наступления риска оценивает эксперт в области налогообложения на основе сложившейся практики по анализируемому вопросу, а также с учетом различных вариантов развития событий. Вероятность должна оцениваться на основе принципов объективности, последовательности и с учетом принципа верховенства закона над подзаконными актами.

Результат указанного исследования отражается в экспертном заключении.

Существует три уровня оценки вероятности:

— низкий (Remote); — средний (Possible);

— высокий (Probable).

Тут же хочу отметить, что 1 января 2007 года в стандартах US GAAP произошли изменения, которые предусматривают для налога на прибыль только два уровня вероятности: более 50 процентов и менее 50 процентов. Но мы по-прежнему оцениваем уровни вероятности исходя из классической трехступенчатой оценки.

Мы разработали свой алгоритм определения вероятности рисков (см. схему «Алгоритм определения вероятности рисков»). Он был создан в качестве рекомендаций для начинающего эксперта.

Алгоритм определения вероятности рисков

Алгоритм предусматривает анализ следующих факторов:

— собственной арбитражной практики компании; — позиции налоговых органов и Минфина по отношению к исследуемому вопросу;

— арбитражной практики других налогоплательщиков по схожим вопросам; — заключений независимых экспертов.

Например, если есть письма Минфина России не в пользу налогоплательщика (оценка риска минус 2 балла) и одновременно отрицательная арбитражная практика других налогоплательщиков по исследуемому вопросу (минус 3), вероятность наступления риска высокая. Следовательно, компания может оценить вероятность как Probable. Если же есть собственная положительная арбитражная практика (+1 балл) вероятность риска низкая. Поэтому компания оценивает вероятность как Remote.

Обратите внимание: компании самостоятельно определяет условия той или иной степени вероятности, которые напрямую зависят от выбранной политики — агрессивной или консервативной. По результатам исследования составляется экспертное заключение, в котором описывается анализ исследованных факторов, влияющих на вероятность. На основании этого формируется общий вывод о вероятности риска.

ЭТАПЫ ОПРЕДЕЛЕНИЯ ВЕРОЯТНОСТИ

Оценка вероятности – это в первую очередь экспертная оценка. Поскольку мнения экспертов могут не совпадать, наша компания оценивает вероятность в два этапа.

Сначала вероятность наступления риска оценивает менеджер, выявивший этот риск. После чего обзор риска проводит второй налоговый эксперт (см. схему «Этапы определения вероятности риска (актива)»). Административное подчинение сотрудников не является обязательным условием проведения обзора. Если мнения двух экспертов значительно расходятся, компания может привлечь независимых экспертов.

Этапы определения вероятности риска (актива)

ДОКУМЕНТИРОВАНИЕ

Оценка материальности документируется в специальной форме «Рабочий расчет». В ней дана расшифровка расчетов и приводятся ссылки на документы, на основании которых эти расчеты были произведены.

Оценка вероятности документируется в экспертном заключении. В нем приводится анализ всех факторов, на основании которых было сделано заключение о вероятности риска или актива (см. схему «Документирование»).

Документирование

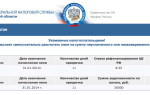

После того, как все выявленные риски (активы) оценены по вероятности и материальности, информация о них консолидируется в единой сводной форме (пример ее дан в таблице «Выявленные риски и активы»).

Выявленные риски и активы

| Краткое описание риска | Вид налога | Период возникновения риска | Источник выявления | Срок исковой давности | Налог | Штраф | Пени | Сумма резерва |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

МОНИТОРИНГ И КОНТРОЛЬ

Жизненный цикл рисков. Конечно, мониторить риски (активы) постоянно невозможно. Поэтому мы определили, что для каждого риска (актива) существует свой жизненный цикл (см. схему «Жизненный цикл риска (актива)»).

Выше мы рассмотрели такие этапы жизненного цикла риска (актива), как выявление, анализ, оценка вероятности и материальности, мониторинг изменения факторов, которые влияют на вероятность рисков. Осталось рассказать о завершающем этапе: снятии позиции с мониторинга. Мы определили следующие основания для прекращения мониторинга неопределенных налоговых позиций:

— истек срок исковой давности; — компания подала уточненные декларации; — изменилось законодательство;

— компания изменила учетную политику.

ВЫГОДЫ

В заключение могу сказать, что применение такого бизнес-процесса, как управление налоговыми рисками и активами, дало нам следующие преимущества.

Во-первых, мы соблюдаем обязательные требования международных стандартов об оценке налоговых рисков. Ведь если у компании есть существенные материальные риски или активы, их суммы должны быть отражены в отчетности.

Во-вторых, у нас есть возможность предоставлять финансовому менеджементу компании сведения о наиболее материальных и вероятных налоговых рисках в простой и структурированной форме.

В-третьих, анализ тенденций по налоговым претензиям к другим налогоплательщикам в рамках управления налоговыми рисками дает возможность вовремя скорректировать собственную налоговую политику.

А это позволяет избежать аналогичных претензий к нашей компании со стороны налоговых органов.

В-четвертых, компания накапливает собственные знания в сфере налогообложения и формирует собственную базу данных для пользования другими бизнес-единицами. Что позволяет шаблонизировать стандартные процессы и высвобождать трудовые ресурсы.

И конечно, в-пятых, мы получаем возможность эффективного применения активов в целях налогового планирования.

Источник: http://www.NalogPlan.ru/article/1155-kak-postroit-upravlenie-nalogovymi-riskami-i-aktivami

Управление налоговыми рисками

Налоги как инструмент перераспределения ресурсов в экономике сами по себе являются носителями риска для всех участников налоговых отношений. Причем баланс интересов государства и налогоплательщиков достигается именно благодаря наличию некоторых видов рисков. Поэтому полное исключение всех видов риска не может расцениваться как благо для социально-экономического развития страны в целом.

Под налоговым риском понимается опасность для субъекта налоговых правоотношений понести финансовые и иные потери, связанные с процессом налогообложения, вследствие негативных отклонений для данного субъекта от предполагаемых им, основанных на действующих нормах права, состояниях будущего, из расчета которых им принимаются решения в настоящем.

Существуют две диаметрально противоположные точки зрения на экономическую сущность налогового риска: с одной стороны, «налоговый риск в категорию финансовых рисков не входит, так как сам по себе не следует из природы финансовых операций, а обусловлен действиями налогоплательщика или органов государства по отношению к налогоплательщику».

С другой стороны, «налоговый риск означает вероятность ущерба или для налогоплательщика (в виде возможного ослабления его финансово-экономического потенциала), или для государства (в виде возможного недополучения им налоговых платежей) из-за неадекватных действий (бездействия) налогоплательщиков и уполномоченных государственных органов» [3].

Как правило, на крупных предприятиях внедрена целая система управления рисками, включающая в себя управление финансовыми, юридическими, репутационными и другими рисками. Одним из этих элементов является система управления налоговыми рисками, которая, однако, может быть и самостоятельной [2].

Система управления налоговыми рисками начинается с управленческого решения о ее создании, т.е. собственники или менеджмент должны прийти к такому решению. Обычно эта система включает организационную структуру, процедуры, функции, ответственность работников подразделений, отвечающих за управление налоговыми рисками.

Во множестве российских компаний налоговыми вопросами занимается главный бухгалтер. И иногда это оправданно. Необходимо понимать задачи, которые ставятся собственником и менеджментом в этой области, финансовые возможности и т.п.

Но если говорить о комплексном подходе к управлению налоговыми рисками, а это подразумевает взаимодействие всех подразделений компании в процессе выявления и оценки рисков по направлениям деятельности, то передача функций управления подразделению, риски которого контролируются, может нивелировать положительный эффект от внедрения процедур управления рисками. Ведь зачастую риски создаются самой бухгалтерской службой.

В целом управление налоговыми рисками осуществляется за счет внутренних и внешних источников.

Управление рисками за счет внутренних источников подразумевает управление внутри организации без привлечения внешних консультантов.

Эффективность такого способа управления налоговыми рисками зависит от множества факторов: от подхода компании к данному вопросу; от количества персонала, занимающегося управлением налоговыми рисками; от квалифицированности персонала; от степени вовлеченности персонала в процесс принятия решений.

Управление налоговыми рисками за счет внешних источников осуществляется посредством привлечения сторонних налоговых консультантов или контролирующих служб.

Комбинированный способ объединяет внутренний и внешний интеллектуальные ресурсы. Выбор того или иного ресурса, за счет которого будет осуществляться управление налоговыми рисками, зависит от многих факторов: масштабов бизнеса организации, затрат на обеспечение налоговой безопасности и т.д.

Если рассматривать формы управления налоговыми рисками, детализируя их по отношению к моменту осуществления управляющего воздействия, то можно выделить среди них следующие: активная, адаптивная и консервативная (пассивная).

Активная форма управления факторами налогового риска предполагает максимальное использование полезной информации и средств воздействия для минимизации налоговых рисков.

При этой форме управления решения в области гармонизации налогообложения предшествуют проведению проблемных хозяйственных операций и других фактов в хозяйственной жизни, которые могут повлечь за собой рост налоговых рисков.

Адаптивная форма управления факторами налоговыми рисками строится на адаптации налоговых решений к сложившейся обстановке. При этой форме управляющее воздействие осуществляется в ходе осуществления хозяйственной операции либо иного события в деятельности организации. В этом случае может быть предотвращена только часть неблагоприятных последствий.

https://www.youtube.com/watch?v=UaehSMLxBlE

Консервативная форма управления факторами налогового риска означает, что управляющее воздействие запаздывает. В этом случае ущерб неотвратим, следовательно, управление должно быть направлено на локализацию ущерба, нейтрализацию его влияния на другие события.

Управление налоговыми рисками во многом зависит от доступности информации о вероятности наступления и величине их последствий, выраженной стоимостными показателями.

На основе имеющейся информации можно прибегнуть к тому или иному способу управления налоговым риском, которые применяются при управлении финансовыми рисками: диверсификация; нормирование рисков; страхование; повышение качества управления рисками за счет оценки информации об их возможных последствиях; создание эффективной системы экономического и правового управления рисками.

Помимо перечисленных способов снижения финансовых рисков, в том числе и налоговых рисков, в отечественной финансовой литературе приводятся такие, как самострахование и лимитирование (нормирование) концентрации рисков. Наибольшее значение для управления налоговыми рисками имеет последний из названных способов, поскольку остальные имеют существенные ограничения для применения их в отношении данного вида рисков.

Нормирование налоговых рисков может быть определено как установление допустимых для данной организации потерь от налоговых рисков, что может быть осуществлено только при наличии достаточного объема информации о характеристиках данного вида риска, поэтому данный способ может быть сведен к рекомендованному нами для управления способу.

Применение диверсификации затруднено в связи с тем, что рассредоточить налоговые риски во времени или по отдельным видам налогов или деятельности весьма проблематично, ввиду их специфичности для каждого конкретного случая.

Страхование налоговых рисков в классическом его понимании пока не распространено, поскольку нормами страхового права такой вид страхования не предусмотрен.

Выделяют также правовые методы снижения налоговых рисков: метод налоговой «подушки безопасности», метод дополнительного документального подтверждения, метод судебного прецедента [1].

Суть метода налоговой «подушки безопасности» в том, что компания умышленно создает переплату по налогам или же, обнаружив, что переплатила налоги, не возвращает их из бюджета, а планирует направить средства в счет будущих платежей.

Метод управления налоговыми рисками с помощью налоговой «подушки безопасности» основан на позиции Высшего арбитражного суда РФ (ВАС РФ), выраженной в постановлении пленума ВАС РФ от 28.02.2001 г. № 5.

По мнению судей, если за предыдущие периоды у компании есть переплата по определенному налогу, которая или перекрывает сумму налога, заниженного в последующем периоде, или равна ей, – правонарушение не возникает, так как не образуется задолженность в бюджет.

А значит, не возникает угрозы начисления пеней, штрафов по ст. 122 НК РФ, а также угрозы привлечения к уголовной ответственности.

Реализовать на практике этот метод можно двумя способами:

1) Бухгалтерия сдает в налоговый орган уточненную декларацию и заявление о возврате излишне уплаченной суммы налога, но получает отказ в возмещении.

В этом случае не надо обращаться в арбитражный суд, лучше оставить переплату, что называется, «про запас» – на случай выездной налоговой проверки и возможных доначислений по данному налогу.

Однако у этого способа есть и недостатки: не используются в обороте средства (переплата); есть шанс пропустить срок, в течение которого вправе обжаловать решение ИФНС, и потерять возможность вернуть сумму переплаты вообще; возможность назначения налоговым органом повторной проверки.

2) Бухгалтерия не сдает в налоговый орган уточненные налоговые декларации, сохраняя переплату до момента проведения выездной налоговой проверки. Если по ее результатам будут доначисления, то юрист в возражении на акт налоговой проверки может заявить о переплате и попросить учесть это обстоятельство.

Практика показывает, что налоговики не учитывают переплаты при вынесении решений по выездным проверкам. Но такая позиция не всегда согласуется с судебной практикой: судьи часто выносят решения в пользу компаний и мнение арбитражных судов по данному вопросу полностью согласуется с законом.

Так, в обязанности налоговых органов входит «сообщать налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога» (п. 3 ст. 78 НК РФ).

Метод судебного прецедента заключается в обжалование нормативных актов, которые создают налоговые риски, в ВАС РФ, Верховный Суд РФ или Конституционный Суд РФ.

Правильность своих действий организация может подтвердить дополнительными документами, т.е. применить метод дополнительного документального подтверждения.

Часто претензии налоговых органов звучат так: расход экономически не оправдан или документально не подтвержден, а значит, организация неправомерно включила его в уменьшение прибыли.

Однако можно и необходимо заранее позаботится о документах, подтверждающих экономическую обоснованность расхода. В качестве доказательств могут быть использованы:

— запросы в государственные органы (Минфин России или ФНС России) и ответы на них;

— аналитические справки организации;

— внутренние приказы руководителя компании, подтверждающие производственную направленность расхода;

— внутренние документы компании (к примеру, документ, определяющий маркетинговую политику);

— постановления судов;

— отчеты внешних специалистов о проделанной работе.

Возможен и другой подход к детализации способов управления налоговыми рисками с точки зрения их разрешения, в соответствии с которым в их составе могут быть выделены:

1) Принятие риска. Риск принимается, если все доступные способы его снижения не являются экономически целесообразными по сравнению с ущербом, который может нанести реализация риска. Руководители осведомлены о наличии данного риска и его характеристиках и осознанно не предпринимают каких-либо мер воздействия на риск.

2) Предотвращение/избежание риска. Избежание риска реализуется путем прекращения определенного вида деятельности, хозяйственных операций, ведущих к риску. Одним из способов избежания рисков является изменение стратегических задач или операционного процесса.

3) Передача/перенос риска. Решение о передаче риска зависит от характера деятельности, важности связанной с риском операции и ее финансовой значимости.

Стандартные механизмы передачи рисков включают: страхование, передачу рисков партнерам в рамках создания совместного предприятия или объединения, аутсорсинг, диверсификацию деятельности организации.

Перемещение источника не является переносом риска.

4) Контроль/снижение риска. Снижение риска – действия, предпринятые для уменьшения вероятности, негативных последствий или того и другого вместе. Контроль/снижение риска достигается с помощью организации системы отчетности, формализации процессов; проведения обучающих программ; разработки методик и процедур внутреннего контроля и управления рисками; проведения внутреннего аудита.

При выборе конкретного средства разрешения налогового риска представляется, что налогоплательщик должен исходить из следующих принципов предосторожности:

- необходимо заранее оценивать возможные последствия риска;

- нельзя рисковать слишком сильно, подвергая организацию существенным штрафным санкциям и другим негативным последствиям, которые могут поставить под угрозу успешность существования организации;

- не стоит рисковать добрым именем и успешностью функционирования бизнеса ради призрачной налоговой экономии в случае сомнительности предполагаемых решений, ведь всегда есть возможность не рисковать, а желание сэкономить обозначает больший риск.

Управление налоговыми рисками, как и любой вид управляющего воздействия, целесообразно осуществлять в виде реализации ряда последовательных этапов: выявление налоговых рисков, оценку налоговых рисков, выработку мер по реагированию на налоговые риски, контроль (мониторинг) за исполнением мер по минимизации (устранению) налоговых рисков [2].

В рамках работы по выявлению налоговых рисков необходимо соблюдать баланс основных принципов налоговой политики:

– соблюдение осторожности суждений о требованиях налогового законодательства;

– взвешенный подход к налоговым рискам, которые могут возникнуть при решении вопросов, недостаточно освещенных в действующем законодательстве;

– достаточная степень профессионального консерватизма в отношении налогообложения операций и сделок при неоднозначном толковании действующего законодательства;

– оптимизация налогообложения, т.е. разработка комплекса мер, направленных в рамках действующего законодательства на оптимизацию уплачиваемых налогов и снижение налоговых рисков, предполагающих баланс уровня налоговой нагрузки и удержание налоговых рисков в допустимых пределах.

Как понятие налогового риска, так и принципы его оценки очень субъективны и зависят, как правило, от квалификации исполнителя и используемых им оценочных критериев, соответствия/несоответствия позиции Министерства финансов и налоговых органов и вероятности обнаружения риска (найдут/не найдут).

Кроме финансовых аспектов риска (т.е. суммы возможных доначислений налогов и штрафов), при определении принципов оценки риска необходимо учитывать и иные последствия налоговых рисков для компании (например, репутационные), что позволит выработать более сбалансированный подход к их оценке. Важная роль здесь отводится мониторингу управления налоговыми рисками.

Контроль (мониторинг) управления рисками – контроль динамики изменения характеристик налоговых рисков и эффективности реализации мероприятий по управлению рисками.

Мониторинг позволяет отслеживать статус риска, определять, достигнут ли желаемый результат от внедрения тех или иных мер в области управления налоговыми рисками, собрана ли достаточная информация для принятия решений по управлению рисками и была ли эта информация использована для снижения степени риска в Обществе.

Мониторинг осуществляется путем сбора информации по динамике критических рисков и осуществлению планов внедрения мероприятий по их управлению, поступающей от владельцев рисков.

По результатам мониторинга могут быть:

– откорректированы реализуемые мероприятия или разработаны дополнительные;

– внесены изменения в локальные нормативные акты организации, предусматривающие процедуры и механизмы по управлению рисками;

– разработаны методики и процедуры управления налоговыми рисками в соответствии с критериями внутренних стандартов и требованиями налогового законодательства;

– подготовлен свод и предоставлена информация по налоговым рискам для консолидированной отчетности компании.

Данный системный подход позволяет вывить налоговые риски и принять соответствующие меры по их минимизации.

Список литературы:

1. Гордеева О.В. К вопросу об управлении налоговыми рисками [Электронный ресурс] / О.В. Гордеева. – Режим доступа: http://juristmoscow.ru/

2. Зуйков А.В. Управление налоговыми рисками: мнение специалиста [Электронный ресурс] / А.В. Зуйков. – Режим доступа: http://www.bishelp.ru/

3. Мигунова М.И. Оценка налоговых рисков [Электронный ресурс] : учеб. пособие / М.И. Мигунова, Т.А. Цыркунова. – Режим доступа:vball5.ru.>biblioteka/metodichki/vuzy-g…kgtei

Управление налоговыми рискамиВ статье рассматриваются основные правовые методы управления налоговыми рисками: «подушка безопасности», метод судебного прецедента, метод дополнительного документального подтверждения. Анализируются формы управления налоговыми рискамиWritten by: Кулешова Валентина ПавловнаPublished by: БАСАРАНОВИЧ ЕКАТЕРИНАDate Published: 04/05/2017Edition: ЕВРАЗИЙСКИЙ СОЮЗ УЧЕНЫХ_30.04.2015_4(13)

Источник: http://euroasia-science.ru/ekonomicheskie-nauki/upravlenie-nalogovymi-riskami/

Методы оценки налогового риска предприятия

Клочко С. Н., Аллаяров Э. А. Методы оценки налогового риска предприятия // Вопросы экономики и управления. — 2016. — №3.1. — С. 41-44. — URL https://moluch.ru/th/5/archive/31/961/ (дата обращения: 13.09.2018).

В статье рассмотрены основные подходы к определению понятия «налогового риска»; определены базовые факторы, влияющие на уровень налогового риска; представлен алгоритм методики экспресс-оценки налогового риска предприятия.

Ключевые слова: налоговый риск, факторы риска, методика оценки налогового риска.

Предпринимательские риски экономического субъекта обусловлены неопределенностью финансово-хозяйственных операций, нестабильностью политических и экономических условий, в том числе изменчивостьюналогового законодательства.

Основной задачей оценки налогового риска предприятия является минимизация потерь, связанных с процессом уплаты и оптимизацией налогов.

Цель проведения исследования – обосновать элементы методики экспресс-оценки налогового риска предприятия.

Финансово-хозяйственная деятельность предприятий сопряжена с многочисленными рисками, степень влияния которых на результаты этой деятельности и уровень безопасности существенно возрастает в условиях нестабильной внешней среды.

На рисунке 1 отражено влияние источников риска на предпринимательскую деятельность предприятия. Рассматривая предприятие как экономическую систему, можно выделить субъект управления (ЛПР – лица, принимающие решения) и объект управления (деятельность предприятия).

Входом в данную систему в обобщённом виде являются элементы производства (материальные, трудовые, финансовые ресурсы), выходом – готовая продукция (ГП), финансовые результаты деятельности, как итоговый экономический показатель деятельности.ЛПР вырабатывает управляющее воздействие (УВ) в виде предполагаемых вариантов решений, направлений, действий.

Учесть влияние факторов риска возможно в рамках подсистемы управления рисками (риск-менеджмента) как элемента системы управления предприятием.

Предмет исследования – налоговый риск – является одним из видов финансовых рисков, показывающих вероятность возникновения непредвиденных финансовых потерь налогоплательщика, которые проявляются в виде доначислений сумм налогов, штрафов и пени, возникновения спора с налоговым органом и влекущим за собой проведения налоговой проверки.

Рис 1. Системное представление предприятия с учётом влияния факторов риска

Факторы, влияющие на величину налогового риска, делятся на внешние и внутренние [4]. На рис. 2 отражены базовые факторы налогового риска.

Рис. 2. Базовые факторы налогового риска

С точки зрения практики, можно выделить несколько видов налоговых рисков, существенно отличающихся своей спецификой – это риски налогового контроля, риски усиления налогового бремени, риски уголовного преследования налогового характера.

Принято выделять следующие методы риск-менеджмента: экспертные оценки, рейтинговый метод и аналогии; количественные методы оценки: имитационное моделирование, анализ чувствительности, построение дерева решений и определение точки безубыточности с учетом налогового фактора.

Согласно выявленному определению налогового риска и его видов, была выбрана экспресс-методика оценки налогового риска, которая основывается на 12 общедоступных критериев используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок.

Для оценки налогового риска был выбран экспресс-метод, который дает информацию о том, находится ли организация в списке проверок у налоговой инспекции, что однозначно может помочь в подготовке документов к этой проверке или вовсе предотвратить ее.

На рисунке 2 представлен алгоритм оценки налогового риска.

Экспресс-метод не является единственным подходящим методом для его изучения, так как он показывает риск налоговой проверки, но не учитывает такие серьезные риски как: риск повышения налоговых ставок, риск включения в налогообложение новых видов налога и т.п.

Подводя итоги, нужно также отметить, что оценка риска – это процесс, охватывающий идентификацию риска, анализ риска и сравнительную оценку риска [1]. Оценка налогового риска – это лишь часть процесса управления риском.

Полученными данными важно правильно распорядиться, ни в коем случае не оставлять их без внимания, так как крайней мерой налогового риска является налоговая проверка, что негативно сказывается на деятельности компании как материально, так и морально (в зависимости от того, какие виды проверок будут проводиться: камеральные или выездные).

Неправильно недооценивать налоговый риск. В международной практике уже давно создают целые отделы по регулировке налогового риска, соблюдая международные стандарты оценки риска.

Налоговые службы всегда пристально наблюдают за деятельностью крупных компаний, имеющих колоссальные объемы прибыли и желающих насколько это возможно уменьшить свое налоговое бремя.

А за тем, какими путями компании снижают налоговую нагрузку, следят налоговые органы.

Рис. 3. Алгоритм оценки налогового риска предприятия

Литература:

- ГОСТ Р 51897-2011ГОСТ Р 51897-2011 Национальный стандарт Российской Федерации. Менеджмент риска. Термины и определения.

- Воробьёв С.Н., Балдин К.В. Управление рисками в предпринимательстве. М.: Издательско-торговая корпорация «Дашкова и Ко», 2006.

- Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. 6-е изд., перераб. и доп. М.: ИНФРА-М, 2011.

- Шeвeлeв А.Е. Факторы, влияющие на величину налогового риска // Сайт «Элитариум». 2015. URL: http://www.elitarium.ru/nalogovyje_riski/ (дата обращения: 24.04.2016)

- Энциклопедия финансового риск-менеджмента/ Под ред.А.А. Лобанова и А.В. Чугунова, 2-е изд, перераб.и доп. – М.: Альпина Бизнес Букс, 2006.

Основные термины (генерируются автоматически): налоговый риск, риск, налоговый риск предприятия, налоговая проверка, вид, алгоритм оценки.

налоговый риск, виды налоговых рисков, факторы налоговых рисков, пути снижения налоговых рисков.

Методы оценки налогового риска предприятия | Статья в журнале…

Рост внешнеторговых оборотов свидетельствует о построении взаимовыгодных отношений с иностранными партнерами и о правильности выбранного курса внешней политики России. Неопределенность как внешней…

Налоговый риск, внешние и внутренние факторы налогового…

Ключевые слова: налоговый контроль, налоговая полиция, налоги, налоговые проверки, налогоплательщики, налоговые правонарушения, Налоговый кодекс, случайный отбор.

Налоговый аспект — вид риска в организации финансовой…

налоговый орган, налоговый контроль, камеральная налоговая проверка, налогоплательщик, документ, орган, налоговый мониторинг, налоговое законодательство, проверка, налоговое администрирование.

Встатье представлен сравнительный анализ налогового законодательства России и США, произведена экономическая оценка налоговых рисков, осуществлено обоснование прогноза совершенствования отечественной методики выбора кандидатов для налоговой проверки…

Методы оценки налогового риска предприятия.

Предмет исследования – налоговый риск – является одним из видов финансовых рисков, показывающих вероятность возникновения непредвиденных финансовых потерь…

Категорию «риск» можно определить как опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с вариантом, который рассчитан на рациональное

С другой стороны, налогоплательщик несет и высокие налоговые риски.

Статья посвящена анализу оптовых предприятий для оценки их деятельности для снижения собственных рисков.

Ключевые слова: оптовая торговля, налоговая нагрузка, предприятие, рентабельность, заработная плата.

9) налоговый риск. Этот вид финансового риска имеет ряд проявлений

– вероятность отмены действующих налоговых льгот в сфере хозяйственной деятельности предприятия. 10) криминогенный риск.

Источник: https://moluch.ru/th/5/archive/31/961/

Оценка и управление налоговыми рисками организации

Отправить на почту

Налоговые риски при ведении бизнеса чреваты пристальным вниманием со стороны налоговых органов, обязанных контролировать достоверность данных для формирования баз, от которых начисляются налоги. Высокий уровень подобных рисков служит основанием для назначения выездной проверки налогоплательщика. Что же относится к числу налоговых рисков и можно ли ими управлять — об этом в нашей статье.

Налоговые риски бизнеса — существует ли перечень?

Возникновение налоговых рисков у бизнеса — явление, обусловленное прежде всего желанием налогоплательщика снизить суммы уплачиваемых налогов законными или незаконными способами. Хотя могут иметь место и иные факторы:

- неосведомленность о положениях законодательства или их изменении;

- недостаточность информации о контрагентах или сути проводимых операций;

- технические ошибки.

То есть налоговые риски имеют место в ситуациях, когда требования законодательства игнорируются либо соблюдаются с нарушениями. Наличие признаков ведения бизнеса с налоговыми рисками является для налогового органа основанием для инициирования процедуры проведения выездной проверки.

Руководство к определению наличия/отсутствия налоговых рисков у организации или ИП содержит приказ ФНС России от 30.05.2007 № ММ-3-06/333@, в котором приведен перечень основных критериев оценки налоговых рисков (приложение № 2).

Этот перечень не только не закрыт для налогоплательщиков, но и, наоборот, рекомендован им для самостоятельного использования.

В числе критериев, свидетельствующих о присутствии налоговых рисков у предприятия, отмечено:

- наличие:

- низкого в сравнении со средним по отрасли уровня налоговой нагрузки;

- убытков на протяжении ряда налоговых периодов;

- высокой доли вычетов по НДС;

- несоответствия в росте доходов и расходов, указывающего на более высокие темпы увеличения последних;

- низкого в сравнении со средним для отрасли по региону уровня зарплаты;

- близких к граничным критериев, дающих право на применение спецрежимов;

- высокой доли расходов ИП, уменьшающих начисляемый ими НДФЛ от предпринимательской деятельности;

- необоснованного количества посредников в сделке;

- действий, свидетельствующих о нежелании давать необходимую для налогового контроля информацию;

- частой смены мест постановки на налоговый учет;

- низкого в сравнении со средним по отрасли уровня рентабельности осуществляемой деятельности;

- отсутствие:

- личного взаимодействия представителей контрагентов при заключении договоров;

- документов, подтверждающих полномочия руководителя/представителя контрагента;

- данных, подтверждающих факт госрегистрации контрагента, реальность ведения им хоздеятельности;

- обоснования разумности применяемых контрагентом цен по сделке и установления длительных отсрочек по оплате;

- взаимодействия с поставщиками-физлицами, являющимися традиционными производителями продукции определенных видов;

- попыток взыскания образовавшихся долгов;

- процентов и обеспечений по выдаваемым/получаемым займам.

Большую часть этих критериев можно отнести к влияющим на возникновение рисков в момент заключения договора и на расчет наиболее объемных для бюджета налогов (НДС и на прибыль).

Несмотря на то что налог на прибыль платят только юрлица, работающие на ОСНО, многие правила учета доходов и расходов по нему применяются при УСН.

Поэтому эти правила оказываются значимыми также для организаций и ИП, работающих на вмененке.

Какие риски относятся к возникающим при заключении договора?

Налоговые риски при заключении договоров являются следствием либо преднамеренного включения в число контрагентов сомнительных лиц, либо недостаточной проверки данных о партнере. Причем во втором случае ответственность за невыявление сведений, свидетельствующих о ненадежности контрагента, исходя из положений приказа ФНС России № ММ-3-06/333@, тоже возлагается на налогоплательщика.

Таким образом, заключая договор, надо:

- собрать максимальное количество информации о партнере и его деятельности, подтвердив ее документальными свидетельствами;

- саму процедуру согласования условий соглашения сделать абсолютно прозрачной и сопроводить доказательствами реальности контактов представителей сторон;

- подтвердить документально оправданность выбора именно этого контрагента, в т. ч. в части предложенных им цен и участия его в сделке в качестве посредника;

- запастись обоснованием включенных в договор условий об оплате, отсрочках, штрафных санкциях.

Если условия договора окажутся все-таки нарушенными партнером, то подтверждать свою добросовестность при его выборе налогоплательщику придется, предъявляя доказательства попыток взыскать причиненный ущерб.

Невыполнение этих требований при наличии существенного влияния результатов взаимодействия с таким партнером на объем подлежащих уплате налогов может привести к тому, что контрагент будет сочтен проблемным, а сделка, заключенная с ним, сомнительной. Соответственно, из расчета налоговых обязательств данные по таким сделкам налоговый орган исключит.

Налоговые риски по НДС в 2018 году

В оценке налоговых рисков по НДС в 2018 году следует ориентироваться на величину доли вычетов, устанавливаемую:

- директивно как не превышающую 89% за год в целом (п. 3 приложения № 2 к приказу ФНС России № ММ-3-06/333@);

- как среднюю по регионам ежеквартально на основании данных фактической отчетности, представляемой в налоговые органы.

Последний показатель учитывает особенности налогообложения в каждом из регионов. Эти особенности могут обусловливаться как возможностью применения определенных налоговых льгот, так и преобладанием того или иного вида деятельности, отражающегося на итоговой величине вычета.

Налогоплательщику, данные которого по доле вычетов, задействованных при определении суммы НДС, подлежащего уплате за налоговый период, отклоняются от цифры, средней для региона, придется либо давать налоговому органу убедительные объяснения причин такого отклонения, либо принимать меры к тому, чтобы избежать отклонений. Последнего, в частности, можно достичь, используя возможность применения отсроченного вычета (п. 1.1 ст. 172 НК РФ).

Риски предприятия по налогу на прибыль

Если налоговые риски, возникающие при заключении договора или при работе с НДС, касаются как юрлиц, так и ИП, то исключительно к налоговым рискам организации относятся налоговые риски по налогу на прибыль (при условии что организация работает на ОСНО).

В связи с налогом на прибыль риски возникают прежде всего в отношении обоснованности расходов, учитываемых в уменьшение базы по этому налогу. Роль здесь будут играть:

- наличие/отсутствие поставщиков, относимых к числу проблемных контрагентов, и сомнительных сделок;

- обоснованность цен, применяемых при сделках с поставщиками;

- соответствие затрат критериям возможности принятия их в состав расходов, в т. ч. в части ориентира на лимиты, установленные для этого;

- соотношение доходов и расходов, отражающееся в т. ч. на уровне рентабельности осуществляемой деятельности;

- обоснованность убытков предшествующих лет.

На аналогичные показатели придется ориентироваться и упрощенцам (как юрлицам, так и ИП), работающим с объектом «доходы минус расходы».

О том, какие расходы при УСН учитываются по правилам главы 25, читайте в статье «Перечень расходов при УСН “доходы минус расходы”».

Управление налоговыми рисками

Процесс управления налоговыми рисками предполагает:

- организацию работы только с проверенными контрагентами;

- следование в вопросах определения налоговых баз и итоговых сумм налоговых платежей правилам, не выходящим за рамки действующего законодательства;

- соблюдение соответствия цифровым показателям, считающимся у налогового органа приемлемыми для налога/расхода определенного вида;

- систематическое проведение анализа результатов деятельности и ее налоговых последствий.

Налогоплательщику, сомневающемуся в возможности принятия результатов каких-либо операций к налоговому учету, рекомендуется исключать их из налоговых расчетов (п. 12 приложения № 2 к приказу ФНС России № ММ-3-06/333@).

В случае если подобные операции оказались учтенными при составлении налоговой отчетности, эту отчетность следует уточнить, сопроводив ее пояснительной запиской.

Такие действия позволят снизить риск проведения выездной налоговой проверки.

Итоги

Ведение коммерческой деятельности сопровождается налоговыми рисками, являющимися результатом несоблюдения налогового законодательства.

Перечень признаков, свидетельствующих о наличии рисков, приведен в приказе ФНС России № ММ-3-06/333@. Основные из этих признаков касаются вопросов заключения договоров, начисления НДС и налога на прибыль.

Рисками можно управлять, в т. ч. снижать их путем подачи в налоговый орган уточненной налоговой отчетности.

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/otsenka-i-upravlenie-nalogovymi-riskami-organizatsii/

Особенности анализа налоговых рисков как последствий хозяйственных операций

В последнее время анализ и оценка налоговых рисков, управление налоговыми рисками и их минимизация, безусловно, являются одними из важнейших приоритетов в деятельности, как государства, так и хозяйствующих субъектов. Это связано с тем, что налоговые органы продолжают ужесточать контроль над своевременностью и правильностью перечисления налоговых платежей.

Налоговые платежи — одна из значительных статей расходов для большинства компаний.

Создание эффективной системы управления налоговыми рисками дает возможность более осмысленно подойти к процессу принятия управленческих решений, идентифицировать и оценить, а затем ликвидировать или снизить сами риски.

Это косвенно способствует и увеличению стоимости компании, поскольку отсутствие негативных неожиданностей повышает доверие инвесторов.

Формулируя понятие «налоговый риск», необходимо подразумевать его негативный характер. Под налоговым риском понимается опасность для субъекта налоговых правоотношений понести финансовые и иные потери, связанные с процессом налогообложения.

Разграничивают понятие «налогового риска» для государства в лице налоговых органов, налогоплательщиков, налоговых агентов. Например, для государства налоговый риск состоит в снижении поступления налогов, выступающих основным источником формирования доходной части бюджета.

Для налогоплательщиков рост налоговых издержек влечет за собой снижение имущественного потенциала, и, следовательно, снижение возможностей для решения задач, стоящих перед ним в будущем.

Для организации-налогоплательщика могут существовать как внешние, так и внутренние налоговые риски: внешние могут возникать по причинам, вызванным изменениями в условиях налогообложения, двойственностью трактовки нормы налогового права, обусловленной недостатками в тексте законодательства, внутренние — по причинам неэффективной налоговой политики самого хозяйствующего субъекта.

По виду последствий можно выделить риски налогового контроля, риски усиления налогового бремени, риски уголовного преследования налогового характера.

К рискам усиления налогового бремени можно было бы отнести рост налоговых баз как вследствие изменения методологии их исчисления, так и в связи с их динамикой, связанной с расширением объемов хозяйственной деятельности.

При этом для организаций особенно значимым становится анализ налоговых последствия заключаемых договоров.

Договор — документ, составленный хозяйствующим субъектом в одно -, двух- или многостороннем порядке — создает юридическую основу разрешения и обоснования хозяйственной ситуации. Договоры принимаются к бухгалтерскому учету как документы, оправдывающие отражение операции в учете.

В современной организации бухгалтер, заботясь о рациональном использовании финансовых ресурсов, обязан анализировать налоговые последствия заключаемых договоров в целях минимизации налогового бремени и предупреждения переплаты налогов в бюджет еще на этапе их составления. Рекомендуется анализировать налоговые последствия заключаемых договоров как минимум по следующим налогам:

- НДС;

- налогу на прибыль;

- по единому налогу при упрощенной системе налогообложения.

Если организация применяет общую систему налогообложения и является плательщиком НДС, при заключении договоров необходимо учитывать, какую систему налогообложения применяет партнер.

В соответствии с пунктом 1 статьи 171 НК РФ налогоплательщик имеет право уменьшить общую сумму налога, исчисленную в соответствии со статьей 166 НК РФ, на установленные статьей 171 НК РФ налоговые вычеты.

В соответствии с пунктом 2 статьи 171 НК РФ вычетам подлежат, в частности, суммы налога, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории РФ при условии, что товары, работы, услуги приобретаются для осуществления операций, признаваемых объектами обложения по НДС, либо для перепродажи.

Следовательно, чем больше у предприятия организаций-поставщиков, которые являются плательщиками НДС, тем больше сумма вычетов по НДС, и тем меньше общая сумма НДС, подлежащая уплате в бюджет.

Если поставщик применяет специальную систему налогообложения, например, упрощенную систему налогообложения или систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, он не является плательщиком НДС, следовательно, он не предъявляет НДС, покупатель не платит поставщику НДС и не отражает в учете суммы НДС, которые можно предъявить к вычету и уменьшить таким образом, сумму НДС к уплате в бюджет.

В целях минимизации налоговых платежей по налогу на прибыль, при заключении договоров, по которым организация производит какие-либо расходы, бухгалтеру следует проанализировать, могут ли быть признаны расходы, произведенные по таким договорам в целях налогообложения прибыли.

О расходах, которые можно учесть в целях налогообложения прибыли, говорится в статьях 253, 254, 255, 260, 261, 262, 263, 264 НК РФ.

Следует учитывать, что перечень расходов, учитываемых в целях налогообложения прибыли не является закрытым (подпункт 49 пункта 1 статьи 264 НК РФ).

Таким образом, если даже расходы, которые организация планирует совершить по договору, прямо не поименованы в НК РФ, их можно учесть в целях налогообложения прибыли при условии, что они являются обоснованными и документально подтвержденными (статья 252 НК РФ).

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Если расходы, которые предполагается произвести по договору, поименованы в НК РФ как расходы, которые можно учесть в целях налогообложения прибыли, бухгалтеру рекомендуется проследить за тем, чтобы формулировки заключаемого договора соответствовали требованиям НК РФ.

В случае если расходы, которые предполагается произвести по договору, прямо не поименованы в НК РФ как расходы, которые можно учесть в целях налогообложения прибыли, однако соответствуют критериям статьи 252 НК РФ, бухгалтеру рекомендуется проследить за тем, чтобы формулировки в тексте договора позволяли сделать однозначный вывод об их экономической оправданности и о том, что данные расходы произведены для осуществления деятельности, направленной на получение дохода.

В случае если организация применяет упрощенную систему налогообложения, при заключении договора бухгалтеру так же, как и по налогу на прибыль, необходимо проанализировать: можно ли учесть расходы, произведенные по договору в целях налогообложения.

Однако следует учитывать, что перечень расходов, уменьшающих доходы при упрощенной системе налогообложения, является закрытым. Таким образом, если расходы, производимые по договору, не поименованы в статье 346.

16 НК РФ, их нельзя учесть в целях налогообложения при упрощенной системе налогообложения.

Кроме того, при заключении договоров, бухгалтеру следует анализировать договор на предмет соблюдения требований налогового законодательства.

При формировании цены по договору важно учитывать требования статьи 40 НК РФ, в соответствии с которой налоговые органы вправе проверять правильность применения цен по сделкам в следующих случаях:

- между взаимозависимыми лицами;

- по товарообменным (бартерным) операциям;

- при совершении внешнеторговых сделок;

- при отклонении более чем на 20 процентов в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

В указанных случаях, если цены товаров, работ или услуг, примененные сторонами сделки, отклоняются в сторону повышения или в сторону понижения более чем на 20 процентов от рыночной цены идентичных (однородных) товаров (работ или услуг), налоговый орган вправе вынести мотивированное решение о доначислении налога и пени, рассчитанных таким образом, как если бы результаты этой сделки были оценены исходя из применения рыночных цен на соответствующие товары, работы или услуги.

Также бухгалтеру при заключении договора следует проверять наличие в договоре гражданско-правовых условий, необходимых для правильной организации в последующем бухгалтерского и налогового учета производимой операции.

Эффективность организации управления риском во многом определяется причинами возникновения неопределенности (категорий рисков): информационные риски, риски процесса, риски окружения и репутационные риски.

Во-первых, неопределенности, возникающие вследствие необходимости осуществления налоговых оценок (информационные риски).

Риск неоднозначного толкования закона налогоплательщиком и налоговым органом (например, трансфертное образование). Это еще один типичный риск для России. Опыт показывает, что налоговые риски сопутствуют как раз тем сделкам, которые проведены для того, чтобы добиться благоприятных налоговых последствий.

Нужно понимать: когда предприятие стремится сэкономить на налогах, оно находится в зоне потенциального риска, и поэтому действовать необходимо крайне осмотрительно.

В ходе юридического и налогового анализа планируемых сделок выявляются ситуации, когда даже специалисту сложно однозначно ответить на вопрос «платить или не платить».

Степень риска можно оценить на основе сложившейся судебной практики, а в отсутствие таковой следует заранее инициировать судебный спор самостоятельно, чтобы создать нужный прецедент, однако прецедентное право в России официально не признано.

Во-вторых, группа рисков, связанных с неверным исполнением налоговых обязательств, ошибками в налоговом учете или налоговом планировании (риски процесса). Риски процесса условно можно разделить на несколько подгрупп:

Риски, связанные с проведением конкретной сделки. Они возникают в повседневной деятельности компании. К данной категории относятся риски возникновения технических или фактических ошибок в процессе исчисления налогов и (или) просрочки их уплаты.

Опасность таких рисков выражается и в том, что каждый отдельный риск может быть невелик, но в совокупности они могут создать угрожающую ситуацию.

В этой ситуации может помочь настройка системы документооборота, внутреннего контроля, тщательная аудиторская проверка внешними аудиторами.

Риски возникают из-за простых управленческих ошибок и недосмотра, когда налоговый или бухгалтерский отделы не вовлечены в процесс принятия управленческих решений

Сделка плохо документирована. Документальное подтверждение экономической оправданности значительно снижает налоговые риски. Например, незначительное нарушение порядка оформления счета-фактуры служит основанием для отказа в возмещении НДС, ставясь выше реальных фактов хозяйственной деятельности.

В-третьих, риски, возникающие в результате правоприменения налогового законодательства налоговыми органами и судами (риски окружения).

Экономические риски, возникающие вследствие неопределенности применения налоговых законов в различных обстоятельствах, и риски возможного изменения налогового законодательства или практики, а также неожиданные судебные решения.

Международные рейтинговые агентства выражают мнение, что в числе прочих (политических, лицензионных и др.), налоговые риски снижают кредитоспособность российских компаний.

Уровень налоговых рисков зависит от стабильности фискального законодательства, которое является важнейшей составляющей общих институциональных условий в экономике. Налоговые риски связаны с ожиданием пересмотра ставок налогов, введения новых налогов или платежей, а также отмены существующих.

В-четвертых, репутационные риски — риски нанесения ущерба репутации компании.

Методы анализа, направленные на оптимизацию налоговых обязательств организации, возникающих в процессе налогообложения, могут быть представлены тремя направлениями:

- методы ретроспективного анализа — позволяют выявить тенденцию увеличения или уменьшения суммы налоговых баз и величины уплачиваемых налогов, а также ее взаимосвязь с объемами хозяйственной деятельности и ее эффективностью;

- методы оперативного анализа — направлены на снижение степени неопределенности информации, используемой при принятии решений о налоговой оптимизации, и являются инструментом повышения ее экономической эффективности;

- методы перспективного анализа — используются для построения оптимальной учетной налоговой политики организации, позволяющей законными способами избегать роста налоговых платежей, опережающего темпы развития фирмы.

Управление налоговыми рисками целесообразно осуществлять в виде реализации ряда последовательных этапов:

- выявление вида и предполагаемого срока выхода конкретного риска за пределы приемлемого (оптимального);

- оценка его реального или ожидаемого уровня;

- анализ факторов, оказывающих большое влияние на его уровень;

- выбор методов управления риском, приводящих к достижению его оптимального уровня для конкретной ситуации;

- применение выбранных методов;

- оценка полученных результатов и при необходимости введение оперативных или упреждающих корректировок.

Возможен и другой подход к детализации способов управления налоговыми рисками с точки зрения их разрешения, в соответствии с которым в их составе могут быть выделены четыре способа:

- избежание — уклонение от мероприятия, связанного с риском;

- удержание риска — оставление риска за налогоплательщиком, то есть на его ответственности;

- передача риска — налогоплательщик передает ответственность за налоговый риск кому-то другому налогоплательщику, изменяя условия оформления сделки;

- снижение степени риска — сокращение вероятности и объема возможных потерь, связанных с проявлением налогового риска.

Фамилия автора: Куликова Е.С., Нечеухина Н.С

Источник: https://articlekz.com/article/4886

Налоговые риски: понятие, причины возникновения и управление ими

Хозяйственно-финансовая деятельность организаций всегда связана с многочисленными рисками, управление которыми представляется ведущим фактором поддержания устойчивости финансового положения предприятий. Одной из важнейших групп рисков считаются налоговые, так как налогообложение охватывает все сферы финансовой деятельности организаций.

Актуальность темы исследования объясняется допустимостью снижения количества предприятий-налогоплательщиков в связи с возможностью понести финансовые и иные потери, связанные с процессом уплаты и оптимизации налогов. Исходя из чего следует, что государство должно создавать благоприятную среду для осуществления предпринимательской деятельности, в том числе путем снижения налоговых рисков для организаций.

В действующем законодательстве термин «налоговый риск» не используется, однако в то же время это понятие широко применяется как в литературе по налогообложению, так и в лексике юристов, которые специализируются в налоговом праве. Поэтому представляется важным определить содержание термина «налоговый риск», выявить причины их возникновения, а также сформулировать юридические приемы и способы управления ими.

Термин «налоговый риск» понимается различно и в современной науке права. Так, Д.Н. Тихонов и Л.Г.

Липник считают, что: «Налоговый риск – это возможность для налогоплательщика понести финансовые и иные потери, связанные с процессом уплаты и оптимизации налогов, выраженная в денежном эквиваленте» [1]. Тогда как по мнению О.В.

Гордеевой под «налоговым риском» понимается опасность возникновения непредвиденного отчуждения денежных средств налогоплательщика из-за действий (бездействия) государственных органов и (или) органов местного самоуправления [2].

На основании рассмотренных определений автор предлагает понимать налоговый риск как вероятность возникновения для субъекта налоговых правоотношений непредвиденных финансовых и иных потерь, связанных с процессом налогообложения.

Управление налоговым риском можно охарактеризовать как совокупность методов и мероприятий, позволяющих прогнозировать наступление неблагоприятных событий, а также принимать меры к исключению или же снижению отрицательных последствий наступления таких событий.

Однако для эффективного управления, необходимо выявить причины возникновения налоговых рисков.

Стоит отметить, что существует огромное количество различного рода причин возникновения налоговых рисков, но из этого большинства есть две четко выраженные и основные, на которые, прежде всего, необходимо заострить внимание.

Первая причина – это искажение либо недостаток информации. Субъекты налоговых отношений по-разному понимают нормы налогового законодательства в связи с наличием в них пробелов и противоречий, которые порождают сложность понимания информации.

Следовательно, необходимо помнить правило, предусмотренное п. 7 ст.

3 НК РФ: «Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сбора, плательщика страховых взносов, налогового агента)» [3].

Второй причиной является допущение умышленных или же сознательных ошибок налогоплательщиков.

Что касается первого, то риски могут заключаться как в чисто технических ошибках, так и в недостаточном уровне квалификации работников бухгалтерских служб.

Соответственно, «сознательные действия, порождающие налоговые риски, обуславливаются стремлением налогоплательщика уменьшить размер налогового бремени либо вовсе уклониться от налогообложения» [4].

Представляется, что рассмотренные выше причины возникновения налоговых рисков оказывают наибольшее практическое воздействие на финансовую стабильность предприятий.

Для минимализации или ликвидации налоговых рисков, применяются различные способы управления ими.

Однако управление налоговыми рисками представляет собой специфическую сферу экономической деятельности, которая требует огромных знаний в таких областях права как налоговое, гражданское, административное, а также уголовное.

Поэтому, как правило, в крупных компаниях, холдингах существует целая система управления налоговыми рисками, для своевременного выявления и реагирования на это явление с целью уменьшить или компенсировать ущерб для объекта при наступлении неблагоприятных событий.

Следовательно, любая организация, заботящаяся о своем финансовом состоянии, рано или поздно создает такое подразделение, в полномочия которого входит анализ совершаемых операций, их оценка на соответствие налоговому законодательству, а также минимизация возможных негативных последствий.

Но во многих российских компаниях все эти задачи возлагаются на плечи главных бухгалтеров, что в некоторых случаях порождает возникновение тех самых рисков. К примеру, вследствие технических ошибок. Соответственно, со всеми задачами бухгалтерская служба не справится.

Необходимо, чтобы все подразделения предприятия комплексно взаимодействовали между собой в процессе выявления и оценке рисков.

Очевидно, что снижение степени риска – это сокращение вероятности и объема потерь. Для снижения степени риска применяются различные приемы, но наиболее распространенными являются:

- диверсификация;

- лимитирование;

- страхование;

- самострахование.

Под диверсификацией понимается процесс применения различных вариантов заключения однородных сделок, варьирующихся по степени риска от нуля до допустимого в рамках данной компании уровня. Лимитирование – установление предельных сумм сделок, являющихся рискованными в поле налогообложения.

Сущность страхования заключается в том, что организация готова заплатить за снижение степени риска до нуля путем приобретения страховки.

Когда же организация предпочитает подстраховаться сама, то есть создать резервные фонды, экономя на затратах капитала по страхованию, то этот прием называется самострахование.

Следует отметить, что современные методы управления налоговыми рисками в российских организациях существенно отличаются в зависимости от размера компании, а также степени ее публичности.

К методам снижения налоговых рисков можно отнести: мероприятия по повышению квалификации работников, мониторинг налогового законодательства, обновление программного обеспечения, а также проведение всех контрольных процедур на уровне структурных подразделений предприятий.

Очевидно, что знание и владение информацией играет важную роль в управлении налоговыми рисками.

Для того чтобы добиться конечного результата, необходимо четко сформулировать основные шаги управления налоговыми рисками. Зуйков А.В. включает в процесс управления налоговыми рисками следующие этапы: выявление налоговых рисков, оценка налоговых рисков, выработка мер по реагированию на налоговые риски и мониторинг за исполнением мер по устранению налоговых рисков [4].

На первом этапе необходимо изучить и проанализировать действующее законодательство. На следующем этапе производится комплексное изучение вероятности наступления риска и его характер.

По результатам оценки риска организация принимает конкретные меры реагирования (принятие, предотвращение, перенос, снижение риска).

В конечном итоге предприятие проводит сбор информации по динамике рисков и осуществлению мероприятий по управлению ими.

В заключение стоит отметить, что обладание полной информацией и умение ею пользоваться позволяет сделать более точный прогноз о наступлении возможных последствий.

Несмотря на различные методы устранения налоговых рисков, главным фактором их минимизации выступит гармонизация между интересами государства и налогоплательщика, которая осуществится путем дальнейшего совершенствования налогового законодательства.

Следует также предположить, что эффективным инструментом снижения и ликвидации налогового риска должен стать мониторинг налоговых ошибок, предполагающий их выявление и своевременное устранение.

Список литературы:

- Тихонов Д., Липник Л. Налоговое планирование и минимизация налоговых рисков. – М.: Альпина Бизнес Букс, 2004. – С. 103-105.

- Гордеева О.В. К вопросу об управлении налоговыми рисками // Законодательство и экономика. – 2008. – № 2. – С. 38-45.

Источник: https://sibac.info/studconf/science/xli/100524

Оценка налоговых рисков предприятия

Предпринимательская деятельность всегда тесно связана с рисками. Риск представляет собой вероятность возникновения убытков и потерь. К числу предпринимательских рисков относятся налоговые риски. Подробнее о том, что они собой представляют и как осуществляется их оценка, вы можете узнать из следующей статьи.

Налоговые риски предприятия

Налоговые риски представляют собой опасность возникновения финансовых потерь и неблагоприятных правовых последствий. Они подразделяются на несколько видов.

По характеру появления налоговые риски делятся на:

- Внешние, которые не зависят от деятельности фирмы. Они могут быть связаны с политическими изменениями и макроэкономическими факторами, приводящими к изменениям в системе обложения налогами.

- Внутренние, которые появляются в результате деятельности фирмы. К примеру, переход компании на другую систему обложения налогами, увеличение численности персонала и прочее.

По времени появления выделяют две группы рисков:

- Текущие. Например, срок предоставления декларации истекает в ближайшее время. Если фирма не успеет ее заполнить и сдать, появляется риск приостановления операций по счетам.

- Перспективные – действия компании в настоящее время могут привести к возникновению негативных последствий в будущем.

Также, существуют следующие основные группы налоговых рисков:

- Риск контроля со стороны налоговой инспекции – риск доначислений по итогам проведенных проверок;

- Риск увеличения обязательств по выплате налогов;

- Правовые риски – подразумевают неопределенность налогового законодательства. Она приводит к различным толкованиям правовых норм.

Оценка налоговых рисков

Оценка налоговых рисков представляет собой установление размера доп. начислений налогов и взносов и штрафных санкций по ним путем моделирования расчетов, осуществляемых при проверке.

При оценке риска осуществляют анализ двух его составляющих: вероятность наступления и возможный размер ущерба.

Критерии оценки налоговых рисков

Выделяют следующие критерии, при помощи которых фирма самостоятельно может провести оценку своих налоговых рисков:

- Налоговая нагрузка у плательщика налогов меньше, чем ее средний уровень по хоз. субъектам в определенной отрасли.

- На протяжении сразу нескольких периодов отчета в бух. и налоговых отчетов отображаются убытки.

- В налоговых отчетах отражены слишком большие суммы вычетов за конкретный период.

- Темп роста затрат превышает тем роста прибыли от реализации продукции или услуг.

- Размер среднемесячной з/п, приходящейся на одного сотрудника, меньше среднего уровня по определенному виду деятельности в субъекте РФ.

- Неоднократное приближение к предельному значению размера показателей, определенных НК РФ, позволяющих плательщикам налогов применять спец. режимы.

- Размеры затрат и доходов ИП почти одинаковы.

- Финансово-хозяйственная деятельность фирмы построена на основе подписании контрактов с посредниками или перекупщиками без наличия деловой цели.

- Плательщик налогов не предоставил пояснение на уведомление налоговой инспекции об обнаружении расхождений показателей деятельности.

- Неоднократное снятие с учета и постановка на него плательщика налогов по причине изменения места его расположения.

- Осуществление деятельности с высоким уровнем налогового риска.

- Размер рентабельности по сведениям бухучета сильно отличается от размера рентабельности для данной области деятельности по статистическим сведениям.

Источник: http://z-motiv.ru/otsenka-nalogovyh-riskov-predpriyatiya/

Налоговые риски организации и их оценка

В статье представлены теоретические аспекты анализа налоговой устойчивости организации. Предложены мероприятия по повышению налоговой устойчивости организации.

Налоговые риски имеют большое значение в системе управления финансами, так как налоговые отношения являются важным фактором, определяющим их результат. Последствия налоговых рисков могут быть как положительными, так нейтральными или отрицательными.

При этом управление финансовыми рисками должно строиться на определенных принципах. Основными приемами управления налоговыми рисками являются избежание риска, снижение степени риска, принятие риска.

В финансовой деятельности предприятия система управления налоговыми рисками должна быть самостоятельной системой.

В финансовой деятельности предприятия управление налоговыми рисками, предполагает возможность целенаправленного уменьшения вероятности возникновения рисков и минимизацию негативных последствий, связанных с процессом налогообложения, а эффективность организации управления риском во многом зависит от классификации риска.[3]

Неопределенность как внешней, так и внутренней среды обусловливает наличие рисков при осуществлении менеджмента. Риск присущ любой форме человеческой деятельности, что связано со множеством условий и факторов, влияющих на положительный исход принимаемых людьми решений.

Исторический опыт показывает, что риск неполучения намеченных результатов особенно проявляется при всеобщности товарно-денежных отношений, конкуренции участников хозяйственного оборота.

Поэтому с возникновением и развитием товарно-денежных отношений появляются различные теории риска, а классики экономической теории уделяют большое внимание исследованию проблем риска в хозяйственной деятельности.[1]

Предпринимательства без риска не бывает так как наибольшую прибыль, как правило, приносят рыночные операции с повышенным риском. Принимать на себя риск предпринимателя вынуждает неопределенность хозяйственной ситуации, неизвестность условий политической и экономической обстановки и перспектив изменения этих условий.

Чем больше неопределенность хозяйственной ситуации при принятии решения, тем выше и степень риска. Риск обязательно должен быть рассчитан до максимально допустимого предела. Как известно все рыночные оценки носят многовариантный характер.

Главная цель менеджмента это добиться того, чтобы при худшем раскладе речь могла идти только о некотором уменьшении прибыли, но не стоял вопрос о банкротстве.[4]

Риском можно управлять или использовать различные меры, позволяющие в определенной мере прогнозировать наступление рискового события и принимать меры к снижению степени риска.

Под налоговыми рисками чаще всего понимают неопределенности, которые могут вести к негативным последствиям.

Налоговые платежи – одна из значительных статей расходов для большинства компаний, поэтому необходимо управление налоговыми рисками и их мониторинг как часть внутреннего контроля над рисками.

Подобное системное управление дает возможность более осмысленно подойти к процессу принятия управленческих решений, ликвидировать или снизить налоговые риски.

Налоговые риски предприятия – это неотъемлемая часть любого бизнеса. Успех компании напрямую зависит от того, насколько правильная стратегия применяется на предприятии, а также от учета рисков – то есть критических ситуаций, которые могут возникнуть.[2]

Повышенное внимание к налогоплательщику со стороны правоохранительных и налоговых государственных органов не способствует сокращению налоговых рисков организации.

Компания малого или среднего бизнеса нуждается в профессиональной оценке налоговых рисков. Ведь мало кому понравится узнать, что можно было избежать той или иной критической точки. Поэтому, принимая решение о заключении сделки, каждая компания должна проанализировать условия этой сделки, то есть произвести расчет налогового риска.

Актуальной остается проблема применения дефинциального подхода в области рисков и их оценки, с прогнозными расчетами результатов и эффективности противостояния внешним и внутренним факторам.[5]

Таким образом в данной статье выявлены, изменения, вносимые в законодательство о налогах и сборах, могут служить фактором риска как для налогоплательщиков, так и для государства.

Поэтому в ходе исследования было выявлено, что при внесении изменений в него следует проверять их на соответствие критерию Парето, согласно которому любое изменение, никому не причиняющее убытки и вместе с тем приносящее некоторым людям и пользу (по их собственной оценке), является улучшением.

Источник: https://novainfo.ru/article/7705

Значение налоговых рисков в экономическом развитии

Двадцать пять лет назад начался отсчет становления и развития новой налоговой системы России.

В 1991 году вновь созданная налоговая инспекция воспринималась бывшими кооператорами, в одночасье ставшими бизнесменами, не как источник многочисленных угроз, а как почти факультативное веление времени.

Предписания государства платить несущественные по тем временам налоги воспринимались вполне естественно. Отрезвление произошло достаточно быстро, налоговые риски вошли в состав основных угроз предпринимательской деятельности, и с тех пор эволюционируют, непрерывно совершенствуясь.

Понятие налоговых рисков

Понятие налоговых рисков, к сожалению, в законодательстве не раскрыто. Это странно, поскольку явление долгие годы четко проявлено как на государственном уровне бюджетного устройства, так на корпоративном уровне экономической деятельности.

Безусловно, современные вызовы (международный терроризм, санкции, экономический кризис) сдвигают акценты в оценке угроз и опасностей.

Тем не менее, налоговые риски были и остаются одними из ключевых для всех субъектов социальных, финансово-правовых, фискальных и производственных отношений нашего общества.

Настоящие проблемы стоят не только перед Россией. Цивилизационные преобразования, скорее всего, неминуемы. Они во многом трансформируют и бюджетную структуру устройства национальных экономик. Следовательно, и налоговые системы ждут изменения.

Взять, к примеру, вопросы социальных обязательств государства, среди которых один из ключевых – вопрос пенсионного возраста. Альтернатив его решения нет, есть только отсрочка. Все это означает, что налоговые риски находятся, скорее всего, в преддверии существенных структурных преобразований.

И к этому нужно быть готовыми, а значит, требуется системное видение и понимание вероятностей неблагоприятных событий в данной сфере.

Если обратиться к базовому определению рисков и на его основе попытаться определить понятие налоговых рисков, то получится следующее.