Как выстоять, если к вам пришла налоговая проверка – 5 мифов, которые пора опровергнуть

Фото с сайта meditationandspiritualgrowth.com

Можно ли пройти плановую налоговую проверку без крупных штрафов? Есть ли возможность выбрать место, где будет проходить проверка? Стоит ли оспаривать результаты проверок? На эти вопросы отвечает Ирина Иванченко, заместитель директора ООО «Консалтинговое бюро «К и Т».

— Так сложилось, что если ты получаешь прибыль, платишь налоги — ты уже можешь считаться потенциальным нарушителем.

По нашему мнению, этот парадокс напрямую связан с частым изменением налогового законодательства и множеством неоднозначных норм в нем. Кроме того, бухгалтерский и налоговый учет — это разные законы и нормы.

Но обычно и за тот, и за другой отвечает один и тот же человек — как правило, главный бухгалтер.

Ирина Иванченко Заместитель директора ООО «Консалтинговое бюро «К и Т»

Принято считать, что если индивидуальный предприниматель или юридическое лицо включены в план налоговых проверок, значит, проверяющий просто обязан приложить все усилия, чтобы выявить нарушения и начислить штрафы. Так нередко говорят мне и сами проверяющие. Налоговая инспекция провела мониторинг, камеральную проверку, потратила время и средства — их нужно возместить, как минимум.

Большинство плановых проверок проходят с начислением санкций. Но это же и значит, что все-таки есть те, кто проходит проверки «со справкой» (справку проверяющий орган выдает проверяемому субъекту при отсутствии нарушений. Если иначе — составляется акт проверки).

Так происходит зачастую еще и потому, что в бизнес-среде довольно прочно установились некоторые предубеждения. Я буду называть их мифами. О них и постараюсь рассказать и, по возможности, опровергнуть.

Миф № 1. Проверка без штрафов все равно не уйдет

Проверяемый субъект, как правило, готов заплатить штрафы еще до того, как проверяющие начали свою работу. Почему? Вот такие ответы мы получаем от компаний, с которыми работаем — как от директоров крупного бизнеса, так и от мелких предпринимателей:

- У проверяющих есть план по штрафам

- Раз пришли, просто так не уйдут

- Лучше отдать, что просят, а то заберут больше

- Не начислит штрафы эта проверка, значит, пришлют следующую и следующую — все равно сдерут три шкуры. Так лучше сразу одну отдать

Однако все это заблуждения.

Фото с сайта autoplus.su

Да, вероятнее всего план по штрафам есть. Достаточно посмотреть на формирование бюджета. Там отдельной строкой выделен объем штрафов, которые надо собрать, например, за весь 2016 год.

В этой сумме предусмотрены и штрафы, взимаемые налоговой службой. Поэтому никого не удивляет, когда приходит проверка и сообщает руководителю, что «в соответствии с планом на этот месяц вашей компании надо заплатить столько-то».

Это мы наблюдаем как Минске, так и в регионах.

Но это не значит, что именно ваша организация должна участвовать в выполнении плана! Пришли к вам обычные люди, у них нормированный рабочий день и ограниченные сроки проверки.

Налоговая проверка ограничена тридцатью днями для организаций и пятнадцатью — для ИП. По серьезным основаниям проверку могут продлить на пятнадцать дней.

Срок проверки подошел к концу — не нашли ничего, написали справку.

Поэтому всегда нужно попытаться пройти проверку с минимальными санкциями или вообще без них. Может, именно в эти дни звезды сложатся в вашу пользу

Итак, первый вывод: к проверке можно подготовиться. Как? Да как к военной операции. И прежде всего — психологически.

Нужно разработать стратегию и тактику. Подготовить документы и персонал. Изучить законодательство о проверках.

Как правило, у вас есть время на подготовку, ведь план проверок на следующее полугодие КГК размещает заранее на своем сайте. Если не уверены в собственных силах — есть время найти специалистов, которые дадут гарантии, в том числе и финансовые.

Даже ИП, который сам ведет бухучет, может пройти проверку без санкций. Например, совсем недавно, весной, прошел проверку без штрафов в Ленинском районе Минска предприниматель, который ведет оптовую и розничную торговлю.

Миф № 2. Налоговая проверка обязательно должна работать в офисе компании

Этот миф возник по причине того, что в пункте 8 главы 2 Положения о порядке организации и проведения проверок, утвержденного президентским Указом от 16.10.2009 г. написано, что необходимо: «Обеспечивать проверяющим возможность осуществления их прав и обязанностей, включая предоставление помещений, пригодных для проведения проверки (в случае их наличия)».

А вот скобки как раз и дают право проверяемому субъекту отказать проверяющим налоговой инспекции в предоставлении такого помещения. У вас в офисе может не быть двух свободных столов (обычно проверяющих двое). Или если есть столы — то помещение неотапливаемое. Или в нем мало освещения, или оно шумное, или тесное — причины всегда найдутся.

https://www.youtube.com/watch?v=IC7ThmPtDug

За 20 лет я не помню ни одного случая, чтобы инспекторы настаивали на проверке в офисе компании.

Проверяющим тоже непросто работать в такой среде. Маловероятно, что их примут с распростертыми объятьями, и конечно, они это понимают. Поэтому обычно можно отвозить документы в инспекцию.

Фото с сайта odin-moy-den.livejournal.com

Какие преимущества дает прохождение налоговой проверки вне офиса проверяемого?

Первое и самое главное преимущество — время. Срок проверки ограничен тридцатью днями. За это время проверяющие должны не только найти нарушения, но и правильно оформить акт проверки.

Найти нарушения вдалеке от проверяемого непросто — документы будут предоставлены по требованию, и не всегда сразу. Вызвать на опрос сотрудников — сложно. На то, чтобы получить пояснения бухгалтера тоже нужно время.

Второе преимущество — проверяющие не будут смущать сотрудников, не будет напряженности в коллективе, работа организации не будет прервана.

Третье преимущество — работая в офисе, проверяющие, как правило, просят прямой доступ к бухгалтерской программе. И, как правило, это не лучший вариант для успешного прохождения проверки.

Да, подготовить копии документов для передачи в налоговую инспекцию для проверки займет немало времени. Но подумайте о выгоде такого положения. А если вы абсолютно уверены в своих первичных документах, вы вполне можете предоставить оригиналы в налоговую — с полной описью.

Например, недавно закончилась плановая проверка организации в Могилеве, имеющей крупные льготы по инвестиционным договорам (льготы от государства — одно из оснований для включения в план проверок).

Поскольку бухгалтерские документы находились в Минске, а не в офисе компании, они были собраны, составлены их описи и акты передачи. Все это было доставлено в налоговую инспекцию. Основные бухгалтерские и налоговые регистры были распечатаны из программы — и тоже отправлены в Могилев. А уточняющие документы, ответы на вопросы проверяющих передавались в электронном виде.

Проверка нашла нарушения и начислила штрафы. Но были поданы возражения, и в результате дополнительной проверки остались маленькие санкции в размере 62 рубля 47 копеек.

Миф № 3: все, что написано в акте налоговой проверки — верно

Акт проверки довольно большой, многостраничный. Человеку неподготовленному его трудно читать — слишком много букв и цифр. Но советуем читать внимательно! Вполне возможно, обнаружатся удивительные вещи. Это могут быть и неверные даты, и неправильно написанные названия, фамилии, ссылки на несуществующие документы.

Почему так происходит? Да потому, что акт часто пишут по образцу, в Word. За образец берут предыдущий акт. Что-то не удалили, где-то недосмотрели, сделали опечатку — человеческий фактор никто не отменял.

Кроме того, в акте имеются расчеты налогов к доначислению, а также расчет пени за просрочку оплаты налогов и сборов. Будьте внимательны. Не поленитесь все проверить и пересчитать. Если вам непонятен расчет, требуйте пояснений:

- Каждое нарушение законодательства должно быть подробно описано, должны быть даны ссылки на нормативный документ

- Никаких размытых формулировок вроде «выявлено нарушение расчетов с подотчетными лицами в январе 2013 года, не уплачен подоходный налог в сумме 2 млн руб». Каких расчетов, по какому документу эти расчеты были произведены? У каких конкретно лиц, в чем состоит нарушение, какой пункт закона нарушен — все должно быть подробно написано в акте

Как правило, у вас не будет возможности внимательно изучить акт проверки, когда вы придете в налоговую инспекцию его подписывать. Это ничего — можно его изучить позже, в спокойной обстановке, с красным маркером в руке. Поэтому спокойно подпишите акт. А перед подписью напишите фразу. «С актом проверки не согласен (на), возражения будут поданы позже».

В подавляющем большинстве актов есть описки и ошибки.

Миф № 4. Налоговая проверка точно знает, какие нарушения нужно искать у вашей компании

Да, если перед проверкой вы подали уточненные декларации с увеличенными суммами налогов — проверяющие точно знают, что можно начислить пени.

Если компания меняла адрес местонахождения — точно знают, что нужно проверить, было ли подано уведомление об этом в срок.

Если компания использует бланки строгой отчетности, то проверят их учет и списание. Компания использует льготы, уменьшающие налоги — правомерность применения такой льготы и правильность расчетов обязательно будут проверены. Имеется долгосрочная кредиторская задолженность — проверят, не нужно ли включить ее в налогооблагаемый доход.

Есть еще много очевидных вопросов, которые проверят инспекторы. Но они точно не знают, что в 2008 году вы нарушили правила кассовых операций, в 2010 — не заплатили подоходный налог за выданную материальную помощь или потеряли 5 накладных в 2012.

Все это проверяющим придется искать. Поэтому от того, как вы подготовитесь к проверке и как будете сотрудничать с проверяющими, зависит немало.

Фото с сайта artlebedev.ru

Миф № 5. Если налоговая задала вопрос — нужно ответить немедленно, а то хуже будет

Этот миф исходит из соображения, что с проверяющими лучше дружить. Не злить, не расстраивать. Ведь если мы быстренько выдадим всю информацию и все документы, они быстрее закончат и уйдут.

Но это не совсем так. Проверка будет продолжаться до последнего дня, установленного законом и предписанием. Но не дольше. Для продления проверки или приостановки проверки нужны серьезные основания.

Сроки проверки установлены в главе 7 Положения о порядке организации и проведения проверок. И перед ней стоит изучить этот документ внимательно.

Кроме того, помимо проверки вашей организации, в одно и тоже время у проверяющих могут быть и другие — внеплановые, в других компаниях. И это дает проверяемому субъекту серьезное преимущество.

Если вам задают вопрос во время проверки, у вас есть время обдумать его.

Поэтому, прежде чем ответить, нужно рассмотреть причины, почему он мог возникнуть.

Например, у вас просят: «Предоставьте данные по всем перевозчикам, с которыми вы работали в 2009 году»:

- Прежде чем составлять список, подумайте, зачем у вас спрашивают данные перевозчиков? Что кроется за этим требованием?

- Сначала сами проверьте список перевозчиков, обзвоните их, если надо. Может, кто-то был лишен лицензии. Может, кто-то замешан в сотрудничестве с лжепредпринимательскими структурами.

- А может, проверяющие хотят провести встречную проверку? Тогда стоит связаться с перевозчиками и уточнить, есть ли у них все документы, и, в случае необходимости, сделать копии, подписать акты.

На это у вас есть несколько дней.

Читайте также

Источник: https://probusiness.io/opinion/2594-kak-vystoyat-esli-k-vam-prishla-nalogovaya-proverka-5-mifov-kotorye-pora-oprovergnut.html

Обязательный аудит: критерии, ответственность за непроведение

В 2018 году немало компаний должны проводить обязательный аудит финансовой отчетности. Читайте, кто именно подлежит обязательному аудиту, какова ответственность за непроведение и как выбрать правильного аудитора.

Используйте пошаговые руководства:

Для кого аудит является обязательным

Аудиторская проверка – мероприятие, позволяющее компании оценить, насколько правильно составляется ее бухгалтерская отчетность, рассчитываются налоги и т.д. Кроме того, она позволяет руководству оценить финансовое положение дел его фирмы.

В некоторых случаях руководители сами назначают внутреннюю или внешнюю проверку. Например, перед реструктуризацией, продажей, слиянием фирмы, иногда это может быть требованием кредитной организации). Часто провести аудит требуют иностранные фирмы у своих российских подразделений.

Но есть и организации, попадающие под обязательный аудит согласно законодательству.

Критерии обязательного аудита в 2018 году

Какие же фирмы не вправе увильнуть от ока аудиторов? Согласно Федеральному закону от 30.12.2008 №307, аудит является обязательным, для:

- Акционерных обществ.

- Фирм, чьи ценные бумаги участвуют в торгах.

- Кредитных, страховых организаций и инвестфондов (в том числе пенсионных) и их УК.

- Крупных компаний (кроме государственных учреждений и т.п.). Это фирмы, чья выручка за год до отчетного превысила 400 млн рублей или чьи активы на конец того же периода оказались более 60 млн рублей.

- Организации (кроме государственных либо муниципальных органов и иных госучреждений), представляющие (раскрывающие) годовую консолидированную бухгалтерскую или финансовую отчетность.

- Некоторые другие организации (согласно прочим действующим законам).

Полный перечень случаев проведения обязательного аудита бухгалтерской (финансовой) отчетности можно посмотреть на сайте Минфина РФ или скачать по ссылке ниже. Там содержится таблица с условиями для обязательного аудита в 2018 году.

Комментарий аудитора

Дарья Перковская, директор департамента аудита АКГ «Деловой профиль»

Таблица Минфина является очень хорошей, рабочей «палочкой-выручалочкой» для определения необходимости проведения обязательного аудита финансовой и бухгалтерской отчетности.

Как выбрать компанию, которая проведет обязательный аудит

Минфин в перечне случаев указывает, кто имеет право осуществить аудит для тех или иных организаций. В некоторых случаях выбор у компании довольно велик: это может быть и индивидуальный аудитор, входящий в одну из саморегулируемых организаций аудиторов, и соответствующая фирма. Правда, такое право выбора есть лишь у фирм из пункта 4 (т.е.

крупных), некоторых клиринговых фирм и участников рынка ценных бумаг, организаторов лотерей и застройщиков (долевое строительство), крупных туроператоров и некоторых УК из указанного списка. В остальных случаях нанимать для проверки ИП компания права не имеет.

Более того, большинству организаций, подлежащих аудиту, придется выбирать из поставщиков услуг, имеющих хотя бы одного штатного специалиста с аттестатом, полученным после 1 января 2011 г.

Впрочем, выбор и сама его процедура зависит и от того, кому принадлежит аудируемая фирма.

Итак, с формальными характеристиками все ясно. Как же дальше выбрать из большого числа предложений? В первую очередь это касается коммерческих компаний.

Есть. конечно, общие рекомендации. Как и при оказании любых других услуг – от продажи одежды до юридических консультаций – сначала необходимо изучить информацию на сайте аудиторов. Большой срок существования фирмы, наличие крупных, солидных клиентов и их отзывы на сайте, разнообразие аудиторских и консалтинговых услуг, добротно сделанный сайт говорят сами за себя.

Одно немаловажное условие, которое желательно соблюдать: аудиторская фирма должна быть застрахована. Речь идет о профессиональной ответственности специалистов.

Ведь даже и самые компетентные эксперты с огромным опытом могут допустить небрежность, невнимательность, дать в связи с этим неверные рекомендации или пропустить ошибку.

А это, в свою очередь, может привести к финансовым тратам: например, из-за санкций налоговиков или из-за восстановления утерянного либо испорченного документа.

И, конечно, немаловажную роль играет цена.

Очевидно, что не все фирмы способны нанять для обязательного независимого аудита «звезд» аудиторской отрасли, способных провести проверку максимально дотошно, дать оптимальные рекомендации, да еще и, при необходимости, в сравнительно короткие сроки. Поэтому при выборе специалистов очень важно учесть методику расчета ими стоимости своих услуг (эта информация не всегда есть на сайте).

Этапы проведения обязательного аудита

Подготовительный этап. После заключения договора об оказании услуг аудиторам нужно понять, какова специфика деятельности фирмы, определить объемы и сроки работ, а также количество необходимых для проверки специалистов.

Этап проверки. лучаев проведения обязательного аудита бухгалтерской (финансовой) отчетностиНа этом этапе проверяющий изучает саму отчетность и другие необходимые документы, при необходимости запрашивает пояснения у финансового отдела/бухгалтерии.

Подготовка заключения. Аудитор составляет заключение, в котором указывает на обнаруженные недостатки, дает рекомендации руководству и финансовому отделу компании. Затем заключение необходимо сброшюровать и заверить подписью и печатью.

При проведении проверки и написании заключения необходимо руководствоваться Международными стандартами аудита (МС, которые можно прочитать на сайте Минфина (действуют с 1 января 2017 года).

В дополнение ним применяются также правила, разработанные саморегулируемой организацией.

Важно помнить, что они не должны противоречить МСА и их соблюдение является обязательным для всех членов организации.

Новшество, появившееся в 2016 году: результаты обязательной проверки заказчик должен зарегистрировать в Едином федеральном реестре сведений о фактах деятельности юридических лиц.

Структура заключения

Законодательство подробно описывает обязательные составные части заключения.

Итак, в начале идет название «Аудиторское заключение». Затем указывается адресат (это могут быть акционеры, участники ООО, а также другие лица).

Обязательно приводится нформации о компании: ее наименование, государственный регистрационный номер, а также место нахождения.

Необходимыми являются и сведения о самих аудиторах: регистрационные данные, наименование саморегулируемой организации аудиторов, в которую входит аудиторская фирма или аудитор.

Далее идут данные об аудируемой бухгалтерской (финансовой) отчетности: ее список, период, за который она составлена, распределение ответственности в ее отношении между заказчиком и аудиторской организацией (либо ИП).

Обязательной частью являются ведения о проверке, выполненной аудиторами.

Весьма важная часть заключения отражает мнение экспертов о достоверности изученной ими отчетности. При этом указываются обстоятельства, которые могут существенно повлиять на ее достоверность.

Заключение может быть немодифицированным и модифицированным. Первый вариант составляется, если специалист не обнаружил никаких значительных несоответствий отчетности правилам, то есть все данные отражены в ней надлежащим образом. Второй вариант подразумевает три возможности.

- Мнение с оговоркой. Возможно лишь в том случае, если обнаруженные (или возможные, но не доказанные) расхождения хоть и являются существенными, но не затрагивают самые значимые элементы отчетности.

- Отрицательное мнение. Его вписывают, если эксперт нашел доказательства того, что искажения все вместе или по отдельности существенно влияют на достоверность отчетности.

- Отказ от выражения мнения. Такой вариант возможен при недостатке доказательств у проверяющего, позволяющих прийти к какому-либо мнению касательно отчетности. При этом он может считать, что возможные искажения могут в существенной степени негативно влиять на нее.

Обязательно должна быть указана дата составления заключения. Если даты нет, то в случае претензий к аудиторам со стороны заказчика или к заказчику со стороны, например, налоговых органов, будет неясно, какие сведения аудитор был обязан учесть, а какие были указаны в бухгалтерских документах уже после составления отчета. Иными словами, дата помогает ограничить сферу ответственности аудитора.

Штрафы за обязательный аудит в 2018 году

Ответственность за отсутствие обязательного аудита обязательного аудита, а также за уклонение от проведения обязательного аудита пока не предусмотрена законодательством. Однако есть серьезные штрафы, связанные с аудиторским заключением.

Штрафы за нарушение правил раскрытия аудиторского заключения

Самые существенные санкции на текущий момент связаны с требованием о раскрытии информации в Едином реестре. Это касается только акционерных обществ (как ПАО, так и АО), которые в соответствии со статьей 15.19 КоАП за нарушение правил раскрытия заключения по аудиту могут быть оштрафованы:

- на 30–50 тыс. руб. (должностные лица),

- на 700–1000 тыс.руб. (общество).

Штрафы за непредставление заключения в Росстат

Если организация должна проводить обязательный аудит годовой отчетности, значит, она должна подавать в Росстат аудиторское заключение вместе с экземпляром бухгалтерской отчетности. Иначе ей придется заплатить штрафные санкции за обязательный аудит (ст. 19.7 КоАП РФ).

Итак, обязательный аудит — это аудиторская проверка отчетности компаний, указанных законодателем. Минфин определил, кто имеет право оказывать обязательные аудиторские услуги и каким заказчикам.

Такая проверка имеет четкую структуру и регулируется МСА.

При составлении, принятии и регистрации заключения необходимо учитывать некоторые законодательные новшества, появившиеся в последнее время (в 2016 и 2017 годах), а также возможные штрафные санкции.

Источник: https://fd.ru/articles/159055-obyazatelnyy-audit

Заранее узнать о выездной проверке

У налоговой разные проверки, нас интересуют две — камеральная и выездная. Цель проверок одинаковая: убедиться, что компания платит столько налогов, сколько надо. А если недоплачивает, потребовать недостающую сумму.

Камеральная проверка. Налоговая проводит камеральную проверку без посещения компании. Для проверки налоговики изучают декларации и запрашивают пояснения, если какой-то пункт вызывает вопросы.

Камеральная проверка — 88-я статья Налогового кодекса

Для камеральной проверки не надо получать разрешение, налоговая вправе проверять декларации любой компании. Зато есть ограничение: налоговая может запрашивать пояснения только по конкретной декларации. Компания сдает декларацию за третий квартал, значит, вопросы — по сделкам за третий квартал.

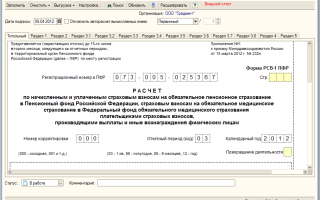

Скан запроса налоговой в рамках камеральной проверки

Камеральная проверка — 89-я статья Налогового кодекса

Выездная проверка. Выездная проверка может проходить в офисе компании или в инспекции, но обычно инспекторы приходят в офис. Инспекторы запрашивают документы, осматривают помещения, разговаривают с сотрудниками.

Задача налоговиков — разобраться на месте. Например, компания по документам покупает щебень, при этом нет склада, сотрудников, транспорта для перевозки. Возможно, закупки фиктивные.

Налоговая не вправе просто так приехать, сначала она должна собрать доказательства в пользу подозрений на недоплату налогов, составить план проверок на следующий квартал и согласовать его с вышестоящим налоговым органом, его официальное название — Управление ФНС России по соответствующему субъекту.

Должна ли налоговая предупреждать о проверке

Нет закона, который обязывает налоговую предупреждать о своем приезде, поэтому потребовать предупреждения не получится.

На практике компании обычно узнают о проверке. Это происходит, когда налоговая вызывает компанию, чтобы вручить решение о назначении проверки. Для вызова компании у налоговой есть уведомление.

Решение о проверке — официальный документ. Смысл: такая-то налоговая назначает выездную проверку такой-то компании.

Скан решения о выездной проверке

Проблема с уведомлением — в сроках. По опыту, компания получает его за неделю до начала выездной проверки, а это слишком мало, чтобы успеть подготовиться.

О выездной проверке можно узнать раньше. Есть косвенные признаки, которые помогают понять, что компания заинтересовала налоговую. Если компания нашла один из признаков, у нее от трех до шести месяцев на подготовку к выездной проверке.

Запрос о сделках за три года

Налоговая не приходит в компанию наобум, сначала она выясняет, есть ли повод для выездной проверки. В этом помогает предпроверочный анализ.

Предпроверочный анализ — официальное название процесса, когда инспекторы собирают досье на компанию. В него входит всё, что налоговая поняла из документов. Например:

- какую отчетность сдавала компания и какие ошибки находили инспекторы;

- сколько платила налогов и сколько платят конкуренты;

- какие товары закупала, у кого, в каком объеме и за сколько;

- от кого получала деньги, сколько и за что;

- численность сотрудников;

- банковские счета;

- какой транспорт покупала и были ли штрафы от ГИБДД;

- есть ли среди партнеров однодневки;

- были ли штрафы от ГИБДД;

- список аффилированных и взаимозависимых лиц. Например, муж — директор в одной компании, жена — в другой. При этом компании друг у друга покупают товары.

Налоговая собирает информацию из открытых источников, сведений от других госорганов, например от ГАИ или ЗАГСа. А еще запрашивает сведения у компании.

Чтобы понять, что это за запрос, надо посмотреть обоснование. Если налоговая запрашивает документы в ходе камеральной проверки, она так и пишет: обоснование для запроса — камеральная проверка.

Если речь о предпроверочном анализе, налоговая чаще всего ссылается на статью 93.1 Налогового кодекса. Особенность запроса — вопросы о сделках за два-три года.

Скан запроса налоговой в рамках предпроверочного анализа

Что такое взаимозависимые компании и за что штрафует налоговая

В запросе обращайте внимание, о чем спрашивает налоговая. Это помогает понять, что вызвало подозрение.

Налоговая запросила у компании «Ягодная поляна» анализ своих цен и конкурентов. «Поляна» отправила.

Оказывается, налоговая так искала подтверждение, что «Поляна» занижала цены конкретному клиенту. Потому что этот клиент — бизнес жены владельца «Ягодной поляны», и низкие цены — способ сократить налоговую базу и меньше платить налогов.

Как отвечать на запросы налоговой — тема отдельной статьи. Пока запомните вот что: если видите запрос о сделках за несколько лет и этот запрос вне рамок проверок — значит, налоговая скоро придет.

Вызов на комиссию

Налоговая вправе вызывать компанию на комиссию. Комиссия — беседа с налоговым инспектором: инспектор вызывает директора к себе, задает вопросы и фиксирует ответы.

Налоговая вызывает на комиссию, когда хочет: может после камеральной проверки, до камеральной или выездной, для предпроверочного анализа.

Когда налоговая вызовет на комиссию — письмо налоговой

У налоговой разные причины для комиссии, их описывает письмо налоговой АС-4-2/12722. Письмо перестало действовать, но причины для комиссии не изменились. Среди причин:

- разрывы по НДС;

- слишкам большая доля вычетов по НДС;

- слишком мало оплаченных налогов по сравнению с компаниями;

- компания в убытках два года подряд;

- подозрения, что компания платит зарплату в конверте.

Как пройти зарплатную комиссию

Налоговая проводит комиссии, чтобы разобраться, почему у компании такие показатели, и убедить доплатить налоги. При этом у компании нет обязанности отвечать на вопросы или во всем соглашаться. В общем-то, можно послушать вопросы и молчать в ответ, хоть час, хоть два.

Налоговая не вправе штрафовать компанию из-за ответов на комиссии или требовать доплатить налоги сразу после комиссии. Но если ответы директора вызовут подозрения, налоговая начнет копать глубже. Как раз с помощью выездной проверки.

Комиссии — не безусловное зло, они помогают компаниям. С помощью вопросов на комиссии проще понять, что вызывает подозрение. Если вопросы об НДС — значит, надо проверить НДС: сколько компания вычитает и почему, а возможно, сразу доплатить налог. Вдруг компания успеет всё исправить, и налоговая передумает приезжать с проверкой. А если приедет, проверка пройдет спокойнее.

Проверка партнеров

Налоговая проверяет не только саму компанию, а еще ее партнеров и клиентов. Это называется встречной проверкой. Механизм такой же: налоговая запрашивает документы и сведения, а компания отвечает.

Налоговая собирает досье на магазин «Ягодная поляна». Партнер магазина — оптовик «Лукошко».

Чтобы больше узнать о «Поляне», налоговая запрашивает информацию у «Лукошка»: договоры поставок, накладные, отчеты — всё, что показывает, сколько «Поляна» закупает, как часто и на какие суммы.

Запрос помогает сопоставить сведения компаний. А то может быть такое: по документам «Поляна» купила груши на сто тысяч рублей, а по документам «Лукошка» — яблоки. А может, у «Лукошка» вообще нет документов от «Поляны», будто бы она ничего не покупала.

Есть способ понять, на кого налоговая собирает досье. Для этого посмотрите, от какого налоговой пришел запрос.

Когда налоговая запрашивает документы, она присылает требование — это официальный документ. Если налоговая присылает требование не по своей инициативе, она говорит об этом. Для этого к требованию прикладывает поручение от другой налоговой.

На примере. Вот налоговая присылает запрос на информацию. В запросе — ссылка на поручение другой налоговой:

Скан запроса налоговой для встречной проверки

А это — поручение запросить документы:

Скан поручения от одной налоговой к другой

Нет автоматического способа узнать, ведет ли налоговая встречные проверки или нет. Вариант один: дружить с бухгалтерией и директором каждого партнера и клиента. Вдруг они заметят не свой запрос и позвонят предупредить.

Запрос от полиции

Не только налоговая интересуется делами компании — полиции тоже интересно. Полиция запрашивает документы до возбуждения уголовного дела — это часть доследственной проверки, и — после.

Cкан запроса полиции

«Как пройти проверку с полицией» — статья «Дела»

По опыту, если в компанию пришел запрос — скорее всего, компания оказалась среди подозреваемых на незаконное обналичивание. Например, закупала щебень у поставщика, а поставщик оказался однодневкой. Причем не просто однодневкой, а одной из компаний, которая участвует в цепочке по выводу денег. И таких компаний в цепочке — десяток.

Если пришел запрос от полиции, время готовиться к выездной проверке. И за это время советую перепроверить своих поставщиков, клиентов — всех, кто платит вам и кому платите вы.

Скорее всего, опытный бухгалтер заметит признаки будущей проверки и расскажет директору. На всякий случай советую периодически спрашивать бухгалтера, есть ли запросы от налоговой и полиции и что в них. Это способ заранее узнать о выездной проверке и успеть подготовиться.

Источник: https://delo.modulbank.ru/all/proverka

Налоговая проверка прямо сейчас в моем офисе: как себя вести и зачем потом идти в суд | Rusbase

Существует строго определенный перечень критериев, которые сотрудники налоговой службы используют при планировании выездных проверок. Этот перечень содержится в приложении №2 к Приказу ФНС России от 30.05.2007 «Об утверждении Концепции системы планирования выездных налоговых проверок». При совпадении нескольких из них компанию может ожидать выездная налоговая проверка.

- Во-первых, некоторые показатели, находящиеся значительно ниже среднего по отрасли уровня. Налоговую службу могут насторожить слишком низкие налоговые выплаты, уровень зарплат или рентабельности компании.

- Во-вторых, вопросы могут возникнуть, если расходы компании увеличиваются быстрее, чем доходы, или компания является убыточной два года и более.

- В-третьих, одним из поводов к назначению проверки может послужить заключение неоднозначных сделок — без очевидной выгоды либо с высокими налоговыми рисками.

- Выездную проверку могут назначить, если компания вовремя не предоставила ответ на запрос из налоговой службы, неоднократно меняла юридический адрес (если в результате изменений нужно менять место постановки на налоговый учет) или имеет большие налоговые вычеты (доля вычетов по НДС от общей суммы начисленного налога составляет от 89% за год). Для компаний, применяющих специальные режимы налогообложения, таким критерием также является приближение к предельному значению (менее чем на 5%), два и более раз за год, для ИП — сумма расходов, составляющая более 83% от суммы доходов.

2. Налоговая проверка прямо сейчас в моем офисе: как себя вести?

Сначала надо проверить полномочия проверяющих. Для этого проверяющие должны предъявить служебные удостоверения и решение руководителя (или его заместителя) налогового органа о проведении выездной налоговой проверки.

Если вы не пускаете налоговиков в офис, это даёт им право расчетным методом самостоятельно определить сумму налога, подлежащую уплате. Скорее всего, эта сумма будет больше, чем размер доначисленных налогов, который был бы определен во время проверки. Поэтому не имеет смысла препятствовать доступу проверяющих в ваш офис без крайне уважительных причин.

3. Какие, вообще, документы мы обязаны предоставить проверяющим?

Во время выездной проверки налоговики могут потребовать предоставить им «необходимые для проверки документы». Это означает, что они могут запрашивать любые документы (в том числе первичные): регистры бухгалтерского и налогового учетов, договоры, акты, счета, платежные документы, счета-фактуры и так далее.

Документы, которые вас попросят предъявить проверяющие, должны относиться к тем налогам, по которым ведется проверка, и к тем периодам, за которые она проводится.

Налоговики не вправе повторно требовать документы, которые ранее уже представлялись в налоговые органы при проведении камеральных или выездных налоговых проверок.

Если проверяющие хотят провести выемку документов, они должны показать постановление о выемке, утверждённое руководителем (или его заместителем) налогового органа.

4. А если мы что-то утаим от проверяющих? Чем это грозит?

Возможен штраф в размере 200 рублей за каждый непредставленный документ. Кроме того, если в дальнейшем вы захотите использовать скрытые документы в качестве доказательства своей позиции в суде, суд может отказаться принимать такие доказательства.

5. Каковы могут быть последствия выездной проверки?

Главный риск для любого бизнеса, связанный с выездной проверкой, — это возможное доначисление налогов.

По результатам выездных проверок было начислено более 349 млн рублей дополнительных платежей, включая налоги, налоговые санкции и пени.

6. Если моей фирме доначислили налоги, есть ли шанс оспорить решение?

Конечно. Всегда есть шанс выиграть налоговый спор. Например, в первом полугодии 2015 года по данным Судебного департамента при Верховном суде в половине таких случаев решение было принято в пользу налогоплательщика.

7. С чего начать подготовку к суду?

В первую очередь нужно выявить те сделки, по которым предположительно могут быть доначисления. Например, совершенные без явной экономической выгоды, с ценой, значительно отличающейся от рыночной или исключительно с целью налоговой экономии, а также заключенные с фирмами-однодневками или взаимозависимыми лицами.

Затем нужно будет проверить правильность оформления первичной документации по рискованным договорам и обязательно устранить ошибки, если они есть. После этого можно приступать к подготовке обоснований.

В своей аргументации вы можете опираться на разъяснения ФНС и Минфина России.

Не стоит опасаться возможных противоречий и неопределенностей в законах, так как в ходе судебного процесса все они трактуются в пользу налогоплательщика. Также полезно изучить судебную практику.

Стоит иметь в виду, что в настоящее время все чаще суды рассматривают не сделки по отдельности, а совокупные налоговые последствия деятельности фирмы в целом.

Желательно, чтобы ваши сотрудники и контрагенты также были готовы к возможным контактам с сотрудниками ФНС.

8. Как лучше подготовить сотрудников и контрагентов?

Персонал необходимо попросить уведомить вас о полученных вызовах на допрос, так как на допросе сотрудников обязательно должен присутствовать юрист, предоставленный компанией. Помимо этого, полезно предварительно обсудить с кадрами возможные вопросы и ответы на них.

Работа с контрагентами должна быть направлена в первую очередь на тех из них, которые могут быть расценены сотрудниками налоговой службы как фирмы-однодневки. Вам нужно постараться убедить их предоставить документы по запросу из налоговой, а так же устранить возможные противоречия в документации компаний.

9. Как мне построить защиту в суде?

При обосновании чистоты сделок в суде активные доводы будут гораздо более эффективны, нежели пассивные. Например, если, по вашему мнению, ФНС неверно оценила стоимость одной из сделок, будет лучше, если вы представите суду результаты альтернативной оценки, показывающей экономическую состоятельность вашего решения (активный довод).

Конечно, вы также можете использовать пассивный довод, например, указать на нарушения при оценке, но такой довод с меньшей вероятностью будет принят судом.

Материалы по теме:

«Додо Пицца» подала в суд на Delivery Club после отказа от работы с агрегатором

Разработчиков софта обяжут раскрывать исходный код при госзаказах

В России разработали правила работы мессенджеров

Курс биткоина обвалился на 16% из-за решения властей США

Власти помогут фермерам с дронами и интернетом вещей

Искусственный интеллект в суде, боты-юристы и краудфандинг правовых споров – как начинается LegalTech-революция

Нашли опечатку? Выделите текст и нажмите Ctrl + Enter

Источник: https://rb.ru/opinion/nalog-proverki/

11 советов по подготовке к налоговой проверке

Нашли себя в плане налоговых проверок на полугодие? Если вы относитесь щепетильно к налоговому учету в компании, то повода для беспокойства нет. Но мы рекомендуем все же провести ряд мероприятий до прихода инспекции. Поэтому сформулировали для вас несколько советов о том, как подготовиться к налоговой проверке.

СОВЕТ №1. Всем свое место

Дайте инспектору делать работу отдельно от ваших сотрудников. Если не можете выделить для этого кабинет, то освободите для «налоговика» хотя бы отдельный стол. Так вы сведете к минимуму общение инспектора с вашими бухгалтерами. Пускай работник налоговой работает с «первичкой» сам и не отвлекает лишний раз ваших сотрудников.

Вы не располагаете даже одним свободным рабочим местом? Тогда составьте ходатайство для налоговой с просьбой проверить вашу фирму на территории налоговой инспекции.

СОВЕТ №2. Назначьте ответственного

Выберите заранее того, кто будет общаться с проверяющим. Варианты: штатный бухгалтер, его заместитель, директор или сотрудник бухгалтерской компании, с которой вы заключили договор на сопровождение. Закрепите назначение ответственного за налоговую проверку приказом или доверенностью. Обязательно представьте ответственное лицо инспектору.

Важно! Назначайте ответственным того, кто хорошо знает, как себя вести, если пришла налоговая проверка. Тактичного и вежливого человека, который не боится отстаивать свою точку зрения.

Грамотный сопровождающий проверки еще до составления акта разрешает больше половины претензий инспектора: предоставляет недостающие документы, доказывает позицию фирмы случаями из судебной практики, письмами Минфина и ФНС.

СОВЕТ №3. Сохраните рекомендации инспектора

Посадите рядом стенографистку, поставьте камеру или включите диктофон – не важно. Так вы не упустите ни одного требования проверяющего.

СОВЕТ №4. Давайте инспектору то, что нужно – не больше

Вы обязаны предоставить инспектору первичные документы, а также бухгалтерские и налоговые регистры. И напротив, не обязаны представлять информацию, прямо не относящуюся к исчислению налогов.

Например, давать доступ к компьютерной базе данных бухгалтерского учета, бухгалтерским регистрам (если они не используются для исчисления налогов), документам управленческого учета.

Какие документы нужны для проверки налоговой ИП и организаций смотрите в Указе Президента Республики Беларусь № 510 от 16 октября 2009 года.

СОВЕТ №5. Проверьте учетные книги

Для начала, проверьте, ведете ли книгу замечаний и предложений, книгу учета проверок. Убедитесь, что на специальную страницу вписаны сведения об ответственном за ведение книг. Эта информация должна быть актуальной. Порой и небольшая на первый взгляд небрежность приводит к наложению штрафа.

Важно! Если у вас несколько филиалов/подразделений/торговых объектов, то вам необходимо купить книгу проверок и ревизий, а также книгу замечаний и предложений, для каждого из них.

СОВЕТ №6. Сопоставьте вашу учетную политику с законом

Убедитесь, что вы ведете учет в соответствии со спецификой вашей компании. Подробно о правилах ведения учета читайте в Законе «О бухгалтерском учете и отчетности» .

СОВЕТ №7. Держите налоги под контролем

Проверьте, все ли вы налоги уплатили за проверяемый период. Так вы получаете уверенность в правильном начислении налогов. А если находите ошибку, у вас есть время подать уточненную декларацию. В последнем случае штраф вам не грозит. За какое время инспектор попросит отчет по налогам, указывается в предписании на проведение проверки.

СОВЕТ №8. Проверьте правоустанавливающие документы

Поднимите дело, в которое подшиты учредительные документы вашей организации и регистрационные документы. Они подтверждают правовой статус представителей вашей организации (директора и главного бухгалтера) и постановку вашей организации на учет в налоговых органах и фондах. Проверьте сертификаты, лицензии, печати и штампы. За их отсутствие вы рискуете получить серьезный штраф.

СОВЕТ № 9. Проверьте первичную документацию

Так вы не дадите инспектору оформленные неправильно документы. Ведь именно «первичку» проверяющий смотрит в первую очередь. Например, для оперативности бухгалтер часто пользуется факсовыми копиями документов. Если инспектор находит такие копии в бухгалтерской отчетности – то снимает с затрат отраженные в них расходы. А это уже повод начислить вам штраф.

СОВЕТ №10. Проверьте документы о работе с контрагентами

Посмотрите, на месте ли правоустанавливающие документы по контрагентам, с которыми ваша фирма сотрудничает. Эти бумаги подтверждают вашу добросовестность в уплате налогов и щепетильность в выборе партнеров.

Важно! Отнеситесь особенно внимательно к списку контрагентов и при смене учредителей или руководителей организации.

СОВЕТ №11. Проведите налоговый аудит

Аудит – эффективная профилактика от штрафных санкций. Налоговый аудитор проверяет все ваши налоговые начисления не выборочно, а сплошным методом. Если выявляются нарушения, то вы подаете уточненную декларацию – и просто выплачиваете недостающие налоги с учетом пени. Штраф с вашей фирмы в таком случае налоговая не стребует.

Важно! Не экономьте на аудиторе. Приглашайте специалиста с опытом работы главным бухгалтером. Проверьте, какой процент компаний успешно проходит налоговую проверку после обращения к данному аудитору.

Плюс аудиторской проверки – это 100% экономия на штрафах. Даже если аудитор пропустил ошибку, то все начисленные вашей фирме штрафы и пени возместит по страховке аудиторская компания.

Резюме. Если вы относитесь щепетильно к учету в вашей компании, то и налогового инспектора вам нечего опасаться. Просто следуйте нашим советам. Информацию о том, как проходит проверка налоговой инспекции, ищите в нашем материале «Налоговая проверка: ваши права и обязанности перед инспекцией». А мы желаем вам выходить из любой налоговой проверки победителем!

Поделиться

Источник: http://www.konsalt.by/stati/upravlenie-biznesom/11-sovetov-po-podgotovke-k-nalogovoj-proverke.html

Можно ли не пустить налоговую проверку? Разбираемся в правах и обязанностях инспекторов

Результаты налоговых проверок у предпринимателей могут быть разными. У кого-то, как у Татьяны из Пинска, появляется иск на 992 тысячи рублей, у кого-то, как у Ирины из Минска, — изымают товар. Зачастую сами предприниматели не всегда знают, как должна проходить налоговая проверка, как по закону могут себя вести инспекторы и какие документы предъявлять.

Onliner.by задал специалистам компании Revera, адвокату Анастасии Павлюченко и юристу Андрею Лойше, наивные вопросы по поводу налоговых проверок.

Когда может прийти налоговая для проверки? Можно ли позвонить в налоговую и узнать, к примеру, дату?

— Все зависит от вида проверки. Выездные проверки делятся на два вида: плановые и внеплановые, — говорят специалисты. — О проведении плановых проверок можно узнать на сайте Комитета государственного контроля, где размещаются координационные планы. Их публикуют дважды в год, не позднее 15 декабря и 15 июня.

Если организацию или ИП добавили в координационный план, вы имеете право обратиться в налоговую и узнать о причинах включения. Не позднее чем за 10 дней до начала проверки налоговая должна письменно предупредить компанию путем направления уведомления.

Частота проведения плановых проверок зависит от отнесения компании к высокой, средней или низкой группе риска. Критерии для разных групп можно посмотреть в Указе №510.

Если же проверка внеплановая, никакого официального уведомления вы не получите. Скорее всего, о ней вы узнаете в тот момент, когда к вам придут проверяющие с предписанием. Чаще всего внеплановые проверки проходят, если налоговым органам известно о том, что вы нарушили или могли нарушить законодательство.

Есть еще один вид проверки — камеральная, которая проходит в самом налоговом органе. В ходе нее проверяются налоговые декларации и другие документы. Если нарушений налогового законодательства не обнаружат, скорее всего, об этой проверке вы даже не узнаете. Если нарушения все-таки будут, налоговая вызовет вас для подписания и вручения акта камеральной проверки.

Как должна проходить проверка? Какие документы и аргументы для нее должны быть у налоговиков?

Допустим, к вам приехали проверяющие. Перед началом проверки они обязаны:

- предъявить служебное удостоверение;

- предъявить предписание на проведение проверки;

- внести необходимые сведения в книгу учета проверок (если у вас она есть).

— Важно, чтобы проверяющий представил все эти документы: без хотя бы одного из них проверка будет незаконной. Исключение — когда налоговая проводит контрольную закупку. Логично, что в этом случае налоговый инспектор покажет удостоверение и составит акт лишь после ее завершения, — говорит Анастасия.

Сколько длится проверка?

В целом для организаций этот срок составляет не более 30 рабочих дней. Но бывают и исключения. Например, дополнительная проверка может длиться не более 10 рабочих дней.

По общему правилу максимальный срок, на который может быть приостановлена проверка, составляет 3 месяца. Однако иногда проверку приостанавливают и на больший срок, что, как правило, существенно затрудняет работу компании.

— На практике контролирующие органы порой злоупотребляют этим правом и пользуются им, когда не успевают закончить проверку вовремя. Очевидно, что это противоречит законодательству, и мы, как правило, обжалуем такое решение, — отмечает Андрей.

Что и за какой период может проверить налоговая инспекция?

Чаще всего налоговые органы проверяют компании за определенный период. За какой именно, вы узнаете из предписания, которое вам предъявят перед проверкой. Как правило, он не превышает три календарных года до ее начала; также проверять могут прошедшую часть текущего календарного года.

За весь период работы вас могут проверить, если хотят удостовериться в соблюдении:

- бюджетного законодательства;

- законодательства об использовании бюджетных средств и налогового законодательства;

- законодательства об использовании государственного имущества и охране окружающей среды;

- использования мер государственной поддержки.

По каким именно вопросам вас проверяют, вы также узнаете из предписания.

https://www.youtube.com/watch?v=h4qHmohVTKM

Основные вопросы, которые проверяет налоговая инспекция:

- соблюдение налогового законодательства, законодательства о предпринимательстве, лицензировании, ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма;

- уплата обязательных платежей в бюджет, в том числе в государственные целевые бюджетные фонды;

- прием наличных денег при продаже товаров и услуг, использование кассового оборудования, расчеты между юрлицами и ИП.

Когда на имущество могут наложить арест, а когда нет? И что такое «ответственное хранение»?

— Арест на имущество могут наложить, если плательщик не уплатил налоги и сборы или не сделал это вовремя, — объясняет Анастасия.

— При этом арест не обязательно означает изъятие: сначала происходит опись и запрет распоряжаться имуществом. Условно, если ваше имущество — компьютеры, вы сможете продолжить пользоваться ими, но продать — нет.

Арестовать могут только то имущество, которое покроет невыплаченные налоги и пени.

Арест может быть наложен:

- на часть либо на все имущество; при этом закон не позволяет изымать жизненно важные вещи — полный список можно посмотреть в Приложении №1 к Закону «Об исполнительном производстве»;

- на имущество большей стоимости, чем задолженность, если ее нельзя покрыть более мелкими вещами.

Изъятое имущество могут передать на хранение самой компании либо третьим лицам. При этом они несут уголовную ответственность за его сохранность.

Как должна проходить контрольная закупка?

При контрольной закупке сотрудники налоговой покупают товар или заказывают услугу, чтобы проверить:

- соблюдение установленного порядка приема наличных денежных средств и порядка осуществления валютных операций, в частности, используется ли кассовый аппарат, выбивает ли продавец чек, принимает ли иностранную валюту — для проверки последнего инспекторы могут специально расплачиваться валютой;

- соблюдение порядка осуществления предпринимательской деятельность (есть ли у продавца государственная регистрация, уплачивается ли единый налог);

- правильно ли маркируются товары, не продается ли товар без акциза (например, торговля товарами из Duty Free).

— После того как закупка состоялась, инспектор предъявит удостоверение и составит акт проверки, — говорит Анастасия. — Вне зависимости от того, были нарушения или нет, продавец должен вернуть инспектору деньги за купленный товар или услугу, а тот в свою очередь вернуть товар. Исключение — если у продавца не было права продавать товар (например, не было госрегистрации или накладных).

Какие документы должны быть на руках после налоговой проверки? С чем обязаны ознакомить?

Если во время проверки были выявлены нарушения, составляется акт проверки, а в некоторых случаях еще и протокол об административном правонарушении. Если нарушений не было, оформляется справка проверки.

И то и другое составляется как минимум в двух экземплярах. Руководитель проверки должен подписать эти документы не позднее 5 рабочих дней после ее окончания, указав при этом дату подписания.

— Проверяемый получит подписанные акт или справку под подпись в течение двух рабочих дней после этого. При этом он имеет право отказаться от подписания акта проверки и письменно изложить мотивы отказа: например, если проверяющие нарушили правила и не предъявили необходимые документы. Юридических последствий это не влечет, — поясняет Андрей.

Как вести себя с налоговыми органами, если просто не признаваться или, если торгуешь, закрыть роллеты?

— Не советуем так поступать, это только усугубит ситуацию и приведет к административной или даже уголовной ответственности, — строги специалисты. — Продавец имеет право не пустить проверяющих, если у них нет служебного удостоверения, предписания на проверку или они отказываются заполнить книгу учета проверок, но просто проигнорировать и оказывать сопротивление — нет.

Другие законные права проверяемого:

- не выполнять требования проверяющего, если они не относятся к теме проверки (например, если проверка проводится по соблюдению налогового законодательства, то вы имеете право не отвечать на любые другие вопросы);

- присутствовать при проведении проверки, давать объяснения по вопросам, которые относятся к теме проверки.

Я не согласен с результатами проверки. Что делать?

— Как мы уже говорили, указать это в акте проверки. Тогда у вас будет 15 рабочих дней на то, чтобы отправить аргументированные возражения в орган, проводивший проверку.

Он в свою очередь составит письменное заключение по возражениям в течение 15 рабочих дней, — говорит Анастасия.

— Мы всегда советуем подавать возражения: это не только сделает возможной корректировку акта проверки, но и позволит «отсрочить» на 1 месяц потенциальные неблагоприятные последствия проверки.

Решение по акту проверки можно обжаловать, причем как в вышестоящий орган (вышестоящему должностному лицу), так и в экономический суд. Жалобу в суд можно подать в течение одного года со дня вынесения решения. Жалобу в вышестоящий орган (вышестоящему должностному лицу) можно подать в течение 30 календарных дней со дня вынесения решения. При этом одно не исключает другое.

Источник: https://people.onliner.by/2017/08/07/nalogovaya-12