Проводки по заработной плате в бухучете — начисления и удержания

Планом счетов и Инструкцией по его применению для учета всех выплат, осуществляемых организацией своим работникам, предусмотрен синтетический счёт 70.

Ведение зарплаты на 70 счете

На нем учитываются все расчеты с персоналом:

- по оплате труда, включая основную и дополнительную зарплату, а также поощрительные и компенсационные выплаты;

- по начислению и выплате материальной помощи, пособий и компенсаций;

- по оплате отпускных и компенсаций за неиспользованный отпуск;

- по удержаниям из зарплаты в счёт компенсации потерь от брака, недостач, хищений, порчи материальных ценностей, и т.п.;

- по оплате работниками профсоюзных взносов, коммунальных и других услуг;

- по удержаниям из зарплаты по исполнительным листам на основе решения суда, и др.

По кредиту в проводках счёта 70 отображаются суммы задолженности предприятия/организации перед работником, по дебету – уменьшение такой задолженности вследствие осуществления выплат заработной платы либо других причитающихся работникам сумм в соответствии с законодательством, или возникновения задолженности работника перед предприятием.

Аналитические счета к счету 70 могут открываться по группам работников (по подразделениям) и по каждому работнику отдельно.

Основные корреспондирующие счета к счёту 70 при начислении зарплаты определяются видом деятельности предприятия (организации):

- в производстве – счёт 20 (для работников основного производства), счет 23 (для работников вспомогательных производств), 25 (для работников, занятых в управлении и обслуживании цехов и/или участков), 26 (для работников заводоуправления и специалистов), 29 (для работников обслуживающих производств и хозяйств);

- в торговле и сфере обслуживания – счёт 44.

При начислении пособий используются счета, предназначенные для расчётов с внебюджетными фондами (субсчета счёта 69). При начислении отпускных и сумм выплат вознаграждений за выслугу лет используется бухгалтерский счёт 96, и т.д.

Все перечисленные начисления производятся по дебету указанных счетов и по кредиту счёта 70.

Смотрите пошаговую инструкцию по начислению и выплате зарплаты в 1С 8.3:

Проводки: начислена заработная плата

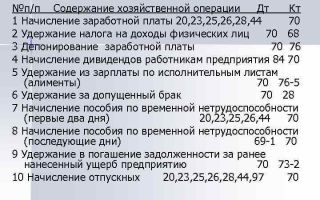

Основные бухгалтерские проводки по начислению зарплаты:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20 (23, 25, 26, 29) | 70 | Проводка: начислена заработная работникам основного производства (вспомогательного, обслуживающего, работникам управления и обслуживания цехов и предприятия в целом) | 150000 | Справка-расчёт |

| 44 | 70 | Начислена зарплата работникам предприятия торговли или сферы обслуживания | 60000 | Справка-расчёт |

| 69 | 70 | Начислены пособия работникам из внебюджетных фондов (по болезни, производственной травме, беременности и родам и т.п.) | 20000 | Справка-расчёт |

| 91 | 70 | Начислена зарплата работникам, занятых в сфере деятельности, не относящейся к обычной для предприятия (например, обслуживание объектов, переданных в аренду) | 30000 | Справка-расчёт, договор аренды |

| 96 | 70 | Начислены выплаты работникам за счет резерва предстоящих расходов и платежей (отпускные, вознаграждения за выслугу лет, и пр.) | 40000 | Справка-расчёт |

| 97 | 70 | Начислена зарплата работникам, занятым на работах, отнесенных к расходам будущих периодов (разработка и испытания новой продукции, научные исследования, исследования рынка, и т.п.) | 35000 | Справка-расчёт, акт выполненных работ |

| 99 | 70 | Начислена зарплата сотрудникам предприятия, занятых ликвидацией последствий чрезвычайных происшествий, катастроф, аварий, стихийных бедствий и др. | 15000 | Справка-расчёт, акт выполненных работ |

Предприятие (организация) в случае нехватки денежных средств может частично оплачивать труд работников в натуральной форме, но такие расчеты не должны превышать 20% от начисленной суммы оплаты труда.

При оплате труда продукцией собственного производства она учитывается по рыночным ценам в соответствии со ст. 40 НК РФ.

НДФЛ и ЕСН с выплат работникам в натуральной форме уплачивается на общих основаниях исходя из рыночной стоимости продукции либо иных выданных работникам материальных ценностей.

Как отобразить в проводках выплату заработной платы, налогов и удержаний

Данные проводки отражаются по дебету счёта 70 и кредиту соответствующих счетов. Они показывают уменьшение задолженности организации перед работниками по заработной плате.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 70 | 50 | Проводка по выдаче из кассы заработной платы | 254500 | Расчётно-платёжная ведомость, расходный кассовый ордер |

| 70 | 51 | Перечислена зарплата на счета сотрудников в банке (банковские карты) с р/с предприятия | 50000 | Справка-расчёт, платёжное поручение, договор с банком |

| 70 | 68.01 | Удержан НДФЛ с зарплаты работников | 45500 | Справка-расчёт |

| 70 | 71 | Удержана с зарплаты работника не возвращённая им ранее сумма, выданная под отчёт | 2500 | Авансовый отчёт работника |

| 70 | 73 | Удержана с работника сумма возмещения причиненного им материального ущерба | 5500 | Акт служебного расследования, приказ о возмещении ущерба |

| 70 | 75 | Приобретение работниками акций предприятия в счёт заработной платы | 20000 | Заявления работников, решение общего собрания акционеров |

| 70 | 76 | Удержания из зарплаты работников в пользу третьих лиц (членские и страховые взносы, алименты, погашение задолженности по коммунальным платежам, др. выплаты по решению суда, и т.д.) | 10000 | Справка-расчёт |

| 70 | 94 | Удержана сумма материального ущерба с установленных виновных лиц | 5000 | Акт служебного расследования, приказ о возмещении ущерба |

В соответствии с ТК РФ работодатель обязан выплачивать заработную плату не реже двух раз в месяц. Сумма аванса не должна быть меньше окладов или тарифных ставок за отработанную первую половину месяца. Схема выплаты аванса показана на рис. 1.

Рис. 1. Порядок и сроки выплаты аванса.

Удержания из заработной платы могут проводиться исключительно в случаях, предусмотренных законодательством. Ст. 138 ТК РФ устанавливает ограничения на размер удержаний из зарплаты:

- в стандартных случаях – не более 20% от суммы зарплаты;

- в особых предусмотренных законодательством случаях, а также при удержании из заработка работника по нескольким исполнительным документам – не более 50% заработной платы;

- при отбывании работником исправительных работ, выплате алиментов на несовершеннолетних детей, возмещении ущерба в результате преступления – не более 70% заработной платы.

Рубрикатор статей

Проводки по заработной платеВ расчетах с сотрудниками предприятия нередко встречается ситуация, когда увольняется работник, отгулявший отпуск авансом. Практически во всех случаях, когда такое…Виды пособий. Расчет и начисление пособия работнику компании. Типовые бухгалтерские проводки по пособиям.

Отражение в бухгалтерском учете проводок по исполнительным листам. Начисление и выплаты по алиментам. Удержания из заработной платы.Какие типовые бухгалтерские проводки надо сделать для отражения в учете отпуска сотрудника. Начисление и выплата отпускного пособия.

Как отражается в бухучете выплата материальной помощи физическому лицу-работнику организации. Выплата и начисление помощи.Как отразить командировочные расходы в бухгалтерских проводках. Лимиты, которые не облагаются НДФЛ для России и зарубежья. Проводки по суточным.

Типовые бухгалтерские проводки по подаркам работникам на новый год, день рождение и другие праздники. Пример проводок подарка с учетом НДС.Типовые проводки бухучета по начислению и выплате премий сотруднику. Какие бывают премии и как их уплачивать работнику.Пример проводок и расчета отпускных сотрудника.

Как правильно начислять и выплатить отпускные сотруднику организации. Правовые аспекты отпусков.Типовые проводки бухгалтерского учета по выплатам за неиспользованный отпуск. Пример расчета компенсации за неиспользованный отпуск.

Источник: https://saldovka.com/provodki/zarplata

Проводки по заработной плате и налогам: как их правильно отразить в 2018 году

Субъекты хозяйствования привлекают наемный персонал на основании трудовых соглашений, которые предусматривают выплату работающим в компании за их труд определенного размера вознаграждения. Процессы по расчету и выдаче таких сумм должны обязательно отражаться в бухучете. Для этих целей применяются проводки по заработной плате и налогам.

Какие счета применяются для выплаты зарплаты и налогов

План счетов бухгалтерского учета устанавливает следующие счета, с помощью которых осуществляется начисление и выплата зарплаты сотрудникам, работающим в компании по трудовым договорам:

- Счета учет затрат по местам их возникновения – 08, 20,23,25,26,28,29,44, 86, 91, 96, 99. – применяются для начисления зарплаты сотрудникам компании, занятым в различных структурных подразделениях компании.

- Счет 50 – для отражения выплаты зарплаты из кассы компании.

- Счет 51 — для отражения перечисления вознаграждения работникам на их счета в банке.

- Счет 68 «НДФЛ» – применяется при выполнении работодателем обязанностей налогового агента по удержанию и перечислению зарплаты.

- Счет 69 — используется для начисления пособий, включаемых в зарплату работника, но выплачиваемых из средств соцстраха; этот счет применяется также когда компания в рамках обязательного социального страхования производит начисление на зарплату взносов в ПФР, ФОМС, ФСС.

- Счет 70 – используется при начислении и выдаче заработка сотрудникам. На этом счете собирается информации о расчетах с работником по зарплате.

- Счет 73 — применяется, когда с работником существуют прочие взаимоотношения, которые связаны с удержанием из его зарплаты. Прежде всего это возвращение предоставленных займов, возмещение причиненного организации ущерба, начисление компенсации за использование личного транспорта и т. д.

- Счет 76 — применяется в случае осуществления удержания по поступившим в компанию исполнительным листам в пользу третьих лист, а также на основании заявления работника в добровольном порядке. На этом счете происходит отражение также депонирования зарплаты.

- Счет 84 — используется при начислении сумм, причитающихся работнику, источником которых является прибыль компании.

Проводки по заработной плате

Начислена заработная плата, проводка в таблице:

| Дебит | Кредит | Обозначение операции |

| 08 | 70 | Начислен заработок работникам, при создании или приобретении внеоборотных активов |

| 20 | 70 | Начислен заработок основным работникам компании. |

| 23 | 70 | Начислен заработок вспомогательным работникам предприятия. |

| 25 | 70 | Начислен заработок обще цеховым работникам организации. |

| 26 | 70 | Начислен заработок административно-управленческим работникам. |

| 29 | 70 | Начислен заработок обслуживающему персоналу. |

| 44 | 70 | Начислен заработок сотрудникам при реализации товара |

| 91 | 70 | Начислен заработок сотрудникам, занимающихся выбытием основных средств и материалов. |

| 20, 96 | 70 | Начислены отпускные сотрудникам компании (без создания резерва и с созданием резерва предстоящих платежей). |

| 20 | 70 | Начислена компенсация за неиспользованное время отдыха и выходное пособие при увольнении |

| 69 | 70 | Начислено пособие по листку нетрудоспособности. |

| 84 | 70 | Начислена материальная помощь, премия из прибыли компании |

| 84 | 70 | Начислены дивиденды участнику общества, когда он является работником компании |

| 97 | 70 | Начислен заработок работникам за счет расходов будущих периодов. |

| 99 | 70 | Начислен заработок сотрудникам, которые привлечены к ликвидации чрезвычайных последствий. |

Проводки в бюджетном учреждении

В бюджетных учреждениях действует иной План счетов, чем для коммерческих предприятий.

Таблица, представленная ниже, содержит проводки по расчету и выдаче зарплаты в бюджетных организациях.

| Дебит | Кредит | Обозначение операции |

| 040120211 | 030211730 | Начислен заработок работникам бюджетной организации |

| 030211830 | 030301730 | Удержан из зарплаты НДФЛ |

| 030211830 | 020134610 | Выдана зарплата наличными из кассы организации |

| 040120213 | 030310730 | Начислены взносы в ПФР |

| 040120213 | 030302730 | Начислены взносы в ФСС |

| 040120213 | 030307730 | Начислены взносы в ФОМС |

| 040120213 | 030306730 | Начислены взносы от НС на производстве |

| 030211830 | 030402730 | Депонирована не выданная в срок зарплата |

| 030211830 | 020111610 | Перечислена зарплата на картсчета сотрудников |

| 030211830 | 030403730 | Произведены удержания по исполнительному листу |

| 030302830 | 030213730 | Начислено пособие по листку нетрудоспособности (за счет ФСС). |

| 040120213 | 030213730 | Начислено пособие за счет бюджетной организации (3 дня). |

Проводки по выплате налогов

С зарплаты работника должен быть удержан налог НДФЛ. Кроме этого, на всю сумму заработка начисляются взносы в соцфонды и на травматизм.

Начисление взносов производится на те же счета затрат, что и зарплата данного работника. Перечисление таких обязательных платежей происходит только безналичным способом в установленные законом сроки.

| Дебет | Кредит | Обозначение операции |

| 70 | 68 | С заработка снят налог НДФЛ |

| 73 | 68 | Налог НДФЛ удержан с материальной помощи (при ее размере больше 4000 руб.) |

| 68 | 51 | Произведено перечисление налога в бюджет |

| 20, 23, 25, 26 | 69/ПФ | Начислены взносы в пенсионный фонд |

| 20, 23, 25, 26 | 69/СОЦ | Начислены взносы в соцстрах |

| 20, 23, 25, 26 | 69/МЕД | Начислены взносы в медстрах |

| 20, 23, 25, 26 | 69/ТРАВМ | Начислены взносы в ФСС на травматизм |

| 69/ПФ | 51 | Перечислены взносы в пенсионный фонд |

| 69/СОЦ | 51 | Перечислены взносы в соцстрах |

| 69/МЕД | 51 | Перечислены взносы в медстрах |

| 69/ТРАВМ | 51 | Выплачены взносы в ФСС на травматизм |

Примеры бухгалтерских проводок

Рассмотрим бухгалтерские проводки по заработной плате примеры в таблице.

Выплата зарплаты в срок

Зарплата может выплачиваться из кассы организации, или безналичным перечислением на карту либо банковский счет.

| Дебет | Кредит | Обозначение операции |

| 50/1 | 51 | С расчетного счета получены деньги в кассу для выплаты зарплаты |

| 70 | 50 | Произведена выплата зарплаты из кассы |

| 70 | 51 | Выплачена зарплата путем перечисления на карту или банковский счет |

Выплата депонирована

Если зарплата выдается работникам наличными, есть определенный законом срок выдачи. Если по его завершении в кассе остались невыданные суммы, то такая зарплата подлежит депонированию, т. е. возврату на расчетный счет. Выдать ее необходимо по первому требованию.

| Дебет | Кредит | Обозначение операции |

| 50/1 | 51 | С расчетного счета получены деньги в кассу для выплаты зарплаты |

| 70 | 50/1 | Выплачена часть зарплаты работникам |

| 70 | 76/4 | Депонирована заработная плата не выданная в срок |

| 51 | 50/1 | Деньги возвращены назад на расчетный счет |

| 76/4 | 50/1 | Выдана депонированная зарплата по требованию работника |

| 76/4 | 68 | Произведено удержание налога НДФЛ |

| 68 | 51 | Перечислен НДФЛ в бюджет |

| 76/4 | 90/1 | Невостребованная зарплата списана на прочие доходы |

Выплата зарплаты на карту банка (зарплатный проект)

Особенность учета выдачи зарплаты состоит в способе ее обработки банком. Если предприятие отправляет единый реестр, и с расчетного счета, соответственно, списывается сразу вся сумма по документу, то правильнее оформлять такую выплату через счет 76.

Внимание! Если же банк по реестру формирует отдельную платежку по каждому человеку, то можно выдачу напрямую ставить на счет 51. Также нужно не забывать о комиссии, которую снимает банк за подобные операции.

| Дебет | Кредит | Обозначение операции |

| 76 | 51 | Переведены средства для зачисления зарплаты по реестру |

| 70 | 76 | Произведено зачисление зарплаты работникам на карты |

| 91/2 | 51 | Банком удержана комиссия за зачисление средств на карточки работников |

Закон устанавливает, что если работодатель производит задержку в выплате зарплаты, он обязан самостоятельно рассчитать и выплатить сотрудникам компенсацию за это событие. Такая выплата не облагается налогами, но на нее необходимо начислять соцвзносы.

| Дебет | Кредит | Обозначение операции |

| 91/2 | 73 | Произведено начисление компенсации |

| 70 | 50, 51 | Произведена выдача зарплаты налично либо безналично |

| 73 | 50, 51 | Произведена выдача компенсации налично либо безналично |

Возврат зарплаты

Возврат лишней выданной зарплаты может производиться по добровольной инициативе самого работника лично в кассу либо на счет, или же удерживаться организацией из зарплаты следующих периодов на основании написанного заявления.

| Дебет | Кредит | Обозначение операции |

| Добровольный возврат | ||

| 20, 23, 25, 26 | 70 | Произведено начисление зарплаты |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 50, 51 | Произведена выдача налично либо безналично |

| 26 | 70 | СТОРНО — скорректирована сумма зарплаты |

| 70 | 68 | СТОРНО — скорректирован налог НДФЛ |

| 73 | 70 | Выделена излишне выплаченная зарплата |

| 50, 51 | 73 | Излишек зарплаты возвращен в кассу либо на счет |

| Удержание работодателем | ||

| 20, 23, 25, 26 | 70 | Произведено начисление зарплаты |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 73 | Удержано из заработной платы излишне выданные суммы |

| 70 | 50, 51 | Произведена выдача остатка зарплаты налично либо безналично |

Удержания из зарплаты

Все удержания можно разделить на обязательные и добровольные. К обязательным относится налог НДФЛ, удержания по исполнительным листам и аналогичным документам. К добровольным — те удержания, которые производятся с согласия работника на основании оформленного им заявления.

| Дебет | Кредит | Обозначение операции |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 76 | Произведено удержание алиментов |

| 70 | 73/1 | Удержан платеж по займу работнику |

| 70 | 76 | Удержан взнос на добровольное медстрахование |

Выплата финансовой помощи

Материальная помощь — это выплата работнику за счет прибыли организации. Если ее размер менее 4000 руб., то налог НДФЛ с такой выплаты не удерживается.

| Дебет | Кредит | Обозначение операции |

| 84 | 73 | Начисление материальной помощи работнику |

| 84 | 76 | Начисление помощи лицу, которое не является сотрудником (родственнику и т. д.) |

| 73, 76 | 68 | Произведено удержание НДФЛ (если помощь больше 4000 руб.) |

| 73, 76 | 50/1 | Материальная помощь выдана из кассы |

| 73, 76 | 51 | Материальная помощь перечислена с расчетного счета |

| 84 | 69 | Начислены взносы на материальную помощь |

Больничные листы

Формирование проводок по выплате больничного зависит от того, принимает ли участие регион в проекте по прямым выплатам. В этом случае организация начисляет и показывает в учете только ту часть больничного, который идет из ее средств.

| Дебет | Кредит | Обозначение операции |

| 20, 23, 25, 26 | 70 | Произведено начисление больничного 3 дня за счет организации |

| 69 | 70 | Начислены больничные за счет соцстраха (для регионов, не участвующих в прямых выплатах) |

| 70 | 68 | Удержан налог НДФЛ с больничного |

| 70 | 50, 51 | Выданы больничные наличными либо перечислены через банк |

Отпускные

По ТК каждый работник имеет право на период ежегодного отпуска, если он отработал определенное количество времени. Отражение такого периода в учете зависит от того, производится ли в компании формирование резерва на отпуск. Кроме этого, если период отпуска приходится на два месяца, оплата за будущий месяц относится на расходы будущих периодов.

| Дебет | Кредит | Обозначение операции |

| С использованием резерва | ||

| 20 | 96 | Произведено формирование резерва на отпуска |

| 96 | 70 | Начислен отпуск работнику |

| 96 | 69 | Начислены взносы в соцфонды на отпуск |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 50/1, 51 | Произведена выплата отпускных |

| Без использования резерва | ||

| 20, 23, 25, 26 | 70 | Произведено начисление отпуска текущего месяца |

| 97 | 70 | Произведено начисление отпуска, который приходится на будущий месяц |

| 20, 23, 25, 26 | 69 | Начислены взносы в соцфонды на отпуск |

| 97 | 69 | Начислены взносы в соцфонды на отпуск, который приходится на будущий месяц |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 50/1, 51 | Произведена выплата отпускных |

Выплата зарплаты в натуральном выражении

Закон разрешает выдавать часть зарплаты работнику в натуральной форме. Однако такой объем не может превышать 20% от общего начисления зарплаты. В счет заработка может быть выдано имущество, которое может использоваться работником либо приносить пользу.

| Дебет | Кредит | Обозначение операции |

| 70 | 90/1 | Выдана зарплата работнику в натуральном выражении |

| 90/2 | 43, 41 | Списана себестоимость товаров, выданных в счет зарплаты |

| 70 | 91/1 | В качестве зарплаты выдано прочее имущество (материалы, ОС и т. д.) |

| 91/2 | 01, 08, 10 | Списана стоимость имущества, выданного в качестве зарплаты |

| 02 | 01 | Списана амортизация по ОС, переданному в счет выплаты зарплаты |

Важно! Запрещено в качестве оплаты выдавать спиртные напитки, наркотические либо ядовитые вещества, оружие и боеприпасы, долговые расписки.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост!(1

Источник: https://buhproffi.ru/buhuchet/provodki-po-zarplate.html

Проводки по зарплате и налогам для чайников

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Проводки по налогам

Актуально на: 13 марта 2017 г.

Уплачивать законно установленные налоги – обязанность налогоплательщиков (пп. 1 п. 1 ст. 23 НК РФ ). А как начисление тех или иных налогов отражать в бухгалтерском учете? Расскажем об этом в нашей консультации.

Счет 68 «Расчеты по налогам и сборам»

Планом счетов бухгалтерского учета и Инструкцией по его применению (Приказ Минфина от 31.10.

2000 № 94н ) для обобщения информации о расчетах с бюджетом по налогам и сборам предусмотрен счет 68 «Расчеты по налогам и сборам».

По кредиту счета 68 отражаются начисленные или удержанные суммы налогов и сборов, а по дебету – суммы, фактически перечисленные в бюджет или иным образом уменьшающие задолженность перед ним.

Аналитический учет по счету 68 «Расчеты по налогам и сборам» ведется по видам налогов. Это достигается, как правило, путем открытия отдельных субсчетов к счету 68.

Представим в таблицах наиболее типичные бухгалтерские проводки по начислению налогов или их удержанию, а также уменьшению задолженности по налогам перед бюджетом (кроме оплаты). Оплата налогов отражается независимо от вида налогов так:

Дебет счета 68 – Кредит счетов 50 «Касса», 51 «Расчетные счета»

В том случае, когда в таблице приведено несколько дебетуемых счетов, это означает, что тип бухгалтерской записи зависит от особенностей конкретных хозяйственных операций, специфики деятельности организации и положений ее Учетной политики для целей бухгалтерского учета .

Проводки по налогам и сборам представим в разрезе типичных федеральных, региональных и местных налогов ( ст. 13-15 НК РФ ).

Федеральные налоги

Проводки по заработной плате

Планом счетов и Инструкцией по его применению для учета всех выплат, осуществляемых организацией своим работникам, предусмотрен синтетический счёт 70.

Ведение зарплаты на 70 счете

На нем учитываются все расчеты с персоналом:

- по оплате труда, включая основную и дополнительную зарплату, а также поощрительные и компенсационные выплаты;

- по начислению и выплате материальной помощи. пособий и компенсаций;

- по оплате отпускных и компенсаций за неиспользованный отпуск;

- по удержаниям из зарплаты в счёт компенсации потерь от брака, недостач, хищений, порчи материальных ценностей, и т.п.;

- по оплате работниками профсоюзных взносов, коммунальных и других услуг;

- по удержаниям из зарплаты по исполнительным листам на основе решения суда, и др.

По кредиту в проводках счёта 70 отображаются суммы задолженности предприятия/организации перед работником, по дебету – уменьшение такой задолженности вследствие осуществления выплат заработной платы либо других причитающихся работникам сумм в соответствии с законодательством, или возникновения задолженности работника перед предприятием.

Аналитические счета к счету 70 могут открываться по группам работников (по подразделениям) и по каждому работнику отдельно.

Основные корреспондирующие счета к счёту 70 при начислении зарплаты определяются видом деятельности предприятия (организации):

- в производстве – счёт 20 (для работников основного производства), счет 23 (для работников вспомогательных производств), 25 (для работников, занятых в управлении и обслуживании цехов и/или участков), 26 (для работников заводоуправления и специалистов), 29 (для работников обслуживающих производств и хозяйств);

- в торговле и сфере обслуживания – счёт 44 .

При начислении пособий используются счета, предназначенные для расчётов с внебюджетными фондами (субсчета счёта 69 ). При начислении отпускных и сумм выплат вознаграждений за выслугу лет используется бухгалтерский счёт 96. и т.д.

Все перечисленные начисления производятся по дебету указанных счетов и по кредиту счёта 70.

Получите 200 видеоуроков по бухгалтерии и 1С бесплатно:

Смотрите пошаговую инструкцию по начислению и выплате зарплаты в 1С 8.3:

Проводки: начислена заработная плата

Бухгалтерские проводки по заработной плате

Существует определенный алгоритм, по которому бухгалтерия предприятия каждый месяц производит учет заработной платы каждого сотрудника. Состоит он всего из 4 этапов и выглядит следующим образом:

- Первым делом, необходимо зачислить заработную плату. Другими слова, здесь происходит начисления окладной, процентной и других составляющих ЗП сотрудника.

- Вычеты из ЗП. После учета выработанных часов, учета выходных, отгулов или отпусков, производятся все вычеты из ЗП.

- На третьем этапе, начисляются так называемые зарплатные налоги или, другими словами, страховые взносы.

- И, наконец, производятся выплаты по заработной плате сотрудникам.

В бухгалтерии, специально для того чтобы учесть все операции связанные с оплатой труда сотрудников предприятия, существует счет № 70 созданный для учета оплаты труда персоналу. Причем учет здесь происходит достаточно легко.

По кредиту отражают начисления заработной платы, а по дебету указывают все исчисления из нее (НДФЛ и прочее). Чаще всего такие проводки связанные с оплатой труда датируются последним числом месяца или в день выдачи или перевода.

Начисление зарплаты и План счетов

Для того чтобы внести детальную ясность о бухгалтерских проводках и учете, следует дать определение и разобраться в предназначении «Плана счетов». К слову, именно он являться нормативным документом утвержденный приказом Министерства финансов РФ. Кстати, существует определенная инструкция по его применению, которая также была утверждена Министерством финансов.

Если говорить простым языком, то План счетов это своего рода список всех возможных счетов, которые применяются в бухгалтерии.

Здесь же, в этом документе, к каждому из них есть описание и список корреспондентских счетов.

Корреспондентские, это своего рода отдельные составляющие, между которыми в бухгалтерском учете происходят передвижения денежных накоплений. То есть именно те, где бухгалтера осуществляют проводки.

Также стоит отметить, что все счета имеют свой уникальный номер, который впоследствии учитывается и указывается в первичной документации, в специальных графах.

к примеру, если говорить в рамках данной темы, то номер корреспондентских счетов будет писаться на платежных ведомостях, расходном и приходном ордере и так далее.

А также такие номера можно найти и на регистрах бухгалтерского учета.

Как правило, заработная плата сотрудников списывается с себестоимости продукции, поэтому с 70 корреспондируют, такие счета как:

- Если речь идет о производственном предприятии, то используют:

- 20 Основное производство.

- 25 Общепроизводственные расходы.

- 26 Общехозяйственные «управленческие» расходы.

- 29 Обслуживающие производства и хозяйства.

- Когда проводки реализуются в торговых предприятиях. то используют — 44 «Расходы на продажу».

Тогда проводка будет выглядеть как Д (дебет) 29 (25,44 или др.) К (кредит) 70.

Причем принцип проводки также зависит от специфики компании. То есть, проводка может осуществляться на общую сумму выплат по ЗП, а может отражать выплаты каждому сотруднику в отдельности.

Удержания из заработной платы

Удержания из заработной платы, как уже отмечалось выше в бухгалтерском учете проходит по дебету 70. Существует несколько видов удержаний. Как правило, они делятся на следующие группы:

- Обязательные вычеты – то, что относят к налогам и страховым взносам.

- За нарушения. Такие вычеты осуществляются в соответствии с приказом руководителя при нарушении правил или законодательства труда.

- С заявлением сотрудника.

Таким образом, удержания так и или иначе производятся со всех работников. Ведь НДФЛ взимается согласно законодательству с каждого, кто числится в компании. В Российской Федерации НДФЛ составляет 13% от общей суммы оплаты труда. 68 счет, отвечающий за налоги и прочие сборы, как раз и является корреспондентским, для проводки с НДФЛ.

Получается Д70 К68.

Однако, существуют и другие случаи удержаний, к примеру, если удержания происходят по исполнительному листу в пользу третьего лица, то получается Д70 К76.

Здесь важно запомнить один принцип, всегда при проводке операций с удержанием меняется счет по кредиту.

Начисление «зарплатных налогов» — страховых взносов

Первое, что необходимо уточнить, это то, что страховые взносы не начисляются и не удерживаются из заработной платы сотрудника. Поэтому, в данном случае 70 никак не участвует.

Страховые взносы платит руководитель компании. Вообще, раньше, страховые взносы носили иное наименование – единый социальный налог или ЕСН.

Страховые взносы платятся на медицинское, пенсионное и социальное страхование. Причем в 2011 году помимо изменение наименования, изменился и процент выплат. На сегодняшний день он составляет 30%.

- Взнос в пенсионный фонд.

- Взнос в фонд социального страхования.

- Взнос в федеральный фонд обязательного медицинского страхования.

Страховые взносы или зарплатные налоги, отражаются на себестоимости продукции, именно поэтому по дебету используется 20 (25, 29,26,44), а не 70. Для корреспонденции используют 69, который отвечает за социальное страхование и обеспечение.

Выплата заработной платы

Итак, 4-ый, последний этап учета ЗП. К моменту выплаты заработной платы. Бухгалтер уже отразил на 70 счете ЗП по кредиту, и удержал НДФЛ все с того же 70. Разница между этими суммами и является зарплатой сотрудника, которую он получит.

Для того чтобы отразить оплату труда сотрудников используют 50 «Касса» или 51, если речь о безналичных выплатах. Все зависит от способа выплаты ЗП на предприятии, он может быть, как наличный, так и на банковскую карту.

Проводка будет выглядеть следующим образом: Д70 К50 или Д70 К51.

Характеристика 70 счета «Расчеты по оплате труда»

Теперь следует поподробнее рассказать о самом важном счете 70м. как уже было отмечено выше он используется для начисления заработной платы и удержания с нее вычетов (НДФЛ и пр.). 70 счет, наряду с 80, 01,41 и 10 является синтетическим.

Другими словами, он содержит в себе общие показатели денежных средств и коммерческих операций. То есть в контексте данной темы, можно сделать вывод о недостатке такого счета. Ведь в проводке нельзя отразить задолженность предприятия перед каким-либо одним сотрудником.

Однако, не стоит деть поспешных выводов. Если счет синтетический, то для записи используют номинальное денежное выражение. Таким образом, 70 выражается в рублях.

Другие аналитические счета, созданы для того, чтобы детализировать информацию. Грубо говоря, именно аналитические счета необходимы для раскрытия информации о конкретных операциях, процессов и так далее. Всегда между аналитическим и синтетическим счетом есть связь.

Причем остатки и обороты по аналитическому счету должны быть равны остаткам и оборотам синтетического. Грубо говоря, в синтетическом счете содержится аналитический. Примером тому и является 70С. Ведь он скрывает в себе данные по каждому из сотрудников. Содержание данных будет зависеть от правил установленных в компании о ведении регистра.

Если разложить 70 счет на кредит и дебет, то получим следующее:

- Кредит:

- Заработная плата сотрудникам.

- Резервы предприятия.

- Пособия.

- Доходы компании.

- Дебет:

- Премии работникам.

- Оплата труда.

- Всевозможные пособия.

- Налоги.

- Доходы, связанные с капиталом.

В зависимости от занимаемой должности и от отдела используют свой корреспондентский счет:

- Управленческие и иные расходы. то есть оплата труда тех сотрудников чья деятельность не связана с производственной.

- Отдел сбыта будет начислять по 44. Ведь именно здесь отражается затраты компании связанные с проданными или закупаемыми товарами.

- Обслуживающий персонал связан с 29.

- Работники, чья деятельность, так или иначе, связана с ремонтом получают ЗП по 23.

- Мастера цеха. а также прочие сотрудники чья деятельность напрямую связана с производством, получают заработную плату, отраженную на 25 или 20 с.

Примеры бухгалтерских проводок по учету заработной платы и налогов с нее

Итак, рекламное агентство «Ретранс» выплачивает сотрудникам ЗП за сентябрь 2015 года. В этой фирме не принято, делать проводки по каждому из сотрудников, а заработная плата здесь выплачивается через кассу. Сумма оплаты труда в компании за год не более 600-700 тыс. руб.

Источники: http://glavkniga.ru/situations/k503383, http://saldovka.com/provodki/zarplata, http://arenateam.ru/oplata/zarplata/provodka.html

Источник: http://buhnalogy.ru/provodki-po-zarplate-i-nalogam-dlya-chajnikov.html

Проводка — начисление зарплаты и налогов, бухгалтерский учет

Существует определенный алгоритм, по которому бухгалтерия предприятия каждый месяц производит учет заработной платы каждого сотрудника. Состоит он всего из 4 этапов и выглядит следующим образом:

- Первым делом, необходимо зачислить заработную плату. Другими слова, здесь происходит начисления окладной, процентной и других составляющих ЗП сотрудника.

- Вычеты из ЗП. После учета выработанных часов, учета выходных, отгулов или отпусков, производятся все вычеты из ЗП.

- На третьем этапе, начисляются так называемые зарплатные налоги или, другими словами, страховые взносы.

- И, наконец, производятся выплаты по заработной плате сотрудникам.

В бухгалтерии, специально для того чтобы учесть все операции связанные с оплатой труда сотрудников предприятия, существует счет № 70 созданный для учета оплаты труда персоналу. Причем учет здесь происходит достаточно легко.

По кредиту отражают начисления заработной платы, а по дебету указывают все исчисления из нее (НДФЛ и прочее). Чаще всего такие проводки связанные с оплатой труда датируются последним числом месяца или в день выдачи или перевода.

Начисление зарплаты и План счетов

Для того чтобы внести детальную ясность о бухгалтерских проводках и учете, следует дать определение и разобраться в предназначении «Плана счетов». К слову, именно он являться нормативным документом утвержденный приказом Министерства финансов РФ. Кстати, существует определенная инструкция по его применению, которая также была утверждена Министерством финансов.

Если говорить простым языком, то План счетов это своего рода список всех возможных счетов, которые применяются в бухгалтерии. Здесь же, в этом документе, к каждому из них есть описание и список корреспондентских счетов.

Корреспондентские, это своего рода отдельные составляющие, между которыми в бухгалтерском учете происходят передвижения денежных накоплений. То есть именно те, где бухгалтера осуществляют проводки.

Также стоит отметить, что все счета имеют свой уникальный номер, который впоследствии учитывается и указывается в первичной документации, в специальных графах, к примеру, если говорить в рамках данной темы, то номер корреспондентских счетов будет писаться на платежных ведомостях, расходном и приходном ордере и так далее. А также такие номера можно найти и на регистрах бухгалтерского учета.

Как правило, заработная плата сотрудников списывается с себестоимости продукции, поэтому с 70 корреспондируют, такие счета как:

- Если речь идет о производственном предприятии, то используют:

- 20 Основное производство.

- 25 Общепроизводственные расходы.

- 26 Общехозяйственные «управленческие» расходы.

- 29 Обслуживающие производства и хозяйства.

- Когда проводки реализуются в торговых предприятиях, то используют – 44 «Расходы на продажу».

Тогда проводка будет выглядеть как Д (дебет) 29 (25,44 или др.) К (кредит) 70.

Причем принцип проводки также зависит от специфики компании. То есть, проводка может осуществляться на общую сумму выплат по ЗП, а может отражать выплаты каждому сотруднику в отдельности.

Удержания из заработной платы

Удержания из заработной платы, как уже отмечалось выше в бухгалтерском учете проходит по дебету 70. Существует несколько видов удержаний. Как правило, они делятся на следующие группы:

- Обязательные вычеты – то, что относят к налогам и страховым взносам.

- За нарушения. Такие вычеты осуществляются в соответствии с приказом руководителя при нарушении правил или законодательства труда.

- С заявлением сотрудника.

Таким образом, удержания так и или иначе производятся со всех работников. Ведь НДФЛ взимается согласно законодательству с каждого, кто числится в компании. В Российской Федерации НДФЛ составляет 13% от общей суммы оплаты труда. 68 счет, отвечающий за налоги и прочие сборы, как раз и является корреспондентским, для проводки с НДФЛ.

Получается Д70 К68.

Однако, существуют и другие случаи удержаний, к примеру, если удержания происходят по исполнительному листу в пользу третьего лица, то получается Д70 К76.

Здесь важно запомнить один принцип, всегда при проводке операций с удержанием меняется счет по кредиту.

Начисление «зарплатных налогов» — страховых взносов

Первое, что необходимо уточнить, это то, что страховые взносы не начисляются и не удерживаются из заработной платы сотрудника. Поэтому, в данном случае 70 никак не участвует.

Страховые взносы платит руководитель компании. Вообще, раньше, страховые взносы носили иное наименование – единый социальный налог или ЕСН.

Страховые взносы платятся на медицинское, пенсионное и социальное страхование. Причем в 2011 году помимо изменение наименования, изменился и процент выплат. На сегодняшний день он составляет 30%.

ЕСН состоит из:

- Взнос в пенсионный фонд.

- Взнос в фонд социального страхования.

- Взнос в федеральный фонд обязательного медицинского страхования.

Страховые взносы или зарплатные налоги, отражаются на себестоимости продукции, именно поэтому по дебету используется 20 (25, 29,26,44), а не 70. Для корреспонденции используют 69, который отвечает за социальное страхование и обеспечение.

Выплата заработной платы

Итак, 4-ый, последний этап учета ЗП. К моменту выплаты заработной платы. Бухгалтер уже отразил на 70 счете ЗП по кредиту, и удержал НДФЛ все с того же 70. Разница между этими суммами и является зарплатой сотрудника, которую он получит.

Для того чтобы отразить оплату труда сотрудников используют 50 «Касса» или 51, если речь о безналичных выплатах. Все зависит от способа выплаты ЗП на предприятии, он может быть, как наличный, так и на банковскую карту.

Проводка будет выглядеть следующим образом: Д70 К50 или Д70 К51.

Характеристика 70 счета «Расчеты по оплате труда»

Теперь следует поподробнее рассказать о самом важном счете 70м. как уже было отмечено выше он используется для начисления заработной платы и удержания с нее вычетов (НДФЛ и пр.). 70 счет, наряду с 80, 01,41 и 10 является синтетическим.

Другими словами, он содержит в себе общие показатели денежных средств и коммерческих операций. То есть в контексте данной темы, можно сделать вывод о недостатке такого счета. Ведь в проводке нельзя отразить задолженность предприятия перед каким-либо одним сотрудником.

Однако, не стоит деть поспешных выводов. Если счет синтетический, то для записи используют номинальное денежное выражение. Таким образом, 70 выражается в рублях.

Другие аналитические счета, созданы для того, чтобы детализировать информацию. Грубо говоря, именно аналитические счета необходимы для раскрытия информации о конкретных операциях, процессов и так далее. Всегда между аналитическим и синтетическим счетом есть связь.

Причем остатки и обороты по аналитическому счету должны быть равны остаткам и оборотам синтетического. Грубо говоря, в синтетическом счете содержится аналитический. Примером тому и является 70С. Ведь он скрывает в себе данные по каждому из сотрудников.

Содержание данных будет зависеть от правил установленных в компании о ведении регистра.

Если разложить 70 счет на кредит и дебет, то получим следующее:

- Кредит:

- Заработная плата сотрудникам.

- Резервы предприятия.

- Пособия.

- Доходы компании.

- Дебет:

- Премии работникам.

- Оплата труда.

- Всевозможные пособия.

- Налоги.

- Доходы, связанные с капиталом.

В зависимости от занимаемой должности и от отдела используют свой корреспондентский счет:

- Управленческие и иные расходы, то есть оплата труда тех сотрудников чья деятельность не связана с производственной.

- Отдел сбыта будет начислять по 44. Ведь именно здесь отражается затраты компании связанные с проданными или закупаемыми товарами.

- Обслуживающий персонал связан с 29.

- Работники, чья деятельность, так или иначе, связана с ремонтом получают ЗП по 23.

- Мастера цеха, а также прочие сотрудники чья деятельность напрямую связана с производством, получают заработную плату, отраженную на 25 или 20 с.

Примеры бухгалтерских проводок по учету заработной платы и налогов с нее

Итак, рекламное агентство «Ретранс» выплачивает сотрудникам ЗП за сентябрь 2015 года. В этой фирме не принято, делать проводки по каждому из сотрудников, а заработная плата здесь выплачивается через кассу. Сумма оплаты труда в компании за год не более 600-700 тыс. руб.

30.09.2015:

- Д20 К70 132 000 Начислена зарплата.

- Д20 К68 17 160 НДФЛ.

- Д20 К69 29040 ПФР.

- Д20 К69 6732 ФМС.

- Д20 К69 3567 ФСС.

Источник: https://arenateam.ru/oplata/zarplata/provodka.html