Как правильно заполнить книгу продаж, книгу покупок и журнал учета полученных и выставленных счетов-фактур при комиссионной торговле

Федеральная налоговая служба рассказала, как участники сделки должны регистрировать счета-фактуры, чтобы не вызвать подозрения инспекторов (письмо ФНС России от 20.09.16 № СД-4-3/17657).

Взяв эти разъяснения за основу, мы подготовили серию статей, посвященных заполнению книги покупок, книги продаж и журнала учета полученных и выставленных счетов-фактур при совершении различных операций.

В первой статье речь пойдет о торговых сделках с участием посредника.

Современная проверка по НДС представляет собой перекрестный контроль поставщиков и покупателей, участвующих в одной и той же сделке. Налоговики изучают сведения, занесенные в книги покупок и книги продаж, а при посреднических сделках — еще и в журнал учета полученных и выставленных счетов-фактур (далее — журнал).

Если данные по всем контрагентам согласуются между собой, инспекторы признают, что нарушений не было.

В противном случае сделка попадает в разряд подозрительных со всеми вытекающими отсюда последствиями (подробнее об этом читайте в статьях «НДС «под колпаком», или всеобщая камералка» и «Декларация по НДС за 3-й квартал: что проверят налоговики и как избежать типичных ошибок при заполнении декларации»).

В рамках перекрестного контроля инспекторы в числе прочего изучают такой реквизит, как код вида операции (КВО). Перечень кодов утвержден приказом ФНС России от 14.03.16 № ММВ-7-3/136@ (см. «С 1 июля в книгах покупок, продаж и журнале учета счетов-фактур нужно будет указывать новые коды операций»).

В комментируемом письме рассказано, какие значения КВО и других «ключевых» реквизитов нужно указывать при различных посреднических операциях, чтобы сделка не вызывала подозрений. Также авторы письма пояснили, каким образом каждый участник должен зарегистрировать счета-фактуры.

Рассмотрим правила, которые нужно применять при различных вариантах посреднических сделок.

Посредник продает товар, принадлежащий комитенту (принципалу)

Комиссионер или агент, который от своего имени реализовал товар, принадлежащий комитенту или принципалу, должен выставить счет-фактуру на имя покупателя.

В качестве продавца необходимо указать посредника. Этот счет-фактуру посредник регистрирует в части 1 журнала. В книге продаж посредника данный счет-фактура не регистрируется.

Также этот документ регистрируется в книге покупок у покупателя.

Затем комиссионер или агент должен сообщить комитенту или принципалу показатели счета-фактуры, чтобы тот перевыставил документ на имя покупателя. Перевыставленный счет-фактура регистрируется в книге продаж комитента (принципала) и в части 2 журнала посредника.

Какой код вида операции нужно указать при регистрации указанных выше счетов-фактур? Из комментируемого письма следует, что и в книге продаж комитента (принципала), и в книге покупок покупателя, и в обеих частях журнала посредника ставится один и тот же КВО — 01.

Посредник одновременно продает товар комитента и свой товар

Ситуация несколько осложняется, если посредник выступает сразу в двух ролях: комиссионера (агента) и поставщика. В этом случае он отгружает покупателю товар, принадлежащий комитенту (принципалу), и одновременно — свой собственный товар.

Порядок действий будет следующим. Посредник выставляет на имя покупателя счет-фактуру на весь товар: как собственный, так и принадлежащий комитенту (принципалу).

В качестве продавца посредник указывает себя. Этот счет-фактура регистрируется:

- в книге продаж посредника с кодом КВО 15. В графах, предназначенных для облагаемых продаж и суммы НДС, ставятся сведения не обо всем товаре, а только о товаре посредника;

- в части 1 журнала посредника с кодом КВО 15. В графе, предназначенной для суммы НДС, ставятся сведения не обо всем товаре, а только о товаре комитента (принципала);

- в книге покупок у покупателя с кодом КВО 01.

Затем посредник сообщает комитенту (принципалу) показатели счета-фактуры, чтобы тот перевыставил документ на имя посредника. В перевыставленном счете-фактуре будет отражен только товар, принадлежащий комитенту (принципалу). Перевыставленный счет-фактура регистрируется:

- в книге продаж комитента (принципала) с кодом КВО 01;

- в части 2 журнала посредника с кодом КВО 15.

Пример 1

ООО «Комиссионер» отгрузил в адрес ООО «Покупатель» 20 изделий. Из них 13 изделий принадлежат АО «Комитент»» и реализуются в рамках посреднического договора. Стоимость изделий «Комитента» составляет 354 000 руб. (в т.ч. НДС 18% — 54 000 руб.). Оставшиеся 7 изделий принадлежат «Комиссионеру». Их стоимость равна 236 000 руб. (в т.ч. НДС 18% — 36 000 руб.)

ООО «Комиссионер» выставил на имя «Покупателя» счет-фактуру № 365 на общую сумму 590 000 руб. (354 000 + 236 000), с указанием НДС 18% на сумму 90 000 руб. (54 000 + 36 000). Этот документ был зарегистрирован у «Комиссионера» и «Покупателя» (см. табл. 1).

Таблица 1

Регистрация счета-фактуры № 365

| В книге продаж ООО «Комиссионер» | ||

| Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактурыв рублях и копейках | Стоимость продаж, облагаемых налогом, по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках, по ставке18 процентов | Сумма НДС по счету-фактуре, разница стоимости по корректировочному счету-фактуре в рублях и копейках, по ставке18 процентов |

| В части 1 журнала учета полученных и выставленных счетов-фактур ООО «Комиссионер» | ||

| Стоимость товаров (работ, услуг), имущественных прав по счету-фактуре — всего | В том числе сумма НДС по счету-фактуре | |

| В книге покупок ООО «Покупатель» | ||

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках |

Затем «Комиссионер» сообщил «Комитенту» показатели счета-фактуры № 365, и «Комитент» выставил на имя «Комиссионера» счет-фактуру № 1112 на сумму 354 000 руб. с указанием НДС 18% на сумму 54 000 руб. Этот документ был зарегистрирован у «Комитента» и «Комиссионера» (см. табл. 2).

Таблица 2

Регистрация счета-фактуры № 1112

Таблица 2 представлена отдельным файлом.

Посредник приобретает товар для комитента (принципала)

Если посредник от своего имени закупает товар для комитента (принципала), поставщик должен выставить счет-фактуру на имя посредника. Этот счет-фактуру посредник регистрирует в части 2 журнала. В книге покупок посредника данный счет-фактура не регистрируется. Помимо этого данный счет-фактура должен быть зарегистрирован в книге продаж поставщика.

Затем посреднику необходимо перевыставить счет-фактуру на имя комитента (принципала), и в качестве продавца указать настоящего поставщика.

Перевыставленный счет-фактура регистрируется в части 1 журнала посредника и в книге покупок комитента (принципала).

При этом и в книге продаж поставщика, и в книге покупок комитента (принципала), и в обеих частях журнала посредника следует ставить один и тот же код вида операции — 01.

Посредник одновременно приобретает товар для комитента (принципала) и для себя

Случается, что посредник выступает сразу в двух ролях: комиссионера (агента) и покупателя. В этом случае он закупает у поставщика товар для комитента (принципала) и одновременно — для себя.

Порядок действий будет следующим. Поставщик выставляет на имя посредника счет-фактуру, где указывает весь товар: и тот, что предназначен для комитента (принципала), и тот, что предназначен для посредника. Этот счет-фактура регистрируется:

- в журнале продаж поставщика с кодом КВО 01;

- в части 2 журнала посредника с кодом КВО 15. В графе, предназначенной для НДС, указывается не весь налог, а только налог по товару, приобретенному для комитента (принципала);

- в книге покупок посредника с кодом КВО 15. В графе, предназначенной для НДС, указывается не весь налог, а только налог по товару, приобретенному посредником для себя.

Затем посредник перевыставляет счет-фактуру на имя комитента (принципала), и в качестве продавца указывает настоящего поставщика. В этом документе отражается не весь товар, а только тот, что предназначен для комитента (принципала). Перевыставленный счет-фактура регистрируется:

- в части 1 журнала посредника с кодом КВО 15;

- в книге покупок комитента (принципала) с кодом КВО 01.

Пример 2

ООО «Посредник» приобрел товар у ООО «Поставщик». При этом часть товара была приобретена для АО «Комитент» в рамках посреднического договора. Стоимость закупок для «Комитента» составила 708 000 руб. (в т.ч. НДС 18% — 108 000 руб.). Оставшуюся часть товара «Посредник» приобрел для себя. Стоимость товара, закупленного для «Посредника», составила 472 000 руб. (в т.ч. НДС 18% — 72 000 руб.).

«Поставщик» выставил на имя «Посредника» счет-фактуру № 1003 на сумму 1 180 000 руб.(708 000 + 472 000) с указанием НДС 18% на сумму 180 000 руб.(108 000 + 72 000). Этот документ был зарегистрирован у «Поставщика» и «Посредника» (см. табл. 3).

Таблица 3

Регистрация счета-фактуры № 1003

| В книге продаж ООО «Поставщик» | ||

| Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактурыв рублях и копейках | Стоимость продаж, облагаемых налогом, по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках, по ставке18 процентов | Сумма НДС по счету-фактуре, разница стоимости по корректировочному счету-фактуре в рублях и копейках, по ставке18 процентов |

| В части 2 журнала учета полученных и выставленных счетов-фактур ООО «Посредник» | ||

| Стоимость товаров (работ, услуг), имущественных прав по счету-фактуре — всего | В том числе сумма НДС по счету-фактуре | |

| В книге покупок ООО «Посредник» | ||

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках |

Затем «Посредник» выставил на имя «Комитента» счет-фактуру № 360. В этом документе отражен товар на сумму 708 000 руб., приобретенный у «Поставщика» для «Комитента», и указан НДС 18% на сумму 108 000 руб. Счет-фактура № 360 зарегистрирован у «Посредника» и «Комитента» (см. табл. 4).

Таблица 4

Регистрация счета-фактуры № 360

| В части 1 журнала учета полученных и выставленных счетов-фактур ООО «Посредник» | ||

| наименование продавца (из графы 8 части 2) | Стоимость товаров (работ, услуг), имущественных прав по счету-фактуре — всего | В том числе сумма НДС по счету-фактуре |

| В книге покупок АО «Комитент» | ||

| Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках |

Сводные счета-фактуры

Посредник вправе выставить комитенту (принципалу) сводный счет-фактуру, включив в него товар, который приобретен у нескольких поставщиков.

В свою очередь комитент (принципал) вправе выставить сводный счет-фактуру, включив в него товар, который был продан нескольким клиентам (см.

«При торговых операциях с несколькими продавцами или покупателями комитенты и принципалы смогут составлять сводные счета-фактуры»). Порядок действий при этом должен быть следующим.

Продажа или покупка товара посредником

Если посредник реализует товар комитента (принципала) нескольким покупателям, он выставляет на имя каждого покупателя отдельный счет-фактуру. Эти документы регистрируются в части 1 журнала посредника с кодом КВО 27. Также эти документы регистрируются в книге покупок каждого из покупателей с кодом КВО 01.

Далее посредник сообщает комитенту (принципалу) сведения обо всех продажах, и тот выставляет сводный счет-фактуру на товар, реализованным всем покупателям. Сводный счет-фактура регистрируется:

- в части 2 журнала посредника с кодом КВО 27. В графах, предназначенных для сведений о посреднической деятельности, в отдельных строках указывается информация о каждом из покупателей;

- в книге продаж комитента (принципала) с кодом КВР 27. В графах, предназначенных для информации о покупателе, через запятую указываются сведения о каждом из покупателей.

Если посредник приобретает товар для комитента (принципала), он получает счета-фактуры от поставщиков и регистрирует их в части 2 журнала с кодом КВО 27. Также данные счета-фактуры регистрируются в книге продаж каждого из поставщиков с кодом КВО 01.

Далее посредник выставляет на имя комитента (принципала) сводный счет-фактуру на товар, приобретенный у всех поставщиков. Сводный счет-фактура регистрируется:

- в части 1 журнала посредника с кодом КВО 27. В графах, предназначенных для сведений о посреднической деятельности, в отдельных строках указывается информация о каждом из поставщиков;

- в книге покупок комитента (принципала) с кодом КВО 27. В графах, предназначенных для информации о продавце, через запятую указываются сведения о каждом из поставщиков.

Предоплата, полученная от нескольких покупателей

Не исключено, что несколько покупателей в один и тот же день сделают предоплату посреднику в счет будущих поставок товара, принадлежащего комитенту (принципалу).

Тогда посредник должен выставить отдельные «авансовые» счета-фактуры на имя каждого из покупателей. Эти счета-фактуры нужно зарегистрировать в части 1 журнала посредника с кодом КВО 28.

Также «авансовые» счета-фактуры нужно зарегистрировать в книге покупок каждого из покупателей с кодом КВО 02.

Затем, когда посредник сообщит комитенту (принципалу) данные обо всех авансах, комитент может выставить сводный «авансовый» счет-фактуру. Этот документ необходимо зарегистрировать в части 2 журнала посредника с кодом КВО 28.

Также сводный «авансовый» счет-фактуру надо зарегистрировать в книге продаж комитента (принципала) с кодом КВО 28. В графах, предназначенных для информации о покупателе, через запятую нужно указать сведения о каждом из покупателей.

Источник: https://www.buhonline.ru/pub/comments/2016/10/11586

Особенности журнала учета счетов-фактур

Каждая компания должна вести журнал учета счетов-фактур, которые были получены и выставлены за определенный налоговый период. Он может иметь электронный вид либо классический бумажный с прошивкой и нумерацией страниц, а также печатью предприятия.

https://www.youtube.com/watch?v=iNNxOfWme0o

Основу данного документа составляют две таблицы: в одной из них учитываются выставленные, а во второй — полученные счета-фактуры, причем все они подлежат в обязательном порядке регистрации с четким соблюдением хронологического порядка.

Основные положения

Кто обязан регистрировать

Вопрос о том, кто сдает журнал учета, был отрегулирован изменениями в законодательстве, вступившими в силу в начале 2018 года.

Если ранее заполнение было обязанностью каждого предприятия, независимо от рода его деятельности, при условии, что оно работает со счетами-фактурами, то теперь это должны делать только:

- посредники, действующие от собственного имени, но в интересах заказчика, с которым заключен соответствующий договор;

- ведущие деятельность, связанную с услугами транспортировки;

- те, кто выступает застройщиком на собственном участке земли.

Регистрация должна осуществляться и индивидуальными предпринимателями, и юр. лицами, независимо от того, какая система налогообложения ими используется.

Отмена и изменения в правилах

В апреле 2018 года в законодательстве, регулирующем налоговый и бухгалтерский учет, произошли изменения, направленные на то, чтобы сделать процесс учета более простым.

Основные нововведения заключаются в следующем:

- ведение журналов учета счетов-фактур является необязательным для налогоплательщиков НДС;

- форма счета-фактуры может подписываться не самими предпринимателями, а лицами, имеющими на это соответствующие полномочия;

- начисление НДС при продаже недвижимости исчисляется на тот момент, когда объект непосредственно передается новому собственнику;

- внесены изменения в правила, касающиеся суммовых и курсовых разниц, которые объединяются общим термином «курсовые разницы»;

- отменено обязательство единовременного учета расходов на инвентарь и спецодежду;

- установлен порядок, по которому учитывается в стоимости имущество, полученное или переданное безвозмездно (его рыночная стоимость может быть списана в расходы);

- исключен из налогового учета метод ЛИФО;

- уточнен вопрос о включении убытка от уступки права требования долга в категорию расходов (в 2018 году отрицательную разницу между полученным от продажи права требования долга доходом и ценой товара/услуги учитывают в расходах на дату, когда была совершена покупка).

Бланк счета-фактуры

Книги покупок и продаж

С августа 2018 года подлежат применению новые формы как журнала учета, так и книг приобретений и продаж.

В книге покупок произошли следующие изменения:

| 2-я графа | Появилась она под названием «Код вида операции». |

| 3-я графа | Касается номера и даты счета-фактуры продавца теперь вносится номер таможенной декларации либо номер с датой заявления относительно товароввоза и уплаты непрямых налогов в зависимости от страны, из которой ввозится товар. |

| 7-я графа | Предполагает внесение реквизитов документов, служащих подтверждением фактической уплаты НДС. |

| 11-я и 12-я графы | Касается сведений и деятельности посредников. |

| 14-я графа | Предназначена для наименования и кода валюты, заполнения которой требуется исключительно в тех случаях, когда покупка товаров происходит за иностранную валюту. Во всех остальных ситуациях она не заполняется, то есть остается пустой. |

Не обошлась без изменений и книга продаж. В частности, более нет необходимости вносить в нее корректировочные счета-фактуры, которые составляются продавцом, если происходит увеличение стоимости отгруженной продукции в пределах налогового периода, когда собственно отгрузка состоялась.

Кроме того, в бланк были добавлены такие графы:

| 1-я | Касается порядкового номера записи данных о счете-фактуре. |

| 2-я | Предусматривает запись кода вида операций. |

| 9-я и 10-я | В ней прописывается информация касательно посреднической деятельности. |

| 11-я | Указываются реквизиты документа, позволяющего убедиться в оплате счета-фактуры. |

| 12-я | Сюда вносится информация о наименовании и коде используемой иностранной валюты. |

| 13-я | Прописывается итоговая сумма продаж по счету-фактуре. |

Бланк журнала учета полученных и выставленных счетов-фактур

Требования к заполнению журнала счетов-фактур

Базовых требований, которых следует придерживаться, заполняя журнал учета счетов-фактур, достаточно мало. Одно из главных требований касается обязательного наличия нумерации страниц документа. Кроме того, он непременно должен быть прошит.

Компания, которая ведет учетный журнал, самостоятельно имеет право определять, за какой временной период будет происходить его формирование. Неведение данного документа не предусматривает никакой иной ответственности, кроме 50-рублевого штрафа в соответствии со 126-й статьей НК РФ.

Оговариваемые законом операции

Товар комитента и свой

Если посредник действует в одно и то же время и как комиссионер (агент), и поставщик, то приобретателю выставляется счет на полный товарный объем. При этом в роли продавца посредник указывает непосредственно себя, несмотря на то, что там присутствует также товар принципала.

https://www.youtube.com/watch?v=wxfEzHKrz3o

В этом перевыставленном счете находит отражение уже исключительно тот товар, собственником которого является комитент. Регистрация требуется в книге продаж принципала и в журнале посредника.

Для комитента (принципала)

При закупке товара посредником лично от себя для принципала выставление счета поставщиком осуществляется на имя посредника. Регистрация должна быть произведена в посредническом журнале, в его книге приобретений и книге продаж поставщика.

Сводные вариации

Допускается выставление посредником на имя принципала сводного счета-фактуры с включением туда товара, купленного у различных поставщиков. Точно также принципал может выставлять сводный счет-фактуру с включением товара, проданного нескольким покупателям.

После этого от посредника принципал получает данные относительно всех осуществленных продаж, а комитент, в свою очередь, выставляет общий счет на проданный объем товара. Регистрация данного общего счета производится в журнале посредника и книге продаж принципала.

При покупке для комитента товара посредником ему вручаются от поставщиков счета-фактуры. Эти выданные документы подлежат регистрации в журнале и книгах продаж поставщиков. После этого комитенту от посредника выставляется общий счет-фактура на купленный у всех продавцов товар. Регистрация данного совокупного счета осуществляется в журнале посредника и книге приобретений принципала.

Бывают случаи, когда посредник в один день получает от ряда покупателей предоплату за поставку в будущем товара, который принадлежит принципалу. При этом обязанностью посредника является выставление отдельных счетов по авансам каждому из клиентов. Данные счета должны пройти регистрацию в журнале и книгах покупок этих клиентов.

В дальнейшем принципалу приходит от посредника сообщение относительно всех авансов, и комитент выставляет общий счет по авансам, регистрируемый в журнале посредника и книге продаж принципала.

Бланк полученных счетов-фактур

Прочие ситуации и пути их решения

Нюансы для комиссионеров

Если комиссионеры осуществляют покупку каких-либо товаров от своего имени для комитентов, то заключение соглашения происходит между комиссионерами и продавцами. При предоставлении счета на покупку продукции от собственного имени на основании счетов от продавцов образец бланка комиссионера должен быть сохранен в журнале.

Важные моменты, которые должны учитываться комиссионером:

- на вознаграждения, получаемые им, должны быть предоставлены бланки комитентам (как собственно на вознаграждение, так и на товар);

- принятые от продавцов счета не подлежат регистрации в книге приобретений;

- выставленный комиссинером на имя комитентов счет отражается исключительно в отношении сумм, используемых в качестве вознаграждения для него;

- регистрироваться должны счета, составленные комитентами согласно сведениям, которые были получены от комиссионеров.

Посредническая деятельность

В число главных обязанностей посредника входит совершение операций от собственного имени за деньги, предоставленные поручителями, а также реализация действий не только за деньги поручителей, но и от их лица. Второй вариант предполагает выдачу счета либо от лица поручителей клиенту, либо от лица поставщика поручителям.

Реализовывать операции от имени посредников можно, если поручения выполняются согласно договорам комиссии, агентским контрактам, предусматривающим выполнение действий агентами от себя.

Упрощенная схема

Предприятия, работающие на УСН, в ряде случаев должны осуществлять выставление счетов-фактур и, как следствие, заполнять журнал их учета.

На протяжении 5-дневного срока компания, работающая по «упрощенке», сама себе выписывает счет-фактуру и производит его регистрацию в журнале.

Коррекция документов после сдачи

Действующее законодательство не прописывает обязательность сдачи откорректированного журнала учета в том случае, если он был сдан в ИФНС, после чего в нем обнаружились недочеты. Тем не менее, целесообразнее все-таки ошибки исправить и направить в ИФНС отредактированный вариант.

Допустим, посредником для заказчика был куплен товар, а впоследствии было обнаружен в его бухгалтерии, что журнал учета за второй квартал содержит неверные реквизиты полученного от продавца счета-фактуры. Сам журнал уже отправлен в налоговую инспекцию.

В таком случае бухгалтером в 1-й части журнала неверная запись аннулируется, и суммовые показатели указываются со знаком «минус». Следующая строка заполняется аналогично аннулированной и корректируется 12-я графа, в которой указывается верный номер счета. Стоимостные показатели сопровождаются знаком «минус».

Во второй части журнала неверная запись также аннулируются, но коррекции подвергается уже 4-я графа, в которой правится номер счета. При этом стоимостные показатели указываются с знаком «плюс», что служит подтверждением их достоверности.

Источник: http://buhuchetpro.ru/zhurnal-ucheta-schetov-faktur/

Кто сдает журнал учета полученных и выставленных счетов-фактур и другая полезная информация об этом документе

Налог на добавленную стоимость составляет значительную часть доходов бюджета страны.

К оформлению отчетных документов по НДС налогоплательщики относятся особенно внимательно, так как контролирующие органы могут проводить внезапные камеральные проверки в случае возникновения сомнений в верности и полноте уплаты налога.

При этом некоторые категории налогоплательщиков ведут и сдают в налоговые органы журнал учета счетов-фактур. Как его правильно вести, подробно расскажем в этой статье.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что это такое?

Журнал учета счетов-фактур – одна из форм отчетности по НДС, заполняемая и передаваемая в Налоговую Инспекцию лицами, осуществляющими посредническую деятельность от своего лица, агентами, комиссионерами, экспедиторами и застройщиками. Указанные лица не относятся к плательщикам данного налога. Форма налогообложения, используемая ими, при этом не имеет значения.

Как выглядит?

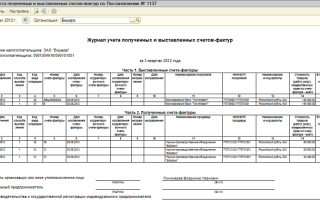

С 1 октября 2017 по Постановлению Правительства РФ №981 вступила в силу новая форма документа. Изменения ранее используемой версии оказались незначительными и коснулись лишь обозначения места подписи уполномоченного лица, который проставляет ее от лица индивидуального предпринимателя.

Документ состоит из следующих пунктов:

- В шапке указывается наименование.

- Наименование налогоплательщика, собственно, организации, которая заполняет данный журнал.

- ИНН/КПП.

- Номер квартала и год сдачи.

- Часть 1. Выставленные счета-фактуры. Раздел состоит из таблицы, которая включает в себя 19 граф. Информация вносится только в те, которые актуальны в каждом конкретном случае.

- Часть 2. Полученные счета-фактуры. Практически идентичен первой части, однако сюда вносится информация о счетах-фактурах от продавцов.

- Подпись руководителя или его уполномоченного лица.

- Место для подписи индивидуального предпринимателя.

- Реквизиты свидетельства о государственной регистрации ИП.

Цель заполнения и что учитывается в документе?

Цель ведения журнала учета счетов-фактур – регистрировать, сохранять и передавать в налоговые органы информацию о счетах-фактурах, которые посредники выставляют покупателям и получают от продавцов. При этом все сведения носят информативный характер и позволяют контролировать верность информации, предоставляемой плательщиками НДС.

https://www.youtube.com/watch?v=kVlA0A3itWc

Последние в свою очередь осуществляют вычеты и уплату налога в соответствии с отчетными документами, которые обязаны вести. Журнал служит для сверки данных и своевременного обнаружения неправильно рассчитанных сумм уплаченного НДС. В документе учитываются все полученные и выставленные счета-фактуры.

Отменен ли?

По Закону №81-ФЗ обязанность ведения данного документа отменили для всех плательщиков налога НДС, кроме посредников. За ними осталась также и необходимость ежеквартальной сдачи документа в налоговую даже в те периоды, когда данных для ведения учета не поступало.

Если за истекший отчетный период не было получено и выставлено счетов-фактур, журнал все равно нужно отправлять в налоговую инспекцию, заполнив шапку.

Кто ведет на предприятии?

Как и в случае с другими документами, ответственность за ведение журнала возлагается на плечи главного бухгалтера, а при его отсутствии – на лицо, назначенное ответственным по этой должности.

За несвоевременную сдачу журнала предусмотрены штрафные санкции в отношении организации в размере 10 000 рублей.

Закон не запрещает вести журнал учета счет-фактур в бумажном виде. Однако подавать его в налоговую инспекцию можно только в электронном виде. Поэтому разумно сразу регистрировать все счета-фактуры в специальной форме.

Кто сдает?

Журнал учета счет-фактур обязаны сдавать все категории предпринимателей, в чью обязанность входит его ведение.

То есть, речь идет обо всех комиссионерах и посредниках, которые по закону имеют обязанность ведения данного журнала.

Сотрудники ИФНС при получении данной формы отчетности смогут проконтролировать соответствие сумм налоговых вычетов и уплаченных в бюджет в декларациях, полученных от плательщиков налога.

Правила

Порядок учета счетов-фактур в журнале регламентируется Правилами их ведения по Постановлению Правительства РФ от 02.12.2000 №914, которые действуют и в 2018 году.

Основными правилами можно выделить:

- Когда посредник выставляет счета-фактуры от собственного лица, они регистрируются в первой части журнала.

- Полученные счета-фактуры регистрируются во второй части журнала.

- Компании, не являющиеся плательщиками НДС или налоговыми агентами, обязаны сдавать журнал в ИФНС не позднее 20 числа месяца, следующего за отчетным кварталом.

Как заполняется: пошаговая инструкция

Порядок заполнения журнала следующий:

- Указывается наименование организации, которая ведет журнал.

- Указываются ее ИНН и КПП.

- Заполняют номер отчетного квартала и год сдачи.

- Далее заполняют информацию о выданных и полученных счетах-фактурах.

Часть 1

Данная часть состоит из таблицы из 19 граф, которые выделены для регистрации сведений о дате формирования выданного документа, его выставлении, наименовании организации-получателя, стоимости услуг, и сумме выделенного НДС. Отдельно выделяются графы для указания корректировочного счета-фактуры и разницы в ранее указанных суммах. В девятой графе указываются сведения из счетов-фактур, полученных от продавцов.

Часть 2

Вторая часть идентична первой, отличие лишь в наименовании девятой графы, которая называется «Сведения о посреднической деятельности, указываемые комиссионером, состоящие из наименования субкомиссионера, его ИНН/КПП, код типа сделки».

Пример заполнения:

ООО «Электрощит» (форма налогообложения ОСНО) работает по договору организации погрузочно-разгрузочных работ с ООО «Трент» (Упрощенная система налогообложения).

ООО «Электрощит» заказало 01.02.2018 г. ООО «Трент» организовать установку оборудования с вознаграждением за работу в размере 21500 рублей (без НДС). ООО «Трент» выполнило заказ через ООО «Альянс», сумма договора составила 187000 рублей, в том числе НДС 28525,42 рублей.

Учет ведется следующим образом:

ООО «Альянс» выставляет ООО «Трент» счет-фактуру авансовый, акт выполненных работ и счет-фактуру на сумму 187000 рублей, в том числе НДС 28525, 42 рублей. ООО «Трент» перевыставляет счет-фактуру и акт выполненных работ ООО «Электрощит» на сумму 187000 рублей, в том числе НДС 28525,42 рублей.

Затем составляет акт посреднических услуг на сумму 21500 рублей (без НДС). К нему прилагается отчет о проделанной работе, а также копии первичной документации от ООО «Альянс».

Журнал заполняется следующим образом:

В первой части вносится:

- Графа 1 – номер записи.

- Графа 2 – указывается дата выставления.

- Графа 3 – 01.

- Графа 4 – номер и дата счета-фактуры.

- Графы 5,6,7 в данном случае остаются незаполненными, так как исправлений не было.

- Графа 8 – ООО «Электрощит».

- Графа 9 – ИНН/КПП покупателя.

- Графа 10 – ООО «Альянс».

- Графа 11 – ИНН/КПП продавца.

- Графа 12 – Номер и дата счета-фактуры, полученного от продавца.

- Графа 13 – Рубль 643.

- Графа 14 – 187 000 рублей.

- Графа 15 – 28525,42 рублей.

Графы 16,17,18,19 остаются незаполненными.

Во вторую часть сведения вносятся следующим образом:

- Дата получения счета-фактуры.

- Код вида операции – 01.

- Номер и дата счета фактуры.

- Наименование продавца – ООО «Альянс».

- ИНН/КПП продавца.

- Код вида сделки – 1.

- Наименование и код валюты – Рубль 643.

- Стоимость услуг – 187000 рублей.

- Сумма НДС – 28525,42 рублей.

Как отражаются в декларации внесенные сведения?

Поскольку журнал ведется ограниченным кругом лиц, они обязаны вносить сведения из журнала учета счет-фактур в раздел 10 и 11 Налоговой Декларации по НДС.

Нужно ли заверять?

Заверение производится в зависимости от формы ведения журнала. Если он заполняется на бумажном носителе, то в конце отчетного периода его необходимо пронумеровать, прошнуровать и заверить подписью и печатью руководителя организации.

При ведении в электронном виде до 20 числа месяца, следующего за отчетным, требуется предоставить руководителю или уполномоченному лицу на подписание электронной подписью. Данный порядок регламентирован пунктом 3 приложения 2 к постановлению Правительства РФ от 26.12.2011 №1137.

В какие сроки подавать в налоговую?

Сдача журнала учета счетов-фактур производится в срок не позднее 20-го числа месяца, следующего за отчетным кварталом. При этом используются телекоммуникационные каналы спецоператоров, личная подача не предусмотрена.

Как быть, если не попала в документ?

Нередко возникают ситуации, когда счет-фактура не попадает в журнал учета. Действия в данной ситуации зависят от того, по какой причине он не был отражен своевременно:

- Счет-фактура поступил после сдачи журнала и декларации.

- Счет-фактура поступил до сдачи журнала и декларации в ИФНС, однако по ошибке не был отражен.

Действовать в первой ситуации следует как обычно, то есть отобразить полученный счет-фактуру в текущем квартале, указав фактический день его получения.

Во второй ситуации следует включить данный счет-фактуру в журнал за истекший отчетный период и подшить его вместе с остальными. Подавать уточненную отчетность нет необходимости, так как это не предусмотрено законодательством.

Однако корректировочную декларацию все же можно отправить, чтобы избежать сложностей с ФНС в дальнейшем.

Сроки хранения на предприятии

Данный документ необходимо хранить вместе с первичной документацией в течение четырех полных лет. Отсчет осуществляется с момента последней записи в документе.

Кроме того, организация обязана хранить счета-фактуры, а также подтверждения операторов электронного документооборота.

Срок устанавливается такой же, как и для журнала, так как эти документы являются подтверждением содержащихся в нем сведений, а также доказательством факта сдачи отчетности в Налоговую Инспекцию.

Заключение

Ведение журнала учета счетов-фактур является обязанностью ограниченного круга лиц и необходимо для контроля за отчетностью плательщиков НДС, которые, в свою очередь, предоставляют полную информацию в книге покупок и продаж.

Источник: http://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/zhurnal-ucheta.html

Книга покупок и продаж — что это такое, НДС, в 1С, формирование, срок хранения

Что собой представляет Книга покупок и продаж, какое ее назначение и перед кем возникает обязательство ее формировать, а также каких правил стоит придерживаться при ее заполнении?

Сведения о такой отчетности пригодятся не только юридическим лицам, но и индивидуальным предпринимателям, которые уплачивают НДС.

Для того чтобы Книгу покупок и продаж вести правильно, стоит знать определенные правила, указанные в нормативной документации Российской Федерации.

Но все ли лица, что ведут предпринимательскую деятельность, должны заполнять такой документ? В каких случаях он необходим, что в него входит и нужно ли сшивать книгу?

Общие сведения ↑

Сначала разберемся, что такое Книга покупок и книга продаж, когда и зачем используется. Перечислим основные законодательные акты, которыми регулируется порядок составления отчетности такого типа.

Определения

Если в такой документ не будет включен счет-фактура, по которому нужно платить НДС, то фирма понесет ответственность в виде штрафа.

Кто ведет отчет?

Книга продаж ведется:

| Плательщиками НДС | В том числе и теми, что не должны уплачивать налоги в соответствии со ст. 145 НК |

| Налоговыми агентами по НДС | Даже если они работают на специальном режиме (УСН, ЕНВД) |

Книга покупок ведется всеми налогоплательщики НДС, кроме таких лиц:

- что освобождены от обязательств плательщиков НДС;

- которые ведут операции, что не облагаются данным видом налога, даже в тех случаях, когда место продажи располагается за пределами страны.

Книга покупок и продаж ведется компаниями или ИП, что платят налоги в соответствии с ОСНО для расчета сумм налога на добавленную стоимость, которые начислены и принимаются к вычетам.

Для чего нужна книга?

Продавцам она необходима, чтобы осуществлять регистрацию счетов-фактур, лент кассовых устройств, бланков строгой отчетности, что составляются в хронологическом порядке в определенном налоговом периоде:

- при осуществлении операций, что облагаются налогом;

- при совершении операций, по которым не возникает обязательства уплачивать НДС.

То есть, такие книги используются исключительно в целях использования налогового вычета по налогу на добавленную стоимость, а также оформления отчетов по такому виду налога. А значит, такие документы нужны для осуществления налогового учета.

Действующая нормативная база

Книга может вестись в электронном формате. В таком случае в конце налогового периода (не позже 20 числа по его окончанию) необходимо распечатать книгу покупок и продаж, пронумеровать страницы.

Правила ведения документа утверждено нормативным актом от 26 декабря 2011 года № 1137, в соответствии с которым происходит регистрация:

- счетов-фактур, что составляются фирмами при необходимости исчислить НДС;

- контрольных лент кассовых машин, что составляются при увеличении цены отгруженного товара;

- счетов, которые являются основанием для принятия НДС к вычету, при восстановлении НДС (ст. 170 п. 3 НК);

- справок-расчетов, когда восстанавливается налог (ст. 171 п. 6 НК);

- счетов, составленных налоговым агентом.

Регистрацию можно осуществлять как каждый день, так и раз в квартал – выбор остается за плательщиком.

Стоит ориентироваться на такие документы, в которых отражено порядок ведения учета:

Особенности формирования книги покупок и книги продаж ↑

Если на фирме было передано нематериальные активы, права на имущественные объекты, что закреплено вложениями в уставные капиталы, сопроводительную документацию стоит отражать в книге покупок.

https://www.youtube.com/watch?v=Cx0BAr5UEzU

Документ заполняется руководством компании или назначенными лицами. Если предприятие покупает товар по импорту, то НДС ей платит таможенная инстанция.

В книге стоит регистрировать документы, которыми оформляют передачу в уставные капиталы имущественных объектов, прав, нематериального актива.

При получении средств (полностью или частично) в счет ожидающейся поставки, плательщик фиксирует счета-фактуры, которые регистрируют в книге продаж в момент отгрузки продукции. При этом отражается сумма НДС.

Командировочные затраты регистрируются. Основание для этого – бланки строгой отчетности, что прилагаются к отчетной документации по служебным командировкам, где отдельными строками выделяется НДС.

Регистрировать счет-фактуру не нужно в таких ситуациях:

- если осуществляется безвозмездная передача покупателям продукции, работ;

- если продукция передается от комитентов для продажи комиссионерам;

- если совершается сделка купли-продажи акций, иностранной валюты брокерами.

Формирование книги за прошедший период начинается после сверки с контрагентами и проверки, все ли счета плательщик внес в систему.

Из чего состоит документ?

Оформление журналов осуществляется на титульной странице, где отражают:

- Название предприятия.

- ИНН.

- Сроки ведения документа.

Далее заполняют 12 граф в таблице книги покупок (второй лист). Стоит указать:

- номер документа;

- дату, когда книга составляется;

- номер счетов-фактур;

- дату, когда оплачено товар в соответствии с платежной документацией;

- дату, когда продукция принята на учет;

- название продавца, его ИНН и КПП;

- страну, в которой произведен товар (если это РФ, то так и пропишите это, если иное государство, то стоит указывать номера таможенных деклараций);

- средства за приобретенный товар, учитывая НДС;

- ставку налога;

- сумму продукции без налога и величину НДС.

Далее ставится подпись. Книга продаж имеет 9 пунктов, в которых прописывается:

- Дата, номер выставленных счетов-фактур.

- Название организации, ИНН, КПП.

- Дата, когда произведено оплату.

- Стоимость продукции.

- Ставка.

- Сумма приобретенного товара без учета налога на добавленную стоимость.

- Величина налога.

- Подведение итога.

- Подпись.

Какой срок хранения?

Хранить документы необходимо в течение срока, указанного в нормативных актах – ч. 3 статьи 6 и ч. 1 статьи 23 закона об архивном деле.

Это касается и документов, что могут подтвердить доходы и затраты. Все документы необходимы налоговым представителям для проведения контроля о соблюдении законов о налогах и сборах.

О сроках хранения документации упоминается и в Постановлении № 1137. В соответствии с таким документом Книга покупок и продаж, а также дополнительные листы, что формируются, должны храниться не меньше 4 лет с момента внесения последних записей.

Нужно ли прошивать книги?

Если в книге нет номеров страниц, то их необходимо проставить. Проверьте, чтобы не было пропущено ни одной страницы. Затем листы скрепляются. Как сшивать книгу? – Для этого стоит взять нитки и иголку.

Нельзя скреплять документ другими держателями. Концы нитей сшитой книги должны быть не слишком короткими, чтобы на них можно было приклеить лист бумаги таким образом, чтобы концы выглядывали.

Здесь же стоит поставить подпись руководителя, указать количество страниц и дату, когда документ сшито. Печать ставится так, чтобы ее часть находилась на листе, а часть – на самой книге.

Прошитый документ стоит заверить в налоговом органе и только после этого приступать к регистрации счетов в ней.

В том случае, когда документация велась в электронном формате, по истечению налогового периода распечатайте ее и сшейте аналогичным образом. Затем документ относится в отделение налоговой для проведения проверки.

Часто задаваемые вопросы ↑

Есть определенные нюансы, в которых стоит разобраться плательщикам НДС. К примеру, какие особенности заполнения книги в программе 1С, должны ли компании-упрощенцы вести такую документацию и как быть с восстановлением НДС.

Если документ заполняется в 1С

При создании книги продаж стоит ориентироваться на такой порядок:

- С помощью документа «Отражение продажи товара и услуг для налога на добавленную стоимость» формируются выданные счета, что не создавались в первичной документации. К примеру, реализацию в системы было отражено документом «Операция БУ и НУ», то есть не автоматически.

- Осуществление обработки – «Регистрация счета-фактуры на авансы».

- Реализация обработки «Регистрация счетов на суммовую разницу». Используется, если суммовая разница отражена как сумму, что связана с расчетом по оплате (ст. 162 НК).

- С помощью документа «Подтверждение нулевой ставки налога». Используется при продаже по ставке 0%.

- С помощью документа для формирования записей в книге. Данные затем попадут в книгу по продажам.

При формировании документации Книги покупок стоит руководствоваться таким порядком:

- С помощью документа, что отражает поступившие товары и услуги для налога, формируются счета, что не создавались в первичной документации.

- Документом для проведения регистрации оплаты поставщику НДС.

- Формирование документа для начисления налога по СМР осуществляется, если в квартале проводилось СМР своими силами.

- С помощью документа для регистрации оплаты налога в госказну.

- Документа для распределения налога по косвенным затратам.

- Осуществление восстановления НДС. Документ актуален при необходимости налог восстановить.

- С помощью документа для формирования записей.

Книга по купленным товарам – это отчетность, что должна формироваться, основываясь на факты отражения результата финансовой хозяйственной деятельности организации. Рассмотрим детальнее.

Зайти можно в главном меню, найдя закладку «Покупка», а далее – «Ведение книги покупок». Можно найти документ и на панели, где отражаются функции. Формировать книгу в 1С можно несколькими способами.

Записи, что основаны на документе «Поступление товара и услуг».

Заполняется закладка по счетам-фактурам так — ставится галочка «Предъявлены счета-фактуры», после чего будет активной информация счетов, коды вида и операции, а также появится возможность отразить вычет в книге.

Помните, что таким методом не получится создать отдельные документы по счетам-фактурам. Отражаются только их реквизиты.

Формирование записи по документу «Полученный счет-фактура».

- Создавать стоит с помощью документа «Поступление товара и услуг» — сначала он заполняется, а затем нажимается ссылка «Ввести счета-фактуры».

- Затем появляется документ, отражающий полеченные счета-фактуры, где стоит проставить номер и дату.

- Основание, коды вида осуществляемых операций, суммы будут скопированы из документа по поступившей продукции.

- Поставьте галочку «Отразить вычеты налога на добавленную стоимость.

- Вы увидите строку, что создается на основании полученных счетов-фактур.

При формировании записей в книге приобретений стоит выбрать соответствующий документ. Операция проводится в последний день отчетного периода.

Видео: Книга покупок и продаж в Небе

Заполняют, используя сведения документации о фактах покупок, что не попали в книгу. Доступ к документу – из журналов «Регламентные документы НДС», что располагаются там же, где и книга покупок.

Чтобы добавить какой-либо документ, стоит кликнуть на соответствующую кнопку, выбрать необходимое из списка. Чтобы осуществлялось автоматическое заполнение, стоит нажать «Заполнить». Появятся необходимые строки.

Такой документ стоит использовать, если не автоматизировано создание записей документом по поступлениям продукции или полученным счетам-фактурам. Иначе не возникнет оснований для заполнения «Формирование записи в книге покупок».

Как осуществляется сверка?

Налоговый орган проводит сверку всех данных. Если будет выявлено неточности и несоответствия в информации, отраженной контрагентами, которые станут свидетельством занижения сумм налога на добавленную стоимость, или завышения сумм к вычетам, то будет затребовано:

Плательщик получит требование о подаче пояснений, ответить на которое необходимо на протяжении 5 дней.

Чтобы не допустить этого, плательщики имеют возможность самостоятельно провести сверку с помощью специальных программ, например Контур НДС+ (Сверка).

Осуществляется анализ открытой информации о фирмах, с которыми вы сотрудничаете. Присвоенные статусы позволят определить, с какими компаниями могут возникать проблемы и нужно ли проводить сверку.

Вам стоит ввести данные о контрагенте, а сервис разошлет предложение об осуществлении сверок. Те результаты, что компания получит, можно будет обработать и исправить несоответствия до момента сдачи отчетности.

Нюансы при восстановлении НДС

Если изменяется стоимость товара, что был отгружен, прав на имущество, что переданы в сторону уменьшения, при уменьшении стоимости, количества вычету подлежит разница сумм налога, рассчитанного с учетом стоимости отгруженной продукции, прав на имущество, что передается.

Отражается ли возврат от покупателя в Книге покупок и книге продаж?

Если компания вынуждена восстанавливать НДС единовременно (в соответствии с нормами ст. 170 п. 3 НК), то счета-фактуры, которые являются основанием для принятия налога к вычетам, следует регистрировать в книге по продажам на размер налога, что восстанавливается.

Это стоит сделать в конце года на сумму налогов, что должна восстанавливаться в отчетном году.

Как вести книги при УСН?

Например, комиссионеры на УСН покупают товар от своего имени для комитентов. Правила оформления счетов-фактур комиссионером отражены в нормативном акте № 1137.

Такое лицо должно составлять для своих комитентов счета-фактуры по купленной продукции, основанием для чего служит счет-фактура, выставленный продавцом. Исключений для комиссионера нет.

Комитенты могут принимать входные налоги с цены товара к вычетам, основываясь на счета-фактуры, что составил комиссионер. Обязательства по ведению книги по покупкам и продажам не будет возникать.

При этом комиссионеры, что используют упрощенку и не выступают в качестве плательщиков НДС, должны вести журнал учета по полученным и выставленным счетам. Осуществляется также регистрация в нем документации, что поступила и оформлялась при выполнении роли посредника.

При регистрации сведений в книги, плательщики обязаны придерживаться установленного законодательства, при нарушении которого у налоговых структур возникнут дополнительные вопросы.

Поэтому придерживайтесь общих рекомендаций: регистрируйте счета, сшивайте книгу и храните ее по истечению налогового периода максимальные сроки.

Источник: http://buhonline24.ru/nalogi/kniga-pokupok-i-prodazh/