Можно ли обеспечительный платеж при усн включить в расходы

Условия договора аренды определяют порядок учета обеспечительного платежа в расходах арендатора и доходах арендодателя, применяющих упрощенную систему налогообложения.

На практике довольно распространена ситуация, когда арендодатель согласно договору аренды получает от арендатора обеспечительный платеж для обеспечения исполнения обязательств (п. 1 ст. 329, ст. 381.1 ГК РФ).

Рассмотрим нюансы бухгалтерского и налогового учета обеспечительного платежа у арендатора и арендодателя при применении ими УСН. Учет обеспечительного платежа у арендодателя Налоговый учет.

Если в договоре прописано условие возврата обеспечительного платежа после истечения срока аренды, то у арендодателя не возникает доходов, учитываемых при исчислении базы по «упрощенному» налогу. Такой вывод можно сделать из положений Налогового кодекса (подп. 2 п. 1 ст. 251, п. 1.1 ст. 346.15 НК РФ).

При этом в договоре с арендодателем 1 указано, что в конце срока его действия будет произведен возврат обеспечительного платежа фирме. А по договору с арендодателем 2 будет позднее произведен зачет обеспечительного платежа в счет арендной платы. Расчеты с арендодателем 1: ДЕБЕТ 76 субсчет «Обеспечительный платеж» КРЕДИТ 51 — 10 000 руб.

— произведен обеспечительный платеж в счет обеспечения обязательств по договору аренды; ДЕБЕТ 51 КРЕДИТ 76 субсчет «Обеспечительный платеж» — 10 000 руб. — произведен возврат обеспечительного платежа по окончании договора аренды. Расчеты с арендодателем 2: ДЕБЕТ 76 субсчет «Обеспечительный платеж» КРЕДИТ 51 — 15 000 руб. — произведен обеспечительный платеж в счет обеспечения обязательств по договору аренды; ДЕБЕТ 76 субсчет «Арендная плата» КРЕДИТ 76 субсчет «Обеспечительный платеж» — 15 000 руб.

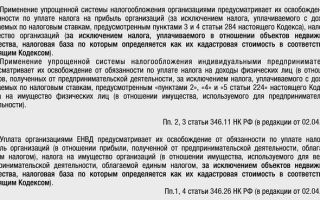

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу, связанному с порядком применения упрощенной системы налогообложения и сообщает, что согласно Положению о Министерстве финансов Российской Федерации, утвержденному постановлением Правительства Российской Федерации от 30 июня 2004 года № 329, и Регламенту Минфина России, утвержденному приказом Минфина России от 15 июня 2012 года № 82н, в Минфине России рассматриваются индивидуальные и коллективные обращения граждан и организаций по вопросам, находящимся в сфере ведения Минфина России. При этом в соответствии с Положением и Регламентом в Минфине России не рассматриваются по существу обращения по проведению экспертизы договоров, учредительных и иных документов организаций, а также по оценке конкретных хозяйственных ситуаций.

Банк экспертных заключений

При этом задатком признается денежная сумма, выдаваемая одной из договаривающихся сторон в счет причитающихся с нее по договору платежей другой стороне в доказательство заключения договора и в обеспечение его исполнения (пункт 1 статьи 380 ГК РФ).

На основании подпункта 2 пункта 1 статьи 251 Кодекса при определении налоговой базы не учитываются доходы в виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств.

Таким образом, при получении арендодателем от арендатора платежа (задатка) для обеспечения исполнения обязательств (в обеспечение заключения договора аренды) при условии возврата указанных сумм после истечения срока договора аренды у налогоплательщика-арендодателя не возникает доходов, учитываемых при исчислении налоговой базы по налогу, уплачиваемому в связи с применением УСН.

Обеспечительный платеж не учитывается в составе доходов «упрощенщика»

Данная норма применима и к сумме полученного обеспечительного платежа, поскольку такой платеж и залог имеют одну и ту же правовую природу. Так, в статье 381.1 ГК РФ установлено, что обеспечительный платеж вносится одной стороной договора в пользу другой стороны в обеспечение обязательств по данному договору.

А на основании статьи 334 НК РФ в силу залога кредитор по обеспеченному залогом обязательству (залогодержатель) имеет право в случае неисполнения или ненадлежащего исполнения должником этого обязательства получить удовлетворение из стоимости заложенного имущества.

Соответственно, обеспечительный платеж не учитывается в составе доходов при определении объекта налогообложения по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Важно

Ответ: Поскольку условиями договора не предусмотрена конкретная дата зачета обеспечительного платежа в счет платежей по арендной плате, то на весь период действия договора полученная сумма рассматривается в качестве платежа, выполняющего как обеспечительную, так и платежную функцию, поэтому Организации, применяющей УСН, следует включить сумму обеспечительного платежа в состав доходов, в момент поступления его на расчетный счет в январе 2016 г. Обоснование: В соответствии со ст. 346.15 НК РФ налогоплательщики, применяющие УСН, при определении объекта налогообложения в составе доходов учитывают доходы от реализации, определяемые в соответствии со ст. 249 НК РФ, и внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ. При определении объекта налогообложения в составе доходов не учитываются доходы, указанные в ст.

251 НК РФ. Согласно п. 1 ст.

О порядке учета обеспечительного платежа (задатка) при усн

Источник: http://advokat-na-donu.ru/mozhno-li-obespechitelnyj-platezh-pri-usn-vklyuchit-v-rashody/

Аренда склада: как на УСН принять обеспечительный платеж, чтобы не платить налоги

Фото: Ajintai/Shutterstock

Ольга Сумина, эксперт по вопросам бухгалтерского учета и налогообложения интернет-бухгалтерии «», рассказывает об особенностях приема обеспечительного платежа на УСН при аренде складского помещения и о том, как избежать налоговых выплат

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Сдавая дорогостоящее имущество в аренду, арендодатель хочет быть уверен, что арендатор будет не только своевременно выполнять свои обязательства, но и вернет имущество в надлежащем виде. Для этого в договорах аренды прописывают оплату обеспечительного платежа.

Согласно Гражданскому кодексу, обеспечительный платеж — это денежное обязательство, в том числе обязанность возместить убытки или уплатить неустойку, которое обеспечивается внесением денежных средств (ст. 381 ГК РФ). Обеспечительный платеж может взиматься как в сумме арендной платы за месяц, так и в фиксированном размере.

Однако если сумма платежа приравнена к ставке аренды, то в случае ее изменения сумму обеспечения нужно скорректировать. Сумма гарантийного взноса никак не влияет на условия его возврата, которые должны быть четко сформулированы в договоре. В будущем это поможет избежать конфликтных ситуаций между сторонами арендной сделки.

Платеж может возвращаться как в полном размере, так и покрывать ущерб арендодателя, нанесенный арендатором в период использования имущества.

От формулировки в договоре аренды условия о возврате обеспечительного платежа зависит его налогообложение.

Если платеж возвращается в полном размере, то он не является ни доходом в момент его получения, ни расходом в момент его возврата при расчете УСН. Возврат обеспечительного платежа не поименован в перечне расходов (п.1 ст. 346 НК РФ).

Иначе обстоит дело, если платеж засчитывается в оплату какого-либо месяца аренды или для покрытия ущерба, нанесенного арендатором. Тогда получение обеспечительного платежа признается авансом по договору и учитывается в доходах. В момент возврата арендатору необходимо будет произвести дохода на сумму возврата.

Если же платеж покрывает часть нанесенного ущерба, то сумма покрытия не признается доходом. В случае зачета обеспечительного платежа арендатору необходимо предоставить расчет суммы понесенного ущерба.

Не важно, что будет покрывать гарантийный взнос — арендный платеж или ущерб — необходимо составить Акт о зачете взаимных требований.

После истечения срока аренды договор может быть пролонгирован или расторгнут. В случае расторжения прежнего договора возвращать обеспечительный платеж не обязательно. Однако в новом договоре аренды нужно прописать, что оплаченный обеспечительный платеж засчитывается в счет обеспечения обязательств по текущему договору.

Нужно ли возвращать обеспечительный платеж арендатору, если вы решили продать склад?

Нет, не нужно. Смена собственника имущества не является основанием для расторжения договора аренды (п.1 ст. 617 ГК РФ). К новому собственнику переходят все права и обязанности по действующим договорам.

Однако арендатора необходимо уведомить о смене владельца имущества, предоставив новые реквизиты для оплаты.

Если нового владельца не устраивают текущие условия договора аренды, то прежнему собственнику следует расторгнуть свой договор аренды и вернуть обеспечительный платеж арендатору.

Источник: https://delovoymir.biz/arenda-sklada-kak-na-usn-prinyat-obespechitelnyy-platezh-chtob-ne-zaplatit-nalogi.html

Доходы не учитываемые при усн | Помощь Юриста

УСН 6 процентов многих бизнесменов притягивает своей простотой налогообложения. Так ли просто сэкономить, используя данный способ? Виды доходов, от которых зависит величина налоговой базы, и порядок их признания мы рассмотрим в нашей статье.

Методы учета принимаемых доходов в 2018 году на упрощенке Какие внереализационные доходы принимать при ставке налога 6%? Какие доходы не принимать при расчете налоговой базы? Кассовый способ учета доходов при упрощенной системе налогообложения: нюансы Методы учета принимаемых доходов в 2018 году на упрощенке Учитывать доходы упрощенцу нужно для соблюдения 2 целей:

- подсчета налоговой базы, авансов и налога к уплате по итогам года;

- контроля лимита доходов — в 2018 УСН 6 процентов можно применять, если доходы не превышают 150 млн руб.

Доходы, не учитываемые при усн

- Доходы, не связанные с предпринимательской деятельностью

- Доходы от продажи недвижимости и «упрощенный» налог

- Кредиты и займы: является ли доходом при УСН кредит, полученный займ, беспроцентный займ, возврат займа?

- Проценты по депозиту: как платить налог ИП на УСН?

- Облагаются ли налогом УСН полученный залог, задаток и обеспечительный платеж?

- Какие еще поступления не считаются доходом при УСН?

- Облагаются ли субсидии налогом при УСН?

- Законодательный фундамент: ссылки на законы и разъяснения ведомств

- Доходы, не связанные с предпринимательской деятельностью

- если доход получен физическим лицом и не связан с предпринимательством, «упрощенный» налог платить не нужно

Предприниматель несмотря на свой статус не перестает быть человеком и может получать доходы, не относящиеся к бизнесу.

Какие доходы признаются (учитываются) при усно?

В частности, в Постановлении ФАС Поволжского округа от 11 сентября 2007 г.

по делу N А65-28954/2006 суд принял сторону налогоплательщика, указав на то, что суммы обеспечения договоров, которые возвращаются обратно стороне по исполнении договора, не учитываются в составе доходной части налоговой базы по единому налогу в связи с применением упрощенного режима.

Если же суммы задатка утрачивают свою природу обеспечительного платежа, то они учитываются налогоплательщиком при налогообложении, на что, в частности, указывает Постановление ФАС Волго-Вятского округа от 2 декабря 2009 г.

Какие доходы не включаются в налоговую базу при усн?

Еще в 2006 г. в Решении ВАС РФ от 20 января 2006 г. N 4294/05 было четко указано, что организация, применяющая упрощенный режим налогообложения, должна учитывать в своей налоговой базе авансы, полученные по факту их поступления, то есть строго в соответствии с кассовым методом.В соответствии с пп. 2 п. 1 ст.

251 НК РФ не учитываются в качестве доходов залог или задаток. Напомним, что в соответствии с п. 1 ст.

329 Гражданского кодекса Российской Федерации (далее — ГК РФ) исполнение обязательств может обеспечиваться неустойкой, залогом, удержанием имущества должника, поручительством, банковской гарантией, задатком и другими способами, предусмотренными законом или договором.

Статья

ВажноНа практике нередко встречается ситуация, когда займодавец (кредитор) уступает право требования денег по договору займа новому кредитору. В этом случае имеет место уступка права требования задолженности по кредитному договору.

По правилам Налогового кодекса «упрощенцам» предписано определять налоговую базу в том же порядке, что и при налогообложении прибыли. То есть, с учетом доходов от реализации согласно статье 249 Налогового кодекса и внереализационных доходов согласно статье 250 Налогового кодекса.

Доходы, перечисленные в статье 251 Налогового кодекса, в расчет не принимаются (ст. 346.15 НК РФ). В статье 250 кодекса, в числе прочего, упомянуты доходы в виде штрафов, пеней и других санкций за нарушение договорных обязательств.

Здесь же говорится и о процентах, полученных по договорам займа, кредита, банковского вклада, ценным бумагам и другим долговым обязательствам (п. 3, 6 ст.

Какие доходы при усн за 2017 год можно не учитывать, а какие обязательно

В частности, их деятельность может включать:

- социальную поддержку и защиту граждан;

- благотворительную деятельность;

- деятельность в области содействия благотворительности и добровольчества.

Социально ориентированные НКО могут финансироваться за счет субсидий из федерального бюджета, а также региональных и местных бюджетов. По общему правилу при расчете «упрощенного» налога фирмы и предприниматели на УСН учитывают следующие доходы (п.

1 ст. 346.15 НК РФ):

- от реализации в соответствии со статьей 249 Налогового кодекса;

- внереализационные в соответствии со статьей 250 Налогового кодекса.

А вот доходы, указанные в статье 251 кодекса, в расчет не берутся.

Статья 251. доходы, не учитываемые при определении налоговой базы

- суммы процентов по договорам займа, кредита, банковского вклада, а также по ценным бумагам;

- списанную кредиторскую задолженность;

Источник: http://s-help.ru/dohody-ne-uchityvaemye-pri-usn/

Что не является доходом при УСН?

Цитата из книги Сергея Лукьяненко«Стеклянное море» (иллюстрация к книге)Материал о поступлениях, которые необходимо исключить при расчете «упрощенного» налога.

О том, как снизить «упрощенный» налог за счет взносов, больничных и т.д. — в теме «Уменьшение налога на сумму страховых взносов».

В данной же статье пойдет речь, как не насчитать лишнего и правильно учесть все исключительные случаи.

Доходы, не связанные с предпринимательской деятельностью

- если доход получен физическим лицом и не связан с предпринимательством, «упрощенный» налог платить не нужно

Предприниматель несмотря на свой статус не перестает быть человеком и может получать доходы, не относящиеся к бизнесу.

Например, Иванов И.И. продал жилую квартиру. Несмотря на то, что Иванов является предпринимателем, полученные от продажи жилья деньги ¬не имеют отношения к его предпринимательской деятельности. Иванов также может устроиться на работу наемным сотрудником – и его зарплата также не будет иметь отношение к его статусу ИП.

В указанных случаях предприниматели платят НДФЛ — налог на доходы физических лиц, как обычные граждане.

Доходы от продажи недвижимости и «упрощенный» налог

- если недвижимость не используется в коммерческой деятельности и была приобретена до того момента, как получен статус ИП, доход от продажи можно не учитывать в рамках УСН

Если недвижимость была приобретена для личного пользования, ее продажа – это не предпринимательская деятельность.

Коммерческая недвижимость, расходы на покупку которой не были учтены при УСН, и если к моменту продажи она не используется в бизнесе – также может быть исключена из налогообложения при УСН. Так считает Минфин и ФНС. В этом случае доход от продажи будет попадать под НДФЛ, и будет возможность воспользоваться льготами по НДФЛ (при их наличии).

Со льготами стоит быть «на стороже». В судебной практике есть случаи, когда при продаже коммерческих площадей, которые незадолго до этого использовались в бизнесе, в применении НДФЛ и льгот отказывали, начисляя УСН. Однако есть и противоположенные решения судов (см. «Законодательный фундамент» после статьи).

Если вам наоборот выгодно, чтобы средства от продажи были учтены в доходах по УСН, — недвижимость должна использоваться в бизнесе.

Также лучше внести в ЕГРИП соответствующий вид деятельности (по реализации недвижимого имущества и по доходам, которые приносит недвижимость).

Кроме того, заранее проверьте: доходы от продажи могут стать причиной потери права применять УСН, если превысят установленный для спецрежима лимит.

Кредиты и займы: является ли доходом при УСН кредит, полученный займ, беспроцентный займ, возврат займа?

- денежные средства и имущество, полученные по кредитному договору и договору займа, не являются доходом при УСН (это не касается платы за заемные средства (процентов, — о них ниже), речь идет только о самих заемных средствах, т.е. основной долг по кредиту / займу – это не доход)

Полученные предпринимателем ссуды, а также поступления в счет погашения долга (т.е. когда займ выдавал ИП и теперь получил средства обратно) – не являются доходами при УСН.

В том числе, не является доходом и полученный беспроцентный займ.

Полученные проценты – облагаются налогом в общем порядке.

Кроме того, если ИП получил кредит или займ по ставке ниже, чем:

- 2/3 ставки рефинансирования ЦБ (с 14.09.2012 ставка рефинансирования составляет 8,25%) – для ссуды в рублях,

- 9% годовых – для ссуды в валюте,

это считается экономией на процентах, не облагается в рамках УСН, но попадает под ставку 35% НДФЛ. ИП на УСН платит в этом случае НДФЛ с полученной «выгоды».

Пример. ИП Иванов на УСН получил займ от ООО «Ромашка» под 5% годовых. Экономия на согласно НК РФ составила сумму процентов, рассчитанных исходя из ставки 0,5% годовых (2/3 от 8,25% — это 5,5%, отнимаем 5%). С этой суммы ИП Иванов должен заплатить НДФЛ по ставке 35%, к доходам в рамках УСН она не относится.

Проценты по депозиту: как платить налог ИП на УСН?

- доходы ИП, облагаемые НДФЛ по ставке 35% (согл. п.2 ст. 224 НК РФ) не учитываются в целях УСН

В рамках УСН налог с полученных по депозиту (вкладу) процентов платится в общем порядке, но только с доходов в рамках ставок:

- ставка рефинансирования ЦБ + 5% годовых – для рублей (с 14.09.2012 ставка рефинансирования составляет 8,25%),

- 9% годовых – для валюты.

Если ставка депозита выше указанной величины, с «превышения» необходимо заплатить НДФЛ 35%.

Пример. ИП Иванов на УСН («доходы», 6%) заключил договор о размещении депозита по ставке 15% годовых. Доходы, получаемые из расчета ставки 13,25%, облагаются в рамках УСН налогом 6%. Доходы, получаемые из расчета ставки 1,75%, в рамках УСН налогообложению не подлежат, но с них ИП Иванов должен заплатить НДФЛ по ставке 35%.

Обратите внимание, ИП Иванов может легко разместить деньги во вклад как гражданин Иванов (без статуса ИП) и избежать всех трудностей с налогообложением.

Облагаются ли налогом полученный залог, задаток и обеспечительный платеж при УСН?

- в рамках УСН к доходам не относится получение залога, задатка или иного обеспечительного платежа от контрагентов.

Но как только эти суммы принимаются в счет погашения обязательств ¬– их необходимо учесть в доходах в дату проведения зачета / погашения обязательства (например, обеспечительный платеж по договору аренды – на дату зачета этой суммы в счет арендной платы).

Какие еще поступления не считаются доходом при УСН?

Посмотреть перечень: не учитываемые доходы при УСН (возврат денежных средств при УСН, НДС и прочее)

Поступления, которые при УСН не облагаются налогом в рамках спецрежима

- доходы ИП, облагаемые НДФЛ по ставке 35% (согл. п.2 ст. 224 НК РФ):

- выигрыши и призы стоимостью свыше 4 000 руб., полученные в мероприятиях, проводимых в рекламных целях;

- проценты, полученные из бюджета или внебюджетного фонда, которые причитаются налогоплательщику в случаях неправомерного списания налогов и прочих неверных действий ФНС и госорганов (полный перечень – ст. 78, 79, 176, 176.1 и 203 НК РФ);

- средства от ФСС – больничные, декретные и прочие выплаты соцстраха ИП и работникам;

- поступления от возврата бракованного товара;

- ошибочно возвращенные или ошибочно зачисленные контрагентом или банком средства;

- возврат средств:

- банком или контрагентом в связи с неверными реквизитами;

- излишне уплаченных налогов, возмещенного НДС;

- авансов и предоплаты (для УСН «доходы минус расходы» – только если ранее эти суммы не были учтены в расходах);

- задатка после участия в торгах;

если ИП – продавец на УСН выставил покупателю счет-фактуру и выделил НДС:

- сумма НДС продавцом должна быть перечислена в бюджет, но она не учитывается в доходах при УСН;

если ИП является агентом или комиссионером:

- поступления по агентским договорам и договорам комиссии, которые не относятся к агентскому или комиссионному вознаграждению;

если ИП совмещает несколько режимов налогообложения:

- поступления от деятельности, облагаемой ЕНВД, или переведенной на патентную систему налогообложения;

если ИП – арендодатель на УСН, арендатор произвел капремонт имущества:

- доходы в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором

- в случае, если произведенные улучшения получены безвозмездно – ФНС может посчитать капремонт полученным доходом, но ситуация спорная. Если это Ваше нелегкий случай, очень подробно можно прочесть на Гарант.Ру

Облагаются ли субсидии налогом при УСН?

- к доходам при УСН не относится полученное в рамках целевого финансирования имущество, но список, что именно относить к целевому финансированию, в НК РФ сильно ограничен.

К данному пункту в большинстве своем не относятся полученные ИП субсидии (исключение в некоторых случаях может быть для целевого финансирования на научные разработки и инновационную деятельность).

При этом для субсидий можно применить льготные правила учета доходов и расходов, которые могут в ряде случаев сократить налоговые затраты. Подробный материал, например, по субсидиям на открытие своего дела от Центра занятости можно прочесть на сайте субсидии-по-кредитам.рф.

Источник: https://xn—-7sbbglfctdartkggiohcjidi8b5gqk.xn--p1ai/chto-ne-yavlyaetsya-dohodom-pri-usn

Обеспечительный платеж на упрощенке

Когда договор предусматривает, что полученный обеспечительный платеж на упрощенке возвращают, то в доходы его не включайте. А если обеспечительный платеж засчитываете в счет оплаты договора, признайте его в доходах на дату зачета. Подробнее в статье.

https://www.youtube.com/watch?v=4ElbIB4Po0s

Минфин разъяснил, что обеспечительный платеж на упрощенке в составе доходов при упрощенке не учитывают (письмо от 17 декабря 2015 г. № 03-11-06/2/73977). Аргументы такие.

Когда рассчитывают упрощенный налог, в доходы не включают суммы, предусмотренные статьей 251 НК РФ (подп. 1 п. 1.1 ст. 346.15 НК РФ).

В их числе – залог или задаток, который компания получила в качестве обеспечения обязательств (подп. 2 п. 1 ст. 251 НК РФ). Обеспечительный платеж и залог имеют общую правовую природу.

Значит, указанную норму можно применить и к обеспечительному платежу. Ведь что он из себя представляет?

м

Согласно статье 381.1 ГК РФ, денежное обязательство, в том числе обязанность возместить убытки или уплатить неустойку в случае нарушения договора, можно обеспечить деньгами. Такую сумму называют обеспечительным платежом.

По договоренности одна сторона договора перечисляет его другой стороне. Он может обеспечить в том числе и обязательство, которое возникнет в будущем. Впоследствии обеспечительный платеж возвращают. Либо засчитывают в счет соответствующего обязательства.

Так что изначально для получателя – это не доход.

Например, компания может внести обеспечительный платеж на упрощенке по договору аренды. Или по предварительному договору купли-продажи построенной в будущем недвижимости.

Обеспечительный платеж на упрощенке: налоги

Статья 381.1 входит в главу 23 ГК РФ «Обеспечение исполнения обязательств», что роднит ее с рядом других обеспечительных мер (см. таблицу ниже). Исходя из этого, Минфин и сделал указанный вывод.

Какие суммы могут обеспечивать обязательства

Вид платежаОснование Залог П. 1 ст. 329 ГК РФ Поручительство Независимая гарантия Задаток Обеспечительный платеж В письмах от 17 декабря 2015 г. № 03-11-06/2/73977 и от 3 ноября 2015 г. № 03-03-06/2/63360 финансисты пояснили, что обеспечительный платеж на упрощенке по своей гражданско-правовой природе ближе к залогу, чем к задатку (ст. 380 ГК РФ). Но существенного значения для налогов это не имеет.

Так, в письме от 22 июня 2015 г. № 03-11-06/2/36071 финансисты сообщили, что задаток, который затем возвращают, при УСН в доходах не учитывают.

Его компания должна признать в доходах, только когда засчитывает в счет оплаты услуг в соответствии с договором. То же – и с обеспечительным платежом.

То есть когда становится ясно, что возвращать платеж не будут, его включают в доход на дату зачета.

Обеспечительный платеж на упрощенке: бухучет

Суммы, полученные в виде задатка, залога и т. д., доходами не признают. Их учитывают как кредиторскую задолженность, а не как выручку (п. 3, 12 ПБУ 9/99). И одновременно отражают на забалансовом счете 008 «Обеспечения обязательств и платежей полученные».

При расчете упрощенного налога платеж в доходах не учитывают.

Если впоследствии стороны засчитывают обеспечительный платеж в счет оплаты услуг, работ, товаров, его признают в обычных или в прочих доходах на дату зачета (п.5, 7 ПБУ 9/99).

В налоговом учете застройщик включит обеспечительный платеж в доходы 25 декабря 2017 года.

Источник: https://www.stroychet.ru/article/76743-qqq-16-m7-26-07-2016-obespechitelnyy-platej-na-uproshchenke-buhuchet-i-nalogovye-dohody

Доходы при упрощенной системе налогообложения

Независимо от выбранного объекта налогообложения установлен единый порядок учета доходов при упрощенной системе налогообложения.

Согласно ст. 346.15 Налогового кодекса РФ в состав доходов включаются:

— выручка от продажи товаров, работ, услуг, имущества и имущественных прав;

— внереализационные доходы.

Доходы признаются кассовым методом (п. 1 ст. 346.17 Налогового кодекса РФ). Это значит, что в день поступления денежных средств на счет в банке или в кассу организации, в момент получения имущества или имущественных прав бухгалтеру необходимо отразить соответствующую сумму дохода в Книге учета доходов и расходов.

Заметьте: при определении объекта налогообложения «упрощенным» налогом не учитываются доходы, предусмотренные ст. 251 Налогового кодекса РФ.

Кроме того, не учитываются в составе доходов доходы в виде полученных дивидендов, если их налогообложение произведено налоговым агентом в соответствии с положениями ст. ст. 214 и 275 Налогового кодекса РФ.

На какую дату признаются доходы при расчете налога, уплачиваемого в связи с применением упрощенной системы налогообложения? В соответствии с п. 1 ст. 346.

17 Налогового кодекса РФ датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Таким образом, организация, применяющая упрощенную систему налогообложения, должна учитывать доходы в момент поступления денежных средств от клиентов.

Дело в том, что упрощенная система налогообложения предусматривает кассовый метод признания доходов и расходов. То есть все деньги, которые поступили в кассу или на расчетный счет, признаются доходами на дату получения. Расход же возникает только после фактической оплаты затрат.

При этом Налоговый кодекс РФ не приравнивает кассовый метод при «упрощенке» к кассовому методу определения доходов и расходов для расчета налога на прибыль. Это связано с тем, что в ст. 346.17 гл. 26.2 «Упрощенная система налогообложения» Налогового кодекса РФ, посвященной определению момента признания доходов и расходов, нет прямой ссылки на ст. 273 гл. 25 Кодекса.

Именно она устанавливает порядок признания доходов и расходов по налогу на прибыль при кассовом методе. Поэтому применять правила ст. 273 Налогового кодекса РФ при работе на упрощенной системе налогообложения нельзя.

В какой же момент нужно включать в налоговую базу по «упрощенному» налогу доходы? Датой получения доходов признается день поступления денежных средств на счета в банках или в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом.

Доходы от реализации

Глава 26.

2 Налогового кодекса РФ для организаций и индивидуальных предпринимателей требует при определении доходов учитывать доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со ст.

249 Налогового кодекса РФ, и внереализационные доходы, определяемые в соответствии со ст. 250 Налогового кодекса РФ. А при определении объекта налогообложения организациями не учитывать доходы, предусмотренные ст. 251 Налогового кодекса РФ.

В тех случаях, когда в ст. ст. 249 и 250 имеются ссылки на другие статьи гл. 25 Налогового кодекса РФ, они применяются, если не противоречат другим положениям гл. 26.2 Налогового кодекса РФ.

Не учитываются в составе доходов полученные дивиденды, если с них удержаны налоги налоговыми агентами в соответствии со ст. ст. 214 и 275 Налогового кодекса РФ.

Так, согласно п. 1 ст. 346.15 Налогового кодекса РФ налогоплательщики, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации, определяемые в соответствии со ст. 249 Налогового кодекса РФ, и внереализационные доходы, определяемые в соответствии со ст. 250 Налогового кодекса РФ.

При определении объекта налогообложения не учитываются доходы, предусмотренные ст. 251 настоящего Налогового кодекса РФ.

Не учитываются в составе доходов доходы в виде полученных дивидендов, если их налогообложение произведено налоговым агентом в соответствии с положениями ст. ст. 214 и 275 Налогового кодекса РФ.

Таким образом, в том случае, если российская организация выплачивает дивиденды организации, применяющей упрощенную систему налогообложения, и при этом как налоговый агент исчисляет, удерживает и перечисляет с указанных сумм налог на прибыль организаций, организация — получатель дивидендов не учитывает данные денежные суммы в качестве доходов при определении налоговой базы по «упрощенному» налогу.

Доходы, полученные по договору мены

Источник: http://www.pnalog.ru/material/dohody-pri-uproshennoy-sisteme-nalogooblozheniya

Как организации на УСН не платить налог с полученного аванса | Вопросы и ответы

Поскольку организации, применяющие УСН, доходы и расходы определяют по кассовому методу, т.е. доход возникает при получении оплаты, то авансовые платежи, получаемые от арендодателей, включаются в состав доходов на дату поступления.

Однако, если из договора аренды исключить формулировку «аванс» или «предоплата», а предусмотреть перечисление арендатором обеспечительного платежа, то такие поступления не будут считаться доходом организаций на УСН.

Ведь обеспечительный платеж направлен, прежде всего, на возмещение ущерба, возмещение задолженности или отступных, в случае досрочного расторжения договора.Согласно письму Министерства финансов от 24.07.

2012 №03-11-06/2/94 задаток, полученный организацией, применяющей УСН, в состав доходов не включается, поскольку несет обеспечительную функцию.

м

Для того, чтобы избежать претензий со стороны налоговых органов, рекомендуем в договоре аренды сумму задатка указать отдельно от суммы арендной платы. В договоре описать случаи, в которых задаток будет учтен в качестве обеспечения ущерба:

- Возмещение понесенного ущерба

- Погашение задолженности

- Оплата в связи с досрочным расторжением договора и т.д.

В этом случае, у организации, являющейся плательщиком упрощенного налога, доход возникнет на момент удержания задатка, при возникновении соответствующих обстоятельств: ущерб, убытки, расторжение и проч.

Во избежание возможных претензий со стороны сотрудников налогового органа, следует документально подтвердить наступление такого случая: претензионное письмо, направленное арендатору, соглашение о досрочном расторжении договора и пр.

Этой же датой следует отразить сумму удержанной компенсации в Книге учета доходов и расходов.

При этом, следует принять во внимание следующие особенности:

- Если арендодатель не перечислил арендную плату в сроки, установленные договором аренды, то задаток засчитывается в счет арендной платы и включается в доходы организации. При этом, когда арендодатель перечислит арендную плату, то эта сумма будет считаться авансовым платежом за следующие месяцы и организация должна полученную сумму тоже учесть в составе доходов.

Для того, чтобы избежать повторного включения в доходы полученной суммы, можно составить дополнительное соглашение к договору, например, указать, что денежные средства направлены в качестве пополнения обеспечительного платежа.

- Если в договоре содержится условие, что задаток будет учтен в качестве арендной платы за последний месяц аренды, то сумма задатка должна быть включена в состав доходов в момент ее получения. Поскольку полученная сумма не несет обеспечительную функцию, а является, по сути, предоплатой по договору.

{module Article Suggestions}

Источник: https://paruscbp.ru/voprosi-i-otveti/kak-organizatsii-na-usn-ne-platit-nalog-s-poluchennogo-avansa.html