Акцизы

Порядок исчисления и уплаты акцизов регулируется главой 22 НК РФ.

В соответствии со статьей 179 НК РФ налогоплательщиками акцизов являются организации и индивидуальные предприниматели, совершающие операции, которые признаются объектом обложения акцизами, включая лиц, признаваемых плательщиками акцизов в связи с импортом и экспортом товаров. Глава 22 «Акцизы» НК РФ введена в действие с 1 января 2001 года Федеральным законом от 05.08.2000 № 118-ФЗ.

Операции, которые являются объектом налогообложения акцизами, перечислены в статье 182 НК РФ, операции, не признаваемые объектом налогообложения, — в статье 183 Кодекса.

Налоговая база определяется по каждому виду подакцизных товаров.

Товары, признаваемые подакцизными, перечислены в пункте 1 статьи 181 НК РФ. К подакцизным товарам относятся:

- спирт этиловый из всех видов сырья, за исключением спирта коньячного;

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде с объемной долей этилового спирта более 9%);

- алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяки, вино и иная пищевая продукция с объемной долей этилового спирта более 1,5%, за исключением виноматериалов);

- пиво;

- табачная продукция;

- легковые автомобили и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- прямогонный бензин.

Ставки акцизов для каждого вида подакцизных товаров установлены статьей 193 НК РФ.

Сумма акциза по подакцизным товарам, в отношении которых установлены твердые (специфические) налоговые ставки, исчисляется как произведение соответствующей налоговой ставки и налоговой базы, исчисленной в соответствии со статьями 187—191 НК РФ.

Сумма акциза по подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки (состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок), исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении и как соответствующая адвалорной (в процентах) налоговой ставке процентная доля максимальной розничной цены таких товаров.

Согласно статье 192 Налогового кодекса налоговым периодом признается календарный месяц.

В настоящей главе рассмотрен порядок представления и заполнения деклараций:

- по акцизам на подакцизные товары (за исключением табачных изделий);

- по акцизам на табачные изделия.

Декларация по акцизам на подакцизные товары, за исключением табачных изделий

Порядок представления декларации и уплаты акцизов

Источник: https://www.RNK.ru/article/126690-red-aktsizy

Декларация по акцизному налогу. Инструкция и пример заполнения

При поддержке: Вам продали некачественный товар и не отдают за него деньги? Ваши права защити общество по защите прав потребителей (ОЗПП) Ратира. На их сайте вы можете получить бесплатную консультацию юриста по поводу ваших действий в сложной правовой ситуации.

В предыдущих публикациях мы рассматривали вопросы, связанные с тем, кто в Украине должен платить акцизный налог и как его подсчитать в цене товара для составления отчетности по этому налогу.

Сегодня рассмотрим вопрос, связанный с заполнением декларации по акцизному налогу, субъектами хозяйствования розничной торговли, осуществляющий реализацию подакцизных товаров и на конкретном числовом примере заполним соответствующие разделы этой декларации.

С предыдущими статьями на тему акцизного налога вы можете ознакомиться по ссылкам:

Нормативный документ для заполнения декларации по акцизному налогу

Основным документом, который регламентирует составление и подачу декларации по акцизному налогу является приказ Министерства финансов Украины от 23 января 2015 года N 14, которым утвержден Порядок заполнения и представления декларации акцизного налога.

Общие вопросы заполнения декларации по акцизу

Декларация состоит из общей части, содержащей необходимые обязательные реквизиты плательщика, и шести разделов, составляемых плательщиками в зависимости от вида подакцизных товаров, приложений расчетов для исчисления суммы налога в зависимости от вида установленных ставок акцизного налога, а также раздела, который заполняется работниками Государственной фискальной службы Украины после подачи декларации.

В общей части Декларации плательщик указывает тип поданной декларации (отчетная, отчетная новая, уточняющая), отчетный (налоговый) период, за который подается декларация, а в случае уточнения показателей предыдущих отчетных периодов — также отчетный (налоговый) период, который уточняется.

https://www.youtube.com/watch?v=kt4L9tLq7ig

В Декларации указываются согласно регистрационным документам полное наименование и код ЕГРПОУ для юридического лица (обособленного подразделения), фамилия, имя, отчество, регистрационный номер учетной карточки налогоплательщика или серия и номер паспорта — для физического лица — плательщика налога.

Серию и номер паспорта отмечают физические лица, которые в силу своих религиозных убеждений отказываются от принятия регистрационного номера учетной карточки налогоплательщика и уведомили об этом соответствующий контролирующий орган и имеют отметку в паспорте о праве осуществлять любые платежи по серии и номеру паспорта.

Место осуществления деятельности отмечают субъекты хозяйствования розничной торговли, осуществляющие реализацию подакцизных товаров.

Декларация содержит наименование контролирующего органа, в который она подается, дату подачи, инициалы, фамилию, регистрационный номер учетной карточки налогоплательщика или серию и номер паспорта (для физических лиц, которые в силу своих религиозных убеждений отказываются от принятия регистрационного номера учетной карточки налогоплательщика и уведомили об этом соответствующий контролирующий орган и имеют отметку в паспорте о праве осуществлять любые платежи по серии и номеру паспорта) и подпись плательщика — физического лица или подписи должностных лиц плательщика, заверенные печатью плательщика (при наличии).

Все показатели в Декларации (кроме приложений) проставляются в гривнах без копеек с соответствующим округлением по общеустановленным правилам.

Если плательщик считает, что форма декларации увеличивает или уменьшает его налоговые обязательства вопреки нормам Кодекса, он имеет право отметить этот факт в приложении 9 к декларации.

Кто подписывает декларацию по акцизному налогу

Декларация по акцизному налогу подписывается:

- руководителем плательщика или уполномоченным лицом, а также лицом, отвечающим за ведение бухгалтерского учета и представление налоговой декларации в контролирующий орган;

- физическим лицом — плательщиком или его законным представителем.

Представление декларации в контролирующие органы

Декларация составляется и подается лицами, определенными статьей 212 раздела VI НКУ плательщиками акцизного налога.

Плательщики заполняют и подают разделы и приложения к Декларации только в отношении тех операций, которые они осуществляют и по которым у них возникают налоговые обязательства по уплате акцизного налога, о чем делается соответствующая отметка в колонке «Признак подачи» на последнем листе Декларации.

Если плательщик является одновременно плательщиком акцизного налога по различным видам хозяйственной деятельности в соответствии со статьей 212 Кодекса, то он подает одну Декларацию с соответствующими разделами и приложениями к ней.

Плательщик в соответствии с подпунктом 212.1.11 пункта 212.1 статьи 212 раздела VI НКУ — субъект хозяйствования розничной торговли, осуществляющий реализацию подакцизных товаров, заполняет и подает только раздел Ґ и приложение 6 к Декларации.

Плательщик, имеющий действующие (в том числе приостановленные) лицензии на право осуществления деятельности с подакцизной продукцией, подлежащей лицензированию в соответствии с законодательством, обязан подавать декларацию за каждый отчетный (налоговый) период независимо от того, осуществлял ли такой плательщик хозяйственную деятельность в этом периоде.

Способы подачи декларации по акцизному налогу

Декларация подается в контролирующий орган лично плательщиком или уполномоченным им лицом, или направляется по почте с уведомлением о вручении и с описью вложения, либо предоставляется средствами электронной связи в электронной форме с соблюдением условия относительно регистрации электронной подписи подотчетных лиц в порядке, определенном законодательством.

При направлении Декларации по почте плательщик обязан осуществить такую отправку в адрес соответствующего контролирующего органа не позднее, чем за десять дней до окончания предельного срока представления налоговой декларации.

Предельные сроки предоставления декларации по акцизному налогу

Декларация за отчетный (налоговый) период, равный календарному месяцу, подается плательщиком ежемесячно не позднее 20 числа следующего отчетного периода в контролирующий орган по месту регистрации такого плательщика. Местом регистрации плательщика, являющегося субъектом хозяйствования розничной торговли, который осуществляет реализацию подакцизных товаров, является местонахождение пункта продажи товаров.

Если последний день срока подачи декларации приходится на выходной или праздничный день, последним днем срока считается операционный (банковский) день, следующий за выходным или праздничным днем. Предельные сроки представления указанной декларации могут быть увеличены по правилам и на основаниях, предусмотренных НКУ.

Особенности заполнения декларации, субъектами хозяйствования розничной торговли, осуществляющими реализацию подакцизных товаров

Как мы уже выяснили, субъекты хозяйствования розничной торговли, осуществляющие реализацию подакцизных товаров, заполняет и подает только раздел Ґ и приложение 6 к Декларации.

В разделе Ґ они последовательно указывают:

- в первой колонке строк Ґ1.1 — Ґ1.11 указываются коды раздела и операций по розничной торговле подакцизными товарами, налогообложение которых предусмотрено разделом VI Кодекса;

- во второй колонке строк Ґ1.1 — Ґ1.11 отмечается перечень операций по розничной торговле подакцизными товарами, в результате которых у плательщика возникает налоговое обязательство по уплате акцизного налога;

- в третьей колонке строк Ґ1.1 — Ґ1.11 указываются коды показателя приложений, используемых для исчисления суммы акцизного налога с реализации субъектами хозяйствования розничной торговли подакцизных товаров, в том числе ликеро-водочной продукции, винодельческой продукции, других спиртовых дистиллятов, продуктов с содержанием спирта этилового 8,5 процента объемных единиц и более, пива, табака, табачных изделий, промышленных заменителей табака.

- в четвертой колонке строк Ґ1.1 — Ґ1.11 указываются исчисленные по форме согласно приложению 6 к Декларации суммы акцизного налога с реализации субъектами хозяйствования розничной торговли подакцизных товаров, в том числе ликеро-водочной продукции, винодельческой продукции, других спиртовых дистиллятов, продуктов с содержанием спирта этилового 8,5 процента объемных единиц и более, пива, табака, табачных изделий, промышленных заменителей табака.

В Приложении 6 «Расчет суммы акцизного налога с реализации субъектами хозяйствования розничной торговли подакцизных товаров» данные заполняются отдельно для каждого места осуществления реализации подакцизных товаров с обязательным указанием соответствующего кода ОКВЭД в следующем порядке:

1) в графе 2 «Вид товара» указывается название товара (продукции), который (которую) статьей 215 раздела VI Кодекса отнесены к подакцизным;

2) в графах 3, 4 «Стоимость (с налогом на добавленную стоимость) подакцизных товаров, реализованных в розничной торговой сети и в сети общественного питания» указывается:

- графа 3 — общая стоимость (с налогом на добавленную стоимость) реализованных подакцизных товаров в розничной торговой сети и в сети общественного питания потребителям независимо от формы расчетов;

- графа 4 — стоимость (с налогом на добавленную стоимость) реализованных подакцизных товаров в розничной торговой сети потребителям независимо от формы расчетов для их коммерческого использования, то есть для дальнейшей реализации конечным потребителям для их личного некоммерческого использования;

3) в графе 5 «Стоимость подакцизных товаров до налогообложения, грн (гр. 3 — гр. 4)» указывается разница между графами 3 и 4 этого расчета;

4) в графе 6 «Ставка налога, %» проставляется размер ставок акцизного налога в процентах, установленных подпунктом 215.3.10 пункта 215.3 статьи 215 раздела VI Кодекса;

5) в графе 7 «Сумма налогового обязательства, подлежащего уплате в бюджет, грн. (гр. 5 х гр. 6)» указывается сумма акцизного налога, определяемая путем умножения графы 5 на графу 6.

Пример заполнения декларации по акцизному налогу

Допустим, что СПД Петров имеет две точки, где он в розницу реализует подакцизные товар. Причем объем продаж в первой точке составляет 15 000 грн., из которых 10 000 грн. припадает на пиво, а 5 000 грн. на табачные изделия, а на второй точке общий объем реализации подакцизной продукции 20 000 грн., из которых 10 000 грн. составляет пиво и еще 10 000 грн. табачная продукция.

Пример заполнения декларации по акцизному налогу вы можете скачать по этой ссылке.

Источник: https://byhgalter.com/ru/deklaraciya-po-akciznomu-nalogu-instrukciya-i-primer-zapolneniya/

Декларирование акциза

С января 2017 г. плательщики, определенные ст. 212 Налогового кодекса, должны декларировать свои обязательства по акцизному налогу начиная с отчетного периода – декабря 2016 г. по новой форме декларации акцизного налога (далее – Декларация), утвержденной приказом № 841.

Следует отметить, что основные новации в формах отчетности касаются субъектов объектов хозяйствования розничной торговли, осуществляющих реализацию подакцизных товаров; оптовых поставщиков электрической энергии, производителей электрической энергии, имеющих лицензию на право осуществления предпринимательской деятельности по производству электрической энергии и продающих ее вне оптового рынка электрической энергии; лиц, реализующих горючее. Порядок заполнения Декларации разъяснен далее.

Новации, внесенные в Декларацию

На первой странице декларации в строке 5 добавлен новый вид плательщика в соответствии с пп. 212.1.15 п. 212.1 ст. 212 Налогового кодекса – «Лицо, реализующее горючее». При представлении таким лицом Декларации в указанной ячейке проставляется отметка «х».

Изменения в разделах Декларации

В разделах А и Б кода операции А10 «Объемы алкогольных напитков, для маркировки которых приобретались марки акцизного налога, которые были получены и потеряны плательщиком налога», Б8 «Объемы подакцизных товаров (продукции), для маркировки которых приобретались марки акцизного налога, которые были потеряны плательщиком налога» дополнен строками, предусматривающими их объемы отдельно для производимых (код операции А10.1, Б8.1) и для импортированных товаров (код операции А10.2, Б8.2).

В разделе В:

добавлен код операции В2 «Операции по реализации любых объемов горючего сверх объемов в соответствии с подпунктом 213.1.12 пункта 213.1 статьи 213 раздела VI Кодекса», где отмечают налоговые обязательства акцизного налога по реализации горючего, рассчитываемые по форме приложения 1¹;

увеличен перечень операций по корректировке налогового обязательства – В11.2 «на сумму акцизного налога, уплаченного с подакцизного сырья, которая использована при производстве горючего, согласно пункту 217.

6 статьи 217 раздела VI Кодекса», в которой отмечается уменьшение (корректировка) суммы налога на сумму акцизного налога, уплаченного с подакцизного сырья, использованного при производстве горючего.

При этом для каждого случая изготовления горючего с использованием подакцизного сырья представляется отдельный расчет согласно приложению 1 к Декларации (п. 5 раздела IV Порядка № 14);

в отличие от предыдущей редакции сумма налоговых обязательств заполняется по единому коду бюджетной классификации 14021900.

Кардинальные изменения произошли в разделе Д (бывший раздел Ґ). Теперь налоговые обязательства не нужно отражать в разрезе видов подакцизных товаров, они отражаются только в разрезе кодов ОКВЭД, указываемых в правой половине второй колонки «Раздел Д.

Налоговые обязательства по реализации субъектами хозяйствования розничной торговли подакцизных товаров».

Количество кодов ОКВЭД должно равняться количеству органов самоуправления, обслуживаемых одним контролирующим органом (например, ОГНИ), где зарегистрированы пункты продажи, а последняя цифра кода операции, отмечаемая в первой колонке, должна равняться количеству ОКВЭД.

В случае если один или несколько пунктов зарегистрированы в одном органе самоуправления, то отмечается один код ОКВЭД.

Приводим условный пример.

| Код операции | Раздел Д. Налоговые обязательства по реализации субъектами хозяйствования розничной торговли подакцизных товаров | Код показателя приложения | Сумма акцизного налога | |

| Д1 | Налоговые обязательства по коду органа местного самоуправления по ОКВЭД | х | ||

| Д1.1 | 1 Код органа местного самоуправления по ОКВЭДn | 520282400 | Д.6 (всего по разделам I, II) | 1 200 |

| Д1.2 | 1 Код органа местного самоуправления по ОКВЭДn | 520255000 | Д.6 (всего по разделам I, II) | 2 500 |

| Д1.3 | 1 Код органа местного самоуправления по ОКВЭДn | 520285600 | Д.6 (всего по разделам I, II) | 1 000 |

| n Количество строк может быть увеличено при подаче нескольких приложений 6 к декларации. |

Раздел Е также претерпел изменения. Отныне налоговые обязательства по акцизному налогу декларируются отдельно в разрезе реализованной электроэнергии для оптового поставщика электрической энергии и отдельно вне оптового рынка электрической энергии, а также операций, не являющихся объектом налогообложения.

Приложение 1 к Декларации

К Декларации в обязательном порядке подаются приложения, являющиеся неотъемлемой ее частью.

Приложение 1 является универсальным приложением, в котором осуществляется расчет налоговых обязательств по реализации и/или передаче в пределах одного предприятия, ввоз подакцизных товаров (продукции).

Он заполняется для всех подакцизных товаров, облагаемых по специфическим ставкам, а именно: алкогольных напитков (за исключением тех, где используется спирт), табачных изделий (кроме сигарет), горючего, транспортных средств.

Учитывая изменения, внесенные в форму декларации и Порядок ее заполнения и представления, рассмотрим на примерах расчет налоговых обязательств по форме приложения 1 к Декларации в зависимости от вида подакцизных товаров и заполнения соответствующих разделов Декларации.

Сначала приведем расчет налоговых обязательств по реализации горючего, при производстве которого в качестве сырья используют другие подакцизные товары, что является нововведением обновленной Декларации.

Приложение 1 дополнено графой 17 «Сумма акцизного налога, уплаченного с подакцизного сырья, использованного при производстве горючего, согласно пункту 217.6 статьи 217 Кодекса (грн) (округление до двух знаков после запятой)». Эта графа заполняется только производителями горючего в случае подачи ими расчета к разделу В по коду операции В11.

2 «сумма акцизного налога, уплаченного с подакцизного сырья, использованного при производстве горючего, согласно пункту 217.6 статьи 217 раздела VI Кодекса».

Такой расчет осуществляется отдельно для каждого случая производства горючего, при котором используются в качестве сырья другие подакцизные товары, и прилагается к Декларации, в которой указываются суммированные суммы «Всего» по всем таким расчетам одной суммой.

Применение этой нормы рассмотрим на примере 1.

Пример (условно)

ООО «Г» реализовало в декабре 2016 г.

смесевое топливо (с содержанием не менее 5 % биоэтанола или этил-трет-бутилового эфира) в количестве 15 000 л, при производстве которого была использована подакцизная продукция: бензины А-92 – 10 500 , биоэтанол – 750 , смеси ароматических углеводородов – 750 , антидетонаторы – 2 250 л и другие эфироспирты – 750 л. (Обращаем внимание, что соотношение объемов горючего взято условно).

Ставки акцизного налога на указанные подакцизные товары установлены ст. 215 Налогового кодекса за 1 000 л, приведенные к t 15 °C, которые за декабрь 2016 г. составляли:

смесевые бензины – 171,5 евро;

бензины А-92 – 171,5 евро;

смеси ароматических углеводородов – 171,5 евро;

антидетонаторы – 171,5 евро;

другие эфироспирты – 171,5 евро;

биоэтанол – 0 грн за 1 л 100 % спирта.

Налоговые обязательства по этой операции рассчитываются по официальному курсу гривни к иностранной валюте, установленному Нацбанком Украины, действовавшему на первый день квартала, то есть на 01.10.2016 г. – 29,0757 грн.

В графах 2 и 3 в обеих строках указываются код и описание товара согласно УКТ ВЭД, для производителей горючего графа 4 не заполняется, в графе 5 для биоэтанола отмечается содержание спирта (99 %), для горючего, поскольку ставка установлена на 1 000 л, проставляется «1 000», в графе 6 – количественная единица измерения, по которой ведется учет товара (продукции) у плательщика, это могут быть «тыс. л», «литры», «кг», «тонны» (в нашем случае «литры»), а вот в графе 7 указывается единица измерения для горючего только в «1 000 литров, приведенных к t 15 °C». Следует отметить, что в этом условном примере объемы горючего считаются приведенными к t15 °C.

В графе 8 отражаются объемы подакцизных товаров по единицам измерения, указанным в графе 6; в графе 9 указываются эти же объемы для биоэтанола – переведены в литры 100-процентного спирта, для горючего – в тыс. л, приведенных к t 15 °C, так как объемы, указанные в графе 9, являются базой налогообложения.

В графе 12 указывается ставка акцизного налога, установленная Налоговым кодексом, а в графе 14 – ставка акцизного налога на единицу продукции. В таком случае на 1 л горючего и биоэтанола (для горючего – 171,5:1 000 = 0,1715 евро, для биоэтанола – 0,00 грн).

В графе 16 рассчитывается сумма акцизного налога для оборотов изготовленного и реализованного горючего (гр. 9 × гр.

12 × курс евро) и указывается в гривнях с округлением до двух знаков после запятой, а итоговая строка – в гривнях без копеек.

В указанном условном примере это смесевое топливо (с содержанием не менее 5 % биоэтанола или этил-трет-бутилового эфира) в количестве 15 000 л (15 × гр. 12 × курс евро = 15 × × 171,5 × 29,0757 = 74 797,24 грн).

В графе 17 рассчитывается сумма акцизного налога, уплаченного с подакцизного сырья, которая использована при производстве горючего, исходя из объемов реализации продукции (графа 9) и установленной ставки акцизного налога (графа 12).

Если ставка установлена в евро, то это произведение умножаем на официальный курс гривни к евро.

Для указанного случая бензины А-92 – 10,5000 × 171,5 × 29,0757 = 52 358,07 грн, биоэтанол – 0 грн, смеси ароматических углеводородов – 0,7500 × 171,5 × 29,0757 = 3739,86 грн, антидетонаторы – 2,2500 × 171,5 × 29,0757 = 11 219,58 грн и другие эфироспирты – 0,7500 × × 171,5 × 29,0757 = 3 739,86 грн.

В итоговой строке «Сумма налоговых обязательств, подлежащей уплате в бюджет» указывается сумма налогового обязательства, определяемая путем сравнения исчисленных сумм налога, начисленного при реализации произведенного горючего и уплаченного с подакцизного сырья, использованного при его производстве, и к начислению принимается сумма, имеющая меньшее значение.

Таким образом, в указанном примере сумма акцизного налога с произведенного и реализованного горючего составляет 74 797,24 грн, а сумма акцизного налога с горючего, использованного в качестве сырья – 71 057,36 грн, в строке «Всего налоговых обязательств» отмечается сумма, которая меньше 71 057,37 грн.

Сумма налоговых обязательств по сумме акцизного налога, уплаченного с подакцизного сырья, которая использована при производстве топлива, рассчитывается в разделе В Декларации по коду операции В11.2, что отмечается в верхнем левом углу:

Итоговая сумма акцизного налога, уплаченного с подакцизного сырья, использованного при производстве горючего, отмечается в колонке 4 раздела В Декларации по коду операции В11.2.

| Код операции | Раздел В. Налоговые обязательства по реализации горючего | Код показателя приложения | Сумма акцизного налога |

| В1 | Операции по реализации производимого в Украине горючего, подтвержденные зарегистрированными акцизными накладными в Едином реестре акцизных накладных (подпункт 213.1.1 пункта 213.1 статьи 213 | Д.1 (к. 16) | 74 797 |

| В11 | Корректировка налогового обязательства, в том числе: | х | |

| В11.1 | на сумму акцизного налога с возвращенных (ой) подакцизных товаров (продукции) плательщику налога согласно пункту 217.5 статьи 217 раздела VI Кодекса | Д.1 (к. 16) | |

| В11.2 | на сумму акцизного налога, уплаченного с подакцизного сырья, использованного при производстве горючего, согласно пункту 217.6 статьи 217 раздела VI Кодекса | Д.1 (к. 17) | 71 057 |

Приложение 11 к Декларации

Внесение изменений в форму Декларации и Порядок ее заполнения и представления предусматривает заполнение и представление приложения 11 «Расчет суммы акцизного налога с реализации горючего в соответствии с подпунктом 213.1.12 пункта 213.1 статьи 213 Кодекса» Декларации.

Подпунктом 213.1.12 п. 213.1 ст.

213 Налогового кодекса предусмотрено, что объектом налогообложения является реализация любых объемов горючего сверх объемов, полученных от других плательщиков акцизного налога и произведенных в Украине, реализация которых является объектом налогообложения в соответствии с пп. 213.1.1 вышеуказанного пункта, что подтверждено зарегистрированными акцизными накладными в ЕРАН, и ввозимые (импортируемые) на таможенную территорию Украины, что подтверждается надлежащим образом оформленной таможенной декларацией.

Приложение 11 представляется ежемесячно плательщиками акцизного налога с реализации горючего (в том числе производителями горючего) независимо от того, осуществляли ли такие плательщики хозяйственную деятельность в отчетном периоде.

В этом приложении плательщик отражает движение горючего и определяет сумму уплаты средств на электронный счет.

На первый взгляд приложение сложное, но попробуем разобраться с указанными изменениями. Рассмотрим порядок заполнения приложения 11 и узнаем, чего ждать от новаций.

Приложение 11 можно условно разделить на три блока. Первый блок – оборот горючего, второй – пополнение остатков горючего, третий – оборот денежных средств, уплаченных на электронный счет.

Первый блок. В этом блоке ведется учет горючего, имеющегося на начало отчетного периода, полученного и выданного в отчетном периоде в соответствии с акцизными накладными, корректирующими акцизными накладными и таможенными декларациями, зарегистрированными в СЕАРП.

Приложение 11 заполняется отдельными строками по каждому виду горючего по кодам УКТ ВЭД, который отмечается в графе 2.

В графе 3 указываются объемы горючего, приведенного к t 15 oC, находящегося в остатках на 01 число отчетного месяца.

Источник: https://www.visnuk.com.ua/ru/publication/100003796-deklaruvannya-aktsizu

Пример заполнения декларации акцизного налога — на алкогольную продукцию в 2018 году

Если вы уже набили руку в заполнении отчетов и внимательно следите за всеми нововведениями в законодательстве, составление декларации вряд ли вызовет трудности.

Но как быть новичкам? Ведь вопросов возникает много, — какие бланки использовать, что и как писать, когда сдать документацию и т. д.

Что нужно знать ↑

Первое, в чем нужно разобраться, стоит ли вам подавать отчет в Налоговую по продукции, операции с которыми проводит компания. Какие нормативные акты регулируют порядок предоставления и заполнения формы?

Кто отчитывается

Плательщиком акциза, который должен подать отчет в налоговый орган, является:

| Плательщик | Пояснение |

| Организации | Относительно подакцизной продукции, что производится в пределах РФ — (юридические лица, филиал, обособленное подразделение, ИП, иностранное предприятие без статуса юрлица и остальные), что изготавливают ее и продают |

| Фирмы | Относительно продукции, что изготавливается за границей РФ из сырья давальческого типа (что принадлежит предприятиям, зарегистрированным налогоплательщиками РФ), которые являются собственниками давальческого сырья |

| Предприятие | Что реализует конфискованные или бесхозяйные подакцизные товары, а также продукцию, от которой был отказ в пользу государства |

| Предприятие, что продает подакцизную продукцию | Что ввозилась в пределы РФ и таможенная процедура при этом не пройдена (если есть соглашение с другими странами об общей таможенной территории). Сюда же стоит отнести продукцию, что используется в производстве неподакцизных изделий |

Лица, деятельность которых связана с бензином прямогонного типа или этиловым спиртом – не позже 25 числа 3-го месяца, что следует за отчетным периодом.

Уплата налога производится в такие сроки (ст. 204 НК):

| Акцизы | Не позже 25 числа того месяца, что следует за отчетным периодом |

| При продаже алкоголя с акцизного склада опта | По истечению налогового периода, до 15 числа следующего месяца |

| Тем, у кого есть свидетельство, позволяющее организовать оптовую продажу | До 20 числа того месяца, что следует за отчетным |

| Тем, кто имеет разрешения на реализацию подакцизной продукции в розницу | До 10 числа того месяца, что следует за отчетным |

Нормативная база

К подакцизной относят такую продукцию (ст. 181 п. 1 НК):

- спирты этиловые, кроме коньячных спиртов;

- товары, в составе которых есть спирт (раствор, эмульсия, суспензия, где доля спирта больше 9 процентов);

- алкоголь (все виды водки, ликероводочных изделий, коньяк, вина и другие продукты, которые содержат спирт (больше 1,5 процента);

- пиво;

- табачные изделия;

- транспортные средства, которые имеют большую (от 150 л. с.) мощность двигателя;

- бензин, прямогонный в том числе;

- дизтопливо;

- моторное масло.

Как заполнить налоговую декларацию по акцизам ↑

Для оформления отчета стоит взять действующую форму 2018 года. Но как разобраться в таком разнообразии пунктов и страниц? Попробуем разобраться и приведем пример заполнения декларация по акцизам.

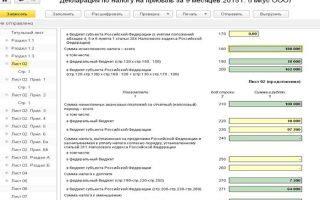

Состав декларации

При подготовке декларации по акцизам следует взять такие бланки (но они не подойдут при заполнении отчета по табачным изделиям):

- Титульная страница.

- Раздел 1.1 – для отражения суммы акциза на подакцизную продукцию, что должна быть перечислена в казну. Не указывается размер акциза по данным плательщика, что имеет свидетельство о регистрации предприятия, деятельность которого связана с денатурированным этиловым спиртом.

- Раздел 1.2 – для отражения сумм, что должны уплачиваться по данным плательщиков, которые имеют свидетельство о регистрации лиц, совершающих действия с прямогонным типом бензина или с денатурированным этиловым спиртом.

- Раздел 2 – для расчета сумм акцизов.

- Приложение 1 – 7.

Раздел 1.1

Сумма определяется с разбивкой по КБК, куда они будут зачисляться. По каждому коду строки 010 – 050 должны заполняться в отдельности.

В том случае, когда суммы зачислены на один КБК, строки 030 – 050 нужно определить так: от суммы строки 100 в графе второго раздела отнимают показатели строки 110.

Положительные значения указывают в строках 030, 040, отрицательные – 050.

Раздел 1.2

| Строки | Содержание |

| 010 – 025 | Нужно заполнить аналогично предыдущему разделу |

| 030 | Суммы акцизов, что должна быть уплачена до 25 числа 3-го месяца |

| 040 | Суммы, что начислены к уменьшению |

Раздел 2

| Строки | Описание |

| 010, 030 – 040 | Для увеличения сумм. Должны заполняться с учетом показателей приложения 1 – 3. Данные переносятся |

| 050 | Суммы к вычету по заявлению, если покупатель возвращает продукцию или отказывается от нее. Нужно заполнить, если акцизы начислены и отражены в отчете за тот месяц, когда продукция продана |

| 060 | Сумма, которая уплачивалась при покупке продукции, что используется для изготовления подакцизного товара |

| 070 | Суммы акцизов по этиловому спирту, что был изготовлен из пищевых видов сырья при создании вина |

| 080 | Суммы, что начислены при использовании денатурированного этилового спирта предприятием, что имеет свидетельство на изготовление продукции без содержания спирта, что подлежат вычетам |

| 090 | Суммы, что начислены предприятием (со свидетельством, согласно которому появляется право на изготовление денатурированного этилового спирта) при производстве товара без содержания спирта, что могут быть вычтены |

| 091 | Суммы, что начислены предприятием (у которого есть свидетельство на изготовление прямогонного бензина) при продаже продукции плательщику, что имеет свидетельство на осуществление переработки прямогонного бензина |

| 092 | Вычет суммы акцизов по прямогонному бензину, что передается на переработку как давальческое сырье, или по тому материалу, что изготовлен из давальческого сырья и передан на переработку по распоряжению владельца |

| 093 | Вычет суммы акцизов по прямогонному бензину, что куплен налогоплательщиками с целью последующей переработки |

| 100 или 110 | Первый – положительный показатель, второй – отрицательный. Содержат суммы, что получены при суммировании данных строк 010, 030 – 040, а также вычитании 050 – 093 |

При отражении экспортируемого товара используют строки 020 и 140.

Приложения

1 – 3 приложения используются при указании данных по этиловому спирту (сюда не относится пищевой). 1-е, 3-е – по продукции, что была продана в пределах государства, 2 – по вывезенной продукции за границу.

Вверху бланков стоит указать:

| 010, 020 | Виды и коды видов подакцизной продукции |

| 030, 040 | Единицы измерений базы налога и коды в соответствии с ОКЕИ |

Приложение № 1

Производится расчет базы по товарам с содержанием спирта, по алкоголю, по автотранспорту.

| Строка 050 (пункт 5) | Будет содержать данные об объеме товаров по операциям, что являются налогооблагаемыми (литры для отражения безводного этилового спирта, штуки – по транспортным средствам) |

| Пункт 6 | Отражение налоговой базы (произведение пунктов 2, 5) |

| 060 | Общий объем товаров (строка 060 – это сумма строк 050 и 070 – 150) |

Приложение № 2

Следует заполнить с отдельности по каждому виду продукции, что продается за границу (если нет поручительства банковского учреждения).

Это товары, относительно которых устанавливается ставка с расчетом на безводный этиловый спирт, а также по транспортным средствам.

Если используется несколько бланков приложения, то сводную сумму стоит вписать на последнем листе. В остальных ставится прочерк.

Приложение № 3

Используется при наличии товаров, когда не нужно пересчитать базу налога на безводный этиловый спирт (в отдельности по каждой продукции), а также кроме транспортных средств.

| Строки | Содержание |

| 050 – 121 (графа 5) | Для отражения базы налога при продаже подакцизной продукции в пределах РФ |

| 130 | Итоговые суммы, что определяются суммированием строки 050 – 121 |

Приложение № 4

Используются предприятиями, что имеют свидетельство на изготовление продукции без содержания спирта.

Приложение № 5

Заполняется предприятиями, у которых есть разрешение на изготовление денатурированного этилового спирта.

Вписывают объемы, что проданы покупателю, который имеет свидетельство на изготовление продуктов без содержания спирта. Указывается информация по всем покупателям в отдельности.

Приложение № 6

Для предприятий, что имеют разрешение на переработку бензина прямогонного вида. Вписывают объемы полученного материала.

Приложение № 7

Для предприятий, которые производят прямогонный бензин.

Особенности заполнения ↑

При подготовке документации стоит знать особенности, ведь нет одного штампа при заполнении отчета. Есть некоторые нюансы при оформлении документа по алкогольной продукции, табачным изделиям и нефтепродуктам.

На алкогольную продукцию

Если продукция оплачивалась третьим лицом, вычет применяется в том случае, когда в документации есть название фирмы, за которую производилась оплата.

Сумма акциза будет принята к вычету в той части, в которой продукция списывалась на изготовление проданного алкоголя.

Если сырье списывалось в одном отчетном периоде, а оплата произведена в другом, то вычет производится в том периоде, когда было оплачено.

На табачные изделия

Декларацию по акцизу на табачные изделия должна заполняться предприятиями, что имели операции с такой продукцией (ст. 182 НК).

Состав отчета – 1 – 4 разделы (во 2-м есть 3 подраздела) и 6 приложений:

| Раздел | Операция |

| № 1 и 2 | При продаже сигаретной продукции в пределах России |

| № 3 | Для определения базы налога по продаже товара за границу, по которой в отчетном периоде не нужно было уплачивать акциз |

| № 5 (в Беларусь), 6 (в другие страны) | Для определения базы налога по вывезенной продукции, если нет документального подтверждения освобождения от уплаты акциза |

На нефтепродукты

Отчетность сдают плательщики акциза, которые вели деятельность, связанную с нефтепродуктами (ст. 182 п. 1 подп. 2, 3, 4 НК).

Подать декларацию следует:

| Срок | Условие |

| До 25 числа в следующем месяце | После отчетного периода тем предприятиям, которые продают (оптом и в розницу) продукцию |

| 25 числа 2-го месяца за отчетным | Плательщиками, что имеют разрешение только на оптовую продажу |

| 10 числа следующего месяца | Плательщиками, что совершают продажу только в розницу |

| 25 числа следующего месяца | Предприятиями, что имеют дольше 1 разрешения |

Состав документа: разделы 1 – 2, приложения 1 – 5 для отражения сведений об объеме нефтепродуктов и суммах акциза.

Уточненная декларация ↑

При завышенной сумме подача такого бланка не обязательна, во всех же остальных случаях придется подготовить документацию с внесенными поправками.

«Уточненка», которая подается в процессе проведения камеральных проверок, характеризуется наличием особенностей.

Подготавливать документ нужно по той форме, которая была действительна при подаче первичной декларации.

Правильно заполненная декларация и своевременно отправленная в налоговый орган – это гарантия того, что вы сможете спокойно спать, ведь инспектору нечего вам будет предъявить.

Поэтому будьте внимательны, следите за изменениями в нормативных актах и используйте форму 2018 года.

Источник: https://buhonline24.ru/nalogi/akciz/primer-zapolnenija-deklaracii-akciznogo-naloga.html

Налоговая декларация по акцизам — 2018

Единой декларации по акцизам не существует. На каждый вид подакцизного товара следует заполнять отдельную декларацию. Какие виды деклараций по акцизам существуют, как заполнять акцизную декларацию, в какие сроки отчитаться, расскажем ниже.

До 2017 года налогоплательщики заполняли декларации по нефтепродуктам, минеральному сырью. Теперь вся эта информация содержится в трех декларациях, описанных ниже.

Самым распространенным видом подакцизного товара можно считать алкоголь. Приказом от 12.01.2016 № ММВ-7-3/1@ утверждена форма декларации по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию.

Также данный приказ содержит форму и порядок заполнения декларации по топливу (бензину, маслам, природному газу и пр.).

Декларацию по акцизам по средним дистиллятам составлять отдельно не нужно, вся информация по дистиллятам также входит в декларацию по топливу.

Известным видом подакцизного товара является табак. Обновленная налоговая декларация по акцизам на табак (условно назовем ее табачной декларацией) станет актуальной с 16.07.2018.

Сроки сдачи деклараций

Рассмотрим сроки сдачи деклараций по акцизам.

Независимо от вида подакцизного товара соответствующая декларация сдается до 25-го числа месяца, идущего за отчетным периодом (п. 5 ст. 204 НК РФ).

Отдельные категории налогоплательщиков могут отчитываться на два месяца позже стандартного срока, то есть за I квартал 2018 года сдать декларацию можно вплоть до 25.06.2018 (при стандартном сроке 25.04.

2018). К таким налогоплательщикам, в частности, относятся (п. 3.1 ст. 204 НК РФ): компании, работающие на основании свидетельства, дающего право на операции с прямогонным бензином и денатурированным спиртом.

Есть и такие лица, которые сдают декларацию не позднее 25-го числа шестого месяца, наступающего непосредственно за налоговым периодом (пп. 30, 31 п. 1 ст. 182 НК РФ).

Заполняйте и отправляйте отчетность в ИФНС вовремя и без ошибок с Контур.Экстерном.

Для вас 3 месяца сервиса бесплатно!

Попробовать

Порядок заполнения

Заполненная налоговая декларация по акцизам представляет собой документ, в котором собрана информация по подакцизным товарам, их стоимости и сумме акцизов.

Принцип заполнения деклараций по акцизам на алкогольную продукцию, на табак или топливо схож.

Рассмотрим, как заполнить декларацию на табачные изделия по новым правилам. Напомним, что с 16.07.2018 действует новая форма этой декларации.

Новая табачная декларация сократилась в объеме. Теперь ее состав таков: титульный лист, два раздела и два приложения.

Титульный лист заполнить не составит труда — просто впишите регистрационные данные компании, не забудьте заверить информацию подписью.

В разделе 1 нужно указать итоговую сумму акциза. Все данные нужно указать, опираясь на расчет в разделе 2.

Раздел 2 заполняется для каждого кода вида подакцизного товара в отдельности.

По строкам 010–025 нужно указать объем подакцизных товаров в тысячах штук.

Строка 030 содержит значение коэффициента Т, рассчитать который нужно по правилам п. 9 ст. 194 НК РФ.

Код для строки 040 нужно взять из приложения к порядку заполнения декларации.

Подразделы 2.1–2.5 раздела 2 несут информацию по каждому виду подакцизного товара, отмеченного по строке 040 раздела 2.

Подраздел 2.3 содержит данные по вычитаемому акцизу. Итоговая сумма акциза для уплаты фиксируется в подразделе 2.4.

В приложение № 1 к декларации нужно внести данные по сигаретам и папиросам. Здесь собирается информация по маркам табачных изделий.

В приложении № 2 налогоплательщики фиксируют данные по подакцизным товарам, которые удалось реализовать за границу. Отражаются только те товары, по которым не придется платить акциз в связи с имеющейся банковской гарантией или договором поручительства.

В данной статье мы рассмотрели декларации по акцизам 2018 года, нюансы их заполнения и сроки сдачи.

Полный порядок заполнения табачной декларации

Полный порядок заполнения алкогольной декларации

Источник: https://www.kontur-extern.ru/info/deklaracii-po-akcizam