Налоговая амнистия-2018: кому и какие долги простят

В первую очередь списание коснется долгов и пеней по налогам на квартиры, землю и транспортный налог, а для пенсионеров – на пресловутые «шесть соток», начисленных до 1 января 2015 года. Речь идет о тех налогах, которые уплачиваются гражданами после получения налоговых уведомлений, которые нередко запаздывают или не приходят вовсе.

В результате образуется задолженность, о которой граждане даже не подозревают. Когда спустя три года платежка все-таки приходит, на ней уже солидный долг и пени.

Новые поправки существенно облегчат жизнь пенсионерам, имеющим земельные участки.

Сейчас пенсионеры освобождены от налога на имущество (на одну квартиру, один дом или дачу и один гараж), но налог на землю продолжают платить.

Обычно пенсионеры исправно платят налоги, но ситуации бывают разные. Например, дачный участок записан на бабушку, а пользуются им родственники, которые ни о каких налогах знать не знают. В итоге через несколько лет старушка получает платежку на 10-15 тысяч рублей – достаточно увесистый удар по пенсии.

Государство обещает не только простить эти долги, но и рассматривает законопроект о включении пенсионеров в число льготников по земельному налогу на федеральном уровне. До сих пор такие льготы были приняты лишь в нескольких регионах.

Кого коснется: бывшие предприниматели

Еще трем миллионам индивидуальных предпринимателей власти простят 22 млрд рублей – все пени и штрафы, связанные с неуплатой страховых платежей, а также все налоги на ИП (кроме акцизов), возникшие до 1 января 2015 года, при условии, что на момент принятия решения о списании ИП прекратило свое существование.

«Человек начал бизнес, но что-то не получилось, а налоги на него все начисляли и начисляли. Надо освободить этих людей от выплат подобного рода»,

– разъяснил Владимир Путин потребность в налоговой амнистии для этой категории граждан.

Таких историй в интернете действительно пруд пруди: «В июне 2014 года закрыл ИП, за истекший период финансовой деятельности не вел, прибыли не имел, расчетный счет не открывал.

В 2015 переехал в другой регион, и до августа 2017 года ни каких вестей ни от налоговой, ни от приставов не было. В августе же 2017 года пришло сообщение от приставов о судебной задолженности около 80 000 руб», – пишет Гость на форуме сайта Налог-Налог.ру.

Налоговая амнистия станет выходом для таких людей, и освободит государство и граждан от необходимости длительных судебных разбирательств.

Куда обращаться, если не списали

Несмотря на то, что налоговая амнистия осуществляется автоматически, без участия налогоплательщика, каждому гражданину, если он заинтересован в том, чтобы его платежи были действительно списаны, следует зайти в личный кабинет налогоплательщика на сайте ФНС и проверить, как обстоят дела с его долгами.

Поскольку закон вступил в силу с 1 января, то процедура списания долгов в самом начале, однако на форумах граждане уже сообщают, что им начали списывать долги.

Если списания не происходит в течение двух-трех месяцев, следует написать заявление в налоговый орган, а принятое решение о списании передать в службу судебных приставов, чтобы прекратить исполнительные производства, если таковые имелись. Если остались вопросы, можно воспользоваться услугой онлайн-записи на прием к налоговому инспектору в удобное для вас время. О порядке записи можно ознакомиться на сайте Федеральной налоговой службы.

20 миллионов и 41 миллиард

Ожидается, что списание долгов коснется каждого седьмого россиянина или около 20 млн человек. Спишут 41 млрд рублей задолженности.

Это долги, которые не только ухудшают экономическое положение домохозяйств и бизнеса, но и не соответствуют интересам государства.

«Предполагаемая к списанию задолженность практически полностью может быть отнесена к категории безнадежных долгов. То есть вряд ли бы государству удалось взыскать сколь-либо значительную часть этой задолженности. При этом ресурсы на учет, контроль и возможное взыскание требуются немалые. Особенно, когда речь идет о сравнительно небольших долгах.

Зачастую долги по коммунальным платежам, налогам на транспорт, просроченные взносы в социальные фонды со стороны частных предпринимателей настолько невелики, что государству придется потратить существенно больше средств на то, чтобы в судебном порядке взыскать эти долги, и экономическая выгода просто теряется», – пояснил VN.

ru аналитик ГК «ФИНАМ» Алексей Коренев.

Списание окончательное

Налоговые долги «прощались» в нашей стране и раньше, например, в рамках исполнительных производств, когда с человека попросту нечего взять.

Но это было временно, поскольку улучшение материального состояния должника могло привести к возобновлению работы судебных приставов и даже аресту имущества.

Вступивший в силу нормативный акт о «налоговой амнистии» – совсем другое дело, недоимки и задолженности по налогам и взносам списываются окончательно.

— Никто не позвонит вам год спустя и не потребует их возврата, — уверяет известный новосибирский адвокат Николай Потапов. — Особенно радует, что авторы инициативы постарались заложить механизм для незамедлительной реализации этой амнистии.

Решения будут приниматься органами ФНС без присутствия налогоплательщика, а сама их форма произвольная. То есть сотрудникам налоговой службы не надо будет ждать подзаконных актов с типовыми формами решений, что исключает излишнюю бюрократию.

Источник: https://vn.ru/news-nalogovaya-amnistiya-2018-komu-i-kakie-dolgi-prostyat/

Правительство готовит самую масштабную налоговую реформу

Правительство готовится к самой масштабной за последние годы налоговой реформе, которая предусматривает отмену и упрощение «сложных» налогов и параллельный перенос налоговой нагрузки на более простые и понятные косвенные налоги, пишет ТАСС.

«Налоговые меры, которые мы собираемся принять, позволят, во-первых, обеспечить выполнение майского указа президента по достижению целей развития и, во-вторых, поддержать экономический рост, будут стимулировать технологическое обновление, развитие малого бизнеса, индивидуального предпринимательства», – заявил на заседании 14 июня премьер-министр Дмитрий Медведев.

Он настоял на скорейшем внесении соответствующих законопроектов в Госдуму.

Самыми значимыми переменами в налоговой сфере станут повышение ставки НДС на 2 процентных пункта – до 20%, налоговый маневр в «нефтянке», отмена налога на движимое имущество и налогового режима для консолидированной группы налогоплательщиков, заморозка на уровне 30% все страховых взносов.

Эксперты опасаются инфляционных скачков и следующего за ними поднятия ключевой ставки ЦБ из-за повышения НДС.

Кроме крупных изменений, правительство предусмотрело ряд мер, которые должны упростить налоговую систему и улучшить администрирование налогов.

Так, предлагается обеспечить ускорение возмещения НДС экспортерам путем снижения пороговых значений сумм уплаченных предприятием за три года налогов, что дает право на ускорение возмещения НДС с 7 до 2 млрд рублей.

Предусматривается снижение нагрузки на плательщиков НДС за счет сокращения сроков проведения камеральных проверок при возмещении НДС.

Так же кабмин намерен отменить сложный для бизнеса и дестимулирующий инвестиции налог на движимое имущество.

Еще одна мера, которая должна упростить работу бизнеса, это отмена контроля за трансфертными ценами внутри страны.

Контроль за трансфертным образованием был введен в РФ в 2012 году. Тогда ФНС поручили контролировать цены сделок между компаниями внутри холдингов, которые могли существенно отличаться от рыночных цен.

Такие перемены должны существенно снизить административную нагрузку на бизнес и сократить отчетность в Федеральную налоговую службу, уверены эксперты.

Еще одним важным решением, которое давно ждал бизнес, стала фиксация на нынешнем уровне страховых взносов.

Сейчас общая ставка страховых взносов для работодателей составляет 30% (из которых 22% направляются в ПФР, 2,9% и 5,1% — в ФСС и ФОМС).

Ставка в 30% является льготной, и по идее с 2021 года она прекращает действовать, нагрузка вырастает до 34%. Впрочем, Силуанов дал понять, что льгота, скорее всего, будет продлена.

Источник: https://fd.ru/news/46017-pravitelstvo-gotovit-samuyu-masshtabnuyu-nalogovuyu-reformu?utm_referrer=https%3A%2F%2Fzen.yandex.com

Источник: https://www.rudecom.ru/blog/pravitelstvo_gotovit_samuju_masshtabnuju_nalogovuju_reformu/2018-06-16-2119

Налоги для индивидуальных предпринимателей в 2018 году

В настоящее время в России процветает предпринимательская деятельность. Несмотря на некоторые трудности, возникающие в ходе работы, даже самые мелкие предприниматели не спешат закрывать свой бизнес. Государство так же заинтересовано держать на плаву, как крупные сегменты предпринимательства, так и оказывать поддержку малому бизнесу.

Система налогообложения Российской Федерации не стоит на месте. Каждый год, в зависимости от экономической ситуации в стране, система подвергается изменениям и нововведениям.

Введение новых законов в систему налогообложения с 1 января 2018 года

Индивидуальный предприниматель (ИП) – это физическое лицо, которому дано право вести предпринимательскую деятельность в соответствии с Налоговым Кодексом РФ.

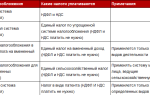

Так как ИП не является юридическим лицом, то система налогообложения у него в целом проще, чем у ООО и АО.

В качестве системы налогообложения, как правило, индивидуальные предприниматели выбирают себе УСН (Упрощенную Систему Налогообложения).

Несмотря на это, все же есть один существенный недостаток в системе для тех физических лиц, кто открыл ИП в конце года, а именно, зарегистрировался в ЕГРИП в декабре.

До 1 января 2018 года следовало следующее правило: если ИП регистрирует себя в декабре, то в следующем году уже необходимо будет сдать отчетность за несколько недель декабря прошлого года, в котором было открыто ИП – это весьма неудобно.

Многие «новоиспеченные» предприниматели, открывшие ИП в последних числах декабря, даже не догадываются о том, что нужно будет сдавать декларацию с отчетностью деятельности за эти несколько дней до нового года.

30 марта 2016 года был зарегистрирован и направлен на рассмотрение Председателю Государственной Думы законопроект № 1030837-6 «О внесении изменений в статью 55 части I Налогового Кодекса РФ». В данном законопроекте описывались предложенные изменения в порядке определения первого налогового периода для ИП.

Простыми словами те физические лица, которые открыли ИП в декабре, первый раз должны будут сдавать отчетность за период с момента постановки на учет и до конца следующего года. С 1 января 2018 года первый налоговый период для ИП, зарегистрировавшихся с 1 декабря до 31 декабря 2017 года, будет идентичным периоду юридических лиц.

Еще одним изменением в законодательстве РФ стал законопроект № 186057-7, который внес поправки в 7 статью ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт». Закон был подписан В.В. Путиным 27 ноября 2017 года и вступил в силу уже в конце прошлого года. Изменения коснуться ИП на ЕНВД и ПСН.

Где взять справку о погашении кредита

29 июля 2017 года был принят Федеральный Закон №214 «О проведении эксперимента по развитию курортной инфраструктуры в Республике Крым, Алтайском крае, Краснодарском крае и Ставропольском крае».

Курортный сбор, или дополнительный налог на туристов, начнет действовать с 1 мая 2018 года, и эксперимент планируется продлить до 31 декабря 2022 года.

В документе поясняется цель введения данного экспериментального налога, а именно, сохранение, восстановление и развитие курортов, а так же создание благоприятных условий для устойчивого развития сферы туризма.

Фиксированные налоги для ИП в 2018 году

Размер фиксированных выплат или, в простонародии, налог «на себя» ежегодно обязан уплачивать каждый Индивидуальный Предприниматель, не зависимо от того, получил он какой-либо доход или нет (в отличие от налогов).

Страховые взносы являются фиксированной суммой, размер которой ежегодно пересчитывается. Они не зависят от выбранного налогового режима. Фиксированные выплаты необходимо уплачивать в течение всего времени, пока ИП числится в ЕГРИП, т.е. с самого первого дня регистрации и до момента закрытия ИП (если такое произойдет).

Пенсионеры, занимающиеся предпринимательской деятельностью, так же обязаны уплачивать данные взносы, независимо от дохода. Данное обязательство не снимают с целью защиты от массовой регистрации пенсионеров-ИП, за которых, возможно, будут вести предпринимательскую деятельность их родственники, друзья и т.д., экономя на фиксированных выплатах.

Страховые взносы на обязательное пенсионное и медицинское страхование

Страховой взнос на обязательное пенсионное страхование ИП ежегодно необходимо оплачивать до 31 декабря. То есть, оплатить можно в любое время, главное, не тянуть до последних дней. Как правило, ИП оплачивают фиксированные взносы на обязательное пенсионное страхование поквартально. Это делается с целью совершения налогового вычета из аванса по УСН.

Ранее размер страховых взносов ИП непосредственно зависел от Минимального Размера Оплаты Труда (далее МРОТ). В начале октября 2017 года Правительство РФ направило на рассмотрение в Гос. Думу законопроект №274631-7, в котором предлагалось отменить зависимость размера страховых взносов ИП от МРОТ. Данный законопроект был утвержден и вступил в силу с 1 января 2018года.

В таблице представлены суммы фиксированных выплат, необходимых оплатить ИП в 2018 году.

| Обязательное медицинское страхование | 5 840 руб. | 5 840 руб. |

| Обязательное пенсионное страхование | 26 545 руб. | 26 545 руб. + 1% от суммы дохода, превышающего 300000руб. |

| Итого за фиксированные выплаты «на себя» за год | 32 385 руб. | 32 385 руб. + 1% от суммы дохода, превышающего 300000руб. |

Как активировать карту «Красное и белое»

Сумма сборов обязательного пенсионного страхования, плюс 1% с некоторых ИП (при доходах свыше 300000 руб.) отчисляются в ПФР., а сборы на обязательное медицинское страхование поступают в Федеральный Фонд Обязательного Медицинского Страхования (далее ФОМС).

Обратите внимание! Платеж в виде 1% от суммы, превышающей доход 300000 руб. необходимо осуществить не позднее 1 июля 2019 года (по итогам деятельности 2018 года).

Размер страховых выплат на обязательное пенсионное страхование для ИП за расчетный период имеет верхнее ограничение, а именно, не должен превышать восьмикратного размера фиксированных выплат, установленных Правительством РФ. Соответственно, максимальная сумма отчислений в ПФР у ИП, имеющего доход свыше 300000 руб. за отчетный период составляет:

8 × 26 545.00 руб. = 212 360 руб.

не зависимо от величины дохода, превышающего 300 000 руб.

Исключения в оплате фиксированных выплат

Как во всех правилах, в налоговом Кодексе Российской Федерации так же есть исключения к определенным законам. Существуют определенные ситуации, при которых ИП может освободиться от обязательных взносов в Пенсионный Фонд России (далее ПФР). К таким жизненным ситуациям относятся:

- Уход одного из родителей за ребенком до 1,5 лет (и для каждого последующего ребенка);

- Прохождение военной службы по призыву;

- Если супруги работников-ИП проживают за границей. В случае если они были направлены туда для представительства или в консульские учреждения РФ, перечень которых утвержден Правительством РФ.

- Уход ИП за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим 80-летнего возраста.

- В случае если ИП является адвокатом, но официально временно приостановил свою деятельность

Вышеперечисленные пункты действуют при полной остановки деятельности ИП. Для получения данной льготы необходимо представить все необходимые документы.

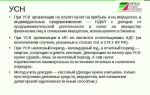

Налоги для ИП на УСН в 2018 году

Упрощенная система налогообложения – это налоговый режим, налогоплательщик которого получает простую отчетность, низкую налоговую ставку, а так же имеет право на уменьшение налоговых сумм за счет страховых взносов.

На упрощенной системе налогоплательщик имеет право выбора объекта налогообложения:

- Доходы по стандартной ставке 6%;

- Доходы, уменьшенные на величину расходов (по ставке 15%).

Региональными законами предусмотрено снижение вышеизложенных налоговых ставок в первом случае до 1% и во втором случае до 5%.

Для того, что ИП мог сдавать отчетность по упрощенной системе налогообложения, максимальный размер его годового дохода в 2017 году не должен превышать 150.000.000 руб. Данный показатель останется фиксированным до 2020 года.

Как оплатить кредит от Хоум Кредит Банка?

Особенности налогообложения ИП, имеющего работников

Индивидуальные предприниматели, имеющие в штате хотя бы одного наемного работника, обязаны дополнительно отчитываться в ФНС со сведениями о выплаченных, удержанных и перечисленных на подоходный налог суммах (за каждого сотрудника), предоставив для этого отчеты 2-НДФЛ и 6-НДФЛ.

До 31 декабря 2016 года индивидуальный предприниматель, имеющий в своем штате хотя бы одного сотрудника, обязан был ежеквартально подавать сведения в Пенсионный Фонд РФ и Фонд Социального Страхования. В начале 2017 года эта операция упразднилась, и была разработана новая система подачи единого отчета по страховым взносам. На основании этой системы в 2018 году ИП должен подавать сведения в ФНС.

Единый налог на вмененный доход для ИП в 2018 году

С начала 2013 года налог на вмененный доход стал добровольным режимом налогообложения. Данный налог представляет собой систему налогообложения отдельных видов предпринимательской деятельности, которая может сочетаться с упрощенной системой налогообложения.

Ранее планировалось ограничить действие ЕНВД до 1 января 2018 года, но его продлили ориентировочно до 2021 года.

С 1 июля 2018 года все ИП на ЕНВД будут обязаны использовать онлайн-кассы. На каждую приобретенную онлайн-кассу разрешен налоговый вычет, но не более 18000 руб. (с каждой кассы).

Вышеуказанные нововведения будут касаться и индивидуальных предпринимателей на патенте (ПСН).

Будут ли существовать налоговые каникулы для ИП в 2018 году?

Налоговые каникулы будет продолжать действовать в некоторых регионах РФ в 2018 году. Возможность пользоваться данной льготой действует до 2020 года. Но для одного ИП каникулы могут длиться максимум в течение двух налоговых периодов со его дня регистрации в качестве ИП.

Требования, которые предъявляются для ИП для получения налоговых каникул:

- ИП на указанные ФИО должно открываться впервые;

- Индивидуальный предприниматель должен вести свою деятельность исключительно в производственной, социальной или научной сфере;

- Доля дохода от вышеперечисленных видов деятельности должна быть не менее 70% от общего дохода ИП.

Региональные власти вправе вводить дополнительные ограничения, например, на количество сотрудников, числившихся у индивидуального предпринимателя в штате или ограничения по предельному доходу.

Налоговые каникулы возможны для ИП на Упрощенной системе налогообложения и ИП на патентной системе.

Внимание! Нахождение на налоговых каникулах не освобождает налогоплательщика от уплаты фиксированных взносов в ПФР и ФФОМС!

редактура, графическое и текстовое оформление: Мацун Артём

Источник: https://bankstoday.net/last-articles/nalogi-dlya-individualnyh-predprinimatelej-v-2018-godu

Налоговая реформа и прощение долгов по налогам в 2018

Президент Владимир Путин на традиционной большой пресс-конференции в четверг, 14 декабря, подтвердил, что в ближайшие годы масштабных налоговых преобразований, таких как обсуждавшийся еще недавно налоговый маневр, ждать не стоит.

О «маневрах в налоговой системе» после 2018 года, когда истечет мораторий на повышение налоговой нагрузки, самим Путиным и объявленный в 2014 году, пока «рано говорить»: эта дискуссия «сначала должна быть проведена на экспертном уровне и после принятия решения вынесена на обсуждение вместе с бизнес-сообществом», сказал президент. Так он ответил на вопрос о том, будут ли расти налоги.

Однако Путин высказал несколько инициатив, направленных скорее на точечное облегчение налогового и долгового бремени граждан.

Это прощение долгов физлиц по имущественным налогам, долгов индивидуальных предпринимателей по налогам и страховым взносам, а также долгов по НДФЛ, начисляемому на «материальную выгоду», которая возникает в результате списания задолженности граждан по банковским кредитам или коммунальным услугам. Из слов Путина следует, что такая «амнистия» может затронуть долги на общую сумму до 60 млрд руб.

Не первый «подарок»

Кроме того, Путин предложил освободить пенсионеров, инвалидов и ветеранов от налога на землю — на их шесть соток, как выразился президент.

Наконец, он сообщил, что власти обсуждают перераспределение собираемых налогов от федерального бюджета в пользу регионов, и пообещал ограничить рост неналоговой нагрузки на бизнес (сборы и платежи, формально не относящиеся к налогам).

Традиционно такие заявления Путина чуть позже облекаются в форму поручений правительству.

https://www.youtube.com/watch?v=Rh1T7EeJIns

У регионов уже «достаточно полномочий», указывает старший директор группы региональных финансов Fitch Владимир Редькин: «Любая передача дополнительных полномочий ведет к риску недостаточного финансирования, что мы видели, например, в так называемых майских указах. Консолидированный субфедеральный бюджет практически бездефицитен, сектору в целом вряд ли нужны дополнительные доходы, считает он.

Есть регионы с с большим дефицитом и крупными долгами

Но есть существенная доля регионов с большим дефицитом и крупными долгами, и их проблемы обсуждаются недостаточно широко, полагает Редькин. Нужно сильнее выравнивать бюджетную обеспеченность не между регионами и федерацией, а между самими субъектами, во многих странах это решается централизованным перераспределением налоговых доходов от богатых регионов к бедным.

«Сектор региональных бюджетов в целом сбалансированный: «температура» региональных бюджетов — 36,6. Но есть регионы в тяжелом положении, скажем так — «в реанимации». И нужно думать не о том, чтобы в целом температуру на одну десятую градуса подкрутить, а о том, чтобы перевести их в общую палату», — заключает Редькин.

Точечные меры облегчения для налогоплательщиков

«Предлагаемые инициативы — скорее точечные меры облегчения для налогоплательщиков. Амнистией это можно назвать только в широком обывательском смысле.

Обычно она подразумевает возможность задекларировать доходы, налоги с которых ранее не уплачивались.

А текущее предложение — скорее скромный предновогодний подарок», — рассуждает партнер налоговой практики адвокатского бюро КИАП Михаил Успенский.

Это не первый предвыборный «подарок» Владимира Путина: в ноябре 2011 года он поручал налоговым органам списать задолженность россиян по налогам, накопившуюся по состоянию на 1 января 2009 года, на сумму 36 млрд руб.

Без резких маневров

Год назад Путин дал старт обсуждениям настройки налоговой системы, которые привели к тому, что Минфин предложил налоговый маневр — снижение общей ставки страховых взносов до 22% и повышение ставки НДС до тех же 22%. В начале года Минфин и Минэкономразвития говорили об этой идее публично, но затем обсуждения стихли — после того, как Путин сказал, что вести разговоры о маневре преждевременно.

Разговоры о налоговой реформе шли целый год, но сейчас их нет, указывает директор программы «Экономическая политика» Московского центра Карнеги Андрей Мовчан. Минфин в ноябре включил налоговый маневр в свой доклад правительству о налоговой настройке, но в итоговом докладе правительства президенту в декабре этого предложения уже не было, говорит РБК федеральный чиновник.

После выборов «возможно всё», так как «страна находится в ручном управлении», считает Мовчан. Правительство может принять решения, прямо противоположные тем, что обсуждались до этого, а фискальная нагрузка, наверное, вырастет, так как то, что говорит Путин, по факту никогда не исполняется, отмечает экономист.

Вернуть к жизни дискуссии о более глубоких налоговых изменениях могут перестановки в правительстве, говорится в вышедшем в четверг годовом обзоре по России от Bank of America Merrill Lynch. Впрочем, Путин заявил на пресс-конференции, что пока не готов говорить о новых членах кабинета министров.

Простить долги гражданам

Путин сказал, что у россиян есть непогашенная задолженность по налогам, и предложил ее простить. «Эти задолженности касаются, дай бог памяти, где‑то 42 млн человек. И общий объем этой задолженности — 41 млрд», — сказал президент.

Он не уточнил, какие налоги имеет в виду (пресс-секретарь президента Дмитрий Песков не ответил на вопрос РБК). К налогам, которые уплачивают физлица, относятся НДФЛ и «имущественные» налоги (на землю, транспорт и недвижимость. — РБК), говорит Успенский.

«Подоходный налог, как правило, удерживает работодатель, поэтому методом исключения остаются налоги имущественного типа», — рассуждает он.

По данным ФНС, на 1 ноября 2017 года совокупная задолженность физлиц по этим налогам составляла 148 млрд руб., в том числе 43 млрд руб. — по налогам на недвижимое имущество и земельным участкам. Поэтому вполне возможно, что президент имел в виду налоги физлиц на недвижимость и землю.

Неназванный федеральный чиновник пояснил «Ведомостям», что речь идет о долгах, накопленных по состоянию на 1 января 2015 года. На эту дату задолженность граждан по налогам на имущество и землю, включая неуплаченные пени, составляла 40,5 млрд руб., подсчитал РБК по данным ФНС.

«Амнистия» для предпринимателей

Путин также выступил с предложением освободить 2,9 млн индивидуальных предпринимателей от долгов по налогам и страховым взносам на 15 млрд руб. «Человек начал работу, начал бизнес. Что‑то не получилось. А налоги на него все начисляли и начисляли. Надо освободить этих людей от выплат подобного рода», — сказал президент.

Речь идет о задолженности ИП по страховым взносам в социальные фонды, пояснил РБК президент «Опоры России» Александр Калинин. ИП вне зависимости от наличия доходов должен выплачивать примерно 3 тыс. руб.

в месяц в ПФР и ФОМС, а в случае неуплаты взносов ему грозил семикратный штраф. «Когда передавали базу данных из Пенсионного фонда в ФНС, налоговая служба обратила внимание на гигантские суммы — 15 млрд руб.

задолженности, — говорит Калинин.

ФНС, естественно, достаточно жестко отслеживает задолженности по страховым взносам: если у человека есть такая задолженность, он обязан ее погасить, а если он это не сделает, он не сможет открывать новое предприятие или работать руководителем в тех или иных предприятиях, пока эта задолженность не будет погашена».

На практике часто возникают случаи, когда предприниматели перестают вести бизнес, но не закрывают ИП, и взносы продолжают начисляться, говорит Успенский.

«Достаточно много ИП имеют задолженность даже по фиксированным страховым взносам (сейчас это около 28 тыс. руб. в год). Но речь вполне может идти и об иных видах платежей, например по упрощенке или ЕНВД», — говорит юрист.

По его словам, такое происходит, если бизнес себя не оправдал, а предприниматель просто забывает закрыть ИП в официальном порядке.

Для индивидуального предпринимателя страховые взносы — это, по сути, вмененный налог, который начисляется в минимальном размере независимо от того, ведет он фактическую деятельность или нет, говорит руководитель аналитической службы юридической компании «Пепеляев Групп» Вадим Зарипов. Но из слов президента пока не понятно, идет ли речь только о списании долгов для тех, кто забросил бизнес, не закрыв его, отмечает юрист.

Возможно, законодатель уточнит круг лиц и виды задолженности, которые подпадают под амнистию: в нее могут включить, например, и долги по налогу на имущество или НДС, возникшие при осуществлении деятельности.

Списать долги по списанным долгам

Другое предложение президента — списать долги по налогу на доходы физлиц (НДФЛ), которые возникают у граждан в результате списания их задолженности по банковским кредитам, коммунальным услугам или, например, услугам телефонной связи. Путин назвал эти долги «абсолютно бессмысленной вещью», «несправедливой нагрузкой». Он оценил такие долги в «миллиарды рублей».

Такие списанные долги за оказанные услуги всегда считались «материальной выгодой» с точки зрения налоговиков (условные доходы, как сказал Путин). С этих доходов нужно платить НДФЛ 13%. Но до 2016 года в законе не было четко прописано, когда следует начислять такой НДФЛ, поэтому практического механизма начисления и взыскания такого налога не было.

В этом году организации, которые списывают гражданам безнадежные долги, например операторы связи, начали уведомлять налоговую о списаниях такой задолженности, писал РБК.

Материальная выгода от списания долгов всегда подлежала обложению НДФЛ, но практический механизм появился недавно. Когда он заработал, стало ясно, что овчинка не стоит выделки: расходы на администрирование большие, а суммы, как правило, маленькие, поэтому проще их просто списать, считает Зарипов.

Льготы пенсионерам

Путин поручил освободить пенсионеров и льготников, среди которых Герои Советского Союза (России), инвалиды, ветераны войны, от уплаты налога на земельные участки по кадастровой стоимости.

Сейчас пенсионеры по старости освобождены от налога на квартиры и другие строения и помещения в их собственности, но не от земельного налога. А для льготных категорий по земельному налогу, куда пенсионеры не входят, предусмотрен денежный вычет 10 тыс. руб.

из налоговой базы — кадастровой стоимости земельного участка.

Президент выразил желание, чтобы все льготные категории граждан, которые получают вычет, плюс пенсионеры «не платили вообще за все эти шесть соток никаких налогов». Пока не ясно, как будет применяться льгота к участкам больше этого размера.

«Это очень существенная мера, особенно для пригородных регионов, как Москва и Санкт-Петербург. Достаточное большое количество людей имеют пригородные участки с дачами, садовыми домиками.

Иногда это очень неудобные, маленькие земельные участки по шесть соток на болотах, которые люди сами осушали и выращивали там укроп и огурцы.

И вдруг оказалось, что это все — актив, за который надо платить налог», — сказала РБК декан факультета экономики недвижимости РАНХиГС Елена Иванкина.

по Московской области кадастровая стоимость земельных участков может составлять от $1 тыс. до $10 тыс

По ее словам, по Московской области кадастровая стоимость земельных участков может составлять от $1 тыс. до $10 тыс. в обычных подмосковных местах. «Для льготных категорий $10 тыс.

— это очень большая сумма, которую они совершенно не в состоянии платить», — говорит Иванкина. По ее подсчетам, с участка десять соток размер земельного налога может составлять около $300, или 18 тыс. руб. в год.

«Освобождение льготных категорий граждан и пенсионеров от уплаты земельного налога — это очень правильная мера», — резюмирует она.

В пресс-службе Росреестра РБК сообщили, что не производят расчеты средней кадастровой стоимости земель в России.

По данным комитета Торгово-промышленной палаты (ТПП) России по предпринимательству в сфере экономики недвижимости, средняя кадастровая стоимость земель садоводческих, огороднических и дачных объединений, расположенных, например, в границах Подмосковья, составляет 154,3 тыс. руб.

за одну сотку, в Курской области — 26,4 тыс. руб. Максимально возможная ставка по налогу на участки такого назначения составляет 0,3% (власти на местах могут устанавливать более низкие ставки).

Исходя из цифр ТПП, налог на землю десять соток в Московской области в среднем составляет 4,6 тыс. руб. в год, или около 400 руб. в месяц, при средней пенсии в Москве и Подмосковье около 14 тыс. в месяц.

Авторы: Иван Ткачёв, Екатерина Копалкина, Юлия Старостина, Антон Фейнберг.

Подробнее на РБК: https://www.rbc.ru/economics/14/12/2017/5a3283b19a79477d3f625e3f/

Источник: https://bhnews.ru/nalogovaya-reforma-i-proshhenie-dolgov-po-nalogam-v-2018/

Рост налогов в России с 1 января 2018 года: полный перечень

Все изменения 2018 года мы опубликовали в таблице «Опасные изменения по УСН—2018». Подробности читайте в журнале «Упрощенка»

С 1 января 2018 года в России появятся новые налоги и сборы, нагрузка на бизнес возрастет. Законы о росте налоговой нагрузке на бизнес Госдума приняла в ноябре. Мы собрали полный перечень налогов, которые вырастут с 1 января 2018 году. Смотрите наш список роста налогов в России с 1 января 2018 года прямо сейчас.

Обратите внимание на то, что правила расчета авансов и зарплаты поменялись. Как теперь считать выплаты — читайте в свежем выпуске журнала «Упрощенка». А рассчитать зарплату и аванс по новым правилам вы можете в нашей новой программе «Упрощенка 24/7». Доступ к ней бесплатный на целый год!

Путин обещал не повышать

Напомним, ранее Путин обещал не повышать налоги до 1 января 2019 года. Формально его обещание исполнено. Ведь он говорил о ставках федеральных налогов, которые не индексируются. Это НДФЛ, взносы, НДС и налог на прибыль. Поэтому до 1 января 2019 года федеральные налоги не вырастут (кроме акцизов).

Далее представляем полный перечень изменений в Налоговом кодексе с 1 января 2019 года.

Программа Упрощенка 24/7 считает налоги с учетом последних изменений. Выгрузка платежек для онлайн банка проходит в один клик.

Программа позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность. Возьмите пробный доступ к программе на 30 дней.

Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Попробовать онлайн

Повышение налогов на зарплату

С 1 января 2018 года вырастет федеральный и региональный МРОТ. Роструд потребовал проиндексировать зарплату с 1 января 2018 года.

Поэтому зарплату придется поднять, подробности в статье «Индексация зарплаты: кому и на сколько поднять оклады, чтобы не придрался трудинспектор». А значит, вырастет налоговая нагрузка. Ведь с зарплаты уплачивается НДФЛ (ставка 13%) и страховые взносы (ставка 30%).

С 1 января 2018 года вырастет предельная база по страховым взносам. Это зарплата за год, с которой платятся взносы в ПФР и ФСС. А значит, и взносов бизнес будет платить больше. Посмотрите статью «Практические советы, как с нового года применять поправки по взносам и НДФЛ».

Рост акцизов в 2018 году

С 1 января 2018 года вырастут акцизы на подакцизные товары. Закон принят.

Самое чувствительное повышение касается ставок на топливо, ведь почти весь бизнес связан с перевозками. И чем выше ставка акцизов, тем выше конечные цены.

Ставка акцизов на бензин 5 класса с 1 января увеличится на 10,7% (до 11,213 тыс. рублей за тонну). 1 июля ставка снова вырастет — до 11,892 тыс. рублей за тонну.

Ставка акциза на дизельное топливо с 1 января вырастет на 12,7% (до 7,665 тыс. рублей за тонну). А с 1 июля — до 8,258 тыс. рублей за тонну.

Рост налоговой нагрузки на упрощенцев

Госдума полностью поменяла список видов деятельности для льготной ставки взносов 20% и привела его в соответствии с новым ОКВЭД-2. Поэтому кто-то может льготу потерять, а кто-то приобрести.

Новый налог на имущество в 2018 году

С 1 января 2018 года власти России вводят налог на движимое имущество. Платить налог должны организации по ставке 1,1%. Закон принят.

Рост ЕНВД с 2018 года

С 1 января 2018 года на 4 процента повышается ставка ЕНВД. Налог повышен приказом Минэконоразвития от 30.10.2017 № 579. Это первое повышение за три года.

В расчете налога участвует коэффициент инфляции под названием К1. В 2014-2016 годах этот коэффициент не поднимали. Он составлял 1,798.

И вот впервые за три года власти повысили К1 — в 2018 году он составит 1,868. Зная это нетрудно посчитать, что с 2018 года вмененщики будут платить ЕНВД почти на 4% больше, чем в 2017 году.

Новый курортный сбор с 1 мая 2018 года

Федеральный закон от 29 июля 2017 года № 214-ФЗ установил курортный сбор со всех граждан, которые посетят Крым, Краснодарский, Алтайский и Ставропольский края в период с 1 мая 2018 года по 31 декабря 2022 года.

Увеличена стоимость патента для ИП с 2018 года

С 2018 года коэффициент-дефлятор для патентной системы налогообложения составит 1,481. Следовательно, стоимость патента возрастет.

Новые ставки вносов за ИП в 2018 году

В 2018 году фиксированные платежи составляют: в ПФР – 26 545 руб., ФФОМС – 5840 руб. Если доход превышает 300 000 руб., предприниматель уплачивает страховые взносы в размере 1% от суммы превышения. Напомним, в 2017 году в ПФР были 23 000 руб., в ФФОМС — 4590 руб. Плюс 1% с доходов.

Есть и хорошие новости

Госдума освободила предпринимателей от расходов на онлайн кассы с 1 января 2018 года. С 1 января 2018 года предприниматели не должны платить за онлайн кассы.

Напомним, за последние два года налоговая нагрузка на бизнес росла так.

Введены дорожный сбор, торговый сбор, экосбор, повышены акцизы.

Взносы переданы в ФНС, и за счет более жесткого администрирования сборы взносов в 2017 году увеличены.

Как вырастут налоги в России в 2019 году

С 1 января 2019 года обещание Путина истекает. Возможна прогрессивная шкала НДФЛ, рост ставок взносов и НДС.

В послании федеральному собранию Путин заявил о начале налоговой реформы.

Какие налоги поднимут, Президент не сообщил. Но вероятнее всего речь идет о прогрессивной шкале НДФЛ с 1 января 2019 года. В 2017 году власти будут обсуждать и готовить изменения. В 2018 году — примут законы. А с 1 января 2019 года изменения вступят в силу.

В Думу неоднократно вносились изменения по шкале налогообложения. Но проекты отклонялись. Например, такой: для тех, кто зарабатывает до 5 млн. руб., ставку НДФЛ предложено было оставить прежней — 13%, для заработка от 5 до 50 млн. руб. — 18%, свыше 50 до 500 млн. руб. — 23%, свыше 500 млн. руб. — 28%.

Также Минфин подготовил проект о повышении НДС до 22%.

Еще один вариант повышения налогов — введения налога с продаж. Проект закон подготовил Минфин.

По решению Правительства введение налога с продаж отложено на неопределенный срок, но пока говорить о том, что налога с продаж не будет рано. В марте 2017 года появилась информация, что в правительстве обсуждается введение налога с продаж.

Другие изменения для бухгалтера

Бланк новой 6-НДФЛ за 2017 год в ФНС (сдается в 2018 году). За 2017 год придется отчитываться по новой форме.

Госдума отменила онлайн кассы для ИП (закон принят). Многие предприниматели могут не применять онлайн кассы. Смотрите перечень.

Отменены онлайн кассы для вмененщиков (закон принят). Компании и ИП на ЕНВД освобождены от онлайн касс. Но не все.

.

Источник: https://www.26-2.ru/art/351711-rost-nalogov-v-rossii-2018

Чего ждать от налоговой реформы 2018?

Уже сейчас специалистами высказываются предположения о том, что принесет налоговая реформа с 2018 года. В. В. Путин рассказал, что с 2017 года стартует планирование изменений в налоговой системе, а окончательное их рассмотрение и принятие переносятся на 2018 год. Действовать же новое законодательство будет в течение как минимум 6 лет, начиная с 2019 года.

Что запланировано

- повышение обязательных страховых взносов в ФОМС;

- возрастание общей налоговой ставки;

- пересмотр и систематизация налоговых льгот.

Точный план, по которому будут действовать чиновники, пока неизвестен. В целом предусматривается повышение налоговых нагрузок вместе с обновлением и расширением уже существующих льгот.

Изменения в системе налогов

Во-первых, контроль уплаты взносов по страхованию ляжет на плечи налоговых инспекций (ранее за это отвечал внебюджетные фонды от медицинских, социальных и пенсионных учреждений).

Переход полномочий по администрированию взносов от населения к ФНС означает то, что в первую очередь будут рассмотрены дела должников, чтобы в начале реформирования избавиться от имеющихся недоимок.

Повышенные пени на недоимку будут начисляться уже с октября этого года.

Чтобы избежать утери и искажения данных о плательщиках, гражданам рекомендуется самостоятельно свериться с документами, которые перешли в ведомость ФНС.

Во-вторых, более строгий контроль ждет и сотрудников организаций, которые формируют отчеты по страховым взносам. Законом установлен четкий срок правки документов: если в каком-либо отчете была допущена ошибка, она должна быть устранена в течение 5 рабочих дней.

В-третьих, изменились требования к доходам, относительно которых может быть применена упрощенная система налогообложения. Максимальный порог валового дохода увеличивается до 150 млн. российских рублей. Таким образом, большее число ИП сможет подать заявки на переход к упрощенному налогообложению.

Возможные последствия повышения налогов

По мнениям экспертов, повышение ставки НДС негативно скажется на предпринимателях, чей бизнес еще не способен контролировать расходы так, чтобы их часть легла на плечи потребителей товаров или услуг. Единственный способ избежать лишних трат для юридических лиц – снизить заработные платы работникам. Потребителям же придется в очередной раз урегулировать и сократить траты.

Обыватели также недовольны новым повышением налогов: за этот и прошедший год правительство выполнило обещание по неповышению ставок лишь косвенно.

По документам ставки остаются на прежнем уровне, но чиновники находят дополнительные способы «незаметно» повысить сборы, увеличивая некоторые коэффициентов в расчетных формулах.

Так сохраняется видимость постоянства в системе выплат, но на деле налоговое бремя только увеличивается.

В дополнение к системе налогообложения вводятся сторонние сборы, которые также «облегчают» кошельки граждан. В частности, это новые сборы для грузовых транспортных средств, торговый сбор в Москве, повышение взносов по страховкам для юридических лиц и т. д.

Перенастройка налоговой системы в 2018-2019 годах

Новые законы будут на руку тем слоям населения, которые перешагнули определенный порог по доходам и считаются наиболее высокооплачиваемыми.

К ним относятся, в частности, владельцы крупного и среднего бизнеса, для которых будет снижена ставка налогообложения. Для того, чтобы компенсировать недостаток средств, которые шли от ИП к государству, повысятся ставки НДС для физических лиц.

Так планируется поддержать развитие бизнеса, которое, по прогнозам, должно привести к улучшению ситуации в экономике.

Правительство предусматривает вероятность ухудшения условий жизни для беднейших слоев населения, чьи доходы не превышают установленный бюджет прожиточного минимума.

Поэтому повышение ставки НДС будет актуально только для средних слоев населения, которые и будут вносить основной вклад в экономику страны.

В противовес этому предложению рассматривается вариант, когда выплата недоимок от бедных перейдет к тем, кто имеет наибольшие доходы.

На практике пока еще не был выбран ни один из названных вариантов развития событий – все они находятся на стадии рассмотрения и обсуждения.

Статьи на тему:

Изменения для ИП в 2018 году

Вырастет ли зарплата бюджетников в 2018 году?

Прогноз инфляции в 2018 году

Источник: https://v-2018.com/chego-zhdat-ot-nalogovoj-reformy-2018/