Корректировка реализации в 1с прошлым периодом

Как корректировать реализацию в 1С:Бухгалтерия прошлым периодом

Необходимость скорректировать сумму по документу реализации за предыдущий период может возникнуть в силу разных причин, например:

- в случае обнаружения ошибок в документах по отгрузке товаров/услуг

- в случае изменения договорных условий, касающихся предыдущих поставок (например сделали доп. соглашение о снижении цены в том числе за предыдущий период) и т.п.

Варианты решения

Требуемые изменения необходимо отразить в бухгалтерском и налоговом учете в соответствии со статьей 54 Федерального закона от 27.07.2006 N 137-ФЗ:

Статья 54. Общие вопросы исчисления налоговой базы 1. Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения). (в ред. Федерального закона от 27.07.

2006 N 137-ФЗ) В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. (абзац введен Федеральным законом от 27.07.

2006 N 137-ФЗ, в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

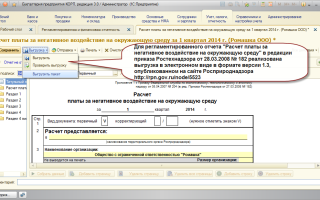

Рассмотрим как это все отразить в программе «1С:Бухгалтерия предприятия». Нам потребуется документ «Корректировка реализации».

Результирующие проводки документа зависят от того, закрыт или открыт корректируемый налоговый период и увеличивается или же уменьшается сумма документа.

Если налоговый период открыт, отчетность по нему еще не сдана, сумма документа уменьшается — документ отразит сумму корректировки взаиморасчетов и сумму изменения в базе по налогу на прибыль в первом не закрытом периоде используя счет 76.К.

На субсчете 76.К » Корректировка расчетов прошлого периода» учитывается результат корректировки расчетов с контрагентами, которая была произведена после завершения отчетного периода.

Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Аналитический учет ведется по каждому дебитору и кредитору (субконто «Контрагенты»), основанию расчетов (субконто «Договоры») и документам расчетов (субконто «Документы расчетов с контрагентом»). Каждый дебитор и кредитор — элемент справочника «Контрагенты».

Каждое основание расчетов — элемент справочника «Договоры контрагентов».

Если же отчетность уже сдана и период закрыт, а сумма документа уменьшается, то в документе на вкладке «Расчеты» необходимо поставить галочку «Бухгалтерский учет прошлого года закрыт ……» и указать статью прочих доходов/расходов.

В этом случае все проводки будут сделаны текущей датой:

Источник: https://1ccenter.com/vopros-otvet/korrektirovka-realizatsii-proshlym-periodom-v-1s.html

Порядок отражения корректировок по НДС, доходам и расходам, относящимся к прошлым периодам — Институт профессиональных бухгалтеров Московского региона

В.Ю. Галенко, главный бухгалтер ОАО «Трансэлектромонтаж», действительный член ИПБ Московского региона

Очень часто налогоплательщики сталкиваются с ситуациями, когда в текущем налоговом периоде приходится корректировать или отражать факты хозяйственной жизни, относящиеся к прошедшим периодам.

Это происходит как по вине нерадивых менеджеров, не своевременно сдавших первичные документы, так и по объективным причинам, связанным с условиями договоров или исходя из текущей деловой цели.

Рассмотрим, как отразить различные варианты корректировок, затрагивающих расчеты по НДС, налогу на прибыль и бухгалтерский учет фактов хозяйственной жизни, имевших место в прошлых периодах.

Корректировки, связанные с изменением в первичных документах по соглашению сторон

Среди корректировок, которые происходят в связи с изменением первоначальных условий сделки, можно выделить четыре основных вида корректировок:

- изменение стоимости реализованных товаров (работ, услуг, имущественных прав) по соглашению сторон (в сторону уменьшения и (или) увеличения);

- предоставление скидки;

- предоставление бонуса;

- предоставление премии.

Изменение стоимости в сторону уменьшения

Допустим, компания «Альфа» в декабре 2014 года приняла строительно-монтажные работы от фирмы «Бетта» на сумму 1 180 000 руб. (в том числе НДС 18% — 180 000 руб.) и оплатила их.

В апреле 2015 года было выявлено, что часть работ не была сделана. Компания «Альфа» оценила эту часть работ в 472 000 руб. (в том числе НДС 18% — 72 000 руб.

), выставила претензию и направила дополнительное соглашение на уменьшение договорной цены, которое фирма «Бетта» подписала и вернула деньги.

Учет у покупателя (заказчика). Для целей бухгалтерского учета уменьшение цены выполненных работ, производимое в связи с выявлением недостатков в их выполнении, не является исправлением ошибки (п.

2 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»), а значит, корректировка суммы ранее признанных расходов осуществляется путем признания прочего дохода в виде выявленной в текущем году прибыли прошлых лет (п.

7 ПБУ 9/99 «Доходы организации»).

В Налоговом кодексе РФ нет понятия «ошибка». На основании пункта 1 статьи 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено самим Налоговым кодексом РФ.

Источник: https://www.ipbmr.ru/?page=vestnik_2015_6_galenko

Вопрос по корректировке реализации за прошедший год — Блог АЦ Алгоритм

Организация обязана подать уточненную налоговую декларацию, если в ранее сданной декларации она обнаружила неточности или ошибки, которые повлекли за собой занижение налоговой базы и неполную уплату налога в бюджет.

Подавать уточненную декларацию нужно, если период, в котором была допущена ошибка, известен. Если период, в котором была допущена ошибка, не известен, уточненная декларация не подается. В этом случае пересчитать налоговую базу и сумму налога нужно в том периоде, в котором ошибка была обнаружена.

Это следует из положений пункта 1 статьи 81 и пункта 1 статьи 54 Налогового кодекса РФ.

Если ошибка, допущенная в налоговой декларации, повлекла за собой излишнюю уплату налога, то организация вправе:

- подать уточненную декларацию за тот период, в котором ошибка была допущена (но не обязана этого делать);

- исправить ошибку, пересчитав налоговую базу и сумму налога за тот период, в котором эта ошибка была обнаружена. Таким способом можно воспользоваться независимо от того, известен ли период, в котором была допущена ошибка или нет;

- не предпринимать никаких мер по исправлению ошибки (например, если сумма переплаты незначительна).

Это следует из положений абзаца 3 пункта 1 статьи 54 и абзаца 2 пункта 1 статьи 81 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 23 января 2012 г. №03-03-06/1/24, от 25 августа 2011 г. № 03-03-10/82 и ФНС России от 11 марта 2011 г. № КЕ-4-3/3807.

Обращаем внимание, что использование корректировочных счетов-фактур освобождает от необходимости представлять уточненные налоговые декларации по налогу на добавленную стоимость. Однако в регулирование налога на прибыль специальные правила, связанные с применением корректировочных счетов-фактур, не вводились. Это означает, что действуют общие правила:

- при увеличении налоговой базы в прошлом периоде есть обязанность представить уточненную декларацию;

- при уменьшении налоговой базы в прошлом периоде есть право представить уточненную декларацию.

В Вашем случае налоговая база по налогу на прибыль в 2013 году увеличилась, то есть у организации возникла обязанность представить уточненную налоговую декларацию по налогу на прибыль за 2013 год.

Во избежание ответственности, предусмотренной статьей 122 Налогового кодекса РФ, следует до предоставления уточненной налоговой декларации доплатить недостающую сумму налога, а также уплатить причитающиеся пени (пп.

1 пункта 4 статьи 81 Налогового кодекса РФ).

Касательно изменения бухгалтерской отчетности сообщаем следующее.

Согласно пункту 14 ПБУ 22/2010, ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода. Таким образом, в случае несущественности допущенной ошибки (уровень существенности определяется учетной политикой организации) отсутствует необходимость представлять уточненную бухгалтерскую отчетность.

Вывод: Поскольку корректировка реализации за 2013 год привела к занижению суммы налога на прибыль, организация обязана представить уточненную налоговую декларацию в налоговый орган в порядке, установленном статьей 81 Налогового кодекса РФ. Бухгалтерская отчетность за 2013 год изменению не подлежит, все исправления необходимо отразить в текущем периоде

Источник: https://blog.algoritm74.com/vopros-po-korrektirovke-realizatsii-za-proshedshij-god/

1с корректировка реализации прошлого года

Корректировка реализации прошлого периода в сторону уменьшения: проводки Рассмотрим детальнее, как отражается КСФ в БУ у продавца:

- Сторно ДТ62 КТ90 – выручка уменьшена на разницу.

- Сторно ДТ90 КТ68 – вычет на сумму разницы.

- Сторно ДТ20 КТ60 – задолженность клиента уменьшена на разницу.

- Сторно ДТ19 КТт60 – разница НДС.

- ДТ19 КТ68 – восстановлен вычтенный ранее НДС.

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ62 КТ90 – увеличение стоимости выручки.

- ДТ68 КТ90 – принят к вычету налог.

- ДТ20 КТ60 – увеличена задолженность.

- ДТ19 КТ60 – изменена сумма налог.

- ДТ68 КТ19 – принят к вычету налог.

При внесении любых изменений в фактуры продавец должен предоставить счет, а покупатель – восстановить НДС.

В результате если в результате выявления ошибки сумма налога «пошла к уплате», то придется сдавать уточненный расчёт и выполнять процедуру повторного закрытия периода. Поэтому если период еще не сдан, то очень желательно (если это еще возможно) просто исправить в исходном документе сумму реализации.

Политика cookie

Перейдя на вкладку «Товары» мы видим, что в соответствующей табличной части уже добавлены наши резиновые перчатки со всеми остальными данными. При этом сама строка разделена на две подстроки. В верхней части указаны данные из первичного документа поступления, а в нижней – корректировка.

В нашем случае цена перчаток изменилась в меньшую сторону с 25 рублей на 22 рублей. Это изменение мы отразили во второй строке. Проведем документ и проверим сформированные движения. Как видно на рисунке ниже, произошла корректировка стоимости резиновых перчаток на 3 рубля.

Так же была произведена корректировка НДС на сумму в 18% от этой стоимости.

Она составила 54 копейки. После оформления корректировки мы можем так же зарегистрировать счет-фактуру. Делается это способом, аналогичным регистрации из поступления товаров.

Корректировка прошлых периодов в 1с 8.3

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях. Собственная ошибка В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки: При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет.

Корректировка поступления и реализации в 1с 8.3 за прошлый период

Важно

Оказывается, что поставщик изменил для нас цену, которая составила 22 рубля. К сожалению, до сотрудника, который осуществил факт покупки перчаток в программе, эта информация донесена не была, и он совершил ошибку. Для того, чтобы исправить ранее созданный документ поступления существует его корректировка.

Внимание

Создать корректировочный документ можно непосредственно из самого поступления, как показано на рисунке ниже. Все данные программа заполнила автоматически. Обратите внимание, что на первой вкладке «Главное» в нашем примере установлен флажок «Восстанавливать НДС в книге продаж». Дело в том, что цена и как следствие стоимость перчаток была снижена.

В связи с этим нам нужно, чтобы в книге продаж было произведено восстановление ранее принятого к вычету НДС. Так же здесь вы можете указать, как необходимо отражать создаваемую корректировку: во всех разделах учета или только по НДС.

Корректировка реализации прошлого периода

Источник: https://law-uradres.ru/1s-korrektirovka-realizatsii-proshlogo-goda/

Отражаем корректировки, относящиеся к прошлым периодам (Галенко В.)

Дата размещения статьи: 03.12.2015

Налогоплательщики часто сталкиваются с ситуациями, когда в текущем налоговом периоде приходится корректировать или отражать факты хозяйственной жизни, относящиеся к прошлым периодам.

Это происходит как по вине нерадивых менеджеров, сдавших первичные документы не вовремя, так и по объективным причинам, связанным с условиями договоров, или исходя из текущей деловой цели.

Рассмотрим на конкретных ситуациях, как отразить различные варианты корректировок, затрагивающих расчеты по НДС, налогу на прибыль, а также бухгалтерский учет прошлых периодов.

Корректировки, связанные с изменением в первичных документах по соглашению сторон

Можно выделить четыре основных вида таких корректировок. Это изменение стоимости реализованных товаров (работ, услуг, имущественных прав) по соглашению сторон (в сторону уменьшения и увеличения), а также предоставление скидки, бонуса или премии.

Ситуация 1. Уменьшение стоимости

Сначала рассмотрим ситуацию, когда стоимость реализованных товаров (работ, услуг, имущественных прав) изменяется в сторону уменьшения.

Исходные данные

ООО «Альфа» в декабре 2014 г. приняло строительно-монтажные работы от ООО «Бетта» на сумму 1 180 000 руб. (в том числе НДС 18% — 180 000 руб.) и оплатило их. В апреле 2015 г. в результате контрольного обмера были выявлены невыполненные, но при этом оплаченные работы на сумму 472 000 руб. (в том числе НДС 72 000 руб.).

Согласно учетной политике организации критерий существенности равен 5% от годовой выручки. Выручка организации за 2014 г. составила 55 млн руб. ООО «Альфа» выставило претензию и направило дополнительное соглашение на уменьшение договорной цены, которое ООО «Бетта» подписало и оплатило в апреле 2015 г.

Бухгалтерский учет у покупателя (заказчика)

В исходных данных описана ситуация (частая практика в строительстве), когда оформляются документы по учету выручки (выполненных работ), хотя часть работ из этой выручки не сделана или сделана с нарушениями процесса. Позже при различных видах строительного (ревизионного) контроля это выявляется и суммы «снимаются» с подрядчиков строительства.

В данном случае имеет место неосновательное обогащение (гл. 60 ГК РФ) у подрядчика. То есть в соответствии с ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» — ошибка в виде недобросовестных действий должностных лиц или же неправильного использования информации.

По условиям примера ошибка не является существенной и исправляется у покупателя в соответствии с п. 14 ПБУ 22/2010, а именно корректируется сумма ранее признанных расходов путем признания прочего дохода в виде выявленной в текущем году прибыли прошлых лет.В данном случае изначально в декабре 2014 г.

были оформлены проводки:Дебет 20 Кредит 60- 1 000 000 руб. — отражены затраты по выполненным подрядчиком работам на основании подписанного акта (п. п. 5, 6.1, 16 ПБУ 10/99, ст. 254, пп. 3 п. 7 ст. 272 НК РФ);Дебет 19 Кредит 60- 180 000 руб. — отражен предъявленный НДС;Дебет 68 Кредит 19- 180 000 руб. — НДС принят к вычету;Дебет 60 Кредит 51- 1 180 000 руб.

— оплачены выполненные работы.В апреле 2015 г. при изменении договорных обязательств на основании дополнительного соглашения сделаны следующие записи:Дебет 76.2 Кредит 91.1- 400 000 руб. — отражен прочий доход в соответствии с дополнительным соглашением (п. п. 10.6, 16 ПБУ 9/99);Дебет 76.2 Кредит 68- 72 000 руб.

— восстановлен НДС в соответствии с соглашением;Дебет 51 Кредит 76.2- 472 000 руб. — получены денежные средства по претензии.

Налогообложение у покупателя (заказчика)

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/14451

Корректировка реализации прошлого периода в сторону уменьшения: проводки

Очень часто у организаций возникает потребность откорректировать сумму предыдущей отгрузки в связи с выявленной ошибкой или по причине изменения условий договора. Законодательно предусмотрен определенный порядок изменения реализаций прошлого периода. Рассмотрим его детальнее.

Определение

Корректировка реализации прошлого периода в сторону уменьшения (КСФ) или увеличения может возникнуть в результате:

- Изменения стоимости работ.

- Если необходима корректировка реализации прошлого периода в сторону уменьшения количества.

- При одновременном изменении количества и стоимости.

- Если неплательщик НДС возвращает товар продавцу.

Если стороны договорились об изменении условий сделки до выставления отгрузочного документа, то в течение 5 суток продавец может перевыставить фактуру.

Документооборот

Уменьшение стоимости продукции является хозяйственной операцией, которую нужно оформить первичными документами. В случае выявления ошибок в них вносятся изменения. Товарная накладная используется для оформления реализации ТМЦ стороннему предприятию.

Но она не может служить доказательством того, что покупатель согласен с изменением условий договора. Для выставления корректировочного счета следует предоставить платежку по счету, новый договор или акт недостачи товаров на приемке.

Рассмотрим детальнее, как осуществляется этот процесс в НУ и БУ.

Реквизиты

Порядок заполнения КСФ прописан в ст. 169 НК РФ.

Если имеет место корректировка реализации прошлого периода в сторону уменьшения, то разницу в денежном выражении нужно указать в графе 8 строки Г без отрицательного знака. Документ должен быть подписан уполномоченным лицом. ИП дополнительно следует указать реквизиты свидетельства госрегистрации.

Если будет неправильно заполнена корректировка реализации прошлого периода в сторону уменьшения, НДС пересчитан не будет. КСФ следует оформлять в 2 экземплярах в течение 5 суток с момента получения документа, подтверждающего изменения: допсоглашение, акт о недостаче товара, платежное поручение и т. д.

Если изменения осуществляются сразу по нескольким документам, в которых отгружались одинаковые товары, то продавец может перевыставить один счет на все отгрузки.

Рассмотрим детальнее, как отражается КСФ в БУ у продавца:

- Сторно ДТ62 КТ90 – выручка уменьшена на разницу.

- Сторно ДТ90 КТ68 – вычет на сумму разницы.

- Сторно ДТ20 КТ60 – задолженность клиента уменьшена на разницу.

- Сторно ДТ19 КТт60 – разница НДС.

- ДТ19 КТ68 – восстановлен вычтенный ранее НДС.

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ62 КТ90 – увеличение стоимости выручки.

- ДТ68 КТ90 – принят к вычету налог.

- ДТ20 КТ60 – увеличена задолженность.

- ДТ19 КТ60 – изменена сумма налог.

- ДТ68 КТ19 – принят к вычету налог.

При внесении любых изменений в фактуры продавец должен предоставить счет, а покупатель – восстановить НДС. В обоих случаях вычету подлежит разница в суммах налога, начисленная до и после изменений. Любые изменения КСФ не являются основанием для подачи уточненной декларации.

Исправленный счет продавец должен отразить в книге продаж (увеличение стоимости) или книге покупок (уменьшение стоимости) в период его составления, а покупатель – в отчетном квартале. Вычеты по КСФ можно применять в течение 36 месяцев после составления документа.

Корректировка реализации прошлого периода в сторону уменьшения в 1С

Для регистрации изменений отгрузки в 1С предусмотрен одноименный документ.

Если сумма отгрузки уменьшается, а отчетность не сдана, то «Корректировка реализации» отразит сумму взаиморасчетов и внесет изменения по налогу на прибыль. Документ формирует проводки с использованием счета 76К.

Задолженность учитывается с момента совершения операции по дате корректировки. Аналитический учет осуществляется по каждому контрагенту, договору и документу расчетов.

Если отчетность сдана, то нужно при формировании документа поставить галочку «БУ прошлого года закрыт» и обязательно указать статью доходов/расходов. В таком случае проводки сформируются текущей датой. Если имеет место увеличение суммы реализации, то программа автоматически увеличит налогооблагаемую базу.

НДС

Согласно ст. 168 НК, если имеет место корректировка реализации прошлого периода в сторону уменьшения после реализации, то продавец должен перевыставить счет в течение 5 суток со дня получения документа-основания.

СКФ является основанием для принятия налога к вычету. При этом корректировке подлежит сумма налога, начисленная до и после внесения изменений. Расходы прошлых лет учитываются при исчислении НДС в месяц их выявления.

Налог на прибыль

Согласно ст. 54 НК, налогоплательщики-организации исчисляют базу по результатам каждого периода на основе регистров БУ или на основании любых данных об объектах. При выявлении ошибок прошлых периодов нужно пересчитать базу по налогу и сумму сбора, подлежащую уплате в бюджет. Если период совершения ошибки выявить невозможно, то перерасчет следует осуществить в текущем периоде.

Доходы от реализации товаров признаются на дату продажи. Корректировка реализации прошлого периода в сторону уменьшения в БУ должна быть также осуществлена в НУ.

То есть налогоплательщик должен изменить свои налоговые обязательства. Вот как осуществляется корректировка реализации прошлого периода в сторону уменьшения.

Прибыль организации при этом также уменьшается, и образуется переплата по налогу.

Если изменение стоимости объясняется предоставленной скидкой, то продавец может скорректировать базу по налогу в период перерегистрации договора. При этом сумму, на которую уменьшается доход, нужно отразить в составе внереализационных расходов.

Образовавшийся убыток можно перенести на будущие отчетные периоды, то есть уменьшить его на сумму прибыли будущего периода. Единственное условие – нельзя уменьшать доход, полученный от деятельности, облагаемой по ставке 0 %.

Переносить убыток можно на будущие периоды в течение 10 лет.

Пример

Источник: https://meetmarket.ru/article/307977/korrektirovka-realizatsii-proshlogo-perioda-v-storonu-umensheniya-provodki

Корректировка реализации в НДС-декларации

Корректировку реализации по прошедшему закрытому периоду налогоплательщик может провести по текущему отчетному периоду в сторону уменьшения или увеличения. Учет корректировочной информации отражают заказчик и исполнитель в бухгалтерских учетах, а позже проводят отражение в декларации по НДС.

Возникает потребность в корректировке по нескольким причинам:

- в отчетном квартале была снижена цена на товары – такое может случится, когда исполнитель некачественно выполнил услуги или заказчик произвел сбыт товара ненадлежащего качества, но период, в который это произошло, признан закрытым;

- стороны заключили договор на выполнение дополнительных услуг;

- были предоставлены скидки и бонусы;

- декларация не была сдана в установленный срок;

- бухгалтером была допущена ошибка в декларации.

Корректировки признанных ранее расходов

Правом корректировки реализации по необходимости пользуются почти все организации. Такую операцию проводят тогда, когда наблюдается снижение цены. К примеру, если был приобретен некачественный товар, его стоимость снижается.

Исходя из примера видим, что налогоплательщиком был занижен налог, что свидетельствует о надобности уточнения декларации и доплаты необходимой суммы или восстановления налога, принятого к вычету, на более раннюю дату. Налогоплательщик может воспользоваться правом перерасчета налоговой базы.

Признак актуальности 0/1

Он заполняется в уточненной декларации для исправления ранее допущенных ошибок, когда налоговый орган направил соответственное требование на ее подачу в 5-дневный срок. Налогоплательщик вправе не согласится с требованием и в установленный строк предоставить объяснение.

При наличии данных для корректировки заполняется 8 и 9 раздел по строках 001 одним из двух значений:

- «0» — данные ранее в этом разделе не указывались, указывались ошибочные данные, указывались неполные данные.

- «1» – сведения актуальны, достоверны, корректировки не требуют.

Уточненная декларация подается налоговую по местонахождению, независимо от того, была ли сдана предыдущая отчетность сюда или в другой отдел.

Руководство к заполнению уточненной декларации:

Предъявитель уточненной декларации должен отразить:

- данные, вписанные в предыдущую декларацию, даже при условии, что они были правильные;

- данные, которые должны были быть вписаны ранее;

- разделы 8 и 9, если возникла потребность отразить дополнительные листы;

- номер корректировки на титульной странице – впервые 001, далее по порядку.

Перед тем как подавать такую отчетность, необходимо устранить ошибки в книгах покупок и продаж на дополнительных листах. Непосредственно в книгах данные исправляются в случае, если ошибка произошла при их переносе в 8 и 9 раздел.

Уточненная декларация должна быть достоверной и подаваться в срок, иначе на налогоплательщика налагается штраф или временная заморозка банковских счетов.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: https://zakonguru.com/nalogi-2/nds/declaracia/korrektirovka-realizacii.html

Корректировка реализации

Документ предназначен для регистрации двух видов операций:

- Исправление первичных документов, переданных покупателю . Например, при выявлении продавцом ошибки при оформлении первичных документов

- Корректировка стоимости реализации. Например, в случае согласованного между продавцом и покупателем изменения стоимости ранее реализованных товаров, работ и услуг.

Рис 1 Виды операции корректировки реализации

Корректируемый документ в поле Основание является обязательным реквизитом . Это поле заполняется автоматически при вводе корректировки реализации на основании (см. рис 2).

Корректируемый документ может быть любой документ, который является основанием для ввода счета-фактуры выданного.

Чаще всего корректируемым документом являются Реализация (акт, накладная), Оказание производственных услуг и Отчет комиссионера (принципала) о продажах (см. рис 2)

Рис. 2 Список корректируемых документов в поле основание

Отражать корректировку в зависимости от корректируемого документа возможно (см рис.3):

- Во всех разделах учета – сформировать все необходимые корректирующие движения.

- Только в учете НДС – сформировать корректирующие движения только по НДС, БУ и НУ корректировать вручную.

- Только в печатной форме – не формировать корректирующие движения.

Рис 3 Порядок отражения корректировки в учете

Отметим, что

- Возможность отражать корректировку Во всех разделах учета устанавливается автоматически, если в поле Основание выбран документ Реализация (акт, накладная), Оказание производственных услуг, Отчет комиссионера (принципала) о продажах. В этом случае табличная часть документов заполняется автоматически. При этом данные, заполненные из документа основания, не редактируются.

- При выборе других документов оснований отражать корректировку Во всех разделах учета становится недоступным. В этом случае для корректировки бухгалтерского и налогового учета следует использовать документ Операция (бухгалтерский и налоговый учет).

На основании документа Корректировка реализации можно зарегистрировать документ Счет-фактура выданный по гиперссылке Ввести счет-фактуру или использовать механизм ввода на основании см рис. 4

рис. 4 ввод на основании

Исправление в первичных документах

Для регистрации исправленных первичных документов поставщика необходимо выбрать операцию Исправление в первичных документах в меню Операция.

На закладках Товары,Услуги, Агентские услуги указываются сведения об исправлении ошибок в первичном документе.

Данные на закладках могут быть заполнены автоматически, если в колонке Основание шапки документа указан документ Реализация (акт, накладная), Оказание производственных услуг, Отчет комиссионера (принципала) о продажах

Если счет-фактура был выписан на основании других документов – табличную часть следует заполнить вручную.

При проведении документа выполняется аннулирование движений по исходному первичному документу в том налоговом периоде, в котором он был зарегистрирован, и формируются движения по исправленному счету-фактуре. При этом запись в книге продаж формируется автоматически.

Корректировка по согласованию сторон

Для отражения в учете продавца операции по изменению стоимости и (или) количества ранее реализованных товаров (работ, услуг), предусмотренного договором с покупателем, например, при выставлении корректировочного счета-фактуры, необходимо выбрать операцию Корректировка по согласованию сторон в меню Операция.

На закладках Товары, Услуги, Агентские услуги указываются сведения об исправлении ошибок в первичном документе.

- Данные на закладках могут быть заполнены автоматически, если в колонке Основание шапки документа указан документ Реализация (акт, накладная), Оказание производственных услуг, Отчет комиссионера (принципала) о продажах.

- Если счет-фактура был выписан на основании других документов – табличную часть следует заполнить вручную.

После заполнения закладки Товары, Услуги, Агентские услуги следует изменить количество и (или) цену товаров (работ, услуг).

При увеличении стоимости автоматически формируется записи книги продаж в периоде реализации.

При уменьшении стоимости НДС может быть принят к вычету (абзац 3 п.1. статьи 169 НК). Для формирования записи в книге покупок необходимо сформировать регламентный документ Формирование записей книги покупок.

Корректировка стоимости реализации (Соглашение об изменении стоимости)

Корректировка стоимости ранее отгруженных товаров (выполненных работ, оказанных услуг) производится в случае изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), которые обусловлены разными причинами, например:

- покупатель возвращает товары не принятые к учету (например, в связи с проверкой на соответствие качества, объема и т.п.);

- изменения цены реализованных товаров (выполненных работ, оказанных услуг) за выполнение определенных условий договора (скидки).

Корректировка выполняется по согласованию сторон, которое оформляется договором, дополнительным соглашением к договору или иными первичными документами, подтверждающими согласие покупателя на изменение. При этом первичные учетные документы (товарные накладные) на отгруженные ранее товары не изменяются.

При изменении цены и (или) количества отгруженных товаров (работ, услуг, имущественных прав) выставляется корректировочный счет-фактура (п. 3 ст. 168 НК РФ). В данном документе отражается разница (как положительная, так и отрицательная), на которую произошло изменение стоимости отгруженных товаров (работ, услуг, имущественных прав).

Для корректировки стоимости отгруженных товаров (выполненных работ, оказанных услуг) в программе “1С:Бухгалтерия 8” предусмотрено создание специального двухстороннего документа Соглашение об изменении стоимости, который формируется в программе продавцом на основании документа “Корректировка реализации” с видом операции “Корректировка по согласованию сторон”.

Корректировки стоимости в программе вводятся с помощью документов Корректировка поступления и Корректировка реализации с видом операции Корректировка по согласованию сторон. Корректировочный счет-фактура отражается отдельным документом, который вводится на основании документов корректировки.

Пошаговая инструкция корректировки стоимости реализации в БП 3.0

Корректировка стоимости реализации (Соглашение об изменении стоимости)

Источник: https://master1c8.ru/dokumentatsiya-po-1s/1s-buhgalteriya-8-0/korrektirovka-realizatsii/

Корректировка реализации у поставщика в сторону уменьшенияпроводки налогообложение

так как продукция отгружена, исполнитель зачастую соглашается на условия покупателя и оформляет корректировку реализации.

о том, как отразить данную операцию в учете, вы узнаете из нашей статьи.

style=» float:=»» left;=»» margin:=»» 0=»» 10px=»» 5px=»» 0;»=»» src=»» alt=»Корректировка реализации у поставщика в сторону уменьшенияпроводки налогообложение»>

Онлайн журнал для бухгалтера

Ее отражают в графе 5 корректировочного документа. Соответственно, она снижает выручку. Следующие проводки в бухучете делает продавец:

- СТОРНО Дт 62 – Кт 90.1 – на разницу уменьшена выручка от реализации товаров (берут из графы 9 строки «Всего уменьшение»);

- СТОРНО Дт 90.3 – Кт 68 – в сумме разницы принят начислен НДС (берут из графы 8 строки «Всего уменьшение»).

Бывает, что покупатель принял меньше товаров, чем было оговорено в первичном счете-фактуре.

Корректировка реализации прошлого периода в сторону уменьшения: проводки

Рассмотрим, как отражается КСФ на увеличение в БУ у продавца:

- ДТ20 КТ60 – увеличена задолженность.

- ДТ68 КТ90 – принят к вычету налог.

- ДТ62 КТ90 – увеличение стоимости выручки.

- ДТ68 КТ19 – принят к вычету налог.

- ДТ19 КТ60 – изменена сумма налог.

Исправленный счет продавец должен отразить в книге продаж (увеличение стоимости) или книге покупок (уменьшение стоимости) в период его составления, а покупатель – в отчетном квартале.

Дт 19 Кт 60 — отражен НДС в сумме 36 000,00 руб.; Дт 68 Кт 19 — принятие НДС к вычету в сумме 36 000 руб.; Дт 60 Кт 51 — оплачены выполненные работы в сумме 236 000 руб. После подписания дополнительного соглашения сделаны следующие записи: Дт 76 Кт 91.1 — начислен прочий доход в сумме 15 254,00 руб.; Дт 76 Кт 68 — восстановлен НДС по невыполненным работам в сумме 2 746,00 руб.

Отражаем корректировки, относящиеся к прошлым периодам

; — 72 000 руб.

— восстановлен НДС в соответствии с соглашением; — 472 000 руб.

— получены денежные средства по претензии. Налогообложение у покупателя (заказчика) Для целей налогового учета по налогу на прибыль в рассматриваемой ситуации должны быть скорректированы расходы. В Налоговом кодексе нет понятия «ошибка».

В соответствии с ПБУ 22/2010 ошибками в бухгалтерском смысле следует считать неправильное применение законодательства, учетной политики, неправильную классификацию фактов хозяйственной деятельности, неправильное использование информации, недобросовестные действия должностных лиц.

Источник: https://vash-yurist102.ru/korrektirovka-realizacii-u-postavschika-v-storonu-umenshenijaprovodki-nalogooblozhenie-78892/

Проводки по корректировки реализации

В современной предпринимательской среде нередко возникают ситуации, когда после отгрузки товара между поставщиком и покупателем возникают споры относительно стоимости такого товара. Даже при наличии подписанного соглашения, заказчик не спешит оплачивать товар, ссылаясь на его недостатки, и стараясь тем самым снизить его цену.

Так как продукция отгружена, исполнитель зачастую соглашается на условия покупателя и оформляет корректировку реализации. О том, как отразить данную операцию в учете, Вы узнаете из нашей статьи.

Проводки по корректировке реализации у поставщика и у покупателя в сторону уменьшения

Ситуации, когда необходима корректировка реализации, возникает при выполнении следующих условий:

- между поставщиком и покупателем заключен договор на поставку товара, в котором зафиксирована стоимость такого товара;

- поставщик отгрузил товар;

- между поставщиком и покупателем возникла новая договоренность относительно стоимости товара.

В большинстве случаев корректировка производится в сторону уменьшения стоимости товара, так как зачастую именно покупатель, заявляя о несоответствии товара тем или иным требованиям, не осуществляет оплату за отгрузку и стремится таким образом снизить стоимость уже полученной продукции. Поставщик же идет навстречу покупателю и меняет стоимость товара с помощью заключения дополнительного соглашения или путем предоставления скидки или бонуса.

Учет корректировок реализации у поставщика

Рассмотрим пример корректировки путем предоставления дополнительной продукции покупателю.

Между ООО «Юпитер» и ООО «Сатурн» заключен договор на поставку продукции в количестве 140 единиц на общую сумму 476 000 руб., НДС 72 610 руб. Цена единицы — 3400 руб., НДС 519 руб. при себестоимости 2300 руб. После отгрузки товара поставщиком было дополнительно поставлено 15 единиц продукции.

Корректировка реализации в учете поставщика будет отражена таким образом:

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90/1 | Отражена выручка от реализации | 476 000 | Товарная накладная |

| 90/3 | 68 НДС | Начислен НДС от выручки | 72 610 | Товарная накладная |

| 90/2 | 43 | Списана себестоимость отгруженного товара 140 единиц | 322 000 | Калькуляция себестоимости |

| 44 | 43 | Списана себестоимость товара, отгруженного дополнительно 15 единиц (корректировка реализации) | 34 500 | Корректировочный счет-фактура |

| 44 (91/2) | 68 НДС | Начислен НДС от стоимости товара, отгруженного дополнительно 15 единиц (15 * 3400 / 118 *18) | 7 780 | Корректировочный счет-фактура |

| 51 | 62 | От ООО «Сатурн» поступила оплата за поставленную продукцию | 476 000 | Банковская выписка |

| 99 | 68 пр | Отражено ПНО постоянное налоговое обязательство (7 780 * 20%) | 1 556 | Корректировочный счет-фактура, бухгалтерская справка |

Учет корректировок реализации у покупателя

Допустим, на основании ранее заключенного договора покупателю ООО «Вега» поступил товар от ООО «Сигма» на сумму 75 000 руб.

, НДС Прежде чем оплатить поставку, ООО «Вега» заявляет о претензии к качеству нескольких единиц товара, получая взамен премию 7% от стоимости товара без замены некачественных единиц, о чем заключается дополнительное соглашение и оформляется корректировочный счет-фактура.

В учете ООО «Вега» будут сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 41 | 60 | Продукция оприходована на склад ООО «Вега» | 61 500 | Товарная накладная |

| 19 | 60 | Отражен НДС от стоимости поступивших товаров | 13 500 | Товарная накладная |

| 76 | 91/1 | От ООО «Сигма» получено уведомление о перечислении 7% от стоимости товара (корректировка реализации) | 5 250 | Корректировочный счет-фактура |

| 51 | 76 | От ООО «Сигма» поступили средства | 5 250 | Банковская выписка |

Проводки по корректировке реализации в прошлом периоде

Рассмотрим ситуацию: в декабре 2014 года ООО «Министр» выполнил строительно-монтажные работы согласно договору на сумму 135 000 руб. В январе 2015 заказчик услуг ООО «Промо» сообщил о недоработках и предложил снизить стоимость работ до 125 000 руб, о чем и было заключено дополнительное соглашение.

ООО «Министр» должен откорректировать реализацию так:

| Дт | Кт | Описание | Сумма | Документ |

| 62 | 90/1 | Признание выручки от реализации | 135 000 | Товарная накладная |

| 90/1 | 62 | СТОРНО Уменьшение цены работ (корректировка реализации) | 10 000 | Корректировочный счет-фактура |

| 09 | 68 | Отражение ОНА отложенный налоговый актив (10 000 * 20%) | 20 000 | Корректировочный счет-фактура |

| 62 | 90/1 | Обратная запись на сумму уменьшения цены работ | 10 000 | Корректировочный счет-фактура |

| 91/2 | 62 | Отражение убытков прошлых лет, выявленных в отчетном году | 10 000 | Корректировочный счет-фактура |

| 68 | 09 | Погашение ОНА | 20 000 | Корректировочный счет-фактура |

При любых из вышеописанных ситуаций проводки в учете отражаются только при наличии документально подтвержденной договоренности и корректно оформленных документов.

Источник: https://saldovka.com/provodki/vzaimoraschety/korrektirovka-realizatsii.html